Ипотека на сегодняшний день является доступным и удобным способом получения желанной квартиры. Для того чтобы её оформить человеку нужно обладать стабильным доходом, иметь положительную кредитную историю, а так же немаловажным требованием банков, является определенный трудовой стаж.

Разберемся более подробно в том сколько нужно официально отработать, чтобы получить ипотеку.

- Требования банка

- Кредитная история заемщика

- Какие документы нужны?

- После декрета

- Где взять ипотеку с минимальным стажем?

- Зарплата для ипотеки: сколько нужно получать, чтобы взять ипотечный кредит

- Сколько нужно отработать после декрета

- Необходимый стаж работы

- Какие документы нужны для подтверждения стажа

- Минимальный доход

- Как подтвердить свой доход

- Что также принимают во внимание

- Кто может получить квартиру по ипотеке в Сбербанке и что для этого нужно?

- Необходимый стаж работы для ипотеки в Сбербанке

- Чёрный список профессий

- Предприниматели

- Фрилансеры

- Профессиональные юристы и адвокаты

- Риелторы

- Пожарные, полицейские, монтажники-высотники и спасатели

- Высокопоставленные чиновники

- Топ-менеджеры крупных компаний

- Как оформить ипотечный кредит, если официально ранее не работал?

- Может ли рантье оформить ипотеку?

- Сколько нужно проработать и получать, чтобы взять ипотеку?

- Какой требуется стаж или сколько нужно работать, чтобы дали ипотеку

- Платеж в месяц

- Как получить ипотеку с минимальным стажем и зарплатой

- Рубрика вопрос-ответ:

- Взять ипотеку стаж работы — 52 советов адвокатов и юристов

- Какой стаж работы необходим для оформления ипотеки

- Кого относят к группе официально неработающих граждан?

- Ипотека без трудового стажа

- Стаж

- Минимальный стаж работы для ипотеки в Сбербанке

- Какой должна быть трудовая биография клиента?

- 🔥 Видео

Требования банка

У каждого отдельного банка имеются свои обязательные правила при выдаче ипотеки, и стаж работы является первостепенным фактором. Какой именно стаж нужен для ипотеки? Обычно это минимум три месяца стажа на последнем месте работы и год непрерывного общетрудового стажа.

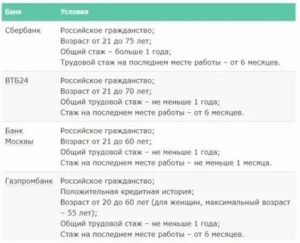

Условия некоторых банков РФ (за 2019 год).

| Банк | Минимальный стаж | Общетрудовой (минимум) |

| Сбербанк | Полгода | Больше года |

| Газпромбанк | 6 месяцев | |

| Райффайзенбанк | 3 месяца (если сфера деятельности не менялась более двух лет);6 месяцев (при условии, что общий непрерывный стаж 1 год). | |

| ВТБ | месяц | |

| Россельхозбанк | От полугода | |

| Банк Возрождение | От полугода | 2 года |

| Уралсиб | От 3 месяцев | Свыше 1 года |

| Банк открытие | 3 месяца | |

| Связь банк | 4 месяца | |

| СКБ-банк | 3 месяца | |

| Бинбанк | От 1 месяца | |

| ЮниКредит | 3 месяца | 2 года |

Как видно из таблицы непрерывная трудовая деятельность должна осуществляться минимум один год.

Кредитная история заемщика

Если отказали в оформлении ипотеки или не дают кредит, нужно заглянуть в свою кредитную историю. Кредитная история существует для того, чтобы фиксировать количество взятых вами кредитов, так же отображает заявки, финансовые платежи, закрытие счетов, передачу долга коллекторам, решения банков.

С её помощью оцениваются шансы получения нового кредита. Формируют кредитные истории сами банки или микрокредитные организации, а хранится вся информация в БКИ. Для того чтобы узнать где именно, нужно заказать справку ЦККИ. В справке указывается, в какие бюро следует обратиться для уточнения своей кредитной истории, её стоимость в 2019г. составляет 300р.

Для банка весьма важно, чтобы кредитная история заемщика была положительной. Пример довольно неплохой кредитной истории: «На данный момент жизни заемщик имеет два небольших кредита, которые выплачиваются своевременно, без задержек, имеются уже закрытые кредиты, так же оплаченные вовремя. Такая ситуация может характеризовать заемщика как состоятельного, надежного человека».

Пример плохой кредитной истории: «У вас имеется кредит, выплаты по которому вы просрочили на целый месяц». Для того чтобы исправить ситуацию потребуется выплатить просрочку и погасить полностью этот кредит, только после этого следует обращаться в банк за новым.

Меры, при помощи которых, можно улучшить либо исправить плохую кредитную историю:

- Вовремя погашать задолженности.

- Выплачивать кредит без просрочек.

- Взять подряд небольшие по сумме кредиты с целью восстановления репутации.

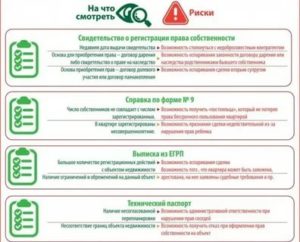

Какие документы нужны?

Чтобы подтвердить рабочий стаж заемщик должен предоставить трудовую книжку (именно она является основным документом, который подтверждает трудовой стаж), но банковская организация может потребовать и дополнительные документы. Периодом стажа считается срок действия трудового договора. Сведения фиксируются порталом Госуслуг.

При неточностях данных трудовой книжки, подтверждение возможно, если человек предоставит:

- архивные справки;

- выписку из финансово — лицевого счета;

- ведомости и приказы о назначении на должность.

Для подтверждения стажа требуется:

- паспорт;

- справка 2-НДФЛ (за последние полгода рабочей деятельности);

- копия трудовой книжки установленного образца;

- трудовое соглашение по месту работы.

Банковская организация часто интересуется квалификацией работника и занимаемой им должностью, а так же обращает внимание на компанию или фирму, в которой работает заемщик.

https://www.youtube.com/watch?v=9hXEJxP6FJE

Вся процедура подтверждения должна быть осуществлена с учетом требования Трудового кодекса России.

После декрета

Многих заемщиков интересует вопрос сколько нужно официально отработать, чтобы получить ипотеку после выхода из декрета. Если рассматривать с точки зрения законов РФ, то декретный отпуск вписывается в общетрудовой стаж, равным образом не является перерывом рабочей деятельности человека.

Практически банк рассматривает ипотечную заявку, если в течение 4 месяцев начисляется доход на вашу зарплатную карту. Для более широкого круга банков на рассмотрение заявки потребуется 6 месяцев начислений. Если вам нужно быстрее, то существуют банки с гибкой политикой, они примут у вас заявку незамедлительно после выхода из декрета.

Немаловажную роль играет возраст ребенка. К примеру, если ему исполнилось уже 3-4 года, то условия банка предоставляющего ипотечный кредит становятся более выигрышными и количество отработанных месяцев, так же стаж на последнем рабочем месте не повлияет при получении ипотеки.

Где взять ипотеку с минимальным стажем?

Как поступить людям, если их общий стаж составляет меньше года, но они хотят приобрести квартиру в ипотеку? Для них существует много вариантов решения данной проблемы. К примеру, они могут стать участниками зарплатного проекта (это такая услуга банков для компаний, по которой банк перечисляет зарплату сотрудникам, на выпущенные им же дебетовые карты).

Еще одним вариантом может являться лояльное отношение банка к заемщику. Допустим, человек отработал 10 либо 11 месяцев, но условия банка минимум год рабочей деятельности, в таком случае банк идет на встречу при выдаче ипотеки и может принять положительное решение в отношении заемщика.

Заемщик, даже в начале своего карьерного пути, обладает неплохими шансами получить ипотеку. На этот случай ему потребуется оформить её по двум документам, то есть предоставить гражданский паспорт и какой-либо другой личный документ (ИИН, СНИЛС, загранпаспорт или водительское удостоверение).

Это делается с целью заключения договора комплексного страхования. Такой вид страхования оформляется с целью помочь заемщику исполнить свои обязательств в случае непредвиденных обстоятельств (к примеру, человек потеряет работу).

В случае если человек все время работал по гражданско-правовому договору, то ему, для получения ипотеки, потребуется предоставить его копию и если уровень дохода клиента устроит банк, то можно рассчитывать на положительное решение. Такое соглашение рассматривается в качестве вспомогательного источника дохода. Данными заявками занимается банковская организация Глобэкс. У этого банка много выгодных программ для ипотечного кредитования.

У предпринимателей и фрилансерам есть реальная возможность взять ипотеку под залог уже имеющейся собственности. Для этого они представляют документ на недвижимое имущество.

Выданный банковской организацией заем денег пойдет на покупку нового жилья.

Если у людей нет недвижимого имущества, то они могут оформить ипотеку с существенной оплатой первоначального взноса, чтобы доказать банку свою платежеспособность.

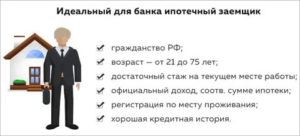

После того как вы получили ответ на вопрос сколько нужно отработать, чтобы получить ипотеку, следует не забывать и о других моментах оказывающих влияние на решение банка. Сотрудники банка помимо рабочего стажа принимают во внимание семейное положение заемщика, уровень его образования, гражданство и регистрацию, особенности кредитной истории.

Видео:Сколько нужно отработать чтобы взять ипотеку? Трудовой стаж заемщикаСкачать

Зарплата для ипотеки: сколько нужно получать, чтобы взять ипотечный кредит

Ипотека является одним из самых реальных и быстрых способов получения личных квадратных метров в РФ. В соответствии с этим многие граждане интересуются — сколько нужно зарабатывать, чтобы взять ипотеку? Размер достатка в данном вопросе занимает одну из важнейших ролей.

Таким образом, заработной платы должно хватать на обеспечение человека всем самым нужным и на погашение ежемесячной платы.

Также очень важно наличие официального трудоустройства и количество отработанных лет в компании.

Предлагаем Вам рассмотреть основные требования к уровню дохода и стажа при получении ипотеки, дабы можно было понимать, будет ли одобрена анкета.

Сколько нужно отработать после декрета

Сколько нужно отработать после декрета

В соответствии с российским законодательством отпуск по рождению и уходу за детьми включается в трудовой стаж и не причисляется к любого рода перерывам в работе. При рассмотрении ипотечных заявок от клиентов с так называемыми «отягчающими обстоятельствами» (как например, декрет) каждый банку руководствуется собственными регламентами и инструкциями.

Какого-то единого жесткого правила в этом вопросе нет.

Обобщенно же многие банки придерживаются той же политики в отношении минимального стажа работы для женщин, только что вышедших из декретного отпуска, что и для вновь обращающихся заемщиков.

То есть в одних банках потребуется, чтобы прошло не менее 3-х месяцев с момента первого начисления заработной платы, в других – 4 или 6. Здесь все индивидуально.

ВАЖНО! Некоторые банки реализуют гибкую политику анализа платежеспособности потенциальных клиентов и принимают заявки на оформление ипотечного займа практически сразу после выхода из декрета.

https://www.youtube.com/watch?v=mWb9YgA8zjI

Важную роль здесь еще играет возраст ребенка, в котором мать решила выйти на работу – 1,5 или 3 года. В первом случае требования в отношении стажа будут серьезнее, чем во втором.

Необходимый стаж работы

В основном банки требуют, чтобы заемщик проработал на одном рабочем месте более полугода. Дабы подтвердить этот факт, необходимо предоставить подтвержденную работодателем копию трудового договора или Вашей трудовой книги. Также следует учесть, что будет учитываться стаж не только с последнего места работы. За последние 5 лет должно быть более одного года трудового стажа.

Есть и исключения из правил. Если Вы являетесь зарплатным клиентом банка, то есть Вы на счет в этом банке получаете зарплату и здесь же хотите получить ипотеку, то в этом случая требования будут снижены — будет предостаточно 3 месяцев работы на одном месте.

Какие документы нужны для подтверждения стажа

Подтверждать документально при оформлении ипотеки нужно не только получение дохода, но и стаж работы. К необходимым документам, с помощью которых можно доказать факт трудоустройства и длительность работы на текущем месте, относятся:

- Трудовая книжка (заверенная работодателем копия всех страниц).

- Копия трудового договора (если человек работает сразу на нескольких работах, то потребуется предоставить копии обоих договоров).

- Выписки из приказов и иные организационные документы (в отдельных случаях требуется справка за определенный период работы конкретного человека).

- Налоговая декларация для ИП.

Как правило, никаких бумаг кроме трудовой книжки банки не требуют.

Если в трудовой деятельности имеет перерыв, то необходимо будет дать его устное или документальное объяснение. Также рекомендуем вам узнать, как оформляется ипотека без официального трудоустройства.

Минимальный доход

Показателя о минимальном достатке просто не существует, законодатели не установили подобные рамки. Кредитные учреждения самостоятельно принимают решения, давать или не давать заемщику денежные средства. Просто заработная плата должна быть адекватной в соотношении с суммой ипотеки.

Пример

: Сумма ипотеки составляет один миллион рублей, средний процент по РФ составляет 12.5%. И к примеру, молодая семья решила получить эту сумму на 5 лет.

Воспользовавшись ипотечным калькулятором, стало ясно, что ежемесячный платеж будет составлять 22498 рублей. Теперь мы должны выяснить сколько должна зарабатывать семья для оплаты такой ежемесячной суммы.

Просто умножим этот платеж на 0.4, получаем сумму в 56245 рублей.

Получается, что семье необходимо зарабатывать 56245 рублей, чтобы платить банку ежемесячную сумму в размере 22498 рублей.

Как подтвердить свой доход

Расчет суммы ипотеки по доходу потенциального заемщика в Сбербанке ведется на основании официальных данных. Это справка 2-НДФЛ за последние 6 месяцев. Но имея высокую зарплату, не все заемщики могут предоставить такой документ. В этом случае можно предоставить справку по установленной банком форме. В справке указывается:

- факт, что гражданин работает не менее полугода в данной компании (с указанием его должности); размер дохода; реквизиты компании и контакты для проверки информации службой безопасности банка.

Что также принимают во внимание

Следует понимать, что банки рассматривают не только финансовые поступления и стаж. Следующие моменты могут положительно повлиять на решение кредитной организации:

- Постоянная прописка.

- Состав семьи.

- Уровень образования.

- Занятость человека( ИП или же наемный рабочий).

- Наличие имущества.

- Кредитная история.

- Наличие каких-то других обязательств.

Если у заемщика не получается доказать уровень своей зарплаты и количество трудового стажа, то банки ВТБ 24 и Сбербанк могут дать денежные средства по вторым документам. Но в таком случае придется внести огромный первый взнос.

Кто может получить квартиру по ипотеке в Сбербанке и что для этого нужно?

Видео:На какой срок выгоднее брать ипотеку? Реальные расчеты!Скачать

Необходимый стаж работы для ипотеки в Сбербанке

Ипотечные кредиты выдаются гражданам, имеющим официальное трудоустройство. Стаж работы для ипотеки в Сбербанке должен составлять не менее 6 месяцев. Трудовая деятельность заёмщика должна быть подтверждена документально. Кредитные специалисты не доверяют соискателям, постоянно меняющим работодателей.

Чёрный список профессий

Многие потенциальные заёмщики, имеющие большой трудовой стаж и приличную зарплату, не понимают, почему кредитная организация отклоняет их заявки. Всё дело в том, что в каждом банке существует негласный список профессий, представителям которых ипотечный заём выдавать не рекомендуется. Сбербанк в этом смысле не является исключением. К нежелательным профессиям относятся:

Предприниматели

Финансисты не очень доверяют представителям малого бизнеса, ведущим «серую» бухгалтерию и не соблюдающим российское законодательство.

Банкиры хорошо знают печальную статистику, свидетельствующую о том, что большая часть малых предприятий в России становится банкротами в течение первых трёх лет своего существования.

Собственник компании, желающий получить ипотечный кредит, должен убедить банк в том, что его предприятие ведёт успешную коммерческую деятельность.

https://www.youtube.com/watch?v=X5adXAmsPZg

Бизнесмен должен предоставить:

- Документы, дающие право вести предпринимательскую деятельность (сертификаты, лицензии, разрешения и др.);

- Бухгалтерскую отчётность, подтверждающую высокую прибыль;

- Договоры с контрагентами фирмы (клиентами, поставщиками, подрядчиками и партнёрами);

- Бумаги, подтверждающие высокие обороты по расчётным счетам;

- Поручительство физических лиц;

- Ликвидное залоговое имущество (земельный участок, коттедж, дом, квартира и др.).

Представитель малого бизнеса должен озвучить членам кредитного комитета план развития компании на краткосрочную и долгосрочную перспективу. В этом случае у него может появиться шанс на одобрение ипотечной заявки.

Фрилансеры

У людей свободных профессий практически нет шансов на получение ипотечного кредита. Даже если удалённые сотрудники имеют солидный стаж работы, то оформить заём им не удастся. Многие фрилансеры используют электронные кошельки для получения гонораров и не платят налоги. Они не могут предоставить банкирам справку о доходах по форме 2-НДФЛ, поэтому формально их можно считать безработными.

Фрилансер сам формирует клиентскую базу и работает с заказчиками. У многих удалённых сотрудников специфика их деятельности носит сезонный характер. Нестабильное финансовое положение не позволяет удалённому работнику вовремя вносить взносы по ипотеке. Заявку на заём можно подавать только тем фрилансерам, которые зарегистрированы в качестве индивидуальных предпринимателей.

Профессиональные юристы и адвокаты

Представители этих профессий отлично знают все тонкости действующего законодательства. Они могут отказаться от страхования жизни или взыскать излишне уплаченные комиссионные сборы. В некоторых случаях юристы проводят различные манипуляции с залоговым имуществом и требуют отсрочки платежа по ипотеке, причиняя материальный ущерб банковским структурам.

Судиться с юристами и адвокатами сложно, так как они заранее продумывают все свои действия и просчитывают наперёд шаги банковских работников. Недобросовестные юристы могут предоставить подложные документы, в которых указан высокий уровень заработной платы и «липовые» данные о трудовой деятельности.

Риелторы

Доход многих специалистов по недвижимости не отличается стабильностью. Неустойчивое финансовое положение не позволяет отнести риелторов к категории надёжных заёмщиков.

Часть риелторов склонны к мошенническим действиям.

В качестве залога по ипотечному кредиту они могут предложить недвижимость, не соответствующую требованиям банка (по бумагам квартира или дом будут в идеальном состоянии).

Пожарные, полицейские, монтажники-высотники и спасатели

Если работа гражданина связана с постоянным риском для жизни и здоровья, то заявка будет отклонена с большой долей вероятности. Компания «Сбербанк страхование жизни» не заинтересована в том, чтобы выплачивать материальное возмещение родственникам граждан, получившим травмы или погибшим в связи с исполнением служебных обязанностей. Стаж работы соискателя в этом случае не важен.

В случае смерти заёмщика вся тяжесть финансового бремени ляжет на плечи созаёмщиков. Они могут не справиться с возросшей долговой нагрузкой и допустить просрочку по займу. Задержка платежей приведёт к тому, что банку придётся забирать залоговое имущество и помещать его к себе на баланс. После этого банкиры будут вынуждены реализовывать залог в ходе специальных торгов.

Высокопоставленные чиновники

Работники городских администраций и иных государственных структур могут использовать пресловутый «властный ресурс» для того, чтобы затягивать выплаты по ипотеке и использовать залоговое имущество в корыстных целях.

Некоторые «слуги народа» используют бюджетные средства нецелевым образом, предоставляя своим родственника льготы и субсидии на покупку жилья.

У многих чиновников есть личные адвокаты и целый штат юристов, которые могут сильно затянуть любой судебный процесс.

Топ-менеджеры крупных компаний

Руководящие работники крупных фирм могут испытывать трудности при получении ссуды. Их работа связана с повседневным риском и чрезмерными стрессовыми нагрузками, которые могут сильно отразиться на состоянии здоровья.

Многие топ-менеджеры российских компаний владеют бизнесом и используют инсайдерскую информацию в собственных интересах. Директора и совладельцы коммерческих организаций часто становятся фигурантами уголовных дел.

Именно поэтому банки обходят стороной данную категорию заёмщиков.

Банкиры хотят видеть в рядах ипотечных заёмщиков людей, удовлетворяющих следующим требованиям:

- Отсутствие нареканий со стороны руководства фирмы;

- Неукоснительное соблюдение трудовой дисциплины;

- Наличие поощрений, почётных грамот и полезных изобретений, внедрённых в производственный процесс;

- Высокая официальная зарплата;

- Клиент получает заработную плату на пластиковую карту Сбербанка (в этом случае очередной ипотечный платёж может быть автоматически списан со счёта);

- Наличие отчислений в ПФР, ФОМС и внебюджетные фонды;

- Официальное трудоустройство (требуется предъявить подлинник трудового договора);

- Стабильный карьерный рост.

Ветераны труда имеют право на получение государственных субсидий, которые могут быть направлены на улучшение жилищных условий (внесение первоначального взноса по ипотеке и оплата процентов по жилищной ссуде).

Как оформить ипотечный кредит, если официально ранее не работал?

Если вы работаете неофициально, то можно воспользоваться программой «Ипотека по двум документам». Данное кредитное предложение имеет следующие особенности:

- Минимальная сумма займа составляет 300000 рублей;

- Максимальный объём ссуды равен 15 миллионам рублей (для заёмщиков, проживающих в Москве и Санкт-Петербурге);

- Первоначальный взнос равен 50% от размера предоставляемой ссуды;

- Займы не выдаются лицам, не достигшим возраста 21 года;

- Предоставление залоговой недвижимости, которая должна быть оценена компанией, аккредитованной банком;

- Залоговое имущество страхуется в обязательном порядке;

- Оформить ипотечный кредит могут даже те граждане, которые проработали менее 6 месяцев;

- Процентная ставка по займу от 9,5% годовых;

- Срок кредитного договора имеет длительность до 30 лет.

Для увеличения суммы кредита соискатель может привлечь созаёмщиков, соответствующих требованиям банка. Заёмщик, получивший ипотечный кредит, может оформить налоговый вычет (до 260 тысяч рублей). Для получения ссуды необходимо последовательно выполнить ряд шагов.

Алгоритм получения займа:

- Проанализируйте свои финансовые возможности и задайте вопросы специалисту кредитного отдела;

- Соберите пакет документов и обратитесь с ним в отделение банка;

- После одобрения заявки найдите объект недвижимости и соберите всю документацию по нему;

- Подпишите кредитное соглашение и застрахуйте залог;

- Получите ссуду и расплатитесь с продавцом недвижимости.

Заёмщик может погасить ипотечный кредит досрочно. В этом случае он сэкономит значительную сумму на процентных выплатах и страховых премиях. После того как ссуда будет погашена, клиенту банка предстоит снять обременение с квартиры и стать её полноправным владельцем.

Может ли рантье оформить ипотеку?

Если у человека нет постоянного места работы, но есть иные источники дохода, то он может оформить ипотеку после предоставления необходимой документации. Банк охотно выдаёт деньги рантье, которые живут на проценты с капитала. Кредитный комитет принимает в расчёт следующие источники дополнительного дохода:

- Арендные платежи, поступающие на счёт собственника жилой или коммерческой недвижимости;

- Дивиденды по акциям (обыкновенным и привилегированным);

- Авторские гонорары, отчисляемые на основании соответствующих договоров;

- Купонные выплаты по облигациям;

- Прибыль, полученная по сделкам гражданско-правового характера;

- Проценты по банковским вкладам.

Если человек получает стабильный денежный поток от своих активов, тогда он смело может подавать заявку на получение ипотечного кредита. Рантье должен подтвердить свои доходы официальными справками и выписками по банковским счетам.

Если физлицо получает прибыль, не подтверждённую финансовой документацией, то ипотечная заявка будет отклонена. Нужно отметить, что доля в капитале общества с ограниченной ответственностью не рассматривается банком в качестве актива.

Ежемесячно аннуитетными платежами в соответствии с графиком платежей. Какую комиссию я должен заплатить Банку за предоставление кредита? Комиссия за выдачу кредита отсутствует. Можно ли оформить квартиру, купленную в кредит, в общую собственность? Да, приобретенная квартира может быть оформлена в общую собственность:

- созаемщиков;

- заемщика и членов его семьи (детей и родителей);

- созаемщика и его супруги, а также членов его(их) семьи (детей и родителей супругов).

Будет ли квартира, приобретенная по ипотеке, находиться в залоге у Банка? Да, приобретаемый объект недвижимости находится в залоге у Банка до момента полного погашения кредита (в случае если условия предоставления кредита предусматривают оформление кредитуемого объекта недвижимости в залог). В рамках программ «Приобретение готового жилья», «Приобретение строящегося жилья» возможно оформление в качестве обеспечения по кредиту как залога приобретаемой квартиры, так и залога уже имеющейся квартиры. Может ли Банк предоставить кредит без учета платежеспособности? Нет, максимальная сумма кредита может быть определена только исходя из платежеспособности заемщика/созаемщиков. При этом в качестве созаемщиков по кредиту могут выступать физические лица в количестве не более трех человек. Какую максимальную сумму кредита может выдать Банк? Сумма кредита определяется на основании вашей платежеспособности и зависит от предоставленного обеспечения, при этом она не может превышать установленных Банком максимальных значений в соответствии с условиями выбранного Вами кредита. Есть ли возможность как-то снизить процентную ставку? Да, возможность понижения процентной ставки предусмотрена для кредита, в соответствии с условиями которого предусмотрена ипотека кредитуемого объекта недвижимости, после надлежащего оформления которой, а также страхования кредитуемого объекта недвижимости в пользу Банка, ставка может быть снижена. Подробную таблицу процентных ставок вы можете посмотреть на сайте Банка. От чего зависит процентная ставка по кредиту? Ставка зависит от вида и срока кредита, размера первоначального взноса, а также от категории, к которой относится клиент Банка. Где я могу получить жилищный кредит? Получить кредит можно в филиале Банка по месту регистрации заемщика или одного из созаемщиков, по месту нахождения кредитуемого Объекта недвижимости. А если вы работаете на предприятии, аккредитованном или обслуживаемом Банком в рамках «Зарплатного проекта», получить кредит вы можете также по месту нахождения компании-работодателя. Какую недвижимость можно приобрести на деньги, полученные по жилищному кредиту? На кредит Банка вы можете приобрести расположенные на территории Российской Федерации и не обремененные правами третьих лиц квартиру, жилой дом или иное жилое помещение на вторичном рынке недвижимости, а также на первичном рынке недвижимости (новостройка).

Видео:ИПОТЕКА: Как правильно взять ипотеку? Основные ошибки и правила при выборе ипотекиСкачать

Сколько нужно проработать и получать, чтобы взять ипотеку?

Ипотека – один из самых быстрых и реальных способов заполучить личные квадратные метры в России. Размер достатка в этом случае играет не последнюю роль. Заработной платы должно хватать на погашение ежемесячного платежа и обеспечение человека всем самым необходимым.

Важно также и официальное трудоустройство, число отработанных лет на предприятии. Рассмотрим основные требования к уровню стажа и доходов при ипотечной ссуде, чтобы понимать, пройдет анкета одобрение в банке или нет.

Кредиторы рассматривают два основных заработка. Это белая прибыль (исходит их размера официального заработка) и серый профит – та сумма, которая не показывается в справке 2-НДФЛ. Это так называемые необлагаемые доходом средства.

Часто получается в странах СНГ, что серая прибыль превышает официальные начисления. Если присовокупить весть приход, то банкиры рассматривают:

- Цифры из заработной справки по месту работы.

- Сумму от работы по совместительству.

- Неофициальные начисления.

- Пассивные поступления от сдачи в аренду машины или квартиры (дома, офиса).

Стоит отметить, что большинство крупных государственных организаций, такие как Сбербанк России и ВТБ 24 принимают во внимание только официальные денежные поступления, которые вы можете подтвердить документально. Могут быть учтены справки о доходах, в том числе по форме банка, выписки с банковского счета, официальные договора об аренде, доходы от интеллектуальной собственности и т.д.

Какой требуется стаж или сколько нужно работать, чтобы дали ипотеку

Этот вопрос очень важен, так как трудовой стаж потенциального заемщика является косвенным подтверждением его платежеспособности и надежности в глазах банка. Если вы часто меняете место трудоустройство, не проработав там и пары месяцев, то вы будете рассматриваться как ненадежный клиент, которому лучше отказать в заявке.

https://www.youtube.com/watch?v=LB5azU_CAD4

Чаще всего финансовые организации требуют наличия не менее 6 полных месяцев, проработанных на одном месте. Подтверждением этому должна являться заверенная работодателям копия вашей трудовой книжки или же трудового договора.

При этом учитывается стаж не только на последнем месте работы. Общая ваша трудовая деятельность за последние 5 лет должна составлять не менее 1 года.

Однако, есть и исключения из правил. Если вы являетесь зарплатным клиентом данного банка, т.е. вы в одном месте и зарплату получаете на счет, и ипотеку хотите оформить, то требования будут снижены – достаточно будет иметь 3 месяца в своем списке.

Платеж в месяц

Уровень ежемесячного платежа по графику зависит от оценочной стоимости недвижимости, срока погашения и, конечно, годового процента. Чем меньше период кредитования, тем больше приходится человеку вносить рублей в кассу. Большинство учреждений работают по правилу, где платежи по займам не должны превышать 40% достатка семьи.

Оригинальные отзывы по этой теме мы собрали здесь, отзывы настоящих людей, много комментариев, стоит почитать.

Наглядно все выглядит следующим образом. Допустим, для того чтобы платить ипотеку в размере 8 тыс. рублей нужно зарабатывать не менее 20 000. Расчеты просты.

Платеж в 8 тыс. необходимо разделить на коэффициент 0,4. Тогда получим необходимый уровень заработка, приемлемый для кредитора. Иногда банкиры дают кредиты, где этот показатель превышает отметку в 60%.

Такого показателя нет, так как законодательство не установило рамки для плательщиков. Да и учреждения сами решают, кому давать деньги, а кому отказать. В любом случае заработная плата клиента должны быть адекватной при сопоставлении с суммой задолженности.

На примере все выглядит так. Лимит кредитования – 1 млн. рублей. Средний процент в России по банкам – 12,5%. К примеру, молодая семья решила получить деньги на 5 лет. При использовании ипотечного калькулятора можно быстро выяснить, что выплата в месяц будет на уровне 22 498.

Далее нужно понять для себя, а какой совокупный семейный запработок будет считаться приемлемым. Для этого выполним простую операцию из предыдущего примера:

22 498р. / 0,4 = 56 245 руб.

Выходит, что семья должна получать не менее 56,2 тысячи в месяц, чтобы организация смогла согласовать заем, а лучше выше, тогда кредитные риски будут меньше.

Как получить ипотеку с минимальным стажем и зарплатой

Иногда бывает так, что в семье муж только недавно сменил работу, а жена сидит в декрете с ребенком. При рождении малыша логичным становится вопрос о расширении, поэтому возникает вопрос – можно ли взять ипотеку, если муж проработал на новом месте 2-3 месяца?

К сожалению, нет. Такой заемщик будет считаться потенциально ненадежным, потому что он еще недостаточно себя зарекомендовал. Необходимо иметь трудовой стаж на нынешнем месте трудоустройства не менее 6 месяцев, для зарплатных клиентов – от 4 месяцев, общий – 12 месяцев.

Можно ли оформить договор на жену в декрете? Как правило, банки не соглашаются на это, потому что декретный отпуск не входит в трудовой стаж, и зарплаты нет. Исключение – если у вашей жены есть дополнительный подтвержденный источник заработка, например, аренда помещений.

Что делать, когда доход не достаточный? В этом случае надо привлекать созаемщиков, увеличивать срок кредитования или же искать госпрограммы с субсидированием.

Важно понимать, что банкиры рассматривают не только стаж и финансовые поступления. Дополнительно на положительный исход дела в банке влияет:

- состав семьи,

- наличие движимого и недвижимого имущества,

- постоянная прописка,

- характер занятости человека (наемный рабочий или ИП),

- качество кредитной истории,

- наличие других обязательств,

- уровень образования.

Если заёмщик не может доказать размер заработка и рабочий стаж при получении жилищного кредита, то ПАО «ВТБ 24» и ПАО «Сбербанк России» готовы сегодня дать деньги по 2-м документам. Есть один минус – это большой первоначальный взнос в размере 35%-40%, что под силу не всем россиянам.

Рубрика вопрос-ответ:

Скрыть ответ

https://www.youtube.com/watch?v=g2uNhzafSqc

Консультант сайта КредиторПро.Ру

Дмитрий, у всех банков минимальное требование — от 4 месяцев на текущем месте работы для зарплатных клиентов и от 6 месяцев для всех остальных категорий заемщиков

Скрыть ответ

https://www.youtube.com/watch?v=g2uNhzafSqc

Консультант сайта КредиторПро.Ру

Светлана, женщинам в декрете не одобряют кредиты. Нужно иметь официальный доход и трудовой стаж, декрет к ним не относятся, исключение — если у вас есть первоначальный взнос не менее 50% от стоимости недвижимости. Можно на супруга оформить

Скрыть ответ

https://www.youtube.com/watch?v=g2uNhzafSqc

Консультант сайта КредиторПро.Ру

Кристина, вам желательно дождаться стада на текущем месте хотя бы 4 месяца, чтобы подавать заявку. Сумму рассчитывают индивидуально в каждом случае после обращения в банк

Скрыть ответ

https://www.youtube.com/watch?v=g2uNhzafSqc

Консультант сайта КредиторПро.Ру

Ольга, с таким трудовым стажем могут дать кредит в самом Почта банке. Во всех остальных требуется от 1 года общего стажа, исключение делают лишь зарплатным клиентам

Скрыть ответ

https://www.youtube.com/watch?v=g2uNhzafSqc

Консультант сайта КредиторПро.Ру

Видео:Как БЫСТРО погасить ипотеку. Выплати ипотеку за 8 летСкачать

Взять ипотеку стаж работы — 52 советов адвокатов и юристов

— Статьи — Стаж работы для получения ипотеки — как угодить банку?

Статьи 36500 +45

Принимая решение о возможности выдать займ потенциальному заемщику, специалисты банка обращают внимание на всю информации, которую им удалось получить о лице, подавшем заявку на ссуду.

Методика оценки платежеспособности клиентов, используемые кредиторами при изучении полученных данных конфиденциальны и доступны лишь ограниченному кругу сотрудников, а вот минимальный набор сведений, которые необходимы для такого анализа не является тайной: во все банках обязательным является предоставление сведений о доходе, трудовой деятельности и о месте жительства.

Конечно, говорить о том, насколько сильно тот или иной фактор повлияет на итоговую оценку сложно, но совершенно очевидно, что стаж для ипотеки имеет не последнее значение.

Какой стаж работы необходим для оформления ипотеки

Прежде чем подавать заявку, необходимо уточнить в банке, сколько времени нужно отработать официально, чтобы дали кредит. Требования для работников по найму предъявляются к стажу на последнем месте и к общему трудовому стажу за прошедший период. Как правило, условия получения ипотеки физическому лицу в части рабочей деятельности выглядят следующим образом:

- На текущем рабочем месте заемщик должен быть трудоустроен свыше полугода.

- Общий стаж занятости за прошедшие 5 лет, в совокупности, должен превышать 12 мес. (даже если у клиента за этот период было несколько рабочих мест, стаж по ним суммируется).

Если заемщик является индивидуальным предпринимателем, то требования кредиторов выдвигаются относительно сроков ведения экономической деятельности.

Так, на момент оформления заявки клиент должен проработать в качестве ИП более 6 месяцев (для сезонного бизнеса – более года). Иногда банки увеличивают этот период до 2 лет.

Срок предпринимательства подтверждается датой выдачи свидетельства о госрегистрации ИП.

Например, если клиент владеет зарплатной картой Сбербанка, он сможет взять ипотеку даже со стажем менее 6 месяцев, при условии, что на его счет прошло 3 зачисления зарплаты (за 3 месяца).

Кого относят к группе официально неработающих граждан?

Согласно законодательству, официальное трудоустройство подразумевает заключение трудового договора либо договора подряда, а также регистрация физического лица в качестве ИП или учредителя (директора) ООО. Каждый из представленных выше граждан отчисляет ежемесячно страховые взносы и платит налоги, а при необходимости может предоставить справку о доходах по установленной форме.

https://www.youtube.com/watch?v=Ixnwdldqq-k

Таким образом, неработающими гражданами признаются лица, фактически осуществляющие трудовую деятельность, но не подтверждающие заработок документально. С ними не заключаются договоры, не вносятся записи в трудовую книжку, и у них нет свидетельств о регистрации ООО или ИП.

При оформлении кредита или ипотеки трудности могут возникнуть и у предпринимателей: несмотря на официальный статус, некоторые банки отказывают таким клиентам в займах. Это объясняется тем, что ИП делает справки самостоятельно, соответственно, туда вписывается любая информация.

Приведем простой пример, когда банки отказывают в займах:

Гражданин Сидоров М.Н. работает фотографом. Средний заработок в месяц составляет 50 000 руб. Как ИП не зарегистрирован, поэтому подтвердить свои доходы справкой с печатью он не сможет.

Ипотека без трудового стажа

Если заемщик не отработал на текущем месте необходимое количество времени, то можно воспользоваться упрощенной ипотечной программой – «Ипотека по 2 документам». Сегодня такой вариант кредитования предлагают несколько финучреждений, в числе которых Сбербанк России, банк ВТБ, «Россельхозбанк», а также «Газпромбанк» и другие.

Подобные программы имеют определенные особенности:

- для оформления заявки понадобится только паспорт и второй документ (например, СНИЛС, водительское удостоверение);

- необходимо иметь личные накопления, их доля должна превышать 40–50% от стоимости приобретаемой жилплощади, для первоначального взноса;

- повышенные процентные ставки.

Ипотечный банк «ДельтаКредит» предлагает наиболее упрощенную программу кредитования без трудового стажа – «Ипотека по одному документу». Согласно ее условиям клиент может получить жилищный кредит только по паспорту. При этом ставка возрастет на 1,5 процента по сравнению с базовой, а минимальный первичный взнос составит 15% (если клиент приобретает квартиру).

Трудоустройство может быть неофициальным, главное, чтобы работодатель в случае необходимости мог подтвердить слова своего сотрудника. При заполнении анкеты необходимо указывать место работы, контакты и ИНН организации.

Стаж

Стандартные заемщики, претендующие на получение ипотечного займа, должны проработать на текущем месте не менее полугода. При этом общая продолжительность стажа клиента не может быть менее года.

В случае если заемщиком выступает женщина после декрета, требования по ипотеке к стажу остаются стандартными. После декрета женщина должна отработать минимум шесть месяцев, если она не берету ипотеку как зарплатный клиент Сбербанка.

https://www..com/watch?v=H4mpxb0obvE

К заемщикам, получающим зарплату на карты Сбербанка, предъявляются лояльные требования по стажу. Для получения ипотеки им достаточно 3-х месяцев на действующей работе, а ограничения по общему стажу снимаются вовсе.

Видео:Сколько нужно зарабатывать, чтобы взять ипотекуСкачать

Минимальный стаж работы для ипотеки в Сбербанке

Банк проверяет трудовую деятельность заемщика с целью понять собственные риски при выдаче ипотечного кредит. Это один из этапов оценки кредитоспособности и платежеспособности заемщика

Что важно для потенциального кредитора:

- Стабильность трудового стажа. Подозрения могут вызвать значительные перерывы в трудовой деятельности, а также частая смена работодателей. Это может быть показателем того, что в случае потери работы в будущем заемщику будет сложно восстановить свою занятость без потери доходов. То есть, материальное положение ухудшится, и он не сможет исполнить обязанности по выплате кредита.

- Деятельность работодателя. Будет иметь значение, как давно зарегистрирована компания, насколько она крупная, сфера деятельности, своевременность оплаты налогов. Работа в стабильной организации, которая выплачивает сотрудникам официальную заработную плату, будет дополнительным преимуществом для заемщика.

- Достоверность данных, указанных заемщиком в анкете. Банк может позвонить работодателю, чтобы уточнить должность заемщика, уровень заработной платы и стаж работы в организации. Потом эту информацию можно сравнить с тем, что указано в документах, поданных для рассмотрения кредита, а также с данными из Пенсионного Фонда. Таким образом банк может избежать мошенничества со стороны потенциального заемщика.

Какой должна быть трудовая биография клиента?

Банкиры хотят видеть в рядах ипотечных заёмщиков людей, удовлетворяющих следующим требованиям:

- Отсутствие нареканий со стороны руководства фирмы;

- Неукоснительное соблюдение трудовой дисциплины;

- Наличие поощрений, почётных грамот и полезных изобретений, внедрённых в производственный процесс;

- Высокая официальная зарплата;

- Клиент получает заработную плату на пластиковую карту Сбербанка (в этом случае очередной ипотечный платёж может быть автоматически списан со счёта);

- Наличие отчислений в ПФР, ФОМС и внебюджетные фонды;

- Официальное трудоустройство (требуется предъявить подлинник трудового договора);

- Стабильный карьерный рост.

Ветераны труда имеют право на получение государственных субсидий, которые могут быть направлены на улучшение жилищных условий (внесение первоначального взноса по ипотеке и оплата процентов по жилищной ссуде).

🔥 Видео

Как ПРАВИЛЬНО взять ипотеку в 2024 году / Как сэкономить на ипотеке?Скачать

Как взять ИПОТЕКУ правильно? НЕ ДОПУСКАЙ ЭТИХ ОШИБОК!Скачать

Как Взять Ипотеку Без Официальной Работы?Скачать

Сколько нужно зарабатывать и как долго вести JDG, чтобы взять ипотеку в Польше?Скачать

Стоит ли брать ипотеку в 2024 году? Все ЗА и ПРОТИВСкачать

НЕ бери ипотеку в 2023 пока не посмотришь это видео!Скачать

ИПОТЕКА не нужна! Что нужно знать, прежде чем брать КРЕДИТ? | Рыбаков разоблачениеСкачать

ИПОТЕКА БЕЗ ПОДТВЕРЖДЕНИЯ ДОХОДА - как получить? Вся правда!Скачать

Сколько нужно зарабатывать, чтобы потянуть квартиру в ипотеку? Стресс-тест Финансовая грамотность18+Скачать

На какой срок взять ипотеку? На какой срок лучше брать ипотеку? Ипотека на 20 лет?Скачать

Как выгодно гасить ИПОТЕКУ? ОБ ЭТОМ должен знать каждыйСкачать

Если взять миллион в ипотеку, то сколько платить в месяц?Скачать

Квартирный вопрос: брать ипотеку или копить?Скачать

Стоит ли брать ипотеку?Скачать

Как выгодно взять ипотеку? ТОП-5 советов эксперта по недвижимости.Скачать