Займы на приобретение жилья очень обременительны и по времени, и по финансам.

Не удивительно, что молодые семьи, обзаведшиеся своим жильем по ипотеке несколько лет назад, ищут способ поскорее рассчитаться с долгом или максимально снизить нагрузку и переплату.

Предложений о перекредитовании от КФО сегодня множество, в том числе осуществляется рефинансирование ипотеки в ТрансКапиталБанке. В 2019 г, вероятнее всего, эти программы сохранятся и будут также пользоваться спросом.

- Возможности кредитования

- Преимущества программы

- Условия кредитования

- Требования к заемщику

- Необходимые документы

- Процедура оформления

- Где лучше рефинансировать ипотечный кредит: ТОП-9 банков с лучшими условиями

- Суть и выгода рефинансирования

- Требования к заемщикам

- С чего начать

- Лучшие предложения по рефинансированию

- Транскапиталбанк

- Открытие

- Росбанк

- МТС банк

- Дом.РФ

- ВТБ

- Сбербанк

- Альфа-Банк

- Газпромбанк

- Как рефинансировать ипотеку

- Подача заявки и ее одобрение

- Сбор и подача документов

- Подписание договора и погашение предыдущей ипотеки

- Перерегистрация залога

- Временные и денежные затраты на проведение процедуры

- Оригинальные решения для рефинансирования ипотеки в транскапиталбанке

- Сколько времени занимает рефинансирование

- Способы подготовки к процессу рефинансирования

- Преимущества рефинансирования ипотеки

- Недостатки рефинансирования ипотеки

- Подготовить документы заранее

- Стоит ли рефинансировать прямо сейчас

- Процесс рефинансирования

- Заблокировать ставку

- Резюме

- Транскапиталбанк: рефинансирование ипотеки по выгодный процент!

- Условия рефинансирования

- Требования к кандидатам на рефинансирование

- Порядок оформления

- Способы погашения

- Отзывы о рефинансировании в ТКБ

- : выгода от рефинансирования ипотеки

- 📽️ Видео

Возможности кредитования

Семьям, для которых оформленная ранее ипотека стала обременительной, доступно рефинансирование в ТрансКапиталБанке. Перекредитование реализуется по двум направлениям:

- Снижения ставки по займу.

- Продление срока кредитования.

Если осуществляется внешнее рефинансирование, то программы построены на применение обоих вариантов. Само по себе перекредитование ипотечного займа в ТКБ заключается в погашении уже существующей ссуды с одновременным открытием новой и переоформлением залогового объекта на ТрансКапиталБанк.

Выбрать вариант программы можно на официальном сайте КФО. Там же присутствует перечень документов, необходимых при обращении с заявкой, а также кредитный калькулятор, который просчитает затраты по обслуживанию долга и позволит оценить выгоду подобной процедуры.

Преимущества программы

Наряду с общими преимуществами рефинансирования, такими как снижение финансовой нагрузки, сохранение кредитной истории, предложение ТрансКапиталБанка расширяет выбор, делая продукт более доступным.

Ведь если лицу очень нужно перекредитоваться и он не претендует на максимально низкую процентную ставку по той причине, что не соответствует каким-либо критериям, ТКБ за умеренную плату (повышение процента) предоставляет требуемые деньги не совсем «форматным» клиентам.

Условия кредитования

В ТКБ отсутствуют программы по рефинансированию собственных ипотечных займов, фактически такие процедуры банк не проводит.

ТрансКапиталБанк осуществляется рефинансирование кредитов других банков

Когда лицо обращается с заявкой на перекредитование ипотеки, оформленной в иной организации, то условием будет передача залогового объекта в пользу ТрансКапиталБанка в качестве обеспечительной меры.

Вместе с тем на пути к заключению нового договора кредитования могут потребоваться доп.расходы в виде:

- Нотариального удостоверения разрешения второго супруга.

- Оценка объекта залога.

- Госпошлина за переоформления недвижимости на ТКБ в качестве обеспечительной меры.

- Страховка имущества.

Но даже с издержками, условия рефинансирования ипотеки в данной КФО одни из самых интересных и привлекательных среди аналогов. Отзывы клиентов и рейтинг банка говорят сами за себя.

Продуктов в ТрансКапиталБанке несколько. Так, есть предложение со ставкой в 7,7% годовых, это минимум, на который могут рассчитывать клиенты, но не все, а только заемщики из сегмента «Премиум», которые запрашивают сумму до 50% цены залога.

Базовые ставки по займу после переоформления залога равняются:

- 9,2% — если объем ассигнований составляет до половины стоимости обеспечительной недвижимости;

- 9,45% — когда запрашивается 50,01% — 65% цены объекта;

- 9,95% — при получении суммы в 65,01% — 80% стоимости залога.

Для клиента процент определяется индивидуально. В банке действует система скидок и надбавок, которые корректируют базовую ставку.

Так, пониженный процент предусмотрен в сегментах:

- «Партнер». Уменьшение составит 0,1%.

- «Престиж». Скидка равняется 0,2%.

- «Премиум». Сокращение ставки на 0,35%.

Процентные ставки могут отличаться в каждом случае

https://www.youtube.com/watch?v=gqrGvmttRCA

Надбавки применяется следующих размеров:

- 2% в период переоформления закладной, этот срок ограничивается 1 месяцами, именно столько дано клиенту на передачу объекта в залог;

- 0,5%, если категория объекта обеспечения апартаменты;

- 1% , когда залог представлен долей или домом с участком земли;

- 1,5% в случае предоставления справки о доходах согласно банковской форме;

- 0,5%, если заемщик выступает представителем бизнеса (ИП или владелец хоз.субъекта);

- 0,25% при получении кредита несколькими созаемщиками;

- 2,5% из-за отказа от страхования жизни и утраты трудоспособности;

- 1% в отсутствии имущественного полиса;

- 0,25% при недостаточности стажа, установленным требованиям банка;

- 5% если заем оформлен в ТКБ или ИнвестТоргБанке, а залог числится по балансу у иного субъекта хозяйствования;

- 3% когда рефинансируемая ипотека получалась на ремонт или восстановлением имущества.

Клиент может воспользоваться услугой платной системы снижения ставок по ипотеке. Осуществляется это по одному из имеющихся тарифов:

- «Практичный». Ставка будет опущена на 0,5% при платеже в 1,5% от величины займа.

- «Сбалансированный». Сокращение процента будет составлять 1 пункт, но платеж равен уже 3% от заемной суммы;

- «Выгодный». Здесь соотношение уменьшения ставки против величины платежа 1,5% против 4,5%.

Существует еще тариф «Экономный», но в его рамках не предусмотрено изменение процента.

ТрансКапиталБанк предлагает клиентам различные программы для получения средств

Что касается максимальных размеров ассигнований, которые возможно заполучить, то он различен для разных регионов.

Так, москвичам, жителям области и культурной столицы доступно от 300 000 до 9 500 000 рублей, а скажем, пермякам только до 6 500 000 рублей.

Эти размеры не окончательны, ведь они рассчитываются еще и в процентном соотношении к стоимости залогового имущества: до 50% для дома с землей, 70% для комнаты, таунхауса, 80% — апартаменты, квартиры.

Продолжительность заимствования ограничивается от года до 25 лет. Денежная единица – только национальный рубль. Если первоначальная ипотека бралась в иностранной валюте, то сначала производится конвертация по банковскому курсу, установленному на день выдачи средств.

Требования к заемщику

Чтобы получить одобрение по заявке, клиенту необходимо соответствовать некоторым критериям, в числе которых:

- Возраст от 21 до 75 лет. При этом предельный возраст должен быть не на момент обращения, а на день последнего взноса.

- Наличие трудового стажа по всем местам работы от 1 года, а по последнему и одновременно действующему минимум — 3 месяца.

- Если клиент ИП, то бизнес должен официально вестись не меньше года;

- Военный билет для мужчин призывного возраста (до 27 лет) не всегда требуется, а вот если лицо привлекалось к уголовной ответственности, то судимость должна быть погашена или снята.

Даже если все предыдущие требования соблюдены, но объект залога принадлежит на праве совместной (долевой) собственности, то без привлечения остальных совладельцев, в качестве меры обеспечения, такая ценность не может участвовать, а значит, получить заем не получиться.

Сам объект залога также должен отвечать требованиям:

- Размещается в том же регионе, что и отделение банка.

- Состояние строения не аварийное.

- Наличие всех необходимых правоустанавливающих документов на недвижимость.

- Отсутствие притязаний.

- Присвоен почтовый адрес.

- Коммуникации в здании исправны.

Выдать новый займ банк сможет, если клиент соответствует требованиям

Не может использоваться в качестве гарантии жилье, размещаемое в цокольных и подвальных помещениях, деревянные дома, строения, в которых имеется незаконная перепланировка. Для столицы исключены из объектов, которые могут быть залогом, квартиры в домах 1970 года постройки и старше ниже 5 этажей.

https://www.youtube.com/watch?v=x0qf10CiAxc

Решение об использовании объекта в качестве меры обеспечения банком принимается в индивидуальном порядке, а значит, не исключен отказ в таковом.

Срок действия старого займа, подпадающего под рефинансирование, должен составлять полгода и больше на день подачи заявки.

Необходимые документы

Банк ТКБ рефинансирование ипотеки оформляет по предоставлению следующего перечня документов:

- Анкеты-заявки.

- Паспорта, который выдан лицу как гражданину страны.

- Подтверждение дохода (2-НДФЛ или банковский стандарт).

- Доказательство трудоустройства ФЛ (копия трудовой книжки с заверением нанимателя и т.д.).

- Справка от банка — первоначального кредитора об остатке долга (действительна 5 дней).

- Кредитный договор и прочие соглашения к нему, если таковые были.

- Справка с банковскими реквизитами для перечисления денег в счет полного погашения.

- Правоустанавливающие документы на недвижимость, справка из ЕГРН, тех.паспорт, выписка из домовой, договор купли-продажи, ДДУ и т.д.

- Заключение оценщика со стоимостью.

- Согласие второго супруга на использование недвижимости в качестве залога оформленное нотариусом.

Перечень не жесткий, может быть дополнен другими документами, если этого захочет банк.

Перед подачей документов необходимо оформить заявку, для чего можно воспользоваться онлайн-методом

Процедура оформления

ТКБ, как и его конкуренты, расширяет возможные варианты подачи заявки и наряду с личным визитом в отделение, можно заполнить анкету в режиме онлайн на сайте банка.

Чтобы воспользоваться удаленным способом, требуется посетить официальный интернет-ресурс ТрансКапиталБанка и в разделе «Рефинансирование» выбрать поле «решение онлайн». Далее, требуется заполнить информацию согласно имеющимся графам (персональные данные, размер требуемого займа и т. д.). Заявка рассматривается 5-7 дней.

Если приходит положительный ответ, то потребуется совершить визит в ближайшее отделение организации и предоставить пакет документов. Когда и после изучения документов решение не изменилось, то придется еще раз посетить офис и подписать кредитный договор.

Далее следует выдача финансов, которые направляются для расчета с ипотечным долгом. Об этом требуется предоставить подтверждающую справку. Завершающим этапом процедуры является оформление имущественного страхового полиса и перерегистрация объекта залога на ТКБ, что приведет к снижению кредитной ставки.

Дополнительно о рефинансировании ипотеки будет рассказано в видео:

Видео:Рефинансирование ИПОТЕКИ - Выгодно или НетСкачать

Где лучше рефинансировать ипотечный кредит: ТОП-9 банков с лучшими условиями

Приветствую Вас, друзья. За последние несколько лет ставки по ипотечным кредитам снизились примерно на 2-3 %. Это способствовало популяризации такой банковской услуги как рефинансирование, когда старый кредит погашается за счет нового по более выгодной ставке.

Сегодня мы поговорим о том, где лучше сделать рефинансирование ипотеки. Рассмотрим несколько банков с самыми лучшими условиями.

Итак, погнали…

Суть и выгода рефинансирования

Рефинансирование (англ. refinance) – это замена существующего долгового обязательства на новое с более выгодными условиями. Иными словами, это новый кредит, оформленный на уже приобретенную в ипотеку квартиру, с меньшей процентной ставкой и более длительным сроком выплаты.

Перед тем как рефинансировать ипотеку, важно знать следующее:

- Новый кредит для погашения предыдущего не значит, что процедура будет упрощенной. Она потребует таких же денежных и временных затрат, сбора полного пакета документов и справок.

- Выгоду от рефинансирования следует рассчитывать индивидуально в каждом конкретном случае. Бывает так, что выгода незначительная, а затраты на оформление и вовсе делают процедуру почти бессмысленной.

- Нужно быть готовым к тому, что срок ипотеки увеличится.

- Рефинансирование можно проводить не только в том банке, в котором бралась ипотека, но и в любом другом.

- Процентная ставка, которую предлагает банк на своем сайте, как правило, всегда меньше реальной, которую в итоге одобрят клиенту. Это простой маркетинговый ход, а потому стоит подавать заявки в разные финансовые учреждения для сравнения.

Требования к заемщикам

Каждый банк имеет свои правила относительно заемщиков по рефинансированию. Как правило, это:

- Возраст – более 21 года.

- Стаж работы – более 3 месяцев на текущем месте и более 1 года общий.

- Гражданство – РФ (чаще всего).

- Место жительства (может быть определенный регион либо вся территория страны).

- Неиспорченная кредитная история.

Кроме того, требования предъявляются и к самой ипотечной жилплощади. Если предыдущий банк одобрил ее приобретение, не стоит полагать, что это автоматически сделает и другой.

https://www.youtube.com/watch?v=4H0JFKt0bOo

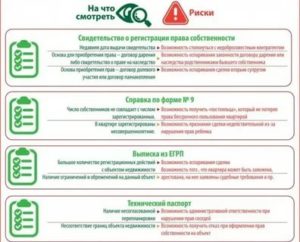

Для того чтобы финансовое учреждение оценило квартиру, следует предоставить:

- Выписку из ЕГРН.

- Отчет оценщика (можно заказать в банке).

С чего начать

Поскольку рефинансирование возможно в «родном» банке, где ранее оформлялся ипотечный кредит, начать стоит с обращения именно к своему кредитору. Так есть шанс значительно сэкономить на расходах по документам.

Разумеется, стоит проанализировать предложения и других банков. При этом нужно учитывать, что озвученная на сайте ставка – это самый низкий процент из возможных.

На практике по такой ставке кредиты выдают только тем, кто претендует на маленькую сумму, получает заработную плату на карту этого же банка и соглашается на платное страхование жизни и квартиры.

Если Вы не соответствуете этим критериям, вероятнее всего рефинансирование будет по менее привлекательной ставке. Но тем не менее, эта процедура может сэкономить Вам не одну сотню тысяч рублей.

Лучшие предложения по рефинансированию

Ниже я приведу несколько банков с самыми выгодными на рынке условиями по рефинансированию в 2020 году.

Транскапиталбанк

Страница банка по услуге — tkbbank.ru/private/credits/mortgage.

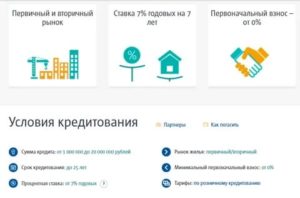

Условия:

- Ставка — от 4,84 % по программе господдержки, от 7,79 на новостройки и вторичное жилье.

- Сумма — от 500 000 руб. до 20 млн.

- Срок — до 25 лет.

На официальном сайте присутствует достаточно удобный ипотечный калькулятор, с помощью которого можно просчитать свой случай:

Открытие

Страница – open.ru/ipoteka/refinancing.

Условия:

- Ставка – от 5,99 % по госпрограмме и от 7,5 % на вторичку и новостройки.

- Сумма – от 500 тысяч до 30 млн рублей (для Москвы, Санкт-Петербурга и их областей) и до 15 млн (для регионов).

- Размер кредита – от 20 до 80 % от стоимости жилья.

- Срок – от 3 до 30 лет.

Минимальная ставка актуальна для следующих случаев:

- Остаток кредитного займа – не более 60 % от стоимости недвижимости.

- Действующая ипотека оформлена в другом банке.

- Страхование жизни и трудоспособности.

- Страхование риска утраты права собственности на приобретенную квартиру.

Если ипотечный кредит ранее был оформлен в банке Открытие, то ставка составит от 9,1 %.

Росбанк

Страница – rosbank.ru/refinansirovanie.

Условия:

- Срок – от 13 до 60 месяцев.

- Минимальная сумма – 50 000 рублей.

- Максимальная сумма – 3 млн рублей.

- Ставка при страховании жизни – от 6,9 %.

- Ставка без страхования – от 12,9 %.

Для зарплатных клиентов условия по суммам и ставкам те же, а вот срок кредитования продлевается до 84 месяцев.

Оговорка: в случае расторжения полиса страхования после выдачи кредита процентная ставка увеличивается на 6 % годовых.

Условия для заемщика:

- Паспорт РФ.

- Документ о доходах за последние 12 месяцев.

- Размер заработной платы – от 15 000 в месяц.

МТС банк

Страница – mtsbank.ru/chastnim-licam/ipoteka/mortgage-refin.

Условия:

- Ставка – от 7,6 %.

- Максимальная сумма – 30 млн рублей.

- Срок – до 25 лет.

Итоговая ставка зависит от нескольких параметров:

- Рефинансирование кредитов МТС-Банка – 8,5 % (при сумме менее 3 млн рублей) и 8,3 % (при сумме кредита более 3 млн рублей).

- Рефинансирование кредитов сторонних банков – 8,2 % (при сумме менее 3 млн) и 7,6 % (при сумме более 3 млн).

Требования к заемщику:

- Возраст – от 18 до 68 лет.

- Гражданство РФ.

- Постоянный источник дохода в течение последних 3 месяцев.

- Непрерывный стаж более 3 месяцев.

- Постоянная регистрация на территории РФ.

Дом.РФ

Страница – domrank.ru/mortgage/programs.

Условия перекредитования:

- Ставка – от 7,7 %.

- Сумма – до 90 % от стоимости недвижимости.

- Срок – до 30 лет.

По сумме есть ограничения в зависимости от региона проживания:

- Максимальная для Москвы, Санкт-Петербурга и их областей – 30 млн рублей.

- Максимальная для регионов – 15 млн рублей.

- Минимальная – 500 тысяч рублей.

Имущественное страхование рисков является обязательным. При отсутствии личного страхования заемщика ставка повышается на 0,7 %.

Зависимость ставки от суммы кредита:

- Сумма до 70 % от стоимости жилья – ставка 8,2 %.

- Сумма от 70 до 80 % от стоимости жилья – ставка 8,5 %.

- Сумма от 80 до 90 % от стоимости жилья – ставка 9,7 %.

Требования к заемщикам:

- Возраст от 21 до 65 лет на дату погашения.

- Стаж – не менее 3 месяцев на последнем месте работы без учета испытательного срока. Для ИП – безубыточная деятельность не менее 2 лет.

- Можно привлекать до 4 созаемщиков.

- Ранее не проводилась реструктуризация.

- Отсутствуют текущие задолженности по кредитам и просроченные платежи более 30 дней.

ВТБ

Страница – vtb.ru/personal/ipoteka/refinansirovanie.

Условия:

- Ставка – от 7,9 %.

- Срок – до 30 лет. Без подтверждения дохода – до 20 лет.

- Сумма – до 30 млн рублей, но не более 90 % от стоимости недвижимости.

- Страхование недвижимости обязательно.

- Страхование жизни и трудоспособности по желанию.

Требования к ипотечному займу:

- Рублевая валюта.

- Выдан не менее 6 месяцев назад.

- Отсутствует просроченная задолженность.

Сбербанк

Страница – sberbank.ru/ru/person/credits/refinancing_mortgages.

Условия:

- Ставка – от 8,5 %.

- Минимальная сумма – 300 тысяч рублей.

- Максимальная сумма – 5 млн рублей для регионов, 7 млн рублей для Москвы и области.

- Срок – до 30 лет.

Требования к заемщикам:

- Возраст от 21 до 75 лет на момент погашения.

- Стаж работы – не менее 6 месяцев на текущем месте и не менее 1 года общий за последние 5 лет. На зарплатных клиентов данное требование не распространяется.

Требования к рефинансируемому кредиту:

- Отсутствие просроченных задолженностей.

- Своевременное погашение в течение последнего года.

- Срок действия кредита на момент обращения – не менее 180 дней.

- Время до окончания действия кредита – не менее 90 дней.

- Отсутствие реструктуризации.

Альфа-Банк

Страница – alfabank.ru/get-money/mortgage/refin.

Условия:

- Ставка – от 8,29 %.

- Минимальная сумма – 600 тысяч рублей.

- Максимальная сумма – 20 млн рублей.

- Срок – от 3 до 30 лет.

- Размер кредита – до 80 % от стоимости недвижимости.

Базовая процентная ставка увеличивается в следующих случаях:

- + 1 % — для ИП.

- + 2 % — при отказе от страхования жизни.

- + 2 % — при отказе от страхования титула.

- + 4 % — при отказе от страхования жизни и титула.

- + 2 % — повышение ставки до регистрации ипотеки.

Что поможет снизить процентную ставку:

- — 0,2 % — для зарплатных клиентов.

- — 0,2 % — для клиентов A-Private.

Требования к заемщикам:

- Гражданство: РФ, Украина, Беларусь.

- Возраст – от 21 до 70 лет.

- Стаж – не менее 1 года общий и от 4 месяцев на последнем месте работы.

- До 3 созаемщиков.

Газпромбанк

Страница – gazprombank.ru/personal/take_credit/mortgage/42163.

Условия:

- Ставка – от 8,9 %.

- Минимальная сумма – 100 тысяч рублей.

- Максимальная сумма – 45 млн рублей.

- Срок – от 1 года до 30 лет.

Требования к заемщику:

- Гражданство РФ.

- Постоянная или временная регистрация в РФ.

- Отсутствие негативной кредитной истории.

- Возраст от 20 до 70 лет (на дату полного погашения).

- Стаж работы – от 3 месяцев на последнем месте и не менее 1 года общий.

Процентная ставка увеличивается в следующих случаях:

- На 1 процентный пункт при отказе от страхования жизни, трудоспособности и недвижимости.

- На 1 процентный пункт при заключении договора залога и предоставления банку нотариальной доверенности на его регистрацию. А также + 2 процентных пункта без предоставления доверенности.

Как рефинансировать ипотеку

Процедура рефинансирования схожа с оформлением первичного кредита. Разница состоит лишь в перерегистрации залога. Обо всем по порядку.

Подача заявки и ее одобрение

Для начала следует выбрать банк. Некоторые учреждения устанавливают более низкую ставку для клиентов, оформивших ипотеку в стороннем банке, а потому часто имеет смысл обратиться именно не к своему кредитору.

https://www.youtube.com/watch?v=_-g_gxrnEIY

Стоит внимательно изучить ставки, которые обычно меняются в зависимости от тех или иных условий.

Подать заявку можно в режиме онлайн. Некоторые банки предлагают дополнительные бонусы при дистанционном оформлении.

После рассмотрения заявки клиент получит предварительное одобрение, после чего следует предоставить пакет документов согласно озвученному менеджером перечню.

Сбор и подача документов

Каждое финансовое учреждение устанавливает свои правила к списку документов. Обычно в пакет заемщика входят оригиналы или копии:

- Паспорта.

- СНИЛС.

- Трудовой книжки.

- Справки 2-НДФЛ.

- Кредитного договора с первым банком.

- Графика платежей.

- Справки об остатке задолженности.

- Декларации (для ИП).

- Выписки по зарплатному счету и пр.

Из документов на недвижимость могут потребоваться:

- Договор купли-продажи.

- График платежей.

- Свидетельство о праве собственности/Выписка из ЕГРН.

- Кредитный договор.

- Кадастровый паспорт.

- Договор страхования.

- Справка об отсутствии задолженности.

- Справка об остатке задолженности.

- Нотариальное согласие супруга на передачу жилья в залог.

- Отчет об оценке квартиры и пр.

Банк может затребовать дополнительные документы в зависимости от нюансов ситуации и собственных правил. После проведения проверки клиента приглашают на оформление договора.

Подписание договора и погашение предыдущей ипотеки

Менеджер банка готовит для подписания новый кредитный договор, после чего финансовое учреждение погашает ипотечный кредит путем перевода необходимой суммы на счет заемщика.

Перерегистрация залога

На данном этапе происходит перерегистрация обременения на нового кредитора. Для этого заемщик обращается в Росреестр с заявлением.

После проверки сделки на предмет законности регистратор меняет наименование залогодержателя в ЕГРН.

Порядок процедуры в каждом банке свой, но важно помнить об одном моменте. Пока обременение снято с первого банка и еще не зарегистрировано на второй, кредит выплачивается по увеличенной ставке.

Обычно это + 2 процентных пункта к базовой ставке.

После того как залог будет перерегистрирован на нового кредитора, рефинансирование станет завершенным.

Погашение ипотечного займа можно осуществлять в новом режиме.

Временные и денежные затраты на проведение процедуры

Итоговая сумма на переоформление ипотечного кредита будет зависеть от стоимости квартиры и оставшегося размера долга.

Примерные суммы:

- Страхование (жизни, трудоспособности, титула) – 50 тысяч рублей.

- Отчет оценщика – 10 тысяч рублей.

- Услуги нотариуса – 5 тысяч рублей.

- Госпошлины за регистрацию в Росреестре и получение выписок – 3,5 тысяч рублей.

- Справки из банков – 2 тысячи рублей.

К вышеперечисленному следует прибавить платежи по повышенной ставке в период переоформления залога.

В зависимости от частного случая и компетентности банковских работников процедура рефинансирования может занять от 1 до 4 месяцев.

Рефинансирование ипотечного кредита особенно выгодно будет тем, кто оформил его ранее под высокий процент, и теперь имеет возможность получить более выгодные условия.

На сайтах многих банков можно найти ипотечный калькулятор и более подробно рассчитать, каким станет ежемесячный платеж.

Источник статьи — официальный сайт канала investbro.ru.

Видео:Рефинансирование кредита выгодно? Советы финансового управляющегоСкачать

Оригинальные решения для рефинансирования ипотеки в транскапиталбанке

Дом – это инвестиция, а рефинансирование ипотеки в транскапиталбанке – один из способов использования дома для увеличения прибыли. Есть ряд причин, по которым необходимо рефинансировать снижения суммы платежа и сокращения срока выплаты ипотеки.

Сколько времени занимает рефинансирование

Когда клиент рефинансирует ипотеку, то заменяет текущую ссуду на другую. Условия новой ссуды отличаются от условий первоначального договора.

Процентная ставка, продолжительность срока, ежемесячный платеж и многое другое могут измениться во время рефинансирования. С помощью финансовых средств плательщики погашают первоначальную ипотеку после закрытия. А затем надо вносить платежи по новому кредиту.

Есть несколько основных причин, по которым нужно рефинансировать ипотеку:

- Изменить условия кредита или процентную ставку. Если сегодняшние ставки ниже, чем текущая процентная ставка или если возникли проблемы с ежемесячными выплатами по ипотеке. Нужно рассмотреть вопрос о ставке и сроке рефинансирования, что означает, что основной баланс останется прежним. Однако процентная ставка или сумма, которую плательщик платит каждый месяц, меняются. Можно рефинансировать ссуду на более длительный срок, чтобы снизить выплаты или на короткий срок для быстрого погашения.

- Получить наличные или выбрать рефинансирование с выплатой наличных. Каждый месяц, когда клиент оплачивает платеж на счет остатка кредита, капитал собственности увеличивается.

Собственный капитал – это процентная доля квартиры во владении. Вы соглашаетесь с более высокой основной суммой кредита и забираете остаток наличными при рефинансировании наличными. Можно использовать деньги при обналичивании практически для всего, от ремонта дома до погашения долга по кредитной карте.

https://www.youtube.com/watch?v=DSdOb0rYPNE

Рефинансирование занимает от 30 до 45 дней. Оценки, проверки задерживают процесс. Сроки меняются в зависимости от размера квартиры и сложностей финансового положения.

Рефинансирование может повлиять на кредитный рейтинг. Всего 10–25 дней на подачу заявки, прежде чем в кредитном отчете появится серьезный запрос.

Сроки изменяются в зависимости от того, какую формулу кредита использует кредитное бюро.

Рекомендуется подавать заявку только в течение месяца с даты закрытия, чтобы получить наилучшую возможную процентную ставку и минимизировать влияние оценки на кредит.

Способы подготовки к процессу рефинансирования

Есть несколько способов ускорить процесс:

- Убедиться в платежеспособности и финансовой независимости.

- Перед подачей заявления нужно иметь четкое представление о процессе рефинансирования.

Надо установить цель, прежде чем начинать сравнивать кредиторов. Это позволит быстро увидеть возможности кредитования.

При подаче заявления о рефинансировании кредиторы учитывают следующие факторы:

- Кредитный рейтинг. Надо соответствовать кредитным стандартам, прежде чем рефинансировать ипотеку. Для этого надо проверить кредитный рейтинг и убедиться, что кредитная история соответствует требованиям, чтобы рефинансировать обычный кредит.

- Капитал. Собственный капитал особенно важен, если надо получить рефинансирование за наличные. Большинство кредиторов не ссудят более 80% – 90% капитала. Поэтому необходимо связаться с кредитором запросить выписку по ипотеке.

- Отношение долга к доходу (DTI). Коэффициент DTI – это процент от ежемесячного валового дохода, который расходуется на счета, долги и другие регулярные платежи. Можно рассчитать коэффициент DTI, разделив ежемесячные долги на общий ежемесячный доход семьи. Большинство кредиторов любят работать с заемщиками, у которых DTI составляет 50% или ниже. Можно уменьшить другие долги перед рефинансированием, если коэффициент DTI превышает 50%.

При рефинансировании ипотеки придется снова оплачивать заключительные расходы. Для некоторых людей получение более низкого ежемесячного платежа становится причиной для рефинансирования. Возможно, это не идеальный долгосрочный план, чтобы возобновить выплаты на 30 лет. Но так можно выиграть время в краткосрочной перспективе.

Преимущества рефинансирования ипотеки

В зависимости от того, по какому типу ипотеки выплачивать деньги, преимущества рефинансирования ипотеки могут включать следующее:

- уменьшение суммы ежемесячного платежа;

- платить меньше процентов со временем;

- прекращение оплаты взносов по ипотечному страхованию.

Недостатки рефинансирования ипотеки

- увеличение ежемесячного платежа;

- оплата закрытия кредита;

- заполнение необходимых документов.

Подготовить документы заранее

При подаче заявки, кредитор запросит ряд документов. Эти документы помогут кредитору проверить доход, активы и финансовую историю. Нужно подготовить документы заранее и пойти в транскапиталбанк.

Некоторые из документов, которые может попросить кредитор, включают:

- 2 последние платежные квитанции;

- 2 последние банковские выписки с каждого из счетов;

- копию последней налоговой декларации в доступном месте;

- новый кредитор потребует оценки квартиры или дома.

В идеале оценка будет возвращена за больше денег, чем покупатель заплатил за дом. Если оценка снова окажется низкой, то придется скорректировать сумму, запрашиваемую при рефинансировании.

Никогда не рано начинать настраиваться на успешную аттестацию.

Вот несколько вещей, которые можно сделать на ранних этапах происходящего процесса:

- узнать цены на квартиры в ближайших районах;

- держать документы в порядке;

- изменить обстановку и провести ремонт.

Точная оценка состояния квартиры проводится профессиональным оценщиком.

Как понять, нужно ли рефинансировать ипотеку:

- Определить свои финансовые цели.

- Убедиться, что рефинансирование – правильный шаг.

- Сравнить кредиторов и выбрать подходящую программу рефинансирования.

- Подготовить документы перед подачей заявки.

- Рефинансировать ипотеку по квартире.

Стоит ли рефинансировать прямо сейчас

Необходимо рассмотреть требования транскапиталбанка на рефинансирование ипотеки:

- сумма от 300 тысяч до 20 миллионов рублей;

- срок составляет от 12 до 300 месяцев;

- ставка: от 6,24%;

- cтаж работы 3 месяца на последней должности, 12 месяцев опыта ведения бизнеса;

- возраст от 20 до 75 лет.

- Срок рассмотрения – 7 дней

Сэкономить деньги за счет рефинансирования получится, если процентные ставки сейчас ниже, чем при получении кредита. Надо сравнить текущую годовую процентную ставку с рыночными ставками и посчитать проценты по переплате. При рефинансировании надо оплатить заключительные расходы 2–3% от суммы кредита.

Процесс рефинансирования

Процесс рефинансирования зачастую менее сложен, чем процесс покупки жилья, хотя он включает в себя многие из тех же этапов.

https://www.youtube.com/watch?v=qaVAFKHq_vI

При подаче заявки на рефинансирование, кредитор запрашивает информацию, которую ранее предоставили при покупке дома. Кредитор изучает такие факторы, как доход, активы, задолженность и кредит, чтобы определить платежеспособность клиента.

Заблокировать ставку

После получения одобрения предоставляется возможность заблокировать процентную ставку, чтобы сумма не изменилась до закрытия кредита.

Блокировки ставок обычно действуют от 15 до 60 дней. Период блокировки ставки зависит от нескольких факторов, таких как местоположение, тип ссуды и кредитор. Если кредит не закрывается до окончания периода блокировки, то необходимо продлить блокировку ставки за дополнительную оплату.

Резюме

Можно рефинансировать свой ипотечный кредит, чтобы воспользоваться более низкими процентными ставками, изменить срок, консолидировать задолженность или вывести наличные из капитала. Хотя нет точных временных ограничений на то, сколько времени может занять рефинансирование, большинство случаев закрывается в течение 30–45 дней с момента подачи вашего заявления.

Надо пересмотреть личные цели, процентные ставки и собственный капитал, чтобы убедиться, что сейчас подходящее время для этого шага. Финансовое положение у всех разное и лучше всего поговорить с лицензированным финансовым экспертом или консультантом, прежде чем принимать какие-либо финансовые решения.

Видео:Как правильно рефинансировать ипотекуСкачать

Транскапиталбанк: рефинансирование ипотеки по выгодный процент!

«Транскапиталбанк» — крупная компания, основной деятельностью которой является кредитование и обслуживание клиентов. В 2016 году банку присвоили рейтинг А++, что означает очень высокий уровень кредитоспособности. Это говорит о высокой надежности и стабильности банка, а значит, здесь можно оформить рефинансирование ипотеки.

Условия рефинансирования

В 2018 г. Ткб установил для заемщиков минимальную сумму от трехсот тысяч рублей на перекредитование. Максимальный размер плавающий, в зависимости от расположения жилья. Если объект находится в Москве, области или Спб и области, то можно занять до 9,5 млн р. При расположении в других субъектах РФ сумма снижена до 6,5 млн р.

Ставка банка от 8,7%, сроки от года до 25 лет. Выдается в рублях. Если прежний кредит у заемщика был оформлен в валюте, то он переводится в рубли по курсу, который действует в день перевода. Порядок погашения по программе рефинансирования – аннуитетными платежами.

Если заемщик совершает просрочки, то начисляются пени в размере 0,02% от суммы, которая образовала долг. Банком начисляются штрафные проценты ежедневно, пока заемщик не оплатит задолженность.

Важно! Держателями акций являются российские и иностранные компании. Так, немецкая корпорация DEG имеет порядка 9,1% акций, International Finance Corporation – 7,7%.

Перед подачей заявления в банк заемщику рекомендуется рассчитать платеж с помощью онлайн калькулятора, который находится на сайте Ткб. Он имеет несколько режимов: для займа на квартиру в новостройке, готовое жилье, коммерческое, под залог, с государственным субсидированием и, наконец, рефинансирование.

Выбирая данный режим следует убрать галочки из формы, если не являетесь зарплатным клиентом и не собираетесь воспользоваться тарифом «Выгодный». Для предварительного расчета рефинансирования устанавливается тип недвижимости. Это может быть таунхаус, квартира, апартаменты, загородный дом или комната.

Затем необходимо выставить желаемую ссуду, срок, стоимость жилья, которое оформится в залог банку.

Ниже отобразятся параметры расчета рефинансирования: процентная ставка, сумма ежемесячного платежа и необходимый минимальный доход для получения одобрения от банка. При данном расчете можно сразу же отправить заявку в банк на рассмотрение кредитному специалисту. Для этого в форме ниже указываются персональные данные, телефон и согласие на обработку данных заемщика.

https://www.youtube.com/watch?v=HZZQ90JkxlE

Есть условия рефинансирования, при которых недвижимость не будет принята банком в качестве обременения. К ним относятся:

- жилье с незаконной перепланировкой;

- квартиры в деревянных домах;

- квартиры в пятиэтажках в городе Москве, возведенные до 1970 г.;

- жилье на цокольном или подвальном этаже;

- недвижимость в объектах, которые относят к охраняемым. Например, дома архитектурного, культурного наследия;

- с дефектами, без всех необходимых коммуникаций, в аварийном или ветхом состоянии.

Для залога квартира должна иметь отдельное водоснабжение, санузел, отдельный вход в квартиру. Все двери и окна, крыша находятся в исправном рабочем состоянии – это относится к объектам недвижимости на последних этажах.

Требования к кандидатам на рефинансирование

Заемщик при подаче заявки в банк должен быть не моложе 21 года и не старше 75 лет, учитывая полное погашение до этого возраста.

Заемщикам, чей возраст выше 65 лет в обязательном порядке нужно застраховать жизнь и здоровье. Заявка по рефинансированию одобряется банком, если страховое агентство согласно оформить страхование.

Если заявку подает индивидуальный предприниматель или бизнесмен, его дело должно быть зарегистрировано от года.

Требуется наличие трудового стажа для всех претендентов: не менее трех месяцев при официальном оформлении, и не менее года непрерывного стажа. По желанию заемщик может не страховать свою жизнь и здоровье, но отказ влияет на размер процентной ставки по кредиту.

Отдельные требования по рефинансированию касаются страхования объекта недвижимости:

- От риска утраты или повреждений – в обязательном порядке.

- От риска потери права собственности на данное помещение – не обязательно.

Можно подать заявку на кредит и при невыполнении требований по стажу работы, но это отразится на процентной ставке. В данной случае она увеличивается на 0,25% годовых. Кроме того, надбавка идет по каждому условию отдельно. Если не соблюдены сроки по стажу на последнем месте работы, также прибавляется 0,25% годовых.

Порядок оформления

Процедура оформления стандартная, как и в первичном банке при оформлении ипотеки. Заемщик направляет заявку с сайта на рассмотрение. Консультант перезванивает клиенту по телефону, предоставляет более подробную информацию об условиях и приглашает посетить один из центров банка с пакетом документов.

Заемщик подает документы в банк и ждет окончательного решения по его заявке. По требованию банка на данном этапе возможно нужно будет донести какие-либо документы.

Также банк направит запрос в БКИ для оценки кредитной истории заемщика.

Бывает, что на данном этапе банк отказывает заемщику в получении ссуды или меняет первоначальные условия в зависимости от обстоятельств, которые на это повлияли.

Интересно! Банк входит в топ-50 российских кредиторов по размеру уставного капитала и активов.

Если решение положительное, то заемщику требуется собрать пакет документов на недвижимость и принести их в банк. Далее между заемщиком и банком заключается сделка, гасится долг в предыдущем банке и снимается имущественное право для дальнейшего оформления в пользу Ткб банка. На заемщика оформляют банковский счет, с которого он будет оплачивать ипотеку по новым ставкам.

Способы погашения

Банк предусматривает расширенные возможности для заемщиков в погашении кредита. При использовании Ткб напрямую предлагается:

- Оплачивать через мобильный банк без комиссии. Зачисление средств заемщика происходит сразу же, для использования инструмента нужна регистрация на сайте.

- Через банкоматы. Местоположение терминалов можно найти на сайте в соответствующем разделе. Для оплаты через них потребуются данные паспорта и счета заемщика.

- Через банковские карточки других компаний, но взимается комиссия в размере 1%, при этом минимум 50 р. Переводят средства на счет моментально.

Кроме использования сервисов Ткб можно перечислять взносы с помощью других средств. В любом платежном терминале «Киви». Здесь есть некоторые недостатки: комиссия системы 1,6%, при этом сумма минимальной комиссии – сто рублей.

Платеж переводится не (!) моментально, его нужно оформлять заблаговременно. Но есть и хорошие стороны – терминалов «Киви» очень много, они есть в кафе, магазинах, на улицах города.

Для перевода средств заемщику понадобится мобильный телефон, паспортные данные и номер банковского счета.

https://www.youtube.com/watch?v=03wwd6Vp3Jc

Также можно использовать электронные переводы «ЯндексДеньги», «Rapida», перевод через другие банковские карточки и с помощью «Золотой короны». Для каждой системы есть свои комиссии и ограничения по суммам платежа.

Отзывы о рефинансировании в ТКБ

На портале Банки.ру «Транскапиталбанк» не пользуется особой популярностью, но имеет оценку выше, чем другие известные и крупные компании – 2,49 (средняя оценка). Он занял 22 место в общем рейтинге и собрал менее тысячи отзывов.

Все последние отзывы заемщиков о рефинансировании банке ТКб положительные с максимальной оценкой. Однако по другим предложениям банка у клиентов возникают проблемы. Вот комментарии пользователей о рефинансировании:

: выгода от рефинансирования ипотеки

📽️ Видео

Как РЕФИНАНСИРОВАТЬ ипотеку? Выгодно или нет?Скачать

Через какое время можно сделать рефинансирование ипотеки?Скачать

Рефинансирование ипотеки в Альфа-Банке. Обзор условийСкачать

РЕФИНАНСИРОВАНИЕ кредита в 2023 ГОДУ! / ПЛЮСЫ и МИНУСЫ рефинансирования КРЕДИТАСкачать

Как подключить рефинансирование кредита или ипотеки через ВТБСкачать

Реструктуризация и Рефинансирование кредита. Чем отличаются, что выгоднее, как получить?Скачать

Рефинансирование ипотеки от Альфа Банка. Условия и процентыСкачать

Выгодное рефинансирование ипотеки | Рефинансирование ипотеки с дополнительной суммойСкачать

Рефинансирование ипотеки // Наталья СмирноваСкачать

Можно ли рефинансировать ипотеку в Сбербанке, если брал её там же? Рефинансирование клиентам СбераСкачать

РЕФИНАНСИРОВАНИЕ ИПОТЕКИ 2023. Стоит ли делать рефинансирование ипотеки сейчас?Скачать

Рефинансирование кредита/Легальный обман банковСкачать

Рефинансирование – спасение или новая кабала? | На пальцахСкачать

Как правильно брать ипотеку и делать рефинансирование? О чем молчат банки? @vysotskyestateСкачать

Отказывают в рефинансировании - что делать?Скачать

Лучшие банки для рефинансирования | Рефинансирование кредитаСкачать

Рефинансирование кредита в Альфа Банке. От 6,9 и дополнительные деньги на личные нужныСкачать