Последние изменения: Январь 2020

В мириадах предлагаемых программ и финансовых учреждений перспективному заёмщику сделать правильный выбор поможет ипотечный брокер – профессионал в сфере кредитования недвижимости.

Ипотечное кредитование – длительный союз физического лица и банковской организации. Каждый банк имеет свой портрет идеального заёмщика, несоответствие которому чревато для клиента значительной переплатой либо отказом от кредитования.

- Взаимовыгодное сотрудничество

- Функциональные обязанности ипотечного брокера

- Ценовая политика услуг за помощь в получении ипотеки

- Плюсы и минусы сотрудничества

- Выбор кандидатуры ипотечного брокера

- Кто такой ипотечный брокер (что это такое): что он делает и какие услуги оказывает

- Что это за брокер и чем он занимается

- Краткая история появления профессии

- Права и обязанности

- Почему востребованы

- Как работает

- Виды услуг

- Какими знаниями должен владеть

- Что входит в сферу деятельности и может ли он повлиять на решение банка о выдаче ипотеки

- Кто регулирует деятельность ипотечных брокеров в России

- На чем зарабатывает

- Условия работы и доходы

- Карьерный рост

- Что нужно, чтобы стать ипотечным брокером

- Как правильно выбрать брокера — рейтинг лучших

- лучших

- Как заключить договор оказания услуг, какие нужны документы

- Стоимость услуг и минимальная сумма для работы

- Заключение

- Кто такой ипотечный брокер и нужен ли он? на сайте Недвио

- Что делает ипотечный брокер?

- Не является ли ипотечный брокер «тайным агентом» конкретного банка?

- Поможет ли ипотечный брокер избежать отказа или получить одобрение по кредиту?

- 1. Испорченная кредитная история

- 2. «Серая» заработная плата

- 3. Нет официального трудоустройства

- 5. Возрастной ценз

- 6. Закредитованность

- Чем ипотечный брокер лучше ипотечного калькулятора?

- Сколько стоят услуги ипотечного брокера?

- Сделки с недвижимостью

- !

- Ипотечный брокер: услуги ипотечного брокера и их стоимость в 2020 г

- Российские особенности ипотечного брокериджа

- Деятельность ипотечного брокера от А до Я

- Перечень предлагаемых услуг

- Обязанности

- Возможности брокерских услуг

- Как выглядит сотрудничество с ипотечным брокером

- Плюсы и минусы оформления ипотеки через посредника

- Как правильно выбрать ипотечного брокера

- 💥 Видео

Взаимовыгодное сотрудничество

В любой сделке привлечение дополнительных лиц чревато затратами, не всегда оправдывающими результат. Кто такой ипотечный брокер и зачем он нужен? Это посредник между банком и клиентом, оказывающий информационно-консультационную, финансовую и правовую поддержку на пути оформления ипотеки.

На рынке недвижимости России существует недавно, в то время как на Западе оформление через посредников проводится порядка 50 % сделок.

В 90 % случаев ипотечные брокеры – это прошедшие переквалификацию:

- банковские работники кредитных отделов;

- специалисты риэлтерских компаний.

Услуги ипотечного брокера включают помощь на всех этапах сделки: от получения кредита по льготной ставке до расчёта выгоды в случае досрочного погашения и возврата страховки. Получение кредита через посредника способно снизить ставку, даже 1 % существенно оказывает влияние на переплату, учитывая длительный срок погашения и крупную сумму кредита.

Специалист просчитает и даст советы в ситуациях, возникающих до и после подписания договора:

- по выбору банка и программы кредитования;

- по оформлению документов, составлению заявки и подбору недвижимости;

- по сопровождению процесса подписания кредитного договора на выгодных для клиента условиях;

- при частичном досрочном погашении выберет и просчитает на цифрах, что выгоднее для клиента;

- по возврату части навязанной страховки и предварительному включению пункта в договор;

- по действиям в случаях возникновения форс-мажорных ситуаций.

Работа брокера по ипотечному кредитованию нацелена на результат в виде получения кредита клиентом с минимальной переплатой, исходя из оценки платежеспособности, кредитной истории, статуса и возможности документального подтверждения доходов. Экономия времени заёмщика осуществляется за счёт знания конъюнктуры рынка и индивидуальных программ, предлагаемых банками.

Двухстороннее взаимовыгодное сотрудничество строится на выборе оптимальной программы в идеальном банке, куда клиент «вписывается» абсолютно по личным показателем.

Например, ряд банков при подтверждении высокого официального дохода минимизируют первоначальный взнос, а для некоторых кредитных организаций положительным моментом считается длительное сотрудничество у одного работодателя, свидетельствующее о желании постоянства.

Функциональные обязанности ипотечного брокера

Профессия не предусматривает выполнение определённых функций, что требует оценки пунктов договора со стороны клиента перед подписанием, поскольку информация, не указанная в конкретике, не считается обязательной.

В обязанности кредитного брокера входит:

- информационно-консультационные услуги по процентным ставкам кредитных организаций;

- выбор банка на основании «кошелька» клиента, желаемого срока кредитования и выбранной недвижимости с точки зрения ликвидности;

- составление заявки, заполнение анкеты, проверка документов;

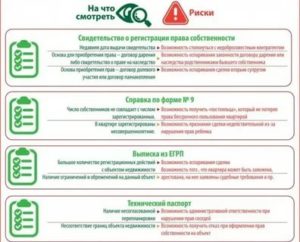

- проверка юридической чистоты выбранной недвижимости;

- подбор выгодных условий страхования.

Конкретные перечень услуг и стоимость будут расписаны в договоре. Миссия ипотечного брокера считается завершённой после получения кредита и приобретения жилья. Обратить особое внимание необходимо не только на стоимость услуг, но и на порядок оплаты.

Ценовая политика услуг за помощь в получении ипотеки

Сколько стоит помощь в получении ипотеки зависит от того, является ли брокер по ипотеке представителем интересов конкретного банка или застройщика либо независимым экспертом.

Заинтересованные в клиентах банки могут оплачивать услуги ипотечного брокера, цена для заёмщика при этом уменьшается.

Однако клиенту следует проявить осторожность, поскольку кредитные специалисты имеют прямую заинтересованность для оформления ипотеки в конкретной финансовой организации, что может быть невыгодно.

https://www.youtube.com/watch?v=am88UcP1w-0

В среднем оформление ипотеки через брокера стоит порядка 1-3% от суммы получаемого кредита.

Процент колеблется в зависимости от ряда факторов:

- ликвидности приобретаемой недвижимости, поскольку неликвидное жильё сложнее реализовать, что накладывает ограничения на количество кредитных учреждений;

- желаемого срока кредитования в связи с банковскими ограничениями;

- размера первоначального взноса, который чем выше, тем больше банков заинтересуются в клиенте;

- реноме заёмщика (кредитная история, наличие или отсутствие официального дохода, закредитованность).

Обычно специалист по ипотечному кредитованию до исполнения обязанностей желает получить стопроцентную предоплату. Заёмщику можно на это пойти при условии возврата при отказе банками от ипотеки. В противном случае при отсутствии чёткости в договоре у клиента не будет оснований потребовать аванс за услугу, которая фактически не предоставлена.

Плюсы и минусы сотрудничества

Основной минус посреднического договора с ипотечным брокером в том, что услуги подразумевают оплату, не всегда оправданную с точки зрения соотношения цена-качество.

Заплатить определённую сумму придётся за информационно-консультационные услуги даже при отказе от кредитования финансовыми организациями. Не исключён вариант мошенничества или недобросовестности и непорядочности со стороны специалиста.

Но при оказании услуг профессионалом налицо ряд преимуществ:

- Экономия времени. Сколько бы ни занимался непрофессионал изучением системы кредитования рынка недвижимости, ему не сравниться в скорости ориентации со специалистом, работающим профессионально и имеющим подготовку. Кроме того, брокер по ипотечному кредитованию получает практически каждый день обновляемую банками информацию.

- Финансовая экономия. Специалист подберёт выгодную программу, позволяющую сэкономить на выплатах с учётом оплаты стоимости услуг ипотечного брокера. Минимальная цена 50000 рублей при соотношении с сэкономленными 0,5-1 % переплаты по кредиту в среднем составляет 200000 рублей, что существенно для каждого гражданина. Также возможно получение приятных бонусов от банка в виде привилегий по срокам или размеру первоначального взноса, поскольку в глазах банковских специалистов заёмщик, пришедший со специалистом по недвижимости, выглядит надёжнее человека, обратившегося с заявкой самостоятельно.

- Минимум посещений кредитной организации. Заполнение заявки с проверкой правильности и полноты сбора документов будет проводить посредник, а гражданину необходим единственный визит в банк с целью поставить собственноручный автограф.

- Минимизация рисков получения отказа. Ипотечные брокеры находятся в курсе портретов идеальных заёмщиков со стороны каждого банка. Например, они чётко знают банк, дающий кредит без первоначального взноса при подтверждённом высоком уровне дохода и банк, отказывающий клиенту в кредитовании при отсутствии полугодичного периода на последнем месте работы. Финансовые учреждения доверяют брокерам по ипотечному кредитованию благодаря удачному подбору клиентов при длительном сотрудничестве.

- Юридическое сопровождение сделки по приобретению недвижимости. С участием специалиста документация относительно приобретаемого объекта будет составлена быстро и грамотно юридически.

- Сокращение сроков рассмотрения заявки. Деловые контакты с кредитными учреждениями способствуют внеочерёдности рассмотрения заявки, избавляя банковского работника от проверки информации при доверии к ипотечному брокеру. Выдача кредитных средств возможна в день подачи документации.

Выбор кандидатуры ипотечного брокера

Рядовой гражданин не каждый день оформляет ипотеку, поэтому нуждается в выборе банка.

Для помощи в выборе кредитной организации и конкретной программы требуется ипотечный брокер, владеющий информацией о требованиях каждого банка и имеющий постоянную связь с систематически обновляемой базой относительно новых ставок или вводимых режимов кредитования, изменяемых требований к заёмщикам.

Как определиться с кандидатурой, что такое ипотечный брокер с точки зрения профессионализма и не является ли он аферистом? К недостаткам сотрудничества относится тот факт, что ряду информации приходится верить на слово.

В частности это:

- Личная заинтересованность к конкретному банку.

Клиент не может установить, действительно ли выгодно кредитование по предложенной программе кредитной организации либо это выгодно ипотечному брокеру, получающему оплату услуг дважды: от заёмщика и от банка.

- Уровень квалификации.

Профессионал должен иметь постоянную связь с банками относительно обновлений и аналитический ум для просчёта выгоды для клиента, а наличие апломба часто принимается за истину.

- Стоимость услуги. Не всегда цена услуг ипотечного брокера оправдывает себя не только по качеству, но и оказывается ненужной заёмщику.

- Возможная «порча» кредитной истории. Ленивые брокеры часто подают заявки сразу в десятки банков. Получение отказа фиксируется в бюро кредитных историй, а каждый банковский клерк, видя большое количество отказов, перестраховывается, не раздумывая и не изучая личность клиента.

Однако следует избегать сотрудничества с лицами, гарантирующими стопроцентный результат кредитования, поскольку они не могут этого сделать по объективным причинам. Например, ни один ипотечный брокер не может проверить предприятие, на котором трудится перспективный заёмщик на предмет «сомнительности», а банки могут. Факт отсутствия стабильности предприятия часто становится причиной отказа в кредите, чего в принципе невозможно просчитать ни одной брокерской конторе.

https://www.youtube.com/watch?v=fGICeqnvQ44

Незамедлительный отказ от сотрудничества должен дать клиент при предложении подделки документов, якобы с целью получения кредита, поскольку «реноме подпорчено».

Подделка справки 2-НДФЛ быстро выявляется, поскольку банки имеют связь с базой данных ПФР.

Ипотечный брокер остаётся в стороне, так как не доказать, что обман совершён именно им, а клиент привлекается к уголовной ответственности за мошенничество правоохранительными органами.

Оформление ипотеки через брокера позволит гражданину и банку найти друг друга.

Несмотря на предоставление услуг не на безвозмездной основе, заёмщик в конечном итоге сэкономит денежные средства за счёт подбора идеальной программы, возможного получения бонуса в виде увеличения срока кредитования или уменьшения процентной ставки. Специалист грамотно составит заявку, проверит документы, что минимизирует посещения кредитной организации клиентом лично и риск получения отказа по кредитованию.

Бесплатный вопрос юристу

Нуждаетесь в консультации? Задайте вопрос прямо на сайте. Все консультации бесплатны/ Качество и полнота ответа юриста зависит от того, насколько полно и четко вы опишете Вашу проблему:

© 2020 zakon-dostupno.ru

Видео:Ипотечный брокер - нужен ли он вам? | Кто такой ипотечный брокер?Скачать

Кто такой ипотечный брокер (что это такое): что он делает и какие услуги оказывает

Одним из способов получения собственного жилья считается ипотека. Условия предоставления кредитов под залог приобретаемой недвижимости, предлагаемые банками, отличаются друг от друга.

Потенциальным клиентам иногда не под силу разобраться в особенностях рынка ипотечных услуг. Любое необдуманное действие влечет дополнительные расходы. Визит к ипотечному консультанту поможет заемщику подобрать программу кредитования с выгодными условиями и сэкономить средства.

Что это за брокер и чем он занимается

Брокер — это посредник между банковской организацией и клиентом. Он предоставляет услуги по выбору подходящей заемщику ипотечной программы, учитывая его пожелания и возможности, и помогает с оформлением документации. Личные консультанты содействуют принятию положительного решения по кредитной заявке, даже если клиент не отвечает условиям банка.

Цели и задачи брокера:

- экономия времени и денег заемщика;

- увеличение шансов на получение ипотеки;

- сокращение времени рассмотрения заявки.

Краткая история появления профессии

Пару десятилетий назад в нашей стране мало кто знал, кто такой ипотечный брокер и какой деятельностью занимается. Спрос на услуги консультантов, разбирающихся в законах рынка недвижимости и знающих тонкости выдачи ипотеки привел к образованию этого вида посреднических услуг.

Причины возникновения профессии:

- увеличение объемов кредитования под залог приобретаемого жилья;

- рост числа заемщиков;

- сложная процедура оформления ипотеки;

- риск отказа в получении кредита.

Права и обязанности

Кредитный консультант имеет право:

- узнавать финансовое положение клиента, размер и источник дохода, величину средств для первоначального взноса по ипотечному займу;

- принимать от заемщика документы, требуемые кредитной организацией;

- заключать договоры об оказании услуг с клиентами;

- подписывать партнерские соглашения с кредитными организациями, выдающими ипотеку.

В обязанности посредника входит:

- подбор для клиента подходящей ипотечной программы;

- передача в банк документов заемщика, необходимых для оформления ипотеки;

- выполнение договорных обязательств перед клиентом.

Потенциальный заемщик должен знать, за что отдает деньги.

Почему востребованы

При помощи третьей стороны легче найти взаимоприемлемые решения для осуществления сделки.

https://www.youtube.com/watch?v=VjNj-F0VV-A

Обращение к посреднику выгодно для клиента и банка:

- для заемщика — это увеличение шансов на одобрение ипотеки;

- банкам выгодно сотрудничать с брокерами для повышения количества выданных кредитов, не снижая планку требований к клиентам.

Как работает

Работа брокера начинается с первой встречи с клиентом, на которой посредник выясняет ответы на вопросы, влияющие на рассмотрение заявки банками.

Она включает следующие этапы:

- выявление потребности заемщика;

- оценка его платежеспособности;

- возможность привлечения поручителей и созаемщиков;

- наличие ликвидного имущества для обеспечения кредита при необходимости.

На консультации брокер по ипотеке выявляет факторы, отрицательно влияющие на возможность получения ипотеки.

К таким причинам относятся:

- наличие судимости;

- исполнительное производство по алиментам;

- безнадежная кредитная история.

Если по итогам опроса специалист понимает, что банки не выдадут клиенту жилищный кредит, то сразу сообщает ему об этом. Порядочные ипотечные брокеры не дают невыполнимые обещания заемщикам. При положительном результате анализа ситуации клиента консультант предлагает подписать договор.

Посредник может помочь с заполнением анкеты на получение ипотеки, но собирать остальные документы придется заемщику. Брокер консультирует и предоставляет список необходимой для оформления документации. После сбора бумаг посредник передает их в банк. Кредитный консультант может ускорить процесс рассмотрения анкеты заемщика и принятия банком решения по ипотечному кредиту.

Действия, которые брокер не сделает за заемщика:

- расчет с продавцом недвижимости;

- оформление права собственности на жилье;

- передача объекта в залог банку.

Виды услуг

В круг обязанностей кредитного специалиста входит спектр услуг:

- помощь в выборе варианта ипотеки из нескольких предложений, с учетом их особенностей;

- подборка объекта недвижимости;

- содействие в одобрении заявки на жилищный заем;

- помощь в сборе документов и подача в банк;

- содействие на этапах оформления ипотеки с кредитной организацией.

Какими знаниями должен владеть

Специалист по ипотечному брокериджу знает:

- тонкости обслуживания заемщиков банками;

- свойства кредитных банковских продуктов;

- специфику оформления договоров по ипотеке;

- характеристики объектов жилья;

- характер работы посредника.

Что входит в сферу деятельности и может ли он повлиять на решение банка о выдаче ипотеки

Брокер не гарантирует клиенту принятие положительного решения по ипотеке, он только рекомендует банку одобрить заявку на кредит. Решение остается за кредитной организацией. Как показывает практика, количество одобрений по заявкам на получение ипотеки, поданным через профессиональных брокеров, составляет две третьих от числа положительных решений.

Кто регулирует деятельность ипотечных брокеров в России

В России в данное время отсутствует надзорный орган, контролирующий работу брокеров. На посредников между банками и заемщиками полномочия финансового регулятора — ЦБ РФ — не распространяются. Федеральный закон о правах и обязанностях ипотечных консультантов отсутствует. Соответствующий законопроект до сих пор не принят.

В стране работают белые брокеры, деятельность которых не нарушает Гражданский и Уголовный кодексы. Черные специалисты умеют обходить законы, пользуясь юридической неграмотностью населения.

На чем зарабатывает

Доход кредитного консультанта равняется установленному проценту от суммы ипотеки, полученной клиентом.

Посредник берет фиксированную оплату:

- за услуги по подбору программы кредитования;

- оформлению документации;

- сопровождению сделки.

Условия работы и доходы

График работы консультанта совпадает с часами обслуживания клиентов банками. У консультантов нормированные день и неделя.

https://www.youtube.com/watch?v=wxrEgcaLRys

Доход кредитного брокера, работающего как индивидуальный предприниматель, зависит:

- от количества клиентов;

- суммы каждого заключенного договора о предоставлении услуг;

- прочих результатов работы.

Оплата труда наемного специалиста состоит из оклада и процента от сделки.

Карьерный рост

В любой сфере юридических и финансовых услуг существует возможность карьерного роста. Шансы дорасти до руководителя в профессии кредитного брокера есть у любого консультанта. Возможен переход на повышение в престижную финансовую или юридическую компанию.

Что нужно, чтобы стать ипотечным брокером

Работать брокером можно при наличии образования по специальности «Финансы», «Банковское дело» или «Менеджмент». В некоторых вузах готовят «Кредитных брокеров» с выдачей выпускнику диплома. Пока такая специальность для России редкость.

Для организации частной конторы по брокериджу необходимо открыть ИП или ООО с уставным капиталом 10 тыс. руб.

Как правильно выбрать брокера — рейтинг лучших

При выборе посредника учитывают:

- репутацию брокерского агентства;

- стаж работы на рынке посреднических услуг;

- отзывы клиентов.

лучших

Топ-10 российских кредитных брокеров:

- МБК Кредит;

- Кредит Консалтинг Брокеридж;

- ЦФК-Финанс;

- Royal Finance;

- Финанс Кредит;

- МСК Кредит;

- СЦК (Столичный центр кредитования);

- ПрофФинанс;

- Премиум-Финанс;

- ССК (Служба Содействию Кредитования).

Как заключить договор оказания услуг, какие нужны документы

Для подачи заявления в несколько кредитных организаций достаточно принести оригиналы документов консультанту. Ипотечный брокер сделает необходимые копии и сканы.

Список документации необходимый для оформления кредита:

- анкета — заявление на получение ипотечного займа;

- копия страниц паспорта;

- свидетельство о браке или его расторжении;

- ИНН и СНИЛС;

- свидетельство о рождении несовершеннолетних детей.

- справка 2-НДФЛ или по форме банка;

- документы, подтверждающие дополнительный доход;

- трудовые договоры, заверенные работодателем;

- копии всех страниц трудовой книжки;

- загранпаспорт;

- водительские права;

- для владельцев компании — ЕГРЮЛ;

- дополнительно для мужчин до 27 лет — военный билет или приписное удостоверение;

- справки о действующих кредитах при проблемах с платежами;

- документы о наличии имущества — квартиры, автомобиля, дома.

Стоимость услуг и минимальная сумма для работы

Услуги ипотечного брокера стоят не меньше 10 тыс. рублей. Первоначальную консультацию можно получить бесплатно. Дальше вносится предоплата 50 % от тарифа. После одобрения ипотеки клиент платит 1 — 2 % суммы кредита.

Заключение

Покупка квартиры — ответственный шаг, и чтобы избежать ошибок и необдуманных действий, лучше довериться консультанту. Обращение к профессионалу, который разбирается в тонкостях ипотечного кредитования, обеспечит экономию времени и денег и повысит шансы на покупку жилья.

Видео:КТО ТАКИЕ КРЕДИТНЫЕ БРОКЕРЫ И СТОИТ ЛИ К НИМ ОБРАЩАТЬСЯ? | БАНКРОТСТВО | Кузнецов | АллиамСкачать

Кто такой ипотечный брокер и нужен ли он? на сайте Недвио

Сейчас о возможности взять ипотеку кричат чуть-ли не на каждом углу. Обилие предложений по ипотеке (например, только в Москве сейчас ипотечные кредиты предлагает около полусотни банков и различных финансовых организаций) способствовало тому, что люди стали меньше доверять рекламе и обращаться за консультациями к ипотечным брокерам.

Что делает ипотечный брокер?

Ипотечный брокер — это специалист, который помогает взять ипотеку на самых выгодных условиях. Из обширной базы данных он подбирает наиболее подходящий вам вариант ипотечной ссуды.

Кажется, что здесь сложного? Зачем он нужен? Можно ведь и без него. Выбираешь банк понадежнее и процентную ставку поменьше.

На самом деле с ипотекой все не так просто.

Каждый ипотечный договор любого кредитного учреждения включает в себя такое разнообразие всевозможных платежей, комиссионных, обязательных требований, что ориентация только на процентную ставку неминуемо приведет к дополнительным, и порой немалым, расходам. Неподготовленному человеку бывает просто невозможно разобраться в хитросплетениях и подводных камнях ипотечных договоров без помощи специалиста.

Не является ли ипотечный брокер «тайным агентом» конкретного банка?

Нет. Потому, что его заработок напрямую зависит от того, насколько удовлетворенным будет его клиент. И не забывайте о «сарафанном радио»: информация о том, что брокер отдает предпочтение конкретному банку, очень быстро распространяется в профессиональных и потребительских кругах.

Поможет ли ипотечный брокер избежать отказа или получить одобрение по кредиту?

Да. Это его прямая функция. Но все в рамках закона.

Скажем, если ипотечный брокер видит, что вы как потенциальный заемщик с высокой вероятностью получите отказ, он предупредит вас об этом и подскажет варианты решения проблемы.

https://www.youtube.com/watch?v=Ewd-i-oQF-g

Наивно думать, что если вы получите отказ в 2-3-4 банках, то с 5-ым наверняка повезет. Причины отказов обычно системные, и во всех банковских учреждениях плюс-минус схожая скоринговая система. Плюс не стоит забывать о кредитной истории — доступ к ней тоже есть у всех банков.

Для того, чтобы понять вероятность отказа в получении ипотечного кредита, следует знать наиболее распространенные причины такого решения кредитного комитета:

1. Испорченная кредитная история

Банкиры очень тщательно проверяют, насколько добросовестно гражданин вносил платежи по уже ранее взятым, прошлым кредитам:

- Если человек просрочил платеж единожды, и не более чем на 5 дней, банки при оформлении ипотеки не обратят на это внимания;

- В случае, если просрочки были регулярными и длительными, здесь банк может одобрить кредит, но клиент должен подтвердить, что он исправился, но также могут и отказать;

- Если же человек так и не вернул денежные средства по прошлым кредитам, то банк даже не будет рассматривать такую анкету.

2. «Серая» заработная плата

Сегодня многие банки налево и направо рекламируют о том, что готовы выдать кредит всем желающим, даже гражданам, получающим зарплату в конверте. Для этого у них есть собственный бланк для подтверждения дохода заемщика. Клиенту необходимо лишь подписать его у директора организации или главного бухгалтера.

Однако проведенные опросы показывают: если клиент не смог представить справку 2-НДФЛ, хотя бы на маленькую зарплату, то в ипотеке ему будет отказано.

3. Нет официального трудоустройства

Многие люди, которые официально не трудоустроены, сталкиваются с проблемой получения ипотечного займа. Они готовы представить выписки со своих депозитных счетов, показать свое имущество, привести много поручителей, но, как правило, это не помогает — банк все равно отказывает.

Если вы только недавно устроились на работу, и имеете небольшой стаж, получить ипотеку будет сложно.

Официально банки заявляют, что могут прокредитовать молодого специалиста, если его опыт работы превышает 1 год, но, на практике это далеко не так. Проще всего получить ипотеку если вы имеете солидный стаж работы, и проработали более 3-х лет на последнем месте трудоустройства.

5. Возрастной ценз

В российских банках специалисты считают, что с выходом на пенсию гражданин теряет свою платежеспособность, и этот факт не подлежит обсуждению. То есть, если лицу осталось 5 лет до выхода на пенсию, то он, конечно, теоретически может рассчитывать на получение кредита, но банк, все равно, ему откажет.

6. Закредитованность

Довольно часто банки отказывают клиентам с большим количеством непогашенных кредитов. При чем у всех банкиров эта цифра разная: кому-то подозрительным кажется уже 2 взятых сразу кредита, а кому-то и 5 оплачиваемых заемщиком кредитов кажутся нормой. Тут еще многое зависит от размера ссуд и самого банка.

Казалось было, человек взял кредиты и их платит — это должно наоборот послужить подтверждением его платежеспособности. Однако кредитные эксперты опасаются, что заемщик не сможет выдержать бремя выплат, а значит, платежи будут нерегулярными, а, если клиент разорится, то претендовать на взыскание долгов будут сразу несколько банков.

Чем ипотечный брокер лучше ипотечного калькулятора?

На большинстве сайтов, рекламирующих услуги ипотеки, размещены ипотечные калькуляторы, позволяющие посчитать ежемесячные платежи, либо основываясь на стоимости объекта, либо на уровне дохода заемщика.

Проблема в том, что точность подсчетов калькулятора зависит от того, какие исходные данные в него вводятся, однако очень редко в калькуляторе учитываются ВСЕ платежи, которые придется внести при подписании и обслуживании ипотечного договора.

В принципе, теоретически c помощью калькулятора можно вычислить, на какой именно размер кредита можно претендовать и какой примерно будет платеж. Но эти же калькуляторы не берут во внимание многие параметры. Среди них:

- возраст заемщика;

- количество детей или иждивенцев;

- профессия заемщика и супруга(и);

- ежемесячный доход заемщика/супруга(и);

- стоимость жилья и район проживания;

- срок проживания по своему адресу;

- срок работы на последнем месте;

- срок обслуживания в конкретном банке и т. д.

Всего банки учитывают около 25-30 факторов, по которым и принимается окончательное решение о выдаче ипотеки. Поэтому если вам калькулятор выдал положительный результат, это еще не означает гарантию того, что банк не отклонит заявку.

https://www.youtube.com/watch?v=R33kPvnLaRs

К тому же ипотечный брокер имеет прямые связи с большинством ответственных лиц кредитных управлений и департаментов банков, которые он вносит в свою базу данных. Личные контакты позволяют ипотечному брокеру получать для своего клиента дополнительные скидки и бонусы, которые не прописаны в стандартных условиях ипотечных программ.

Сколько стоят услуги ипотечного брокера?

Тариф может быть фиксированным, некоторые риэлторские компании предлагают такие услуги бесплатно – но на определенных условиях. Чаще всего услуга ипотечного брокера стоит от 1% до 5% от суммы займа. Но будьте уверены, что с хорошим ипотечным брокером в конечном итоге вы финансово выиграете.

Преимущество заключения сделки через ипотечного брокера в том, что он одновременно находится по обе стороны баррикад: банка, желающего заполучить нового клиента, и заемщика, для которого самое главное – безопасность и выгодность сделки по ипотеке.

Сделки с недвижимостью

Была ли эта статья для вас полезной? Пожалуйста, поделитесь ею в соцсетях:

Не забудьте добавить сайт Недвио в Закладки. Рассказываем о строительстве, ремонте, загородной недвижимости интересно, с пользой и понятным языком.

!

Видео:Ипотечный брокер - помощь в получении ипотекиСкачать

Ипотечный брокер: услуги ипотечного брокера и их стоимость в 2020 г

Приветствуем! Приобретение собственного жилья является очень ответственным процессом. Не всегда у потенциального собственника имеется достаточное количество денежных средств для покупки.

Выходом может стать ипотека.

Но как разобраться в многообразии предлагаемых банками программ и выбрать самую выгодную? В этой ситуации на помощь придет профессионал в области жилищного кредитования — ипотечный брокер.

Российские особенности ипотечного брокериджа

Ипотечный брокеридж — это посредническая деятельность, направленная на консультационное, финансовое и юридическое сопровождение клиентов в процессе взятия ипотеки.

В России данное направление услуг еще довольно молодое. При участии ипотечных брокеров заключается всего лишь чуть более 5% жилищных кредитов.

В западноевропейских странах и Соединенных Штатах Америки этот показатель колеблется от 40 до 60%.

Предоставление услуг по выбору оптимальной кредитной программы, а также всестороннее сопровождение клиента от начала сбора документов до момента подписания договора с банком — вот основные составляющие ипотечного брокериджа.

В Российской Федерации подобные услуги могут предоставлять:

- агентство недвижимости при условии покупки жилья с его посредничеством;

- застройщик;

- дочерняя фирма банка-кредитора;

- специализированные брокерские агентства;

- частные ипотечные брокеры.

Первые три варианта накладывают определенные ограничения в плане приобретаемой недвижимости или места получения займа. Независимые специалисты смогут более объективно подобрать ипотечную программу, отвечающую всем требованиям клиента.

Деятельность ипотечного брокера от А до Я

Ипотечный брокер является профессионалом финансового сектора экономики, оказывающим посреднические услуги между физическими лицами и банками, выдающими кредиты на жилье.

Перечень предлагаемых услуг

Обширные знания в области кредитования недвижимости, страхования и некоторых других смежных областях позволяет ипотечному брокеру взять на себя всю работу по:

- выбору банка-кредитора и конкретной программы кредитования;

- сбору и заполнению всей необходимой документации;

- подбору недвижимости;

- получению одобрения банка;

- сопровождению процесса подписания ипотечного договора.

Обязанности

К основным обязанностям ипотечного брокера относятся быстрый подбор максимально выгодной ипотечной программы и заключение кредитного договора между заемщиком и банком.

https://www.youtube.com/watch?v=lQEln6W5IIs

В России не существует закона регламентирующего деятельность брокеров по ипотеке. Поэтому важным моментом в работе с посредником является заключение договора, в котором обозначаются все его обязанности. Следует помнить, что брокер имеет право не оказывать услуг, не прописанных в договоре. И обязать его это сделать будет невозможно.

Возможности брокерских услуг

Чтобы более полно представлять, кто такой ипотечный брокер, необходимо понять какие возможности открываются пред заемщиком, пользующимся его услугами:

- Специалист имеет представление обо всех действующих кредитных программах и ориентируется в их условиях. Заявка на кредит может быть подана на рассмотрение одновременно в несколько банков;

- Налаженные контакты и связи с банковскими кредитными отделами значительно сокращают сроки рассмотрения заявки. В отдельных случаях выдача кредита может производиться прямо в день подачи анкеты;

- Использование профессиональных посреднических услуг при заполнении анкеты и сбору документов значительно снижает риски отказов;

- Многие брокеры имеют договоры с банками о предоставлении своим клиентам некоторых привилегий. Например, ипотека под сниженную процентную ставку или другие приятные бонусы.

Как выглядит сотрудничество с ипотечным брокером

При первом обращении специалист по подбору ипотеки подробно расспросит:

- какое жилье и на каких условиях хочет приобрести клиент;

- на какую сумму кредита он рассчитывает;

- финансовое состояние;

- какие условия ипотеки рассматривает.

На основе анализа полученных данных и финансового состояния заемщика специалист подбирает среди предложений банков наиболее выгодные ипотечные программы. Кредитный гуру подробно и обстоятельно расскажет обо всех нюансах и особенностях сотрудничества с каждым из банков-претендентов.

Следующим этапом работы будет подписание посреднического договора, в котором будут расписаны все услуги, оказываемые специалистом, и их стоимость. На этом этапе нужно быть предельно внимательным и тщательно изучить все пункты предлагаемого к подписанию документа.

Сбор и заполнение необходимых документов, подача заявки производится совместно с заемщиком. После получения одобрения банка наступает черед подбора недвижимости. Ипотечный брокер поможет проверить юридическую чистоту квартиры, оценит финансовое состояние компании-застройщика, подберет наиболее выгодные условия страхования.

Клиенту еще до подписания ипотечного договора будут разъяснены все пункты и условия предоставления кредита понятным и доступным языком. Работа ипотечного брокера будет закончена только после завершения заемщиком сделки и получения жилья.

Плюсы и минусы оформления ипотеки через посредника

Главным минусом взятия кредита при посредничестве специалиста по подбору ипотеки является необходимость оплаты его работы.

Стоимость услуг ипотечного брокера чаще всего зависит от условий, которое устанавливает агентство. Оплата начинается от 10000 рублей за решение.

При этом заплатить за фактически проделанную специалистом работу нужно будет даже в случае отказа от дальнейшего оформления займа.

Ипотека на новостройку в этом случае будет более выгодна т.к. позволяет получить решение по ипотеке бесплатно.

Еще одним риском может стать обращение к недобросовестному ипотечному брокеру.

Если за свои услуги специалист требует предоплату в полном объеме, обещает 100% гарантию получения ипотеки или предлагает предоставить в банк подложные справки и документы, то обращаться к нему не стоит. Заботы и проблемы клиента его не волнуют, а единственной целью деятельности является максимальное получение прибыли.

И все же плюсов от сотрудничества с профессиональным кредитным брокером гораздо больше:

- Экономия времени. Не придется тратить время на изучение предложений банков, которые в настоящее время исчисляются в десятках и сотнях. Специалист прекрасно ориентируется в них и сможет подобрать вариант, устраивающий клиента в максимально сжатые сроки;

- Финансовая экономия. Брокер подберет наиболее выгодную программу, которая будет дешевле даже при условии оплаты его услуг. При этом есть шанс получить дополнительные привилегии и бонусы от банка, которые не предлагают клиентам, пришедшим с улицы;

- Минимизация общения с банком. Ипотечный брокер возьмет на себя все визиты в банк, заполнение требуемых документов и общение с кредитными инспекторами. Прийти в кредитную организацию нужно будет только чтобы поставить свою подпись на ипотечном договоре;

- Наименьшая вероятность получения отказа от выдачи кредита. Банки доверяют брокерам, с которыми давно и плодотворно сотрудничают. Шансы получить кредит на жилье при посредничестве специалиста есть даже у людей, имеющих плохую кредитную историю;

- Бесплатное юридическое сопровождение сделки по покупке недвижимости. Брокер заинтересован в ликвидности приобретаемого объекта. Можно не сомневаться, что сделка пройдет на высшем уровне, а все документы будут оформлены правильно и юридически грамотно.

Как правильно выбрать ипотечного брокера

Успех сотрудничества с кредитным брокером будет зависеть от его опыта и профессионализма. Выбирая к кому обратиться, постарайтесь следовать нескольким правилам:

- Лучше всего общаться со специалистом через агентство, специализирующееся на оказание подобного рода услуг или конкретного застройщика;

- При выборе обращайте внимание на рекомендации людей, уже воспользовавшимися услугами данного профессионала. Помните, что положительные отзывы на сайте агентства могут быть заказными и не иметь к реальности никакого отношения;

- Ипотечный брокер, который заботится о своей репутации, всегда представляет интересы своего клиента, а не банка или агентства недвижимости;

- Специалист, имеющий большой опыт работы в сфере недвижимости, всегда более предпочтителен, чем недавно появившийся на рынке. Профессионалами становятся только после нескольких лет успешной работы в свое отрасли;

- Оптимальный размер оплаты услуги ипотечного брокера 10000, в особо сложных случаях — 30-60 000. Предпочтительнее оплачивать работу частями: 50 % предоплата, 50 % — после подписания ипотечного договора.

Если вам нужно получить ипотечный кредит, то рекомендуем этот сервис, а полную юридическую поддержку может оказать наш онлайн юрист. Просто заполните специальную форму в углу, и он свяжется с вами. Также на сайте работает сервис «Бесплатная консультация по ипотеке», которая позволит найти ответ на любой ипотечный вопрос.

https://www.youtube.com/watch?v=EDlvBW1kpdo

Еще вам будет интересно: «Как купить квартиру в ипотеку» и «Ипотека с плохой кредитной историей«.

💥 Видео

Как открыть бизнес кредитного брокера | «Работаю на себя»Скачать

Урок 1. Кто такой ипотечный брокер. Сколько он зарабатывает?Скачать

Бесплатный мастер-класс «Профессия: ипотечный брокер»Скачать

КАК СТАТЬ ИПОТЕЧНЫМ БРОКЕРОМ. Юлия СмоляниноваСкачать

Ипотечный брокер - кто это? | ДомоФОНСкачать

Ипотечный брокер - кто такой?Скачать

Кредитные брокеры. Кто такие и что нужно знать?Скачать

Интервью о профессии Ипотечный брокерСкачать

Кто такой ипотечный брокер?Скачать

Как взять ИПОТЕКУ после БАНКРОТСТВА? Рассказывает ипотечный брокер!Скачать

Ипотечный брокер - перспективы профессииСкачать

КТО ТАКОЙ БРОКЕР? И КАК НЕ ПЛАТИТЬ ЕМУ КОМИССИЮ. ИПОТЕЧНЫЙ БРОКЕРСкачать

Лучший ипотечный брокер России живёт в Хабаровске!))Скачать

Как взять ипотеку выгодно? Секреты ипотечных брокеров | Ипотека без первоначального взноса?Скачать

Ипотечный брокер | Диалоги о покупке жилья | Вопросы по ипотекеСкачать

Просто о сложном: ипотечный брокерСкачать

ЗАЧЕМ НУЖЕН ИПОТЕЧНЫЙ БРОКЕР. Юлия СмоляниноваСкачать