Многие россияне приходят в банковские отделения, чтобы получит кредит – денежная потребность особенно остро возникает в период праздников и отпусков. Многие банки дают решение по кредиту очень быстро, что позволяет уладить на время проблемы с финансами или позволить себе желанную или вынужденную покупку.

Назвавшись груздем, плательщики лезут в кузовок и зачастую, не имеют представление о своей возможности возвратить средства, затраченные на выплаты процентов по потребительским займам. Существует два пути реализации этой возможности: погасить долг в досрочном порядке или получить возврат по налогу.

Второй вариант мы подробно рассмотрим в тексте ниже и разберёмся, как вернуть 13 процентов за потребительский кредит и кто может это сделать.

Как вернуть 13 процентов за потребительский кредит

- Можно ли вернуть вычеты по кредиту потребительскому?

- Налоговые вычеты: общая информация

- Налоговый вычет по кредитному займу

- Возвращаем НДФЛ с кредита потребительского

- Что нужно для получения возврата по кредиту?

- Подводим итоги

- Налоговый вычет за потребительский кредит в 2020 году: как вернуть подоходный налог с процентов по кредиту

- Виды кредитов

- Типы вычетов

- Кто может претендовать

- Пример расчета

- Рефинансирование

- Кредитная карта

- Порядок действий

- Документы

- Куда обращаться

- Что делать в случае отказа

- Резюме

- Возврат налогов в Сбербанке

- Вернуть налоги можно, если

- Страховали жизнь

- Оплачивали обучение или лечение

- Открывали инвестиционный счет (ИИС)

- Делали взносы в НПФ

- Пакеты от Сбербанка:

- Максимальный

- Минимальный

- Мобильное приложение «Верни налог»

- Налоговый вычет на кредит в Сбербанке

- Кредитование и налогообложение

- С каких кредитов можно получить налоговый вычет

- На что можно рассчитывать

- Можно ли вернуть проценты по потребительскому кредиту

- Как вернуть 13% за потребительский кредит

- Как вернуть проценты по кредиту через налоговую

- Как вернуть 13 процентов от ипотечного кредита

- Вернуть проценты по кредиту при досрочном погашении: куда обратиться

- Как вернуть проценты по кредиту в Сбербанке

- Как получить налоговый вычет?

- 🎬 Видео

Можно ли вернуть вычеты по кредиту потребительскому?

Ответ в данной ситуации звучит категорично – нельзя. Для того, чтобы банк вернул заёмщику положенные тринадцать процентов, заём должен являться целевым, например, для покупки жилья или оплаты лечения.

Проще говоря, деньги, полученные от банка, должны быть затрачены на одну из ситуаций, по которым государство допускает налоговый вычет.

Рассмотрим, что это за ситуации, и какие категории граждан могут претендовать на возврат с кредита потребительского.

В России официально установленный налоговый сбор на трудовые и иные доходы граждан составляет тринадцать процентов. К последнему типу денежных поступлений относятся дивиденды, прибыль от арендной платы за недвижимость или транспорт, крупные выигрыши и подобное.

От этих денег и отчуждается часть в пользу государства. Несмотря на то, что трудовые налоги платят и иностранные сотрудники, получить налоговый возврат могут лишь резиденты нашей страны.

Чтобы иметь этот статус, в России нужно проживать не менее 183 дней в течение двенадцати подряд идущих месяцев.

Кто является налоговым резидентом Российской Федерации? В этом поможет разобраться наша статья. В ней рассмотрим, от чего зависит налоговый статус, документы для подтверждения, а также нормативную базу для резидентов и нерезидентов.

Налоговые вычеты: общая информация

Налоговым вычетом или льготой называется сумма, сокращающая выплаты в казну государства. НК РФ содержит информацию о шести типах вычетов. Два их них считаются узконаправленными и касаются инвестиционных товариществ и операций с ценными бумагами. Оставшиеся четыре более популярны, и воспользоваться ими может практически каждый человек. Разберём подробнее.

Стандартные вычеты по налогам не связаны с несением налогоплательщиком тех или иных расходов. Данная выплата положена гражданам, относящимся к одной из установленных законом категорий. В первую входят семьи с несовершеннолетними детьми или студентами-очниками.

Им льгота даётся автоматически, посредством работодателя, который берёт на себя все нюансы касательно этого типа вычета.

Во вторую категорию относятся ветераны и военные, герои Союза и России, «чернобыльцы», бывшие блокадники и узники концлагерей, инвалиды и люди, перенёсшие и страдающие тяжёлыми заболеваниями.

Имущественный вычет положен любому российскому гражданину, построившему или приобретшему объекты жилой недвижимости – дом, коттедж, квартиру и прочее, включая отдельные комнаты или доли.

Эта льгота ограничена максимальной выплатой в 260 тысяч рублей (государство лимитирует стоимость жилья двумя миллионами рублей). Но граждане, которые привлекли кредитные средства и приобрети недвижимость в ипотеку, получают вычет по другим правилам.

Сумма лимита увеличивается до трех миллионов рублей, так как банковские проценты также играют роль. Получается, что максимум, которые государство может вернуть в этой ситуации – 390 тысяч рублей.

https://www.youtube.com/watch?v=PbBRiZE1chc

Многие считают, что это оформление вычета отнимет массу сил и времени. Это неверное мнение. В специальной статье мы расскажем, как выплачивается налоговый вычет при покупке квартиры, и с нюансами какого характера может столкнуться плательщик.

Вычет профессиональный полагается плательщикам, имеющим в трудовой деятельности некоторые отличия. Чаще всего, это ИП-шники и частнопрактикующие специалисты: нотариусы, детективы, адвокаты, репетиторы, народные целители и подобное. Сюда же относятся авторы и наследники значимых для культуры страны и общества произведений.

Наконец, вычет социальный рассчитан на граждан, которые потратились на важные сферы жизни любого человека: образование, здоровье, благотворительность, страхование и пенсионные взносы.

Государство заинтересовано в постоянном росте качества жизни населения, и позволяет гражданам вернуть средства не только за собственное лечение или обучение, но получить вычет за близких родственников.

Налоговый вычет по кредитному займу

Государство не ограничивает граждан их собственными средствами – в счёт вышеперечисленных растрат входят потребительские кредиты.

Улучшить качество жизни можно и на заёмные средства

Получается, перечисляемые по 13-ти процентной ставке выплаты можно вернуть на следующие затраты:

- Постройка (с нуля/частичная) или приобретение жилых объектов недвижимости (комната, квартира, частный дом, коттедж или доли в них).

- Получение образования, сюда входит и оплата учебы близких родственников и несовершеннолетних детей.

- Медицинская помощь, оказанная гражданину или его близким, включая услуги стоматологические и приобретение фармацевтических препаратов.

При этом на получение вычета не могут претендовать граждане, которым положен вычет профессиональный – бизнесмены, работающие на режимах УСНО или ЕНВД.

Если же доход гражданина состоит из официальной заработной платы в фирме, где работают по OCHO и прибыли от деятельности, облагаемой по УСН, компенсация за потребительский целевой заём посчитается только по первой половине доходов. Почему это важно?

Потому, что за отчётный год плательщик не может получить вычет в сумме бОльший, нежели НДФЛ, уже выплаченный им.

Приведём пример: если с гражданина Суворова за год удержали налоговых сборов по тринадцатипроцентной ставке на общую сумму в пятьдесят тысяч рублей, то и максимальный вычет по целевому кредиту может составлять только пятьдесят тысяч рублей. Сумма не изменится, даже если кредитных денег Суворовым было получено в десять раз больше.

Возвращаем НДФЛ с кредита потребительского

Вернуть тринадцать процентов НДФЛ заёмщики, оформившие потребительский кредит, смогут тогда, когда в договоре чётко указано: деньги израсходуются либо на лечение, либо на получение образования или иное обучение (автошкола, к примеру), либо на улучшение условий жилищных. Обсудим подробнее.

Проще всего вопрос обстоит с займом на медицинскую поддержку.

Если с платёжными документами и бумагами, действительно фиксирующими оплату лечения или приобретения препаратов, все в порядке, налог в размере 13% вернуть получится только с «тела» кредита, но не с процентов.

Максимальная сумма, потраченная на своё здоровье или здоровье близких, не может превышать сто двадцать тысяч рублей – свыше возврат не начисляется. Дорогостоящее лечение не имеет лимита.

Что касается обучения в кредит, тут есть нюансы. Заёмщики должны помнить о таких моментах:

- Выплаты возможны лишь за обучение на очной, дневной форме.

- Заведение, в котором гражданин получал образование или новые навыки, должно быть лицензированным и иметь права на оказание подобных услуг.

- Если речь идёт о студентах, то они должны закончить обучение не позднее, чем в двадцать четыре года.

- Государство устанавливает лимит на максимальную сумму льготы – она ограничена суммой в пятьдесят тысяч рублей.

- Возврат от потребительского кредита, взятого на обучение, может быть получен не только родителями, но и братьями или сёстрами, оплатившими учёбу для своих родных.

Если потребительский заём был оформлен для улучшения жилищных условий, вернуть 13% можно от всей суммы с процентами. Посмотрим на примере.

Пример. Сергей Иванович Растяпов оформил кредит потребительский на постройку дома в размере миллиона рублей.

Он может получить вычет в размере 130 тысяч рублей (тринадцать процентов от суммы «тела» кредита».

За годы пользования деньгами банк «накинул» 350 тысяч рублей в качестве процентов (кредит брался под 35% годовых), поэтому от выплаченных процентов Растяпов может получить ещё 13%, что составит 45,5 тысяч рублей.

https://www.youtube.com/watch?v=x2ByNNkyuMU

Документы для налогового вычета должны быть тщательно проверены на ошибки и правдивость данных

Что нужно для получения возврата по кредиту?

Граждане, желающие получить причитающийся им налоговый вычет, должны обратиться в инспекцию, предоставив специалистам заявление о пакет документов. Чтобы обращение было рассмотрено быстро и беспроблемно, следует заранее подготовить справку 2-НДФЛ с места работы и дополнить пакетом документов.

Скачать декларацию 2-НДФЛ

Таблица 1. Документы для получения возврата по кредиту

| Кредит взят на лечение | |

| Кредит взят на обучение | |

| Кредит взять на покупку или постройку жилья |

В течение трёх месяцев сотрудники инспекции проверят предоставленные им документы, и, при отсутствии претензий, одобрят налоговую льготу. Деньги могут вернуться как на расчётный счёт гражданина единой суммой, так и частично – заработной платой, получаемой без 13-ти процентного вычета.

Подводим итоги

Налоговый резидент России, оформивший целевой потребительски кредит, имеет полное право для возвращения тринадцати процентов в счёт ранее уплаченного подоходного налога.

Чтобы вернуть средства, надо прийти с соответствующим пакетом документов в ФНС по месту прописки. Если же заём был не целевым, вернуть переплату по процентам можно лишь одним способом – погасив обязательства досрочно.

В этом случае направлять заявление нужно в сам филиал банка, либо же решать сложившуюся ситуацию через суд.

Видео:Декларация 3-НДФЛ 2024 инструкция по заполнению: Имущественный налоговый вычет при покупке квартирыСкачать

Налоговый вычет за потребительский кредит в 2020 году: как вернуть подоходный налог с процентов по кредиту

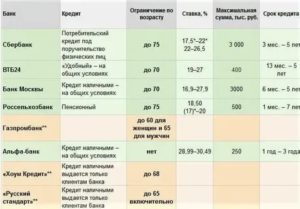

Налогоплательщики, доход которых облагается НДФЛ по ставке 13%, могут возвратить себе ранее уплаченный налог, при определенных условиях. К тому же можно оформить возмещение и с процентов, выплаченных кредитору. Как получить налоговый вычет за потребительский кредит, что для этого потребуется и куда подавать документы, узнаете из статьи.

Виды кредитов

В первую очередь ответ на вопрос, можно ли вернуть подоходный налог с потребительского кредита, зависит от вида займа:

К целевым относятся ссуды, выданные на определенные цели, например, ипотека, атокредит, заем на строительство жилища и т.д. С ипотеки можно возвратить НДФЛ в размере:

- 2 миллиона от стоимости недвижимости;

- 3 миллиона с процентов, уплаченных кредитору.

Например, взяли в банке целевой потребительский кредит на покупку дома стоимостью 3 миллиона на 7 лет. За весь период кредитования выплатили финансовой организации проценты за пользование деньгами в размере 4,5 миллиона. В данном случае можно возместить НДФЛ только с 5 миллионов. С остальной суммы нельзя оформить вычет.

При оформлении нецелевой потребительской ссуды получить обратно подоходный сбор с % нельзя.

Типы вычетов

НК РФ предусматривает льготы для плательщиков НДФЛ:

- стандартные;

- социальные;

- инвестиционные;

- имущественные;

- профессиональные.

Стандартный налоговый вычет – регулируется ст. 218 НК РФ. На него имеют право родители детей в возрасте до 18 лет, инвалиды детства, ветераны боевых действий и другие категории граждан. Т. е. стандартные послабления связаны непосредственно с личностью налогоплательщика.

Социальный вычет – предусматривает уменьшение налогооблагаемой базы на сумму, потраченную на благотворительность, обучение свое и детей, медицинские услуги, пенсионные взносы по договору добровольного пенсионного страхования, проведение независимой оценки квалификации.

https://www.youtube.com/watch?v=-Ihaqt5bQuk

Если получен кредит на образование, верните налоговый сбор с суммы фактически оплаченных образовательных услуг. Оформить возмещение по уплате процентов в данном случае нельзя.

Например, гражданин взял в банке 100 000 руб. и заплатил их за обучение в ВУЗе. С этой суммы он сможет возвратить НДФЛ в полном объеме, но за проценты получить вычет в данном случае нельзя.

Инвестиционные – предназначены для граждан, вносивших средства на ИИС, а также получивших прибыль от продажи ценных бумаг, если срок владения ими составил более 3-х лет.

Имущественный вычет – предоставляется при совершении сделок с движимым и недвижимым имуществом. При продаже объекта размер налогового послабления составляет:

- 1 миллион от жилой недвижимости;

- 250 тысяч от иных объектов недвижимости;

- 250 от автотранспорта.

Профессиональный вычет – предоставляется адвокатам, нотариусам и иным категориям налогоплательщиков, занимающихся частной практикой. Послабление предоставляется в сумме фактически понесенных расходов, связанных с осуществлением такой деятельности.

Кто может претендовать

Оформить льготу по уплате НДФЛ могут физ. лица, соответствующие требованиям:

- гражданство – РФ;

- получение дохода, облагаемого по ставке 13 процентов.

Не имеют права на льготу следующие категории граждан:

- получающие социальные пособия (по безработице, по уходу за ребенком и т.п.);

- неработающие пенсионеры;

- официально нетрудоустроенные.

Пример расчета

Право на льготу позволяет уменьшить базу для расчета подоходного сбора. Если налогоплательщик уже уплатил НДФЛ, можно вернуть средства в сумме, не превышающей фактически уплаченный налог.

Например, гражданин оформил целевой заем на покупку квартиры в размере 2 миллиона рублей. Ему положен возврат налога в размере 260 000 руб. (2 000 000*13%). За год человек заплатил налоговый сбор в размере 160 000. Ему вернут только фактически уплаченный подоходный сбор – 160 000, оставшиеся 100 000 можно возместить в следующем году.

При ипотечном займе также положен налоговый вычет на проценты по кредиту. Налог вернут не с начисленных банком %, а с фактически уплаченных.

Например, гражданин оформил ипотеку в размере 1,5 миллиона рублей на 10 лет. Ежегодно заемщик помимо основного долга погашает проценты в размере 100 000 рублей. От этой суммы он может возместить 13% — 13 000 руб.

Чтобы вернуть НДФЛ с процентов по ссуде, сначала полностью получите положенную льготу от стоимости недвижимости.

При досрочном погашении ссуды за налогоплательщиком также сохраняется право на возврат налогов с % по займу.

Например, в 2017г. гражданин оформил целевой заем на покупку дома в размере 2,3 млн. руб. В 2018г. он возместил налог со стоимости объекта в полном объеме. Вычет по процентам он не получил, т.к.

сумма фактически уплаченного подоходного сбора была равна сумме к возмещению (260 000). В 2019г. заемщик полностью погасил кредит. В этот же год он вправе подать декларацию на возврат налога с % по кредиту за 2017-2018гг. В 2020г.

он сможет возместить НДФЛ с % за 2019г.

Рефинансирование

Ежегодно банки меняют ставки по кредитным продуктам, предлагая клиентам более выгодные условия кредитования. Нередко заемщики рефинансируют свои целевые займы.

При рефинансировании кредита право заемщика на получение льготы сохраняется, при условии, что в новом договоре кредитования указано, что средства направлены на погашение целевого кредита.

При досрочном погашении обратитесь в кредитно-финансовую организацию для перерасчета % по ссуде и возврата излишне уплаченных сумм. Если получен отказ банка в возврате процентов, обратитесь с исковым заявлением в суд.

В судебной практике встречаются прецеденты, когда суд вставал на сторону заемщика, и обязывал кредитора вернуть излишние %, как безосновательное обогащение. Перед обращением в суд проконсультируйтесь с юристом. Он разъяснит порядок обращения и права клиента, а также сможет спрогнозировать исход разбирательства на основании законодательства и условий договора кредитования.

Кредитная карта

Одной из разновидностей потребительского кредитования является кредитная карта. Сама по себе она не является целевым займом, поэтому налогоплательщику не положена льгота на % по карте.

Но, если средства с кредитки будут направлены на цели, которые попадают под одну из категорий льгот, предусмотренных НК РФ, клиент сможет возместить НДФЛ.

Например, владелец снял с кредитки 50 тыс. и направил средства кредита на лечение. Он сможет возвратить подоходный налог в размере 6 500 (50 000*13%).

Порядок действий

Чтобы оформить вычет с заемных средств:

- заполните декларацию 3-НДФЛ;

- соберите пакет документов;

- обратитесь в ФНС или к работодателю.

Декларация заполняется по окончании налогового периода.

Например, если целевой заем был получен в 2019г., обратиться за возмещением в ФНС можно только в 2020г. Если оформлять возмещение через работодателя, то подать заявление можно не дожидаясь конца года.

https://www.youtube.com/watch?v=KEyaM5v2JFs

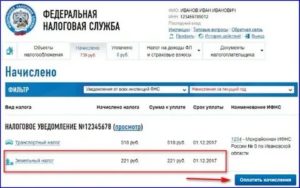

Заполните декларацию самостоятельно в личном кабинете на сайте ФНС или обратитесь к профессиональным декларантам.

Документы

Для оформления возврата соберите документы:

- паспорт;

- 2-НДФЛ – выдается в бухгалтерии работодателя;

- договор кредитования, в котором указана цель займа – покупка недвижимости;

- квитанции, подтверждающие фактическую оплату ссуды;

- справку из банка об уплаченных %;

- правоустанавливающие и правоподтверждающие бумаги на купленное жилье;

- свидетельство о браке, если покупка совершена супругами.

Куда обращаться

Получить возмещение можно двумя способами:

Чтобы вернуть деньги за кредит через налоговую службу, подайте декларацию и документы в ФНС. Направьте 3-НДФЛ в инспекцию по месту постоянной регистрации лично, заказным письмом с уведомлением или online. ФНС рассматривает пакет документации в течение месяца, после чего перечисляет деньги на банковский счет заявителя.

Оформляя возврат у работодателя, налогоплательщик может уменьшить ежемесячные налоговые платежи. Для этого:

- напишите заявление в ФНС на получение уведомления о праве на имущественную льготу;

- направьте вместе с заявлением документы, подтверждающие право на возврат;

- через 30 дней заберите уведомление и передайте его работодателю.

После этого работодатель перестанет ежемесячно удерживать подоходный налог до конца текущего года. В следующем году процедуру придется повторить.

Что делать в случае отказа

Инспектор вправе отказать в приеме документов в случае:

- заявитель не представил паспорт;

- подана декларация за другого человека без доверенности;

- 3-НДФЛ заполнена не по установленной форме;

- документация подается не в ту инспекцию.

В остальных случаях инспектор обязан принять документацию. В ходе проверки документов налоговый орган может принять решение об отказе в возмещении НДФЛ.

Причины отказа в налоговом вычете:

- оплата займа осуществлялась за счет бюджетных средств, например, материнским капиталом;

- сделка купли-продажи заключена между взаимозависимыми лицами, например, супругами;

- право на возврат уже использовано ранее;

- представлен неполный комплект документов.

Если причиной отказа является представление неполного пакета документов, соберите недостающие бумаги и направьте декларацию повторно. В остальных случаях в возврате будет отказано законно.

Резюме

Чтобы получить налоговый вычет за потребительскую ссуду помните:

- право на возврат есть только у граждан РФ, уплачивающих НДФЛ;

- вернуть средства можно при целевом кредитовании;

- НК РФ предусмотрены ограничения по максимальной сумме возврата;

- при ипотеке можно вернуть налог с основного долга и с % по займу;

- при рефинансировании право на льготу сохраняется;

- получить возмещение можно в ФНС или через работодателя.

Видео:Как получить налоговый вычет до 650 тысяч рублей при покупке недвижимостиСкачать

Возврат налогов в Сбербанке

Каждый гражданин РФ имеет право на возврат части выплаченных им налогов. Однако разобраться, что и когда можно вернуть, за что положены выплаты, как их добиться и получить — очень сложно.

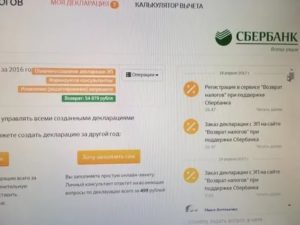

Именно для решения такой проблемы еще в 2016 году Сбербанк запустил специальный сервис «Возврат налогов».

Опытные специалисты сами соберут всю необходимую информацию за клиента, что позволит с минимальными усилиями получить положенные деньги.

- Вернуть налоги можно, если

- Приобретали жилье

- Страховали жизнь

- Оплачивали обучение или лечение

- Открывали инвестиционный счет (ИИС)

- Перечисляли деньги на благотворительность

- Делали взносы в НПФ

- Пакеты от Сбербанка:

- Максимальный

- Оптимальный

- Минимальный

- Необходимые документы для оформления

- Процедура оформления

- Стоимость оформления

- Мобильное приложение «Верни налог»

Вернуть налоги можно, если

Существует множество вариантов возврата, в зависимости от того, что именно делал человек. Например, он мог покупать жилье в кредит и за это ему положен возврат налогов. То же самое можно сказать о страховании, обучении и многом другом. Рассмотрим подробнее каждый из вариантов.

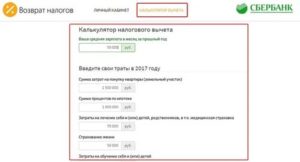

Для Сбербанка, который является признанным лидером в сфере ипотечного кредитования, особо важно максимально привлекать новых клиентов. В том числе и возвратом налогов. Если клиент ранее приобретал жилье в кредит, то он имеет право получить от государства:

- До 260 тысяч рублей в качестве компенсации стоимости квартиры/дома.

- До 390 тысяч рублей в качестве компенсации за выплаченные проценты по ипотеке.

Страховали жизнь

Если клиент страхует свою жизнь, это выгодно не только банку, но и самому застрахованному лицу.

Ведь помимо очевидных преимуществ страхового полиса, он также получает право на ежегодную выплату от государства в сумме до 15 600,00 рублей.

Следует учитывать, что конкретный размер платежа зависит от многих факторов и может изменяться в меньшую сторону. Обсуждать конкретные цифры рекомендуется с менеджером Сбербанка.

Оплачивали обучение или лечение

Как и в случае со страхованием, если клиент тратил на лечение или обучение определенные суммы, он получает право на компенсацию в сумме до 15,6 тысяч рублей.

Открывали инвестиционный счет (ИИС)

Владельцы инвестиционных счетов имеют право на более солидную выплату. Ее сумма не может превышать 52 тысяч рублей в течение 1 года, однако учитывая еще и саму прибыль от инвестиций, это будет очень серьезное подспорье. Как и в случае со страхованием, лечением или обучением, конкретная цифра зависит от получаемого дохода и многих других факторов.

https://www.youtube.com/watch?v=hLtBnryQUCk

Каждый гражданин РФ, который перечислял деньги на благотворительность имеет право на налоговый вычет. Конкретная сумма тут не указывается. Примерно можно вернуть до 25% от суммы получаемого дохода.

Делали взносы в НПФ

Негосударственные пенсионные фонды постепенно становятся все более популярными и востребованными. Теперь можно не только накапливать в них деньги на безбедную старость, но и получать налоговый возврат. Его сумма не может превышать 15,6 тысяч рублей.

Все документы, которые могут потребоваться для возврата налога условно разделяются на две категории: нужны в любом случае и зависят от типа совершенных действий. Проще говоря, есть документы, которые клиент всегда обязан предоставлять. Они так или иначе связаны с получением дохода и оплатой налогов. А вот остальной пакет уже зависит от конкретных обстоятельств.

Обязательные документы:

- Справка 2-НДФЛ. Учитывая тот факт, что возвращает деньги государство, в данном случае нужно использовать только официальные, установленные формы документов. Никакие «по форме банка» или «по форме работодателя» тут не учитываются.

- Декларация 3-НДФЛ.

- Заявление от клиента на возврат налогов с конкретным указанием, куда их перечислять. Если заявление подается онлайн, то уточнить данные можно у специалиста по НДФЛ Сбербанка.

Следующий список документов далеко не полный и напрямую зависит от того, за что именно клиенту положена компенсация от государства. Конкретный перечень предоставит специалист.

- Квитанции об оплате лечения/обучения.

- Платежи за кредит по квартире.

- Подтверждение факта перечислений в благотворительный фонд.

- Оплата за страхование жизни и так далее.

Вернуть налоги через Сбербанк достаточно просто. Инструкция:

- Зайти на официальный сайт банка.

- В разделе «Страхование» или «Инвестиции» найти пункт «Как вернуть налоги» и нажать на него.

- Откроется новая страница, где будет представлена краткая информация по теме.

- Выбрать вариант пакета.

- Зайти в систему через Сбербанк Онлайн или зарегистрироваться при помощи появившейся формы.

- Дождаться связи со специалистом (на это уходит до получаса).

- Обсудить все особенности будущего возврата налогов.

- Специалист предоставит перечень необходимых документов.

- Собрать документы, отсканировать их и выслать менеджеру банка.

- Дождаться оформления требуемых бумаг.

- В зависимости от выбранного пакета услуг, либо ждать перечисления (банк все сделает дальше сам) либо получить заполненную декларацию и уже с ней идти в Налоговую самостоятельно.

В стоимость услуги входит, преимущественно, оценка действий клиента, подготовка перечня необходимых документов, а также заполнение декларации. Кроме того, возможен вариант с отправкой декларации в Налоговую сотрудниками банка. Это удобнее, но немного дороже.

Пакеты от Сбербанка:

Существует несколько базовых пакетов: максимальный, оптимальный и минимальный. Последний практически не используется и его даже нет в перечне актуальных на данный момент услуг. Таким образом, фактически активными остались только оптимальный и максимальный пакеты.

Максимальный

Этот пакет стоит 2999,00 рублей для обычных клиентов. Кроме того, есть скидки до 30% для зарплатных клиентов. А для владельцев пакета услуг «Премьер», цена возврата всегда фиксированная: 1500,00 рублей.

Помимо обычного перечня действий, в данном случае сотрудники банка сами отправят декларацию в налоговую. Фактически, от клиента требуется только подготовить документы и отправить их специалисту Сбербанка.

Более дешевый пакет, стоимость которого составляет всего 1499,00 рублей. Для «Премьер» клиентов он абсолютно бесплатный, а для зарплатных клиентов будет стоить на 30% дешевле. Разница между ним и максимальным только в том, что декларацию в налоговую придется нести самостоятельно.

Минимальный

Этот пакет на момент написания данной статьи уже не актуален. Ранее можно было получить список документов всего за 499 рублей, но в услугу не входило заполнение декларации. Учитывая тот факт, что именно с этим у большинства заявителей и возникают проблемы, Сбербанка просто убрал этот вариант пакета, оставив только наиболее популярные.

Мобильное приложение «Верни налог»

Для удобства клиентов, данный сервис допускает не только возврат налогов в личном кабинете через компьютер, но и может взаимодействовать с клиентами посредством смартфонов. Для этого создано специальное приложение. Найти его можно на странице «Как вернуть налоги», в самом конце.

Видео:Налоговый вычет от СберРешенийСкачать

Налоговый вычет на кредит в Сбербанке

Вернуть налоговый вычет на выданный кредит в Сбербанке разрешено при самостоятельном обращении в ФНС либо через банковское содействие. Второй вариант подразумевает предоставление клиенту Сбербанком платной процедуры.

Для максимального удобства заявку на нее можно сформировать на сайте Сбербанка.

Наличие скидок при оплате или вовсе отсутствие таковой стоимости (на бесплатной основе) возможно исходя из характера пользования некоторыми банковскими услугами.

Кредитование и налогообложение

Государственное обложение работает в РФ во всевозможных сферах деятельности физических и юридических лиц. Уплата налога предусмотрена и при оформлении кредита в лицензированном кредитно-финансовом учреждении. Данная норма основывается на ФЗ 117 от 2000 года под последней редакцией от 2018 года (на первый квартал 2019 года). Этот закон включен в действующий НК России.

Ст. 220 детально рассматривает вопрос о государственной пошлине по кредиту и возврат средств, потраченных по нему. Здесь утверждается, что сумма сбора может быть возвращена с учетом фактически произведенных затрат по узко целевым кредитам во всех банках (в том числе и Сбербанке).

Стоит понимать, что Сбербанк не дает гарантий по результату отзыва. Окончательное решение этого вопроса ложится на государственные налоговые органы. Можно воспринимать Сбербанк в качестве посредника. Кредитно-финансовый орган оказывает услуги по документальному сопровождению и доставлению, а также принимает на счета клиента возвращаемые ему денежные средства.

С каких кредитов можно получить налоговый вычет

Несмотря на распространенное мнение о том, что ретранзакция денег при обычном потребительском кредитовании невозможна, это на самом деле не совсем так. Следует отметить, что ипотека сама является подвидом потребительского кредита. Кроме того, закон устанавливает норму возврата именно по недвижимому кредитованию. Речь конкретно про ипотеку здесь не идет.

https://www.youtube.com/watch?v=KxxuUSpjWXM

Сбербанк подразумевает возвратную услугу по следующим вариантам:

- страхование жизни;

- открытие инвестиционного счета;

- плата за обучение;

- плата за лечение;

- совершение благотворительных отчислений;

- перевод взносов в НПФ;

- покупка жилья в ипотечный кредит.

Так можно ли при этом вернуть 13 % от потребительского кредита? Исходя из представленного перечня, а точнее из последнего пункта, следует, что налоговый возврат в Сбербанке возможен лишь относительно ипотечного кредита (куда включен выкуп земельных и жилых объектов, а также их строительство). Соответственно, классическое потребительское кредитование не подвержено обсуждаемой здесь процедуре. Но и здесь имеются нюансы.

Приходилось, но больше не буду

На что можно рассчитывать

В случае с ипотекой Сбербанка имеются финансовые ограничения по частичному возврату суммы, затраченной на саму покупку и на уплату процентов сверху. В первом случае разрешается максимальное возвращение в размере 260 тыс.руб., а во втором — 390 тыс.руб. (подразумевается суммарный возврат). Конкретная сумма зависит от параметров кредитования в каждом отдельном случае.

Возврат налогооблагаемой суммы в максимальном выражении возможен лишь единожды. В случае частичной реализации такого права владельцу недвижимости гарантируется учет остатка во вторичном запросе. Сумма остатка будет рассчитана исходя из первоначального периода реализации права.

Альтернативой возмещения затрат выступает снижение суммы личных налогооблагаемых доходов на расходную для приобретения и возведения недвижимого объекта цифру. Последнее должно быть документально подтвержденным с указанием факта затраты и стоимости покупки или строительства.

Можно ли вернуть проценты по потребительскому кредиту

Теоретически это возможно. Все зависит от кредитных программ банков. Что же касается Сбербанка, то на имеющееся здесь кредитование владельцев подсобных хозяйств, выдачу кредитов на любые цели, а также реструктуризацию кредитов процедура не распространяется, потому что конкретные жилищные цели не обозначены.

Как вернуть 13% за потребительский кредит

Ситуации, в которых разрешен налоговый возврат, касаются покупки или строительства недвижимых объектов. Такая процедура может осуществляться в банках не только в качестве ипотеки, но и целевого потребительского кредитования.

Альтернативой ипотеки в банковском секторе потребительского кредитования зачастую выступает именно нецелевая растрата заемных средств с предоставлением учреждению залога. Это касается Сбербанка России и других крупных финансовых учреждений (например, его конкурента ВТБ 24).

Подобное финансирование актуально в качестве замены ипотеке, но оно не учитывается для налогового отката, поскольку целевой характер кредита имеет здесь принципиальное значение. Отдельным моментом выступает возврат налога при досрочном закрытии кредита. Здесь важно не его назначение, а способ погашения. Он должен характеризоваться как аннуитетный.

Как вернуть проценты по кредиту через налоговую

Эта процедура длительная и сложная. Для нее требуется подготовка письменного заявления по унифицированной форме. Текст заявления содержит ссылку на ст.220 НК РФ и просьбу о возврате по кредиту (тело + проценты).

Для подтверждения своего права физическое лицо предоставляет в налоговую инспекцию следующие документы:

- Паспорт для подтверждения личности обратившегося.

- Договор о получении недвижимости (или участии в строительстве) и свидетельство на зарегистрированное право владения.

- Свидетельства о рождении детей, если они выступают совладельцами, а также соответствующее разрешение органов опеки и попечительства.

- Бумаги, отражающие факт и сумму затрат: банковские выписки/квитанции и чеки (в том числе о закупке материалов для строительства).

Основным документом выступает декларация 3 НДФЛ. Ее форма также унифицирована и заполняется самостоятельно, что вызывает некоторые трудности у заявителя. Для облегчения задачи при нежелании обращаться за поддержкой в Сбербанк можно найти образцы заполнения в интернете.

Как вернуть 13 процентов от ипотечного кредита

Кредитные платежи подразумевают суммарную цифру, объединяющую тело кредита и облагаемые сверху проценты. Долговые обязательства заемщиков могут включать и штрафные санкции (пени) за просрочку ежемесячных оплат.

https://www.youtube.com/watch?v=O8pJnX08xI0

Проценты возвращаются через Сбербанк со следующих вариантов покупок:

- возведение жилого объекта;

- выкуп частного дома, квартиры или части/доли в них;

- приобретение земли (в том числе на долевом участии) для осуществления застройки.

- выкуп земли с располагающимся на ней домом (возможно также в долевом выражении).

Так как вопрос ставится о возмещении расходов, то их конкретика в случае выкупа готового жилья подразумевает:

- расходы на непосредственное приобретение объекта в целом или долевом выражении;

- издержки на покупку отделочных материалов;

- затраты на работы по отделке жилья.

При получении кредита на строительство ситуация другая, она включает в себя:

- издержки на проект и смету;

- расходы на первоначальное возведение здания или его достройку;

- затраты на покупку отделочных материалов и оплату отделочных работ;

- оплату подключения к ЖКХ-сетям (газ, вода, канализация и т.д.) или за создание автономных систем.

Налогообложение кредита работает и касательно оплаты процентных ставок, размер которых зависит от политики конкретного банка и участия клиента в определенной программе кредитования. Вернуть проценты можно в отношении изначально оформляемого кредита или комплекса рефинансируемых в Сбербанке кредитных продуктов (перекредитование).

Вернуть проценты по кредиту при досрочном погашении: куда обратиться

Кредитуемый вправе досрочно погасить долг. Для этого не требуется запрашивать разрешение у Сбербанка и оплачивать комиссионный сбор. Бонусы по кредиту, облагаемые Сбербанком в свою пользу и в соответствии с действующей ставкой, не подлежат дальнейшей оплате при досрочном погашении кредита.

При аннуитетной схеме возврата кредит выплачивается равными ежемесячными платежами (в отличие от дифференцированной схемы) исходя из расчета процентов за весь период кредитования. При его досрочном погашении процент, выплаченный свыше, подлежит возвращению.

Для этого следует документально подтвердить закрытие кредита в Сбербанке. Факт расторжения договора подтверждается соответствующей банковской справкой. В офисе, где оформлялась ипотека, нужно заполнить заявление о возврате денег. Вместе с полученной ранее справкой специалисту предъявляется паспорт заявителя и кредитный договор.

Как вернуть проценты по кредиту в Сбербанке

Как вернуть 13 процентов по налогооблагаемому кредиту Сбербанка? Операция выполняется в Сбербанк Онлайн, где заполняется специальная форма, после отправки которой налоговый консультант связывается с клиентом по телефону (в течение получаса с 8:00 до 21:00).

Пункты для заполнения формы Сбербанка:

- Имя.

- Фамилия.

- Телефонный номер.

- Отметка одного из представленных вариантов по имеющемуся пакету услуг.

- Адрес электронной почты.

- Соглашение с условиями обслуживания.

Менеджер Сбербанка дает консультацию о том, какие документы необходимы для возвращения налога. Плюсом выступает возможность их доставления в отделение через интернет-пересылку: на сайте представлена возможность загрузки скан-копий или фотографий нужных документов.

Специалист Сбербанка самостоятельно формирует НДФЛ-декларацию без участия клиента.

Готовая декларация подается заявителем в налоговый орган или загружается в личный кабинет на портале ФНС. Клиент получает вычет на имеющуюся дебетовую карту Сбербанка.

Обязательные условия для совершения возврата по кредиту:

- Наличие у обращающегося лица гражданства РФ (человек может сменить гражданство после получения займа).

- Человек должен платить налоги с места работы.

- Возвратное право должно быть сохраненным на момент подачи заявления (не реализованным до того в полном объеме).

Срок подачи заявления не ограничен. Для оплаты за услугу, предоставляемую специалистами Сбербанка за заполнение документации и сопровождение, имеется несколько вариантов разработанных пакетов: максимальный и минимальный. Отдельной категорией выступает бесплатное обслуживание для владельцев пакета банка «Сбербанк Премьер».

Характеристика платных пакетов Сбербанка:

- Максимальный: стоимость 2999 руб., в которую включены услуги по подготовке и заполнению декларации. Льготное обслуживание при пакете «Сбербанк Первый» допустимо за 1,5 тыс. руб. Также предусмотрено удешевление на 30% для пакета «Золотой» или «Зарплатный плюс».

- Минимальный: стоимость 499 руб., в нее входит заполнение документации и консультационное сопровождение.

Подключение льгот возможно 1 раз в году (соответственно, придется ждать еще год для ее повторного получения). Перечисление денег клиенту реализуется при наличии у него действующей дебетовой карты от Сбербанка, выпущенной с привязкой к счету в рамках перечисленных льготных пакетов.

Как получить налоговый вычет?

Как оформить кредит через Сбербанк Онлайн? Чтобы подать заявку на кредит, зайдите в раздел «Кредиты» и выберите подходящие вам параметры, в том числе сумму и срок кредита. Предварительная процентная ставка и ежемесячный платёж рассчитаются автоматически.

Рядом с суммой ежемесячного платежа будет указан график погашения кредита. Выберите удобный для вас офис обслуживания и нажмите кнопку «Оформить кредит».

После заполнения анкеты кнопка «Отправить заявку» станет активной.

Отправьте заявку на рассмотрение или сохраните, чтобы отправить позже — тогда она получит статус «Черновик». Заявка окажется в разделе «Кредиты».

Где посмотреть статус рассмотрения моей заявки на кредит? Зайдите в раздел «Кредиты» Сбербанк Онлайн, чтобы посмотреть статус рассмотрения заявки. Хочу, чтобы кредит пришёл на мою карту. Как это сделать? Чтобы получить деньги на свою карту, укажите её при подаче заявки на кредит. Как оплатить кредит через Сбербанк Онлайн? В списке «Кредиты» для нужного кредита нажмите «Операции» → «Внести платёж» → откроется страница «Погашение кредита», на которой вы можете внести платёж по этому кредиту. Как оформить досрочное погашение по кредиту? Чтобы оформить досрочное или частично досрочное погашение, зайдите в раздел «Кредиты» и выберите нужный вам кредит → «Досрочное погашение» → выберите способ погашения: частичное или полное → укажите счёт списания, дату списания, сумму к погашению → подтвердите заявку по СМС. Как узнать, есть ли у меня непогашенные кредиты в Сбербанке? Посмотреть информацию по непогашенным в Сбербанке кредитам можно в Сбербанк Онлайн в разделе «Кредиты». Перечень документов для для получения кредита в Сбербанке.

- заявление-анкета на

получение кредита; - паспорт гражданинаРоссийской Федерации сотметкой о регистрации(допускается наличиевременной регистрации, вэтом случаедополнительнопредставляется документ,подтверждающийрегистрацию по месту

пребывания);

- документы,подтверждающиефинансовое состояние и

трудовую занятость.

Можно ли получить кредит без справки о доходах? Да, можно, но при определённых условиях, если вы получаете заработную плату, стипендию или пенсию на зарплатную карту Сбербанка. Но, если вы являетесь клиентом «с улицы», то вам придётся в обязательном порядке подтверждать вашу платёжеспособность. Таковы требования кредитной организации. Какая минимальная и максимальная сумма кредита в банке? Здесь есть несколько предложений для клиентов банка:

- Минимальный наличными для Москвы- 45 тысяч рублей.

- Минимальная кредитная линия для остальных регионов- 15 тысяч рублей.

- Максимальный кредит без поручительства- 1,5 миллиона рублей.

- Максимальная кредитная линия с поручительством — до 3,0 миллионов рублей.

- Кредит под залог квартиры или другой недвижимости — до 60% от фиксированной оценочной стоимости.

По каждой программе требуется получить консультацию менеджера банка. Что делать, если отказали в получении кредита? Здесь причина может быть банальной — это плохая кредитная история. Сбербанк является жёсткой компанией, которая не приемлет проблемных заёмщиков ни под каким предлогом. Точно такое же положение у ВТБ. Но, попытка не пытка — попробуйте обратиться еще раз через некоторое время, или обратитесь в другие банковские структуры по соседству.

🎬 Видео

Как БЫСТРО получить налоговый вычет. 3-НДФЛ для налогового вычета 2023Скачать

Как оформить налоговый вычет через госуслугиСкачать

КАК СКАЧАТЬ СПРАВКУ ОБ УПЛАЧЕННЫХ ПРОЦЕНТАХ ПО ИПОТЕКЕ ЧЕРЕЗ СБЕРБАНК ОНЛАЙНСкачать

Как правильно оформить налоговый вычет по ИИС? Подробная инструкция на примере СбербанкаСкачать

В сбербанке появился секретный накопительный счет под 14 с ежедневными начислениямиСкачать

ИИС 2024 как получить Инвестиционный налоговый вычет - заполнение Декларации 3-НДФЛ в ЛК ФЛСкачать

Вычет по процентам по ипотеке 2023 - Инструкция по заполнению декларации 3-НДФЛ в личном кабинетеСкачать

ИИС: как получить налоговый вычет? / Возврат налога онлайн - пошаговая инструкцияСкачать

Сумма уплаченных процентов по кредиту за все годы в 3-НДФЛ и проценты по кредитам за все годыСкачать

Потребительский кредит в Сбербанк. Условия, ставка, страховка и рекомендации по оформлению кредитаСкачать

УПРОЩЕННЫЙ НАЛОГОВЫЙ ВЫЧЕТ БЕЗ ДЕКЛАРАЦИИ. ИНСТРУКЦИЯСкачать

Можно ли получить налоговый вычет за потребительский кредитСкачать

Налоговый вычет за покупку квартиры. Декларация 3-НДФЛ через личный кабинет. Инструкция 2023Скачать

Можно ли получить налоговый вычет с процентов по потребительскому кредитуСкачать

Налоговый вычет ЗА ПРОЦЕНТЫ ПО ИПОТЕКЕСкачать

2 способа получить налоговый вычет на ИИС в 2022Скачать

Как вернуть проценты при досрочном погашении кредитаСкачать