Налоговая служба в последнее время применяет все возможные инструменты для обеспечения уплаты налогов в срок. Один из таких инструментов – взыскание недоимки и штрафов по налогам. Однако привлечь к ответственности должника можно только в ограниченный период времени. Какие бывают сроки давности по налогам и как они рассчитываются – мы разобрались и делимся с вами.

Уплата начисленных налогов и сборов – это прямая обязанность налогоплательщика. Налоговый кодекс РФ четко регламентирует порядок определения суммы налога и сроков его уплаты.

Пропуская эти сроки, не уплачивая налог или уплачивая его в полном объеме, налогоплательщик совершает налоговое правонарушение. Соответственно, налоговые органы имеют полное право взыскивать эту сумму в рамках действующего законодательства. Однако существуют определенные ограничения по срокам.

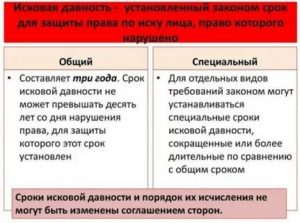

В гражданско-правовом законодательстве установлен срок исковой давности – это период (максимум в 3 года), в течение которого можно оспорить нарушение права по иску. Однако гражданское законодательство в части исковой давности не распространяется на налоговые отношения – тут важнее Налоговый кодекс.

Налоговым кодексом РФ устанавливается 2 вида сроков давности для налогоплательщиков:

- срок давности привлечения к ответственности за совершение налогового правонарушения – означает, что если правонарушение произошло более 3 лет назад, то за него привлечь к ответственности уже нельзя;

- срок исковой давности – означает, что налоговая может подать в суд для взыскания долга в течение 6 месяцев или 2 лет (при соблюдении некоторых условиях, о которых речь пойдет дальше) после оповещения должника.

Таким образом, важно понимать разницу между сроком исковой давности и сроком давности привлечения к ответственности.

Эти 2 срока отсчитываются независимо друг от друга. Например, если суд будет длиться больше 3 лет, то дело будет закрыто – суд просто не сможет принять решение о взыскании. При этом обязанность заплатить налог не исчезает даже по истечении 3 лет – долг продолжает числиться за налогоплательщиком, только его не получится взыскать.

Полностью списан долг может быть, например, в случае принятия судом решения о невозможности его взыскать. Тогда задолженность признается безнадежной к взысканию, после чего в соответствии с Налоговым кодексом ее списывают.

Стоит отметить, что срок в 3 года применяется не только к задолженности по уплате налогов, штрафов и пеней. Этот срок применим к ответственности за разные налоговые правонарушения, в том числе:

- нарушения правил регистрации;

- непредставление отчетности;

- подача декларации несоответствующим законодательству способом;

- нарушения правил ведения налогового учета, и т.д.

Срок исковой давности в 6 месяцев или 2 года касается непосредственно взыскания недоимки по налогам.

- Как рассчитывается срок давности привлечения к налоговой ответственности

- Как рассчитывается срок исковой давности по налогам

- В каких случаях срок исковой давности может быть увеличен

- Срок давности по налогам физических лиц и исковая давность — Администрация Благодарненского городского округа Ставропольского края

- Как исчисляется срок давности по налогам для юридических лиц

- В течение какого срока налоговая служба имеет право взыскать задолженность

- Как списывается задолженность по налогам

- Сроки исковой давности по налогам для физических и юридических лиц

- Срок давности по налогам физических лиц

- Срок исковой давности по налогам юридических лиц

- Давность по налоговым нарушениям

- Срок налоговой давности

- Понятие налоговой давности

- Разновидности сроков давности

- Сроки давности для физического лица

- Какие сроки исковой давности применимы к взысканию налогов с юридического лица

- Принципы расчёта

- Меры ответственности

- Когда срок давности может быть приостановлен

- Срок давности по налогам для физических лиц и юридических

- Что такое срок исковой давности по налогам

- Подведем итоги

- – Срок давности по налогам физических лиц

- 🌟 Видео

Как рассчитывается срок давности привлечения к налоговой ответственности

Как уже было сказано выше, статья 113 Налогового кодекса РФ устанавливает, что по истечении 3 лет после совершения налогового правонарушения плательщика больше нельзя привлечь к ответственности за это.

Однако определить момент, с которого отсчитываются эти 3 года, не так просто. НК РФ требует отсчитывать 3 года с такого момента:

- в случае нарушения правил учета доходов и расходов (то есть, при занижении объекта налогообложения) или неуплате (неполной уплате) налога – с первого дня, наступившего после окончания налогового периода, в котором произошло правонарушение;

- во всех остальных случаях – с дня нарушения закона.

Говоря простым языком, при неуплате налога 3 года отсчитываются, начиная со следующего налогового периода.

https://www.youtube.com/watch?v=rOj2DKOtaYQ

Рассмотрим это на примере конкретных налогов. Для налогов, которые платят физические лица (не ИП) – земельного, транспортного, на имущество и налога на доходы, который человек платит самостоятельно – периодом является год.

Согласно требованиям законодательства уплатить эти налоги нужно до 1 декабря следующего года. Соответственно, сроки будут рассчитываться так:

- 2018 год – налоговый период;

- до 1 декабря 2019 года нужно заплатить налог за 2018 год;

- при отсутствии оплаты на 1 декабря 2019 года (точнее, 2 декабря, т.к. на 1 число попадает выходной) – возникает налоговое правонарушение. Начинают отсчитываться 3 года;

- 2020 год – первый год;

- 2021 год – второй год;

- 2022 год – третий год;

- с 1 января 2023 года – должника уже нельзя привлечь к ответственности за неуплату налога за 2018 год.

Как видно, за неуплату налога за 2018 год плательщика не смогут наказать только начиная с 1 января 2023 года. Но это касается только суммы за 2018 год, если же и за 2019 год налог не будет уплачен – по нему рассчитывается отдельный срок.

Однако, как указано выше, обязанность заплатить не снимается с должника. Долг будет числиться за ним вплоть до таких моментов, как:

- уплата суммы задолженности;

- ликвидация юридического лица или банкротство физического лица;

- смерть физического лица;

- принятие судом решения, по которому налоговый орган теряет возможность взыскивать долг (то есть, признание задолженности безнадежной).

Тем не менее, взыскать долг налоговая может только 3 года, что в некоторых случаях серьезно снижает сумму требований налоговой службы (например, когда насчитывают налог за квартиру за 5-10 лет, то требовать к уплате могут только налог за 3 года).

Важно, что если налоговой службой или судом было принято решение о привлечении должника к ответственности, и на момент принятия этого решения 3 года не прошли, то исполнить решение придется. Считается, что сам факт принятия решения о привлечении к ответственности прерывает 3-летний срок.

Как рассчитывается срок исковой давности по налогам

Срок исковой давности по налогам нужен для того, чтобы сотрудники налоговой службы могли оповестить плательщика о наличии долга, а в случае, если он не отреагирует – подать иск в суд.

Прежде всего стоит учесть, что с организаций или ИП налоговая может взыскать долг, даже не обращаясь в суд – в бесспорном порядке. Считается, что если в ИФНС начислили долг, то предприниматель должен его оплатить без всяких вопросов.

В этом случае после отказа заплатить налоги по требованию, налоговая издает решение о взыскании долга, затем направляет платежное требование в банк, где открыты счета должника. Если на счетах должника есть достаточная сумма, то ее банк обязан ее перечислить на указанный счет бюджетной системы.

С обычных граждан (которые не являются ИП) взыскать долг можно только в судебном порядке. Для этого в ИНФС должны прежде всего выставить требование об уплате налога должнику.

Однако общий процесс сложный и включает в себя несколько этапов:

- сначала налоговая «обнаруживает» недоимку. Происходит это автоматически на следующий день после окончания срока для оплаты (разумеется, если налог не был уплачен);

- затем ИФНС выставляет требование об уплате налога. Выставляют его в течение 3 месяцев после того, как долг обнаружен (для долгов меньше 500 рублей этот срок составляет 1 год). Есть несколько особенностей, связанных с доначислением налогов по итогам проверки, но это относится скорее к организациям. В требовании об уплате указывается сумма долга, пояснение о его происхождения, реквизиты для уплаты и предельный срок для оплаты (если срок не указан, он равен 8 рабочим дням).

- если в течение 2 месяцев после того, требование было направлено должнику, он не оплатил долг, то принимается решение о взыскании. Подать в суд ИФНС может в течение 6 месяцев после даты, указанной в требовании. С учетом 2 месяцев ожидания остается 4 месяца.

Срок в 6 месяцев касается случаев, когда ИФНС взыскивает денежные средства в сумме более 3 000 рублей. Если объектом взыскания будет другое имущество, срок составит до 2 лет.

https://www.youtube.com/watch?v=L7BQrLkY41s

А при сумме долга меньше 3 000 рублей налоговая будет «ждать», пока сумма превысит это значение, но не больше 3 лет. Если и через 3 года долг будет меньше 3 тысяч, в суд подадут для взыскания накопленной суммы. Но с учетом срока давности привлечения к ответственности (3 года), взыскать долг будет фактически невозможно.

Таким образом, после получения из ИНФС требования об уплате налогов его нужно исполнить обычно в течение 8 рабочих дней. В противном случае, через 2 месяца стоит ждать повестки в суд.

В каких случаях срок исковой давности может быть увеличен

Итак, после возникновения долга в течение 3 месяцев налоговая может выставить требование, если его не оплатить – то еще через 2 месяца может подать в суд.

Но бывает так, что ИФНС не подает в суд на должника в установленный срок. Причин может быть несколько, основная из них – сильная загруженность налоговиков, которые не всегда могут найти время для взыскания долга в несколько тысяч рублей.

В этом случае, выждав все сроки исковой давности (то есть, 6 месяцев со дня, указанного в требовании), должник думает, что освободился от своего долга. Однако срок исковой давности может быть восстановлен судом.

Основное условие для того, чтобы суд принял такое решение – это то, что сроки исковой давности были пропущены по уважительной причине. В каждом конкретном случае причины восстановления срока рассматриваются индивидуально.

При этом Пленум Высшего арбитражного суда указывает, какие причины суд не сможет принять для восстановления сроков исковой давности:

- задержки из-за согласования с руководством вопроса о подаче судебного иска;

- командировка или отпуск ответственного сотрудника ИФНС;

- смена руководства или иные кадровые перестановки в налоговой;

- другие внутренние организационные причины.

Поэтому, если ИФНС подаст иск в суд после окончания установленных сроков, суд будет смотреть – насколько уважительной была причина для задержки.

Срок давности привлечения к ответственности за налоговые правонарушения продлеваться или восстанавливаться не может. Поэтому, если прошло больше 3 лет – то в любом случае налоговый орган не сможет принять решение о взыскании, или это решение будет легко обжаловать в суде.

Видео:Когда НАЛОГОВАЯ пропустила сроки // РОДНОЙ РЕГИОН 2022Скачать

Срок давности по налогам физических лиц и исковая давность — Администрация Благодарненского городского округа Ставропольского края

Рассмотрим в течение какого срока налоговая служба имеет право взыскивать задолженность по налогам и есть ли срок давности по налогам юридических лиц и ИП.

Как исчисляется срок давности по налогам для юридических лиц

Каждая юридическая организация обязана платить налог в бюджетную систему в соответствии с законодательством РФ. Если организация не платит налог по каким-либо причинам, то налоговая служба может подать в суд за несоблюдение законодательства. Но организации не всегда оплачивают всю сумму задолженности, следовательно, остается не оплаченная сумма за должником.

У многих организаций возникает вопрос: есть ли срок давности по налогам в бюджет?

Срок давности по налогам для индивидуальных предпринимателей (ИП) законодательством не установлен и списывается в случаях:

- если индивидуальный предприниматель признан банкротом;

- если индивидуальный предприниматель умер.

В положении НК РФ не указывается конкретная норма, которая определяет тот или иной срок давности. Для определения срока давности, нужно исходить из трех сроков:

- период, в течение которого налоговая служба может направить уведомление налогоплательщику об отсутствии оплаты (недостаточной оплаты) налога в бюджет;

- период, в течение которого налогоплательщик может добровольно оплатить (доплатить) сумму налога в бюджет, которая не была оплачена в предусмотренный законодательством срок;

- период, в течение которого налоговая служба имеет право обратиться в суд за взысканием с налогоплательщика всей неоплаченной суммы налога в бюджет.

Получите 267 видеоуроков по 1С бесплатно:

В течение какого срока налоговая служба имеет право взыскать задолженность

Налогоплательщик, получив акт сверки расчетов с бюджетом, может обнаружить задолженность по налогам, которая за предприятием числится более трех лет. Соответственно, каждого бухгалтера интересует, что делать с этой задолженностью? Можно ли задолженность списать: если да, то как это сделать?

[3]

Рассмотрев нормы Налогового кодекса, перечисленные в статье 59 НК РФ, можно сделать вывод, что основанием для списания задолженности по налогам является судебный акт. И только судебный акт лишает налоговый орган права взыскать налоговую задолженность в связи с истечением установленного срока для ее взыскания.

https://www.youtube.com/watch?v=pzDL_gPsafs

Но прежде чем обращаться в суд, необходимо разобраться с задолженностью, которая числится на лицевом счете. В течение какого срока налоговая служба имеет право взыскать задолженность? Порядок и сроки взыскания задолженности указаны в статьях 46, 47, 69, 70, 75 НК РФ.

Налоговая служба имеет право обратиться в суд за взысканием задолженности по налогам за счет денежных средств налогоплательщика, находящихся на расчетном счете, в течение шести месяцев или за счет имущества в течение двух лет с даты истечения срока, установленного в требовании, направленного налогоплательщику для оплаты задолженности. Срок считается с даты, указанной в требовании направленного налогоплательщику.

Срок в течение которого налоговая служба должна направить требование об оплате:

- если недоимка выявлена в результате камеральной проверки, то требование об оплате направляется в течение 10-ти рабочих дней с момента вступления в силу Решения по акту проверки;

- в других ситуациях требование об оплате направляется в течение 3-х месяцев со дня выявления недоимки.

Как списывается задолженность по налогам

Итак, организация решила направить исковое заявление в суд для получения судебного акта, на основании которого налоговая служба спишет задолженность по налогам в бюджет в лицевом счете. Первое, что нужно сделать, это получить справку о расчетах с бюджетом, в которой будет указана задолженность.

В исковом заявлении нужно указать требования:

- признать незаконным действия налогового органа, указывающие в справке задолженность перед бюджетом, которую не имеют право взыскать;

- обязать налоговую службу выдать справку, не содержащую задолженность перед бюджетом.

Рассмотрев дело, суд может принять решение:

- обязать налоговый орган выдать справку, в которой будет указано на то, что налоговая служба утратила возможность по взысканию задолженности по налогам;

- выдать справку без указания задолженности по налогам;

- В любом случае получим решение, в котором будет указано на невозможность взыскания задолженности налоговыми органами.

- Теперь, предоставив в налоговую инспекцию решение суда и сопроводительное письмо, на основании которого налоговики в течение 5-ти рабочих дней должны составить справку о задолженности по утвержденной форме и в течение 1-го рабочего дня принять решение о признании задолженности не реальной к взысканию и ее списания. Порядок списания задолженности нереальной к взысканию, установлен Приказом ФНС РФ от 19 августа 2010 года № ЯК-7-8/

- Но если же сумма задолженности не велика, то организация может принять решение просто заплатить задолженность по налогам и получить справку об отсутствии задолженности перед бюджетом.

Видео:Как заплатить меньше налогов? / Что будет делать налоговая, если нет денег на уплату налога?Скачать

Сроки исковой давности по налогам для физических и юридических лиц

Срок исковой давности по налогам — это период времени, когда налоговый орган вправе принудительно взыскать задолженность по уплате налогов. Однако у плательщиков довольно часто образуются задолженности по налоговым платежам. Поэтому важно разобраться в том, есть ли срок давности по налогам для физических и юридических лиц и какие в этом вопросе есть нюансы.

Налоги — это обязательные, так называемые индивидуально-безвозмездные денежные платежи, которые взимают с организаций, физических лиц, а также ИП, чтобы обеспечить деятельность государства и(или) муниципальных образований.

Задолженность образуется при несоблюдении сроков их уплаты, которые устанавливаются по каждому платежу в соответствующих главах части 2 НК. Их изменение происходит в порядке, описанном в гл. 9 НК.

При нарушении установленных периодов уплачивается пеня (ст. 75 НК).

Когда сумму платежа рассчитывает ИФНС (например, это земельный или транспортный платежи), его оплата обязательна после получения соответствующего уведомления (в течение месяца со дня его получения). Большая длительность предусматривается в самом уведомлении.

https://www.youtube.com/watch?v=GQkct1jnWeM

Исковая давность, предусмотренная гл. 12 ГК, в налоговой сфере не применяется.

Срок давности по налогам физических лиц

При задолженности физического лица ему (независимо от факта привлечения к ответственности за налоговые нарушения) направляют требование об уплате налога. Оно содержит информацию:

- о сумме долга;

- размере пеней (на момент его направления);

- периоде его исполнения (восемь рабочих дней с даты получения, если не указано иное);

- взыскательных и обеспечительных мерах, которые будут использованы при игнорировании требования;

- основаниях взимания платежа и законодательных периодах его уплаты.

Его направляют либо не позже трех месяцев со дня выявления недоимки (это следующий день после наступления даты внесения платежа), либо в пределах года от этого дня (когда сумма неуплаты меньше 500 руб.). Соответствующее требование налогоплательщику по результатам налоговой проверки направляют в течение 20 рабочих дней с момента вступления в силу решения.

Налоговая проверка бывает:

- камеральной — сотрудники ИФНС проверяют предоставленные налогоплательщиком декларации, расчеты и др. документы в своих служебных кабинетах;

- выездной — проверка проходит по адресу проживания налогоплательщика.

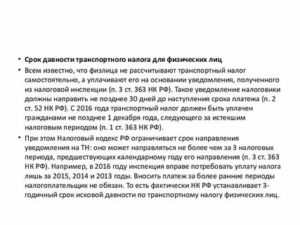

Налоги за недвижимость или транспорт, которые платят физлица, исчисляются ИФНС не более чем за три налоговых периода перед календарным годом, когда направлено уведомление об их оплате. Таким образом максимальная сумма долга, которая может прийти по названным платежам в 2020 году, будет состоять из слагаемых за 2016, 2017 и 2018 года.

Срок давности по уплате налогов физическим лицом зависит от суммы долга:

- если задолженность больше 3000 руб. — шесть месяцев со дня истечения времени удовлетворения налогового требования;

- когда долг равен 3000 руб., срок давности по неуплате налогов составляет полгода с момента превышения указанной суммы;

- если сумма не превысит 3000 руб. и прошло три года с момента, когда следовало исполнить налоговое требование, срок взыскания налогов с физических лиц равняется полугоду после указанных трех лет.

В пределах указанных периодов налоговики подают иск о взыскании налоговой задолженности в суд общей юрисдикции (ст. 1 ФЗ от 07.02.2011 № 1).

Пропуск сроков означает, что задолженность признается безнадежной и на этом основании списывается по надлежащему заявлению в ИФНС или суд. Когда ИФНС уже подала в суд, там также нужно заявить о пропуске, подав ходатайство. Пропущенный по уважительным причинам срок может быть восстановлен.

Срок исковой давности по налогам юридических лиц

Юридическим лицам при недоимке поступает требование об уплате налога (в аналогичном с физлицами порядке и в периоды, которые указаны выше).

Его игнорирование чаще всего означает взыскание долга без суда (в бесспорном порядке). Есть случаи, когда возможно только судебное взыскание, они указаны в п. 2 ст. 45 НК.

Например, когда с лицевых счетов компаний взыскивают сумму более 5 000 000 руб.

С юрлица недоимка взимается в режиме ст. 46 — 47 НК. Первоначально налоговики посылают в банки, где находятся счета должника, инкассовые поручения о списании с них средств.

Это происходит на протяжении двух месяцев после истечения времени исполнения требования. При пропуске указанного времени налоговики уже не смогут бесспорно взыскать деньги со счетов. При этом срок исковой давности по уплате налогов составляет полгода.

Причем суд оценит как правомерность начисления, так и правильность расчета платежа.

Нехватка средств на счетах в течение года по прошествии периода требования порождает постановление ИФНС о взыскании долга за счет имущества, которое направляется в подразделение судебных приставов. Если этот период пропущен, налоговики могут получить задолженность через суд (в пределах двух лет).

Указанные правила распространяются и на ИП.

Давность по налоговым нарушениям

Названная давность аналогична рассмотренной выше (при взыскании налогового долга) по правилам и длительности. Давность привлечения к ответственности — это временной отрезок, когда ИФНС начисляет штраф. Он равен трем годам с момента совершения нарушения либо после окончания налогового периода, если речь идет о ст. 120, 122 НК.

Видео:Предельные сроки взыскания налоговСкачать

Срок налоговой давности

Согласно положениям налогового кодекса, физические и юридические лица, получающие прибыль на территории страны, обязаны платить налоги. К сожалению, эта обязанность соблюдается не всеми налогоплательщиками.

Поэтому закон предусматривает возможность принудительного взыскания неоплаченных налогов с должников, включая набежавшие пени. При этом законодатель устанавливает сроки налоговой давности: временной интервал, по истечении которого, любые претензии по оплате налогов со стороны ФНС становятся неправомерными.

Рассмотрим, какие сроки налоговой давности предусматриваются законодателем для физических и юридических лиц.

Понятие налоговой давности

Под сроком налоговой давности обозначается период, на протяжении которого ФНС может взыскать образовавшуюся задолженность в принудительном порядке. Отсюда следует, что налоговики могут взыскать с должников задолженность лишь в том случае, если обращение в суд произошло до истечения предусмотренных законом временных интервалов.

https://www.youtube.com/watch?v=CmcxLwE4jkg

Однако здесь есть один нюанс. Срок налоговой давности устанавливается для привлечения нарушителей к ответственности. Основные положения по этому вопросу раскрываются в ст. 113 Налогового Кодекса РФ.

Это означает, что к человеку/организации, нарушившим порядок уплаты налогов не могут применяться карательные санкции, предусмотренные положениями КоАП или Уголовного кодекса.

При этом обязанность погасить образовавшуюся задолженность, никуда не исчезает.

Если обратиться к п.1 ст. 113 НК РФ можно понять, что срок налоговой давности определяется как 3 года с момента совершения налогового преступления либо со следующего дня по окончании расчётного периода. Второй момент касается правонарушений, подпадающих под действие статей 120, 122, 129.3 и 129.5 Налогового кодекса.

Статья 113 Налогового кодекса РФ «Срок давности привлечения к ответственности за совершение налогового правонарушения»

Статья 120 Налогового кодекса РФ «Грубое нарушение правил учета доходов и расходов и объектов налогообложения (базы для исчисления страховых взносов)»

Статья 122 Налогового кодекса РФ «Неуплата или неполная уплата сумм налога (сбора, страховых взносов)»

Статья 129.3 Налогового кодекса РФ «Неуплата или неполная уплата сумм налога в результате применения в целях налогообложения в контролируемых сделках коммерческих и (или) финансовых условий, не сопоставимых с коммерческими и (или) финансовыми условиями сделок между лицами, не являющимися взаимозависимыми»

Читать так же: Налог на имущество организаций в 2020 году

Статья 129.5 Налогового кодекса РФ «Неуплата или неполная уплата сумм налога в результате невключения в налоговую базу доли прибыли контролируемой иностранной компании (введена Федеральным законом от 24.11.2014 N 376-ФЗ)»

Разновидности сроков давности

Действующее законодательство Российской Федерации, резиденты страны не только обязаны платить налоги, но и должны проводить отчисления строго в установленные законом сроки.

Если этого не происходит, образуется состав налогового правонарушения.

Это даёт ФНС право взыскивать задолженность принудительно, через суд, и привлекать виновных к ответственности в рамках действующего законодательства.

Однако сроки давности для таких действий предусматриваются разные. Выглядит это так:

- Исковая давность — взыскание задолженности по неуплаченным налогам через суд. Подаются такие иски в период от 6-ти месяцев до 2-х лет с момента извещения должника о выявленном правонарушении.

- Привлечение к ответственности — назначение наказания за налоговые преступления. Максимальный срок для привлечения к ответственности ограничен 3-мя годами. По истечении этого периода времени, нарушитель уже не подлежит наказанию.

Оба срока давности действуют независимо друг от друга. Например, если судебное разбирательство длится больше 2-х лет, суд не может вынести решения относительно принудительного взыскания долгов.

Зато сможет привлечь должника к ответственности за совершённое правонарушение. Несмотря на то что взыскать задолженность на основании судебного решения не получится, долг по налогам продолжает числиться за нарушителем.

Списать его можно лишь в том случае, если задолженность признаётся безнадежной к взысканию.

Сроки давности для физического лица

Здесь многое зависит от суммы задолженности и вида налога. В частности, если речь идёт о предъявлении претензии по неуплате налогов физлицу, сделать это можно в течение полугода со дня истечения сроков внесения таких платежей.

Если за 3 года с момента образования налоговой задолженности, сумма неуплаченных налогов превосходит 3 000 рублей, ФНС вправе направить исковое требование в суд о принудительном взыскании долга.

Делается это в течение полугодового интервала времени, с момента возникновения такого права.

Однако здесь есть ряд нюансов. Например:

- Земельный и имущественный налоги могут взыскиваться только за последние 3 года. В частности, если ФНС выходит в суд с требованием погасить имеющуюся задолженность, налоги взыскиваются только за период 2016-2018 гг.

- Автотранспортный налог также взыскивается только за последние три года. Однако здесь есть исключение, для автотранспорта, задействованного для выполнения сезонных работ, например, снегоуборочная техника. В таких ситуациях допускается частичное освобождение от уплаты налогов.

Какие сроки исковой давности применимы к взысканию налогов с юридического лица

В общих чертах здесь также действует срок налоговой давности в 3 года. Однако отличается юридическая сторона процедуры взыскания задолженности.

https://www.youtube.com/watch?v=LNNBDaJFLYs

Читать так же: Как после развода оставить ребенка с отцом

Выглядит это так:

- Через 2 месяца после установленного срока уплаты налога, организация получает уведомление о списании денежных средств.

- Если 2-месячный срок предъявления претензии упущен, через полгода следует обращение в суд.

- Если финансовые возможности организации не позволяют рассчитаться с долгами, через год после истечения требований об уплате, ФНС вправе принудительно взыскать всю сумму за счёт имущества должника.

Принципы расчёта

Порядок взыскания налоговой задолженности напрямую зависит от статуса налогоплательщика. Например, с индивидуальных предпринимателей и организаций, ФНС может взыскивать долги в бесспорном порядке, без обращения в суд.

Законодатель полагает, что получив извещение от ФНС об образовавшейся задолженности, коммерсанты обязаны немедленно оплатить долг. Если оплаты по требованию не происходит, налоговая служба обращается в кредитно-финансовую организацию, занимающуюся обслуживанием счетов компании-должника.

Если на счетах есть необходимая сумма для погашения задолженности, банк по умолчанию перечисляет её по реквизитам ФНС.

Как упоминалось выше, досудебное решение этого вопроса возможно в течение 2-х месяцев с момента выявления недоимок. Если срок упущен или на счетах компании недостаточно средств для погашения имеющейся задолженности, ФНС выходит в суд, и подаёт иск о принудительном взыскании. Досудебное урегулирование конфликта в таких ситуациях, становится невозможным.

В случае с физическими лицами, порядок расчётов исковой давности и принципы взыскания задолженности, отличается. В частности, взыскать долги по налогам с физлица можно только в судебном порядке. Обнаруживаются такие недоимки в автоматическом порядке. Происходит это уже на следующий день, после того, как истекает установленный срок оплаты.

После этого, ФНС выставляет должнику требование о погашении. Если сумма долга не дотягивает до финансовой планки в 500 рублей, претензия предъявляется в течение года. В остальных случаях, этот срок составляет 3 месяца. В требовании указывается вид налога, по которому образовалась недоимка, общая сумма к оплате и максимальный срок погашения.

Если конкретные сроки не указаны, задолженность должна быть погашена в течение 8-ми дней.

Если сумма неуплаченных налогов превышает 3 000 рублей, в течение 6-месячного срока налоговая может взыскать денежные средства в принудительном порядке.

Если взыскание производится за счёт имущества должника, этот срок увеличивается до 2-х лет.

В ситуациях, когда общий размер задолженности не превышает 3 000 рублей, взыскание выполняется в течение полугода по истечении 3-летнего срока налоговой давности.

Меры ответственности

Первое, о чём следует помнить должникам — это начисление пени. Штраф начисляется уже со следующего дня появления налоговой задолженности, и составляет 1/300 от ставки рефинансирования Центробанка. Для организаций эта ставка действует только в течение первого месяца. Потом ставка меняется на 1/150, и сохраняется в таком объёме до момента погашения долга.

Помимо этого, законодателем предусмотрена система денежных штрафов, в размере:

- 20% от суммы неуплаченных налогов, если правонарушение не предполагает злого умысла;

- 40%, если должник умышленно уклоняется от уплаты налогов.

Читать так же: Как рассчитать налоговую нагрузку

В ряде случаев, виновные могут привлекаться к уголовной ответственности по ст. 199 УК РФ. На основании этого документа виновным грозит денежный штраф до 300 000 рублей либо лишение свободы до 2-х лет.

Если злодеяние совершено в особо крупных размерах либо по предварительному сговору, группой лиц, меры ответственности ужесточаются.

В частности, штраф увеличивается до 500 000 рублей, лишение свободы — до 6-ти лет.

Когда срок давности может быть приостановлен

Это возможно в случаях, когда нарушитель создаёт непреодолимые препятствия для проведения проверки или работы выездной комиссии. В результате этих действий, комиссия ФНС не может получить доступ к подотчётной документации, следовательно, определить объём невыполненных обязательств.

https://www.youtube.com/watch?v=kidLvdPnUQ0

При этом закон никак не регулирует само понятие непреодолимых препятствий. Поэтому срок исковой давности приостанавливается с момента составления акта, указывающего на невозможность проведения налоговой проверки. Возобновляются сроки после того, как налоговики получают доступ к необходимым бумагам и другим формам бухгалтерской отчётности. Этот факт подтверждается документально.

Видео:Срок давности по налогам физических лицСкачать

Срок давности по налогам для физических лиц и юридических

Срок давности по налогам для физических лиц – временной промежуток, в течение которого сотрудники Федеральной налоговой службы имеют полное право на взыскание с граждан нашей страны долгов, которые накопились у них ввиду неуплаты налоговых сборов. Очень важно понимать, что как только данный срок оканчивается, даже если у плательщика долгов накопилось очень много, придется это дело закрыть. В искомой статье поговорим о данном вопросе, и укажем конкретные временные процедуры.

Срок давности по налогам для физических лиц

Что такое срок исковой давности по налогам

Налогами называются обязательные денежные выплаты, которые перечисляются в пользу государственной казны следующими субъектами страны:

- обычными гражданами;

- компаниями, имеющими форму ЮЛ;

- предпринимателями, работающими индивидуально.

Данные платежи взымаются ради того, чтобы государство могло продолжать обеспечивать свою деятельность, направленную на обеспечение жизни в стране.

Под сроками давности понимаются такие временные периоды, в которые граждане, не уплатившие налоги в государственный бюджет, могут преследоваться представителями государственной структуры, недополучившей данные платежи

Еще раз повторим: налоги являются именно обязательными к уплате взносами в бюджет. Если вы их не уплатили в положенный срок, указанный государственными структурами, за вами тут же образуется задолженность.

Нарушение сроков чревато не только «недовольством» государства, но также и пеней, которая будет начисляться на каждый день просрочки.

Выдержка из НК РФ Статьи 48

Узнать, что вы должны оплатить тот или иной налог, можно несколькими способами:

Письмо от налоговой приходит в тех случаях, когда величина платежа, положенного к внесению в государственную казну, рассчитывается представителями Федеральной налоговой службы (например, как в случае с налогами на транспорт и на владение земельной территорией). После получения оного у вас есть некоторое время для того, чтобы совершить оплату. В некоторых случаях предусматривается различная длительность для того или иного сбора, которая будет обозначаться непосредственно в самом уведомлении.

Узнать о наложенных на вас выплатах можно не только путем получения уведомления от налоговой службы, но также и в различных электронных кабинетах на сайтах государственных ведомств

Нарушение сроков выплаты приводит к тому, что в лице государства вы становитесь злостным неплательщиком. Как следствие, по закону к вам могут быть применены самые разные меры, которые направлены на конечное получение не перечисленного налогового сбора, и надбавленную к нему пеню.

Подведем итоги

Давность по налоговым нарушениям – сроки, в которые то или иное лицо будет привлечено к ответственности за нарушения в области налогового законодательства, и изъятию у него средств, погашающих долг.

Нужно понимать, что хотя обозначенные сроки и не очень длительны, в рамках человеческой жизни, которую вам придется жить в то время, пока представители ФНС будут блокировать ваши счета и посылать к вам приставов, они весьма значительны.

Представители данной структуры еще более активно и эффективно могут воздействовать на деятельность компаний, замораживая, например, их счета. Поэтому, не стоит притворяться, что все происходящее – не серьезно. Лучше исполните свои налоговые обязательства вовремя, и живите спокойно.

https://www.youtube.com/watch?v=njeE3qIynKI

В специальной статье расскажем, в каких ситуациях орган, контролирующий выплату налогов и денежный оборот фирм, имеет право остановить операции по счету компании, и как может выйти их такой стрессовой ситуации организация, как можно быстрее сняв блокировку.

– Срок давности по налогам физических лиц

🌟 Видео

Доначислены налоги? Проверьте сроки давности!Скачать

Срок исковой давности, инструкция по применению. Могут ли простить долги через 3 года?Скачать

СРОК ИСКОВОЙ ДАВНОСТИСкачать

Взыскание налоговой задолженности с физических лицСкачать

Существует ли исковая давность для взыскания налогов?Скачать

Срок давности по налогамСкачать

Задолженность по налогам, срок которой превысил 3 года можно списать через судСкачать

Срок исковой давности по долгам физических лицСкачать

Как правильно заявить о сроке исковой давности, чтобы суд не взыскал с вас долгСкачать

Что будет, если не платить налоги? / Неуплата налогов ИП и физического лицаСкачать

Списание долгов по налогам.Скачать

Как считать срок исковой давности. Как считать срок исковой давности годСкачать

Для каких налогоплательщиков останется срок исковой давности – 3 года?Скачать

Кто освобождается от уплаты транспортного налога?Скачать

Банкротство физических лиц: про компенсацию, карты супругов и повторное банкротствоСкачать

Можно ли списать долги по налогамСкачать