Компании на ОСНО платят налог со своей прибыли частями в течение года. Когда год заканчивается, надо рассчитать годовую сумму налога и доплатить разницу. Авансовые платежи по налогу на прибыль рассчитываются и перечисляются несколькими способами. Давайте разберёмся, от чего это зависит, и есть ли у организации выбор. А также на примерах рассмотрим возможные варианты расчёта.

- Особенности налога на прибыль

- Вариант 1: за квартал

- Вариант 2: раз в месяц по фактической прибыли

- Вариант 3: каждый месяц с доплатой за квартал

- Отчётность по налогу на прибыль

- Алгоритм расчета налога на прибыль и авансовых платежей за 9 месяцев

- Пример

- Лист 02 Расчет налога на прибыль и авансовых платежей

- Шаг 1. Определите сумму налога на прибыль за 9 месяцев (стр. 180-200)

- Шаг 2. Укажите сумму авансовых платежей, рассчитанных за предыдущий период (стр. 210-230)

- Шаг 3. Проверьте сумму уплаченного торгового сбора (стр. 265, 266, 267)

- Шаг 4. Определите сумму налога к доплате (стр. 270, 271) или к уменьшению (стр. 280, 281)

- Шаг 4.1. Федеральный бюджет

- Шаг 4.2. Бюджет субъекта РФ

- Шаг 5. Определите сумму авансовых платежей к уплате в IV квартале текущего года (стр. 290-310) и I квартале следующего года (стр. 320-340)

- Раздел 1 Подраздел 1.1 Итоговые данные по уплате налога за 9 месяцев

- Раздел 1 Подраздел 1.2 Авансовые платежи на IV квартал текущего, I квартал следующего года

- Расчет авансовых платежей по прибыли — общие правила

- статьи:

- 1. Кто платит авансы по прибыли

- 2. Виды авансовых платежей

- 3. Расчет авансовых платежей по прибыли за квартал

- 4. Ежемесячные авансы по прибыли исходя из расчетной прибыли за предыдущий квартал

- 5. Примеры расчета авансовых платежей по кварталам

- 6. Тонкости расчета авансовых платежей

- Расчет авансовых платежей по налогу на прибыль

- Платим раз в квартал

- Пример расчета поквартальных платежей

- Как считать ежемесячные платежи

- Как рассчитать авансы по фактическим показателям

- Как поступить с переплатой

- Сроки уплаты

- Как оплатить и отразить в учете

- 🔥 Видео

Особенности налога на прибыль

Налог на прибыль платят все организации на основной системе налогообложения. Налоговая база складывается из разницы между доходами и расходами от реализации, а также от внереализационных операций.

При этом есть перечень необлагаемых доходов — они собраны в статье 251 Налогового кодекса. Также существуют виды затрат, которые не включаются в налоговую базу — их можно найти в статье 270 НК РФ. Оба списка являются исчерпывающими.

Иначе говоря, если какие-то типы доходов или расходов в них прямо не указаны, при расчёте налога они таковыми признаваться не могут.

Организации платят налог в течение года частями, которые называют авансовыми платежами. Когда год закончился, считают окончательную сумму налога, учитывая то, что уже было заплачено. Авансы перечисляются в бюджет либо раз в квартал, либо раз в месяц. Это зависит от дохода компании и того, какой способ она выбрала.

Налог в общем случае уплачивается по ставке 20%. Сумма делится между бюджетами разных уровней. Авансовые платежи по налогу на прибыль в 2019 году распределяются так: 3% идет в федеральный бюджет, 17% — в региональный.

Такой порядок применяется с 2017 года и сохранится до 2024 включительно. Далее распределение будет другим: в федеральный бюджет пойдет только 2%, в региональный — 18%.

Плательщики должны сами распределять налог и в платёжных поручениях указывать соответствующие реквизиты, в том числе коды бюджетной классификации.

О правилах расчёта авансов сказано в статье 286 НК РФ. Всего существует 3 способа:

- Поквартально. Расчёт авансов производится за I квартал, полгода и 9 месяцев. Такой вариант подходит организациям нескольких типов, среди которых:

- коммерческие компании, получившие в каждом из 4 предыдущих кварталов дохода от продажи товаров и услуг в среднем не более 15 млн рублей;

- бюджетные и автономные учреждения;

- иностранные организации с представительствами в РФ.

- Раз в месяц, исходя из того, сколько прибыли заработано по факту. Расчёт авансов делается ежемесячно, база берётся с начала года. Такой способ применяется добровольно теми компаниями, которые не имеют права производить квартальные авансовые платежи. Для этого нужно до конца года сообщить в ФНС в произвольной форме о своем намерении. Применять метод можно будет с будущего года.

- Раз в месяц с доплатой по окончании квартала. Этот способ применяется организациями, которые не попадают под условия из пункта 1 и не выбрали сами способ из пункта 2. Суть в том, что в текущем квартале нужно уплачивать авансы, ориентируясь на итоги предыдущего. А когда период кончится, нужно сделать перерасчёт, исходя из того, сколько дохода заработано по факту.

По окончании года нужно посчитать остаток налога с учетом перечисленных авансов. Исчисляется он по формуле: База за год * Ставка — Сумма авансов, уплаченных в течение года. Налог платится до 28 марта включительно. Если это выходной, срок сдвигается на следующий рабочий день.

А теперь рассмотрим описанные выше методы на примерах.

Вариант 1: за квартал

ООО «Альфа» было создано в начале 2019 года. Новая компания будет перечислять авансы поквартально до тех пор, пока не превысит лимит прибыли. Внутри года будет 3 платежа — по итогам I квартала, 6 и 9 месяцев. А в начале следующего года компания должна будет посчитать, сколько налога нужно доплатить.

https://www.youtube.com/watch?v=sDF5eK7HnR0

Аванс считается так: База за период * 20% — Сумма аванса прошлого периода текущего года. Уплачивается авансовый платеж за квартал до 28 числа месяца, который идет за его окончанием. Как нужно посчитать авансы и налог для компании из примера, показано в Таблице 1. Сумма к уплате разбита на части, которые нужно перечислить в разные бюджеты.

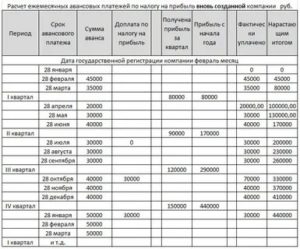

Таблица 1. Расчёт авансов для ООО «Альфа» за 2019 год

| I квартал | 100 000 | 20 000 | 20 000(3 000 / 17 000) | 29 апреля |

| полугодие | 500 000 | 100 000 | 80 000(12 000 / 68 000) | 29 июля |

| 9 месяцев | 1 200 000 | 240 000 | 140 000(21 000 / 119 000) | 28 октября |

| год | 2 500 000 | 500 000 | 260 000(39 000 / 221 000) | 30 марта 2020 года |

Вариант 2: раз в месяц по фактической прибыли

ООО «Бета» действует уже несколько лет, и её доходы увеличиваются. В 2018 году компания заранее подготовилась к превышению лимита и подала в ФНС уведомление об уплате авансов по фактической прибыли.

Этот метод похож на предыдущий, с той лишь разницей, что авансы рассчитываются по окончании каждого месяца, а не квартала. База берётся нарастающим итогом с начала года. То есть в феврале исчисляется налог за январь, в марте — за январь и февраль, в апреле — за период январь-март и так далее. Уплата производится до 28 числа следующего за периодом месяца.

Таблица 2. Расчёт авансовых платежей по налогу на прибыль ООО «Бета» за 2019 год

| январь | 15 000 | 3 000 | 3 000 (450 / 2 550) | 28 февраля |

| февраль | 33 000 | 6 600 | 3 600 (540 / 3 060) | 28 марта |

| март | 51 000 | 10 200 | 3 600 (540 / 3 060) | 29 апреля |

| апрель | 60 000 | 12 000 | 1 800 (270 / 1 530) | 28 мая |

| май | 90 000 | 18 000 | 6 000 (900 / 5 100) | 28 июня |

| июнь | 126 000 | 25 200 | 7 200 (880 / 6 120) | 29 июля |

| июль | 153 000 | 30 600 | 5 400 (810 / 4 590) | 28 августа |

| август | 180 000 | 36 000 | 5 400 (900 / 5 100) | 30 сентября |

| сентябрь | 210 000 | 42 000 | 6 000 (900 / 5 100) | 28 октября |

| октябрь | 237 000 | 47 400 | 5 400 (810 / 4 590) | 28 ноября |

| ноябрь | 264 000 | 52 800 | 5 400 (810 / 4 590) | 30 декабря |

| декабрь | 291 000 | 58 200 | 5 400 (810 / 4 590) | 28 марта 2020 |

Такой метод является более простым и понятным, чем следующий. При нём не возникает переплаты по налогу. Это связано с тем, что исчисляется аванс по факту, а не исходя из предполагаемого дохода. Плюс ещё и в том, что на уплату налога идет часть действительно полученной прибыли, а не деньги организации, изъятые из оборота.

Вариант 3: каждый месяц с доплатой за квартал

Компания «Гамма» на рынке второй год. В 2018 году она платила авансы раз в квартал — объём дохода это позволял.

Но теперь ей пришлось перейти на ежемесячные авансовые платежи по налогу на прибыль, поскольку в 2019 году она превысила лимит доходов для поквартальной уплаты.

Уведомление о расчёте авансов по полученной прибыли заранее подано не было. Поэтому исчислять их придётся, исходя из предполагаемого дохода.

https://www.youtube.com/watch?v=ZeiPg9veWSA

В течение I квартала должно быть уплачено столько же аванса, сколько в IV квартале прошлого года. Эта сумма отражается в декларации по налогу на прибыль за 9 месяцев предыдущего года (лист 02, строка 320). Даже если станет понятно, что период будет убыточным, уменьшить аванс нельзя.

За IV квартал 2018 года ООО «Гамма» уплатило аванс по налогу на прибыль в сумме 2 млн рублей. Поэтому в течение I квартала 2019 года нужно уплатить столько же. Ежемесячные авансовые платежи по налогу на прибыль вносятся таким образом:

- сумма квартального платежа делится на 3 равные части;

- уплата производится не позднее 28 числа каждого из трех месяцев квартала.

Значит, компания «Гамма» в I квартале должна перечислить по 666,67 тыс. рублей до 28 января, 28 февраля и 28 марта. Сумму нужно распределить между бюджетами:

- 566,67 тыс. рублей (17%) — в региональный;

- 100 тыс. рублей (3%) — в федеральный.

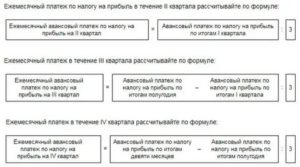

Следующие квартальные авансы рассчитываются так:

- во II квартале сумма равна авансу за I квартал;

- в III квартале: аванс за полугодие — аванс за I квартал;

- в IV квартале: аванс за 9 месяцев — аванс за полугодие.

Когда квартал закончится, определяется аванс за период и размер доплаты, исходя из того, сколько реально получено дохода. Доплата считается по формуле: Аванс за текущий период — (Аванс за прошлый период + Сумма ежемесячных авансов за текущий квартал). Например, за 9 месяцев доплата считается так: Аванс за 9 месяцев — (Аванс за полугодие + Ежемесячные авансовые платежи III квартала).

Как ООО «Гамма» нужно рассчитать суммарные ежемесячные авансовые платежи по налогу на прибыль в 2019 году и доплату по итогам квартала, показано в таблице 3.

Таблица 3. Расчёт авансов по налогу на прибыль ООО «Гамма» за 2019 год

| I квартал | 17 000 | 3 400 | 2 000 (по данным IV квартала 2018 года) | 3 400 — 2 000 = 1 400 |

| II квартал | 42 000 | 8 400 | 3 400 | 8 400 — (3 400 + 3 400) = 1 600 |

| III квартал | 70 000 | 14 000 | 5 000 | 14 000 — (8 400 + 5 000) = 600 |

| IV квартал | 110 000 | 22 000 | 5 600 | 22 000 — (14 000 + 5 600) = 2 400 |

При использовании этого метода может образоваться переплата аванса. Если ежемесячно уплачиваемая сумма плюс аванс за предыдущий период будут больше, чем платёж по итогам текущего периода, то ничего доплачивать в бюджет не нужно.

Отчётность по налогу на прибыль

С периодичностью авансовых платежей связана и частота подачи декларации по налогу на прибыль.

Если авансовые платежи считаются 1 раз в квартал или ежемесячно с поквартальной доплатой, то налоговая декларация подаётся 4 раза в год — по итогам I квартала, полугодия, 9 месяцев и года.

Подавать отчёты по авансовым платежам нужно до 28 числа следующего после окончания квартала месяца, то есть в тот же срок, что и производить уплату налога. Отчёт за год сдаётся до 28 марта следующего года.

При уплате ежемесячных платежей по фактической прибыли отчёты подаются каждый месяц. Крайний срок подачи — 28 число следующего месяца. Важный нюанс при заполнении декларации — отражать в ней нужно суммы, которые были начислены. При этом не имеет значения, полностью ли они были уплачены или нет.

Итак, мы рассмотрели все возможные варианты расчёта и уплаты авансов по налогу на прибыль. Если доходы компании меньше установленного лимита, то применяется самый простой метод поквартального расчёта. При приближении к предельной величине дохода следует заранее подать в ФНС уведомление о расчете ежемесячных авансов, исходя из фактической прибыли, поскольку такой метод проще и выгоднее.

Видео:Ежемесячные авансовые платежи по налогу на прибыльСкачать

Алгоритм расчета налога на прибыль и авансовых платежей за 9 месяцев

Данная статья будет полезна тем плательщикам налога на прибыль, которые уплачивают итоговые ежеквартальные платежи плюс ежемесячные авансы.

Она поможет:

- рассчитать авансовые платежи по налогу на прибыль за 9 месяцев,

- узнать о сроках уплаты авансовых платежей по итогам 9 месяцев,

- заполнить соответствующие разделы и строки в декларации.

Чтобы разобраться, какие есть варианты расчета и уплаты авансовых платежей читайте также статью Варианты и сроки уплаты авансов по налогу на прибыль

Пример

Налогооблагаемая прибыль Организации по результатам 9 месяцев составила 5 400 000 руб. Сумма исчисленного налога за I полугодие текущего периода — 560 000 руб., в т. ч.:

- в федеральный бюджет — 84 000 руб.;

- в региональный бюджет — 476 000 руб.

Начислены авансовые платежи к уплате в III квартале — 360 000 руб., в том числе:

- в федеральный бюджет — 54 000 руб.;

- в региональный бюджет — 306 000 руб.

За 9 месяцев начислен и перечислен в бюджет торговый сбор в размере 90 000 руб.

https://www.youtube.com/watch?v=wDWISWXTyD0

Рассчитаем налог к уплате за 9 месяцев и ежемесячные авансовые платежи на IV квартал текущего и I квартал следующего налоговых периодов.

Лист 02 Расчет налога на прибыль и авансовых платежей

На 2020 год вносятся изменения в ст. 286 НК РФ (Федеральный закон от 22.04.2020 N 121-ФЗ):

- увеличивается лимит выручки для уплаты ежеквартальных платежей с 15 до 25 млн. руб. ежеквартально;

- налогоплательщики, которые платят ежемесячные авансовые платежи исходя из расчетной прибыли, могут перейти на уплату ежемесячных авансовых платежей из фактической прибыли до окончания 2020 года, начиная с отчетного периода январь-апрель.

Пострадавшие от коронавируса организации освобождены от авансовых платежей по налогу на прибыль в части платежей за II квартал 2020 (Федеральный закон от 08.06.2020 N 172-ФЗ).

Подробнее Отмена налогов за 2 квартал 2020 пострадавшим отраслям

Рассмотрим пошаговое заполнение Листа 02 декларации в части расчета налога на прибыль за 9 месяцев и суммы ежемесячных авансовых платежей на два следующих квартала.

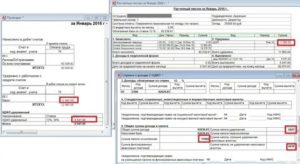

Шаг 1. Определите сумму налога на прибыль за 9 месяцев (стр. 180-200)

Сумма налога на прибыль в 1С рассчитывается автоматически исходя из налоговой базы, указанной по стр. 120, и ставки в стр. 140 (150-170).

Проверьте расчет за 9 месяцев по формуле:

В нашем примере сумма налога на прибыль (стр. 180) — 5 400 000 х 20% = 1 080 000 руб., в т. ч.:

- в федеральный бюджет (стр. 190) — 5 400 000 х 3 % = 162 000 руб.;

- в бюджет субъекта РФ (стр. 200) — 5 400 000 х 17 % = 918 000 руб.

Шаг 2. Укажите сумму авансовых платежей, рассчитанных за предыдущий период (стр. 210-230)

Авансовые платежи, которые организация должна уплатить за период 9 месяцев, необходимо указать в стр. 210 (220, 230) в 1С вручную, т. к. они рассчитываются по данным декларации за I полугодие текущего года и состоят из:

- налога, рассчитанного по итогам I полугодия (стр.180, 190, 200);

- начисленных авансовых платежей к уплате в III квартале (стр. 290, 300, 310);

- торгового сбора, уплаченного в I полугодии, на который уменьшен налог на прибыль за этот период (стр. 267).

В строки 220, 230 в декларации за 9 месяцев вручную введите суммы, рассчитанные по формуле:

В нашем примере сумма начисленных авансовых платежей с начала года составляет:

- в федеральный бюджет (стр. 220) — 84 000 + 54 000 = 138 000 руб.;

- в бюджет субъекта РФ (стр. 230) — 476 000 + 306 000 – 60 000 = 722 000 руб.

Рассчитанные суммы указывают в стр. 210 (220, 230) декларации за 9 месяцев.

Подробнее о Торговом сборе

Шаг 3. Проверьте сумму уплаченного торгового сбора (стр. 265, 266, 267)

Строки 265, 266, 267 Листа 02 декларации в 1С будут заполняться автоматически, если организация зарегистрировала в программе торговую точку и автоматически осуществляет расчет торгового сбора.

В декларации за 9 месяцев данные строки заполнятся следующим образом:

- стр. 265 — сумма торгового сбора, фактически уплаченная в бюджет субъекта РФ с начала года. В нашем примере сумма составляет 90 000 руб.

В 1С в строке 265 автоматически заполняется оборот по Кт 68.13 (вид платежа — Налог (взносы): начислено / уплачено). На наш взгляд, это не совсем корректный алгоритм заполнения строки, т. к. не всегда сумма начисленного совпадает с уплаченным, т. е. с оборотом Дт 68.13 Кт 51. Перепроверьте заполнение данной строки. В случае необходимости — перезаполните ее вручную.

Еще одна особенность программы: строка 265 не заполняется автоматически при наличии кредитового сальдо по счету 68.13 «Торговый сбор» на дату подписания декларации по налогу на прибыль.

- стр. 266 — сумма торгового сбора, на которую уменьшен налог на прибыль в предыдущих отчетных периодах текущего года. Значение в этой строке должно равняться сумме по стр. 267 в декларации за I полугодие.

В 1С в декларации за 9 месяцев в строке 266 автоматически заполняется сумма уменьшения налога на прибыль на торговый сбор за I полугодие, т. е. это оборот:

- Дт 68.04.1 (уровень бюджета — Региональный бюджет, вид платежа — Налог (взносы): начислено/уплачено);

- Кт 68.13 (вид платежа — Налог (взносы): начислено/уплачено).

В нашем примере сумма в стр. 266 равна 60 000 руб.

- стр. 267 — сумма торгового сбора, которая уменьшает исчисленный налог на прибыль за 9 месяцев в республиканский бюджет. Показатель строки не может быть больше суммы по стр. 200 «Сумма начисленного налога в бюджет субъекта РФ».

Узнать подробно про особенности уменьшения налога на прибыль на сумму торгового сбора

https://www.youtube.com/watch?v=5WoznDQJz8A

В 1С в строке 267 автоматически заполняется сумма уменьшения налога на прибыль на торговый сбор за 9 месяцев, т.е. это оборот:

- Дт 68.04.1 (уровень бюджета — Региональный бюджет, вид платежа — Налог (взносы): начислено/уплачено);

- Кт 68.13 (вид платежа — Налог (взносы): начислено/уплачено).

В нашем примере стр. 267 равна 90 000 руб.

Подробнее о Торговом сборе

Шаг 4. Определите сумму налога к доплате (стр. 270, 271) или к уменьшению (стр. 280, 281)

Теперь сравним, что получилось больше: фактические суммы налога, исчисленные по результатам 9 месяцев (стр. 190, 200), или начисленные авансы, которые Организация обязана уплатить в этом периоде (стр. 220, 230) с учетом торгового сбора (стр. 267), рассчитанные по итогам декларации за I полугодие.

Шаг 4.1. Федеральный бюджет

Если стр. 190 больше стр. 220, то налог в федеральный бюджет по итогам 9 месяцев нужно доплатить, т. е. в 1С автоматически заполнится строка 270 по формуле:

Если стр. 190 меньше стр. 220, то налог в федеральный бюджет по итогам 9 месяцев будет к уменьшению, т. е. в 1С автоматически заполнится строка 280 по формуле:

В нашем примере стр. 190 (сумма 162 000 руб.) больше стр. 220 (сумма 138 000 руб.), следовательно, налог в федеральный бюджет по итогам 9 месяцев будет к доплате:

- стр. 270 = 162 000 — 138 000 = 24 000 руб.

Шаг 4.2. Бюджет субъекта РФ

Если стр. 200 больше суммы (стр. 230 + стр. 267), то налог в бюджет субъекта РФ по итогам 9 месяцев нужно доплатить, т. е. в 1С автоматически заполнится строка 271 по формуле:

Если стр. 200 меньше суммы (стр. 230 + стр. 267), то налог в бюджет субъекта РФ по итогам 9 месяцев будет к уменьшению, т. е. в 1С автоматически заполнится строка 281 по формуле:

В нашем примере стр. 200 (сумма 918 000 руб.) больше суммы строк 230 и 267 (812 000 = 722 000 + 90 000), следовательно, сумма налога в бюджет субъекта РФ по итогам 9 месяцев будет к доплате:

- стр. 271 = 918 000 — 722 000 — 90 000 = 106 000 руб.

Шаг 5. Определите сумму авансовых платежей к уплате в IV квартале текущего года (стр. 290-310) и I квартале следующего года (стр. 320-340)

Организации, уплачивающие ежемесячные авансовые платежи, должны по итогам 9 месяцев рассчитать авансы, подлежащие уплате в:

- IV квартале текущего года, отражаются по стр. 290 (300, 310);

- I квартале следующего года, отражаются по стр. 320 (330,340).

Авансовые платежи I квартала следующего налогового периода, как правило, равны рассчитанным авансовым платежам IV квартала текущего года (п. 5.14 Порядка заполнения декларации по налогу на прибыль, утв. Приказом ФНС РФ от 23.09.2019 N ММВ-7-3/475@, далее — Порядок заполнения декларации по налогу на прибыль).

В 1С данные строки заполняют вручную. Рассчитывают авансовые платежи к уплате по формуле:

Если в результате расчета по стр. 290 (300, 310) и стр. 320 (330,340) получено нулевое или отрицательное значение, то эти строки НЕ заполняются, а в указанных кварталах ежемесячные авансовые платежи не уплачиваются (абз. 6 п. 2 ст. 286 НК РФ).

В нашем примере сумма ежемесячных авансовых платежей, подлежащая уплате в IV квартале, рассчитывается:

- всего (стр. 290) — 1 080 000 – 560 000 = 520 000 руб., в т. ч.:

- в федеральный бюджет (стр. 300) = 162 000 – 84 000 = 78 000 руб.;

- в бюджет субъекта РФ (стр. 310) = 918 000 – 476 000 = 442 000 руб.

Раздел 1 Подраздел 1.1 Итоговые данные по уплате налога за 9 месяцев

Заполнение итоговых данных по доплате или уменьшению налога на прибыль 9 месяцев осуществляется в 1С автоматически по следующему алгоритму.

Если сумма налога получилась к доплате, т. е. в Листе 02 заполнена строка 270 или строка 271, то указанная в них сумма переносится в Раздел 1 Подраздел 1.1: PDF

- в стр. 040 — из стр. 270 Листа 02 «в федеральный бюджет»;

- в стр. 070 — из стр. 271 Листа 02 «в бюджет субъекта РФ».

Если сумма налога получилась к уменьшению, т. е. в Листе 02 заполнена строка 280 или строка 281, то указанная в них сумма переносится в Раздел 1 Подраздел 1.1: PDF

- в стр. 050 — из стр. 280 Листа 02 «в федеральный бюджет»;

- в стр. 080 — из стр. 281 Листа 02 «в бюджет субъекта РФ».

В нашем примере сумма налога на прибыль по итогам 9 месяцев в федеральный бюджет и бюджет субъекта РФ получилась к доплате.

Налог, рассчитанный по итогам отчетного периода, уплачивается не позднее срока, установленного для подачи налоговых деклараций за соответствующий отчетный период (абз. 2 п. 1 ст. 287 НК РФ).

Исходя из данной нормы, уплатить налог за 9 месяцев, указанный в Разделе 1 Подраздела 1.1, необходимо до 28 октября.

Если крайняя дата уплаты налога приходится на выходной или праздник, то срок переносится на следующий за ним первый рабочий день (п. 7 ст. 6.1 НК РФ).

Ознакомиться с порядком уплаты налога на прибыль:

- федеральный бюджет;

- бюджет субъекта РФ.

Раздел 1 Подраздел 1.2 Авансовые платежи на IV квартал текущего, I квартал следующего года

В Разделе 1 Подраздела 1.2 декларации отражают ежемесячные авансовые платежи, которые необходимо уплатить в IV квартале текущего и I квартале следующего налогового периода.

https://www.youtube.com/watch?v=mINBvn9fwEQ

Если суммы к уплате на два этих периода отличаются (например, в связи с закрытием обособленного подразделения или реорганизацией предприятия), то заполняются две страницы Раздела 1 Подраздела 1.2 (п. 4.8.1 Порядка заполнения декларации по налогу на прибыль). При этом указываются коды периодов (стр. 001):

- 21 — первый квартал;

- 24 — четвертый квартал.

Сумма авансовых платежей на оба квартала была рассчитана по стр. 300 (330), 310 (340) Листа 02. Она автоматически распределяется в Подраздел 1.2 в размере 1/3 от квартальной суммы:

- стр. 120-140 — из стр. 300 (330) «в федеральный бюджет»;

- стр. 220-240 — из стр. 310 (340) «в бюджет субъекта РФ».

В нашем примере суммы авансовых платежей за IV и I кварталы совпадают, поэтому страница Раздела 1 Подраздела 1.2 заполняется в одном экземпляре:

- стр. 001 — не заполняется.

Для ежемесячных авансовых платежей внутри отчетного периода установлен срок уплаты — не позднее 28 числа каждого месяца этого отчетного периода (абз. 3 п. 1 ст. 287 НК РФ).

Исходя из данной нормы, в IV квартале уплатить авансовые платежи, указанные в Разделе 1 Подраздела 1.2, необходимо:

- до 28 октября;

- до 30 ноября;

- до 28 декабря.

В I квартале следующего года авансовые платежи уплатите:

- до 28 января;

- до 01 марта;

- до 29 марта.

Если крайняя дата уплаты авансовых платежей приходится на выходной или праздник, то срок переносится на следующий за ним первый рабочий день (п. 7 ст. 6.1 НК РФ).

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Видео:Алгоритм расчета налога на прибыль и авансовых платежей за 9 месяцев в 1С 8.3 БухгалтерияСкачать

Расчет авансовых платежей по прибыли — общие правила

Потоки денег в виде налога на прибыль — весомые платежи, наполняющие федеральный и региональный бюджеты. Налоговый период по налогу на прибыль значителен — календарный год. Но государство не готово столько ждать, чтобы получить свою долю пирога. Поэтому в течение года законодатель предусмотрел уплату авансовых платежей по налогу. Да и для организации выплачивать налог частями легче.

Расчет авансовых платежей по прибыли на первый взгляд кажется простым. Но, во-первых, нужно обоснованно выбрать подходящий вариант расчета, закрепив его в учетной политике (поквартальный или из фактической прибыли).

Во-вторых, у квартального расчета есть свои тонкости с авансовыми платежами, которые иногда ставят бухгалтера в тупик. Давайте подробно с этим разберемся в два подхода. В этой статье обсудим правила расчетов.

В продолжении статьи на конкретных примерах сделаем расчеты и внесем нужные суммы в декларацию.

статьи:

1. Кто платит авансы по прибыли

2. Виды авансовых платежей

3. Расчет авансовых платежей по прибыли за квартал

4. Ежемесячные авансы по прибыли исходя из расчетной прибыли за предыдущий квартал

5. Примеры расчета авансовых платежей по кварталам

6. Тонкости расчета авансовых платежей

7. Ежемесячные авансы по прибыли исходя из фактической прибыли

8. Авансовые платежи в декларации по прибыли

9. Сроки уплаты авансов по прибыли

Итак, идем по порядку.

1. Кто платит авансы по прибыли

Авансы по прибыли платят почти все налогоплательщики налога на прибыль. При этом не играет роли ни размер, ни характер деятельности компании, ни рассчитанная сумма налога.

https://www.youtube.com/watch?v=TPPrCkAcRIc

Список тех, кто не платит авансовые платежи по налогу на прибыль, не велик. Такие организации прямо перечислены в НК РФ. Это такие бюджетные учреждения, как библиотеки, концертные организации, музеи, театры.

2. Виды авансовых платежей

Установлены 3 вида авансов по прибыли (статья 286 Налогового кодекса), которые можно условно назвать как:

- Квартальные платежи,

- Ежемесячные платежи, исходя из расчетной прибыли,

- Ежемесячные платежи, рассчитанные исходя из фактической прибыли, полученной организацией за месяц.

Данные по периодичности авансовых платежей и сдаче деклараций приведены в таблице 1.

Таблица 1

| Вид авансового платежа | Квартальный платеж | Ежемесячный платеж | Периодичной декларации |

| Квартальный расчетный | есть | нет | квартальная |

| Ежемесячный расчетный | есть | есть | квартальная |

| Ежемесячный из фактически полученной прибыли | нет | есть | месячная |

3. Расчет авансовых платежей по прибыли за квартал

Обычно расчет авансовых платежей по прибыли за квартал (квартальные авансовые платежи) не вызывает сложностей у бухгалтера. Нужно лишь знать основные правила:

- Право на уплату только квартальных авансовых платежей имеют организации, у которых выручка за предыдущие 4 квартала не превысила в среднем 15 миллионов рублей в квартал без НДС. Для недавно созданных организаций выручка от реализации не должна быть выше 5 миллионов рублей в месяц либо 15 миллионов рублей в квартал (Пример 1).

- Право на уплату только квартальных авансовых платежей есть и у некоторых других юридических лиц, перечисленных в п. 3 статьи 286 НК РФ — бюджетных и автономных учреждений, некоммерческих организаций, не имеющих дохода от реализации товаров (работ, услуг), участников простых товариществ и некоторых других.

- Авансы по прибыли за квартал считаются исходя из налоговой базы за отчетный период. Сумма к уплате получается как разница между рассчитанным авансом за отчетный период и авансом, определенным за предыдущий отчетный период (Пример 4).

Пример 1

Необходимо определить, имеет ли право компания уплачивать квартальные платежи, если выручка без НДС составила:

1 квартал 2017 года — 25 млн. руб.,

2 квартал 2017 года — 8,5 млн. руб.,

3 квартал 2017 года — 9, 5 млн. руб.,

4 квартал 2017 года — 29 млн. руб.,

Расчет

Проверяется средняя выручка за 4 квартала.

Средняя выручка за 4 квартала = (25 + 8,5 + 9,5 + 29) / 4 = 18,0 млн. руб.

Вывод – с 1 квартала 2018 года организация обязана уплачивать ежемесячные платежи по налогу на прибыль.

4. Ежемесячные авансы по прибыли исходя из расчетной прибыли за предыдущий квартал

Правила для расчета ежемесячных авансовых платежей по каждому кварталу приведены в п.2 статьи 286 НК РФ.

Для простоты понимания воспользуемся формулами расчета, условно обозначив:

- АМn – ежемесячный авансовый платеж за n-ый квартал,

- АКn – квартальный авансовый платеж за n-ый квартал,

- n – номер квартала от 1 до 4.

Формулы для расчета авансовых платежей по прибыли по кварталам:

- Ежемесячный авансовый платеж в 1 квартале

АМ1 = АМ4, где АМ4 месячный платеж 4 квартала предыдущего года,

- Ежемесячный авансовый платеж во 2 квартале

АМ2 = АК1 / 3,

- Ежемесячный авансовый платеж в 3 квартале

АМ3 = (АК2 — АК1) / 3,

- Ежемесячный авансовый платеж в 4 квартале

АМ4 = (АК3 — АК2) / 3.

При подготовке декларации за отчетный период анализируется фактические данные, полученные за период. Если рассчитанный авансовый платеж за текущий квартал получается больше, чем уплаченные суммарные квартальные и ежемесячные платежи, то необходима доплата квартального авансового платежа на сумму разницы.

5. Примеры расчета авансовых платежей по кварталам

Пример 2

По декларации за полугодие ежемесячные авансовые платежи, подлежащие уплате в 3 квартале, составили по 10 тыс. руб. в месяц. По декларации за 9 месяцев рассчитанный авансовый платеж – 55 тыс. руб., квартальные платеж за прошлый квартал – 10 тыс.руб. Рассчитать квартальную доплату с учетом уплаченных ежемесячных авансовых платежей.

Расчет

- 55 — 10 — 3 * 10 = 15 тыс. руб.

Если вдруг суммы уплаченных авансов окажутся больше рассчитанных за отчетный период, то авансовые платежи по итогам отчетного периода засчитываются в счет уплаты налога по итогам следующего отчетного (налогового) периода (п. 1 статьи 287 НК РФ).

Но в Декларации указываются расчетные данные по ежемесячным авансовым платежам следующего периода.

Пример 3

По декларации за полугодие ежемесячные авансовые платежи, подлежащие уплате в 3 квартале, составили по 20 тыс. руб. в месяц. По декларации за 9 месяцев авансовый платеж – 50 тыс. руб., квартальные платеж за прошлый квартал – 10 тыс.руб. Определить, какие данные необходимо отразить в Декларации за 9 месяцев.

Расчет

- – 10 – 3 * 20 = — 20 тыс. руб. – образовалась переплата.

Такую переплату отражают в строках 280,281 Листа 02 Декларации. Переплату можно зачесть в счет уплаты налога по итогам следующего отчетного (налогового) периода (п. 1 статьи 287 НК РФ).

6. Тонкости расчета авансовых платежей

1. Только в декларации за 9 месяцев определяются суммы авансовых платежей на 4 квартал текущего и 1 квартал следующего года (строки 320, 330, 340 Листа 02 Декларации).

Если при подготовке декларации за 9 месяцев лимит в 15 млн. руб. не был превышен, плановые ежемесячные платежи в декларации не отражаются.

Видео:Ежемесячные авансовые платежи по налогу на прибыль I Ершикова М.Л.Скачать

Расчет авансовых платежей по налогу на прибыль

Авансовые платежи по налогу на прибыль для юридических лиц — это предварительные выплаты в счет суммы, подлежащей уплате в федеральный или региональный бюджет по итогам года. Платят их не все организации, а те, кто платит, обязаны соблюдать особый порядок расчета.

Обязанность по уплате и исчислению авансовых траншей по налогу на прибыль ложится на всех экономических субъектов, которые выбрали ОСНО как основной режим налогообложения. Простыми словами, кто платит авансы по налогу на прибыль, — те же организации, которые не имеют права перейти на льготные (упрощенные) СНО.

В зависимости от категории налогоплательщика, чиновники определили три способа начисления авансовых сумм.

Способ 1. Ежеквартально. Таким способом вправе воспользоваться только следующие категории субъектов:

- коммерческие компании, выручка которых за предшествующие 4 квартала не превысила сумму в 15 миллионов рублей за каждый из кварталов. Либо выручка не превысила 60 миллионов рублей за предшествующие 12 месяцев;

- учреждения бюджетной сферы. Важно учесть, что библиотеки, театры, музеи, концертные организации исключены из этого перечня;

- иностранные компании, которые осуществляют свою деятельность на территории России через постоянные представительства;

- выгодоприобретатели по договорам доверительного управления;

- экономические субъекты, участвующие в простых товариществах, но только в отношении доходов, полученных от участия в простых товариществах;

- иные категории предпринимателей и организаций, поименованные в пункте 3 статьи 286 НК РФ.

Способ 2. Ежемесячно с доплатой за квартал. Таким вариантом расчетов авансовых выплат с ИФНС пользуются все остальные экономические субъекты, которые не попали в вышеуказанный перечень (п. 3 ст. 286 НК РФ).

Например, компания платит ежемесячно авансы по налогу на прибыль, если выручка превысила в 2019 году 60 миллионов либо за предшествующие 4 квартала превысила 15 миллионов рублей в каждом из четырех периодов.

Способ 3. Ежемесячно, исходя из фактической прибыли. Такой расчет вправе применить любая организация на ОСНО. Для перехода на эту систему расчетов с бюджетом придется подать заявление в территориальное отделение ИФНС.

https://www.youtube.com/watch?v=Gog-7BCvugE

Теперь рассмотрим, как рассчитать авансы по налогу на прибыль и уплатить их в бюджет по каждому варианту расчетов.

Платим раз в квартал

Если ваша компания вправе исчислять и уплачивать ежеквартальные авансовые платежи по налогу на прибыль в 2020 году, то при осуществлении расчетов следует учитывать характерные особенности.

Для начала необходимо определить размер налогового обязательства за отчетный период. Подсчет проводите по формуле:

где:

- АПотч.пр. — это авансовое перечисление денег за отчетный период времени;

- НБотч.пр. — налоговая база, исчисленная нарастающим итогом за период;

- Ст — ставка налога, предусмотренная НК РФ.

Теперь исчисляем размер авансового платежа к перечислению в государственный бюджет:

где:

- АП к уп. — сумма денежных средств, обязательных к уплате в ИФНС в счет аванса налога на прибыль в 2020 году за квартал;

- АПотч.пр. — сумма авансового перечисления за отчетный период, исчисленный нарастающим итогом;

- АПпредш.пр. — уплаченные авансы за предшествующие кварталы в рамках одного отчетного периода.

Таким образом, налог, подлежащий уплате в бюджет, уменьшается на уплаченные авансовые суммы. Если итогом деятельности компании за год стал убыток, то транш за 4 квартал года нулевой.

Пример расчета поквартальных платежей

Условия, по которым проводим расчет авансов по налогу на прибыль, следующие: ООО «PPT.ru» — на ОСНО. Налогооблагаемая база за 9 месяцев 2020 года — 9 000 000 рублей. Сумма авансов, уплаченных за 1 полугодие 2020 г., — 1 200 000 рублей.

Считаем общую сумму:

АПотч.пр. = 9 000 000 × 20% = 1 800 000 руб.

Исчисляем АП к уп. = 1 800 000 – 1 200 000 = 600 000 рублей.

Как показывает пример расчета авансовых платежей по налогу на прибыль, ООО «PPT.ru» обязано перечислить в ИФНС транш за 3 квартал в сумме 600 000 рублей.

Как считать ежемесячные платежи

Если экономический субъект не отвечает требованиям п. 3 ст. 286 НК РФ, то помимо ежеквартальных расчетов, придется платить ежемесячные авансы. Они уменьшают итоговую сумму к уплате в бюджет аналогичным образом.

Порядок, как рассчитать авансовые платежи по налогу на прибыль помесячно, не изменился:

- Помесячный транш первого квартала года равен помесячному платежу 4 кв. предшествующего года. Например, январский авансовый налог 2020 года равен помесячному траншу в 4 кв. 2019 г.

- Перечисления во втором квартале аналогичны 1/3 от суммы уплаченного авансирования за 1 квартал. То есть выплата за апрель или май 2020 года равна 1/3 от аванса за 1 кв. 2020 г.

- Месячные транши за 3 квартал определяются как 1/3 от разницы аванса за полугодие и 1 квартала. Например, сумма за июль 2020 г. рассчитывается по формуле: (АП за 1 полугодие – АП за 1 кв. 2020) / 3.

- Помесячный расчет за 4 кв. исчисляют аналогично третьему кварталу: расчет авансовых траншей (к примеру, за октябрь или ноябрь 2020) определяется как разница авансов за 9 месяцев и 1 полугодия, разделенная на три.

Применять порядок расчетов обязаны все компании, которые не попали в перечень п. 3 ст. 286 НК РФ. Например, предприятие, выручка которого за предшествующие 4 квартала превысила в среднем 15 миллионов рублей (или более 60 млн руб. за предшествующие 12 месяцев). Организация обязана самостоятельно перейти на помесячную оплату.

ФНС не обязана уведомлять налогоплательщиков о правильном порядке расчета авансовых перечислений. Если компания утрачивает право на ежеквартальные транши, то специального уведомления от ФНС о переходе на помесячные платы не поступит. Аналогично компания не получит никаких писем, если у нее появится возможность платить фискальные обязательства поквартально.

Как рассчитать авансы по фактическим показателям

Если организация приняла решение платить в бюджет по фактическим показателям полученной прибыли, придется подать соответствующее заявление в инспекцию. Такой формат взаимодействия с бюджетом подойдет для экономических субъектов, деятельность которых носит сезонный характер.

https://www.youtube.com/watch?v=My4XzDtIzjQ

В таком случае расчет ежемесячных авансовых платежей проводится исходя из фактической прибыли за отчетный месяц. Причем организации придется сдавать ежемесячные декларации.

Отчетными периодами признаются месяц, два месяца, три и так далее. Сумма к уплате в бюджет исчисляется как налогооблагаемая база, помноженная на ставку обязательства. Сумма аванса исчисляется как разница между начисленным платежом и уже уплаченным.

Как поступить с переплатой

Нередко результатом деятельности за отчетный период является убыток: за определенное время доходы компании значительно меньше затрат. К примеру, ООО «PPT.ru» в 1 кв. 2020 г. произвело оплату авансовых платежей по налогу в сумме 300 000 руб. В течение 2 кв. 2020 г. сумма помесячных перечислений в бюджет составила тоже 300 000 руб.

А вот сумма налогового обязательства к уплате за 1 полугодие 2020 г., исчисленная нарастающим итогом, составила всего 450 000 рублей. Следовательно, за ООО «PPT.ru» теперь числится переплата авансовых платежей по налогу на прибыль на сумму 150 000 рублей. Ее используют либо для зачета в счет иных платежей, либо подают заявление на возврат.

Сроки уплаты

По действующему фискальному законодательству (ст. 287 НК РФ), оплата авансовых платежей по налогу на прибыль производится не позднее установленных сроков. В противном случае налогоплательщика накажут. Последние даты перечисления средств в казну зависят от способа исчисления.

Актуальная таблица расчета по авансовым платежам по налогу на прибыль в 2020 году (сроки уплаты):

Поквартально | Не позднее 28-го числа первого месяца, следующего за отчетным кварталом | Если последний срок оплаты выпадает на нерабочий, праздничный или выходной день, то дата переносится на первый рабочий день |

Ежемесячно с квартальной доплатой | Не позднее 28-го числа каждого месяца этого отчетного периода | |

Ежемесячно по фактическим показателям | Не позднее 28-го числа месяца, следующего за месяцем, по итогам которого производится исчисление налогового обязательства |

Как оплатить и отразить в учете

Отличительных особенностей, как платить авансовые платежи по налогу на прибыль в 3 квартале 2020 года, не предусмотрено: юридическое лицо заполняет платежное поручение, передает на оплату. Особенности подготовки платежки для расчетов с бюджетом раскрыты в отдельном материале «Образец платежного поручения на уплату ННПО».

Особое внимание уделите КБК. Авансовые платежи в 2020 году перечисляйте в соотношении:

ННПО, зачисляемый в федеральный бюджет, в размере 3% | 182 1 01 01011 01 1000 110 | 182 1 01 01011 01 2100 110 | 182 1 01 01011 01 3000 110 |

ННПО, зачисляемый в бюджеты субъектов РФ, в размере 17% | 182 1 01 01012 02 1000 110 | 182 1 01 01012 02 2100 110 | 182 1 01 01012 02 3000 110 |

В бухгалтерском учете используйте счет 68 «Расчеты с бюджетом» по соответствующему субсчету, чтобы отразить начисление авансовых платежей по налогу на прибыль и уплаченные обязательства. Подробнее о правилах составления бухгалтерских записей — в специальном материале «Итоговые и авансовые платежи по налогу на прибыль, проводки с примерами».

🔥 Видео

Авансовые платежи по налогу на прибыль в 2021 годуСкачать

#16 Учет налога на прибыль организаций за 1 квартал: от расчета до отчета.Скачать

Декларация по налогу на прибыль. Курс "Бухучет с Еленой Поздняковой". Открытый урок, 4 часть из 6Скачать

Задачи для главбуха на собеседовании. Тема: как платить авансы по налогу на прибыль.Скачать

Расчет налога на прибыль. Формула I Ботова Елена Витальевна. РУНОСкачать

Урок 18. Как в 1С начислить налог на прибыль за 1 квартал в версии 8.3 Бухгалтерия?Скачать

Простая технология расчета налога на прибыль по ОСВ. РУНО I Ершикова Марина ЛьвовнаСкачать

Налоговый учет и расчет налога на прибыль - первый практический урок курсаСкачать

Как правильно начислить авансы по налогу на прибыль за 9 месяцев. Часть 2. Полная версия в описании👇Скачать

Как в 1С рассчитать сумму аванса по налогу на прибыльСкачать

Заполнение и проверка декларации по налогу на прибыль в 1С: БухгалтерииСкачать

Расчет и уплата налога на прибыль организацийСкачать

Авансовые платежи по КПН. Как рассчитать сумму авансовых платежей и многое другое!Скачать

Авансовые платежи по налогу на прибыль в 2020 годуСкачать

Как считать НДС и налог на прибыль. ОСН для юрлица 2020. #БелыеНалоги2020Скачать

Урок 21. Налог на прибыль организацийСкачать

Расчет и уплата налога на прибыльСкачать