Банки выставляют обязательные требования для ипотеки, чтобы снизить собственные финансовые риски. У каждого финансового учреждения имеется собственный перечень условий, которые выставляются потенциальным заемщикам, но зная основные из них, можно примерно рассчитывать свои шансы на одобрение заявки на получение ипотеки.

- Стандартные требования к заемщику

- Гражданство

- Место проживания и прописка

- Возраст

- Профессия и стаж

- Доход: официальный и дополнительный

- Созаемщики и поручители

- Заемщик глазами банка: кредитная история

- Как определяется кредитный рейтинг

- Как повысить шансы на одобрение

- Обращение к посредникам

- Условия предоставления ипотеки

- Требования к заемщику

- Уровень дохода

- Трудовой стаж

- Брачные отношения

- Поручители и созаемщики

- Необходимые документы

- Условия кредитования

- Первоначальный взнос

- Процентная ставка

- Страхование

- Какая ипотека выгодная

- Советы как взять выгодную ипотеку:

- Как выгодно погасить ипотеку досрочно

- Условия ипотеки в Сбербанке

- Предоставление ипотеки молодой семье

- Требования банков к заемщику по ипотеке

- Ипотека: стандартные требования

- Как банк смотрит на нас

- Традиционный способ оценки кредитного рейтинга заемщика

- : Требования банков к заемщику

- Условия ипотеки: срок кредитования, сумма, валюта, первоначальный взнос, требования к заемщику %

- Основные условия ипотеки

- Срок кредитования

- Сумма ипотечного кредита

- Валюта

- Общие требования к заемщику

- Постоянная прописка

- Трудоустройство

- Стаж работы

- Размер дохода

- Закредитованность

- Кредитная история

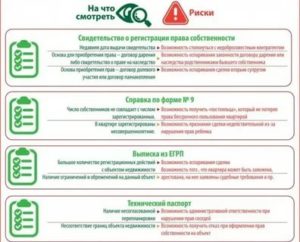

- Основные требования к предмету ипотеки

- Имущественное страхование

- Порядок оформления ипотеки

- Погашение ипотечного кредита

- Льготные условия для получения ипотеки

- Кому не дадут ипотеку

- Как увеличить шансы на одобрение заявки

- Что делать, если отказали в ипотеке

- 📹 Видео

Стандартные требования к заемщику

Количество требований к заемщику по ипотеке объясняется особенностями данного типа кредита:

- долгосрочностью – выдается до 30;

- размером займа – в ипотеку можно получить миллионы, в некоторых банках объем заемных средств ограничивается только суммой, которую может внести сам заемщик (банк оплачивает не более 15% от стоимости объекта недвижимости).

Благодаря таким нюансам, банки выставляют требования к определенным факторам. К таковым относится:

- гражданство;

- возраст;

- место регистрации и пребывания;

- трудовому стажу;

- уровню доходов;

- состоянию кредитной истории;

- наличию созаемщиков и поручителей.

Также к заемщикам могут предъявляться дополнительные требования, но основной список не меняется. Его нужно внимательно изучить, чтобы самостоятельно оценить свои шансы на одобрение ипотеки перед тем, как обращаться в банк.

Следует учитывать, что большое число отказов в выдаче кредитов искажает финансовый рейтинг и делает получение займов в будущем затруднительным.

Именно поэтому важно внимательно изучить все требования и соотнести их со своими возможностями.

Гражданство

В российском законодательстве нет запрета на выдачу ипотечного кредита гражданам других государств. Но большинство банков устанавливает обязательное требование о наличии российского гражданства по следующим причинам:

- нестабильность статуса нерезидентов и подданных иных государств;

- сложности с поиском заемщика в случае возникновения задолженности.

Несмотря на такое требование, лица без гражданства имеют шансы на получение ипотеки в банках, готовых кредитовать данную категорию клиентов. Такие условия есть в следующих банках: Райффайзенбанк, ДельтаКредит, Росевробанк, ВТБ, Транскапиталбанк.

При обращении важно учитывать, что отсутствие гражданства ужесточает параметры ипотечного кредитования – ставки будут выше, чем в стандартных случаях.

Место проживания и прописка

Банки не выставляют обязательного требования о регистрации в месте обращения, но если потенциальный клиент будет не только прописан, но и будет проживать в регионе подачи заявки, шансы на одобрение заявки выше.

При несоблюдении данного условия, необходимо, чтобы заявитель имел постоянную регистрацию в субъекте расположения банка, в котором будет оформляться ипотека.

Такое требование объясняется возможными сложностями с поиском клиента, в случае возникновения просрочек.

Нюанс. Некоторые банки выдают ипотеку также с временной регистрацией. Это зависит от условий конкретного банка.

Исходя из данного требования, собираясь подать заявление на получение ипотеки в другом регионе, важно узнать, имеется ли филиал банка по месту постоянной регистрации.

Возраст

Кредитные обязательства можно взять на себя сразу после совершеннолетия, но на практике в 18 лет сложно получить даже обычный заем. Объясняется это отсутствием стабильного дохода и стажа.

Что касается ипотеки, обращаться за его оформлением можно с 18 лет, если заявка подается в Открытие, Акбарс или Уралсиб.

В большинстве случаев можно получить ипотеку не раньше 21 года.

Максимальный возраст на момент полного погашения долга – 65 лет, в Сбербанке установлен предельный возраст – 75 лет.

Нюанс. Если потенциальный заемщик старше 50 лет, лучше обращаться в Совкомбанк. Здесь более лояльные требования к пенсионерам и максимальный возрастной порог, ипотеку можно выплачивать до 85 лет.

https://www.youtube.com/watch?v=mWb9YgA8zjI

По некоторым ипотечным программам предельный возраст уменьшен. Например, по военной ипотеке можно заключить ипотечный договор только до исполнения заемщику 45 лет.

Важно учитывать, что самым надежным клиентом считается гражданин РФ в возрасте от 27 до 45 лет. Именно на этот период приходится самый высокий уровень платежеспособности.

Если ипотеку получает лицо, не укладывающееся в данный возрастной диапазон, следует быть готовым к ухудшению условий кредитования в виде повышенной ставки и/или сокращения периода кредитования.

Профессия и стаж

Стаж является показателем стабильности, поэтому имеет важное значение при рассмотрении заявки на ипотеку. В большинстве случае банки выставляют требование о том, чтобы потенциальный заемщик трудился на последнем месте работы не менее 6 месяцев. Общий стаж за последние 5 лет должен быть не менее 1 года.

В некоторых финансовых организациях возможно оформление ипотеки при стаже от 3 месяцев, а в Росевробанк можно обратиться уже через месяц после трудоустройства на последнем месте.

Также есть определенные льготы, в зависимости от профессии заемщика. Ипотека с государственной поддержкой возможна для работников бюджетной сферы:

- врачей;

- учителей;

- госслужащих.

Для них государство предусматривает субсидию, которую можно использовать в качестве первоначального взноса либо оплаты части ипотеки.

Требования для получения государственной поддержки устанавливаются региональными властями и различаются, в зависимости от субъекта, в котором она предоставляется.

Доход: официальный и дополнительный

Уровень дохода имеет принципиальное значение не только для одобрения ипотеки, но и для определения возможной суммы заемных средств. Важно, что на все обязательные месячные платежи должно приходиться не более 40% от ежемесячной прибыли. Получается, что чем выше уровень дохода, тем больше сумма, которую готов выдать банк.

Для получения ипотеки рассматривается уровень официального дохода, с которого уплачиваются налоговые и страховые взносы с подтверждением справки по форме 2-НДФЛ.

Нюанс. В некоторых банках, например, в Сбербанке, есть ипотечные программы, по которым можно оформить ипотеку по двум документам без подтверждения дохода. В этом случае нужно внести не менее половины от стоимости объекта недвижимости и учитывать повышенные ставки.

В качестве дохода может также учитываться:

- арендная плата;

- прибыль от различных инвестиций;

- проценты от банковских депозитов.

Подтвердить дополнительные доходы можно выписками со счетов либо справками по форме банка.

Но в большинстве финансовых организаций заемщик может указать дополнительный доход без документального подтверждения, прописав его при заполнении заявки.

Примерный размер возможной ипотеки можно рассчитать на онлайн-калькуляторе до подачи заявки.

Созаемщики и поручители

Привлечение сторонних лиц к ипотечной сделке решает две задачи:

- Повышает рейтинг надежности потенциального заемщика – количество лиц, несущих ответственность за своевременное погашение ипотеки увеличивается.

- Увеличивает сумму кредита – она определяется из размера дохода, заработок созаемщиков и поручителей также учитывается при решении.

В качестве третьей стороны кредитной сделки может выступать любой человек, давший на это добровольное согласие. Требования к созаемщику такие же, как к основному заемщику – гражданство, возрастной порог, определенный доход, положительная кредитная история. Наличие родственных связей не имеет значения, можно привлекать как родственников, так и знакомых, коллег, иных лиц.

Исключение делается для второго супруга – он выступает обязательным созаемщиком в сделке даже без официального дохода и с испорченной кредитной историей.

Заемщик глазами банка: кредитная история

Состояние кредитной истории напрямую влияет на вероятность одобрения заявки на ипотеку. При обращении за любым кредитом банк проверяет, насколько добросовестно заявитель исполнял свои обязательства в прошлом.

Нюанс. Если заявка на ипотеку является первым обращением за кредитом, вероятность одобрения минимальная. Отсутствие кредитной истории приравнивается к ее отсутствию.

https://www.youtube.com/watch?v=H-LfFg0p7Ng

Информация по исполнению кредитных обязательств хранится в специальной базе, к которой обращается любой банк при проверке рейтинга надежности потенциального заемщика. В ней хранятся данные о:

- просроченных платежах;

- размерах и сроках погашенных кредитов;

- досрочном погашении;

- судебных разбирательствах в отношении потенциального заемщика.

В случае недобросовестного исполнения кредитных обязательств клиент попадает в черный список, что делает повторное кредитование невозможным.

Как определяется кредитный рейтинг

Кредитный рейтинг определяет финансовую благонадежность заемщика. Он вычисляется на основании официальных документов, свидетельствующих о следующих факторах:

- число просрочек – чем их меньше, тем лучше;

- действующая долговая нагрузка – чем меньше обязательств по платежам, тем выше кредитный рейтинг;

- виды кредитов – надежность увеличивается, если у заемщика имеются своевременно погашенные кредиты по приобретению жилья или автомобиля.

При полном отсутствии данных о прошлых кредитах, банк не может составить картину надежности клиента, поэтому требование о наличии погашенных займов является обязательным.

Самостоятельно узнать свой кредитный рейтинг можно, обратившись в Бюро кредитных историй. Это можно сделать одним из следующих способов:

- подав обращение в Бюро кредитных историй (БКИ);

- через онлайн-сервисы банков;

- направив заявление почтой либо телеграммой.

Если нет возможности обратиться БКИ, можно самостоятельно рассчитать свой кредитный рейтинг. Эти данные будут приблизительными, но помогут оценить, соответствие требованиям к заемщику по ипотеке.

Учитывается пять показателей:

- Данные БКИ – они составляют до 40% от общего рейтинга и оказывают наибольшее влияние на вероятность отказа.

- Состояние текущих кредитов. Этот показатель прибавляет около 30% к кредитному рейтингу. Например, если после исполнения своих обязательств по текущим договорам, остаток дохода составляет две трети от общего объема, вероятность одобрения заявки снижается вдвое. Но есть банки, которые выдают кредиты даже при таком остатке прибыли.

- Время, за которое были погашены обязательства по кредитам – до 15% от общего рейтинга. Важно учитывать, что банки не приветствуют досрочное погашение кредитов из-за потери собственных доходов по процентам. Поэтому при определении кредитного рейтинга учитывается своевременность расплаты по долгам.

- Число займов. Если потенциальный заемщик обращается за кредитными средствами слишком часто, это значит, что он не умеет правильно анализировать свои финансовые возможности и соотносить доходы с расходами. При наличии большого количества кредитов, рейтинг может снизиться до 10%.

- Типы оформленных кредитов. Чем разнообразнее кредиты, тем лучше. При оформлении большого количества одинаковых займов, рейтинг снижается на 10%.

Самостоятельное определение уровня соответствия банковским требованиям поможет сэкономить время и не тратить его на бесполезное посещение финансовых организаций.

Как повысить шансы на одобрение

Даже в случае соответствия всем требованиям, следует учитывать факторы, повышающие шансы на одобрение заявки. К таковым относится:

- семейный статус – наличие супруга и детей повышает надежность заемщика в глазах банка;

- работа в крупных государственных организациях с официальной зарплатой – в случае неисполнения заемщиком своих обязательств по договору, легче всего воздействовать на него через работодателя;

- участие в зарплатном проекте банка – для «своих» клиентов предусмотрены более лояльные условия выдачи ипотеки (например, в Сбербанке ставка снижается на 0,5%);

- привлечение третьих лиц к сделке – увеличение дохода и количества ответственных лиц повышает надежность клиента;

- наличие имущества с высокой ликвидностью как движимого, так и недвижимого.

При соответствии перечисленным требованиям, вероятность одобрения заявки самая высокая.

Обращение к посредникам

Если риск несоответствия банковским требованиям слишком большой, шанс на одобрение ипотеки имеется. Для получения жилищного кредита заемщику следует обратиться к посредникам, например, в компанию Дом Будет.

Здесь можно оформить ипотеку для приобретения жилья в Москве и области, Санкт-Петербурге и Ленинградской области. Специалисты компании помогут получить жилищный кредит на следующих условиях:

- ставка – от 7,5% (ниже, чем в большинстве банков);

- размер – до 120 млн рублей;

- срок – до 30 лет.

Преимущество обращения в компанию Дом Будет заключается в том, что можно получить ипотеку даже в случае несоответствия стандартным банковским требованиям:

- без первоначального взноса;

- без официального трудоустройства;

- с испорченной кредитной историей (при условии, что нет действующих просрочек).

Со специалистами компании Дом Будет можно оформить ипотеку на любой вид недвижимости по желанию клиента.

Таким образом, для получения ипотеки обязательно нужно учитывать требования к заемщику по ипотеке. Идеальный заемщик в глазах банка выглядит следующим образом: официально работающий гражданин РФ в возрасте от 23 до 65 лет, получающий зарплату или иной доход в размере, позволяющем выплачивать ипотеку без ущерба для семейного бюджета.

Видео:Требования к заемщику по ипотекеСкачать

Условия предоставления ипотеки

По статистике 3 из 100 человек выплачивают ипотечный кредит и с каждым годом это число растет в нашей стране. Как правильно выбрать банк для ипотеки и на что обращать внимание? Тому, кто планирует взять ипотеку, следует заранее подготовиться и изучить необходимую информацию, ведь оформление кредита на объект недвижимости является не совсем легким и быстрым процессом.

Требования к заемщику

Условия предоставления кредита на жилье в разных организациях отличаются. Однако есть определенные критерии, на которые обращает внимание каждый кредитор.

Уровень дохода

Одной из первых задач заемщика является предоставление справки о доходах по форме 2-НДФЛ. От уровня ежемесячного заработка зависит размер кредита и регулярных выплат. Сумма ежемесячного платежа не должна превышать 40% от всех доходов клиента. При этом учитываются долги по действующим кредитным договорам.

Если клиент подрабатывает и получает дополнительный доход, сдает квартиру или другую недвижимость в аренду, все это должно быть отражено в соответствующей справке. Обязательного подтверждения требует наличие у клиента акций и вкладов.

Заемщик, который получает пенсию, должен представить соответствующую справку из пенсионного фонда, если денежные средства не приходят на карту, открытую в данной организации.

Трудовой стаж

Большую роль играют должность и стаж клиента. Для подтверждения этих данных заемщик предоставляет копию документа, содержащего записи о его трудоустройстве. Обязательные реквизиты – дата выдачи, печать фирмы и подпись кадрового сотрудника. Срок действия копии трудовой книжки составляет 45 дней с момента ее выдачи.

https://www.youtube.com/watch?v=VXaubpD5kaw

Причинами для отказа в ипотеке могут стать следующие ситуации:

- прекращение трудовых отношений по статье (кроме ст.77, 80 и 81);

- частая смена работы;

- трудовой стаж менее 6 месяцев.

Если клиент не может подтвердить свою трудовую занятость, кредит на недвижимость ему, скорее всего, не выдадут. Однако некоторые программы банков предусматривают наличие лишь двух документов для оформления ипотеки. Это могут быть паспорт и страховое свидетельство обязательного пенсионного страхования. В этом случае понадобится довольно внушительный первоначальный взнос.

Брачные отношения

Клиенты, состоящие в браке, имеют свое преимущество. Так, они вправе воспользоваться маткапиталом в качестве первоначального взноса. Причиной отрицательного решения банка могут стать наличие нескольких нетрудоспособных членов семьи, отпуск по уходу за ребенком супруги заемщика.

Жилье, взятое в ипотеку, считается совместной собственностью супругов, если оно нажито в браке. Причем не важно, кто производил финансовые вложения для погашения долга, а кто вел домашнее хозяйство и не работал. Оба имеют право на данное жилье, если другие условия не оговорены в брачном контракте.

Поручители и созаемщики

Обычно поручителем выступает родственник или супруг(а). Это могут быть знакомый, друг или коллега. Никакой выгоды от взятия ипотеки он не получает, а только гарантирует кредитору, что долг будет возращен.

Наличие созаемщика повышает шансы на положительное решение банка. В этом случае учитывается доход обоих лиц, а ответственность за выплату долга возлагается на двоих. Оформление ипотеки с привлечением созаемщика подразумевает, что последний получит часть собственности.

Необходимые документы

Важным условием является предоставление правильно оформленных документов. Обычно в список обязательных бумаг входят:

- паспорт;

- свидетельство о заключении брака;

- справка 2-НДФЛ;

- копия трудовой книжки;

- СНИЛС;

- установленное заявление на выдачу кредита.

Для некоторых категорий граждан могут потребоваться иные документы. Так, молодым людям, не достигшим 27 лет, необходимо предъявить военный билет. Перечень бумаг для индивидуальных предпринимателей и иностранных граждан отличается от стандартного набора документов.

Условия кредитования

После предоставления необходимых документов, проверки их банком и положительного решения следует правильно оформить ипотечный договор. В нем будут отражены важные условия кредитования: срок, первоначальный взнос, процентная ставка.

Срок кредита

Период, за который должен быть полностью выплачен долг, обуславливается следующими факторами:

- уровень дохода заемщика;

- его возраст;

- сумма кредита.

Минимальный срок составляет 5 лет, а максимальный – 30 лет. Некоторые организации выдают ипотеку на 50 лет. Обычно банки заключают договор на срок кратный 12-ти месяцам.

Первоначальный взнос

Средний первичный взнос в банках РФ составляет 20-30 % от полной стоимости жилья. Иногда этот показатель равен 15%. Клиенту выгодно вносить большую сумму изначально. Это поможет существенно снизить ставку по кредиту.

Процентная ставка

Ставка по процентам в среднем составляет от 12 до 14%. Существуют специальные акции, в рамках которых банки предоставляют меньший процент. Как, например, в случае с программой государственной поддержки ипотечного кредитования.

Страхование

В России страхование имущества является обязательным при оформлении ипотечного кредита. Сюда входят затопление, пожар, разрушение и противоправные действия третьих лиц. Стоимость страховки варьируется в зависимости от страховых случаев, указанных в договоре.

В некоторых банках предлагается застраховать жизнь и трудоспособность заемщика. В случае наступления его смерти долг выплатит страхования компания, а не наследники. Если клиент отказывается от этого предложения, банк выдает ему кредит под более высокий процент. Размер его повышается на 1-1,5%.

Кредитная организация может попросить заключить титульное страхование. Оно представляет собой защиту риска материальных потерь, а именно права собственности на жилье. Клиент будет единственным владельцем недвижимости до полного расчета с кредитной организацией.

Какая ипотека выгодная

На выгодные условия кредита могут рассчитывать те заемщики, которые в полной мере соответствуют требованиям банка. Однако некоторые предложения могут снижать привлекательность выгодных условий.

Допустим, по одной программе первоначальный взнос составляет 25%, а по другой – 15%. Но во втором случае эти условия доступны только после предоставления банку дополнительного залога в виде недвижимости.

Выгодно взять ипотеку можно на льготных условиях, которые предоставляются в рамках социальных и жилищных программ. Это касается военных, малообеспеченных семей, ветеранов, очередников на жилье и т.д. Перед оформлением договора заемщику необходимо выяснить, имеет ли он право получить ипотечный кредит на льготных условиях.

Советы как взять выгодную ипотеку:

- Специалисты рекомендуют обращаться в банк, с которым у работодателя заемщика заключен договор по зарплате. Процентная ставка в этом случае будет меньше.

- Взятие потребительского кредита ради первоначального взноса ипотеки – не самая лучшая идея. Платить два кредита одновременно не каждому под силу.

- Не нужно торопиться с заключением договора.

В первую очередь следует поправить свое благосостояние.

- Не стоит сразу замахиваться на дорогостоящую квартиру. Лучше начать с малого. В будущем, когда ипотека будет выплачена, банк сможет предложить более выгодные условия для приобретения еще лучшего жилья.

- Чем короче срок кредита, тем меньше переплата по процентам.

- Рекомендуют подавать заявки сразу в несколько кредитных организаций. Уже по итогу можно выбрать наиболее подходящие условия.

- Перед подписанием договора следует внимательно ознакомиться с каждым пунктом, особенно со сносками, напечатанными мелким шрифтом.

Чтобы предварительно рассчитать сумму ипотеки и ежемесячного платежа, можно воспользоваться специальным калькулятором на сайте банка.

https://www.youtube.com/watch?v=emb4zldTxBg

Сэкономить деньги, время и нервы поможет ипотечный брокер, который специализируется на жилищных кредитах. Он подскажет, как выгодно взять ипотеку.

Как выгодно погасить ипотеку досрочно

Клиенты банков стараются погасить ипотеку досрочно из-за огромных переплат по процентам. Скорейшее погашение существенно уменьшает сумму задолженности. Кредитным организациям это не совсем выгодно, поэтому они выдвигают схемы платежей, которые предполагают постепенное погашение комиссии. Банки практикуют следующие виды регулирования:

- возможность досрочного погашения только через несколько лет;

- ограничение по размеру досрочных платежей;

- изменение условий договора (переоформление сделки и плата за это комиссии).

Экономисты рекомендуют прибегать к погашению кредита досрочно, только убедившись в целесообразности этой процедуры. Необходимо выяснить, в какой день возможно погашать ипотеку досрочно и рассчитать свой бюджет, исходя из этой даты.

Выгоднее погашать долг досрочно при условии сокращения срока кредитования, а не уменьшения ежемесячного платежа. Но такая схема подойдет только тем, кто уже выплатил приличную сумму кредита и в состоянии оплачивать регулярный взнос благодаря высокому окладу и стабильной работе. Для заемщиков, которые не «тянут» ежемесячные выплаты, лучше выбрать второй вариант.

Совет от экспертов: не спешить направлять свободные денежные средства на частичную оплату долга.

Лучше накопить средства в размере двух или трех ежемесячных выплат, и только тогда внести их. Не позднее 2 недель до отчетной даты необходимо обратиться в офис банка для оформления соответствующего заявления.

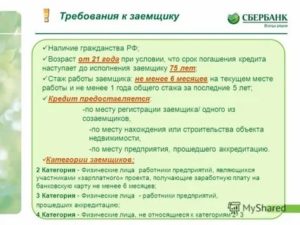

Условия ипотеки в Сбербанке

Среди большого количества предложений по ипотеке сложно сделать выбор в пользу той или иной организации. Крупнейший банк России ПАО «Сбербанк» предлагает заключить ипотечный договор на следующих условиях:

- Кредит выдается максимум на 30 лет.

- Возраст клиента от 21 до 75 лет.

- Непрерывный стаж работы заемщика по ТК РФ не менее шести месяцев на текущей должности. Общий стаж не менее одного года.

- Доход клиента официально подтвержден. Его сумма позволяет оплачивать взносы по ипотеке, а также личные нужды.

- Наибольшая сумма кредита для столицы и Санкт-Петербурга составляет 15 млн рублей, для остальных городов – 8 млн.

- Возврат долга осуществляется ежемесячно аннуитетными платежами (выплата одинаковыми сумами каждый месяц).

- Отличная кредитная история заемщика.

В зависимости от выбранной программы и возможностей клиента эти условия могут меняться. Процентная ставка и сумма кредита устанавливаются в индивидуальном порядке и зависят от таких критериев, как статус заемщика, его платежеспособность, стоимость и вид объекта недвижимости. Стандартная ставка составляет 10% годовых.

Все предложения Сбербанка предполагают внесение первоначального взноса. На приобретение строящегося жилья он составляет 15%, готового – 20% от стоимости недвижимости.

Предоставление ипотеки молодой семье

Одной из самых востребованных программ по ипотеке для граждан РФ является «Молодая семья». В каждом регионе ее условия могут различаться. Главными требованиями для участников являются следующие моменты:

- Супруги не достигли возраста 35 лет.

- Семья живет в помещении, которое нуждается в улучшении жилищных условий.

- На каждого члена семьи приходится меньше квадратов, чем прописано в законодательных нормах.

У каждого банка есть свои требования и к заемщикам. Так, оба супруга должны быть официально трудоустроены, иметь хорошую кредитную историю и возможность оплачивать ежемесячный платеж по ипотеке.

В любом случае должно быть официальное признание того, что у супругов есть потребность в покупке нового жилья. После этого семья может рассчитывать на получение субсидий, которые целесообразно использовать на оплату первичного взноса ипотеки или ее погашения. Материальная помощь из регионального бюджета составляет около 30% от стоимости объекта недвижимости.

https://www.youtube.com/watch?v=VKImKI6oxL0

Иногда оформление ипотеки является единственным выходом приобретения жилья. Большинство людей предпочитают платить ежемесячно некрупные суммы, чем выложить несколько миллионов за один раз. Правила получения ипотеки каждый год меняются, но неизменным остается такое условие, как платежеспособность заемщика. Взяв ипотечный кредит, нужно быть готовым к существенной переплате.

Видео:Как ПРАВИЛЬНО взять ипотеку в 2024 году / Как сэкономить на ипотеке?Скачать

Требования банков к заемщику по ипотеке

Любой банк – это, прежде всего, коммерческая организация. Цель его деятельности – получение прибыли. Из-за этого финансовое учреждение, выдавая кредит на покупку квартиры, стремится не только максимально увеличить доход, но и по возможности понизить собственные риски.

Ради такой задачи оно формирует специфические требования к заемщику по ипотеке.

Перечень выдвигаемых требований обусловлен характером ипотечного кредита:

- его долгосрочностью,

- сравнительно большой суммой займа,

- наличием квартиры в качестве залога.

Требования банка к заемщику существуют не для ограничения возможности получения займа, а для того, чтобы финансово-кредитное учреждение не столкнулось с проблемами в будущем.

Банк не заинтересован целенаправленно отказываться от сотрудничества с клиентами.

Заемщикам стоит об этом помнить и стараться предоставить банкирам максимально полную информацию о себе, что повысит шанс на получение денег.

Стоит понимать, что попытка сфальсифицировать личные данные при оформлении кредита будет воспринята банкирами крайне негативно. Данный факт отразят в базе данных о заемщиках. Скорее всего, банк сообщит о таком прецеденте другим финансово-кредитным учреждениям (по неформальным каналам связи), что в дальнейшем сильно осложнит получение кредитов любого типа.

Ипотека: стандартные требования

Каждый банк формирует собственный набор требований к заемщикам. Но все они носят достаточно стандартизированный характер.

- Российское гражданство. В большинстве финансово-кредитных учреждений это условие – обязательное для получения ипотечного кредита. Ипотеку иностранцам предлагают совсем немного банков (один из таких «Траст Банк»).

- Возрастные ограничения. Кредит едва ли дадут тому, кто моложе 21 года. Кроме того, кредитный договор составляется так, чтобы полное погашение долга произошло до 60-го дня рождения заемщика. Наиболее лояльные требования по возрасту у «Сбербанка», самые строгие использует «Лето Банк».

- Место проживания и регистрации заемщика. Банкиры любят, когда приобретаемая недвижимость находится в том же регионе, в котором зарегистрирован заемщик. Наименее строго к этому подходит «Тинькофф банк».

- Уровень дохода. Если ежемесячные затраты на покрытие ипотечного кредита превышают 40% от дохода заемщика, то шанс, что в кредите откажут – крайне велик. В этом случае необходимо найти созаемщиков, что позволит учитывать совокупный доход всех, кто ответственен за выплату долга банку.

- Трудовая биография. В таких банках как «Банк Москвы», «ВТБ 24», «ОТП Банк», «Альфа Банк» для получения ипотеки нужно проработать на текущем месте не меньше полугода со дня окончания испытательного срока.

- Кредитный рейтинг заемщика. Этот сложный агрегированный показатель является одним из основных при принятии решения о предоставлении кредита.

- Тип заемщика. При оформлении заявки на ипотеку нужно понимать, какие бывают типы заемщиков: социальные категории, военные, молодые семьи, семьи с 2-мя или более детьми. Для этих категорий существует специальные ипотечные программы, финансируемые государством.

Как банк смотрит на нас

При анализе финансового состояния заемщика могут применяться прямые и непрямые методы.

Что делать тем, кто не отражает всю свою жизнь в официальных документах

Реальность такова, что многие наши сограждане получают доходы, которые не полностью находят отражение в официальных документах. Банки не готовы полностью отказываться от таких клиентов.

Подобным заемщикам нет смысла обращаться к тем финансово-кредитным» учреждениям, которые ориентированы на обслуживание юридических лиц (например, «Россельхозбанк»).

Но банки, ориентированные на физлиц (такие как «Хоум кредит») могут выдать им заем.

Косвенные методы оценки кредитоспособности заемщика трудоемки. Они базируются на изучении его трат и имущественного положения. Банку может потребоваться информация об автотранспорте, который принадлежит потенциальному клиенту, о его затратах на отпуск, подробные данные о составе и благосостоянии родственников. Упростит ситуацию наличие поручителей.

https://www.youtube.com/watch?v=ZXgEPWuyH_M

В 2020 году из-за экономических проблем и снижения качества кредитных портфелей банков такие косвенные методы стали применяться реже. Получить подобным образом кредит в валюте почти невозможно.

Традиционный способ оценки кредитного рейтинга заемщика

Показатель кредитного рейтинга – основа анализа финансового состояния заемщика. Он высчитывается на основании официальных документов. Используются такие критерии:

- Количество просрочек. Чем выше была платежная дисциплина в прошлом, тем лучше.

- Существующая долговая нагрузка. Чем она ниже, тем платежеспособнее клиент.

- Виды кредитов. Банки с доверием относятся к тем, кто уже имеет в своей биографии погашенные ипотечные кредиты или займы на покупку автомобиля.

- Количество потребительских кредитов. Слишком частое использование потребительских кредитов – плохой признак. Это свидетельствует о низкой финансовой культуре.

Полное отсутствие кредитной истории – не очень хороший фактор. Такой заемщик для банков – это «белое пятно».

Стоит понимать, что выстроить позитивный кредитный рейтинг – трудно, а потерять – легко. Поэтому надо строго придерживаться условий кредитного договора, чтоб не усложнять себе взаимоотношения с банками в будущем.

: Требования банков к заемщику

Видео:Кому дают ипотеку? Какие требования к заемщикам?Скачать

Условия ипотеки: срок кредитования, сумма, валюта, первоначальный взнос, требования к заемщику %

Практически единственной возможностью приобрести собственное жилье является ипотечное кредитование. Крупные банки предлагают среднерыночные условия ипотеки и стандартные требования к заемщикам.

Но в каждом случае приходится самостоятельно просчитывать сумму кредита, переплату и определять, выгодно ли покупать квартиру в ипотеку.

Просчитать все варианты и брать ипотеку.

Основные условия ипотеки

Большинство кредитно-финансовых организаций предлагают схожие условия. Особенности имеют только льготные программы, которые реализуются с государственной поддержкой.

Срок кредитования

Ипотека оформляется на срок от 3 до 30 лет. Эксперты «Авито Недвижимость» рассчитали, что среднестатистической российской семье требуется 10 лет, чтобы выплатить жилищный кредит за однокомнатную квартиру на вторичном рынке. В Москве этот срок составляет в среднем 24 года.

Чтобы рассчитать оптимальный период кредитования, нужно определить сумму, которую заемщик сможет ежемесячно вносить в счет ипотеки.

Максимальная финансовая нагрузка – 40% дохода. Ежемесячный платеж нужно разделить на сумму кредита. Получится число месяцев, за которые заемщик сможет выплатить долг.

Сумма ипотечного кредита

Сумма варьируется от 300 тыс. до 20 млн руб. Средний размер ипотеки в России – 2,64 млн руб. Размер кредита зависит от стоимости объекта недвижимости, местонахождения (в Москве и Санкт-Петербурге лимиты увеличены) и платежеспособности заемщика.

Валюта

Жилищное кредитование осуществляется преимущественно в рублях. Прямого запрета на сделки в долларах или евро нет, но ни банкам, ни заемщикам невыгодно иметь дело с ипотекой в иностранной валюте.

Общие требования к заемщику

В разных кредитно-финансовых организациях требования к заемщику различаются незначительно. Основными являются наличие официального трудоустройства, платежеспособность и положительная кредитная история.

Постоянная прописка

В требованиях большинства банков есть пункт об обязательной постоянной регистрации в регионе присутствия кредитно-финансовой организации.

Клиенту с временной пропиской готовы выдать ипотеку АльфаБанк, Россельхозбанк, Уралсиб, Сбербанк, Открытие. В банке Тинькофф на регистрацию обращают внимание только для верификации заемщика, в ВТБ и вовсе исключили прописку из числа требований.

Трудоустройство

Наличие официального трудоустройства практически всегда находится в числе обязательных требований к потенциальному заемщику.

https://www.youtube.com/watch?v=QEId4iWm9Kk

Но вместо трудовой книжки или договора можно представить справку по форме банка или выбрать ипотечную программу по двум документам.

Такие предложения предполагают повышенные требования к размеру ПВ (не менее 30% стоимости недвижимости) и невыгодную заемщика процентную ставку.

Стаж работы

Для оформления ипотеки в Газпромбанке необходимо подтвердить наличие минимум 3 месяцев непрерывного стажа на последнем месте работы, в АльфаБанке – 4 месяцев, в Сбербанке – 6. В большинстве кредитно-финансовых организаций есть дополнительные требования к общему стажу – не менее 1 года.

Размер дохода

Ежемесячный доход должен быть достаточным для обслуживания запрашиваемой суммы ипотеки. Четких требований к зарплате нет. Претендовать на получение кредита может любой человек, имеющий стабильный источник дохода и способный его подтвердить.

При расчете максимальной суммы ипотеки банки берут во внимание основной источник дохода – официальное трудоустройство (для наемных работников), прибыль от ведения бизнеса (для ИП). Могут учитываться дополнительные доходы, например, сдача имущества в аренду или инвестирование.

Закредитованность

На уровень платежеспособности клиента влияет наличие действующих кредитов и других видов финансовых обязательств (карты с кредитным лимитом, микрозаймы, штрафы, алименты).

Показатель долговой нагрузки рассчитывается как отношение ежемесячных выплат по всем обязательствам к размеру среднемесячного дохода. При закредитованности потенциального заемщика выше 50% большинство банков откажут в оформлении ипотеки. Оптимальный показатель долговой нагрузки – 30-40%.

Кредитная история

Кредитная история (КИ) показывает уровень ответственности заемщика и готовность аккуратно исполнять финансовые обязательства. Наличие беспроблемной КИ и платежеспособность являются наиболее важными критериями одобрения сделки по ипотеке.

При наличии текущих просрочек или испорченной КИ последует отказ в оформлении жилищного кредита. Поэтому сначала нужно восстановить свою репутацию как заемщика.

Для этого следует расплатиться с текущими долгами, взять небольшую ссуду и аккуратно выплатить, начать ответственно пользоваться кредитной картой.

Положительная КИ – один из главных факторов для одобрения кредита.

Основные требования к предмету ипотеки

Жилье, приобретаемое в ипотеку, переходит в залог до того, как весь кредит будет погашен. Чтобы финансовая организация могла реализовать объект в том случае, если заемщик не сможет выплатить долг, квартира или дом должны быть ликвидными.

Основные требования к жилью:

- не находится в аварийном состоянии;

- имеет исправное состояние дверей, окон, крыши;

- не состоит в планах на снос, капитальный ремонт с отселением;

- подключено к отоплению, канализации, электрической сети;

- обеспечено водоснабжением;

- имеет исправное состояние сантехники.

Для квартир в новостройках допускается отсутствие внутренней отделки и сантехнического оборудования, но должны быть проведены коммуникации.

Имущественное страхование

Оформить ипотеку без покупки полиса невозможно, но заемщик имеет право страховать не все риски. Согласно законодательству, обязателен только полис на недвижимость, приобретаемую в кредит. Выгодоприобретателем в этом случае является банк.

В случае повреждения или разрушения квартиры из-за пожара, стихийного бедствия, вследствие противоправных действий третьих лиц и т.п. страховая компания (СК) выплатит оставшуюся сумму ипотеки. Поэтому страховая сумма должна соответствовать размеру кредита.

Стоимость полиса составляет 0,09-0,2% страховой суммы. Цена зависит от состояния жилья, года постройки здания, качества отделки и других факторов. Страховая сумма и ежегодные выплаты постепенно будут уменьшаться (по мере закрытия долга).

Страхование ипотечного жилья обязательно.

Порядок оформления ипотеки

Условно можно выделить такие этапы оформления жилищного кредита (для вторичного рынка):

- Подготовка пакета документов.

- Подача заявки в банк и ожидание решения.

- Предварительное обсуждение характеристик ипотеки.

- Заключение сделки купли-продажи жилья.

- Страхование имущества.

- Заключение ипотечного договора.

- Внесение ПВ.

- Оформление права собственности.

Образец ипотечного договора.

Погашение ипотечного кредита

Банк самостоятельно выбирает схему платежей. Чаще всего используется аннуитетный расчет. При аннуитетной схеме заемщик каждый месяц погашает выданную ранее ипотеку равными платежами, которые состоят из процентов и части основного долга.

https://www.youtube.com/watch?v=UpwYTfJZ2wY

При дифференцированных платежах сумма ежемесячно уменьшается за счет того, что погашение основного долга производится равными долями, а проценты начисляются на остаток и уплачиваются в конце срока кредитования.

При больших суммах и сроках дифференцированные платежи позволяют сэкономить. Но чтобы кредит по такой схеме одобрили, платежеспособность заемщика должна быть на 20-25% выше, чем клиента, который собирается выплачивать ипотеку равными долями.

Размер ежемесячного платежа указывается в графике (прилагается к договору ипотечного кредитования). В случае переплаты или изменения даты платежа можно запросить пересчет и новый график в банке.

Денежные средства в счет кредита можно вносить в отделениях кредитора, безналичным переводом с помощью интернет-банкинга, через платежные терминалы.

Досрочное погашение приводит к уменьшению размера ежемесячного платежа или срока кредитования. Можно выбрать любой вариант, ограничений на досрочное погашение нет.

Часто необходимо предупредить кредитора о своем желании внести крупную сумму в счет ипотеки за 15-30 дней до даты очередного ежемесячного платежа.

Льготные условия для получения ипотеки

Для жилищного кредитования некоторых категорий граждан государство и банки разрабатывают специальные программы. Льготы предоставляются как на федеральном уровне, так и региональными властями.

За счет субсидирования можно уменьшить сумму кредита и упростить процесс выплаты задолженности.

Действующие федеральные программы:

- Доступное жилье для молодых семей. Для получения льготы нужно встать на учет в органах местного самоуправления.

- Ипотека для семей, в которых в 2019-2020 гг. родился второй или последующий ребенок. Можно оформить ипотеку по ставке 6%.

- Военная ипотека. Военнослужащий, участвующий в НИС более 3 лет, может взять кредит с использованием накопленных средств.

- Кредит с материнским капиталом. Средства можно направить на ПВ для приобретения жилья в ипотеку, досрочное погашение.

Льготными условиями могут воспользоваться многодетные семьи, молодые специалисты и другие категории заемщиков.

Льготная ипотека для многодетных семей.

Кому не дадут ипотеку

Требования банков к заемщикам для предоставления ипотеки постепенно ужесточаются.

В зоне риска:

- люди, которые получают зарплату неофициально;

- семьи, которые вносят ПВ материнским капиталом;

- молодые специалисты;

- предприниматели и др.

Точно окажут заемщику с негативной КИ, наличием текущих просрочек, низкой платежеспособностью и оценкой скоринга.

Как увеличить шансы на одобрение заявки

Чтобы повысить вероятность одобрения заявки на ипотечный кредит, необходимо:

- обратиться в банк, в котором оформлена зарплатная карта или закрыт предыдущий заем;

- предъявить расширенный пакет документов;

- доказать наличие постоянного источника дохода;

- оформить обеспечение в виде ликвидного залога или привлечь нескольких поручителей;

- заранее ознакомиться со своей КИ и попытаться ее улучшить, если это необходимо;

- посчитать долговую нагрузку и постараться ее снизить, если необходимо;

- не подавать несколько заявок одновременно.

Что делать, если отказали в ипотеке

Причины отказа не разглашаются, но чаще всего проблема состоит в низком доходе, негативной КИ, долговой нагрузке. За консультацией можно обратиться к кредитному брокеру. Специалист подскажет, в какой банк обратиться, чтобы с высокой долей вероятности оформить ипотеку на хороших условиях.

📹 Видео

Созаемщик по ипотеке. Зачем он нужен и какие у него праваСкачать

Льготная ипотека для IT-специалистов: нюансы и условия | Ипотека для айтишников 2023Скачать

В каком направлении развивается ипотекаСкачать

Дешёвое страхование ипотеки • Страхование ипотеки каждый год • Страховка при ипотеке в СбербанкеСкачать

ИПОТЕКА: Как правильно взять ипотеку? Основные ошибки и правила при выборе ипотекиСкачать

Как взять ИПОТЕКУ правильно? НЕ ДОПУСКАЙ ЭТИХ ОШИБОК!Скачать

Налоговый вычет ЗА ПРОЦЕНТЫ ПО ИПОТЕКЕСкачать

Ипотека 2021 ➤последние изменения ✓требования к заемщику ➤изменения в военной ипотеке в 2021🔷АСКСкачать

Ипотека без комиссии! / Ужесточение условий в 2024 - Продление семейной ипотекиСкачать

Какие проблемы могут возникнуть при оформлении ипотечного кредита?Скачать

НЕ бери ипотеку в 2023 пока не посмотришь это видео!Скачать

Ипотека. Какие есть виды ипотеки. Требования и условия банков.Скачать

Сельская ипотека 2,7 Требования к заемщику, объекты, как получить ипотекуСкачать

Требования для ипотеки в 2020 году, как увеличить шансыСкачать

Как и где получить ипотеку без поручителя. Кто может стать твоим поручителем по ипотеке.Скачать

В чем разница между созаёмщиком и поручителем по ипотеке?Скачать

Как БЫСТРО погасить ипотеку. Выплати ипотеку за 8 летСкачать