Среди активных операций банка наибольшую прибыль приносят выданные гражданам и юридическим лицам кредиты. Однако достаточно 7-9% проблемных активов, и стабильное будущее финансовой организации окажется под угрозой.

Практика банковского дела показывает: низкое качество кредитного портфеля – самая распространенная причина банкротства.

Без оптимально сформированной суммы кредитов, без эффективного управления ими прибыльная деятельность банковской организации невозможна.

Из статьи вы узнаете, что такое банковский кредитный портфель, как он формируется и как кредитные организации управляют этим активом.

- Что такое кредитный портфель

- Основные виды портфелей

- Анализ кредитного портфеля

- Формируется оптимальный банковский портфель

- Управление портфелем

- Кредитные портфели банков с государственным участием

- Продажа кредитного портфеля

- Что происходит с кредитным портфелем в случае банкротства банка

- Заключение

- Кредитный портфель банка

- Кредитный портфель простым языком

- Какие бывают виды

- Как формируется портфель

- Управление кредитным портфелем

- Виды анализов для оценки рисков

- Количественный

- Качественный

- Банкротство

- Продажа портфелей

- Что такое кредитный портфель?

- Что такое кредитный портфель и его виды

- Стадии формирования кредитного портфеля банком

- Качество кредитного портфеля

- Кредитный портфель Сбербанка

- Кредитный портфель — что это такое и как работает

- 1. Что такое финансовые инструменты простыми словами

- 2. Что такое кредитный портфель простыми словами

- 3. Виды кредитных портфелей

- 4. Классификация кредитных портфелей

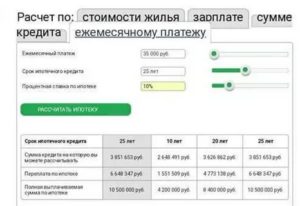

- 5. Требования к получению кредита

- 6. Процентные ставки

- 6.1. Штрафной процент

- 6.2. Соображения

- 7. Преимущества покупки портфеля

- Кредитный портфель банка: что это, формирование, анализ и управление

- Что это такое?

- Виды кредитных портфелей

- Порядок формирования

- Управление

- Анализ

- Продажа

- Краткое резюме статьи

- 🔍 Видео

Что такое кредитный портфель

В экономической литературе нет четкого определения кредитного портфеля (КП). В максимально упрощенном виде, под понятием подразумевают все кредиты банка, выданные и населению, и предприятиям, и организациям из разных сфер. Однако более точной формулировкой ссудного портфеля будет суммарный остаток задолженностей по кредитам на конкретную дату.

Кроме займов к кредитному портфелю принято относить:

- факторинг – финансирование производителей и поставщиков на условиях отсрочки платежей при проведении торговых операций;

- лизинг – форма кредитования, подразумевающая долгосрочную аренду с возможностью последующего выкупа сооружений или оборудования;

- обязательства по банковским векселям, гарантиям и поручительствам.

Обратите внимание! Заемщик возвращает банку полученные денежные средства с процентами. Кроме того, он оплачивает различные комиссионные сборы и штрафы в случае задолженностей и нарушения графика платежей. Однако все эти суммы сверх тела кредита не включаются в КП. То есть размер портфеля определяется суммой по займам в «чистом» виде, без учета процентной прибыли.

Основные виды портфелей

Классификация кредитных портфелей зависит от признака или показателя, который берется за основу. Например, с точки зрения типов клиентов КП разделяют на клиентский и межбанковский. В свою очередь, клиентский – дифференцируют на деловой (кредиты юридических лиц) и персональный (займы населению).

Если портфель отвечает требованиям по разнообразию кредитных продуктов, доходности, видам операций, то его называют диверсифицированным. Если в нем преобладают кредиты определенных видов – концентрированным.

По соотношению риска и доходности выделяют:

- сбалансированный КП — оптимальное соотношение между риском и доходом;

- рискованный — высокий доход и высокий риск;

- нейтральный — низкий доход и низкий риск.

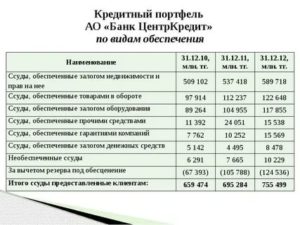

Когда говорят о валовом портфеле, то имеют в виду все выданные банком кредиты. А чистый КП – это валовый за вычет суммы резервных средств. По видам валют портфели бывают в национальной и иностранной валюте.

Анализ кредитного портфеля

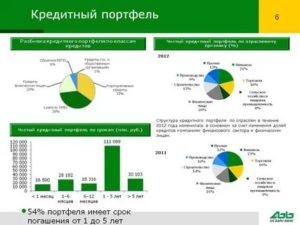

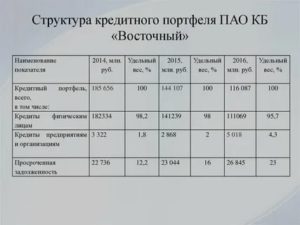

Чтобы оценить положение отдельного банка на фоне банковского рынка всей страны и оценить динамику его развития, используется количественный и качественный анализ кредитного портфеля. Количественным методом определяется структура и состав КП за определенный период: количество кредитов, сроки кредитования, валюта займов.

Качественный метод предполагает анализ таких показателей как:

- доходность;

- ликвидность (возможность продать портфель по рыночной цене);

- рискованность;

- целенаправленность (меры по оптимизации портфеля должны соответствовать стратегическим целям банка).

На основе проведенных аналитических исследований руководство банка выбирает такую стратегию управления активами, которая в перспективе повысит экономический рост организации.

Формируется оптимальный банковский портфель

Как определить, что та или иная финансовая организация сформировала качественный кредитный портфель? Специалисты в области денежного обращения предлагают такой ответ на вопрос: КП считается качественным, если он обеспечивает владельцу требуемый уровень доходности при достаточной ликвидности и приемлемом уровне риска.

Деятельность банка в сфере кредитования, его стратегия и тактика определяются нормами кредитной политики, а масштабы операций зависят от размера капитала банка. Для эффективной работы стоит определить структуру деятельности и выбрать сегменты рынка для работы.

Поэтому портфель формируется на основе установленных показателей:

- доля ресурсов, которую можно использовать для выдачи кредитов;

- приоритетные типы кредитов;

- концентрация кредитов по заемщикам и отраслям;

- географические регионы бизнеса;

- лимиты по кредитам.

Важно! Универсальной кредитной политики не существует. Каждая организация, учитывая экономические, географические и прочие исходные данные, самостоятельно выбирает, как ей развиваться.

Когда параметры КП определены, банк периодически и системно проводит следующие мероприятия:

- анализ актуальной ситуации на рынке, т.е. определение факторов, влияющих на спрос и предложение по кредитованию;

- анализ собственного кредитного потенциала (величина средств в банке без учета резерва);

- соблюдение баланса между потенциалом и размером выданных займов;

- анализ выданных кредитов по различным показателям (по категории заемщиков, срокам погашения, типу кредитов, рискам и пр.);

- разработка мер по оптимизации.

Управление портфелем

Выделяют три основных этапа управления банковским портфелем. Два из них уже были названы: это формирование КП и его анализ (оценка качества). Третий этап – регулирование и корректировка. Он подразумевает регулярную работу по увеличению прибыли и снижению рисков по кредитным операциям.

Для повышения эффективности КП процесс управления обычно включает следующие способы:

- модернизация банковских продуктов – создание и продвижение новых, а также изменения в уже существующих условиях кредитования;

- продажа и покупка активов;

- определение размера резервного фонда;

- регулярная работа с заемщиками и ревизия кредитов — контроль выплат, стоимости залога и пр.;

- выявление проблемных кредитов на ранней стадии;

- диверсификация портфеля — кредитные средства равномерно распределяются между крупными и мелкими клиентами, а также между кредитными продуктами разного вида;

- привлечение новых клиентов.

Приведем пример управления КП из практики. В октябре 2019 года по официальным требованиям Центробанка России увеличились лимиты резервирования средств для банков и вступило в силу указание учитывать общую закредитованность заемщиков. Изменения повлекли увеличение стоимости займов для кредиторов.

https://www.youtube.com/watch?v=KzhzhluDADA

Поэтому накануне вступления в силу требований более половины из 50 крупнейших финансовых организаций в августе-сентябре решили нарастить свои кредитные портфели. В сумме они выдали физическим лицам в долг 18 трлн рублей. По сравнению с 2018 годом количество только необеспеченных займов увеличилось более чем на 20%.

Кредитные портфели банков с государственным участием

У государственных банков объемы выдачи займов растут гораздо интенсивнее, чем у частных. По данным статистики за 9 месяцев 2019 года банки с госучастием получили рекордную прибыль. Среди лидеров по наращиванию ссудного портфеля – ВТБ и Россельхозбанк.

Самые большими КП среди госбанков владеют*:

| Кредитный портфель (население), млн руб. | Кредитный портфель (организации, предприятия), млн руб. | |

| Сбербанк | 6,9 | 12,04 |

| ВТБ | 2,9 | 7,3 |

| Газпромбанк | 0,56 | 3,6 |

| Россельхозбанк | 0,45 | 1,7 |

| Открытие | 0,28 | 0,8 |

*по состоянию на 1.10.2019 г.

Исследования показали, что за последние три года объем займов физлицам у госбанков увеличился более чем на 6 трлн рублей.

В то время как у частных банков такой показатель за 36 месяцев оказался ниже в 10 раз. Корпоративный портфель госбанков увеличился вдвое за 6 лет, у частных – только на 62%.

Это вызвано перетоком корпоративных клиентов в государственный финансовые структуры.

Продажа кредитного портфеля

В определенный момент руководство банка может принять решение о смене вектора развития или прекратить работу в определенном регионе. Тогда кредитный портфель продается другому участнику рынка. Чаще активность банков по продаже КП повышается в периоды экономической нестабильности. Кредиторы стремятся получить за свои активы полную стоимость и высвободить баланс на новые проекты.

Банк не обязан уведомлять своих клиентов, когда продает портфель. Для заемщика при этом изменяются только реквизиты выплат по непогашенным кредитам. Условия кредитования остаются прежними. В случае, когда кредитополучателю не сообщили новые реквизитные данные, и очередной платеж по графику он сделал на старый счет, предъявить претензии к нему никто не имеет права.

Обратите внимание! Если смена кредитора приводит к дополнительным расходам для заемщика, то по закону такие расходы ему должны быть компенсированы. В соответствии со ст. 382 ГК РФ предыдущая и новая кредитная организации совместно возмещают должнику затраты от перехода кредита.

Что происходит с кредитным портфелем в случае банкротства банка

При банкротстве кредитного учреждения Центробанк РФ издает указание о лишении финансовой организации лицензии и, соответственно, права осуществлять кредитную деятельность. При этом вся собственность банка и его кредитный портфель выставляются на продажу. Оставшиеся платежи по кредитам заемщики будут возвращать новому владельцу портфеля и в полном объеме.

Важно! Бывают случаи, когда банки в кризисных ситуациях предлагают заемщикам погасить кредиты досрочно на выгодных условиях. Однако обязать клиента вернуть деньги раньше срока на основании банкротства кредитора нельзя.

Заключение

Прежде чем выдать кредит, банки тщательно проверяют потенциальных заемщиков. Не имеет значения, речь идет о физических лицах, ИП или предприятиях. Объективная оценка финансового состояния кредитополучателя снижает риски кредитора и формирует оптимальный кредитный портфель. Все кредитные компании стремятся управлять им таким образом, чтобы регулярно получать прибыль.

Видео:Анализ кредитного портфеля банкаСкачать

Кредитный портфель банка

В каждом банке есть специалист, который ведет учет кредитного портфеля. Это позволят оценивать финансовое состояние компании и при необходимости принимать важные решения, связанные с возвратом средств. Рассмотрим, что такое кредитный портфель (КП), и каким он бывает. Отдельное внимание уделим вопросу управления.

Кредитный портфель простым языком

КП – это совокупность банковских активов, которые переданы физическим или юридическим лицам в кредит. Простыми словами, это задолженность по ссудам на конкретный период времени.

Важно учитывать, что в его состав не входят проценты и иная прибыль (штрафы, неустойки), которые банк получит в конце срока действия договора.Внимание! Поскольку КП является активом, финансовое учреждение имеет право его в любой момент продать. Цена пакета зависит от многих факторов, таких, как платежеспособность заемщика, процент возврата и т.д.

Какие бывают виды

Для удобства учета уполномоченные специалисты банков делят кредитный портфель банка на несколько групп.

Выделяют:

- Нейтральный. Это самый дорогой и основной, поскольку в него входят заемщики, которые выполняют обязательства по оплате долга. При этом в данный вид входят клиенты, которые несколько раз нарушали сроки оплаты, но производили оплату с учетом начисленных процентов максимально быстро. Приобретая такой пакет, новый кредитор получает возможность получить хорошую клиентскую базу, которым в дальнейшем можно предложить новые финансовые продукты.

- Рисковый. Продают его в пределах 30-70% от размера общей задолженности. Как правило, это проблемные заемщики, которые вносят оплату с большими просрочками, постоянно игнорируют звонки сотрудников отдела взыскания или вовсе не вносят платежи.

- Смешанный. Это, так называемая, золотая середина, в которую входят должники, которые с опозданием или частями погашают долги. Цена по такому пакету согласовывается персонально, после проведения тщательного анализа на предмет возврата.

Внимание! Рисковые портфели всегда продаются по минимальной стоимости. На практике бывают ситуации, когда микрофинансовые компании выделяют злостных неплательщиков с долгом в 3 миллиона рублей и продают их за 300-500 рублей коллекторам.

Как формируется портфель

Каждый коммерческий или государственный банк ставит задачу – сформировать кредитный портфель. Благодаря этому можно получить прибыль. При формировании остатка долга используют несколько этапов, который должен пройти кредитор, предоставивший деньги в долг под проценты.

Этапы:

- Проводится учет факторов, которые могут влиять на величину спроса.

- Создается определенный кредитный потенциал. При наличии возможностей, на данном этапе он увеличивается.

- Сравнение спрогнозированного потенциала со структурой займов. Показатели должны быть равны или незначительно разниться.

- Анализ сведений по оформленным займам. В данном случае уделяется внимание заемщику. Важно понять, каким образом он погашает ссуду.

- Оценка. На данном шаге следует понять, насколько эффективно сформирован КП.

- Определить ряд мероприятий, с помощью которых финансовое учреждение сможет улучшить КП.

Перечисленные этапы характерны как для деятельности коммерческого банка, так и микрофинансовой компании.Внимание! Цена пакета определяется многими факторами: общий остаток долга, количество договоров, средняя сумма долга, статистика платежей и рискованность.

Управление кредитным портфелем

цель любого финансового учреждения – это получение прибыли. При этом показатель должен находиться в диапазоне 95-100%. При выдаче ссуды прибыль – это проценты, плата за годовое обслуживание счета, пени, штрафы, плата за уведомления и т.д. Для получения запланированной прибыли кредиторам следует управлять КП. В своей работе они стремятся максимально снизить риски и повысить доходы.

Этапы:

- Все активные займы классифицируются. После этого определяется уровень риска в отношении каждого заключенного договора. В завершение оценивается соотношение между доходом и рисками.

- Определяется процентное соотношение заемщиков и выданных кредитов.

- Оценивается качество портфеля в целом.

На данном шаге полученный результат сравнивается с рыночной доходностью и процентными ставками. Также в расчет берутся условия конкуренции с другими кредиторами. Многие компании берут в расчет стоимость привлеченных активов.

- Определяются резервы, которые выручат в результате финансовых потерь.

- Принимают ряд мер, в результате которых качество КП улучшится.

Для изменений КП в лучшую сторону используют:

- операция по внедрению на рынок новых конкурентных продуктов;

- изменение в лучшую сторону условий по действующим продуктам;

- продажа проблемных клиентов (переуступка прав).

Внимание! Качественное управление КП всегда основано на том, что учитывается активный клиент и берется ориентир на привлечение нового. При этом выдавать займы учреждения будут только платежеспособным гражданам.

Виды анализов для оценки рисков

Со стороны может показаться, что финансовые учреждения очень просто получают прибыль, за счет процентов и иных платежей. На самом деле это не так. В своей работе они тщательно анализируют риски, чтобы получить запланированную прибыль. На практике используется количественный и качественный способ.

Количественный

Он ориентирован на формирование суммы оформленных кредитов. Эта структура очень простая, поскольку позволяет рассчитать количество договоров, цифры и провести сравнение.

https://www.youtube.com/watch?v=63Yi-yFjoEU

Для проведения нужны следующие мероприятия:

- Определяется, сколько за конкретный период было заключено продуктов. Для получения более точной информации делается учет в рамках каждого продукта и программы, на конкретную дату.

- Полученные значения по разным программам складываются в единое целое, для получения полной картины.

- Определяется итоговая сумма задолженности. Дополнительно может быть определена сумма долга в отношении каждого продукта.

- Делается сравнение с данными, полученными за аналогичный период.

- Полученные результаты сравнивают с планом.

цель, которую преследуют специалисты, используя данный метод – это определить, какой продукт пользуется наибольшей популярностью.

Это необходимо для того, чтобы сравнить самый лучший продукт с предложениями конкурентов, и при необходимости внести изменения.Внимание! Благодаря количественной оценке можно определить выгодные и рисковые направления.

После получения актуальной информации проще сделать выбор, реструктурировать долг или продать его.

Качественный

его цель, это максимального эффективно определить рискованность КП.

Для этого:

- Определяется количество действующих займов. Из них смотрят, какие являются ненадежными.

- Высчитывается сумма, которую должны были клиенты внести по ненадежным займам, но просрочили.

- Создается специальный график, который отражает просрочку, исходя из суммы и срока.

- Принимается решение, какие договоры нужно продать, а с кем можно еще договориться, путем изменения условий.

Внимание! Как правило, его используют учреждения, которые в ближайшее время приняли решение избавиться от проблемных клиентов.

Банкротство

Часто по новостям можно услышать, что тот или иной банк признан банкротом. При этом некоторые заемщики уверены, что в таком случае освобождаются от погашения долга. На самом деле не все так просто, поскольку долг возвращать придется.

Не секрет, что зачастую финансовые учреждения не только выступают кредиторами, но и сами берут средства в долг:

- у населения, открывая договоры вклада, инвестирования и т.д.

- иных учреждений.

Если нет прибыли, то учреждение может признать себя банкротом. Однако это происходит не по собственной инициативе, а после того, как специальный управляющий ЦБ оценит ситуацию и выдвинет ряд мер, для ее улучшения.

Если по итогам отведенного срока меры не дают результата, то компания объявляется банкротом, и долг продают.Внимание! Многие заемщики переживают, что после продажи долга новый кредитор может увеличить процентную ставку по договору.

Важно отметить, что в рамках закона нельзя менять условия по таким договорам в одностороннем порядке. Клиент имеет право погашать займ по той же схеме, что он был предоставлен.

Продажа портфелей

Если принято решение о банкроте, то КП всегда продается иному финансовому учреждению.

При этом заемщик:

- должен получить официальное письмо, в котором будет дата приказа о банкротстве;

- получает новые реквизиты, на которые должен вносить оплату;

- не подписывает никаких дополнительных соглашений в офисе, если только они не направлены на снижение ставки (актуально для хороших клиентов, которые не нарушали сроки оплаты).

Внимание! Цена пакета определяется многими факторами: общий объем долга, количество договоров, средняя сумма задолженность, статистика платежей и рискованность.

Опытные специалисты в такой ситуации рекомендуют обращать внимание на кредитную историю. Часто при переуступке прав попадают данные в БКИ о просрочке. Такая запись может в дальнейшем помешать оформить новый заем на выгодных условиях.

Видео:Кредитный портфельСкачать

Что такое кредитный портфель?

Одной из основных банковских операций является кредитование. Выдача кредитов обеспечивает прибыль для банковской организации и, как следствие, стабильность существования на финансовом рынке. Выдавая займы физическим лицам и предприятиям, банк формирует свой кредитный портфель.

Что такое кредитный портфель и его виды

Кредитный, или как его еще называют, ссудный портфель – это общий объем долга по всем кредитам, включая просроченную задолженность, выданным банком для юр. и физ. лиц.

При расчете кредитного портфеля в него не включаются начисленные проценты за пользование заемными средствами, пени и штрафы за нарушение условий договора кредитования, банковские комиссии или другие платежи от клиентов.

Только чистая задолженность по телу кредита.

https://www.youtube.com/watch?v=gkD91ij6FCs

Кредитный портфель можно классифицировать по различным признакам:

- степень риска;

- категория заемщика;

- валюта;

- доходность;

- вид подчиненности кредитора

В некоторых источниках также рассматривается рискованный портфель, который отличается высокой степенью доходности при повышенном уровне риска невозврата заемных средств.

Вот простой пример рискованного портфеля.

Возможно, вы слышали или читали о случаях, когда банк отказал в кредите солидному заемщику, зато выдал кредиты дяде Васе и дяде Пете, которые хотя и работают, но известные любители выпить. Так что долг могут и не отдать.

Действия банка в этом случае кажутся глупыми, но самом деле хорошо описываются в рамках кредитной политики: солидному заемщику банк должен выдать крупную сумму под низкий процент.

Что получается? Вероятность возврата большая, но прибыль маленькая. Если банк хочет заработать больше, он может разбить эту же сумму на несколько менее надежных заемщиков, но под более высокий процент.

Риски невозврата таким образом снижаются в результате диверсификации. Т.е.

чтобы сформировать оптимальный кредитный портфель, банку следует анализировать количество и степень рискованности выданных кредитов: этот принцип действует как в российских, так и зарубежных банках.

В зависимости от того, кто является заемщиком по кредиту, выделяют три вида ссудных портфеля:

- персональный – кредиты для физических лиц;

- деловой – кредиты для юридических лиц;

- межбанковский – кредиты, выданные другим банковским организациям

По валюте займа выделяют портфели:

По показателю доходности в портфеле у банка могут быть операции, приносящие и не приносящие доход. К первой категории относятся привычные банковские кредиты, за пользование которыми начисляются проценты. Ко второй группе относятся беспроцентные ссуды, займы с замороженными процентами и т.д. Про отличия ссуды от займа читайте здесь.

По степени подчиненности банковской организации выделяют портфели головного отделения и портфели филиалов.

Стадии формирования кредитного портфеля банком

Формирование оптимального ссудного портфеля является конечной целью кредитной политики банковской организации. Он должен одновременно отвечать следующим условиям:

- все выданные займы соответствуют имеющимся в распоряжении банка финансовым ресурсам по сумме и сроку возврата;

- максимально возможный уровень доходности;

- минимально допустимый уровень риска

Существует 5 этапов формирования оптимального кредитного портфеля:

На первом этапе банк собирает и анализирует информацию о внутренних и внешних факторах, влияющих на кредитные операции.

К внутренним относятся все факторы, непосредственно связанные с самим кредитным учреждением, например, наличие собственных денежных средств, уровень квалификации работников и т.д.

К внешним – кредитно-денежная политика государства, ключевая ставка ЦБ РФ, региональные особенности финансового рынка и т.д.

На следующем этапе определяются источники средств для кредитования. Они делятся на две группы – краткосрочные и долгосрочные. Источниками средств являются личные деньги кредитной организации и денежные средства, привлеченные банком от населения, юр. лиц или других банков. Кроме того, банк вправе выпустить облигации.

Далее кредитная организация анализирует, сколько средств и на какой период она привлекла, а также количество и срочность выданных займов. Если у банка недостаточно средств, ему необходимо найти дополнительные источники, о которых шла речь на прошлом этапе.

Если потенциал превышает количество выданных кредитов, то оставшиеся деньги могут быть направлены на другие операции.

Резерв, впрочем, должен быть не слишком велик: большое количество свободных средств хорошая страховка на случай кризиса, но одновременно и показатель низкого процента оборачиваемости средств.

https://www.youtube.com/watch?v=qW3I3DWnnZ8

Анализ выданных кредитов: четвертый этап. На данном этапе определяется структура кредитного портфеля. Банк рассматривает совокупность выданных займов по различным критериям – сроку возврата, категории заемщиков, обеспеченности и т.д. И уже на последнем этапе оценивается эффективность конечного продукта и разрабатываются меры по повышению его качества.

Качество кредитного портфеля

Для определения качества кредитного портфеля используются следующие критерии:

- степень кредитного риска – потенциальные потери, которые могут возникнуть из-за снижения платежеспособности клиентов;

- доходность – максимально возможная прибыль при допустимом риске;

- ликвидность – объем займов, своевременно возвращаемых заемщиками

По степени риска невозврата выданные банковские займы делятся на 4 категории:

- стандартные – риск практически отсутствует;

- нестандартные – умеренный риск;

- сомнительные – высокий риск;

- безнадежные – вероятность погашения задолженности равна нулю, фактически займы из данной категории являются финансовыми убытками банка

Как уже упоминалось выше, низкий риск ссудного портфеля не гарантирует его высокое качество, так как низкорисковые инструменты не приносят банку высокую прибыль.

Все как в классических инвестициях: банк находится между полюсами низкого и высокого риска своих заемщиков, каждый из которых способен приносить соответствующую доходность.

И как в классических инвестициях, принятие высокого риска (выдача доходных займов при наличии спроса) не гарантирует получение высокой доходности (своевременного погашения всех кредитов).

Интересный факт: кредитные портфели можно продать. Обычно этим занимаются микрофинансовые организации с огромными процентами вроде 1% в день — и следовательно, с максимальным числом невозвратов. Пулы таких долгов часто можно приобрести с огромным дисконтом, буквально за копейки.

Кредитный портфель Сбербанка

Все кредитно-финансовые организации ежемесячно рассчитывают финансовые нормативы и представляют полученные показатели в Центробанк РФ, а также размещают их в открытом доступе. Например, они есть на сайтах kuap.ru и analizbankov.ru. Рассмотрим для примера кредитный портфель Сбербанка за первый квартал 2020 г.

| Показатель | 01.01.20 |

Видео:Кредитный портфельСкачать

Кредитный портфель — что это такое и как работает

Первый подход к финансовым активам требует определения их концепции. Для этого придется прибегнуть к более общей концепции финансового инструмента, в соответствии с которой включаются как финансовые активы, так и обязательства.

1. Что такое финансовые инструменты простыми словами

Финансовый инструмент — это контракт, в результате которого возникает финансовый актив в одной компании и одновременно финансовое обязательство или долевой инструмент в другой компании.

Это определение особенно примечательно в связи с договорным характером, относящимся к финансовым активам. Это определение будет очень полезным, когда речь идет о сделках, которые могут быть похожи на финансовый актив. Например, займы, выданные налоговым органам.

Требование договора позволяет исключить их из концепции финансовых активов и относиться к ним соответствующим образом.

Также полезным будет узнать набор финансовых активов:

- Денежные средства и их эквиваленты.

- Торговая дебиторская задолженность: клиенты и разные должники.

- Кредиты третьим лицам, такие как кредиты и финансовые займы, предоставленные, в том числе в связи с продажей активов.

- Долговые ценные бумаги других приобретенных компаний, такие как облигации и векселя.

- Долевые инструменты других приобретенных компаний: акции, паи в организациях коллективного инвестирования и другие долевые инструменты.

- Деривативы с благоприятной для компании оценкой, включая фьючерсы, опционы, свопы и форвардные продажи и покупки иностранной валюты.

- Прочие финансовые активы, такие как депозиты в кредитных организациях, авансы и ссуды сотрудникам, гарантии и депозиты, дивиденды к получению и выплаты, требуемые по собственным долевым инструментам.

Хотя этот список может быть полезен для тех, кто не знаком с этим типом инструментов, следует иметь в виду, что он может ввести в заблуждение. Причина заключается в том, что под такими общими наименованиями, как акции или облигации, включены инструменты с финансовыми характеристиками, которые не совсем соответствуют тому, что можно было бы ожидать от этих инструментов.

https://www.youtube.com/watch?v=qBzPb3wFiSQ

Также следует рассмотреть следующее определение финансовых активов:

Финансовый актив — это любой актив, который является: денежными средствами, долевым инструментом другого предприятия, или который представляет собой контрактное право на получение денежных средств или другого финансового актива, или на обмен финансовыми активами или обязательствами с третьими сторонами на потенциально выгодных условиях.

Определение, безусловно, является сложным во второй части и направлено на квалификацию операций, осуществляемых с собственными долевыми инструментами компании.

Обобщая вышеприведенное различие, финансовый актив или финансовое обязательство возникает в сделках, расчёты по которым должны производиться путем предоставления собственных долевых инструментов.

В любом случае, должно быть ясно, что речь идет о сделках, расчёты по которым осуществляются путем поставки долевых инструментов, так как денежные расчёты, основанные на стоимости долевых инструментов, в любом случае являются финансовыми активами или обязательствами.

2. Что такое кредитный портфель простыми словами

Кредитный портфель — это совокупность кредитов и финансов, которыми владеют или управляют банки, инвестиционные компании или даже государственные учреждения.

Фонд состоит из документов, покрывающих финансовые активы, а также операций, через которые финансируется третья сторона.

Под кредитным портфелем можно также понимать кредиты, которые банк выдает третьим лицам, что является основным видом деятельности банка, который занимается финансовым посредничеством в отношении денежных ресурсов.

Владелец портфеля или указанных документов оставляет за собой право требовать исполнения обязательств, описанных в тексте. Кредитные портфели являются активом, так как они генерируют постоянный доход от платежей по кредитам. Кредитный портфель банка представляет собой сумму средств, предоставленных заёмщикам, плюс заработанные и не взысканные проценты.

Портфель крайне важен для банков, потому что через него генерируются доходы или прибыль путем инкассации процентной ставки по выданным кредитам.

Активная ставка — это проценты, взимаемые банком за размещение кредитов.

Ставка ответственности представляет собой проценты, которые банк выплачивает по депозитам, привлеченным от третьих лиц.

Приобретение дефолтных кредитных портфелей, бизнес, который растет в результате кризиса, может предложить покупателям неплохой доход.

3. Виды кредитных портфелей

Кредитный портфель обычно состоит из нескольких типов кредитов:

- Коммерческие;

- Долевые кредитные линии;

- Ипотечные кредиты;

Существует два механизма, с помощью которых портфельный менеджер получает кредиты, один — путём выдачи новых кредитов, а другой — путём приобретения существующих кредитов.

Обычно банки оформляют ипотечные кредиты и кредитные линии.

Во многих случаях и при необходимости банк может продать ипотечные кредиты инвестиционным компаниям, которые, в свою очередь, создают ипотечные портфели от разных банков.

4. Классификация кредитных портфелей

Существует три основные классификации кредитных портфелей:

В зависимости от характера их активов:

- Чистый портфель, состоящий из одного и того же вида активов, например, акций.

- Смешанный портфель, включающий в себя разнообразные активы.

В зависимости от уровня задолженности:

- Кредитный портфель, в который вложены деньги в безрисковый актив.

- Долговой портфель, в котором нет инвестиций в актив, а есть кредитное плечо.

По выдаче:

- Текущий портфель. Определяется как кредиты, выданные банком, которые соответствуют плану рассрочки, предоставленному банком.

- Просроченный портфель. Под просроченным портфелем понимаются все кредиты, которые не соответствовали предоставленному банком плану платежёй.

- Портфель в исполнении. Все кредиты, которые не соответствуют платёжному плану, выданному банком, обозначаются как недействующие кредиты и будут взысканы законным путём.

Так как это счёт активов, его остаток всегда должен быть дебетовым и представлять собой сумму, которую банк должен получить от своих клиентов.

Клиент, для того чтобы возобновить или активировать обязательства портфеля в случае невыполнения обязательств, должен сначала выполнить платёж в размере 100% от начисленных или накопленных процентов на дату регуляризации или переноса сроков погашения кредита.

Кредиты, имеющие задолженность по нескольким платежам, должны соответствовать требованиям по уплате процентов и других расходов, а также причитающимся платежам.

5. Требования к получению кредита

Для получения кредита клиенты банка должны соответствовать, как минимум, следующим требованиям:

- Демонстрация экономической платежеспособности.

- В зависимости от требуемой суммы предоставить реальные и личные гарантии.

- Физические лица, желающие получить доступ к кредиту, должны быть совершеннолетними.

Для того чтобы определить стоимость реальной гарантии, она должна быть подкреплена экспертным заключением, подготовленным специалистом в данной области.

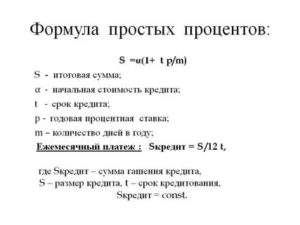

6. Процентные ставки

При погашении или рефинансировании любого или всех кредитов в портфеле менеджер может использовать полученные средства для приобретения новых кредитов.

В этом случае процентные ставки по новым кредитам могут превысить процентные ставки по выплаченным кредитам, и в этом случае доход, полученный от портфеля, увеличивается.

Однако всегда может произойти обратное и доход от портфеля может уменьшиться.

https://www.youtube.com/watch?v=pjIOvbBu1R0

Существует также возможность выпуска облигаций, привязанных к кредитному портфелю, когда это происходит, выплата процентов по первоначальным облигациям связана с выплатой процентов по лежащим в их основе кредитам.

6.1. Штрафной процент

В случае невыплаты кредита взимаются штрафные проценты.

При расчёте штрафного процента за основу берётся общий остаток основного долга, даже если сумма задолженности соответствует только основной части причитающихся платежей.

Возникающие в результате вышеуказанного расчета штрафные процентные ставки применяются к основному остатку невыплаченных платежей, даже если причитается вся сумма основного долга по кредиту.

Корректировки этих ставок будут рассчитываться на дату погашения кредитной операции и обновляться с той же периодичностью, с которой финансовые учреждения изменяют свои ставки активов, соответствующие их кредитным операциям.

Расчёт пени за каждый невыплаченный платеж должен производиться на сумму капитала данного платежа, и рассчитывается на дату платежа в соответствии с согласованным планом платежей и в течение всего срока просрочки.

6.2. Соображения

Общая стоимость кредитного портфеля зависит от размера и доходов, которые он приносит. В случае если один из заёмщиков не погасит базовый кредит, портфель теряет стоимость.

В случае если несколько заемщиков задерживают платежи, владелец портфеля обязан скорректировать стоимость портфеля. При определенных обстоятельствах кредитор может стать неплатежеспособным.

В кризисных ситуациях портфели сокращаются за счет отчуждения имущества, что может привести к банкротству кредитора, так как резкое сокращение портфеля не позволяет кредитору выполнить свои долги и обязательства.

7. Преимущества покупки портфеля

Как правило, это делается для того, чтобы получить лучшую процентную ставку, чем та, которая была согласована с банком.

Приобретение портфеля — это кредитная линия, которая состоит из перевода остатка задолженности финансового учреждения в другое учреждение, которое предлагает лучшие условия, либо с точки зрения оплаты (проценты), либо с точки зрения времени (платежи в рассрочку). При этом необходимо учитывать несколько аспектов:

- Проверить приобретаемую процентную ставку;

- Время задолженности;

- Возможность полного высвобождения непогашенного остатка средств;

Этот вариант позволяет людям более ответственно управлять своими финансами, объединяя все свои долги в один и, таким образом, имея больше контроля над своим личным бюджетом. При покупке портфеля важно, чтобы предлагаемая ставка была ниже, чем ставка по текущим кредитам. На рынке они могут составлять менее 1% в месяц.

Когда долги объединены в единое целое, срок выплаты может быть увеличен по лучшей ставке, что увеличивает ликвидность (деньги, которыми люди могут пользоваться).

Первое, что люди должны знать при передаче своих обязательств другому субъекту, это:

- Важно проверить свои ежемесячные платежи, а не только время, которое потребуется для погашения долгов.

- Специалисты рекомендуют поддерживать баланс 70-30 в ежемесячных расходах, где 70% включает в себя расходы на жилье, здравоохранение, питание, образование и транспорт, а 30% идет на сбережения, развлечения и выплаты по кредитам. Ежемесячные долговые расходы не должны превышать 10% от дохода.

- Следует помнить, что добавление нового долга не рекомендуется. То есть неразумно принимать покупку портфеля одним субъектом, а потом влезть в долги к другому. Всегда рекомендуется хранить свои долги только у одного субъекта.

- Проверить предлагаемую процентную ставку (которая ниже, чем текущая). Финансовые учреждения предлагают различные тарифы, не все из них одинаковы.

Не стоит забывать, что доступ к кредитам на протяжении всей жизни требует хорошего финансового поведения и ответственного управления приобретенными обязательствами и кредитами. Для этого необходимо позаботиться о своей кредитной истории, так как это один из важнейших вопросов, которые необходимо учитывать при работе с личными финансами.

Видео:Управление кредитным портфелем PrestimaСкачать

Кредитный портфель банка: что это, формирование, анализ и управление

В настоящей статье мы исследуем, что такое кредитный портфель, какие виды портфеля наиболее распространены в бизнес-среде, а также как его следует формировать и анализировать.

Что это такое?

Кредитным портфелем называют совокупность активов банка, полученных в результате выдаче клиентам различных ссуд. Если говорить простыми словами, то кредитный портфель — это все кредиты, которые были выданы заемщикам на протяжении определенного времени или к отчетной дате.

Отслеживать и анализировать состояние кредитного портфеля очень важно, т.к. от структуры заемщиков и прочих факторов зависит капитализация банка. Кроме того, кредитный пакет, как и любой другой актив, можно продать. А величина такой сделки напрямую зависит от типа заемщиков, общей стоимости портфеля, вероятности возвращения долгов и т.д.

Вопреки распространенному мнению, что в портфель входит не только сам долг, но и проценты по нему, на самом деле это не так. В общепринятом смысле в кредитный портфель включается только «чистая» сумма, которая будет получена после возвращения клиентами «тела кредита». Соответственно, все проценты, штрафы, пеня, комиссии и прочие сопутствующие прибыли не включаются в портфель.

Виды кредитных портфелей

Итак, кредитный портфель банка — это совокупность долгов заемщиков перед банком. Но это слишком неточное определение: заемщики могут быть разными, и от этого напрямую зависит реальная стоимость портфеля.

https://www.youtube.com/watch?v=7nYbX3J8U4o

Ведь если в общей сложности заемщики банка — люди не самые благонадежные, то вероятность возвращения всех задолженностей не так уж высока. И напротив, у надежных банков надежные клиенты, что подразумевает высокие шансы на полное возвращение долгов.

Исходя из этого параметра сформированы два основных вида портфелей: нейтральный и рискованный. Существует также третий вид, который занимает промежуточное положение между этими двумя видами — т.

н. «смешанный», но чаще всего основная клиентская база все равно тяготеет к добропорядочности либо недобропорядочности. Соответственно, портфелей с классификацией «смешанный» очень мало на рынке.

Нейтральный вид портфеля самый дорогой: заемщики исправно, своевременно и в полной мере выплачивают не только основную сумму задолженности, но и все сопутствующие проценты, штрафы и комиссии. Рискованный портфель, напротив, содержит в себе кредиты, выданные не самым благонадежным клиентам.

Чем более рискован портфель, тем меньше его стоимость.

Так, например, нередки ситуации, когда российские МФО соглашаются за 300-500 тысяч рублей продать коллекторским конторам очень рискованный портфель с общей суммой долгов свыше 3 млн рублей.

Поэтому важно думать не только о том, как нарастить кредитный портфель, но также о структуре долгов и рискованности пакета — от этого в не меньшей степени зависит цена предложения.

Порядок формирования

Процедура формирования кредитного портфеля коммерческого банка производится в несколько этапов:

- Сначала должен быть произведен анализ факторов, так или иначе связанных с уровнем спроса;

- Формируется и увеличивается кредитный потенциал;

- Спрогнозированный потенциал должен совпадать со структурой займов, которые позже будут выданы конечным клиентам;

- Анализ данных по выданным займам. Особенно важно изучить поведение клиента при возвращении займов;

- Проведение оценки на предмет качества и эффективности получившегося портфеля;

- В случае необходимости, предприятие может скорректировать эффективность и качество кредитного пакета. Для этого должен быть проведен анализ, а затем проведены мероприятия по устранению причин, приведших банк к не самой высокой эффективности портфеля. Самая распространенная мера в такой ситуации — это изменение условий выдачи кредита. Например, они могут ужесточиться, благодаря чему вырастет надежность портфеля.

Управление

В конечном итоге две главные цели управления кредитным портфелем банка — увеличение рентабельности предприятия при одновременном уменьшении рисков. Соответственно, все мероприятия, проводимые в процессе управления сформированным кредитным пакетом, должны быть направлены именно на достижение этих двух целей. Например, к таким мероприятиям можно отнести:

- Диверсификация портфеля по группам заемщиков. То есть для уменьшения рисков и увеличения прибыли, часть кредитов может быть выдана другой категории заемщиков, которые в целом не представлены в портфеле;

- Административные меры: создание комитета по анализу рынка, более широкое или, наоборот, узкое делегирование полномочий по вертикальной иерархии предприятия; дифференциация отделов по виду займов и т.д.;

- Увеличение контроля за клиентами. Например, может быть ужесточен отбор на выдачу кредита; введена персональная система проведения оценки каждого клиента и т.д.;

- Разработка маркетинговых предложений, ориентированных на общее увеличение клиентской базы. Например, может быть проведена рекламная компания или может быть разработан отдел, создающий и предлагающий клиентам индивидуальные предложения, в высшей степени учитывающие потребности и желания этой категории заемщиков. Кроме всего прочего, успешный маркетинг заодно решает вопрос, как нарастить кредитный портфель банка.

Анализ

Как и в случае с видами займов, анализ кредитного портфеля коммерческого банка также делится на два вида — «количественный» ориентируется на общую сумму выданных кредитов, а «качественный» учитывает, в первую очередь, рискованность кредитного пакета.

https://www.youtube.com/watch?v=eDPMcBGNUpY

Количественный анализ проводится по следующему алгоритму:

- Сначала нужно определить, сколько за установленный период времени было заключено кредитных договоров по каждой конкретной кредитной программе;

- Считаются все кредитные договора по всем программам;

- Затем нужно посчитать итоговую сумму, выданную по всем программам и по каждой в частности;

- Производится сравнение полученных сведений с данными за аналогичный период ранее;

- Проанализированные данные сравниваются с планом предприятия.

задача количественного анализа — это определение наиболее востребованной кредитной программы. Руководствуясь этой информацией, популярную программу можно сделать своим конкурентным преимуществом, также именно на нее следует делать акцент при проведении рекламных компаний.

Количественный анализ выявляет наименее выгодные и наиболее рискованные направления, которые следует либо реструктурировать, либо убрать совсем.

Качественный анализ немного отличается по алгоритму действий:

- Сначала считается процент проблемных кредитов от общего числа всех выданных кредитов;

- Высчитывается общая сумма просроченных платежей;

- Выстраивается график, отображающий динамику общей просроченной задолженности на протяжении установленного периода времени;

- Исходя из этой информации, делается вывод, какие направления следует делать приоритетными, какие нуждаются в реформах, а какие нужно убрать полностью.

Качественный анализ в первую очередь нацелен на определение рискованности пакета, поэтому он отлично подходит тем предприятиям, кто задумывается о скорой продаже этого актива.

Продажа

Под продажей подразумевается чаще всего передача другой организации долговых обязательств. В таком случае заещмики просто становятся должны уже не той организации, что выдавала кредит изначально, а той компании, что купила долговые обязательства.

На успешную продажу и стоимость пакета зависят его общие показатели (объем задолженности, объем выданных кредитов, средняя величина выданного займа и т.д.); рискованность пакета; статистика выплат; соответствие кредитного потенциала со структурой займов.

Поэтому, например, пакет на сумму 1 млн рублей от Сбербанка легко может быть продан за 1,2 млн рублей, т.к. рискованность пакета будет минимальна, а проценты, напротив, будут высоки. И напротив, портфели МФО стоят всего 20-30% от общей стоимости выданных долгов.

Так происходит потому, что руководители МФО продают долговые обязательства только в совсем критических ситуациях, где шанс вернуть долг минимален.

Краткое резюме статьи

В пакет входит сумма всех займов, выданных клиентам и пока еще не возвращенных. Т.к. заемщики бывают разными, такие портфели бывают рискованными и нейтральными. Чтобы сформировать кредитный пакет, нужно сначала проанализировать и разработать кредитные программы, а затем тщательно исследовать динамику выданных займов.

🔍 Видео

Кредитный портфель банка ВТБ в Чувашии на 1 января 2014 года перевалил за 4 миллиарда рублейСкачать

Анализ кредитного риска (банк, лизинговая компания, сервисы микрокредитования)Скачать

Риск-менеджмент кредитного портфеля в ExcelСкачать

Анализ кредитного портфеля коммерческого банка БеларусбанкСкачать

НБД-Банк в 2021 году увеличил кредитный портфель на 35Скачать

Кредитный анализ компании за 10 минутСкачать

Опционы на миллионы: 5 рабочих идей прямо сейчасСкачать

Беру кредит у коллектора и списываю долг бесплатно. Банкротство физических лицСкачать

Вас ОБМАНЫВАЮТ про ПАССИВНЫЙ ДОХОД! Вся правда про инвестиции и заработок на биржеСкачать

Общение Моего Юриста, с Мошенниками из Тиньков Банка(сам банк не в курсе)Скачать

В каком состоянии находится кредитный портфель российских банков? Результаты первичного анализаСкачать

Тинькофф Блэк💳 5 лет работы с банком. Мой опыт. Как оформить картуСкачать

«Тенденция ухудшения качества кредитного портфеля остановилась»Скачать

Анализ кредитного портфеля на системе бизнес-аналитики Qlik SenseСкачать

НБД-Банк за полгода увеличил кредитный портфель на третьСкачать

[КостяПрав] КАК БАНКИ СЧИТАЮТ ПРОЦЕНТЫ: аннуитет и дифференцированныйСкачать

![[КостяПрав] КАК БАНКИ СЧИТАЮТ ПРОЦЕНТЫ: аннуитет и дифференцированный](https://i.ytimg.com/vi/vR1_xtBc7Hw/0.jpg)