Недавно мы рассматривали кредитные карты с большим лимитом, которые предлагают Банки. Теперь остановим внимание на том, какая максимальная сумма потребительского кредита доступна для оформления физическим лицам и как рассчитать сумму кредита по зарплате.

В качестве примера используем Сбербанк.

- Максимальная сумма потребительского кредита в Сбербанке:

- Как рассчитать сумму кредита по зарплате?

- Условия для оформления кредита на большую сумму:

- Страхование

- Максимальная сумма кредита наличными в других Банках:

- Кредитный калькулятор по зарплате: рассчитать сумму кредита по доходу

- Зачем нужен расчёт суммы кредита по доходу

- Расчёт максимальной суммы кредита по доходу

- Как использовать кредитный калькулятор по зарплате

- Сумма кредита по зарплате

- Зачем нужен расчёт суммы кредита по доходу?

- Как использовать кредитный калькулятор по зарплате?

- Кредитный калькулятор

- Онлайн заявка на кредит

- Рассчитайте свой кредит самостоятельно

- Процентная ставка

- Тип ежемесячного платежа

- Как рассчитать максимальную сумму кредита по заработной плате

- Что влияет на размер ипотеки

- Как рассчитать размер займа по заработной плате

- Формула для расчета

- Потребительский займ в Сбербанке и его виды

- Какая должна быть зарплата, чтобы взять кредит 500000, 300000, 1000000 рублей

- Кто может получить миллион в долг от банка

- На что может рассчитывать заемщик с доходом в 15 тысяч рублей

- Нет официального дохода — бери кредит под высокие проценты

- В качестве итога

- Рассчитать максимальный кредит по зарплате (кредитный калькулятор)

- Как банки рассчитывают максимальный кредит?

- Как рассчитать кредит по вашей зарплате? Примеры

- Как повысить сумму кредита?

- Почему могут уменьшить кредит?

- Кредит и неофициальный доход

- Максимальный кредит по зарплате, кредитный калькулятор

- Если завысить зарплату?

- Если взять несколько кредитов?

- Расчет кредита по зарплате в Сбербанке

- Стоит ли брать максимальную сумму?

- Полезные советы

- 🌟 Видео

Максимальная сумма потребительского кредита в Сбербанке:

- без поручительства – 1,5 млн. руб,

- с поручительством – 3 миллиона,

- кредит под залог недвижимости – до 10 миллионов.

В приведенной таблице указаны параметры каждого вида кредитования:

| Кредит без обеспечения | Кредит с поручительством физ. лиц | Кредит под залог недвижимости | |

| Максимальная сумма: | 1 500 000 | 3 000 000 | 10 000 000 |

| Срок кредита (мах): | 5 лет | 5 лет | 20 лет |

| Процентная ставка: | От 17,5% | От 16,5% | От 15,5% |

| Срок рассмотрения | 2 рабочих дня | 2 рабочих дня | До 2 недель |

| Особенные условия | Возможность подать заявку на кредит онлайн для зарплатных клиентов или при наличии специального предложения | Необходим полный комплект документов | Без первоначального взноса |

Помимо основных продуктов, Сбербанк предоставляет кредиты для военнослужащих и лиц, ведущих подсобное хозяйство.

Как рассчитать сумму кредита по зарплате?

Критерии, влияющие на размер кредита:

- Срок кредитования (чем больше срок, тем ниже ежемесячный платеж).

- Категория заёмщика: общие условия, зарплатные клиенты, пенсионеры на обслуживании Сбербанка. Для действующих клиентов (зарплатники, пенсионеры, держатели вкладов) действуют льготные условия и выше шанс получить одобрение.

- Пол (по статистике, женщины считаются Банками более надёжными клиентами).

- Возраст (наиболее вероятно одобрение максимальной суммы клиентам в возрасте 25-45 лет).

- Процентная ставка (вместе со ставкой растет желание Банка одобрить запрашиваемую сумму).

- Размер основного дохода (в остатке на каждого члена семьи после оплаты ежемесячного взноса должно быть не менее 15 тыс. руб.).

Условия для оформления кредита на большую сумму:

- Ежемесячный платеж не должен составлять более 40% от размера заработной платы;

- Доход супругов участвует в расчете;

- При расчете принимайте во внимание иждивенцев (дети, неработающие супруги, инвалиды);

- Чтобы увеличить размер дохода, можно предоставить документальное подтверждение дополнительного заработка (от сдачи собственности в аренду, пенсии, компенсации, стипендии, доход по вкладам, и пр.);

- Для крупных сумм нужна положительная кредитная история;

- Большим плюсом будет наличие депозита или расчетного счета в том Банке, в который Вы обращаетесь;

- Наличие поручителя является важным критерием, возраст поручителя – от 21 года;

- Уровень надежности клиента должен быть высоким (этому моменту на нашем сайте посвящена целая статья);

- Для жилищных кредитов важную роль играет размер материального обеспечения (согласитесь сами, что большую сумму реальнее получить при залоге квартиры, а не ржавого автомобиля 1987 года выпуска);

- Что касается требований к возрасту – есть минимальное значение – 21 год и максимальное (сколько лет исполнится на момент полного погашения) – 75 лет;

- Общий стаж работы должен быть не менее 1 года, и 6 месяцев на последнем месте работы;

- Зарплатные клиенты могут получить потребительский кредит в любом регионе России, для остальных регистрация должна быть на территории того региона, где оформляется займ;

- При временной регистрации срок кредита не может превышать её даты окончания.

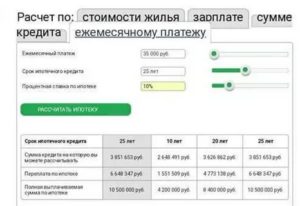

На сайте Сбербанка есть кредитный калькулятор, который поможет рассчитать Вам максимальный кредит в Сбербанке: по размеру ежемесячного взноса, по уровню заработной платы или по сумме кредита.

Например, чтобы взять 1,5 миллиона на 5 лет, необходимо иметь доход 90 000 рублей в месяц.

Страхование

При оформлении кредита Вам может быть навязана дополнительная услуга страхования. Если менеджер Банка сообщает, что данная услуга обязательна – вы имеете право оспорить это, полагаясь на закон «О потребительском Кредите», который дает право отказаться от страховки.

https://www.youtube.com/watch?v=bv_xv2qXawQ

Размер платы за страхование – от 1,99 до 2,99%, что при большой сумме кредита будет заметно существенно.

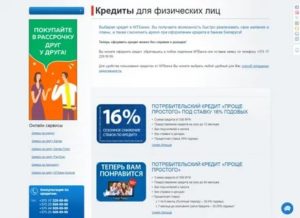

Максимальная сумма кредита наличными в других Банках:

Напоследок, рассмотрим и другие, достойные внимания Банки:

- Альфа Банк – 1 000 000

- Тинькофф – 300 000 на кредитную карту

- Хоум Кредит – 700 000

- Ренессанс Банк – 500 000

- ВТБ24 – 3 000 000

- Русский Стандарт – 300 000

- СитиБанк – 1 000 000

- Восточный Экспресс – 500 000

- Банк Авангард – 1 000 000

- ОТП Банк – 750 000

- Банк Кредит-Москва – 1 500 000

- СовкомБанк – 200 000

- МДМ Банк – 1 000 000

- Лето Банк – 500 000

- Траст – 300 000

- Бин Банк – 3 000 000

- Открытие (Ханты-Мансийской Банк) – 1 500 000

- УралСиб – 750 000

- РНКБ (Российский Национальный Кредитный Банк) – 750 000

Как видите, крупные суммы предоставляет большое количество Банков. Для оформления не забудьте прочитать наши статьи о требованиях к документам: копии трудовой книжки, справке 2НДФЛ.

Видео:Как считать зарплату | полный цикл зарплаты за месяц от бухгалтераСкачать

Кредитный калькулятор по зарплате: рассчитать сумму кредита по доходу

Тема статьи – кредитный калькулятор по зарплате.

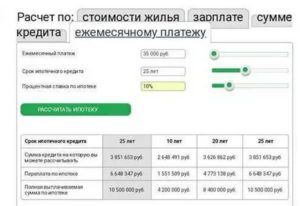

Благодаря интернет-ресурсам у заёмщика появляется возможность рассчитать платежи по кредиту и посмотреть возможный процент одобрения займа еще до обращения в банк.

Рассчитайте сумму кредита по доходу не только на сайте банка, но и на стороннем ресурсе. Это облегчает подбор кредитного предложения — размер ежемесячного платежа и сумма переплаты будут известны заранее.

25% Максимальный процент по кредиту наличными в России. Кредитный калькулятор по доходу создан, чтобы заранее рассчитать сумму кредита, которую банк предоставляет физическому лицу при официальной заработной плате и дополнительных подтверждённых доходах.

Часто при предварительном расчёте кредита не учитываются действующие кредиты и займы и соответственно, получить официальную процентную ставку невозможно. Банк использует упрощённые интерфейсы без учёта нюансов, с которыми сталкиваются люди.

При незакрытых долговых обязательствах не стоит рассчитывать на многомиллионную сумму одобрения, так как банк учитывает риски, сокращающие ежемесячный доход заемщика. Оформляя кредит без наличия действующих задолженностей, ежемесячная плата не должная превышать одну вторую от официального дохода.

В понимании банка заработок — это документально подтверждённые доходы, поступающие регулярно на протяжении 6 месяцев. Документально неподтвержденный доход в учет не принимаются.

Например: одноразовые подработки, «серая» зарплата, заработки ниже или равные прожиточному минимуму. Как правило, зарплата должна двукратно превышать сумму ежемесячного платежа.

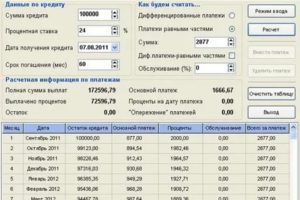

Рассчитать сумму ежемесячного платежа можно с помощью кредитного калькулятора в режиме онлайн, с помощью таблиц «Excel» или самостоятельно, применяя формулы.

Зачем нужен расчёт суммы кредита по доходу

В сети полно сайтов, которые предлагают рассчитать кредит, используя кредитный калькулятор по доходу. С 2020 года мы решили изменить проект и добавить на сайт кредитный калькулятор по зарплате. Сегодня мы предлагаем два интуитивно понятных кредитных калькулятора: простая и расширенная версии. Инструкция по их применению находится внизу статьи.

Чтобы предварительно рассчитать сумму кредита по доходу, суммируйте активы и пассивы. К ним относят:

- официальную зарплату;

- доход с акций, облигаций и иных ценных бумаг;

- арендная плата за сдачу жилья в поднаем;

- проценты, полученные с вкладов в банках и иных организациях;

- возможный неофициальный заработок (учитывается крайне редко).

При использовании онлайн-калькуляторов, некоторые из них предложат услугу рассылки анкеты в банки и МФО. С помощью такого сервиса так же можно подобрать выгодное предложение и для оформления потребительского кредита или ипотеки.

https://www.youtube.com/watch?v=t1OZVOKMdRs

Не рекомендуем оставлять персональные данные на сторонних сайтах о кредитовании. Часто данные попадают третьим лицам и используются не по прямому назначению.

Расчёт максимальной суммы кредита по доходу

Чтобы рассчитать кредит по зарплате, стоит учесть, что максимальный размер аннуитетного платежа не может превышать половины дохода заёмщика.

Чем больше срок предполагаемого займа, тем большая сумма выдаётся заёмщику. Популярные банковские продукты сегодня: потребительский кредит, ипотека и автокредитование.

Из названных, как правило, продолжительный срок у ипотеки (среднее значение – 11 лет).

Чтобы определить, на какую максимальную сумму ипотеки можно рассчитывать, необходимо сделать следующее:

- Сложить подтвержденные доходы и использовать кредитный калькулятор по зарплате.

- Определиться с объектом покупки, узнать окончательную стоимость.

- Выбрать банк, предлагающий выгодные процентные ставки.

- Оставить заявку на сайте или в отделении банка.

Как использовать кредитный калькулятор по зарплате

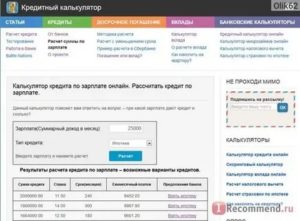

С помощью простой версии калькулятора, кредит по зарплате рассчитывается за три лёгких шага. Сформировав график платежей по нему, ознакомьтесь с предположительной суммой переплаты.

Расширенная версия позволит детально разобраться в кредитном предложении и сравнить наш график платежей с графиком, предоставленном в банке. Возможные расхождения свидетельствуют о наличии скрытых комиссий. Полученный график распечатайте или сохраните в электронной форме.

Удобный способ — рассчитайте подтвержденный доход, получите график платежей на нашем сайте и сравните показатель ежемесячного платежа с одной второй от получаемого ежемесячно дохода.

Расчеты, проводимые на калькуляторе предварительные, но разница в результатах минимальна. Главное запомнить одно — зарплата не единственный фактор, учитываемый банком. Обращаясь в банк, не забудьте о иных доходах.

Видео:Кредитный калькулятор. Как правильно рассчитать кредитСкачать

Сумма кредита по зарплате

Тема данной статьи – кредитный калькулятор по зарплате. Благодаря современным интернет-ресурсам потенциальный заемщик имеет возможность рассчитать платежи по кредиту и посмотреть возможный процент одобрения займа еще до обращения в банк.

Сегодня можно рассчитать сумму кредита по доходу не только на сайте банка, но и на стороннем ресурсе. Эта возможность существенно облегчает подбор кредитного предложения – размер ежемесячного платежа и сумма переплаты Вам будут известны заранее.

Кредитный калькулятор по доходу создается банком для простой возможности рассчитать сумму, которую он может предоставить лицу при официальной заработной плате и дополнительных подтвержденных доходах.

Чаще всего при расчете не указывается реальная процентная ставка, наличие действующих кредитов и займов. Банк использует красивые и простые интерфейсы без учета множества нюансов, с которыми Вы обязательно столкнетесь.

Если у Вас имеются незакрытые долговые обязательства, то не стоит рассчитывать на максимальную сумму одобрения, так как банк учитывает риски, сокращающие ежемесячный доход заемщика.

Для простого понимания, сумма действующего кредита не должна превышать одну четвертую от общей суммы заработка.

Но, оформляя кредит без наличия действующих долгов, ежемесячная плата не должная превышать одну вторую от официального дохода.

В понимании банка заработок – это документально подтвержденные денежные средства, поступающие Вам стабильно и регулярно. Неподтвержденный документами доход в учет не принимаются.

Например: одноразовые подработки, «серая» зарплата, заработки ниже или равные прожиточному минимуму. Как правило, зарплата должна двукратно превышать сумму ежемесячного платежа. Рассчитать сумму ежемесячного платежа можно с помощью кредитного калькулятора в режиме онлайн, с помощью таблиц EXCEL или самостоятельно, применяя формулы.

Зачем нужен расчёт суммы кредита по доходу?

В сети полно сайтов, которые предлагают рассчитать кредит, используя кредитный калькулятор по доходу. Все они созданы для сбора поискового трафика, приносящего заработок с рекламы, и не являются действительно качественными инструментами.

https://www.youtube.com/watch?v=7iuGLDvDMCM

С 2019 года мы решили кардинально изменить проект и убрать с сайта кредитный калькулятор по зарплате. Сегодня мы предлагаем два интуитивно понятных кредитных калькулятора: простая и расширенная версии. Инструкция по их применению находится внизу статьи.

Чтобы предварительно рассчитать сумму кредита по доходу, необходимо суммировать все свои активы и пассивы. К ним относят:

- Официальную зарплату;

- Доход с акций, облигаций и иных ценных бумаг;

- Арендная плата за сдачу жилья в поднаем;

- Проценты, полученные с вкладов в банках и иных организациях;

- Возможный неофициальный заработок (учитывается крайне редко).

Во время использования онлайн калькуляторов, некоторые из них предложат Вам услугу рассылки Вашей анкеты в банки и МФО. С помощью такого сервиса так же можно подобрать наиболее выгодное предложение и для оформления ипотеки.

Мы не собираем и не рекомендуем оставлять свои персональные данные на сторонних сайтах о кредитовании. Скорее всего, Ваши данные передадутся третьим лицам, которые будут использовать их по своему усмотрению. Иногда дело доходит до воровства и мошенничества.

Как использовать кредитный калькулятор по зарплате?

С помощью простой версии за 3 простых шага Вы сможете рассчитать кредит по зарплате, сформировав график платежей по нему, а также ознакомиться с примерной суммой переплаты.

Расширенная версия позволит более детально разобраться в кредитном предложении и сравнить наш график платежей с графиком, предоставленном в банке. Возможные расхождения свидетельствуют о наличии скрытых комиссий. Полученный график можно распечатать или сохранить в электронной форме.

Самый простой способ – рассчитайте свой подтвержденный доход, получите график платежей на нашем сайте и сравните показатель ежемесячного платежа с одной второй от Вашего дохода.

Расчеты, проводимые на калькуляторе, являются приблизительными, но зачастую разница в результатах минимальна. Главное запомнить одно – Ваша зарплата не является единственным фактором, учитываемым банком. Обращаясь туда, не забудьте о своих иных доходах, только так можно рассчитывать на максимальную сумму одобрения.

Кредитный калькулятор

Если вам необходим детальный расчет с указанием точных дат, плавающей ставкой и возможностью вносить досрочные платежи, воспользуйтесь расширенным кредитным калькулятором.

Онлайн заявка на кредит

Оформить онлайн заявку на кредит можно на сайте практически любого банка. Удобство для клиента здесь очевидно — заполнение заявки на сайте без визита в офис экономит ваше время. Банкам это также выгодно, так как это экономит время сотрудников.

Собрать всю необходимую информацию о потенциальном заемщике и принять решение по одобрению кредита банк может без посещения клиентом офиса. Документы и справки можно предоставить в электронном виде.

Личный визит будет необходим только для предоставления оригиналов документов и подписания договора.

Рассчитайте свой кредит самостоятельно

Кредитный калькулятор с досрочным погашением предназначен для самостоятельного онлайн расчета параметров кредита, таких как сумма ежемесячного платежа и общей переплаты по кредиту на основании желаемой для заемщика суммы и срока кредита, а также процентной ставки.

После выполнения расчета вы получите подробный график платежей, содержащий подробную информацию о каждом ежемесячном платеже, а именно: общая сумма платежа, какая часть этой суммы идет на погашение процентов, а какая на погашение основного долга, и остаток основного долга.

Использовать онлайн калькулятор для расчета кредита очень удобно. Можно осуществлять любые расчеты, не прибегая к помощи специалистов.

Процентная ставка

Процентная ставка — это стоимость кредита, которую предлагает банк. Каждый банк имеет свои программы кредитования населения и предлагает разные процентные ставки. Даже в одном банке процентная ставка может сильно отличаться при различных условиях.

Она может зависеть от таких факторов, как возраст заемщика, его кредитная история, цель предоставления кредита, сумма кредита, наличие поручителей.

Бывает, что банки предоставляют своим постоянным клиентам (например, владельцам дебетовых карт или лицам, которые уже пользовались кредитом) более выгодные условия кредитования, чем клиентам «с улицы». Актуальные процентные ставки банков вы можете узнать на сайтах этих банков.

Тип ежемесячного платежа

Ещё один параметр, влияющий на результат расчета — вид платежа. Аннуитетный — это такой платеж, при котором сумма ежемесячного платежа остается неизменной на протяжении всего срока кредита.

Дифференцированный — это тип платежа, при котором сумма ежемесячного платежа уменьшается к концу срока кредитования.

Происходит это за счет того, что доля основного долга остается неизменной, а доля процентов с каждым месяцем уменьшается, так как уменьшается общая сумма долга. Наиболее распространён первый вид платежа — аннуитетный.

https://www.youtube.com/watch?v=VgRSEDrn4oU

Кредитный калькулятор удобно применять с целью сравнения результатов при различных исходных значениях, таким образом, выбирая для себя оптимальные условия кредита. Возможность сохранять полученные результаты ещё больше упростит этот процесс.

Обратный кредитный калькулятор позволяет рассчитать ставку по микрозайму или кредиту если кредитный менеджер сообщает Вам только размер периодического платежа по займу или кредиту. С такой ситуацией чаще всего сталкиваются клиенты микрофинансовых организаций при обращении за микрозаймом.

Из-за того, что ставки по микрозаймам наличными во много раз выше ставок по банковским кредитам, встречаются ставки 100%, 200% и даже более 1000% годовых, кредитный менеджер, дабы не испугать реальными ставками заемщика, не сообщает ее, а называет лишь размер периодического платежа.

Для смягчения психологического шока клиента от ставок по предлагаемым займам микрофинансовые организации также практикуют более частые, чем по банковским кредитам, платежи. Микрозаймы чаще всего предлагаются с погашением один раз в две недели или даже один раз в неделю.

Банковские сотрудники также не всегда сообщают размер ставки по кредиту на этапе общения с клиентом — это сложившаяся маркетинговая практика.

Настоящий обратныый кредитный калькулятор позволит сразу узнать то, что пытаются скрыть от Вас кредитные менеджеры и узнать реальную ставку по микрозайму или кредиту, что позволит заемщику принять осознанное решение при получении займа или кредита.

Калькулятор предназначен для расчета ставки по займу или кредиту с аннуитетным способом погашения, когда заемщик делает равные по величине платежи один раз в неделю или один раз в две недели или один раз в месяц.

Принимается, что заемщик получает сумму кредита или займа единовременно наличными или перечислением на пластиковую карту, процентная ставка по кредиту неизменна на все время дейтсвия кредитного договора, по кредиту или займу нет дополнительных комиссий или страховаых платежей.

Обратите внимание, что ставка, рассчитанная настоящим обратным калькулятором приближенная и может несущественно отличаться от фактической ставки по договору из-за различия в способах расчета аннуитета кредитором (банком или МФО).Точную ставку Вы сможете узнать у менеджера до подписания договора займа или кредитного договора. Банки и МФО обязаны раскрывать клиенту существенные условия договора до его подписания. Годовая процентная ставка является существенным условием займа и кредита.Внимание! Никогда не подписывайте договор полностью не ознакомившись с условиями займа.Для расчета платежей по другим видам кредитов физическим лицам: потребительский с комиссией и/или со страховкой, автокредит со страхованием залога, ипотека со страхованием залога и здоровья заемщика воспользуйтесь другими кредитными калькуляторами.

Для расчета кредитов предпринимателям и юридическим лицам воспользуйтесь калькулятором кредит для бизнеса.

Видео:Потребительский кредит в Сбербанк. Условия, ставка, страховка и рекомендации по оформлению кредитаСкачать

Как рассчитать максимальную сумму кредита по заработной плате

05.02.2018

Банковские учреждения заинтересованы в привлечении новых клиентов и выдаче займов, ведь это одна из статей прибыли, позволяющая развиваться, платить заработную плату сотрудникам, расширять сеть филиалов и увеличивать спектр услуг.

С другой стороны, банк внимательно изучает заемщика и выдает только ту сумму, которую человек способен выплатить в срок. К примеру, кредитное предложение позволяет получить сумму в размере 1 миллиона рублей, а банк выдает только 500 тысяч или и того меньше.

Почему так происходит? Как выполняется расчет максимальной суммы кредита? Что учитывается при определении этого показателя? Как увеличить размер займа? Эти и другие вопросы рассмотрим ниже.

Что влияет на размер ипотеки

Проблемы с жильем заставляют людей обращаться в банк для оформления ипотечного займа. Деньги выдаются на покупку недвижимости на вторичном рынке, возведение своего дома или приобретение жилья у девелопера (застройщика). Вопрос в том, сколько денег предложат клиенту.

https://www.youtube.com/watch?v=wrCvA3PhHZk

Максимальная сумма ипотечного кредита зависит от следующих факторов:

- Доходов и расходов заемщика. Банк анализирует месячную прибыль клиента и членов его семьи, после чего вычитает текущие расходы. Выплаты по ипотеке не должны превышать 40-50% от величины свободных средств. Если платежеспособность физического лица ограничена, банк предлагает снизить размер кредита или отказывает в оформлении ипотеки.

- Возраст. Особенность ипотечного займа заключается в выдаче денег на продолжительный период — до 20-30 лет. Вот почему банки ограничивают размер кредита людям предпенсионного и пенсионного возраста. Чтобы избежать отказа, лучше заранее уточнить, какой максимальный кредит можно взять в долг.

- Цена залогового имущества. Многие банковские учреждения выставляют ограничение с учетом рыночной стоимости объекта. Клиент получает от 60 до 80% от оценочной цены. Таким способом банк страхуется от непредвиденных ситуаций. Если человек не справляется с обязательствами и накапливается большой долг, банк подает в суд. Результатом может стать отчуждение залогового имущества в пользу банка для последующей продажи и компенсации убытков.

- Поручители и созаемщики. Если расчетный коэффициент платежеспособности слишком низкий, можно поднять максимальную сумму кредита путем привлечения поручителя или созаемщика. При таком подходе банк получает дополнительные гарантии, и вероятность получения требуемой суммы возрастает.

Как рассчитать размер займа по заработной плате

Выше упоминалось, что при определении максимального кредита банк оценивает доходы клиента. Ниже рассмотрим, как рассчитать платежеспособность заемщика по зарплате. Алгоритм вычисления прост:

- Финансовое учреждение берет заработную плату, которая подтверждена справкой.

- Из полученной прибыли вычитаются обязательные расходы — оплата услуг ЖКХ, выплата налогов, платежи по уже действующим займам, алименты, перечисление средств за учебу и так далее. При наличии иждивенцев из получаемой прибыли требуется вычесть и прожиточный минимум для каждого из них.

- В результате получается чистая прибыль, после чего оценивается кредитоспособность (платежеспособность) физического лица. Определяется максимальная сумма кредита с учетом того, чтобы размер выплат по займу не превышал половины свободных средств.К примеру, если чистая прибыль человека (без учета обязательных выплат) равна 50 тысячам рублей, ежемесячный платеж не должен превышать 25 тысяч. Следовательно, максимальная величина кредита на 3 года вычисляется следующим образом — 25 000*36 месяцев = 900 тысяч. В эту сумму входит «тело» займа, а также начисленные проценты, поэтому реальная сумма будет ниже (в зависимости от размера процента).

Величины и показатели меняются в зависимости от вариации расчета средней месячной прибыли. Здесь многое зависит от банковского учреждения. Рассмотренная выше схема применяется для различных типов кредитов, в том числи и ипотеки.

Размер ежемесячных выплат при вычислении максимальной суммы кредита не должен превышать 50% от заработной платы или общих доходов.

Чтобы повысить вероятность получения денег, рекомендуется подавать заявку сразу в несколько финансовых учреждений.

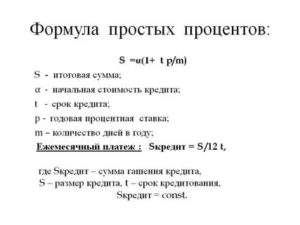

Формула для расчета

Выше приведен общий алгоритм вычислений максимальной суммы кредита. Но существует формула, по которой работают многие кредиторы — П = Д*К*Т, где:

- П — кредитоспособность человека (его платежеспособность).

- Д — средний доход за последние полгода (вычитаются все расходы). При этом банк, как правило, суммирует всю прибыль клиента, которая подтверждена документально — заработную плату, дополнительную прибыль, пенсию, пособия, стипендию, деньги от аренды недвижимости, процент по ценным бумагам и так далее. Важно, чтобы клиент финансового учреждения мог подкрепить свои слова реальными бумагами и справками.

- К — коэффициент, который корректируется с учетом размера указанного выше параметра. Если Д меньше 45 тысяч рублей, коэффициент равен 0,7, а если больше — 0,8. Стоит отметить, что у каждого банка эти коэффициенты индивидуальны.

- Т — период, на который оформляется кредит.

К примеру, общие доходы человека составляют 50 тысяч рублей (подтверждены документами), и заемщик планирует оформить кредит на два года. В этом случае его платежеспособность равна П = 50000*0,8*24 = 960 тысяч рублей.

https://www.youtube.com/watch?v=RtO_reT-P60

Чтобы определить максимальный размер кредита, используется другая формула:

Sp = П/(1+((Т+1)*I/2*12*100). Здесь Т — срок займа, а I — проценты по кредиту. Произведем расчет для ситуации, когда процентная ставка равна 15%.

Sp = 960 000 /(1+((24+1)*15/2*12*100) = 830, 27 тысяч рублей.

Учтите, что полученное расчетное число вовсе не означает, что банк предоставит именно эту сумму. К примеру, если максимальная величина займа без поручителя и созаемщика не должна быть выше 0,5 миллиона рублей, больше этой суммы человек все равно не получит. При этом, минимальный размер кредита также прописывается в условиях.

Потребительский займ в Сбербанке и его виды

Сегодня наибольшим спросом пользуются услуги Сбербанка РФ, который предлагает кредиты, отличающиеся по требованиям, процентным ставкам и цене. Выделим основные варианты займов:

- Без поручительства. Если клиент не привлекает поручителя, банк вводит дополнительные требования к предъявляемым бумагам. В частности, требуется документальное подтверждение доходов, трудовая книжка и другая документация. Кроме того, накладывается ограничение на максимальный размер кредита и период применения средств — до 1,5 млн. рублей и до 5 лет соответственно.

- С поручителем. Если заемщик приводит поручителя, который соответствует требованиям кредитора, шансы на получение денег возрастают, а требования к бумагам снижаются. Максимальный кредит в этом случае достигает 3-х миллионов рублей, а срок выплаты денег — до 60 месяцев.

- Под залог недвижимости. Наличие залогового имущества — дополнительный плюс для кредитора, ведь он получает подстраховку на случай потери платежеспособности клиентом. Преимущество такой услуги в том, что процентная ставка снижается, а максимальная величина кредита, наоборот, растет. Так, при наличии залога верхняя сумма займа достигает 10 миллионов рублей, период кредитования семи лет, а ставка 15% и более.

При определении платежеспособности и вычислении максимального кредита Сбербанк применяет немного измененную формулу. Сначала вычисляется общий доход (на базе сведений из переданной документации).

После из полученного числа убираются затраты человека.

Разница делится на шесть месяцев для получения средней прибыли за 30 дней (это связано с тем, что в справке о доходах приведены сведения за полгода).

При вычислении применяется коэффициентный метод. Если прибыль не превышает 15 тысяч рублей, Сбербанк использует К равный 0,3.

Если прибыль находится в диапазоне от 15 до 30 тысяч рублей, коэффициент равен 0,4. В случае, когда доход находится в диапазоне от 30 до 60 тысяч рублей, используется К= 0,6.

Если заемщик имеет прибыль от 60 тысяч и более, применяется наибольший параметр К, равный 0,6.

Далее доход умножается на коэффициент и срок кредитования, а получаемое число (В), подставляется в следующую формулу:

Скр = В/(1+Ст/100*m/12). Здесь Ст — процент займа.

В процессе расчета учитываются деньги:

- От основной деятельности. Здесь речь идет о заработной плате, которая подтверждается справкой 2-НДФЛ или документом по форме финансового учреждения.

- Дополнительный доход. Все меньше людей живет на одну заработную плату. Чтобы расширить зону комфорта и улучить материальное положение, многие находят дополнительный заработок. Это может быть вторая работа. Для подтверждения требуется принести копию трудового соглашения, справку, а также копию налоговой декларации. Стоит учесть, что в разных банковских учреждениях требования к сроку получения дополнительного заработка могут различаться.

- Доля владельца компании. Здесь требуется доказать кредитору, что часть организации действительно находится в собственности заемщика. Если у человека на руках имеются акции, придется подтвердить этот факт предоставлением копий учредительной документации. В некоторых банковских учреждениях требуются доказательства, что предприятие приносит доход.

- Прибыль от аренды недвижимости. Если человек имеет квартиру или дом, которую арендуют другие люди и платят за это деньги на основании договора, полученные средства можно включать в общий доход. Но здесь также требуется документальное подтверждение факта выплаты налогов с полученной прибыли.

- Прочий капитал. К этой категории относятся остальные виды прибыли, которую можно подтвердить.

Подтверждение дохода осуществляется с помощью следующих бумаг:

- Справка 2-НДФЛ.

- Справка о заявленной прибыли.

- Справка по банковской форме.

- Справка, составленная по форме компании-работодателя.

- Выписка из финансового учреждения и прочие.

В завершение отметим, что увеличение максимальной суммы кредита реально. Для этого требуется выполнить одно или сразу несколько действий — подтвердить дополнительный доход, привлечь созаемщика или поручителя. Как вариант, можно предоставить банку ликвидный залог или дополнительные бумаги по требованию.

Как рассчитать максимальную сумму кредита по заработной плате Ссылка на основную публикацию

Видео:Как получить максимальную сумму кредита в банке?Скачать

Какая должна быть зарплата, чтобы взять кредит 500000, 300000, 1000000 рублей

Квартира Петровых уже давно нуждалась в ремонте. Но накопить денег на стройматериалы семья все никак не могла. На домашнем совете решено было взять кредит.

Кто может получить миллион в долг от банка

Выписали на бумагу все свои расходы, доля их составила 60% от доходов.

В расходы отнесли:

- платежи за месяц по взятому ранее семьей кредиту;

- коммунальные платежи;

- арендная плата за квартиру;

- транспортный налог;

- плата за образование ребенка;

- алименты.

Требуемая сумма на ремонт — 1 миллион рублей. Кредит решили оформить в Сбербанке.

Собрали документы:

- Паспорт.

- Справка, подтверждающая доход (2-НДФЛ, справка по форме банка).

- Заверенная работодателем копия трудовой книжки.

Глава семьи решил оформлять кредит на себя. Он получал самую большую в семье зарплату, мог ее подтвердить. Доходы супруги и тещи тоже было решено показать банку и подтвердить документально. Так гарантий получить желаемую сумму станет больше.

https://www.youtube.com/watch?v=Lemai0sFOog

Стаж его работы на одном месте превышал требуемые банком 6 месяцев на одном месте при общем стаже не менее 1 года за 5 лет.

Возраст основного заемщика соответствовал требованиям финансовой организации: не меньше 21 года (18 лет для зарплатных клиентов) на дату написания заявки и не больше 65 лет на момент возврата денег.

Предварительно провели расчет кредита. Сделать это просто: на официальных сайтах практически всех банков есть такая бесплатная услуга. Существует и общий для всех банков калькулятор, который при вводе дохода, процента, сроке кредитования выдаст и сумму, на которую может рассчитывать заемщик, и размер ежемесячного платежа.

Чистый доход (за вычетом перечисленных выше расходов) у Петровых составил составил 59 000,00 рублей, 40% из них банк может брать на ежемесячные взносы.

Условия кредитования:

- объявленная до конца 2018 года Сбербанком процентная ставка 13,90% годовых;

- срок кредита 60 месяцев;

- тип платежа аннуитетный (размер платежа не меняется в течение действия договора).

Нашему Петрову вполне можно рассчитывать на сумму кредита 1 миллион рублей на пять лет и ежемесячный взнос 23216,00 рублей.

Чем больше суммарный подтвержденный доход, тем большую сумму готов кредитовать банк. Сбербанк, например, готов одолжить заемщику до 3 миллионов рублей.

Шестидесятилетнему пенсионеру со скромной пенсией в 12000 рублей Сбербанк может одобрить кредит 200 тыс. рублей с процентной ставкой 12,9% на 5 лет при условии получения пенсии в этом банке и отсутствием иных кредитов.

На что может рассчитывать заемщик с доходом в 15 тысяч рублей

Доход в месяц 15000 рублей? Стоит заглянуть в банк ВТБ (ПАО):

- Возрастной предел заемщика выше — до 70 лет.

- При оформленной страховке ставка предлагается заманчивая: 10,9% для суммы от 500 тысяч рублей, 11,7% — сумма до 499999 рублей. Правда, при отказе от страховки ставка вырастает: от 14.5 до 19,9 %.

- Максимальный срок кредитования 7 лет (84 месяца).

Проведем 2 расчета (базового и на особых условиях) предложений ВТБ.

Базовое предложение потребует от вас:

- подтверждения дохода;

- СНИЛС;

- паспорт.

Процент, на который можно рассчитывать в данном случае, 13%.

Срок кредитования 5 лет.

500000 рублей вам точно не дадут: платеж в месяц при такой сумме будет 11377 рублей, что выше 40% дохода.

Для вас реален кредит на 300 000 рублей с ежемесячным взносом 6826 рублей. В кармане у вас останется от 15 тысяч прожиточный минимум 8174 рубля.

Особое предложение от ВТБ:

Основные условия смотри выше. Плюсом:

- оформить страховку;

- перевести пенсию/зарплату на карточку ВТБ;

- оформить кредитную мультикарту ВТБ с периодом пользования деньгами 101 день без процентов. Карта подключить к опции «Заемщик» (по телефону/на сайте/в отделении).

Соглашаясь с предложенными условиями, сразу получаете пониженную ставку 10,9% и срок кредитования 84 месяца. По мультикарте совершаете покупки. Чем крупнее сумма покупок, тем больше уменьшается ваша ставка по кредиту.

Тратите 75 тысяч рублей в месяц по карте, получаете автоматически ставку по кредиту в банке на 3% меньше. Живете скромно, совершайте покупки по карте 5-15 тысяч в месяц — уменьшаете ставку на 0,5%, 15 — 75 тысяч — минус 1%.

Проведем расчет:

Процент банка в особом предложении 10,9 минус 1 (3 или 0,5) за покупки по карте. Берем средние 10%

Срок кредитования 7 лет.

Сумма, которую вам должны одобрить, 400000 рублей. И это при доходе 15000 рублей. При заработной плате в 20000 рублей можно претендовать на займ в 500 тысяч.

Нет официального дохода — бери кредит под высокие проценты

Без официального заработка получить кредит вполне возможно, но под высокий процент. Например, в линейке Почта Банка 7 финансовых продуктов, и только для получения одного из них требуется обеспечение (залог/поручители) и подтвержденный доход.

https://www.youtube.com/watch?v=DeGL54zFMm0

Не надо обманываться рекламными обещаниями, которые обещают низкий процент. Это цифры для тех, кто имеет справку о своем финансовом положении. Если вы не можете ее предоставить, то, считай, доход у вас нулевой.

Свой финансовый риск (невозврат денег) при работе с такими клиентами финансисты оправдают высокой ставкой. Не отдадите вы — отдаст другой. В минусе не будут. В долг при неиспорченной кредитной истории дадут и при «доходе на словах».

Произвести расчет, сколько возможно получить, трудно. Нет суммы заработка, от которой можно оттолкнуться. Названый вами доход вряд ли повлияет на сумму к выдаче. Все зависит от самого банка, от вашей кредитной истории и вашего внешнего вида.

Почта Банк выдает наличными по двум документам (паспорт и СНИЛС) от 50 000 до 1 500 000 рублей. Новшество банка — ставка 10,9 % годовых с услугой «Гарантированная ставка».

Рассчитывают долговую сумму не сразу под 10,9%, а под 34%. Гарантированная ставка 10,9% действует только после закрытия кредита, потом проценты пересчитываются, излишне взятая сумма возвращается.

Сама супер ставка предоставляется не бесплатно, стоит по-разному, размер зависит от суммы долга. Возврат денег осуществляется, если клиент не нарушал своих обязательств. При согласии на таких условиях получить деньги в долг банк никому практически не отказывает.

В качестве итога

- Чем больше сумма подтвержденного дохода, тем больше денег можно получить в долг от банка. Сумму дохода можно увеличить за счет доходов членов своей семьи.

- Соотношение «чистого» дохода семьи и расходов по платежам кредитного договора должно быть в соотношении 60/40.

- При неподтвержденном доходе кредит получить можно, но под высокий процент.

Видео:Как правильно рассчитать аванс и зарплату за месяцСкачать

Рассчитать максимальный кредит по зарплате (кредитный калькулятор)

Сложно сказать, сколько именно денег можно занять в банке. Естественно, такая величина будет зависеть от ваших финансовых возможностей. Потому надо понимать, как рассчитать максимальный кредит по зарплате онлайн.

Стоит отметить, что расчёт кредита по доходу – это не всегда постоянная величина. Например, если банки учитывают ваш неофициальный заработок, то сумма займа может возрасти. Есть также факторы, которые ее понижают. Но обо всем по порядку.

Начнем с самого простого.

Как банки рассчитывают максимальный кредит?

Если мы посмотрим на общую схему расчета долговой нагрузки, то увидим, что банк дает человеку столько денег, чтобы платежи по кредиту не превышали 50% дохода. Это соотношение может немного меняться, но в целом, оно такое.

Например, если вы получаете 20 000 рублей в месяц, то банк не даст вам кредит, ежемесячные платежи по которому будут более 10 000 рублей.

Так сделано для того, чтобы вам хватало на жизнь. И вы не могли отказаться от платежа под предлогом того, что банк вас ограбил.

При этом срок потребительского кредита – 5-7 лет в среднем. А ипотечного 10-30 лет в среднем.

Исходя из этих данных, уже можно понять, сколько именно вам одобрят. Чтобы все высчитать, можно воспользоваться простым кредитным калькулятором.

Как рассчитать кредит по вашей зарплате? Примеры

Чтобы рассчитать максимальную сумму кредита по доходу, необходимо иметь такие данные:

- Сумма вашего дохода без налогов и иных сборов;

- Процентная ставка по кредиту, хотя бы примерно;

- Срок по кредиту в месяцах.

После чего, можно на пальцах примерно все посчитать. Например, вы получаете 20 000 рублей. При этом берете кредит под 12% на 60 месяцев (5 лет).

Нам необходимо узнать, какой платеж каждый месяц будет по кредиту каждый месяц. И не будет ли он более 50% от дохода.

https://www.youtube.com/watch?v=hpvpHMsFCZY

Потому берем и осуществляем подбор поиска примерной суммы. Вам необходимо 100 000 рублей. Хорошо.

Возьмите 100 000 рублей и добавьте к ним 12% переплаты (это очень примерно, так как переплата каждый год будет уменьшаться за счет снижения суммы кредита), такую переплату умножьте на 5 лет, потом разделите полученную цифру на 60 месяцев.

- 100 000 : 100 * 12 = 1200 годовых – переплата;

- 1200 * 5 = 60 000 рублей переплата за все 5 лет;

- 160 000 – всего сумма кредита (по факту будет меньше);

- 160 000 делим на 60 = 2666 – это примерный ежемесячный платеж.

Но нам необходима максимальная сумма кредита. В такой ситуации мы смело умножаем сумму кредита еще на 3. И получаем, что ежемесячный платеж увеличивается до 8000 рублей примерно.

Значит, при зарплате в 20 000 рублей вам примерно могут одобрить 300 000 рублей потребительского кредита. По факту, даже немного больше или немного меньше по усмотрению банка.

Но это конечно, топорная схема, чтобы вы представляли суть расчета. На самом деле, все считается более точно, автоматически.

Как повысить сумму кредита?

Не всегда максимальной суммы кредита для вашей заработной платы хватает на выполнение целей. И повысить лимит кредитования можно несколькими способами:

- Больше зарабатывать. Глупо, но так и есть;

- Иметь дополнительный доход. И найти банк, который этот доход примет;

- Дать залог. Тогда банк может увеличить сумму;

- Найти созаемщика. Так ваши доходы будут учитывать вместе, что повысит сумму.

Иногда можно просто наткнуться на «добрый банк», который дает большие суммы, не особо рассматривая ваш доход. Лучше не пользоваться такими предложениями. Так как все должно быть экономически обосновано. Не имея должного уровня дохода, вы просто загоните себя в яму большим кредитом.

Почему могут уменьшить кредит?

Увеличить кредит ладно… Но что делать, если его урезают? Например, вы получаете 20 000 рублей в месяц. У вас есть возможность платить 300 – 400 тысяч кредита. А банк одобряет вам всего 100 000 рублей и не больше.

Так часто бывает, если:

- У вас есть дополнительные кредиты, которые еще не закрыты;

- Ваша кредитная история испорчена;

- Вы платите алименты или иные выплаты;

- У вас имеются проблемы со здоровьем;

- Банк не уверен в вас по своим причинам.

Надо отметить, что описанная выше схема не является принудительной для банка. Он может выдавать столько денег, сколько сам хочет.

Так что если компания видит, что вам достаточно и ста тысяч, то больше вы не получите. Конечно, это случается редко. Большие суммы кредитов банкам выгодны. И они стараются без основания не урезать ссуды.

Кредит и неофициальный доход

Часто случается так, что максимальный размер кредита рассчитывается по официальной заработной плате, которая написана в справке 2НДФЛ. А вы получаете еще и иные доходы.

Тогда необходимо найти лояльный банк, который будет учитывать все. Часто для учета принимаются выписки по счету в банке, куда на протяжении множества месяцев поступают деньги.

Если вы сдаете квартиру, то можно показать договор ренты, где вы выступаете в роли владельца.

Если есть свое дело, то вы должны быть самозанятым и подтвердить все официально. В виде косвенного подтверждения богатства могут и рассмотреть:

- Загранпаспорт с отметками о выезде за рубеж в ближайшие месяцы;

- Добровольную медицинскую страховку;

- Документы на владение авто или недвижимостью.

Но опять же, банки будут рассматривать все это тщательно. И не факт, что сумма займа солидно возрастет.

Надо отметить, что крупные государственные банки не очень хорошо относятся к неофициальному доходу. Лучше по такому вопросу обращаться в небольшие и частные банки.

Максимальный кредит по зарплате, кредитный калькулятор

Естественно, что максимальный размер кредита по заработной плате можно рассчитать на простом кредитном калькуляторе. У нас на сайте имеется такой калькулятор.

Все очень просто. Берете примерную сумму кредита. Далее вводите в строки кредитного калькулятора:

- Эту примерную сумму;

- Количество месяцев кредита;

- Примерную процентную ставку.

Система выдаст вам размер ежемесячного платежа. Если вы увеличите такой размер, то пропорционально увеличится и сумма кредита.

Так вот, увеличьте размер платежа так, чтобы получилась половина от вашего дохода. Сумма вырастет следом. Это и будет тот максимум, на который вы можете рассчитывать.

Пример расчета на кредитном калькуляторе:

- Сумма кредита – 500 000 рублей;

- Ставка – 13%;

- Срок – 84 месяца (7 лет);

- Ежемесячный платёж вышел чуть более 9000 рублей.

То есть, человек с доходом 18 000 рублей в месяц вполне может взять полмиллиона на 7 лет, если нет никаких иных преград.

Если завысить зарплату?

В интернете много рекомендаций о том, как повысить свои доходы в глазах банка. Тогда будет шанс получить более весомую сумму. Но делать это явно не стоит.

https://www.youtube.com/watch?v=9rmLD_dullk

Потому что вы можете взять непосильную ношу. И потом придется долго ее отдавать, вероятно, еще через суд.

Можно придумать оправдание, что большой кредит вы оплатите, открыв за деньги банка свой бизнес. Но сами понимаете, что это крайне большие риски.

Надеяться на некий дополнительный доход, который не желает принимать банк, тоже не стоит. На форумах очень много историй, когда люди теряли часть дохода, оставаясь с огромными кредитными долгами. Так что тут надо быть значительно осторожнее.

Если взять несколько кредитов?

Когда один банк не дает максимальный кредит по вашей заработной плате, то можно взять несколько займов.

Иногда, такая схема работает. Но осуществляя ее, можно также переборщить. Например, взять слишком много и не суметь вернуть.

Еще несколько кредитов чисто психологически выплачивать тяжелее. Можно во всем запутаться и стать должником.

Помимо того, банки могут не дать кредит, зная, что вы уже куда-то должны. Даже если ваши доходы позволяют, кредитные компании плохо относятся к тем, кто набирает много займов. Так что все очень двояко. Старайтесь тут подумать головой.

Расчет кредита по зарплате в Сбербанке

Расчёт кредита в Сбербанке по вашим доходам мало чем отличается от того, что писалось выше.

Единственное, что Сбербанк довольно строг. Он любит именно официальный доход. И тут вы не сможете доказать, что получаете больше по факту.

Кроме того, Сбербанк может занижать кредитную сумму. Он часто дает ссуды, где ежемесячный платеж не 50% от зарплаты, а лишь 40%.

Если у вас есть какие-то проблемы, то велик риск отказа. Займ может быть сильно снижен, а срок по нему растянут.

Но зато в Сбербанке есть льготные государственные программы по ипотеке. Тут нет сложных условий и все стабильно.

Рассматривать данный вариант стоит. Особенно хорошо, если вы зарплатный клиент. К своим Сбер. относится несколько лучше.

Стоит ли брать максимальную сумму?

Если вы узнали максимальную сумму кредита по зарплате, то не обязательно ее брать. Сначала, посмотрите нужно ли вам столько денег.

За долг вы будете платить большую процентную ставку от 12-15% годовых примерно. Так что деньги должны работать и приносить пользу, а не просто быть взятыми по прихоти.

Старайтесь создать небольшой запас. И берите примерно на 10% меньше, чем вам предлагает банк. Так при уменьшении дохода вы все равно вернете ссуду.

Учитесь именно копить деньги. Чтобы реализация ваших проектов происходила за ваш счет, а не за счёт банка. Жить в долг – это плохая привычка.

И конечно знайте, что кроме кредита могут возникнуть и иные интересы. А если вы уже полностью загружены, то о них придется забыть.

Полезные советы

Рассчитать сумму кредита по вашему достатку довольно просто. Это можно сделать даже в уме при желании.

В сети огромное количество разных кредитных калькуляторов, где можно сделать это в два клика. И лучше воспользоваться такой возможностью, чтобы точно знать, на что вы способны. Это позволит не строить лишних планов.

Максимальная сумма зависит от выбранного банка. Есть компании, которые специально занижают ссуду. Есть те, кто учитывает дополнительный заработок или же нет.

Но не стоит обманывать банки. Потому что вы подвергаете себя риску сразу по нескольким направлениям. Лучше работайте над собой, чтобы вам дали желаемое.

Не всегда именно максимальный кредит – это выход из ситуации. Лучше стараться меньше брать и больше собирать свои деньги.

И планируйте каждую покупку. Кредитные деньги должны приносить пользу. Ведь даются они в банке далеко не бесплатно.

В дополнение темы:

Сколько могут одобрить кредит с зарплатой 35000?

Как взять кредит с зарплатой 12000 рублей?

Не хватает зарплаты платить кредит. Что делать?

Задать вопрос о кредитах нашим специалистам!

🌟 Видео

КАК Я ОФОРМИЛ ДЕНЬГИ В КРЕДИТ 650 000 ТЫСЯЧ РУБЛЕЙ | Как Взять Кредит в Сбербанк Онлайн.Скачать

Уменьшать срок или сумму ежемесячного платежа? Что выгоднее при досрочном погашении ипотеки/кредита?Скачать

Потребительский кредит по ставке 3,9 ПРАВДА…или нет? | Как получить САМУЮ низкую ставку по кредитуСкачать

Подготовка к получению большого кредита с маленькой зарплатойСкачать

Кредит в Сбербанк Онлайн - Как получить / взять кредит Онлайн в Сбере без визита в банк 2023Скачать

Расплачиваюсь с коллектором свиньей. Как списать долги 2024Скачать

Теперь банки мне дают Кредиты ‼️ Как я сформировал кредитную историюСкачать

КАК ПРАВИЛЬНО И ВЫГОДНО ВЗЯТЬ КРЕДИТ. НЕ ДАЙ СЕБЯ ОБМАНУТЬ. 5 ПРОСТЫХ ШАГОВ ДЛЯ ВЫБОРА БАНКА.Скачать

Как рассчитать среднемесячную зарплатуСкачать

Частичное досрочное погашение кредита: как правильно и вовремя погасить кредитСкачать

Как рассчитывается средняя зарплата?Скачать

В каких банках лучше не брать кредит. Как не платить кредит законноСкачать

Начисление зарплаты в 1С 8.3 Бухгалтерия по шагамСкачать

Когда НЕ выгодно досрочное погашение кредита?Скачать

Как быстро погасить кредиты? Метод снежного комаСкачать