Заключение договора ипотечного кредитования в иностранной валюте имеет смысл только людям, которые получают доход в этой же валюте.

Однако вследствие финансовых сложностей, большинство кредитных учреждений ввело запрет на территории России на выдачу валютной ипотеки.

Сложности с существующими валютными кредитными продуктами оказались для многих россиян, взявших ипотеку в евро или долларах, очень значительными.

Самостоятельно решить их оказалось невозможно.

В 2010 году лиц, оформивших валютные ипотечные кредиты, по статистическим данным, было примерно 80 тыс. человек.

На основании данных агентства по ипотечно-жилищному кредитованию примерно у 5 тысяч из которых к данному момент уже имелась крупная просрочка по задолженности.

Большинство таких заемщиком, разумеется, оказались жителями федеральных городов РФ: Москвы и Санкт-Петербурга.

По сравнению с ипотекой в рублях такие кредиты обошлись должникам в 5 раз дороже, а средняя величина займа в Москве находилась на отметке 15 млн. руб.

Со временем количество недовольных должников стало меньше, но ситуация все равно остается сложной.

Экономический кризис сильно ударил «по карманам» многих наших соотечественников, многие лишились своих доходов, потеряли бизнес и т.д. Поэтому они не смогли оплачивать кредит на старых условиях, тем более в условиях существенно подорожавшей валюты.

Граждане, взявшие валютную ипотеку, попали действительно в кабальные условия.

Однако такое явление как валютная ипотека все-таки существует в России и по настоящее время.

Банки, использующие ее, сделали правила ее выдачи более строгими. Повысилась процентная ставка, а также нужна более высокая сумма первоначального взноса.

Ужесточились требования по отношению к клиентам и приобретаемым в ипотеку объектам – сейчас можно претендовать на ипотечный займ только на рынке вторичного жилья.

Поэтому оформить такой банковский продукт в условиях экономического кризиса большинству крайне сложно.

- Преимущества и недостатки валютной ипотеки

- Риски заемщиков

- Решения правительства по валютной ипотеке

- Реструктуризация

- Рефинансирование задолженности

- Пересмотр долга

- Изменение договора

- Банкротство заемщика

- Другие способы

- Кто может рассчитывать

- Особенности

- Последние решения правительства по вопросам валютной ипотеки

- Ипотечные кредиты в валюте

- Какие предложения были выдвинуты, чтобы избежать проблемы

- Решения по валютной ипотеке на 2020-й год

- Метод реструктуризации долга

- Помощь от Агентства по ипотечному жилищному кредитованию

- Процедура по финансовой несостоятельности гражданина

- Обращение за материалами судебной практики

- Помощь должникам от банковских организаций

- Финальная часть

- Последние новости валютной ипотеки на сегодня

- Проблема валютной ипотеки на сегодня

- Реструктуризация долга

- Рефинансирование долга

- Последние новости валютной ипотеки

- Помощь валютным заёмщикам

- Судебные разбирательства

- Позиция банков

- Решение правительства по валютной ипотеке в 2018 году

- Валютная ипотека

- Поиск решений

- Правительственные решения в 2017 году

- Помощь заемщикам со стороны банков

- Заключение

- Последние новости валютной ипотеки сегодня в России: что ждёт валютных заемщиков в 2020 году?

- Истоки проблемы

- Пути решения

- 🎦 Видео

Преимущества и недостатки валютной ипотеки

Почему же клиенты банков так охотно шли на выбор иностранной валюты в качестве средства платежа по кредиту?

В ситуации до того, как произошел резкий скачок стоимости иностранной валюты, имелся спрос на предоставление валютных кредитов.

На это граждан мотивировали следующие факторы:

| Получение дохода в иностранной валюте | или доход привязанный к курсу валюты |

| Неограниченный оборот иностранной валюты (доллара) в РФ | оборот и хранение не требует разрешения органов власти |

| Пониженный начальный взнос | отдельных банках ниже рублевых кредитов на 4-5% |

| Выставление цен в валюте самими застройщиками | агентствами недвижимости и продавцами в денежных единицах иных государств |

| Предоставление кредита | размером 100% от стоимости недвижимости |

| Продолжительные сроки | действия кредитных договоров |

| Поддержка государственных органов | и низкий курс валют |

В результате повышенного спроса банки активно использовали недорогие кредитные продукты западных банков.

Напротив, Центральный Банк РФ не мог предложить таких выгодных условий, поэтому коммерческие банки, действующие на территории нашей страны не предоставляли низкие ставки в рублях.

Кроме того, сотрудники банков часто говорили своим клиентам, что валютная ипотека по всем условиям более выгодна.

Некоторые банки намекали будущим клиентам, что заявка на выдачу рублевой ипотеки не будет одобрена.

Однако когда потом должники стали обращаться за реструктуризацией займа в рубли, они получали отказ по различным причинам.

https://www.youtube.com/watch?v=9xJiHP8lHng

В одних банках сообщали о том, что подходящие программы отсутствуют, в других обращали внимание на неплатежеспособность должника или просто без объяснения причин затягивали время.

В итоге сложилась ситуация, что задолженность валютных должников увеличилась в 2 раза больше при пересчете на рублевый эквивалент.

Риски заемщиков

От внезапно изменившихся обстоятельств при кредитовании никто не застрахован. Если человек лишился работы, утратить здоровье или бизнес, то с выплатой ипотеки возникнут серьезные проблемы.

При росте задолженности на нее начисляются пени и штрафы. Реструктуризация не меняет положения в положительную сторону.

В результате может сложиться ситуация, что семья лишается жилья, причиной этому является валютная ипотека. Суды не могут решить вопрос в пользу должников.

При аннуитетном типе платежей первоначально банком удерживаются проценты по кредиту, но вот основной долг практически не уменьшается.

При такой ситуации для клиентов банка единственным разумным способом не влезать в еще большие долги является продажа заложенного жилья.

Однако рынок жилья практически не меняется, а приобрести заложенную квартиру желающих немного.

Чересчур сложной будет эта процедура, плюс вероятность лишиться денежных средств крайне высока.

Решения правительства по валютной ипотеке

Отдельные экономисты считают, что резкое понижение рубля и прочие финансовые сложности в России могут привести к очередному кризису.

При этом должники могут лишиться приобретенного в кредит жилья, в случае отсутствия мер государственной поддержки. Банками было принято решение в 2019 г. закрепить курс доллара на уровне 40 руб.

Данное решение может вызвать существенные финансовые убытки кредитных учреждений, а в итоге могут страдать клиенты банков.

Банки не могут выплачивать неустойки по имеющимся депозитам.

Итоговым вариантом государственных мер является предоставление финансирования из бюджета. Указанные средства направляются на компенсации заемщикам, получившим ипотечный кредит в иностранной валюте.

В 2020 году правительство РФ имеет намерение пойти на следующие меры:

- Расчет совокупного размера задолженности по ипотеке может осуществляться исходя из стоимости доллара США, существовавшей до кризиса.

- В отношении заемщиков могут приниматься меры социальной помощи от государства. Но такая программа не применяется к гражданам, приобретшим недвижимость в рамках коммерческой деятельности.

- Процентная ставка по ипотечным займам будет значительно понижена.

В 2018 году начала действовать государственная программа поддержки пострадавшим валютным должникам. Им будут возвращены частично денежные средства из федерального бюджета РФ.

Реструктуризация

Еще в 2015 году Центральный Банк РФ рекомендовал банкам рассмотреть вопрос о реструктуризации.

Эта рекомендация не носит для банков обязательный характер, они по своему усмотрению могут применять его.

Перевод задолженности из валюты в рубли по стоимости 40 рублей за 1 доллар и 50 рублей за 1 евро, мог привести существенным убыткам банков.

В частности, Банк ДельтаКредит во исполнение этого Постановления правительства под номером №373 ввел несколько кредитных программ для содействия валютным должникам.

Заемщики могут так уменьшить размер задолженности на 10 процентов, однако не больше чем 600 тыс. руб., со снижением процентов до 10% на оставшийся срок.

При реструктуризации валютной ипотеки размер ежемесячных платежей может быть снижен на 1 год либо до завершения действия договора при повышении его срока.

ВТБ также с помощью реструктуризации унизило число должников, к началу 2019 г. которых стало на 30% меньше.

Рефинансирование задолженности

Отдельные банки ввели свои программы рефинансирования задолженности в рубли, чем воспользовались многие их клиенты.

По каким причинам могут отказать в ипотеке смотрите статью: почему отказали в ипотеке.

https://www.youtube.com/watch?v=NzvoBkdj4Vw

ВТБ установил в качестве базового стандартный курс, однако ввел пониженные ставки.

Валютные заемщики этих банком смогут воспользоваться указанными акциями до 2019 года.

«Газпромбанк», Банк «Хоумкредит», «Совкомбанк» и «Абсолют банк» по валютным ипотечным кредитам установили пониженный курс, который составляет от 45 до 60 руб. за один доллар.

Сбербанк РФ предложил следующие условия:

| Перевод иностранной валюты в рубли | на момент оформления договора ипотеки |

| Компенсация расходов банка | до 30% от размера задолженности |

Однако рефинансирование допускается не только там, где была выдана ипотека, но и в другом банке.

Во время кризиса, безусловно, таких банковских предложений мало, но кому-то это может оказаться очень полезным.

Пересмотр долга

Без мер дополнительной поддержки заемщикам не решить сложную ситуацию.

При этом банки-кредиторы также заинтересованы в том, чтобы восстановить поступление регулярных платежей от должников.

Поэтому банки вводят разные программы.

Кроме прочего, в отношении клиентов банка могут применяться кредитные каникулы, т.е. они могут быть освобождены на срок от 6 месяцев до 1 года от оплаты основной задолженности, в этот срок оплачиваются только проценты.

Пересмотр задолженности по кредитам, как правило, не приводит к выгоде банков.

Отдельные банки могут продлевать срок ипотеки за счет снижения платежей, а другие за счет изменения графика платежей, например, вводя новые схемы оплаты.

Изменение договора

Все изменения в договоре ипотечного кредитования должны быть зафиксированы в договоре. При внесении каких-либо изменений, должно быть составлено дополнительное соглашение, которое подписывается сторонами и является неотъемлемой частью договора.

Для изменения условий договора, необходимо следующие условия:

| Обращение в отделение банка | узнать у сотрудника банка о том, имеется ли подходящая программа |

| Реструктуризация, отсрочка | или рефинансирование платежей |

| Нельзя допускать образование просрочек | по займу |

Если должник несколько раз допускает неуплату ежемесячных платежей, то банк имеет право через суд затребовать досрочное погашение задолженности.

Такое право на расторжение ипотечного договора в одностороннем порядке закреплено в гражданском законодательстве.

Банкротство заемщика

Законодательство о банкротстве устанавливает запрет на изъятие единственного жилья либо его реализацию с торгов.

Однако в отношении заложенного жилья по ипотеке данное правило не распространяется.

Поэтому при объявлении гражданина банкротом, недвижимость под обременением в виде залога в пользу банка, может быть продана банком-залогодержателем.

На практике, большинство граждан боятся процедуры реструктуризации и объявления банкротом через суд.

И с гражданина, который был объявлен банкротом, спишется задолженность, не покрытая за счет реструктуризации или реализации недвижимого имущества.

Другие способы

В каждом конкретном случае валютного кредитования необходимо индивидуально искать способы решения сложившейся ситуации.

Для должника, находящегося в тяжелом экономическом положении, имеются меры правовой поддержки.

Обычные граждане, которые рискнули оформить кредит в валюте, зачастую не знают о своих правах и не могут уладить вопрос с ипотекой.

Весной 2017 г. было принято постановление правительства РФ, дающее право на получение необходимой поддержки отдельным группам населения.

Постановление Правительства направлено на содействие около 22 тыс. заемщиков, получивших валютную ипотеку.

В рамках реализации программы на 4 млрд. руб. повышен уставной капитал АО «Дом.рф» (бывшее АИЖК).

Многие принятые программы поддержки, действующие в различных кредитных учреждениях, не приносят на деле банкам какой-либо выгоды.

АРИЖК — дочерняя компания АО «Дом.

рф», занимается реструктуризацией ипотечных жилищных кредитов, граждан для предоставления последним времени для восстановления их финансового положения и возобновления самостоятельной оплаты своих ипотечных займов в будущем. С 2011 года агентство стало выполнять еще и функции коллекторского агентства. Заемщику менялся график оплаты с учетом его платежеспособности на срок до 1 года.

https://www.youtube.com/watch?v=_T-uPmv_AkA

Заемщик платит в данное время столько денежных средств, сколько может себе позволить.

По истечению 12 месяцев применялся один из 2-ух вариантов:

- Увеличение срока ипотеки.

- Повышение величины ежемесячных платежей до 10%.

Даже учитывая не самые выгодные условия, в программе участвовало множество соотечественников.

При помощи мер государственной помощи граждане смогли сохранить недвижимость.

Кто может рассчитывать

Поддержка государства и некоторых банков направлена на отдельных лиц, на нижеуказанных условиях:

| Заемщикам по валютной ипотеке | которые попали в тяжелую финансовую ситуацию |

| Если залоговое жилье | является у семьи единственным местом проживания |

| Заемщик не допускал просрочек | до момента уменьшения его дохода |

| Понижение доходов | и увеличение размера платежей на 1/3 |

| При наличии детей у заемщика | Многодетные семьи, дети-инвалидами и другие важные социальные факторы |

Особенности

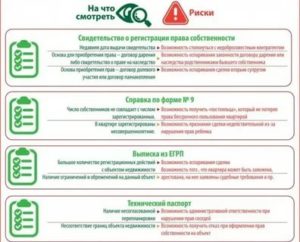

Для того, чтобы не попасть в сложное положение, рекомендуется при подписании ипотечного договора внимательно знакомиться со всеми его пунктами.

Имеют значение следующее:

| Тщательно читать условия договора, возможно привлечение юриста | любой пункт сделки может привести к непредвиденным для заемщика обстоятельствам |

| Ипотеку следует брать только в валюте | в которой заемщик получает свой доход, в этом случае в кризисной ситуации это не так сильно скажется на его платежеспособности |

| Возможности | связанные с реструктуризацией и т.д. |

| Наличие комиссий | включая скрытые |

Ипотека для молодой семьи смотрите статью: ипотека для молодой семьи.

: Валютная ипотека в России:

Загрузка…

Видео:Валютная ипотека как ловушка для россиянСкачать

Последние решения правительства по вопросам валютной ипотеки

Люди, которые связались с валютной ипотекой, в данное время оказались не в самом хорошем положении. Правительство за последние годы ускоренно решает эту проблему, и все заседания и обсуждения касаются этого вопроса.

Из-за новых предложений у заемщиков, которые являются участниками валютной ипотеки, появилась возможность решить все связанные с этим проблемы. Сейчас мы поведаем о действиях, которые принимаются со стороны правительства, для помощи людям и на что можно рассчитывать.

Также обсудим, какими способами государство решает эту проблему. Но в первой части поговорим подробнее о самой валютной ипотеке и условиях этого кредитования.

Ипотечные кредиты в валюте

До резкого скачка долларового курса, граждане зачастую приходили к кредитованию через валютную ипотеку для покупки недвижимости. В обществе все были крайне уверены в том, что оформление долларового кредита гораздо лучше, чем в отечественной валюте.

Основное условие, которое привлекало заемщиков – низкий годовой процент. Так как курс был стабилен, причин для волнений не было. Никто и представить не мог, что в ближайшем будущем произойдёт такой сильный скачок по долларовому курсу.

Именно поэтому люди, рискнувшие влезть в валютный кредит, попали в затруднительную ситуацию, из-за долларового курса изменившегося в 2 раза. Хуже всего оказалось тем, кто оформил кредиты прямо перед тем, как курс изменился.

Обычно равноценное погашение задолженностей подразумевает и то, что процентные начисления необходимо закрывать изначально. Что, в свою очередь, приводит всё в хаос: главная часть задолженности преобладает лишь с середины всего действия договора.

https://www.youtube.com/watch?v=mD8ucg6ul00

С этими условиями становится невозможно выплачивать всё вовремя среднестатистическому жителю.

Из-за чего всё это произошло и что этому поспособствовало? Мы выделили несколько основных причин:

- Ежемесячная выплата для каждого гражданина значительно возросла (учитывая курс доллара и конвертацию в рубль – с разницей в 2 раза).

- Сокращение среди населения из-за экономического кризиса. Снижение зарплат и реальный спад доходов у среднестатистических граждан. Отсутствие денег для выплат ипотеки.

- Из-за недостатка денег для выплаты займов участились и увеличились просрочки, плюс ко всему на людей, которые задерживали выплаты, были наложены штрафные санкции.

- Сумма залога не может целиком покрыть существующие долги заемщиков.

- Многие заемщики купившие жильё в ипотеку, не обладают дополнительной недвижимостью. Поэтому если заберут единственное жильё заёмщиков за долги, им некуда будет пойти.

Все эти проблемы необходимо было как-то решить. Обстановка была накалена очень сильно, поэтому правительство было вынуждено в срочном порядке искать выход из этой кризисной ситуации и предоставлять гражданам помощь. Дальше мы разберёмся в этих решениях более подробно.

Какие предложения были выдвинуты, чтобы избежать проблемы

Для того чтобы найти выход из этой проблемы, который бы пришёлся по душе обеим сторонам, пришлось прибегнуть к некоторым решениям. Многие из них, пытались устранить именно проблему с ипотекой в валюте. За всё время определили несколько решений, которые могли бы помочь гражданам:

- Переводы оформленных долларовых кредитов в рублёвые кредиты.

- Покрытие части основной задолженности через субсидии государства.

- Соглашение на изменение основных требований. Меняли схему по оплате задолженности, увеличивали срок действия договора. Иногда вели пересчет, учитывая современный курс доллара.

- Специальная процедура для финансово несостоятельных граждан.

- Отмена наложения штрафов и ограничений на должников по кредитам в иностранной валюте.

- Закрытие долгов через кредитные учреждения.

- Другие решения.

Предложения правительства иногда касались проведения реструктуризации для задолженностей перед финансовыми учреждениями, чтобы оказать помощь заёмщику по валютному кредитованию. Это предложение оказалось самым оптимальным, так как заёмщик не теряет своё жильё и живёт также своей обычной жизнью.

Но этот вариант уместен только для добросовестных заёмщиков, для определения такой категории людей, у каждого банка есть отдельные критерии. И окончательное решение всегда принимает именно банковское учреждение.

Нужно понять самый важный аспект: все варианты по предотвращению этого вопроса преподносили в качестве рекомендаций, а не точных указаний. То есть банки не были обязаны применять все указанные меры, решение всегда принимали финансовые учреждения.

При этом не все организации готовы пожертвовать собственной выгодой, ради благополучия своих подопечных. Многие банки продолжали «выбивание» задолженностей и накладывали разные штрафы и ограничения в ожиданиях, когда им достанется большая часть недвижимости должника.

Если оформление валютной ипотеки происходило через частный банк, реструктуризацию можно будет провести только с согласия соответствующей организации. Поэтому решение вопроса по валютному кредитованию будет гораздо сложнее, чем кажется.

В следующей главе мы рассмотрим, какие меры предприняло правительство и какую помощь оказали финансовые учреждения.

Решения по валютной ипотеке на 2020-й год

Государственная поддержка заемщиков, которые взяли кредиты на недвижимость, выражается в решениях, которые предоставляют несколько методов для ухода из кризисного положения. Расскажем о них подробнее.

Метод реструктуризации долга

Одним из решений правительства был определён список людей для реструктуризации. В этот список вошли несколько типов людей:

- Начинающие семьянины;

- Люди, которые являются представителями бюджетных профессий;

- Люди, которые участвовали в военных операциях или те, которые являются ветеранами;

- Заёмщики с соответствующими государственными субсидиями.Для реструктуризации также важно условие снижения дохода, без него заёмщик не получить соответствующее разрешение. Чтобы подтвердить факт уменьшения прибыли необходимо предоставить официальный документ. При уменьшении прибыли на 30% или при увеличении суммы платежа на 30% (все пересчеты осуществляются в рублёвом эквиваленте), у гражданина, взявшего кредит, есть право на реструктуризацию любым из предоставленных способов.

Помощь от Агентства по ипотечному жилищному кредитованию

Со стороны государства был выделен специальный денежный фонд, для частичного покрытия задолженностей. Выделенные деньги покрывают не больше 10% долгов по валютным ипотекам. Максимальная сумма равняется 600-ам тысячам рублей. Государство также помогает людям, которые попали в затруднительное положение в прошлом году.

Процедура по финансовой несостоятельности гражданина

Этот способ предоставляет должнику возможность освободиться от всех долгов по кредиту. Тогда банк забирает имущество, оставленное в залог. Если возникнет превышение стоимости квартиры со стороны штрафов, которые начислила кредитная организация за просрочку, должник может подавать заявление на признание финансовой несостоятельности.

https://www.youtube.com/watch?v=D3GsFFH2_y8

Данная процедура избавит его от обязательного покрытия долгов по кредиту своими средствами.

Когда все юридические шаги будут позади, финансовая организация забирает к себе во владение недвижимое имущество должника, чтобы погасить часть задолженности. Однако этот способ имеет один большой минус – сам процесс занимает много времени.

На разбирательство уйдут месяцы или даже годы. Но тем, кому это не страшно, вариант подойдёт сполна. Можно начать всё заново и не думать всё время о задолженности в банке и ежемесячных кредитных выплатах.

Обращение за материалами судебной практики

Подавать иск в суд на данный момент не самый хороший выход из сложившегося положения. Если подробнее изучить судебные прецеденты (а точнее, к чему привели иски по похожим вопросам до вас), становится понятно, что ситуация не совсем четкая.

Судебные органы имеют право принудить финансовую организацию к переводу изначального валютного кредита в рублевый (по указанному курсу доллара). Это решение можно встретить, но это нельзя назвать обязательным указанием к подаче заявления.

Итог всё равно подводит судебная инстанция, а они принимают его в каждом отдельном случае по-разному.

Обычно случается и такое, что финансовые учреждения самостоятельно настаивают на пересмотре соглашений и предоставляют возможность поправить условия выплаты кредита, чтобы сделать их более мягкими для клиентов.

Помощь должникам от банковских организаций

Государственные предложения это не единственная помощь гражданам, взявшим валютную ипотеку. Некоторые финансовые учреждения делают разные предложения и идут на уступки, которые позволяют их клиентам выйти из затруднительного положения.

Проблемы с долгами можно урегулировать несколькими путями:

- Перекредитование. Заключение с тем же самым заёмщиком нового ипотечного соглашения, на этот раз не в валюте, а в рублёвом эквиваленте. Сумма задолженности будет пересчитана, учетом нынешнего курса.

- Рефинансирование. Некоторый процент финансовых учреждений рекомендует именно этот метод для выхода из этого положения, как для своих подопечных, так и людям, которые пользуются услугами других кредитных организаций, то есть чужим клиентам. Нужно помнить самое важное условие для подобной меры – добросовестность плательщика. Людям, которые соблюдают это требование, банковские учреждения предлагают рефинансирование. Если заёмщик честный, не убегает от банка и всегда поддерживает связь, в том числе идёт на переговоры, когда возникают вопросы с платежами, банк будет лоялен к такому клиенту.

- Пересмотр соглашения кредитования, по инициативе банка. У многих банковских учреждений есть много вариаций того, как можно изменить условия кредитования. Эти перемены могут представлять как временное решение (например, выделение должнику дополнительного времени для оплаты, или кредитных каникул), так и постоянное.

То есть пересмотр требований договора совершается в полной мере:

- Увеличение срока кредита;

- Снижение годового процента;

- Изменение других пунктов в соглашении, например графика по выплатам задолженностей.

Если должник уверен в том, что некоторые штрафные санкции были наложены неправомерно и их толком не обосновали, он может подать иск в соответствующий судебный орган. Судья, основываясь на законодательстве, произведёт отмену неправомерных штрафов, которые были наложены банком.

Каждое предложение от банка преследует только одну задачу: решить проблему с попавшими в беду клиентами с миром. Другими словами банки сами ищут варианты, как можно помочь должникам, которые попали в затруднительное положение из-за перемены долларового курса.

Финальная часть

Как мы выяснили, способов для решения проблемы с ипотечным кредитованием в валюте не мало. В течение последних двух лет правительство тщательно занималось этим вопросом и принимало решения, которые могут помочь должникам, оказавшимся в проблемной ситуации.

https://www.youtube.com/watch?v=KOf5tpsCQ9E

В стороне не остались и финансовые учреждения, которые запустили ряд предложений, для помощи своим клиентам. Благодаря этому граждане могут сохранить свою недвижимость и при этом погасить кредит не влезая в ещё большие долги.

Теперь вы знаете, какие меры принимают правительственные органы, и на какие предложения может опираться должник, попавший в трудное положение с валютной ипотекой. Надеемся, что наша статья оказалась полезной для вас, и вы разобрались в тех вопросах, которые вас интересовали.

Видео:Льготная ипотека на строительство СВОИМИ СИЛАМИ. Разбор программы, ответы на вопросы.Скачать

Последние новости валютной ипотеки на сегодня

Валютная ипотека должна была избавить выбравших её заёмщиков от неприятностей, но нестабильность последних лет привела к возникновению неожиданных сложностей, заметно повлиявших на платёжеспособность некоторых должников. Сейчас ситуация стала заметно лучше, но назвать её оптимальной и спокойной невозможно, поэтому каждая новость, касающаяся упомянутой сферы, вызывает огромный интерес.

Свежая и актуальная информация про валютную ипотеку – ЧИТАТЬ ЗДЕСЬ.

Имеются свежие новости и сегодня, в начале 2020 года, поскольку обойтись без них в такой период просто невозможно. К счастью, они не содержат негативной информации, поэтому переживать не придётся.

Но сказанное не означает, что последние известия не заслуживают внимания. Они обязательно должны быть рассмотрены, чтобы ещё не рассчитавшиеся с долгами люди понимали, как меняется сложившееся положение, и узнали, на что стоит рассчитывать в ближайшем будущем.

Важно помнить, что в финансовых вопросах не бывает незначительных мелочей.

Проблема валютной ипотеки на сегодня

Основные сложности, с которыми столкнулись заёмщики, возникли в 2014 году, когда резко упал курс рубля. Новых скачков подобного уровня с тех пор не происходило, а потому дополнительных проблем не возникало. Но это не означает, что ситуация слала лучше.

Должников беспокоит:

- не снижающийся курс иностранных валют;

- разорение отдельных предприятий, тесно связанных с иностранным финансированием и привлечением заёмных средств на международных рынках;

- отсутствие решений правительства о валютной ипотеке, позволяющий облегчить положение граждан;

- позиция отдельных банков, не желающих идти навстречу клиентам;

- судебные решения, принимающиеся в пользу кредиторов и подтверждённые Верховным судом страны.

В подобной ситуации самым разумным выходом видится реструктуризация или рефинансирование кредита, поскольку оба указанных действия позволяют снизить финансовую нагрузку на семейный бюджет.

Реструктуризация долга

Под реструктуризацией понимается изменение условий договора кредитования. Обратившийся к кредитору должник способен рассчитывать на:

- снижение процентной ставки;

- увеличение срока погашения задолженности;

- изменение валюты с пересчётом общей суммы (не стоит рассчитывать на курс – 40 рублей, он окажется близким к существующему).

Основная цель описанных изменений – снижение размера ежемесячных выплат, чтобы должники имели возможность погашать долг, не допуская просрочек. А главная слабость описанного подхода – ограничение лиц, способных претендовать на снисходительность банка. Обычно «ипотечникам» приходится доказывать, что расходы на кредит превышают 40-50 процентов семейного бюджета.

Рефинансирование долга

Под рефинансированием понимается получение нового кредита взамен валютной ипотеки. При этом полученные деньги используются для погашения текущей задолженности, поэтому про старый долг можно сразу забыть. Правда, новый содержит среди обязательных условий залог недвижимости, но, учитывая снижение суммы ежемесячных платежей и стабильности положения заёмщика, подобный минус можно пережить.

https://www.youtube.com/watch?v=TnYwS1C5rIs

А главной проблемой при оформлении рефинансирования станет запрет иметь просрочки платежей за последние полгода (иногда больше). Сказанное относится и к реструктуризации. Если обойтись без просрочек не получилось, рассчитывать на одобрение заявки практически бесполезно.

Последние новости валютной ипотеки

Последние новости валютной ипотеки подтверждают наметившуюся ранее тенденцию к снижению спроса на подобные финансовые услуги. Потому объяснима и реакция банков, резко сократившим предложение кредитов в валюте, сделав акцент на рублёвых займах. Причём последнее объясняется сразу несколькими причинами:

- снижение спроса;

- отсутствие стабильности на финансовом рынке и провозглашённый Центральным Банком России плавающий курс рубля;

- ограничение доступа к международным финансам из-за санкций.

Но, если со снижением валютных займов всё понятно, а падение интереса к подобному виду ипотеки легко объясним, то ситуация в госдуме и судах требует отдельного рассмотрения.

Помощь валютным заёмщикам

Несмотря на молчание Путина, государство продолжает оказывать помощь должникам. Для этого правительством предусмотрена специальная программа, позволяющая покрыть часть задолженности государственными средствами.

Для этого нужно:

- обратиться в АИЖК с просьбой помочь рассчитаться по долгам;

- подать заявление в банк с просьбой провести реструктуризацию;

- дождаться решения и снизить размер долга.

Особенность данной программы в том, что пошедшему навстречу клиенту банку полагается государственная компенсация в 600 тысяч рублей, а главный минус в том, что претендовать на господдержку могут лишь отдельные категории граждан.

Судебные разбирательства

А вот судебное разрешение конфликтов с банком точно не принесёт должникам положительных эмоций. Подавляющее большинство решений принимается в пользу кредиторов.

При этом судьи мотивируют это:

- наличием у ответчиков документально подтверждённого долга по кредиту;

- пониманием заёмщиками рисков, на которые они шли, оформляя заём;

- отсутствием признаков форс-мажорных обстоятельств в изменении курса.

Эта же позиция подтверждается и решениями Верховного суда.

Позиция банков

Зато большая часть банков готова оказать помощь ответственным должникам, которые не допускали просрочек и своевременно предупреждали о возникающих затруднениях. Разными заведениями предлагаются различные решения, позволяющие снизить задолженность по валютной ипотеке:

- упомянутое рефинансирование или реструктуризация;

- кредитные каникулы, дающие право пропустить несколько платежей;

- льготные периоды, в течение которых оплачиваются только проценты.

Чтобы узнать о подобных решениях больше, стоит посетить специализированные форумы или обратиться напрямую к кредитору.

Видео:Есть решение по Валютной ипотеке!Скачать

Решение правительства по валютной ипотеке в 2018 году

Довольно в тяжелой ситуации оказались на данный момент те, у кого оформлена валютная ипотека и решения правительства за последние два года, и в 2018 тоже, направлены на урегулирование этого вопроса. Последние предложения могут помочь заемщикам с валютными ипотечными кредитами.

Валютная ипотека

До того, как существенно вырос курс доллара, заемщики охотно оформляли ссуды на покупку жилья в иностранной валюте. Долларовые кредиты позиционировались как более выгодные. По ним предлагались более низкие процентные ставки, при этом стабильный курс доллара не давал оснований для беспокойства.

Именно поэтому после резкого изменения курса практически в два раза заемщики по валютным ипотечным кредитам оказались в действительно сложной ситуации.

Особенно это касалось тех, кто только оформил кредит. Стандартный вариант выплаты займа равными долями предполагает изначальное погашение процентов по займу. Фактически при таком графику выплат основной долг начинает превалировать в платеже только к середине срока действия договора.

Подробно о валютной ипотеке: риски для заемщиков

Сложная ситуация возникла у большинства заемщиков в силу следующих факторов:

- размер ежемесячного платежа существенно вырос (учитывая курс доллара при переводе его в национальную валюту фактически в 2 раза);

- в результате кризиса упали доходы;

- просрочки приводят к образованию задолженности и ее постоянному увеличению за счет штрафов;

- стоимость залогового имущества в связи с изменившейся финансовой ситуацией далеко не всегда может покрыть задолженность в полном объеме;

- у части заемщиков ипотечное жилье является единственным, то есть, в случае его ликвидации они остаются без места проживания.

Все эти факторы потребовали мер урегулирования по вопросам валютной ипотеки. Решения правительства в 2017 году и принятые ранее направлены на поиск вариантов выхода из кризисной ситуации.

Поиск решений

При поиске вариантов выхода, который мог бы удовлетворить как заемщиков, так и кредиторов, были предложены ряд мер, которые позволяют, так или иначе, решить вопросы о валютной ипотеке. В разное время были предложены следующие способы решения проблемы:

- перевод займа в национальную валюту;

- оформление государственных субсидий, покрывающих часть задолженности;

- изменение ключевых условий: графика погашения, увеличение срока, пересчет по зафиксированному курсу доллара и т.д.;

- процедура банкротства;

- мораторий на штрафные санкции по валютным ипотечным кредитам;

- списание части долга банками и т.д.

Правительство, в качестве помощи заемщикам по валютной ипотеке, предлагает реструктуризировать долг перед банком

Следует отметить, что часть предложенных мер для банков могли носить лишь рекомендательный характер. Обязать финансовые учреждения их исполнять невозможно правительственными решениями.

https://www.youtube.com/watch?v=QISKnOIHf28

Валютная ипотека, оформленная в частном банке, не может быть реструктуризирована в 2018 году или переоформлена без его согласия. Это сделало процесс урегулирования более сложным. Рассмотрим, какие варианты решений данного вопроса на данный момент предлагаются правительством и самими банками.

Правительственные решения в 2017 году

Помощь заемщикам по валютной ипотеке со стороны государства заключается в предложении вариантов выхода из кризиса. К таким способам относятся:

- Реструктуризация. Решение правительства по валютной ипотеке определило перечень лиц, которые могут претендовать на реструктуризацию текущей задолженности. К ним относятся молодые семьи, бюджетники, ветераны и участники боевых действий, а также заемщики, которые получали ипотечные субсидии от государства. При этом обязательным условием является существенное сокращение доходов, что необходимо подтвердить документально. Если доход семьи за три месяца снизился минимум на 30% или же ежемесячный платеж вырос на 30% (пересчет в рублях по текущему курсу), то заемщик имеет право претендовать на тот или иной вариант реструктуризации.

- Помощь через Агентство по ипотечному жилищному кредитованию. Государство в 2017 году выделило из бюджета средства, которые направлялись на частичную компенсацию валютного кредита. Сумма такой субсидии не может превышать 10% остатка кредита, при этом максимальная выплата компенсации ограничена 600 тыс. руб. В 2018 году правительство продолжает поддерживать людей оказавшихся в сложной ситуации.

- Процедура банкротства. Такой вариант решения помогает полностью избавиться от долгов. Но при этом у банка остается право на залоговое имущество. То есть, если в результате кризиса и начисления штрафов за просрочку сумма долга стала существенно выше, чем стоимость залогового жилья, можно официально признать себя банкротом. Заемщик избавляется от необходимости погашать текущий долг в полном объеме, но недвижимость переходит в собственность кредитной организации в качестве компенсации части долга.

- Судебная практика. Обращение заемщика в суд в 2018 году – далеко не идеальный выход для должника по валютной ипотеке. Но, как показывает практика принятий судебных решений по данным вопросам, судебное решение может обязать банк перевести валютную ипотеку в рублевую по зафиксированному курсу 39 рублей. Такие прецеденты известны, но они не являются руководством к действию. Каждый раз решение оставляется на усмотрение суда.

В основном, банки пересматривают ипотечный договор и позволяют заемщикам получить приемлемые условия выплаты

Помощь заемщикам со стороны банков

Решения правительства по валютной ипотеке – далеко не единственный вариант помощи должникам по таким займам. Многие банки самостоятельно принимали те или иные меры, направленные на выход из кризисной ситуации. Такими вариантами мирного урегулирования стали:

- Перекредитование. Заемщику по валютной ипотеке предлагали оформить новый договор в национальной валюте с перерасчетом по определенному курсу.

- Рефинансирование. Многие банки предлагают пройти эту процедуру, причем не только собственным клиентам, но и тем, кто ранее оформил договор в другом кредитном учреждении. Правда стоит отметить, что такой вариант выхода чаще всего предлагается добросовестным плательщикам.

- Изменение условий. Некоторые банки предлагают самые разные варианты изменения условий по действующему займу. Это могут быть временные меры (предоставление отсрочек или кредитных каникул) или же полный пересмотр ключевых условий: увеличение сроков действия договора, снижение процентных ставок и т.д.

В судебном порядке заемщик может добиться отмены части штрафов, незаконных и скрытых комиссий по валютной ипотеке

Банковские инициативы направлены на возможность мирного урегулирования вопросов по долгам, возникшим в результате резкого изменения курса доллара.

Заключение

Таковы на данный момент варианты выхода из кризисных ситуаций, в которых оказались плательщики. Решение правительства в 2017 и 2018 году, относительно валютной ипотеки, и предложения банка направлены на возможность сохранения приобретенного жилья заемщиками и предоставления им приемлемых условий для погашения задолженности.

https://www.youtube.com/watch?v=lLEg9p1Dgx8

Вам также может понравиться

Видео:"Рабы валютной ипотеки"Скачать

Последние новости валютной ипотеки сегодня в России: что ждёт валютных заемщиков в 2020 году?

Десятилетие назад валютная ипотека занимала 70% на рынке жилищных займов. В большинстве случаев банки не предлагали клиентам альтернативы.

Как только национальная валюта утрачивала стабильность, у валютных ипотечников начинались большие проблемы. Особенно остро они проявились в 2014 году, когда рубль обесценился вдвое.

Тема нашей сегодняшней статьи — валютная ипотека, последние новости которой вы узнаете далее.

Истоки проблемы

Валютная ипотека более не популярна среди клиентов банка. Так как государство и граждане-должники пытались сделать банкиров «стрелочниками» в ситуации возросших кредитных выплат, многие финансовые организации и сами исключили валютную ипотеку из линейки своих продуктов. Но в 2019 году проблема остается. И тянется она издалека.

Больше всего кредитов в иностранной валюте было выдано в 2008 году. И тогда же у заемщиков появились первый нехороший «звоночек» — мировой финансовый кризис существенно ослабил российский рубль.

На его удержание Центробанк потратил огромные денежные средства, но национальная валюта все равно резко обесценилась: за доллар в конце года давали уже 36 рублей (вместо 24), а за евро – 41,5 рублей (вместо 36).

После этого скачка курса интерес к валютной ипотеке поубавился, но брать ее не перестали. Более того, предложения банков по перекредитованию ипотеки в рублевом эквиваленте многими заемщиками были отвергнуты, как невыгодные. Должники ожидали постепенного укрепления национальной валюты, а дождались ее катастрофического обрушения осенью 2014 года.

Тогда рублевая стоимость основных иностранных валют (евро и доллара) увеличилась почти в 2 раза. В ноябре-декабре некоторые банки предлагали их по курсу более 100 рублей за 1 единицу.

И хотя усилиями государства нацвалюта постепенно окрепла, ее среднее значение по отношению к иностранным валютам значительно изменилось. Курс валют, в которых оформлялись жилищные займы, стал гораздо выше.

Вследствие этого увеличился и размер ежемесячных выплат в счет погашения долга.

Валютные ипотечники забили тревогу, стараясь привлечь к своим проблемам максимальное внимание чиновников, законодателей, прессы и обычных граждан. СМИ широко освещали бедственное положение должников, взявших кредиты в долларах или евро. В конце концов, их услышали и предложили несколько вариантов погашения увеличившегося долга.

Пути решения

Валютные заемщики, которым приходится погашать долг более солидными суммами, чем они рассчитывали, вправе воспользоваться одним из следующих способов снижения финансовой нагрузки.

🎦 Видео

Валютная ипотека [ВИДЕО]Скачать

![Валютная ипотека [ВИДЕО]](https://i.ytimg.com/vi/o2p_0mAGNQI/0.jpg)

Валютные заёмщики вызвали правительство на дуэльСкачать

20170310 Валютная ипотека и приёмная правительства, диалог с полициейСкачать

20170208 Валютная ипотека и приёмная правительства, День 1, ПолицияСкачать

Валютная ипотека какие вариантыСкачать

Валютная ипотека, телеканал 360Скачать

20170628 Валютная ипотека и задержание у Приёмной правительстваСкачать

Семью с 29 детьми разорила валютная ипотекаСкачать

Заложники валютной ипотекиСкачать

20170209 Валютная ипотека и приёмная правительства, День 2, Не пускаютСкачать

Валютная ипотека.Скачать

20170209 Валютная ипотека и прёмная правительства, Ночь 1 , Ночной выходСкачать

Валютная ипотекаСкачать

ЗАЛОЖНИКИ ИПОТЕКИ.Скачать