Потенциальные вкладчики банка, знакомясь с условиями размещения депозита, часто сталкиваются с понятием капитализации. Что это: возможность увеличить доход или очередное ухищрение для привлечения клиентов? В статье пойдет речь о понятии и основных аспектах капитализации вкладов и капитализации процентов по вкладам.

Термин «капитализация» применяется в отношении вклада и процентов по нему. Это не тождественные понятия. Но в обиходе под первым часто подразумевают второе. При заключении договора на размещение вклада важно понимать отличие.

Под капитализацией вклада подразумевается увеличение суммы депозита, размещенной на момент открытия, на сумму процентов. При этом начисление процентов производится только на первоначальное вложение.

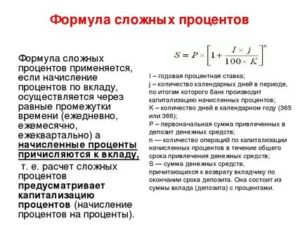

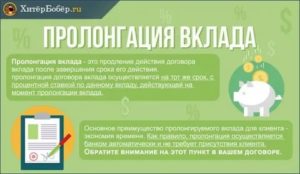

Капитализация процентов по вкладу – это автоматическое прибавление начисленных процентов к сумме основного вклада!!!. То есть увеличивается размер депозита, и последующие проценты будут начислены исходя из расчета новой суммы.

В первом случае проценты присоединяются к сумме вложения только при продлении вклада и уже тогда будут включены в основную сумму, на которую насчитываются проценты. Имеет место использование простых процентов.

Во втором – применяется формула сложных процентов!!!. Второй вариант позволяет получить существенный дополнительный доход, но это зависит от условий конкретного банка, частоты проведения капитализации и разницы в ставках.

Банки оставляют за собой право самостоятельно решать, на каких условиях реализуется процесс и механизм. Все ключевые позиции прописываются в договоре. Поэтому особенно важно перед его подписанием внимательно прочитать и уточнить все непонятные формулировки.

Капитализацию можно охарактеризовать как возможность получать доходы с доходов и деньги с денег. Это способ преобразования прибыли для увеличения основного капитала.

- Виды капитализации

- Формула

- Выбор вклада

- Насколько может быть выгодна капитализация?

- Минусы и скрытые нюансы

- Предложения ведущих банков России по вкладам с капитализацией процентов

- Оформление договора

- Выводы следующие

- Сложный процент – что это такое, расчет по формулам с реальными примерами

- Простой и сложный, в чем отличие

- Преимущества и недостатки

- Формулы сложных процентов по вкладам и примеры решения задач

- Прогрессивный рост – формула сложных процентов по вкладам и по кредитам

- Отличия от простого процента

- Вклад со сложным процентом

- Формула расчета сложных процентов

- Формула сложного процента для банковских вкладов: выбираем вариант депозита правильно

- Как рассчитать сложный процент: формула и примеры

- Сложный процент с ежемесячным пополнением вклада

- Как выгодно использовать сложный банковский процент

- Простые и сложные проценты в банках. Формула сложного процента

- В чем разница между простыми и сложными процентами?

- Формула расчета сложного процента по вкладам в банках

- Формула расчета процентов по вкладам: с капитализацией, простые и сложные проценты

- Подробнее про формулу

- Общая формула расчета процентов по вкладу

- Формула для вкладов с ежемесячной капитализацией

- Формула для вкладов с ежедневной капитализацией

- Формула для вкладов с ежеквартальной капитализацией

- Что такое эффективная ставка по депозиту?

- Как рассчитать через Excel?

- Как рассчитать онлайн?

- Пример расчета

- Налоги на доход по вкладам

- 🎦 Видео

Виды капитализации

Критерием классификации является частота ее проведения:

- ежедневная,

- еженедельная,

- ежемесячная,

- поквартальная,

- полугодовая,

- ежегодная.

Первые два варианта в отечественном банковском секторе встречаются крайне редко. Наиболее популярным и высокодоходным является проведение капитализации каждый месяц. С точки зрения соотношения доходности и периодичности это оптимальный выбор. Интервалы в год и 6 месяцев считаются схемами со средней доходностью.

Важно! Периодичность капитализации и периодичность начисления процентов по вкладу – это не одно и то же. Проценты могут начисляться ежедневно, но капитализация при этом проводиться, например раз в месяц, или с другими интервалами.

Формула

Смоделируем ситуацию. Размер вклада составляет 250 тысяч рублей, срок размещения – 365 дней, проценты – 10% в год. Год не високосный. В расчетах нет ничего сложного. Главное – учитывать все интервалы.

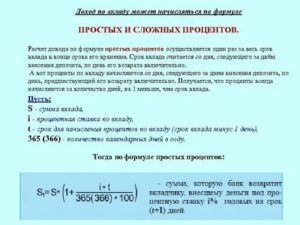

Расчет простых процентов (при капитализации вклада) осуществляется по такой формуле:

СП = СВ * П * (С(100*Д)

Обозначения:

СП – сумма процентов,

СВ – сумма вклада,

П – период,

С – ставка по кредиту,

Д – количество дней в году.

Таким образом, 250000*181(6 первых месяцев года)*9,53650 = 11 777,4 рублей. Это сумма процентов, которые получит вкладчик на момент окончания срока действия договора.

Поскольку капитализация вклада не предусматривает зачисление процентов к основной сумме, тело вклада остается неизменным и ежемесячный размер процентов будет одинаковым

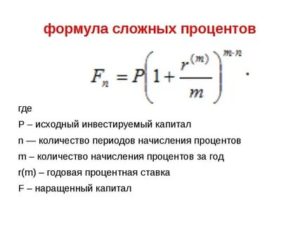

Для расчета сложных процентов (при капитализации процентов по вкладу) применяется следующая формула:

СП = СВ * (1 + П * (С100*Д)n — СВ

Обозначения:

СП – сумма процентов,

СВ – сумма вклада,

П – период,

N – количество периодов капитализации в течение срока депозита,

С – ставка по кредиту,

Д – количество дней в году.

Так, за первый месяц, предположим январь, проценты составят 2017,12 рублей.

Расчет 250 000 * 31(количество дней в месяце) * 9,5/(100 * 365)

В феврале 1836,62 рубля. Расчет (250 000 + 2 017,12) * 28 * 9,5/(100 * 365) и так по аналогии все 6 месяцев.

https://www.youtube.com/watch?v=Oj6RmdkPQeA

Это пример ежемесячной капитализации, показатели которой принято считать самыми выгодными. Вновь зачисленные проценты плюсуются к сумме вклада и в дальнейшем берутся в расчет как основное тело вклада.

Сумма сложных процентов составит 12010,96 рублей.

На конкретном примере видно, что капитализация процентов по вкладу принесет за шесть месяцев на 233,5 рублей больше. Важно понимать, что остальные условия размещения депозита были идентичны.

Совет. На первый взгляд при похожих условиях размещения депозитов выгода может казаться примерно одинаковой. Но целесообразно детально просчитать каждую сумму. Самостоятельно это можно сделать с помощью калькуляторов расчета, которые легко найти в интернете. Достаточно заполнить поля с параметрами вкладов и посмотреть итоговый результат.

Выбор вклада

Большинство финансово-кредитных организаций предлагает услугу капитализации как дополнительный способ увеличения доходов и повышения привлекательности продукта. Однако, это может быть просто маркетинговый ход. Для того, чтоб проценты действительно выгодно пополняли основной вклад, не лишним будет:

- Учитывать надежность банка, его репутацию и участие в программе государственной системы страхования вкладов.

- Изучать все предложения и анализировать их условия в сравнении друг с другом. Часто бывает, что стандартный вклад может оказаться более выгодным. Например, в среднем при размещении депозита с ежемесячной капитализацией под 10% годовых, аналогичный доход принесет обыкновенный вклад с процентом размещения выше на 0,5 % — 1 %.

- Оценить собственные возможности и потребности. При краткосрочном размещении и высокой вероятности снятия денег со счета преждевременно смысл капитализации теряется. Вероятнее всего в этой ситуации более выгодным будет выбор варианта обычного депозита с наиболее высокими процентами.

- Не доверять по умолчанию расчетам сотрудников и просчитать самостоятельно размер дохода по нескольким вкладам.

Насколько может быть выгодна капитализация?

Капитализация процентов по вкладу является одним из инструментов, повышающих максимально эффективную ставку!!!. Это не самый популярный вид вклада. По статистике он значительно уступает стандартным предложениям.

Сам по себе сложный процент не служит гарантией выгоды.

Такой вариант станет результативным способом накопления для вкладчиков, которые уверенно не будут нуждаться в досрочном снятии средств и могут позволить «оставить вклад в покое» на длительный период времени. Кроме того, значение имеет сумма депозита.

Чем выше размер первоначального вклада, тем больше будет увеличиваться исходная сумма расчета процентов. Эффективность определяется по нарастающей и с каждой пролонгацией договора увеличивается.

Среди преимуществ следует отметить удобную прозрачную схему реализации и регулярно возрастающую сумму вклада. Это надежный классический способ обеспечения сохранности средств, перекрытия инфляции и улучшения материального положения. Грамотный подход к выбору банка и анализ предложений позволяет увеличить прибыль с помощью задействования полученных процентов.

Минусы и скрытые нюансы

Причины, влияющие на выбор клиентов в пользу других банковских продуктов:

- Отсутствие возможности снимать и использовать начисленные проценты до окончания действия договора.

- Невозможность или невыгодные условия расторжения соглашения, досрочного или частичного снятия средств.

- Менее выгодные ставки, чем по обычным депозитам.

- Отсутствие уверенности в материальной стабильности банка.

- Наличие скрытых платежей и комиссий, таких как оплата за открытие и обслуживание счета, мобильный банкинг, комиссия за зачисление и снятие средств. Дополнительные расходы не всегда прописываются в договоре и часто относятся к категории расчетно-кассового обслуживания.

- Право банка менять процентную ставку в процессе действия договора, о чем клиент не всегда получает своевременное уведомление.

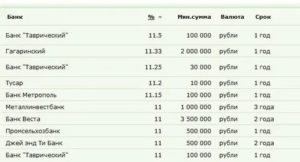

Предложения ведущих банков России по вкладам с капитализацией процентов

| Наименование банка | Название вклада | Ключевые условия |

| Сбербанк России | 1. «Мультивалютный» | Валюта размещения: рубль, доллар, евро.Срок — от 365 дней.Проценты — до 5,15%.Возможность ежеквартальной капитализации по усмотрению клиента. |

| 2. «Подари жизнь» | Валюта – рубль. Сумма – от 10 тысяч. Срок – от года. Процент – до 6,3%. Возможность капитализации ежеквартально. | |

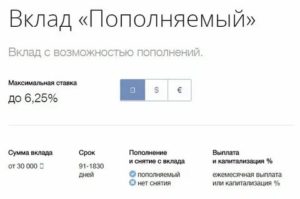

| 3. «Пополняй» | Валюта: рубль, евро, доллар. Сумма – от 1 тысячи рублей. Проценты – до 6, 15%. Срок – от 91 дня. Возможность ежемесячной капитализации. | |

| ВТБ Банк Москвы | 1. «Максимальный доход» и«Максимальный доход» — для зарплатных клиентов и для пенсионеров | Максимальная ставка 8,7%. Валюта: рубль, евро, доллар. Срок – от 91 дня. Возможность ежемесячной капитализации. |

| 2. «Максимальный комфорт», для зарплатных клиентов и пенсионеров | Срок от 181 дня. Проценты – до 7%. Евро, доллар, рубль. Возможность ежемесячной капитализации | |

| 3. «Максимальный рост» | Срок от 181 дня. Проценты до 7,5% Евро, рубль, доллар. Ежемесячная капитализация | |

| Газпромбанг | 1. «Динамичный» | Срок от 181 дня. Рубль, евро дола. Максимальный процент 7,9%. Капитализация по выбору клиентов ежегодно. |

| 2. «Пенсионный» | Минимальный вклад – 10 тысяч рублей. Срок от 367 дней. Максимальный процент – 6,5%. Ежеквартальная капитализация. | |

| 3. «Рантье» | Срок от 181 дня. Рубль, доллар, евро. Максимальный процент 6,7%. Ежемесячная капитализация по желанию клиента. |

Это часть предложений тройки ведущих банков страны по финансовому рейтингу страны. Подавляющее большинство банков предлагают варианты вкладов с капитализацией. Но не все они действительно выгодны по отношению к другим предложениям размещения депозита. Важно перед выбором делать расчет сложных процентов и сравнить вероятную доходность.

Оформление договора

Процедура оформление вклада, предусматривающего капитализацию процентов, ничем не отличается от стандартной!!!. Разместить депозит может любой желающий независимо от наличия гражданства России или другой страны. Услуга доступна, в том числе и апатридам, то есть лицам без гражданства. Родители или опекуны имеют право оформить вклад на имя несовершеннолетних детей.

https://www.youtube.com/watch?v=er84ZZ_ryHM

Набор требуемых документов минимальный. Как правило, это один документ, удостоверяющий личность. Вклад размещается в кратчайшие сроки.

Клиент может попросить помочь выбрать оптимальный вариант, получить детальную информацию по каждому виду вклада или самостоятельно определиться с выбором. Важно учесть три существенных момента:

- Даже если, кажется, что условия максимально понятны, следует еще раз уточнить у сотрудника об актуальности информации.

- Целесообразно самостоятельно рассчитать доход от капитализации, сопоставив цифры по другим предложениям этого же банка.

- Договор нужно читать полностью, особенно мелкий шрифт. Перед подписанием, важно уточнить интересующие вопросы. Фраза «капитализация вклада» не означает «капитализация процентов по вкладу». Некоторые банки могут завуалировано под термином капитализации подразумевать всего лишь автоматическое продление вклада с зачислением итоговых процентов на основной счет. Важно уточнить возможность банка самостоятельно изменять размер процентной ставки.

Выводы следующие

Капитализация процентов по вкладу – это автоматическое зачисление процентов к сумме первоначального вложения и расчет последующих процентов исходя из размера увеличенного вклада!!!. Иными словами – получение дохода не только с тела депозита, но и с прибыли.

Капитализация вклада подразумевает начисление простых процентов, капитализация процентов по вкладу осуществляется на основе формулы расчета сложных процентов.

Сложные проценты не означают обязательную выгоду по сравнению с другими предложениями вкладов. На размер дохода от капитализации влияет кредитная ставка, первоначальная сумма и срок размещения.

Видео:Сложный процент понятным языком. Магия сложного процента.Скачать

Сложный процент – что это такое, расчет по формулам с реальными примерами

Предлагаем рассмотреть понятие “сложного процента” на примере. Предположим, что вы положили 10 000 рублей в банк на депозитный счет под 10% годовых на 10 лет, без ежемесячных взносов. Через год у вас будет 11 000 рублей.

Если прибыль не трогать и оставить на счете, то на следующий год начисления будут производиться от 11 000. Тогда доход составит 1100 рублей, вместо 1000.

Спустя 10 лет, следуя этому принципу, у вас будет уже без малого 26 000 рублей.

| Год | Базовая сумма начисления | % по депозиту | Итоговая сумма с учетом % |

| 1 | 10000.00 | 1000.00 | 11000.00 |

| 2 | 11000.00 | 1100.00 | 12100.00 |

| 3 | 12100.00 | 1210.00 | 13310.00 |

| 4 | 13310.00 | 1331.00 | 14641.00 |

| 5 | 14641.00 | 1464.10 | 16105.10 |

| 6 | 16105.10 | 1610.51 | 17715.61 |

| 7 | 17715.61 | 1771.56 | 19487.17 |

| 8 | 19487.17 | 1948.72 | 21435.89 |

| 9 | 21435.89 | 2143.59 | 23579.48 |

| 10 | 23579.48 | 2357.95 | 25937.43 |

| Итого | 15937.43 | 25937.43 |

Простыми словами сложный процент — это когда начисляемые проценты прибавляются к телу вклада и учитываются при дальнейшем начислении прибыли.

Следует отметить, что наибольшую выгоду сложные проценты приносят при долгосрочном инвестировании . Лучше всего это можно заметить, сравнив их с простыми. Поэтому предлагаю разобрать два небольших примера.

- Представим, вы вложили свои деньги — 100 000 рублей на 10 лет под 15% годовых. Дополнительные взносы отсутствуют, а получаемая прибыль выводится.

- Во втором случае условия те же, но только прибыль теперь не снимается. А прибавляется к основной сумме вклада и участвует в начислении % каждый год.

Все расчеты приведены в таблице для большей наглядности.

https://www.youtube.com/watch?v=rfgLEtacAJg

Вы сами прекрасно видите отличие первого варианта от второго. Как одно маленькое условие может кардинально изменить итоговую сумму. Процентная ставка одна и та же, а вот начисления по сложным процентам намного выгоднее, чем по простым. Еще лучше заметна эта разница на графике.

Кому даром книгу '7 профессий для быстрого заработка в Интернете'?

Познакомьтесь с книгой, которая разрушит стереотипы и подскажет, с чего начать! Получите книгу прямо сейчас и узнайте, как сделать жизнь ярче уже в ближайшие дни! Получить.

Рост доходности по простым % линейный, а вот по сложным экспоненциальный.

Лучше всего это проявляется на длинном промежутке времени. Когда начальный капитал увеличивается в объемах, словно снежный комок. Из периода в период сумма прибыли становится все больше и больше.

Способствует этому то, что сама прибыль накапливается и производит новую.

“Сложный процент — это чудо, восьмое чудо света.” Ротшильд

Простой и сложный, в чем отличие

В математике один процент – одна сотая часть числа. Говоря о банковском проценте, обычно подразумевают сумму денег, начисленную по определенным правилам и скопившуюся к конкретному сроку.

Все условия начисления процентов обязательно указываются в договоре между сторонами. Имеют значение такие факторы:

- размер годовой процентной ставки,

- капитализация процентов,

- срок договора,

- порядок выплаты процентов.

Кроме размера ставки, т.е количества начисленных за год процентов, на конечную сумму существенно влияет наличие или отсутствие по условиям договора капитализации процентов.

Капитализация процентов — процесс постоянного добавления начислений к основной сумме.

Это приводит к тому, что один и тот же процент, начисленный в первый период, всегда меньше, чем в последующий – ведь база для исчисления процента вырастает со временем.Такой процент называется сложным процентом.

Во вкладах и кредитах, где база для начисления процента не меняется со временем, всегда остается равной первоначальной сумме, расчет производится по формуле простых процентов.

Преимущества и недостатки

У вкладов, на которые начисляются проценты с капитализацией, имеются свои достоинства и недостатки. Причём зависят они зачастую от условий, которые предоставляет банковская организация. Основным преимуществом подобного вклада является более высокая доходность при определённых условиях.

Из недостатков можно отметить следующее:

- Нельзя сразу же воспользоваться денежными средствами, полученными за начисление сложных процентов. В депозитах без капитализации проценты сразу же перечисляются на отдельный счёт и доступны для использования вкладчиком.

- Меньший размер процентной ставки. Некоторые банковские организации выставляют более низкие ставки по вкладам с капитализацией.

- Низкий уровень доходности при краткосрочных вложениях. Для получения значительной прибыли необходимо размещать денежные средства на срок от 3 лет.

- Низкая доходность при небольших вкладах.

Учитывая информацию, представленную в этой статье, можно сделать вывод, что депозиты с капитализацией не всегда выгодны.

Открывать такой вклад целесообразно только в том случае, если срок депозита будет не меньше 3 лет. Причём при открытии такого депозита рекомендуется использовать крупные суммы денежных средств.

В остальных случаях лучше открывать депозиты по другим программам, предлагаемым в различных банках.

Формулы сложных процентов по вкладам и примеры решения задач

Формулы сложных процентов в математике встречаются постоянно, особенно если речь идёт об экономических задачах. Представьте, что вам нужно рассчитать прибыль от банковского вклада за несколько лет. Для этого понадобится такая информация:

- начальная сумма вклада (K нулевая или К0)

- ставка доходности (R) — переводится из процентов в число (10% = 0.1)

- количество периодов реинвестирования, то есть лет (n)

А конечную сумму вклада мы назовем просто K. Её можно рассчитать по формуле:

Конечная сумма при расчёте сложных процентов по вкладу

Пример задачи: Инвестор П. положил на депозит в банке 10000$ под 10% годовых. Какую прибыль он получит через 5 лет?

Для начала, давайте узнаем конечную сумму вклада по формуле:

K = 10000$ * (1 + 0.1)5 = 16105.1$

Прибыль (P) — это разница между конечной и стартовой суммой вклада. Считаем:

P = K — К0 = 16105.1$ — 10000$ = 6105.1$

Можно даже подсчитать прибыль в процентах, для этого нужно найти не разницу, а отношение между конечной и стартовой суммой:

P (%) = K/К0 — 1 = 16105.1$ / 10000$— 1= 61.05%

Используя формулу сложных процентов, вы всегда можете предсказать результат инвестирования в будущем. Впрочем, бывают ситуации, когда вам нужно узнать не конечную, а стартовую сумму вклада. Её можно найти по той же формуле сложных процентов по вкладам, но надо немного её изменить:

Формула расчёта сложных процентов для поиска стартовой суммы вклада

Пример задачи: Инвестор В. хочет узнать, сколько ему надо вложить рублей под 20% годовых сейчас, чтобы через 3 года стать рублёвым миллионером.

Используем формулу:

К0 = 1000000₽ / (1 + 0.2)3 = 578703.7₽

Кроме суммы вклада, через формулу можно найти и остальные параметры. Например, зная стартовую и конечную сумму, можно узнать процентную ставку или количество периодов реинвестирования.

Видео:Сложный процент | Что такое сложные проценты простыми словами, формула и расчёт сложных процентовСкачать

Прогрессивный рост – формула сложных процентов по вкладам и по кредитам

Банки, как правило, предлагают вклад с капитализацией – именно так называется вклад с начислением сложного процента.

Как производится расчет, в чем преимущества данной формулы рассмотрим далее.

Отличия от простого процента

Банки рассчитывают проценты по вкладам и по кредитам двумя основными способами: по формуле простых, либо по формуле сложных процентов.

Если процент всегда берется от первоначальной суммы – это простой процент.

Действительно, совсем несложно вычислить его по формуле: известная сумма делится на 100 и умножается на количество временных периодов, за которые будут начислены проценты. Говоря просто, за месяц вы всегда получаете одинаковое число, и одинаковое количество денег.

Иное дело, когда в расчет процентов для определения результата накоплений или задолженности вместо первого числа в этой формуле стоит не та сумма, которая была внесена или получена первоначально, а каждый раз другая.

https://www.youtube.com/watch?v=hVNmntFqVh4

Это возможно тогда, когда начисленная за первый период сумма денег автоматически прибавляется к сумме вклада или кредита. Базовая сумма становится больше, значит, и процент от нее вырастет.

С каждым периодом капитализации, если речь идет о вкладе, или сроком начисления процентов, если речь о кредите, лавинообразно нарастает процент.

Формула, по которой можно рассчитать конечную сумму, принимает гораздо более сложный вид.

Вклад со сложным процентом

Рассматривая расчёт сложных процентов, подразумевают, что к депозиту после каждого периода начисления процентов (так называемого периода капитализации) прибавляется полученный доход.

Процент во втором периоде будет начислен на сумму плюс процент за первый период, в третьем периоде расчетная сумма уже увеличится, и процент тоже – он начисляется от суммы, увеличенной в результате прибавления двух разных процентов, причем второй будет выше первого.

Процент начисляется на процент, и каждый последующий период капитализации принесет доход выше, чем он был в прошлые периоды.

С течением времени доходность будет рассчитываться с суммы, заметно превышающей первоначальный депозит.

Длительность срока размещения денег при использования вклада с расчетом накоплений по формуле сложных процентов по вкладу играет ключевую роль. Чем дольше лежат деньги, тем выгоднее вклад.

Хитрость в том, что в линейке банковских вкладов вклады с капитализацией всегда предлагаются под более низкий процент, чем другие срочные вклады.

График погашения кредита, рассчитанного с применением формулы сложного процента зеркально отражает расчет процентов по вкладам с аналогичными условиями: чем больше срок кредита, тем интенсивнее растут проценты на его обслуживание.

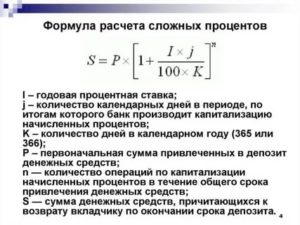

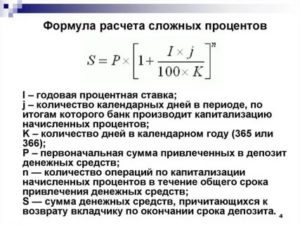

Формула расчета сложных процентов

Договоримся обозначать величины так:

- Д – начальная сумма, вложенная в банк, или взятая в кредит;

- С – конечная сумма;

- n – количество периодов начисления процентов. Таким периодом быть год, квартал, месяц – в соответствии с договором;

- X – процентная ставка, за период начисления процентов. Не ставка за год, а именно за тот период, за какой происходит начисление процентов. Например, в договоре указано 12% годовых, а капитализация происходит каждый месяц. Значит, Х в нашем случае равно 1.

Значит, учитывая начисление процентов, мы имеем в конце:

- первого месяца С= Д+Д*X/100,

- второго С= Д+Д*X/100+( (Д+Д*X/100)*X/100),

- третьего С=Д+Д*X/100+( (Д+Д*X/100)*X/100)+( Д+Д*X/100+ (Д+Д*X/100)*X/100)*Х/100.

Таким образом, проведя математические преобразования, формулу сложных процентов по кредиту можно представить в общем случае как:

С= Д*(1+ X/100)n

Внимание! n в данной формуле означает степень числа.

Видим, что временная составляющая – количество периодов начисления процентов, является степенью. Это говорит о том, что с течением времени конечная сумма С будет расти все более высокими темпами.

Можно рассчитать, как увеличится вклад при депозите 100 000 под 6% годовых с ежегодной капитализацией на разный срок.

Подставляем в формулу значения для 3 лет, это: 100000*(1+0,06)3 =119101,6 рублей,

для 10 лет: 100000*(1+0,06)10 =179084,74.

Заметно, что в первые годы вклад рос незначительно, среднегодовой доход за первые три года составил 6366,66 рублей.

Если разделить сумму дохода, полученную после 10 лет накопления, то получим большую ежегодную сумму – 7908 рублей.

Чем больше срок размещения депозита, тем более заметной будет разница.

Еще один интересный расчет – какова разница результата, если рассчитывать итоговую сумму по правилу простого процента в этом же примере? Получаем такие данные:

- 3 года – 100000+(100000/100*6)*3= 118000 рублей.

- 10 лет – 100000+(100000/100*6)*10 = 160000 рублей.

Можно сделать вывод, что при одной и той же базовой процентной ставке депозит под сложный процент выгоднее, а кредит затратнее.

И прослеживается большая зависимость от срока размещения – чем он больше, тем заметнее разница по сравнению с простым процентом.

Дополнительно ознакомьтесь с кратким видео о том, как производится расчет по формуле сложных процентов:

Видео:Что такое сложный процент? Капитализация.Скачать

Формула сложного процента для банковских вкладов: выбираем вариант депозита правильно

style=»display:block» data-ad-client=»ca-pub-9438111339940585″ data-ad-slot=»2780535356″

data-ad-format=»auto»>

Банки предлагают своим потенциальным вкладчикам разные виды депозитных вкладов, но их все можно поделить на две группы по способам расчета прибыли. Это начисление процентов по депозиту без капитализации, и начисление с использованием сложного процента. Чтобы посчитать прибыль во втором случае, вам пригодится формула сложного процента для банковских вкладов.

https://www.youtube.com/watch?v=Su3hCMxzGV8

Мы расскажем, как посчитать сложный процент самостоятельно, и использовать эту формулу для грамотного инвестирования капитала. Вы поймете, по какому принципу банки начисляют вам проценты. Это поможет легко ориентироваться среди массы разных предложений по депозитам.

Как рассчитать сложный процент: формула и примеры

Начнем от простого к сложному. Типичный банковский депозит с простым процентом не предусматривает возможность капитализации прибыли. Вы получаете выплаты по процентам ежемесячно, ежеквартально или в конце вместе с основной суммой, в зависимости от условий банка. Деньги вы можете снимать и использовать по собственному усмотрению.

Вот пример классического простого депозита. Вы положили в банк 100 000 под 12% годовых. Проценты вам банк выплачивает каждый месяц. Ваша общая прибыль составит:

100 000 * 0,12 = 12 000 рублей

В конце каждого периода вы будете получать примерно 1000 рублей. Формула расчета в банке сложнее, она учитывает количество дней в каждом месяце и количество дней в году. Поэтому в феврале вы получите меньше, чем в апреле, а в апреле – меньше, чем в мае. Но в сумме прибыль составит 12 000 рублей*.

* Для тех, кто любит точность во всем. На самом деле, вы не получите даже 12 000 рублей, поскольку банки используют более сложную формулу для начислений по вкладам. Сумма прибыли рассчитываются так: % = р/(Днпер. / Днгод.). Банки, как правило, не учитывают день оформления вклада, поэтому реально вы получите за год 100 000 * 0,12/(364/365) = 100 000 * 0,119671232 = 11 967, 1232 рублей.

Сложный процент по вкладу предусматривает начисление процентов на период, обозначенный в договоре (месяц, год, квартал), и последующее добавление этой суммы к общей сумме депозита. Проценты за следующий период будут начисляться уже не на первоначальную сумму, а на сумму + проценты. Поэтому доход за новый период будет выше.

Финансовый термин»сложный процент» обозначает общую прибыль, полученную за депозитный вклад, при условии прибавления прибыли за каждый период. Добавление процентов к первоначальной сумме называется капитализацией.

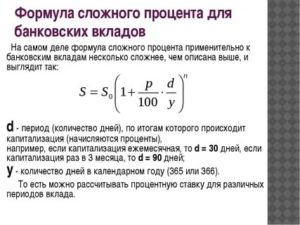

Как рассчитать сложный процент самостоятельно? Общая формула сложного процента для банковских вкладов выглядит так:

Сприбыль= Снач * (1 + %) w — Снач

Пояснения к формуле начисления сложного процента:

- Сприбыль – сумма, которую вы получите после окончания договора, не включая начальный вклад;

- Снач – сумма, на которую оформлен депозит (первоначальная сумма);

- % – обозначение процентной ставки. Указывается она в виде десятичной дроби p (10% годовых – это 0,1;

- 14,5% годовых – 0,145, и рассчитывается на каждый период по формуле: % = р * (Nдн.пер. / Nгод.);

- w – количество периодов капитализации. Если прибавление к основной сумме вклада осуществляется каждый месяц, тогда w = 12. Упрощенная формула % для примерного подсчета прибыли будет такой: % = р / 12.

Пользуясь такой простой версией, сложный процент посчитать можно очень быстро без дополнительных программ и калькуляторов.

Пример. Вы положили те же 100 000 рублей под 12% годовых, но с капитализацией каждый месяц. Ваша прибыль составит: 100 000 * (1+0,12/12) 12 — 100 000 = 100 000 * (1 + 0,01) 12 – 100 000 = 112 682,503 – 100 000 = 12 682 рублей.

На деле сумма будет отличаться, поскольку точная формула % для каждого месяца будет разной, из-за разного количества дней. Так же не учитывается первый день первого зачетного периода (как и в случае с расчетом простого процента).

Большинство депозитных продуктов банков предлагают сложный процент с капитализацией ежемесячно или ежеквартально. Чем больше периодов капитализации, тем выше будет прибыль. Это легко проверить на первом примере, изменив количество периодов с 12 на 4: 100 000 * (1 + 0,12/4) 4 – 100 000 = 100 000 * (1,03) 4 – 100 000 = 100 000 * 1,1255088 – 100 000 = 12 550, 88 рублей.

Сложный процент с ежемесячным пополнением вклада

Почему у клиентов банков часто возникают трудности со сложным банковским процентом? Чаще всего, потому, что они используют упрощенную формулу для расчета, и не учитывают разную ставку для каждого периода. Но тогда и общую формулу применять нельзя: ведь если в одном квартале у нас получится % = р * (90/365) = р * 0,2466, то уже во втором % = р * (91/365) = р * 0,2493.

Как посчитать сложный процент в таком случае? Вручную это делать долго и трудоемко, проще пользоваться программой Excel. Сначала рассмотрим другой вариант депозитного вклада – с ежемесячным пополнением.

https://www.youtube.com/watch?v=y7DG5CQL7bc

Чем такой вклад отличается от стандартного депозита с капитализацией процентов? В данном случае по окончанию первого периода (месяца) к начальной сумме добавляются не проценты за этот период, а определенная фиксированная сумма. Для того чтобы посчитать сложный процент с ежемесячным пополнением, будем использовать другую формулу.

Для расчета сложного процента с пополнением формула выглядит так:

Сприбыль = Снач * (1 + %) w + (Сдоп* (1 +%) w+1 – Сдоп* (1 + %)) / % — Снач

Пример: вы положили на счет 100 000 рублей под 12% годовых, и каждый месяц добавляете к этому вкладу еще 5 000. При этом проценты мы не учитываем: считаем, что их вы получаете на отдельный счет и используете по-другому.

Вы получите: 100 000 * (1 +0,01) 12 – 100 000 + (5 000 * (1 + 0,01) 13 – 5 000 * 1,01) / 0,01 = 12 682 + 1904 = 14 586 рублей.

Чтобы посчитать сложный процент с капитализацией с точностью до дня, нужно рассчитывать каждый период отдельно, а затем суммировать их.

Формула для расчета по первому периоду: С1 = Снач * (1 + %). С1 – это не только проценты, но и плюс начальная сумма взноса. Расчет по второму периоду: С2 = С1 * (1 + %). Помните, что значение % в каждом случае будет разным.

Рассчитаем сложный банковский процент для вклада в 100 000 рублей под 12% годовых, с капитализацией каждый квартал. Днем, когда оформлен договор, будем считать 1 января.

С1 = Снач * (1 + %) = 100 000 * (1 + 0,12 * (30 + 28 + 31)/365) = 100 000 * (1 +0,12 * 0,2438356) = 100 000 * (1 + 0,0292603) = 102 926, 03 рублей;

С2 = 102 926,03 * (1 + 0,12 * (30 + 31 + 30)/365) = 102 926,03 * (1 + 0,0299178) = 106 005,35 рублей и т.д. Продолжая эти подсчеты, мы получим 112514,93 рублей. То есть, прибыль составит 12 514, 93 рублей (при подсчете по упрощенной формуле в итоге получалось 12 550 рублей).

Пользоваться такими сложными формулами не обязательно, разве что вы любите точные цифры и хотите проверить свой банк – правильно ли осуществляются начисления по вашим депозитам.

Как выгодно использовать сложный банковский процент

При равных процентных ставках, депозитный вклад с капитализацией принесет больший доход. Но зачастую банк предлагает выбор: депозит со ставкой ниже, но с капитализацией, или обычный депозит с высокой ставкой без капитализации. Чтобы найти лучший вариант, придется использовать приведенную выше формулу для расчета сложных процентов по вкладам.

Пользоваться формулой можно и от обратного. Например, рассчитать процентную ставку, при которой вы получите желаемую прибыль за определенное время. Формула будет выглядеть так: % = (Сжелаемая / Сначальная) 1/n – 1.

Например, вы хотите рассчитать, при какой процентной ставке, вложив 10 000 рублей на год с ежеквартальной капитализацией, вы получите в итоге 15 000 рублей. Рассчитываем ставку: % = (15 000 / 10 000) ¼ – 1 = 0,10668.

Ставка должна быть 10,668 %.

style=»display:block» data-ad-client=»ca-pub-9438111339940585″ data-ad-slot=»2780535356″

data-ad-format=»auto»>

Видео:НОВЫЙ НАЛОГ НА ВКЛАДЫ: кому и как придется платить? Пошаговая инструкция / СпецвыпускСкачать

Простые и сложные проценты в банках. Формула сложного процента

Открывая банковский вклад нужно обращать внимание не только на размер процентной ставки, но и на вид начисления процентов. Бывает простое начисление процентов и сложное. В этой статье мы разберем разницу между видом начисления процентной ставки, а также определим в чем выгода того или иного способа начисления.

В чем разница между простыми и сложными процентами?

Обычно банки предлагают простое начисление процентов. Что это значит? Это значит, что проценты будут начислены на ваш вклад только в конце срока. Т.е. допустим вы открыли вклад под 10% годовых и вложили 10 000 рублей. Через год вам будет начислено в виде процентов 1 000 рублей. Если вы оставите вклад на второй год, то по истечении этого срока вам будет начислена еще 1 000 рублей.

За 2 года, при простом начислении процентов ваша итоговая сумма составит: 12 000 рублей.

Если бы было сложное начисление процентов, то картина немного меняется. Через 1 год, на вашем счету также было бы 11 000 рублей (10 000 — ваш вклад + 1 000 рублей в виде процентов).

Однако, эта начисленная тысяча, в конце первого периода присоединилась бы к основному телу депозиту. И все проценты уже начислялись бы на эту общую сумму. Т.е. вы на второй год получили бы 10%, только уже не с 10 000 рублей, а с 11 тысяч. В деньгах это получается — 1 100 рублей.

Итого, за 2 года при сложном начислении ваша сумма составит: 12 100 рублей

Думаю, нет смысла объяснять, что вы выберите: 12 000 или 12 100 рублей. К тому же дополнительным преимуществом сложным процентов является тот факт, что они также входят в систему страхования вкладов. Т.е. если у банка отзывают лицензию, то все начисленные проценты также подлежат возврату вкладчику.

https://www.youtube.com/watch?v=VHEFGoz2zew

При простом начислении, деньги выплачиваются только в конце срока, т.е. по факту они не были начислены, даже если до окончания вашего вклада оставался только один день! И в данном случае вы имеете право на возврат только основного капитала.

Особенно привлекательным становится вклад с ежемесячной или ежеквартальной капитализацией процентов. Чем ниже период капитализации по вкладу, тем более высокий доход он дает. Дело тут в кумулятивном эффекте. Когда на начисленные проценты в виде прибыли также начисляется прибыль.

Иногда сложные проценты называют процентами с учетом реинвестирования или капитализации. Обращайте на это внимание когда заключаете договор с банком.

Если в договоре сказано, что проценты начисляются в конце срока вклада, то речь идет о простом начислении процентов.

Банки не очень часто предлагаю реинвестирование процентов.

Даже если проценты начисляются ежемесячно или ежеквартально, банки предпочитают не использовать полученную прибыль для начисления на них дополнительных процентов, а перечисляют на отдельный счет.

Дело здесь, как было указано выше, в эффекте рефинансирования, когда эффективная процентная ставка за счет капитализации будет выше, первоначально заявленной банком.

Пример. При номинальной ставке в 9% годовых, реальная эффективная ставка с учетом реинвестирования составила бы 9,4% годовых. При 10% этот показатель вырос бы до 10,5%, а при 11% — до 11,6%.

Банки обычно указывают номинальную процентную ставку, поскольку эффективная процентная ставка при условии снятия процентов может и не случиться.

Формула расчета сложного процента по вкладам в банках

Для тех, кто хочет сам понять какую сумму он получит вложив деньги под сложный процент в банке есть специальная формула реинвестирования или капитализации вклада:

S=K * (1+r/t)™

где,

K — это ваша первоначальная сумма, которую вы внесли в банк,

r — годовая процентная ставка, под которую вы положили в банк, например, 10% годовых — это 0,1, 12% годовых — это 0,12

t — количество выплат по процентам в год, например, если проценты начисляются ежегодно, то t=1, ежеквартально t=4, ежемесячно t=12

ТМ — количество периодов начисления процентов, т.е. если вы открыли вклад на 2 года, то при ежеквартальном начислении периодов будет 8, при ежемесячном TM будет равно 24.

S — сумма, которая окажется у вас на счету по истечении срока вклада.

Пример.

Вы открыли вклад на срок 2 года, под 12% годовых, капитализация процентов ежеквартальная. Вы внесли 10 000 рублей.

Какая сумма будет у вас в конце срока?

K=10 000 r=0,12% t=4

TM=8

Видео:Расчет сложных процентов (4 примера)Скачать

Формула расчета процентов по вкладам: с капитализацией, простые и сложные проценты

Для обеспечения сохранности своих средств, а также для получения дополнительной прибыли люди несут свои сбережения в финансовые учреждения. Вкладчикам важно понимать, какая формула расчета процентов по вкладам применяется.

Знание формул, умение предварительно вычислять проценты к депозиту позволит спрогнозировать размер прибыли.

Такой просчет можно выполнять при заключении договоров, выполнении денежных операций, перед начислением процентов и их капитализацией.

- Подробнее про формулу

- Общая формула расчета процентов по вкладу

- Формула для вкладов с ежемесячной капитализацией

- Формула для вкладов с ежедневной капитализацией

- Формула для вкладов с ежеквартальной капитализацией

- Что такое эффективная ставка по депозиту?

- Как рассчитать через Excel?

- Как рассчитать онлайн?

- Пример расчета

- Налоги на доход по вкладам

Подробнее про формулу

Банки в своей практике руководствуются несколькими формулами, позволяющими рассчитывать простые % и сложные. При их начислении применяется фиксированный и плавающий вид ставок. Фиксированную закрепляют договором при размещении вклада, она не меняется до оконца периода его действия.

Она может измениться в случае автоматических пролонгаций действия договора. Также она изменится в случае досрочного разрыва соглашения между клиентом и банком с выплатой % за фактический период размещения вложений, если вклад был размещен до востребования.

Эти нюансы должны быть описаны в договорах.

https://www.youtube.com/watch?v=vk06Ar5utvk

В случае плавающих ставок, установленных изначально, их размер может изменяться на протяжении действия договоров.

При каких условиях и в каком порядке будет осуществляться этот процесс, нужно описывать в договорах. Изменение процентов привязано к изменениям:

- ключевой ставки;

- валютного курса;

- переводом депозита в иную категорию и др.

Для расчетов указываются все требуемые формой данные:

- сумма вклада;

- размер % ставки конкретного вклада;

- периодичность начислений % (поквартально, помесячно, ежедневно и др.);

- срок заключения договора;

- иногда нужно знать вид применяемой ставки – она может плавать или быть зафиксированной.

Общая формула расчета процентов по вкладу

Использование формулы простых процентов целесообразно в случае начисления процентов в конце срока размещения депозита или если они будут переводиться на отдельный счет – если капитализация договором не предусмотрена.

Выбирая вклад, клиент банка должен обратить внимание на порядок, который применяется при начислении процентов.

Если средства размещаются на длительный срок и сумма большая, банк использует формулу простых процентов: сумма дохода с процентов занижается.

В этом случае используется формула следующего вида:

S = (P x I x t / K) / 100

Обозначения:

S – конечная сумма, полученная по завершению действия депозита;

P – сумма изначально внесенная на депозит;

I – размер % ставки (за год);

t – кол-во дней начисления %;

K – кол-во дней за год по календарю.

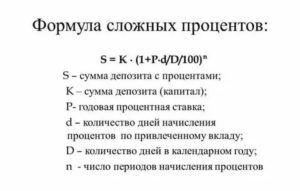

Для расчета сложных процентов, которые применяются в случае капитализации в течение всего периода действия депозитного договора (каждый месяц, раз в квартал, ежедневно), нужно применить следующую формулу:

S = (P x I x j / K) / 100

Эти символы имеют следующее значение:

I – % ставка за год;

J – сумма дней по календарю за конкретный период, на протяжении которого финансовое учреждение капитализирует проценты, начисляемые по выбранному виду вклада;

К – количество дней в году по календарю;

P – изначально привлеченная сумма для размещения на вкладе, в дальнейшем это будет сумма, в которую уже учитываются капитализированные процентные начисления;

S – сумма, которая должна быть выплачена клиенту финучреждения, в ней уже учтены капитализированные %.

Формула для вкладов с ежемесячной капитализацией

Чтобы рассчитать возможную прибыль в случае выбора вида депозита с капитализацией % с ежемесячным начислением % подойдет такая формула:

S = Р х[1 + (Nхd)/100хD]n, здесь используются следующие обозначения:

n – количество проведенных операций перевода процентов в тело вклада на протяжении полного срока действия договора;

S – сумма вклада на дату окончания действия депозита, которую вкладчик получит на руки;

Р – изначально внесенная сумма на депозит с возможностью капитализации;

N — % ставка (годовая);

d –равняется 30 – кол-во дней, за которые начисляются % до капитализации;

D – дней в году.

Формула для вкладов с ежедневной капитализацией

Если выбрана форма начисления % с ежедневной капитализацией, применяется следующая формула:

S=Рх(1+N/К)хТ, где:

S – суммарный доход;

Р – внесенная при заключении договора сумма;

N – годовая % ставка;

К – 365 или 366 дней;

Т – кол-во дней, на которые открыт депозит.

Формула для вкладов с ежеквартальной капитализацией

В данном случае расчет процентов будет выглядеть следующим образом:

S=Рх(1+ N/4)Т, где:

S — получаемый в конце срока доход;

Р – изначально размещенная сумма на депозите;

N — годовой %;

Т – количество кварталов, на протяжении которых открыт вклад.

Что такое эффективная ставка по депозиту?

Эффективной считается номинальная ставка в сумме с капитализацией, получаемая путем начисления суммы вознаграждения, как на сумму вклада, так и на %, начисленные финучреждением.

Как рассчитать через Excel?

Рассчитать в Excel доход от депозита можно на примере. Если необходимо положить на депозит 50 000 руб. с процентной ставкой 8% на три года с ежемесячной капитализацией и просчитать размер дохода через 36 месяцев, нужно составить таблицу, в которую внести 5 столбиков:

1 – сверху вниз указываются месяцы от 1 до 36;

2 — (В4) вписывается в строку сумма вклада – 50 000 руб.;

3 – (С4) указывается % — 8;

4 – (D4) вставляется формула для расчета ежемесячных %: =B4*$C$4/12, в которой В4 – сумма вклада, С4 -% (нужно проставлять значок $, чтобы формула выбирала данное поле, или путем выделения графы С4 курсором с нажатием клавиши F4 на клавиатуре), 12 – месяцы (% высчитывается в годовых);

5 – (Е4) считается новая сумма вклада, которая будет использована для начисления процента. Нужно написать формулу =B4+D4, в которой В4 – сумма вклада, D4 – сумма %, которые были начислены. Это будет новая сумма вклада, исходя из которой начисляются %.

В графу В5 заносится формула = Е4, в которой Е4 – это сумма вклада на истекший месяц с процентами.

Далее нужно скопировать формулы:

- подвести курсор к углу ячейки В5, он изменится с белого плюса на черный;

- потянуть его вниз, произойдет автоматическое копирование формулы из этой ячейки в другие;

- эту же операцию нужно выполнить с формулами, вписанными в ячейки D4, E4.

- В итоге, если все выполнено правильно, должен получиться ответ 63 512 руб.

Как рассчитать онлайн?

Онлайн расчет процентов можно осуществлять на сайте банка, выбранного для размещения депозита. Для этого нужно найти на странице банка онлайн калькулятор вкладов, ввести в него требуемые данные и рассчитать:

- сумму;

- срок;

- дату начала размещения вклада;

- % ставку;

- период капитализации;

- пополнение (если возможно).

Пример расчета

Расчет при ежемесячной капитализации:

Исходные данные:

Сумма вклада – 50 000 руб.;

Годовая ставка — 8%;

Срок вклада – 12 мес.

50 000 х(1+0,08/12)12= 54 150 руб.

Налоги на доход по вкладам

Резиденты должны платить 35% налога с доходов по депозитам, нерезиденты – 30% (НК РФ ст.224). Этот налог будет взят с размера %, превышающих нормативный показатель. Для вкладов в рублях при превышении размера ключевой ставки, составляющей 7,5%. Банки в основном, предлагают проценты, не превышающие этот порог, поэтому платить налог с доходов от вкладов обычным вкладчикам не придется.

🎦 Видео

Как считать процент на остаток - Расчёты вкладов, накопительных счетов в банкахСкачать

Что такое капитализация процентов по вкладу - что это значит и как работает калькулятор вкладовСкачать

Как начисляются проценты по вкладам?Скачать

Правила начисления налога со вкладов в 2023 годуСкачать

Никогда не открывайте вклад в СбербанкеСкачать

Пассивный доход, который обгоняет инфляцию vs Грандиозный обман? Разбираем волшебный сложный процентСкачать

Накопительный счет или вклад? Разбираемся на примерахСкачать

Тинькофф Банк - вклады и накопительные счета. Пришло процентами 12930 рублей за месяц.Скачать

Расчет процентов по депозитам. Финансовая грамотность. 9 классСкачать

Вклады с капитализацией процентовСкачать

Сложный процент #инвестиции #сложныйпроцент #вклад #банк #доход #прибыль #экономикаСкачать

Как работает сложный процент в инвестировании? Инвестиции для начинающихСкачать

Как работает сложный процент на примереСкачать

САМЫЙ ПРОСТОЙ СПОСОБ считать проценты () – показываю на примерахСкачать

Сложный процент и банковский вклад с капитализацией. Правило 72Скачать