Еще недавно взять кредит в банке для индивидуального предпринимателя было непростой задачей. Далеко не все финансовые компании давали деньги взаймы на развитие частного бизнеса.

Сегодня ситуация несколько изменилась и получить ссуду бизнесмену стало гораздо проще. Одной из самых авторитетных компаний, кредитующих ИП, является Сбербанк России.

Именно о его программах по займам для частных предпринимателей и пойдет речь в данной статье.

- Основные условия кредитования ИП в Сбербанке

- Кредитные программы для малого и среднего бизнеса

- Нецелевые предложения

- Инвестиционные программы

- Кредиты на пополнение оборотных средств

- Порядок оформления кредита для бизнеса

- Подача заявки

- Необходимые документы

- Погашение долга и штрафы

- Кредит для ИП в Сбербанке в 2020 году: калькулятор и условия

- Онлайн кредитный калькулятор

- Основные факторы, которые влияют на предоставление ссуды малому бизнесу

- Условия получения займа для ИП в 2020 году

- Перечень документов для оформления кредита

- Как взять кредит для малого бизнеса

- Кредит для бизнеса от Сбербанка

- Программы и условия кредитования

- Нецелевые кредиты

- Доверие

- Бизнес-Доверие

- Экспресс под залог

- Пополнение оборотных средств

- Бизнес-Контракт

- Бизнес-Оборот

- Экспресс-Овердрафт

- Бизнес-Овердрафт

- Приобретение транспорта, оборудования, недвижимости

- Бизнес-Проект

- Экспресс-Ипотека

- Бизнес-Актив

- Бизнес-Авто

- Бизнес-Недвижимость

- Бизнес-Инвест

- Как подать заявку на кредит онлайн

- Программа стимулирования кредитования при поддержке государства

- Кредит для ИП в Сбербанке — условия получения и список документов

- Почему выгодно брать кредит для ИП в Сбербанке

- Программы для индивидуальных предпринимателей в Сбербанке

- Какие требования выдвигаются к заемщику

- Пакет документов на получение займа для ИП

- Как происходит выдача кредита предпринимателям

- Почему бывает отказ в выдаче кредита

- Быстрая онлайн заявка на кредит

- Кредит для ИП в Сбербанке условия и требования

- Кредитование бизнеса в Сбербанке: условия для предпринимателей

- Условия кредитования в Сбербанке

- Кредиты на покупку имущества: недвижимости, транспорта или оборудования

- Кредиты на развитие бизнеса, текущие расходы, пополнение оборотных активов

- Каковы требования к ИП и их бизнесу?

- Какие документы нужно предоставить ИП?

- Как оформить кредит ИП?

- Кредит без залога и поручителей в Сбербанке. Можно ли оформить и как это сделать?

- Кредит для ИП с нулевой отчетностью

- 📽️ Видео

Основные условия кредитования ИП в Сбербанке

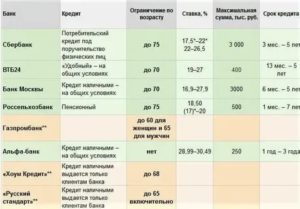

В настоящее время получить кредит в Сбербанке доступно практически всем представителям малого и среднего бизнеса, отвечающим требованиям банка. Основные критерии, которым должен соответствовать заемщик:

- возрастное ограничение – от 21 года до 70 лет;

- гражданство Российской Федерации;

- постоянная регистрация на территории РФ;

- хорошая кредитная история.

К бизнесу клиента Сбербанк также выдвигает определенные требования:

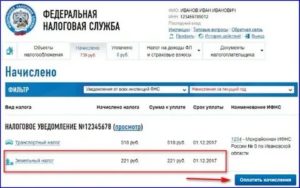

- отсутствие долгов перед налоговой службой;

- срок ведения частного дела – не менее 12 месяцев;

- годовой оборот денежных средств – в пределах 60 миллионов рублей;

- отсутствие задолженностей по бюджетной сфере;

- наличие всей необходимой документации по бизнесу.

Кредитные программы для малого и среднего бизнеса

Сегодня Сбербанк предлагает индивидуальным предпринимателям малого и среднего звена кредиты по нескольким основным направлениям. Среди программ кредиты на любые нужны, на выполнение определенных целей (закупка оборудования, приобретение коммерческой недвижимости), погашение текущих долгов.

Все кредиты Сбербанка для бизнеса выдаются в российских рублях.

Нецелевые предложения

Самым популярным направление кредитования в Сбербанке были и остаются кредита на любые цели. Такие программы интересны, как физическим лицам, так и бизнесменам. Конечно, условиях для данных категорий граждан отличаются. Рассмотрим предложения для ИП.

Кредит «Доверие» можно оформить без залога. Однако обязательным условием является привлечение платежеспособных поручителей. Это могут быть и физические и юридические лица.

- Процентная ставка по программе «Доверие» зависит от статуса клиента. Новые заемщики могут оформить заем по ставке — от 17% годовых, а для проверенных и постоянных клиентов — 16%.

- Минимальный срок предоставления кредита — 3 месяца, а максимальный период — 3 года. Сумма определяется после изучения документации по предприятию и личности поручителя. Могут предложить от 100000 до 3 млн рублей.

- Преимущество программы — возможность получить карту с льготным периодом до 50 дней.

«Бизнес-Доверие» — предложение по условиям которого, индивидуальный предприниматель может оформить в кредит до 500000 рублей. Обеспечение в виде залоговой недвижимости также не требуется. Однако необходимо привлечь поручителей.

- Процентная ставка — от 12% годовых;

- Максимальный срок возврата денежных средств — 36 месяцев;

- Минимальные период кредитования — стандартный и составляет 3 месяца.

Кредит «Экспресс под залог» выдается Сбербанком индивидуальным предпринимателям на текущие нужды. Необходимости подтверждать документально на что были израсходованы деньги нет.

Обязательное условие программы — предоставление обеспечения.

В залог банку можно оставить недвижимость или оборудование.

- Максимальная сумма кредита зависит именно от залога (до 65% от оценочной стоимости). По условиям это может быть от 300000 рублей до 5 млн.

- Процентная ставка 15,5% — 17,5% в год.

- Срок кредитования 6 — 36 месяцев.

Инвестиционные программы

В Сбербанке есть ряд кредитных программ для индивидуальных предпринимателей, которым требуются деньги на развитие малого бизнеса, пополнение оборотных средств, приобретение транспорта, оборудования и недвижимости. Данный вид займов представлен шестью проектами. Рассмотрим условия, по которым можно оформить деньги в долг.

«Бизнес-Инвест» выдается на нужды предприятия (ремонт, покупка имущества и т.д.). Параметры:

- Срок кредитования до 120 месяцев;

- Годовой процент устанавливается в зависимости от статуса клиента — от 11%;

- Минимальная сумма кредита — 150 тыс. руб.

Программа «Бизнес-Недвижимость» разработана для тех, кто нуждается в приобретении коммерческой недвижимости.

- Максимальный срок предоставления кредита составляет 10 лет;

- Ставка от 11%;

- Размер — от 500000 рублей.

«Бизнес-Проект» разработан банком для расширения бизнеса.

- По условиям данной программы можно получить большую сумму — до 200 млн;

- Срок погашения долга — до 120 месяцев;

- Годовой процент переплаты — 11%.

«Бизнес-Авто» — другая программа Сбербанка, которая предполагает покупку транспорта коммерческого назначения. Оформить такой кредит индивидуальный предприниматели могут:

- На срок до 84 месяцев;

- Под 11% в год. Это минимальная ставка заема;

- Сумма — от 150000.

«Бизнес-Актив» Сбербанк также предлагает оформить без залога. Цель кредита — приобретение оборудования.

- Период погашения долга — до 84 месяцев;

- Годовой процент переплатны — от 11%;

- Минимальная сумма — 150 тыс. руб.

Программа «Экспресс-Ипотека» предоставляется бизнесменам для покупки жилой и коммерческой недвижимости. Срок действия договора — до 15 лет. Ставка — от 13,9%. Минимальный размер кредита — 10 млн.

Кредиты на пополнение оборотных средств

Привлекательные условия кредитования индивидуальные предприниматели могут получить, подав заявку по одному из предложений, рассчитанных на пополнение оборотных средств. Рассмотрим условия, ставки и сроки.

https://www.youtube.com/watch?v=7y65KQuMQDY

Кредит под названием «Бизнес-Оборот» можно взять в Сбербанке на пополнение оборотных активов предприятия. Период действия соглашения с банком — до 48 месяцев. Процент переплаты — от 11% в год. Минимальная сумма — 150000.

«Экспресс-Овердрафт» разработан для срочных платежей. Условия:

- Период погашения долга бизнесменом составляет 1 год;

- Ставка — от 14,5%;

- Максимальная сумма — 2,5 млн.

«Бизнес-Овердрафт» — программа для расходных операций.

- Срок предоставления денежных средств индивидуальным предпринимателям — 12 месяцев;

- Процент по займу — от 12% в год;

- Максимальный размер кредита от банка составляет 17 млн.

«Бизнес-Контракт» Сбербанк предоставляет на исполнение госконтрактов и контрактов на внутреннем рынке. Условия, чтобы оформить договор:

- Период пользования деньгами — до 3 лет;

- Годовая ставка — от 11%;

- Сумма — до 600 млн.

Порядок оформления кредита для бизнеса

Оформление кредита для развития бизнеса предполагает выполнение ряда действий индивидуальным предпринимателем — клиентом Сбербанка. Итак, ИП заемщик должен:

- Выбрать программу кредитования, отвечающую его потребностям и соответствующую возможностям;

- Собрать пакет необходимой документации;

- Обратится в ближайший филиал Сбербанка;

- Получить консультацию специалиста по интересующим вопросам и заполнить анкету на кредит;

- Дождаться решения финансовой компании (срок рассмотрения заявок от новых клиентов 3-5 дней);

- Получить кредит.

Подача заявки

Сбербанк предлагает индивидуальным предпринимателям не только ознакомиться с текущими предложениями и программами онлайн, но и подать предварительную заявку на кредит через интернет. Есть два варианта:

- Для действующих клиентов через личный кабинет Сбербанк Бизнес Онлайн;

- Для новых заемщиков (недействующих клиентов) — через Онлайн платформу. Здесь нужно указать ИНН, ОГРН или название компании и далее следовать инструкциям.

В первом случае необходимо авторизоваться в личном бизнес кабинете под имеющимся логином и паролем. Далее указывается требуемая сумма и интересующая программа. Сервис анализирует информацию о предприятии и выдает решение.

При условии, что клиент — новый и никогда ранее не обращался в Сбербанк, ему предлагают подать заявку через Онлайн-Платформу. Для этого нужно указать ИНН, ОГРН или название компании. Далее отметить желаемую сумму и время, в течение которого планируется полный расчет с банком.

Срок рассмотрения онлайн заявок на бизнес кредиты в Сбербанке 1-3 дня. А после подачи документов еще 3-5 суток.

Деньги наличными ИП не выдают. Их перечисляют на расчетный счет или на Бизнес-карту с льготным периодом в 50 дней. Такой вариант доступен по условиям программы «Доверие».

Необходимые документы

Основные документы, которые понадобятся индивидуальному предпринимателю, чтобы оформить кредит в Сбербанке идентичны, независимо от выбранной программы. Список включает:

- Заполненную анкету на кредит (бланк выдается в банке);

- Паспорт;

- Учредительную документацию;

- Регистрационные документы;

- Акты о ведении хозяйственной деятельности;

- Документы на залоговое имущество, если выбрана программа, предполагающая предоставление обеспечения.

Данный список может быть дополнен в зависимости от условий выбранной кредитной программы Сбербанка.

Погашение долга и штрафы

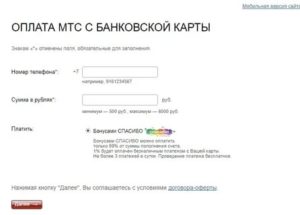

Внесение платежей по кредиту на бизнес осуществляется ежемесячно равными долями. Индивидуальным предпринимателям предлагают лишь аннуитетную форму погашения кредита.

Возврат долга возможен только безналичным методом с расчетного счета организации. Реквизиты банка для перевода указываются в договоре.

При допущении просрочек заемщику придется заплатить неустойку в размере 0,1 процента от суммы платежа за каждые сутки просрочки.

https://www.youtube.com/watch?v=wDirr7EqTJk

Предложения Сбербанка для индивидуальных предпринимателей разнообразны и могут удовлетворить потребности руководителей разных предприятий. Так, фирмы малого и среднего звена могут рассчитывать на финансовую поддержку самого надежного банка страны и оставаться на плаву. Чтобы оформить договор от предпринимателей требуются основные документы.

Быстрая форма заявки Заполни заявку сейчас и получи деньги через 30 минут

Видео:Как Взять Кредит в Сбербанк Онлайн - оформляем заявку и получаем кредит на карту в приложении СбераСкачать

Кредит для ИП в Сбербанке в 2020 году: калькулятор и условия

Кредит для ИП, а также малых бизнес-компаний предлагается в Сбербанке на условиях потребительского или спецобслуживания и поддается в 2020 году предварительному расчету через калькулятор.

Стоит отметить, что Сбербанк распределяет нужды клиентов по разным кредитным направлениям именно в зависимости от характера и категории бизнеса.

Условия по кредитам различны и поддаются собственному расчету с его дальнейшей корректировкой при обращении к кредитному специалисту.

Онлайн кредитный калькулятор

Кредитные калькуляторы Сбербанка предполагают их причисление к ипотечному или потребительскому кредитованию. На официальном портале Сбербанка они прикрепляются к актуальной странице кредита с представленной здесь информацией по параметрам обслуживания, а также возможностью подать заявку через онлайн-сервис.

Соответственно, калькуляторы имеют некоторые различия по используемым в расчете кредита параметрам и получаемым результатам. К примеру, ипотечный калькулятор и калькулятор рефинансирования отличаются усложненной структурой из-за множественного количества применяемых показателей, как и бизнес-калькулятор.

Недостатком в данном случае выступает тот факт, что на соответствующих страницах сайта Сбербанк Онлайн по рассматриваемым здесь кредитам на первый квартал 2020 года нет калькуляторов как таковых. Поэтому можно воспользоваться сторонними сервисами или уточнить принцип расчета при обращении к калькуляторам на иных страницах сайта.

Использование калькуляторов на других кредитных вкладках сайта Сбербанка непозволительно, потому что система автоматизирована и для расчета заложены конкретные вариации процентной ставки для кредитов в Сбербанке, а также сумм и сроков обслуживания. Некоторые из перечисленных показателей могут в разы отличаться от стандартного кредитования.

Основные факторы, которые влияют на предоставление ссуды малому бизнесу

Несмотря на то что Сбербанк идет на сотрудничество с российским бизнесом по факту предоставления кредита на его развитие, имеются ограничения по подбору подходящих для этого кандидатов. Сбербанк старается в первую очередь обеспечить поддержку для малого бизнеса с небольшим годовым денежным оборотом.

Приходилось, но больше не буду

Работа кредитно-финансовых учреждений (в т. ч. и Сбербанка России) с малыми предприятиями поддерживается государством при организации торгов и предоставлении тендеров, а также специализированных госконтрактов (но обычно не в части кредитования). Они направлены как на поддержание, так и на развитие бизнес-деятельности.

Причисление обратившейся в Сбербанк компании к крупному или малому бизнесу производится на основании законодательных, а также внутренних разработанных нормативов. Основным цифровым обозначением выступает показатель годовой выручки 60-400 млн руб. Для бизнесменов с выручкой, полученной за год, в меньшем объеме разработаны отдельные программы по решению текущих и плановых задач.

Кредитование малого бизнеса осуществляется в т. ч и при предоставлении кредитной карты.

Для этого Сбербанк разработал ряд факторов, соответствие которым позволяет претендентам войти в программу кредитования.

В их числе отсутствие негативной информации в СМИ/в правоохранительных органах об экстремистской деятельности, о преступном отмывании денежных средств, о начале процедуры банкротства и т.д.

Условия получения займа для ИП в 2020 году

Параметры кредитования напрямую зависят от вида запрашиваемого кредитного продукта. Здесь определяются общие требования к заемщикам, к предоставляемым ими документам и порядок выплаты задолженности, а также специфичные показатели в виде суммы, срока погашения кредита и облагаемого сверху процента в пользу Сбербанка.

Бизнес–проекты предлагают следующие цели кредитов:

- увеличение оборота;

- приобретение недвижимости;

- покупка транспорта и оборудования;

- госзакупки;

- строительство и т.д.

Кроме того, имеются и нецелевые кредиты с дополнительным обеспечением в виде залогового имущества или поручительства. Оформление залога выступает значимым фактором для одобрения заявки в таких программах, как Бизнес-Инвест, Бизнес-Недвижимость, Бизнес-Ипотека, Бизнес-Проект или Бизнес-Актив и т.д. Отсутствие залога актуально для Бизнес/Экспресс-Актива, Доверия и Бизнес-Доверия и т.д.

https://www.youtube.com/watch?v=qdpBXfV2q38

В качестве поручителей для бизнеса могут выступать физические и юридические представители. Это зависит в т. ч. и от формы собственности. В кредитах Сбербанка для ИП распространено поручительство физических лиц, для ООО — поручительство собственника бизнеса или самого ООО (собственником которого выступает заемщик).

Также возможным обеспечением служат:

- техсредства и оборудование;

- товарно-материальные ценности;

- недвижимость;

- ценные бумаги;

- с/х животные.

Отдельной категорией обеспечения для кредитно-финансового учреждения выступают гранты и пособия из бюджета субъектов или муниципальных образований, на территории которых располагается бизнес. Возможно и частичное бюджетирование за счет средств из специализированных фондов.

Отличие бизнес-кредитования от кредитования обывателей заключается в дополнительных требованиях, предъявляемых непосредственно к бизнесу. Например:

- Резидентство компании в РФ.

- Годовая прибыль не более 400 млн руб.

- Минимальный срок деятельности компании: от 3 до 12 месяцев в зависимости от сферы предпринимательства.

Процентные ставки в бизнес-направлениях варьируются от 11 до 15,5% на первый квартал 2020 года. Продолжительность кредитования составляет от 1 года до 120 месяцев. Допустимые размеры задолженности по кредиту: 15 тыс. — 17 млн руб. (не в каждом случае, а в зависимости от вида кредита).

Требования, предъявляемые к кредитуемым юрлицам, достаточно стандартны и аналогичны с таковыми к частным лицам. По крайней мере, это касается характеристик относительно персоны, подающей заявку. Значимыми ограничениями в данном случае выступает возраст от 21-70 лет.

Стоит отдельно рассмотреть условия по обслуживанию кредитки:

- Беспроцентное пользование в течение 50 дней (увеличение льготного периода доступно при содействии некоторых партнеров, предлагающих товары и услуги кредитуемому).

- Отсутствие залога.

- Максимальный лимит — 1 млн руб.

Сбербанк предлагает совершение закупок для предпринимательства по кредитке без обязательного оформления платежек. Оплаты разрешено проводить напрямую с расчетного счета, как и с дебетовой карточки. При этом у Сбербанка имеется множество действующих партнеров по таким направлениям обслуживания, как АЗС, СТО, сельское хозяйство, стройматериалы, транспорт и т.д.

https://www.youtube.com/watch?v=qdpBXfV2q38

В таком кредитно-финансовом учреждении, как Сбербанк, отсутствует разнообразие по видам кредитных карт и, соответственно, по параметрам обслуживания кредита. Пластиковый документ выдается наряду с классической дебетовой картой или некоторыми премиальными и узко целевыми карточками (например, для обеспечения удобств в бизнес-поездках).

Перечень документов для оформления кредита

Доставление бизнесменом в Сбербанк необходимого перечня документов кроме паспорта зависит от этапа оформления кредита: рассмотрение учреждением кредитного запроса или итоговое подписание договора обслуживания. Для отправления заявки можно прикрепить сканы документов на сайте Сбербанк Онлайн.

Для рассмотрения заявки на кредит, как правило, требуются:

- Заявка-анкета по унифицированной Сбербанком форме.

- Паспорт в единичном выражении от ИП, паспорта всех созаемщиков от юридического лица.

- Организационные документы: учредительные и регистрационные.

- Документация по хозяйственной деятельности.

Для запроса кредитки от Сбербанка в 2020 году требуется:

- Заявление.

- Документация по деятельности организации: налоговая отчетность, документы по активам, аккредитационная лицензия на осуществление деятельности и т.д.

После получения одобрения на выпуск карты клиент должен подписать кредитный договор с кредитно-финансовым учреждением и забрать пластиковый документ. Стоит учесть, что Сбербанк, кроме кредитования, предлагает и другие финансовые инструменты, например размещение денежных средств на депозите, позволяющем умножить вложения.

Как взять кредит для малого бизнеса

Как оформить кредит через Сбербанк Онлайн? Чтобы подать заявку на кредит, зайдите в раздел «Кредиты» и выберите подходящие вам параметры, в том числе сумму и срок кредита. Предварительная процентная ставка и ежемесячный платёж рассчитаются автоматически.

Рядом с суммой ежемесячного платежа будет указан график погашения кредита. Выберите удобный для вас офис обслуживания и нажмите кнопку «Оформить кредит».

После заполнения анкеты кнопка «Отправить заявку» станет активной.

Отправьте заявку на рассмотрение или сохраните, чтобы отправить позже — тогда она получит статус «Черновик». Заявка окажется в разделе «Кредиты».

Где посмотреть статус рассмотрения моей заявки на кредит? Зайдите в раздел «Кредиты» Сбербанк Онлайн, чтобы посмотреть статус рассмотрения заявки. Хочу, чтобы кредит пришёл на мою карту. Как это сделать? Чтобы получить деньги на свою карту, укажите её при подаче заявки на кредит. Как оплатить кредит через Сбербанк Онлайн? В списке «Кредиты» для нужного кредита нажмите «Операции» → «Внести платёж» → откроется страница «Погашение кредита», на которой вы можете внести платёж по этому кредиту. Как оформить досрочное погашение по кредиту? Чтобы оформить досрочное или частично досрочное погашение, зайдите в раздел «Кредиты» и выберите нужный вам кредит → «Досрочное погашение» → выберите способ погашения: частичное или полное → укажите счёт списания, дату списания, сумму к погашению → подтвердите заявку по СМС. Как узнать, есть ли у меня непогашенные кредиты в Сбербанке? Посмотреть информацию по непогашенным в Сбербанке кредитам можно в Сбербанк Онлайн в разделе «Кредиты». Перечень документов для для получения кредита в Сбербанке.

- заявление-анкета наполучение кредита;

- паспорт гражданинаРоссийской Федерации сотметкой о регистрации(допускается наличиевременной регистрации, вэтом случаедополнительнопредставляется документ,подтверждающийрегистрацию по меступребывания);

- документы,подтверждающиефинансовое состояние итрудовую занятость.

Можно ли получить кредит без справки о доходах? Да, можно, но при определённых условиях, если вы получаете заработную плату, стипендию или пенсию на зарплатную карту Сбербанка. Но, если вы являетесь клиентом «с улицы», то вам придётся в обязательном порядке подтверждать вашу платёжеспособность. Таковы требования кредитной организации. Какая минимальная и максимальная сумма кредита в банке? Здесь есть несколько предложений для клиентов банка:

- Минимальный наличными для Москвы- 45 тысяч рублей.

- Минимальная кредитная линия для остальных регионов- 15 тысяч рублей.

- Максимальный кредит без поручительства- 1,5 миллиона рублей.

- Максимальная кредитная линия с поручительством — до 3,0 миллионов рублей.

- Кредит под залог квартиры или другой недвижимости — до 60% от фиксированной оценочной стоимости.

По каждой программе требуется получить консультацию менеджера банка. Что делать, если отказали в получении кредита? Здесь причина может быть банальной — это плохая кредитная история. Сбербанк является жёсткой компанией, которая не приемлет проблемных заёмщиков ни под каким предлогом. Точно такое же положение у ВТБ. Но, попытка не пытка — попробуйте обратиться еще раз через некоторое время, или обратитесь в другие банковские структуры по соседству.

Видео:Сбербанк для ИП - БОЛЬШОЙ обзор / Отзывы / Нюансы по расчетному счёту для предпринимателейСкачать

Кредит для бизнеса от Сбербанка

Кредит для бизнеса от Сбербанка становится все более популярным инструментом, позволяющим получить средства для решения поставленных задач.

Для удобства предпринимателей разработано несколько основных программ кредитования, которые имеют привлекательные условия.

Это позволяет подобрать наиболее благоприятный вариант, ориентируясь на существующие потребности и возможности. Необходимо тщательно ознакомиться со всеми представленными вариантами.

Программы и условия кредитования

Специальная линейка предложений рассчитана на ИП и предприятия, которые должны соответствовать определенным требованиям.

Нецелевые кредиты

Данная категория кредитных продуктов включает в себя варианты, предоставляющие большие возможности для успешного развития бизнеса.

Доверие

Кредит доступен индивидуальным предпринимателям, малому и среднему бизнесу. Особенность этого продукта заключается в том, что программа позволяет получить денежные средства для решения поставленных задач в предельно сжатые сроки. Для оформления кредита не требуется залог.

Бизнес-Доверие

Это предложение предоставляет расширенные возможности для индивидуальных предпринимателей и юридических лиц. В зависимости от сферы деятельности предприятия или ИП существуют следующие возможности получения средств:

- Без залога. Дополнительно не требуется подтверждать целевое использование. Этот продукт предоставляется преимущественно заемщикам, которые входят в ограниченный сегмент «Макро-бизнеса» и занимаются транспортными услугами.

- С залогом. Для получения задействован упрощенный анализ хозяйственной деятельности предприятия. Подтверждение расходования кредитных средств имеет простой порядок, что избавляет от многих бюрократических проволочек.

Для представленных типов кредитов необходимо наличие поручителя, поэтому требуется индивидуальная оценка существующих условий.

Экспресс под залог

Кредит актуален для индивидуальных предпринимателей и малых предприятий, которые имеют годовую выручку до 60 мл. рублей.

Такое предложение позволяет бизнесу получить средства на развитие по упрощенной схеме. В качестве залога рассматривается недвижимое имущество или оборудование.

Одним из преимуществ этого предложения является отсутствие необходимости подтверждать целевое использование полученных средств.

Пополнение оборотных средств

В данную линейку входят кредиты малому бизнесу на текущие расходы и реализацию бизнес-планов.

Бизнес-Контракт

Это особое предложение для ИП и компаний-резидентов РФ, позволяющее получить средства при реализации заключенных государственных, экспортных и внутренних контрактов.

В зависимости от условий кредит дает возможность привлекать до 70-80% от общей суммы существующего контракта. К тому же это предложение позволяет выполнить рефинансирование ранее взятых на себя обязательств перед другими банками.

Основное преимущество заключается в том, что погашение основной суммы долга рассчитано с учетом поступления оплаты от заказчика.

Бизнес-Оборот

Предложение рассчитано на индивидуальных предпринимателей и малые предприятия, которые имеют годовую выручку до 400 млн. рублей. Взять кредит можно для реализации различных бизнес-задач. В этот перечень входит:

- Пополнение товарных запасов.

- Закупка сырья или полуфабрикатов, необходимых для бесперебойного производства.

- Осуществление текущих расходов.

- Формирование гарантийного взноса при участии в тендерах на специальной торговой площадке Сбербанка.

- Полученные денежные средства могут быть направлены на погашение кредитов перед другими банками.

Широкий круг предоставляемых возможностей позволяет организовывать полноценную работу предприятия, а также решать множество других финансовых задач.

Экспресс-Овердрафт

При недостаточном количестве оборотных средств на расчетном счете именно данное предложение обеспечивает выполнение срочных платежей. Кредит ограничен единой процентной ставкой. Для получения кредита не потребуется предоставление залогового имущества. Действия по кредиту можно совершать через онлайн-систему интернет-банка для бизнеса.

Бизнес-Овердрафт

Кредит доступен для ИП и небольших предприятий, которые имеют годовую выручку до 400 млн. рублей. Такое предложение имеет непосредственную привязку к счетам предпринимателей, открытым в Сбербанке. Для расчета предоставляемой суммы осуществляется анализ оборотных средств по счетам в разных финансово-кредитных организациях.

Приобретение транспорта, оборудования, недвижимости

Особая линейка программ рассчитана на непосредственное развитие бизнеса.

Бизнес-Проект

Предложение представляет собой большой спектр перспектив для ИП и компаний-резидентов РФ – от открытия бизнеса с нуля до расширения и модернизации уже имеющегося производства. Значительные объемы финансирования, длительный период кредитования, возможность отсрочки на определенном этапе (инвестиционном) развития проекта обеспечивают реализацию множества планов бизнеса.

Экспресс-Ипотека

Этот кредит представляется для предприятий с различной организационно-правовой формой с целью приобретения жилой и коммерческой недвижимости. Основные преимущества программы заключаются в небольшом пакете документов и отсутствии дополнительного залога.

Бизнес-Актив

Предложение подходит для ИП, крестьянско-фермерских хозяйств и юридических лиц, которые имеют годовую выручку до 400 млн. рублей. Получаемые денежные средства должны быть направлены на активное развитие хозяйственной деятельности, в том числе приобретение нового или б/у оборудования. Достоинство программы в том, что в запрашиваемую сумму можно включить пусконаладочные работы.

Бизнес-Авто

Программа нацелена на непосредственное развитие бизнеса. Предпринимателям предоставляется возможность воспользоваться заемными средствами для приобретения легкового или грузового коммерческого автотранспорта, спецтехники и прицепов. Также предложение может использоваться для покупки нужных комплектующих и оплаты страховки за первый год.

Бизнес-Недвижимость

Сбербанк России предоставляет финансирование, которое можно направить на покупку коммерческой недвижимости. Расширенные условия обеспечивают приобретение не только готовых, но и строящихся объектов. К тому же в рамках этого предложения доступно погашение кредитов, которые были получены от других компаний и банков.

Бизнес-Инвест

Кредит подходит для скорейшего расширения и развития. Запрашиваемые средства могут быть направлены на строительство, ремонт или приобретение строящегося объекта, который будет использоваться для развития бизнеса. Предоставляется возможность для рефинансирования уже имеющихся задолженностей.

Как подать заявку на кредит онлайн

Для получения кредита необходимо учитывать требования, которые Сбербанк предъявляет в рамках каждой программы. Это позволит сразу выявить наиболее актуальные и доступные предложения, соотносящиеся с осуществляемым бизнесом.

https://www.youtube.com/watch?v=7F_Bfua4gFE

Подать заявку можно следующим образом:

- Необходимо выбрать основную цель кредита. Это может быть открытие нового направления, развитие имеющейся компании, получение наличных для оплаты текущих расходов и прочее. Рассчитывается требуемая сумма и срок.

- Исходя из проведенного анализа выбирается подходящая линейка кредитных программ.

- Через Сбербанк Бизнес Онлайн или онлайн-платформу формируется заявка и загружаются запрашиваемые документы.

- После отправки необходимо дождаться ответа от банка.

Пошаговая инструкция в картинках:

Такой упрощенный порядок действий не занимает много времени, если правильно изучить все требования, соблюсти условия и подготовить все документы.

Программа стимулирования кредитования при поддержке государства

Для реализации этой программы ПАО Сбербанк имеет аккредитацию от АО Корпорация «МСП». В рамках реализуемой стратегии развития осуществляется выдача льготных кредитов для малого и среднего бизнеса от государства в 2018 году.

Получить денежные средства можно для основной деятельности, модернизации производственных мощностей, развития новых направлений. Программа также действует при необходимости пополнить оборотные средства различных производств, связанных со следующими видами деятельности:

- сельским хозяйством;

- обработкой и переработкой с/х и пищевой продукции;

- распределением и производством основных коммунальных ресурсов;

- связью;

- строительством и транспортом.

Возможная сумма кредита варьируется от 10 млн. до 1 млрд. рублей. Процентная ставка колеблется в зависимости от субъекта деятельности. Малому бизнесу доступна процентная ставка 10,6%, а среднему – 9,6% при сроке льготного кредитования до трех лет. Непосредственный период самого кредита и требуемое обеспечение зависят от выбранных условий.

Видео:КРЕДИТ НА БИЗНЕС. Где брать кредит на бизнес? Точка, Тинькофф, Сбер, ВТБ, Альфа / Кредит на бизнесСкачать

Кредит для ИП в Сбербанке — условия получения и список документов

Для индивидуальных предпринимателей решение вопросов открытия, расширения и развития своей деятельности неразрывно связано с поиском денежных источников.

Сегодня кредиты для бизнеса для ип, которые предлагает Сбербанк, пользуются высоким спросом у бизнесменов. Кредит для ИП в Сбербанке, представленный различными программами (кредит для ип под залог и др.

), значительно расширяет возможности индивидуальных предпринимателей.

Почему выгодно брать кредит для ИП в Сбербанке

Низкие процентные ставки для индивидуальных предпринимателей являются одним из преимуществ банковского учреждения.

Есть также и другие выгоды при получении кредита для ИП в Сбербанке:

- возможность беззалогового займа (кредит для ИП без залога);

- ставки от 11,8 % в год;

- нет комиссии за выдачу средств;

- сроки до 10 лет;

- учет специфики бизнеса;

- нет комиссии за досрочное погашение;

- займ на развитие бизнеса;

- отсрочка на погашение основной части задолженности;

- высокий уровень защиты от мошеннических действий.

Программы для индивидуальных предпринимателей в Сбербанке

- Программа «Доверие» – это кредит от Сбербанка для ИП без поручителей и без залога на развитие бизнеса и текущие потребности. Рассчитывать на получение этого займа может предприниматель, у которого объем выручки в год не превышает 60 млн. рублей. Кредит на развитие ИП выдается на 36 месяцев под 19,5 % годовых, а максимальная сумма кредита составляет 3 млн. рублей.

- Программа «Экспресс под залог» – кредит на развитие бизнеса для ИП под залог недвижимости или оборудования. Заявка на получение кредита рассматривается быстро. Размер суммы заемных средств увеличен, а также нет необходимости подтверждать целевое использование средств. Этот кредит для ИП в Сбербанке выдается на срок до 36 месяцев под 16-23 %. Сумма займа в пределах 300 тыс. – 5 млн. рублей.

- Займ наличными для расчетов с контрагентами. Индивидуальный предприниматель может взять кредит в Сбербанке для ИП наличными в сумме до 1 млн. рублей с возможностью повторного обращения для выдачи займа. Предприниматель должен предоставить залоговое обеспечение (недвижимость, транспортные средства, оборудование), а также подтвердить целевое применение выданных банком денежных средств. Такой кредит выдается в среднем на срок до 5 лет.

Какие требования выдвигаются к заемщику

Чтобы получить кредит для ИП в Сбербанке, индивидуальный предприниматель должен отвечать таким требованиям:

- возраст 21-70 лет;

- российское гражданство;

- годовая выручка не должна превышать 400 млн. рублей;

- открытый расчетный счет в Сбербанке;

- работать минимум год (непроизводственные компании) и минимум два года (производственные компании).

Пакет документов на получение займа для ИП

Для получения займа индивидуальному предпринимателю нужно заполнить анкету-заявку, а также нужно знать, какие документы на кредит для ИП необходимо предоставить. Пакет документов на получение кредита для ИП в Сбербанке нужно предоставить в таком порядке:

- учредительную и регистрационную документацию индивидуального предпринимателя;

- финансовую отчетность за требуемый период;

- документы, характеризующие хозяйственную деятельность фирмы;

- паспорт и ИНН;

- справку про оплату налогов;

- выписка из ЕГРИП;

- лицензию на ведение конкретного вида деятельности (при их наличии);

- выписку банковского счета, подтверждающую движения по нему.

Перечень документов для получения кредита в Сбербанке для ИП может изменяться. Актуальный список документов уточняйте на момент подачи заявки на кредит в ближайшем отделении банка.

https://www.youtube.com/watch?v=ABlhvIIfRCU

В том случае, когда для выдачи индивидуального займа привлекается поручитель, он должен предоставить не только документ, который подтверждает его личность (паспорт), но и документ, подтверждающий его доходность.

Поручителями могут выступать субъекты Российской федерации, банки, владельцы других компаний, корпорация по развитию малого и среднего предпринимательства федерального значения, фоне поддержки малого бизнеса.

Что касается залога по кредиту для индивидуального предпринимателя, то это может быть:

- недвижимость, транспортное средство, на приобретение которых берутся деньги в банке;

- оборудование;

- ценные бумаги;

- различные ТМЦ.

Как происходит выдача кредита предпринимателям

Чтобы получить кредит в Сбербанке для ИП, нужно обратиться в один из офисов банка, оформить заявку на официальном сайте или позвонить по телефону. После обращения специалист ознакомит вас с тарифами и подскажет, какой требуется пакет документов.

Во время посещения банка нужно будет заполнить анкету на выдачу денежных средств и передать на проверку пакет документов.

После проверки документации банк вынесет решение: выдать деньги или отказать в их предоставлении. Также сотрудник банка имеет право запросить какие-то дополнительные документы, которые могут подтвердить платежеспособность предпринимателя.

Почему бывает отказ в выдаче кредита

Основной причиной отказа в предоставлении заемных средств индивидуальному предпринимателю – его ненадежность с точки зрения кредитного комитета банка.

Как правило, такое решение принимается, если бизнесмен не может предоставить банку достаточное обоснование ликвидности своего бизнеса на открытие или развитие которого ему требуются кредитные средства.

Именно поэтому предпринимателю так важно грамотно составить бизнес-план.

Чтобы избежать отказа банка в выдаче денег, индивидуальному предпринимателю следует предоставлять исключительно достоверные сведения.

Поводом для отказа может быть и плохая кредитная история. Выходом в данном случае может быть оформление залога (недвижимость, транспортное средство или любое другое ценное имущество).

Если же индивидуальному предпринимателю отказано в предоставлении денежных средств на открытие или развитие бизнеса, он всегда может оформить потребительский кредит как частное лицо. Конечно, процентная ставка будет выше, но условия и пакет документов намного меньше.

Кредит начинающим индивидуальным предпринимателям в Сбербанке — это сегодня самый быстрый и понятный механизм подачи и рассмотрения заявок на получение займа. Кредит для ИП в Сбербанке без залога и поручителя и другие программы банка позволяют бизнесменам расширить свою деятельность в короткие сроки и на самых выгодных условиях.

Кредиты частным лицам —>

Кредитный калькулятор —>

Быстрая онлайн заявка на кредит

Видео:Как пользоваться бизнес картой Сбербанка. ИнструкцияСкачать

Кредит для ИП в Сбербанке условия и требования

Современные программы кредитования направлены на различные категории граждан. Существует множество предложений, касающихся получения денег на целевые и нецелевые нужды. Отдельное внимание отводится программам, помогающим развиваться малому бизнесу.

Кредитование бизнеса в Сбербанке: условия для предпринимателей

Главный банк страны выполняет задачи государственного значения. Финансовая компания помогает развиваться индивидуальным предпринимателям, предоставляя на выбор огромное число программ. Следует подробно разобрать несколько основных финансовых предложений от Сбербанка. Попробуем разобраться, какие категории бизнесменов могут рассчитывать на получение подобной финансовой поддержки.

Условия кредитования в Сбербанке

Основные способы финансирования индивидуальных предпринимателей различаются по целям произведения заимствования, статусу положения заемщика, предложенного обеспечения. Под обеспечением чаще всего понимается внесение залогового объекта движимого или недвижимого имущества. Самым главным качественным признаком является целевое назначение.

Кредиты на покупку имущества: недвижимости, транспорта или оборудования

Условия предоставления финансовой помощи для ИП от Сбербанка подразделяются по программам. Если владелец бизнеса желает приобрести на полученные средства недвижимость, транспорт или оборудование, имеется на выбор несколько программ:

- Бизнес-инвест. Минимальный срок кредитования по данной разработанной схеме составляет 1 месяц. Заключить договор длительностью более 10 лет не представляется возможным. Попросить в долг у банка получится от 500 000 рублей. Процентная ставка годовых будет исчисляться от 11%. Обязательно потребуется предоставление залога имеющегося имущества, предоставление гарантий. Возможно привлечение поручительства.

- Бизнес-Актив. Не столь широкомасштабная система. Срок действия соглашения составляет 8 лет. Получение денег под минимальную ставку 11% доступно с суммы 300 000 рублей. Приобретаемый объект выступает залоговым имуществом. Доступно предоставление гарантий, поручительства.

- Бизнес-Недвижимость. Отличительной особенностью данной схемы выступает возможность предоставления 200 миллионов рублей. Максимальный срок кредитования составляет 10 лет. Недвижимость обязательно закладывается в Сбербанк в качестве гарантий осуществления возврата денежных средств.

- Экспресс-Ипотека. Ставка годовых начинает исчисляться с отметки 13,9%. Максимально возможные для получения 7 миллионов рублей могут быть потрачены на приобретение недвижимости. Объект совершения покупки выступает залоговым имуществом.

Самым многоцелевым способом получения финансовой помощи для будущего развития выступает схема финансирования Бизнес-Инвест.

Полученные финансовые средства тратятся на произведение модернизации производства, приобретение основных средств для ведения бизнеса. Данная программа часто используется в качестве инструмента рефинансирования.

Доступно осуществление трат на ремонт и строительство, приобретение оборудования, транспортных средств.

https://www.youtube.com/watch?v=CguTevgWM5Y

Определение максимально возможной для получения суммы денежных средств производится после оценки финансового положения заемщика. Исходя из практики осуществление множественных обращений от владельцев сельского хозяйства, условия для данной категории лиц несколько изменены.

Кредитование осуществляется сроком на 7 лет. Минимально допустимая к получению сумма денег составляет 150 000 рублей. Говорить заранее о процентной ставке довольно сложно.

Гибко функционирующая система оценки финансового состояния заемщика позволяет устанавливать индивидуальную ставку для каждого обратившегося лица.

Кредитование по программе Бизнес-Недвижимость невозможно без внесения первоначального взноса 25% от стоимости приобретаемого объекта. Если говорить о схеме Экспресс-Ипотеки, потребуется предоставить первоначальный взнос банку в размере от 30%.

Кредиты на развитие бизнеса, текущие расходы, пополнение оборотных активов

Существует другая статья расходов — пополнение оборотных активов. Здесь Сбербанк предлагает несколько других программ финансирования.

Схема Бизнес-Проект предполагает кредитование сроком на 10 лет. Получить в случае одобрения заявки предполагается от 2,5 до 200 миллионов рублей. Минимальная процентная ставка составляет 11%. Заемщик кредитных средств должен будет предоставить некоторый объект обеспечения денежных обязательств.

Предполагается предоставить собственное или приобретенное на кредитный капитал имущество. Чтобы получить для дальнейшего использования деньги, необходимо предоставить дальнейший план действий. Кредитополучатель должен запланировать поведение действий, направленных на развитие новых сфер деятельности, трансформацию ведомого бизнеса.

Планирование будущего проекта производится с учетом наличия возможности собственного покрытия бизнеса в объеме 10%.

Взять кредит наличными получится по программе Бизнес-Контракт. Здесь имеется возможность получения денежных средств наличными, либо кредитной линией. Основная цель получения финансовой помощи — выполнение государственных или иных контрактов.

Рассматриваемый контракт может быть финансирован в размере до 80%. Максимальный срок действия договора займа составляет 3 года. Минимальная сумма приобретенных денежных ресурсов — 500 тысяч рублей.

При условии предоставления залогового имущества подразумевается подписание договора под 11% годовых.

Каковы требования к ИП и их бизнесу?

Чтобы получить финансовое обеспечение потребуется соответствовать приведенным условиям:

- Обязательно наличие гражданства РФ

- Максимальный возраст заемщика не может превышать 70 лет

- Срок действия коммерческой деятельности должен быть не меньше 3, 6, 12, 18 месяцев. Минимальный срок действия устанавливается в соответствии с приобретаемым кредитным продуктом

- Обязательной проверке подвергается выручка за последний год произведения коммерческой деятельности. Максимальная выручка не может превышать 400 000 рублей. При рассмотрении продукта Экспресс максимальная сумма не должна превышать 60 миллионов рублей.

Какие документы нужно предоставить ИП?

Для рассмотрения кредитной заявки потребуется предоставить минимальный пакет документации.

Потребуется предоставить паспорт гражданина РФ, при наличии поручителей, потребуется предоставить паспорта поручителей. Обязательно необходимо предоставить ОГРН, ИНН, лицензии на осуществление коммерческой деятельности.

Будьте готовы предоставить финансовую отчетность, правоустанавливающие документы на коммерческую недвижимость. Обязательной проверке подлежат контрагенты, существующие соглашения со сторонними банковскими организациями.

Как оформить кредит ИП?

Существует 2 привычные схемы подачи заявлений. Стандартным способом выступает непосредственное посещение офиса учреждения с правоустанавливаемыми документами. Подается заявка в стандартном режиме, ожидается ответ операционистов.

Дополнительным способом подачи заявки выступает онлайн обращение к финансовому учреждению.

Копии документов подаются в электронном варианте, далее следует ожидание ответа, посещение компании для фактического формирования договора, подписания соглашения.

Кредит без залога и поручителей в Сбербанке. Можно ли оформить и как это сделать?

Существуют программы финансирования без залога и поручителей. Необходимо обратиться в Сбербанк с имеющейся документацией. Дополнительно необходимо огласить желаемую для получения сумму. Компания рассмотрит заявку, предложит существующие варианты.

Кредит для ИП с нулевой отчетностью

Существует программа, интересная для рассмотрения. Сбербанк предлагает клиента участвовать в системе Бизнес-Доверие. Получить имеется возможность до 3-5 миллионов рублей. Процентная ставка рассчитывается индивидуально.

📽️ Видео

Как вывести деньги с расчётного счёта ИП Сбербанк на карту СбербанкСкачать

Как ИП перевести деньги с расчётного счёта на личную карту и не получить проблем с банком по 115-ФЗСкачать

Как ИП получить кредитСкачать

Потребительский кредит в Сбербанк. Условия, ставка, страховка и рекомендации по оформлению кредитаСкачать

Расчетный счет в Сбербанке для ИП. Подробный обзор и ОтзывыСкачать

Плюсы и минусы кредита от Сбербанка. Честный обзорСкачать

Кредит в Сбербанк Онлайн - Как получить / взять кредит Онлайн в Сбере без визита в банк 2023Скачать

Как взять кредит в Сбербанк онлайн через мобильное приложениеСкачать

Кредит на развитие бизнеса в СбербанкеСкачать

Автокредит от Сбербанка Сберавто. Условий и процентыСкачать

🟢 Банк для ИП 2023 на 7 летнем опыте. Банк для маркетплейсов. Банк для бизнеса.Скачать

Не выплачивай ипотеку досрочно #мышлениемиллионера #деньги #бизнес #игорьрыбаков #ипотека #успехСкачать

Деньги на бизнес от государства в 2022 годуСкачать

Индивидуальный пенсионный план от СбербанкаСкачать

Как взять кредит для ИП и как его отдавать?Скачать

Кредит для ИП на развитие: какие банки дают?Скачать