Отправляясь в путешествие, мы рассчитываем средства, которые возьмем с собой в тур заранее. А значит, задаемся актуальным вопросом: какая карта пригодится в Европе и поможет не переплатить? Выгодно ли платить картой?

В этой статье мы расскажем о том, какие карты бывают, почему наличка нужна, как банки конвертируют рубль в евро, сколько мы за это платим и как не потратить лишнего.

- Банковские карты. Какую выбрать?

- Подойдёт ли моя карта для путешествий?

- Что делать в странах, где в ходу местная валюта?

- Если карта в валюте

- Итак, подводим итоги:

- Какую карту взять в Европу? Использование банковских карт за границей

- Оформить новую или использовать уже существующую карту в Европе?

- Оформить валютную карту или нет?

- Какую платежную систему использовать за рубежом?

- Дебетовую или кредитную карту за границей?

- Принимают ли за границей безчипованные карты?

- Какой будет обменный курс при конвертации валюты и как это будет происходить?

- Могут ли кару заблокировать за границей?

- Лучшая из лучших карт за границей

- Вывод

- Какие банковские карты лучше брать за границу?

- На что следует обращать внимание при выборе карты для заграничного путешествия

- Рекомендуемые карты для пользования за рубежом

- Что лучше: дебетовая или кредитная карта?

- Какая валюта карты в приоритете?

- Как происходит конвертация стандартных платежных систем

- #оденьгахпросто: как расплачиваться за границей

- По миру с рублевой картой

- В отпуск с валютной картой

- Коварный DCC, или Как не попасть на тройную конвертацию

- Снявший в банкомате платит дважды

- Советы путешественникам

- Какой картой лучше расплачиваться в Европе: выбираем карту для путешествий

- Какую карту взять с собой в Европу

- Visa или MasterCard

- Валютная или рублевая

- Какой картой лучше пользоваться в Европе — дебетовой или кредитной

- С чипом или без

- Доллары или Евро

- Лучшие карты для путешествий

- Кукуруза, рублевая «MasterCard World»

- Дебетовая карта Tinkoff Black

- Билайн, рублевая «MasterCard»

- Тинькофф, кредитная карта «All Airlines»

- Как выгоднее всего расплачиваться за рубежом

- Какой картой выгоднее платить в Европе в 2020 году

- Самые популярные платёжные системы

- Visa или Mastercard: что выбрать, для выгодных покупок в Европе в этом году

- Скидки и бонусы от Visa и MasterCard

- Скидки и бонусы от Мастеркард

- Бонусы и скидки от Visa d 2019

- Какие карты принимают в Европе в этом году?

- 📸 Видео

Банковские карты. Какую выбрать?

Есть несколько вариантов платёжных систем. Самые популярные: Visa, MasterCard, МИР.

Для путешествий по Европе лучше выбирать карты MasterCard. У этой системы конвертация средств при оплате покупок в валюте отличной от рубля, автоматически производится в евро.

Валюта у карт Visa — доллар США, в долларовых странах она удобнее. А вот в Европе Вам придется заплатить за двойную конвертацию, рубль-доллар-евро. Если Вы находитесь в Венгрии, например, где валюта — венгерский форинт, то готовьтесь платить по схеме рубль-доллар-евро-форинт.

MasterCard бывает разных уровней. И, в зависимости от уровня карты, меняются и условия обслуживания.

- Начальный: Maestro — обычно это карты социальные (пенсионные, стипендиальные, реже — зарплатные). Эти карты для поездок заграницу надо активировать, позвонив в банк, выпустивший карту до поездки. Важно: Maestro Momentum использовать за пределами РФ не получится.

- Стандартный: MasterCard Standart — карты заграницей работают без проблем.

- Премиум: MasterCard Gold или Platinum — дают немало дополнительных плюшек, но имеют более высокую цену годового обслуживания. Заграницей работают. Очень часто к этим картам прилагается пакет различных бонусов для держателей, часто — страховка в Шенген на год, но это акции банков, выпускающих карту. Советуем заранее сравнить предложения, возможно, Вам будет выгодно оформить премиум-карту не смотря на цену за обслуживание, ведь она бонусами покроет эти затраты с лихвой.

MasterCard считает курс на день оплаты по курсу Вашего банка+ % за конвертацию.

Если Вы хотите снимать наличные в Европе, то заранее уточните комиссии банков за снятие средств. Лучше в сторонних банкоматах наличные не снимать, потому что это влечет за собой, как минимум, двойную комиссию, если карта рублевая.

Основываясь на личном опыте, сразу говорим, что какой-то минимум наличных средств лучше иметь всегда. Возьмите не менее 20% от подготовленных в поездку евро мелкими купюрами на небольшие траты и на экскурсии.

Подойдёт ли моя карта для путешествий?

Итак, мы выяснили, что для наименее затратных путешествий по Европе следует выбирать карты MasterCard.

Важно: Чтобы расплачиваться в путешествии картой обязательно заранее оповестите банк по телефону о датах поездки и странах, в которых планируете пользоваться картой. Сбербанк обычно не обращает внимания на географию совершения платежей. А вот Альфа смело может заблокировать карту за подозрительную операцию из маленькой деревушки близ Мюнхена.

Предупреждайте банки о том, когда и в каких странах Вы будете платить по карте. Заодно выясните у оператора все проценты по конвертации, комиссии и курсу и процент за снятие в банкомате.

Что делать в странах, где в ходу местная валюта?

Часть стран Европы имеет свою валюту. Например, в Чехии — чешская крона. В Венгрии — форинт. Скандинавы тоже не хотят себе евро, у них кроны — датская, норвежская и шведская соответственно. Швейцария — стабильная страна, где в ходу швейцарский франк. А вот в Польше — злотые.

Представим себе такой евротрип: Вы едете через Финляндию (евро) в Швецию (шведские кроны), потом катаетесь по фьордам Норвегии за норвежские кроны, а завершается всё Данией и обратно Швецией с Финляндией. Такая история будет в этом туре: Норвежские Фьорды с Бергеном — 7 дней

https://www.youtube.com/watch?v=fE6VCNBbH7o

Покупать 100500 неизвестных скандинавских денег — это сложно, рассчитать траты заранее тоже непросто, искать редкие кроны и закупать их в разных обменниках, чтобы выиграть на курсах — трата бесценного времени, а в мультивалютных обменниках это будет невыгодно. Менять наличные в каждой стране с евро — вариант, но не забывайте про комиссию за обмен=)

Вариант с картой будет выглядеть примерно так:

В Норвегии Вам захотелось прокатиться на фуникулере в Бергене. Стоимость, допустим, 150 NOK (норвежская крона). Вы оплачиваете покупку билета рублёвой картой MasterCard Standart:

Терминал запрашивает у норвежского банка 150 крон — норвежский банк запрашивает эти кроны у платежной системы MasterCard — MasterCard меняет NOK в EUR по своему курсу (например, ЦБ РФ+2%) 150 NOK =17 EUR и за обмен берет 1,5% сверху, сумма покупки теперь 17,3 EUR — после этого MasterCard запрашивает 17,3 EUR у Вашего банка в РФ — банк в РФ проверяет счёт и видит, что карта рублёвая. Он переводит 17,3 EUR по своему курсу 70 РУБ за 1 евро (ЦБ РФ+1,5%) в рубли — банк РФ списывает 1211 Рублей — Вы катаетесь на фуникулёре и наслаждаетесь Бергеном, переплата составляет 5 %

Теперь наглядно:

Диалог платёжной системы и банков мог бы выглядеть именно так, но это не точно=)

Комиссия за переводы (крона(или другая валюта)-евро-рубль) обычно есть в доступе на сайтах банков. В нашем примере комиссии усреднённые, для более круглого счёта.

Если карта в валюте

Не стоит забывать о существовании валютных карт в долларах или евро. Если Вы часто путешествуете (более 3-х раз в год), то можете завести валютную карту. Однако для однократного пользования она будет невыгодна, так как стоимость оформления (содержания) обычно составляет около 30 евро/долларов.

Валютные карты удобны и выгодны в случае, если Вы часто путешествуете в течение года или планируете дорогую покупку. Например, купить Айфон в Финляндии или от души пошопиться в брендовых аутлетах близ Неаполя.

Также валютная карта будет выгоднее, если Вы платите по схеме «купить билет на фуникулёр за норвежские кроны».

В этом случае банк в РФ говорит «о’кей» сразу и не переводит евро в рубли по курсу с процентом. Значит, переплата составит 3,5% вместо 5%. На небольших покупках это сказывается незаметно. А крупные приобретения немного, но дешевеют.

В случае с оплатой покупок в евровых странах, валютная карта принесёт еще немного сэкономленных денег.

С валютной картой немного проще снимать евро в банкоматах заграницей — нет комиссии за конвертацию и остаётся только комиссия за снятие. Есть банки, которые предлагают снятие наличных в банкоматах партнёров без комиссии, но надо снимать определенную сумму. Уточняйте особенности снятия в Вашем банке.

Итак, подводим итоги:

- В Европу берем MasterCard (лучше Standart).

- Звоним в банк и сообщаем даты поездки и страны, чтобы карту не заблокировали.

- Берем 20% от суммы наличными в евро (на всякий случай и чтобы оплатить экскурсии).

- Помним о конвертации валют. Дорогие покупки лучше совершать с валютной карты или оплачивать наличными.

- Заранее уточняем комиссию за конвертацию и за снятие наличных в Европе, на случай, если срочно понадобится ещё наличка.

- Если покупки небольшие, то не переживаем из-за конвертаций, они не превышают 3-7% от стоимости покупки.

Если Вам понравилась статья, материал оказался интересным и полезным, сохраняйте нас в закладки и поддерживайте авторов репостами!

Мария Рахматуллаева

Больше интересных статей и спецпредложений смотрите в нашей группе: .com/bontourmsk

Видео:Лучшие карты UnionPay 2023: Тинькофф ушел, Газпромбанк на вершине?Скачать

Какую карту взять в Европу? Использование банковских карт за границей

Банковские карты стали неотъемлемой частью нашей жизни, по карте вы можете оплатить любой товар в магазине, сделать перевод либо снять наличные в банкомате.

В данной статье мы рассмотрим вопрос – какой картой лучше пользоваться в Европе, а также многие мелкие механизмы по транзакциям и покупке валюты.

Нужно обязательно помнить, что одной картой вы не обойдетесь в Европе и вам нужно иметь как минимум две, а лучше больше, а также при себе нужно обязательно иметь наличные. Так какую карту взять в Европу?

Какую карту взять для путешествий?

Оформить новую или использовать уже существующую карту в Европе?

Картами лучше пользоваться сразу несколькими, как уже и было сказано, если же вы все-таки решили не оформлять дополнительную карту, то вам дополнительно тогда обязательно нужно будет взять с собой наличные. Какая банковская карта в этом лучше и можно ли использовать не именную карту в Европе?

Сразу ответим, что пользоваться неименной картой можно, обычно такие карты и могут иметь международную платежную систему типа Maestro Momentum, но даже данный тип карты не всегда позволяет вам делать покупки и снимать наличные за границей.

https://www.youtube.com/watch?v=hlx-mhuPxeg

Можно ли расплачиваться картой Маэстро в Европе? Простую карту Маэстро за границей с именем клиента использовать можно.

Какую еще карточку не принимают в Европе и за границей? Тут сразу же встает один ответ, карты МИР – нашей платежной системы. Данные карты на данном этапе развития данной системы пока еще не принимаются га границей, и скорее всего в ближайшем будущем не будут приниматься.

Многие также банки и терминалы могут отказаться принимать карту вашего банка, именно поэтому лучше оформить карту еще одного банка дополнительно.

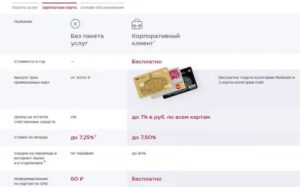

Оформить валютную карту или нет?

Расплачиваясь валютной карточкой, вы непосредственно получаете преимущества, так как вам не нужно конвертировать с вашего валютного счета в ту валюту, которая используется непосредственно в той стране. Хороший банк обычно предоставляет возможность самому выбрать валюту, но так как вы собрались в Европу, то вам подойдет как долларовый, так и евро счет.

Но тут нужно уточнить несколько нюансов. Не спешите открывать валютную карту, если у вас нет изначально долларов, евро, либо другой валюты. Есть также смысл открывать валютную банковскую карточку если вы имеете доход в той или иной валюте.

Также если вы сможете обменять рубли на доллары или евро по лучшему курсу чем у ЦБ РФ. Если же курс будет стандартным, то вы больше потеряете и лучше использовать обычную рублевую карту. Так что лучше брать валютную карту для поездок за границу только при веских причинах и прямой выгоде.

Какую платежную систему использовать за рубежом?

Практически все страны Европы принимают все карточки известных платежных систем, такие как Visa и Master Card. Приехав за границу вы можете расплатиться практически везде как той или иной картой.

Если вы расплачиваетесь по карточке MasterCard, то основной конвертационной валютой все же будет являться именно Евро, а, оплачивая с карт Visa, у вас основной валютой будет Доллар.

Если вы уже взяли обе данные карты, то это будет лучшим выбором для вас, так как если вы возьмёте только карту одной платежной систему, то вы можете попасть в плохую ситуацию. Дело в том, что не все банкоматы и терминалы работают с обеими платежными системами.

В той или иной организации действует ограничение на работу Visa либо MasterCard, либо на основе действующего законодательства в той или иной стране или городе. Но это бывает довольно редко и чаще всего больше принимают банковских карт именно от MasterCard.

Дебетовую или кредитную карту за границей?

Тут можно также взять и ту, и другую. Если вы будете использовать банковскую карту для безналичного расчета, то тут без разницы какую именно использовать. А вот для того, чтобы в дальнейшем снимать наличные в банкоматах с банковской карты, то тут выбор падает на дебетовую.

У банка могут накапать дополнительные проценты за снятие средств, плюс за конвертацию и другие проценты на кредитную карту. Вот ты расплатился за кофе, снял деньги, а получилось, что заплатил в два, а то в три раза больше стоимости чашки.

Чтобы принять решение, лучше взвести количество наличных на той и на другой карте, если у вас достаточно наличных на дебетовой карте, то не берите кредитную, так как она за границей может встать вам в дополнительную копеечку. Чаще всего пользуются именно дебетовыми картами.

Принимают ли за границей безчипованные карты?

По некоторым банковским правилам, которые действуют за границей – на картах, на которых нет чипа делать платежи нельзя. К счастью не все организации и магазины работают с такими банками.

Дело в том, что как у них, так и у нас – чипованная карта считается более надежной, именно поэтому многие компании стараются перейти именно на прием только чипованных карт. Как писала одна клиентка – она без проблем пользовалась обычной не чипованной картой, и только в пару магазинах у нее ее не смогли принять.

Какой будет обменный курс при конвертации валюты и как это будет происходить?

В основном как не странно, но многие банки по действующим ныне правилам в основном принимают именно доллары как основную валюту именно по всему миру, если говорить про Европу, то тут конечно же основной валютой является Евро. Сама конвертация происходит по курсу, который является основным у вас в банке.

https://www.youtube.com/watch?v=XHfwOtQSMY4

Один из клиентов банка использовал дебетовую карту и оплатил свою покупку, через несколько дней только пришло списание, когда курс немного подрос и цена за товар выросла, из-за этого карта ушла в минус.

Банк конечно же нагнал ему в плечо «Технический овердрафт» с бешенными процентами. Именно поэтому старайтесь всегда оставлять на карте определенную сумму денег и не играйте с нижней границей баланса, особенно за границей.

Если мы все-таки решили оплачивать через дебетовую карту, то обязательно пользуемся приложением и интернетом, для примерного анализа курса на данный момент по вашему банку. Срок оплаты и перевода средств может начинаться от трех дней.

Могут ли кару заблокировать за границей?

Многие банки изначально ставят геоограничения при оплате и снятии наличных за границей. Чтобы снять данной ограничение, вам лучше позвонить по телефону горячей линии вашего банка, либо зайти через сайт в Интернет-банкинг, либо через приложение.

Обычно по стандарту стоит, что вы можете делать безналичный расчет и оплату через интернет товаров, но идет полный запрет на вывод средств в наличных в любой стране за границей. Именно поэтому перед поездкой обязательно узнайте у вашего банка какие ограничения стоят у вашей карты.

Лучшая из лучших карт за границей

Мы предлагаем вам лучшую из карт, которая покорила многих своими выгодными условиями использования. Карта Кукуруза – которая является безымянной картой от платежной системы МастерКард. Данная карта выдается практически сразу же после ее оформления. Вы также получаете бесплатно СМС-банкинг.

Вы можете оформить сразу три карты на одно физическое лицо. Быстрое пополнение с любой карты или терминала, банкомата. Вы имеете также доступ к своему личному кабинету, а также имеете возможность полностью контролировать ваш счет по карте.

Но самое главное, что будет полезно за границей, данная карта на данное время имеете самый выгодный курс конвертации в Евро и долларах. Вы можете подключить процент на остаток по карте и сделать ее накопительной. Есть правда ограничение по снятию средств, но тут лучше уточнить в Евросети, где вы и будете оформлять вашу карту. Для оформления вам понадобится только паспорт.

Вывод

Какую карту взять в Европу или за границу? Однозначного ответа нет, и каждая карта имеет свои плюсы и минусы. Мы постарались разъяснить вам чему именно нужно придерживаться при выборе карт.

(2 5,00 из 5)

Загрузка…

Видео:🔥💰Банковские карты, работающие за границей для россиян в МАРТЕ 2024: как платить за рубежомСкачать

Какие банковские карты лучше брать за границу?

Если вы в скором времени собираетесь отправиться в другую страну, то мы вам поможем разобраться во всех нюансах, касающихся использования банковских карт. Мы расскажем, какой пластик взять с собой, как происходит конвертация рубля и дадим напутствующие советы.

Нередко, банковские карты, которыми мы пользуемся в России, оказываются бесполезными за рубежом. Это обусловлено рядом тонкостей, которые упускаются из вида в повседневном обиходе. Если знать основные правила использования карт в заграничных поездках, то многих негативных моментов можно избежать.

На что следует обращать внимание при выборе карты для заграничного путешествия

Первое, на что рекомендуется обратить внимание при выборе карты для загранпоездки – это тип платежной системы. От этого зависит, в какой стране ей выгоднее воспользоваться и ряд других преимуществ, предоставляемых картодержателю.

Помимо этого, учитывают следующие аспекты:

- Стабильность банка. Мало приятного, если, находясь за границей, вы узнаете, что ваш банк обанкротился. Несмотря на то, что деньги на счету застрахованы, выплат можно ожидать не ранее, чем через 14 дней после возложения запрета на лицензию. Тогда в отпуске вы останетесь без средств. Наиболее надежными банками считаются: Сбербанк, ВТБ, Промсвязьбанк, Райффайзенбанк, Росбанк и ЮниКредит.

- Именная карта или нет. На пластике должны присутствовать инициалы владельца, совпадающие с теми, что указаны в загранпаспорте. При расчетах за границей могут попросить предъявить паспорт для идентификации личности.

- Наличие микрочипа. В Европе и других странах в основном все платежные устройства принимают исключительно чипованные карточки. Но бывают и исключения – в США терминалы настроены только на магнитные полоски. Этот пункт стоит заранее уточнить в своем банке.

- Возможность расплачиваться через онлайн. Такие пластики имеют на оборотной стороне CVV/CVC-код. За границей подобная опция очень даже помогает резервировать отели, заказывать такси, приобретать билеты на транспорт и в различные развлекательные заведения.

- Обменный курс. Желательно, чтобы он был максимально приближен к тому, что установлен Центробанком РФ.

Немаловажно узнать у банковского менеджера взимаемые комиссии за обналичивание средств вне страны.

Рекомендуемые карты для пользования за рубежом

Оптимальнее всего остановится на ПС Visa и MasterCard, поскольку они обслуживаются в большинстве стран мира. Такие карточки выпускаются практически всеми банками на территории РФ. Среди них бывают валютные продукты или со специальными бонусами для путешественников.

https://www.youtube.com/watch?v=04IsfJmCikE

Отличие этих двух систем в том, что Виза ориентирована на доллар, а МастерКард – на евро и доллар.

В приоритете будет та карта, которая идентична валюте страны, планируемой для посещения. Тогда не придется переплачивать на комиссиях при снятии наличности. Но лучше об этом проконсультироваться в своем банке и самостоятельно подстраховаться, взяв с собой две карты разных международных систем.

Если финансы позволяют, то рекомендуется оформить пластик American Express, который выпускается кредитно-финансовой компанией «Русский Стандарт».

Данная система известна расширенным спектром опций для клиентов: бонусы, скидки и прочие привилегия. При этом к держателю карты предъявляются более ужесточенные требования.

Но несмотря на свою распространенность, эти карты значительно уступают МастерКарду и Визе.

ПС Мир не подходит для заграницы, поскольку она в основном действует на территории РФ. Вне России ей можно воспользоваться только в Армении, Киргизии, Белоруссии, Турции и Абхазии. Для Китая рекомендуется завести карточку UnionPay, для Японии — JCB. В этих странах такие карты наиболее в ходу, нежели Visa и MasterCard.

Что лучше: дебетовая или кредитная карта?

Оба варианта хороши по-своему. По возможности, лучше иметь при себе обе разновидности и пользоваться ими в зависимости от конкретной ситуации.

Например, снимать наличные средства выгоднее с дебетового пластика, а резервировать определенную сумму при аренде транспорта или отеля – на кредитке. В последнем случае деньги только блокируются, поэтому проценты за это не взимаются. При этом, деньги на дебетовой карте остаются в вашем распоряжении.

Какая валюта карты в приоритете?

Разумеется, валютные карточки за границей в большей цене. Поэтому людям, часто покидающим пределы нашей родины желательно обзавестись картой со счетом в иностранном денежном исчислении. Это не значит, что нельзя воспользоваться рублевым счетом. Однако при снятии наличности можно потерять время и немалую сумму из-за комиссионных сборов за конверсию.

Как происходит конвертация стандартных платежных систем

Как заграницей осуществляется перевод российских рублей в местную валюту:

| Виза | рубль – американский доллар — евро | рубль — доллар |

| МастерКард | рубль — евро | рубль — доллар |

Отсюда вывод, что для Европы больше подходит система MasterCard, а в Америке и других долларовых странах лучше использовать Визу.

Прежде чем тронутся в путь, не забудьте позвонить в свой банк по телефону горячей линии (он имеется на офсайте) и предупредите, куда вы направляетесь и где будите пользоваться картой. Иначе служба безопасности может заблокировать ее, если обнаружит нетипичную активность.

Видео:✅ Банковские Карты, работающие в Европе для россиян в МАРТЕ 2024: КАК Платить в Испании, ИталииСкачать

#оденьгахпросто: как расплачиваться за границей

Снятие наличных в банкомате за рубежом проигрывает безналичной оплате ArturVerkhovetskiy/Depositphotos.com

Собираясь в отпуск за границу, мы часто задаемся вопросом, как выгоднее расплачиваться за границей.

Открыть валютный счет или лететь с рублевой картой? Стоит ли снимать наличные в местных банкоматах? Какую валюту выбрать, если в магазине предлагают рассчитать сумму покупки сразу в рублях? Расскажем, как платить за границей, чтобы избежать дополнительных расходов.

Разберемся для начала в том, как происходит безналичный платеж. Когда вы оплачиваете покупку картой за рубежом, терминал в магазине отправляет запрос местному банку, который его обслуживает. Далее запрос переадресовывается платежной системе (Visa, Mastercard или другие).

Та, в свою очередь, обращается в ваш российский банк. Финучреждение проверяет, есть ли необходимая сумма на вашем счете, и блокирует ее. Платежная система передает эту информацию в иностранный банк, который подтверждает списание.

В итоге терминал проводит операцию и печатает вам чек.

https://www.youtube.com/watch?v=KrLoFCLAofA

Как будет происходить конвертация и сколько вы за нее заплатите, зависит от того, в какой валюте ваш счет, в какой вы покупаете товар (валюта операции), а в какой ваш банк рассчитывается с платежной системой (валюта биллинга). Если одна валюта из трех отличается, конвертация происходит один раз. Если в процессе участвуют три разных валюты, средства конвертируются дважды. И с каждой конвертацией вы теряете деньги.

Рассмотрим подробнее различные сценарии.

По миру с рублевой картой

Допустим, вы в еврозоне и расплачиваетесь в магазинах рублевой картой. Если ваш банк рассчитывается с платежной системой в рублях, сумму покупки из евро в рубли конвертирует платежная система по своему курсу.

Ваш банк может добавить к нему до 3% комиссии за трансграничный платеж.

Если банк рассчитывается с платежной системой в евро, конвертацию проводит сама кредитная организация по своему внутреннему курсу, который может отличаться от курса для операций с наличной валютой.

А что, если вы оказались с рублевой картой в стране, где валюта не доллар и не евро? Предположим, вы на Пхукете и оплачиваете покупку в тайских батах, а ваш банк рассчитывается с платежной системой в долларах.

Тогда платежная система сначала переведет стоимость покупки из национальной валюты в доллары по своему курсу, затем ваш банк проведет конвертацию из долларов в рубли — по своему. Получится двойная конвертация.

В отпуск с валютной картой

При оплате в еврозоне евровой картой расчет будет один к одному. Даже если ваш банк рассчитывается с платежной системой в долларах или рублях, клиент за конвертацию платить не будет — обычно кредитная организация берет такие расходы на себя.

А вот с «экзотическими» валютами без конвертации не обойтись. Допустим, вы в том же Таиланде, но уже с долларовой картой, и ваш банк с платежной системой рассчитывается в долларах. Тогда для вас будет одна конвертация, и проведет ее платежная система — пересчитает сумму покупки из тайских батов в доллары и столько запросит у вашего банка.

Коварный DCC, или Как не попасть на тройную конвертацию

В некоторых магазинах вам могут предложить выбрать, в какой валюте вы хотите оплатить покупку: в местной или в российской. Это мгновенная конвертация валюты, или DCC (Dynamic Currency Conversion), — сервис удобный, но коварный. Если выберете рубли, попадете на тройную конвертацию и двойную комиссию.

Происходит это так. В тайском супермаркете вы покупаете манго и расплачиваетесь рублевой картой. Продавец вам предлагает счет в рублях, и вы соглашаетесь. Во-первых, за удобство в виде DCC вы заплатите тайскому банку комиссию.

При этом местный банк все равно переведет рубли в баты по своему курсу, чтобы запросить деньги у платежной системы. Платежная система переводит баты в доллары и начисляет комиссию за трансграничный платеж.

Российский банк получает запрос в долларах и конвертирует сумму в рубли. Таким образом, происходит тройная конвертация (рубль — бат — доллар — рубль) и взимается двойная комиссия (за DCC и трансграничный платеж).

В сумме они съедят от 1,5% до 10% от суммы выданных денег. Вывод: если продавец предлагает выбрать валюту расчета, всегда останавливайтесь на местной.

Снявший в банкомате платит дважды

Снятие наличных в банкомате за рубежом проигрывает безналичной оплате. Конвертация валюты в этом случае происходит по тем же принципам, что и при оплате картой, при этом вы заплатите дополнительные комиссии.

Во-первых, свой процент от суммы удержит местный банк. Во-вторых, ваш российский банк может взимать комиссию за снятие денег в «чужом» банкомате.

Добавьте к этому ограничения по сумме, которую вы можете снять за один раз, и выбор в пользу оплаты картой станет очевидным.

Советы путешественникам

- Перед поездкой за рубеж спросите в своем банке, в какой валюте он производит расчеты с платежной системой за трансакции по карте в той или иной стране. Узнайте размеры комиссий при конвертации и снятии наличных в зарубежном банкомате. Уточните, кто платит комиссию за конвертацию при совпадении валюты операции с валютой счета карты.

- Для поездок в страны еврозоны выгоднее всего использовать карту, привязанную к евровому счету, в США — к долларовому. Это позволит избежать потерь при конвертации валют.

- В странах с другими валютами лучше всего использовать долларовую карту. В этом случае конвертация будет только одна: из местной валюты в расчетную валюту платежной системы — доллар.

- Старайтесь снимать деньги в банкоматах по минимуму.

- Всегда оплачивайте покупки в местной валюте. Если предлагают расчет в рублях — не соглашайтесь.

- Выбирайте специальные карты для путешественников. По ним банки могут начислять повышенный кешбэк и бонусы за оплату товаров в категории «путешествия» (авиабилеты, бронирование отелей и т. д.), а также за любые покупки за рубежом.

Видео:Как покупать в США и Европе в 2024 без посредников? | Оплата любых заказов в Россию самостоятельно.Скачать

Какой картой лучше расплачиваться в Европе: выбираем карту для путешествий

Банковские карты бывают локальные и международные. Первые действуют только на территории РФ, а международные могут использоваться и за границей.

К самым популярным из них относятся:

- Visa (57% пользователей);

- MasterCard (26%);

- American Express (13%);

- Diners Club (4%).

Совет: чтобы карту не заблокировали за подозрительные операции, предупредите свой банк о выезде за границу.

Какую карту взять с собой в Европу

Несмотря на то, что все карточки мировых ПС принимаются за рубежом, не всеми из них выгодно пользоваться в определенных странах. Например, если вы решили посетить европейские государства, то важно понимать, какой картой лучше расплачиваться в Европе.

Visa или MasterCard

Разница между этими глобальными платежными системами – конвертирование валюты, отличной от рубля. Основная платежная единица Visa – доллар, MasterCard – евро.

https://www.youtube.com/watch?v=a_weWMhGSAU

Когда расчет с карты производится за пределами РФ, сравниваются валюты платежа и ПС. Если они отличаются, то денежная сумма переводится в валюту платежной системы. Далее в ваш банк поступает запрос на списание запрашиваемой суммы. Если счет и ПС открыты в разных валютах – происходит еще один перевод. То есть за одну покупку обмен монет произойдет дважды.

Важно: за каждую конвертацию взимается комиссия банка от 1 до 5%.

Если валюты платежа и ПС будут совпадать, то первая конвертация не потребуется, а значит и комиссия спишется единожды.

Итог. Выбирая, с какой картой лучше ехать в Европу Visa или Mastercard, отдавайте предпочтение второму варианту.

Валютная или рублевая

Банки предлагают открыть счет в различных валютах. Можно привязать банковскую карту к счетам в $ или €, или завести отдельную валютную карточку. Отсюда возникает вопрос, какой картой выгоднее расплачиваться в Европе: рублевой или валютной.

Если рассчитываться в Европе карточкой Мастеркард в евро, то в конвертации не будет необходимости — это сократит комиссионные затраты. Однако нужно учитывать наличие валюты или возможность приобрести её по выгодному курсу. Есть вероятность, что при обмене монет вы потеряете больше, чем за конвертацию.

Валютный счет целесообразно открывать если:

- запланированы крупные затраты;

- вы выезжаете в Европу несколько раз в год;

- есть возможность обменять рубли выгодней, чем по курсу Центробанка.

Итог. Рублевый платежный продукт лучше оформлять, если вы редко путешествуете и не планируете больших трат.

Какой картой лучше пользоваться в Европе — дебетовой или кредитной

При безналичном расчете разница между кредитной и дебетовой картой не будет ощущаться. Если предполагается снятие наличных, то предпочтительней взять дебетовую, чтобы минимизировать комиссионный процент. Лучше всего оформить для поездки две карты, чтобы в случае экстренной ситуации, у вас всегда были в запасе дополнительные средства.

Итог. Условия по кредиткам не меняются при выезде из России – беспроцентный период и бонусные начисления не изменятся.

С чипом или без

Чипированные карты постепенно выходят на первый план, отодвигая в сторону устаревший пластик с магнитной полоской. причина – безопасность. Вся информация по счету, которая находится на чипе и магнитной ленте, зашифрована цифровыми кодами.

С магнитной полоски в банк отправляются всегда одни и те же данные, а операции по чипу должны быть подтверждены кодом, который каждый раз меняется. Поэтому подделать чипированную карту или считать с нее информацию невозможно.

К тому же некоторые организации за рубежом перестали принимать карты без чипа и поэтому, чтобы обезопасить свои финансы и без проблем рассчитываться в магазинах Европы, разумней брать с собой чипированную карточку.

Важно: многие банки выпускают комбинированные карты, которые оснащены и чипом и полоской.

Доллары или Евро

Основная платежная единица в Европе – евро. Поэтому если решено заказывать валютную карту, то валюту нужно выбирать соответствующую. Если сниматься средства в евровалюте с карты Мастеркард в банкомате, то будет списана запрошенная сумма и комиссия. В случае безналичной оплаты — только установленная за товар сумма.

Важно: некоторые банки предусматривают снятие определенной суммы наличных без комиссии в банкоматах банков-партнеров.

Если карта привязана к долларовому счету, то будет осуществлена двойная конвертация с удвоенной комиссией, что абсолютно не выгодно.

Лучшие карты для путешествий

Чтобы решить, с картой какого банка лучше ехать в Европу, нужно внимательно ознакомить с самыми популярными банковскими предложениями.

Кукуруза, рублевая «MasterCard World»

Неименная карту от Евросети можно быстро оформить в день обращения абсолютно бесплатно.

Основные преимущества:

- кешбэк от 1,5 до 30%, при подключении «двойной выгоды +» (990 руб. в год);

- трансграничный платеж не начисляется;

- за выдачу средств не взимается комиссия, при условии снятия не более 50 тыс. руб. в месяц и подключении «процента на остаток» (иначе – 1%);

- процент на остаток до 7% годовых;

- деньги списываются по курсу Центробанка;

- в подарок получаете СМС-банкинг.

Имея на руках именную карту, можно через личный кабинет заказать именную MasterCard World с чипом. После активации первой, вторая будет заблокирована.

Важно: максимальный баланс неименной карты – 100 тыс. руб. Именной – 600 тыс.

Дебетовая карта Tinkoff Black

Оформить карту можно на официальном сайте банка и получить ее по почте или курьерской доставкой. Для этого нужно заполнить форму с личными данными, подтвердить номер мобильного телефона по СМС и выбрать валюту счета. Tinkoff Black позволяет хранить средства в разных валютах, что очень удобно при частых поездках за границу.

https://www.youtube.com/watch?v=62CDTMC1nBI

Основные преимущества:

- карта мультивалютная;

- кешбэк от 1 до 5% деньгами, а не бонусами;

- За остаток средств начисляется 6% годовых;

- можно снимать от 100€ наличными в любых банкоматах Европы без комиссии (если сумма меньше – 2,9%);

- бесплатные смс-уведомления;

- отсутствует трансграничная комиссия.

Конвертация считается по курсу ЦБ + 2% от банка «Тинькофф». Если обменивать валюту в будние дни с 10 до 18:30 по Московскому времени, то разница с биржевым курсом составит 0,25%.

Билайн, рублевая «MasterCard»

Так же как и «Кукуруза», карточка Билайн неименная и выдается не банком, а салоном сотовой связи. Использовать ее выгодно абонентам Билайн, так как бонусами по кэшбэку можно оплачивать мобильную связь или покупки в магазинах-партнерах.

Основные преимущества:

- от 5 тыс. до 50 тыс. руб. можно снимать во всех банкоматах без переплат (если сумма другая, то комиссия 1%);

- кэшбэк за покупки от 1% во всех магазинах и до 5% в 3 «любимых магазинах» на выбор;

- комиссия за безналичные операции – 0%;

- бесплатные СМС-уведомления;

- на остаток по счету начисляется до 7% ежемесячно;

- конвертация осуществляется по курсу ПС;

- можно заказать именную, более безопасную карту, за 200 руб.;

- покупка валюты по курсу Центробанка.

Слабое место неименного пластика – безопасность. Проблему можно решить, выпустив несколько карт на одно физическое лицо. Большую часть денег оставляют на одной карточке, которая хранится в надежном месте, и небольшими суммами переводят на другие карты для оплаты покупок.

Тинькофф, кредитная карта «All Airlines»

Заказать лимитную карточку можно через официальный сайт или в офисах банка. Кредитка оформляется для безналичного расчета, так как за выдачу денег на руки взимается большая комиссия (от 390 руб. за одну операцию). За обслуживание платится 1890 рублей в год.

Основные преимущества:

- максимальный лимит 700 тыс. рублей;

- льготный период 55 дней;

- кешбэк от 2 до 10% (начисляется милями);

- владельцам кредитки предоставляется бесплатная туристическая страховка;

- обмен валюты происходит по курсу ПС;

- комиссия за безналичную оплату – 0%;

- конвертация происходит по курсу Центробанка +2%.

Тем, кто много путешествует, пользоваться кредиткой Тинькофф будет наиболее выгодно, так как перелет можно полностью оплатить бонусными милями. Для того чтобы получить больший процент по кэшбэку, заказывать билеты и бронировать гостиницы лучше через сайт tinkoff.travel.

Как выгоднее всего расплачиваться за рубежом

Расплачиваться пластиковой карточкой за границей гораздо удобней и безопасней, чем наличными деньгами. Чтобы минимизировать расходы за комиссию, а также обезопасить себя от потери финансов, нужно придерживаться определенных рекомендаций:

- Внимательно изучите все банковские предложения и решите, картой какого банка лучше пользоваться в Европе.

- Снимайте наличные в государственных банках – это безопасней.

- Помните, что обменники в аэропортах или на вокзалах всегда завышают курс.

- Оформите несколько карт для различных целей. Даже если вы не поклонник заемных средств, возьмите с собой одну кредитку на экстренный случай.

- По возможности расплачивайтесь картой, а не снимайте наличные. Это сэкономит процент за комиссию и добавит бонусные баллы по кешбэку.

- В Европе практичнее использовать карты MasterCard.

- Сообщите в свой банк о поездке за границу, чтобы избежать блокировки карты.

- Если вы выезжаете за пределы РФ нечасто и не собираетесь совершать дорогих покупок, то выгодней оформить рублевую карту.

Видео:Какую карту Visa я выбрала для путешествий и удобной оплаты покупок за границей в 2023 году?Скачать

Какой картой выгоднее платить в Европе в 2020 году

Любой турист рано или поздно сталкивается с необходимостью оплаты покупок за границей. Большинство предпочитают использовать кредитные карты. Это намного удобнее, потому что не нужно искать выгодный курс и таскать в кармане целую кипу денег. Тем не менее не каждая кредитная карта удобна во время путешествий.

Безналичный расчёт имеет свои плюсы и минусы, которые напрямую зависят от вида кредитной карты и банка, выпустившего её. Давайте подробнее разберёмся, какой картой выгоднее платить в Европе в этом году.

Самые популярные платёжные системы

Популярнейшими кредитными картами в Европе на сегодня остаются:

Перед тем, как оформить карту, консультант в банке обязательно спросит, какую из них вы хотите получить. Многие затрудняются ответить на этот вопрос и называют любую. Такой подход к делу в корне неправильный.

https://www.youtube.com/watch?v=29MzU6E2eJs

Перед тем, как ответить, какая же карта выгоднее в Европе, давайте рассмотрим их подробнее.

- Виза – это крупнейшая финансовая корпорация Америки, которая занимается предоставлением банковских услуг. Исходя из этого можно сделать вывод, что основная валюта на карте виза — американский доллар, в то время как единая платёжная валюта Европы – евро.

- Мастеркард – организация, начавшая свою деятельность в Америке, штат Калифорния. На сегодняшний день она объединяет более 20 000 отделений и выпускает кредитные карты под логотипами Мастеркард, Маэстро и Cirrus. Мастеркард – межнациональная платёжная система, ориентированная на Европу, и главной валютой является евро, как и во всех странах Евросоюза.

Обратите внимание, что условия обслуживания карты определяются не столько компанией, сколько банком, которая выпускает карту. Кстати, смотрите новости, как перевести по интернету деньги с карты на карту Сбербанка

Visa или Mastercard: что выбрать, для выгодных покупок в Европе в этом году

Чтобы разобраться, какая же карта всё-таки выгоднее, необходимо обратить внимание на конвертер валют. При покупке вещей за границей пластиковой картой, участвует три валюты:

- Валюта картсчёта.

- Валюта национальной платёжной системы.

- Валюта, в которой оплачивается счёт.

Если выразить всё вышесказанное простыми словами, то получится, что вначале при покупке сравнивается 2 валюты: валюта, за которую вы покупаете определённый продукт за границей и валюта платёжной системы. Если они разные, то происходит автоматическая конвертация. Кстати, смотрите, как по номеру телефона перевести деньги на карту

Для того, чтобы разобраться в этой системе, рассмотрим 2 примера.

- Пример 1. Допустим, турист совершил покупку в Германии на сумму 10 евро с карты виза (напомним, что основной валютой карты является американский доллар). Оплата происходила в евро. Это значит, что вначале банк, выпустивший карту, должен перевести евро в доллары, чтобы списать их со счёта карточки. Но, так как большинство российских граждан имеют рублевой счёт, банк должен был произвести вторую конвертацию, которая перевела рубли в доллары. То есть, конвертация была произведена дважды.

- Пример 2. Всё тот же турист покупает вещь в Германии на сумму 10 евро при этом расплачивается картой Мастеркард, основная валюта которой – евро. Это значит, что первой конвертации не было, так как на карте и в стране основная валюта – евро. В данном примере конвертация будет произведена один раз при переводе рублей в евро, так как большинство российских граждан имеют рублевой счёт.

Исходя из вышеупомянутых примеров, можно сделать вывод, что в странах Евросоюза более выгодно платить картой Мастеркард, так как валюта на карте совпадает с основной валютой страны.

При этом за каждую конвертацию может списываться комиссия, потому что курс имеет свойство изменяться.

Так как на карте Мастеркард конвертация происходит один раз, а на визе два раза, то во втором случае турист во многом переплачивает, особенно если курс нестабильный.

- Карта Мастеркард выгодна для стран Евросоюза,

- Карта Виза будет более выгодна для стран с основной валютой доллар.

Скидки и бонусы от Visa и MasterCard

Чтобы привлечь к себе больше клиентов, лидеры двух платёжных систем проводят акции и бонусы, которые выгодны не только туристам.

Скидки и бонусы от Мастеркард

На сегодняшний день в платёжной системе MasterCard действуют следующие акции:

- в ресторане китайской кухни Soluxe Club действует скидка 10% при оплате картой;

- Со скидкой в 10% держатель карты MasterCard может развлечься на курорте «Роза Хутор» на ски-пассе, посмотреть фильм в объединённой киносети «Синема Парк» и «Формула Кино», посмотреть спектакль в Александрийском театре.

- Для любителей узнать узнавать новое каждый день, MasterCard предлагает возможность посетить первые лекции от Level One со скидкой в 10%

- Книголюбам будет как раз кстати скидка 25% в ЛитРес;

- Путешественникам предлагается скидка в 10% при покупке туров через сеть Weatlas.

- Туристы смогут забронировать отель на сайте hotels.com со скидкой 10%.

Всё вышеперечисленное относится к карте MasterCard. Скидка предоставляется автоматически.

Смотрите, как снять деньги с карты, если она утеряна, заблокирована или просрочена

Бонусы и скидки от Visa d 2019

Что касается платёжной системы Visa, то своим клиентам она готова предложить следующие преимущества:

- Скидка 10% на проживание в отеле «Лондон» и «Renion Hotel»;

- Любителям попеть будет как раз кстати скидка 20% в караоке в Vivaldi;

- Держатели карты Visa Platinum могут попробовать изучать иностранный язык на VIP курсах в Streamline.

- Любители гольфа могут бесплатно получить корзину для мячей на тренировке в Putting&Chipping Greens при оплате картой Visa.

- Держателем карты Visa Infinite предоставляется скидка в 30% на услуги в сети Barber Studio. Держателям Visa Platinum и Visa Gold предоставляется скидка в 20% и 15% соответственно.

- Тем туристам, которые хотят научиться танцевать, предоставляется скидка 15% в GallaDance.

- В этом году можно исполнить свою мечту и увидеть всех любимых знаменитостей в одном месте, ведь держателям карты Visa предоставляется скидка 10% в музей Мадам Тюссо!

Какие карты принимают в Европе в этом году?

Несмотря на то, что лидерами среди кредитных карт являются Виза и Мастеркард, за границей принимают и кредитные карты других банков и их довольно немало. Кроме вышеупомянутых платёжных систем лидерами являются

- American Express (USA),

- UnionPay (China),

- GCB (Japanese),

- и другие,

При визите в определённую страну лучше взять карту платёжной системы именно этой страны, так как комиссия будет значительно ниже или будет равняться нулю.

https://www.youtube.com/watch?v=Z1TcAstqwz8

В 2015 году на территории Российской Федерации была выпущена новая кредитная карта – МИР. В связи с этим участились вопросы о том, в каких странах принимают карту и с какой комиссией.

К сожалению, на этот год можно сказать, что кару МИР принимают мало где, но ещё в 2018 году, национальный банк объединил карту МИР с другими всемирно известными платёжными системами, такими как:

- Union Pay

- и American Express

и уже очень скоро можно будет выпустить карту

которой будет удобно расплачиваться в странах Евросоюза.

Важным нюансом является то, что не все карты Виза и Мастеркард принимаются за пределами РФ. Чаще всего, самые первые карты, такие как

- Visa Electron

- и MasterCard Maestro

ограничены в использовании за пределами Российской Федерации. Поэтому, собираясь в отпуск, обязательно уточните этот момент.

В итоге, в странах Евросоюза, выгоднее платить с картой MasterCard

Но на любой карте есть свои акции и бонусы, которые могут быть очень удобными при бронировании отелей или при планировании развлечений. Поэтому в путешествие лучше захватить несколько кредитных карт разных платёжных систем.

📸 Видео

Банковские карты, работающие для россиян за границей в Марте 2024: Мир, Union Pay, Как ПЛАТИТЬСкачать

КАК И ЧЕМ ПЛАТИТЬ В ТУРЦИИ В СЕЗОНЕ 2024, КАКИЕ ДЕНЬГИ И КАРТЫ ЛУЧШЕ БРАТЬ, КУРСЫ ВАЛЮТ И ПЕРЕВОДЫСкачать

Оформляем иностранную карту за 1 день | Топ-3 зарубежных картСкачать

VISA или MasterCard? Какую карту выбрать. В чем разницаСкачать

Какую дебетовую карту лучше оформить в 2024 году? Топ самых выгодных кэшбэк-картСкачать

Какая банковская карта самая выгодная за границей?Скачать

КАК СДЕЛАТЬ ИНОСТРАННУЮ КАРТУ ЗА 10 минут в 2023 году / международная карту PYYPLСкачать

Как оформить Union Pay в России? И где можно расплатиться? Опыт ИспользованияСкачать

Как Оплатить и Забронировать отель на Booking и Airbnb для россиян в МАРТЕ 2024 года:Скачать

Топ-3 карт UnionPay в 2023 году. Есть ли аналоги Тинькофф?Скачать

Бесконтактная оплата - Visa payWave и MasterCard Pay PassСкачать

КАК СДЕЛАТЬ ИНОСТРАННУЮ КАРТУ ЗА 5 минут в 2023 году | Сервис виртуальных карт PST.NETСкачать

Оплачиваем иностранные сервисы из России / ВИРТУАЛЬНАЯ МЕЖДУНАРОДНАЯ КАРТА за 1 МИНУТУСкачать

Карта в иностранном банке за 1 день | Лучшие зарубежные картыСкачать

В каких странах можно расплачиваться картой «Мир»Скачать