ИИС (индивидуальные инвестиционные счета) привлекают консервативных и начинающих инвесторов относительно высокой (для консервативного инвестирования) доходностью в 18-25% и низкими рисками.

На первый взгляд, вложение в ИИС выглядит гораздо привлекательнее любого банковского вклада и неопытные инвесторы зачастую ведутся на рекламные кампании, не проводя расчетов и не изучая условия детально и сталкиваются с разными неприятными особенностями, которые не сразу бывают очевидны.

В статье рассмотрим Иис отзывы вкладчиков 2020, достоинства и недостатки ИИС, а также истинную доходность, проанализировав все детали системы инвестирования.

- Иис отзывы вкладчиков

- ИИС в Сбербанке отзывы

- Минусы и плюсы по мнению клиентов

- Стоит ли открывать ИИС

- Иис отзывы вкладчиков

- Иис сбербанк отзывы

- Иис счет отзывы

- Иис минусы

- Индивидуальный инвестиционный счет отзывы

- Стоит ли открывать ИИС

- Иис сбербанк — тарифы, плюсы и минусы, как открыть счет, отзывы

- Что такое индивидуальный инвестиционный счет и зачем он нужен

- Как работает

- Как формируется возможный доход

- Типы счетов

- Вычет на взносы

- Вычет на инвестиционный доход

- Особенности и ограничения ИИС

- Тарифы и стоимость обслуживания

- Доходность

- Готовые портфели для инвестирования средств

- Преимущества и недостатки

- Пошаговая инструкция: как открыть ИИС

- По телефону

- Онлайн

- Лично

- Документы, которые нужны для открытия

- Документы на руках после открытия

- Как пополнить ИИС

- Способы пополнения

- Получение налогового вычета

- На взносы

- На доход

- Какой вид вычета лучше

- Как начать инвестировать и что покупать

- Акции

- Стоит ли открывать ИИС в Сбербанке?

- Иис в сбербанке в 2020 году

- Условия для открытия ИИС в Сбербанке

- Как пополнить свой счёт

- Как работает ИИС в Сбербанке?

- Как вывести деньги с ИИС?

- Чем отличается брокерский счёт в Сбербанке от ИИС

- Стоит ли открывать ИИС в Сбербанке. Отзывы

- Инвестиционный вклад в Сбербанке для физических лиц — что это такое, отзывы, налоговый вычет

- В чем особенность инвестиционных вкладов в сбербанке

- Особенности инвестиционного вклада

- Доходность и условия

- Возможность досрочного расторжения

- Страховые случаи

- Дополнительные опции

- Получение налогового вычета по НДФЛ

- О программах для инвестирования

- Процедура оформления инвестиционного депозита

- Как закрыть инвестиционный депозит

- Плюсы и минусы

- Заключение

- 🎦 Видео

Иис отзывы вкладчиков

Большинство положительных отзывов об ИИС связано с тем, что при относительно низком уровне риска доходность в 3-4 раза превысит банковские проценты по депозитам.

Уровень риска ИИС находится примерно на уровне банковского вклада, но с большей доходностью и более сложной системой инвестирования. В отличие от вклада, где вы просто кладете деньги и на время забываете о них, в ИИС предлагается два способа получения дохода:

- первый — это возврат налогового вычета в размере 13%,

- второй — доход с финансовых инструментов, требующий большего участия вкладчика. Чаще всего выбирают вложение в облигации — доходность по ним составит 7-8% в год. Наиболее надежными считаются государственные облигации федерального займа.

Также можно вести активную торговлю и получать более высокую прибыль, выбрав в качестве инструмента акции.

В случае инвестирования по формуле «консервативные облигации (корпоративные или государственные)+ вычет» в сумме мы имеем 20-21% годовых, при минимальных рисках потерять деньги.

Иис сбербанк отзывы

Для получения вычета по НДФЛ есть ряд условий — сумма вычета не должна превышать 52000 руб. в год. Это говорит о том, что бессмысленно вложение суммы выше 400000 руб. 13% с суммы превышения начисляться не будет.

Другое обязательное условие для получения данного вида налогового вычета — наличие постоянной официальной работы. Компания должна регулярно производить отчисления за сотрудника в налоговую. Именно НДФЛ удержанный и перечисленный с вашей заработной платы работодателем вы можете получить обратно. Потому ИИС подходит далеко не каждой категории граждан.

Без прибыли с налогового вычета остается лишь прибыль по торговле инструментами, а в случае с консервативными облигациями это 7%, практически равные доходности по банковскому вкладу.

Но вклады подлежат обязательному страхованию, в отличие от инвестиционных счетов, потому без возможности получения вычета инвестирование через ИИС в облигации нецелесообразно. Об этом часто умалчивают сотрудники банков пытаясь убедить клиента открыть индивидуальный инвестиционный счет. Но не все так безнадежно.

При отсутствии официальной заработной платы можно заработать на ИИС, вложив деньги в ценные бумаги российских и зарубежных компаний.

При детальном рассмотрении выясняются и другие особенности — рекламируемая доходность 20-21% оказывается завышенной. В действительности такая доходность выходит только за 1-ый год, а за последующие два она меньше. Реальная средняя доходность за 3 года составляет не больше 10-13% вместо обещанных 20-21%.

Например, если открыть ИИС и внести на счет 400000 руб., которые вложить в облигации со средней годовой доходностью 8%, то общая доходность за год с учетом вычета по НДФЛ составит 84000 руб. или 21%. Если реинвестировать полученный доход без дополнительных пополнений, то доход за 2 год будет уже 10,26%, а за 3-ий – 9,21%.

| Год | Сумма на ИИС, руб. | Доходность 8% | Вычет 13% | Доход | Доходность за год,% |

| 1 | 400000 | 32000 | 52000 | 84000 | 21,00 |

| 2 | 484000 | 38720 | 10920 | 49640 | 10,26 |

| 3 | 533640 | 42691,2 | 6453,2 | 49144,4 | 9,21 |

| Итого | 533640 | 113411,2 | 69373,2 | 182784,4 | 13,49 |

Общая доходность по вложенным средствам за 3 года по данным расчета из таблицы составит 13,49% годовых.

Эффект снижения доходности на 2 и 3-ий года связан с тем, что вычет применим только на новые суммы, а на внесенные ранее 13% повторно не начисляется и единственный доход по ним — купонный по облигациям или от операций с финансовыми инструментами.

Работники банка по понятным причинам не акцентируют внимание на таких особенностях, а сами инвесторы не всегда могут или хотят разобраться прежде чем инвестировать.

Схитрить и снять деньги после первого года тоже не получится — по закону вложение в ИИС рассчитано на три года и при досрочном снятии теряется весь налоговый вычет (вам придется его вернуть) и вы остаетесь с доходом только по финансовым инструментам.

Рекомендую к прочтению: RAMM счета что это?

Но и это еще не все — долю доходности съедают комиссии брокера и налог на полученную прибыль.

Иис счет отзывы

Если вы думаете, что так поступают только в Сбербанке, то ошибаетесь. Почитайте отзывы про Тинькофф Инвестиции.

За открытие счета брокерская компания возьмет с вас 1% и еще 1% за его ведение при выборе доверительного управления. Комиссии за ввод и вывод средств за заключение сделок составят еще 0,5-1%. Прибавим сюда НДФЛ с инвестиционного дохода — 13% и получим реальную годовую доходность 9,09% вместо рекламируемых 20-21%.

В случае досрочного снятия средств с ИИС вы теряете вычет и доходность будет еще грустнее — около 6-7% годовых.

Также есть категория начинающих инвесторов, которые в силу неосведомленности или по каким-то другим причинам зарабатывают на ИИС лишь на получении вычета по НДФЛ. Они просто вносят на ИИС три года подряд по 400000 руб. Это позволяет им получать 52000 руб. ежегодно, не покупая инвестиционных инструментов, тем самым упуская возможность заработать больше.

| Год | Сумма на ИИС, руб. | Вычет 13% | Итого доход | Доходность за год,% |

| 1 | 400000 | 52000 | 52000 | 13,00 |

| 2 | 800000 | 52000 | 52000 | 6,50 |

| 3 | 1200000 | 52000 | 52000 | 4,33 |

| Итого | 1200000 | 156000 | 156000 | 7,94 |

В итоге имеют максимум 8% годовых за три года, хотя разумнее было вложить деньги на обычный брокерский счет и купить российские дивидендные акции со средней доходностью 8-10% и потенциалом роста стоимости до 35% в год.

Иис минусы

Таким образом, выделим недостатки ИИС:

- Доступность налогового вычета только определенной категории граждан с официальным местом работы.

- Отсутствие государственного страхования вложенных средств.

- Несоответствие заявленной и реальной доходности. Налоговый вычет в размере 13% выплачивается на вносимую сумму разово, а за последующие 2 года нет.

- Возможность снять средства ранее трех лет без потери дохода отсутствует. А без выплаты вычета доход с ИИС выглядит совсем непривлекательно. Возможность получить налоговый вычет для многих является определяющим фактором, по которым они выбирают ИИС.

- Брокерские комиссии съедают часть дохода. Причем не всегда брокеры действуют честно. Например, однажды вам могут не предупреждая сменить тариф, о чем станет известно после обнаружения списаний со счета.

Все вышеописанное подтверждается отзывами и недовольством клиентов, открывших ИИС.

Индивидуальный инвестиционный счет отзывы

Стоит избегать открытия ИИС в «Сбербанк — управление активами» – это абсолютно разные организации. Данная компания предоставляет торговлю только ПИФами и по факту приносит нулевую или даже отрицательную доходность.

https://www.youtube.com/watch?v=Pxleb-3oyZY

Рекомендую к прочтению: Куда вкладывают деньги известные футболисты

Стоит ли открывать ИИС

Каждый решает сам, насколько ему подходит инвестирование в ИИС, но выделю несколько рекомендаций для принятия решения:

- Не верить заманчивым цифрам, а проверять реальную выгоду, уточнив у банковского сотрудника детали или изучив их на сайте. Не забывать, что первоочередная цель сотрудника — это прибыль банка и пополнение его баланса на деньги вкладчиков.

- Открывая ИИС, необходимо покупать финансовые инструменты, хотя бы самые простые, а не пользоваться одной лишь возможностью налогового вычета. Иначе вы просто повысите статистику и отчетность брокера, но не свою прибыль, а денег получите как с обычного банковского вклада, что не имеет никакого смысла. Если вы не хотите покупать инвестиционные инструменты, целесообразнее открыть вклад, это проще технически.

- В случае с ИИС не вкладывать внесенные деньги в активы смысла нет. При вложении доходность нестабильна, вы можете заработать и 35-100% за год, инвестируя в акции. Но можете и потерять, если цена на акции упадет. Для нежелающих рисковать подойдет покупка облигаций (ОФЗ) как более стабильного инструмента и защитного актива. Вложение в облигации федерального займа, регионов или крупных компаний дает доходность около 7%.

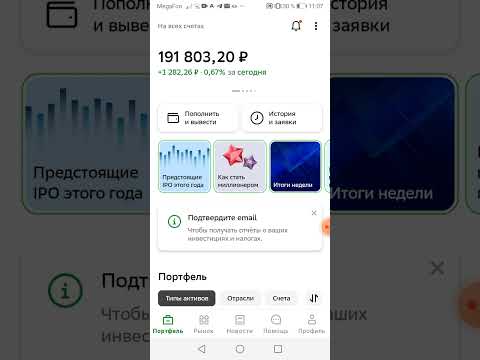

- Не забывать, что ИИС, в отличие от вкладов, не застрахованы государством. Поэтому к выбору брокера следует отнестись внимательно. Выбирайте крупные проверенные компании с высоким рейтингом надежности. Я инвестирую через ИИС с помощью БКС брокера. Подробнее о моих успехах в инвестировании вы можете прочитать в отчетах инвестора, которые я стараюсь публиковать каждую неделю.

Самая оптимальная формула получения дохода с ИИС для начинающих или консервативных инвесторов — «ИИС + покупка облигаций (лучше ОФЗ) + налоговый вычет». Для инвесторов, готовых к большему риску и доходности, облигации лучше заменить на акции.

Иис отзывы вкладчиков показывают, что при правильном подходе инвестиции через ИИС могут приносить до 10-13% годовых.

Однако важно не торопиться и осмотрительно выбрать брокера (надежный банк) и вносить на индивидуальный инвестиционный счет только те денежные средства, которые вам не понадобятся в течение последующих 3 лет. Иначе риски потери большей части заработанного возрастают многократно.

Видео:СБЕРБАНК: СТОИТ ЛИ ИНВЕСТИРОВАТЬ В 2023 ГОДУ?Скачать

Иис сбербанк — тарифы, плюсы и минусы, как открыть счет, отзывы

Здравствуйте, уважаемый читатель!

После ряда снижений ключевой ставки ЦБ РФ банки логично стали снижать % по банковским депозитам. Держать деньги на банковском вкладе стало не очень выгодно.

Альтернатива традиционным вкладам — индивидуальный инвестиционный счет (ИИС). Самое большое количество ИИС открыто в Сбербанке. Именно об ИИС Сбербанк и расскажу сегодня.

Что такое индивидуальный инвестиционный счет и зачем он нужен

Режим особого банковского счета — ИИС — стал доступен с января 2015 года. Специальный инвестиционный счет для торговли на бирже или доверительного управления. Только для налоговых резидентов РФ, физических лиц.

Выбор инструментов для инвестирования ограничен. Есть общие ограничения со стороны регулятора (ЦБ РФ) и брокеров. Конкретная брокерская компания сама устанавливает список инструментов, может их ограничивать при формировании инвестиционного портфеля. В отличие от банковских депозитов ИИС не застрахованы со стороны государства. Впрочем, как и обычные брокерские счета.

Клиент может оформить ИИС и брокерский счет параллельно. Разница состоит в том, что ИИС может быть только один, брокерских счетов — сколько угодно в одной или разных брокерских компаниях. Клиент — физическое лицо — может открывать у одного брокера и ИИС, и брокерский счет.

https://www.youtube.com/watch?v=uQNMtz6kDu4

Кроме возможного ограничения списка инструментов для формирования инвестиционного портфеля, ИИС открывается на следующих условиях:

- Имеет два типа льгот по налогообложению (об этом ниже отдельно).

- Срок существования ИИС не менее 3-х лет. Только в этом случае действуют льготы. Если счет закрывается раньше — льготы аннулируются.

- В течение года на ИИС можно внести не более 1 миллиона рублей.

- Расчет НДФЛ по факту существования ИИС. Но не менее 3-х лет. Если на обычном брокерском счете НДФЛ рассчитывается и подлежит уплате по результатам года, на инвестиционном — при закрытии. В меньшей степени касается долгосрочных инвесторов, удерживающих ценные бумаги годами. У них и так налог списывают после продажи и получения дохода. Актуально для трейдеров с покупкой/продажей активов внутри года. На ИИС НДФЛ у них спишут только после вывода денег со счета. Плюс льготы и вычеты, которых нет на обычном брокерском депозите.

- Можно перевести ИИС с одного брокера на другого. При этом в течение 30 дней старый ИИС необходимо закрыть.

Как работает

Оформить ИИС можно онлайн или с посещением офиса Сбербанка. Онлайн — если вы уже являетесь клиентом Сбербанка. Тогда ИИС оформляется через приложение «Сбербанк Онлайн». противном случае необходимо посетить ближайшее отделение Сбербанка для заключения договора на банковское и брокерское обслуживание.

После открытия ИИС его можно пополнить внутрибанковским переводом через Сбербанк Онлайн или с любого другого банка по реквизитам. После поступления средств можно торговать или формировать инвестиционный долгосрочный инвестиционный портфель.

Нет отдельных требований по срокам между открытием ИИС и внесением на него средств. Инвестор может открыть счет в январе, но внести деньги через год. Он сам выбирает стиль и стратегию инвестирования.

У брокера Сбербанк отсутствуют требования к минимальной сумме для внесения на торговый счет, в том числе ИИС. После поступления денег можно покупать активы через фирменное мобильное приложение «Сбербанк Инвестор» или Quik (десктопная версия, WEB-терминал).

Как формируется возможный доход

Возможные источники дохода на инструментах ИИС Сбербанка:

- акции — рост стоимости ценных бумаг и дивидендные выплаты;

- облигации — выплата купонного и дисконтного дохода;

- валюта — рост курса;

- БПИФЫ (биржевые паевые инвестиционные фонды) — увеличение цены.

Типы счетов

Ниже описание двух типов счетов на ИИС Сбербанка.

Вычет на взносы

Или Тип А. Вычет в размере 13% от внесенной инвестором суммы на ИИС в течение календарного года. База для расчета ограничивается 400 000 руб. То есть максимальная сумма вычета не более 52 тыс. руб. При этом никто не запрещает вносить инвестору в течение года до 1 миллиона рублей на ИИС.

Это вычет именно на взносы, которые вносит инвестор на ИИС. Доходы, полученные от торговли, дивиденды, купоны в расчетную базу не входят. Тип А предоставляется ежегодно. Только для резидентов РФ с подтвержденным источником дохода (кроме биржи).

Вычет на инвестиционный доход

Один раз за весь срок существования ИИС инвестора при его закрытии. Другое название — тип Б. Вычет на размер положенного к уплате НДФЛ. Проще — при закрытии ИИС НДФЛ не взимается. Исключение — налог с дивидендов и по операциям с валютой. Их придется оплатить.

Особенности и ограничения ИИС

- Минимальный срок ведения ИИС, при котором сохраняются льготы, — 3 года.

- Только для налоговых резидентов Российской Федерации от 18 лет.

- Два типа льгот. Вычет на взнос и вычет на доход. Подробно в других главах выше.

- Ограничение на пополнение ИИС в течение календарного года — 1 млн. руб.

- Физическое лицо может открыть только 1 ИИС. Если открывается новый ИИС у другого брокера, старый ИИС необходимо закрыть в течение 30 дней со дня открытия нового.

- Валюта ведения ИИС — рубли.

- Система страхования вкладов на ИИС не распространяется.

Тарифы и стоимость обслуживания

Брокер «Сбербанк» предлагает своим клиентам два тарифных плана — «Самостоятельный» и «Инвестиционный», которые можно использовать и на обычном брокерском счете и на ИИС.

«Инвестиционный» подключается при открытии ИИС автоматически. Изменить в личном кабинете. С осени 2019 плату за депозитарное обслуживание Сбербанк не взимает.

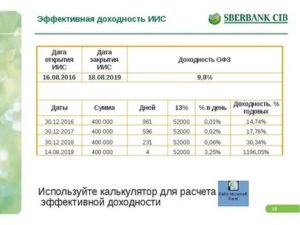

Доходность

По предлагаемым стратегиям «Накопительная» и «Российские акции» на историческом промежутке времени можно посмотреть на странице сайта УК Сбербанк «Управление активами», меню «Индивидуальный инвестиционный счет».

«Накопительная» — низкий уровень риска. В описании стратегии есть калькулятор для расчета доходности.

«Российские акции» — высокий риск. Расшифровка прошлой доходности и активах вложений на странице сайта.

Важно! Доходность на прошлом периоде не дает гарантию прибыли в будущем. 2019 год был очень удачным для фондового рынка. Не стоит рассчитывать на бесконечное продолжение банкета быков. Будьте осторожны при выборе активов для вложений или стратегий.

Готовые портфели для инвестирования средств

На ИИС Сбербанк предлагает два типа торговых стратегий — «Накопительная» и «Российские акции». Это управление вашими деньгами.

(N.B.!) При оформлении ИИС обратите особое внимание на рамки предлагаемого сотрудничества. Если вы не хотите отдавать деньги в доверительное управление — внимательно читайте документы при подписании лично или удаленно.

Что-то непонятно — обязательно уточняйте у менеджера. К сожалению, на поддержку Сбербанка часто жалуются клиенты. Плюс не самые низкие комиссии при управлении и дополнительные сборы при выводе денег.

Преимущества и недостатки

Само введение режима ИИС — большой плюс для инвестора/трейдера. При этом не запрещается параллельно иметь у того же брокера обычный брокерский счет. За 4 года индивидуальные инвестиционные счета открыли 1,5 миллиона физических лиц.

Преимущества:

- подходит для активных трейдеров и инвесторов;

- выбор типа вычета можно делать не сразу;

- наличие двух типов льгот по уплате налогов.

Минусы:

- ограничение на внесение в течение календарного года 1-им миллионом рублей;

- при закрытии ИИС раньше 3-х лет льготы аннулируются. Если инвестор уже получил возврат налога (Тип А) и закрыл ИИС ранее 3-х лет — сумму придется вернуть государству;

- режим ИИС включается только после поступления денег на инвестиционный счет. Характерно только для Сбербанка.

Пошаговая инструкция: как открыть ИИС

Как открыть ИИС в Сбербанке — различные способы далее.

По телефону

8 (800) 555-55-50 с мобильных и стационарных телефонов (бесплатно) для получения справки по вопросам с открытием индивидуального инвестиционного счета и адресов ближайших отделений Сбербанка, оказывающих инвестиционные услуги.

https://www.youtube.com/watch?v=0ftj7D7dh30

Если вы не являетесь клиентом Сбербанка, посещение отделения обязательно. Если уже клиент — открыть как брокерский счет, так и ИИС можно через Сбербанк Онлайн.

Онлайн

- Алгоритм открытия брокерского счета и инвестиционного счета. Вариант для клиентов, у которых нет брокерского счета. Через программу «Сбербанк Онлайн» на компьютере. В головном меню выбираем «Брокерское обслуживание» (может быть в «Прочее»). Далее «Открыть счет», выбираем «Основной брокерский счет» (ИИС пока недоступен).

Далее выбор торговых площадок.

Выбор тарифного плана.

Выбор счета для вывода денег.

Согласие на овернайт.

Далее согласны или нет на предоставление плеча (заемные средства). Затем выходим на форму подтверждения открытия. Отмечаем галочкой необходимый пункт по ИИС у другого брокера.

Выбираем цель. Допустим, сохранить накопления.

Выходим на формы подтверждения анкетных данных и финальную форму. Отмечаем все галочки, отправляем в Сбербанк.

- Через мобильное приложение «Сбербанк Онлайн» на смартфоне или планшете. Листаем вниз на главной странице до меню «Инвестиции и пенсии», далее, как на скринах.

Затем алгоритм выводит нас на форму оформления с данными. Если у вас нет ни брокерского счета, ни инвестиционного счета — стадии заполнения ниже. Вам откроют оба.

Нюансы:

- шаг 4. Отметьте необходимые торговые площадки. Срочный рынок на ИИС недоступен. Обратите внимание — минимальный лот при покупке валюте — $1000;

- шаг 5. Пункт «Дополнительно открыть ИИС» должен быть отмечен;

- шаг 6. Выбор счета для вывода денег. Деньги могут выводиться на текущий или карточный счет. Если планируете покупать валюту — должен быть открыт счет в соответствующей валюте;

- шаг 8. По умолчанию клиенту включают тариф «Инвестиционный». Сменить его на другой можно в личном кабинете.

Лично

Оформить договор на открытие брокерского счета и инвестиционный счет можно в отделениях, оказывающих инвестиционные услуги. Список отделений на странице сайта Сбербанка, меню «Частным клиентам/Инвестиции/Инвестиционно-брокерское обслуживание/Точки обслуживания».

Документы, которые нужны для открытия

Паспорт гражданина РФ и СНИЛС — основные документы.

Документы на руках после открытия

При оформлении брокерского счета и ИИС в Сбербанке на руках должны быть документы (при оформлении с нуля):

- Анкета физ.лица+дополнение к ней.

- Заявление на брокерское обслуживание.

- Уведомление о торговых тарифных планах.

- Уведомление о тарифах депозитария.

- Уведомление о рисках.

- Акт приема-передачи кодов (для подтверждения денежных операций).

- Таблица с кодами.

После посещения Сбербанка на указанный вами e-mail придет «Извещение об условиях предоставления брокерских услуг».

Как пополнить ИИС

Самый простой способ — внутрибанковский перевод с помощью приложения банк-клиент «Сбербанк Онлайн». Десктопная версия работает как WEB-интерфейс, установки на компьютер не требует. Мобильная версия устанавливается из магазинов приложений PlayMarket (под Android) или AppStore (iOS). При внутрибанковском переводе комиссию Сбербанк не взимает.

Способы пополнения

- Через программу банк-клиент физического лица «Сбербанк Онлайн». Выбираем в основном меню «Переводы и платежи», далее «Страхование и инвестиции/Брокерские счета».

Выходим на форму пополнения брокерского счета. Выбираем счет списания или карту, назначение платежа.

- Через мобильное приложение «Сбербанк Онлайн».

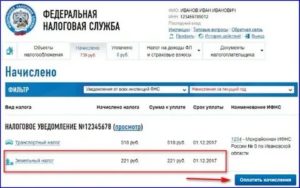

Получение налогового вычета

Для получения вычетов по ИИС необходимы следующие документы.

На взносы

Цитирую перечень документов для получения вычета Тип А с сайта Сбербанка.

Подать налоговую декларацию 3-НДФЛ необходимо не позднее 30.04 за предыдущий год. То есть за отчетный 2019 декларацию нужно подать в налоговую инспекцию не позднее 30 апреля 2020 г.

https://www.youtube.com/watch?v=TPICBYqxkW0

Способы подачи — лично на бумажном носителе, через «Личный кабинет налогоплательщика» на сайте ФНС nalog.ru с помощью электронной подписи, по почте с вложенной описью содержимого.

На доход

Предоставить в Сбербанк справку от налоговой инспекции о том, что налогоплательщик —физическое лицо — не пользовался вычетом на взносы (Тип А), а также не имел дубликаты ИИС в течение всего срока действия ИИС. На основании предоставленной информации Сбербанк не будет удерживать налог на доходы за весь срок действия ИИС, т.к. является налоговым агентом.

Какой вид вычета лучше

Какие плюсы и минусы того или другого типа вычета? Давайте разбираться. Общее сравнение в одной таблице (источник «Открытый журнал»).

Выбрать тип вычета можно в течение срок инвестирования. Сразу это делать необязательно.

Как начать инвестировать и что покупать

Какие инструменты доступны инвестору для покупки на ИИС в Сбербанке далее.

Акции

Весь котировальный список акций в фондовой секции Московской биржи доступен для покупки на ИИС Сбербанк. Исключение — инструменты, с котировкой в иностранной валюте. Например, еврооблигации — Сбербанк не позволяет покупать их на ИИС. Иностранные акции Санкт-Петербургской биржи тоже недоступны.

Для начинающего инвестора в первую очередь рекомендую обратить внимание на голубые фишки Мосбиржи. Смотрим на сайте биржи состав индекса голубых фишек. Входят акции 15 компаний.

Самые «тяжелые» по весу бумаги — Газпром, Лукойл, Сбербанк. Занимают 52%. В расчетную часть главного индекса Мосбиржи входят акции 39 компаний. Но значительную часть в весе опять же занимают эти три бумаги — 42%.

В горизонте формирования портфеля на ИИС ВТБ в 2020 году рекомендую рассмотреть к покупке акции компаний:

- Сбербанк. Тикер SBER. В настоящий момент одна из самых интересных бумаг для включения в портфель. Единственная «тяжелая» бумага в российских индексах несырьевого сектора. Самый крупный российский финансовый холдинг с давней историей торгов на бирже — более 20 лет.

Консенсус-прогноз экспертов инвестиционных компаний сводится к «покупать». Декабрьская переоценка целевых показателей на срок до конца 2020 года: ВТБ капитал ожидает цену акций Сбербанка на 390 руб., Урасиб — 366 руб., BankofAmerica — 301 руб., MorganStanley — 315 руб.

Размер ожидаемых дивидендов по итогам 2019 г. — 20 руб. на акцию. Стоимость одной бумаги на 30.12.2019 — 254 руб.

Видео:ОБЗОР всех готовых инвестиционных решений в СБЕРБАНКЕСкачать

Стоит ли открывать ИИС в Сбербанке?

Доброго времени суток, уважаемые инвесторы. Сегодня хотел бы побеседовать о том, а стоит ли открывать ИИС в Сбербанке. Я прекрасно понимаю, что у каждого в контексте этого вопроса будет своё мнение. Но я хочу высказать конкретно своё мнение, а также указать Ваше внимание на действительно важные вещи. Рекомендуем Вам прочитать материал: рейтинг ИИС.

Иис в сбербанке в 2020 году

Напомню, что ИИС является некой разновидностью брокерского счёта, и предназначен он для работы с ценными бумагами на фондовом рынке РФ. В текущих рыночных условиях в рамках низких ставок по банковским вкладам, ИИС является действительно очень любопытным вариантом.

Конечно, тут нет никаких гарантий, что данный счёт позволит получать невероятную прибыль. Тем не менее, это позволить снизить уровень общих рисков, что очень даже неплохо для неопытных инвесторов, которые просто хотят диверсифицировать свои средства.

ИИС, как инструмент, поддерживается на государственном уровне. Это означает, что при любых обстоятельствах вкладчик может рассчитывать на получение налоговых преференций, конечно, если соблюдёт все условия. Примечательно, что клиент не может держать открытыми более 1 счёта. С другой стороны, если говорить о брокерском счете, то его можно открывать в любых количествах.

Условия для открытия ИИС в Сбербанке

Прямо на официальном сайте компании можно ознакомиться с потенциальными условиями для открытия ИИС:

- 1) Открыть ИИС могут лишь граждане Российской Федерации

- 2) Срок действия данного счёта составляет от 3 лет

- 3) У одного клиента активным может быть один счёт

- 4) Денежные средства на счету размещаются лишь в рублях

- 5) Максимальная сумма вклада составляет не более 1 миллиона рублей

- 6) Все операции на счету проводятся в рамках фондового рынка России

- 7) Частичное снятие средств по условия Сбербанка не представляется возможным

- 8) Запрещено переводить брокерские счета в ИИС

- 9) Есть возможность досрочного закрытия счёта

На данный момент у брокера имеется два тарифа: Самостоятельный и Инвестиционный. Они во многом отличаются размерами комиссии от оборота сделок на счету. По желанию в Сбербанке можно открыть ИИС несколькими способами:

1)Дистанционный. Этот способ рекомендуется тем, у кого на данный момент нет внушительного опыта в инвестиционной деятельности. При этом сам вкладчик может передать средства под управление.

Для открытия счёта таким способом, надо заключить онлайн-договор с брокером. Необходимо будет зарегистрироваться и авторизоваться в своём личном кабинете.

Далее на официальном сайте Вы переходите в раздел ИИС и открываете его.

2)Личное присутствие в офисе. Этот вариант подходит для более опытных инвесторов, желающих открыть счёт по тарифу Индивидуальный. Для этого нужно явиться в офис сбербанка, получить консультацию, ознакомиться со всеми тарифами, заполнить соответствующую анкету и подписать договор. В итоге Вам выдадут квитанцию, где будут указаны реквизиты ИИС.

3)Открытие в управляющей компании. Далеко не самый удобный способ, который подходит больше для жителей Москвы. Суть в том, что управляющая компания как раз находится в Москве, а в других городах представительств нет. Стоит также отметить, что многие отзывы сигнализируют о больших очередях.

https://www.youtube.com/watch?v=40CKlsnk3Pc

Для открытия счёта при личном присутствии, Вам понадобится лишь паспорт, подтверждающий Вашу личность. Самое главное, чтобы у Вас была регистрация на территории РФ. Этого вполне хватит для открытия ИИС.

Как пополнить свой счёт

После того, как Вы откроете счёт, можно внести средства на него несколькими способами:

- 1) Пополнение через кассу

- 2) Пополнение через банкомат

- 3) Мобильное приложение

- 4) Личный кабинет на сайте

Зачисление средств не займёт более 2х рабочих дней в зависимости от выбранного Вам способа. Прошу обратить внимание, что в рамках Сбербанка клиент не обязан сразу же после открытия бежать и открывать счёт. Его можно открыть в любой удобный момент.

Как работает ИИС в Сбербанке?

Суть работы достаточно проста: клиент открывает счёт и пополняет его. Далее он или самостоятельно или с помощью специалиста ведёт инвестиционную деятельность. Для торговли клиенту предлагается установить программу QUIK. Кроме того, сам инвестор может работать и через мобильное приложение.

Как вывести деньги с ИИС?

Чтобы вывести средства, можно оформить заявку на вывод с помощью службы поддержки, либо же оформить соответствующую заявку в личном кабинете. Обычно заявки на вывод принимаются с 9:30 по московскому времени. При этом стоит учесть, что если человек выводит более 100 000 рублей за сутки, то требуется обязательное подтверждение кодом, который инвестор получит в рамках смс-оповещения.

Кстати, заявку на вывод можно оформить через Quik, но рассказывать об этом я особо не буду, потому как там всё достаточно непросто, ибо сам по себе терминал новичку может показаться весьма запутанным.

Чем отличается брокерский счёт в Сбербанке от ИИС

В который раз хочу напомнить Вам, что ИИС является разновидностью брокерского счёта, но он просто позволяет получить дополнительные налоговые преференции. Тем не менее, различия всё же имеют место быть:

- 1) Вся прибыль, которую Вы получите на свой брокерский счёт, она будет облагаться налогом в размере 13%. При этом сам брокер выступает налоговым агентом, и самостоятельно удержит необходимые налоги. Что касается ИИС, то в данном случае, инвестор может получать налоговые преференции.

- 2) Закрыть брокерский счёт можно в любое время и ограничений тут нет никаких. А вот в случае ИИС, если инвестор закрывает его ранее 3-х лет действия, то он лишается права на получение вычета.

- 3) В рамках ИИС оперировать можно только рублям, а вот на брокерском счету можно работать дополнительно и с евро, и с долларами.

- 4) Инвестор может открыть неограниченное количество брокерских счетов, а вот ИИС может быть открыт только один.

- 5) Максимальная сумма, на которую можно пополнить ИИС – это 1 миллион рублей в год, а вот на брокерском счету никаких ограничений не существует.

- 6) ИИС даёт возможность совершать сделки исключительно в рамках фондового рынка РФ. А вот владельцы брокерских счетов могут работать с биржами разных стран.

- 7) ИСС могут открывать исключительно граждане РФ. А вот в рамках брокерского счёта таких ограничений просто нет.

Стоит ли открывать ИИС в Сбербанке. Отзывы

Теперь предлагаю рассмотреть некоторые отзывы обычных рядовых пользователей. Понимаю, что отзывы во многом могут быть субъективными, да и заказуху никто не отменял. Тем не менее, поверхностная оценка отзывов даст возможность нам сформировать хотя бы общее впечатление. Итак, поехали!

Вот здесь люди сетуют на то, что не могут авторизоваться через QUIK. На самом деле, я достаточно часто видел отзывы, что у Сбербанка откровенно может «отваливаться» связь по QUIK. Если для консервативного инвестора эта не будет особой проблемой, то вот спекулянту может очень не повезти, если в самый ответственный момент у него пропадёт связь с сервером брокера.

Примечательно, что подобная «ситуёвина» наблюдается только на десктопной версии терминала, а вот в рамках веб-версии и мобильной платформы таких проблем не наблюдается.

https://www.youtube.com/watch?v=y7DG5CQL7bc

Бывает и такое:

Вот здесь человек указывает, что из-за резкого «падения» соединения, сделки могут не закрыться по стопу, в итоге можно нарваться на очень сильный убыток. А вот это, я могу сказать, очень неприятный момент.

А вот здесь человек отмечает, что сами сотрудники банка заполнили неправильно заявку клиента (ошиблись в дате рождения), при этом счёт банально просто аннулировался и человек не смог приобрести необходимые активы. При этом оперативно ничего исправить у него ничего не получилось.

Если говорить в общем, я немного порыскал по интернету и просмотрел различные отзывы. Сами по себе они достаточно смешанные, и люди практически поголовно отмечают, что связь в десктопной версии QUIK постоянно пропадает. Да и многие отмечают очень «заторможенную» службу поддержки, следовательно, невозможность оперативно решать важные вопросы.

Не знаю что и как, но давайте на секунду вспомнить, что Сбербанк – это крупнейший государственный банк. И, как мне кажется, подобные технические недочёты просто недопустимы для действительно классного брокера. Но, в любом случае, что и как – решать только Вам самим, дорогие друзья.

Видео:Сбербанк Инвестор: честный отзыв / Брокерский счет и ИИС в СбербанкеСкачать

Инвестиционный вклад в Сбербанке для физических лиц — что это такое, отзывы, налоговый вычет

Получить дополнительный доход можно путем инвестирования денег. В Сбербанке России есть возможность расширить свои возможности и вложить деньги в ценные бумаги.

В чем особенность инвестиционных вкладов в сбербанке

Такой тип вклада отличается от обычного депозита.

Простой вклад — это заранее оговоренная доходность, а инвестиционный — позволяет иногда получить намного больше ожидаемого. Но предопределить подобное невозможно, поэтому такой вид вложения средств считается более рисковым.

Это происходит следующим образом:

- гражданин приходит в банк, изъявляет желание сделать инвестицию;

- ему на выбор предлагают одну из трех перспективных программ, в которые можно вложить средства;

- после заключения соответствующего договора и перевода денег средствами занимается профессиональная команда, работающая в направлении развития выбранной программы;

- когда работа по ней завершена, инвестор получает обратно свои вложения с доходом.

Риск заключается в том, что программа может не сработать с предполагаемой эффективностью. В этом случае дополнительных денег не будет.

Особенности инвестиционного вклада

Реализация такого вида вклада происходит в форме страхования жизни. То есть он совмещает в себе функции депозита и страхового договора, действующего параллельно с соглашением об инвестиционном вложении.

Все инвестиционные средства граждан защищаются Сбербанком. Даже если запущенная программа не оправдает себя, гражданин получит свои деньги обратно в полном объеме. Возврат происходит вне зависимости от убытков самого банка.

Доходность и условия

Схема работы инвестиций для физических лиц заключается в следующем:

- инвестор (вкладчик) вносит сумму на счет;

- предварительно он решает, какой объем этих денег он готов предоставить для рисковой части, которая пойдет на развитие новой программы;

- остальная часть денег называется гарантийной;

- после размещения средств на счете управляющая компания, т. е. Управление активами Сбербанка, вкладывает гарантийную часть денег в облигации и вклады;

- срок действия инвестиционного вклада — от 3 лет;

- в течение этого срока инвестору начисляется часть прибыли, соответствующая размерам рисковой части;

- по окончании действия соглашения инвестор получает свои деньги вместе с накопившейся прибылью.

Открывается инвестиционный счет на следующих условиях:

- деньги в отечественной валюте;

- сумма — от 1000 до 1000000 (в рублях), дополнительные взносы — от 10000, за год счет может пополняться не более чем на миллион;

- минимальный срок — от 3 лет;

- доходность определяется активностью команды, которой поручено развитие данной программы.

Средний доход по инвестициям — 10-12%. Поскольку при этом осуществляется страхование инвестора, то часть дохода идет на оплату страховых платежей.

https://www.youtube.com/watch?v=fH4IQb2_QGo

При переводе денег на счет онлайн минимальная сумма 50000, дополнительные взносы — от 10000. Годовое пополнение не превышает 1000000.

При этом вкладчик может действовать самостоятельно, выбирая любые ценные бумаги на основании собственных аналитических выкладок. Есть также возможность использовать материалы аналитических отделов банка. Для этого открывается брокерский счет.

Второй вариант — это воспользоваться знаниями и опытом управляющих, предоставляемых банком.

Возможность досрочного расторжения

Расторгать договор невыгодно, т. к. предусмотрен штраф. Полученный к этому времени доход остается в пользу банка.

Размеры штрафа зависят от нескольких факторов:

- условия программы страхования;

- срок инвестирования.

Поэтому следует инвестирование в Сбербанке рассматривать как долговременный процесс и рассчитывать деньги соответственно.

Условия расторжения прописываются в соглашении. Получить обратно свои деньги можно начиная со второго года действия договора. Максимальный возврат происходит при вложениях от 400000.

Страховые случаи

При получении травмы, наступлении заболевания или иного варианта страхового случая инвестору выплачивается страховка в соответствии с условиями соглашения. В этом случае сроки инвестирования не учитываются, выплата может составлять до 100% внесенной суммы. Итоговая сумма формируется соответственно внесенным средствам.

Дополнительные опции

Инвестор, открывший вклад, может воспользоваться дополнительными опциональными преимуществами:

- Поменять фонд. Если собственные расчеты и детальное рассмотрение предлагаемых программ дают возможность предположить больший доход в другой программе, допускается замена. Вся полученная до этого момента прибыль остается на счете.

- Зафиксировать полученный доход. Если в какой-то момент на счете уже появилась сумма, ее можно сохранить. После этого она не уменьшится, даже если доходность программы понизится.

- Зафиксировать вручную. Накопленные дивиденды увеличивают сумму вклада, что повышает прибыль в перспективе.

- Автопилот. Вкладчик заранее указывает показатели, при которых происходит автоматическая фиксация дохода.

- Получить часть дохода. При некоторых обстоятельствах полученный к некоторому моменту доход выдается вкладчику досрочно.

- Увеличить сумму вклада. Регулярно внося деньги, можно увеличивать сумму на инвестиционном счете.

Получение налогового вычета по НДФЛ

Налоговые отчисления можно вернуть, т. к. инвестиции — это особый вид вложений, для которых предусмотрены налоговые льготы.

По законодательству гражданин, оформивший добровольное медицинское страхование, может вернуть 13% от вложенной суммы при условии официального трудоустройства и легального дохода.

Возвращать деньги можно в соответствии с выбранным типом счета инвестиции:

- С вычетом ежегодно. Удобно, если есть возможность выплачивать НДФЛ с дохода от работы. Максимальная сумма к возврату — 52000 руб. При этом права на полученные вычеты сохраняются только при условии функционирования счета не менее 3 лет. Если счет закрывается раньше, то придется вернуть все налоги и выплатить пеню.

- Доходы вычитаются за 3 года. В этом случае верхнего предела суммы возврата нет. Идеальный вариант при торговле ценными бумагами.

Документы на налоговый вычет оформляются самостоятельно.

О программах для инвестирования

Большая часть вложенного капитала — гарантийная, является доходной и вкладывается в активы, позволяющие получить прибыль вне зависимости от финансовой ситуации в стране.

Такими являются:

Остальные средства вкладываются в действующие идеи — инвестор выбирает, куда пойдут его деньги и какого рода счет он откроет в Сбербанке.

Они могут быть следующими:

- Новые технологии. Деньги вкладываются в развивающиеся компании, осуществляющие разработку и внедрение инновационных идей. Капитал защищен.

- Глобальный фонд облигаций. Деньги инвестируются в ценные бумаги мирового рынка. 85% актива составляют акции и облигации надежных компаний, остальные — в компании менее богатые.

- Потребительский рынок США. Вклады работают на развитие компаний, выпускающих товары широкого потребления путем приобретения акций. Колебания на валютном рынке могут предоставить дополнительные возможности для получения прибыли.

В случае неудачных операций с деньгами предполагается возвращение вложенного.

Процедура оформления инвестиционного депозита

Инвестиционный вклад оформляется только лично в некоторых отделениях Сбербанка. Удаленно это сделать нельзя.

https://www.youtube.com/watch?v=1HC4HRRn0wE

Инвестор выбирает один из способов, предлагаемых банком:

- проведение инвестиции с брокерского счета

- инвестирование с помощью управляющего, предоставляемого банком.

Чтобы сделать инвестиции в Сбербанке, нужно:

- подобрать подходящее отделение;

- посетить его, при себе иметь паспорт;

- выбрать фонд, в который будет вложена рисковая доля капитала;

- заключить с банком соглашение.

При этом в зависимости от стратегии, которой намерен придерживаться вкладчик-инвестор, он действует разными способами:

- Брокерский индивидуальный инвестиционный счет — перевести на него деньги от 1 тыс. до 1 млн и вложить их:

- Открыть один инвестиционный счет с доверительным управлением — удобный способ для тех, кто сам не обладает достаточными знаниями. Отличается высокой ликвидностью активов, а также качеством управления средствами, которое обеспечивает команда Сбербанка.

- Воспользоваться минимально рисковой стратегией «Накопительная».

Рекомендуется предварительно получить подробную консультацию, для чего можно воспользоваться любым способом связи со специалистами:

- по телефону горячей линии по России;

- по номеру для звонков из другой страны;

- по обратной связи — для этого нужно оставить заявку.

Как закрыть инвестиционный депозит

Досрочное расторжение инвестиционного соглашения невыгодно и сопровождается убытками. Если по сложившимся обстоятельствам все же приходится забрать средства, то сделать это можно, лично написав заявление. Нужно указать причину этого действия.

Доход, полученный к этому моменту, будет израсходован на оплату банковских услуг. Вложенные средства вернутся полностью, если деньги находились на счете не менее 2 лет. При сумме вклада до 400 тысяч рублей возрастает вероятность возвращения неполной суммы вложений.

По окончании срока действия соглашения счет закрывается, если владелец вложения примет решение забрать деньги.

Плюсы и минусы

В этом способе получения пассивного дохода есть положительные и отрицательные стороны, которые нужно обдумать и взвесить перед вложением средств.

Положительными сторонами являются возможность получения дохода, собственное страхование и полная защищенность вложенных денег.

К недостаткам относится несколько пунктов, которые нужно объективно оценивать и учитывать:

- величина доходов непредсказуема;

- при неблагоприятной ситуации на рынке доходность инвестиции может быть даже отрицательной, хотя вклад будет возвращен полностью, т. к. деньги клиента защищены на 100%;

- расторжение договора крайне невыгодно;

- вклад в привычном смысле слова не застрахован.

Для объективной оценки эффективности инвестирования нужно понимать, что такое инвестиционный вклад в Сбербанке России. Это не депозит, а иной, более мобильный и непредсказуемый, способ вложения средств. Этим объясняются некоторые отзывы разочарованных клиентов, которые не получили ожидаемого дохода.

Чтобы снизить риск крупных финансовых потерь, рекомендуется принять во внимание несколько рекомендаций:

- не изменять программу слишком часто — нередко вкладчики выводят деньги из фондов прямо перед подъемом;

- фиксация дохода сразу после получения снижает эффект капитализации;

- доллары более выгодны, чем рубли;

- отношение к инвестиции как к страховке снижает слишком большие ожидания.

Нужно спокойно относиться к кратковременным уходам вклада в минус. Это долгосрочный вид вложения, который может претерпевать колебания.

Заключение

Инвестиционный вклад в Сбербанке — это способ вложения денег, сочетающий в себе доходность и надежность. Средства, размещенные на счете, гарантированно защищены, даже в случае полной неудачи владелец счета получит свою сумму обратно.

Рекомендуется тщательно выбирать программу для вложения и не спешить с фиксациями.

🎦 Видео

Сбербанк инвестиции. Сбер инвестор. Обзор портфеля. 16.10.23гСкачать

Сбербанк Инвестор: честный обзор приложения 2021 / Инвестиции в акции через Сбербанк: плюсы и минусыСкачать

Никогда не открывайте вклад в СбербанкеСкачать

Сбербанк маскирует невыгодные Вклады в Сбербанк Онлайн?Скачать

В сбербанке появился секретный накопительный счет под 14 с ежедневными начислениямиСкачать

Сбербанк Инвестиции, Сбер Инвестор. Обзор на брокерский счет от Сбербанка для физических лицСкачать

Сбербанк создает хитрые банковские вклады. Будьте внимательны!Скачать

Как выбрать брокера в 2023 году с учетом санкций? Тинькофф Инвестиции, Сбер, БКС, ФинамСкачать

ОБЗОР нового приложения СБЕРБАНК ИНВЕСТОР | НОВЫЙ ИНВЕСТОРСкачать

Сбер инвестор больше не нужен? Покупай акции в сбербанк онлайнСкачать

💰 Как я инвестировал в серебро. Сбербанк инвестицииСкачать

Обзор ИнвестКопилки СберБанка | ХУДШИЙ СПОСОБ КОПИТЬСкачать

Не открывай вклад в Сбербанке пока не посмотришь это видео / Условия и проценты в 2024 годуСкачать

Первые инвестиции в Сбербанк-инвестор. Сберинвестиции. Инвестиции 2021Скачать

Сбербанк инвестиции. Мой инвестиционный портфель март 2023 года. Что в портфеле? Сколько потерял?Скачать

Почему я не инвестирую через сбербанк / Инвестиции - выбор брокераСкачать

Инвестиционные облигации Сбербанка (ИОС) / Ловушка для начинающих инвесторовСкачать