С каждым годом процентные ставки по кредитам заметно снижаются. В ЦБ зафиксированы самые низкие проценты для заемщиков, в связи с этим стало особенно актуальным рефинансирование ипотечного кредита практически во всех финансовых компаниях.

- Рефинансирование ипотечного кредита: суть, принципы работы

- Перекредитование ипотеки в Сбербанке

- Требования к заемщику

- Перечень документов

- Процедура проведения рефинансирования

- Как предварительно рассчитать рефинансирование?

- Упрощение условий

- Рефинансирование ипотеки

- Переоформление ипотечного договора

- Пример рефинансирования

- Процентные ставки по ипотеке

- Процентные ставки по потребительским кредитам

- Вклады

- Рефинансирование кредита

- Сбербанк — рефинансирование ипотеки

- Рефинансирование ипотеки в Сбербанке в 2020 году

- Реструктуризация кредита, взятого в Сбербанке

- Рефинансирование ипотеки других банков

- Процентные ставки рефинансирования и основные условия

- Скидки и надбавки: как платить меньше

- Сумма кредита и сроки рефинансирования

- Материнский капитал

- Действующие требования Сбербанка при рефинансировании

- К заемщикам

- К недвижимости

- К первоначальной ипотеке

- Как подать на рефинансирование ипотеки в Сбербанке

- Подать заявление онлайн: сервис ДомКлик

- Список необходимых документов

- Процедура рефинансирования ипотеки

- Страхование ипотеки

- Выгодно ли рефинансировать ипотеку в Сбербанке

- Калькулятор рефинансирования онлайн

- Мнение эксперта

- Отзывы реальных заемщиков

- Калькулятор рефинансирования Сбербанка

- В заключение

- Рефинансирование кредита в Сбербанке: ипотечного, потребительского

- Рефинансирование ипотечного кредита

- Условия

- Требования

- Рефинансирование потребительских кредитов

- Онлайн-заявка рефинансирование в Сбербанке

- На сколько выгодно рефинансирование

- Рефинансирование кредитов других банков

- Процесс перекредитования ипотеки в Сбербанке

- Особенности рефинансирования ипотеки в Сбербанке

- Условия рефинансирования ипотеки «Сбера»

- Предъявляемые требования

- Подготовка пакета документации для рефинансирования 2019

- Процедура оформления: Пошагово

- Вывод

- 💥 Видео

Рефинансирование ипотечного кредита: суть, принципы работы

Рефинансирование – это переоформление кредитного договора в другом банке из-за более выгодных условий. Клиент может перенести свой кредит, если его устраивают условия, предоставляемые кредитором.

Суть данной операции заключается в получении более выгодных для клиента условий выплаты кредита, предоставляемых другим банком. Стоит заметить, что не все организации берутся за перекредитование.

Принцип работы: человеку необходимо ознакомится с условиями, выдвигаемыми другим банком, собрать определенный перечень документов, подождать одобрения. Банк выкупает или перенимает оставшийся долг у первичного кредитора. Таким образом, оставшуюся сумму заемщик должен вернуть новому кредитору.

Перекредитование ипотеки в Сбербанке

Переоформление ипотечного договора позволит наиболее быстро и легко сэкономить денежные средства. Клиенты банка чаще всего оформляют выдачу ссуды под залог имущества.

Банк выдвигает несколько условий для рефинансирования:

- Сумма должна составлять от 1 до 7 млн. рублей.

- Во время подачи заявки действующий займ должен быть сроком от 6 месяцев.

- Новый срок кредита может составлять минимум 1 год и максимум 30 лет.

- Одним из главных условий является своевременное погашение кредита без просрочек (допустим 1 просроченный платеж до 30 дней).

- Максимальная сумма не должна превышать 80% от стоимости имущества.

- Одному заемщику можно рефинансировать только один ипотечный кредит.

- Залогом может являться земельный участок, частный дом, квартира, комната или часть какого-либо помещения.

- Необходимо застраховать жизнь и здоровье.

Требования к заемщику

Выступить заемщиком может не каждый. Человек, оформляющий займ под залог имущества, должен числится на последнем месте работы минимум 6 месяцев и иметь общий трудовой стаж более 1 года. Данное условие не распространяется на людей, получающих зарплату в самом банке. Минимальный возраст кредитозаемщика – 21 год, максимальный — 75 лет.

Если у заемщика есть супруг (а), он (а) автоматически включается в список созаемщиков (вне зависимости от работоспособности и возраста). Исключением из данного правила может стать только наличие у супругов брачного договора, в котором прописано, что муж или жена не претендуют на приобретаемое в браке имущество. Также учитывается отсутствие у мужа или жены гражданства РФ.

Заявку на переоформление заемщик может подать как через сервис дистанционного обслуживания, так и при личном посещении подразделения финансовой компании.

Перечень документов

При оформлении необходимо представить следующие документы:

- Анкету (форма выложена на официальном сайте банка).

- Паспорт с регистрацией или с временной пропиской.

- Справка 2-НДФЛ, копия трудовой книжки или выписка из нее.

- Ипотечный договор, заключенный с другим банком, график платежей (если он не включен в договор).

Дополнительно могут потребоваться документы об остатке кредитных средств и об отсутствии задолженности, но это только в том случае, если информация не будет найдена в общей базе.

Если заявка одобрена, тогда необходимо в течение 90 дней представить документы о праве на собственность жилого помещения, справку об оценке недвижимости, выписку из ЕГРН, технический паспорт. Созаемщик должен написать согласие, заверенное нотариусом, на передачу имущества в залог.

Процедура проведения рефинансирования

Если все перечисленные требования учтены, тогда необходимо подойти в любое подразделение банка. После представления документов запрос заемщика будет отправлен на рассмотрение. Результат он узнает в течение 8 рабочих дней.

https://www.youtube.com/watch?v=3vJ6ThMFzuE

После одобрения остается представить дополнительные документы, и оставшаяся сумма будет автоматически переведена в банк.

Как предварительно рассчитать рефинансирование?

Рассчитать кредит граждане могут на официальном сайте Сбербанка. Для этого следует открыть раздел «Ипотека» и выбрать пункт «Рефинансирование». Пользователь будет автоматически перенаправлен на страницу приблизительного расчета.

Минимальная процентная ставка составляет 9,5% при соблюдении всех условий. Нужно заполнить всего лишь несколько пунктов:

- Стоимость имущества.

- Остаток долга.

- Срок, на который оформлен кредит.

После заполнения формы автоматически рассчитается ежемесячный платеж и процентная ставка. Предварительно рассчитать перекредитование также можно в любом банковском отделении, обратившись к менеджеру по кредитованию. Все интересующие вопросы можно задать в разделе «Обратная связь».

Упрощение условий

Среди преимуществ переоформления ипотечного договора можно выделить:

- Открытость всех нюансов сделки.

- Индивидуальный подход к рассмотрению кредитной заявки.

- Возможность существенного снижения ежемесячного платежа.

- Удобство оплаты.

- Не требуется согласие со стороны первичного кредитора.

- Переоформление договора на займ предоставляется без каких-либо комиссий.

- Возможность получения в дальнейшем выгодных предложений.

Рефинансирование ипотеки

Известно, что переоформить действующий договор на ссуду можно только с согласия экспертов финансовой компании. Чтобы не потерять ценных клиентов, в банке действуют специальные программы по снижению процентной ставки.

Если заемщик взял кредит на покупку недвижимости, а через некоторое время процент в банке снизился, тогда на официальном сайте банка можно подать заявку на снижение процентной ставки. Она рассматривается в течение 30 дней и в большинстве случаев получает одобрение.

Переоформление ипотечного договора

Чтобы процесс переоформления не был долгим и трудоемким, необходимо убедиться, что все условия, описанные выше, соблюдены. Если заемщик решил рефинансировать ранее оформленный кредит, тогда необходимо выполнить несколько простых действий:

- Проверить документы по кредиту в действующем банке. Вот основной перечень, который должен быть представлен в документах: номер, дата и срок договора, сумма, процентная ставка, график платежей и реквизиты банка. Если хотя бы одного пункта в документе нет, тогда необходимо обратиться в банк для получения данной информации. Нельзя забывать о том, что рефинансировать кредит можно только через 6 месяцев после его оформления.

- Нужно собрать все необходимые документы, перечисленные выше.

- Лично обратиться в отделение банка и подать заявку на рефинансирование.

- В течение 8 рабочих дней будет известно решение банка.

- Если переоформление ипотечного договора одобрено, тогда нужно собрать пакет оставшихся документов и представить их банку.

- Остается получить документы о кредите в банке.

Пример рефинансирования

В любое удобное время заемщики могут рассчитать рефинансирование на сайте Сбербанка. Например, общая стоимость купленной в кредит недвижимости составляет 2 млн. рублей. Остаток долга может быть от 1 592 800 рублей. Ссуда оформлена на 15 лет. Застраховав жизнь и здоровье, размер ставки по кредиту будет в пределах 9,5%. Таким образом, ежемесячный платеж составит 16 633 руб.

Процентные ставки по ипотеке

Перекредитовать невыплаченный кредит на покупку собственного жилья можно с переплатой 9, 10% (варьирование зависит от требований кредитования). Одним из условий является приобретение страховки, получение заработной платы в банке.

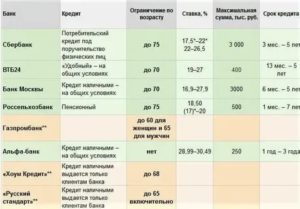

Процентные ставки по потребительским кредитам

В банке предлагаются очень выгодные условия кредитования под низкие проценты.

Финансовое учреждение предлагает взять ссуду более 250 000 рублей с процентной ставкой от 11 до 19% (без поручителя), а также до 18 процентов с поручителем. Варьирование ставки зависит от специальных условий.

Например, если заемщик получает заработную плату в банке, тогда процент будет снижен. Приобретая страховку на жизнь и здоровье, клиент дополнительно снижает процент.

https://www.youtube.com/watch?v=d1vdfex51wE

Также можно взять кредит до 5 млн. рублей со ставкой от 12 до 20%. Банк предлагает специализированные кредиты. Например, военнослужащим или гражданам, имеющим личное хозяйство. Рассчитать кредит можно на сайте Сбербанка, воспользовавшись кредитным онлайн-калькулятором.

Вклады

Эксперты банка предлагают огромное количество программ по вкладам: «Сохраняй», «Пополняй» и т.д. Выбрав удобный способ хранения денег, клиент может приумножать свой доход. Ставка по вкладам находится в пределах от 3 до 5,5%. Программы отличаются возможностью/невозможностью вывода или пополнения вклада.

Существуют индивидуальные программы для клиентов, желающих положить на вклад от 1 000000 рублей или 50 тысяч долларов .

Рефинансирование кредита

Выгода переоформления кредитного договора состоит в низких процентных ставках, возможности объединения нескольких кредитов в один, снижении суммы платежа, возможности дополнительного кредитования.

Если у заемщика несколько кредитов, тогда сумма всех долгов складывается, а на общий остаток насчитывается единый процент. Например, за один кредит человек платит 8800 рублей, а за другой 2650 рублей (в сумме 11 450 рублей в месяц), в итоге нужно будет вносить ежемесячный платеж в размере 6950 рублей.

Условия заемщикам предоставляются те же, что и при перекредитовании ипотечного кредита. Существует различие в возрасте, максимальный – 65 лет. При рефинансировании фиксированная ставка составляет 13,5 процента. Сумма кредита может быть от 30 тысяч до 3 млн. рублей. Срок от 3 месяцев до 5 лет.

Займ переоформляется без каких-либо дополнительных комиссий. Единственным условием является страхование жизни и здоровья заемщика. Требуемые документы: анкета (можно скачать форму с сайта), копия трудовой книжки, справка 2-НДФЛ, документы о кредите (договор, график платежей и т.д.). Рассчитать точную сумму можно только при личном посещении отделения.

Ежемесячно аннуитетными платежами в соответствии с графиком платежей. Какую комиссию я должен заплатить Банку за предоставление кредита? Комиссия за выдачу кредита отсутствует. Можно ли оформить квартиру, купленную в кредит, в общую собственность? Да, приобретенная квартира может быть оформлена в общую собственность:

- созаемщиков;

- заемщика и членов его семьи (детей и родителей);

- созаемщика и его супруги, а также членов его(их) семьи (детей и родителей супругов).

Будет ли квартира, приобретенная по ипотеке, находиться в залоге у Банка? Да, приобретаемый объект недвижимости находится в залоге у Банка до момента полного погашения кредита (в случае если условия предоставления кредита предусматривают оформление кредитуемого объекта недвижимости в залог). В рамках программ «Приобретение готового жилья», «Приобретение строящегося жилья» возможно оформление в качестве обеспечения по кредиту как залога приобретаемой квартиры, так и залога уже имеющейся квартиры. Может ли Банк предоставить кредит без учета платежеспособности? Нет, максимальная сумма кредита может быть определена только исходя из платежеспособности заемщика/созаемщиков. При этом в качестве созаемщиков по кредиту могут выступать физические лица в количестве не более трех человек. Какую максимальную сумму кредита может выдать Банк? Сумма кредита определяется на основании вашей платежеспособности и зависит от предоставленного обеспечения, при этом она не может превышать установленных Банком максимальных значений в соответствии с условиями выбранного Вами кредита. Есть ли возможность как-то снизить процентную ставку? Да, возможность понижения процентной ставки предусмотрена для кредита, в соответствии с условиями которого предусмотрена ипотека кредитуемого объекта недвижимости, после надлежащего оформления которой, а также страхования кредитуемого объекта недвижимости в пользу Банка, ставка может быть снижена. Подробную таблицу процентных ставок вы можете посмотреть на сайте Банка. От чего зависит процентная ставка по кредиту? Ставка зависит от вида и срока кредита, размера первоначального взноса, а также от категории, к которой относится клиент Банка. Где я могу получить жилищный кредит? Получить кредит можно в филиале Банка по месту регистрации заемщика или одного из созаемщиков, по месту нахождения кредитуемого Объекта недвижимости. А если вы работаете на предприятии, аккредитованном или обслуживаемом Банком в рамках «Зарплатного проекта», получить кредит вы можете также по месту нахождения компании-работодателя. Какую недвижимость можно приобрести на деньги, полученные по жилищному кредиту? На кредит Банка вы можете приобрести расположенные на территории Российской Федерации и не обремененные правами третьих лиц квартиру, жилой дом или иное жилое помещение на вторичном рынке недвижимости, а также на первичном рынке недвижимости (новостройка).

Видео:Рефинансирование кредита выгодно? Советы финансового управляющегоСкачать

Сбербанк — рефинансирование ипотеки

Рефинансирование сегодня – это доступный способ платить меньше по ипотеке, сохранить семейный бюджет и не допустить накопления штрафов.

В условиях пандемии коронавируса и снижения ключевой ставки крупнейшие банки России начали предлагать сниженные процентные ставки по ипотечному кредитованию. В их числе оказался и Сбербанк.

Посмотрим подробнее, на каких условиях предоставляется рефинансирование ипотеки в Сбербанке, как его оформить и выгодно ли это.

Рефинансирование ипотеки в Сбербанке в 2020 году

Сбербанк разработал собственную программу рефинансирования ипотеки для клиентов из других банков. Основное преимущество перекредитования – можно рефинансировать не только саму ипотеку (жилищный кредит), но и до пяти любых других кредитов в дополнение к ипотечному. Получится, что вместо нескольких платежей по разным займам нужно будет вносить один в Сбербанк.

https://www.youtube.com/watch?v=YM1_xuv8cyk

Ключевые моменты, о которых нужно помнить при рефинансировании ипотеки в Сбербанке:

- рефинансировать в дополнение к ипотеке можно и потребительские кредиты, и автомобильные, и даже долги по кредитной карте или овердрафт по дебетовой;

- рефинансирование – это выдача новой ипотеки, а не переоформление старой, поэтому при расчете выгодности нужно закладывать расходы на оформление;

- на период перерегистрации залога с одного банка на другой процентная ставка повысится;

- Сбербанк разрешает использовать материнский капитал;

- рефинансируются только рублевые ипотеки, валютные – нет;

- дополнительно в рамках рефинансирования можно взять деньги на личные нужды – до 1 млн. р.;

- в залог можно предоставить как ипотечную квартиру, так и любую другую недвижимость – главное, чтобы ее стоимости хватило для обеспечения;

- рефинансировать ипотеку в Сбербанке можно только один раз.

Внимание! Рефинансировать несколько кредитов, не связанных с ипотекой, отдельно от ипотечного займа нельзя. Только в комплексе.

Реструктуризация кредита, взятого в Сбербанке

А что делать собственным заемщикам Сбербанка, которые ранее взяли кредит по повышенной ставке? Внутреннее рефинансирование в Сбере не предусмотрено. У клиента есть несколько вариантов, как платить по ипотеке меньше:

Бесплатная консультация юриста круглосуточно Москва и московская область

Онлайн-чат (круглосуточно)

- рефинансировать ипотеку в другом банке – например, в ВТБ ставки для семейных заемщиков от 5%;

- воспользоваться программами господдержки – например, получить 450 тыс. р. в погашение жилищного займа при рождении третьего ребенка;

- если уже начались просрочки, лучше обратиться в Сбербанк за реструктуризацией ипотеки.

Кроме того, ипотечный заемщик вправе рассчитывать на кредитные каникулы по коронавирусу или в рамках ст. 6.1-1 ФЗ № 353.

Рефинансирование ипотеки других банков

Сбербанк допускает рефинансирование только кредитов, взятых в других банках, поэтому если по результатам расчета перевести ипотеку в Сбербанк окажется выгоднее – можно смело отправлять заявку и готовить документы. Калькулятор рефинансирования для расчета выгоды онлайн представлен ниже в статье. Расчет лучше проводить и до подачи заявки, и после получения предварительного одобрения.

Процентные ставки рефинансирования и основные условия

Минимально возможная ставка по рефинансированию ипотеки в Сбербанке – 8,5% годовых. Ставка может меняться в ходе переоформления бумаг, однако после регистрации залога на банк устанавливается неизменной на весь срок кредита. Имеет значение также и состав рефинансируемого кредитного пакета, входит в него только ипотека или какие-то еще потребительские кредиты.

Варианты процентных ставок перечислены ниже.

1. Если рефинансируется только ипотека, без дополнительных кредитов или выдачи денег на личные нужды.

| 8,5% | После подтверждения о погашении первоначального кредита и регистрации залога в пользу Сбербанка |

| 9% | Когда на банк уже оформлено обременение, но кредит в первом банке еще не погашен |

| 10,5% | Когда первоначальный кредит еще не погашен, а обременение не оформлено на Сбербанк |

2. Если рефинансируется несколько кредитов или в дополнение к ипотечному выдаются деньги на личные нужды.

| 9% | Когда уже получено подтверждение о погашении всех кредитов + залог оформлен на Сбербанк |

| 10% | Если рефинансируются несколько кредитов, когда залог уже оформлен на Сбербанк, но погашение кредитов еще не состоялось. |

| 11% | Когда первоначальные кредиты еще не погашен, а обременение не оформлено на Сбербанк |

Скачать полные условия рефинансирования в Сбербанке.

Скидки и надбавки: как платить меньше

Возможность рефинансировать наряду с ипотекой и другие кредиты может существенно сэкономить бюджет. Ставки по потребительским кредитам намного выше, чем по ипотечным.

https://www.youtube.com/watch?v=mNQfzM6arK4

Сбербанк повысит ставку на 1%, если заемщик откажется от страхования жизни и здоровья. С учетом стоимости полиса, оформление страхования фактически поможет сэкономить примерно 0,5% ставки. Титульное страхование Сбербанк не требует и от наличия полиса ставка зависеть не будет.

Если имеется материнский капитал, его можно использовать на досрочное погашение ипотеки полностью или частично.

Внимание! Зарплатным клиентам Сбербанк предлагает пониженные ставки в индивидуальном порядке. Чтобы сэкономить на ежемесячном платеже, можно перевести зарплату в Сбербанк.

Сумма кредита и сроки рефинансирования

Сбербанк выдает минимум 300 т.р. под рефинансирование. Максимальная сумма рассчитывается индивидуально:

- по ипотеке – не больше 80% цены залоговой недвижимости;

- выдадут не больше остатка по всем рефинансируемым кредитам + запрошенная сумма на личные нужды;

- на погашение ипотеки выдается не больше 7 млн. р. для Москвы и МО, не больше 5 млн. р. для других регионов;

- для погашения других потребительских кредитов –до 1,5 млн. р.;

- на личные цели – до 1 млн. р.

Сроки кредита составляют от 1 до 30 лет.

Материнский капитал

Сбербанк принимает на рефинансирование ипотеку, которая была взята с использованием материнского капитала. При этом банк попросит:

- справку об остатке средств на сертификате;

- согласие органов опеки на смену залогодержателя.

Каких-то особых требований или препятствий при этом не возникает.

Действующие требования Сбербанка при рефинансировании

Рефинансирование ипотеки Сбербанк проводит только для тех клиентов, что соответствуют требованиям. Базовые требования мы приведем ниже – к заемщику, к объекту недвижимости и к первоначальному ипотечному договору.

Внимание! Сбербанк может отказать без объяснения причин. В этом случае рекомендуется направить заявку снова спустя какое-то время или попробовать запросить рефинансирование в другом банке.

К заемщикам

Сбербанк одобрит рефинансирование, если заемщик подходит под критерии:

- от 21 до 75 лет;

- 75 – это максимальный возраст погашения кредита, то есть ипотеку нужно брать с учетом времени, оставшегося до этого возраста;

- стаж работы не менее полугода на последнем месте и не менее одного года общий;

- если зарплату человек получает в Сбербанке, то требование по стажу на него не распространяется;

- российское гражданство.

К созаемщикам предъявляются те же требования. Официальный супруг обязательно становится созаемщиком по новой ипотеке – если нет брачного договора и у него также российское гражданство.

Прямо Сбербанк не требует наличия регистрации по месту выдачи кредита, однако этот фактор учитывается при проверке заявки.

К недвижимости

В залог при рефинансировании ипотеки можно передать квартиру, жилой дом, комнату, таун-хаус, а также жилое помещение с землей. Если недвижимость находится в залоге первоначального кредитора, залог нужно будет переоформить. Если же речь идет об иной имеющейся недвижимости, то ее нужно освободить от всех арестов, запретов и обременений.

Традиционно при рефинансировании банки проверяют, пригодна ли недвижимость для постоянного проживания – имеет ли статус «жилой», располагает ли необходимыми коммуникациями и подъездами.

К первоначальной ипотеке

Сбербанк проверит:

- срок действия предыдущего ипотечного договора – не менее полугода;

- дату прекращения ипотеки – подавать на рефинансирование можно не позднее, чем за 90 дней до окончания действующего кредита;

- наличие просрочек – банки отказывают, если были просрочки более 30 дней;

- текущая просрочка тоже не допускается.

По программе рефинансирования в Сбербанке можно объединить сам ипотечный кредит, а также до 5 потребительских займов, в том числе предоставленных самим Сбербанком. То есть ипотека должна быть выдана только в другом банке, а потребительские кредиты могут быть выданы как в другом учреждении, так и в Сбере.

Как подать на рефинансирование ипотеки в Сбербанке

Процедура рефинансирования стандартная:

- Подать заявление в Сбербанк и дождаться предварительного одобрения.

- Подписать кредитный договор и погасить досрочно первую ипотеку.

- Перерегистрировать залог на Сбербанк.

Сбербанк активно развивает электронные сервисы, поэтому большая часть общения с менеджером пройдет в онлайн-режиме. Личное присутствие необходимо при подписании документов.

https://www.youtube.com/watch?v=O8pJnX08xI0

Скачать список центров ипотечного кредитования.

Подать заявление онлайн: сервис ДомКлик

Подача заявки на рефинансирование осуществляется онлайн через специальный сервис Сбербанка – Дом.Клик. Необходимо заполнить основные поля, чтобы рассчитать условие. Затем в электронном виде представляются необходимые документы, после чего с заемщиком связывается менеджер.

Если возможности подать заявку онлайн нет, можно обратиться в любое ближайшее отделение Сбербанка.

Список необходимых документов

Для рассмотрения заявки на рефинансирование Сбербанку понадобятся:

- анкета заемщика – заполняется онлайн или по специальной форме банка;

- скан паспорта;

- если регистрация временная – подтверждение регистрации по месту проживания;

- документы о доходе заемщика;

- кредитный договор по первоначальной ипотеке;

- справка об остатке ссудной задолженности;

- платежные реквизиты первоначального банка для погашения долга;

- документы по залоговой недвижимости.

В ходе оформления Сбербанк попросит провести оценку недвижимости. Старая, предназначенная для первой ипотеки, в этом случае не подойдет.

Процедура рефинансирования ипотеки

После одобрения заявки к заемщику прикрепляется персональный менеджер по рефинансированию. На основании заявки готовится новый кредитный договор, который потребуется подписать, после чего ипотека в другом банке будет погашена.

После погашения ипотеки необходимо перерегистрировать залог в пользу Сбербанка. Банк предлагает собственный электронный сервис для этих целей, однако стоимость – от 8 до 11 тысяч – может существенно повлиять на общую стоимость рефинансирования. Перерегистрировать залог можно путем личного обращения в офис МФЦ.

После регистрации обременения на Сбербанк процедура рефинансирования считается завершенной. Можно погашать ипотеку по новым правилам.

Страхование ипотеки

При рефинансировании нужно переоформлять страхование заново. Обязательно застраховать предмет залога – собственно квартиру. Дополнительно банки предлагают страховать жизнь и трудоспособность. При отказе от такого полиса ставка будет выше на 1%, поэтому, как правило, оформлять страховку выгоднее, чем не оформлять.

Кроме того, она защищает от массы рисков, которые могут возникнуть в период погашения ипотеки.

Читайте подробнее об ипотечном страховании.

Выгодно ли рефинансировать ипотеку в Сбербанке

Рефинансировать ипотеку выгодно, когда сумма на погашение нового кредита меньше остатка задолженности по текущему. Распространено заблуждение, что если платежи аннуитетные и выплачено уже больше половины ипотеки, то рефинансировать смысла нет. Это не так, нужно просчитывать каждый вариант индивидуально.

Внимание! Предложение Сбербанка рефинансировать несколько кредитов в один – хорошая возможность снизить ставку не только по ипотеке, но и по потребительским кредитам.

Калькулятор рефинансирования онлайн

Рассчитать выгоду от рефинансирования в Сбербанке и принять решение поможет наш калькулятор. Нужно ввести собственные значения и нажать «Рассчитать» — программа выдаст точный расчет.

Мнение эксперта

С начала 2020 года Сбербанк понизил минимальную ставку по рефинансированию с 9 до 8,5% за счет снижения ключевой ставки. Это говорит о гибком подходе банка к своим заемщикам и следование общим тенденциям рынка.

При этом распространение рефинансирования в текущем году на своих заемщиков не планируется – только на клиентов из других банков. Хотя Сбербанк уже заявлял о намерении перекредитовывать собственных клиентов, ожидать этого следует не ранее 2021 года.

Отзывы реальных заемщиков

Клиенты Сбербанка оставляют в сети массу отзывов, что и понятно – ведь у Сбербанка крупнейшая сеть отделений и представительств по всей стране.

Чаще всего из плюсов отмечают удобство электронных сервисов и внимательное отношение отдельных сотрудников к проблемам клиента. Из минусов – отказы в реструктуризации и рефинансировании. Отметим, что по закону банк может не объяснять причины отказов в рефинансировании ипотеки и потребительских кредитов.

Калькулятор рефинансирования Сбербанка

С помощью калькулятора вы сможете рассчитать новый кредит при рефинансировании и сравнить ежемесячные выплаты.

В заключение

Рефинансирование в Сбербанке – удобная услуга. К очевидным плюсам относится возможность объединить несколько кредитов, в том числе потребительских, в один, а также оформление перекредитования преимущественно онлайн. Из минусов – расходы на рефинансирование, которые включают покупку нового полиса и проведение оценки залоговой недвижимости.

© Автор и редактор Реновар.ру: Ксения Пальцева

Видео:Как правильно рефинансировать ипотекуСкачать

Рефинансирование кредита в Сбербанке: ипотечного, потребительского

Рефинансирование любого займа – это, по сути, процесс получения новой суммы кредитных средств для выплаты текущего долга. При этом новый кредит заемщик, как правило, получает в сторонней финансовой организации, занимающейся предоставлением подобных продуктов.

Рефинансированию подлежит практически каждый кредит — и потребительский без залога, и жилищный с обязательным обеспечением. Рынок кредитования на данный момент имеет достаточное количество программ, позволяющих получить денежные средства на рефинансирование различных кредитов.

В частности, почти каждый серьезный банк имеет в списке своих продуктов программы перекредитования.

К таким организаций относится и Сбербанк, где заемщикам предлагают программы рефинансирования внешних ипотечных займов, а, кроме того, кредитов на любые цели заявителя также полученых у других кредиторов.

Рефинансирование ипотечного кредита

Получив займ на рефинансирование, заемщики могут осуществить перекредитование еще непогашенной ипотеки. Кредитные средства, при этом идут в счет выплаты жилищного займа, который был получен в сторонней финансовой организации. То есть Сбербанк выдает заемные средства исключительно для погашения внешних кредитов.

Соответственно, выплатить с помощью данного продукта займ, полученный в этом банке, нельзя. Определенный размер процентов по займу на перекредитование зависит главным образом от продолжительности действия жилищного займа, а кроме того, от суммы кредитных средств.

Заемные средства на погашение ипотечного кредита выдаются только в отечественых денежных единицах. Вернуть их необходимо в течении установленного договором срока, максимальное значение которого достигает 30 лет включительно. Между тем минимальная фиксированная ставка по условиям этой программы составляет 13,25% ежегодно.

При этом максимально возможный размер кредита сравнительно небольшой (по сравнению со стандартными ипотечными программами). Он составляет не более одного миллиона рублей.

https://www.youtube.com/watch?v=HZZQ90JkxlE

Рефинансирование жилищных кредитов «Сбербанк России»

Следует подчеркнуть, что кредит предоставляется только в том случае, если заявитель имеет право собственности на какое-либо ликвидное недвижимое имущество. Другими словами, для получения жилищного кредита, необходимо предоставление залога в виде объекта недвижимости.

Предмет предыдущей ипотеки — приобретенная квартира или дом также в свою очередь может выступать в качестве обеспечения. Однако любой предоставляемый залог в обязательном порядке подлежит соответствующему страхованию, в том числе от риска утраты, и значительных повреждений.

Заемщик должен застраховать предмет обеспечения в пользу данной финансовой организации на весь период кредитования. При этом в процессе оформления займа залог в виде ипотечной недвижимости не может сразу перейти к новому кредитору, поскольку еще является заложенным имуществом. Следовательно, на это время заемщику необходимо предоставить еще одно дополнительное обеспечение.

В качестве последнего кредитор принимает поручительство нескольких благонадежных заемщиков, имеющих безупречную репутацию клиентов кредитных организаций.

Условия

Клиенту, желающему перекредитоваться, на дату обращения в Сбербанк должно исполниться 21 год, а на дату окончательной выплаты займа – он должен быть не старше 65 лет.

Стать участником программы рефинансирования могут люди, работающие на своем нынешнем трудовом месте не менее 3 месяцев и работать в общей сложности не менее 1 года на протяжении последних 5 лет.

Рефинансирование в Сбербанке можно использовать для того, чтобы закрыть до 5 кредитов, полученных в других финансовых учреждениях. Этой программой можно воспользоваться для перекредитования автокредитов, ипотек, овердрафтов, задолженностей, возникших по кредитным картам.

- К займам, которые могут быть закрыты, также предъявляется ряд требований:

- Кредит должен быть оформлен на период от 6 месяцев;

- До полного погашения задолженности должно оставаться как минимум 3 месяца;

- По данному кредиту не должно существовать задолженностей в течение последнего года погашения, либо в течение всего срока, на который кредит оформлен.

Клиенту, желающему перекредитоваться, на дату обращения в Сбербанк должно исполниться 21 год, а на дату окончательной выплаты займа – он должен быть не старше 65 лет.

Кредит Сбербанка на рефинансирование займов, оформленных в других финансовых учреждениях, ежемесячно погашается равными частями. Срок возвращения может варьироваться от 3 месяцев до 5 лет. Предельно возможная сумма кредита – 3 млн. рублей.

Комиссия за несвоевременную или пропущенную оплату – 20% годовых за каждый просроченный день.

Для удобства Сбербанк предусмотрел возможность досрочного погашения рефинансирования. Для этого нужно подать заявление в банк, рассчитать остаток по рефинансированию и внести сумму. Досрочное погашение в Сбербанке может быть полным или частичным.

Требования

Ко всем заявителям банк предъявляет следующие требования:

- Минимальный возраст на момент заключения договора рефинансирования — 21 год. В тоже время на дату завершения действия новой ипотеки — 75 лет.

- Постоянная регистрация в одном регионе с отделением, где оформляется жилищный кредит.

- Гражданство РФ.

- Общая продолжительность официальной трудовой деятельности за последние 60 месяцев — 1 год. В том числе на последнем текущем месте трудоустройства — не менее полугода.

Чтобы оформить кредит на рефинансирование, необходимо предоставить определенные документы. Сюда относится:

- Паспорт гражданина РФ.

- Трудовое соглашение, заключенное с официальным работодателем.

- Трудовая книжка

- Справка о суммарном размере постоянного и обязательно официального дохода.

- Документы по предмету обеспечения, как основного, так дополнительного.

Программа рефинансирования предполагает

- получение кредита в российских рублях;

- процентную ставку в размере от 17% годовых (назначается индивидуально с учётом положения клиента);

- получение займа, срок которого может составлять до пяти лет;

- размер кредита – до одного миллиона рублей.

Рефинансирование потребительских кредитов

По условиям этой программы, кредитные средства заемщик может использовать на выплату текущего потребительского займа. Причем погасить таким образом можно до пяти внешних кредитов включительно. Процентные ставки действующие по данному предложению достаточно выгодны.

В частности, минимальная величина процентов составляет 17% годовых. Следует отметить, что такая ставка предоставляются лишь определенной категории заявителей – заемщикам, имеющим зарплатный счет в Сбербанке.

Конкретный размер ставки определяется кредитором, исходя из двух составляющих — суммы заемных средств и длительности срока их выплаты.

https://www.youtube.com/watch?v=_-g_gxrnEIY

Лимит кредитных средств, предоставляемых на досрочное погашение других займов, составляет один миллион рублей. Как и в предыдущем предложении данного кредитора, кредит выдается только в рублях. При этом для его получения от заемщика не требуется предоставления какого-либо залогового имущества и поручителей.

Потребительский кредит на рефинансирование «Сбербанк России»

Для того чтобы воспользоваться продуктом Сбербанка, необходимо соответствовать главным параметрам этого кредитора. Список последних полностью совпадает с указанным в программе рефинансирования жилищных кредитов.

Исключение составляет только предельно допустимый возраст заемщика на момент окончания действия потребительского займа. В данном случае он равен 65 годам. Дополнительно к этому определенным требованиям должны соответствовать и рефинансируемые кредиты. В частности, до завершения срока кредитования должно оставаться не менее 48 недель.

При этом, если рефинансируемый займ выплачивался с очевидными нарушениями подписанного договора, то банк не одобрит заявку на его перекредитование.

Онлайн-заявка рефинансирование в Сбербанке

Оформить заявку на рефинансирование кредита через интернет Сбербанк клиентам не предлагает. Для того, чтобы получить займ, вам в обязательном порядке нужно обратиться в отделение лично.

Однако заполнить заявление на рефинансирование вы сможете и дома – достаточно скачать на официальном сайте банка соответствующую анкету и уже с заполненной формой, а также пакетом необходимых документов прийти в отделение (это сэкономит вам немало времени).

Как правило, все заявки на рефинансирование (кроме отдельных случаев) банк рассматривает в течение двух рабочих дней, после чего вы будете уведомлены об окончательном решении предоставить (или не предоставлять) вам кредит.

На сколько выгодно рефинансирование

Рынок потребительского кредитования постоянно подвергается изменениям. Банковские предложения зависят от, назначаемой ЦБ ставки рефинансирования. Только за последний 2017 год она была снижена с 10 до 7,75%. По словам экспертов, в 2018 году ожидается положительная динамика на снижение ключевой ставки.

Это означает, что банки будут вынуждены продолжать совершенствовать предложения по кредитованию, как для физических лиц, так и для юридических. Рассмотрим, выгодно ли рефинансировать кредит и отметить положительные моменты в этой процедуре.

- Снижение ставки. Чем ниже процентная ставка по договору, тем дешевле для заемщика будет обходиться обслуживание договора. Таким образом, можно не только сэкономить на переплате, но и снизить ежемесячные платежи.

- Ежемесячный платеж. Бывают ситуации, когда сумма месячных взносов становится некомфортной для заемщика. В такой ситуации есть смысл попробовать снизить кредитную нагрузку. Это осуществимо с помощью рефинансирования. За счет увеличения срока кредитного договора ежемесячные платежи становятся меньше.

- Условия оплаты. Как правило, оформляя кредит, заемщик в первую очередь, обращает внимание на цифры, характеризующие сумму для внесения платежей. При этом можно упустить момент о том, как именно банк принимает оплату. Возможно, что придется вносить средства через сторонние организации с комиссией, что в итоге приводит к удорожанию стоимости кредита. Сбербанк может предложить более приемлемые условия зачисления денег и без комиссии.

- Страховки. Страховые продукты являются дополнительными услугами, которые часто сопряжены с кредитованием. При этом возврат страховой премии зависит от условий и правил, на которых он действует. Одной из возможности вернуть деньги за страховку может выступать досрочное закрытие кредита при помощи перекредитования.

Если рассматривать конкретного Сбербанк, в качестве кредитора для погашения имеющегося займа, то можно выделить следующие преимущества:

- ставка в размере 13,5%. В условиях, что на рынке потребительского кредитования ставка варьируется от 20 до 35%, то банковское предложение от Сбера может оказаться весьма актуальным;

- объединение кредитов. Сбербанк предоставляет возможность погасить до 5 кредитных договоров, объединив их в один. Это позволит вносить ежемесячные платежи по одному графику и только в один банк, что снизит риск ошибки при оплате и позволит сохранить кредитную историю надлежащим образом;

- дополнительные средства. Заемщик имеет право использовать финансирование не только для закрытия кредита, но и для получения дополнительных средств, которые может использовать в собственных целях.

Оформляя рефинансирование в Сбербанке, можно не беспокоиться о штрафных санкциях за нецелевое использование средств. Банковская компания не будет требовать справок о том, что выплаты были произведены по действующим договорам, и просить клиента предоставить справки о закрытии.

https://www.youtube.com/watch?v=DSdOb0rYPNE

Но мы рекомендуем в любом случае получать документальное подтверждение об исполнении долговых обязательств.

Так как на основании справки заемщик может быть уверен, что в будущем кредитор не предъявит штрафов или пени за просроченный кредит.

Также преимущество рефинансирования в Сбербанке для физических лиц заключается еще и в том, что не потребуется искать поручителей и предлагать в залог личную собственность.

Что касаемо бизнес-кредитования, то тут многое зависит от целевой программы, и на что именно планируется использование финансирование, так как помимо рефинансирования кредита, организация-заемщик может получить дополнительные средства на развитие или модернизацию компании. Выделим основные преимущества:

- закрытие долговых обязательств перед кредиторами на более выгодных условиях;

- отсрочки платежи до 12 месяцев;

- финансирование бизнеса для инвестирования в средства производства, масштабирования или пополнения оборотных средств;

- индивидуальный подход к каждой организации;

- возможность отсутствия залога.

Рефинансирование кредитов других банков

Сбербанк позволяет рефинансировать одновременно до пяти кредитов, оформленных в других банках, которые располагаются на территории России. Это позволяет сэкономить на переплате про процентам, уменьшить ежемесячный платёж и значительно упрощает возврат денег одному кредитору.

Преимуществом рефинансирования в крупнейшем банке страны является возможность оформить кредит без справки о доходах и трудовой книжки. Это правило касается кредитов наличными, автокредитов и займов по пластиковым картам.

Рефинансирование имеет смысл, если ставка по нему ниже, чем у вас по действующим кредитам.

Видео:Как сделать рефинансирование кредита в Сбербанк ОнлайнСкачать

Процесс перекредитования ипотеки в Сбербанке

Если клиент хочет изменить условия погашения жилищного кредита, ему поможет перекредитование ипотеки в Сбербанке. По-другому процедуру называют рефинансированием. Услугу предлагают разные финансовые организации. Ознакомиться с условиями рефинансирования в УБРиР можно здесь.

Метод позволяет закрыть ипотеку в банке при помощи нового займа, который будет оформлен банком. Компания предлагает довольно лояльные ставки. Поэтому услуга считается выгодной для заемщика. Уточнить условия предоставления опции можно на официальном сайте финансовой организации.

Информация о рефинансировании на сайте банка

Особенности рефинансирования ипотеки в Сбербанке

Сбербанк не может предоставить больше 80% от оценочной стоимости залоговой недвижимости. Деньги предоставляются на срок до 30 лет. Ставки напрямую зависят от выбранного периода закрытия обязательств. Если он составляет:

- меньше 10 лет, переплата будет равна 12,25%;

- 10-20 лет, ставка повысится до 12,5%;

- 20-30 лет, ставка составит 12,75%.

Вышеуказанная переплата актуальна, если гражданин получает заработную плату на счет в Сбербанке. Другие потенциальные клиенты могут рассчитывать на показатель, который будет на 1% выше. Учитывается и цель кредитования. Если деньги предоставляются для:

- рефинансирование ипотеки, полученной в другой финансовой организации, переплата составит 10,9%;

- рефинансирование и закрытие потребительских кредитов, переплата возрастет до 11,15%;

- перекредитование жилищного кредита, закрытие потребительских займов и получение наличных, ставка будет равна 11,65%.

Сам процесс переоформления не отличается от стандартного получения денег в долг на покупку жилья. Ознакомиться с основными нюансами перекредитования можно здесь. Гражданину потребуется подготовить пакет документов, принять участие в оценке помещения и выполнить ряд иных действий. Жилье также попадает в залог. Оформляется закладная. Имущество будет находиться в обременении Сбербанка.

Условия рефинансирования ипотеки «Сбера»

Кредит предоставляется только в рублях. Минимальная сумма начинается от 500000 руб. Максимальная сумма ограничена следующими показателями:

- до 7 млн на погашение ипотеки в другом банке;

- до 1,5 млн на закрытие потребительских займов;

- до 1 млн на любые цели.

Произвести расчет с организацией нужно в течение 30 лет. Комиссия за предоставление денежных средств в долг не взимается. Услуга позволяет анонсировать одну ипотеку и до 5 кредитов, полученных на покупку авто или любые другие цели. Кредитная карта тоже входит в этот перечень. Гражданин обязан предоставить обеспечение. В его качестве может рассматриваться:

- квартира, таунхаус;

- жилой дом или комната;

- доля в недвижимости;

- вместе с земельным участком, на котором она расположена.

Потребуется осуществить страхование. Обязательна защита жизни и здоровья заемщика в соответствии с правилами банка. Если у вас возникли вопросы, касающиеся использования материнского капитала при рефинансировании, уделите внимание этому материалу.

https://www.youtube.com/watch?v=VAweC3lyOqg

Положительные стороны рефинансирования

Предъявляемые требования

Финансовая организация заранее формирует примерный портрет потенциального заемщика. Лицо обязано достигнуть возраста 21 год.

На момент закрытия обязательств гражданину не должно исполниться больше 55 лет для женщин и 60 для мужчин. Необходимо проработать минимум шесть месяцев на текущем месте работы.

Общий стаж за последние 5 лет должен составлять минимум 1 год. Разрешено привлечь до трёх созаемщиков.

Требования к заявителям

Подготовка пакета документации для рефинансирования 2019

Список может существенно различаться в зависимости от особенностей сложившейся ситуации. Точный перечень удастся узнать, лично посетив офис Сбербанка или воспользовавшись горячей линией. Существуют документы, которые необходимо представить в обязательном порядке. В перечень таких бумаг входят:

- Заполненная анкета-заявление. Бумагу обязан предоставить как заявитель, так и все созаемщики. Получить бланк можно во время личного визита в офис финансовой организации или скачать в интернете. Образец присутствует на официальном портале банка. Лучше брать документы только из проверенных источников. В иной ситуации бумага может быть составлена неправильно или устареть. Гражданин столкнется с необходимостью повторного заполнения заявки.

- Удостоверение личности. В качестве документа рассматривается паспорт. Его также предъявляют и все созаемщики.

- Документы, подтверждающие факт присутствия официального дохода и трудоустройства. В перечень включают справки о доходах, трудовые книжки, договора и прочую документацию.

- Бумаги на залоговую недвижимость. В список нужно включить выписку из Росреестра, свидетельство о праве собственности и ряд другой документации.

- Бумаги по рефинансированию кредита.

Необходимо уделять особое внимание последнему пункту. Важно предъявить не только документацию, характеризующую участников сделки, но и принести бумаги на действующую ипотеку. В список обычно включают:

- заключенный ранее кредитный договор и соглашение к нему, если они были оформлены;

- справку, в которой указано количество денежных средств, которые осталось внести для закрытия обязательств;

- бумаги о нарушении условий договора, если подобное происходило.

Процедура оформления: Пошагово

Для использования услуги гражданин обязан действовать по следующей схеме:

- Ознакомиться с нюансами использования услуги. Выполнить действия удастся через официальный сайт финансовой организации.

- Подготовить пакет документов. Перечень рекомендуется уточнить, получив индивидуальную консультацию.

- Подать заявку и дождаться, пока она будет рассмотрена. Процедура занимает до 10 дней. Срок начинает исчисляться с момента предоставления полного пакета документации.

- Если заявку одобрили, происходит подписание нового кредитного договора. Полученные денежные средства на руки не выдаются. Они направляются на досрочное закрытие жилищного кредита в банке, в котором была получена ипотека.

- Гражданин начинает производить расчёт со Сбербанком.

Фактически получается, что рефинансирование представляет собой классическую ипотеку. Это дает возможность заявителю воспользоваться всеми присутствующими льготами и субсидиями от государства. Так, допустимо получение военной ипотеки или участие в программе Молодая семья. Дополнительно можно использовать материнский капитал.

Вывод

Выполнение перекредитования или рефинансирования позволяет заемщику изменить условия действующего ипотечного договора. В результате происходит погашение присутствующих обязательств. Клиент начинает сотрудничество со Сбербанком. Происходит подписание нового кредитного договора. Залогодержателем помещения становится новая финансовая организация.

Вместе с ипотекой может быть выполнено перекредитование потребительских займов. Это позволяет объединить все небольшие задолженности в один долг. В результате производить платежи становится проще.

Гражданин имеет право привлечь созаемщиков. Это позволит увеличить доступный лимит. К участникам сделки предъявляются требования.

Лицо обязано предоставить бумаги, подтверждающие соответствие установленному перечню.

https://www.youtube.com/watch?v=ptnbSef-2KM

Деньги на руки не предоставляются. Их перечисляют сразу на счет финансовой организации, в которой была получена ипотека. Исключение составляют случаи, когда во время рефинансирования лицо получает часть суммы в качестве потребительского займа. В этом случае определенное количество денежных средств будет выдано на руки.

💥 Видео

Уменьшать срок или сумму ежемесячного платежа? Что выгоднее при досрочном погашении ипотеки/кредита?Скачать

Рефинансирование ИПОТЕКИ - Выгодно или НетСкачать

РЕФИНАНСИРОВАНИЕ кредита в 2023 ГОДУ! / ПЛЮСЫ и МИНУСЫ рефинансирования КРЕДИТАСкачать

Стоит ли делать рефинансирование кредита в Сбербанке?Скачать

Реструктуризация и Рефинансирование кредита. Чем отличаются, что выгоднее, как получить?Скачать

Можно ли рефинансировать ипотеку в Сбербанке, если брал её там же? Рефинансирование клиентам СбераСкачать

Реструктуризация кредита от СбербанкаСкачать

Как ПОГАСИТЬ ипотеку за 2 года? / Лайфхак для ДОСРОЧНОГО ПОГАШЕНИЯ ИПОТЕКИСкачать

РЕФИНАНСИРОВАНИЕ И РЕСТРУКТУРИЗАЦИЯ КРЕДИТА / КАК ГРАМОТНО СПИСАТЬ ДОЛГИ?Скачать

Как объединить два кредита в один в СбербанкеСкачать

Беру кредит у коллектора и списываю долг бесплатно. Банкротство физических лицСкачать

Как БЫСТРО погасить ипотеку. Выплати ипотеку за 8 летСкачать

Как подключить рефинансирование кредита или ипотеки через ВТБСкачать

Как Взять Кредит в Сбербанк Онлайн - оформляем заявку и получаем кредит на карту в приложении СбераСкачать

Какие документы нужны для рефинансирования кредита в Сбербанке? СписокСкачать

Реальный способ снизить ставку по ипотеке 2023! Господдержка, семейная ипотека, субсидии.Скачать

Какие нужны документы для рефинансирования ипотеки в Сбербанке? СписокСкачать