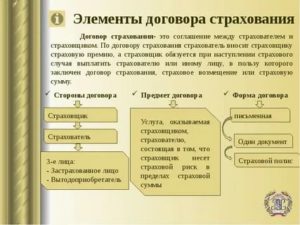

Страхование — это юридическое соглашение между двумя сторонами, то есть страховой компанией (страховщиком) и физическим лицом (застрахованным лицом). При этом компания обещает компенсировать убытки застрахованного от наступления страхового случая.

Случайность является событием, которое вызывает убыток. Это может быть смерть страхователя или повреждение / уничтожение имущества. Ситуацию называют непредвиденным обстоятельством. Застрахованный платит определенную денежную сумму в обмен на обещание, полученное от страховщика.

- Что такое страхование

- Понимание того, как работает страхование

- Основные функции страхования

- Страхование обеспечивает защиту

- Предотвращение потерь

- Что такое страховое покрытие

- Понимание страхового покрытия

- Виды страхового покрытия

- Страхование: автостраховка

- Страхование жизни

- Медицинские карты человека помогают определить страховые тарифы

- Компоненты страхового полиса

- Политика страхования

- Особые соображения

- Обязательное и добровольное страхование: принципы, виды страхования, на каких основаниях осуществляются

- Что такое обязательное и добровольное страхование

- Виды добровольного и обязательного страхования

- Страхование жизни

- Страхование имущества

- Страхование ответственности

- Принципы страхования

- Добровольного

- Обязательного

- Что от чего страхует

- На каких основаниях осуществляются

- Формы страхования

- по теме статьи

- СТРАХОВАНИЕ

- История страхования

- Проблемы развития страхования

- Классификация видов страхования

- Правовое регулирование страхования

- Страхование — что это: определение, что оно представляет собой, описание простыми словами

- Что такое страхование

- Какая это сфера деятельности

- Зачем нужно страхование

- Разновидности страхования

- Добровольное и обязательное страхование

- Другие виды страхования

- Личное страхование

- Страхование имущества

- Договора ответственности

- Защита предпринимательских рисков

- Правовое регулирование страхования

- 💡 Видео

Что такое страхование

Страхование — это договор, представленный полисом. В нем физическое или юридическое лицо получает финансовую защиту или возмещение убытков от страховой компании. Компания объединяет риски клиентов, чтобы сделать выплаты более доступными для застрахованных.

Страховые полисы используются для того, чтобы уберечь себя от риска финансовых потерь. К ним относят и серьезные, и минимальные потери. Они могут возникнуть в результате ущерба застрахованному или его имуществу. Ответственность за ущерб бывает причинена и третьим сторонам.

Понимание того, как работает страхование

Существует множество различных типов страховых полисов. Практически любой человек или компания могут найти подходящую компанию, желающую оказать свои услуги. Наиболее распространенными типами личных страховых полисов являются авто, здоровье, бизнес и жизнь. У многих людей в России есть по крайней мере один из этих типов полиса.

Предприятиям требуются специальные виды страховок. Они защищают от определенных видов рисков, с которыми сталкивается конкретный бизнес. Например, ресторан быстрого питания нуждается в политике, которая покрывает ущерб или травмы. Непредвиденные ситуации нередко возникают в результате приготовления пищи на кухне.

Водитель в свою очередь не подвержен этому типу риска. Он требует покрытия за ущерб или травмы, которые могут возникнуть во время тест-драйвов.

Существуют также страховые полисы для особых нужд, таких как похищение и медицинская халатность и страхование профессиональной ответственности, также известное как страхование от ошибок и упущений.

Основные функции страхования

Получение такой услуги обеспечивает уверенность оплаты при неопределенности потерь. Ситуация может быть уменьшена путем лучшего планирования и администрирования. Обеспечение безопасности избавляет человека от такой непростой задачи. Существуют разные типы рисков. Человек должен быть четко осведомлен о том, какие потери он получит, если наступит экстренная ситуация.

Другими словами, существует неопределенность происходящего времени и количества потерь. Страхование устраняет все эти неопределенности, и покупателю услуг гарантируется возмещение убытков. Страховщик взимает денежную сумму за предоставление указанной уверенности.

Страхование обеспечивает защиту

Основная функция услуги заключается в защите вероятных шансов на потерю. Время и размер убытков являются неопределенными. При возникновении риска человек понесет убытки при отсутствии страховки.

Страховая компания гарантирует возмещение убытков и тем самым защищает страхователя от негативных последствий. Страхование не может предотвратить возникновение риска. Она работает над обеспечением безопасности при наступлении риска.

Предотвращение потерь

Страхование объединяет те учреждения, которые занимались предотвращением убытков общества. Сокращение убытков приводит к меньшим выплатам застрахованному лицу. Поэтому возможна большая экономия, которая поможет уменьшить денежную выплату компании. Меньшая денежная сумма привлекает больше людей в сферу страхования.

https://www.youtube.com/watch?v=WSYcfcxW4N4

Страхование и страховое покрытие: что это и в чем между ними разница

Что такое страховое покрытие

Страховое покрытие — это сумма риска или ответственности, которая покрывается физическим или юридическим лицом посредством страховых услуг. Наиболее популярные услуги — автострахование, страхование жизни. Более редкой формой является страхование «все услуги в одном». Все перечисленные формы выдаются страховщиком на случай непредвиденных обстоятельств.

Понимание страхового покрытия

Страховой полис помогает потребителям в финансовом отношении оправиться от неожиданных событий. К ним можно отнести автомобильные аварии, смерть человека, приносящего доход. Покрытие часто определяется несколькими факторами.

Например, большинство страховщиков взимают более высокие страховые взносы с молодых водителей-мужчин. Страховщики полагают, что вероятность того, что молодые люди попадут в аварию, будет выше, чем у других мужчин с многолетним стажем вождения.

Виды страхового покрытия

Если человек покупает новый автомобиль или совершает покупку для автострахования, ему, рекомендовано изучить общие типы страховки. Они доступны в полисе автострахования. Существуют различные виды страховки на автомобиль, чтобы защитить водителя , его пассажиров и автомобиль в случае дорожно-транспортного происшествия.

Выделяют такие формы услуг для водителей:

- страховка авто;

- страховка автомобилиста с незастрахованным и недострахованным покрытием;

- всесторонняя страховка;

- страховка от несчастных случаев;

- медицинская страховка;

- защита от травм;

Некоторые из услуг бывают и вовсе обязательными для водителей. Специализированный работник поможет выбрать правильное покрытие для конкретной ситуации.

Страхование: автостраховка

Автостраховые взносы зависят от водительского стажа застрахованного лица. Запись без несчастных случаев или серьезных нарушений правил дорожного движения приводит к снижению денежной выплаты.

Водители с историями несчастных случаев или серьезных нарушений правил дорожного движения могут платить более высокие страховые взносы. Аналогично, поскольку у зрелых водителей маленький риск возникновения несчастных случаев, чем у менее опытных людей.

Страховщики обычно берут большие денежные суммы за водителей младше 25 лет.

Если человек отправляется на своей машине на работу или ездит на большие расстояния, он, платит больше за страховые взносы на авто. Увеличенный пробег также увеличивает шансы на несчастные случаи. Люди, которые не ездят так много, платят меньше.

Из-за более высоких показателей вандализма, краж и аварий городские водители платят более высокие страховые взносы, чем жители небольших городов или сельских районов. Другие факторы, различающиеся в разных регионах, включают в себя:

- стоимость и частоту судебных разбирательств;

- расходы на медицинское обслуживание и ремонт;

- распространенность мошенничества при автостраховании;

Иногда во внимание берутся тенденции погоды.

Страхование жизни

Страховые взносы зависят от возраста застрахованного лица. Молодые люди имеют меньше шансов умереть, чем пожилые особы. Поэтому молодое поколение платит меньшие расходы на страхование жизни.

Пол играет аналогичную роль. Согласно медицинской статистике, женщины живут дольше мужчин. Поэтому они платят более низкие взносы. Участие в рискованной деятельности увеличивает расходы на страхование.

Например, водитель гоночного автомобиля сталкивается с повышенным риском смерти. Как следствие, он платит высокие страховые взносы или получает отказ в покрытии.

Медицинские карты человека помогают определить страховые тарифы

История хронических заболеваний или других потенциальных проблем со здоровьем с человеком приводит к выплате более высоких взносов. К таким ситуациям относят онкологические или сердечно-сосудистые заболевания в семейном анамнезе.

Ожирение, употребление алкоголя или курение также могут влиять на показатели. Заявитель обычно проходит медицинское обследование, чтобы определить, имеет ли высокое кровяное давление или другие признаки потенциальных проблем со здоровьем.

Такие симптомы могут привести к преждевременной смерти заявителя и повышенному риску для страховой компании. Люди с крепким здоровьем обычно платят более низкие страховые взносы. Человек платит больше за страховое покрытие на более длительный срок и большую выгоду от смерти. Например, риск умереть для человека с 30-летним полисом выше, чем риск для пользователя услуг с 10-летним полисом.

Компоненты страхового полиса

При выборе полиса важно понимать, как работает страховка. Существует три важнейших компонента покрытия:

- премия;

- лимит полиса;

- франшиза;

Точное понимание этих концепций помогает человеку выбрать политику, которая наилучшим образом соответствует его потребностям.

https://www.youtube.com/watch?v=Mrehlcjagtg

Премией политики является цена, обычно выражаемая в виде ежемесячной стоимости. Страховой взнос определяется страховщиком на основании профиля риска человека или его бизнеса. Иногда включается кредитоспособность.

Например, если у него есть несколько дорогих автомобилей и история безрассудного вождения, то потребитель заплатит больше за автополис, чем обычный водитель. Разные страховщики взимают разные премии за аналогичные полисы.

Лучше сравнить средние цены в городе и выбрать наиболее оптимальный вариант.

Политика страхования

Лимит полиса — это максимальная сумма, которую страховщик платит человеку за покрытый убыток. Максимумы могут быть установлены за период (например, годовой или полисный срок), за убыток или ущерб или за весь срок действия полиса. Этот период называют максимальным сроком службы.

Более высокие лимиты несут более высокие премии. Для общего полиса страхования жизни максимальная сумма, которую платит страховщик, называется номинальной стоимостью. Речь идет о сумме, выплачиваемой бенефициару в случае смерти застрахованного.

Франшиза — это конкретная сумма, которую страхователь должен заплатить из своего кармана, прежде чем страховщик выставит претензию.

Такая форма обеспечения безопасности служит сдерживающим фактором при больших объемах мелких и незначительных претензий. Франшиза может применяться для каждого случая или претензии в зависимости от страховщика и типа политики.

Политики с очень высокой франшизой дешевле, потому что большие расходы из кармана обычно приводят к меньшему количеству мелких претензий.

Особые соображения

Что касается медицинского страхования, люди, имеющие хронические проблемы со здоровьем, должны искать полисы с более низкой франшизой.

Годовая премия выше, чем сопоставимая политика с более высокой франшизой, но дешевый доступ к медицинской помощи в течение года может стоить немалых денег. Аналогичная ситуация касается и тех, кто нуждается в регулярной медицинской помощи.

Рекомендовано воспользоваться помощью профессионала, который поможет определить наиболее оптимальный тип страховки.

Видео:Что такое страхованиеСкачать

Обязательное и добровольное страхование: принципы, виды страхования, на каких основаниях осуществляются

Обязательное и добровольное страхование призваны защитить финансовые интересы застрахованных в различных ситуациях. И если второй вид зависит от личного желания клиента, то с первым сталкиваются все граждане страны. Это происходит при посещении врача, проезде в транспорте и во многих других ситуациях.

Что такое обязательное и добровольное страхование

Система страхования содержит два направления:

- Добровольное страхование. Оно является результатом добровольного соглашения между компанией и клиентом. Последний сам выбирает, какие услуги ему приобретать, а организация не имеет права навязывать дополнительные сервисы. Включает покрытие разнообразных рисков.

- Обязательное страхование. Осуществляется согласно законодательно установленным требованиям. В этом случае пожелания клиента не являются определяющими. А отказ от полиса может стать причиной привлечения к ответственности. В некоторых случаях оформление полиса даже не требует заключения договора, например, приобретая билет на транспорт, он автоматически подтверждает наличие страховки.

В таблице приведены основные отличия обязательного и добровольного страхования.

Отличия обязательного и добровольного страхования

ОбязательноеДобровольноеСоциальноеКоммерческоеПравила осуществления определены закономПравила осуществления определены компаниейВсеобщееИндивидуальноеФинансируется из бюджетаФинансируется за счет гражданТарифы устанавливаются государствомТарифы устанавливаются организациями

Виды добровольного и обязательного страхования

Основными видами страхования являются:

- жизни;

- имущества;

- ответственности.

Страхование жизни

Представляет собой защиту от рисков, связанных с причинением вреда здоровью и жизни. Данный вид может быть как добровольным, так и обязательным. Добровольные договора заключаются на определенный срок (кроме пожизненных программ). Получателем возмещения может назначаться другое лицо, не являющееся страхователем, например, кто-нибудь из родственников.

ИНТЕРЕСНО! Наибольшей популярностью пользуется добровольное страхование от несчастных случаев, при выезде за рубеж, медицинское.

Среди обязательных программ широко используются пенсионное и медицинское страхование. Им подлежат все граждане страны. Первый вид предполагает получение компенсации заработка при прекращении трудовых функций и другие выплаты. Финансирование происходит из федерального бюджета за счет производимых отчислений в ПФ.

https://www.youtube.com/watch?v=P_bdJovSR3E

Подтверждением наличия медицинского страхования выступает медицинский полис ОМС. Благодаря ему каждый гражданин РФ имеет право получить бесплатную медицинскую помощь.

Страхование имущества

Это направление защиты в основном является добровольным и позволяет получить компенсацию при повреждении, уничтожении или краже личного имущества, как движимого, так и недвижимого. Наиболее популярны программы страхования жилья и автомобилей.

Обязательное страхование имущества предусмотрено только в случае получения ипотечного кредита, в этом случае недвижимость должна быть застрахована в обязательном порядке.

Страхование ответственности

Представляет собой финансовую защиту на случай причинения вреда другим людям. То есть ущерб, нанесенный имуществу или здоровью других людей, будет компенсировать страховая компания. Полис может приобретаться на добровольной и обязательной основе.

Самыми распространенными вариантами добровольного страхования являются:

- страхование ответственности застройщиков;

- страхование ответственности туроператоров;

- добровольное страхование гражданской ответственности владельцев транспортных средств (ДОСАГО).

Подробнее о ДОСАГО можно узнать здесь.

Обязательное страхование ответственности регламентируется государством и призвано защитить ту или иную категорию граждан. Широко используется данный вид в деятельности перевозчиков, адвокатов, нотариусов.

Всем известен и другой пример таких полисов – ОСАГО, при котором страхуется ответственность водителя перед другими участниками дорожного движения.

Подробнее об особенностях страхования гражданской ответственности можно узнать здесь.

Принципы страхования

Для каждого вида защиты свойственны свои принципы функционирования. Рассмотрим подробнее добровольное и обязательное страхование.

Добровольного

Принципами добровольного страхования являются:

- Применение на добровольной основе. Компании не могут навязывать клиенту свои услуги.

- Требования страхователя являются определяющими – он сам решает, что и на какую сумму страховать. Страховщик обязан застраховать любой объект, если это не противоречит закону.

- Ограничение по срокам действия договора. Обычно такие договора заключатся на срок до одного года (кроме страхования жизни).

- Действие полиса возможно только после уплаты платежа по договору (или его части, если это предусмотрено бумагой).

- Выборочный охват желающих использовать услугу.

На видео: Добровольное страхование: правила страхования и последствия их нарушений.

Обязательного

Для обязательного страхования характерны следующие принципы:

- обязательность в соответствии с законом;

- полный охват населения;

- автоматическое применение (клиент может не подавать заявление на страхование, компании сами включают их в план);

- многие программы действуют без оплаты взносов;

- бессрочный срок действия отдельных программ;

- нормирование страхования, нормы определяются законодательно.

Что от чего страхует

Личный вид страхования призван возместить убытки, которые возникли в связи со снижением здоровья, потерей трудоспособности, связанные с жизнью человека.

Наибольшее распространение получили следующие программы:

- Страхование жизни. В случае смерти застрахованного, компенсацию получат его родственники или другие лица, указанные в договоре.

- Медицинское страхование. Страховым случаем по данным программам является обращение к врачу. Позволяет клиенту компенсировать расходы на медицинские обследования и лечение.

- От несчастных случаев. Данный тип предполагает выплату в случае различных неблагоприятных происшествий. Часто им пользуются туристы, выезжающие за границу и спортсмены, а для участия в соревнованиях он требуется в обязательном порядке.

- Пенсионные и накопительные программы. Позволяют получить доход после определенного возраста.

Имущественные программы страхуют от причинения ущерба или утраты имущества. Чаще всего объектами договора выступают недвижимость, транспортные средства и ценности. Они могут защищаться на случай возникновения катастроф стихийного характера и действий других лиц.

https://www.youtube.com/watch?v=GxtqrvDuNBA

Другими рисками по данному виду являются:

- аварии коммунальных систем;

- взрывы и пожары;

- угон и хищение.

В страховании гражданской ответственности страхуется возможность причинения вреда другим людям. Обычно оно используется там, где ошибки человека могут привести к существенному ущербу. Например, при вождении автомобиля. В этом случае применяется защита ответственности владельцев ТС.

ВАЖНО! Страхование ответственности предполагает компенсацию не только вреда, нанесенного имуществу, но и здоровью третьих лиц, а также компенсацию морального ущерба.

Еще одним видом страхования, часто выделяемым в отдельную группу является страхование предпринимательских рисков, когда защищаются риски нарушения производственного процесса или риски, связанные с поведением контрагентов. Такие программы позволяют избежать крупных расходов в случае возникновения непредвиденных ситуаций, связанных с бизнесом.

На каких основаниях осуществляются

Добровольные виды страхования осуществляются на основании заключенных с клиентами договоров и правил страхования компании. В этих документах определены все условия и порядок предоставления услуг. Они разрабатываются каждым страховщиком и создаются в соответствии с действующим законодательством.

Обязательное страхование осуществляется на основании законодательных актов, основным из которых является ФЗ №4015-1. Благодаря такой системе, государство оценивает различные риски и предпринимает меры для предотвращения их негативного влияния.

Формы страхования

Страховая сфера нашей страны предусматривает наличие двух форм страхования:

- коллективной

- индивидуальной.

К первой форме относятся договора, застрахованными по которым являются сразу же несколько лиц. Они очень часто используются в компаниях, когда работодатель страхует своих сотрудников от каких-либо рисков.

Чаще всего социальный пакет организаций предполагает наличие полиса медицинского страхования. Однако на опасных предприятиях или при работе в сложных условиях, также популярностью пользуются программы от несчастных случаев.

Срок таких договоров обычно составляет один год.

Индивидуальная форма страхования предполагает заключение договора с частным лицом, который имеет право подписи. Если необходимо застраховать ребенка, страхователем выступает кто-либо из его родителей.

Таким образом, обязательное и добровольное страхование призваны обеспечить защиту граждан. Обязательное – применяется в силу закона и уклонение от его использования может привести к привлечению к ответственности. Добровольное страхование является волеизъявлением человека и может осуществляться только при его желании.

по теме статьи

o-strahovanii/vidy-strahovaniya/obyazatelnoe-i-dobrovolnoe-strakhovanie-printsipy-vidy-strakhovaniya-na-kakikh-osnovaniyakh-osuschestvlyayutsya.html

Видео:Что такое страхование и зачем оно нужно? | Moliyaviy savodxonlik | Молиявий саводхонликСкачать

СТРАХОВАНИЕ

статьи

СТРАХОВАНИЕ (insurance) – способ уменьшения риска путем гарантирования возмещения потенциальных убытков пострадавшему. Возмещение убытков производится из страхового фонда, который формируется за счет взносов опасающихся убытков страхователей и находится в управлении гарантирующего их возмещение страховщика.

Страхование – один из важнейших компонентов сферы услуг. Хотя страхование не создает новых товаров, однако распределение убытков любого страхователя между всеми участниками страхового фонда делает их деятельность более безопасной.

Без страхования были бы невозможны многие виды производственной деятельности, связанные с неопределенностью и риском.

Страхование выполняет следующиефункции:

Являясь универсальным средством защиты от финансовых потерь, оно создает «спокойствие духа» и обеспечивает уверенность в завтрашнем дне.

https://www.youtube.com/watch?v=Srz8qfFRKoE

Страхование ориентирует участников страхового договора на предупреждение страхового случая и минимизацию возможного ущерба.

Уверенность в защите, которую приобретает страхователь, выступает как стимул для продолжения и расширения деятельности уже существующего бизнеса, а также для активных инноваций, сопряженных с риском и неопределенностью.

Аккумулируя взносы многих людей и организаций, страхование становится формой принудительных сбережений и тем самым увеличивает потенциал инвестиционной активности в экономике.

История страхования

Страхование имеет многовековую историю и относится к таким же основополагающим категориям развитого рыночного хозяйства, как, например, деньги и кредит.

Для самых ранних форм страхования характерно то, что оно возникло как взаимное страхование, в основе которого заложена идея коллективной взаимопомощи.

Наиболее примитивной формой раскладки ущерба было натуральное страхование, применявшееся в крестьянских общинах и ранних государствах. Специальные запасы зерна и других продуктов в общинных и государственных амбарах формировались путем объединения натуральных подушных взносов. За их счет, например, в неурожайный год оказывалась материальная помощь пострадавшим крестьянским хозяйствам.

По мере развития товарно-денежных отношений натуральное страхование уступило место страхованию в денежной форме.

Раскладка ущерба в денежной форме значительно расширила возможности взаимного страхования.

Если первоначально при взаимном страховании страховой фонд формировался «на глазок», то в дальнейшем с помощью теории вероятности в качестве основы страховых взносов для заблаговременного формирования страхового фонда стала рассчитываться вероятная средняя величина возможного ущерба, приходящаяся на каждого участника страхования.

Особенно бурное развитие страхования приходится на конец 15 в., когда европейцы начали активно осваивать новые земли.

Эпоха великих географических открытий породила не только развитие судоходства и международной торговли, но и новые опасности.

Чтобы защититься от морских рисков, купцы и судовладельцы на период совместных экспедиций договаривались о том, что в случае гибели имущества одного из них ущерб будет распределяться между всеми.

Первый дошедший до наших дней морской полис (договор о страховании за плату) был выдан в 1347 на перевозку груза из Генуи на остров Майорка на судне «Санта Клара».

Это свидетельствует о том, что наряду с взаимным страхованием в этот период уже существовало и развивалось коммерческое страхование, предполагающее предоставление страховой защиты за определенную плату (премию).

На первых порах профессиональными страховщиками становились отдельные предприниматели (так называемые подписанты), которые брали на себя обязательства возмещения ущерба под залог собственного имущества. В конце 17 – первой половине 18 вв.

возникают первые страховые общества (фирмы, специализирующиеся на производстве услуг по страхованию) в области морского страхования: во Франции в 1686 (Париж), в Италии в 1741 (Генуя).

В международном страховании морских грузоперевозок резко выделилась английская страховая корпорация «Ллойдс» (Lloyds), объединившая частных страховщиков (андеррайтеров), каждый из которых принимал страхование исходя из собственных финансовых возможностей. История «Ллойдса» началась еще в конце 17 в., у его истоков стоял Эдвард Ллойд, часто игравший роль подписанта.

До 1871 «Ллойдс» существовал как частная, управляемая комитетом, но не имевшая официального юридического лица, организация. В 1871 парламент Великобритании принял закон, согласно которому «Ллойд» в дальнейшем официально выступал в качестве корпорации.

Сегодня «Ллойд» играет роль международного страхового рынка и крупнейшего центра информации по морскому судоходству и коммерции.

Помимо морского страхования в новое время стали развиваться и другие виды страховой деятельности.

В скученных городах 17 в. был чрезвычайно велик риск пожара. В историю страхования вошел великий лондонский пожар 1666, уничтоживший весь центр города. Именно после этого трагического события был учрежден первый в мире «Огневой офис» и появилось страховании от огня.

Родиной страхования жизни также считается Англия. Именно здесь в 1699 впервые появилась профессиональная организация, занимающаяся страхованием жизни вдов и сирот, а затем для личного страхования граждан была создана страховая компания Eckvatedl.

Из первоначальных видов страхования – морского, огневого и страхования жизни – постепенно вырос широкий спектр различных направлений страхования. К началу 1760-х в Западной Европе насчитывалось уже около 100 различных видов имущественного и личного страхования.

https://www.youtube.com/watch?v=w9sT4QNPLy8

В условиях современного общества с развитой рыночной экономикой практически не существует материальных объектов и интересов, не защищенных страхованием.

Проблемы развития страхования

Страхование способствует минимизации риска в экономике. Но страховой бизнес сам существует в условиях неопределенности.

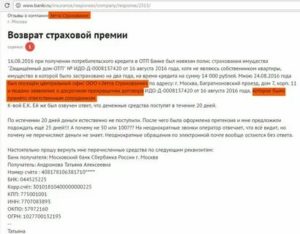

Страховщики должны быть готовы к тому, что как правило, добровольно себя страхует лицо, предполагающее наступление страхового события, и целью страхования для любого рационального страхователя является превышение суммы, полученной как возмещение ущерба, над страховыми взносами.

Важной проблемой является асимметрия информации между страхователями и страховщиками.

Клиенты-страхователи знают значительно больше о состоянии объекта страхования (к примеру, о собственном стиле вождения автомобиля при страховании гражданской ответственности, о состоянии своего здоровья при медицинском страховании).

Возникает ситуация неблагоприятного отбора (adverse selection), когда добровольно страхуется скорее водитель-лихач или человек со слабым здоровьем, который надеется за счет медицинской страховки покрыть дорогостоящее лечение.

Другой проблемой является возможность оппортунистического поведения, когда одна сторона сделки пытается извлечь выгоду из недостаточной формализации контракта, нанося ущерб интересам другой стороны.

Например, если это не оговорено в договоре страхования, желающий получить страховое вознаграждение водитель будет выбирать более агрессивный (аварийноопасный) стиль вождения, поскольку сложно определить, является ли авария следствием лихачества водителя или неблагоприятных погодных условий.

Аналогично, в случае с медицинской страховкой корыстный страхователь будет меньше беречься от простуды (например, ходить в холодную погоду без шапки), если данные обстоятельства, приведшие к наступлению страхового события, не прописаны в страховом контракте и наступление события выгодно страхователю.

Страховщику сложно отделить, в каком случае возникновение страхового случая связано с объективными обстоятельствами (действиями сил природы и т.п.), а в каком связано с «коварством» страхователя.

Неопределенность, связанная с асимметрией информации перед заключением страхового соглашения и возможностью оппортунистического поведения после его заключения, сильно тормозит развитие страхования.

Страхователи, реагируя на фактические и потенциальные потери, закладывают их в страховые тарифы.

Это наиболее неэффективно для общества в ситуации обязательного страхования, поскольку выгоды «хитрых» страхователей должны оплачивать повышенными платежами «простодушные» клиенты.

Классификация видов страхования

Видом страхования называется конкретизация объектов в определенном объеме страховой ответственности по соответствующим тарифным ставкам (например, смешанное страхование жизни или страхование гражданской ответственности владельцев автотранспорта).

В зависимости от различий в объектах защиты страхование делится на четыре основные отрасли:

личное страхование – в качестве объекта страхования выступают жизнь, здоровье и трудоспособность человека;

имущественное страхование – объектом страхования выступает имущество в его различных видах);

страхование ответственности – объектом защиты выступает ответственность перед третьими лицами, которым может быть причинен ущерб (вред) вследствие какого-либо действия или бездействия страхователя;

страхование экономических рисков – страхование от возможных убытков, где объектом страховой защиты выступает результат предпринимательской деятельности – прибыль или доход.

Каждая отрасль делится в свою очередь на подотрасли и виды страхования.

Личное страхование подразделяется на страхование жизни и страхование от несчастных случаев.

Имущественное страхование делится на несколько подотраслей в зависимости от форм собственности и категорий страхователей: страхование государственного, частного, арендуемого имущества и имущества отдельных граждан на правах личной собственности.

https://www.youtube.com/watch?v=mcgwIOAZhME

В страховании ответственности выделяют две подотрасли – страхование гражданской ответственности и страхование профессиональной ответственности.

В страховании предпринимательских рисков также две подотрасли – страхование риска прямых потерь и страхование риска косвенных потерь.

В зависимости от того, по чьей инициативе осуществляется страхование, выделяют обязательную и добровольную формы страхования.

При обязательном страховании не требуется согласия страхователя и страховщика. Виды, условия и порядок обязательного страхования определяются соответствующими законами.

Обязательное страхование обеспечивает устойчивость страхового фонда при незначительных размерах страховых тарифов и гарантирует возмещение ущерба. В то же время оно имеет принудительный, налоговый характер и не учитывает финансовые возможности страхователя.

В странах с рыночной экономикой обязательное страхование всегда считалось фактором, сдерживающим конкуренцию. Поэтому его применение ограничивается защитой только социально-значимых интересов.

Добровольное страхование осуществляется на основе договора между страхователем и страховщиком. Основой для заключения договора является инициатива граждан или хозяйствующих субъектов, которые самостоятельно решают вопрос о потребности в страховой защите.

Правила добровольного страхования устанавливаются страховщиком самостоятельно в соответствии с действующим законодательством.

Добровольное страхование в полной мере соответствует характеру рыночных отношений, поэтому именно оно является основной формой страхования в рыночной экономике.

Правовое регулирование страхования

Страхование является одним из видов экономической деятельности, в котором правовое регулирование играет заметную роль. Это связано с необходимостью государственных гарантий в условиях асимметрии информации, а также высокой значимостью страхования для экономической и социальной жизни любой страны.

Всю совокупность нормативных актов, регулирующих страховые отношения в современной России, можно разделить на три уровня.

Первый уровень – это Гражданский кодекс Российской Федерации. Основная его роль – в обеспечении равноправия субъектов предпринимательства во всех сферах рыночной экономики.

Второй уровень – специальное (отраслевое) законодательство, которое регулирует правовые и экономические отношения непосредственно в сфере страхования.

В первую очередь сюда относятся 48-я глава Гражданского кодекса и Федеральный закон «Об организации страхового дела в Российской Федерации».

Они являются базой для разработки других нормативных документов второго и третьего уровня, а также документов страховых компаний.

Видео:Как работает страхование (10-11 классы)Скачать

Страхование — что это: определение, что оно представляет собой, описание простыми словами

Непредвиденные ситуации, приводящие к финансовым тратам, могут возникнуть в любую минуту. Как защитить себя от их последствий? Страхование это позволяет сделать довольно просто. При таком происшествии страховая компания компенсирует необходимые затраты. Рассмотрим подробнее, что из себя представляет данная сфера отношений и как она работает.

Что такое страхование

Существуют различные определения и значения понятия «страхование».

В общем смысле страхование представляет собой специфическую экономическую отрасль, которая призвана осуществить защиту финансовых интересов физических и юридических лиц в различных ситуациях.

Данный вид отношений является способом обезопасить материальные интересы участников страхового рынка от угроз, которые носят необязательный характер. Именно в этом и заключается суть страхования.

Обеспечивается такая защита за счет формируемых денежных фондов, которые аккумулируют средства, уплачиваемые в виде страховых взносов. Именно из них производятся выплаты в случае наступления неблагоприятных событий.

Какая это сфера деятельности

Страхование – это сфера финансовой деятельности, суть которой заключается в объединении средств множества людей для того, чтобы покрыть убытки любого из них при возникновении вероятностных событий. Посредником в данных отношениях, звеном, отвечающим за накопление денег и их выплату пострадавшим, является страховая компания.

https://www.youtube.com/watch?v=P0lbiLp6sFQ

Таким образом, страхование означает систему, позволяющую физическим лицам и организациям с помощью внесения платежей в страховые фонды, возместить понесенный ущерб в результате негативного воздействия внешних факторов.

ИНТЕРЕСНО! С помощью страхования индивидуальные риски переносятся на более широкий круг лиц, а страховые фирмы получают дополнительный доход от размещения собранных средств в различные инвестиционные проекты.

Зачем нужно страхование

В жизни каждого человека существует огромное количество рисков, вызывающих финансовые потери: встречаются разнообразные опасности, влияющие на жизнь, самочувствие, собственность. Привести к ним могут различные явления и их последствия, связанные или нет с деятельностью людей.

Вероятностная опасность связана с понятием риска. Риск выражает собой будущие отрицательные последствия любого события, которые могут обернуться одним из трех направлений:

- последствия события окажутся благоприятными;

- последствия события будут нулевыми (не приведут ни к какому результату);

- последствия окажутся негативными и приведут к убыткам.

Риск связывают именно с третьим направлением возникающих последствий любого события. Он приводит к появлению ущерба, который возможно измерить в материальном выражении (в отличие от риска).

Именно наличие разнообразных рисков и возникновение вероятности ущерба привели к появлению системы защиты от таких случайностей. Общество стало применять различные методы для прогнозирования рисков, что сделало возможным уменьшить их отрицательные последствия, а именно компенсировать ущерб. Одним из самых эффективных способов управления рисками является страхование.

Страхование дает возможность нести общую ответственность множества членов общества за ущерб, который может понести любой из них. Делается это за счет специального денежного фонда, который имеется у страховой организации и формируется за счет платежей всех участников.

Таким образом, страхование выполняет следующие функции:

- Рисковую. Страхование позволяет избежать финансовых потерь, возникающих в результате реализации рисков. Предприятие страхования берет ответственность за их происшествие в обмен на поступление страховых взносов.

- Предупреждающую. Страховые организации ведут деятельность по предупреждению и минимизации последствий негативных происшествий. С этой целью ими формируются специальные фонды предупредительных мероприятий.

- Контрольную. Данная функция проявляется в создании и использовании средств специальных фондов строго по целевым направлениям.

- Сберегательную. Такая функция реализуется благодаря существованию специальных накопительных страховых программ, позволяющих клиентам сохранить и приумножить их средства.

Разновидности страхования

В действующем законодательстве определены виды страхования, имеющие разнообразные основания для дифференциации. Наиболее часто можно встретить определения обязательного и добровольного страхования, а также классификацию в зависимости от объектов договоров:

- личное;

- имущества;

- ответственности;

- предпринимательских рисков.

Добровольное и обязательное страхование

Первый вид основывается на добровольном согласии всех сторон договора на его оформление. При этом имеется возможность самостоятельно выбрать перечень необходимых услуг и оговорить индивидуальные условия.

ВАЖНО! Организация не имеет права обязывать клиента в приобретении тех или иных услуг под предлогом отказа оформления договора.

Условия и обязанность обязательного страхования регламентируются положениями законодательных документов. Не заключение таких договоров может спровоцировать наступление ответственности. Примером такого страхования является ОСАГО, обязательное для всех автолюбителей.

Другие виды страхования

Классификация на основании объекта зависит от того, на что направлена страховка. В случае имущества – это материальные вещи. При страховании жизни – это жизнь и физическое состояние человека. Когда страхуется ответственность, снижаются риски за причиненный вред другим людям.

Личное страхование

В таком виде организация принимает на себя ответственность осуществить выплаты при наступлении событий, приведших к смерти или вреду состояния застрахованного.

https://www.youtube.com/watch?v=8Gqu0GzO3QA

Такими программами являются:

- жизни;

- от несчастных происшествий;

- врачебной помощи;

- обеспечения по достижению определенного возраста;

- на случай утраты работоспособности.

Страхование имущества

В такой ситуации происходит защита материальных ценностей от рисков:

- возгорания, потопа и других стихийных происшествий;

- проблем с инженерными системами домов;

- порчи ценностей другими людьми;

- кражи и др.

При этом застраховать свое имущество может любой человек или предприятие. А если произойдет событие, предусмотренное соглашением, компания-страховщик обязуется выплатить понесенный ущерб.

Договора ответственности

В данном случае происходит защита финансовых интересов лиц, связанная с необходимостью возмещения нанесенного ими ущерба другим людям. Если случится так, что вы нанесете непреднамеренный вред состоянию другого человека или его вещам, выплаты производит страховая компания.

Защита предпринимательских рисков

Такой вид предусматривает защиту от понесения убытков или неполучения доходов от ведения бизнеса при условии невыполнения другими сторонами своих обязательств или возникновения ситуаций, не зависящих от владельца.

Правовое регулирование страхования

Основными актами, регулирующими страховые отношения, являются ГК РФ и Закон РФ № 5015-1. Также в данной сфере имеют силу и другие нормативные акты, такие как:

- Указ Президента «Об обязательном личном страховании пассажиров».

- Документы МинФина «О территориальных органах страхового надзора», «Правила формирования страховых резервов», «Условия лицензирования страховой деятельности» и др.

Таким образом, сущность страхования заключается в защитите от воздействия разнообразных факторов, вызывающих негативные последствия. Ответственность за них берет на себя страховая организация.

o-strahovanii/chastye-voprosy/strakhovanie-eto.html

💡 Видео

Страхование Жизни: зачем и как выбрать? Виды страхования жизни и здоровьяСкачать

Откуда страховая компания берет деньгиСкачать

Для чего нужно страхование? // Какие виды добровольного страхования существуют? 14+Скачать

Страхование автомобиля это маловерие?Скачать

8.7. СтрахованиеСкачать

Страховые взносыСкачать

Накопительное страхование жизни - мифы и правда | Подводные камни | О чем молчат?Скачать

Страхование жизни, Ожидание и реальность/ Страховка которая нарушает права человека/Скачать

Накопительное страхование жизни что это такое и как оно работаетСкачать

Дешёвое страхование ипотеки • Страхование ипотеки каждый год • Страховка при ипотеке в СбербанкеСкачать

Выгодоприобретатель в договоре страхования — это кто? #страхование #страховкаСкачать

Что такое КАСКО простым языком?Скачать

СДЕЛАЙ ЭТО👍 #страхование #страховка #онлайн #имущество #ипотека #россияСкачать

Что такое титульное страхование недвижимости и есть ли от него польза?Скачать

Страхование врачебной ответственности. Что это такое?Скачать

Страхование жизни и здоровья в Сбербанке. Обзор условийСкачать

Что такое ОСАГО / Простым языкомСкачать