Банковские сбережения граждан страхуются с конца 2003 года. Государство решилось на это, чтобы вернуть доверие населения к вкладам, которые неоднократно обесценивались в период экономических реформ.

Вначале страховались только накопления частных лиц, но затем, с января 2014 года, к ним добавились расчетные счета индивидуальных предпринимателей. С начала 2019 года вводится страхование вкладов юридических лиц в банках, но только в тех случаях, если они являются малыми предприятиями.

Федеральный закон, предусматривающий подобные нововведения, вступит в силу с 1-го января.

- Страхование вкладов юридических лиц – 2018: как есть

- Страхование вкладов юридических лиц в банках – 2019: как будет

- Закон страхования вкладов юридических лиц: что еще изменилось

- Почему страхование банковских вкладов юридических лиц не стало всеобщим

- Страхование вкладов ИП и малым предприятиям: как это работает

- Условия страхования вкладов и счетов

- Какие денежные средства не будут застрахованы

- Как работает система страхования вкладов

- Алгоритм действий для получения возмещения по вкладам

- Есть ли шанс вернуть сумму свыше 1,4 млн?

- Что изменилось с 1 октября 2020 года для юрлиц

- Кто получил право на страховку в размере до 10 млн руб

- Как рассчитывается возмещение в повышенном размере

- Страхование вкладов юридических лиц в банках на территории России

- Распространяется ли обязательное государственное страхование на вклады юридических лиц?

- Решается ли данная проблема на законодательном уровне?

- Почему государство не хочет страховать депозиты средних предприятий и компаний?

- Какой выход из ситуации?

- Страхование вкладов юридических лиц в банках РФ в 2020 году

- Страхование вкладов юридических лиц в банках

- Распространяется ли обязательное государственное страхование на вклады юридических лиц?

- Решается ли данная проблема на законодательном уровне?

- Почему государство не хочет страховать депозиты средних предприятий и компаний?

- Какой выход из ситуации?

- Страхование вкладов микропредприятий

- Добровольное страхование юридического вклада

- Cтрахование вкладов — юридических лиц в банках, программа, проблемы

- Что это такое

- Закон

- Какие действуют программы

- Какие вклады подлежат страхованию

- Валютные вклады

- Проблемы

- Вклады юридических лиц в банках

- : Андрей Мельников: страхование вкладов

- Страхование вкладов юридических лиц в банках

- Страхование депозитов юридических лиц в банках

- Почему государство не хочет страховать такие депозиты?

- Какие действуют программы?

- Какие вклады можно застраховать?

- Какие депозиты не подлежат страхованию?

- Как оценить целесообразность страхования?

- Преимущества и недостатки страхования вкладов юридических лиц

- 🎦 Видео

Страхование вкладов юридических лиц – 2018: как есть

Сейчас обязательное страхование денежных средств, хранящихся на счетах организаций, не осуществляется. Если у банка отбирают лицензию, и он перестает работать, юридические лица могут рассчитывать на возврат «зависших» денег только в качестве кредиторов третьей очереди. То есть, погашение задолженности перед ними либо вообще становится «эфемерным», либо его приходится очень долго ждать.

По ныне действующему закону (№ 177-ФЗ от 23.12.2003), страхованию подлежат лишь денежные средства, размещенные на вкладах (счетах) физических лиц и индивидуальных предпринимателей.

В одном «прогоревшем» банке можно вернуть 100% от суммы вклада, но не больше 1 400 000 рублей по всем вкладам в этом банке в совокупности.

Максимальный предел страхового возмещения до декабря 2014 года был в два раза меньше и составлял 700 000 рублей.

Юридические лица вправе в добровольном порядке (за счет собственных средств) оформить страховку денег, доверенных банку.

Страхование вкладов юридических лиц в банках – 2019: как будет

Законодатели решили пойти навстречу малому бизнесу, позволив страховать суммы, размещенные на счетах небольших предприятий. Крупным коммерческим организациям, со значительным оборотом средств, легче защититься от последствий разорения банка или пережить их наступление. А для малых предприятий это часто грозит собственным банкротством.

С учетом большой уязвимости малого бизнеса был принят федеральный закон о страховании вкладов юридических лиц № 322-ФЗ от 03.08.2018.

Вернее, он вносит коррективы в закон о страховании вкладов физлиц в банках РФ № 177-ФЗ, меняя в нем даже название.

Поскольку со следующего года будут страховаться и счета организаций (хотя и не всех), а не только физлиц и ИП, документ станет именоваться законом «О страховании вкладов в банках РФ».

С наступлением 2019 года микроорганизации и малые предприятия, в случае отзыва лицензии у банка, смогут получить страховое возмещение. Его максимальный размер тоже ограничен суммой в 1 400 000 рублей. Деньги от АСВ (Агентства по страхованию вкладов) перечислят на счет, указанный в заявлении клиента.

Страхование вкладов малых предприятий коснется организаций, включенных на дату страхового случая в Единый реестр субъектов малого и среднего предпринимательства (его ведет ФНС). Организации, вносимые в реестр, должны соответствовать критериям, установленным для малого бизнеса:

- микропредприятие – в штате работает не больше 15 человек, а годовой доход фирмы не превышает 120 000 000 рублей;

- малое предприятие – в штате работает не больше 100 человек, а годовой доход не превышает 800 000 000 рублей.

Также имеются ограничения по уставному капиталу ООО – не менее 51% от общей суммы должно принадлежать физлицам или организациям среднего/малого предпринимательства.

Закон страхования вкладов юридических лиц: что еще изменилось

Федеральным законом № 322-ФЗ от 03.08.2018 введены и другие новшества. В частности, АСВ уполномочено бесплатно запрашивать и проверять информацию о лицах, действующих от имени «малых» компаний без доверенности. Это касается даже тех данных, доступ к которым ограничен.

https://www.youtube.com/watch?v=KxWwcnn8rKo

Если же и само малое предприятие на момент страхового возмещения будет признано банкротом, деньги поступят на счет должника, используемый в ходе конкурсного производства.

Почему страхование банковских вкладов юридических лиц не стало всеобщим

Представители крупных компаний, деловая элита не раз высказывались о том, что ввести страхование вкладов малого бизнеса недостаточно, и систему страховки необходимо распространить на всех юридических лиц. Однако у такой точки зрения немало противников, одним из которых является Центробанк. Он поддержал идею возмещения денежных средств только малым предприятиям.

Руководство ЦБ полагает, что крупные компании обладают слишком большим капиталом, и его страхование будет обременительно для банков. В результате этого может существенно подняться ставка по кредитам для рядовых граждан.

Также возможна ситуация регистрации вкладов в банке на разные юридические лица, хотя фактически они принадлежат одному выгодополучателю.

Страхование вкладов юридических лиц в банках РФ, множественные выплаты по ним в подобных случаях дискриминируют положение других вкладчиков – граждан и ИП.

Видео:Безотзывные вклады - проблема для людей, банки рады. Государственное страхование вкладов ограничат?Скачать

Страхование вкладов ИП и малым предприятиям: как это работает

Последние несколько лет ЦБ активно отзывает лицензии у банков. В результате такой «чистки» страдают и обычные физлица, хранящие деньги в банках, и бизнес, размещающий в них денежные средства.

До недавнего времени юрлица, как кредиторы третьей очереди, в случае банкротства банка или отзыва у него лицензии могли рассчитывать на возврат своих средств лишь после вкладчиков из числа физлиц и работников банка. Это означало, что фактически рассчитывать им было не на что.

Многие предприятия в результате банкротились либо сталкивались с серьезными финансовыми проблемами.

Однако Федеральный закон от 3.08.2018 № 322-ФЗ внес в ситуацию коррективы. С 1 января 2019 года система страхования вкладов и счетов физлиц в российских банках распространилась на микропредприятия и малый бизнес. Но под страхование попадают средства не всех предприятий, а только тех, которые соответствуют определенным требованиям.

С 1 октября 2020 года максимальное страховое возмещение для ряда случаев увеличили до 10 млн руб. (Федеральный закон от 25.05.2020 № 163-ФЗ).

Подробнее остановимся на следующих вопросах:

Условия страхования вкладов и счетов

Федеральный закон от 3.08.

2018 № 322-ФЗ четко устанавливает, что право на получение страховой выплаты в случае отзыва у банка лицензии возникает только в том случае, если на день возникновения страхового случая сведения о предприятии содержатся в Едином реестре субъектов малого и среднего предпринимательства. Поэтому, если по какой-то причине вас до сих пор нет в реестре или содержащиеся в нём данные некорректны, то есть повод решить эти проблемы с помощью специального сервиса.

Стоит отметить, что исключение сведений о вкладчике из реестра после наступления страхового случая не лишает его права на возмещение по вкладам.

Чтобы попасть в реестр, нужно соответствовать ряду критериев. Так, например, среднесписочная численность работников за предшествующий календарный год для микробизнеса не должна превышать 15 человек, а для малого бизнеса — не более 100 человек. Есть ограничения по предельным значениям дохода за предшествующий календарный год: для микробизнеса — 120 млн руб., для малого бизнеса — 800 млн руб.

Закон предусматривает страхование денег в рублях и иностранной валюте, размещенных на основании договора банковского вклада или банковского счета в банке — участнике системы страхования вкладов (ССВ), который вправе привлекать во вклады денежные средства физлиц.

https://www.youtube.com/watch?v=IclGuLlaOdg

Размер страхового возмещения с 1 января 2019 года для малого предприятия устанавливается в рублях. В этом случае работают те же правила, что и для физлиц: это 100 % суммы всех застрахованных обязательств банка перед вкладчиком (за вычетом суммы встречных требований банка к вкладчику), но в совокупности не более 1,4 млн руб.

В случае с валютным вкладом сумма возмещения пересчитывается по курсу ЦБ на дату наступления страхового случая.

Обратите внимание на то, что, если вы храните деньги на нескольких счетах в одном банке, сумма компенсации всё равно ограничится максимальным размером страхового возмещения, то есть 1,4 млн руб. Но если вы имеете вклады в разных банках, то в каждом из них вы вправе рассчитывать на возмещение в пределах максимального размера.

Какие денежные средства не будут застрахованы

- размещенные на банковских счетах или во вкладах адвокатов, нотариусов и иных лиц, если такие банковские счета (вклады) открыты для осуществления профессиональной деятельности;

- размещенные в банковские вклады, внесение которых удостоверено депозитными сертификатами;

- переданные банкам в доверительное управление;

- размещенные в зарубежных филиалах российских банков;

- электронные деньги;

- размещенные на номинальных счетах (исключение — номинальные счета, которые открываются опекунам или попечителям и бенефициарами по которым являются подопечные);

- размещенные в субординированные депозиты;

- размещенные юрлицами или в их пользу, за исключением денежных средств, размещенных малыми предприятиями или в их пользу;

- на счетах эскроу.

Как работает система страхования вкладов

Если у банка отзывается лицензия на осуществление банковских операций, то вкладчику (физлицу, ИП) в короткие сроки выплачивается компенсация: возмещение по вкладам в установленном размере. Если производится ликвидация банка, то расчеты с вкладчиком в части, превышающей указанную выплату, проводятся в ходе ликвидационных процедур.

Возвращением денежных средств занимается специальная организация — Агентство по страхованию вкладов. А выплата возмещения по вкладам производится через уполномоченный банк-агент.

Хотите открыть расчетный счет, но еще не определились с выбором банка? Ознакомьтесь с особыми условиями от банков-партнеров Контур.Бухгалтерии.

Отправить заявку

Алгоритм действий для получения возмещения по вкладам

Вам нужно дождаться объявления начала выплат от Агентства страхования вкладов. Обычно это происходит через две недели после наступления страхового случая.

Как только начинаются выплаты, вы:

1. Заполняете заявление о выплате возмещения по специальной форме и направляете в адрес Агентства или банка-агента.

Сделать это можно тремя способами:

- Прийти в выбранный Агентством банк-агент и заполнить заявление о выплате страховки на месте. Для этого потребуется паспорт.

- Направить заявление по почте в адрес Агентства (109240, г. Москва, ул. Высоцкого, д. 4). Если размер возмещения составляет более 3 000 руб., то подпись на заявлении должна быть удостоверена у нотариуса. Также к письму прилагается копия паспорта.

- Представить заявление в самом Агентстве. Не забудьте паспорт.

Деньги будут переведены на указанный счет (по вкладам, открытым в связи с предпринимательской деятельностью, выплата страховки осуществляется только переводом на другой счет в действующем банке или иной кредитной организации). Период выплат — в течение трех рабочих дней со дня представления необходимых документов.

Существует ограничение по сроку подачи документов — нужно успеть это сделать в течение периода ликвидации банка. Те, кто опоздает, получит свои деньги только в исключительных случаях (тяжелая болезнь, длительная загранкомандировка, воинская служба и т.д.).

За выплатой возмещения по вкладам может также обратиться уполномоченное лицо (представитель). Ему потребуется заявление и паспорт, а также нотариально удостоверенные доверенности.

Есть ли шанс вернуть сумму свыше 1,4 млн?

Шанс есть. Те, у кого после выплаты возмещения остается непогашенной часть обязательств банка по вкладам, сохраняют право на получение оставшейся части.

https://www.youtube.com/watch?v=-wwYqoLhXqk

Что для этого нужно сделать? Предъявить банку требование кредитора для получения остатка вклада в ходе конкурсного производства. Вам придется заполнить соответствующий раздел в заявлении о выплате возмещения, когда вы будете обращаться в подразделение банка-агента. Подтверждать право требования по остаткам вкладов какими-то документами не нужно.

При страховом случае, связанном с введением моратория на удовлетворение требований кредиторов, остаток вклада может быть получен вкладчиком после окончания действия моратория.

Что изменилось с 1 октября 2020 года для юрлиц

Дополнительно к средствам малых предприятий под страхование начали попадать вклады, которые разместили следующие категории юрлиц:

1. Некоммерческие организации, чьи сведения есть в ЕГРЮЛ и которые осуществляют деятельность:

- как товарищества собственников недвижимости, в том числе дачное некоммерческое товарищество, садоводческий, огороднический или дачный потребительский кооператив, садоводческое, огородническое или дачное некоммерческое партнерство;

- как потребительские кооперативы, исключение — некредитные финансовые организации;

- казачьи общества (должны быть в реестре казачьих обществ в РФ);

- общины коренных малочисленных народов РФ;

- религиозные организации;

- благотворительные фонды.

2. Некоммерческие организации — исполнители общественно полезных услуг из соответствующего реестра

Под страхование не попадут деньги некоммерческих организаций, которые являются иностранным агентом и сведения о которых есть в реестре некоммерческих организаций, выполняющих функции иностранного агента, или в их пользу.

3. Юрлица с открытыми специальными счетами для формирования и использования средств фонда капремонта общего имущества в многоквартирном доме.

Кто получил право на страховку в размере до 10 млн руб

С 1 октября 2020 года вступили в силу поправки Федерального закона от 25.05.2020 № 163-ФЗ.

Теперь вкладчик-физлицо вправе претендовать на повышенный размер страхового возмещения, если на его счетах на дату страхового случая есть денежные остатки, поступившие в безналичном порядке в связи с особыми обстоятельствами:

- реализация жилого помещения, земельного участка, на котором расположен жилой дом, садовый дом, иные строения;

- получение наследства;

- возмещение ущерба, причиненного жизни, здоровью или личному имуществу, получение соцвыплат, пособий, компенсационных и иных выплат из ч. 2 ст. 13.7 Федерального закона от 23.12.2003 № 177-ФЗ (страховые выплаты по договору обязательного имущественного страхования и по договору обязательного личного страхования и т.д.);

- исполнение решения суда;

- получение грантов в виде субсидий.

Как рассчитывается возмещение в повышенном размере

Расчет производится исходя из 100 % остатка (на дату страхового случая) денег, поступивших на счет вкладчика в связи с особыми обстоятельствами.

Страховая сумма в пределах 10 млн руб. включает в том числе выплату в 1,4 млн руб. по общим основаниям. При этом 1,4 млн руб. вкладчик получает в обычном порядке — ему не нужно представлять дополнительные документы.

С суммой сверх стандартной ситуация иная: придется заполнить специальное заявление по форме Агентства страхования вкладов.

Кроме того, в некоторых случаях закон обязывает представить соответствующие документы для подтверждения особых обстоятельств.

Видео:Крах банков начался. Большие проценты по вкладам, стоит ли?Скачать

Страхование вкладов юридических лиц в банках на территории России

MyStrahoi.ru

Депозитное страхование защищает деньги вкладчика, если в силу каких-либо причин, банк не может выполнить свои обязательства.

Такой вид защиты вкладов юридических лиц в банках формируется путём процентных отчислений от остатка средств на счету и действует либо в связи с отзывом у банка лицензии и его ликвидацией, либо с его банкротством, если заключено соответствующее заключение.

На обязательной основе такой вид защиты депозита положен клиентам, предпринимателям и малым предприятиям. Процедуры возмещения финансовых средств совершаются агентством по страхованию вкладов. Размер страховых отчислений со стороны кредитной организации в таком случае составляет 0,15 процента расчетной базы за расчетный период.

На добровольной основе компания имеет возможность таким образом защитить свой депозит, если она заключит соглашение с организацией, оказывающей услуги по защите финансовых интересов, и будет регулярно производить необходимые отчисления.

Распространяется ли обязательное государственное страхование на вклады юридических лиц?

Депозиты граждан и организаций малого бизнеса защищены согласно законодательству РФ. Более крупному бизнесу такая процедура не полагается.

https://www.youtube.com/watch?v=czUPq7VXldU

В условиях невозможности исполнения банком его функций, компаниям компенсируют финансовые накопления, в очерёдности исполнения банком финансовых договорённостей, прежде всего по вкладам клиентов и займодателей.

На практике вероятность получить компанией компенсацию по депозиту очень мала.

Решается ли данная проблема на законодательном уровне?

Касательно защиты депозитов, начиная с первого дня 2019 года, произошёл ряд изменений, и в силу вступил закон N 322-ФЗ от 03.08.2018.

Согласно ему обязательность депозитного страхования банком совершается по отношению к юридическим лицам, а точнее к категории малых предприятий.

Данная принадлежность должна быть подтверждена в едином реестре субъектов малого и среднего предпринимательства.

Почему государство не хочет страховать депозиты средних предприятий и компаний?

Центробанк всё ещё высказывается против идеи включения в систему обязательного страхования организаций в категориях среднего и крупного бизнеса.

ЦБ считает, что защита вкладываемых денег крупных предприятий, которые располагают весьма крупным капиталом, может в результате создать значительные убытки для самих банков.

Впоследствии, у финансового учреждения появится необходимость повысить процентную ставку для всех услуг по кредитам, в ряде которых те, которые предоставляются обычным клиентам.

Большое число компаний создаёт депозитные счета в одном банке, проводя их регистрацию на разные организации, которые фактически находятся во владении одного хозяйствующего субъекта.

Страховка по вкладу должна быть уплачена по всем депозитам в отдельности и такое положение неверно по отношению к остальным клиентам, ведь исходя из общего числа всех вкладов они имеют возможность предъявлять свои права на возмещение по страховому соглашению в размере, не превышающем 1,4 млн рублей.

Кроме того, о чём говорилось выше, по мнению Центробанка, юридические лица изначально должны правильно организовать систему по оценке и управлению финансовыми рисками. Это значит, что средний и крупный бизнес не нуждаются в обеспечении государством протекции в ситуациях вероятных финансовых рисков. К тому же большинство компаний соглашения о защите с банками не заключают.

Какой выход из ситуации?

С момента вступления в силу Федерального закона от 03.08.2018 N 322-ФЗ, обязательное страхование вкладов стало доступно малому бизнесу.

Этот шаг, принятый на государственном уровне, указывает на тенденции изменения отношения к обязательной защите денежных средств юридических лиц, как на законодательном уровне, так и на уровне банковской политики.

Такое решение должно способствовать увеличению доли субъектов хозяйствования из группы малого бизнеса в создании банковских депозитов, улучшению положения малых игроков на рынке, укреплению экономики страны и создания лучших условий для развития и роста числа предприятий малого бизнеса.

На сегодня, однако, не стоит ожидать, что в ближайшее время что-то изменится в отношении более крупных предприятий. Для этого необходимо совершенствование и оптимизация законодательства и механизмов в сфере банковского страхования депозитных счетов, и в результате развития банковской системы обязательное депозитное страхование станет доступно крупным предприятиям.

Видео:Как работает система страхования вкладов, как получить деньги при отзыве лицензии у банкаСкачать

Страхование вкладов юридических лиц в банках РФ в 2020 году

Депозитное страхование защищает деньги вкладчика, если в силу каких-либо причин, банк не может выполнить свои обязательства. Такой вид защиты вкладов юридических лиц в банках формируется путём процентных отчислений от остатка средств на счету и действует либо в связи с отзывом у банка лицензии и его ликвидацией, либо с его банкротством, если заключено соответствующее заключение.

Страхование вкладов юридических лиц в банках

На обязательной основе такой вид защиты депозита положен клиентам, предпринимателям и малым предприятиям. Процедуры возмещения финансовых средств совершаются агентством по страхованию вкладов. Размер страховых отчислений со стороны кредитной организации в таком случае составляет 0,15 процента расчетной базы за расчетный период.

На добровольной основе компания имеет возможность таким образом защитить свой депозит, если она заключит соглашение с организацией, оказывающей услуги по защите финансовых интересов, и будет регулярно производить необходимые отчисления.

Распространяется ли обязательное государственное страхование на вклады юридических лиц?

Депозиты граждан и организаций малого бизнеса защищены согласно законодательству РФ. Более крупному бизнесу такая процедура не полагается.

https://www.youtube.com/watch?v=czUPq7VXldU

В условиях невозможности исполнения банком его функций, компаниям компенсируют финансовые накопления, в очерёдности исполнения банком финансовых договорённостей, прежде всего по вкладам клиентов и займодателей.

На практике вероятность получить компанией компенсацию по депозиту очень мала.

Решается ли данная проблема на законодательном уровне?

Касательно защиты депозитов, начиная с первого дня 2019 года, произошёл ряд изменений, и в силу вступил закон N 322-ФЗ от 03.08.2018.

Согласно ему обязательность депозитного страхования банком совершается по отношению к юридическим лицам, а точнее к категории малых предприятий.

Данная принадлежность должна быть подтверждена в едином реестре субъектов малого и среднего предпринимательства.

Почему государство не хочет страховать депозиты средних предприятий и компаний?

Центробанк всё ещё высказывается против идеи включения в систему обязательного страхования организаций в категориях среднего и крупного бизнеса.

ЦБ считает, что защита вкладываемых денег крупных предприятий, которые располагают весьма крупным капиталом, может в результате создать значительные убытки для самих банков.

Впоследствии, у финансового учреждения появится необходимость повысить процентную ставку для всех услуг по кредитам, в ряде которых те, которые предоставляются обычным клиентам.

Большое число компаний создаёт депозитные счета в одном банке, проводя их регистрацию на разные организации, которые фактически находятся во владении одного хозяйствующего субъекта.

Страховка по вкладу должна быть уплачена по всем депозитам в отдельности и такое положение неверно по отношению к остальным клиентам, ведь исходя из общего числа всех вкладов они имеют возможность предъявлять свои права на возмещение по страховому соглашению в размере, не превышающем 1,4 млн рублей.

Кроме того, о чём говорилось выше, по мнению Центробанка, юридические лица изначально должны правильно организовать систему по оценке и управлению финансовыми рисками. Это значит, что средний и крупный бизнес не нуждаются в обеспечении государством протекции в ситуациях вероятных финансовых рисков. К тому же большинство компаний соглашения о защите с банками не заключают.

Какой выход из ситуации?

С момента вступления в силу Федерального закона от 03.08.2018 N 322-ФЗ, обязательное страхование вкладов стало доступно малому бизнесу.

https://www.youtube.com/watch?v=l5THYvlVIko

Этот шаг, принятый на государственном уровне, указывает на тенденции изменения отношения к обязательной защите денежных средств юридических лиц, как на законодательном уровне, так и на уровне банковской политики.

Такое решение должно способствовать увеличению доли субъектов хозяйствования из группы малого бизнеса в создании банковских депозитов, улучшению положения малых игроков на рынке, укреплению экономики страны и создания лучших условий для развития и роста числа предприятий малого бизнеса.

На сегодня, однако, не стоит ожидать, что в ближайшее время что-то изменится в отношении более крупных предприятий. Для этого необходимо совершенствование и оптимизация законодательства и механизмов в сфере банковского страхования депозитных счетов, и в результате развития банковской системы обязательное депозитное страхование станет доступно крупным предприятиям.

Страхование вкладов микропредприятий

Хозяйствующий субъект, чей статус подтверждён в едином реестре субъектов малого и среднего предпринимательства, попадает в сферу реализации Федерального закона N 322-ФЗ от 03.08.2018.

В категории микробизнеса среднесписочная численность работников за прошедший год должна быть в пределах 15, тогда как для малых предприятий может составлять число менее 100 человек. Что касается доходов, то для микропредприятий доход составляет не более 120 млн. рублей за прошедший календарный год, для малого бизнеса не более 800 млн. рублей.

В ситуации выписывания предприятия из реестра уже после наступления страхового случая, не исключается возможность на компенсирование по депозиту.

Закон позволяет страхование финансовых средств в рублях и иностранной валюте, вложенными клиентами на основании соглашения при открытии банковского вклада или счета.

Безусловно, банку необходимо числиться среди членов системы страхования вкладов (ССВ),и по позволению Центробанка привлекать в депозиты финансы клиентов.

Для малого бизнеса сумма депозитной компенсации устанавливается в рублях и его максимальное значение составляет то же, что и для обычных граждан, и равно 100% суммы всех застрахованных договорённостей банка перед вкладчиком, за минусом встречных обязательств вкладчика, однако составляет она по итогу расчётов сумму не более, чем 1,4 млн. руб.

Если депозит создан в иностранной валюте, то компенсация рассчитывается путём перерасчёта по курсу Центрального Банка на дату наступления страхового случая.

Если вкладчик имеет более одного депозита в одном банке, компенсирование исчисляется по каждому из вкладов пропорционально их размерам, но не более 1 400 000 рублей в совокупном размере.

При обладании депозитами в различных банках клиент имеет полное право на максимальное компенсирование по каждому счёту. Таким образом, предприятия как микробизнеса, так и малого теперь находятся в сфере влияния федерального закона об обязательном страховании вкладов.

Добровольное страхование юридического вклада

Любое предприятие среднего и крупного бизнеса вправе добровольно разместить свой вклад в банке.

Но когда дело касается защиты вклада, оказывается, что компании в большинстве своём, неохотно стремятся его застраховать.

Это вызвано во многом жёсткими условиями страхования со стороны специализированных организаций, рискованностью данной процедуры, и малыми размерами компенсаций по сравнению с тем, какие суммы находятся на счёту.

Со стороны банков, нежелание создавать защитные механизмы для депозитов крупных игроков рынка обусловлено их низкой самоокупаемостью.

Для защиты своих денежных средств, предприятие среднего и крупного хозяйствования могут использовать два пути:

- Первый путь представляет собой заключение договора с кредитной организацией.

- Второй путь — это подписание договора о защите депозита со страховой компанией.

Но стоит отметить, что зачастую страховые компании неохотно заключают договора с банками. Что ещё более усложняет сложившуюся ситуацию. Однако, в дальнейшем данная проблема будет решена.

Видео:Какие самые худшие банки в РФ в 2023 году. ТОП худших банков РоссииСкачать

Cтрахование вкладов — юридических лиц в банках, программа, проблемы

Благодаря системе обязательного страхования вкладов физические лица могут спать спокойно, ведь будет обеспечено уверенность вкладчика в завтрашнем дне.

Но что собой представляет страхование, когда оно возможно и кому доступно? Какая максимальная сумма может быть возмещена? Рассмотрим, что об этом говорится в законодательстве РФ.

Что это такое

Страхование вкладов – специальный механизм, направлен на защиту накопленных финансов, которые хранятся на счету в банке.

В том случае, если банковские учреждения не смогут в виду определенных обстоятельств вернуть средства вкладчику, то за них это сделает Агентство по страхованию вклада.

Принцип страхования такого рода – физические лица передают деньги банку, открывая вклад. При этом не нужно будет заключать какой-либо дополнительный договор, банк сам обязан решить такой вопрос.

Затем каждый квартал банк перечисляет Агентству взнос в сумме 0,1% от размера депозита. То есть, страховка оплачивается из будущей прибыли вклада, и необходимости перечислять дополнительные средства гражданам не возникает.

Закон

Регулируется страхование вкладов законодательством РФ, законом от 23.12.2003 г. № 177-ФЗ. Применяется такой нормативный акт относительно вкладчиков и остальных физлиц, которые открыли банковский счет, кроме ИП.

https://www.youtube.com/watch?v=g5s09oi4dRo

Могут страховаться только вклады и банковские счета в государственной и иностранной валюте, если они открываются в пределах России. Гарантии, что указаны в законе, рассчитаны и для счета, и для вклада физического лица.

Возмещение по вкладу в банковском учреждении (если наступил один из страховых случаев), уплачивается вкладчикам в размере 100% от средств, которые были внесены на счет, но не больше 1 400 000 руб.

При условии, что гражданин имеет не один вклад, и внесенные средства превысили сумму страховой выплаты, выплата производится по каждому вкладу в пропорции его размера.

Финансовая основа системы – Фонд обязательного страхования вклада. К источникам, которые формирует Фонд, относятся имущественные взносы государственных структур, взносы страхования банка и прибыль от инвестирования средств. Страховой взнос должен перечисляться один раз в квартал.

Обращаясь в банк за возмещением, вкладчик должен подготовить такой перечень справок:

- заполненную форму заявления, которая утверждена Агентством;

- паспорт;

- доверенность на осуществление действий, если от имени вкладчика обращается другое лицо.

Какие действуют программы

Банковское страхование представлено такими видами программ:

- Программа страхования для сбережения и вклада, которая дает возможность копить конкретную сумму к указанной дате, или позволяет формировать денежные резервы на тот случай, когда возникают непредвиденные ситуации.

- Программа страхования для заемщика кредита, при которой возможно создание комплексной страховой защиты на тот случай, если заемщик потеряет трудоспособность.

- Программа страхования для держателя банковской карты, которая направлена на компенсирование в том случае, когда возникнут непредвиденные обстоятельства (мошенничество в том числе).

Какие вклады подлежат страхованию

Застрахованы будут все средства, которые размещались на счету физического лица или на дебетовой пластиковой карточке.

Исключения:

- средства на счету частного лица – ИП, лиц без статуса юридического лица;

- средства на счету адвоката и нотариуса, который открывался для частной практики;

- вклад на предъявителей (удостоверенный сберегательным сертификатом на предъявителя в том числе);

- средства, которые передавались физическими лицами банковскому учреждению в доверительное управление;

- электронные деньги;

- вклад, который размещается в заграничном филиале банка РФ.

Возврат вклада возможен в 2 случаях, которые являются страховыми:

- если аннулировано или отозвано лицензию ЦБ банковского учреждения;

- если ЦБ запретил удовлетворять требования (введен мораторий) остальных кредиторов банка.

Такие ситуации могут возникнуть, если банк разорился или находится в затруднительном финансовом положении.

Выплата страховки начинается через 2 недели после наступления одного из таких случаев. Средства вкладчик может получить в другом банке или почтовым переводом.

Валютные вклады

Страхование вклада в валюте имеет такое отличие от страхования депозита другого вида: компенсация перечисляется в рублях. Расчет будет проводиться по курсу, который был установлен ЦБ на момент наступления страхового случая.

Сумма выплаты – 100%, но не больше 1 400 000 руб. Если сумма на счету была большей, то вкладчик имеет полное право требовать возмещения остатка.

Депозит и другой счет, что попадают под действие закона о страховании вклада физлица, будут застрахованы по умолчанию. Но стоит убедиться в том, что банки, в которых открываются счета, есть в реестре участников систем страхования государственного уровня.

Выплата по валютному вкладу в рублях может быть как выгодной, так и убыточной, если лицензию у банка отозвано не в самое подходящее время (когда курс упал).

Приведем пример:

Вы перевели в доллары сумму 500 тыс. руб., которую затем разместили во вклад. При конвертации учитывался курс 35 руб. Сумма депозита составила 14,3 тыс. долларов. Спустя год курс снизился до 30 руб., и как раз в это время у банка отозвано лицензию.

По истечению срока размещений вкладов вы смогли бы получить средства в полном объеме и проценты по ним, и при этом курс не имел бы значения.

Но в данном случае будет произведен перерасчет, и сумма возврата составит 429 тыс. руб. Остальные деньги вкладчик потеряет.

https://www.youtube.com/watch?v=A52v5s6WQiY

Если курс повысился до отметки 36 рублей за доллар, то сумма возврата составит 515 тыс. руб. и проценты. Получить сумму возмещения вкладчики могут в соответствии с общим порядком.

Проблемы

Основная проблема, которая мешает развитию страховой системы государства – игнорируются интересы страхователей. цель – страховщики, а страхователи выступают только средством, функционирование которого полностью зависимо от интересов страховщиков.

Не менее актуальной проблемой для развития страхования является низкий уровень платежеспособности физлиц и организаций со статусом юридического лица, которые выступают на стороне спроса. Требует совершенствования и страховая культура граждан и страховщиков.

Собственных средств и страховых резервов страховщиков РФ недостаточно для предоставления гарантии по крупному риску. Если такие взяты, то их перестраховывают за границей.

Среди юридических проблем стоит отметить, что необходимо решить вопрос о том, как взаимоувязать вклад и кредит. Существующей законодательной основы недостаточно.

Существуют и такие проблемы:

- банку нужно оплачивать проценты по вкладам. Граждане не желают платить свои проценты в качестве взноса на страхование;

- при наступлении страхового случая максимум возврата – 1 400 000. Такой факт вызывает много недовольства и недоверия к банковским учреждениям.

Особенно это отталкивает людей с высоким уровнем достатка, так как при многомиллионном вкладе получить только 1 400 000 тыс. при «прогорании» банка никто не согласится4

- в случае крупного кризиса, система страхования вкладов не сможет справиться с возникшими проблемами. В такой ситуации государству придется возмещать средства из резервного фонда РФ.

Большинство проблем возникает именно из-за недоработок закона о страховании, и поэтому ежегодно объемы оттока инвестиционного капитала за границу увеличиваются.

Вклады юридических лиц в банках

Согласно законодательным актам, банк может страховать вклад физического лица. Юридическим лицам такая возможность не предоставляется.

Часть бизнесменов, чтобы получить возмещение средств, осуществляют такие незаконные действия: они переводят деньги на счет физического лица.

Поэтому неоднократно поднимался вопрос о предоставлении права банку страховать вклады юрлиц. На данный момент страхование является добровольным для организаций.

То есть юридическое лицо самостоятельно может уплачивать страховые взносы. Процедуру страхования осуществляют страховые фирмы, которые и уплачивают суммы возмещения при закрытии банка.

Услуга страхования вклада юридических лиц также имеет много недостатков и недоработок, которые отталкивают и страховщиков, и страхователей.

Это вопросы:

- выбора банка;

- цены услуг;

- защиты самой страховой компании от возможных рисков финансового характера.

Изменения в законодательстве смогли бы решить большую часть таких проблем. Если решение о внесении поправок в закон будет утверждено, то появится еще один вопрос о механизмах выплат компенсаций.

К примеру, если ИП открыл один счет, на котором есть 600 000 руб. в виде дохода предпринимателя и 600 000 в виде накопления физического лица, то совокупная сумма страхования – 1 400 000. В отношении юрлиц есть несправедливость по этому вопросу.

Независимо от того, какой услугой банка вы воспользовались – взяли ссуду, кредит, открыли депозит, — необходимо разобраться в законных правах, которые позволят сберечь средства.

Многие из вкладчиков до сих пор не знают о возможности надежного страхования вклада или попросту не желают этого делать. А напрасно, ведь страхование является защитой внесенных сумм. Оно же оказывает дополнительную финансовую поддержку для банковского учреждения.

: Андрей Мельников: страхование вкладов

Видео:Правила начисления налога со вкладов в 2023 годуСкачать

Страхование вкладов юридических лиц в банках

В нестабильных экономических условиях деятельность многих компаний носит довольно рискованный характер. Для минимизации возможных негативных последствий юридические лица часто прибегают к страхованию вкладов в банках. Ведь это механизм способен обеспечить уверенность в сохранности средств при любых событиях.

- Страхование депозитов юридических лиц в банках

- Распространяется ли обязательное государственное страхование на вклады юридических лиц?

- Решается ли данная проблема на законодательном уровне?

- Почему государство не хочет страховать такие депозиты?

- Какой выход из ситуации?

- Добровольное страхование юридического вклада

- Какие действуют программы?

- Какие вклады можно застраховать?

- Какие депозиты не подлежат страхованию?

- Валютные вклады

- Как оценить целесообразность страхования?

- Преимущества и недостатки страхования вкладов юридических лиц

Страхование депозитов юридических лиц в банках

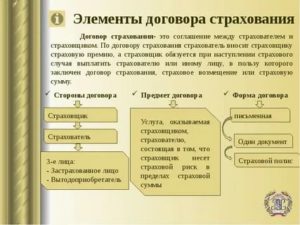

Страхование депозитов – представляет собой специальный механизм, который преимущественно направлен на защиту находящихся на счету в банке финансовых средств.

Суть этой процедуры заключается в том, что если по каким-то причинам банк не сможет погасить свои обязательства перед юридическим лицом, то вместо него эта обязанность будет переложена на агентство по страхованию вкладов.

https://www.youtube.com/watch?v=b7SCRMg_LmQ

Принцип такого рода страхования для компаний в значительной мере отличается от процедуры, которую проходят физические лица.

Так, при оформлении вклада в банк клиенту нет необходимости заключать дополнительные соглашения, ведь финансовое учреждение должно самостоятельно решить вопрос и каждые три месяца отчислять страховому агентству сумму равную 0,1% от размера депозита. То есть дополнительных действий со своей стороны вкладчик совершать не должен.

Однако, стоит отметить, что на данный момент эта процедура в обязательном порядке применяется только по отношению к физическим лицам. Для компаний она носит исключительно добровольный характер. В настоящее время применяется два вида страхования:

- Риски, ложатся на банк, в котором открыт депозитный счет.

- Компания самостоятельно страхует свои деньги.

На практике часто прибегают к мошенническим действиям для защиты своих финансов и переводят их на счета физических лиц. Но есть и другой более легальный путь для юридических лиц, стремящихся защитить свои вклады – заключение договора со страховой компанией и ежемесячная оплата страховки.

Обязательная защита вкладов на случай банкротства кредитного учреждения или приостановке его лицензии предусмотрена только для депозитов, которые внесли на счет физические лица. Открытие же подобных счетов с субъектами хозяйствования, а именно компаниями и предприятиями не предусматривает обязательного страхования.

В связи с этим компании при отсутствии дополнительных договоров и гарантий, могут рассчитывать на возврат суммы только после того, как банк погасит свои обязательства перед гражданами и кредиторами.

Почему государство не хочет страховать такие депозиты?

Большинство финансовых учреждений и страховых компаний довольно предвзято относиться к вопросу защиты вкладов юридических лиц и сознательно предлагает процентный порог невыгодный для большинства субъектов хозяйствования.

Это обуславливается тем, что по мнению таких учреждений, юридические лица не хотят защитить депозитный вклад в прямо его понимании, а только сохранить ту сумму, которая находиться на счету.

Рассматривать эту сумму как вклад позволяет то, что в кредитных учреждениях предусмотрено начисление минимальных процентов на остаток по счету согласно договору расчетно-кассового обслуживания.

Остаток средств на счетах величина не постоянная, а потому сумма страхования часто определяется неправильно. Кроме того, часто возникают ситуации, когда указанная в полисе сумма не соответствует полученному ущербу. Еще одним сдерживающим фактором выступает то, что компании, осуществляющие страхование, попросту отказываются работать с рядом банком.

Все эти факторы делают получение страховки вклада для юридического лица в банке или любой другой компании с молчаливого согласия государства практически невозможным.

Какие действуют программы?

На данный момент любое юридическое лицо может прибегнуть к одному из следующих способов защиты своих денег:

- Заключению договора с банком.

- Оформлению договора со страховой компанией.

Как правило, комплексны пакеты страхования для юридических лиц, включающие в себя и защиту депозитов, предлагают крупные агенты, такие как:

- ВТБ. (Страхование юридических лиц).

- Опора. (Страхование вкладов бизнеса).

- Сбербанк страхование (Комплексное страхование юридических лиц и ИП «Стабильный бизнес»).

На данный момент, актуальных предложений в этом сегменте довольно мало и для того чтобы сохранить свои деньги и при этом не стать жертвой кабальных процентов вкладчику придется серьезно заняться поиском.

Какие вклады можно застраховать?

В России юридическое лицо помимо получения процентов на остаток по-своему счету может сделать стандартный вклад в банк. На данный момент вопрос защиты таких депозитов законодательно не урегулирован. Однако, по общему правилу страхованию будут подлежать:

- Срочные вклады и до востребования (включая их разновидности).

- Счета и вклады индивидуальных предпринимателей.

- Депозиты, открываемые в иностранной валюте.

Нужно учесть, что банки, как правило, назначают минимальные проценты по вкладам компаний, а потому значительно эффективнее инвестировать средства в другие бизнес-проекты.

Какие депозиты не подлежат страхованию?

Для осуществления своей деятельности компании часто прибегают не только к оформлению депозитов, но и к другим формам сотрудничества с банками. Так, стоит учитывать, что страхованию не будут подлежать:

- Приобретенные сберегательные сертификаты.

- Счета, переданные в доверительное управление.

- Финансы, размещенные в иностранных филиалах банка.

Существует отдельный вид депозитов для юридических лиц. С его помощью компании могут разместить временно свободные денежные средства. Такой вклад регулируется теми же положениями, что и обычный, но не попадает под действие системы страхования.

Как оценить целесообразность страхования?

Многие юридические лица сознательно не хотят оформлять полис в связи с высокими страховыми взносами и другими негативными факторами. Однако, при наступлении страховых случаев договор с банком или агентом поможет сохранить средства.

https://www.youtube.com/watch?v=UO8E_7d4Id0

Для того чтобы понять насколько выгодно оформления страхования стоит проанализировать:

- Текущие экономические условия.

- Положение банка.

- Цену услуг.

- Доходность предложения.

- Средний остаток по счетам или размер депозита.

Если сумма депозита небольшая, а рейтинг банка внушительный, то без страховки можно вполне обойтись. Но в том случае если, есть основания полагать что у банка возникнут какие-то финансовые трудности или сумма вклада выше средней, стоит задуматься о подстраховке.

Преимущества и недостатки страхования вкладов юридических лиц

На данный момент система страхования в российском законодательстве урегулирована очень слабо. Этим и объясняется большой ряд недостатков, среди которых можно выделить:

- Нежелание страховщиков заключать договора такого рода.

- Высокие проценты для компаний.

- Несправедливое ограничение прав юридических лиц в сравнении с ИП и физическими.

К достоинствам, пожалуй, можно отнести только потенциальную выгоду при оформлении полиса, ведь выплата страховки может значительно превышать размер депозита.

Страхование вкладов юридических лиц в России требует серьезного развития и доработки со стороны законодателей. Ведь отсутствие элементарных норм регулирования ставит компании, предприятия, организации в невыгодное положение относительно других субъектов хозяйствования.

🎦 Видео

Страхование банковских вкладовСкачать

Страхование банковских вкладов не распространяется на электронные кошельки QIWI - Москва FMСкачать

Как избежать уплаты налога с банковского вклада: разберем на примерахСкачать

Государство может сейчас изъять или заблокировать наши вклады в банках? Что будет со сбережениями?Скачать

Как работает Агентство по страхованию вкладов?Скачать

Банк ВТБ украл крипту / Как банкиры обогащаются за счет клиентовСкачать

Страхование вкладов: кто получит 1,4 млн рублейСкачать

Киви банк (отзыв лицензии: как вернуть деньги и нужно ли платить кредит?) Qiwi bank !Скачать

Ирина Лобанова о защите вкладов юридических лицСкачать

Что делать если заблокировали счет по 115 ФЗ. Как спасти свои деньги от банкаСкачать

Сбербанк создает хитрые банковские вклады. Будьте внимательны!Скачать

Как работает Система страхования вкладовСкачать

Как выгодно положить деньги в банк на вклад / депозит ! Советы экспертаСкачать

Как Агентство по страхованию вкладов лишило вкладчиков их вкладовСкачать

У банка отозвана лицензия. Как вернуть деньги? Инструкция для физлиц и юрлиц (QIWI)Скачать