Вам доступен конструктор договоров. Просто авторизируйтесь на портале 1С-Старт и создайте свой договор страхования за 11 минут. Более подробный материал по договорам страхования ниже.

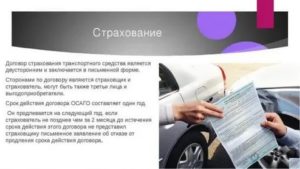

Страхование – это не обычная услуга в привычном понимании, когда клиент платит определенную сумму и в обязательном порядке получает удовлетворение какой-либо своей потребности.

По договору страхования страховщик обязуется выплатить страхователю или выгодоприобретателю страховую сумму только в случае наступления определенных обстоятельств — страхового случая.

Если страховой случай не наступил, то выплаты страховщиком не производятся, а сумма, уплаченная страхователем, ему не возвращается.

Для того, чтобы разобраться в договоре страхования, надо ознакомиться со следующими понятиями:

- Страховой случай – это обстоятельства, при наступлении которых страховщик выплатит страхователю оговоренную сумму. Такими обстоятельствами могут быть утрата или повреждение застрахованного имущества, причинение ущерба третьим лицам, достижение определенного возраста, наступление какого-либо события (потеря кормильца, заболевание, травма, рождение ребенка).

- Страховой риск – вероятность наступления страхового случая. Чем он выше, тем больше будет страховая премия.

- Страховая премия (страховые взносы) – это те выплаты, которые страхователь производит страховщику разово или периодически по договору страхования.

- Страховое возмещение (страховая сумма) выплачивается страхователю при наступлении страхового случая для возмещения стоимости застрахованного имущества, лечения застрахованного лица и т.д.

- Страховая стоимость – сумма, в которую было оценено застрахованное имущество или предпринимательский риск. Страховая стоимость не может быть выше страховой суммы.

- Что можно застраховать по договору страхования?

- Форма договора страхования

- Условия договора страхования

- Обязанность страхователя сообщить о существенных обстоятельствах и оценка страхового риска

- Особенности страхования товаров в обороте

- договора страхования

- Прекращение действия договора и его недействительность

- Виды договоров страхования

- Что из себя представляет договор страхования

- Какие виды договоров страхования существуют

- Договор страхования. Виды страхования

- Виды страхования

- Обязательное и добровольное страхование

- Страхование жизни СК Ренессанс Жизнь

- Виды страховых соглашений

- Стоимость страхования жизни

- Вариативность договоров страхования

- Условия договоров страхования жизни

- Гк рф глава 48

- Сущность и значение страхового договора

- Имущественное

- Личное

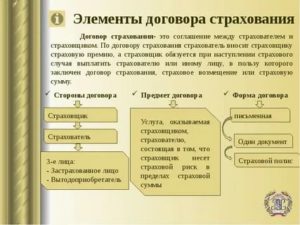

- Субъекты договора страхования

- Существенные условия

- Права и обязанности сторон

- 📺 Видео

Что можно застраховать по договору страхования?

Договоры страхования делятся на две группы — имущественного и личного. В свою очередь, по договору имущественного страхования можно застраховать:

- риски утраты, недостачи, порчи определенного имущества, в том числе товаров;

- риски ответственности перед третьими лицами (причинения вреда их жизни, здоровью или имуществу);

- риски гражданской ответственности за нарушение договора;

- риски предпринимательских убытков из-за нарушения своих обязательств контрагентами предпринимателя, в том числе риск неполучения ожидаемых доходов.

Закон запрещает страховать противоправные интересы, убытки от участия в лотереях, спорах, играх, а также расходы, к которым могут принуждать в целях освобождения заложников.

По договору личного страхования страхуются причинение вреда жизни или здоровья физического лица, достижение определенного возраста, наступление оговоренного события.

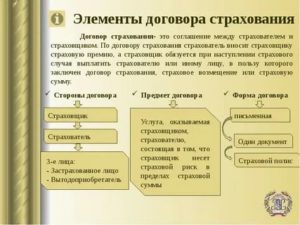

Страхование может быть обязательным и добровольным. Обязательное страхование возлагается законом на лиц, которые несут риск своей гражданской ответственности или обязаны страховать риски, связанные с жизнью, здоровьем, имуществом третьих лиц. Физическое лицо не может быть обязано законом к страхованию собственной жизни и здоровью.

В качестве примера обязательного страхования можно привести полисы ОСАГО (страхование ответственности владельцев транспортных средств) или страхование работников в ФСС за счет работодателя от вреда жизни и здоровью при несчастных случаях на производстве и профзаболеваний.

К обязательным видам страхования относят также страхование жизни и здоровья военнослужащих, судей и прокуроров, сотрудников полиции, таможенных и налоговых органов.

Федеральный закон, который регулирует конкретный вид обязательного страхования, должен определять субъектов и объектов страхования, срок действия договора, страховые случаи, минимальный размер страховой суммы.

Форма договора страхования

Договор страхования заключается в письменной форме, несоблюдение которой влечет за собой недействительность страхования (кроме обязательного государственного страхования).

Письменная форма может представлять собой единый документ в виде договора страхования или страховой полис.

Допускается применение разработанных страховщиком стандартных форм договора или полисов по отдельным видам страхования.

https://www.youtube.com/watch?v=Xvr1i3pfmwg

Закон различает понятия «действие договора страхования» и «действие страховой защиты». Так, договор уже может вступить в силу, а страховая защита наступит при определенных условиях. Например, при страховании груза по договору перевозки страховая защита начнется только после получения груза перевозчиком.

При регулярном страховании у одного и того же страховщика разных партий груза или товара на схожих условиях стороны могут заключить генеральный договор страхования. По этому договору страховая защита каждой конкретной партии начинается с момента начала перевозки и заканчивается при доставке застрахованного имущества до места назначения.

Условия договора страхования

К существенным, без согласования которых договор будет признан незаключенным, Гражданский кодекс относит следующие условия договора страхования:

- о застрахованном лице, имуществе или имущественном интересе;

- описание страхового случая, при наступлении которого у страховщика возникает обязанность выплатить страховое возмещение;

- размер страховой суммы;

- срок действия договора страхования.

Возможные объекты страхования указаны в статье 4 закона от 27.11.1992 № 4015-1 «Об организации страхового дела в Российской Федерации». К ним относят следующие имущественные интересы:

- дожитие физического лица до определенного срока или возраста;

- наступление каких-либо событий в жизни или смерти гражданина;

- причинение вреда здоровью в результате болезни, травмы или несчастного случая;

- оплата медицинской и лекарственной помощи;

- финансовые риски, в виде непредвиденных расходов и недополученных доходов;

- предпринимательские риски от нарушения договорных обязательств контрагентами или изменения условий деятельности;

- риски возникновения ответственности за причинение вреда третьим лицам (гражданам, организациям, муниципальным образованиям, субъектам РФ).

При описании страховых случаев рекомендуется приводить конкретный перечень тех ситуаций, на которые распространяется страховая защита.

Например, при страховании договорной ответственности по договору перевозки это может быть утрата груза в результате ДТП; при страховании жилья – пожар, затопление, стихийное бедствие. Также необходимо привести перечень обстоятельств, при которых страховая защита не действует.

Может быть оговорено, что страховщик не выплачивает страховое возмещение при хищении застрахованного имущества, его изъятия или уничтожения по распоряжению государственных органов и прочее.

Кроме того, существует так называемое имущественное страхование от всех рисков, если есть опасение, что не все страховые случаи можно сразу предусмотреть в тексте.

Такой договор страхования будет максимально защищать имущество страхователя, на случай уничтожения или порчи в результате возникновения любых опасных ситуаций, кроме прямо оговоренных договором.

Страховые выплаты при этом будут, конечно, выше, чем по договору с конкретно указанными страховыми случаями.

При определении размера страховой суммы надо обращать внимание на то, чтобы она не превышала страховую стоимость имущества. Под этой стоимостью законодательство подразумевает рыночную стоимость имущества (ст. 7 закона от 29 июля 1998 г.

№ 135-ФЗ). Обратная ситуация, когда страховая сумма установлена ниже, чем страховая стоимость, допускается статьей 949 ГК РФ.

В этом случае имущественное страхование будет являться неполным, возмещающим только часть ущерба, что отразится на размере страховых взносов.

Если страхователь намеренно завысит страховую стоимость имущества, то договор страхования по требованию страховщика будет признан недействительным, а страхователь обязан возместить страховой организации убытки.

Случай, когда один и тот же объект страхуется у нескольких страховых компаний, называется двойным страхованием.

В такой ситуации страховая сумма от каждого страховщика сокращается пропорционально уменьшению первоначальной страховой суммы.

https://www.youtube.com/watch?v=veTVErbP-Ng

При согласовании срока действия договора страхования надо знать о том, что:

- событие, происшедшее до наступления этого срока и после его окончания, не является страховым случаем, а значит, не влечет обязанности страхователя по выплате страховой суммы;

- по окончании срока действия страхователь не обязан больше выплачивать страховые взносы (хотя это и кажется очевидным, однако рассматривать возможность принудительного взыскания страховых взносов после истечения срока действия договора страхования пришлось ВАС РФ в определении от 7 декабря 2007 г. № 15409/07).

Территория страхования в общем случае не является существенным условием договора страхования, однако ее указание будет иметь важное значение при страховании такого имущества как транспорт, грузы, товары и другого движимого имущества. Можно оговорить территорию страхования и для недвижимости.

При указании в договоре территории страхования страховая защита, то есть обязанность возмещения ущерба страховщиком при наступлении страхового случая, будет возникать только в пределах этой территории. Стороны договора страхования могут определить территорию страхования как:

- маршрут движения транспорта;

- какое-то конкретное помещение или объект недвижимости;

- территорию субъекта РФ или административно-территориального образования и прочее.

Договор может обязывать страхователя своевременно сообщать страховщику об изменении территории страхования, т.к. это может повлечь за собой повышение страховых рисков.

Дополнительно стороны могут согласовать обычные договорные условия – о порядке внесения страховых взносов, выплате страхового возмещения, ответственности сторон, условиях рассмотрения споров и др.

Обязанность страхователя сообщить о существенных обстоятельствах и оценка страхового риска

Гражданский кодекс обязывает страхователя при заключении договора страхования сообщить страховщику сведения или обстоятельства, которые могут существенно увеличить риск наступления страхового случая, и при этом не известны или не должны быть известны страховщику. Эти обстоятельства могут повлиять на его решение заключить договор или изменить договорные условия.

Закон не приводит перечень таких существенных обстоятельств, но страховщик в стандартной форме договора страхования или в своем письменном обращении может запросить эти сведения.

Так, при заключении договора о личном страховании это могут быть сведения, касающиеся заболеваний или инвалидности застрахованного лица, наличие алкогольной или наркотической зависимости, пребывание в местах лишения свободы. При заключении договора типа ОСАГО – категория и водительский стаж страхователя, период езды без аварий.

При страховании недвижимого объекта от пожара существенным обстоятельством будет наличие в помещении горючих и легковоспламеняющихся веществ и материалов.

Если страхователь сообщил заведомо ложные сведения, то страховщик может требовать признать договор страхования недействительным, а если существенные обстоятельства не были сообщены вообще, то страховщик имеет право отказаться от заключения договора.

При заключении имущественного договора страхования страховщик вправе произвести осмотр имущества, а также экспертизу его действительной стоимости. Если заключается договор личного страхования, то страховщик может провести обследование лица, в пользу которого предполагаются страховые выплаты.

Осмотр и оценка предмета страхования необходимы для того, чтобы страховщик мог верно установить страховой риск, ведь чем он выше, тем больше должны быть страховые взносы.

Страхователь имеет право не допустить проведение оценки страхового риска, при этом он должен понимать, что страховщик может отказаться в этом случае от заключения договора страхования.

Страхователь также имеет право оспорить в суде результат оценки страхового риска, произведенной страховщиком.

Особенности страхования товаров в обороте

По этому договору страхования страхуется имущество, которое предназначено для реализации. Чаще всего товары находятся на складах, в магазинах или погружены в транспорт для перевозки. Стороны договора должны согласовать, какие именно товары находятся под страховой защитой.

Если конкретный перечень товаров в обороте будет меняться, то приводить его подробно не стоит, достаточно указать родовые признаки товаров. Например, это может быть «сливочное масло и сыры в ассортименте».

Дело в том, что если указать сливочное масло определенной торговой марки, а при наступлении страхового случая окажется, что масло именно этой марки в конкретной партии вообще отсутствовало, то страховщик может отказаться выплачивать страховое возмещение.

https://www.youtube.com/watch?v=eCFl0XpPgYQ

В то же время, при указании только родовых признаков товаров недобросовестный страховщик может попытаться признать договор страхования незаключенным по причине неопределенности его предмета. Судя по арбитражной практике, суды в таких ситуациях занимают сторону страхователя и отказывают в признании договора незаключенным лишь по причине отсутствия в нем конкретного перечня товаров.

Еще один сложный момент при страховании товаров в обороте – это указание их страховой стоимости, ведь товары, хранящиеся на складе, могут в период хранения менять свою стоимость.

Если окажется, что при наступлении страхового случая реальная стоимость товаров ниже страховой суммы, то договор страхования будет считаться ничтожным в той части страховой суммы, что превышает страховую стоимость.

Излишне уплаченные страховые взносы при этом страхователю не вернут.

Выбрать и скачать Договоры страхования

договора страхования

Условия договора страхования, без указания которых договор не может вступить в силу, называются существенными.

В Гражданском кодексе РФ указано, что при страховании имущества существенными являются такие условия, как: страхуемый объект (движимое и недвижимое имущество либо иной имущественный интерес), страховые события (кража, пожар, стихийные бедствия, нанесение вреда третьими лицами и т.д.), величина страховой суммы, а также срок, на который заключается договор.

При личном страховании существенными являются следующие условия: сведения о застрахованном лице, перечень страховых событий (нанесение вреда жизни и здоровью, дожитие до определенного момента, смерть застрахованного и т.д.), величина страховой суммы и срок, на который заключается договор.

Страхователь имеет следующие права:

- получать от страховой компании компенсацию ущерба, полученного при реализации страхового риска;

- назначать, изменять или исключать из договора выгодоприобретателя;

- подавать заявление о расторжении договора до конца срока его действия на обозначенных в нем условиях;

- требовать от страховой компании своевременно выполнять указанные в договоре обязательства и т.д.

Страхователь обязан:

- производить своевременную оплату страховых взносов;

- уведомлять страховую компанию об изменениях, которые имеют отношение к объекту страхования, а также к вероятности реализации страхового риска;

- стремиться к предотвращению страхового события, а также к минимизации ущерба;

- при наступлении страхового случая вовремя информировать страховую компанию;

- предоставлять страховщику полную и точную информацию для правильной оценки величины страхового возмещения и т.д.

Страховая компания имеет право:

- проверять предоставленную страхователем информацию об объекте страхования;

- направлять запросы в соответствующие органы власти с целью получения информации касательно наступившего страхового случая;

- защищать интересы страхователя, который застраховал свою гражданскую ответственность;

- при необходимости проводить независимую экспертизу с целью определения размера ущерба;

- при выявлении факта предоставления страхователем ложной информации о страхуемом объекте и страховых рисках вносить изменения в условия договора, в том числе в части величины страховой премии и страховой суммы.

Основными обязанностями страховщика являются осуществление страховых выплат при реализации страхового риска, а также неразглашение сведений, полученных при подписании договора.

Прекращение действия договора и его недействительность

Если закончился срок, указанный в договоре страхования, а также, если страховая компания выполнила все обязательства по нему, то договор прекращает свое действие.

Если страховщик или страхователь (организация) были ликвидированы, то заключенные ими договора страхования заканчивают свое действие в момент ликвидации.

https://www.youtube.com/watch?v=20vq9gzH5iQ

При невыполнении страхователем своего обязательства по договору в части своевременной уплаты страхового взноса, страховщик имеет право расторгнуть договор в одностороннем порядке.

Если после начала действия договора наступление страхового события стало невозможным, и вероятность реализации страхового риска прекратилась по причинам, не являющимся страховым случаем, то и сам договор прекращает свое действие.

К таким причинам можно отнести утрату объекта страхования, не связанную с наступлением страхового события, либо завершение предпринимательской деятельности (в случае, если страховались предпринимательский риск и гражданская ответственность, относящаяся к этой деятельности).

Замечание 2

Законодательство предусматривает право страхователя расторгать договор в любой момент в течение периода его действия, даже если еще существует вероятность реализации страхового риска.

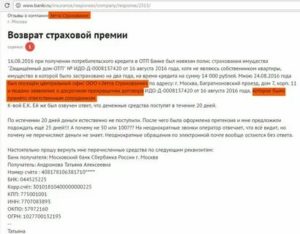

При этом если действие договора было прекращено по одной из указанных выше причин, не являющихся страховым случаем, то страховая компания должна вернуть часть страховой премии, которая была уплачена страхователем по договору.

В случае досрочного расторжении договора по другой причине страхователю не полагается возврат страховой премии, если такая возможность не предусмотрена договором.

Требование заключения договора в письменной форме является обязательным, без выполнения которого договор не может быть признан действительным.

Если страховой компанией было выявлено отсутствие заинтересованности у страхователя или выгодоприобретателя в сохранении объекта страхования, а также если он подлежит конфискации согласно решению суда, то договор считается недействительным.

Если договор личного страхования будет заключен в пользу третьего лица, то требуется письменное согласие застрахованного. Без данного согласия договор не может считаться действительным.

Недействительным признается любой ничтожный договор.

Видео:Для чего нужно страхование? // Какие виды добровольного страхования существуют? 14+Скачать

Виды договоров страхования

Человек живёт и трудится в определённых условиях, сталкиваясь ежедневно с факторами, которые не всегда ему подвластны. Вокруг всегда существуют природные или социальные риски для жизни, здоровья, имущества и их степень постоянно меняется.

Чтобы избежать или минимизировать их, необходимо изучение факторов риска, а также своевременное принятие мер, чтобы обезопасить себя от последствий. Поэтому страхование приобрело большую популярность, а иногда и необходимость в жизни человека.

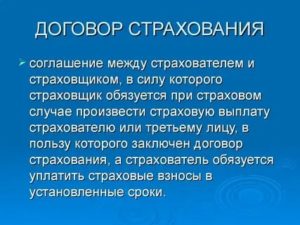

Что из себя представляет договор страхования

Договор страхования представляет собой соглашение, заключённое между двумя лицами, один из которых страхователь (физическое или юридическое лицо), а другой – страховщик (организация, которая берёт на себя ответственность).

В соответствии со статьёй 940 ГК РФ письменное оформление является обязательным и несоблюдение этого влечёт его недействительность.

Страхователю выдаётся подтверждающий документ о страховке. После этого договор можно считать заключённым. За страхователем возникает право в самостоятельном выборе страховщика, однако, за страховщиком остаётся право в отказе заключения договора с конкретным страхователем.

Этот вид договора является возмездным и срочным. Действие начинается с момента, указанного в нём или с определённого момента (например, после выплаты части суммы страхователем) и распространяется на те страховые случаи, которые возникли после начала его действия.

Обязательным условием действительности договора является соответствие всем требованиям законодательства.

При его заключении необходимо учесть существенные условия:

1. Предмет страхования. К ним относятся материальные и нематериальные блага. Ответственность по риску их потери или порчи страховщик берёт на себя.

2. При каких обстоятельства будет считаться возникновение страховой ситуации. Указываются права и обязанности каждой стороны.

3. Величина страховой суммы и каким образом будет происходить её выплата. Перечень документов для предоставления страховой компании, чтобы подтвердить страховой случай.

4. Ответственность сторон при ненадлежащем исполнении своих обязанностей.

5. Раздел о внесении изменений. Через письменное соглашение сторонами могут быть внесены изменений в необходимые пункты.

6. Срок действия. Границы начала и окончания договора. Вероятность наступления страхового случая повышается при заключении договора на длительный срок. Также от срока действия меняется сумма премии.

7. Досрочное окончание. Помимо окончания по истечении срока, договор может быть окончен досрочно. Это регулируется статьёй 958 ГК РФ и возникает: при гибели или потере предмета страхования, которая не несёт за собой наступление страхового случая и при прекращении предпринимательской деятельности лицом, застраховавшим предпринимательский риск.

8. Конфиденциальность.

9. Разрешение споров. Все моменты, которые не включены в договор, но возникшие после заключения, разрешаются мирным путём. Однако если стороны не пришли к соглашению, то спор решается в судебном порядке.

10. Дополнительные условия. В этом разделе стороны указывают свои условия, которые не должны противоречить законодательству.

Если стороны не достигли соглашения по каким-либо пунктам, то такой договор считается недействительным.

Какие виды договоров страхования существуют

В зависимости от формы страхование бывает:

- обязательное;

- добровольное.

Страхование различается по предмету, подлежащему страхованию. В зависимости от этого бывает:

- личное страхование. Страховая сумма выплачивается страховщиком при причинении вреда здоровью страхователя;

- имущественное страхование. Страховая сумма подлежит выплате при гибели или повреждении имущества страхователя;

- страхование риска ответственности. При таком предмете страхуют возможность нанесения ущерба третьим лицам своими действиями;

- страховка предпринимательской деятельности. Страхуют бизнес от рисков, связанных с предпринимательской деятельностью.

Видео:8.7. СтрахованиеСкачать

Договор страхования. Виды страхования

По договору страхования одна сторона (страховщик) обязуется за обусловленную договором плату (страховую премию) при наступлении предусмотренного в договоре события (страхового случая) выплатить другой стороне (страхователю) или иному лицу, в пользу которого заключен договор (выгодоприобретателю), страховое возмещение или страховую сумму.

Договор страхования является возмездным. Этот договор может быть двусторонним и многосторонним. В качестве страховщиков могут выступать несколько страховых организаций. Такое страхование допускается ст. 953 ГК РФ и называется сострахованием. На него распространяются все нормы о договоре страхования.

Договор страхования является договором реальным в силу ст. 957 ГК РФ, поскольку в подавляющем большинстве случаев его вступление в силу обусловлено моментом уплаты страховой премии или ее первого взноса. В редких случаях он может быть консенсуальным, если стороны договорились об иных, чем уплата страховой премии, условиях его вступления в силу.

Согласно ст. 938 ГК РФ в качестве страховщиков могут выступать юридические лица, имеющие разрешения (лицензии) на осуществление страхования соответствующего вида.

Договор страхования должен быть заключен в письменной форме. Несоблюдение письменной формы влечет недействительность договора страхования, за исключением договора обязательного государственного страхования (ст. 969 ГК РФ).

Договор страхования может быть заключен путем составления одного документа (п. 2 ст. 434 ГК РФ) либо вручения страховщиком страхователю на основании его письменного или устного заявления страхового полиса (свидетельства, сертификата, квитанции), подписанного страховщиком.

https://www.youtube.com/watch?v=05s7e7hcn9I

Страховщик при заключении договора страхования вправе применять разработанные им или объединением страховщиков стандартные формы договора (страхового полиса) по отдельным видам страхования.

Виды страхования

ГК РФ делит договор страхования на два вида – договор имущественного страхования (ст. 929 ГК РФ) и договор личного страхования (ст. 934 ГК РФ).

Для заключения договоров имущественного и личного страхования ГК РФ предусматривает исчерпывающий перечень однотипных существенных условий, по которым должно быть достигнуто соглашение между страхователем и страховщиком (ст. 942 ГК РФ).

При заключении договора имущественного страхования между страхователем и страховщиком должно быть достигнуто соглашение:

- об определенном имуществе либо ином имущественном интересе, являющемся объектом страхования;

- о характере события, на случай наступления которого осуществляется страхование (страхового случая);

- о размере страховой суммы;

- о сроке действия договора.

При заключении договора личного страхования между страхователем и страховщиком должно быть достигнуто соглашение:

- о застрахованном лице;

- о характере события, на случай наступления которого в жизни застрахованного лица осуществляется страхование (страхового случая);

- о размере страховой суммы;

- о сроке действия договора.

Обязательное и добровольное страхование

Выделяют добровольное и обязательное страхование. По общему правилу участники гражданского оборота заключают договоры имущественного или личного страхования в добровольном порядке, исходя из своих интересов.

Добровольное страхование осуществляется на основании договора страхования и правил страхования, определяющих общие условия и порядок его осуществления.

Правила страхования принимаются и утверждаются страховщиком или объединением страховщиков самостоятельно в соответствии с ГК РФ и федеральными законами и содержат положения о субъектах страхования, об объектах страхования, о страховых случаях, о страховых рисках, о порядке определения страховой суммы, страхового тарифа, страховой премии (страховых взносов), о порядке заключения, исполнения и прекращения договоров страхования, о правах и об обязанностях сторон, об определении размера убытков или ущерба, о порядке определения страховой выплаты, о сроке осуществления страховой выплаты, а также исчерпывающий перечень оснований отказа в страховой выплате и иные положения.

По требованиям страхователей, застрахованных лиц, выгодоприобретателей, а также лиц, имеющих намерение заключить договор страхования, страховщики обязаны разъяснять положения, содержащиеся в правилах страхования и договорах страхования, предоставлять информацию о размере вознаграждения, выплачиваемого страховому агенту, страховому брокеру по обязательному страхованию, расчеты изменения в течение срока действия договора страхования страховой суммы, расчеты страховой выплаты или выкупной суммы (если такие условия предусмотрены договором страхования жизни), информацию о способах начисления и об изменении размера инвестиционного дохода по договорам страхования жизни, заключаемым с условием участия страхователя или иного лица, в пользу которого заключен договор страхования жизни, в инвестиционном доходе страховщика.

Под обязательным страхованием понимается страхование, которое должно осуществляться в силу указания закона. При установлении случаев обязательного страхования в законе должны быть определены объекты, подлежащие обязательному страхованию, риски, от которых они должны быть застрахованы, и минимальные размеры страховых сумм. Обязательное страхование осуществляется на основании договора.

Закон может возложить на указанных в нем лиц обязанность по страхованию:

- жизни, здоровья или имущества других лиц, определенных в законе, на случай причинения вреда их жизни, здоровью или имуществу. Законом не может быть установлена обязанность гражданина страховать свою жизнь или здоровье (п. 2 ст. 935 ГК РФ);

- риска своей гражданской ответственности, которая может наступить вследствие причинения вреда жизни, здоровью или имуществу других лиц или нарушения договоров с другими лицами.

Лица, на которых возложена обязанность по страхованию жизни, здоровья или имущества других лиц либо своей гражданской ответственности, заключают договоры имущественного или личного страхования по общему правилу за свой счет.

https://www.youtube.com/watch?v=JK54Z10m9h8

Исключение составляют случаи обязательного страхования пассажиров, которое может осуществляться за их счет (п. 2 ст. 936 ГК РФ). Законом может быть предусмотрено обязательное страхование жизни, здоровья и имущества граждан за счет бюджетных средств (обязательное государственное страхование).

Последствия нарушения правил об обязательном страховании определены в ст. 937 ГК РФ. Если обязанное лицо не произвело обязательное страхование, то заинтересованное лицо (выгодоприобретатель) вправе в судебном порядке потребовать его осуществления (п. 1 ст. 937 ГК РФ).

При наступлении страхового случая лицо, для которого установлена обязанность страхования, несет ответственность перед выгодоприобретателем на тех же условиях, на каких должно было быть выплачено страховое возмещение при надлежащем страховании.

Органы государственного страхового надзора в судебном порядке взыскивают в доход РФ суммы, неосновательно сбереженные обязанным лицом, благодаря тому, что оно не выполнило обязанность по страхованию либо выполнило ее ненадлежащим образом, с начислением на эти суммы процентов в соответствии со ст. 395 ГК РФ.

В зависимости от того, на защиту каких интересов направлено страхование, оно подразделяется на имущественное и личное.

Видео:ДОГОВОРЫ: хранения/страхования/личного страхования/имущественного страхования/коммерческой концессииСкачать

Страхование жизни СК Ренессанс Жизнь

17.09.2020

Договор страхования жизни и здоровья защищает клиентов страховых компаний от нескольких групп рисков. К ним относятся временная нетрудоспособность, инвалидность и смерть.

При наступлении страхового случая СК выплачивает застрахованному лицу или его наследникам значительную компенсацию.

Договор страхования может содержать дополнительные условия, предусматривающие накопление средств или инвестиции в финансовые инструменты с гарантированной доходностью.

Виды страховых соглашений

СК предлагают клиентам три типа контрактов, защищающих жизнь:

- рисковые,

- накопительные,

- инвестиционные.

Рисковые соглашения получили наибольшее распространение в России. Контракты этого типа обеспечивают защиту от значительного числа угроз жизни и здоровью человека. При этом стоимость полиса остается относительно невысокой, а возможность её разделения на несколько взносов снижает финансовую нагрузку на клиента СК.

Договор личного страхования жизни с опцией накопления можно считать комбинацией страховки и накопительного вклада в банке. Размер аккумулируемой на счете застрахованного лица суммы определяется в момент заключения контракта.

Смерть страхователя — основной риск, покрываемый страховкой. Выгодоприобретателю передается вся сумма накоплений, предусмотренных соглашением. Недостаток средств компенсируется из специальных фондов СК.

При дожитии застрахованного лица до окончания контракта все накопления поступают в его распоряжение

Инвестиционное страхование предполагает, что деньги страхователя используются СК для вложений в финансовые инструменты с гарантированной доходностью.

Инвестиции такого типа защищены от судебных претензий при бракоразводных процессах или финансовых спорах. Доход, получаемый посредством инвестиционной страховки, не облагается налогами.

В случае смерти страхователя все средства передаются выгодоприобретателю или наследникам.

Стоимость страхования жизни

Страхователю следует внимательно изучать условия предлагаемого договора страхования жизни. Размер общих затрат определяется несколькими параметрами. Ключевым становится пол клиента. Страховые компании полагают, что мужчины подвержены значительному числу опасных для жизни рисков. Женщины в роли застрахованного лица могут приобрести полис по более низкой цене.

https://www.youtube.com/watch?v=s_mcoO7dxSw

Возраст человека — не менее значимый для СК критерий. Чем старше клиент, тем выше вероятность его смерти в период действия соглашения. Аналогичным образом на стоимость полиса влияют хронические и критические заболевания, диагностированные у обратившегося в страховую компанию человека.

Профессиональные риски затрагивают страхователей, работающих на вредных или опасных производствах. Этот фактор учитывается при расчете стоимости полиса.

Индивидуальные условия страховых договоров могут предлагаться клиентам, которые обладают счетами в аффилированных с СК банках. В этом случае может вырасти ставка по инвестиционной страховке. Стоимость полиса, напротив, снизится. Рассчитывать на скидку могут клиенты, планирующие подписать долгосрочное соглашение.

Вариативность договоров страхования

Все типы контрактов между страхователями и страховщиками обладают схожей структурой. Различия определяются несколькими пунктами договоров. Среди них:

- Порядок расчетов. Страхователь может оплатить полис в момент его приобретения или разделить стоимость контракта на несколько частей. Периодичность платежей различна — взносы могут поступать в СК ежемесячно, ежеквартально или ежегодно.

- Продолжительность контракта. Клиентам страховой компании доступны два варианта: пожизненные договоры или соглашения ограниченного периода действия. Второй вариант актуален при страховании жизни в момент получения ипотечного кредита. При досрочном гашении кредитных обязательств стоимость неиспользованной страховки держателю ипотеки не возвращается.

- Форма страхового покрытия. Существуют программы с фиксированной или потенциально неограниченной доходностью.

- Порядок страховых выплат. Выгодоприобретатель может получить все денежные средства одним платежом. Альтернативный вариант — систематические поступления на банковский счет по утвержденному страхователем графику.

Условия договоров страхования жизни

Страховой контракт — объемный документ. К базовому договору неизменно прилагаются условия страхования. Они определяют взаимные обязанности страхователя и страховщика.

Условия фиксируют ответственность страховой компании за риски, которым подвергается физическое лицо в период действия контракта.

Приобретение полиса означает согласие человека со всеми пунктами договора и приложений к нему.

Внимательное изучение условий контракта — залог хороших отношения страхователя и страховой компании. Часто физические лица учитывают не все аспекты соглашения, что приводит к конфликтам.

Так, досрочное расторжение договора может привести к потере всех средств, которые вносились клиентом в СК. Аналогичные сложности возникают при отзыве лицензий у компаний-страховщиков. Клиенты стремятся получить свои средства назад, игнорируя условия договора.

СК не страхуют инвестиционные и накопительные счета физических лиц.

Ознакомиться с договором полезно и выгодоприобретателям. Документ содержит подробное описание последовательности действий при наступлении страхового случая.

Распространенная ошибка — позднее уведомление СК о смерти застрахованного лица. Причиной для отказа в выплате могут стать неправильно оформленные документы.

Служба безопасности компании-страховщика может инициировать дополнительные проверки предоставленных бумаг при обнаружении признаков мошенничества.

Видео:ДОГОВОР СТРАХОВАНИЯСкачать

Гк рф глава 48

Глава 48 ГК РФ посвящена страхованию. Если желаете знать хотя бы азы, то обязательно следует с ней ознакомиться. В ней есть трактовка, что такое договор страхования, ГК РФ дает расшифровку различных видов соглашений, описывает их сущность и содержит основные требования к оформлению.

Сущность и значение страхового договора

Глава 48 ГК РФ расширяет познания застрахованного в сфере личного, имущественного страхования. Основным предметом к рассмотрению является договор страхования, поэтому с него и начнем.

Согласно главе 48 гражданского кодекса РФ, он должен быть в письменной форме и обязательно в двух экземплярах.

Если же договор оформлен в другом виде, то является недействительным, его действие можно легко оспорить в суде.

https://www.youtube.com/watch?v=gRtEbS0JYzQ

Фактом заключения соглашения между страхователем и страховщиком является передача страхового полиса, подписанного последним. Существует и другая, допустимая по ГК РФ, форма. Это подписанный обеими сторонами электронный документ.

Помимо формы договора, глава 48 ГК РФ содержит другую, не менее важную, информацию. закона выглядит так:

- описание договора имущественного, личного и других видов страхования;

- условия соглашения;

- права и обязанности сторон, ответственность в случае невыполнения условий;

- субъекты и объекты;

- сумма денежной компенсации;

- прекращение действия договора;

- исковая давность и другое.

Имущественное

Ссылаясь на гражданский кодекс, соглашение заключается для сохранения имущества страхователя или выгодоприобретателя. Человек получает страховой полис, которым может воспользоваться при наступлении СС.

Предметом договоренности может быть любое имущество и имущественные права. Что касается денег, то возможность оформления страховки нужно узнавать непосредственно у страховщика.

Объектом, согласно гражданскому кодексу, может стать риск:

- утраты или повреждения части имущества;

- ответственности перед третьими лицами;

- предпринимательской деятельности.

Существует 2 вида имущественного страхования – движимого и недвижимого имущества. В первом случае, предметом может стать квартира, частный дом, инженерные коммуникации. По страхованию движимого имущества можно застраховать мебель, бытовую технику, личные вещи.

Примечание! Страхование имущества является обязательным по закону, если им владеет не собственник, а арендатор или постороннее лицо. Примером может стать ломбард.

Стоит упомянуть об еще одном виде – страховке грузов. Застрахованный может уберечь себя от рисков, связанных с повреждением груза во время хранения, погрузки, транспортировки и разгрузки.

Личное

Им предусмотрено страхование жизни и здоровья. Они и являются объектом соглашения. Действие договора распространяется исключительно на лицо, которое страхуется.

Необходимо упомянуть, что застрахованных может быть несколько.

Это касается соглашения в пользу третьих лиц, когда оно заключается с целью сохранения жизни и здоровья человека, чтобы он дожил до определенных событий (например, совершеннолетие или выход на пенсию).

Именно поэтому объектов личного страхования три. Это здоровье, жизнь и дожитие. В зависимости от оснований, страховка может быть добровольной или обязательной. Второй вид предусмотрен законом.

Страхование жизни и здоровья, согласно ГК РФ, является обязательным, а не добровольным, если:

- риски связаны с профессиональной деятельностью, например, частные детективы, сотрудники МЧС, медперсонал;

- граждане ежедневно сталкиваются с источниками повышенной опасности, например, пассажиры.

Страховая сумма может быть одноразовой или выплачиваться несколькими платежами.

Субъекты договора страхования

В страховании, согласно главе 48, принимают участие четыре участника. Узнаем, что собой представляет каждый из них:

- Страховщик – страховая, которая выдает полисы, имеет лицензию.

- Страхователь – это юридическое или физическое лицо.

- Выгодоприобретатель – лицо, которое получает денежные средства по страховке.

- Застрахованный – человек, который страхуется. Им, по сути, может являться страхователь или выгодоприобретатель.

Существенные условия

Соглашение обязательно предполагает выполнение условий, которые прописаны в нем. Они не должны противоречить действующему закону.

Условия могут отличаться в зависимости от вида страхования. Например, разница между имущественным и личным в том, что в первом речь идет об объекте, а во втором – о застрахованном. Кроме физического лица, которое страхуется, должно быть достигнуто соглашение, касаемо СС (что имеется ввиду, какие обстоятельства можно считать СС), срока действия договора и размера компенсации.

https://www.youtube.com/watch?v=lnrPPdruYk0

При подписании имущественного договора важным остается объект, то есть, имущество. Остальные условия остаются неизменны.

Документ вступает в силу с момента его подписания обеими сторонами. Прекращает действовать после окончания срока действия или наступления СС.

Права и обязанности сторон

Согласно гражданскому кодексу РФ страховщик, как и застрахованный, вправе требовать друг от друга выполнение своих обязательств. От застрахованного требуется следующее:

- сообщать обо всех изменениях, которые приводят к увеличению рисков;

- уведомить о СС;

- предпринять меры по уменьшению финансовых убытков.

Страховщик обязан предоставить информационную поддержку, выплатить компенсацию, а также соблюдать другие условия, прописанные в документе. В то же время, он имеет право до подписания соглашения оценить страховой риск, осмотрев имущество. Если речь идет о личном страховании, то страховщик может назначить обследование, чтобы знать о состоянии здоровья человека.

В гражданском кодексе также указано, что СК имеет право на суброгацию. После выплаты материального ущерба страхователю, она может потребовать возмещение компенсации с виновника. Страхователь обязан передать все документы, фото и видео, которые касаются СС.

Также в течение 2 лет после выплаты денег по имущественному договору или 3 лет – по договору рисков ответственности, СК может подать иск в суд для возврата компенсации.

Но это возможно лишь в случае наличия доказательств невыполнения условий застрахованным или предоставления им недействительной информации.

Эти факторы могут также стать причиной для освобождения СК от выплаты денег или прекращения действия договора.

Помните, незнание законов не избавляет от ответственности. Если вы хотите оформить страховку, то обязательно прочитайте 48 главу гражданского кодекса России. Информация, представленная в ней, точно не будет лишней.

o-strahovanii/zakon-i-pravo/gk-rf-strakhovanie.html

📺 Видео

Договор страхования: предмет, форма, условияСкачать

Налоговый вычет за страхование жизни за вносы по договору добровольного страхования: 3-НДФЛ в ЛКСкачать

КАК ЗАПОЛНИТЬ 3-НДФЛ НА ВЫЧЕТ ПО ДОГОВОРУ СТРАХОВАНИЯ ЖИЗНИСкачать

30. Гражданское право. Договор страхованияСкачать

Договор СтрахованияСкачать

Содержание договора страхованияСкачать

Гражданское право. Лекция 25. Договор хранения. Договор страхованияСкачать

Как работает страхование (10-11 классы)Скачать

Страхование ответственности | Договор страхованияСкачать

Договор личного страхования больше не считается публичным договоромСкачать

Виды договора страхованияСкачать

ИСЖ. Договор инвестиционного страхования жизни.Скачать

Договор страхованияСкачать

Понятие договора страхованияСкачать

2.2. Страховое дело.Гражданский кодекс РФ.Требования к договору страхованияСкачать

Как досрочно расторгнуть договор страхованияСкачать