Вклад до востребования — уникальное банковское предложение, которое позволяет в любой момент забрать денежные средства со счета без ограничений по срокам и сумме. Таким образом клиент банка имеет постоянный доступ к размещенным на депозите деньгам.

Чтобы обеспечить такие условия клиенту, банк предлагает минимальную процентную ставку по депозиту «до востребования», которая чаще всего составляет всего 0,01%. Ставка минимальная и заработать на таком вкладе не представляется возможным. Возникает вопрос, в чем заключается выгода такого вклада для банка и для вкладчика? Разберем по порядку.

- Насколько выгодны вклады до востребования?

- Выгоды вкладчика

- Выгоды банка

- В каких банках есть вклады до востребования? Процентные ставки банков

- Вклад «До востребования» в Сбербанке

- Вклад «До востребования» в ВТБ

- Вклад «До востребования» в Совкомбанке

- Что такое бессрочный вклад и на каких условиях его можно открыть + обзор ТОП-3 банков с выгодными процентными ставками

- Вклады до востребования, или бессрочные вклады — что это такое

- Зачем они банкам

- На каких условиях можно открыть

- Как можно использовать вклад до востребования

- Для оплаты коммунальных услуг

- Для перевода средств

- Для хранения определенной суммы денег

- Как открыть бессрочный вклад — подробное руководство

- Где открыть вклад до востребования

- Россельхозбанк

- Альфа-Банк

- Банк Открытие

- Как закрыть счет

- Насколько прибылен вклад до востребования — отзывы вкладчиков

- Заключение

- Что такое ставка до востребования по вкладу? Какая она у Сбербанка и др. банков

- Что такое ставка до востребования? В каких ситуациях ее начисляют?

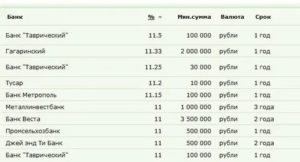

- Средняя процентная ставка по срочным вкладам и до востребования в крупных банках РФ

- Как рассчитать доход при ставке до востребования по дням?

- Депозиты до востребования — невыгодный или удобный инструмент?

- Особенности депозитов до востребования

- Открытие вклада до востребования

- Пакет бумаг для юридических лиц

- Виды депозитов

- Процентные ставки депозитов до востребования

- Депозитные счета физических лиц

- Операции по депозитным счетам

- Счета в Сбербанке

- Вклад до востребования (депозиты): что это такое, какой процент

- До востребования: что это значит?

- Зачем нужны такие дешевые вклады?

- Использование вклада для совершения сделок

- Выгода банков

- Вклады до востребования в банках

- Альтернатива — накопительный счет

- 🌟 Видео

Насколько выгодны вклады до востребования?

Чтобы понять насколько может быть выгодным депозит до востребования, разберем для начала его суть. Денежные вклады до востребования в банках имеют такие особенности:

- денежные средства абсолютно ликвидны и могут быть сняты частями или в полном объеме по желанию клиента в любое удобное время;

- средства можно обналичить либо перевести на другой счет;

- такой тип вкладов обязывает банк удерживать на определенном уровне резерв в Центробанке РФ.

Еще одной особенностью вклада до востребования является способ начисления процентов.

Данная процедура проводится регулярно и процентное начисление выполняется на остаток денежных средств на депозитном счету на конец банковского дня.

Таким образом, если в течение дня на счет были вначале внесены денежные средства, а потом часть их была снята, проценты начисляются только на остаток суммы, который есть на счету в момент закрытия операционного дня.

Периодичность капитализации начисленных процентов по вкладу определяется индивидуально в зависимости от предложения банка. Капитализацию можно проводить ежемесячно, раз в квартал или один раз в год.

Некоторые банки дают клиенту возможность выбрать периодичность самостоятельно, в некоторых финансово-кредитных учреждениях такого выбора нет и условия для всех вкладчиков одинаковые.

На нашем сайте есть калькулятор дохода по вкладу, где можно рассчитать проценты от общей суммы вклада.

Учитывая особенности вклада, определим выгоды для вкладчика и для банка, которые для каждой из сторон являются разными.

Выгоды вкладчика

Главной выгодой для вкладчика является полная ликвидность денежных средств и возможность воспользоваться финансами в любое время, не предупреждая об этом банк.

К преимуществам данного типа вкладов относятся:

- Упрощенная процедура открытия вклада. Для оформления потребуется только документ, удостоверяющий личность, заявление установленного образца и денежные средства при условии, что есть ограничения по первоначальному взносу.

- Ограничения по сумме вклада практически отсутствуют. Некоторые банки устанавливают минимальный порог для открытия счета, есть предложения без ограничений.

- Возможность открыть счет в любой валюте, которая подходит клиенту (доллары США, евро, шведские кроны, фунты стерлингов, швейцарские франки, японские йены, датские кроны, канадские доллары). В некоторых банках выбор валют ограничен, выясните это заранее.

- Свободное управление счетом и возможность самостоятельно решать, когда и сколько денег перечислять на счет или снимать.

Выгоды банка

Учитывая специфику деятельности банков, главной выгодой для финансово-кредитной организации является получение денежных средств в виде вкладов, которые можно в дальнейшем использовать для инвестирования и увеличения доходности капитала.

Вклад до востребования для банка является самым дешевым источником денежных средств, на который начисляются минимальные проценты.

Несмотря на имеющиеся риски снятия клиентом денег со счета в любой момент, банку все равно выгодна такая сделка.

Тем более по статистике, деньги вкладчики все же оставляют на счету достаточно продолжительное время, за которое банк успевает приумножить капитал и получить свои выгоды. Ликвидные вклады банки направляют на:

- формирование кассовой наличности;

- покупку краткосрочных государственных ценных бумаг;

- краткосрочные ссуды или овердрафты.

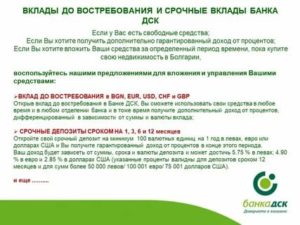

В каких банках есть вклады до востребования? Процентные ставки банков

Большинство банков Российской Федерации предлагают открытие вклада до востребования. Как правило, процентная ставка у всех установлена на минимальном уровне в 0,01%. Остальные условия банков по вкладам незначительно отличаются.

https://www.youtube.com/watch?v=Dja-e_1t9HE

Мы выбрали для сравнения крупнейшие банки Российской Федерации, которые отличаются надежностью и пользуются доверием у клиентов.

Из таблицы видно, что процентная ставка по вкладу у всех финансово-кредитных учреждений одинаковая. Некоторые банки могут устанавливать ограничения по первоначальной сумме вклада для открытия депозита.

Также обратите внимание, что банки практикуют разный подход к капитализации процентов, начисленных на сумму вклада.

| Банк | Минимальная сумма, рублей | Начисление процентов | Процентная ставка, % |

| Сбербанк России | без ограничений | ежеквартально | 0,01 |

| ВТБ | 100 000 | ежеквартально | 0,01 |

| Совкомбанк | без ограничений | ежегодно | 0,01 |

| Тинькофф | 50 000 | ежемесячно | 0,01 |

| Восточный Банк | 50 000 | ежемесячно/ежеквартально/ежегодно | 0,01 |

| Альфа-Банк | без ограничений | ежеквартально | 0,01 |

Далее рассмотрим детально условия трёх банков, представленных в таблице первыми: Сбербанка России, ВТБ и Совкомбанка.

Вклад «До востребования» в Сбербанке

Сбербанк вклад «До востребования» предлагает открыть в любой удобной для клиента валюте. Ограничений по первоначальной сумме вклада нет, а вот неснижаемый остаток на счету должен быть не менее 10 рублей или 5 долларов США. Начисления процентов осуществляется раз в квартал.

Для открытия вклада нужно обратиться в любое отделение банка в вашем регионе. При себе нужно иметь паспорт гражданина РФ для заключения договора и сумму денег, которые нужно внести на счет. По желанию счет можно пополнять без ограничений в любое время, так же, как и снимать денежные средства.

Обратите внимание, что вклад «До востребования» в иностранной валюте может быть открыт не во всех отделениях банка, поэтому рекомендуется заранее уточнить наличие услуги в отделении, которое находится в вашем регионе.

Вклад «До востребования» в ВТБ

Вклад «До востребования» ВТБ открывал на сумму от 100 тысяч рублей при условии ежеквартальной капитализации и выплаты процентов на 91 день. Сроки вклада и возможность пополнения без ограничений.

На данный момент информация по вкладу на официальном сайте банка отсутствует. Для уточнения условий оформления и получения консультации обращайтесь в ближайшее отделение ВТБ или звоните по номеру горячей линии.

Вклад «До востребования» в Совкомбанке

Совкомбанк оформляет вклад «До востребования» только в государственной валюте РФ. Ограничений по первоначальной суме вклада нет.

Проценты начисляются с момента оформления вклада до того дня, когда денежные средства будут сняты владельцем. Выплата процентов проводится один раз в год в последний банковский рабочий день.

Также возможна выплата процентов в день снятия денег с перерасчетом фактического времени хранения денежных средств.

Разобравшись в особенностях вклада «До востребования», зная преимущества и недостатки, можно уверенно решать, нужен ли такой тип вклада лично вам. Учтите, что придется пожертвовать высокими процентами по депозиту.

Выбирая банковское учреждение для открытия вклада, обращайте внимание на условия, которые предъявляет банк, так как в разных финансовых организациях они могут отличаться.

Видео:5 лучших вкладов Февраля 2024 за пять минут - ставки бьют рекорды. Что делать с вкладамиСкачать

Что такое бессрочный вклад и на каких условиях его можно открыть + обзор ТОП-3 банков с выгодными процентными ставками

Инвестиции с высокой процентной ставкой активно используются гражданами в целях выгодного сохранения своих сбережений.

Однако некоторые клиенты с успехом пользуются и вкладами «До востребования», несмотря на менее выгодные условия.

Из статьи вы узнаете о преимуществах бессрочных депозитов и способах их использования.

Вклады до востребования, или бессрочные вклады — что это такое

Изучая процентные ставки по вложениям, граждане часто сталкиваются с понятием «До востребования». Инвестиции такого рода существенно отличаются от других финансовых продуктов размером процентов и базовым уровнем доходности. Что же из себя представляет этот вид продукта?

Основная особенность вклада «До востребования» — возможность в любое время воспользоваться своими сбережениями. Вывод прибыли происходит без утери начислений. Депозит бессрочный — снять наличные с накопительного банковского счета можно в любое удобное время.

https://www.youtube.com/watch?v=XUSBhjmlzpA

Клиенты используют банковские продукты такого рода для надежного хранения денег и оплаты услуг.

Как и любой банковский продукт, у депозита «До востребования» есть свои плюсы и минусы.

Преимуществами являются следующие характеристики:

- широкие возможности использования накопленных доходов: вклад предусматривает полный или частичный вывод денег, пополнение счета на неопределенную сумму, операции по переводу накоплений на различные нужды и прочее;

- гарантия безопасности начислений и связанной с ними информации. Скрытие информации обеспечивает банк, а сохранность денег — обязательная страховка.

Недостатки:

- невысокая прибыльность;

- капитализация процентов;

- начисление минимальной прибыли при изменении суммы.

Важно! Вклад рассчитан на клиентов, которые хотят проводить кассовые операции и делать переводы денег с целью их пополнения. В этом состоит отличительная особенность депозита от счета в банке, который предполагает расчетные манипуляции.

Зачем они банкам

Цель любого финансового заведения — получение прибыли собственником. Уровень дохода определяется скоростью оборота денег.

По статистике, вложенные средства клиентов банка совершают более 30 оборотов за один год. Это наиболее высокая скорость оборотов, поэтому она приносит финучреждениям максимальную прибыль.

Российские банки направляют всю наличность, полученную от клиентов, в максимально ликвидные обороты финансов.

Распределение финансов происходит по следующим направлениям:

- Использование основной доли вложений в качестве кассовой наличности.

- Вложение финансов в краткосрочные ценные бумаги, которые выпускает государство.

- Наименьшая часть денег направляется на кредитование.

«До востребования» — самый выгодный способ получения банками дешевых инвестиций. Использование денег инвесторов происходит с минимальной комиссией (от 0,001 до 5 процентов годовых). Наиболее выгодная ставка предоставляется юридическим лицам.

На каких условиях можно открыть

Вклад «до востребования»для физических лиц представлен банковским счетом с неограниченным сроком действия. Доходы могут размещаться как в иностранной, так и отечественной валюте.

По вложениям установлены следующие условия (банк оставляет за собой право корректирования):

- нет абонентской платы за обслуживание;

- сумма пополнения не ограничена;

- допускается снятие любой суммы средств владельцем;

- начисленные проценты предназначены для капитализации.

По статистическим данным, бессрочные инвестиции составляют до 17% всех кредитных портфелей российских банковских организаций. Самые высокие проценты начисляются на остаток средств при досрочном погашении.

Как можно использовать вклад до востребования

Граждане, в чьем распоряжении находится вклад, используют его на свое усмотрение.

Одни открывают его с целью хранения средств, другие — для упрощения расходных манипуляций.

Для оплаты коммунальных услуг

Переводить деньги коммунальным службам — удобная система оплаты услуг. Это значит, что обратившись в банк, вы сможете разом оплатить все задолженности в разных инстанциях без уплаты процентов.

Для перевода средств

Переводить финансы на различные социальные нужды — важнейшая функция использования вложений. За перевод не взимается комиссия — это большой плюс программы.

Для хранения определенной суммы денег

Вклады до востребования — надежное место для хранения денежных средств. Доход застрахован, что обеспечивает полную безопасность накоплениям, даже в случае ликвидации банка.

Для пенсионеров это отличный вариант хранения своих сбережений в надежном месте.

Как открыть бессрочный вклад — подробное руководство

Открытие вклада под проценты не потребует много времени.

Есть два пути — обратиться в финучреждение лично или оформить заявку онлайн.

https://www.youtube.com/watch?v=dMeZzRCL00o

Следуйте пошаговой инструкции и вы без проблем обзаведетесь своим денежным хранилищем:

- Обратитесь в банк и предъявите сотруднику паспорт.

- Внесите небольшую сумму денег. Минимальная ставка — 10 руб.

- Заполните по образцу и подпишите 2 экземпляра договора.

- Пополняйте счет или обналичивайте его в любое удобное время без ограничений.

После подписания договора клиент имеет право на следующие действия:

- оформление доверенности;

- указание лица, которому по наследству перейдет вклад;

- получение подробной выписки из банка о всех передвижениях денег.

Чтобы воспользоваться услугами по внесению или снятию наличных, имейте при себе паспорт и оригинал договора. Чтобы получить денежный перевод на свой открытый счет, уточните у сотрудников полные реквизиты, которые требуются для зачисления денег. Обычно указывается ИНН, полное название банковской организации и БИК.

Для открытия вклада в режиме онлайн необходимо следовать инструкции.

Рассмотрим на примере Сбербанка:

- Зайдите в личный кабинет на сайте Сбербанка.

- Перейдите в раздел «Вклады и счета».

- Выберите «Открытие вклада».

- На открывшейся странице необходимо выбрать оптимальный вариант и заполнить анкету.

- Выбрав все категории, нажмите клавишу «Открыть».

- Если введенные данные верны, подтвердите свое согласие с предложенными условиями.

- Подайте заявку. После подтверждения все данные отобразятся в разделе «Вклады и счета».

Где открыть вклад до востребования

Почти во всех финансовых учреждениях России установлены одинаковые условия по инвестициям «До востребования». Отличия незначительны. Большой популярностью у населения пользуются крупные банки, которые хорошо себя зарекомендовали — Сбербанк, ВТБ24, Альфабанк и др.

Ниже приведены банки, в которых можно открыть депозит на выгодных условиях.

Россельхозбанк

Предусматривается минимальный остаток средств после их снятия.

Вносить и снимать наличку допускается в размере от 10 рублей (или 5 долларов). Процентная ставка равна 0,01%.

Альфа-Банк

Открытие инвестиции возможно в разных валютах — доллары, евро, рубли, фунты, японские иены. Годовая ставка составляет 0,01%. Снятие, внесение и перевод не предусматривает ограничений.

Банк Открытие

Если расходные операции проводятся в безналичной форме, то программой предусматривается взятие дополнительной комиссии. По финансовым операциям нет никаких ограничений. Ставка стандартная — 0,01% годовых.

Как закрыть счет

Процедура закрытия предельно проста. При желании вы сделаете это даже в онлайн-режиме.

Однако досрочное расторжение депозита лучше делать не через звонок менеджеру, а прямой явкой в отделение банка. От вас достаточно устного заявления. На закрытие уходит обычно от 1 до 3 рабочих дней.

При сложной ситуации необходимо подать заявление на закрытие счета в 2 экземплярах — в письменной форме. Один экземпляр отдаём в приемное отделение банка, второй регистрируется банковским сотрудником.

Если банковское учреждение откажет в выдаче средств, с заявлением и договором обращайтесь в Центробанк РФ. Далее — в суд.

Порядок закрытия через интернет следующий (на примере Сбербанка):

- открыв ссылку «Вклады и счета», перейдите в раздел «Закрытие вклада»;

- заполните заявку, выбрав направление, которое планируете закрыть;

- отметьте цели, на которые потратите остаток накоплений и введите реквизиты, на которые нужно совершить перевод;

- депозит закрывается текущим числом;

- нажмите «Закрыть»;

- проверьте введенные данные и подтвердите заявку.

Когда банк проведет документ, на форме заявки установится печать «Исполнено». Чтобы подтвердить проведенную операцию достаточно распечатать готовый чек.

Из этого видео вы узнаете, как действовать, если у банка отзовут лицензию:

Насколько прибылен вклад до востребования — отзывы вкладчиков

Клиенты финансовых организаций в большинстве своем довольны программой «До востребования». Положительные отзывы объясняются множеством преимуществ использования депозитов.

https://www.youtube.com/watch?v=fH4IQb2_QGo

Вкладчики уверяют, что ими извлекается ощутимая прибыль:

- Сбережения надежно защищены, так как застрахованы.

- Депозиты используются как расчетные счета.

- Вложения используются для хранения и накопления дохода.

- Периодическое пополнение текущего счета обеспечивает гражданам скопление большой суммы денег.

- Предусмотрена передача застрахованных накоплений по наследству.

- Нет необходимости в закрытии счета после снятия сбережений, так как минимальный остаток очень мал — клиент ничего не теряет, изымая свои финансы.

- Есть возможность получения различных выплат социального вида.

- Расчетно-кассовые процедуры выполняются с минимальной комиссией.

- Клиенты оформляют в подарок банковские карты на выгодных условиях.

- Проценты выплачиваются по низкой ставке, кредитный лимит относительно небольшой.

Заключение

Если вы хотите сохранить свои сбережения и защитить их от всевозможных рисков, не обязательно обращаться к депозитным программам с высокой процентной ставкой. Оформите вклад «До востребования» и со временем вы накопите крупную сумму денежных средств. Делайте это в рублях, долларах или евро.

Используя эту программу, вы сможете в любое время получить доступ к своим деньгам и воспользоваться ими с минимальными затратами.

(2 5,00 из 5)

Загрузка…

Видео:Лучшие вклады Марта 2024 и Сбербанк. Что делать с вкладами #15Скачать

Что такое ставка до востребования по вкладу? Какая она у Сбербанка и др. банков

Выбирая выгодный банковский депозит для надежного хранения и увеличения собственных средств, вкладчики редко заостряют внимание на стандартной банковской ставке до востребования, а зря.

Что такое ставка до востребования? В каких ситуациях ее начисляют?

Она применяется для одноименных вкладов или начисляется при досрочном получении срочного депозита. На размер ставки до востребования нужно обращать пристальное внимание, ведь от него зависит доходность вашего вклада в случае, если деньги нужно срочно забрать.

Ни о каких обещанных 6-9% в год и думать не придется, проценты пересчитают со срочного на вклад до востребования. Размер такой ставки определяется банками самостоятельно, однако, в большинстве случаев составляет 0,01% годовых.

Сразу напрашивается вопрос, почему процент такой мизерный? В ст.837 ГК РФ прописано, что депозиты до востребования не имеют ограничений по срокам хранения и выдаются клиенту при первом требовании.

Банкам такой расклад совершенно не нравится, ведь получая денежные средства в депозиты, банк должен их активно размещать, инвестировать, получать прибыль.

А как можно инвестировать денежные средства клиента, когда он может вернуться за ними в любую минуту?! По этой причине процент до востребования такой низкий и так сильно отличается от процента по срочному депозиту, когда в договоре прописываются конкретные сроки, временной промежуток хранения средств.

Исходя из которого, банк решает, как инвестировать средства, чтобы получить максимальную прибыль. Чем на больший срок открывается депозит, тем выше будет процент. Это очевидно, ведь банк сможет пользоваться деньгами клиента в долгосрочной перспективе, а не в течение 6-12 месяцев.

Более того, согласно Гражданскому Кодексу РФ, банки имеют полное право изменять процентную ставку в одностороннем порядке, поднимая или понижая ее размер. Правда, при этом банковская организация должна оповестить об этом вкладчиков.

Размер ставки до востребования прописывается во всех типовых договорах на открытие банковского депозита. Применяется за несоблюдение условий по хранению денежных средств в банке.

Некоторые банки идут на хитрости, которые выгодны клиентам. Например, при открытии срочногод на 1 год, в договоре может быть пункт о начислении ставки до востребования при досрочном получении депозита до 181 дня.

После 181 дня проценты могут не пересчитываться. Все нюансы индивидуальны, зависят от предложений конкретных банков.

Так что лучше уточнять, нет ли подобных преимуществ, как начисление процента до востребования до определенного временного промежутка хранения средств на депозите.

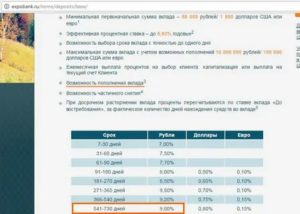

Средняя процентная ставка по срочным вкладам и до востребования в крупных банках РФ

Давайте рассмотрим проценты по однотипным вкладам в различных банках, а также узнаем размер ставки «До востребования», которая грозит в случае досрочного закрытия депозита

| Процент до востребования | Фиксированная в размере 0.01% годовых в рублях и в валюте | Фиксированная в размере 0.01% годовых в рублях и в валюте | Фиксированная ставка в размере 0.01% годовых в рублях и валюте | Ставка фиксирована 0.01% годовых |

Несмотря на различия в проценте по срочному депозиту, процент до востребования фиксирован и минимален во всех 4-х банковских организациях.

Однако, есть банки, которые предлагают очень выгодные ставки по вкладам до востребования в размере 5% и даже 7% годовых, но надежно ли хранить в них деньги — это уже другой вопрос.

К банкам, предлагающим повышенные ставки можно отнести МДМ-банк, ИнтехБанк, Мосстройэкономбанк и т.д.

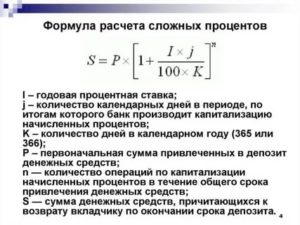

Как рассчитать доход при ставке до востребования по дням?

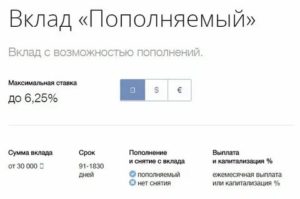

Пример расчета дохода до востребования в Сбербанке России. Представим ситуацию: вы открыли вклад «Пополняй» с капитализацией процентов, внесли на депозитный счет 100 000 рублей сроком на 1 год под 6.43% годовых. Деньги на депозите пролежали 150 дней, и вам срочно понадобилась вся сумма целиком.

Вы идете в Сбербанк России, расторгаете договор в одностороннем порядке и требуете возврата денежных средств. По условиям этого вклада, любое досрочное востребование денежных средств в течение первых 6 месяцев срока удовлетворяется с начислением ставки до востребования, то есть 0.01% годовых. При этом проценты пересчитываются без капитализации.

Чтобы узнать точную сумму средств к получению через 150 дней, нужно рассчитать их по формуле:

(A х B х C) /D = доход

https://www.youtube.com/watch?v=xNHoegt5kJ8

Где A – сумма вклада, В — процент, деленный на 100, С – количество дней размещения во вкладе, а D – количество дней в году. Подставив необходимые данные в таблицу, мы получим, что

доход = (100 000 х 0.0001 х 150) / 365.

Сделав небольшие математические подсчеты, мы получим сумму в 4 рубля 10 копеек.

Именно такой доход вы получите, если досрочно вернете деньги по ставке до востребования, начисленные за 150 дней хранения средств на депозите.

Проверить ваши расчеты можно с помощью калькулятора вкладов на нашем сайте. Нужно просто ввести процент до востребования в качестве процента и начальную и конечную дату вложения.

Если бы вы забрали такой депозит по истечению 6 месяцев, тогда процентная ставка по вкладу была более весомой и составила 2/3 от стандартной ставки по вкладу, учитывая сумму и срок депозита. Если отталкиваться от изначальной ставки в 6.43% годовых, то 2/3 от этой цифры будет 4.

286% в год. Именно по таком проценте были бы пересчитаны проценты по вкладу, после 181 дня хранения денежных средств в банке. Итоговая сумма к оплате через 200 дней депозита, составит 102, 348 рублей, из которых 2 348 рублей — это проценты.

Расчеты были произведены по той же формуле, только поменялись проценты и количество дней вклада. Согласитесь, феноменальная разница по сравнению с 4,10 рублями. Чтобы не попасть впросак, лучше выбирать вклады с выгодными условиями досрочного расторжения договора.

А еще лучше выбирать банки с высокой ставкой до востребования.

Видео:Самые выгодные вклады в феврале 2024 года / ЛУЧШИЕ СТАВКИСкачать

Депозиты до востребования — невыгодный или удобный инструмент?

Депозиты до востребования — это инструменты, дающие возможность клиентам использовать размещенные на них финансы в любой момент согласно своему требованию. Основным их достоинством считается высокая ликвидность наряду с возможностью их применения в роли средств платежа. Недостатком остается достаточно низкий процент в сравнении со срочными аналогами.

Особенности депозитов до востребования

Основными особенностями являются следующие обстоятельства:

Финансовые средства могут быть частично или полностью сняты в любой момент времени.

Средства могут списываться в наличной и безналичной форме.

По подобным вкладам финансовые организации обязаны поддерживать определенный уровень резерва в Центральном банке.

Этими особенностями определяется порядок использования средств наряду с начислением процентов по соответствующему виду вкладов. На практике процент по депозитам до востребования начисляют ежедневно на остаток финансов на счету, который фиксируется по закрытию банковского дня.

Это значит, что если в течение суток клиент внес сто долларов США, а далее снял двести, то проценты будут начисляться на сумму, которая на счету будет на закрытие операционного дня.

Капитализацию процентов по депозиту до востребования осуществляют согласно договору, как правило, однократно в месяц.

Открытие вклада до востребования

Подобно прочим, бессрочные депозиты до востребования — это счета, которые открываются банком на основании договора, который составляется в двух экземплярах.

Для физических лиц достаточно паспорта с изъявлением желания о том, чтобы вклад был запущен и начал свою работу.

В случае отсутствия банковской карты у клиента на него можно перечислять социальные выплаты наряду со стипендиями и даже зарплатой.

Пакет бумаг для юридических лиц

Юридические лица тоже могут разместить свои временно свободные средства на вкладе до востребования, правда, процедура открытия будет предусматривать предоставление следующего пакета документов:

- Устав предприятия.

- Заявление по поводу открытия счета.

- Карточка с образцами подписей лиц, имеющих право обращения в банк для снятия финансовых средств.

Стоит отметить, что депозит до востребования является удобным, а вместе с тем и надежным способом хранения свободных денег, которые человеку могут понадобиться в любую минуту, но в рамках доходного и сберегательного вклада он не целесообразен, так как очень низкий процент.

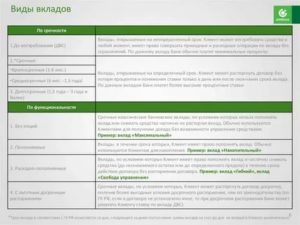

Виды депозитов

Депозиты до востребования — это счета, которые клиенты открывают для того, чтобы свободно получать и расходовать средства, которые хранятся в банке для расчетов по сделкам и для оплаты каждодневных расходов. Они, как правило, классифицируются в зависимости от принадлежности и характера средств, которые находятся в финансовой организации.

- Деньги на текущих, расчетных и бюджетных счетах предприятий различных форм собственности.

- Собственные средства компаний, которые предназначены для капитального вложения.

- Деньги в расчетах и кредитовые остатки на корреспондентских платежных инструментах.

- Финансы местных бюджетов.

- Кредитные остатки средств на счетах банков корреспондентов.

Предприятия оплачивают свои расходы, которые связаны с осуществлением расчетов с подрядчиками, поставщиками, с бюджетом и различными фондами, ими снимаются деньги для выплаты заработной платы сотрудникам, а также выполняются прочие необходимые платежи. Теперь рассмотрим вопрос о ставках.

Процентные ставки депозитов до востребования

Теперь рассмотрим вопрос по процентам по однотипным вкладам в разных банках, а также выясним размер ставок до востребования, которые грозят в случае досрочного закрытия депозитов.

Итак, как видно из таблицы, имеются различия в ставке по срочным депозитам в Сбербанке и «ВТБ», процент же вклада до востребования фиксирован.

Правда, имеются структуры, предлагающие очень выгодные ставки в размере пяти и даже семи процентов годовых, но вопрос о том, надежно ли хранить в них средства, является уже другой темой для обсуждения.

К учреждениям, которые предлагают повышенные ставки, стоит отнести «Мосстройэкономбанк», «ИнтехБанк» и другие.

Депозитные счета физических лиц

Депозиты до востребования – это счета, которые могут оформить физические лица (то есть обычные граждане).

Любые депозиты разделяют условно на две больших группы: до востребования и срочные. Вторая группа выделяется более продолжительным сроком хранения, как правило, от года и выше.

В случае оформления договора на подобный вклад забрать средства раньше срока будет клиенту достаточно проблематично.

Депозит до востребования предлагается с наименьшей процентной ставкой, так как частичное или полное снятие сумм представляется в любой момент возможным.

https://www.youtube.com/watch?v=YDxxvYt9Efo

Стоит отметить, что депозиты являются популярной и широко распространенной финансовой услугой среди жителей большинства государств. Главной ошибкой, которую часто допускают вкладчики, является заключение соглашения с новыми и далеко не самыми надежными банками страны.

Какие еще виды депозитов до востребования существуют?

Счета организации

Юридические лица тоже зачастую оформляют депозиты на довольно крупные суммы в целях получения пассивных доходов в виде начисленных процентов. Обычно различными компаниями и предприятиями размещаются в коммерческих банках денежные средства, освободившиеся на определенный период.

Большинством предложений банков, которые адресованы юридическим лицам, выступают срочные депозиты на конкретные сроки с фиксированными процентными ставками. Подобные вклады могут обладать безотзывным или отзывным характером в зависимости от желания или отсутствия такового у руководства компании-вкладчика на истребование инвестированной суммы раньше срока.

Операции по депозитным счетам

Под понятием «депозитные операции» надо понимать действия финансовых организаций, которые направлены на привлечение средств от юридических и физических лиц, выступающих в роли потенциальных банковских клиентов, которые открывают срочные вклады до востребования. Примечательно то, что субъектом такой операции может выступить абсолютно любое предприятие, что не зависит от организационной и правовой формы, а, кроме того, физическое лицо.

Объектом депозитной операции выступают средства, которые вносятся на банковский счет. Как правило, такие операции проводят в рамках задач, формы, а также этапа планирования и регулирования банковской деятельности, которые устанавливают в предварительном порядке. Теперь расскажем о депозитах для физических лиц до востребования у Сбербанка.

Счета в Сбербанке

Процентная ставка по депозитам в этой финансовой организации не самая большая в стране, но зато уровень доверия к рассматриваемому учреждению является одним из наиболее высоких.

Несмотря на хороший рейтинг банка, под государственной защитой находятся лишь депозиты размером до семисот тысяч рублей.

По этим причинам банкирами используется более высокая ставка, чтобы привлекать клиентов самыми выгодными депозитами.

С ассортиментом денежных услуг у Сбербанка абсолютно все в порядке.

Размещение свободных средств, как правило, доступно не только в рублях, но также и в прочих общепринятых валютах (евро или доллары), а, кроме того, в фунтах стерлингов, швейцарских франках, в канадских долларах и японских иенах.

По желанию клиенты выбирают дополнительные опции в форме возможностей по снятию вложенных средств до востребования. Помимо этого, вполне возможно частичное снятие или максимизация общего уровня доходности.

Видео:Банковский вклад: прошлый век? Как сохранить или приумножить свои сбережения в 2023?Скачать

Вклад до востребования (депозиты): что это такое, какой процент

Практически все банки, которые работают с физическими лицами и принимают от них депозиты, вносят в продуктовую линейку вклады до востребования. Это вид счетов с начислением процентов на размещенные средства. Но доходность минимальная, стандартно это всего 0,01%. Эти программы не подходят для инвестирования.

Специалист Бробанк.ру рассказывает, что собой представляет вклад до востребования, какие финансовые операции по нему может выполнять клиент, важные особенности продукта. Какие банки и на каких условиях обслуживают такие депозиты.

До востребования: что это значит?

Вклад до востребования — это депозитная программа, при подключении к которой клиент свободно распоряжается своим капиталом. Если при стандартных вкладах всегда есть ограничения по срокам и другим параметрам, то в этом случае когда клиент затребует средства, тогда они ему и выдаются.

Клиент может выполнять следующие операции:

- пополнять счет на любые суммы;

- открывать такие вклады в любой валюте, включая редкие для российской банковской сферы;

- снимать деньги в любом размере, вплоть до нуля.

Депозиты до востребования во многом похожи на простые расчетные счета, но с них нельзя что-то оплачивать, к ним не привязываются банковские карты. Деньги просто лежат и ждут своего часа.

https://www.youtube.com/watch?v=JDbXlUdOwaw

Если рассмотреть, что такое вклад до востребования, то это в большей степени просто счет, потому что доходность по нему устанавливается минимальная, буквально 0,01% годовых. Понятно, что люди, которым интересна именно прибыль, такими банковскими продуктами не интересуются. Они рассматривают стандартные депозитные программы с доходностью, которая составляет 4-7% годовых, иногда выше.

Зачем нужны такие дешевые вклады?

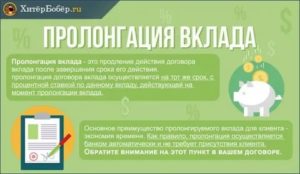

Счёт до востребования — это финансовый инструмент, который используется при открытии стандартного вклада. Просто депозит срочный, то есть имеет дату окончания завершения. После наступления этой даты действие условий договора размещения прекращаются, и средства не могут больше лежать на счету.

При окончании срока вклада банк на следующий деньги переводит все средства на вклад-счет до востребования, фактически тем самым прекратив начисление доходности.

Соответствующая процедура прописывается в договоре при открытии вклада.

После прекращения периода его действия клиенту не обязательно сразу же бежать в банк, чтобы забирать свои средства, они будут его ждать на специальном вкладе до востребования.

Если программа предполагает пролонгацию, то такие счета тоже часто применяются банками как рабочий инструмент. Например, срок действия вклада закончился, но к нему подключена автоматическая пролонгация, которая подключается без заявления клиента.

Тогда после завершения срока банк на 1-3 дня помещает средства на вклад до востребования.

Если в течение этого периода, который прописан в договоре, клиент не обращается, тогда и происходит пролонгирование, средства обратно переводятся на начальный вкладный счет.

При досрочном прекращении стандартного вклада банк по условиям договора насчитывает доход по ставке вклада до востребования.

Использование вклада для совершения сделок

Счет до востребования также используется гражданами, которые планируют совершить крупную сделку. Например, человек продает квартиру с целью использовать полученные средства для покупки другой недвижимости. После реализации собственного объекта у него на руках появляется крупная сумма, которая стандартно и кладется на депозит до востребования.

По счету недопустимы расходные операции покупок, не будет соблазна залезть в этот капитал. Кроме того, начисляется хоть какая-то доходность. А если клиенту понадобились средства, он может их в любой момент востребовать без проблем.

Выгода банков

Для финансовых организаций депозиты до востребования — это весьма выгодный продукт, несущий прибыль. Получается, что банк принимает средства клиента, располагает их на своих счетах и при этом назначает доходность всего в 0,01%. Но эти деньги в любом случае прокручиваются, и банк получает хорошую прибыль практически на пустом месте.

Всегда есть риск, что вкладчик обратится за обналичиванием средств, но по статистике много людей не трогают деньги в течение нескольких месяцев, порой держат капитал около года и больше. И банк в итоге остается далеко не в накладе.

Вклады до востребования в банках

Мы разобрали, что значит до востребования, теперь рассмотрим предложения банков, которые такой продукт предлагают. Такие программы стандартно есть в линейках всех банков, принимающих вклады от населения:

- Сбербанк. Может быть открыт в одной из 11 мировых валют, доходность в любом случае — 0,01%. Минимальная сумма для открытия — 10 рублей, начисление процентов — ежеквартальное.

- Газпромбанк. Предлагает 4 валюты открытия, ставка стандартная — 0,01% годовых вне зависимости от валюты. Проценты выплачиваются ежеквартально или в конце срока размещения — на выбор вкладчика. Открывается при любой сумме, даже если ничего не положить на счет.

- Россельхозбанк. Открывается в рублях, евро или долларах, ставка — 0,01%. Нужна сумма от 10 рублей. Выплата доходности — каждый квартал.

- Транскапиталбанк. Для открытия достаточно внести на счет 1 рублю. Можно открыть в рублях, евро или долларах. ставка — 0,01%. Доходность начисляется ежемесячно.

Если вы ищите самый выгодный вклад до востребования, то не найдете его. Это не доходный продукт. Все банки предлагают примерно одинаковые условия обслуживания таких счетов. Отличается только перечень валют и регулярность выплаты процентов. Суммы для открытия всегда небольшие, в пределах 10 рублей.

Альтернатива — накопительный счет

Если вам не подходит классический вклад из-за своих ограничений, то оптимальный вариант — выбрать банк и открыть в нем накопительный счет. Ставка до востребования — это просто смех, никакого реального дохода человек не получает. Но если выбрать для размещения средств накопительный счет, то деньги также всегда будут под рукой, но прибыль окажется существенно больше.

Например, Райффайзенбанк предлагает следующие условия:

- можно открыть при любой сумме;

- никаких ограничений по операциям пополнения и снятия;

- доход насчитывается на минимальное количество средств на счету в текущем месяце — 6% годовых.

Как видно предложение гораздо выгоднее, чем вклад по ставке до востребования. Сбербанк тоже предлагает более дорогую альтернативу — Сберегательный счет. По нему доходность составляет 1-1,8% годовых в зависимости от суммы, которая лежит на счету. Это меньше, чем предлагают другие банки (в Сбере по вкладам традиционно низкие ставки), но все же выгоднее, чем ставка по вкладу до востребования.

https://www.youtube.com/watch?v=onT8ErrN13c

Накопительный счет можно открыть и в банке Тинькофф, при рублевом размещении он назначает доход в 5% годовых. И важный момент — этот банк насчитывает проценты ежедневно на фактически размещенную сумму.

Так что, если вам просто нужен счет для временного хранения личных средств, оптимально выбрать накопительный. Он гораздо выгоднее депозитов со ставкой в 0,01%, а операции по нему можно выполнять те же самые.

Об авторе

Ирина Русанова — высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит».

Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности.

rusanova@brobank.ru

Эта статья полезная?

🌟 Видео

Куда вложить деньги под процент? Банковские вклады и депозиты в 2024 годуСкачать

Как выбрать банковский ВКЛАД? Руководство от А до Я.Скачать

Никогда не открывайте вклад в СбербанкеСкачать

Лучшие вклады и ставки куда ни ткни в Январе 2024 Что делать с вкладами #14Скачать

Ставки по вкладам падают! Как выбрать лучшие вклады 2024? Успей заработать на высокой ставке / РынкиСкачать

7 ЛУЧШИХ вкладов в январе 2024. СТАВКИ ВЫРОСЛИ! Почему проценты настолько высокие?Скачать

Что делать с вкладами #13 выгодные срок вклада, процентные качели и ставки доходаСкачать

СТАВКИ ВЫШЕ 20. Где открыть вклад в феврале 2024? САМЫЕ ВЫСОКИЕ СТАВКИ.Скачать

17 лучших вкладов Февраля 2024 в картинках - доходность для всех. Где вклад выгоднееСкачать

Ставка ЦБ 15 и Банковские вклады: преимущества, о которых мало кто знаетСкачать

Что делать с вкладами #12 лучшие вклады декабря поражаютСкачать

Не открывай вклад в Сбербанке пока не посмотришь это видео / Условия и проценты в 2024 годуСкачать

Правила начисления налога со вкладов в 2023 годуСкачать

Все про банковские вклады и депозиты в 2024 годуСкачать

НЕ ОТКРЫВАЙ ВКЛАД Пока Не Посмотришь ЭТО ВидеоСкачать

Сбербанк создает хитрые банковские вклады. Будьте внимательны!Скачать