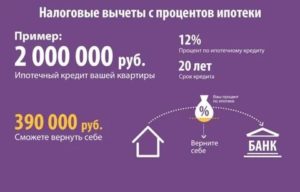

Когда вы покупаете квартиру, то можете получить от государства бонус — возврат части налогов, которые за вас платит работодатель. Про налоговый вычет в 260 тысяч рублей за покупку квартиры говорят часто, но почему-то забывают про вычет за проценты по ипотеке. А ведь это еще до 390 тысяч рублей.

Рассказываем, как получить налоговый вычет за проценты по ипотеке: кто имеет право на такую поддержку, какую конкретно сумму получится забрать, какие для этого нужны документы и как это сделать. В конце — понятный и простой чек-лист, распечатайте и заберите свои деньги.

- Что такое налоговый вычет

- Кто может получить вычет по ипотеке

- Вычет в зависимости от года приобретения квартиры

- Сумма тоже зависит от года, в котором приобрели квартиру

- Нельзя получить вычетом больше денег, чем заплатили налогов

- Два варианта для получения вычета

- Нужны:

- Что лучше, возвращать налог через работодателя или инспекцию?

- Возврат процентов по ипотечному кредиту: советы и документы в 2020

- Налоговый вычет за покупку жилья

- Порядок расчёта налогового вычета

- Пример расчета

- Необходимые документы

- Кому положен вычет, а кому нет

- Возврат процентов по ипотеке в налоговой: когда можно получить возврат налога по процентам по ипотечному кредиту (уплаченные НДФЛ)

- Когда можно получить возврат налога по процентам по ипотеке

- Как вернуть НДФЛ с процентов по ипотеке через налоговую

- Как вернуть НДФЛ с процентов по ипотеке через работодателя

- Но не стоит отчаиваться!

- Кто имеет право на возврат подоходного налога

- Рассмотрим самый простой случай

- Как получить налоговый вычет за проценты по ипотеке за несколько лет

- Пропущен срок подачи декларации

- Получить вычеты за квартиру и за проценты по ипотеке одновременно

- Квартира не сдана в эксплуатацию, а НДФЛ вернуть уже хочется

- Когда сдавать декларацию, когда вернут подоходный налог

- Как же получить налоговый вычет за уплаченные проценты по ипотеке

- Вернуть НДФЛ может работодатель

- 🔍 Видео

Что такое налоговый вычет

Налоговый вычет — это финансовый инструмент, с помощью которого происходит уменьшение налогооблагаемого дохода и возврат переплаты за налог. Если проще, то работает это так:

- У вас есть зарплата, 50 000 рублей. Работодатель удерживает из нее НДФЛ, 13%, перечисляет его как налог в бюджет, а вам выплачивает оставшиеся 87%, или 43 500 рублей.

- Государство в определенных случаях готово вас поддержать — например, при покупке квартиры. Но не просто дать вам денег, а сделать перерасчет — уменьшить налогооблагаемый доход или за прошедшие, или за будущие периоды.

- То есть — вы платили год НДФЛ с зарплаты. Потом купили квартиру, получили право уменьшить налогооблагаемый доход. Получается, что за этот год вы переплатили НДФЛ. Вот эти деньги можно вернуть. Или можно выбрать вариант с будущими периодами — тогда работодатель будет отдавать налоги не в инспекцию, а вам.

Налоговый вычет — это способ или вернуть уже уплаченный НДФЛ, или не платить НДФЛ в будущем за конкретный срок.

Вычетов много — за лечение, за учебу, за благотворительность. Когда мы говорим об процентах по ипотеке, то речь идет про имущественный вычет — для его получения в законе предусмотрены особые критерии, которые на другие вычеты не действуют:

- Сумма вычета — это сумма, на которую государство уменьшает ваш налогооблагаемый доход. Сейчас это максимум 2 млн рублей оплаты за квартиру и 3 млн рублей за проценты по ипотеке.

- Сумма возврата — деньги, которые вы можете получить, уплаченный НДФЛ от суммы вычета. Сейчас это 13%, поэтому получается не больше 260 тысяч рублей за квартиру и не больше 390 тысяч рублей за проценты.

В 2021 году правила уплаты НДФЛ меняются — если ваш доход в год составляет больше 5 млн рублей, то НДФЛ для вас будет 15%. Соответственно, и считать нужно будет не 13%, а 15% — получается максимум 300 тысяч за квартиру и 450 тысяч за проценты.

Ещё есть требования к заемщикам и несколько ограничений.

Кто может получить вычет по ипотеке

Если хотя бы одно из требований не выполняется — налоговая откажет в праве на вычет.

- Нужно быть налоговым резидентом России — нужно проводить на территории страны больше 183 дней в год.

- Важно платить НДФЛ — сейчас это делают физические лица, те, кто трудоустроен официально или выполняют работу по договорам авторского заказа или гражданско-правового характера. Если вы ИП или самозанятый, то вы платите другие налоги. Если вы физлицо, но безработный, или ваш работодатель платит зарплату в конверте — за вас не перечисляют в бюджет НДФЛ, а значит, и делать вычет не из чего.

- Продавец — не ваш близкий родственник. Такими признаются супруги, родители, братья и сестры, опекуны и подопечные.

Проверяйте в договоре, чтобы ваш займ был именно ипотекой, а не потребительским кредитом с каким-то похожим названием, например, кредитом «Жилищный». Право на вычет по процентам распространяется только на ипотеку.

Налоговый вычет по процентам за ипотеку можно получить только один раз за всю жизнь.

Вычет в зависимости от года приобретения квартиры

Путаница в вычетах возникает не только из-за сложной терминологии, но и из-за прав на возмещение в зависимости от года покупки жилья.

- Квартиру купили до 1 января 2014 года. Вычет по ипотеке можно взять только по той квартире, по которой получили основной вычет за покупку. Если по квартире нет вычета за покупку, то не будет вычета и за уплату процентов.

Купили квартиру в 2012 году без ипотеки. Получили за нее обычный вычет, 260 тысяч. В 2013 купили еще одну квартиру, уже в ипотеку.

Вычет с уплаченных процентов сделать не получится — так как вычет за покупку был с другой недвижимости, которую взяли без ипотеки.Квартиру купили после 1 января 2014 года. Законы поменялись.

Вычет за покупку и вычет за ипотеку больше не привязаны друг к другу, их получать можно с разных квартир. Важно, чтобы квартира в ипотеку была куплена после 2014 года.

https://www.youtube.com/watch?v=hLtBnryQUCk

Квартиру купили в 2013 году, а в 2020 решили взять вычет с уплаченных процентов по ипотеке. Не получится, потому что право на квартиру возникло до 2014 года. Квартиру купили в 2017 году, за вычетом по уплаченным процентам за ипотеку обратились в 2020 году.

Получится, потому что право возникло после 2014 года.Если речь идет про ипотеку в строящемся доме, то моментом появления права на вычет считается не оформление договора долевого участия, а подписание акта приема-передачи или вступления в собственность.

Сумма тоже зависит от года, в котором приобрели квартиру

- Если до 1 января 2014 года — лимита по сумме вычета нет. Причем даже если вы потом рефинансировали этот кредит, право на безлимитный вычет сохраняется.

Квартиру купили в 2013 году. Основной вычет получили за нее, а за вычетом по процентам обратились только в 2017 году. Всего процентов заплатили на 5 млн рублей.

Максимальный вычет — 13%, или 650 тысяч рублей.

- Если после 1 января 2014 года, то сумма не может быть больше 3 млн рублей, а вернуть получится не более 390 тысяч.

Квартиру купили в 2015 году. Процентов за нее заплатили больше 5 млн рублей. Максимальный вычет — 390 тысяч рублей.

Нельзя получить вычетом больше денег, чем заплатили налогов

Сумма возврата зависит от НДФЛ, который вы уплатили или платите. Налоговый вычет — это ваши же деньги, налоги, которое государство возвращает. Если вычет получается больше, чем вы реально заплатили налогов, то остаток переносится на следующие годы.

Квартиру купили в 2017 году, заплатили за нее 3 млн рублей процентов. Максимальная сумма вычета — 390 тысяч рублей.

За вычетом обратились в 2020 году. В прошлом году заработали 1 млн рублей, заплатили 130 тысяч рублей НДФЛ.

Значит, реальный вычет будет с уплаченной налогами суммы — то есть всего 130 тысяч рублей. Право получить остальные деньги по вычету переносятся на следующий год — конечно, если остальные условия для этого получения будут соблюдены.

Два варианта для получения вычета

У работодателя. Это возврат вычета как бы «наперед» — разрешают не платить налоги за текущий год, а вместо этого работодатель будет отдавать вам всю зарплату до тех пор, пока лимит на сумму вычета на закончится.

За проценты заплатили 1 млн рублей, то есть вычет должен составить 130 тысяч рублей. Оформили вычет у работодателя в октябре. Обычно вы получаете на руки по 87 тысяч рублей. Но в этом году компания вместо того, чтобы перечислить ваши налоги в бюджет, просто отдала их вам. Получилось 130 тысяч, как раз лимит вычета и НДФЛ за 10 месяцев.

Чтобы получить вычет у работодателя, нужно взять в налоговой подтверждение на это право. Справку можно получить через личный кабинет на сайте или в самой инспекции, написав заявление.

Уведомление в личном кабинете находится в разделе «Жизненные ситуации», потом в раздел «Запросить справку и другие документы»

Декларацию для этого подавать не надо. Для заявления достаточно указать, что вы будете делать вычет по процентам за ипотеку, подтвердить это сканами ипотечного договора и справкой из банка о том, что вы заплатили столько-то денег за проценты.

По ссылке страница с образцом заявления для подтверждения права на вычет, которое подается в налоговую.

Максимальный срок, в который вам должны выдать справку — месяц. Затем передаёте документ работодателю и проверяете, чтобы со следующего месяца сумма в расчетном листке была уже с вычетом.

Брать справки в банке, получать уведомление в налоговой и относить эти документы работодателю нужно каждый год. Поэтому старайтесь подавать заявление ближе к концу года, например, в октябре-ноябре. Так вам вернут налоги с начала года.

В налоговой. Так вы можете вернуть уже заплаченные налоги — они платятся раз в год, поэтому в текущем году можно вернуть НДФЛ за предыдущий. Закон разрешает возвращать деньги максимум за предыдущие три года. То, что уплатили четыре года назад и раньше — уже не выйдет.

https://www.youtube.com/watch?v=MAd54D_yL_k

Квартиру в ипотеку купили в 2015 году. На вычет подаете в 2020 — вернется НДФЛ только за 2019, 2018 и 2017 годы, потому что нельзя подать документы в 2020 году и вернуть налоги, перечисленные в бюджет в 2015 и 2016 годах.

Документы на вычет отдайте или в инспекции, или через личный кабинет на сайте. Второй вариант лучше — портал автоматически заполнит за вас декларацию 3-НДФЛ и сам «подтянет» все данные из справок 2-НДФЛ, не придется делать вручную. Вот подробная инструкция на сайте налоговой.

Нужны:

- Заполненная и подписанная декларация 3-НДФЛ;

- Копия договора купли-продажи квартиры;

- Копия регистрации права на квартиру — или свидетельство о регистрации, или выписка из ЕГРН. Для новостройки можно использовать акт приема-передачи;

- Копия ипотечного договора;

Документы, подтверждающие оплату процентов — чеки, квитанции, справки из банка.

После подачи заявления начинается камеральная проверка — она идет максимум три месяца, в это время инспектор может позвонить вам и попросить прислать или принести другие документы. Например, если сканы чеков плохо читаются, инспектор спрашивает у вас справку из банка или другие копии.

Дальше вам приходит ответ. Если одобрили вычет, то в течение еще одного месяца деньги пришлют на карту. Возвращается сразу вся запрошенная сумма.

Налоговая может и отказать в предоставлении вычета. В причинах нужно разбираться по каждому конкретному случаю — это может быть ошибка в документах или несоответствие вашего запроса закону. Например, вы заплатили 10 тысяч рублей НДФЛ, а просите 50 тысяч — откажут. Или вы купили квартиру у брата — тоже будет отказ, не проходит по критериям закона.

Узнать причину отказа можно у инспектора. Как правило, если есть ошибка в документах, то вам предлагают исправить ее во время камеральной проверки. Если не проходите по критериям — ничего сделать не выйдет.

В любой из ситуаций, если вы считаете себя правым, а инспекцию — нет, можно обратиться за помощью в местную прокуратуру — оставить заявлений в свободной форме или прийти на личный прием и рассказать суть проблемы.

Что лучше, возвращать налог через работодателя или инспекцию?

Чтобы полностью возместить 390 тысяч вычета по процентам, нужно не просто заплатить 3 млн рублей процентов. Нужно еще и заработать 3 млн рублей, чтобы заплатить с них эти 390 тысяч рублей налогов.

Если ваш доход за год позволяет возвращать такие суммы — выбирайте вычет через работодателя, так быстрее, не нужно подавать декларацию и ждать 4 месяца.

Если же нет, то лучше складывать доход за последние три года и смотреть, что выгоднее.

Видео:Вычет за проценты по ипотеке 2024: Как заполнить декларацию 3-НДФЛ на возврат процентов по ипотекеСкачать

Возврат процентов по ипотечному кредиту: советы и документы в 2020

Приветствуем! Можно ли вернуть проценты по ипотеке? Возврат процентов по ипотечному кредиту, в установленном законом размере, производится после возврата части стоимости жилья.

Поэтому возврат стоимости и возврат налога за проценты по ипотеке оформляются, как правило, параллельно.

Давайте сегодня разберемся в этом непростом вопросе, который поможет вам при досрочном погашении ипотеки быстрее рассчитаться за квартиру.

Инструмент, при помощи которого можно получить возврат части средств, которые Вы уплатили за жильё, называется налоговым вычетом. Этот же механизм позволяет частично сделать денежный возврат налога по ипотеке за уплаченные проценты. О том, как получить возмещение налога по ипотеке в обоих этих вариантах вы узнаете далее.

Все граждане России платят налоги. Главный налог, который платят все трудящиеся – это так называемый подоходный налог. Иначе его называют налогом на доходы физических лиц (НДФЛ).

Как правило, граждане не ходят в банк, чтобы выплачивать НДФЛ, не оплачивают подоходный налог в личном кабинете или через мобильное приложение, как это происходит с коммунальными платежами или штрафами за нарушение Правил дорожного движения. Налог за Вас платит работодатель.

https://www.youtube.com/watch?v=LK94fMe_Ms4

Из каждых 10 рублей Вашей зарплаты он платит Вам только 8,7 рубля. А оставшиеся 1,3 рубля работодатель перечисляет государству. Вы даже можете этого не фиксировать, но из каждых 10 тысяч Вашего заработка 1 300 рублей не попадёт в Ваш карман.

Налоговый вычет за покупку жилья

Таково правило. Но есть исключение из него. Это исключение называется налоговый вычет. Будучи заинтересованным в том, чтобы люди покупали жильё, государство частично разрешает своим гражданам списывать подоходный налог, если граждане потратили зарплату на покупку жилья. Происходит возврат НДФЛ при покупке жилья.

Если Вы покупаете квартиру или дом по ипотечному кредиту, то выплаты по ипотеке, пошедшие на то, чтобы погасить банковские проценты, тоже считаются потраченными на жильё. Гражданин, купивший это жильё, получает налоговый вычет. На этом основании происходит возврат уплаченных процентов по ипотеке.

Начнём с налогового вычета по основной сумме с покупки квартиры или другого жилья, так как прежде чем заявлять возврат с процентов по ипотеке, следует компенсировать основную сумму. Проценты Вы, может быть, вернёте банку досрочно, а основная сумма никуда уже не денется.

Допустим, в 2016 году Вы заработали один миллион рублей. Каждый месяц исправно автоматически платили (через свою организацию-работодателя) по 13 руб. с каждой сотни. За год Вы отдали в казну 130 000 рублей, что как раз и составляет 13 % от налогооблагаемой базы, то есть Вашего годового заработка. И вдруг, в конце года Вы купили комнату в коммуналке за 500 000 рублей.

Вот тут-то государство и предоставляет Вам налоговый вычет. Оно уменьшает на эти 500 тысяч Вашу налогооблагаемую базу и говорит Вам, что Вы должны заплатить подоходного налога 13 процентов не от полной суммы Вашего заработка, а от его суммы минус стоимость купленного жилья, т.е. вам должны вернуть 65000 рублей, ранее оплаченных работодателем ваших налогов.

Это позволяет вернуть 13 процентов налогового вычета.

Так работает налоговый вычет. В принципе.

Порядок расчёта налогового вычета

При переходе к конкретным расчётам приходится учитывать целый ряд ограничений, не позволяющих так просто получить 13 процентов от покупки квартиры в ипотеку.

- Государство устанавливает предел налогового вычета. Он не может превышать сумму в два млн. руб. на стоимость жилья и три млн. на проценты по ипотечному кредиту. 13 процентов от этих сумм составляют 260 тыс. и 390 тыс руб. соответственно. Значит, максимальный полученный возврат составит 650 тысяч рублей. И ни копейкой больше. А вот меньше – запросто.

- Государство не согласно возвращать Вам больше, чем Вы уже заплатили. То есть если Вы заработали миллион, купили жильё на полмиллиона, то вычет составит полмиллиона, а тринадцать процентов от него – 65 000 рублей. А если наоборот – заработали полмиллиона, а жилья купили на миллион? Может быть, Вы копили несколько лет или тёща помогла ускорить процесс покупки. Ваш возможный вычет за текущий год составит столько, сколько подоходного налога Вы заплатили в этом году, то есть 13 процентов от 500 тысяч – это 65 тысяч рублей. Справедливости ради надо сказать, что когда в следующем году Вы заработаете ещё полмиллиона и, соответственно, заплатите ещё 65 тысяч подоходного, государство вернёт Вам эти деньги, таким образом, весь причитающийся налоговый вычет в 130 тысяч от 500 тысяч вы выберете за 2 года.

Вернуть налог за ипотеку могут оба супруга, если квартира приобреталась на двоих. При этом неважно кто оплачивал ипотеку.

Распределение будет при покупке по долевой собственности – в соответствии с долями каждого супруга.

При покупке квартиры в совместную собственность – согласно заявлению от мужа и жены по величине их доли (30% на 70% или 90% на 10% и т.д.).

При этом если один из супругов уже получал вычет, то доля второго не может быть больше 50% от причитающегося вычета. Вторые 50% никто не получит, т.к. ранее супруг вычет уже получал по другой квартире.

Пример: Супруги купили квартиру в совместную собственность стоимостью 5 млн. руб. Их доли согласно заявлению составили 50 на 50. Итого, каждый из супругов может получить налоговый вычет от 2,5 млн. т.к. порог по законодательству 2 млн., то каждый из супругов получит по 260 тыс. руб.

При этом если супруга доход не получает (в декрете или домохозяйка и т.д.), то можно написать супругу в заявлении на распределении вычета долю 100%, а супруге 0%.

В дальнейшем супруга не теряет право на налоговый вычет и если она пойдет на работу, то сможет подать новое заявление с другим распределением долей.

https://www.youtube.com/watch?v=-Ihaqt5bQuk

Налоговый вычет на проценты по ипотеке распределяется между супругами произвольно в соответствии с заявлением и неважно кто реально оплачивает ипотеку. Каждый год при подаче заявления нужно будет указывать нужное соотношение долей, чтобы вернуть налог за ипотеку максимально возможный.

Пример расчета

Как вернуть 13 с ипотеки? Налоговый вычет и возврат подоходного налога с процентов по ипотеке устроен аналогично вычету по стоимости.

Пусть Ваша зарплата составляет один миллион рублей в год. И так – в течение 10 лет. Допустим, в конце декабря текущего года, Вы приобрели жильё ценой в 2 200 000 рублей.

Для этой покупки Вы взяли ипотечный кредит на полтора миллиона рублей. Ипотека 2016 год выдана сроком на пять лет, ставка составляет 12 % годовых.

Что Вам полагается в смысле возврата НДФЛ с процентов? И как вернуть проценты по кредиту?

Ваш имущественный налоговый вычет составит 260 000 рублей. Это 13% от стоимости квартиры, но не более 2 млн.

В отчётном году Вы заплатили подоходного налога 130 000 рублей – 13 процентов от заработка в один миллион. Все компенсации НДФЛ при покупке квартиры в ипотеку или без неё, будут находиться в пределах этих 130 000.

На что Вы можете претендовать в год, следующий за годом покупки? Если доходы не изменились, то вы получите еще 130 000. За 2 года вы полностью получили имущественный налоговый вычет по квартире и пора подавать заявление на возмещение ндфл с уплаченных процентов.

На третий год вы можете сделать возврат процентов по ипотеке. За эти три года вы заплатили банку примерно 417000 рублей процентов. Из них вы вправе вернуть 13 процентов с ипотеки, на проценты по ипотеке – 54210.

Таким образом, хотя вы и заплатили налогов в третий год так же 130000 рублей, но вычет вы получите всего 54210. В следующем году будет сумма еще меньше т.к. вы подаете данные только за уплаченные проценты за 4 год. Это примерно 63700 из них возврат налога за проценты по ипотеке составит всего 8281 рублей.

С годами вы будете получать все меньше и меньше налоговый возврат т.к. выплаты по ипотеке (проценты) будут уменьшаться. При досрочном погашении эта сумма будет еще больше уменьшаться.

Максимальный возврат с процентов по ипотеке в нашем примере составит 2200 000 * 13% = 286 000. Их вы получить не сможет т.к. по графику за 5 лет будет выплачено всего 501807 рублей процентов. Из них вернуть 13 процентов, через налоговую, можно максимум 65234 руб. и это при условии гашения ипотеки строго по графику.

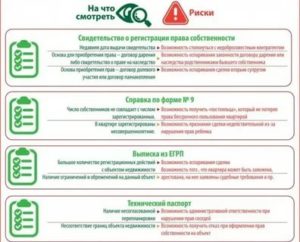

Необходимые документы

Для вычета нужно подготовить и представить в территориальную инспекцию федеральной налоговой службы (ИФНС) по месту Вашей постоянной регистрации пакет документов. Вам предстоит подготовить три группы документов:

- Основные документы

- Документы по собственности на жильё

- Документы на Ваш ипотечный кредит, для пересчёта НДФЛ по ипотеке.

К числу документов первой группы относятся:

- Паспорт. Лучше иметь с собой копию. Обычно паспорта достаточно для определения индивидуального номера налогоплательщика (ИНН). На всякий случай, подайте через налоговую инспекцию заявление о выдаче Вам Свидетельства о постановке на налоговый учёт. Паспорт отдавать не надо, только показать.

- Заявление на возврат подоходного налога. В этом заявлении указываются реквизиты Вашего банковского счета. Скачать можно у нас на сайте.

- Справка по форме 2-НДФЛ. Эту справку Вы можете получить в бухгалтерии по месту работы. В этой справке отражаются суммы начисленного и удержанного с Вас подоходного налога (НДФЛ). Именно эта сумма и подлежит возврату.

- Налоговая декларация по форме 3-НДФЛ. У нас можно скачать электронный образец и саму эту форму и, если у Вас одно место работы и стабильная зарплата, Вы без труда заполните её самостоятельно. В сложных случая лучше воспользоваться помощью профессионалов.

Вторая группа – это документы на жильё. В базовом случае таких документов всего три:

- Договор купли-продажи жилья. В нём должна упоминаться сумма, за которую объект приобретён.

- Акт приёма-передачи объекта, подписанный обеими сторонами.

- Свидетельство о регистрации в госорганах права собственности на объект.

С собой обязательно иметь оригиналы и, на всякий случай, копии, чтобы оставить их в инспекции.

И, наконец, третья группа – документы по кредиту. Напомним, что сначала оформляются документы по компенсации затрат на приобретение жилья, и только потом – происходит возврат налога при покупке недвижимости в ипотеку. В третьей группе всего два документа:

- Кредитный договор между Вами и банком, осуществляющим Ваше кредитование. Для того чтобы получить возврат налога за покупку квартиры в ипотеку, в нём обязательно должен быть упомянут целевой характер кредита – на приобретение жилья. Предусматривает ли Ваша ипотека возврат 13 процентов – зависит не от банка, а от Вас и Вашего работодателя. Неотъемлемая часть договора – график платежей, которые Вы обязуетесь уплачивать, с выделением в платежах сумм погашения тела долга и уплаты процентов по кредиту.

- Справка из банка о прошедших в течение года платежах, с обязательной расшифровкой сумм погашения тела и обслуживанию кредита. Для возврата процентов с ипотеки, на проценты по ипотеке нужна расшифровка. Обратитесь в Ваш банк, и он выдаст Вам справку на специальном бланке. Данные из справки могут отличаться от графика из договора, например при досрочном погашении кредита. Выплата денег при досрочном погашении ипотеки происходит по уточнённому графику.

Имейте с собой копии документов, будьте готовы приложить их к заявлению на возврат НДФЛ за приобретение жилья и возмещение процентов по ипотеке.

После подачи заявления, налоговая инспекция начнёт рассмотрение Вашего случая. Проверка обоснованности возврата подоходного налога занимает от двух до четырёх месяцев. После чего, при положительном решении, деньги поступят на Ваш счёт.

Кому положен вычет, а кому нет

Существует несколько категорий граждан, кто может получить налоговый вычет:

- Получает его впервые

- Имеет официальную «белую» зарплату с отчислениями НДФЛ

- Иностранцы, резиденты РФ (живут и работают в России от 183 дней в году).

- Получающие иной доход, облагаемый по ставке 13% НДФЛ.

Не могут получить вычет:

- Безработный, пенсионеры и граждане с неофициальным доходом, женщины в декретном отпуске.

- Предприниматели со специальными формами налогообложения.

- Ранее получавшие вычет.

- Владельцы недвижимости приобретенной за счет средств других граждан (должно быть документально подтверждено чеками, расписками и т.д.).

- Нерезиденты

- Покупатели, если приобрели недвижимость у близких родственников или опекунов.

Если вы женщина и ранее получали налоговый вычет, а затем ушли в декрет, но у вас еще остался лимит налогового вычета, который вы можете получить, то после выхода из декретного отпуска вы снова можете продолжить его получать.

https://www.youtube.com/watch?v=BIHI-vmeuiU

Возвращение ндфл по ипотеке имеет ряд сложных моментов, но, поверьте, списание части основного долга за счет этих выплат будет серьезным подспорьем. Тем более что, если вы не хотите гасить этими деньгами ипотеку, то всегда их можно потратить на ремонт или другие важные вещи, ведь данный вычет просто приходит на ваш счет и вы можете им распоряжаться по своему усмотрению.

Видео:Налоговый вычет ЗА ПРОЦЕНТЫ ПО ИПОТЕКЕСкачать

Возврат процентов по ипотеке в налоговой: когда можно получить возврат налога по процентам по ипотечному кредиту (уплаченные НДФЛ)

Законодательство дает возможность получить вычет на приобретенное жилье и на уплаченные проценты. Причем последовательность нигде не оговорена, вы можете сами выбрать, как поступить:

- получить сначала вычет на жилье;

- получить сначала вычет на проценты;

- получить оба вычета одновременно, но в этом случае у вас должна быть соответствующая сумма налогооблагаемого дохода.

Как правило, покупатели стараются сначала обратиться за вычетом на жилье, но это лишь сложившийся обычай, закон не прописывает ограничений. Вы даже можете получить вычет на жилье по одной квартире, а возврат процентов с ипотеки — по другой (письмо ФНС России от 21.05.2015. № БС-4-11/8666).

Но есть условие — кредит обязательно должен быть целевым. В условиях договора должно быть указано, что кредит выдан банком исключительно на строительство или приобретение жилой недвижимости на территории России. Если кредит вы взяли под строящийся дом, подоходный налог с процентов по ипотеке вы сможете получить, только когда дом достроится.

Еще один нюанс – вы сможете оформить возврат уплаченных процентов по ипотечному кредиту при условии, что купили квартиру не у близкого родственника. Иначе налоговая не вернет вам НДФЛ (пп. 11 п. 2 ст. 105.1 НК РФ).

Сумма налога, который вы можете вернуть по ипотечному кредиту, зависит от года, когда был оформлен кредит. Если ипотечный кредит был получен до 2014 года, вы можете уменьшить сумму дохода на все проценты. Даже если вы потом рефинансировали этот кредит, сумма возврата НДФЛ останется не ограниченной (п. 4 ст. 220 НК РФ).

Если кредит вы брали после 1 января 2014 года, возврат процентов с ипотеки получите максимум на 3 млн рублей. Это же ограничение будет действовать, если вы рефинансируете такой кредит. Получается, что максимальная сумма процентов по ипотеке, которую вы можете вернуть из бюджета: 3 000 000 руб. x 13% = 390 000 рублей.

Например, вы оформили кредит, по которому в общей сложности выплатили 3 770 000 рублей на проценты. Если этот кредит был оформлен до 2014 года, государство вернет вам: 3 770 000 х 13% = 490 100 рублей. А если вы оформили его после 2014 года, государство позволит вам вернуть НДФЛ с процентов по ипотеке на сумму 3 млн — 390 тысяч рублей.

Вычет не может превысить налогооблагаемые доходы. Если положенный по закону возврат НДФЛ с процентов по ипотеке будет больше налогов, уплаченных за прошлый год, получение остатка перейдет на следующий год.

Например, если в 2018 году вы получили 1,3 млн налогооблагаемого дохода, а ипотечных процентов за этот период заплатили 1,5 млн рублей.

В этом случае государство позволит вам вернуть налог с 1,3 млн рублей процентов по ипотеке. Оставшиеся 200 тысяч рублей вы будете заявлять к вычету уже в 2019 году.

За 2018 год возврат НДФЛ с процентов по ипотеке составит 169 тысяч рублей (1,3 млн руб. х 13 %).

Вы не сможете получить вычет в той части расходов на приобретение квартиры, которые были оплачены оплаченных за счет средств работодателя, материнского капитала или из бюджетных средств (п. 5 ст. 220 НК РФ).

Если вы рефинансировали кредит, вычет можно получить и по новому договору.

Вы можете рефинансировать кредит неограниченное количество раз, но для получения вычета должно быть соблюдено одно обязательное условие – в каждом следующем кредитном договоре должна быть отсылка к самому первому документу. Если в новом договоре не будет привязки к первоначальному кредиту на ипотеку, вы не сможете вернуть проценты.

Когда можно получить возврат налога по процентам по ипотеке

Момент получения вычета зависит от того, когда вы зарегистрировали право собственности. Если вы купили квартиру в новостройке, право на получение вычета по процентам по ипотеке возникнет у вас с того года, когда вы зарегистрируете право собственности на жилье или подпишете акт о передаче квартиры.

Допустим, вы купили квартиру в 2016 году. Застройщик ввел дом в эксплуатацию в 2018 году и тогда же вы подписал с вами акт о передаче. Значит, обратиться за вычетом вы можете с 2018 года, но при этом вправе включить в сумму к возврату все проценты, включая, что выплачивали в 2016–2017 годах.

https://www.youtube.com/watch?v=47wjVTKz27A

Ограничений по времени на возврат процентов по ипотеке нет. Вы вправе подать декларацию и документы еще в процессе выплаты или через несколько лет после погашения процентных начислений.

Например, если вы взяли ипотечный кредит на приобретение квартиры и зарегистрировали право собственности на нее в 2016 году, могли бы оформить возврат процентов по ипотеке уже в 2017 году.

Если вы этого не сделали, можете оформить возврат в любой момент – хоть в 2030 году, если вам так заблагорассудится.

А вот для налога на доходы ограничения есть – вы сможете вернуть его в течение трех лет по окончании того года, когда он был уплачен.

Допустим, вы хотите получить возврат процентов по ипотеке из суммы налога, который уплатили в 2017. У вас есть на это время – до конца 2020 года.

Если решите обратиться за возвратом позже – допустим, в 2022 году, проценты по ипотеке за 2017 год вернуть уже не получится, но вы сможете вернуть налог, уплаченный в последующем.

Как вернуть НДФЛ с процентов по ипотеке через налоговую

Вернуть проценты по ипотеке через налоговую можно по окончании года, в котором вы уплатили проценты. Для этого нужно заполнить и подать в ИФНС налоговую декларацию 3-НДФЛ.

По общему правилу такую декларацию подают не позднее 30 апреля года, следующего за годом, в котором возникло право на вычет.

Но если вы подаете ее исключительно ради получения налоговых вычетов, можете сделать это в любой момент – до или после 30 апреля.

К заполненной и подписанной декларации надо приложить документы, подтверждающие ваше право на возврат процентов по ипотеке в налоговой:

- копию договора купли-продажи недвижимости;

- копию документа, подтверждающего регистрацию права собственности — если купили квартиру или участок до 15 июля 2016 года, это будет свидетельство о регистрации права, если регистрировали право позже, приложите выписку из ЕГРН;

- копию акта приема-передачи, если купили квартиру в новостройке – его будет достаточно, право собственности может быть зарегистрировано и позже;

- копию кредитного договора;

- документы, подтверждающие оплату процентов — квитанции, справку банка о размере уплаченных по кредиту процентов;

- если рефинансировали первоначальный кредит и в новом кредитном договоре есть отсылка к первому документу, которая даст вам право на возврат, надо приложить копию второго кредитного договора.

Как вернуть НДФЛ с процентов по ипотеке через работодателя

Возвращение выплаченных процентов через работодателя будет происходить в течение календарного года, в котором вы будете платить проценты – то есть у вас будет право на вычет. Второе обязательное условие – вы будете получаете доходы, облагаемые подоходным налогом по ставке 13%.

Возврат НДФЛ с процентов по ипотеке у работодателя вы будете получать каждый месяц небольшими частями – бухгалтерия перестанет удерживать с вас налог и зарплата станет чуть больше. Поэтому мало кто выбирает такой вариант получения вычета – обычно проще и выгоднее получить сумму за весь год, а не дробить ее помесячно.

Кроме того, это не очень удобный вариант еще и потому, что придется ежемесячно обращаться в налоговую, чтобы получить уведомление, которое подтверждает ваше право на возврат 13 % с процентов по ипотеке.

Работодатель действует как ваш налоговый агент – производит за вас отчисление налогов в бюджет, и ему нужно основание, чтобы временно перестать удерживать с вас НДФЛ. Этим основанием как раз и будет уведомление.

ИФНС выдаст его после предоставления налоговой декларации и документов из банка, а значит вам придется ежемесячно собирать все эти бумаги для налоговой.

Но если вам по какой-то причине все-таки удобнее получать вычет через работодателя, надо будет написать на имя руководителя заявление в свободной форме и приложить к нему уведомление из налоговой.

Но не стоит отчаиваться!

Если вы приобрели квартиру по ипотеке, то вы также имеете право вернуть уплаченный вами подоходный налог ещё и с процентов начисляемых по кредитному договору. Максимальная сумма для расчёта в этом случае составит 3 млн. рублей.

Это правило действует с 2014 года. Для ранее приобретенной недвижимости такого ограничения не существует. Таким образом, имущественные налоговые вычеты при ипотеке, могут составить 650 000 рублей. До 260 тыс.

рублей за покупку квартиры и до 390 тысяч за выплаченные проценты по ипотеке.

Учитывая, что при аннуитете, первые платежи большей частью состоят из платы банку за пользование кредитом, эти деньги будут хорошим подспорьем новосёлам. Закон не ограничивает сроки возмещения. Если ипотечный договор заключён на тридцать лет, то можно ежегодно оформлять возврат подоходного налога, до тех пор пока не вернёте себе всё причитающееся.

https://www.youtube.com/watch?v=oPlgza1693Y

Возвращается не весь ипотечный кредит, а только ранее удержанные 13 % от уже выплаченных процентов по ипотеке.

Кто имеет право на возврат подоходного налога

Вернуть часть налогов может любой гражданин РФ, который официально трудоустроен, получает «белую» зарплату и платит 13% налог на доходы физических лиц. Это и работники различных организаций, и предприниматели, которые работают по основной системе налогообложения. Пенсионеры также могут оформить возврат подоходного налога, если с момента их выхода на пенсию прошло не более трёх лет.

А если вы приобрели недвижимость раньше 2014 года, и у вас есть муж или жена, то выплаты можно ещё и увеличить.

Ведь супруги обладают равными правами на имущественные налоговые вычеты, даже если один из супругов не указан в договоре купли-продажи и кредитном договоре.

Всё имущество и права приобретённые в браке, считаются совмеснонажитым, если иное не прописано в брачном договоре.Проще всего понять принципы возврата НДФЛ на примерах.

Рассмотрим самый простой случай

Квартира куплена с привлечением ипотечных средств в 2019 году. Собственность зарегистрирована сразу. Кредит — 1 000 000 рублей на 10 лет за 11% годовых. Ежемесячный аннуитетный платеж — 13 775 рублей. 9166 из ежемесячного платежа составляют проценты. С каждым платежом эта сумма постепенно уменьшается, а выплаты в счёт основного долга соответственно увеличиваются.

За весь период проценты по кредиту составят 653 000,14 рублей. Соответственно к возврату вам положено — 653 000,14 * 13% = 84 890,01 рублей. Размер зарплаты в данном случае нам не важен, раз уж её хватает на ежемесячный платёж. Имущественный вычет (260 тыс.) за покупку квартиры в данном случае не учитываем (для чистоты примера).

Предположим, что им уже воспользовались ранее и утратили на него права.

| Год | % за год | 13,00% | Факт.возврат |

| 2019 | 107124 | 13926 | 13926 |

| 2020 | 100393 | 13051 | 13051 |

| 2021 | 92882 | 12074 | 12074 |

| 2022 | 84501 | 10985 | 10985 |

| 2023 | 75152 | 9769 | 9769 |

| 2024 | 64720 | 8413 | 8413 |

| 2025 | 53081 | 6900 | 6900 |

| 2026 | 40095 | 5212 | 5212 |

| 2027 | 25606 | 3328 | 3328 |

| 2028 | 9441 | 1227 | 1227 |

| Итого | 653000 | 84890 | 84890 |

Нельзя получить налоговый вычет вперёд, сразу за весь срок кредита. Ведь проценты банку вы ещё не выплатили, чтобы требовать за них возврат НДФЛ. Никто не может гарантировать, что заёмщик будет в состоянии оплачивать ипотеку на протяжении всего срока или не закроет её досрочно.

Как получить налоговый вычет за проценты по ипотеке за несколько лет

В 2016 году подписан договор долевого участия, для покупки был взят ипотечных 2 000 000 рублей на 10 лет. Квартира оформлена в собственность в 2019 году. Ставка была установлена в размере 11%. Размер ежемесячного аннуитетного платежа при этом равен 27 550 рублей.

Причем в первые месяцы ипотеки, около 18 000 рублей из ежемесячного платежа составляют проценты. С каждым платежом эта сумма постепенно уменьшается, а выплаты в счёт основного долга соответственно увеличиваются. За весь период кредитования проценты по ипотеке составят 1 306 000,27 рублей.

То есть покупатель может вернуть: 1 306 000,27 * 13% = 169 780,03 рублей.

При зарплате 50 000 рублей в месяц, за год теоретически можно вернуть 78 000. Но это только теоретически. Предположим что зарплата постоянна — не менялась в последние три года и останется постоянной на протяжении всего срока ипотеки. В данном случае единовременно гражданин может получить часть положенного ему вычета за три предыдущих года.

Когда собственность ещё не была оформлена, а ипотека уже оплачивалась. Для этого нужно составить три декларации по форме 3-НДФЛ за три предыдущих года. А далее придётся подавать декларацию ежегодно или раз в три года. Имущественный вычет (260 тыс.) за покупку квартиры в данном случае не учитываем.

Предположим, что им уже воспользовались ранее и утратили право на его получение.

| Год | % за год | 13% | Факт.возврат |

| 2016 | 214249 | 27852 | — |

| 2017 | 200786 | 26102 | — |

| 2018 | 185764 | 24149 | — |

| 2019 | 169003 | 21970 | 78000 |

| 2020 | 150304 | 19539 | 19639 |

| 2021 | 129440 | 16827 | 16827 |

| 2022 | 106162 | 13801 | 13801 |

| 2023 | 80191 | 10424 | 10424 |

| 2024 | 51213 | 6657 | 6657 |

| 2025 | 18883 | 2454 | 2454 |

| Итого | 1306000 | 169780 | 169780 |

Права на возврат подоходного налога появляются только с момента возникновения права собственности. А право собственности возникает с момента подписания акта приема-передачи и регистрации права собственности соответствующими государственными органами.

Пропущен срок подачи декларации

Если вы вдруг пропустили срок сдачи деклараций, то не смотря на это, вы сможете получить возврат НДФЛ по ипотечным процентам за несколько лет. Для этого придётся сформировать декларации для каждого пропущенного года отдельно.

https://www.youtube.com/watch?v=aTjUz8hXE5M

Получить вычеты можно за все прошедшие года, однако оформление деклараций возможно лишь за 3 предыдущих года! Именно в них включается общая сумма уплаченных по вашему кредиту процентов.

Получить вычеты за квартиру и за проценты по ипотеке одновременно

Подобная ситуация встречается довольно редко. Например, если был пропущен срок подачи декларации. Или покупался объект долевого строительства и собственность возникла несколько позже ипотеки. А также доход налогоплательщика в этом случае должен быть достаточно большим.

Чтобы сумма удержанного НДФЛ за предшествующие покупке 3 года перекрывала стандартный имущественный вычет за покупку жилья (260 000 рублей) и ещё оставалось на вычет по процентам ипотеки. Обычно сначала возвращают подоходный налог за покупку жилья, а потом за проценты по ипотеке.

Итак, квартира куплена за 2 млн. рублей по ипотеке в 2018 году, собственность зарегистрирована сразу. Оформлен ипотечный кредит на 1 000 000 рублей на 10 лет за 11% годовых. Размер ежемесячного аннуитетного платежа при этом равен 13 775 рублей.

9 166 рублей из ежемесячного платежа составляют проценты. С каждым платежом эта сумма постепенно уменьшается, а выплаты в счёт тела кредита (основного долга) соответственно увеличиваются. За весь период кредитования проценты по кредиту составят 653 000,14 рублей.

При зарплате 50 000 рублей в месяц (600 000 в год), за год можно вернуть до 78 000. Предположим что зарплата постоянна — не менялась в последние три года и останется постоянной на протяжении всего срока ипотеки. Сначала получают стандартный имущественный вычет.

Подаётся три декларации, за три года предшествовавшие покупке недвижимости.

По декларациям 2015, 2016, 2017 годов возвращаем НДФЛ — 78 000*3=234 000 в 2018 году. Оставшиеся 26 000 рублей к возврату НДФЛ за покупку недвижимости декларируем в следующем 2019 году. Эта сумма прибавляется к вычету за выплаченные проценты по ипотеке. Далее ежегодно возмещаем оставшееся до окончания срока кредитования.

| Год | % за год | 13,00% | Факт.возврат |

| 2019 | 107124 | 13926 | 39926 |

| 2020 | 100393 | 13051 | 13051 |

| 2021 | 92882 | 12074 | 12074 |

| 2022 | 84501 | 10985 | 10985 |

| 2023 | 75152 | 9769 | 9769 |

| 2024 | 64720 | 8413 | 8413 |

| 2025 | 53081 | 6900 | 6900 |

| 2026 | 40095 | 5212 | 5212 |

| 2027 | 25606 | 3328 | 3328 |

| 2028 | 9441 | 1227 | 1227 |

| Итого | 653000 | 84890 | 110890 |

Таким образом, при данных условиях, в течение всего срока действия кредита можно вернуть в общей сложности: 260 000 + 84 890 = 344 890 рублей. Если, конечно, кредит будет оплачиваться весь запланированный срок, а не будет погашен досрочно. В таком случае, сумма процентов за пользование кредитом может быть существенно уменьшена. И что будет выгоднее — решать нужно в каждом конкретном случае.

Квартира не сдана в эксплуатацию, а НДФЛ вернуть уже хочется

Но иногда бывает так: в 2017 году подписан договор долевого участия и оформлена ипотека, в эксплуатацию дом сдан в 2018 году, тогда же подписан акт приема-передачи и зарегистрирована собственность.

В 2018 году собственник решает получить вычет за проценты по кредиту за 2017 год. В этом случае налоговая инспекция откажет в выплате. Потому что отчётный период, когда налогоплательщик стал собственником, еще не закончен.

Если собственность оформлена в 2018 году, то подавать первое заявление на возврат НДФЛ за проценты стоит только по окончанию календарного года — в 2019 году.

Когда сдавать декларацию, когда вернут подоходный налог

Декларация для возврата подоходного налога может быть подана в ФНС в течение всего года. В этом случае, нет никаких ограничения по срокам её сдачи до 30 апреля.

Однако, чем быстрее будет оформлена и сдана декларация и сопутствующие документы, тем быстрее вы получите деньги на свой счёт.

Максимальный срок получения налоговых вычетов за начисленные проценты по ипотечному кредиту составляет 4 месяца после подачи полного пакета документов в ФНС: 3 месяца на проведение камеральной проверки и 1 месяц – на перечисление денег.

Как же получить налоговый вычет за уплаченные проценты по ипотеке

Самостоятельно подготовить документы не представляет особых сложностей. Для это нужно:

- Зарегистрироваться на сайте ФНС, завести личный кабинет налогоплательщика.

- Заполнить налоговую декларацию 3-НДФЛ на сайте ФНС . Скачать и распечатать её.

- В бухгалтерии по месту работы получить справку по форме 2-НДФЛ об удержанных с вас налогах.

- Подготовить копии документов, подтверждающих ипотеку: кредитный договор, договор займа или ипотеки, заключенные с банком и график платежей.

- Подготовить копии платёжных документов, которые подтверждают оплату процентов по кредитному ( ипотечному) договору. Это могут быть кассовые чеки, выписки из лицевых счетов, справки банка.

- Готовый пакет документов нужно сдать в налоговую инспекцию по месту жительства. Можно отправить и почтой, но вас потом могут попросить предъявить оригиналы документов.

Всё! Можете ожидать выплату на указанные вами банковские реквизиты.

Вернуть НДФЛ может работодатель

Окончания налогового периода можно и не ждать. Причитающееся вам по закону, можно получить у работодателя, подтвердив своё право в ФНС. Для этого нужно:

- Подать заявление в ФНС на получение уведомления о праве на получение вычета

- Подать в отделение ФНС по месту жительства заявление на получение уведомления с приложением копий соответствующих документов.

- Через месяц получить в ФНС уведомление для работодателя.

- Передать полученное уведомление в бухгалтерию работодателя. Именно это бумага и будет являться основанием для того, что до конца года с вас не будут удерживать подоходный налог.

Если вы запутались во всех этих хитросплетениях вы можете воспользоваться услугами налоговых консультантов или специальным сервисом Сбербанка. Заполнение декларации и подготовка пакета документов — обойдется вам всего в 1500 рублей.

- Уголовный кодекс РФ

- Калькулятор налога с продажи квартиры

🔍 Видео

Вычет по процентам по ипотеке 2023 - Инструкция по заполнению декларации 3-НДФЛ в личном кабинетеСкачать

НАЛОГОВЫЙ ВЫЧЕТ ЗА ПРОЦЕНТЫ ПО ИПОТЕКЕ. Как вернуть 390 000 от государства?Скачать

КАК ЗАПОЛНИТЬ 3-НДФЛ ПО ИПОТЕЧНЫМ ПРОЦЕНТАМ В ЛИЧНОМ КАБИНЕТЕ НАЛОГОПЛАТЕЛЬЩИКА В 2023 ГОДУСкачать

Налоговый вычет за Проценты по Ипотеке. НюансыСкачать

Сколько раз можно вернуть проценты по ипотеке?Скачать

Налоговый вычет за квартиру и ипотеку 2022: порядок, сроки, лимитыСкачать

Как получить налоговый вычет до 650 тысяч рублей при покупке недвижимостиСкачать

Повышенные лимиты и оформление без деклараций: новые правила налоговых вычетов в 2024 г.Скачать

Возврат процентов по ипотеке за несколько лет: как рассчитать налоговый вычетСкачать

Налоговый вычет на квартиру 2021. ПОДРОБНО и ПОНЯТНО. Как вернуть 650 тыс. по ипотеке?Скачать

Декларация 3-НДФЛ 2024 инструкция по заполнению: Имущественный налоговый вычет при покупке квартирыСкачать

Как БЫСТРО получить налоговый вычет. 3-НДФЛ для налогового вычета 2023Скачать

КАК УЗНАТЬ ОСТАТОК ПО НАЛОГОВОМУ ВЫЧЕТУ ПРИ ПОКУПКЕ КВАРТИРЫ В ИПОТЕКУ.Скачать

Налоговый вычет за покупку квартиры. Декларация 3-НДФЛ через личный кабинет. Инструкция 2023Скачать

Заполнение декларации 3-НДФЛ за 3 года СРАЗУ: подаем 3-НДФЛ на вычет при покупке квартиры за 3 годаСкачать

Сумма уплаченных процентов по кредиту за все годы в 3-НДФЛ и проценты по кредитам за все годыСкачать

Налоговый вычет за квартиру и ипотеку 2024 | Документы, порядок, лимитыСкачать

Сколько раз можно получить вычет по процентам по ипотеке?Скачать