Выдача кредитных продуктов выгодна не только заемщикам, но и кредиторам. Банки идут на все возможные уступки, чтобы вручить очередной займ и получить свои проценты. Если платежеспособность потенциального клиента не устраивает финансовую организацию, ему предлагается привлечь поручителя или созаемщика.

Желая получить крупный кредит, заемщик всячески пытается уговорить друзей или родственников оказать поддержку. Вам предложили стать поручителем или созаемщиком? Не спешите соглашаться! Взвесьте все «за» и «против». А мы расскажем, чем отличается созаемщик от поручителя и какие риски вас поджидают при согласии.

- Созаемщик и поручитель – очевидная разница

- Документы

- Ответственность за просрочку платежей

- История прекрасной Лидии и коварного Сергея

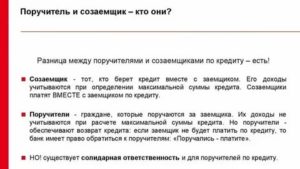

- Чем отличается созаемщик от поручителя?

- Когда необходима помощь…

- Виды ответственности перед банком

- Права и обязанности поручителя

- Что может потребовать банк у поручителя?

- Какими правами наделен поручитель?

- Права и обязанности созаёмщика

- Обязанности созаемщика

- Права созаемщика

- Поручитель и созаёмщик — найди пять отличий

- Что в итоге?

- Созаемщик и поручитель: отличия и что лучше

- Кто такой поручитель, его права и обязанности

- Кто такой созаемщик

- Основные отличия

- Кем быть лучше и почему

- В чем разница между созаемщиком и поручителем

- Чем различаются созаемщик и поручитель?

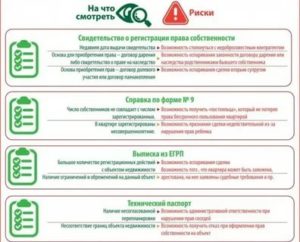

- Какие документы надо предоставить?

- Можно ли с помощью поручителей и созаемщиков изменить размер кредита и процентную ставку?

- Влияет ли долг заемщика на кредитную историю созаемщика и поручителя?

- Есть ли у созаемщика и поручителя право на имущество, купленное в кредит?

- Какая информация по кредиту доступна созаемщику и поручителю?

- Одинакова ли ответственность за просрочку платежей?

- Возможно ли менять условия договора?

- Можно ли разделить кредит и выплатить только часть долга?

- Если я беру кредит, кого мне лучше привлекать — заемщиков или поручителей?

- Если меня просят стать созаемщиком или поручителем, какой статус лучше выбрать?

- Поручитель и созаемщик. В чем разница?

- Разница – в ответственности

- Права и обязанности созаемщика и поручителя

- Блиц-резюме

- 🔥 Видео

Созаемщик и поручитель – очевидная разница

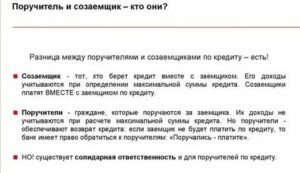

Поручитель – человек, являющийся гарантией для банка в том, что кредит будет возвращен в полном размере в оговоренные сроки. Лицу, взявшему на себя поручительство, не придется следить за графиком платежей. Банк вспомнит о поручителе лишь в случае длительной просрочки. Важно понимать, что невыплата долга отразится на кредитной истории как заемщика, так и поручителя.

Созаемщик считается тем же заемщиком, с теми же правами и обязанностями. Кредитная история, финансовая стабильность и другие факторы могут положительно или негативно сказаться на процентной ставке и сумме кредита. Банк проводит тщательную проверку, по истечении которой принимает решение об условиях кредита.

Если созаемщик вызывает доверие, заемщик может рассчитывать на более крупную сумму, выданную по минимальной процентной ставке. Помните, что на вас ляжет большая ответственность, поэтому подписывать кредитный договор «для галочки» не стоит. Если заемщик не сможет вовремя оплатить очередной платеж по кредиту, деньги потребуют с вас.

И это еще не все! При проблемах с выплатой заимствования кредитная история испортится не только у заемщика, но и у созаемщика.

Для оформления крупных кредитов нередко требуются и поручители, и созаемщики. В случае неплатежеспособности заемщика, долг ложиться на созаемщика. Если платежи не вносятся, долговое обязательство обязан на себя взять поручитель.

Документы

От созаемщика требуется стандартный пакет документов, как и от заемщика. Большинство банков запрашивает паспорт, ИНН, СНИЛС, справку о доходах и заверенную копию трудовой книжки. Состоите в браке? Придется предъявить и свидетельство о браке. Поручителем же можно стать, предъявив паспорт, заверенную копию трудовой книжки и справку о доходах.

Созаемщика и поручителя отличает не только набор документов, но и процесс заключения кредитного соглашения. Поручитель заключает с кредитором отдельный договор. Созаемщик же подписывать соглашение вместе с основным заемщиком. Его могут попросить подписать и договор страхования, если таковой имеется. Поручитель никакого отношения к страховке не имеет.

Ответственность за просрочку платежей

Помогая друзьям или родственникам получить важный и необходимый для них кредит, многие не осознают, что однажды ответственность за погашение долга может лечь на них. Банк потребует деньги и с созаемщика, и с поручителя. Последствия и время оповещения будут немного отличаться.

Созаемщик может узнать о задолженность в любое время, посмотрев информацию в мобильном или онлайн-банке. В течение 7 дней кредитор отправит ему оповещение о просрочке платежа.

Способ оповещения прописывается в кредитном соглашении. Созаемщику придется побеспокоиться и о кредитной истории.

Абсолютно все просрочки отражаются на рейтинге, что может создать сложности при оформлении кредита в будущем.

Поручитель узнает о просрочках не сразу. Банк предъявляет требование о необходимости внести платеж после длительной просрочки. Поручителю придется оплатить и штраф за просрочку заемщика.

Если в договоре поручительства оговорен срок перечисления денег, вы обязаны уложиться в данный промежуток времени и внести необходимую сумму в полном размере. Отсчет времени производится с момента получения требования кредитора.

При покрытии долга в установленные сроки просрочка заемщика никак не повлияет на кредитную историю поручителя. Но! Если вы не внесете платеж, это будет считаться вашей личной просрочкой, которая будет указана в КИ.

https://www.youtube.com/watch?v=gV30EK5qT1I

Созаемщик и поручитель обязаны выплачивать кредит заемщика, если последний не может по каким-либо причинам вносить платежи. При отказе исполнять требование кредитора, он обратится в суд.

Не вернули заем после решения суда? Ждите судебных приставов! Они имеют право наложить арест на счета и вклады поручителя и созаемщика.

Нередко приставы изымают имущество, которое продают на аукционе, что позволяет банку вернуть хоть какие-то деньги.

История прекрасной Лидии и коварного Сергея

Нередко роль созаемщика и поручителя недооценивают. Одни просят близких о помощи, другие подписывают кредитные соглашения, не вчитываясь в них. Несколько лет назад Лидия помогла своим друзьям получить ипотеку. Ее уверяли, что ничего страшного ни произойдет.

Кредит 2 миллиона рублей был выдан Сергею и Елене (его жене), являющейся по договору созаемщиком. Через полтора года супруги уехали за границу. Еще через месяц в их жизни случились перемены и возвращаться домой они не захотели. Платить ипотеку они не смогли. Денег не хватало, чтобы качественно жить на две страны.

И квартиру в России супруги продавать не захотели.

Лидия занималась своей жизнью и не предполагала, что же будет дальше. Однажды она получила письмо от банка с требованием погасить задолженность, размер которой составлял около 150 тысяч рублей. Лидии повезло. Ее папа был юристом. Только его знания помогли девушке избежать серьезных финансовых проблем.

После длительных судебных разбирательств квартиру Сергея и Елены изъяли, а Лидию оставили в покое. А теперь представьте, что было бы, если бы близкий человек девушки не был юридически подкован? Возможно, она бы обратилась в суд.

Но! Многие предпочитают соглашаться с банком и выплачивать кредит, за который когда-то взяли ответственность в роли созаемщика или поручителя.

Видео:В чем разница между созаёмщиком и поручителем по ипотеке?Скачать

Чем отличается созаемщик от поручителя?

Финансовые учреждения предлагают своим клиентам большое количество банковских продуктов, которые могут быть использованы в различных целях. Достаточно востребованы в 2020 году различные кредитные предложения, позволяющие получить необходимую денежную сумму в максимально сжатые сроки. Это является гарантией того, что ценовая политика не изменится за время накопления денежных средств.

Однако банки не совсем охотно предоставляют заёмщику большие суммы. Шансы на сотрудничество возрастают при условии, если клиент финансового учреждения прибегнет к услугам созаёмщика или поручителя (разница между этими понятиями существует достаточно большая).

Когда необходима помощь…

Перед заключением сотрудничества с заёмщиком представители финансового учреждения очень тщательно занимаются изучением кредитной истории потенциального клиента.

Итоговое решение относительно уровня его платежеспособности принимается на основании целой совокупности факторов.

При этом учитывается не только величина его заработной платы, но и длительность пребывания на последнем месте работы.

Если заёмщик работает в отдельно взятой компании меньше полугода, то получить кредит на большую сумму ему будет очень проблематично. Банк может пойти на уступки, если договор о сотрудничестве будет включать в себя пункт о привлечении созаёмщика или поручителя.

Функции поручителя может взять на себя физическое или юридическое лицо. Довольно часто в этой роли выступает компания, в которой работает кредитополучатель. Вариант сотрудничества с привлечением поручителя выгодна не только для банка, но и для самого заёмщика.

Если поручителем выступает фирма, в которой он работает, то это является гарантий того, что до момента полной погашения кредитной задолженности его не уволят. Благодаря этому клиент финансового учреждения может рассчитывать на получение достаточно большой суммы.

Виды ответственности перед банком

Отличия поручителя от созаёмщика можно обнаружить не сразу. В обоих случаях стороны несут прямую ответственность перед банком по кредитному договору. А вот тип этой ответственности может быть разным.

- Солидарная ответственность. Так называется полная ответственность, которая переносится на поручителя в случае нарушения заёмщиком графика платежей. Представители банка имеют право обращаться за взысканием задолженности сразу же после первой просрочки.

- Субсидиарная ответственность. Это частичный вид ответственности. Обязанности по погашению кредитной задолженности при этом переносятся на поручителя только в том случае, если полностью доказана платежеспособность кредитополучателя.

Права и обязанности поручителя

Вопрос о том, чем отличается поручитель от созаемщика актуален для многих потенциальных клиентов банков. В любом случае необходимо знать, что третье лицо имеет не только обязательства перед кредитодателем при определенном стечении обстоятельств. Права для поручителя также предусмотрены законодательством.

Что может потребовать банк у поручителя?

Поручитель является полноценной стороной, участвующий в договоре о предоставлении кредитного займа. Он может полностью или частично брать на себя обязательства по выплате имеющейся задолженности. Составленный договор обязательно должен содержать в себе пункт о том, к какой ответственности может быть привлечен поручитель — субсидиарной или солидарной.

В случае невыполнения основным плательщиком своих прямых обязательств по погашению кредитной задолженности, банк имеет полное право обратиться к поручителю с требованиями следующего характера:

- оплатить штраф за просрочку платежа;

- выплатить сумму основного долга;

- погасить сумму судебной неустойки;

- оплатить накопленные проценты за факт просрочки платежа.

Более того, банк может потребовать у поручителя произвести погашение задолженности за счет средств, полученных от продажи имеющегося движимого или недвижимого имущества. Не выполнение платежных обязательство оставит след на кредитной истории не только заёмщика, но и поручителя, поэтому при последующем желании оформить кредит могут возникать некоторые сложности.

Какими правами наделен поручитель?

Все права поручителя прописаны в ст. 365 ГК РФ. При условии, когда поручитель полностью выполнил все свои обязательства перед банком, то он может потребовать от заёмщика компенсировать все понесенные им убытки.

При этом банк в обязательном порядке должен предоставить ему все права и документы, в которых четко отмечены требования к должнику.

Это возможно только в том случае, если поручитель полностью взял на себя обязательства по погашению задолженности.

При этом поручитель может быть освобожден от обязательств по погашению кредита. Это осуществляется в таких случаях:

- смерть заёмщика;

- внесение изменений в условия кредитования со стороны банка (без предварительного согласования с поручителем);

- срок, указанный в договоре поручительства, истек;

- долг переведен на третье лицо без письменного согласия поручителя;

- в качестве заёмщика выступает организация, прекратившая свою деятельность вследствие ликвидации.

Необходимо заметить, что законом не предусмотрено никаких льгот для лица, выступающего в качестве поручителя. Последний полностью берет на себя все обязательства по погашению имеющей задолженности. В качестве поручителя может выступать только лицо с соответствующим уровнем платежеспособности. Проведение ежемесячных выплат не должно негативно сказываться на благосостоянии семьи плательщика.

Важно! Обязательства поручителя могут перейти по наследству. В таком случае законодательством предусмотрены некоторые послабления при погашении задолженности. Долг выплачивается если наследник принял решение вступить в это наследство и размер задолженности не превышает общую величину наследства.

Права и обязанности созаёмщика

Очень сложно разобраться с тем, чем отличается созаемщик от поручителя. Ипотека может предоставляться при непосредственном участии первого и второго. Созаемщик, как и поручитель, имеет свои права и обязанности. Только в этом случае они будут несколько иными.

Обязанности созаемщика

Созаемщик и заемщик являются равноправными участниками сделки. Созаемщик несет солидарную ответственность. В случае невыполнения заемщиком своих непосредственных обязательств перед банком созаемщик должен взять на себя эту ответственность.

https://www.youtube.com/watch?v=QEId4iWm9Kk

Стать созаёмщиком можно добровольно или же в принудительном порядке. Последний случай актуален при условии, когда один из супругов оформляет ипотеку.

Для получения кредитного займа можно привлечь нескольких созаёмщиков, в качестве которых могут выступать:

- совершеннолетние дети;

- родители;

- другие родственники;

- другие лица, удовлетворяющие требованиям банка.

Среди обязательных условий, выдвигаемых к созаемщику — страхование. Размер страховки определяется мерой ответственности за выплату по кредиту и устанавливается в индивидуальном порядке. Таким образом при наступлении страхового случая компания-страховщик погашает не всю часть долга, а только ту, которую выплачивал клиент фирмы.

Права созаемщика

Созаемщик может претендовать на часть квартиры, приобретаемую в кредит. Поручитель, в отличии от него, только выполняет гарантийный обязательства по погашению займа, но не может позиционироваться в качестве будущего собственника объекта недвижимости.

Поручитель и созаёмщик — найди пять отличий

Отличия между созаемщиком и поручителем заключаются не только в выполнении кредитных обязательств, но и в правах, на которые могут рассчитывать участники сделки.

При этом заёмщик в любом случае остаётся в выигрыше, так как вероятность предоставления займа при привлечении третьего лица существенно вырастает. Ниже представлены основные различия созаемщика и поручителя.

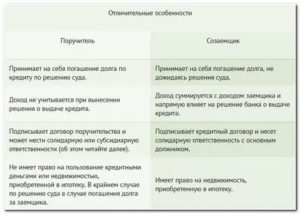

| Поручитель | Созаёмщик |

| Величина дохода не учитывается и не влияет на размер кредита. | Доход созаёмщик оказывает непосредственное влияние на сумму займа, которую может предоставить банка. |

| Обязанность по погашению кредита может перейти на поручителя только по решению суда. | Задержка выплат со стороны заёмщика автоматически влечет необходимость погашения задолженности созаёмщиком. Ждать решения суда для этого необязательно. |

| Уровень платежеспособности поручителя должен быть достаточно высоким, чтобы при он мог самостоятельно погасить все задолженности по кредиту. | Платежеспособность заёмщика и созаёмщика суммируется. |

| Поручитель принимает на себя обязательства только в том случае, если заемщик признан неплатежеспособным. | Обязательства по кредитному договору созаемщик принимает на себя сразу же после подписания всех бумаг. |

| Поручитель не имеет права на получение жилья в собственность. Он является гарантом выполнения обязательств по кредитной задолженности. | Созаемщик по желанию может стать собственником приобретаемого движимого или недвижимого имущества. |

Что в итоге?

Вопрос о том, что лучше — созаемщик или поручитель может иметь несколько вариантов ответа. Многое зависит от того, кем задается это вопрос — заёмщиком или третьим участником кредитного договора.

Важно помнить, что согласившись выступать заёмщиком или поручителем, участника сделки падает огромная ответственность.

И зачастую выполнение кредитных обязательств зависит не от него одного!

Видео:Поручитель и созаемщик. В чем разница?Скачать

Созаемщик и поручитель: отличия и что лучше

Все чаще на слуху слова, разные по звучанию, но близкие по определению: созаемщик, поручитель. Что они означают, чем отличаются друг от друга?

Кто такой поручитель, его права и обязанности

Слово поручитель имеет много толкований. На языке юристов, в гражданском праве, под ним понимается лицо, гарантирующее выполнение дебитором своих обязательств по договору займа перед банком или финансовой организации. При возникновении финансовых сложностей у заемщика или его нежелании платить долги по ссуде, банк вправе потребовать погашения задолженности от поручителя.

К требованию привлечь поручителей банки прибегают при возрастающих рисках невозврата кредита. Это могут быть и слишком большие запрашиваемые суммы займа, и чуть испорченная кредитная история заемщика, и желание клиента получить более льготные условия кредитования, и т.д. Обе стороны кредитного договора выигрывают от привлечения поручителя.

Совсем иначе обстоят дела у поручителя. Материально он даже теоретически не может выиграть. У него нет прав, только обязанности погасить за дебитора долг по ссуде. Возможность получить право взыскать с заемщика понесенные издержки по закрытию долга возникает лишь после погашения всех видов долга:

- тела кредита;

- штрафов;

- пени;

- комиссионных за обслуживание займа.

Для этого необходимо подавать исковое заявление в суд. Поэтому сложно уговорить стороннего человека быть поручителем. Это, как правило, брат или сестра, родители, иногда дяди и тети. Поручителем может быть гражданин РФ, имеющий постоянную или временную регистрацию в районе действия банка или его филиала, с постоянным доходом, гарантирующим возврат ссуды, в возрасте 18-60 лет.

https://www.youtube.com/watch?v=7bKvx4YsAqk

Взаимоотношения кредитора и поручителя регулируются договором поручительства, который стороны подписывают одновременно с кредитным договором.

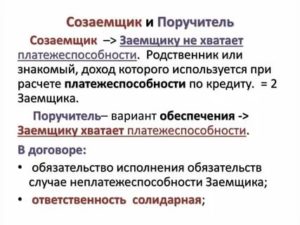

Кто такой созаемщик

При оформлении кредита часто возникают ситуации, что дохода заемщика не хватает для получения необходимой суммы займа. Тогда банк предлагает привлечь созаемщика, доходы которого учтутся (образуется так называемый совокупный доход).

Уже из звучания слова созаемщик понятно, что это лицо, имеющее те же права и обязанности, что и заемщик. Право – пользоваться и распоряжаться приобретенным на кредитные средства имуществом, обязанности – нести солидарную ответственность перед кредитором за возврат ссуды (ГК РФ статья 323).

Созаемщиком можно стать автоматически, если второй член семьи оформляет ипотеку. В этом случае от созаемщика не требуется иметь постоянный источник дохода, если средств заемщика хватает для оформления ссуды. Во всех остальных случаях требования к созаемщику полностью дублируют требования, предъявляемые к заемщику.

Важно:

- Если супруги не хотят быть заемщиком и созаемщиком, то они должны заключить брачный контракт, куда следует внести пункт о раздельном владении имуществом.

- Заключение брака после начала действия ипотечного договора превращает супругу (-а) в созаемщика автоматически. Но после развода такой пары у созаемщика никаких прав на имущество нет.

Законодательство разрешает привлекать до 5 созаемщиков на один кредитный договор.

Созаемщик, в отличие от поручителя, подписывает договор займа наравне с заемщиком. Так какая разница между поручителем и созаемщиком? Поэтому рассмотрим вопрос более подробно.

Основные отличия

Имея сходство в главном – ответственность перед банком за своевременный возврат кредита, созаемщик и поручитель имеют много различий.

- Отличия созаемщика от поручителя начинаются уже с того, что созаемщиком может быть физическое лицо, а поручителем – как физическое, так и юридическое лицо (фирма, организация и т.д.).

- С созаемщиком заключается договор займа, с поручителем — договор поручительства, а это совершенно разные правовые поля, в которых они действуют. Различаются виды и порядок наступления ответственности, сроки действия договора, материальные взаимоотношения с заемщиком в случае выплат банку за него и т.д.

- У созаемщика один вид ответственности – солидарная, а у поручителя может быть и солидарная, и субсидиарная. Конкретный тип ответственности обязательно прописывается в договоре поручительства. Разница в том, что при субсидиарной ответственности обязательства по договору у поручителя возникают после судебного решения о признании заемщика неплатежеспособным (не путать с признанием банкротом).

- Созаемщик обязан автоматически продолжить оплату кредита при появлении финансовых трудностей у дебитора, а поручитель — только после решения суда.

- Доходы созаемщика и поручителя играют различную роль в формировании суммы займа. У первого он суммируется с доходом основного дебитора и прямо влияет на размер займа (увеличивает), второго – не учитывается при определении величины ссуды. Он лишь должен быть достаточным для погашения возможных долгов при прекращении выплат заемщиком.

- Различаются наличием прав и обязанностей. Созаемщик — полноценный участник кредитного договора, который имеет право получать и распоряжаться заемными средствами, а у поручителя прав нет, только обязанности – платить за дебитора, если он этого сделать не в состоянии или не хочет.

- По окончании срока договора займа, в случае, когда заемщик самостоятельно оплатил ссуду, созаемщик имеет право пользоваться и распоряжаться имуществом, купленным на деньги банка, а поручитель к этому имуществу не имеет никакого отношения.

- Принимая участие в оплате кредита, созаемщик только выполняет свои обязанности, поэтому требовать материального возмещения от заемщика он не имеет права. Такие возможности у него возникают только в исключительных случаях, специально оговоренных законом. Поручитель всегда может воспользоваться своим правом через суд истребовать у недобросовестного дебитора возмещения финансовых затрат, связанных с погашением задолженности по займу.

- В случае смерти заемщика, созаемщик превращается в заемщика и продолжает выплату кредита. У поручителя в такой ситуации договор поручительства перестает действовать – банк не может предъявить ему никаких требований.

- При уступке права требования задолженности третьим лицам от поручителя требуется письменное согласие. Если его нет, то договор поручительства с этого момента утрачивает силу. С полноправными участниками кредитного договора действуют другие нормы закона.

Сложившаяся практика выдачи кредитов показывает, что созаемщик привлекается, как правило, когда оформляется ипотека, а поручитель — при выдаче остальных видов займа. Такое же мнение сформировано и у населения страны. Многие даже не подозревают, что при ипотеке можно привлекать поручителя, так как не знают, чем отличается поручитель от созаемщика при ипотеке.

https://www.youtube.com/watch?v=LtaeOzWmPFo

Никакие новые отличия, по сравнению с теми, что рассмотрены выше не появляются – созаемщик имеет свою долю в приобретенном жилом помещении, поручитель – нет.

Кем быть лучше и почему

Что лучше – быть созаемщиком или поручителем? Если возникла ситуация выбора, то можно дать всего лишь два совета.

1. При наличии созаемщика лучше соглашаться быть поручителем. При возникновении финансовых трудностей у заемщика, банк в первую очередь обратится к созаемщику. О возникшей ситуации поручитель может не узнать до окончания срока действия договора.

2. Во всех остальных случаях лучше быть созаемщиком, так как у поручителя нет прав, только обязанности. Чтобы реализовать свои права, особенно при оформлении ипотеки, созаемщику необходимо:

- Оформить документально право совместной собственности. У супружеских пар без брачного договора оно возникает автоматически, в соответствии с законодательством;

- Заключить договор, до подписания договора займа, о полной или частичной компенсации затрат созаемщика по погашению задолженности по ссуде;

- Заключить письменное соглашение, нотариально заверенное, о доле каждого в приобретаемом имуществе пропорционально вкладу в погашение кредита.

Поручитель ничего из вышеперечисленного сделать не может. Он всего лишь гарант возврата кредита. Свои затраты по погашению долга заемщика ему скорее всего придется возвращать через суд.

Резкий рост проблемных кредитов заставляет банки все чаще требовать от своих клиентов при оформлении ссуды дополнительных гарантий в виде привлечения созаемщика или предоставления поручителя. Соглашаться или нет – личное дело каждого.

Видео:💥ЧЕМ ОТЛИЧАЕТСЯ СОЗАЕМЩИК ОТ ПОРУЧИТЕЛЯ? #ипотека #банк #гарантжильяСкачать

В чем разница между созаемщиком и поручителем

Вы хотите взять кредит, но банк считает, что ваших доходов недостаточно, и предлагает привлечь созаемщикаили поручителя. Либо наоборот: вас просят стать созаемщиком или поручиться по чужому кредиту. Разбираемся, в чем различия и чем вы рискуете, соглашаясь на ту или иную роль.

Чем различаются созаемщик и поручитель?

Созаемщик — это тот же заемщик. У него такие же права и обязанности, как если бы он сам брал кредит. Даже когда вас убеждают подписать договор лишь «для галочки» и кредитными деньгами будете пользоваться не вы, на вас ложится большая ответственность. Если основной заемщик по какой-то причине не сможет вовремя платить по кредиту, деньги должен будет вносить созаемщик.

Поручитель ручается за заемщика — гарантирует банку, что кредит будет возвращен в оговоренный срок. Поручитель не обязан следить за графиком выплат заемщика. Если тот запоздает с платежом на пару дней, поручителю это ничем не грозит. Но если просрочка будет серьезной, банк предъявит требования поручителю — и тогда долг отразится в его кредитной истории.

По крупным кредитам одновременно могут привлекаться и созаемщики, и поручители. Если заемщик перестанет платить, погашать долг должен будет созаемщик. Если он тоже не будет вносить платежи, тогда расплачиваться придется поручителю.

Рассмотрим подробнее, чем различаются требования к созаемщикам и поручителям, их возможности и ответственность.

Какие документы надо предоставить?

Обычно созаемщик должен предоставить банку такой же набор документов, как и заемщик: паспорт, СНИЛС или ИНН, свидетельство о браке, справку о доходах, заверенную копию трудовой книжки. В каждом банке набор документов может быть свой.

Иногда перечень документов для заемщика и созаемщика может различаться. Например, по программе семейной ипотеки основной заемщик должен предоставить свидетельства о рождении детей, а созаемщику не нужно этого делать.

https://www.youtube.com/watch?v=COnRDxkshEA

Поручитель в большинстве случаев должен предоставить только паспорт, справку о доходах и заверенную копию трудовой книжки.

Созаемщик подписывает кредитный договор вместе с заемщиком, а поручитель — нет. С ним банк заключает отдельный договор поручительства.

Если кредитный договор предусматривает обязательное оформление страховки, то созаемщик должен будет подписать и договор страхования. От поручителя это обычно не требуется.

Можно ли с помощью поручителей и созаемщиков изменить размер кредита и процентную ставку?

Финансовое положение и кредитная история созаемщика напрямую влияют на условия кредита. Банк проверяет созаемщика так же, как и заемщика: место и стаж работы, доход, финансовую дисциплину. От результатов проверки может зависеть сумма кредита, процент и срок, на который его выдают.

Как правило, чем выше доход созаемщика, тем большую сумму банк готов одолжить. Если финансовое положение созаемщика внушает доверие банку, то это может понизить процент по кредиту.

А вот доходы и кредитная история поручителя почти никогда не влияют на параметры кредита. Чаще всего банк просто сообщает, подходит ему такой поручитель или нет.

Влияет ли долг заемщика на кредитную историю созаемщика и поручителя?

В кредитной истории созаемщика появляется полная информация по кредиту основного заемщика, включая историю платежей. Более того, непогашенная часть кредита считается долгом созаемщика. Если он захочет взять заем для себя, финансовые организации будут рассчитывать размер нового займа с учетом этого долга.

В кредитной истории поручителя чужой кредит или заем не отражается. Но только пока заемщик исправно вносит платежи. Если же заемщик перестает гасить кредит, то обязательства переходят к поручителю — и долг появляется в его кредитной истории.

Есть ли у созаемщика и поручителя право на имущество, купленное в кредит?

По умолчанию ни созаемщик, ни поручитель не становятся собственниками имущества, которое куплено на кредитные деньги. У них появляется право собственности на квартиру, машину или другой предмет только в том случае, если они вместе с заемщиком значатся покупателями в договоре купли-продажи.

Автоматически собственниками становятся только супруги. Например, когда они берут ипотеку, приобретенное жилье считается их совместно нажитым имуществом, если не был заключен брачный контракт с другими условиями.

В остальных случаях созаемщик и поручитель могут заключить с основным заемщиком соглашение о взаимных обязательствах. В таком соглашении можно прописать, что созаемщик (поручитель) станет собственником имущества, на покупку которого был оформлен кредит или заем, если будет вынужден выплачивать долг вместо заемщика.

Кроме того, если заемщик и созаемщик изначально намереваются платить по кредиту поровну, они могут сразу оформить равные права собственности на имущество.

Какая информация по кредиту доступна созаемщику и поручителю?

Созаемщик вправе получать график платежей, информацию о размере текущей задолженности, а также данные об уже сделанных платежах.

В кредитном договоре прописано, каким способом банк предоставляет созаемщику эту информацию. Как правило, детальные данные о кредите доступны в мобильном приложении и личном кабинете созаемщика на сайте банка.

Поручителю банк не обязан рассказывать о сумме непогашенной задолженности, внесенных или предстоящих платежах, пока заемщик вносит деньги по графику.

Банк начинает информировать поручителя, только если заемщик перестает платить и ответственность за погашение долга переходит к поручителю.

Однако некоторые банки включают право поручителя на доступ к этой информации в договор поручительства, кредитный договор или банковские правила.

Одинакова ли ответственность за просрочку платежей?

Если основной заемщик не вносит платежи вовремя, то обязанность гасить долг в любом случае переходит к созаемщику или поручителю. Но с разной скоростью и разными последствиями.

https://www.youtube.com/watch?v=wYtwwR86wKA

Созаемщик может сразу же узнать о том, что платеж просрочен. Эту информацию легко проверить через онлайн-банк или мобильное приложение. В течение 7 дней банк дополнительно отправит ему об этом СМС-сообщение, push-уведомление или электронное письмо — конкретный способ прописан в кредитном договоре.

Информация о просрочке отражается в кредитной истории созаемщика. Поэтому в его интересах немедленно внести очередной платеж по кредиту, иначе в дальнейшем ему самому будет труднее получить заем.

Поручитель не всегда узнает о просрочках сразу. Обычно лишь после того, как банк предъявит ему требование внести за заемщика очередной платеж и оплатить штраф за просрочку. Как правило, договор поручительства устанавливает срок, в течение которого поручитель должен перечислить деньги. Отсчет времени начинается с момента, когда он получит требование банка.

Если поручитель выполнит это требование в сроки, которые ему установил банк, на его кредитную историю просрочки заемщика не повлияют. Но если не внесет деньги вовремя, это уже будет считаться его собственной просрочкой — и испортит его кредитный имидж. Кроме того, в договоре поручительства обычно прописаны штрафы — на случай, если поручитель не внесет деньги вовремя.

Если созаемщик или поручитель не начнут погашать долг заемщика добровольно, банк может обратиться в суд.

Если кредит не будет возвращен после решения суда, судебные приставы вправе наложить арест на счета и вклады созаемщика или поручителя. В случаях, когда денег на погашение долга не хватает, приставы могут пустить с молотка имущество созаемщика или поручителя, чтобы вернуть долг банку.

Возможно ли менять условия договора?

Созаемщик может менять условия кредитного договора, но только с согласия основного заемщика. Например, он может обратиться в банк с просьбой увеличить срок кредита и уменьшить ежемесячные платежи — реструктурировать кредит. Или, наоборот, досрочно погасить его.

В случае с ипотекой созаемщик может оформить ипотечные каникулы, если попал в трудную жизненную ситуацию. Но когда банк будет решать, подходит ли случай под условия каникул, он станет оценивать суммарный среднемесячный доход заемщика и созаемщика.

Главный риск основного заемщика в том, что без согласия созаемщика он не вправе изменить условия договора. Например, если созаемщик не предоставит данные о своем доходе или будет категорически против увеличения срока кредита, заемщик не сможет продлить выплаты.

Поручитель не подписывает кредитный договор и не может влиять на его условия. Но если заемщик, например, увеличит размер кредита, на обязательства поручителя это не повлияет — за исключением случаев, когда он даст на это свое согласие и подпишет новый договор поручительства.

Если поручитель берет выплату долга на себя (добровольно или по решению суда), то сможет обговорить с банком его условия. Возможно, банк согласится на реструктуризацию кредита.

Можно ли разделить кредит и выплатить только часть долга?

Теоретически такое возможно. Поручителям в этом плане проще — они могут изначально прописать в договоре поручительства, что закрепляют за собой ответственность лишь за часть долга.

Созаемщики могут попытаться договориться с банком, чтобы он разделил кредит между ними. Но банки неохотно на это идут. Кредитору важно, чтобы весь кредит был погашен. И ему все равно, кто это сделает. Чем больше ответчиков, тем выше шансы вернуть сумму долга в полном объеме.

Льготные кредиты чаще всего невозможно разбить на несколько, так как их выдают на особых условиях и по отдельности заемщики уже не будут им соответствовать.

Например, по программе семейной ипотеки льготные кредиты могут получить семьи, в которых родился второй или последующий ребенок. Такой кредит банк не поделит пополам между мамой и папой — просто потому, что залогом по ипотечному кредиту выступает одно жилье и его невозможно разделить.

Условия кредита можно поменять по решению суда, тогда согласие банка не потребуется. Но суд крайне редко принимает такие решения. Например, развод супругов-созаемщиков не станет для суда достаточным поводом, чтобы изменить условия их кредитного договора.

https://www.youtube.com/watch?v=pgriKyAzXME

При этом и поручитель, и созаемщик вправе потребовать, чтобы заемщик возместил им расходы по выплате долга полностью или частично. Если не удается договориться мирно, можно обратиться в суд.

Если я беру кредит, кого мне лучше привлекать — заемщиков или поручителей?

Заемщику выгоднее привлечь созаемщика, чем поручителя. Ведь если у созаемщика хороший и стабильный доход, есть шанс получить кредит на более выгодных условиях.

Но имейте в виду: все важные решения по кредиту вам придется согласовывать со своим созаемщиком. И если он будет против, например, ипотечных каникул — скорее всего, вам не удастся их взять. Поэтому лучше брать в созаемщики близких родственников, с которыми у вас общий бюджет и финансовые интересы, или покладистых друзей, с которыми легко договориться.

Если меня просят стать созаемщиком или поручителем, какой статус лучше выбрать?

Для начала стоит вообще понять, готовы ли вы взять на себя ответственность за чужой долг.

В случае с членами семьи — супругами, родителями, детьми, — особенно если у вас общий бюджет, имеет смысл выступить созаемщиком. Тогда условия по кредиту или займу могут стать более выгодными.

Когда вас просит об одолжении кто-то не настолько близкий, но вы твердо намерены помочь, безопаснее статус поручителя. Даже если друг изредка будет немного запаздывать с платежами, это не испортит вашу личную кредитную историю и чужой долг не помешает вам взять собственный кредит.

Если вы не хотите отказывать, но сумма возможного долга вас пугает, можете стать поручителем только по части кредита. Например, по половине или трети долга.

В этом случае заемщик должен будет найти и других поручителей, которые также возьмут на себя ответственность за оставшуюся часть долга.

Не все банки соглашаются делить ответственность по кредиту между несколькими поручителями, но найти более уступчивый банк — это уже проблема заемщика.

С каждым поручителем банк заключит отдельный договор. Если вдруг заемщик перестанет платить, вы будете обязаны возместить кредитору лишь свою долю непогашенного долга.

Подробнее об особенностях поручителей и созаемщиков читайте в статьях «Мне предлагают стать созаемщиком. Стоит ли соглашаться?» и «Меня просят стать поручителем по кредиту. Надо ли соглашаться?».

Видео:ПОРУЧИТЕЛЬ И СОЗАЕМЩИК | В ЧЕМ ИХ ОТЛИЧИЕ?Скачать

Поручитель и созаемщик. В чем разница?

mimagephotos/Depositphotos

Прежде чем выступить в роли созаемщика или заключать договор поручительства, следует внимательно ознакомиться с условиями, просчитать возможные риски и проанализировать свое финансовое положение на несколько лет вперед.

Кто такие поручители и созаемщики? По сути, это лица, которые берут на себя ответственность за выплаты по кредиту вместе с основным заемщиком.

цель и поручителя, и созаемщика – помочь заемщику получить нужную сумму, если доход самого заемщика не позволяет этого сделать. А при возможных проблемах – помочь ему и с погашением кредита.

Как взять ипотеку: инструкция для новичков

Как восстановиться из черного списка банков?

Разница – в ответственности

Поручитель — это гарант, который обязуется помогать в соблюдении финансовых обязательств перед банком кредитуемому. Поручитель не обязуется выплачивать чужой кредит, но выступает гарантом в случае, если у кредитора возникнут сложности.

Созаемщик — лицо, которое одновременно с основным заемщиком отвечает перед банком (то есть гасит кредит вместе с основным заемщиком).

Получается, у поручителя и созаемщика разные типы ответственности.

Поручитель не несет прямой финансовой ответственности перед банком, а созаемщик несет. И здесь важно сделать оговорку, что в данном случае предполагается солидарная ответственность созаемщика.

Это значит, что ответственность переносится на второго заемщика в полном объеме, если первый заемщик нарушает график выплат.

То есть даже при одной случайной просрочке банк автоматически подключит созаемщика к решению проблемы.

Права и обязанности созаемщика и поручителя

Поручитель выступает только как гарант оплаты и не становится собственником объекта. Поручитель обязуется погашать долг лишь в том случае, если основной заемщик не может этого сделать.

Созаемщик вправе претендовать на часть имущества, приобретенного за счет кредитных средств, так как в рамках кредитного договора созаемщик выступает одной из его сторон. Он обязан возвращать заем наравне с заемщиком с начала действия договора.

Можно ли взять ипотеку, если работаешь неофициально?

Как делить ипотечную квартиру при разводе?

Становиться созаемщиком или нет – дело добровольное. Но есть ситуации, когда созаемщика назначают автоматически. Например, если пара, состоящая в официальном браке, получает ипотеку, то один из супругов становится основным заемщиком, а второй автоматически назначается созаемщиком.

https://www.youtube.com/watch?v=35h7PYCHY_0

Созаемщиками также могут выступать родители, совершеннолетние дети и другие родственники или близкие люди (не обязательно являющиеся родственниками основному заемщику). Главное, чтобы потенциальный созаемщик соответствовал всем требованиям, которые установлены банком, и не возражал против роли созаемщика.

Блиц-резюме

У созаемщика один вид ответственности — солидарная, а у поручителя может быть и солидарная, и субсидиарная. Созаемщик обязан платить по кредиту в равной мере с заемщиком. Поручитель выплачивает кредит, только если заемщик полностью неплатежеспособен.

- Право собственности на предмет кредита

Поручитель не имеет права распоряжаться имуществом, полученным в кредит, а созаемщик является лицом, полноценно владеющим имуществом или его долей. Поручитель не сможет компенсировать собственные затраты в том случае, если долг придется выплачивать ему.

Созаемщик — полноценный участник кредитного договора наравне с заемщиком, который имеет право получать и распоряжаться объектом или заемными средствами, а у поручителя прав нет, только обязанности — платить за кредитополучателя, если он этого сделать не в состоянии.

Ипотечные каникулы: как взять, кому дают и по каким документам?

Что делать, если нечем платить за ипотеку?

Доходы созаемщика и поручителя играют различную роль в формировании суммы займа. Доход созаемщика суммируется с доходом заемщика и напрямую влияет на максимальную величину займа.

Доход поручителя не учитывается при определении величины займа и лишь должен быть достаточным для погашения возможных долгов при прекращении выплат заемщиком.

То есть доход поручителя никак не влияет на конечный размер кредита.

При образовании просрочек по оплате кредита при наличии финансовых и иных трудностей у заемщика созаемщик обязан автоматически продолжить оплату кредита, а поручитель — только после решения суда о признании заемщика неплатежеспособным при субсидиарной ответственности.

Созаемщиком может быть физическое лицо, а поручителем и физическое, и юридическое лицо.

Текст подготовила Александра Лаврова

Не пропустите:

Как сэкономить, если вы взяли ипотеку?

Как отказаться от страхования, оформляя ипотеку?

Что делать, если снизился доход, а за ипотеку надо платить?

Рефинансирование ипотеки

Статьи не являются юридической консультацией. Любые рекомендации являются частным мнением авторов и приглашенных экспертов.

🔥 Видео

Созаемщик по ипотеке. Зачем он нужен и какие у него праваСкачать

Кто такой созаемщик по ипотеке простыми словами?Скачать

В чем разница между созаемщиком и поручителемСкачать

Суть поручительства: Что ждёт поручителя по кредиту и другим договорамСкачать

ВАМ ПРЕДЛОЖИЛИ СТАТЬ ПОРУЧИТЕЛЕМ, ЧТО НУЖНО ЗНАТЬ? ОТВЕТ ЮРИСТА!Скачать

Существуют ли отличия между созаемщиком и поручителем в ипотекеСкачать

Имеет ли право на квартиру созаемщик по ипотекеСкачать

Созаемщик по кредиту (ипотеке). Ответ для подписчиков.Скачать

Созаемщик по ипотеке – зачем он нужен и какие у него праваСкачать

Гарант, Созаемщик, Поручитель - "Кошелёк" выпуск №14Скачать

Наталья Коновалова: поручитель и созаемщик несутСкачать

Что будет с поручителем при банкротстве заемщика?Скачать

Созаемщик по ипотеке Его права и обязанностиСкачать

Вывод созаемщика из числа заемщиковСкачать

Как ПРАВИЛЬНО взять ипотеку в 2024 году / Как сэкономить на ипотеке?Скачать

Созаемщик по кредиту. Права и обязанностиСкачать