Номинальный держатель акций – это лицо, которое представляет интересы другого лица на рынке ценных бумаг без права владения ими. Первые поверенные лица возникли как явление в первые годы приватизации. Их законодательное оформление произошло уже позднее.

Причины их возникновения заключались в препятствиях, которые создавали эмитенты, при регистрации новых акционеров. Это привело к объединению владельцев ценных бумаг и выделению из их среды делегата, который защищал их права и представлял интересы.

Позднее их место заняли номинальные держатели, которые являлись специально нанятыми специалистами, профессионалами в данной сфере.

В связи с незначительным сроком существования данного явления в экономики правовая база находится в стадии разработке и дает достаточно широкий простор для интерпретации.

- Стоимость и курс акции

- Изменение начальной стоимости акции

- Номинальный владелец акции

- Первые номинальные владельцы в России

- Современные номинальные российские держатели

- Вниманию номинальных держателей

- Номинальный держатель акций — это кто такой и чем занимается?

- Назначение и функционирование номинального счета опекуна

- Выводы TheDifference.ru

- Подробно

- Зачем опекуну нужен номинальный счет

- Что такое учредитель: юридическое понятие, права и ответственность, как им стать и каковы выгоды

- Работа номинальным директором в МСК

- Кто это такой — номинальный держатель акций: плюсы и минусы, чем занимается

- Как регулируется обращение ценных бумаг

- Что определяет документация

- Держатели акций

- Кто может ими быть

- Права

- Обязанности

- Какие счета может эксплуатировать

- Плюсы услуг НДА

- Минусы использования услуги

- Заключение

- Номинальный держатель ценных бумаг

- Номинальный держатель ценных бумаг: сущность и основы деятельности

- Номинальный держатель ценных бумаг: законодательные основы, текущие проблемы

- Номинальный держатель акций — это тип посредника в заключении сделок сделок

- Кто может являться номинальным держателем акций и что для этого требуется

- Законодательные аспекты деятельности номинального держателя акций

- Счета номинальных держателей акций

- Права номинального держателя ценных бумаг

- Кто такой номинальный держатель акций и какие права и обязанности он имеет?

- Как регулируется обращение ценных бумаг?

- Что определяет документация?

- Номинальный держатель акций

- Кто может им быть?

- Какие счета может эксплуатировать?

- 🔥 Видео

Стоимость и курс акции

Начальная стоимость носит формальный характер, при сделках учет бумаг осуществляется в эмиссионном эквиваленте, который невозможен ниже номинального значения.

В инвестиционной среде номинал акции — это относительно неизменная величина, а вот цена и курс бумаг на бирже меняются постоянно. Курс или котировка акции — это коэффициент, равный отношению: (рыночная цена акции/номинал) х 100%.

Изменение начальной стоимости акции

Компании не имеют право выпускать новые акции меньшего номинала, чем первичные. Однако это правило обходят, выводя на рынок бумаги с объявленной ценностью, которые учитываются не как доля УК, а как часть акционерного капитала.

Номинал ценных бумаг может измениться в случае:

- перевыпуска всех акций;

- процедуры расщепления;

- процесса консолидации.

При уменьшении номинала старые бумаги заменяются новыми, а дивиденды на 1 акцию снижаются, но не пропорционально коррекции номинальной стоимости. Поэтому доходы вкладчиков обычно не страдают.

Консолидация проводится при значимом падении курса, это дает возможность эмитенту снизить расходы на содержание бумаг. Одновременно инвесторы спешат избавиться от вкладов в объединенные акции.

Номинальный владелец акции

В международной практике номинальный держатель акций — это посредник, одобренный или зарегистрированный держатель акций от имени фактического владельца иначе бенефициарного собственника.

В постсоветские времена поверенные стихийно стали появляться с началом приватизации. Их роль была связана с защитой прав новых акционеров, когда владельцы ценных бумаг при регистрации сталкивались с препятствиями со стороны эмитентов. В результате, акционеры начали объединяться и выдвигать кандидата — лицо, которое выражало их интересы.

Первые номинальные владельцы в России

Востребованность в представителях повлекла появление наемных специалистов. В 1996 г. правовая брешь в сфере взаимоотношений между участниками рынка ценных бумаг была закрыта законодательным актом. Учитывая малый срок развития рыночной среды в РФ, юридическая база для описания деятельности номинального держателя до сих пор несовершенна.

Назначенный владелец также называется номинальным акционером. Им может быть физическое или юридическое лицо. Брокеры практикуют создание компаний на роль номинального акционера, это упрощает оперирование ценными бумагами от имени клиентов.

Современные номинальные российские держатели

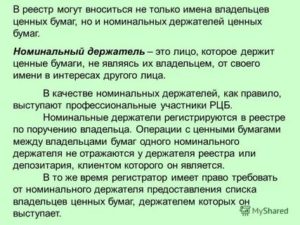

В России деятельность посредников регулируется 8 статьей ФЗ о «Ценных бумагах» пункт 2. Согласно закону, номинальным держателем признается зарегистрированное в реестровой системе лицо, которое не владеет доверенными ему акциями.

Такими держателями на РЦБ могут быть:

- Депозитарии — лицензированные ИП, имеющие право хранить и учитывать акции. Фактический владелец ЦБ должен зарегистрировать депозитария в системе реестров.

- Депозитарии — депоненты другого депозитария по договору относительно акций клиента, если это не противоречит ранее заключенным договорам с владельцем бумаг. Депонент не отвечает за действие другого депозитария, если отношения возникли по письменному указанию клиента. В противном случае, депонент отвечает за дополнительного участника схемы, как за себя.

- Профессиональные участники — брокеры, могут представлять клиента как юридические или физические лица. По мнению профессионального альянса ПАРТАД, у брокера нет прав становиться номинальным держателем, но в этом качестве посредника можно внести в реестровую систему.

Брокер действует от имени фактического владельца бумаг по договору комиссии или поручения. В первом случает посредник работает за процент. Во втором как поверенный, тогда регистрация в реестре не нужна.

https://www.youtube.com/watch?v=8bWhMwXJIBo

Ценные бумаги хранятся на:

- коллективных счетах, объединяющих дела нескольких клиентов;

- индивидуальных счетах для единственного клиента.

Хозяин ЦБ может наделять номинального держателя бумаг обширными полномочиями, однако в законодательном порядке переход акций во владение поверенного исключен. Этот момент надежно защищает права владельца, даже если договор с представителем не оговаривает право собственности.

Получить консультацию

Вниманию номинальных держателей

В соответствии с требованиями п.1 Указания Центрального Банка Российской Федерации от 14.03.2016 г. № 3980-У » О единых требованиях к проведению депозитарием и регистратором сверки соответствия количества ценных бумаг, к предоставлению депозитарием депоненту информации о правах на ценные бумаги и к определению продолжительности операционного дня депозитария» и п.9 ст.8.

5 Федерального закона «О рынке ценных бумаг», а так же в соответствии с п. 2.4 3.

Положения о лицензионных требованиях и условиях осуществления профессиональной деятельности на рынке ценных бумаг, ограничениях на совмещение отдельных видов профессиональной деятельности на рынке ценных бумаг, а также о порядке и сроках представления в Банк России отчетов о прекращении обязательств, связанных с осуществлением профессиональной деятельности на рынке ценных бумаг, в случае аннулирования лицензии профессионального участника рынка ценных бумаг , утвержденного Центральным Банком Российской Федерации 27.07.2015 № 481- П, между Регистратором и Номинальным держателем должно быть налажено электронное взаимодействие с использованием электронных документов через Систему электронного документооборота.

После организации указанного обмена можно обмениваться информацией в электронном виде, в том числе:

- в случаях предоставления информации о владельцах ценных бумаг, учет прав на которые осуществляет номинальный держатель,

- в случаях предоставления справки для целей проведения сверки в рамках п.1 Указания Центрального Банка № 3980-У от 14.03.2016 г. и п.9 ст.8.5 Федерального закона «О рынке ценных бумаг» и т.п.

Видео:Сергей Савчук: номинальное держание акцийСкачать

Номинальный держатель акций — это кто такой и чем занимается?

Таким образом, основные отличия кроются в самой сути указанных определений. Учредитель – это лицо, создающее организацию с нуля.

После этого он сохраняет свой статус навсегда, автоматически превращаясь в дольщика, члена, участника или акционера (в зависимости от правовой формы).

Участник может быть только в обществе с ограниченной ответственностью, и своё право он приобретает в силу приобретения доли в уставном фонде.

Учредители могут создавать и другие организационно-правовые формы, в том числе ОАО, ЗАО, ОДО. При этом сведения о них в обязательном порядке есть в ЕГРЮЛ в первозданной форме. Информация об участниках может изменяться по мере отчуждения долей, то есть их продаже, дарения и т.д.

Назначение и функционирование номинального счета опекуна

Договор номинального счета заключает опекун или родитель, при этом указываются полные данные бенефициара и предоставляются утвержденные законом документы.

Контроль за правильным расходованием и сохранностью средств подопечного осуществляется банковским учреждением на основании расчетных документов. Бенефициар или его адвокат могут наложить арест на счет чтобы воспрепятствовать трате средств опекуном или попечителем.

Владелец номинального счета обязан:

- контролировать сумму вклада и расходные операции;

- вести учет средств;

- содержать подопечного;

- исполнять налоговые обязательства по имеющимся залоговым счетам.

Работает это следующим образом:

- опекун передает пакет документов представителю банка;

- банк открывает номинальный счет для перечисления алиментов, пенсий и соцвыплат;

- несмотря на то, что владеет средствами бенефициар, распоряжается ими опекун;

- опекунский совет не контролирует открытие счета и расходование средств;

- закрыть номинальный вклад можно лишь после перехода средств во владение опекаемого лица.

Опекаемый (при его дееспособности) имеет право:

- получать сведения о счете, составляющие банковскую или коммерческую тайну;

- ставить ограничения на расход или перевод денег владельцем счета;

- изменить или расторгнуть договор открытия номинального счета.

Выводы TheDifference.ru

- Возникновение. Учредители только создают организацию, после чего они становятся участниками, членами либо акционерами.

- Приобретение статуса. Учредители являются таковыми в силу наличия учредительного договора или заявления, участники – в силу владения долей ООО.

- Применимость. Учредители создают юридическое лицо любой организационно-правовой формы, участники же могут быть только в ООО.

- Изменяемость. Сведения об учредителях остаются в базе ЕГРЮЛ навсегда, информация об участниках может меняться по мере деятельности общества.

Коротко: Номинальный владелец – физическое лицо, руководящее или официально владеющее частью акций оффшорной компании, но не принимающее участия в управлении и принятии решений.

Наличие такого организационного субъекта – часть системы конфиденциальности конечного выгодоприобретателя

Подробно

Номинальный владелец (собственник) – это физическое лицо, осуществляющее управление предприятием в пользу третьих лиц и не принимающее непосредственного участия в процессе принятия решений. Юридически может быть собственником, учредителем и акционером компании.

https://www.youtube.com/watch?v=NxnRmdWOltE

Использование номинального собственника является неотъемлемой частью работы оффшорных зон, так как это позволяет скрыть реквизиты реального владельца (бенефициара) и за счет этого избежать внимания налоговых и правоохранительных органов.

В качестве «номиналов» обычно выступают резиденты страны регистрации, иногда их присутствие может быть обязательным, например, в Объединенных Арабских Эмиратах или Гонконге, где в учредителях должен быть как минимум один «местный» гражданин.

Отдельно отметим, что к номинальным сервисам не относится такая передача активов как «слепой траст» − в этом случае собственник физически и юридически известен, он только передает свое право управления в компетенцию третьих лиц.

Зачем опекуну нужен номинальный счет

Ранее деньги, полученные подопечным, накапливались на счету опекуна. Последний без разрешения органа опеки мог снимать лишь ежемесячную сумму в пределах прожиточного минимума. Получение такого разрешения нередко становилось проблемой и отнимало много времени.

Для облегчения выполнения опекунских обязанностей и популяризации попечительства правительство решило внедрить номинальные счета для зачисления социальных выплат, что дало бы возможность аккумулировать социальные пособия, алименты и компенсации за вред здоровью.

Согласно Гражданскому кодексу, средства счета опекун может снимать в неограниченном количестве на нужды подопечного при условии соблюдения его интересов и регулярной отчетности о расходах.

Это улучшает соцзащиту опекаемых, упрощает процедуру и делает институт опекунства более привлекательным.

Что такое учредитель: юридическое понятие, права и ответственность, как им стать и каковы выгоды

Такая схема обычно применяется государственными деятелями, имеющими частный бизнес до вступления в должность. С точки зрения законодательства такие действия не могут считаться уклонением от налогов или нарушением запрета на ведение предпринимательской деятельность для государственных служащих.

Следует понимать, что, несмотря на все правовые коллизии, номинальные сервисы не могут считаться однозначно криминальными. Схемы оптимизации налогов и передачи активов вполне законно используются в деловой практике не только мелкими компаниями, а и такими гигантами как, например, Microsoft или Exxon. Основные причины применения различных форм номинального владения:

- Деятельностьв оффшорных зонах. Подобные юрисдикции, кроме снижения налогового бремени, предоставляют широкий спектр «тепличных» условий для бизнеса, таких как быстрое открытие/закрытие фирм, минимум отчетности и сохранение конфиденциальности. Именно с использованием оффшорных компаний происходит основная часть зарубежных инвестиций, особенно в промышленной сфере. Достаточно посмотреть российскую статистику за последние 5-7 лет, где лидером по объему внешних денежных вливаний будут Кипр и Доминиканская республика – страны, которые никак нельзя отнести к финансовым лидерам.

- Заграничные филиалы. Использование компании с местным учредителем может быть хорошим решением в случае внешнеэкономической деятельности с зарубежными партнерами без договора об отсутствии двойного налогообложения. Наличие собственного филиала как раз и служит налоговым объектом в обеих странах и привлечение «номиналов» может быть единственным выходом из сложившейся ситуации.

- Отсутствие репутационных потерь. Разработка новых товаров, услуг и технологий, реакцию на которые сложно предсказать, а также другие бизнес-риски могут в случае неудачи привести к значительным денежным затратам и снижению потребительского доверия. Перенос подобных проблем на внешне независимую компанию позволяет сгладить возможные отрицательные последствия и сохранить основной бизнес. Именно так поступила APPLE, создав отдельную компанию в безналоговой зоне для продвижения Интернет-магазина iTunes. Только когда стабильные объемы продаж подтвердили успешность проекта, была проведена перерегистрация на головную компанию.

Работа номинальным директором в МСК

Работа номинальным директором в Москве постепенно становится все популярнее и привлекательнее, и тому есть немало причин.

Как правило, такую вакансию может занять человек без опыта работы в данной сфере, желающий получить несложную и денежную подработку.

При этом от него требуется лишь соблюдение условий конфиденциальности, предоставление своего имени для регистрации фирмы и выполнение ряда довольно простых задач.

Видео:Акционерное общество простыми словами за 3 минутыСкачать

Кто это такой — номинальный держатель акций: плюсы и минусы, чем занимается

Услуги разнообразных консультантов на фондовом рынке всегда пользовались высоким спросом у владельцев акций и других ценных бумаг, не имеющих профильного экономического образования. Посредник, нанятый для управления активами, поможет получить прибыль и сократит риск убытков.

Как регулируется обращение ценных бумаг

В сделках с акциями одновременно принимают участие:

- Эмитент.

- Владелец активов.

- Посредник.

Первые законодательные акты, регламентирующие права и обязанности каждого участника, появились в РФ в середине 1990-х гг. Из-за частых изменений в мировой экономике нормативы периодически подвергаются корректировке. При этом базовым законодательным актом продолжает оставаться ФЗ №39 «О рынке ценных бумаг». Статья 8.3 устанавливает права посредника.

НДА, или номинальный держатель акций, — это физическое или юридическое лицо, представляющее интересы своего клиента на рынке ценных бумаг и не владеющее управляемыми активами. НДА появились в первые годы приватизации в России. Необходимость в их услугах возникла прежде всего у предприятий, привлекавших акционеров.

Что определяет документация

Чтобы начать сотрудничество с доверенным лицом, необходимо заключить договор, в котором будут указаны:

- Размер вознаграждения, которое посредник получает за свою работу.

- Права, передаваемые НДА нанимателем.

- Нюансы ведения деловой документации.

- Ответственность каждой из сторон в случае нарушения прописанных в контракте прав и невыполнения обязанностей.

Держатели акций

НДА необходимы в тех случаях, когда владелец активов хочет скрыть свое присутствие на рынке акций.

Кто может ими быть

Номинальный держатель активов не обладает правом собственности на вверенные ему ценные бумаги. Однако он может распоряжаться ими в соответствии с условиями, прописанными в договоре между нанимателем и доверенным лицом. Представлять интересы владельца активов могут:

- Брокер. Этим участником рынка может быть как юридическое, так и физическое лицо. Брокер является посредником между продавцом и покупателем активов. Чтобы осуществлять данный вид деятельности законным способом, необходимо иметь разрешение. Брокер может действовать на основании договора поручения или договора комиссии.

- Депозитарий. В соответствии с требованием законодательства Российской Федерации данный участник сделки должен быть зарегистрирован в качестве ИП. Депозитарий обязан иметь лицензию, позволяющую ему хранить активы. Владелец акций регистрирует свое доверенное лицо в специальном реестре. Депозитарий имеет больше полномочий, чем брокер. Но при этом ему запрещено заниматься каким-либо другим видом деятельности.

Права

За номинальным владельцем акций могут быть закреплены такие права, как:

- Ценнобумажное правонаделение. Владелец активов должен внести в договор пункт о пакете прав, которые он предоставляет своему доверенному лицу.

- Договорное. Акции передаются поверенному, который распоряжается ими по собственному усмотрению.

- Персональная собственность. В некоторых государствах, например в Бразилии, даже на коллективном счете можно определить владельца тех или иных активов.

- Общая собственность. Право применяется при использовании коллективного счета.

Современное законодательство защищает нанимателя от перевода активов в собственность доверенного лица. Вне зависимости от того, насколько юридически грамотно составлен контракт, НДА не сможет стать владельцем вверенных ему акций.

Обязанности

Направления, по которым доверенное лицо обязано осуществлять свою деятельность:

- Проведение финансовых операций.

- Действие в интересах владельца акций. Несмотря на то что поверенный имеет право действовать на свое усмотрение, он всегда должен соглашаться на выполнение только тех операций, которые принесут финансовую выгоду нанимателю.

- Обеспечение конфиденциальности. Номинальный держатель не должен допускать утечки сведений или умышленно разглашать информацию, связанную с вверенными ему активами.

- Предоставление акционеру точных данных о ходе операций по первому запросу клиента. В обязанности поверенного также входит своевременное предоставление важной информации хозяину активов.

Могут быть и другие обязанности, предусмотренные контрактом. Каждый НДА должен поставить ценные бумаги на учет на забалансовый счет. В случае банкротства НДА или наложения ареста на его имущество акции не должны стать средством погашения задолженностей. При аресте счетов брокера или объявлении его банкротом акции передаются клиенту в течение 7 дней.

https://www.youtube.com/watch?v=7OasIk9k7d8

Если владелец требует вернуть ему контроль над активами, поверенный обязан сделать это в течение недели с момента получения письменного требования.

Какие счета может эксплуатировать

Владельцу акций необходимо знать не только то, кто такой номинальный держатель, но и какие виды реквизитов он использует в работе. Как и во многих других странах, в РФ законодательство разрешает доверенному лицу открывать 2 типа реквизитов:

- Персональный. На счете находятся акции только одного клиента брокера или депозитария. Количество реквизитов у одного поверенного зависит от количества клиентов, которых он обслуживает. Недостатком персональных счетов является увеличение нагрузки на НДА. Достоинство состоит в отсутствии путаницы при работе с активами. На территории РФ рекомендуется использовать данный вид счетов.

- Коллективный. На этом виде реквизита находятся все переданные в управление депозитарию активы, а сам счет отображает только общую информацию. Использование коллективного реквизита помогает сократить количество расчетных операций. Число рисков и расходов также сокращается. Работа брокера становится более эффективной. Недостаток коллективного счета — невозможность различать ценные бумаги, принадлежащие разным клиентам.

Плюсы услуг НДА

Достоинства использования услуг номинального держателя:

- Регламентирование всех прав и обязанностей посредника государством. Законодательство защищает интересы обеих сторон.

- Профессиональная помощь. Из-за отсутствия экономического образования владельцы активов не могут самостоятельно ими управлять. Посредник, знакомый с нюансами работы на рынке, сможет выбрать выгодную операцию.

Минусы использования услуги

Нанимателю следует учесть и недостатки сотрудничества с доверенным лицом, это:

- Частичная утрата контроля над ценными бумагами после передачи их брокеру или депозитарию.

- Риск доверить активы непрофессионалу. Владелец акций может заключить договор с некомпетентным брокером или мошенником. Такая ошибка предполагает убытки, участие в судебных процессах и т. д.

- Необходимость выплаты комиссионных. Чем опытнее выбранный НДА, тем больший гонорар он требует за свои услуги.

Заключение

Услуги номинального держателя активов освобождают владельца от управления ценными бумагами. Однако успех операций во многом зависит от выбора брокера. Чтобы акции приносили прибыль, необходимо обращаться только к проверенному депозитарию с опытом работы.

Видео:Устройство фондового рынка за 5 минут. Участники рынка ценных бумагСкачать

Номинальный держатель ценных бумаг

Номинальный держатель ценных бумаг — участник договора (сторона, лицо), которое прошло соответствующую регистрацию в реестровой системе держателей ценных бумаг, но не получающее права владения активами. Подобный термин появился в законодательстве РФ 22.04.

1996 года (ФЗ о рынке ценных бумаг). В роли номинального держателя, как правило, выступает брокер или депозитарий. Задача специалиста — решение проблем клиента (хозяина ценных бумаг) с учетом переданных ему полномочий.

Данные о номинальном держателе находят отражение в системе ведения реестра и вносятся туда по поручению хозяина активов.

Номинальный держатель ценных бумаг: сущность и основы деятельности

Функции номинального держателя может выполнять лицо, которое прошло регистрацию в реестровой системе (в том числе и депонент депозитария), но не выступающее в роли владельца (реального держателя) ценных бумаг. Роль таких специалистов могут исполнять профессионалы рынка ценных бумаг — депозитарии и брокеры.

Депозитарий может пройти регистрацию в роли номинального держателя с учетом и на основании депозитарного соглашения (договора). Что касается брокера, то он берет функции номинального держателя с учетом договора, заключенного с другой стороной сделки — клиентом (реальным акционером).

Номинальному держателю доступно осуществление прав, которые закреплены в активе, лишь при передаче особых полномочий от хозяина активов. Данные о номинальном владельце должны отображаться в системе ведения реестра. Инициатором подобной записи может выступить номинальный держатель (в случае регистрации последнего в системе) или владелец.

Внесение данных номинального держателя в реестровый список не влечет особых последствий в плане перехода собственности на актив или вещного права.

Кроме этого, активы не могут взиматься в пользу кредитодателя в ситуации, если номинальный держатель отнесен к категории банкротов.

Операции с участием ценных бумаг между клиентами одного и того же номинального держателя не находят отражения у депозитария или у реестродержателя.

С учетом действующего соглашения номинальный держатель обязуется решать следующие задачи:

— проводить полный объем манипуляций, направленных на своевременное получение клиентом (акционером) полного объема выплат. При этом специалист может использовать все имеющиеся в распоряжении рычаги воздействия на предприятие-эмитента;

— осуществлять операции с переданными активами только с разрешения и по поручению клиента, в интересах которого и работает номинальный держатель. Кроме этого, при выполнении таких действий профессиональный участник рынка обязан четко выполнять условия договора (если другие условия не прописаны в федеральном законе);

— реализовывать полный спектр услуг касательно учета ценных бумаг, удерживаемых номинальным владельцем на индивидуальных забалансовых счетах. Основная задача в этом случае — удовлетворение запросов заказчика и четкое выполнение своих функций по договору.

Кроме этого, номинальный владелец ценных бумаг при первом же требовании владельца обязуется внести в систему реестра необходимые записи о предоставлении ценных бумаг (передачу прав) владельцу.

Для реализации своих прав хозяином ценных бумаг реестродержатель может требовать от номинального владельца предъявить перечень настоящих владельцев, то есть тех лиц, чьи интересы представляет специалист рынка. Как правило, список должен быть передан по факту (то есть по состоянию на дату запроса).

В свою очередь, номинальный держатель обязуется сформировать подобный список и передать его держателю реестра на протяжении недели с момента получения такого требования. Если же список требуется для формирования реестра, то номинальный владелец активов не получает за свою деятельность дополнительных средств.

Номинальный держатель по законодательству несет полную ответственность за отказ в предоставлении реестродержателю списков своих клиентов.

Номинальный держатель ценных бумаг: законодательные основы, текущие проблемы

Факт номинального владения возникает не с момента оформления договора между сторонами сделки, (реальным владельцем и специалистом рынка — брокером, депозитарием), а после открытия специального счета на номинального хозяина в реестре и переводе на него ценных бумаг заказчика.

https://www.youtube.com/watch?v=us5u9pYiIVY

После открытия лицевого счета на номинального держателя, лицевой счет реального хозяина будет закрыт. При этом инициатором подобных манипуляций выступает именно владелец ценных бумаг, который отправляет регистратору соответствующий приказ (распоряжение).

Важно понимать различие между доверительным управлением и номинальным держанием. В последнем случае участник рынка не вправе распоряжаться активами без разрешения и ведома заказчика.

В свою очередь, доверительный управляющий может осуществлять сделки с активами клиента и даже совершать с ними операции на биржевом рынке.

Вот почему в положении об особенностях ведения реестра счета описанных выше сторон (номинального держателя и управляющего) всегда разделены.

На практике номинальный держатель — ключевой элемент биржевого рынка, ведь он является представителем и защитником интересов собственника (владельца) активов. Номинальный исполнитель берет на себя решение наиболее рутинных и сложных задач, естественно, за денежное вознаграждение. Но для владельца ценных бумаг помощь такого специалиста всегда оправдана и в перспективе окупаема.

В номинальном держании ценных бумаг не все проходит гладко и просто как может показаться на первый взгляд. Во взаимоотношениях возможны проблемы, как с владельцем активов, таки их регистратором.

Номинальный держатель играет роль «темной фигуры» для регистратора и предприятия-эмитента, ведь не всегда понятно, интересы какой стороны представляет участник рынка. Кроме этого, регистратор не знает, какие полномочия владелец акций делегировал своему «исполнителю». Усложняется все и тем, что регистратор не может требовать договор между сторонами для изучения его содержания.

Такие нюансы могут нести угрозу для компании-эмитента. К примеру, если у номинального держателя есть право участвовать в ании на собрании акционеров, то со временем он может собрать в руках серьезный пакет акций и оказывать существенное воздействие на решения внутри компании. Подобные конфликты возможны не только в теории — они регулярно происходят и на практике.

Чтобы частично решить проблему, в Законе оговаривается, что держатель реестра может потребовать от номинального владельца перечень всех акционеров, чьи интересы он представляет.

Но даже предоставление такого списка не может защитить от концентрации активов в руках одного держателя. В какой-то момент объем голосующих акций в одних руках может оказаться слишком высоким.

Так что имеет место конфликт между номинальным владельцем ценных бумаг и эмитентом.

Как только номинальный держатель прошел регистрацию в реестре, счет реального акционера закрывается. При этом последний перестает существовать для регистратора, как таковой. На этой почве появляется правовая проблема, которая касается выплат по дивидендам. Не всегда понятно, кто должен получать выплаты, ведь номинальный владелец — лишь поверенное лицо.

По сути, описанный выше вопрос не является проблемой регистратора. Его задача, как технического специалиста — выполнить поручение зарегистрированного в реестре лица, вне зависимости от его целей и функций.

При этом соблюдение прав реальных держателей ценных бумаг (к примеру, своевременность перечисления дивидендов) его не интересуют. Более того, регистратор даже не знает, кто является истинным держателем активов.

Получается, что интересы и права владельца в отношении регистратора и предприятия-эмитента защищает только номинальный держатель. С другой стороны, не всегда понятно, кто защищает интересы реального владельца при сотрудничестве с номинальным держателем.

В определенной мере права данной стороны защищены законом, но последний просто не способен предусмотреть все проблемы во взаимоотношения между номинальным и реальным держателем.

Получается, что интересы и права владельца во многом зависят от грамотности и честности владельца и от регулярности проверки последним работы номинального держателя.

На этом фоне может возникнуть еще ряд дилемм:

— во-первых, для реализации активов владелец должен предъявить доказательства, что они у него есть. Сделать это невозможно, ведь все бумаги зарегистрированы на номинального держателя, а реального владельца как бы и нет;

— во-вторых, по описанной выше причине возникают проблемы с получением кредита под залог;

— в-третьих, при получении дивидендов номинальный держатель может задерживать их пересылку истинному получателю. При этом возможен риск распоряжения активами номинальным держателем без ведома владельца.

Для привлечения к ответственности исполнителя необходимо зафиксировать факт нарушения условий договора.

В реальности же сделать это невозможно (особенно если номинальный держатель находится далеко и не информирует о своих действиях).

Видео:Где лучше хранить акции: в депозитарии или регистраторе? Все плюсы и минусы.Скачать

Номинальный держатель акций — это тип посредника в заключении сделок сделок

Номинальный держатель акций — это лицо, которое представляет интересы другого лица на рынке ценных бумаг без права владения ими. Первые поверенные лица возникли как явление в первые годы приватизации. Их законодательное оформление произошло уже позднее.

Причины их возникновения заключались в препятствиях, которые создавали эмитенты, при регистрации новых акционеров. Это привело к объединению владельцев ценных бумаг и выделению из их среды делегата, который защищал их права и представлял интересы.

Позднее их место заняли номинальные держатели, которые являлись специально нанятыми специалистами, профессионалами в данной сфере.

В связи с незначительным сроком существования данного явления в экономики правовая база находится в стадии разработке и дает достаточно широкий простор для интерпретации.

Кто может являться номинальным держателем акций и что для этого требуется

Лицом, представляющим интересы владельцев акций, в данном секторе экономики могут выступать следующие категории граждан:

- Депозитарий. Это участник рынка, имеющее право и возможность, подтвержденные лицензией, на хранение и учет акций. Согласно законодательству РФ депозитарием может являться только лицо, зарегистрированное в качестве индивидуального предпринимателя. Фактический держатель ценных бумаг или инвестор обязан зарегистрировать депозитария в реестровой системе.

- Брокер. Он является своеобразным «промежуточным звеном» между продавцом и покупателем акций. Им может являться как юридическое, так и физическое лицо. Для ведения данного вида деятельности необходима депозитарная лицензия. По мнению ПАРТАД (профессиональной ассоциации регистраторов, трансфер-агентов и депозитариев) брокер не может являться номинальным держателем акций, но он может быть внесен в систему ведения реестра в качестве такового. Его действия могут осуществляться на основании договора комиссии (предполагает работу за проценты от заключения сделок) или договора поручения (в данном случае брокер является поверенным, и его регистрация в реестре не требуется).

Законодательные аспекты деятельности номинального держателя акций

Действия поверенного и их правовая основа определяются рядом положений федерального закона РФ. Сущность отношений нанимателя и держателя акций должна отражаться в договоре, который заключается между владельцем ценных бумаг и его поверенным. В договоре указывается следующее:

- Вознаграждение поверенного лица.

- Полномочия в действиях с акциями, которые ему делегированы.

- Предполагаемая отчетность и ответственность держателя.

Правила составления договора и его последствия оговорены в статье ФЗ №8 «О рынке ценных бумаг». Согласно данному закону номинальному держателю вменяются следующие обязанности:

- Акции должны состоять на учете на забалансовых счетах. Это означает, что при банкротстве поверенного лица и наложении ареста на его имущества, акции нельзя будет использовать для погашения его долговых обязательств.

- Возвращение акций их законному владельцу и полная передача контроля по требованию в течение семи дней. Вне зависимости от текста договора он может быть расторгнут в любой момент в одностороннем порядке.

- Действия исключительно в интересах нанимателя. Определенный диапазон свободного принятия решения возможен в зависимости от составленного договора, однако эти решения должны заключать в себе объективную и явную пользу для владельца акций.

- Сохранение конфиденциальности и препятствие раскрытия информации о нанимателе, состоянии его дел и его лицевом счете.

- Предоставление информации владельцу акций обо всех произведенных операциях по первому его требованию.

Также современные законы предусматривают невозможность перехода акций в полное владение номинального держателя. Это означает, что как бы безграмотно и расплывчато не был составлен договор, права владельца остаются защищенными.

Счета номинальных держателей акций

Современное законодательство Российской Федерации не запрещает поверенному лицу держать два типа счетов — коллективный и индивидуальный. Во многих странах это является распространенной практикой.

- Коллективный счет. Он отражает общее количество акций держателя и информацию о них, при наличии у него 2 и более нанимателей. Подобная практика направлена на уменьшение количества расчетных операций и оптимизацию работы поверенного лица, снижение издержек и фондовых рисков. Минусом данного подхода является невозможность отличить друг от друга активы разных владельцев. Согласно пункту 11.6 Положения о депозитарной деятельности, акции на коллективном счете находятся без учета их индивидуальных признаков, что может привести к путанице при возникновении проблемных ситуаций.

- Индивидуальный счет. На учете находятся акции, принадлежащие только одному клиенту. Количество счетов строго соответствует количеству нанимателей держателя акций. Подобный подход в российской экономике является наиболее распространенным. Он облегчает отчетность держателя, но служит препятствием для его продуктивной деятельности.

| Номинальное держание акций |

Права номинального держателя ценных бумаг

Возможно закрепление за держателем одного из следующих прав собственности на акции и ценные бумаги:

- Договорное. Данное право предусматривает передачу акций их номинальному владельцу (доверенному лицу) и предоставление ему широких свобод в отношении их оборота.

- Общая собственность. Предполагается наличие обособленного пула ценных бумаг, используется при использовании держателем коллективного счета.

- Индивидуальная собственность. Практикуется в странах, где есть возможность идентифицировать акции, находящиеся на коллективных счетах (например, Бразилия).

- Ценнобумажное правонаделение. Предполагает наличие в договоре пункта о «пакете прав», предоставляемых клиентом своему поверенному.

Видео:Номинальный счет — тратим все деньги!Скачать

Кто такой номинальный держатель акций и какие права и обязанности он имеет?

Кто такой номинальный держатель акций? Какие он имеет права и обязанности? Какими нормативными актами регулируется его деятельность? Разберём тему в нашей статье.

Как регулируется обращение ценных бумаг?

Процесс применения в сделках любых ценных бумаг подразумевает участие нескольких сторон. Речь именно о больших участниках. Это:

- эмитент (т.е. тот, кто акции и другие бумаги выпускает);

- депозитарий – хранит сертификаты ценных бумаг и/или организует учёт перехода прав собственности на них;

- номинальный владелец (об этом читайте ниже);

- собственник используемых средств.

Разумеется, все без исключения операции по ценным бумагам находятся под строгим контролем российского законодательства. Впервые нормативы, которые регулировали эту сферу, вышли в свет в 1996 году. Т.к. сегодня ситуация вокруг экономики постоянно претерпевает изменения разной степени тяжести, законодательные акты тоже периодически корректируются.

Примечание 1. Одним из базовых актов является Федеральный закон от 22 апреля 1996 года №39-ФЗ – “О рынке ценных бумаг”. В частности нашей темы касается статья 8.3, в которой описаны основные положения касательно номинального владельца.

Клиент банка, который решил инвестировать, например, в акции, рискует потерять в деньгах, а то и возыметь проблемы с законом, если заранее не разобрался хотя бы в основах рыночных процессов и разнообразных нюансах данной сферы деятельности. Поэтому изучению упомянутого ФЗ нужно уделить особенное внимание, а кроме этого – пройти консультации у специалистов (желательно). Касается это и роли номинального владельца, как одного из участников гипотетической сделки.

Далее мы перейдём к конкретике и разберём более практические моменты.

Что определяет документация?

Вся деятельность номинального держателя акций (НДА) определяется немалым числом нормативов, указанных в законодательстве РФ (см. ФЗ №39). В частности, все сделки подразумевают заключение соглашения, которое содержит в обязательном порядке такие пункты:

- награда, получаемая НДА за его работу;

- права в отношении фигурирующих ценных бумаг;

- ответственность (способы её выражения и ситуации);

- нюансы осуществления учёта и ведения соответствующих документов.

Примечание 2.

Закон гласит: если доверенное лицо становится банкротом, и данный факт официально засвидетельствован, ценные бумаги в этом случае не могут использоваться в качестве средства погашения долговых обязательств.

Акции надлежит вернуть фактическому владельцу в течение недели: требование это не подразумевает исключений. Соглашение же допустимо расторгнуть в любое время, которое стороны сочтут удобным.

https://www.youtube.com/watch?v=1qoV4oJkUwM

В любом случае договор/соглашение заключаются в соответствии с требованиями закона, а потому фундаментальным регулятором тут выступают федеральные нормативы. В них, фактически, прописаны все положения, касающиеся и роли отдельных участников, и самого обращения бумаг, в целом.

Номинальный держатель акций

По своей сути номинальное владение акциями – это форма конфиденциального взаимодействия. Исторически так сложилось, что в России на протяжении 10 лет в 1990-ые формировался особенный спрос на участие НДА.

Объясняется это просто: купля/продажа ценных бумаг конкретными участниками сделки усложнялись сопротивлением эмитентов. Большая часть инвесторов предпочитала держать в тайне собственное участие в мероприятии.

В итоге НДА фигурировал в двустороннем соглашении как реальный участник процесса. Он заключал договор с истинным собственником ценных бумаг, вставал на учёт в реестре и обеспечивал конфиденциальность настоящему владельцу.

Сегодня такое посредничество является нормой, хотя сам механизм существенно откорректирован.

Кто может им быть?

Номинальный держатель не имеет прав собственности на предоставленные ему активы. Но при этом он имеет возможность совершать те действия, что прописаны в договоре, заключённом между ним и реальным владельцем.

Исполнение функций НДА требует высокого уровня профессиональной подготовленности. По этой причине на роль посредника обычно приглашаются депозитарии и брокеры. Первые в своё время имели отношение к взаимодействию с инвесторами на почве обмена приватизационных чековых бумаг. Вторые вошли в реалии рынка через игры на бирже.

Как действует схема? Клиент формирует поручения, в то время как распорядитель воплощает их в жизнь. То, как оформлены отношения в соглашении, в любом случае не делает возможным переход прав собственности.

Примечание 3. НДА, помимо прочего, занимается информированием заинтересованных лиц о проведённых операциях, если сведения эти существенны. То, кто имеет право получать такие данные, определяется заранее.

Какие счета может эксплуатировать?

Российское законодательство говорит, что доверенное лицо имеет право держать два вида реквизитов – коллективный счёт и персональный. Такой порядок применяется во многих странах мира.

Коллективный. В контексте данного реквизита речь идёт об отражении всей суммы акций и общей информации по ним. Такая практика применяется для уменьшения количества расчётных действий и организации более эффективной работы посредника. Плюс: здесь достигается сокращение итоговых расходов и рисков. Значительный минус: невозможно отличить активы разных владельцев.

Индивидуальный. Реквизит хранит на учёте акции, находящиеся во владении одного клиента. Количество счетов зависит от количества нанимателей. Если говорить о России, то в её реалиях такой подход наиболее оптимален. Плюс: все активы строго различаются по тому, кому они принадлежат. Минус: из-за такого разделения множится работа посредника.

🔥 Видео

Все ценные бумаги понятным языком за 8 минутСкачать

Чем отличаются брокерский и депозитарный счетаСкачать

Голосование через представителя по доверенности и через номинального держателя - Большакова Ю.А.Скачать

Направление информации Номинальному держателю при проведении ОСА через Личный кабинет эмитентаСкачать

Новый порядок направления материалов номинальному держателю и центральному депозитариюСкачать

VTB Bank. ВТБ: Номинальный держатель не в курсеСкачать

Ячейка, аккредитив или номинальный счет? Что выбрать для сделки по купле-продаже?Скачать

Что такое номинальный сервис?Скачать

🎙 Честное слово с Дмитрием БыковымСкачать

Как можно уволить директора? Какими правами обладают держатели акций? Права акционеров компании.Скачать

Что такое первичный и вторичный рынок акций.Скачать

Что такое сплит акций и обратный сплит акций? Дробление и консолидация акций компанииСкачать

Где хранятся ваши акции и облигации? / Функции депозитарияСкачать

Привилегированные акции и обыкновенные: что это и чем отличаются привилегированные акции от обычныхСкачать

(Номинальный держатель, пальмовое масло) Юридическая компания «Амбер» с передачей «Завтрак Юриста»Скачать