Ипотека для многих стала настоящим спасением в решении жилищного вопроса. Но купить жильё в ипотеку можно только с помощью банка, целенаправленно взяв специально созданный для этого кредит.

Однако не всегда банки согласны вам этот вид кредита выдать. Прочитав нижеследующее, вы сможете узнать, каковы основные причины отказа в ипотеке.

Как поступить в случае отказа? Что делать, чтобы повысить свои шансы на получение ипотечного кредита?

- Основные поводы для отказа в ипотечном кредите

- Косвенные поводы для отказа в выдаче ипотечного кредита

- Как быть, если банк все-таки отказал

- Как повысить шансы на одобрение

- Отказали в ипотеке в Сбербанке — что делать в такой ситуации?

- Причины отказа Сбербанка

- Неплатежеспособность

- Несоответствие требованиям

- Проблемы с кредитной историей

- Неполный пакет документов

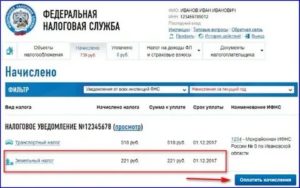

- Наличие долгов в ГИБДД или налоговой

- Ликвидность недвижимости

- Что делать, если заявка на ипотеку не одобрена

- Повторная заявка в банк

- Услуги кредитных брокеров

- Выводы

- : причины отказа в ипотеке в Сбербанке

- Какие причины отказа в ипотеке в Сбербанке

- Основные причины отклонения заявки на ипотеку

- Каким должно быть обеспечение по ипотечному кредиту?

- Как повысить шансы одобрения заявки?

- Почему Сбербанк мог отказать в ипотеке и как узнать точную причину зарплатному и другим клиентам

- Кредитная история

- Долги

- Состояние здоровья

- Проблемы с недвижимостью

- Другие причины

- Что делать при отказе?

- Можно ли подать повторную заявку на ипотеку в Сбербанке?

- Как оценить свои шансы?

- Как повысить шансы на одобрение ипотеки в Сбербанке?

- Почему Сбербанк отказывает в ипотеке

- Несоответствующая платежеспособность

- Плохая кредитная история

- Сфальсифицированные справки и документы

- Требования Сбербанка к заемщикам

- Как подготовиться к повторной подаче заявки

- Заключение

- 🎬 Видео

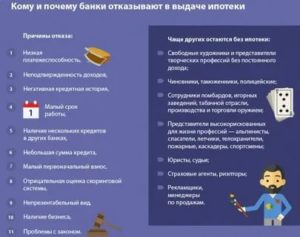

Основные поводы для отказа в ипотечном кредите

Любому финансовому учреждению важно быть уверенным в том, что выдав вам ипотечный кредит, они получат свои деньги назад. Существует целый перечень поводов, по которым банки отказывают соискателям в получениикредита на покупку жилья по ипотеке. И чаще всего, отказывают они без объяснений.

Поэтому, прежде, чем подать заявку на получение ипотечного кредита, проверьте себя на отсутствие следующих основных показателей:

- Ваш возраст должен быть не меньше 21 года и не больше 65 лет;

- На последнем месте работы вы должны проработать не менее 6 месяцев;

- Общий стаж работы за последние 5 лет перед обращением в банк должен составлять не менее 12 месяцев;

- Хорошая кредитная история (не должно быть просрочек в выплате предыдущих кредитов на протяжении последних 5-7 лет);

- Платежеспособность заемщика (постоянная работа и высокая зарплата, выплата ипотеки не должна превышать половины от суммы доходов заёмщика);

- Не должно быть ошибок в документах, поданных в банк для получения ипотеки;

- Вы должны работать, будучи официально зарегистрированным сотрудником на предприятии или в другой организации;

- Не должно быть долгов в налоговой инспекции и ГИБДД;

- Не должно быть невыплаченных ссуд, алиментов;

- Не должно быть долгов по штрафам;

- Отсутствие уголовного прошлого;

- Вы должны быть уверены в себе и не путаться в ответах в разговоре с представителем банка (если ответы на вопросы сотрудников банка будут невнятными, а вы будете путаться в показаниях, вам однозначно откажут);

- Вы должны быть здоровы физически.

Косвенные поводы для отказа в выдаче ипотечного кредита

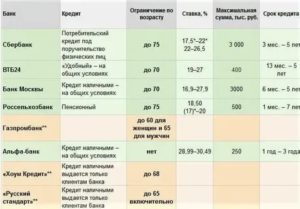

У каждого банка свои критерии в вопросе выдачи или не выдачи ипотечного кредита. Так, ВТБ 24 вряд ли даст добро тому, у кого хорошая зарплата, но масса записей в трудовой книжке. Этот банк предпочитает иметь дело с теми, кто хоть и зарабатывает не очень много, но стабильно держится на одном рабочем месте много лет.

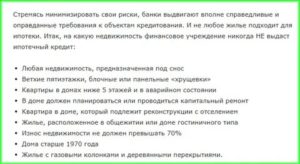

Важна и ликвидность жилья. Частой причиной отказа в ипотеке может быть неликвидное жильё. Существует ряд критериев, по которым жилье неликвидно. Залоговая недвижимость должна быть построена не раньше 1965 года.

Она должна иметь все современные коммуникации: электричество, водопровод, газоснабжение, интернет, систему кондиционирования, канализацию, санузел, отдельную кухню.

Важно и то, в городе расположено жилье или за городом.

Банк должен быть уверен, что в случае отказа заемщика выплачивать кредит, финансовое учреждение сможет легко продать это жилье другим клиентам.

Важно и то, чтобы в квартире, которую вы решили взять в ипотеку (если это вторичное жилье) не было долгов по коммуналке и незаконной перепланировки. Практически ни один банк не даст денег на покупку комнаты в коммуналке или общежитии. Не даст денег финансовое учреждение и на покупку квартиры в отдаленном районе города.

Квартиры, которые в случае форс-мажора (неспособность клиента расплатиться за ипотеку) невозможно или просто трудно будет реализовать. Это важно понимать при выборе жилья, которое вы хотели бы взять с помощью ипотечного кредитования.

Помните, что узнать причину отказа в ипотеке вам не удастся. Очень часто банки не объясняют своих решений. Просто ставят соискателя в известность лаконичным «да» или «нет». Практически не дают ипотечный кредит тем, кто является индивидуальным предпринимателем, а не имеет стабильную работу в государственном учреждении.

Как быть, если банк все-таки отказал

Главное – не отчаиваться. В случае отказа нужно по возможности, узнать или исходя из логики, понять возможныепричины отказа. Если это произошло из-за плохой кредитной истории, ее можно улучшить. Как? Берете небольшой потребительский кредит и отдаете его раньше срока. Это будет плюс вам в копилку при следующем рассмотрении вашей кандидатуры, как заемщика ипотеки.

Случается, что кредитная история идеальна, а об обратном свидетельствуют тривиальные ошибки сотрудников банка или технический сбой в компьютерах финансового учреждения.

Чтобы доказать свою безупречную кредитную репутацию (историю), можно обратиться в банк к тем, кто составлял отчет о кредитной истории и попросить исправить ошибку.

Если причина в самом клиенте, он может погасить долг по существующему кредиту и подать еще одну заявку на оформление ипотечного кредита. Это могут быть частые попытки получить ипотечный кредит – вплоть до победного конца.

https://www.youtube.com/watch?v=PhbU4Msr4bk

Причины отказа в ипотеке могут быть спровоцированы так называемой, низкой ликвидностью жилья, выход прост — ищите другую квартиру, полностью отвечающую требованиям банка. Финансовая организация с удовольствием выдаст ипотечный кредит на покупку фешенебельного и благоустроенного жилья, чем на приобретение полуразвалившегося загородного дома.

Причина понятна — в случае потери заемщиком платежеспособности, банкупроще будет продать или найти другого заемщика на хорошее жилье. Еще один выход из положения, когда банк отказал вам в выдаче ипотечного кредита — обратиться в другое финансовое учреждение, а то и в несколько сразу. Благо, их сегодня достаточно.

Если причина отказа банка в ипотеке — нестабильный доход, вы можете привлечь дополнительные гарантии в виде поручителей (или созаемщиков). И если поручителями смогут стать только физические лица, обладающие отличным финансовым положением, то созаемщиками могут стать ваши близкие родственники.

Еще один вариант — предложить банку первый взнос выше указанного или привлечь дополнительные материальные ценности (машина, золото, антиквариат) в виде залога. Также можно обратиться за помощью к кредитным брокерам. Да, их услуги стоят денег. Но если нет другого выхода, то это может помочь в достижении конечной цели.

Если, испробовав все перечисленные выше способы, вам не удалось получить ипотечный кредит, его можно оформить на мужа/жену или другого близкого родственника, который: а) на это согласится и б) подходит под критерии финансового учреждения по всем статьям.

Помните, что даже после одобрения выдачи вам ипотеки банк имеет право передумать и отобрать жилье. Особенно это актуально, если есть задолженность по погашению кредита.

Резюмируя все вышесказанное, отметим, что согласно поговорке: стучись в любую дверь, какая-нибудь да откроется, вы сможете при желании и настойчивости добиться своего и несмотря на возможные преграды и причины отказа в ипотеке, все-таки получить её. Главное, самому осознавать, что вы сможете выплатить ее в срок. А вы сможете, если у вас есть стабильная работа, хорошее здоровье и первый взнос.

Как повысить шансы на одобрение

Чтобы повысить шансы на одобрение в получении ипотечного кредита, имейте пару козырей в рукаве.

Это наличие поручителей и созаёмщиков и предупреждение бухгалтерии своей работы о звонках из банка, когда сотрудники финансового учреждения будут прозванивать по указанным вами телефонам, чтобы убедиться в том, что вы действительно работаете там, где вы указали в анкете. Проверьте перед подачей заявки на получение ипотечного кредита свою кредитную историю.

Повысить шансы на одобрение получения ипотеки поможет хорошо оплачиваемая работа, на который вы проработали не меньше полугода, а лучше – больше. Если у вас в наличии есть материальные ценности, движимое или недвижимое имущество, ваши шансы получить ипотечный кредит в банке возрастут в разы.

Финансовому учреждению важно быть уверенным в том, что оно не потеряет своих денег. А это возможно только тогда, когда у банка будут определенные гарантии. В виде вашей машины или старой квартиры (которую вы хотите поменять на новую, в новостройке). Гарантиями могут быть и другие материальные ценности – золото, бриллианты, антиквариат, ценные бумаги крупных корпораций.

Будьте уверены в себе, когда разговариваете с сотрудником финансового учреждения, предварительно проверьте всю свою кредитную историю. И если вы за свою жизнь не имели проблем с законом и банками, и если вы имеете стабильную работу и достаточно высокие заработки, вам будет сопутствовать успех.

Загрузка…

Видео:Отказали в ипотеке перед сделкойСкачать

Отказали в ипотеке в Сбербанке — что делать в такой ситуации?

Когда речь идет об ипотечном кредитовании, заемщики в первую очередь рассматривают возможность получения денег в Сбербанке.

Сбербанк стоит в рейтинге российских банков на первом месте, но, как и любая финансовая организация, требует от заемщиков исполнения условий при рассмотрении заявки.

Читатель обратился к нам с вопросом, почему отказали в ипотеке в Сбербанке, и что делать при отказе. Мы решили, что тема актуальна: спрос на ипотечные кредиты высок, а со Сбербанком сотрудничает практически каждый третий заемщик. Поэтому собрали все возможные причины, почему Сбербанк вправе отказывать в ипотеке.

Причины отказа Сбербанка

Законодательство не требует от банков сообщать реальные причины отказов заемщикам. Из-за этого возникают некоторые проблемы с получением ипотечного кредита, заемщик попросту не понимает, что ему делать дальше. Предлагаем проанализировать наиболее вероятные причины отказов.

Неплатежеспособность

Клиент запрашивает сумму в 15 млн. р. по ипотеке, но официально зарабатывает только 15 тыс. р. в месяц. Сумма дохода несоизмерима с суммой ежемесячного платежа по кредиту.

https://www.youtube.com/watch?v=bdvaMqJxXXY

Поэтому еще до подачи заявки обратите внимание на следующее:

- банки требуют официального подтверждения доходов (справка 2-НДФЛ для физических лиц);

- сумма ежемесячного заработка должна превышать сумму обязательного платежа по кредиту как минимум в 3 раза (платеж по ипотеке – 30 000 р. в месяц, доход должен быть 90 000 р.);

- банки учитывают только ту часть дохода, которая подтверждена документально;

- официальное трудоустройство на текущем месте работы должно быть не менее 6 месяцев (общий стаж – как минимум 1 год за последние пять лет).

Внимание! Если заемщик работает неофициально или большую часть заработка получает в конвертах, в Сбербанке можно взять ипотеку по двум документам. Справки о доходах и копии трудовой книжки не понадобятся.

Несоответствие требованиям

Сбербанк отказал в ипотеке, если заемщик не подошел хотя бы по одному из обязательных критериев:

- младше 21-го года или старше 75-ти лет;

- не имеет российского гражданства;

- отказывается привлекать супругу (супруга) созаемщиком по кредиту;

- не имеет регистрации на территории РФ.

Это минимальные требования, которым заемщик обязан отвечать, если хочет получить ипотеку.

Проблемы с кредитной историей

В финансовой сфере нет установленного понятия «плохой» или «хорошей» кредитной истории, но условное разделение все-таки есть. Если субъект имеет открытую просрочку либо допускал в прошлом продолжительные просрочки – можно говорить о том, что у него плохая кредитная история.

Также негативно влияет высокая кредитная нагрузка, когда у заемщика открыто сразу несколько обязательств.

Если нарушения не относятся к грубым, субъекту нужно для начала закрыть действующие долги и постараться для начала получить одобрение на потребительский кредит в Сбербанке. Займ нужно вовремя оплатить, чтобы в кредитную историю попала положительная информация. Подобные действия при необходимости нужно повторить несколько раз. Такой процесс называется улучшением кредитной истории.

Обратите внимание! Сбербанк всегда проверяет кредитные истории заемщиков, в особенности при рассмотрении заявок на ипотеку.

Неполный пакет документов

Для ипотеки требуется внушительный перечень документов, если будет не хватать хотя бы одной справки – Сбербанк даст отказ заемщику в ипотеке.

Поэтому заранее уточните полный перечень документов именно у кредитного специалиста, и обратите внимание на то, что многие бумаги имеют свой «срок годности».

К примеру, акт об оценки считается актуальным только 6 месяцев после выдачи, выписка из домовой – 1 месяц, выписка из ЕГРН – не более 1 месяца.

Наличие долгов в ГИБДД или налоговой

При выдаче потребительского кредита банк ограничится проверкой документов, анкеты и заказом кредитной истории клиента. Ипотечный кредит подразумевает продолжительный возврат долга вплоть до 30-ти лет, поэтому простым подтверждением платежеспособности заемщик не обойдется. Банк проверит наличие долгов в ГИБДД, налоговой и судебных взысканиях по ФССП.

К примеру! Неблагонадежным посчитают клиента, у которого имеется задолженность по алиментным платежам на значительную сумму, проблемы с налоговой, либо много неоплаченных штрафов в ГИБДД. Отказ Сбербанка в выдаче ипотечного кредита, скорее всего, будет без объяснения причин.

Ликвидность недвижимости

Приобретаемая в ипотеку недвижимость после покупки оформляется объектом залога в банке.

Это значит, что если покупатель перестанет расплачиваться с долгом, рано или поздно банк реализует квартиру на торгах и вырученную сумму (основной долг, проценты, комиссии и штрафы) заберет себе.

Поэтому кредитору важно принять в залог недвижимость, которая имеет спрос на рынке в настоящее время и будет иметь спрос на весь период кредитования. По этой же причине, банки охотнее дают ипотеку для покупки квартир в новостройках.

Запомните! Жилье не должно быть:

- ветхим и аварийным;

- иметь незаконные перепланировки;

- уже быть оформленным в залоге у другого кредитора;

- находиться под взысканием в суде;

- располагаться в городе, желательно – в хорошем микрорайоне с развитой транспортной сетью и инфраструктурой.

В зависимости от категории жилья (приобретаться может и квартира, и отдельная комната, и загородный дом) требования могут несущественно отличаться друг от друга.

Что делать, если заявка на ипотеку не одобрена

Для начала нужно выяснить причину отказа, если банк ее не сообщил. Дело в том, что большинство заявок отклоняют с формулировкой «несоответствие требованиям банка», но на деле это может быть любая причина. Давайте пройдемся по основным.

- Кредитная история. Чтобы не получить отказ по причине плохой кредитной истории – проверьте ее самостоятельно перед подачей заявки. Испорченной история может быть по вине тех же самых банков (передают неверную информацию) или бюро (принимают и обрабатывают с ошибками). Если история плохая из-за незначительных просрочек в прошлом – воспользуйтесь услугами Сбербанка для потребительского кредитования, а уже выплатив займы, беритесь за ипотеку.

- Неплатежеспособность. Если нет официального трудоустройства или возможности подтвердить реальный уровень заработка – подавайте заявку на ипотеку по двум документам. Если доход действительно не позволяет выплачивать такую сумму кредита – ориентируйтесь на меньший лимит, выберите квартиру дешевле.

- Непредоставление документов. Подготовьте документы заранее, уточните у сотрудника банка полный перечень. Ипотечный кредит в Москве можно оформить в любом филиале Сбербанка, у банка есть офисы по всей территории РФ. Прийти в офис и уточнить перечень необходимых бумаг не будет делом лишним.

- Долги и штрафы. Заплатите штрафы, закройте долги. При необходимости, удостоверьтесь в том, что все выплачено (закажите официальный документ).

- Недвижимость. Проанализируйте требования банков к недвижимости, найдите вариант, который Сбербанк готов будет финансировать. Обратите внимание на застройщиков, которые сотрудничают с банком.

Повторная заявка в банк

Если банк сообщил, почему отказал в ипотеке, либо клиент сам ее понял, то при возможности исправить ситуацию, можно подавать заявку в Сбербанк повторно.

Внимание! Постарайтесь немного потянуть время с подачей повторной анкеты. У многих банков установлен определенный срок, который должен пройти с момента первого обращения. Обычно это 2-3 месяца.

Услуги кредитных брокеров

Если Сбербанк отказал в ипотеке, кредитный брокер поможет в одобрении. Важно выбрать крупную компанию, которая сотрудничает со Сбербанком. Это повышает шансы на одобрение и делает возможным получение льготных условий кредитования.

Выводы

Причины, по которым Сбербанк отказал в кредите нашему читателю, кроются в проблемах с кредитной историей. После самостоятельной проверки выяснилось, что по факту закрытый кредит висел в истории просроченным. Сбербанк это увидел и в ипотеке отказал.

Причины, по которым отказывает Сбербанк, ничем не отличаются от причин в других банках.

Чтобы избежать многих из них, нужно попросту более ответственно относиться к самой процедуре получения кредита: проверять кредитную историю, анализировать положение, изучать требования.

Если все перечисленное делать сложно, либо на это просто нет времени – есть услуги ипотечных брокеров. К ним же можно обращаться, если уже возникли проблемы с одобрением или нужно подобрать выгодный кредит.

https://www.youtube.com/watch?v=xkQYFTAASFI

К примеру, заемщик понимает, что ему нужна сумма в 3 млн. р. на 20 лет, но потянет это только с процентной ставкой не более 10% годовых. Брокер оценивает положение и ищет банк, который готов на таких условиях дать ипотеку.

: причины отказа в ипотеке в Сбербанке

Видео:Сбербанк одобрил ипотеку, а потом отказал перед сделкой. Причины и что делать?Скачать

Какие причины отказа в ипотеке в Сбербанке

Многие граждане считают, что они смогут без труда оформить ипотечный кредит. Излишняя самоуверенность часто заканчивается отклонением заявки. Причины отказа в ипотеке в Сбербанке могут быть различными. Кредитный комитет предъявляет к заёмщикам достаточно жёсткие требования, которые периодически меняются и обновляются.

Основные причины отклонения заявки на ипотеку

Заявления на получение жилищной ссуды отклоняются по следующим причинам:

- Залоговый объект не соответствует стандартам банка;

- Заёмщик получает низкую официальную зарплату;

- Потенциальный клиент имеет проблемы с законом;

- Соискатель имеет плохую кредитную историю и является участником исполнительного производства;

- Контрагент не прошёл кредитное собеседование в связи с неадекватным поведением, сомнительным внешним видом, состоянием алкогольного опьянения и т. д.

Некоторые граждане, подавшие заявление на получение займа, не попадают в возрастной диапазон ипотечной программы. Если человек не является гражданином Российской Федерации, то он не сможет оформить ссуду. Жилищная ссуда оказывает серьёзное давление на семейный бюджет.

Ипотечный кредит предполагает наличие нескольких созаёмщиков, которые будут нести солидарную ответственность по финансовым обязательствам титульного заёмщика. Если контрагент не сможет привлечь платёжеспособных созаёмщиков, то он получит низкий скоринговый балл.

Это обстоятельство станет причиной отказа в ипотеке.

Некоторые люди, заполнившие заявление на оформление ипотечного кредита, имеют трудовой стаж менее 6 месяцев. Менеджеры банка отдают предпочтение заёмщикам, имеющим длительный рабочий стаж и постоянное рабочее место. Быстрая смена работодателей и малый стаж часто становятся причиной отказа по ипотеке.

Служба безопасности банка тщательно исследует интернет на предмет наличия негативной информации о соискателе. На серверах кредитной организации установлена специальная программа, собирающая данные о человеке в глобальной сети.

Каждый соискатель получает рейтинг, который оказывает непосредственное влияние на скоринговую оценку его платёжеспособности.

Если человек слушает шансон, размещает фотографии с бурных застолий и состоит в электронных группах криминальной направленности, то ипотечный кредит ему не дадут.

Часть клиентов не желает страховать залоговый объект. Согласно действующему законодательству заёмщик обязан купить полис, страхующий риск утери и повреждения залоговой квартиры. Если человек этого не сделает, то он не сможет улучшить свои жилищные условия.

У каждого банка есть так называемый стоп-лист, который содержит негативную информацию о соискателях. Кредитные организации периодически обмениваются сведениями, которые находятся в неофициальных базах данных.

Соискатели, попавшие в стоп-лист, получат отрицательное решение и не смогут взять кредит.

Если человек имеет большую долговую нагрузку, то сотрудники банка быстро узнают об этом. Не стоит скрывать от специалистов банка наличие потребительских ссуд и микрозаймов. Недостоверная информация является основанием для отклонения заявки.

Ни при каких обстоятельствах нельзя подделывать документы, предоставляемые для оформления ипотеки. Фальшивые трудовые книжки и справки о зарплате могут стать причиной возбуждения уголовного дела. Все бумаги, необходимые для получения кредита, должны быть оформлены в соответствии со стандартами банка.

Каким должно быть обеспечение по ипотечному кредиту?

Достаточно распространённой причиной отказа в ипотеке в Сбербанке является предоставление залогового имущества, не соответствующего требованиям финансовой организации.

https://www.youtube.com/watch?v=XRwlCM_I3DI

Банк отклоняет заявки граждан по следующим причинам:

- Недвижимость находится в ветхоаварийном состоянии;

- В квартире прописаны посторонние лица;

- Жильё находится под обременением (рента, аренда, арест и др.);

- В комнатах есть незаконные перепланировки;

- В качестве залога предлагается дом с деревянными перекрытиями;

- В квартире отсутствуют необходимые коммуникации (свет, электричество, водоснабжение и канализация);

- Отсутствует отчёт о рыночной и ликвидационной стоимости строительного объекта;

- Залоговым обеспечением является комната в коммунальной квартире.

Если жильё располагается в регионах, на которые не распространяется действие ипотечных программ, то оно не будет принято в качестве обеспечения. Перед оформлением кредита работник банка проводит визуальный осмотр залоговой квартиры. Если обследование помещения выявит существенные конструктивные дефекты недвижимости, то анкета соискателя не будет принята банком.

Эксперт будет осматривать не только жилое помещение, но и подъезд, а также прилегающую территорию. Он проведёт беседы с соседями клиента и местным участковым.

Любая негативная информация станет причиной принятия банком отрицательного решения по заявке на выдачу ипотечного кредита. Банкиры предпочитают брать ликвидные залоги, пользующиеся стабильным спросом на рынке недвижимости.

По этой причине собственник элитного жилого комплекса не сможет использовать его качестве обеспечения. Покупателей на такой объект можно искать годами и десятилетиями.

Менеджеры банка обращают внимание на уровень развития инфраструктуры в месте расположения залоговой квартиры.

Если в новом микрорайоне отсутствуют дороги, магазины, школы и больницы, то заёмщику придётся искать другое залоговое обеспечение.

Что делать, если банк принял отрицательное решение по заявке на ипотечный кредит? Соискатель не должен расстраиваться и переживать по этому поводу. Заявление можно подать повторно.

Как повысить шансы одобрения заявки?

Перед подачей заявления на оформление ипотечного кредита гражданин должен посоветоваться с близкими людьми и оценить возможности домашнего бюджета. Человеку, решившему улучшить жилищные условия, следует внимательно изучить условия кредитной программы и ипотечного договора.

Для повышения вероятности одобрения ипотечной заявки заёмщику следует:

- Увеличить уровень официального дохода;

- Найти дополнительный заработок или приобрести активы, генерирующие денежный поток;

- Постараться удалить личную информацию из глобальной сети;

- Снизить кредитную нагрузку и расходы домашнего хозяйства;

- Найти созаёмщиков, полностью соответствующих требованиям банка;

- Предоставить банку качественное залоговое обеспечение;

- Собрать полный пакет документов, необходимый для оформления ипотеки.

Особое внимание следует уделить кредитному собеседованию. К нему нужно тщательно подготовиться. На беседу с банкирами следует идти в деловой одежде. От вас не должно исходить резких и неприятных запахов. Не употребляйте алкоголь и иные психоактивные вещества перед беседой. Поздоровайтесь с сотрудником банка и чётко обозначьте цель своего визита.

Внимательно слушайте ипотечного менеджера и отвечайте на его вопросы. Не стоит приукрашать собственное финансовое положение и сообщать заведомо ложную информацию. Отсутствие психологического контакта и доверия со стороны банковского служащего может стать причиной отказа в ипотеке.

Ежемесячно аннуитетными платежами в соответствии с графиком платежей. Какую комиссию я должен заплатить Банку за предоставление кредита? Комиссия за выдачу кредита отсутствует. Можно ли оформить квартиру, купленную в кредит, в общую собственность? Да, приобретенная квартира может быть оформлена в общую собственность:

- созаемщиков;

- заемщика и членов его семьи (детей и родителей);

- созаемщика и его супруги, а также членов его(их) семьи (детей и родителей супругов).

Будет ли квартира, приобретенная по ипотеке, находиться в залоге у Банка? Да, приобретаемый объект недвижимости находится в залоге у Банка до момента полного погашения кредита (в случае если условия предоставления кредита предусматривают оформление кредитуемого объекта недвижимости в залог). В рамках программ «Приобретение готового жилья», «Приобретение строящегося жилья» возможно оформление в качестве обеспечения по кредиту как залога приобретаемой квартиры, так и залога уже имеющейся квартиры. Может ли Банк предоставить кредит без учета платежеспособности? Нет, максимальная сумма кредита может быть определена только исходя из платежеспособности заемщика/созаемщиков. При этом в качестве созаемщиков по кредиту могут выступать физические лица в количестве не более трех человек. Какую максимальную сумму кредита может выдать Банк? Сумма кредита определяется на основании вашей платежеспособности и зависит от предоставленного обеспечения, при этом она не может превышать установленных Банком максимальных значений в соответствии с условиями выбранного Вами кредита. Есть ли возможность как-то снизить процентную ставку? Да, возможность понижения процентной ставки предусмотрена для кредита, в соответствии с условиями которого предусмотрена ипотека кредитуемого объекта недвижимости, после надлежащего оформления которой, а также страхования кредитуемого объекта недвижимости в пользу Банка, ставка может быть снижена. Подробную таблицу процентных ставок вы можете посмотреть на сайте Банка. От чего зависит процентная ставка по кредиту? Ставка зависит от вида и срока кредита, размера первоначального взноса, а также от категории, к которой относится клиент Банка. Где я могу получить жилищный кредит? Получить кредит можно в филиале Банка по месту регистрации заемщика или одного из созаемщиков, по месту нахождения кредитуемого Объекта недвижимости. А если вы работаете на предприятии, аккредитованном или обслуживаемом Банком в рамках «Зарплатного проекта», получить кредит вы можете также по месту нахождения компании-работодателя. Какую недвижимость можно приобрести на деньги, полученные по жилищному кредиту? На кредит Банка вы можете приобрести расположенные на территории Российской Федерации и не обремененные правами третьих лиц квартиру, жилой дом или иное жилое помещение на вторичном рынке недвижимости, а также на первичном рынке недвижимости (новостройка).

Видео:Почему Сбербанк отказывает в ипотеке? Все причины. И что делать, чтобы получить одобрение?Скачать

Почему Сбербанк мог отказать в ипотеке и как узнать точную причину зарплатному и другим клиентам

В том случае, если Сбербанк отказывает в ипотеке, у клиента финансовой компании возникает закономерный вопрос, почему же так произошло, и что нужно сделать, чтобы отказ не повторился. Итак, давайте же разберем самые часто встречающиеся причины отказов в ипотеке.

Большинство жителей России при выборе банка, выдающего средства под ипотечный заем, отдают предпочтение именно Сбербанку.

И в этом нет ничего удивительного, ведь данная финансовая компания не только пользуется популярностью и авторитетом, но и предлагает выгодные условия, имеет поддержку государства, благодаря чему организацией предлагается множество госпрограмм, и, что очень важно, имеет множество отделений по всей стране.

Однако и эта финансовая компания с ее лояльным отношением к клиентам может отклонить заявку заемщика. Естественно, клиента интересует, почему же так произошло.

https://www.youtube.com/watch?v=VKImKI6oxL0

Перед тем, как начать ругать сотрудников банка, внимательно вчитайтесь в требования, которые запрашивает финансовая организация. Сделать это можно как на сайте Сбербанка в разделе «Ипотека», так и по телефону горячей линии 8-800-555-55-50, либо в одном из отделений финансовой компании.

Кредитная история

Отрицательная кредитная история может содержать штрафные санкции от финансовой организации, неоплаченные долги, просрочки по кредитам и так далее.

Достоверно известно, что Сбербанк не работает с клиентами, у которых имеется отрицательная кредитная история. Однако не стоит отчаиваться.

Если срочно понадобились средства, то можно обратиться в другой банк, но будьте готовы к том, что процентная ставка будет гораздо выше.

Кроме того, вы можете исправить свою отрицательную кредитную историю – тогда Сбербанк без проблем даст вам средства на ипотеку.

Особенно это касается поддельных бумаг, либо неверно заполненных анкетных данных в заявке. Помните о том, что ипотечный кредит – это, как правило, довольно крупный заем, а потому банк досконально изучит все документы по нему.

Если же финансовая компания найдет обман, то за этим непременно поступит отказ. Поэтому будьте максимально внимательны при заполнении заявки.

И стоит ли говорить о том, что при обнаружении поддельных документов банк вправе обратиться в вышестоящие органы?

Долги

Финансовая организация может отказать и в том случае, если у вас есть ранее взятые, но еще не оплаченные кредиты. Поэтому, даже если у вас достаточно высокий доход, его может не хватить на то, чтобы оплатить все кредиты. Попробуйте погасить хотя бы часть предыдущего долга, а уже затем обращайтесь за ипотекой в Сбербанк.

Состояние здоровья

Если у вас есть серьезные проблемы со здоровьем, например такие, как сахарный диабет, онкология и так далее, то в кредите вам скорее всего откажут. Для банка такое сотрудничество несет определенные риски, а потому ни одна организация не захочет сотрудничать с клиентом, который, возможно, не сможет в будущем оплатить свои долг.

Проблемы с недвижимостью

Чаще всего по ипотеке в качестве залога идет приобретаемое жилье, а потому важно, чтобы оно было ликвидным. Другими словами, если клиент банка не сможет расплатиться со своим долгом, то финансовая компания должна с легкостью продать жилье.

Вот почему клиенту банка следует приобретать нормальное жилье, без каких-либо несанкционированных перепланировок, чтобы квартира или дом прошли экспертизу. Приобретаемое жилье нив коем случае не должно находиться в обветшалом или аварийном состоянии.

Другие причины

Существует и множество других причин, из-за которых банк может отказать в кредите. Так, например, если человек не устроен официально, то ему могут не одобрить кредит.

Кроме того, по правилам Сбербанка на последнем месте работы потенциальный клиент должен отработать как минимум пол года.

Еще одна причина отказа – это отсутствие гражданства или постоянной прописки.

К слову, ипотека может быть выдана и по временной прописке, но только на тот срок, в течение которого действует эта прописка.

Так же потенциальному клиенту могут отказать из-за наличия судимости или возраста, не подходящего под рамки условий кредита. Если человек слишком молодой или, наоборот, слишком старый, то в займе ему могут отказать.

К слову, отказать могут даже при отсутствии образования или если вы являетесь работником определенных профессий – например, риэлтором или индивидуальным предпринимателем.

Как уже и говорилось ранее, по закону банк вправе не разглашать причины отказа, что чаще всего и происходит со Сбербанком. Конечно, вы можете попытать счастья у сотрудника банка и спросить у него о причинах отказа – возможно, специалист сообщит вам о причинах отказа.

Что делать при отказе?

Разберем, как действовать, если вам отказали в ипотеке от Сбербанка.

Можно ли подать повторную заявку на ипотеку в Сбербанке?

При отказе в кредите никто не помешает вам подать заявку еще раз, что чаще всего и происходит. Однако нет смысла подавать заявку еще раз, если вы собираетесь идти в банк с тем же самым пакетом бумаг. Попробуйте предоставить документы так, чтобы показать себя в более выигрышном варианте.

Как оценить свои шансы?

Попробуйте проверить требования банка еще раз – возможно, вы что-то пропустили? Если вы соответствуете всем требованиям банка, не имеете судимости, тяжелых заболеваний и отрицательной кредитной истории, то ипотечный заем вам скорее всего одобрят.

Как повысить шансы на одобрение ипотеки в Сбербанке?

Если найден хотя бы один пункт, по которому вы можете не проходить, то его нужно исправить. Так, к примеру, низкую заработную плату можно исправить с помощью дополнительного залога или созаемщиков, испорченную кредитную историю – займом в другом банке или программой «Кредитный доктор». А если у вас есть какие-то долги по кредитам, то все задолженности желательно погасить.

https://www.youtube.com/watch?v=lNQVHSvOrPY

Более подробно о том, почему отказывают в ипотеке, можно узнать из видеоролика

Видео:ОТКАЗАЛИ В ИПОТЕКЕ ПОСЛЕ ОДОБРЕНИЯ? // Почему так вышло?Скачать

Почему Сбербанк отказывает в ипотеке

Жилищные займы стали неотъемлемой частью жизни для многих россиян. Связано это с высокими ценами на жилье и низкой покупательной способностью граждан.

Несмотря на активную позицию банков по выдаче заемных средств на улучшение жилищных условий, не все потенциальные заемщики могут получить долгожданную ссуду. Многие сталкиваются с тем, что Сбербанк отказал в ипотеке без объяснения причин отказа.

Почему так происходит, интересует многих, поскольку именно в эту кредитную организацию обращается большинство граждан для получения ссуды на покупку квартиры или дома.

Желание клиента получить кредит должно быть одобрено финансовым учреждением

Подобный вопрос терзает много потенциальных заемщиков, так как обычно банк не дает информацию о причинах отказа. На самом деле они лежат на поверхности, и их знание даст клиенту возможность увеличить свои шансы на получение долгожданного займа.

На решение банка влияет много факторов, которые, на первый взгляд, могут показаться несущественными:

- Различные задолженности — по алиментам, штрафам ГИБДД, в налоговую инспекцию.

- Наличие судимости – веская причина для отказа.

В случае, если уголовное наказание было условным, существует минимальный шанс, что клиенту пойдут навстречу.

- Невозможность проверить полученную от заявителя информацию или не правдивость полученных данных.

- Неуверенное поведение клиента при общении с кредитным специалистом.

- Состояние здоровья потенциального заемщика.

- Низкая ликвидность передаваемого в залог объекта недвижимости.

Как видим, причины, почему отказывают в ипотеке в Сбербанке, могут быть разными. Но есть ряд основных, по которым отказ может быть 100%.

Несоответствующая платежеспособность

Для получения жилищного кредита претендент обязан предоставить официальный документ о своем доходе (справку 2-НДФЛ) или справку от своего работодателя, заполненную по форме банка. При нынешних ценах на жилье не все кредитозаемщики могут выплачивать ежемесячно 10-35 тыс. руб.

При этом не стоит забывать, что при расчете ежемесячных платежей учитывается не весь чистый доход, а сумма, оставшаяся после вычетов на проживание, погашение других задолженностей, содержание иждивенцев и нетрудоспособных членов семьи. Оптимальный доход для оформления ипотеки должен быть как минимум в 2 раза больше ежемесячных выплат.

Если же заработная плата или задекларированный доход предпринимателя ниже этого порога, то рассчитывать на получение ссуды не приходится.

Чтобы не получить отрицательное решение банка, единственный выход – увеличить размер первоначального взноса и, таким образом, уменьшить размер ежемесячных выплат.

Плохая кредитная история

Кредитная история – это показатель финансовой репутации заемщика. Этот пункт особенно тщательно проверяется банковскими службами. Из базы данных БКИ можно получить информацию о невыплаченных кредитах, просрочках по закрытым и имеющимся на данный момент займам. Подобные сведения хранятся не менее 15 лет.

Отсутствие кредитной истории – также плохой показатель для банка: в этом случае невозможно убедиться в финансовой дисциплине и платежеспособности клиента.

Чтобы увеличить свои шансы, стоит взять потребительский кредит на небольшой срок и добросовестно выплатить его немного ранее указанного в договоре срока.

Но не стоит переусердствовать: если суда погашена слишком быстро, банк расценит это как махинацию для повышения клиентского рейтинга.

Качество кредитной истории сегодня играет одну из самых решающих ролей

Иногда у кредитора могут вызвать подозрения очень частые потребительские займы на небольшие ссуды: это свидетельствует о том, что у лица явные проблемы с платежеспособностью.

Сфальсифицированные справки и документы

Нередко банковское учреждение может отказать по банальной причине – из-за наличия ошибок или описок в предоставленных документах. Отсутствие в паспорте фотографии, отметки в военном билете делает эти документы недействительными, что может усугубить ситуацию в принятии положительного решения.

https://www.youtube.com/watch?v=_p8aa5mz8IQ

Самому большему риску подвергаются те, кто пытаются представить в банк «липовые» справки о месте работы и существующих доходах. Служба безопасности обязательно проверяет документы на подлинность, и фальсификация сразу всплывет наружу. Риск окажется неоправданным и, в лучшем случае, клиенту просто откажут. Но следует знать, что подделка документов уголовно наказуема.

Как узнать, почему Сбербанк отказал вам в ипотеке, не представляется возможным. С юридической точки зрения банковское учреждение не обязано отчитываться перед заявителем за принятие своего решения: предоставление кредитных средств является правом, а не обязанностью кредитора.

Требования Сбербанка к заемщикам

Уже на этапе подачи заявки ее могут попросту не рассматривать, если заявитель не соответствует основным требованиям банка. Для некоторых клиентов они могут показаться жесткими, но таким образом кредитор заранее отсеивает возможных неплательщиков. В качестве предполагаемых заемщиков банк видит тех, кто отвечает следующим требованиям:

- возраст от 21 до 75 лет;

- общий трудовой стаж – не меньше 1 года за последние 5 лет;

- на последнем рабочем месте — стаж не менее 6 месяцев.

Если кредитозаемщики отвечают этим трем параметрам, то могут претендовать на ипотеку. Но выполнение этих условий не является гарантией, что кредит обязательно дадут. Есть еще много факторов, которые учитываются при принятии решения по выдаче кредита.

Как подготовиться к повторной подаче заявки

Несмотря на ваше сильное желание получить займ на покупку жилья, вам все-таки отказали в ипотеке в Сбербанке. Что делать в этом случае? Худший вариант – поддаться эмоциям и начинать выяснять причину отказа. Но если заявитель ведет себя корректно по отношению к кредитному специалисту, то можно надеяться на то, что он в устной форме объяснит незадачливому заемщику, в чем дело.

Отказ не является приговором, можно доработать замечания и подать заявку повторно

Если проанализировать причины отрицательного ответа, то можно предпринять меры по их устранению, и получить шанс на дальнейшую попытку оформить займ. Что можно сделать в этом случае:

- Улучшить свою кредитную историю, если это не было сделано до подачи заявки. Прежде всего необходимо погасить проблемные задолженности, если таковые имеются. Может оказаться, что кредитная история испорчена из-за технических ошибок или по вине непрофессионализма банковских сотрудников. Чтобы устранить все неточности, потребуется обратиться в банковское учреждение, составлявшее отчет о кредитной истории.

- Улучшить свое финансовое положение. Способов несколько – найти более высокооплачиваемую работу, привлечь платежеспособных созаемщиков или поручителей, которые станут гарантами по своевременному погашению задолженности.

- Предоставить большую сумму для первоначального взноса и, таким образом, стать более «интересным» для кредитора.

- Если причина отказа банка заключается в низкой ликвидности залогового жилья, то следует найти более привлекательный объект.

- Рассмотреть другую ипотечную программу.

- Подать заявки в другие банки, где будут более мягкие требования к заемщикам.

Последний пункт кажется самым простым, и многие начинают «штурмовать» банки и забрасывать их заявками. Но именно это и может стать причиной следующего отказа.

Суть в том, что после подачи заявления-анкеты служба безопасности, аналитический отдел и другие банковские службы подключаются к проверке возможного заемщика и проделывают огромную работу.

И если замечают, что по одному лицу делаются запросы с нескольких банков, то такая активность клиента воспринимается негативно. Поэтому специалисты не советуют подавать больше 5 заявок.

Заключение

Чтобы не мучиться вопросом, почему Сбербанк отказал в ипотеке, следует ответственно подойти к процедуре подготовки. Для этого внимательно изучить все ипотечные программы и выбрать ту, которая больше соответствует вашему финансовому состоянию. Особое внимание следует уделить заполнению всех документов, чтобы из-за досадных ошибок вы не оказались в списке отказников.

- Нравится

- Класс!

- Нравится

🎬 Видео

Причины отказа в ипотеке на квартиру.Скачать

Почему банки отказывают в ипотеке? Топ-5 причин отказа в ипотеке.Скачать

Отказ в ипотеке | Причины отказа в ипотеке в Сбербанке | Ипотека сегодня | Одобрят ли ипотеку в 2019Скачать

Причины отказа в ипотеке в Сбербанке. Почему не одобрили кредитСкачать

❌ ОТКАЗ В ИПОТЕКЕ. Причины отказа в ипотеке 2021. Как получить ипотеку?Скачать

Основные причины отказа банков в одобрении ипотеки.Скачать

Ипотека. Причины отказа в ИПОТЕКЕ. Купить квартиру. Сбербанк. ВТБ. юрист. адвокатСкачать

Как Сбер отказывает в ипотекеСкачать

Банк отказал в ипотеке - что делать? Отказ банка по ипотеке, причины отказа по ипотеке.Скачать

Кому могут не одобрить ипотеку в 2023 году? 10 причин отказа банков в ипотеке.Скачать

Кому дают ипотеку и причины отказа в ипотеке#5Скачать

КАК ПОЛУЧИТЬ ИПОТЕКУ. Причины отказа в ипотеке | Ипотека в 2018 году. Ipoteka SberbankСкачать

Основные причины отказа в ипотекеСкачать

ТЕПЕРЬ ОДОБРЯТ / Что делать если отказ по кредиту в 2022 / финансовая грамотностьСкачать

Откажет ли вам банк в ипотеке? | 7 причин отказа в ипотекеСкачать

Как отказаться от одобренной ипотеки в СбербанкеСкачать