Заполнять бухгалтерский баланс — не самая простая задача, особенно для неопытного бухгалтера. И, чтобы облегчить себе задачу, перед оформлением стоит узнать принципы, согласно которым данные вносятся в этот вид бухучёта.

Так, для удобства бухгалтерии, такой вид бухучёта поделён на разделы и подразделы, а в них есть строки, в которые с помощью дебетов и кредитов счетов вносятся те данные, что необходимо учесть для дальнейшей оценки финансового состояния юридического лица.

На этот аспект напрямую влияют различные долгов, которые уменьшают сумму активов организации, а потому требуют особо тщательного подсчёта и безошибочного внесения в документы. Далее в статье о том, что такое кредиторская задолженность в бухгалтерском балансе, её расчёт и как она отмечается.

- Подробнее о кредиторской задолженности

- Отрицательная дебиторская задолженность

- Строка 1520 кредиторская задолженность

- Энциклопедия решений. Пояснения к бухгалтерскому балансу «Дебиторская и кредиторская задолженность»

- Внимание

- Коэффициент оборачиваемости кредиторской задолженности

- Кредиторская задолженность, ее составляющие и отражение в балансе

- Управление кредиторской задолженностью и ее анализ

- Показатели деловой активности предприятия

- Энциклопедия решений. Кредиторская задолженность (строка 1520)

- Долгосрочная кредиторская задолженность в 2020 — в балансе , что это такое

- Строка 1410 «Заемные средства»

- Строка 1420 «Отложенные налоговые обязательства»

- Строка 1430 «Оценочные обязательства»

- Строка 1450 «Прочие обязательства»

- Дебиторская и кредиторская задолженность

- Как разделить задолженность на группы

- Пример

- Основные финансовые показатели, связанные с дебиторской и кредиторской задолженностью

- Как планировать дебиторскую и кредиторскую задолженность

- Как управлять дебиторской задолженностью

- Как управлять кредиторской задолженностью

- Вывод

- Источник:https://uchet.pro/blog/

- Кредиторская задолженность в балансе

- Из чего складывается кредиторская задолженность в балансе

- Кредиторская задолженность: строка в балансе

- Особенности формирования кредиторской задолженности

- Как посчитать кредиторскую задолженность в балансе: пример

- 📹 Видео

Подробнее о кредиторской задолженности

Перед тем, как говорить о задолженности в бухгалтерском учёте, стоит напомнить, что значат эти два определения:

- Баланс — это один из основных видов бухотчетности. Она содержит в себе информацию об активах организации, её обязательствах и состоянии капитала. Выражается в двух равных частях — активе и пассиве, первый из которых отражает стоимость всего имущества организации, а второй — сколько средств получает компания извне благодаря своей деятельности. Так, по бухгалтерскому учёту можно оценить финансовое и имущественное состояние юридического лица.

- Кредиторская задолженность в балансе — это расчёт долгов организации перед физическими и юридическими лицами, которые должны быть покрыты за 1 год. Вносится в пассив, так как не относится к имуществу юридического лица, в раздел 5 «Краткосрочные обязательства».

У термина кредиторской задолженности существует несколько значений, но все они говорят примерно об одном и том же — она не долгосрочная, а расчёт складывается из:

- Долгов перед поставщиками и подрядчиками.

- Авансов.

- Задолженностей перед дочерними организациями, бюджетом страны.

- Сумм по векселям.

- Долгов перед персоналом и т. д.

Подробнее о том, в какие счета входят расчёты сальдо — далее.

Отрицательная дебиторская задолженность

Читай теорию.

К какому разделу баланса относится «Лицензионное соглашение»?

Какой метод применяется в бухгалтерском учете для осуществления контроля за наличием, движением активов, капитала и обязательств на предприятии?

· это упорядоченная система сбора, регистрации и обобщения информации в денежном выражении об имуществе, обязательствах организации и их движении путем сплошного, непрерывного и документального учета всех хозяйственных операций.

· — сплошного, непрерывного и документального отражения фактов хозяйственной деятельности

Что представляют собой обязательства компании?

· внеоборотные активы, оборотные активы, Имущество организации (А) = вложения собственников (К) вложения кредиторов (О)

Какая статья относится к долгосрочным активам?

· натуральные измерители

· трудовые измерители

· денежный измеритель

· внутренний утверждаемый руководством организации документ.

Что является основным отличительным признаком всех активов?

Какая статья относится к «Долгосрочному активу»?

Как называется задолженность юридических и физических лиц предприятию за реализованные товары (услуги, работы)?

К какому разделу баланса относится статья «Незавершенное производство»?

Какой раздел бухгалтерского баланса может иметь отрицательное значение статьи?

· Первичный учет представляет собой начальную стадию системного восприятия регистрации отдельных операций, характеризующих хозяйственные процессы и явления, происходящие в организации

https://www.youtube.com/watch?v=6ICeRfdsPA8

К долгосрочным активам относятся?

· «Отчет о прибылях и убытках»

Какая статья баланса является пассивным?

Согласно принципу начисления доход признается в бухгалтерском учете, когда он заработан, т.е.?

Что такое «Актив»?

· (от латинского actus — действие, движение) — левая сторона Баланса, в которой отражается стоимость имущества предприятия, его ресурсов как материальных так и нематериальных.

Какая статья относится к «Дебиторской задолженности»?

Как называются отдельные объекты бухгалтерского учета в бухгалтерском балансе?

Как называется задолженность организации перед другими юридическими и физическими лицами за приобретенные товары, выполненные работы и оказанные услуги.

Какая статья в балансе может иметь отрицательное значение и при этом равновесие баланса не нарушается?

· Хозяйственная деятельность организации.

· внутренний утверждаемый руководством организации документ

· определенный способ группировки на определенную дату в денежной оценке хозяйственных средств по составу и функциональной роли в процессе производственно-хозяйственной деятельности, а источников этих средств – по целевому назначению.

Видео:Дебиторская и кредиторская задолженность в 1С 8.3 БухгалтерияСкачать

Строка 1520 кредиторская задолженность

По строке 1520 отражается краткосрочная кредиторская задолженность организации, срок погашения которой не превышает 12 месяцев:

[Сальдо кредитовое по счету 60 «Расчеты с поставщиками и подрядчиками»]

[Сальдо кредитовое по счету 62 «Расчеты с покупателями и заказчиками»]

[Сальдо кредитовое по счету 68 «Расчеты по налогам и сборам»]

[Сальдо кредитовое по счету 69 «Расчеты по социальному страхованию и обеспечению»]

[Сальдо кредитовое по счету 70 «Расчеты с персоналом по оплате труда»]

[Сальдо кредитовое по счету 71 «Расчеты с подотчетными лицами»]

[Сальдо кредитовое по счету 73 «Расчеты с персоналом по прочим операциям»]

[Сальдо кредитовое по счету 75 «Расчеты с учредителями»]

[Сальдо кредитовое по счету 76 «Расчеты с разными дебиторами и кредиторами»]

f1otchet/f1_1520.htm

Энциклопедия решений. Пояснения к бухгалтерскому балансу «Дебиторская и кредиторская задолженность»

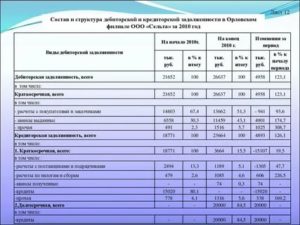

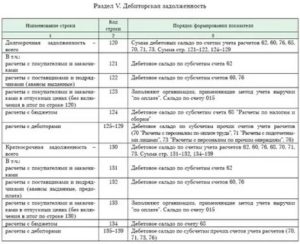

Пояснения к бухгалтерскому балансу «Дебиторская и кредиторская задолженность»

В этом разделе расшифровываются суммы дебиторской и кредиторской задолженностей, отраженных в строках 1190 «Прочие внеоборотные активы», 1230 «Дебиторская задолженность», 1520 «Кредиторская задолженность» бухгалтерского баланса.

При заполнении этого раздела необходимо учитывать, что в отличие от баланса, где дебиторскую задолженность показывают за вычетом сумм резервов по сомнительным долгам, здесь вписывается полная сумма задолженности. На созданный резерв ее не корректируют. Сумму резерва указывают отдельно.

Раздел состоит из четырех таблиц. Первые две посвящены дебиторской задолженности, а последующие две — кредиторской.

В таблице 5.1 приводят данные о наличии и движении дебиторской задолженности. Ее разделяют на долгосрочную (строки 5501 и 5521) и краткосрочную (строки 5510 и 5530).

Напомним, что краткосрочной является задолженность, срок погашения которой равен или меньше 12 месяцев с момента формирования отчетности. Ожидаемый срок погашения долгосрочной задолженности превышает 12 месяцев с момента составления отчетности.

Данные в таблице указывают в разрезе 2016 года (строки 5501 — долгосрочная и 5510 — краткосрочная) и предыдущего 2015 года (строки 5521 — долгосрочная и 5530 — краткосрочная).

Состав дебиторской задолженности расшифровывают по ее видам. Например, в форме могут быть отдельно указаны задолженности по покупателям и заказчикам; по авансам, перечисленным поставщикам и подрядчикам; по налогам; по взносам на обязательное социальное страхование; по подотчетным лицам и т.д. Для этого в форме предусмотрены дополнительные строки.

https://www.youtube.com/watch?v=KQ67ryRcNA8

В столбец 4 «Дебиторская задолженность, учтенная по условиям договора на начало года» таблицы вносят данные о сумме задолженности, сформировавшейся на 1 января 2016 и 2015 годов.

Если по ней создавался резерв сомнительных долгов, который не был списан на эту дату, его сумму вписывают в столбец 5 «Величина резерва по сомнительным долгам». Данные о формировании и списании задолженностей вписывают в столбцы 6-11 формы.

При этом в форме не учитывают данные о дебиторских задолженностях, сформировавшихся и списанных (погашенных) в течение одного года (2016 года — при заполнении строк 5501, 5510 и 2015 года — при заполнении строк 5521, 5530).

Таким образом, если, например, задолженность появилась в 2016 году и в этом же периоде была погашена, данные по ней не отражают. Если же задолженность появилась в текущем, а будет погашена (списана) в 2017 году, то необходимые данные по ней указывают в форме.

Суммы сформировавшихся задолженностей приводят в столбце 6. При этом отдельно выделяют задолженности по процентам или штрафам, признанным должниками или присужденным компании судом (столбец 7).

Суммы погашенных задолженностей указывают в столбце 8, списанных в связи с истечением сроков исковой давности или по другим основаниям — в столбце 9.

Суммы резерва сомнительных долгов, восстановленных в связи с погашением задолженности, приводят в столбце 10.

В форме отдельно приводят информацию о переводе долгосрочной задолженности в краткосрочную. Для этого предназначен столбец 11.

В случае такого перевода сумма долга указывается в разделе «Долгосрочная дебиторская задолженность» (строки 5501 и 5521) в круглых скобках.

Одновременно эта же сумма вписывается в раздел «Краткосрочная дебиторская задолженность, в дополнительные строки (например, 5531).

В столбце 12 таблицы указывают данные о сумме задолженности, сформировавшейся на 31 декабря 2016 года и 2015 года. Если по ней создан резерв сомнительных долгов, который не списан на эту дату, его сумму вписывают в столбец 13.

Сводные показатели по формированию и движению дебиторской задолженности приводят в строках 5500 (по 2016 году) и 5520 (по 2015 году).

Таблица 5.2 предназначена для отражения сумм просроченной дебиторской задолженности. То есть тех долгов, которые не погашены в сроки, установленные договором. Общую сумму подобных долгов дают в строке 5540 формы. Ее расшифровку по видам задолженности приводят в дополнительных строках 5541, 5542, 5543 и т.

д. Данные о задолженности приводят на 31 декабря 2016 года (столбцы 3, 4), 2015 года (столбцы 5, 6) и 2014 года (столбцы 7, 8). В форме отдельно выделяют сумму задолженности, которая сформировалась по условиям того или иного договора (столбцы 3, 5, 7), и ее сумму, отраженную в балансе (столбцы 4, 6, 8).

Внимание

В таблице 5.3 приводят данные о кредиторской задолженности организации. Таблица 5.4 предназначена для отражения информации о просроченныой кредиторской задолженности.

Их заполняют практически в том же порядке, что и таблицы по учету дебиторской задолженности (таблицы 5.1 и 5.2).

Единственная разница в том, что в отличие от дебиторской задолженности, по кредиторской какие-либо резервы не формируют.

58073078/

Коэффициент оборачиваемости кредиторской задолженности

Ни одно предприятие любой формы собственности не сможет осуществлять свою деятельность эффективно, только за счет собственных средств.

Отношения с поставщиками по вопросам отсрочки платежей также являются кредитными.

Кредиторская задолженность, ее составляющие и отражение в балансе

Кредиторская задолженность – это определенные обязательства, которые характеризуют задолженность предприятия перед другими организациями и лицами.

В состав кредиторской задолженности (строка 1520 бухгалтерского баланса) входят обязательства, а именно расчеты:

- с подрядчиками и поставщиками (строка 15201). Сюда входит сумма задолженности подрядчикам и поставщикам за полученные материалы, оказываемые услуги и выполняемые работы (счет 60);

- с покупателями и заказчиками (строка 15202). Это сумма задолженности перед покупателями и заказчиками за реализованные ими товары, продукцию, услуги, работы (счет 62);

- по налогам и сборам (строка 15203). Это сумма задолженности предприятия по всем видам бюджетных платежей, включая налог с дохода физических лиц (счет 68);

- по социальному страхованию и обеспечению (строка 15204). К таким обязательствам можно отнести: – задолженность по отчислениям на медицинское, пенсионное и социальное страхование работников, – сумму задолженности по страховым взносам на социальное обязательное страхование от профессиональных заболеваний и травм на производстве,

– задолженности по другим видам страхования (счет 69);

Значения коэффициентов ликвидности, их расчет – срочная, промежуточная, критическая, быстрая.

Как производится учет нераспределенной прибыли?

Управление кредиторской задолженностью и ее анализ

Кредиторская задолженность отражается как стоимостная оценка финобязательств организации перед различными экономическими субъектами хозяйствования и относится к краткосрочным пассивам.

Читайте так же: Устройство и принцип работы бензинового двигателя

https://www.youtube.com/watch?v=mQ8i_ObjNyE

Срок давности кредиторской задолженности – она возвращаетсяне позднее чем через двенадцать месяцев после даты отчета.

Для того чтобы управление краткосрочной задолженностью было эффективным, необходимо выполнить ряд мероприятий:

- Определить оптимальную структуру кредиторских обязательств и разработать эффективную систему показателей, что позволит в достаточной мере дать и качественную, и количественную оценку состояния и развития кредиторских отношений;

- Провести анализ соответствия фактических (реальных) показателей с их плановым уровнем, а также проанализировать причины возникающих отклонений;

- Разработать соответствующие практические мероприятия, основанные на полученных отклонениях; выявить причины их возникновения.

Необходимость управления и анализа задолженности перед кредиторами обусловлена тем, что кредиторская задолженность составляет весомую пассивную долю организации и от ее изменения значительно зависит динамика таких показателей, как

- рентабельность,

- ликвидность,

- платежеспособность.

- Абсолютный показатель просроченной кредиторской задолженности – это величина задолженности, по которой прошел срок, равный трем месяцам после даты ее погашения.

- Коэффициент оборачиваемости кредиторской задолженности, который показывает, сколько раз на протяжении определенного периода оборачивается данный вид задолженности.

- Период сбора (погашения) кредиторской задолженности (ПСКЗ).

Показатели деловой активности предприятия

Оборачиваемость кредиторской задолженности представляет собой финансовый показатель, который отражает время, в течение которого предприятие рассчитается со всеми своими долгами перед поставщиками и другими лицами.

Рассчитывается по формуле:

Коэф. обор. кред. задолж. = себест. проданных товаров/среднегод. кред. задолж.

Чем выше показатель, тем быстрее предприятие рассчитывается со своими долговыми обязательствами.

Если показатель снижается, это еще не говорит о том, что возникли проблемы в оплате счетов – возможно, предприятие выбрало оптимальную стратегию взаимоотношений с поставщиками или другими лицами, например, отложенный график платежей.

Для того чтобы проводимый анализ был полным и целесообразным, необходимо одновременно оценивать оборачиваемость кредиторской задолженности и оборачиваемость задолженности перед дебиторами.

Крайне плачевной для предприятия окажется ситуация, когда первый коэффициент значительно превышает второй.

Что показывает рентабельность предприятия. Что представляет собой оборачиваемость оборотных средств?

Коэффициент восстановления платежеспособности, расчет и анализ: https://buhguru.com/buhgalteria/analiz-koehfficienta-vosstanovleniya.html

Среднее значение кредиторской задолженности – это значение в среднем за год и рассчитывается с помощью формулы:

Среднегод. кред. задолж. = (задолж. на нач. года + задолж. на конец года) / 2

Помимо определения коэффициента оборачиваемости кредиторской задолженности (в оборотах), принято рассчитывать период сбора кредиторской задолженности (ПСКЗ), то есть оборачиваемость, рассчитываемая в днях по формуле:

ПСКЗ = (среднегод. кред. задолж. / себест. прод. товаров) × 365

В результате расчетов получается среднее количество дней в году, в течение которых счета сторонних организаций остаются неоплаченными.

Таким образом, коэффициент оборачиваемости кредиторской задолженности – очень важный показатель для каждого предприятия, ведь от его величины сильно зависит дальнейшая деятельность организации.

Для кредиторов, конечно же, выгоднее, чтобы он был более высокий, в то время как самой организации выгоден низкий коэффициент, позволяющий пользоваться остатками кредиторской задолженности, которые остались не оплаченными в качестве дополнительного источника финансирования своей деятельности.

, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

buhgalteria/koehfficient-oborachivaemosti-kredito.html

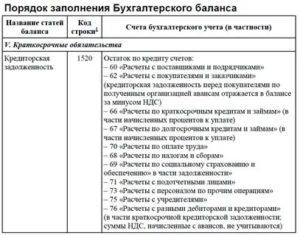

Энциклопедия решений. Кредиторская задолженность (строка 1520)

Кредиторская задолженность (строка 1520)

По строке 1520 бухгалтерского баланса отражают сумму кредиторской задолженности организации, которая сформировалась по состоянию на 31 декабря отчетного года.

При этом в строку 1520 вписывают долги, срок погашения которых равен или меньше 12 месяцев.

Если срок погашения задолженности превышает 12 месяцев, то ее сумму указывают в составе долгосрочных обязательств по строке 1450 «Прочие обязательства».

При заполнении строки 1520 используется информация о кредитовых остатках по следующим счетам учета расчетов:

— 60 «Расчеты с поставщиками и подрядчиками» в части поставленных и неоплаченных материальных ценностей, выполненных работ, оказанных услуг;

— 62 «Расчеты с покупателями и заказчиками» в части авансов, полученных в счет предстоящей поставки товаров, работ или услуг;

— 68 «Расчеты по налогам и сборам» в части сумм налогов и сборов, причитающихся к уплате в бюджет;

— 69 «Расчеты по социальному страхованию и обеспечению» в части взносов на обязательное социальное страхование, подлежащих уплате во внебюджетные фонды;

— 70 «Расчеты с персоналом по оплате труда» в части задолженности перед персоналом организации по начисленной и невыплаченной заработной плате, премий, пособий сумм дохода, причитающихся учредителям — работникам организации;

— 71 «Расчеты с подотчетными лицами» в части задолженности перед подотчетными лицами по приобретенным ими материальным ценностям (работам, услугам), не погашенной на конец отчетного периода;

— 73 «Расчеты с персоналом по прочим операциям» в части задолженности перед персоналом организации в виде начисленных, но невыплаченных сумм компенсации за использование личного имущества, материальной помощи и т.д.

— 75 «Расчеты с учредителями» в части задолженности перед учредителями по начисленным и невыплаченным дивидендам;

— 76 «Расчеты с разными дебиторами и кредиторами» в части признанных организацией санкций за нарушение условий хозяйственных договоров, задолженности перед сторонними лицами по другим операциям. В части начисленных, но не выплаченных в установленный срок (из-за неявки получателей) сумм оплаты труда (субсчет «Расчеты по депонированным суммам»).

Видео:Урок 10. Дебиторская и кредиторская задолженностиСкачать

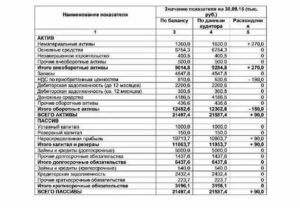

Долгосрочная кредиторская задолженность в 2020 — в балансе , что это такое

Каждый бухгалтер знает, что долгосрочная КЗ в бухгалтерском балансе учитывается в разделе IV с таким же названием: Долгосрочные обязательства бухгалтерского баланса. Он находится в пассивной части баланса и содержит цифровые данные по задолженности, сроки которой превышают один год.

долгосрочной кредиторской задолженности включает в себя 4 строки:

Строка 1410 «Заемные средства»

В указанной строке на основании правил составления бухгалтерского учета должны быть указаны суммы долгосрочных займов, отражаемые в бухучете на 67 счете – «расчеты по долгосрочным кредитам и займам». В составе долгосрочной задолженности должны быть отражены только фактически полученные заемщиком суммы.

Если предметом заполнения являются заемные средства в виде кредитных договоров, их оформление происходит совершенно по-другому. На основании ст. 819-821 ГК РФ при получении кредита бухгалтер должен отразить в балансе не реальную сумму полученных средств, а цифру, указанную в договоре.

https://www.youtube.com/watch?v=HtC5iLwxHU0

При составлении пояснительной бухгалтерской записки применяется тот же самый подход: в ней обязательно надо указать о недополученных суммах по договору кредита.

Заполнение строки 1410 Займы и кредиты включает в себя сумма займов и кредитов, полученных организацией. Здесь же находит свое отражение начисленные на конец отчетного периода проценты.

Строка 1420 «Отложенные налоговые обязательства»

В следующей строке бухгалтер обязан отразить сумму отложенных налоговых обязательств, являющихся частью бюджетных отчислений. Их наличие приводит к увеличению итоговой суммы платежа налога на прибыль организации. Как они возникают? Все дело в различие двух подходов: традиционно политика налоговых органов отличается от требований бухгалтерского учета, опирающегося на требования Минфина.

При заполнении этой строки бухгалтер берет за основу счет 77.

Строка 1430 «Оценочные обязательства»

В строку 1430 вписывается сумма долгосрочных оценочных обязательств, включающих в себя в том числе и резервы предстоящих расходов (96 счет).

Сюда могут включаться:

- неизбежные расходы, связанные с хозяйственной деятельностью организации;

- вероятные расходы, чье наступление можно предвидеть. Они уменьшают экономическую выгоду предприятия;

- суммы возможных расходов, поддающиеся стоимостной оценке. К оценочным обязательствам также отнесена выплата отпускных денег и начисленные на нее страховые взносы.

Правила бухучета запрещают в эту строку включать неисполненные договора, по которым один из контрагентов еще не выполнил перед другим свои обязательства.

Также не подлежат включению в строку 1430 резервы, чье формирование происходит из нераспределенной прибыли организации.

Расчет оценочных обязательств должен быть официально закреплен в учетной политике предприятия.

Строка 1450 «Прочие обязательства»

В 1450 строке бухгалтер указывает совокупность других долгосрочных обязательств, не вошедших в предыдущие строки балансового отчета.

Сюда, как правило, относят кредитовые сальдо по счетам: 60, 62, 68, 69, 75, 76, 86.

Расчеты с поставщиками и подрядчиками, покупателями и заказчиками, расчеты по налогам и социальному страхованию, целевое финансирование – все отражается в 1450 строке.

Итоговая строка 1400 суммирует все долгосрочные обязательства предприятия на конец отчетного периода и показывает общую сумму кредитной задолженности

Информационные требования к долгосрочной КЗ, как правило, имеются на предприятии.

Источниками информации могут служить:

- кредитные договоры с банковскими или иными учреждениями;

- информация о условиях выпуска облигаций;

- договора долгосрочной финансовой аренды.

Таким образом, в заключение отметим, что наличие кредиторской задолженности свидетельствует об образовавшихся разрывах между потребностями предприятия по оплате текущих расходов и его возможностями на данный момент, требующими привлечение заемных средств.

В этих условиях долгосрочная кредиторская задолженность служит важнейшим источником покрытия дефицита денег для продолжения деятельности организации в динамичных условиях рынка.

Работая с кредиторской задолженностью, руководитель должен внимательно следить за ее структурой и контролировать коэффициент оборачиваемости кредиторской задолженности, свидетельствующий о финансовой устойчивости предприятия. Только в этом случае предприятие будет оставаться жизнеспособным и успешно функционировать.

Что делать если истек срок исковой давности по кредиторской задолженности, узнайте тут.

Процедура списания кредиторской задолженности описывается на этой странице.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Видео:14.02 Баланс, дебиторская задолженностьСкачать

Дебиторская и кредиторская задолженность

Бизнес – это постоянные расчеты: с поставщиками, покупателями, бюджетом, сотрудниками… Как следствие – регулярно возникают различные задолженности, как в пользу компании, так и наоборот. Рассмотрим, как контролировать эти долги и управлять ими.

Какие виды долгов возникают при ведении бизнеса

Все расчеты, связанные с ведением бизнеса, можно разделить на две большие группы: дебиторская задолженность (нам должны) и кредиторская (мы должны). Но внутри каждой из групп выделяется еще ряд видов:

- Дебиторская задолженность:

— покупателей по отсрочкам платежа;

— поставщиков по перечисленным авансам – ожидается поставка материалов или товаров;

— бюджета или фондов – переплата по налогам и взносам;

— персонала – переплата по зарплате или выданные подотчетные суммы.

- Кредиторская задолженность:

— перед поставщиками за поставленную продукцию или товары;

— перед покупателями по полученным авансам;

— перед бюджетом и фондами по начисленным налогам и взносам;

— перед персоналом по начисленной зарплате или невозмещенным подотчетным суммам.

https://www.youtube.com/watch?v=6FBQ-U2_HMw

Далее будем говорить, главным образом, о расчетах с контрагентами, потому что возможность управлять остальными видами задолженностей для компании ограничена.

Перечислять налоги и зарплату нужно в строгом соответствии с законом, любые просрочки здесь чреваты серьезными санкциями. Переплаты по зарплате лучше вообще не допускать. Что же касается подотчетных сумм, то долги по ним, как правило, невелики и быстро закрываются.

Задолженность бюджета и фондов перед компанией возможна, в основном это касается возмещения НДС и возврата средств из ФСС. Но здесь правила работы с долгами подробно регламентированы законом, и отдельная компания практически не может повлиять на них.

Как разделить задолженность на группы

Всю дебиторскую и кредиторскую задолженность можно разделить на группы по различным признакам.

- По контрагентам. Это первое, что приходит в голову – ведь общая задолженность складывается именно из долгов отдельных контрагентов перед бизнесом, или наоборот.

- По срокам. Если деньги должны поступить (или, напротив, их нужно заплатить) через несколько дней – это одна ситуация. А если срок наступает через три месяца или полгода – совсем другая. Чтобы понимать, как долги компании распределены по периодам, нужно составить специальный отчет — реестр старения задолженности.

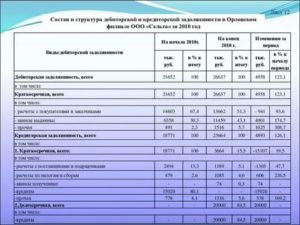

Пример

Реестр старения дебиторской задолженности на 31.12.2019

Из таблицы видно, что общая задолженность контрагентов перед компанией – более 2 млн руб. Но в течение ближайшего месяца поступит меньше половины от этой суммы. Поэтому, если у бизнесмена есть крупные срочные платежи, то нужно искать другие источники средств.

- По регионам и странам. Этот вариант актуален для тех бизнесменов, которые работают со многими партнерами в разных географических областях.

- По ответственным специалистам. С каждым поставщиком или покупателем работает менеджер, который отвечает за расчеты с ним. Премиальная часть вознаграждения специалиста должна зависеть от соблюдения подконтрольными ему контрагентами графика оплат или поставок.

- По значимости. Чтобы выделить наиболее важных для компании дебиторов и кредиторов, нужно провести ABC-XYZ анализ. Он позволяет разбить всех контрагентов на группы, в зависимости от объемов закупки или поставок и стабильности сотрудничества.

Основные финансовые показатели, связанные с дебиторской и кредиторской задолженностью

В первую очередь нужно сопоставить дебиторскую (строка 1230 баланса) и кредиторскую задолженность (строка 1520). Лучше всего – когда они примерно равны, но дебиторская задолженность немного выше, то есть отношение ДТ / КТ находится в диапазоне от 1 до 1,1.

Если дебиторская задолженность существенно выше «кредиторки» — это значит, что бизнесмен «замораживает» значительную часть своих средств. Если же кредиторская задолженность превышает «дебиторку», то есть риск, что в нужный момент не окажется достаточно средств, чтобы рассчитаться с долгами.

Но, конечно, надо учитывать и другие факторы. Например, если у компании есть значительные средства на счете или ликвидные (легко реализуемые) товарные запасы, то она может при необходимости погасить кредиторскую задолженность за счет этих ресурсов.

Сопоставлять оба вида задолженностей нужно не только в целом (т.е. по балансу), но и в разрезе сроков. Здесь поможет реестр старения, который мы рассматривали в предыдущем разделе.

Также следует определить отношение обоих видов задолженности к выручке и активам (итогу баланса). Норматива здесь нет, но оба этих показателя с течением времени должны снижаться, или, как минимум — оставаться неизменными.

Если растет доля «дебиторки» в выручке или активах, это говорит о том, что компания «замораживает» в долгах все больше и больше своих средств. А если увеличивается доля «кредиторки», то это может привести к снижению финансовой устойчивости.

https://www.youtube.com/watch?v=x_v—3GFE_U

Еще один важный показатель – оборачиваемость задолженности в днях.

Он рассчитывается за период (месяц, квартал, год) по следующей формуле:

ОЗ = Т / (О / СЗ)

Т – длительность периода в днях.

О – обороты, для «дебиторки» это – выручка, для «кредиторки» – объем закупок за период.

СЗ — средняя задолженность за период.

Как планировать дебиторскую и кредиторскую задолженность

Планирование задолженностей должно быть частью общей системы бюджетирования.

Дебиторская задолженность по своему экономическому смыслу близка к выдаче кредитов, причем, во многих случаях — беспроцентных. Поэтому контрагентов необходимо тщательно проверять. В идеале бизнесмен должен работать со своими дебиторами, как банк с потенциальными заемщиками, то есть оценивать их кредитоспособность.

Здесь удобно пользоваться результатами ABC-XYZ анализа. Чем выше значимость клиента для компании – тем большую отсрочку ему можно предоставлять. Но не следует забывать и о платежной дисциплине. Если покупатель делает крупные заказы, но регулярно пропускает срок оплаты, то лучше работать с ним по авансовой схеме.

Планировать кредиторскую задолженность проще. Для этого достаточно взять информацию о возможных отсрочках из договоров, заключенных с поставщиками. В общем случае предоставленные отсрочки нужно «выбирать» полностью, так как это равнозначно получению беспроцентного кредита.

Однако некоторые поставщики могут продавать свою продукцию по разным ценам, в зависимости от условий оплаты. Тогда нужно внимательно изучить условия договора и решить, что выгоднее для компании – заплатить аванс и приобрести товар дешевле, или оставить деньги в обороте.

Как управлять дебиторской задолженностью

- При заключении договоров нужно предоставлять отсрочку или давать авансы только надежным клиентам. Если позволяет рыночная ситуация – цена при продаже с отсрочкой должна быть выше, чем по предоплате. Следует обязательно предусмотреть в договорах штрафы за просрочку оплаты или поставки.

- Если деньги (или товар) не поступили вовремя, ответственный менеджер должен:

— позвонить контрагенту;

— если звонок не помог – направить претензию;

— если же должник не отреагировал и на письмо – передать информацию юристам.

- Работой с проблемными дебиторами должен заниматься юрист. В небольших компаниях эту функцию иногда выполняет главбух или сам директор. Порядок здесь следующий:

— предарбитражное напоминание контрагенту;

— исковое заявление в суд;

— взаимодействие с судебными приставами в рамках процедуры взыскания.

- Если же взыскать долг не удалось, то его можно списать на убытки. Такое право появляется у компании:

— при ликвидации должника;

— если судебный пристав признает, что взыскать долг невозможно;

— если обязательство прекращено вследствие непреодолимых обстоятельств;

— если отмена обязательства основана на решении государственного органа;

— по истечении срока исковой давности (в общем случае – три года); этот вариант могут использовать только те бизнесмены, которые не пытались взыскать долг через суд.

Как управлять кредиторской задолженностью

- При заключении договоров нужно стараться согласовать для себя наиболее выгодные условия. Применительно к расчетам это означает – максимально длительная отсрочка платежа. Но при этом следует обращать внимание на изменение цены из-за условий оплаты (если оно есть), а также на размеры штрафов за просрочку.

- Ответственный специалист должен отслеживать своих контрагентов и обеспечить своевременную оплату или отгрузку товара. Если заплатить вовремя не удалось, следует немедленно связаться с продавцом и постараться договориться об отсрочке или оплате по частям.

- Ситуацию лучше не доводить до судебного разбирательства. Но если это произошло, то нужно постараться убедить суд в своей добросовестности. Доказательством может быть, например, переписка, направленная на урегулирование задолженности. Вернуть долг все равно придется, но суд может снизить размер штрафных санкций.

- Списать кредиторскую задолженность можно, если контрагент простил задолженность или не востребовал ее в течение срока исковой давности. В общем случае это – три года. Такая ситуация может возникнуть, например, если кредитор ликвидирован, а правопреемников у него – нет. При списании кредиторской задолженности у бизнесмена возникает налогооблагаемый доход.

Вывод

Управление дебиторской и кредиторской задолженностью – важная часть системы управления финансами и компанией в целом.

https://www.youtube.com/watch?v=CBj4_oCP9u8

Необходимо регулярно анализировать структуру долгов, планировать их величину, контролировать текущее состояние и не допускать нарушения договорных обязательств, как самой компанией, так и ее контрагентами.

Источник:https://uchet.pro/blog/

Видео:Дебет и кредит простыми словамиСкачать

Кредиторская задолженность в балансе

]]>]]>

Задолженность перед кредиторами – это объединенная сумма обязательств (долгов) предприятия перед различными юридическими и частными лицами. Разберемся, какие статьи ее формируют и как фиксируют в отчетных формах.

Из чего складывается кредиторская задолженность в балансе

Кредиторами компании обычно выступают организации, с которыми она контактирует:

- контрагенты – поставщики, заказчики, подрядчики, арендодатели, страховщики и др.;

- контролирующие органы, госбюджет и внебюджетные фонды.

В связи с правилами ведения бухгалтерского учета, персонал фирмы периодически становится кредитором, поскольку начисленная зарплата выдается следующим месяцем. В составе кредиторской задолженности могут фигурировать и подотчетные суммы, когда МОЛ приобретает ценности ли услуг для хозяйственных нужд фирмы, превышая размер выданных авансов.

Кроме того, в этот блок обязательств входят суммы счетов по поставкам в кредит или рассрочку, причитающиеся к получению в будущем.

Кредиторская задолженность: строка в балансе

В каком разделе баланса отражается кредиторская задолженность? Как и все обязательства фирмы, она фиксируется в пассиве баланса. Ей отведена строка 1520 в пятом разделе пассива. В этой строке генерируются данные о задолженности, сформированной на окончание отчетного периода. Срок погашения этих обязательств составляет не более 12 месяцев, поэтому их классифицируют как краткосрочные.

Долгосрочная кредиторская задолженность в балансе занимает отдельный четвертый раздел пассива, отделенный от краткосрочных обязательств. Сюда относят суммы займов и кредитов, взятых компанией на длительный период (более 1 года), оценочные, прочие обязательства.

В отличие от долгов кредиторам, дебиторская задолженность указывается в активе баланса, поскольку представляет собой долю имущества компании, принадлежащую ей, но временно находящуюся у других предприятий. Впоследствии долги дебиторов оплачиваются деньгами или поставками/услугами (в зависимости от условий договоров).

Вернемся к строке 1520. В ней суммируются конечные кредитовые сальдо по счетам:

- сч. 60 «Расчеты с поставщиками/подрядчиками» по суммам за приобретенные, но пока не оплаченные фирмой ТМЦ/услуги;

- сч. 62 «Расчеты с покупателями/заказчиками» по поступившим авансовым платежам в счет оговоренных будущих поставок;

- сч. 68 «Расчеты по налогам/сборам» по налогам, предназначенным к уплате в бюджет;

- сч. 69 «Расчеты по соцстрахованию и соцобеспечению» по начисленным взносам для уплаты в фонды;

- сч. 70 «Расчеты по оплате труда» по суммам зарплаты сотрудников компании, рассчитанной к выплате;

- сч. 71 «Расчеты с подотчетными лицами» по суммам, выплаченным материально-ответственными лицами за приобретенные ими МЦ в рамках перерасхода выданного аванса;

- сч. 75 «Расчеты с учредителями» по насчитанным, но еще не выданным дивидендам;

- сч. 76 «Расчеты с прочими дебиторами/кредиторами» по прочим долгам. Например, к ней могут относиться суммы штрафных санкций, предъявленных за нарушение условий соглашений.

Иными словами, состав кредиторской задолженности в балансе весьма разнообразен, и объединяет целый блок расчетов, характерных для любого предприятия.

Особенности формирования кредиторской задолженности

При составлении баланса бухгалтер не вправе свернуть суммы дебиторской и кредиторской задолженности. Указывать задолженность (даже при условии наличия по одному контрагенту дебетового и кредитового сальдо) следует развернуто: в активе баланса – дебиторскую, в пассиве – кредиторскую.

https://www.youtube.com/watch?v=v6DCG6BTI5A

Все суммы краткосрочной кредиторской задолженности детализируют по виду и структуре (к примеру, перед поставщиками, бюджетом, фондами). Подобная аналитическая справка указывается в разделах 5.3 и 5.

4 пояснений к балансу.

В них дебиторская и кредиторская задолженность расписывается подробно, поскольку в балансе фиксируется лишь общая сумма задолженности на конец периода по всем краткосрочным обязательствам.

Как посчитать кредиторскую задолженность в балансе: пример

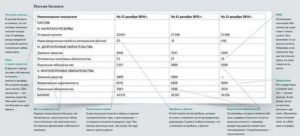

По регистрам бухучета, сформированным на окончание отчетного года, определены конечные сальдо по счетам:

Счет | Сальдо | |

Д/т | К/т | |

60 | 12 500 | 65 320 |

62 | 22 000 | 75 480 |

68 | 9480 | |

69 | 8450 | |

70 | 85 943 | |

71 | 4500 | 9620 |

75 | 78 200 | |

76 | 5620 | 45 630 |

Итого | 44 620 | 378 123 |

В балансовой строке 1520 фигурировать будет 378 123 руб. поскольку законодательство требует развернуто указывать суммы долгов дебиторов и обязательств перед кредиторами. Уменьшить сумму кредиторской задолженности на долг дебитора нельзя, поэтому сумма 44620 руб. будет отражаться в строке 1230 второго раздела актива баланса.

Таким образом, кредиторская задолженность в балансе – это суммированный долг компании со сроком погашения до 1 года перед различными кредиторами.

📹 Видео

Отражение долгосрочной дебиторской задолженности в бухгалтерском балансеСкачать

Про дебиторку и кредиторку.Скачать

Что такое дебиторская задолженность? Примеры дебиторской задолженности.Скачать

Бухгалтерский баланс - просто о сложномСкачать

Бухгалтерский учет понятно за 10 минутСкачать

Отчет по дебиторской и кредиторской задолженности. Сервис: Удобные отчеты и обработки в 1С.Скачать

Баланс. Оборотные активы: денежные средства и дебиторская задолженностьСкачать

Что такое кредиторская задолженность?Скачать

Дебиторская и кредиторская задолженность в 1С с детализацией по документамСкачать

Как на основе ОСВ заполнить бухгалтерский балансСкачать

Урок 2. Бухгалтерский баланс. Типы хозяйственных операций и их влияние на изменения в балансеСкачать

Совет дня. Просроченная кредиторская задолженностьСкачать

Учёт дебиторской задолженности ( урок 19, часть 2)Скачать

Инвентаризация дебиторской и кредиторской задолженностиСкачать

Беру кредит у коллектора и списываю долг бесплатно. Банкротство физических лицСкачать

Баланс: краткосрочные обязательстваСкачать