Банк одобрит выдачу ипотечного кредита только в том случае, если заемщик имеет достаточный для его погашения доход. И этот доход обязательно подтверждается документально, на слово ни один банк при оформлении такой ссуды не поверит. А сколько должен зарабатывать заемщик, чтобы ему одобрили ипотеку?

Какая должна быть зарплата, чтобы взять ипотеку, как банк будет оценивать платежеспособность потенциального заемщика. Расчет размера зарплаты и суммы ипотечного кредита, при каком доходе на что можно рассчитывать. Подробный анализ на Бробанк.ру.

- Сколько может уходить на погашение кредита

- Сколько должна быть зарплата, чтобы взять ипотеку

- Делаем расчеты

- Если ипотеку оформляет семья

- Все индивидуально

- Калькулятор ипотеки онлайн

- Как пользоваться сервисом

- Ипотечный калькулятор Сбербанка 2020

- Процентная ставка по ипотеке

- О сайте «ваша ипотека»

- При какой зарплате дают ипотеку в Сбербанке

- Условия предоставления ипотеки в Сбербанке: возраст, зарплата

- Какие доходы заемщиков учитываются

- «Белая» зарплата

- «Серая» зарплата

- Как подтвердить свой доход

- Как банк оценивает доходы при ипотеке

- Что делать, если не хватает доходов

- Рассчитать ипотеку по зарплате в Сбербанке

- Заключение

- Ипотечный калькулятор

- Фиксированная и плавающая процентная ставка

- Аннуитетный и дифференцированный платеж

- Пошаговая инструкция по использованию ипотечного калькулятора по доходу (зарплате)

- Зависимость суммы ипотеки от зарплаты

- Размер дохода для одобрения заявки

- Как рассчитать необходимый доход для получения ипотеки

- Ипотечный калькулятор по доходу и зарплате: инструкция по использованию

- Для тех, у кого маленькая официальная зарплата

- Можно ли получить ипотеку с неофициальным заработком

- Доход для ипотеки: какой нужен + расчет на калькуляторе и отзывы

- Какие банки дают ипотеку даже при низком заработке?

- Как сумма ипотеки зависит от дохода

- Какой должна быть зарплата

- Как подать онлайн-заявку в банк

- Оформить выгодную ипотеку:

- Что делать тем, у кого маленькая официальная зарплата

- Можно ли взять ипотеку с неофициальным заработком

- Отзывы об ипотеке

- 🔥 Видео

Сколько может уходить на погашение кредита

Все идет к тому, что скоро на законодательном уровне будет введена норма, согласно которой банки не будут выдавать кредиты, если на их погашение будет уходить больше 50% от дохода заемщика.

Причем речь идет не только о кредите, на который подается заявка. Если у человека при этом открыта какая-то другая ссуда, она идет в расчет. Суммарно заемщик не может отдавать банкам больше половины своей зарплаты. Норма пока не принята официально, но уже сейчас кредиторы ею активно пользуются.

Например, если вы получаете 30000 рублей, ипотечный платеж не может быть больше 15000. И то при условии, что других долговых обязательств у вас нет.

Сколько должна быть зарплата, чтобы взять ипотеку

Нельзя назвать конкретную цифру. Тут много зависит от того, что и где вы планируете приобрести. Самая дорогая недвижимость — в Москве, Санкт-Петербурге и Сочи. Если вы хотите что-то купить там, ваш уровень дохода должен быть приличным.

Если же речь о региональном городе, тем более его окраине или области, то оформить ипотеку можно даже при наличии невысокого дохода.

Лучше вести расчет, исходя из того, сколько именно вы получаете. Для примера возьмем Сбербанк, все же именно этот банк выбирают большинство ипотечных заемщиков. Будем брать в расчет обычного заемщика, который зарплатным клиентом Сбера не является.

Для оформления ипотеки у вас должны быть средства на первый взнос — минимум 15% от цены недвижимости.

Базовая процентная ставка в Сбербанке 9,5% годовых (информация на третий квартал 2019 года). Если заемщик делает первый взнос не больше 20%, ставка увеличивается на 0,2 пункта. Если клиент не зарплатный, то еще на 0,5 пункта. В итоге наш потенциальный заемщик оформит в Сбербанке ипотеку минимум под 10,2% годовых (если откажется от личного страхования, еще на 1% увеличится).

Делаем расчеты

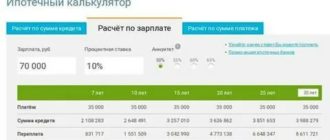

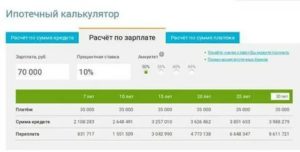

Итак, потенциальный заемщик может оформить в Сбербанке ипотеку под 10,5% годовых (именно столько указывает ипотечный калькулятор). На какую сумму он может рассчитывать, получая разную заработную плату:

В крупных городах стоимость жилья традиционно выше, чем в небольших. Но и зарплаты в Москве или Санкт-Петербурге больше

- если чистый доход заемщика — 20000 рублей ежемесячно. При наличии такого невысокого дохода в кредит может уйти сумма не больше 850000. При сроке в 15 лет ежемесячный платеж составит 9400 рублей. Если выбрать срок в 20 лет, тогда банк может рассмотреть возможность выдачи до 970000 руб., платеж составит около 9800 ежемесячно;

- зарплата — 30000 рублей. В этом случае и возможная сумма ипотеки увеличивается. Если выбрать срок в 15 лет, то в кредит может уйти сумма до 1300000 рублей, ежемесячный платеж составит примерно 14100. Если установить срок в 20 лет, тогда взять в долг можно около 1500000 рублей, платеж будет примерно 15000 руб. ежемесячно;

- зарплата — 40000 рублей. В этом случае, выбрав срок кредитования в 15 лет, можно рассчитывать на получение до 1,75 млн. рублей с платежом в 19800 рублей. Если выбрать оформление на 20 лет, тогда в долг можно получить до 1,95 млн. с платежом в 19500;

- доход — 50000 рублей. В этом случае на 15 лет можно взять уже до 2,25 млн., платеж составит примерно 24900. Если с таким доходом выбрать срок в 20 лет, тогда в кредит может уйти сумма до 2,5 млн. рублей с платежом в 25000 каждый месяц;

- доход — 70000 руб. При таком уровне дохода уже реально рассчитывать на сумму жилищного кредита в 3,15 млн. рублей. При сроке в 15 лет платеж составит 34800 руб. Если выбрать период в 20 лет, тогда сумма увеличивается до 3,5 млн. с платежом в 35000;

- доход — 100000 рублей. Если вы столько получаете, банк без проблем выдаст вам в кредит до 4,5 млн. рублей, ежемесячно нужно будет платить по 49800 руб. при сроке 15 лет. Если выбрать период 20 лет, в кредит могут уйти все 5000000 рублей, платеж составит около 50000.

Обратите внимание, что указывается возможная сумма с учетом того, что у клиента будет 15% первоначального взноса. То есть если в кредит может уйти сумма в 5000000, то с учетом личных средств заемщика он может купить квартиру за 5750000 рублей.

Расчеты примерные, проведены с условием, что заемщик будет отдавать банкам не больше 50% дохода. Кроме того, у него нет иждивенцев и других долговых обязательств.

Если ипотеку оформляет семья

С тем, какая должна быть официальная зарплата для получения ипотеки, мы разобрались. Но указанные выше расчеты актуально для заемщика, который оформляет ипотеку единолично. Если же имеет место быть официально зарегистрированный брак, то ссуду будет оформлять не один человек, а семья. Все имущество и долговые обязательства делятся между супругами поровну.

При таком раскладе учитывайте следующие моменты:

- доход супругов будет суммирован. То есть если вместе они получают 120000 рублей, этот размер дохода и будет учитывать банк;

- второй супруг не обязательно должен работать. Если жена находится на полном иждивении у мужа, банк учтет этот факт и снизит возможную сумму выдачи;

- если жена получает пособие по уходу за ребенком или имеет иной источник дохода, этот доход будет учитываться при рассмотрении. Аналогично, если кто-то из супругов получает пенсию. Банк примет к сведению любые источники дохода;

- если в семье есть дети, при оценке платежеспособности семьи будут учитываться затраты на детей. Обычно речь идет о прожиточном минимуме, в среднем по России это 10000 рублей на ребенка.

При этом в расчет берутся и доходы других членов семьи, если таковые есть

Если доход выше среднего, превышает 50000 рублей, то наличие одного ребенка не будет особо влиять на уровень платежеспособности заемщика, он все равно сможет получить ипотеку с платежом в 25000. А вот если детей больше, то при такой зарплате платежеспособность будет меньше.

https://www.youtube.com/watch?v=RtO_reT-P60

Если зарплата больше 80000 рублей, то даже наличие троих детей позволит взять жилищную ссуду с платежом в 40000 ежемесячно. Но если речь о мужчине, который женат, и жена не имеет дохода, то это уровень платежеспособности понизит.

Все цифры указываются с учетом того, что больше кредитов у заемщика или семьи нет.

Все индивидуально

Нельзя точно сказать, сколько должна быть зарплата для ипотеки, каждый банк к каждому клиенту подходит индивидуально. Но нужно понимать, что если вы получаете 20000 в месяц и при этом имеете ребенка, которого нужно содержать, банк вряд ли даст одобрение.

Банки смотрят на ситуацию реально и при минимальной зарплате ипотеку скорее всего не одобрят

Всегда учитывается остаток средств заемщика или семьи после погашения ипотеки и других обязательных выплат. Оставшихся денег должно хватать на жизнь, как минимум должен оставляться прожиточный минимум на каждого члена семьи.

Об авторе

Ирина Русанова — высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит».

Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности.

rusanova@brobank.ru

Эта статья полезная?

Видео:Как БЫСТРО погасить ипотеку. Выплати ипотеку за 8 летСкачать

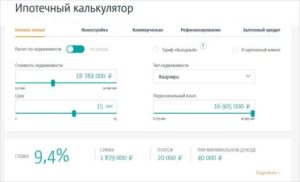

Калькулятор ипотеки онлайн

Ипотечный калькулятор онлайн даст возможность заранее просчитать платеж, который потребуется вносить каждый месяц при погашении займа. Благодаря тому, что заемщик будет заранее проинформирован о том, на какую сумму ему следует рассчитывать, он сможет самостоятельно просчитать удобный срок займа, переплату.

Калькулятор ипотеки:

Как пользоваться сервисом

- Выберите расчет ипотеки по «По стоимости недвижимости» или «По сумме кредита»

- Введите сумму стоимости приобретаемой недвижимости или сумму кредита

- Введите сумму первоначального взноса (для пункта «По стоимости недвижимости»)

- Срок кредитования

- Процентную ставку (ниже представлены проценты различных банков, от 5%)

- Вид платежа — Аннуитетный

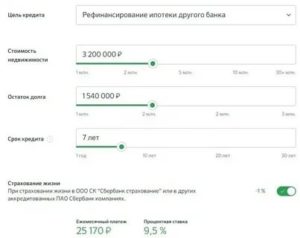

Ипотечный калькулятор Сбербанка 2020

В основе ипотечного калькулятора от Сбербанка лежат основные математические формулы, помогающие быстро рассчитать все кредитные показатели. Это актуально для людей, которые желают рассчитать сумму ипотеки на 2020 год в Сбербанке.

Результат вычислений получится более точным, если указать достоверную информацию, а поэтому необходимо заранее обратиться в банк для уточнения следующей информации: ставка по кредиту, наличие комиссии за услуги, дополнительные оплаты.

В калькуляторе потребуется еще ввести размер первоначального взноса, но это число уже зависит от возможностей человека, который планирует брать ипотечный кредит.

Официальный сайт банка: sberbank.ru

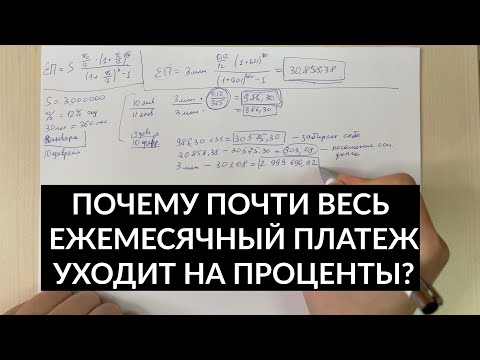

Процентная ставка по ипотеке

Это важный показатель при расчете любого кредита. Она высчитывается в годовых процентах и указывает, какое их количество начисляется на протяжении года за те деньги, что вы взяли в займ. Но при ипотечном кредите следует учитывать тот факт, что банк их насчитывает не один раз в год, а каждый день на ту сумму, что вы еще должны банку.

Таблица процентных ставок по ипотеке в надежных банках от 08.10.

2020:

| Сбербанк России | от 4,1% |

| Газпромбанк | от 5,5% |

| Тинькофф | — |

| ВТБ | от 5% |

| Банк «Открытие» | от 4,7% |

| Абсолют Банк | от 4,99% |

| Альфа-Банк | от 5,99% |

| Московский Кредитный Банк | от 6% |

| Промсвязьбанк | от 4,5% |

| ДОМ.РФ (АИЖК) | от 4,7% |

| Райффайзенбанк | от 4,99% |

| Росбанк | от 3,2% |

| Банк «Санкт-Петербург» | от 4,69% |

| Банк Уралсиб | от 5,5% |

| Ак Барс | от 4.9% |

| Россельхозбанк | от 4,7% |

| Всероссийский Банк Развития Регионов | от 5,2% |

| УБРиР | от 5,99% |

| Совкомбанк | от 4,9% |

| Транскапиталбанк | от 4,84% |

| Программа | Ставка от % |

| Господдержка 2020, от 0,1% на первый год | 0,1% |

| Новостройки (приобретение строящегося жилья) | 4,1% |

| Готовая недвижимость (на вторичном рынке) | 7,3% |

| Рефинансирование ипотеки других банков | 7,9% |

| Ипотека для семей с детьми с господдержкой, от 0,1% на первый год | 4,7% |

| Строительство жилого дома | 8,8% |

| Загородная недвижимость | 8% |

| Ипотека + материнский капитал | 4,1% |

| Военная ипотека | 7,9% |

| Кредит на гараж (машино-место) | 8,5% |

Калькулятор ипотеки вы найдете на нашем сайте. С его помощью можно без особого труда рассчитать приблизительную сумму, которую вам придется выплачивать ежемесячно. Это поможет каждому определить свои возможности и решить – брать ипотеку или же оставить эту затею на будущее.

https://www.youtube.com/watch?v=qx4FnwFwe9A

Необходимо не забывать о том, что вы получите приблизительный результат, который не является окончательным. Как правило, настоящий платеж оказывается немного выше. Если вы решили взять ипотечный кредит, то лучше сразу обратиться в банковское учреждение, там вы получите профессиональную консультацию и узнаете точный размер взноса.

Если вы уже пытались рассчитать ипотеку с помощью онлайн-калькулятора, то наверняка заметили, что месячный взнос состоит из 2 частей: проценты и основной долг. Когда долг становится меньше, то и количество процентов уменьшается, но платеж остается таким же, ведь основной долг растет.

В зависимости от первоначальной ставки, условий кредитования и покупаемого типа жилья банки предлагают различные программы ипотеки и годовой процент. Лучше искать вариант с минимальной ставкой, тогда вы переплатите значительно меньше. Разница в 0,5% существенно скажется на ежемесячных взносах и годовой переплате в целом.

Плавающая и фиксированная

Плавающая ставка – непостоянная величина, стандартно рассчитывается по формуле, указанной в договоре кредитования. Состоит из двух частей: одна – плавающая, а вторая – постоянная.

Фиксированная ставка – постоянный процент, который не может изменяться, он не зависит ни от каких факторов. Она остается неизменной на протяжении всего срока.

Платежи: аннуитетный и дифференцированный

Аннуитетный более распространен. Он предусматривает погашение займа равными частями на всем сроке кредитования.

Дифференцированный – вариант, при котором ежемесячный платеж снижается к концу периода.

О сайте «ваша ипотека»

Мы помогаем разобраться в вопросах ипотеки, в рынке жилья. Пишут статьи и отвечают на вопросы эксперты с опытом работы и профильным образованием.

Анжелика Петькина

Эксперт, автор статей и редактор сервиса calc-ipoteka.ru

Обязанности, достижения:«Консультирование по условиям кредитования. Консультирование по спектру услуг и тарифов банков».Образование:Уральский-Финансово-Юридический Институт. Экономист по специальности «финансы и кредит».

Контакты

Видео:Как рассчитывается ежемесячный платеж, проценты банку и сумма погашения основного долга?Скачать

При какой зарплате дают ипотеку в Сбербанке

Ведущий банк РФ является лидером по выдаче ипотечных кредитов. Его жилищные программы пользуются популярностью среди россиян, которых привлекают более низкие ставки и разнообразие акционных предложений.

В то же время банк придерживается жестких принципов при проверке претендентов на получение кредитных средств. Будущих заемщиков всегда интересует, при какой зарплате дают ипотеку в Сбербанке.

Стоит уделить этому вопросу внимание, поскольку для большинства российских граждан получение жилищного кредита – единственный шанс купить долгожданное жилье.

При обращении за кредитами ЗП расценивается как основной источник дохода клиентов

Кредитное учреждение рассматривает каждую заявку на жилищный займ в индивидуальном порядке.

Но при расчете кредитной суммы и ежемесячных платежей для всех заявителей действует общее правило – их ежемесячный доход должен в 2 раза превышать размер ежемесячного платежа по ипотеке. Самый оптимальный вариант, когда ежемесячные выплаты составляют 40% от дохода.

При этом учитывается не только размер зарплаты, а сумма остатка после вычитания обязательных платежей: отчисления по остальным займам, алименты или другие обязательства.

Банк руководствуется строгим предписанием – расходы по кредитным обязательствам клиента не должны превышать 40-50% от размера его официального дохода.

Условия предоставления ипотеки в Сбербанке: возраст, зарплата

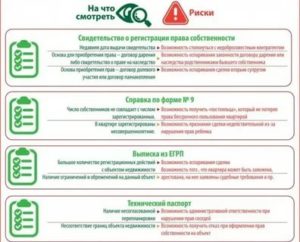

При подаче заявки на ипотеку потенциальный заемщик обязан предоставить информацию о своем финансовом положении и уровне платежеспособности. Следует отметить, что Сбербанк учитывает только официальные доходы, подтвержденные справкой 2-НДФЛ. Этот документ будет основанием для расчета кредитной суммы и ежемесячных платежей по задолженности.

https://www.youtube.com/watch?v=6I3qC1f17SI

Каждый кредитор заинтересован в наилучшей платежеспособности своего заёмщика

По любой из ипотечных программ заемщику выдвигаются следующие требования для получения кредита:

- возраст заявителя от 21 года, но не старше 55 лет для женщин и 60-65 лет для мужчин;

- погашение по кредитным выплатам должны завершиться до наступления 75 лет;

- максимальный срок кредитования – 30 лет;

- минимальный размер первоначального взноса – 20% от стоимости покупаемого жилья;

- в случае долевого участия кредитора в строительстве жилого объекта предоставляются скидки.

Претенденты на жилищный займ часто не видят разницы между требуемым банком минимальным доходом для получения кредита и доходом, который нужен для беспроблемной выплаты ипотеки. И очень часто считают это одним и тем же. Достаточный уровень заработка для погашения означает, что при любых жизненных неприятностях и материальных проблемах, которые могут возникнуть на протяжении действия договора, у вас будет возможность по-прежнему выполнять свои обязательства по нему.

Исходя из прожиточного минимума и цен на жилье, минимальная зарплата заемщика для одобрения ипотеки в Сбербанке составляет 40 тыс. руб. Но эта цифра условная. Стоит учитывать регион проживания: прожиточный минимум и цены на жилье в разных областях сильно отличаются. Зарплата остальных членов семьи при расчете кредитной суммы учитывается только тогда, когда они выступают созаемщиками.

Какие доходы заемщиков учитываются

Сейчас не редкость, когда выдаются ипотечные кредиты с платежами, составляющими более половины ежемесячного заработка клиента. Банк при оценке платежеспособности учитывает только «белую» зарплату, но в то же время полагает, что у заемщика могут быть и другие незадекларированные доходы.

Для повышения уровня своих доходов предлагается заполнить справку о доходах по форме банке. В неё заёмщкии могут включить все дополнительные неофициальные заработки.

«Белая» зарплата

Идеальный вариант – официальное трудоустройство с официальным заработком.

Уже во время первого посещения кредитный специалист потребует документы для их подтверждения – справку по форме 2-НДФЛ (за последние полгода) и трудовую книжку.

На основании их кредитор убеждается, что у заявителя есть стабильный и официальный заработок. Документы отправляются на проверку, а будущий заемщик проходит автоматический скоринг.

Для подтверждения доходов клиенты предоставляют справки установленного образца

«Серая» зарплата

Если нет возможности предоставить справку 2-НДФЛ, то можно попытаться убедить банк в своей платежеспособности другими способами: предоставить с работы справку по форме банка, выписку по вкладам или с банковских счетов, доказательства наличия дивидендов от участия в бизнесе, ценных бумаг. Не все из этих подтверждений будут приняты банком, но стоит использовать эту возможность. Но в этом случае клиента ожидает более жесткая проверка.

Последнее время Сбербанк ввел ипотечные программы, позволяющие оформить кредит без справок о доходах всего по двум документам – паспорта и другого удостоверения личности. Но у этого кредитования есть свои «минусы»:

- процентная ставка будет выше базовой;

- первоначальный взнос – от 50%;

- кредитная история должна быть идеальной.

Как подтвердить свой доход

Расчет суммы ипотеки по доходу потенциального заемщика в Сбербанке ведется на основании официальных данных. Это справка 2-НДФЛ за последние 6 месяцев. Но имея высокую зарплату, не все заемщики могут предоставить такой документ. В этом случае можно предоставить справку по установленной банком форме. В справке указывается:

- факт, что гражданин работает не менее полугода в данной компании (с указанием его должности);

- размер дохода;

- реквизиты компании и контакты для проверки информации службой безопасности банка.

Скачать файл:

Образец справка 2-НДФЛ за последние 6 месяцев

Справка подтверждается «мокрой» печатью и подписью руководителя.

https://www.youtube.com/watch?v=Lemai0sFOog

В случае дополнительного дохода банк не требует его документального подтверждения, но его можно указывать в заявке. Эти данные тоже будут проверяться.

Как банк оценивает доходы при ипотеке

Для оценки платежеспособности клиента в банке предусмотрена скоринговая система. Компьютерная программа обрабатывает заполненную претендентом анкету-завку и выставляет оценки в виде баллов.

Автоматически отсеиваются те клиенты, которые не прошли по расчету платежеспособности или не прошли по возрасту и трудовому стажу. Более высокие баллы получают те, кто продемонстрировал в своей анкете хорошее финансовое состояние: наличие автомобиля, недвижимого имущества.

Повышает оценку наличие высшего образования, трудоспособный возраст и большой трудовой стаж на основном месте работы.

Служба безопасности проверяет достоверность предоставленных документов о доходах, а также данные о работодателе.

Что делать, если не хватает доходов

У будущего заемщика может возникнуть ситуация, когда его ежемесячного дохода недостаточно для погашения задолженности. Но из этого тупика можно найти выход. И оптимально, если сочетать сразу несколько способов. Варианты следующие:

- Чтобы уменьшить ежемесячные взносы, следует увеличить первоначальный взнос. Решений этой проблемы несколько. В лучшей ситуации находятся владельцы сертификата на материнский капитал, в большинстве случаев именно его используют в качестве первого платежа. Не самый оптимальный вариант, к которому изредка прибегают некоторые клиенты – оформление еще одного потребительского кредита. В данном случае «облегчение» ситуации будет временным, поскольку дальше придется гасить сразу два займа.

- Постараться убедить кредитора в большем сроке кредитования. Сама сумма погашения не изменится, но ежемесячные выплаты станут значительно ниже.

- Поскольку своим зарплатным клиентам банк предлагает более лояльные условия и процентные ставки, целесообразно подключиться к зарплатному проекту.

- Обязательно изучить все государственные и муниципальные программы по субсидированию, а также акции, предлагаемые в банке по жилищному кредитованию. Это даст возможность получить кредитные средства с более выгодной процентной ставкой.

- Следует поинтересоваться, смогут ли учитываться при подаче заявки дополнительные доходы, которые можно подтвердить документально.

- Можно воспользоваться тем, что допускается привлекать до 3-х заемщиков по кредиту. Важно, чтобы их доходы оказались убедительными для кредитора.

- Если у вас имеется еще одна недвижимость, предоставить ее в качестве залога.

- И самый банальный вариант – найти для покупки более дешевое жилье.

Рассчитать ипотеку по зарплате в Сбербанке

Чтобы заявку приняли к рассмотрению, стоит заранее определиться, какой размер дохода учтет банк при выдаче средств.

Для предварительных расчетов потребуется выбрать конкретную кредитную программу и просчитать величину ежемесячных платежей при имеющемся заработке. Расчеты удобно сделать при помощи онлайн-калькулятора, размещенного на сайте банковского учреждения.

Но эти суммы имеют условный характер. Более точные цифры будут озвучены кредитным специалистом после учета всей полученной информации о самом клиенте.

Логичнее всего заявителю определиться с размером платежей, которые будут для него комфортными. Исходить можно из стоимости аренды жилья, которую семья тратит ежемесячно. И второй вариант – платеж, сопоставимый с суммой ежемесячных накоплений, которые семья откладывала раньше из своего семейного бюджета на первоначальный взнос.

Заключение

Перед подачей заявки на получение жилищного кредита будущий заемщик должен реально оценить собственные доходы, чтобы подобрать оптимальные условия для кредитования. Лучше заранее спрогнозировать ситуацию и учесть все ньюансы: при низкой зарплате стоит добиваться максимального срока кредитования. Ведь полученный отказ может стать препятствием для дальнейших попыток получить займ.

- Нравится

- Класс!

- Нравится

Видео:Ипотечный калькулятор: как рассчитать ипотеку на квартиру самостоятельно.Скачать

Ипотечный калькулятор

При намерении купить квартиру или любую другую недвижимость в кредит, было бы нелишним заранее рассчитать ежемесячный платеж ипотеки. Зная возможную сумму ежемесячных платежей, потенциальный заемщик с легкостью сможет сам рассчитать максимальный размер ипотеки, переплату и срок кредитования.

Для точного расчета платежей ипотеки очень удобно использовать специальную программу, доступную каждому, – ипотечный калькулятор.

Эта программа, которая содержит набор математических формул, используется для вычисления всех значимых показателей кредита. Важнейшей функцией программы является расчет ипотеки онлайн.

С помощью калькулятора заемщик без труда сможет рассчитать все ключевые условия ипотеки: платежи, сумму ипотеки, переплату, сроки и другие.

https://www.youtube.com/watch?v=_p07PLpdABs

Для того, чтобы результат расчета ипотеки, совершаемого на калькуляторе, получился точным, обязательно нужно учитывать такие параметры как процентная кредитная ставка, различные платы и комиссии, которые могут иметь место, а также доступная для заемщика сумма первоначального взноса. Поэтому не лишним будет уточнить в банке информацию по поводу размера процентной ставке и комиссиях по выбранной кредитной программе.

Калькулятор ипотеки без труда можно найти в Интернете. Сегодня большинство банков размещают подобную программу на своих официальных сайтах.

Эти сервисы на сайтах банков помогают рассчитать ипотеку и актуальные для каждого конкретного заемщика условия кредита – индивидуальную процентную ставку, выплаты и др.

В таких сервисах, обычно, уже учтены категория заемщика, тип покупаемого жилья, возможность подключения программы страхования или же отказаться от нее, подходящую кредитную программу.

Существуют онлайн-калькуляторы, рассчитывающие размер ипотеки, размещенные не только на сайтах банков, но и на других интернет-порталах, специализирующихся на таких услугах. Такие калькуляторы также без проблем рассчитают условия кредита по параметрам, заданным пользователем. Онлайн-калькуляторы дают заемщикам прекрасную возможность не посещая банк лично предварительно рассчитать все интересующие их параметры.

Однако, не стоит забывать, что результат расчета, полученного на сервисах, которые расположены на сторонних сайтах, не будет окончательным.

Для получения профессиональной консультации и точного расчета ипотеки на недвижимость можно обратиться к менеджеру непосредственно в банке.

Ипотечный калькулятор – удобный сервис, дающий возможность для тех, кто планирует приобрести жилье в кредит, предварительно оценить свои возможности чтобы понять степень долговременной кредитной нагрузки.

Процентная ставка — очень важный параметр при рассчете ипотеки. Измеряется в процентах годовых. Этот параметр показывает сколько процентов начисляется на ваш долг в год. Для наглядности возьмем конкретное значение процентной ставки — 12%.

Это значит, что в год к вашему долгу прибавляется ещё 12% от суммы долга, НО: при ипотечном кредитовании банк начисляет вам проценты не раз в год, а ежедневно на оставшуюся сумму долга.

Не трудно посчитать сколько процентов начисляется каждый день: 12% / 12 месяцев / 30 дней = 0.033%.

Если вы уже воспользовались нашим ипотечным калькулятором и сделали расчет, вы, наверное заметили, что ежемесячный платеж состоит из двух частей: основной долг и проценты.

Поскольку с каждым месяцем ваш долг уменьшается, то и процентов начисляется меньше.

Именно поэтому первая часть платежа (основной долг) растет, а вторая (проценты) уменьшается, а общий размер платежа остается неизменным на протяжении все срока.

Разные банки предлагают разные процентные ставки, они зависят от различных условий, например, от размера первоначального взноса, от типа приобретаемого жилья и т.п. Очевидно, что нужно искать вариант с наименьшей ставкой, ведь даже разница в пол процента отразиться на сумме ежемесячного платежа и на общей переплате по кредиту:

| Сумма кредита (руб.) | 2 000 000 | 2 000 000 | 2 000 000 |

| Срок кредита | 10 лет | 10 лет | 10 лет |

| Процентная ставка | 12% | 12,5% | 13% |

| Ежемесячный платеж (руб.) | 28 694 | 29 275 | 29 862 |

| Переплата по кредиту (руб.) | 1 443 303 | 1 513 028 | 1 583 458 |

Таблица 1. Демонстрация влияния процентной ставки на параметры кредита.

Фиксированная и плавающая процентная ставка

Фиксированная процентная ставка — это ставка по кредиту, которая устанавливается на весь срок кредита. Она прописана в кредитном договоре и не может быть изменена.

Плавающая процентная ставка — это ставка по кредиту, которая не является постоянной величиной, а рассчитывается по формуле, которая определена в договоре.

Размер ставки состоит из двух частей: Первая составляющая — плавающая, привязана к какому либо рыночному индикатору (например Mosprime3m или ставка рефинансирования ЦБ) и изменяется с периодичностью, определенной в кредитном договоре (например, ежемесячно, ежеквартально или раз в полгода).

Вторая составляющая, фиксированная — это процент, который берет себе банк. Эта часть остается всегда постоянной.

Аннуитетный и дифференцированный платеж

- Аннуитетный платеж – вариант ежемесячного платежа по кредиту, когда размер ежемесячного платежа остаётся постоянным на всём периоде кредитования.

- Дифференцированный платеж – вариант ежемесячного платежа по кредиту, когда размер ежемесячного платежа по погашению кредита постепенно уменьшается к концу периода кредитования.

В настоящее время наиболее распространен аннуитетный платеж.

Видео:Ипотечный калькулятор. Как рассчитать ипотеку в 2021 году?Скачать

Пошаговая инструкция по использованию ипотечного калькулятора по доходу (зарплате)

Ипотечный калькулятор по доходу помогает заемщикам узнать, на какую сумму по ипотеке рассчитывать. О том, с каким уровнем дохода можно получить отказ, какие банки дают кредит даже с маленькой зарплатой и как рассчитать кредит по доходу на калькуляторе, можно прочитать в статье.

Зависимость суммы ипотеки от зарплаты

Наиболее очевидным для заемщиков является повышение суммы кредита при высокой зарплате. Но это не единственный фактор. Вот еще несколько параметров при анализе кандидатуры:

- Способ подтверждения дохода – лист по форме банка или 2-НДФЛ. Банк может даже отказать заемщику с высокой неофициальной зарплатой.

- Важен срок, в который заемщик получает определенный уровень дохода, поэтому при подаче заявки требуется опыт работы на последнем месте от полугода.

- Форма отношений с работодателем – неофициально трудоустроенные имеют проблемы с получением одобрения либо банк предлагает сниженную сумму из-за своих рисков.

- Владельцы бизнеса и ИП – еще одна рисковая категория заемщиков, но для них разработаны отдельные предложения с более высокой процентной ставкой и первоначальным взносом.

В России оклад сотрудников в регионах отличен от городов-столиц. В Москве, области и Петербурге суммы кредита выше, поскольку выше платежеспособность.

Размер дохода для одобрения заявки

Согласно мнениям аналитиков, для получения ипотеки в Москве заемщик должен зарабатывать не менее 60 тыс. р., а в Московской области от 40 тыс. р. Но некоторые банки предлагают одобрение, если после уплаты всех налогов остается 15-20 тыс. р.

Важно! Сложно получить одобрение при разовых заработках.

https://www.youtube.com/watch?v=LIP6VSGhdZE

На деле все зависит от политики банка. Некоторые вычитают из дохода клиента траты на алименты, даже если сейчас он их не платит. Жена может позже подать в суд, нагрузка на человека возрастет.

Общепринятым является параметр, согласно которому ежемесячный платеж по ипотеке не должен превышать 40% от общего заработка.

Нагрузкой, уменьшающей сумму ипотеки, считаются иждивенцы (несовершеннолетние дети, инвалиды, пожилые), другие займы, налоги и др.

Как рассчитать необходимый доход для получения ипотеки

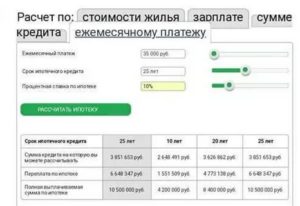

Условия для расчета ипотеки на калькуляторе по зарплате:

- Прожиточный минимум (ПМ) на человека.

- Один ПМ на супруга, если не трудоустроен, на каждого из детей и пожилых, которых содержит.

- Сумма всех обязательств по кредитам.

- Ипотека не превышает 40% от з/п.

- 10% от лимита кредитки.

Пояснение про кредитку: если у заемщика оформлена кредитная карта, независимо от использования, автоматически будет рассчитан ежемесячный платеж не более 10% от лимита.

Факт! Каждый кредитор применяет свою методику для расчета максимальной суммы займа.

Пример: кандидат имеет оклад 65 тыс., проживает в Московской области. ПМ – 13,5 тыс. на трудоспособного, 11,9 тыс. на ребенка. У гражданина двое детей, неработающая супруга, потребительский кредит с ежемесячным платежом в 4 тыс.

Рассчитываем максимальный размер платы за ипотеку в месяц самостоятельно, без калькулятора: 45 000 – (13 500*2) – (11 900*2) – 4 000 = 45 000 – 27 000 – 23 800 – 4000 = — 9 800 р. С таким бюджетом семья живет за чертой бедности, не хватает на обеспечение себя и детей. Банк отклонит заявление. Для одобрения в банке кандидату нужно получать почти 70 000 рублей.

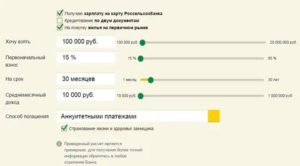

Ипотечный калькулятор по доходу и зарплате: инструкция по использованию

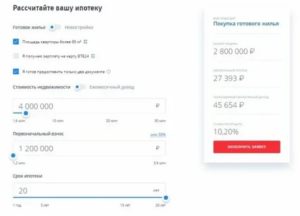

Пример: при подаче заявки на ипотечный кредит через ДомКлик в Сбербанке заемщику предложат калькулятор ипотеки по доходу, стоимости недвижимости и ежемесячному платежу.

Но посчитать, на какую сумму из семейного бюджета рассчитывать на погашение ипотеки, можно и на сторонних калькуляторах онлайн:

- creditznatok.ru;

- calcus.ru/kalkulyator-ipoteki;

- ipotekon.ru/kalkulator_ipoteki и другие.

Для примера можно взять последний калькулятор. Сначала нужно зайти на сайт, выбрать расчет по зарплате.

Затем выставить на калькуляторе параметры для расчета: зарплату, процент от з/п на погашение обязательств, срок кредита, процентную ставку. Нажать кнопку «рассчитать ипотеку», и появятся результаты. На скриншоте отражены данные для примера расчета на калькуляторе.

По результатам получилось, что кредит на 15 лет будет с ежемесячным платежом в 22 тыс. р. Заемщик сможет рассчитывать на сумму кредита 1.833 млн р. при зарплате в 55 тыс. р.

Под формой калькулятора можно нажать «показать график платежей», который автоматически рассчитывается по данным, введенным заемщиком.

Для тех, у кого маленькая официальная зарплата

Людям с небольшим заработком все же можно обратиться в некоторые банки. АльфаБанк выдает займы, если постоянный доход не менее 15 тыс. р., а стаж на последнем месте от 4 месяцев.

Можно попробовать подать заявку в Тинькофф, но он является посредником между банками. Специалист проанализирует портфолио и в соответствии со скоринговым баллом сделает подборку предложений.

Еще можно подать анкету в Сбербанк, Промсвязьбанк, Россельхозбанк.

Можно ли получить ипотеку с неофициальным заработком

Если у человека невысокий заработок согласно официальным документам, он может получить ипотеку с помощью кредитного брокера. Компания «Центр Финанс» сотрудничает с банками и знает требования кредиторов, нюансы оформления. Сайт компании — dom-bydet.ru.

Брокер сможет минимизировать страховые расходы, оформит документы и будет сопровождать сделку. Рассматриваются заявки на приобретение квартиры, доли, дома, таунхауса, нежилых помещений и земельных участков.

https://www.youtube.com/watch?v=X5adXAmsPZg

Эксперты рекомендуют перед обращением в кредитные организации оценить нагрузку, получится ли платить длительный срок исполнять обязательства.

Видео:Как платить ипотеку выгодно? Уменьшать срок или сумму ежемесячного платежа?Скачать

Доход для ипотеки: какой нужен + расчет на калькуляторе и отзывы

В статье рассмотрим, как рассчитать необходимый доход для ипотеки. Узнаем, что делать заемщикам, у которых маленькая заработная плата или нет официального трудоустройства. Мы подготовили для вас порядок подачи онлайн-заявки и собрали отзывы о получении ипотеки.

Какие банки дают ипотеку даже при низком заработке?

Транскапиталбанк

от 7,99% ставка в год

Перейти

Совкомбанк

от 5,9% ставка в год

Перейти

Альфа-Банк

от 6,5% ставка в год

Перейти

Росбанк

от 7,39% ставка в год

Перейти

Открытие

от 8,7% ставка в год

Перейти

Газпромбанк

от 7,5% ставка в год

Перейти

Как сумма ипотеки зависит от дохода

При оформлении ипотеки кредитный специалист запросит документы, подтверждающие вашу платежеспособность. Банк хочет быть уверен, что ваших доходов будет достаточно для оплаты ежемесячных платежей. Чем больше официальный заработок, тем больше вероятность получить одобрение на необходимую сумму.

После того как вы подадите все необходимые документы, банк проведет проверку. Если кредитная история хорошая, заработка хватает и нет никаких задолженностей, то, скорее всего, ипотеку одобрят, а процент не будет чрезмерно высоким.

По сумме дохода у банка есть свои жесткие требования. Кредитная нагрузка не должна превышать половины вашего заработка. Например, если вы получаете 20 000 рублей в месяц, то платеж по кредиту не может быть больше 10000 рублей.

Какой должна быть зарплата

Каждый банк руководствуется своей системой расчета. Полные формулы никто не раскрывает, но примерная методика расчетов выглядит так (нужно сложить все показатели):

- 1 прожиточный минимум (ПМ) на заемщика;

- по 1 ПМ на иждивенцев (детей);

- сумма ежемесячных платежей по кредитам;

- платеж по ипотеке, составляющий не более 40% доходов.

Сумма прожиточного минимума может меняться в зависимости от региона проживания. Например, в Москве он составляет около 16 тысяч рублей, а в Белгороде — 9000 рублей.

10% от лимита всех открытых кредитных карт учитывается в этом соотношении независимо от того, пользуетесь вы ими или нет. Если они вам не нужны, то перед подачей заявки закройте эти счета.

Рассмотрим ситуацию на примере. Допустим, зарплата составляет 25000 рублей в месяц. Кредитных карт и невыплаченных кредитов нет. В браке заемщик не состоит и детей нет. Проживает в г. Белгороде на квартире у родителей.

25 000 рублей — 9 000 (прожиточный минимум на себя) = 16000 рублей. Помним, что платеж не должен превышать 40% от зарплаты. 40% от 25000 = 10000 рублей.

Ипотеку этому заемщику дадут, только если платеж в месяц не будет превышать 10000 рублей. Обычно такой суммы недостаточно, поэтому желательно, чтобы минимальная зарплата была не ниже 30000 рублей.

С ежемесячным доходом в 30000 рублей можно рассчитывать на максимальную сумму ипотеки в 1500000 рублей на 20 лет.

Рассмотрим, с какой зп возможно одобрение ипотеки на 3000000 рублей с первоначальным взносом 1000000:

Сумма банковских средств составит 2000000 рублей. При оформлении ипотеки на эту сумму под 10% годовых на 15 лет, ежемесячный платеж составит 21493 рубля. Регулярный доход в таком случае нужен не ниже 53 732,5 рубля.

Транскапиталбанк

от 7,99% ставка в год

Перейти

Совкомбанк

от 5,9% ставка в год

Перейти

Альфа-Банк

от 6,5% ставка в год

Перейти

Росбанк

от 7,39% ставка в год

Перейти

Открытие

от 8,7% ставка в год

Перейти

Газпромбанк

от 7,5% ставка в год

Перейти

Как подать онлайн-заявку в банк

Если вы убедились, что вашего ежемесячного дохода достаточно, то подать заявку можно онлайн. Сделать это можно на официальном сайте банка. Рассмотрим на примере ВТБ.

https://www.youtube.com/watch?v=t1OZVOKMdRs

Для подачи онлайн-заявки необходимо:

- Зайти на его сайт и выбрать раздел «Ипотека».

- Выбрать необходимую программу: новостройка, вторичное жилье, военная ипотека и т. д.

- Ввести данные по кредиту и ознакомиться с расчетом.

- Нажать «Оформить заявку».

- Система предложит заполнить личные данные, сведения о трудоустройстве и приобретаемом жилье.

- После заполнения нужно нажать «Отправить заявку».

В рабочее время сотрудник банка перезвонит, проверит полученную информацию и уточнит недостающую. Заявка проверяется 1-2 дня, а решение приходит в виде СМС на указанный номер телефона.

Оформить выгодную ипотеку:

Транскапиталбанк

от 7,99% ставка в год

Перейти

Совкомбанк

от 5,9% ставка в год

Перейти

Альфа-Банк

от 6,5% ставка в год

Перейти

Росбанк

от 7,39% ставка в год

Перейти

Открытие

от 8,7% ставка в год

Перейти

Газпромбанк

от 7,5% ставка в год

Перейти

Что делать тем, у кого маленькая официальная зарплата

Если вы получаете серую зарплату, а официального дохода явно недостаточно для получения ипотеки, то можно оформить ипотеку без справок о зарплате. Банки называют такую программу как «ипотека по двум документам». Она подразумевает, что для одобрения заявки понадобится паспорт и еще один документ, подтверждающий вашу личность (водительское удостоверение).

При низкой зарплате это наиболее вероятный способ получить займ. Однако для банка такая программа связана с большим риском, поэтому по ней могут быть другие условия: выше процентная ставка, увеличенный первоначальный взнос или меньше срок ипотеки.

Можно ли взять ипотеку с неофициальным заработком

Если у вас совсем нет официального дохода, то получить одобрение по ипотеке будет тяжело. В такой ситуации можно попросить работодателя выдать справку по форме банка. Правда, на это согласится лишь небольшое количество организаций.

Более снисходительно банк может отнестись к клиенту, чьи доходы поступают на счет в этом же учреждении. Иногда банк может принять выписку в качестве подтверждения регулярных доходов.

Постарайтесь принести как можно больше документов, подтверждающих ваш доход. Им могут быть:

- проценты по вкладам;

- деньги от аренды недвижимости;

- помощь родственников, если поступления идут на карту;

- прибыль от ведения подсобного хозяйства.

Чтобы вероятность одобрения ипотеки была выше, можно попросить родственников выступить в качестве поручителей или заемщиков.

Транскапиталбанк

от 7,99% ставка в год

Перейти

Совкомбанк

от 5,9% ставка в год

Перейти

Альфа-Банк

от 6,5% ставка в год

Перейти

Росбанк

от 7,39% ставка в год

Перейти

Открытие

от 8,7% ставка в год

Перейти

Газпромбанк

от 7,5% ставка в год

Перейти

Отзывы об ипотеке

Алина Логвинова:

Татьяна Акулова:

«В каждом регионе свои условия. Мы продали свою квартиру, а деньги от нее послужили первоначальным взносом. У мужа зарплата официальная, но маленькая. Доходы учитывались, но по факту для рассмотрения посчитали только официальную зарплату. Одобрили 600 тысяч под 14,5%».

Надежда Чудова:

Виолетта Бокань:

«Я брала в ВТБ ипотеку без справок. Уже платим. Конечно, условия не супер, но зато свое жилье».

🔥 Видео

Как выгодно гасить ИПОТЕКУ? ОБ ЭТОМ должен знать каждыйСкачать

Как ПРАВИЛЬНО взять ипотеку в 2024 году / Как сэкономить на ипотеке?Скачать

Кредитный калькулятор. Как правильно рассчитать кредитСкачать

Как рассчитать переплату по ипотекеСкачать

Как ПОГАСИТЬ ипотеку за 2 года? / Лайфхак для ДОСРОЧНОГО ПОГАШЕНИЯ ИПОТЕКИСкачать

Кредитная нагрузка – что это и как рассчитать? Ипотека и кредитная нагрузка. #ИпотекаСкачать

Как считать зарплату | полный цикл зарплаты за месяц от бухгалтераСкачать

Налоговый вычет ЗА ПРОЦЕНТЫ ПО ИПОТЕКЕСкачать

На какую сумму ипотеки можно рассчитывать? Как рассчитать сумму кредита?Скачать

Конкретный пример ипотечного расчета. Льготная ипотека. Недвижимость Сочи.Скачать

ИПОТЕКА: Как правильно взять ипотеку? Основные ошибки и правила при выборе ипотекиСкачать

🛑Как рассчитать выгоду досрочного погашения по ипотеке за 2 минуты ⏰Скачать

Какую ипотеку можно взять с З.П. 30-50 тыс.руб.? Ипотека с маленькой зарплатой // без первого взносаСкачать

ИПОТЕКА не нужна! Что нужно знать, прежде чем брать КРЕДИТ? | Рыбаков разоблачениеСкачать

Как начисляются проценты по ипотекеСкачать