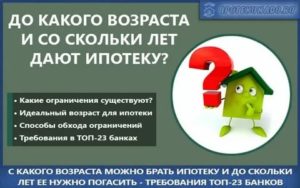

Выдавая кредит, банки стараются снизить риск невозврата средств, а поэтому к заемщикам выдвигаются определенные требования: уровень дохода, регистрация, трудовой стаж, возраст и т.п. Последний критерий особенно строго рассматривается при оформлении ипотеки, т.к., в отличие от потребительского кредита, сумма и срок ипотечного займа в разы больше.

- До скольки лет можно взять ипотеку

- Стандартные программы

- Военная ипотека

- Программа «Молодая семья»

- Программы для пенсионеров

- В каких банках выдают ипотеку людям в возрасте

- Сбербанк

- Альфа-банк

- Россельхозбанк

- Транскапиталбанк

- Восточный банк

- До какого возраста дают ипотеку на жилье? Ипотека для пенсионеров

- Почему возраст влияет на ипотеку

- До какого возраста можно оформить ипотечный кредит?

- Ипотечное кредитование после 40 лет

- Банки и пенсионер

- Где еще пенсионеров любят

- Как быть пенсионеру?

- До какого возраста дают ипотеку и со скольки лет ее можно взять: возрастные ограничения в 23 банках

- Требования банков к возрасту при ипотеке

- Идеальный возраст заемщика для банка

- Минимальный и максимальный возраст для ипотеки

- На жилье

- На коммерческую ипотеку

- До какого возраста дают ипотеку на жилье в банках?

- Причины возрастных ограничений

- Минимальный возраст

- Максимальный возраст

- Помощь в получении ипотеки

- Требования к возрасту по программам кредитования

- Ипотека для молодой семьи

- Ограничения по возрасту на военную ипотеку

- Особенности ипотеки для пенсионеров

- : на какой срок брать ипотеку

- До скольки лет дают ипотеку на квартиру

- От чего зависит максимальный возраст кредитования заемщиков

- Возрастные ограничения крепнейших банков РФ

- Специальные ипотечные программы

- «Военная ипотека»

- «Молодая семья»

- «Ипотека для пенсионеров»

- 💡 Видео

До скольки лет можно взять ипотеку

Нижняя возрастная ступень определяется не только политикой банкой, но и законодательством РФ. Так, лицам, не достигшим 18 лет, не должны выдавать займы, в том числе ипотечные.

До наступления совершеннолетия, крупные финансовые сделки подростки могут проводить только с письменного разрешения родителей.

Если же банк выдаст ребенку кредит, то договор можно признать недействительным, а долг, соответственно, не возвращать.

Дальнейшие возрастные ограничения банк выдвигает на свое усмотрение, поэтому дать точного ответа на вопрос, с какого и до какого возраста дают ипотеку, нельзя. Кредитная организация может указать рамки с 21 до 50 лет или с 18 до 70 лет, при этом закон нарушен не будет.

Справка: рекомендательной нормой по данным сайта дом.рф (ранее, АИЖК — агентство ипотечного жилищного кредитования) считается возраст от 18 до 65 лет – и для ипотечного, и для потребительского займа.

Стоит отметить, что предельный возраст определяется политикой банка только в том случае, если речь идет о стандартном ипотечном предложении.

Если же займ берется в рамках программы с господдержкой, то заемщику необходимо соответствовать правилам участия в этой программе.

Стандартные программы

Базовые ипотечные кредиты не предусматривают специальных льготных условий.

Это обычные программы, участие в которых может принять любая категория граждан, соответствующая возрастным и финансовым критериям банка.

Здесь кредитно-финансовая организация устанавливает требования к заёмщикам исключительно на свое усмотрение. Как правило, нижней ступенью указывается возраст от 21 до 23 лет.

А вот крайний показатель варьируется от 65 до 75 лет. Причем предельный возраст учитывается не на момент оставления заявки, а на дату последней выплаты. То есть если банк выдает кредиты до 65 лет, то заемщику, чтобы взять ипотеку на 10 лет, нужно подписать кредитный договор не позже 55 лет.

Отказ от выдачи займа людям пенсионного и предпенсионного возраста мотивирован тем, что их доходов, как правило, не хватает для выплаты ипотечного кредита.

Несмотря на то, что старшее поколение более ответственно подходит к исполнению долговых обязательств, банки неохотно выдают займы даже тем, чей возраст «упирается» в верхнюю границу. Это напрямую связано со здоровьем пожилых людей: заемщик может потерять трудоспособность или умереть.

В таких случаях банк даже через суд не сможет добиться возврата средств.

Поэтому, чтобы увеличить шансы на одобрение ипотечного займа, кредиторы предлагают приобрести страховку, привлечь созаемщиков или предоставить залоговое имущество.

Если пенсионер сможет убедить банк в стопроцентной выплате кредита, то, в некоторых случаях, ему могут одобрить займ, даже если он переступает крайнюю возрастную границу.

Справка: некоторые финансовые учреждения выдвигают разные возрастные требования к мужчинам и женщинам, основываясь на том, что последние выходят на пенсию раньше.

Военная ипотека

Отличие военной ипотеки от гражданской в том, что за последнюю заемщик вносит платежи не из собственных средств, а из государственных.

После вступления в НИС, на имя военнослужащего открывается счет, куда ежегодно поступает определенная сумма на выплату кредита.

Главное условие участия в программе — заемщик должен служить в армии на протяжении всего срока ипотечного договора. Если же он увольняется или уходит на пенсию, то выплаты прекращаются.

Соответственно, до какого возраста можно взять ипотеку в рамках военной программы, определяется не столько пожеланиями банка, сколько законом о том, что военнослужащие выходят на пенсию в 45 лет. Крайний возрастной показатель учитывается на момент полной выплаты долга, так же как и по условиям обычных ипотечных предложений.

Программа «Молодая семья»

Как следует из названия, в программе могут принять участие только молодые семейные пары. До скольки лет дают ипотеку на покупку квартиры, здесь также определяет государство.

Получить недвижимость на льготных условиях могут только люди, не достигшие 35 лет.

Причем ограничение, в отличие от других программ, действует на момент заключения договора, а не на конец кредитования.

https://www.youtube.com/watch?v=vtpF61bZkds

Еще один важный нюанс — соответствовать возрастному критерию должен хотя бы один из пары. Если же оба члены семьи перешагнули допустимый порог, ипотека будет выдана на общих условиях.

Программы для пенсионеров

Специальных ипотечных программ для пенсионеров банки не предлагают. Однако, люди в возрасте могут подать заявку в одно из учреждений, где допускается наиболее высокий возрастной порог. Как было сказано выше, главная задача заемщика — убедить кредитора в том, что займ будет погашен. Для этого можно:

- Привлечь созаемщиков или поручителей. Как правило, третьими лицам здесь выступают дети или внуки пенсионера.

- Предоставить залоговое имущество, которое будет покрывать всю или большую часть оформляемого займа.

- Оформить страховку.

- Принести документы, доказывающие наличие дополнительного дохода, например, договор аренды, если пенсионер сдает жилье.

Помимо этого, банки охотнее выдают займ людям в возрасте, если даже после выхода на пенсию они продолжают работать. Здесь в качестве доказательства платежеспособности можно предоставить справку о зарплате с места работы.

В каких банках выдают ипотеку людям в возрасте

Стандартные возрастные ограничения банков — до 65 лет. Однако, в некоторых кредитных учреждениях эти рамки расширяются до 70–75 лет.

Сбербанк

Сбербанк предлагает несколько ипотечных программ, позволяющих приобрести в кредит:

- строящееся жилье — от 8,2% годовых;

- вторичное жилье — от 9,6%;

- частный дом (купить или построить) — от 11%;

- загородный дом — от 10,5%;

- квартиру под залог недвижимости — от 12,4%;

- гараж или машиноместо — от 11%.

Размер займа — от 300 тыс., до 30 млн рублей. Срок кредитования — до 30 лет. По всем базовым предложениям, без учета программ с господдержкой, предельный возраст заемщика не должен быть больше 75 лет на момент полного погашения долга.

Важно: если клиент не предоставляет справку о доходе и трудовой занятости, то крайняя возрастная граница снижается до 65 лет.

Альфа-банк

Основные ипотечные программы Альфа-банка — ипотека на строящееся и готовое жилье. Условия программ одинаковы:

- сумма до 50 млн рублей;

- срок — до 30 лет;

- годовая ставка — от 9,79%;

- первоначальный взнос — от 15%.

На момент завершения договора, заемщику должно быть не больше 70 лет. То есть, если ипотеку планируется оформлять на 20 лет, обратиться с заявлением в Альфа-банк нужно максимум в 50. Чем позже клиент подает заявку, тем короче срок кредитования и, соответственно, больше размер ежемесячного взноса. Если доходов заемщика не хватит для выплаты долга, в предоставлении займа будет отказано.

Россельхозбанк

В Россельхозбанке 4 основных вида ипотечных программ:

- «Мечты сбываются». Клиентам предлагает займ на сумму до 60 млн рублей, сроком на 30 лет под 9,7% годовых. Предложение сезонное.

- Базовая программа. В рамках предложения заемщику выдается до 60 млн рублей под 10% годовых на 30 лет.

- Целевая ипотека (под залог недвижимости). Максимальный размер займа – 20 млн, но не более 75% от рыночной стоимости залоговой недвижимости. Переплата составит 10,6% в год. Срок кредитования — до 30 лет.

- Ипотека по двум документам. Без подтверждения дохода заемщик может получить до 8 млн рублей под 11,4%. Максимальный срок кредитования при этом уменьшается до 25 лет. Это единственная программа банка, по которой крайний возрастной лимит – 65 лет.

По всем предложениям, кроме последнего, возрастное требование к клиенту — до 75 лет. Однако, здесь также есть некоторые условия:

- На момент выплаты половины долга клиенту должно быть не более 65 лет. То есть, если вы берете кредит на 10 млн., то к вашему 65-летию долг в банке должен быть уменьшен минимум до 5 млн рублей.

- Привлечение созаемщиков.

Если одно из условий не будет выполнено, верхняя возрастная ступень снизится до 65 лет.

Транскапиталбанк

Организация предлагает несколько видов ипотечного займа:

- на новое и вторичное жилье — от 8,7%;

- коммерческую недвижимость — от 14,7%;

- покупку квартиры под залог недвижимости — от 10%.

По всем программам максимальный размер кредитования составляет 50 млн. рублей, срок договора — до 25 лет. Требования к возрасту заемщика — не более 75 лет на момент погашения долга.

Восточный банк

Специальных ипотечных программ в Восточном банке нет. Аналогом ипотеки выступает кредит под залог недвижимости. Займ выдается на следующих условиях:

- срок — до 20 лет;

- ставка — от 9,9%;

- сумма — от 300 тыс. до 30 млн.

Стандартные требования к заемщику — возраст от 21 до 70 лет, однако банк делает акцент на том, что рассматривает заявки и от тех, кто не соответствует этим требованиям. Если клиент выходит за допустимые возрастные рамки, ему нужно связаться с уполномоченным органом банка и решить этот вопрос в индивидуальном порядке.

Видео:ИПОТЕКА для пенсионеров | Условия ипотеки пенсионерам. До какого возраста дают ипотеку в СбербанкеСкачать

До какого возраста дают ипотеку на жилье? Ипотека для пенсионеров

Если вы хотите приобрести квартиру или загородный дом прямо сейчас, но не имеете достаточной суммы наличными, у вас есть только один выход — ипотека. До какого возраста дают в «Сбербанке» и других финансовых заведениях такой заем? И можно ли осуществить свою мечту даже после выхода на пенсию?

В рамках этой статьи мы попытаемся ответить на эти и некоторые другие вопросы. Так что, если вы тоже не знаете, до какого возраста дают ипотеку на жилье, читайте внимательно.

Почему возраст влияет на ипотеку

Прежде всего давайте поговорим о том, почему возрастные ограничения в этом вопросе так важны для банков.

К мысли о приобретении собственного жилья каждый приходит своим путем и в разное время. Кто-то желает отселить великовозрастных детей или сделать подарок внукам. А кто-то решает хотя бы на старости лет улучшить собственные жилищные условия и пожить в комфорте.

Независимо от причины, положительное решение финансового учреждения о выдаче ипотеки будет зависеть, в первую очередь, от предполагаемого уровня доходов клиента в ближайшие 10–20 лет. Это вполне объяснимо.

Ведь ипотека предполагает довольно внушительную сумму, а срок ее погашения порой растягивается до четверти века.

https://www.youtube.com/watch?v=Td68tp76Boc

В общем случае, возрастные ограничения для выдачи ипотеки устанавливаются на уровне 18–60 (55) лет. Но вот отношение к клиентам разных возрастов у банковских работников очень неоднозначное.

Наилучшим возрастом для получения ипотеки принято считать 35–45 лет. Именно в этот период своей жизни человек достигает стабильного финансового положения, активно строит карьеру. Впереди еще много лет для развития и удовлетворения своих желаний. А все усилия направлены на улучшение условий и качества жизни.

Уже после пятидесяти лет жизнь человека начинает обрастать определенными рисками. Именно с этим связан ответ на вопрос о том, до какого возраста дают ипотеку. Прежде всего, неумолимо приближается наступление пенсионного возраста, а значит, и вероятная потеря работы.

Повышаются риски утраты трудоспособности, вследствие болезни, получения инвалидности. Также ни для кого не секрет, что показатели естественной смертности после 60 лет стремительно растут.

Эти, а также некоторые другие причины, принуждают банки строго соблюдать верхнюю планку ограничений по возрасту при выдаче ипотечного займа.

До какого возраста можно оформить ипотечный кредит?

Обычно, вместе с выходом на пенсию человек теряет дополнительные источники дохода, прекращает трудовую деятельность. Поэтому, по мнению банков, к моменту выхода на заслуженный отдых человек должен погасить имеющийся ипотечный заем.

Так что при начислении регулярных платежей, кредитор стремится уложиться в отрезок времени от момента оформления и до наступления часа «Х».

На практике это означает, что срок кредитования неуклонно уменьшается по мере того, как увеличивается возраст заемщика.

Приведем пример:

Финансовое учреждение предлагает оформление ипотеки сроком до 25 лет. За получением кредита обращается 50-летний мужчина.

Так как до пенсии ему остается проработать еще 10 лет, то максимальный срок, на который возможно оформление ипотеки для него составляет всего 10 лет.

Конечно, в этом случае ежемесячный платеж составит кругленькую сумму, и нужно будет иметь достаточный уровень дохода, чтобы справиться с такой финансовой нагрузкой.

Впрочем, иногда банки идут на уступки. Если клиент имеет отличные рекомендации, высокий уровень дохода, возможность пригласить созаемщиков при заключении договора или предоставить неплохой залог, кредитор может пойти ему навстречу и немного продлить срок кредитования по ипотеке. Правда, такое увеличение редко превышает 5–6 лет.

Ипотечное кредитование после 40 лет

Несмотря на то что банки очень щепетильно относятся к возрасту заемщика, ипотека для пенсионеров все же возможна. Некоторые финансовые учреждения разрабатывают специальные кредитные программы, позволяющие оформить жилищный заем сроком до 20 лет. При этом чаще всего выдвигается условие, что к моменту полного погашения заемщику должно быть не более 75 лет.

Принять участие в такой программе кредитования могут далеко не все граждане предпенсионного возраста. Существует несколько критериев, которые могут положительно влиять на решение банка о выдаче займа. Ипотека для пенсионеров вполне возможна в таких случаях:

- Заемщик продолжает трудовую деятельность даже после оформления пенсии. Источник постоянного дополнительного дохода обязательно повысит шансы в глазах кредитора.

- Клиент состоит в семейных отношениях, не имеет малолетних детей и разного вида иждивенцев. Банки предпочитают семейные пары одиноким людям. Ведь в таком случае совокупный доход семьи значительно повышается, а значит и уменьшается риск невозврата денежных средств.

- Пенсионер владеет на правах собственности недвижимым имуществом, достаточным для дополнительного материального обеспечения займа. Если предоставленный залог будет иметь высокую ликвидность, пенсионер не только сможет оформить ипотеку, но и вправе рассчитывать на выгодные условия кредитования.

- Заемщик пенсионного возраста может привлечь достаточное число платежеспособных поручителей (созаемщиков). Чаще всего такими «гарантами» выступают дети, внуки или другие родственники. Причем наличие родственных отношений в этом случае является обязательным. Связано это с тем, что в случае смерти заемщика обязанность погасить ипотеку переходит к созаемщику.

Кроме того, поручители также должны обладать некоторыми качествами:

- быть работоспособного возраста;

- иметь хорошую кредитную историю;

- подтвердить высокий уровень платежеспособности.

Банки и пенсионер

Для примера давайте рассмотрим, до какого возраста дают ипотеку на жилье в разных банках России.

https://www.youtube.com/watch?v=EH4bVq2An04

Самые жесткие требования к возрасту предъявляет «АльфаБанк». Тут могут выдать ипотеку в том случае, если к моменту ее погашения заемщику исполнится 54–59 лет (для женщин и мужчин соответственно).

До 55 лет (женщин) и 60 лет (мужчин) готовы ждать в «Росбанке», «МеталлинвестБанке» и «Банке Москвы».

Стандартные 65 лет — предельный возраст для оформления ипотеки в «Уралсибе», «Эксперт Банке», «МБК», «Нико Банке», «СКБ» и некоторых других финансовых учреждениях. То есть именно столько вам должно исполниться до того момента, как на расчетный счет кредитного учреждения поступит последний платеж по ипотеке.

Самые лояльные в этом отношении «ВТБ24» и «Сбербанк». В первом готовы подождать до 70-летия заемщика, а во втором до того момента, как ему исполнится 75.

Где еще пенсионеров любят

А до какого возраста дают ипотеку в других банках? Среди огромного числа финансово-кредитных заведений, ипотечное кредитование для пенсионеров доступно, прежде всего, в таких:

- «Газпромбанк»;

- «Россельхозбанк»;

- «Адмиралтейский»;

- «ТрансКапиталБанк» и др.

Куда пойти, зависит только от вас. Если отказали в одном банке, никто не может запретить вам обратиться в другой.

Давайте немного подробнее рассмотрим условия ипотеки для пенсионеров в «Сбербанке». Тут для граждан старшего возраста предусмотрено несколько видов программ:

- 55/60 лет для женщин и мужчин, соответственно, — вариант ипотечного кредитования с государственной поддержкой;

- 45 лет — ипотечное кредитование по проекту для военнослужащих;

- 75 лет — программа предусматривает строительство загородного дома, а также приобретение жилья в новостройке или на вторичном рынке.

Из прочих параметров особое внимание уделяется двум пунктам: заработная плата и непрерывный стаж работы. Исходя из уровня совокупного дохода определяется объем займа, его срок и необходимость привлечения дополнительного залога. Стаж проверяется на стабильность и непрерывность.

Для всех программ процентная ставка в «Сбербанке» установлена на едином уровне и составляет 12,5%.

Как быть пенсионеру?

Если вы не знаете, до какого возраста дают ипотеку в том или ином финансовом учреждении, самый верный способ — просто туда обратиться. Даже если ваш возраст вызывает некоторые опасения, скорее всего, вам предложат как минимум два варианта выхода из положения:

- подберут программу, предполагающую возможность погасить ипотеку после выхода на пенсию;

- предложат оформить стандартный договор на то количество лет, которое осталось до заветного часа.

На каком из них остановиться в итоге — решать, безусловно, вам. Но так ли уж нужна вам ипотека? Ограничения по возрасту будут не единственным препятствием к ее получению. Условия кредитования для заемщиков старшего возраста существенно отличаются от того, что может быть предложено молодым:

- срок кредитования редко превышает 15 лет;

- наименьший первоначальный взнос обычно увеличивается до 20–25%.

Кроме того, вас обязательно попросят застраховать жизнь и здоровье. А вот стоимость такого полиса будет удорожаться пропорционально вашему возрасту. Так что при оформлении ипотечного займа в зрелом возрасте стоит взвесить все «за» и «против». Вполне вероятно, что негативных аргументов будет больше, и вы предпочтете оформить ипотеку на более молодого члена семьи.

Видео:До какого возраста можно взять ипотеку?Скачать

До какого возраста дают ипотеку и со скольки лет ее можно взять: возрастные ограничения в 23 банках

Одним из главных критериев на получение ипотечного кредита являются возрастные ограничения. В разных банках они варьируются по-разному. Рассмотрим, со скольки лет и до какого возраста дают ипотеку на квартиру российские банки, какие требования помимо возраста предъявляются к заемщику, и как увеличить шансы на одобрение ипотеки, если отказывают из-за возраста.

Требования банков к возрасту при ипотеке

Ограничения заемщиков по возрасту вполне логичны и подтверждаются определенными фактами.

Так, наступление материальной и финансовой ответственности по закону наступает с 18 лет, именно поэтому совершеннолетие считается минимальным возрастом для выдачи кредита.

Однако, несмотря на закон, не все банки предоставляют ипотеку гражданам с 18 лет. Это основывается на том, что молодые люди еще не имеют постоянного дохода и работы, поэтому вряд ли смогут выплатить ипотеку своевременно.

https://www.youtube.com/watch?v=mWb9YgA8zjI

Также банки всегда обращают внимание на вероятность призыва на службу в Вооруженные силы Российской Федерации. Изучается семейное положение молодого человека и его доход. Все это в совокупности рассматривается как возможные риски не возврата ипотечного кредита.

Что касается максимального возраста, здесь тоже все логично и объяснимо. При прочих равных условиях, возраст внесения последнего платежа по кредиту, должен совпадать с датой выхода заемщика на пенсию. Банки считают, что после ухода на пенсию, финансовое положение может резко ухудшиться, и заемщик не сможет до конца погасить задолженность.

Таким образом, включение возрастных ограничений в условия ипотечного кредитования вполне логично, так как степень платежеспособности и ответственности клиента сильно зависит от возраста.

Идеальный возраст заемщика для банка

Очевидно, что молодые клиенты редко имеют хороший достаток и в большинстве случаев не могут своевременно обслуживать кредит. Именно поэтому им чаще всего отказывают в предоставлении ипотеки. Аналогично и с людьми более старшего поколения.

Для них всегда существует риск потерять свой постоянный доход из-за выхода на пенсию, болезни и по какой-либо другой причине. Банки боятся рисковать и терять свои деньги.

Именно поэтому у них формируется собственное мнение об идеальном возрасте заемщика.

По статистике, самые пунктуальные и ответственные заемщики — это женщины средних лет (30-45 лет), имеющие семью, с наличием высшего образования и положительной кредитной историей.

Даже высокий доход является не таким важным фактором, в отличие от хорошей кредитной истории и постоянного проживания клиента в регионе банка кредитования.

Продукт менеджер банка «Хоум Кредит» Анна Гапеенко подтверждает этот факт и говорит о том, что женщины подходят к вопросу страхования ипотеки более ответственно, в отличие от мужчин.

Мужчины более ответственны в возрасте от 35 до 40 лет. Менее надежные заемщики — это мужчины от 20-29 лет, которые не имеют семьи. Часто они тратят свои деньги нерационально, поэтому допускают просрочки в выплате кредита, а иногда и не платят вовсе.

Человек, не имеющий работы или устроенный неофициально, имеет намного меньше шансов, нежели человек с постоянной работой и фиксированным доходом.

Получается, что самый идеальный заемщик для банков — это человек среднего возраста с постоянным местом работы, со средним доходом, имеющий высшее образование и семью. Такие люди отчетливо понимают, что в случае просрочек и задержек в следующий раз банк просто откажет в выдаче кредита, когда он действительно будет необходим.

Минимальный и максимальный возраст для ипотеки

В каждом банке требования к возрасту различны. Помимо стандартного договора на предоставление ипотеки, банки предлагают программы лояльности, благодаря которым можно получить ипотеку на более выгодных условиях. Каждая из этих программ несет в себе определенные условия. Рассмотрим популярные ипотечные программы банков, и их различия в возрастных ограничениях.

На жилье

В соответствии с законами Российской Федерации материальная и финансовая ответственность возникает после 18 лет. Именно поэтому ответ на вопрос о минимальном возрасте для ипотеки на жилье однозначен — можно брать с 18 лет.

Получить ипотечный кредит в 18 лет без созаемщиков практически невозможно. Оптимальным возрастом для одобрения ипотеки на жилье является 21 год. Основанием для этого служит необходимость получения минимального стажа работы — 1 год. В 18 лет заработать такой стаж не реально, поэтому практически все банки сегодня устанавливают требование к минимальному возрасту 21 год.

Максимальный возраст на момент погашения ипотечного кредита составляет 75 лет. Однако, только в нескольких банках можно взять ипотеку на таких условиях, и в большинстве случаев возрастные ограничения устанавливаются в пределах от 21 до 65 лет. Так банки минимизируют свои риски.

На коммерческую ипотеку

Коммерческая или бизнес-ипотека — это выгодный инструмент поддержания малого и среднего бизнеса. Предприниматели, приобретая недвижимость в ипотеку, размещают на ее площади служебные офисы, склады.

Важно:

Основные условия и принципы организации коммерческой ипотеки закреплены в Федеральном Законе № 102-ФЗ «Об ипотеке (залоге недвижимости)» от 16 июля 1998 года, а также в нескольких статьях Гражданского кодекса РФ.

https://www.youtube.com/watch?v=PYgAU4f4b4w

Этот вид кредитования больше всего ориентирован на юридических лиц, однако многие банки предоставляют ипотечные кредиты и простым физическим лицам, индивидуальным предпринимателям. Из-за того, что получение коммерческой ипотеки нацелено на прибыль, банки выдвигают жесткие требования не только к сбору необходимой информации и документов, но и к возрасту.

Так, заемщик должен быть резидентом РФ в возрасте от 21 до 65 лет, и иметь положительную кредитную историю. Привлечение поручителя при этом обязательно. Сумма оформленных кредитов не должна превышать 1 млн. рублей. Соблюдение этих условий обязательно должно быть подтверждено документально.

Видео:До какого возраста дают ипотеку на квартиру пенсионерамСкачать

До какого возраста дают ипотеку на жилье в банках?

Ипотечное кредитование востребовано на территории Российской Федерации у различных слоев населения. Многие пытаются взять ссуду на квартиру в юном возрасте, кто-то в более зрелом состоянии, а иногда и вовсе обращаются за займом лица, вышедшие на пенсию.

Мужчины и женщины оформляют ипотеку в тот период времени, когда появляется острая необходимость в новом жилье, при этом материальное положение позволяет своевременно исполнять обязательства по договору.

В основном, российские банки устанавливают определенные возрастные ограничения для заемщиков, когда дают ипотеку на жилье, либо отказывают в подобной услуге.

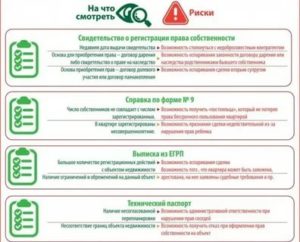

Причины возрастных ограничений

Можно оформить ипотеку в Сбербанке или ином финансовом учреждении страны при условии, что клиент соответствует требованиям кредитора. Основной параметр для отбора – это возраст заемщика. Действуют ограничения по этому значению из-за следующего ряда моментов:

- Платежеспособность заемщика (только в определенных возрастных ограничениях клиенты способны обеспечивать заем и свое комфортное существование).

- Наличие стабильного дохода (считается, что только с определенного возраста и до конкретного предела, гражданин может получать достаточный доход).

- Риск убытков для кредитора (смерть заемщика ведет к тому, что банк будет нести убытки, при этом после вступления в наследство предстоит искать преемника).

- Можно брать ипотеку в определенном возрасте, так как определенные накопления и стабильный заработок появляются не сразу после совершеннолетия.

- Ипотечный возраст заемщика ограничен, так как после смерти клиента, которая наступает чаще всего после 75 лет, при отсутствии преемников, имущество переходит в распоряжение муниципального образования, у которого впоследствии взыскать долг или забрать имущество очень сложно.

Основной риск для кредитора в том, что после того, как заемщик умрет, в течение полугода с недвижимостью нельзя будет что-либо сделать, а потенциальные наследники до вступления в наследство не обязуются уплачивать по долгам своего наследодателя. Именно поэтому все российские банки выставляют определенное возрастное ограничение, чтобы снизить вероятность получения убытков от сделки.

Интересно! По каждому отдельному региону РФ, банки имеют средние показатели продолжительности жизни граждан, из-за чего одобряют займы своим заемщикам, которые по возрасту соответствуют этим значениям вплоть до окончания действия ссуды.

Минимальный возраст

Ипотечный кредит на жилье можно оформить только при достижении совершеннолетнего возраста и полной дееспособности.

По ссуде, как правило, должно быть, обеспечение в виде первоначального взноса, которое гражданин может заработать и накопить за определенный промежуток времени.

Также дело обстоит и с поиском хорошей работы, которая будет обеспечивать заемщику возможность достойного проживания и возможности выполнения кредитных обязательств. Именно поэтому устанавливаются следующие ограничения:

- в основном банки не выдают кредиты потенциальным заемщикам, которые достигли возраста в 21 год;

- претендовать на ссуду до 21 года можно только в некоторых финансовых учреждениях, где это ограничение установлено в 20 лет;

- для молодого человека (заемщика), в отличие от девушек может действовать ограничение на ипотеку до 27 лет, при условии, что отсутствует отсрочка от армии, а кроме того нет военного билета.

Дополнительно претендовать на ссуду можно с 18 лет, при условии, что будет присутствовать иное залоговое обеспечение, находящееся в непосредственной собственности кредитуемого лица.

Максимальный возраст

Можно получить ипотеку в любом возрасте вплоть до максимального ограничения. Здесь кредиторы самостоятельно устанавливают требования и возможные пределы:

- как правило, на территории Российской Федерации финансовые учреждения ограничивают возраст в 75 лет;

- некоторые кредиторы устанавливают значение на значениях доступных для выхода на пенсию (60 и 65 лет соответственно для женщин и мужчин);

- отдельная часть банков ограничивает максимальный возраст для ипотеки в 86 лет, тем самым делая доступ к оформлению ссуды пенсионерам.

Действующие пределы предусматривают полное исполнение кредитных обязательств, к тому моменту, как заемщик достигнет предельного возраста, ограниченного действующей программой.

Важно! По ряду программ, кредиторы устанавливают менее значимые для клиентов пределы (как правило, при нецелевом ипотечном кредитовании под залог имущества, доступны максимально возможные возрастные ограничения).

Помощь в получении ипотеки

Если по определенным обстоятельствам банк отказал в выдаче ссуды, ссылаясь на возраст заемщика, то следует сделать повторное обращение, но через ипотечного брокера.

Эти компании тесно сотрудничают с финансовыми учреждениями, из-за чего вероятность одобрения заявки значительно выше. Более того при таких ситуациях к клиентам выдвигаются достаточно лояльные требования.

При обращении к посреднику заемщик получает следующее:

- полное сопровождение от подачи заявки до оформления ипотеки;

- помощь в подборе недвижимости (при необходимости);

- правильное оформление заявки и ее направление сразу в несколько банков;

- гарантия юридической чистоты сделки;

- поиск наиболее выгодного и доступного предложения.

За все оказанные услуги, по окончанию работ брокер удерживает небольшую комиссию в размере 5-10% от суммы оформленного кредита. Среди посреднических агентств наиболее надежное учреждение ООО Центр Финанс. Здесь клиенты могут получить квалифицированную поддержку по программе «ДомБудет».

Требования к возрасту по программам кредитования

Возраст, когда стоит брать крупную ссуду на покупку недвижимости, определяет для себя самостоятельно каждый заемщик.

Однако, в зависимости от социального положения и возрастного ограничения, дополнительно можно претендовать на подбор выгодной программы.

Ряд российских банков предлагают своим клиентам оптимальные кредитные предложения в зависимости от того, в каком возрасте заемщики обращаются за услугами.

Ипотека для молодой семьи

Распространенное кредитное предложение доступное для граждан РФ, при условии, что один из супругов не достиг определенного возраста. По программе действует сниженная процентная ставка, а кроме того присутствует поддержка от государства. Здесь предусмотрены следующие ограничения:

- ссуда предоставляется, если один из супругов не достиг 35 летнего возраста (после 35 лет такая программа не доступна);

- в ряде банков обязательное условие для оформления займа – это наличие на иждивении несовершенного ребенка;

- отдельный список кредиторов предоставляет ссуду по программе при условии, что оба супруга не достигли 35 лет.

Это выгодное предложение доступно для потенциальных заемщиков на приобретение недвижимости у застройщика, при этом оказывается государственная поддержка.

Ограничения по возрасту на военную ипотеку

В Сбербанке, ВТБ, а кроме того иных финансовых учреждениях доступна ипотечная программа кредитования для военнослужащих граждан РФ по контракту. По этому предложению действуют следующие ограничения:

- предусматривается участие претендента на ссуду в НИС (накопительная ипотечная система);

- для участия в программе необходимо иметь продленный контракт с Министерством Обороны РФ;

- для получения ссуды предусматривается общий послужной стаж в рядах Вооруженных Сил страны 10 лет;

- на момент обращения заемщик не должен быть старше 43 лет на момент обращения за займом;

- к моменту возврата средств, в зависимости от финансового учреждения претендент не должен быть старше 65,75 или 86 лет.

Дополнительно к ограничениям по возрасту предусматривается обязательное прохождение службы в том регионе, где оформляется кредитная программа.

Особенности ипотеки для пенсионеров

Еще одно актуальное и востребованное предложение кредиторов – это пенсионная ипотека, которая предоставляется гражданам преклонного возраста при наличии некоторых нюансов:

- Ссуда может быть выдана только после выхода гражданина на заслуженный отдых в определенном возрасте (60 или 65 лет).

- Предоставляется кредит на ограниченный период времени (как правило, по такой ссуде действует ограничение в 10 или 20 лет).

- При оформлении подобного займа может потребоваться наличие поручительства или совместное получение.

- На момент возврата займа пенсионеру не должно быть лет больше установленного ограничения.

Пенсионные программы не предусматривают крупных займов, однако при этом выдаются под выгодные условия для клиента.

Важно! В зависимости от возраста, граждане дополнительно могут претендовать на определенные льготы и привилегии, что предусматривается государством и поддерживается российским банками.

: на какой срок брать ипотеку

Видео:Ипотека для пенсионеров. Что нужно знать? Советы юристаСкачать

До скольки лет дают ипотеку на квартиру

Собираясь кредитовать покупателей недвижимости в течение длительного срока, банк должен быть уверен, что долг выплатят в полном объеме согласно установленному графику. По этой причине кредитор выдвигает ряд требований к заемщику, его платежеспособности.

Верхняя планка, до какого возраста дают ипотеку, у каждого кредитного учреждения своя, и зачастую, она привязана к наступлению пенсионного возраста. Тем не менее, есть предложения со сниженным или повышенным порогом возраста, с учетом особенностей программы.

При выполнении определенных условий, даже пенсионер вправе рассчитывать на согласование жилищного займа.

От чего зависит максимальный возраст кредитования заемщиков

Формируя кредитный портфель, банк вводит ограничения по возрасту, исходя из преследуемых целей и собственной политики. Верхняя и нижняя планки возрастных ограничений часто привязаны к:

- Юридической дееспособности.

- Платежеспособности.

- Наступления пенсионного возраста.

В связи с этим, самые молодые ипотечные заемщики должны достигнуть совершеннолетия, а самые пожилые – лица, вышедшие на пенсию. Поскольку пенсионный возраст был недавно увеличен, то и максимальную планку ряд банков пересмотрел в сторону повышения. Таким образом, допустимый возраст по ипотеке ограничен периодом 18-75 лет.

Для 18-летних получить согласование банка довольно сложно, и лишь единицы организаций готовы кредитовать столь молодых клиентов. Из дополнительных требований банк может выдвинуть предоставление поручителей и созаемщиков более старшего возраста, обладающих высокой платежеспособностью и стабильным положением. Чем моложе претендент на кредит, тем строже банк при рассмотрении заявки.

https://www.youtube.com/watch?v=-9aWYQBV2hQ

Аналогично решается вопрос в отношении кандидатов пожилого возраста. Чем старше человек, тем выше вероятность невозврата и финансовых затруднений.

В результате, российские банки рассматривают пенсионный возраст как свидетельство низкой платежеспособности и проблем с выплатами ипотеки.

Практика последних лет показала, что сотрудничество с лицами пенсионного и предпенсионного возраста относительно безопасно, поскольку старшее поколение более ответственно относится к взятым обязательствам.

Так как российское законодательство различает порог достижения пенсионного возраста для женщин и мужчин, многие финансовые учреждения устанавливают разные планки для женщин и мужчин. У последних есть дополнительные 5 лет для оформления ипотеки.

Иногда удается согласовать займ и в более пожилом возрасте, если привлечь со-заемщиков и поручителей трудоспособного возраста со стабильным финансовым доходом.

Важно учитывать, что предельный возраст высчитывается не по дате обращения в банк с заявкой, а по дате последней выплаты. Если кредит нужен на 30 лет, а максимальный порог ограничен 75 годами, значит обращаться к кредитору можно до наступления 45 лет. И наоборот, если погашение запланировано на 5 лет, то заемщиком может стать и 70-летний человек.

Возрастные ограничения крепнейших банков РФ

Собираясь определить, до какого возраста дают ипотеку на жилье, нужно помнить, что в каждом кредитном учреждении свои планки.

Попытка свести к единым показателя была предпринята в 1997 году, когда АИК ввело конкретные границы допустимого возраста заемщика с 18 до 65 лет, отодвинув верхнюю границу от момента наступления пенсионного возраста, Агентство ипотечного кредитования обязало заемщиков оформлять личную страховку, обеспечивающую выплату ипотеки в случае преждевременной смерти клиента.

После принятия пенсионной реформы и увеличения периода официально трудоспособности, шанс оформить ипотеку получили даже те, кто уже достиг 65-летия. Главным показателем надежности кандидата постепенно становится не возраст, а полученный человеком доход.

Фактом, подтверждающим уход от возрастного ограничения для пожилых людей, стало повышение максимального возраста до 75 лет у крупных российских кредиторов, в то время как эффект от пенсионных реформ предполагает окончание трудоспособности при достижении 60-65 лет (в зависимости от пола граждан).

Следующая таблица содержит сводную информацию об ограничениях для ипотечных заемщиков (максимальном и минимальном верхнем пороге).

| Банк | До какого возраста выдают? |

| Альфабанк | 59 лет |

| АК Барк Абсолют Нордеа Банк Газпромбанк | 60 лет |

| Дельта Кредит | 64 года |

| ВТБ 24 Сбербанк | 75 лет |

Остальные российские банки придерживаются общего порога в 65 лет, к моменту которых клиент обязан полностью расплатиться по ипотечному долгу.

На доступность кредитного предложения влияет не только верхняя граница возраста, но и период кредитования. Например, в Россельхозбанке максимальный срок составляет 30 лет, однако выплатить сумму необходимо до 65 лет.

Это означает, что при использовании максимального периода погашения, обратиться в банк можно до достижения 35-летия.

Понимая, что не всегда удается своевременно озаботиться решение жилищного вопроса, РСХБ расширяет возможности пенсионеров, предоставляя льготное право кредитоваться вплоть до 75-летия при отсутствии иных обременений и проблем с кандидатом.

В некоторых банках период выплаты ипотеки ограничен 25 годами, что автоматически увеличивает размер ежемесячного платежа и сокращает предполагаемый срок погашения по договору. В Райффайзенбанк одобряют заявки от заемщиков вплоть до 64 лет, поскольку верхняя планка возраста – 65 лет. Однако при намерении погасить кредит за максимальный срок, обращаться в Райффайзен нужно до 40-летия.

Специальные ипотечные программы

Учитывая индивидуальные возможности граждан различных категорий, часто банки пересматривают ограничения согласно условиям спецпрограмм. Из наиболее известных программ, в которых охотно участвуют банки, стоит отметить ипотеку для молодых, военных и пенсионеров.

https://www.youtube.com/watch?v=Ixnwdldqq-k

У военнослужащих выход на пенсию организуется по другим правилам, и часто военными пенсионерами становятся в относительно рано. Льготная ипотека, поддерживаемая ведомством Минобороны, рассчитана на короткий период погашения. Программа для молодых, наоборот, предполагает увеличенный срок.

Отдельно рассматриваются параметры заемщиков по целевым программам для медработников, учителей, ученых, других представителей бюджетной сферы. Период погашения для таких граждан часто увеличивается до 30-35 лет, а в отдельных случаях (например, программа «Земский доктор») предполагает жилищное субсидирование с господдержкой в течение 50 лет.

«Военная ипотека»

Чтобы определить предельный возраст заемщика среди военнослужащих, необходимо учитывать их ранний выход на пенсию. Программа по военной ипотеке запущена с 2005 года с целью решения жилищных проблем семей военнослужащих. Возможность покупки кредитного жилья не ограничена конкретными регионами РФ, поскольку программа относится к числу федеральных.

Для получения ипотеки необходимо выполнить главное условие – отслужить определенный период времени и принять участие в накопительной программе в течение 3 лет. Применяемая накопительная ипотечная система предполагает формирование капитала в период службы с последующим использованием средств на оплату жилья.

Предельная планка возраста заемщика ограничена 45 годами, так как в этот период служащие выходят на военную пенсию. Если предстоит оформить ипотеку в 35-летнем возрасте, военный вправе рассчитывать, что кредиторы дадут 10-летний период для погашения.

Главное условие – оставаться военнослужащим в течение периода ипотечных выплат вплоть до полного расчета с кредитором. При досрочном увольнении военнослужащий обязуется погасить остаток долга из собственных средств.

«Молодая семья»

Хороший старт для молодых семей и возможность решения жилищного вопроса — участие в льготной ипотечной программе с частичным финансированием из средств бюджета.

Низкие ставки и возможность зачета части ипотечного долга их государственных средств, право на использование маткапитала для первого взноса или погашения остатка долга – эти условия делают приобретение жилья доступным даже для тех, что еще не успел накопить солидных сбережений и нуждается в дополнительном финансировании в условиях невысоких зарплат.

Предлагая привлекательные параметры займа, банки выдвигают жесткие ограничения, до скольки лет можно взять ипотеку молодым семьям.

Чтобы получить доступ к льготной ипотеке, нужно быть моложе 35 лет на момент подписания кредитного договора.

Поскольку часто один из супругов старше второго, банки допускает участие в программе для молодых семей пары, в которых хотя бы один партнер по браку моложе 35.

Продолжительность кредитования не ограничивается специально – сделку по покупке ипотечного жилья согласуют на общих условиях, с внесением последнего платежа не позднее 65-75 лет (в зависимости от банка).

«Ипотека для пенсионеров»

Иногда преклонные годы не становятся поводом для отказа от ипотечной покупки. В отдельных финансовых структурах отходят от общепринятых норм, до скольки лет дают ипотеку на квартиру или дом. Специальные программы разработаны для пенсионеров, не достигших 75-летнего порога с правом кредитования до 20 лет.

Учитывая высокие риски проблем с платежами и невозврата, кредиторы внимательно проверяют кандидата, учитывая следующие параметры:

- наличие дополнительного дохода (трудового, нетрудового, включая льготные выплаты и пособия);

- семейное положение;

- наличие на иждивении несовершеннолетних;

- готовность предоставить дополнительное залоговое обеспечения из высоколиквидной недвижимости.

В довершение банк часто просит предоставить поручителей и ввести дополнительных заемщиков. Со-заемщики и поручители трудоспособного возраста должны обладать хорошим доходом и финансовой устойчивостью. Личная страховка, поручители и со-заемщики позволяет организовать дальнейшее погашение кредита в случае преждевременной смерти основного должника.

https://www.youtube.com/watch?v=0aXk-d-8_HM

Ипотечное кредитование предполагает доступные условия оформления крупных заемных сумм с правом погашения в течение 2-3 десятков лет, однако окончательное решение о максимальном периоде кредитования банк будет принимать с учетом возраста клиента на момент обращения. Если в 30-35 лет можно брать ипотеку с погашением в течение 30 лет, то к 50-60 годам возможности сокращаются, а условия ипотеки ужесточаются. Однако, при предоставлении дополнительного обеспечения получить кредитное жилье можно и в предпенсионный период жизни.

💡 Видео

Стоит ли брать ипотеку в 2024 году? Все ЗА и ПРОТИВСкачать

НЕ бери ипотеку в 2023 пока не посмотришь это видео!Скачать

ИПОТЕКА: Как и где оформить ипотеку? | Академия ипотеки. Часть 1Скачать

До какого возраста дают ипотеку на жилье в 2020 году и условия банкаСкачать

До какого возраста дают ипотеку в Сбербанке. Обзор условий кредитованияСкачать

ИПОТЕКА не нужна! Что нужно знать, прежде чем брать КРЕДИТ? | Рыбаков разоблачениеСкачать

Как ПРАВИЛЬНО взять ипотеку в 2024 году / Как сэкономить на ипотеке?Скачать

Как БЫСТРО погасить ипотеку. Выплати ипотеку за 8 летСкачать

Как взять ИПОТЕКУ правильно? НЕ ДОПУСКАЙ ЭТИХ ОШИБОК!Скачать

Реальный способ снизить ставку по ипотеке 2023! Господдержка, семейная ипотека, субсидии.Скачать

До какого возраста банки дают ипотеку?Скачать

Ипотека 2023 : Вторичка ставка 5,9 - Выгодно купить квартиру в ипотекуСкачать

ИПОТЕКА: Как правильно взять ипотеку? Основные ошибки и правила при выборе ипотекиСкачать

До скольки лет дают ипотеку на квартиру женщинамСкачать

Как выгодно взять ипотеку? ТОП-5 советов эксперта по недвижимости.Скачать

Со скольки лет дают ипотеку в банках?Скачать