Эксперт — Михаил Садовой, юрисконсульт юридического отдела Credit.Club. Поговорила и записала — Татьяна Кополина, отредактировал — Сергей Чекулаев.

Зачем читать эту статью

Расчёт неустойки — запутанная процедура, с которой неподготовленному человеку непросто разобраться. И это нормально. Но бывают ситуации, когда кредитор по ошибке или намеренно начисляет лишние проценты. Поэтому может быть полезным знать, как проверить неустойку и что делать для защиты своих прав.

Неустойка — деньги, которые заёмщик должен заплатить за нарушение обязательств по кредитному договору. Например, за просрочку по кредиту или займу. Просрочка начинается уже на следующий день после неуплаты взноса в установленный срок. Чем дольше человек нарушает условия договора, тем больше придётся заплатить.

Любые условия по начислению неустоек за просрочки должны отражаться в кредитном договоре или договоре займа. Чаще всего они прописываются в разделе «Ответственность заёмщика за ненадлежащее исполнение условий договора».

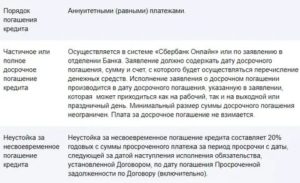

Образец договора займа. В 11-м пункте индивидуальной части договора прописан размер неустойки в случае просрочки платежей

Бывает, что понятия разделяются:

- Штраф — это фиксированная сумма, которая единоразово начисляется за нарушение обязательств сделки. Например, просрочку платежей или уклонение от передачи залога, если это предусмотрено.

- Пеня — процент от суммы долга, который выставляется должнику за каждый просроченный день оплаты.

Неустойка начисляется только за нарушение условий договора. А за неуплату самой неустойки она начисляться не может. Например, заёмщик пропустил платёж в десять тысяч рублей по кредиту. За каждый просроченный день у него начисляется пеня в сто рублей. Так вот за невыплату этих ста рублей нельзя выставить неустойку.

- Как рассчитать размер пени

- Что будет, если не оплачивать кредит и неустойку

- Как уменьшить несоразмерные штрафы и пени в случае просрочки платежей

- Неустойка по кредиту: порядок расчета, ответственность и сроки погашения

- Понятия штрафа и пеня

- Банковская неустойка и ее нюансы

- Относительно статистических исследований многие судебные разбирательства выглядят приблизительно так:

- Кредит под неустойку

- Два варианта погашения займа

- Банк подал иск — дальнейшие действия

- Риск завышенной неустойки

- Процесс снижения неустойки

- Три основных способа снижения штрафных санкций

- Возражение на иск

- Неустойка по кредиту

- Неустойка и законодательство

- Размер штрафных санкций в российских банках

- Способы расчета

- Действия банка при просроченной задолженности

- Действия заемщика

- 3 способа уменьшить размер штрафов и пени в суде

- Устное ходатайство

- Письменное ходатайство

- Возражение на исковое заявление

- Офисы банков на карте

- Что такое неустойка — как правильно рассчитать неустойку по договору

- Зачем она нужна

- В каком виде начисляется

- Какой бывает неустойка

- По видам

- По способу компенсации

- Как рассчитать неустойку

- Можно ли уменьшить неустойку?

- Что нужно, чтобы взыскать неустойку через суд

- Направление претензии

- Куда подавать иск

- Исковое заявление и приложения к нему

- А что дальше?

- Что такое неустойка по кредиту?

- Что такое кредит?

- Что такое неустойка?

- Виды неустойки

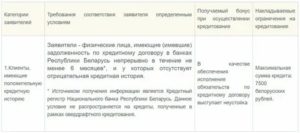

- Неустойка по кредиту в Беларуси

- Функции неустойки по кредиту

- Неустойки по кредитам в отечественных банках. Примеры

- Неустойка и пени это одно и то же?

- Таким образом

- 📹 Видео

Как рассчитать размер пени

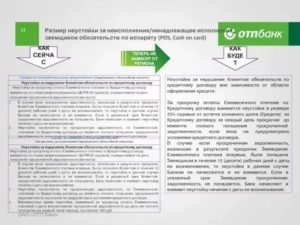

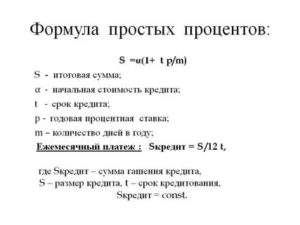

Единой формулы расчёта начисления пени за просрочки нет. Всё зависит от политики банка и конкретных условий договора. При этом законом определены ограничения при начислении процентов за просрочки. Для потребительских кредитов и займов это:

2. Если размер неустойки не определён кредитором, то он может начислить проценты за неправомерное удержание чужих денег. Они приравниваются к ключевой ставке Центробанка.

Посмотреть величину ключевой ставки Центробанка можно на сайте Банка России

4. Для ипотечного кредита размер неустойки не должен быть выше ключевой ставки Центробанка, установленной на момент заключения сделки.

5. Если в период просрочки по ипотечному кредиту не начислялись проценты, то кредитор может взыскать не больше 0,06% в день.

6. Когда оформляется кредит на срок меньше года, сумма процентов, пеней и штрафов не должна быть выше полуторакратного размера выданной суммы. Например, если человеку одобрили десять тысяч, то кредитор может начислить проценты и неустойку в общем итоге не больше 15 тысяч.

Есть два распространённых способа начисления неустойки:

- на остаток основного долга;

- на сумму просроченной задолженности.

Пример начисления пени на сумму платежа. Представим, что человек взял в кредит 200 тысяч под 14% на четыре года. Каждый месяц он платил по 5465 рублей.

Из-за проблем с деньгами он вовремя не внёс деньги за кредит. На следующий день просрочки ему начислят пеню в размере 20% годовых от величины ежемесячного платежа:

Денег у мужчины всё нет. Просрочка десяти дней обойдётся ему в сумму:

В итоге за 11 дней просрочки ему начислят неустойку в 33 рубля.

Пример начисления пени на сумму долга. Представим, что заёмщику осталось выплатить 245 тысяч. Но он теряет работу и не может внести ежемесячный платёж в срок. Со следующего дня у него возникает просрочка и начисляется пеня. В итоге он задерживает выплаты на 30 дней.

https://www.youtube.com/watch?v=XGaiORZGqTs

В договоре прописано, что величина пени приравнена к ключевой ставке Центробанка и начисляется она от общей суммы долга. Тогда просрочка платежа будет стоить заёмщику следующей суммы:

Что будет, если не оплачивать кредит и неустойку

Кредиторы самостоятельно выбирают способы взаимодействия с должником и прописывают в договоре последствия, которые активирует просрочка платежей. Условия зависят от политики работы отдельного банка.

Иногда долг продаётся коллекторам. Если заёмщик продолжает допускать просрочки и не идёт на контакт с банком, кредитор может продать долг коллекторам. А те начнут работу по возврату денег или могут сразу обратиться с иском в суд.

Работает это так: кредитор направляет заёмщику требование о досрочном погашении кредита и устанавливает срок возврата денег. Чаще всего этот срок составляет 30 дней. В это время у должника есть возможность договориться с банком об условиях возврата денег, например оплатить долг частями.

Обращение в суд. Когда человек не отвечает на требование досрочного возврата денег, кредитор может самостоятельно обратиться в суд. Если суд одобрит иск, то исполнительный лист о взыскании долга направят судебным приставам. А те могут арестовать счета и имущество заёмщика. Это значит, что:

- часть зарплаты могут удержать в пользу банка и списывать деньги до тех пор, пока долг не будет закрыт;

- счета могут заблокировать полностью и списать деньги для погашения долга;

- приставы могут арестовать, продать личное имущество заёмщика и направить вырученные деньги кредитору.

Обращение в суд для банков — крайняя мера. Если у клиента возникли финансовые трудности, он охотно ведёт переговоры и есть шансы на восстановление положения, кредитные организации предпочтут найти совместное решение проблемы. Например, могут предложить увеличить срок кредитования и уменьшить размер ежемесячных платежей.

Как уменьшить несоразмерные штрафы и пени в случае просрочки платежей

Когда кредитор умышленно или по неосторожности начисляет слишком большую неустойку, заёмщик может попытаться эту сумму снизить. Есть два способа.

Через кредитора. Заёмщик обращается в кредитную организацию, указывает на несоразмерность пеней относительно долга или несоответствие прописанного в договоре процента неустойки. Если банк пойдёт навстречу, он может самостоятельно уменьшить размер штрафов и пеней за задержку выплат.

Через суд. Заёмщик направляет заявление в суд, чтобы снизить размер неустойки.

Для того, чтобы суд одобрил иск, следует доказать несоразмерность выставленной суммы последствиям, которые могла вызвать просрочка платежей.

Для этого, например, можно сопоставить размер выставленной неустойки с ограничениями в законе. Также заёмщик может заявить в суде о несправедливой неустойке устно.

На сегодня нет регламентированных критериев несоразмерности. Каждый случай в суде рассматривается отдельно, и учитываются индивидуальные обстоятельства: соотношение общей суммы долга и начисленной неустойки за просрочку платежей, длительность неисполнения обязательств, направлены ли действия кредитора для его обогащения.

- Неустойка выставляется заёмщику уже на следующий день после просрочки платежа по кредиту.

- Размер и форма неустойки при просрочке выплат определяются каждым банком самостоятельно.

- Если заёмщиком допускается просрочка по кредиту, банк может начислить штрафные санкции, потребовать досрочного возврата денег, продать долг или обратиться в суд.

- Заёмщик вправе попытаться уменьшить несоразмерную неустойку через кредитора или суд.

Выставляли вам когда-нибудь неустойку по кредиту?

Видео:Может ли долг превышать сумму кредита. Как уменьшить неустойку по кредиту в суде.Скачать

Неустойка по кредиту: порядок расчета, ответственность и сроки погашения

Неустойка по кредиту имеет место при составлении кредитных обязательств, в которых прописываются права и обязанности сторон. Они обязывают клиента соблюдать график погашения задолженности относительно условий кредитного соглашения.

В случае отступления от правил, банк будет накладывать определенные санкции в виде штрафов и пени. Многие клиенты оставляют без должного внимания важный раздел договорного соглашения, в котором раскрываются правила относительно не своевременного возврата средств.

Как правило, очень часто банком предлагается возможность оплаты неустойки по кредитным средствам.

Если у клиента отсутствует возможность своевременного внесения от одного до нескольких платежей, или возникает просрочка единственного платежа, можно с помощью договора рассчитать сумму штрафных санкций.

Понятия штрафа и пеня

Штраф по кредите – это установленная сумма, которая подлежит к возмещению на момент просрочки по возврату кредитных средств и абсолютно не важен период просрочки.

https://www.youtube.com/watch?v=kOXcEAEO02g

Пропустил ли клиент один день, или двадцать один. В основном все ставки четко установлены и не зависят от количества не внесенных платежей.

Каждая последующая ситуация ведет к тому, что сумма штрафа возрастает пропорционально количеству не своевременных возвратов.

Возьмем для наглядного примера ситуации, когда первая просрочка влечет за собой уплату штрафа в сумме 400 рублей, вторая уже будет составлять 700 рублей, а третья обойдется клиенту 900 рублей.

Все обязательства прописаны банковской организацией в договоре, с четким указанием тарифов относительно не своевременно возмещенных денег.

Пеня за просрочку кредита выглядят как процент от суммы общего долга или от суммы платежей и начисляется она за каждый день происходящей просрочки.

Ситуация со штрафными санкциями более или менее понятна, а как же правильно и без ошибок для себя рассчитать пеню?

Все дело в том, когда наступает дата внесения средств — банк на первоначальном этапе списывает неустойку, только впоследствии берет средства на погашение самого тела кредита и процентов за его использование.

Договорные соглашения предусматривают порядок списания штрафных санкций и неустоек, но в любом случае кредитные средства списываться в последнюю очередь.

Поэтому внесение, суммы по телу кредиту, без платежа по неустойке приведет к последующей просрочке и образует еще один непогашенное обязательство.

Банковская неустойка и ее нюансы

Все кредитные отношения клиента и банка как любые другие отношения предусматривают определенное взаимопонимание, с наличием взаимных обязательств и прав.

Банк обязывает своего клиента к своевременному возмещению взятых в рассрочку сумм с процентами по использованию. Очень часто финансовые организации готовят большой размер ставки касательно не вовремя возмещенных средств.

Сама по себе неустойка является способностью покрывать средства, которые не внесены в соответствующие сроки по договору.

Она является мерой — благодаря которой изымается имущественная ответственность за несоблюдение договорных соглашений между банком и клиентом.

Относительно статистических исследований многие судебные разбирательства выглядят приблизительно так:

В судебные органы поступил иск от банковской организации с просьбой применить процесс неустойки, за нарушение своевременности сроков уплаты.

В результате процесса исковое требование удовлетворено не в полном объеме. Договорные условия содержали информацию об уплате 32 процентов при погашении не в срок, суд принял решение что неустойка есть несоизмеримым убытком для клиента.

В рассмотрении участвовали критерии, которые определяли позицию несоизмеримости: в первую очередь сработал большой размер суммы за несвоевременность погашения, в последующую очередь имело место огромное превышение суммы.

В — третьих, суд не устраивал срок невыполнения обязательств. В результате чего, было вынесено решение о несоответствии суммы по неустойке с условиями по банковскому иску.

Модель поведения финансовых организаций в таких случаях предусматривает максимальное включение всех рисков в договорные обязательства между клиентом и банком. С учетом завышенной ставки по процентам для покрытия возможных убытков.

Иная спорная ситуация с исковым заявлением

Включала в себя рассмотрение договора под кредитование в размере 300 тис. руб. с учетом ставки 17,5 за год. В установленный срок, рассрочка не была возвращена. Решение судебных органов было вынесено в пользу банка с последующей выплатой всех штрафных санкций и процентов по кредитованию.

На обжаловании кассационный суд принял идентичное решение благодаря действующему законодательству, в котором является не допустимым отказ клиента в одностороннем порядке от обязательств.

Все вышеупомянутые примеры говорят о том, что суд может удовлетворить и иск банка, но как поступать в таких случаях клиентам, попавшим в такую не легкую ситуацию?

Ведь подача апелляционного прошения не является гарантией защиты именно клиента. Как доказать, свое право без лишних финансовых затрат.

https://www.youtube.com/watch?v=IjDcz6Lc7Oc

Банки пользуются не платежеспособностью заемщиков и в таких условиях изымают для себя по максимуму. Высокая сумма неустойки за просроченное кредитование преследует любого клиента в неблагоприятной для него финансовой ситуации.

Но есть возможность на этапе заключения кредитного договора прийти к соглашению с банковской организацией и прописать в нем более лояльные условия, которые смогут удовлетворить обе стороны.

Так как именно заемщик несет все убытки в случае возникновения ситуации. Одним из более выгодных вариантов есть предоставление услуги в виде рассрочки на выплату прежнего обязательства.

Кредит под неустойку

Все очень просто, это предоставление нового кредитования для покрытия старого. Одним из многих критериев возможности обойти саму неустойку есть вероятность, погашения долга в размере пятидесяти процентов, от полной суммы.

Данный процесс приведет к решению банка применять стандартные условия для выплаты последующей части, без учета штрафов или пени.

Все стороны конфликтной ситуации заинтересованы в хорошем исходе событий. Сложная экономическая ситуация в стране привела к изменению условий в кредитной сфере, они стали более лояльные для клиентов.

Сейчас у заемщиков появилась возможность изменить условия уже полученной рассрочки с обязательным соблюдением последующего обязательства.

Многие жизненные сложности делают затруднительными все кредитные отношения между банком и клиентом. И для того, чтобы не потерять своих заемщиков, банки стараются в индивидуальном порядке идти на встречу добросовестным клиентам.

Следующий способ для погашения может быть возможностью преждевременного погашения кредитных средств и имеет место тогда, когда взята длительная рассрочка, и возвращается она гораздо раньше установленного договором срока.

К преимуществам такого вида относится погашение полной суммы, но уже с уменьшенным количеством процентов, что во многом упрощает финансовые затраты клиента.

Важно понимать — если кредитование предоставлено в рублях, то спешить его погашать лучше не стоит. Потому что идет тенденция падения рубля.

Если ссуда взята в долларовом эквиваленте, тогда лучше поспешить, т.к. с каждым днем, курс иностранной валюты растет.

Иногда в договоре указывается сумма к возмещению, именно в рублях. И для погашения долга в долларах нужно хорошо взвесить все за и против относительно курса на день возмещения. Отдавать долг необходимо в банке где взята рассрочка, таким образом попадание на счет будет быстрым и четким.

Делать почтовые переводы или переводить средства через другие банки не желательно так как можно пропустить установленные сроки, а для избежания такового, лучше заранее на несколько дней осуществлять процедуру.

Многие финансовые учреждения для толерантности установили период в пределах пяти дней без применения всевозможных штрафных санкций.

Для всех клиентов предоставляется возможность погашать кредитование через свою заработную плату путем подачи заявления в бухгалтерию по месту работы с просьбой об удержании и перечислении определенной суммы в указанные в документах периоды.

Два варианта погашения займа

- Первый из них – это аннуитетный, и его суть заключается в том, что ежемесячно в установленный договором срок на счет финансовой организации поступает сумма платежа с учетом процентов.

Отличительной чертой таких платежей есть, то что с каждым последующим месяцем сумма возврата по кредиту будет постоянно увеличиваться, а уплата процентов будет уменьшаться.

Всю комиссию по обслуживанию банк, как правило, включает в общую сумму.

- Второй вариант погашения – дифференцированный, его суть в том, что каждый месяц платежи могут быть разными. В первое время сумма будет намного выше, а далее последует ее уменьшение по мере погашения средств.

Первый вариант более популярен в банках страны, но какой бы вид был бы не выбран, нужно помнить про то, что банки стараются идти на встречу своим клиентам.

Банк подал иск — дальнейшие действия

Разберем стандартную ситуацию, когда взят кредит, а сложившиеся жизненные ситуации не позволяют осуществлять ежемесячные платежи по возврату.Постоянные звонки коллекторов и подача искового заявления банком в суд.

https://www.youtube.com/watch?v=KJbjNr54BlA

Для понимания ситуации, необходимо в первую очередь ознакомиться с заявлением и обратить внимания на пункты, связанные со штрафами и пеней. Ведь они и есть – неустойка по кредиту.

Есть вероятность снизить сумму неустойки, если она несоизмерима относительно суммы задолженности, процентов по ней.

Самое важное, что добиться снижения самого тела кредитной задолженности и процентов по ней – невозможно. Т.к. подписан договор. Поэтому изменить можно только саму неустойки, ведь сторона, которая предоставляла кредитование не несет дополнительных финансовых затрат.

Риск завышенной неустойки

Часто банки завышают свои полномочия относительно штрафных санкций. Хотя в последнее время все реже встречаются подобные моменты, так как население страны стало более грамотным.

Использование статьи № 133 ГК Российской Федерации приносит положительные результаты, относительно возможности изменения в меньшую стороны, неустойки за несвоевременное возвращение взятых средств.

Интерес банка — это получить как можно быстрее на руки судебное решение. Известные и крупные банки как правило не завышают неустойку.

Процесс снижения неустойки

В этой статье было детально изложено понятие – обеспечения кредита неустойка. Но в какой ситуации можно добиться ее снижения?

Понятно, что размер штрафов и пени не имеет определенного основания, а необоснованно завышенной неустойкой считается та сумма, которая перескакивает порог 10 %, от самого тела кредита.

В теории добиться снижения можно в размере девяносто процентов. И глупым будет предположение, в котором при основном долге в размере ста тысяч рублей и неустойке равной двум тысячам, рассчитывать на снижение.

Бывают в судебной практике такие моменты, когда решением судьи получается снизить до максимума, а это все 90 % от полной суммы.

В прошении для уменьшения можно указывать свои самые смелые предположения и просьбы, а далее все будет зависеть от судьи и его решения. Но если иск содержит адекватную сумму штрафных санкций, на обжалование не стоит надеяться.

Очень важно понимать, что снижение всех неустоек, согласно законодательству, это прежде всего право гражданина, а не судебная обязанность. Статья 333 ГК РФ защищает именно клиента.

Взявшись за процесс борьбы, необходимо подойти с максимальной ответственностью, и всегда помнить, что результат не гарантирует 100 % выполнение ваших требований, ведь судья может вынести решение – несоответствующее желанию должника.

Если судья просит о возможности предоставления определенных доводов относительно несоизмеримости размера штрафов, необходимо быть в боевой готовности и браться за доказательство на примере других крупных банков. Для этого потребуются документы с печатями банковских организаций.

Три основных способа снижения штрафных санкций

Неустойка по кредиту, может иметь устное ходатайство о снижении тарифов на нее. Это просьба озвучивается в устной форме.

Письменное прошение, оформляется на случай отсутствия должника на судебном заседании или по личной просьбе господина судьи. В такого рода форме необходимо указать, название суда и от кого подано ходатайство.

Так же необходимо написать на основании какого законодательного акта, составлено данное прошение. Обязательно в документе имеет место указание процента, на которое планируется снижение. Данное заявление необходимо передать в канцелярию суда.

Возражение на иск

Каждый человек, оказавшийся в такой ситуации, имеет право подать возражение на исковое заявление банковской организации.

В котором следует написать главную причину неплатежеспособности, с конкретным ее указанием (увольнение с места работы, резкое ухудшение финансовой стабильности, появление ребенка, плохое здоровье и. т.д.)

В дальнейшем, нужно приложить все копии прошений, которые связанные с реструктуризацией кредитных средств и отказ банка ее предоставлять.

Само заявление на реструктуризацию пишется для того чтобы убить двух зайцев: или банк пойдет на встречу и предоставит услугу или заявление с отказом пойдет в суд для возражения на исковое заявление.

https://www.youtube.com/watch?v=gr5bAdmeZHM

В заявлении необходимо указать причину несогласия и ее обосновать и дать понять, что отказ платить неустойку связан только с завышенными ее тарифами.

На практике банки специально затягивают иск для подачи, для увеличения размера штрафных санкций. Если в заявлении на возражение клиент указывает, что не против оплачивать неустойку. И обозначает просьбу о снижении по причине завышенных ставок, с согласием при уменьшении ее оплачивать.

В лучшем случае для клиента, попавшего в сложную жизненную ситуацию, будет добровольное соглашение с банком.

Но если, все же дело дошло до суда — знание законодательных актов и грамотное составление возражения смогут уменьшить финансовое давление банка перед заемщиком.

Видео:Просрочки по кредитам. Начисляются пени, штрафы и неустойкиСкачать

Неустойка по кредиту

Сложно встретить человека, который никогда не пользовался кредитом. Граждане обращаются в банк, чтобы оформить кредит на покупку квартиры, дома или неотложных нужд. Заключая договор необходимо знать, что такое неустойка по кредиту и как она начисляется.

Неустойка и законодательство

При заключении кредитного договора все банки прописывают процент неустойки, который взимается с клиента, если тот нарушит условия договора. Необходимо знать, что в рамках закона неустойка – это фиксированная плата, которую заемщик обязан заплатить финансовой компании, за нарушение сроков оплаты.

Что касается ее размера, то она определяется исключительно нормами действующего закона, а именно 330 статьей Гражданского кодекса РФ.

Согласно данной статье банк имеет право взимать неустойку по кредиту:

- Ежедневно. В данном случае кредитор может каждый день начислять фиксированный процент от суммы задолженности. Чем больше срок неоплаты, тем выше сумма штрафных санкций.

- Одноразово. При таком виде просрочки финансовая компания начисляет просто фиксированный штраф, каждый раз, когда клиент не вносит оплату своевременно.

Избежать начисления штрафных санкций, даже в судебном порядке, к сожалению не получится. Стоит учитывать, что это законное право любого кредитора. Однако размер начисленных процентов всегда можно снизить. Как это сделать, будет рассмотрено ниже.

Размер штрафных санкций в российских банках

Как уже было сказано, кредитор может начислить неустойку за пропуск оплаты или каждый день, в виде фиксированного процента. В первом случае плата может составлять от 300 до нескольких тысяч рублей.

Такой метод, к примеру, использует Тинькофф банк.

Что касается второго варианта, то в рамках закона банк имеет право взимать плату в размере 1/360 ставки рефинансирования, которая действует на момент просрочки.

Получается, при ставке рефинансирования 7,25% банк может взимать ежедневно не более 0,19% от суммы просроченной задолженности. Также изучив закон можно отметить, что сумма начисленных процентов по невыплате кредита не должна превышать общего долга по договору. Если такое случилось, необходимо добиваться правосудия и отстаивать свои права.

Способы расчета

Любой заемщик, который принял решение оформить кредит, должен четко знать, как определяется размер неустойки. Как показывает практика, данная информация в кредитном соглашении прописывается. Изучив условия договора можно понять, что все расчеты происходят по простой формуле.

Согласно формуле необходимо перемножить три показателя:

| Сумма по договору | На практике расчет происходит не от общей суммы задолженности, а от размера ежемесячной оплаты по договору. К примеру, если долг по кредиту 500 000 рублей, а размер ежемесячного платежа 7 400 рублей, то процент будет взиматься именно с последнего значения. |

| Ставка в процентном соотношении | Это размер процентной ставки, которая взимается от суммы долга. Крупные банки работают в соответствии с законом и прописывают процент, который зависит от ставки рефинансирования. |

| Количество дней неоплаты | Это тот период времени, когда оплата не поступала. На практике финансовые компании формируют расчет ежедневно. |

Однако встречаются случаи, когда кредиторы нарушают условия и ставят свой процент, который значительно превышает законный предел. В данном случае условия должны быть прописаны в договоре или дополнительном соглашении.

Действия банка при просроченной задолженности

Важно понимать, что банк – это не благотворительный фонд, который выдает деньги всем желающим и готов вникать в проблемы, когда нечем вносить оплату. Рассмотрим действия банка, если клиент нарушает условия договора.

https://www.youtube.com/watch?v=JPWnbBodT7I

Действия кредитора:

| Уведомление по смс или e-mail | Первым делом сотрудник по сбору задолженности информирует клиента о нарушении сроков оплаты. Делается это путем направления сообщения на личный номер телефона или адрес электронной почты. |

| Звонок сотрудника | Дополнительно специалист банка совершает звонок должнику, чтобы:

|

| Установление обязательств | Если клиент отвечает на телефонный звонок специалиста банка, то в большинстве случаев устанавливаются сроки, в течение которых заемщик внесет оплату, с учетом начисленных процентов. |

| Передача дела коллекторам | Если клиент не отвечает на звонки сотрудников финансовой компании, то банку ничего не остается, как передать долг коллекторскому агентству. Сотрудники данных учреждений могут не только звонить, но и приходить домой. |

| Обращение в суд | Если в течение 90 дней клиент не выходит на контакт и отказывается вносить оплату, то банк передает дело в суд. При этом присутствие заемщика не требуется. |

На практике суд выносит решение вернуть долг с учетом процентов в течение 30 дней. Клиент в данном случае получает уведомление от судебного пристава, в котором указана сумма долга и реквизиты для погашения. Если долг не будет погашен, приставы могут прийти домой, с целью изъятия ценного имущества. Также заемщик должен понимать, что после такого получить новый кредит вряд ли получится.

Действия заемщика

Многие заемщики допускают большую ошибку, игнорируя сотрудников банка при нарушении сроков оплаты. Запомните – этого делать никогда не нужно. С сотрудником банка можно всегда договориться. Рассмотрим, как правильно должен вести себя заемщик, если нечем вносить оплату.

Действия заемщика:

| Обращение в банк | Если вы понимаете, что вносить оплату нечем, необходимо сразу обращаться в офис финансовой компании. При этом делать это необходимо до того момента, как наступит оплата ежемесячного взноса. |

| Предоставление документов | Обращаясь в банк при себе необходимо иметь паспорт, кредитный договор и официальное подтверждение нетрудоспособности (при наличии). |

| Написание просьбы | При наличии документов следует написать обращение на имя управляющего, в котором указать:

По итогам обращения у вас на руках должна остаться копия написанного документа, с отметкой о принятии. Это пригодится, если дело будет передано в суд. |

| Получение итогов рассмотрения обращения | Как правило, банк рассматривает обращение в течение 5 рабочих дней и предоставляет письменный ответ. |

| Оплата | Если банк предоставил рассрочку или кредитные каникулы, то стоит решить финансовый вопрос и внести оплату. Если финансовая компания отказала, то стоит подумать, как внести средства, чтобы сумма долга не возрастала. В любом случае вы всегда можете вносить оплату частями, чтобы банк не считал вас злостным неплательщиком. |

3 способа уменьшить размер штрафов и пени в суде

Если же вышло так, что дело передано в суд, необходимо знать, что размер начисленных штрафов и пеней можно уменьшить. При этом сделать это можно самостоятельно, не обращаясь к опытным юристам.

Устное ходатайство

Самой простой способ – это прибегнуть к устному ходатайству. Необходимо понимать, что данное понятие означает простую просьбу в суде. Получается, вам просто необходимо прийти на заседание и выступить с просьбой отмены части начисленных процентов.

Помимо этого вам необходимо будет указать причину, по которой вы не смогли вносить оплату. Как правило, суд встает на сторону заемщика, если нарушения возникли по причине болезни, потери работы или иных факторов, влекущие нарушение финансового благополучия.

Письменное ходатайство

Стоит отметить, что это наиболее распространенный вариант. Для этого необходимо будет подготовить документ, в котором прописать:

- название суда или участка

- сведения банка

- личные данные

- на сколько, в денежном выражении, считаете нужным уменьшить сумму начисленных процентов

К документу следует приложить паспорт и если есть официальные документы того, что нарушины условия по уважительной причине. Дополнительно можно написать заявление на отсрочку оплаты, в котором прописать точные сроки, в течение которых оплата будет гарантированно поступать.

Возражение на исковое заявление

Необходимо понимать, что возражение, по правилам, подается до момента судебного разбирательства. Право его составления наступает в том момент, когда заемщик получил от финансовой компании иск, в котором прописаны все штрафные санкции.

Такой же иск получит и судья, который будет заниматься вопросом, если заемщик не сможет или не захочет выполнить условия кредитора в поставленные сроки.

Дополнительно стоит отметить, что возражение составляется только в письменной форме и направлять его необходимо в адрес суда и истца, который занимается рассмотрением дела.

https://www.youtube.com/watch?v=tddN92VamD4

В документе обязательно указывается:

- с какой частью суммы вы не согласны

- сколько денег банк получил за все время действия договора

- какую сумму готовы перечислить на текущую дату

Главное – это сделать собственные расчеты, если необходимо доказать, что сумма штрафов была начислена с нарушениями, к примеру по завышенной ставке. В подобной ситуации лучше обратиться за помощью к опытному эксперту, который не только составит грамотно документ, но и поможет в суде. Не секрет, что половина успеха – это правильно составленное возражение на полученное исковое заявление.

https://www.youtube.com/watch?v=gr5bAdmeZHM

В завершение можно сказать, что перед подписанием договора следует все же читать условия договора. Особое внимание нужно уделять размеру неустойки. Владея всей информацией, вы сможете защитить свое финансовое благополучие и в спорной ситуации снизить переплату.

Офисы банков на карте

Last modified: 11.02.2019

Видео:Неустойка по кредиту, как снизить в суде в 2024 году?Скачать

Что такое неустойка — как правильно рассчитать неустойку по договору

Неустойка – страшное слово, преследующее не выполняющих обязательства по договору людей. Она может заметно опустошить кошелек и потрепать нервы. Давайте разберемся, когда и при каких условиях начисляется неустойка, какой она бывает и как ее снизить, если есть такая возможность.

Согласно ст. 330 Гражданского кодекса РФ, неустойка – это денежная сумма, определенная договором и обязательная к выплате в случае, если обязательство было не исполнено или исполнено некачественно. Выплачивать ее должен тот, кто тем или иным образом нарушил обязательства по договору.

Она характеризуется следующими особенностями:

- считается в виде денежного возмещения;

- может выплачиваться как штраф или пеня;

- начисляется, если обязательства нарушены;

- не снимает с провинившегося основную обязанность;

- поддается взысканию через суд.

Неустойка может быть взыскана только за сам факт нарушения договора, даже если это не повлекло никаких последствий для второй стороны, и даже если нарушение было минимальным и было сразу же устранено.

Зачем она нужна

Неустойка создает условия, в которых сторонам договора невыгодно нарушать взятые на себя обязательства. Она формирует дополнительный стимул для всех участников делать свою часть договора качественно и в срок.

По сути, неустойка – это дополнительная санкция за нарушение обязательства. Дополнительная потому, что помимо этого есть еще и основная – возмещение нанесенных убытков. То есть тот, кто пострадал по вине безответственного подрядчика или наглой компании, может получить какую-никакую выгоду поверх возврата недополученного/утраченного.

В каком виде начисляется

Неустойки бывают разные. Чаще всего используются только два вида – для простоты и удобства прописывания в договоре. Санкция может начисляться в таких вариантах:

- Твердая сумма (суть «штраф»). В договоре прописывается конкретная сумма за нарушение обязательств по договору. Например, 150 рублей за невыполнение одного из обязательств.

- Процент от неисполненного обязательства (суть «пеня»). Начисляется в % от суммы обязательств, которые не выполняет нарушитель. Например, 1% за каждый пропущенный день платежа.

- Повышенная оплата. В некоторых случаях цена услуги или товара с учетом нарушения просто вырастает для клиента. Например, если получатель посылки своевременно ее не забрал, чем нарушил условия, должен будет заплатить больше денег за хранение.

При этом важно помнить, что неустойка – это именно наказание за нарушение условий.

Поэтому путать, например, с процентной ставкой по кредиту ее не нужно – последняя является платой за пользование деньгами. И в случае просрочки кредита «капать» будут и проценты, и неустойка (если она указана в договоре).

Какой бывает неустойка

Этот тип санкции по отношению к нарушителям обязательств существует в нескольких видах. В зависимости от вида отличается не только степень законодательной регулируемости размера или порядка начисления, но и способы компенсации ущерба, связанного с невыполнением договора.

По видам

Существует два вида регулирования неустоек. В одном случае они прописаны в законе, в другом же – зависят только от желания заключающих договор.

- Законная. Размер неустойки установлен законом. Он может быть изменен, если обе стороны согласны на это. Например, следующие неустойки: за неоплату коммуналки (155 ЖК РФ), за алименты (115 СК РФ), «потребительские» (23, 28, 30, 31 закона «О защите прав потребителей») и дольщицкие (5, 6 закона «Об участии в долевом строительстве»).

- Договорная. Размер неустойки прописывается в договоре до его заключения. Может быть любым. Таковыми считаются любые не прописанные в законе взыскания. Вид не ограничен в размерах и зависит только от аппетитов заключающих договор людей.

Важно понимать, что договорные неустойки, несмотря на законодательное отсутствие ограничений, не могут быть слишком большими. Они должны быть адекватны нарушению договора. Если суммы или проценты завышены, то любой суд постарается снизить размер санкции, насколько сочтет нужным.

По способу компенсации

С точки зрения статьи 394 ГК РФ по возможности сочетания неустойки и возмещения убытков выделяется четыре вида:

- Зачетная. Засчитывается при возмещении ущерба и входит в него. Если ущерб составил 100 тысяч, а неустойка – 50 тысяч, то нарушитель должен заплатить 100 тысяч, чтобы все возместить.

- Штрафная. Позволяет требовать возмещения неустойки и ущерба в полном объёме. Если убытки составили 100 тысяч, а неустойка – 50 тысяч, то для возмещения и выплаты необходимо будет отдать пострадавшей стороне 150 тысяч.

- Альтернативная. Позволяет потерпевшей стороне выбрать, что именно она хочет взыскать – либо неустойку, либо убытки.

- Исключительная. Запрещает взыскание ущерба и убытков вообще. Потерпевший получает только неустойку и ни копейки больше.

Как правило, применяется зачетная неустойка. Она используется «по умолчанию». Иные формы возможны в том случае, если это прописано в договоре или законодательном акте.

Как рассчитать неустойку

Размер договорной неустойки в процентах указывается в договоре по доброй воле всех сторон и может быть какой угодно (в разумных пределах). Если процентная ставка не указана вообще, то она автоматически приравнивается к доле от учетной ставки ЦБ РФ (используется доля 1/300 за каждые сутки просрочки).

Размеры законной неустойки же прописаны в соответствующих нормативных актах. Например, за своевременно невыплаченные алименты нарушитель обязан дополнительно внести 0,1% от суммы долга за каждый пропущенный день.

https://www.youtube.com/watch?v=B-sfdfxbRlE

Расчет неустойки необходим, если применяется процент, а не твердая сумма. Во втором случае все понятно – достаточно умножить количество нарушений на сумму, прописанную в договоре. А для расчета пени применяется следующая формула:

Н = Сумма × Дни × %

где,Н – неустойка.

Дни – количество календарных дней, в которые были нарушены обязательства. Сумма – размер неисполненного нарушителем обязательства.

% — процентная ставка по неустойке, указанная договором или законодательным актом.

Допустим, условный Николай не заплатил бывшей жене Александре алименты на сумму 15000 рублей. Он просрочил платеж на 32 дня. Согласно статье 115 Семейного Кодекса, за каждый просроченный день он должен выплатить неустойку в размере 0,1% от суммы. Следовательно, считаем, какую же неустойку накопил себе Николай:

Н = 15 000 × 32 × 0,1% = 495 рублей

Следовательно, наш Николай должен будет возместить еще и накапавшие проценты за свое нарушение.

Можно ли уменьшить неустойку?

Слишком высокая договорная неустойка в соотношении к обязательствам может стать поводом для ее уменьшения. Можно снизить ее согласно статье 333 ГК РФ, если размер неадекватен ущербу.

Например, бесполезно указывать в договоре о займе соседу 500 рублей штраф размером 2 500 рублей за невозврат в срок или пеню 5% в сутки – их, естественно, в суде признают неадекватными и срежут до минимума.

Но только при условии, что сосед возмутится такой неустойке и будет ходатайствовать о ее снижении. Без ходатайства со стороны ответчика суд не будет разбираться, насколько велики санкции.

Наличие ходатайства еще не означает, что суд признает неустойку не соответствующей размеру нарушения и обязательно ее снизит. При анализе ее размера он будет смотреть на несколько параметров дела, включая сумму, срок и прочие обстоятельства. И чем меньше неустойка по отношению к сумме обязательства – тем ниже шанс, что ее снизят.

Чтобы повысить вероятность уменьшения суммы, должник может ссылаться на некоторые аргументы, оправдывающие его или делающие заметными слишком большую выгоду истца:

- маленький период просрочки;

- вина истца (если она есть);

- слишком высокий процент по отношению к доле ставки ЦБ РФ;

- отсутствие убытков у истца;

- наличие уважительных причин (например, форс-мажорные обстоятельства);

- увеличенный размер неустойки в соотношении с договорами на аналогичных условиях;

- сумма санкций уже подбирается к размеру основного обязательства, или даже превысила ее;

- обязательство выражено не в деньгах;

- ответственность сторон несбалансированная – ответчик находится в худших условиях, чем истец.

Но даже при совокупности всех этих факторов суд может встать на сторону истца. Поэтому мы рекомендуем пообщаться с юристом на тему снижения неустойки, чтобы найти наиболее выгодную стратегию.

Что нужно, чтобы взыскать неустойку через суд

Чтобы потребовать уплату санкций через суд, необходимо подготовить соответствующие документы и посоветоваться с юристом, чтобы правильно составить иск. Но можно сделать это и самостоятельно. Хотя в таком случае возрастает шанс на отказ или снижение неустойки.

Направление претензии

Прежде чем отправляться непосредственно в суд, очень желательно составить досудебную претензию и направить ее нарушителю для урегулирования конфликта в добровольном порядке. Это свидетельствует о добросовестности истца и, в свою очередь, о нежелании ответчика идти на контакт. Мы рекомендуем при написании документа использовать образцы, чтобы не наделать ошибок.

В претензии, помимо прочего, необходимо провести расчет неустойки и указать конечную сумму, которую вы хотите получить.

Претензию нужно направлять заказным письмом с описью вложения либо передавать лично в руки. В таком случае необходимо сделать копию претензии и заставить потенциального ответчика поставить дату принятия и расписаться на ней в знак того, что он принял документ. Копию надо оставить у себя.

https://www.youtube.com/watch?v=5Hg4biJlUnw

На рассмотрение досудебной претензии дается 14 дней. Если за этот срок нарушитель договора никак не отреагировал на претензию или отказал в ваших требованиях, то можно отправляться в суд.

Куда подавать иск

Согласно общим правилам, необходимо подавать иск в суд по месту нахождения ответчика. То есть в то учреждение, к которому относится адрес проживания нарушителя или юридический адрес фирмы, нарушившей обязательство.

Если договор был заключен между двумя физическими лицами, то исковое заявление необходимо подавать в мировой либо районный суд.

В случае, когда договор заключался с каким-либо предприятием или фирмой, и именно она выступила в качестве нарушителя обязательств, то иск нужно подавать уже в арбитражный суд.

Исковое заявление и приложения к нему

При составлении искового заявления можно воспользоваться различными формами, которые уже выложены в сети. Они позволят сориентироваться, что и как именно писать. иска примерно соответствует содержанию досудебной претензии. Но в ней нужно также обязательно указать:

- наименование суда;

- ФИО, адрес регистрации и контактный телефон истца;

- ФИО, адрес регистрации и контактный телефон ответчика (либо наименование, если это фирма);

- размер неустойки на дату подачи иска;

- суть требований (выплата неустойки, возмещение ущерба и так далее).

К исковому заявлению нужно приложить документы. В конце самого заявления нужно указать состав пакета документов. Что в нем должно быть:

- Квитанция об уплате пошлины.

- Расчет взыскиваемой суммы с указанием, откуда какие цифры взялись.

- Копия иска с приложениями.

После этого иск отправляется по почте заказным письмом с описью вложения. Или приносится лично в канцелярию суда. В таком случае необходимо попросить у принимающей стороны проставить отметку о принятии иска еще и на копию.

А что дальше?

После того, как иск приняли в суде, у него есть пять рабочих дней, чтобы начать судопроизводство по нему. Истцу должны быть высланы дата и время судебного заседания. Дополнительно об этом известит еще и повестка либо звонок по телефону.

Желательно контролировать процесс и ждать. Если спустя 10 рабочих дней вы не получили никакой информации – свяжитесь с канцелярией и уточните дату заседания.

Видео:Как в суде снизить неустойку за неоплату кредита?Скачать

Что такое неустойка по кредиту?

В современном мире активно развиваются промышленность, производство, сельское хозяйство, строительство. Следствием этого является активное пользование кредитами.

Но при оформлении разных займов часто возникают неуплаты и задержки. В таких ситуациях банк прибегает в штрафным санкциям.

В частности, мы разберем, что такое неустойка по кредиту и какое отношение она имеет к пени или иным взысканиям.

Что такое кредит?

Кредит представляет собой экономические отношения, при которых одна из сторон не возвращает немедленно полученные от другой стороны деньги или другие ресурсы, но обещает предоставить оплату или вернуть ресурсы в будущем.

Другими словами это юридическое оформление экономического обязательства между сторонами.

Причем такое оформление делается под проценты. Безвозмездное кредитование – это уже дарение или нечто иное.

Что такое неустойка?

Часто случается так, что большинство людей, которые оформили кредит, осуществляют свои платежи с опозданием по разным причинам.

В этом случае сумма, которую клиент должен уплатить финансовому учреждению в случае неисполнения обязательств называется неустойкой. Ее размер регулируется условиями договора о предоставлении заемных средств или Законом.

Причем, такой вид наказания должников есть во всех сферах бизнеса. И сама неустойка может быть в виде не только денег, но и дополнительных обязательств или товаров.

Виды неустойки

Существует много разновидностей неустоек. Таковыми являются пени и штрафы. Пени представляют собой неустойку, при которой существует процентная ставка за каждый день просрочки.

https://www.youtube.com/watch?v=Fn7YO2_aXqg

Начисления производятся от аннуитетного платежа либо суммы остатка долга.

Аннуитетный платеж — это вариант ежемесячного платежа по кредиту, при котором размер ежемесячного платежа остается постоянным на всем периоде кредитования и не меняется.

При начислении пени не учитываются проценты за пользование кредитными средствами. Сумма взимается за каждый день просрочки. Для расчета пени при кредите используется формула следующего вида: Пе = Сд х Дп х Пр/100, где:

- Пе – величина пени;

- Сд – сумма просроченной задолженности;

- Дп – длительность периода просрочки;

- Пр – процентная ставка.

Порядок его взыскания определяют договорные условия. Кредитодатель может назначить одноразовую санкцию или ее прогрессивную форму с увеличением размера суммы.

Прогрессивная форма санкции устанавливается при нарушении графика более одного раза.

Следующий вид неустойки — это штраф. Он представляет собой фиксированную сумму. Штраф начисляется в виде процента от нарушенного обязательства или фиксированной суммы.

Он накладывается в тех случаях, когда клиенты опаздывают с оплатой платежа и бывают просрочки. Если у клиента изменились персональные данные, и он вовремя не сообщил об этом путем предоставления своих документов, тоже накладывается штраф.

Отсутствие официального подтверждения текущих доходов также могут быть причиной наложения этого вида неустойки.

Неустойка по кредиту в Беларуси

Неустойкой по кредиту в Беларуси является определенная законодательством или договором денежная сумма, которую должник обязан уплатить кредитору, если иное не предусмотрено законодательными актами, в случае неисполнения или не верного выполнения обязательства, в частности в случае просрочки исполнения.

Причем, там данный термин используется весьма часто. Иные синонимы втречаются редко. Именно поэтоум многие теряются, рассматривая условия кредитования в бланках данной республики.

Функции неустойки по кредиту

В зависимости от норм закона и усмотрения сторон при заключении договора можно выделить разные функции неустоек.

Например, основной функцией этого взыскания считается обеспечительная функция. Ее роль заключается в обеспечении надлежащего исполнения обязательства. Также она направлена на то, чтобы не допускались нарушения.

Следующая функция — это компенсационная. Ее суть в том, что при возникновении нарушений обязательства потерпевшая сторона может возместить понесенные неблагоприятные последствия.

Карателья функция заключается в том, что сторона, которая допустила нарушение обязательства, несет ответственность в виде дополнительных расходов по уплате неустойки.

Неустойки по кредитам в отечественных банках. Примеры

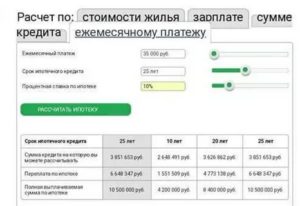

Если посмотреть на российские банки, то мы увидим, что Сбербанк устанавливает плату за нарушение обязательств в размере 0,5% в день от суммы просроченной задолженности. То есть, за 40 дней просрочки взимается плата в размере 2 342,5 рублей.

Альфа-Банк взимает 2% в день от суммы просроченной задолженности. Таким образом, если пропустить 2 плановых платежа и при общем сроке просрочки в 40 дней, нужно будет заплатить сумму в размере 9 370 рублей (фактически – еще один плановый платеж).

ВТБ 24 взимает 0,6% в день от суммы просроченной задолженности. Следовательно, задержка в 40 дней будет равна 2 811 рублям.

Неустойка и пени это одно и то же?

Многие считают эти понятия синонимами, но это не совсем так. Пени представляют собой:

- — вид санкций, который применяется при нарушении стороной принятых по правовому договору обязательств исполнить те или иные действия;

- — платеж, который начисляется на текущий момент времени, изменяющийся или увеличивающийся при увеличении срока;

- -денежную санкцию, рассчитываемую в процентном соотношении к сумме долга, неисполненного обязательства, иного объема, определяемого законом или соглашением (в том числе в виде пункта договора);

- — выплату, размер которой исчисляется в календарных днях (процент начисляется за каждый день, начиная с первого дня после истечения срока, отведенного на выполнение обязанности).

А вот неустойка бывает часто фиксированной. Это скорее компенсация затрат второй стороны, чем именно наказание.

https://www.youtube.com/watch?v=0YaT_03N4BA

Но часто даже в деловых договорах оба такие термина ставят на одну доску. Поэтому можно отметить, что понятия эти разные, но их воспринимают одинаково.

Таким образом

Пеня есть один из видов неустойки. Следовательно, в кредитовании понятие неустойки и пени одно и то же. Отличие том, что такое неустойка по кредиту можно объяснить более широко.

В него многие включают и пеню, признаки которой закреплены как судебной практикой, так и обычаями делового оборота.

Термин «неустойка» в русских банках мало применяется. Это скорее разговорное понятие. Но вот во многих странах СНГ, например в Беларуси, в каждом документе вы сможете встретить подобное слово.

В дополнение темы:

Насколько законны штрафы по кредитам?

Как взыскать неустойку по алиментам?

Пеня по кредиту больше основного долга. Что делать?

Задать вопрос о кредитах нашим специалистам!

📹 Видео

Как снизить неустойку по кредиту. Расторжение кредитного договораСкачать

Снижение неустойки по кредитам. Как снизить неустойку, которую требует банк?Скачать

✓ Как Снизить Неустойку В Суде | Ходатайство о снижении неустойки по кредитуСкачать

Снижение неустойки по кредиту в суде. Краткая инструкцияСкачать

Можно ли снизить неустойку по кредиту в 2024 году?Скачать

СБЕР-ПРОБЛЕМЫ // НЕУСТОЙКА ПО ИПОТЕКИСкачать

Платежи за просрочку кредита не могут быть выше законной неустойки. Закон и ПорядокСкачать

Как списать неустойку по кредиту, не плачу кредит!Скачать

2.1. НеустойкаСкачать

Что такое неустойка? Виды неустойки.Скачать

Что такое неустойка, штраф, пени ?Скачать

ДОЛЖНИКАМ НА ЗАМЕТКУ! Проценты на кредит после решения суда! "Хитрая" 319 статья ГК РФ!Скачать

Какой предельный размер неустойки может быть в потребительском кредите?Скачать

Как снизить проценты и неустойку по кредиту? Или добиться отказа по иску банка.Скачать

С ТРЕБОВАНИЕМ ОБ УМЕНЬШЕНИИ НЕУСТОЙКИ ПО КРЕДИТУ ПО СТ. 333 ГК МОЖНО ОБРАТИТЬСЯ И БЕЗ ИСКА БАНКАСкачать

Как начисляются пени и штрафы по кредитному договоруСкачать