Здравствуйте! Сегодня мы раскроем вам всю суть банка-эквайера. Что это такое, как он работает и что нужно знать, перед тем как подключить услугу эквайринга.

- Как работает банк-эквайер и что это такое

- Суть работы эквайера

- С какими платежными системами работает банк-эквайер

- Какое оборудование предоставляет

- Банк-эквайер и банк-эмитент: в чем отличия

- Сколько процентов эквайер платит эмитенту

- ТОП банков-эквайеров в России

- Документация для заключения договора

- Как выбрать банк-эквайер

- Банк-эквайер, комиссии банка эквайера

- Банк-эмитент и банк-эквайер: замыкающие звенья одной цепи

- Суть эквайринга на примерах

- Банк-эквайер: начало деятельности

- Какое оборудование предоставляет банк-эквайер?

- Банк-эквайер: что это такое простыми словами, функции, как выбрать

- Что такое эквайринг?

- Какие функции берет на себя банк-эквайер

- Виды эквайринга

- Как банк-эквайер проводит операцию

- Банк-эквайер: что это означает, функции, виды эквайринга

- Что такое эквайринг

- Главные функции банка-эквайера

- Как правильно подобрать банк-эквайер

- Как банк-эквайер проводит операции

- Банк-эквайер: что это такое простыми словами, ТОП-10 в России

- Что такое Банк-эквайер

- Функции и принцип работы

- Авторизация карты

- Обработка запроса по банковской карте

- Порядок перевода денег торгово-сервисному предприятию

- Обработка документов по операциям, выполняемым с картами

- Требования к банкам-эквайерам

- Рекомендации по выбору банка

- ТОП-10 банков-эквайеров в России

- 📺 Видео

Как работает банк-эквайер и что это такое

Под термином «эквайер» понимается банковское учреждение, которое организует автоматизированные точки по приему пластиковых банковских карточек. Для этого применяются банкоматы и терминалы оплаты. Но в функциональность такого банка входит не только установка терминалов.

Рассмотрим подробнее.

Функции:

- Осуществление авторизации карточки;

- Процедура обработки всех поступающих платежей;

- Гарантированный перевод денежных средств на расчетный счет магазина, в котором вы приобрели товар;

- Обработка электронной и бумажной документации, которая подтверждает, что сделка была проведена с использованием банковской карты.

Какие виды эквайринга предоставляет:

- Торговый эквайринг;

- Мобильный эквайринг;

- Интернет-эквайринг.

Требования к банку-эквайеру

Для того чтобы предоставлять такую услугу, как эквайринг, банковская организация должна соответствовать ряду требований:

- обладать лицензией;

- организовать процесс безналичных платежей;

- обладать собственным процессинговым центром;

- иметь возможность обеспечить бесперебойную работу оборудования.

Суть работы эквайера

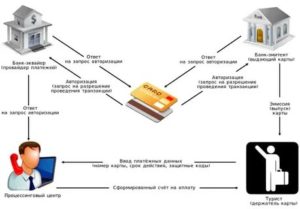

Банк-эквайер осуществляет работу с карточками других банков по определенной системе. Она состоит из нескольких этапов. Как только ваша карточка будет авторизована, и операция осуществлена, банк через платежную систему переведет деньги из банка, выпустившего вашу карту, в магазин/ресторан/салон красоты и так далее.

Дальнейшие расчеты между эквайером и эмитентом (банком, выпустившим карту) будет осуществлять расчетный банк, в котором есть счета у обоих банков. Если банковская организация одна и та же, процесс расчетов становится гораздо проще. Сразу отметим, что данная схема не затрагивает вас, как держателя карты, и расходов с вашей стороны не будет.

С какими платежными системами работает банк-эквайер

Платежная система — это сервис, который несет ответственность за перевод ваших средств между счетами.

Каждая банковская организация взаимодействует с несколькими системами, что бывает очень важно для процесса распознавания карточек. Чем шире перечень платежных систем, тем больше клиентская база у конкретного банка. Самые распространенные системы:

Если же осуществляется сотрудничество с представителями других государств, используются системы:

- American Express;

- JCB;

- Diners club.

А также в настоящее время популярны платежные системы, разработанные в РФ:

Кроме того, начала действовать межрегиональная платежная система (МИР), которая пока имеет ограниченное распространение.

Какое оборудование предоставляет

Именно от оборудования зависит не только скорость осуществления операций, но и безопасность процесса безналичной оплаты.

Эквайеры могут предоставлять:

- POS-терминал/POS-систему — это аппараты, которые используются для считывания данных с банковских карт, для учета количества продаж.

- PinPad — панель, благодаря которой считываются данные карт. А также она применяется для ввода пин-кода.

- Кассовый аппарат — выдает кассовый чек.

- Процессинговый центр — обеспечивает полноценное функционирование системы платежей.

- Импринтер — устройство, которое предназначено для снятия оттиска с банковской карты вашего клиента.

Банк-эквайер и банк-эмитент: в чем отличия

Обе банковские организации являются составляющими процесса работы с банковской картой. Разница между ними есть и состоит она в следующем:

- эмитент выпустил вашу карточку;

- эквайер предоставил банкомат или терминал для ее обслуживания.

Рассмотрим несколько ситуаций, чтобы функции данных организаций продемонстрировать наглядно.

- Операция по снятию наличных через банкомат

Если вы держатель карты Сбербанка и наличные снимаете через его же банкомат, то эмитентом и эквайером будет Сбербанк. В том случае, если вы берете карточку и снимаете средства с нее в банкомате ВТБ — 24, Сбербанк по-прежнему будет эмитентом, а ВТБ — эквайером.

https://www.youtube.com/watch?v=1ZPhXCwceZU

Как только вы вставите карточку в банкомат и совершите операцию, эквайер отправит запрос эмитенту на проведение операции. Если разрешение поступает, деньги вы снимете, если разрешения не будет — появится чек, на котором указана причина отказа.

- Оплата товаров в обычном магазине

Суть операции не меняется: эквайер запрашивает у эмитента разрешение, чтобы провести операцию. Процессинговый центр в данном случае занимается получением, расшифровкой и пересылкой информации.

В этом случае эквайер — банковская организация, которая занимается обслуживанием сайта. Отличий в процедуре оплаты практически нет.

Сколько процентов эквайер платит эмитенту

Если вы не клиент банковской организации, а только пользуетесь ее услугами, комиссия устанавливается по тарифам банка-эмитента. А эмитент, в свою очередь, рассчитывается с эквайером.

Комиссия взимается по причине того, что эквайер тратит на поведение эквайринга денежные средства и производственные мощности.

ТОП банков-эквайеров в России

| Банк | Стоимость оборудования | Комиссия | Условия |

| Сбербанк | Устанавливается в индивидуальном порядке | до 2,5% | Подключение — бесплатно;Скрытых комиссий нет;Открывать счет — необязательно. |

| Райффайзенбанк | Устанавливается в индивидуальном порядке | от 2,29% | Установка оборудования — бесплатно;Тех. поддержка — круглосуточно;Дополнительные гарантии безопасности операций. |

| Альфа-Банк | Устанавливается в индивидуальном порядке | 1 — 2,1% | Возможность выбрать валюту для расчетов;Высокая точность предотвращения мошеннических действий. |

| Тинькофф | Оговаривается индивидуально | 1,79 — 2,69% | Оперативное рассмотрение заявки;Возможность создания автоплатежа;Возможность блокировки средств на карте клиента. |

| Модульбанк | от 1 700 р./месяцот 16 300 руб./при единовременной оплате | 1 — 2,3% | Возможность оплаты оборудования в кредит;Обязательно открытие РС;Подключение в течение 1 рабочего дня. |

| Открытие | По соглашению с клиентом | Рассчитывается индивидуально | Комиссия за зачисление средств не взимается;Максимальный уровень безопасности платежей;Индивидуальный подход при расчете комиссии и стоимости оборудования. |

| Россельхозбанк | Зависит от покупательского потока | Зависит от получаемой выручки | Предоставляется терминал + расходники + настройка;Осуществляется обучение персонала;Возможность подачи заявки на подключение в режиме онлайн. |

| ВТБ | от 7990 до 41 500 р. | от 1,8 до 2,5% | Бесплатное предоставление оборудования;Круглосуточная служба поддержки;Обучение персонала работе с оборудованием и картами. |

| Точка | от 12 000 р./либо в рассрочку на 1 год | 1,65 — 2,2% | Покупать терминал сразу необязательно;Деньги поступают на счет в течение суток;Обеспечительный взнос не нужен. |

| Промсвязьбанк | Устанавливается в индивидуальном порядке | 1,89% | Выезд специалиста — бесплатно;Зачисление средств в текущий операционный день;Сниженная комиссия для продуктовых магазинов и АЗС. |

Уточним, что всю информацию вы можете получить на официальном сайте банковских организаций либо у консультантов банка. Кроме того, рассмотренные нами банки обладают высоким рейтингом доверия клиентов.

Документация для заключения договора

Стандартный набор включает в себя:

- выписку из ЕГРИП /ЕГРЮЛ;

- ИНН;

- учредительные документы;

- карточку с образцами подписей;

- решение о назначении руководителя и гл. бухгалтера;

- справку об открытии счета либо копию договора об РКО;

- лицензию на вашу деятельность (если того требует законодательство);

- дополнительную документацию по требованию банка.

Как выбрать банк-эквайер

Прежде чем выбрать эквайер, обратите внимание на некоторые важные моменты:

- Насколько надежное оборудование предоставляет банковская организация.

- Какой вид связи используется для соединения с банком (от этого напрямую зависит скорость выполнения каждой операции).

- Уточните, с какими платежными системами банковская организация взаимодействует.

- Внимательно изучите каждый пункт договора, чтобы избежать неприятных сюрпризов.

- Выясните, оказывается ли круглосуточно техническая поддержка.

- Ознакомьтесь со списком дополнительных услуг.

- Оцените, насколько выгодны финансовые условия обслуживания в конкретном банке.

- Разумно оцените свои затраты на оборудование и поддержание бесперебойной работы системы.

- Сравните тарифы на эквайринг в разных банковских учреждениях.

(1 5,00 из 5)

Видео:Эквайринг: что это такое и как работает интернет-эквайринг, мобильный и торговый эквайрингСкачать

Банк-эквайер, комиссии банка эквайера

Банк-эквайер — финансовое учреждение, занимающееся организацией точек приёма пластиковых банковских карт с помощью банкоматов и терминалов.

Он выполняет такие функции: — перечисляет на расчётный счёт получателя денежные средств за товары и услуги, оплаченные картой; — обрабатывает запросы на авторизацию карточки; — выполняет приём, сортировку и пересылку документов, подтверждающих совершение операций с картами;

— рассылает стоп-листы с перечнем карт, по которым операции приостановлены.

- Комиссии банка эквайера

- С какими платежными системами работает банк-эквайер?

- Банк-эмитент и банк-эквайер: замыкающие звенья одной цепи

- Функции банка-эквайера

- Суть эквайринга на примерах

- Банк-эквайер: начало деятельности

- Выбор банка-эквайера

- Какое оборудование предоставляет банк-эквайер?

Финансовая организация одновременно может выполнять функции эквайера и эмитента карт. Решение технических вопросов может быть передано специализированным процессинговым центрам.

https://www.youtube.com/watch?v=scEGEsvt_us

За свои услуги банки эквайеры получают вознаграждение. Обычно устанавливаются либо фиксированные суммы оплаты за совершение каждой операции, либо финансовое учреждение получает процент от суммы оплаты, выполненной с помощью карты.

В некоторых случаях применяются комбинированные тарифы, содержащие фиксированную составляющую оплаты и определенный процент от перечисленных сумм. При совершении некоторых видов операций, могут одновременно взиматься комиссии банка эквайера и банка эмитента.

Тарифы на совершение операций с картами у разных финансовых организаций эквайеров существенно отличаются.

Банк-эквайлер – уполномоченный банк, организующий пункты приема пластиковых карт, осуществляющий полноценный комплекс операций: обслуживание расчетов, платежей банковскими картами в установленных терминалах, банкоматах.

С какими платежными системами работает банк-эквайер?Процессинговый центр, расчетный банк, банк-эмитент, эквайлер в совокупности предоставляют возможность клиентам выполнять расчеты через банковские карты по действующим нормативам, правилам, технологическим схемам, которые определяют, регулируют порядок обслуживания карточек.

Взаимоотношения, возникающие при расчетных операциях всех юридических лиц, формируют систему единых платежей.

В России банки-эквайлеры взаимодействуют через международные системы «Visa», «MasterCard», реже с сетью «Золотая корона», «Сберкарт», хотя в большинстве районов они составляют весомую долю рынка операций по карточкам.

Обслуживание транзакций выполняется в онлайн режиме.

Некоторые точки обслуживания сохранили функцию авторизации карт с помощью телефонной связи как резервный способ, гарантирующий стабильную работу с клиентами в моменты технологических неполадок в процессинговых системах эквайера.

Банк-эмитент и банк-эквайер: замыкающие звенья одной цепи

Банк-эмитент и банк-эквайер: замыкающие звенья одной цепи – единой, эффективной системы платежных пластиковых карт.

Банк-эмитент выпускает карточки, обеспечивает сопутствующие технические, персональные, другие их характеристики, выдает готовый продукт клиенту под роспись.

Банк-эквайлер осуществляет полноценный спектр расчетных операций через обозначенные карты путем перевода денег из банка, выпустившего «пластик», в пункт обслуживания.

Выполнение эмитентами своих функций задействует эквайеров для осуществления расчетных процессов с эмитентами. Оперативное, продуктивное проведение взаиморасчетов эквайеров с эмитентами обеспечивается специализированным расчетным банком, где они открывают корреспондентские счета. В 2012 году в РФ эквайринг осуществляли больше 610 кредитных учреждений.

Эквайер обеспечивает эффективное взаимодействие с точками, обслуживающими карты. Функции банка-эквайера: реализация запросов авторизации, перевод средств на счета реализаторов за услуги, продукцию, оплаченные банковскими картами. Также банковская организация принимает, обрабатывает, пересылает бумажные, электронные документы, фиксирующие факт совершения сделок через карты.

В функции банка входит составление, распространение стоп-листов, отражающих список карточек, по которым выполнение операций приостановлено ввиду различных причин.

Эквайлер вправе совмещать осуществление собственных функций с действиями эмитента карт. Вопросы технического плана может передавать процессинговым специализированным центрам.

Эквайринг пластиковых карт в регионах РФ вправе осуществлять исключительно кредитные организации-резиденты.

Суть эквайринга на примерах

Суть эквайринга – предоставление услуг обработки платежей для сервисных предприятий и задействованных в торговле, что позволяет продавцам предоставлять клиентам возможность оплачивать заказы карточками.

Для этого банк оснащает пункты приема платежей специальной техникой, адаптирует к ней кассовые аппараты, предлагает различные методы авторизации пластиковых карт.

Осуществляя эквайринг, банк выполняет инкассацию платежных бумаг, перечисляет поступившие деньги на счета гостиниц, магазинов, ресторанов – предприятий, за чьи услуги, продукцию клиенты расплачивались картами.

https://www.youtube.com/watch?v=XBe2XtviAUw

Суть эквайринга на примерах: при оплате товара картой в магазине кассир вставляет ее в терминал, вводит сумму покупки, предлагает держателю карты ввести пин-код, нажать клавишу «ввода».

В результате сервер эквайера обрабатывает и передает запрос на сервер используемой платежной системы с просьбой авторизации операции. ПС направляет запрос на подтверждение авторизации в банк-эмитент данной карты. Если авторизация подтверждена, система выдаст соответствующий ответ.

На терминале кассир увидит надпись о благополучном выполнении операции. После чего печатается чек в автоматическом режиме с указанием полной информации.

Банк-эквайер: начало деятельности

Автоматизация, расширение спектра банковских операций, широкое использование ЭВМ обусловили возникновение инновационных методов погашения долга через электронные системы.

Внедрение электронных денег, разработка компьютерных систем, электронных устройств для учета, обработки расчетных операций банков, позволили перейти банковской системе на новый уровень денежного обращения, который характеризуется созданием пластиковых карт.

Банк-эквайлер: начало деятельности – 1992 год.

Создание банков-эквайлеров стало результатом разработки собственной системы обработки расчетных операций по международным картам MasterCard, VISA с помощью банков-участников платежных мировых систем.

Масштаб услуг эквайринга в современной России стремительно расширяется естественным путем за счет развития малого, среднего бизнеса, стимулирующих деятельность банков-эквайлеров.

Выбор банка-эквайера волнует отечественных потребителей, предпринимателей, осуществляющих безналичные расчеты через пластиковые карты. Должен зависеть от особенностей, масштаба бизнеса, критериев, органично подходящих под условия функционирования предприятия. Наличие собственного процессингового центра позволяет повысить качество предлагаемых услуг эквайером, снизить стоимость его услуг.

Большинство банков практикуют установку стационарных, мобильных POS-терминалов, предлагают безакцептные взаиморасчеты, программы лояльности, интернет-эквайринг, выписки по почте, устраивают тренинги относительно техники продаж, для расчетных операций используют связь Dial-Up, GSM, WiFi. Перед заключением контракта следует изучить размер комиссионных, стоимость аренды оборудования, иные особенности взаимодействия.

Какое оборудование предоставляет банк-эквайер?

Эквайринг обеспечивает наличие специального оборудования, использование ПО, позволяющего выполнять цепочку операций-сообщений между разными организациями с высокой скоростью и степенью защиты.

Основной мозг эквайринга – процессионговый центр – отвечает за обработку информации по карте, проверяет наличие достаточной для оплаты суммы, проверяет и выполняет связь между магазином и сервером банка, учитывая возможности по счету клиента.

Тариф на эквайринг минимален при наличии собственного ПЦ.

Основное оборудование насчитывает импринтер и POS-терминал. Импринтер используют не часто ввиду дороговизны, он необходим для формирования платежных документов – слипов.

Электронные POS-терминалы (в переводе — точка продажи) — более удобный и недорогой инструмент, позволяющий считывать информацию с карточки и проводить авторизацию запроса на списание средств со счета. Терминалы устанавливают на каждую кассу обслуживания, переносные устройства используют для выдачи чеков при доставке покупки курьерской службой.

Чтение данных происходит через магнитную полосу и/или чип. Какое оборудование предоставляет банк-эквайер, зависит от типа производимых операций, сложности, конфиденциальности, функционала.

Редко прибегают к использованию очень дорогого кассового решения, позволяющего выполнять шифровку информации с карт, имеющего дополнительный функционал, включая печать. PinPad панелька для ввода кода от карты подключается к POS-терминалу или другому выбранному устройству. Оборудование контролируется операторами, что исключает риск мошенничества с картами.

Совет от Сравни.ру: Для выбора наиболее выгодных условий при выполнении операций с картами, стоит сравнить условия разных банков эквайеров.

Видео:Эквайринг: что это такое и как работает торговый эквайрингСкачать

Банк-эквайер: что это такое простыми словами, функции, как выбрать

Банк-эквайер — это финансовая организация, которая оказывает предпринимателю или компании услуги эквайринга. Она предоставляет оборудование и программное обеспечение, оказывает техническую поддержку и сами транзакции.

Специалист Бробанк.ру поможет вам разобраться, кто такой банк-эквайер. Какую важную услугу для компаний и предпринимателей он оказывает, на что обратить внимание при выборе эквайера. Что собой вообще представляет услуга эквайринга, какие ее виды присутствуют на рынке.

Что такое эквайринг?

Если рассматривать что такое банк-эквайер, то для начала нужно разобраться с самим эквайрингом. Это услуга, которая оказывается банками представителям бизнеса. После ее подключения ИП или компания может принимать от населения оплату банковскими картами. Это очень востребованная опция для бизнеса, которая серьезно повышает продажи.

Банк-эквайер полностью сопровождает услуги и берет за это комиссионные — определенный процент от совершенного платежа. В операциях по проведению платежа с банковской карты присутствует еще один участник — банк-эмитент.

Это организация, которая выпустила и обслуживает карточку покупателя. В момент совершения оплаты эквайер и эмитент обмениваются информацией, только после этого покупатель видит на экране терминала «Одобрено».

Обмен сведениями занимает несколько секунд.

Какие функции берет на себя банк-эквайер

Банк-эквайер — это фактически поставщик услуги. Он оказывает ее комплексно. То есть предприниматель может подать заявку на подключение эквайринга, и за 2-3 дня банк выполнит подключение, клиент сможет принимать оплату с карт.

Основные функции эквайера:

- предоставление оборудования или программного обеспечения для совершения платежных операций. Оборудование может даваться в аренду или продаваться. Некоторые банки позволяют клиентам с большими оборотами пользоваться терминалами бесплатно;

- техническая поддержка клиента, установка оборудования на торговую точку. Если возникают какие-то неполадки или вопросы относительно услуги, эквайер оперативно их решает;

- обеспечение самой транзакции;

- ведение документооборота.

Если клиент получает расчетно-кассовые услуги в каком-то банке, то оптимальный вариант — выбрать именно эту организацию в качестве эквайера. Но привязки к банку нет. Если обслуживающий банк эквайринг не предоставляет, если его тарифы не устраивают, можно выбрать любую другую компанию.

https://www.youtube.com/watch?v=YEv2li8ErSo

При подключении к эквайрингу открывается специальный счет, на который будут поступать средства после приема оплат с банковских карт. Этим счетом можно управлять через систему онлайн-банкинга, просматривать статистику, отслеживать операции.

Виды эквайринга

Предприниматели ведут разный бизнес, поэтому банковские технологии подстраиваются под все виды деятельности. В части эквайринга компаниям и ИП доступны следующие варианты предоставления услуги (для наглядного примера оказания услуги возьмем Альфа Банк, который предоставляет все виды эквайринга):

1. Торговый, часто его еще называют стационарным. Банк устанавливает оборудование на конкретную торговую точку или в офис клиента. Терминалы могут даваться в аренду или продаваться. Если рассматривать Альфа Банк, то он берет 1,9% от каждой транзакции при среднем объеме по терминалу более 500000 рублей за месяц и 2,1%, если оборот меньше.

2. Мобильный. В этом случае вместо стационарных терминалов эквайер предоставляет специальные переносные терминалы — ридеры. Это компактные устройства, которые можно использовать где угодно.

Связь обеспечивается через смартфон (по блютузу или кабелю) с выходом в интернет. Такие мобильные ридеры обычно не даются в аренду, а продаются. Альфа Банк берет за такой эквайринг 2,5-2,75% от суммы транзакции.

3. Интернет-эквайринг. Если вы ведете торговую деятельность в сети, без этой услуги не обойтись.

Здесь нет терминалов: эквайер предоставляет клиенту специальный плагин, который тот устанавливает на свой сайт. После этого у покупателей появляется возможность оплаты товара картой.

Такой вид эквайринга самый дорого, тот же Альфа Банк берет за проведение онлайн-операций по 2,4% от суммы транзакции.

Если ваш бизнес многогранен, ищите банк, который предлагает сразу все необходимые вам виды эквайринга. Например, если вы — владелец кафе, которое работает еще и на доставку, нужен будет мобильный и стационарный эквайринг. Если дополнительно ведется торговля продукцией через интернет, тогда нужна и интернет-услуга.

Как банк-эквайер проводит операцию

Для покупателя операция проводится за несколько секунд. Достаточно приложить карту к терминалу или вставить пластик в него, как транзакция тут же будет выполнена.

Но за эти несколько минут происходит много важных процессов:

- Продавец задает сумму, покупатель вставляет или прикладывает карту.

- Устройство направляет запрос на проведение операции банку-эквайеру.

- Эквайер делает запрос в банк-эмитент, чтобы убедиться в возможности транзакции.

- Эмитент дает ответ. Если баланс карты недостаточный, если она заблокирована или есть иные препятствия проведения платежа, дается отрицательный ответ на запрос.

- Если эмитент операцию одобряет, система дает положительный ответ, терминал печатает чек.

- Продавец отдает товар покупателю.

Но на этом оказание услуги для банка и предпринимателя не заканчивается. Сначала эквайер в течение 1-3 дней переводит сумму платежа на счет юридического лица, пока что он делает это за свой счет.

Затем банк отправляет документы эмитенту, после проверки которых тот возмещает потраченную сумму.

На время всех проверок деньги на счету держателя карты просто замораживаются: вроде как списываются, но оказываются в подвешенном состоянии.

Так что, если рассматривать банк эквайер — что это, и какие услуги бизнесу он оказывает, то это финансовая организация, которая обеспечивает прием платежей с банковских карт.

Об авторе

Ирина Русанова — высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит».

Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности.

rusanova@brobank.ru

Эта статья полезная?

Видео:Что такое эквайринг?Скачать

Банк-эквайер: что это означает, функции, виды эквайринга

Банк-эквайер представляет собой финансовое учреждение, предоставляющее компаниям или индивидуальным предпринимателям услуги эквайринга. Сюда входит оборудование и специальное программное обеспечение, позволяющее принимать оплату за различные услуги или товары. Кроме того, клиент может получать квалифицированную техническую поддержку.

Финансовые специалисты помогут начинающим пользователям разобраться, какие задачи выполняет эквайер. Приведем советы по выбору эквайера. Перечислим разновидности рассматриваемой услуги.

Что такое эквайринг

Первым делом разберемся, зачем нужен эквайринг. Это финансовая услуга, оказываемая кредитными организациями частным предпринимателям и компаниям.

После подключения эквайринга предприниматели могут принимать оплату от клиентов безналичным способом. Обычно для оплаты используются банковские карты.

Рассматриваемая услуга способствует повышению продаж, поскольку сегодня большая часть населения оплачивает услуги или товары без использования наличных денежных средств.

https://www.youtube.com/watch?v=0-ZjKcsNOM0

Задачей эквайера является полное сопровождение услуги и своевременное устранение неполадок для обеспечения круглосуточной работоспособности системы. За это списывается определенная комиссия. Эквайер получает оговоренный процент от каждого успешно совершенного перевода.

Дополнительным участником является банк-эмитент, который выпустил банковскую карту покупателя. При совершении оплаты происходит обмен информацией между эмитентом и эквайером.

После успешного обработки перевода на экране терминала появляется надпись «Одобрено».

Обычно обмен информацией занимает 1-2 секунды.

Главные функции банка-эквайера

Банк-эквайер является поставщиком услуги. Финансовое учреждение занимается комплексным обслуживанием клиента. Любой индивидуальный предприниматель может отправить заявку на подключение эквайринга и через несколько дней начать пользоваться услугой. Появится возможность принятия оплаты с банковских карт клиентов.

Среди основных обязанностей эквайера можно выделить:

- Предоставление программного обеспечения или оборудования для приема платежей. Предприниматель может заключить договор аренды или купить оборудование. Крупным компаниям с большим финансовым оборотом платежные терминалы предоставляются совершенно бесплатно, поскольку банк получает комиссию определенного размера с каждой совершенной операции.

- Техническая поддержка. Поскольку подключение оборудования является сложной задачей, банк направляет специалистов на торговую точку для установки платежного терминала. При необходимости клиент может консультироваться с представителями контактного центра для решения вопросов или неполадок, возникающих при работе. Все ошибки своевременно устраняются.

- Обработка платежей.

- Ведение электронного документооборота.

Если потенциальный клиент получает расчетно-кассовое обслуживание в определенном банке, рекомендуется пользоваться услугами этой организации для приема платежей безналичным способом.

Однако необходимость привязки отсутствует.

Если банк, обслуживающий клиента, не предоставляет услуги эквайринга либо обладает невыгодными тарифными планами – целесообразно заключить договор с другой компанией для получения услуг.

После подключения эквайринга открывается отдельный банковский счет для получения денежных средств. Для управления счетом можно пользоваться личным кабинетом на сайте банка. Пользователю предоставляются широкие возможности – отслеживание статистики, проверка состояния счета, изменение параметров. Обычно учетные данные для посещения онлайн банкинга выдаются после подписания договора.

Как правильно подобрать банк-эквайер

Банк-эквайер – это финансовое учреждение, которое предоставляет услуги юридическим лицам. Сегодня на рынке насчитывается несколько десятков кредитных организаций, которые предлагают подключить РКО (расчетно-кассовое обслуживание). Рекомендуется внимательно выбирать банк, который будет заниматься эквайрингом, чтобы предотвратить возможные проблемы при получении услуг.

Важно учитывать:

- Вид эквайринга – интернет, мобильный, торговый. Некоторым юридическим лицам требуется подключение одновременно нескольких вариантов для обслуживания клиентов. Например, если магазин занимается продажей продукции непосредственно в торговых точках и через интернет-сайт.

- Условия предоставления оборудования, которое устанавливается конкретным банком. Финансовое учреждение может продать устройство или сдать в аренду. Перед заключением договора сравнивайте тарифные планы. Многие банки предлагают выгодные скидки при покупке более 2 единиц оборудования.

- Бесплатное предоставление оборудования. Некоторые эквайеры совершенно бесплатно позволяют пользоваться платежным оборудованием. Однако существует оговорка – предложение доступно крупным компаниям с большим финансовым оборотом. Банк получает выгоду с каждой транзакции.

- Величина комиссионных сборов. За предоставление услуги финансовое учреждение взимает определенную плату – оговоренный договором процент от каждой обработанной операции. Выбирая эквайера, руководствуйтесь размером комиссии. Обычно подробности обслуживания находятся на официальном сайте.

- Скорость обработки платежей. Важная особенность при сотрудничестве с банком. Если банк предлагает обработать перевод в течение 24 часов – это отличный показатель. Опять же, узнать подробности обслуживания можно на сайте организации. Дополнительный вариант – связаться с клиентской поддержкой для получения информации.

- Время подключения услуги. Если предприниматель владеет хорошо налаженным бизнесом, важно, чтобы эквайринг был подключен незамедлительно. Если сотрудники банка утверждают, что установка и настройка оборудования займет несколько недель – желательно выбрать другого эквайера.

- Возможность обучения сотрудников.

При выборе банка-эквайера читайте отзывы пользователей на крупных финансовых порталах, авторитет которых не подлежит сомнению.

Выделим несколько главных качеств эквайера – быстрая обработка переводов, предоставление качественного технического обслуживания и отсутствие систематических программных ошибок.

Настоятельно рекомендуется отдавать предпочтение банкам, гарантирующим круглосуточную поддержку.

https://www.youtube.com/watch?v=5F-ntbNEEIQ

Обратите внимание – обычно размер комиссии определяется количеством проходящих через терминал финансовых транзакций.

Как банк-эквайер проводит операции

Обычно для покупателя оплата занимает несколько секунд. Следует приложить банковскую карту к платежному терминалу для проведения платежа.

За несколько минут выполняется несколько важных задач:

- Продавец устанавливает необходимую сумму;

- Покупатель вставляет карту;

- Терминал отправляет запрос на сервер банковской организации;

- Эквайер связывается с банком-эмитентом, чтобы проверить возможность платежа;

- Эмитент дает ответ. Если препятствий нет – транзакция одобряется;

- После успешного подтверждения транзакции оборудование печатает чек;

- Продавец передает оплаченный товар покупателю.

Эквайер в течение нескольких рабочих дней отправляет полученную сумму на банковский счет юридического лица. Затем банк передает электронные документы эмитенту, который возвращает потраченную денежную сумму после проверки. На время проверки денежные средства на счету покупателя замораживаются. Несмотря, что сумма списывается с баланса – она остается в неопределенном состоянии.

Таким образом, задача банка-эквайера – обеспечение приема платежей с пластиковых карт в пользу юридических лиц.

Видео:Какой ЭКВАЙРИНГ выбрать для ИП? ЛУЧШИЕ БАНКИ для подключения эквайрингаСкачать

Банк-эквайер: что это такое простыми словами, ТОП-10 в России

Банк-эквайер – это организация, предоставляющая клиентам возможность проводить безналичную оплату на территории их торговой точки с помощью POS-терминалов.

Какие функции выполняет банк, и почему за услугу берутся проценты от платежей? А также, что же это такое – эквайер, читайте далее.

Что такое Банк-эквайер

Если с эквайрингом все понятно, то, что же все-таки такое банк-эквайер простыми словами? Какие организации могут оказывать такую услугу?

Банк-эквайер – это кредитная организация, предоставляющая услугу безналичной оплаты, путем установки терминалов на территории клиента. Но на этом обязанности банка не заканчиваются. Эквайер должен осуществлять целый комплекс финансовых операций. А именно:

- проверка карты на работоспособность и действительность;

- отправка запросов о наличии денег на карте;

- приостановка финансовых операций в случае недостаточного баланса или блокировки карты;

- обработка информации о владельце карты;

- подтверждение платежа;

- снятие денег с карты и их отправка в организацию клиента.

В обязанности банка входит не только установка терминалов на торговую точку клиента, но и обучение персонала пользованию терминалом. Также кредитная организация может предложить купить онлайн-кассу и заключить договор с ОФД.

Например, ВТБ сотрудничает с Оператором Фискальных Данных (Первый ОФД) и предлагает клиентам пакетное подключение. В него входит:

- покупка (аренда) и установка терминалов и онлайн-касс;

- подключение аппаратуры;

- открытие расчетного счета в банке;

- постановка на учет и отправка в ФНС данных по кассовым операциям.

Подобные условия предлагают не все кредитные организации. Подробности уточняйте в отделении банка.

Функции и принцип работы

Сейчас в России действует около 615 эквайеров. Принцип их работы заключается в выполнении двух основных функции: технической и сервисной.

Техническая функция – это проведение платежей через терминалы, установленные на точках продаж. Но платеж поступает на счет организации клиента не сразу. Сначала данные передаются в процессинговый центр банка. Он имеет закрытую связь с платежными системами: Visa, MasterCard, Мир, UnionCard и другие.

Сервисная функция включает в себя несколько этапов: авторизацию, обработку запроса по карте, перевод денег на счет организации, выдачу чеков.

Авторизация карты

В чем заключается сама суть транзакции? На деле проведение платежа по карте занимает несколько секунд. А потому многие даже не задумываются о том, что это целый комплекс операций по проверке и обработке данных.

https://www.youtube.com/watch?v=Ikl5mCljUlM

Авторизация карты проводится только в том случае, когда сумма на счету превышает или равна сумме покупки. Если денег на карте недостаточно, платеж не может быть выполнен. После отправки запроса происходит обработка информации о держателе карты:

- ФИО;

- состояние счета на текущий момент;

- номер карты;

- срок ее действия.

Все эти данные отправляются в процессинговый центр, где они проверяются.

Обработка запроса по банковской карте

Вы наверняка видели, что после ввода пин-кода на терминале высвечиваются команды:

- отправка запроса;

- запрос отправлен;

- получение ответа;

- ответ получен.

Так вот последняя команда считается выполненной только после обработки данных клиента по банковской карте. В случае положительного ответа деньги сразу спишутся со счета покупателя, и оплата будет считаться выполненной.

Отмена платежа может быть в двух случаях:

- На карте недостаточно денег;

- Счет клиента заблокирован.

Если в первом случае все понятно, то по второму вопросу можно обратиться в банк-эмитент. Возможно, произошла ошибка. Тогда транзакцию можно будет повторить через несколько минут.

Порядок перевода денег торгово-сервисному предприятию

Деньги на счет предприятия отправляются не сразу. Обычно эта процедура занимает несколько дней. Эквайер обязуется перечислить деньги предприятию в течение срока, указанного в договоре.

Для выполнения этой операции открываются мерчант-счета. А до этого платежи либо находятся в стадии «заморожен», либо проверяются банком. Отследить их владельцы карты могут по выписке.

Сумма покупки возвращается организации от эквайера с учетом снятия процентной комиссии за пользование услугой. В каждой банковской организации этот процент свой. Подробнее читайте в пункте «ТОП-10 банков-эквайеров в России».

Если при переводе денег произошла ошибка по вине банка, то убытки предприятию будут возмещены.

Обработка документов по операциям, выполняемым с картами

После проведения оплаты терминал выдает два чека: один для покупателя, другой для продавца. В конце рабочего дня чеки суммируются, и составляется электронный отчет по безналичным операциям. Потом продавец передает его в расчетный центр.

Требования к банкам-эквайерам

Чтобы банк мог предоставлять услуги безналичной оплаты, нужно соблюсти несколько условий:

- иметь свой процессинговый центр, если такового нет, банк заключает договор со сторонними организациями, оказывающими такую услугу;

- заключить договор с биллинговой компанией, если банк предоставляет интернет-эквайринг;

- привезти клиентам терминалы для безналичной оплаты и обучить их правильному пользованию аппаратурой.

Также банк обязуется подключить оборудование на территории предпринимателя в указанный срок. Перед этим подписывается договор, в котором указаны основные пункты сотрудничества.

Рекомендации по выбору банка

Чтобы выбрать выгодный банк, нужно сравнить все условия, предлагаемые эквайерами. Каждая организация имеет свои тарифы и процентные ставки. У одних комиссия от проведенных платежей будет выше, зато оборудование предоставляется бесплатно, либо по минимальной цене.

У других, наоборот, низкая процентная ставка дополняется высокой стоимостью терминала.

Важно не забывать об открытии расчетного счета. На его обслуживание тоже нужны затраты. И здесь важно изучить все предлагаемые условия.

Сделать это можно несколькими способами:

- Обратившись в ближайшее отделение банка;

- Позвонив по номеру горячей линии (ваш звонок переадресуют менеджеру);

- Оставив заявку на сайте организации.

Третий вариант наиболее удобный, ведь вы можете не только узнать об условиях подключения эквайринга. Менеджер расскажет о необходимом пакете документов, подберет нужный тариф и оформит заявку на подключение.

ТОП-10 банков-эквайеров в России

| Тинькофф | 1,59-3,6% Отдельно предусмотрены процентные ставки для транспортной сферы и услуг ЖКХ | При подключении тарифа 1 990-3 990 руб./мес. |

| Альфа банк | От 2% и выше | Бесплатная аренда |

| Сбербанк | От 1,8% и выше | При подключении тарифа 1 700-2 200 руб./мес. |

| ВТБ | 1,8-3,5% подробнее уточнять у менеджера | POS-терминалы от 5000 до 41000 руб. m-POS от 7500 до 13990 руб. |

| Модульбанк | От 1,5% и больше | Терминал предоставляется бесплатно. Купить можно за 16-27 тыс.руб. |

| Россельхоз | Обговаривается с менеджером, зависят от типа бизнеса | В зависимости от покупательского потока. Есть аренда, покупка, настройка и обслуживание терминала |

| Промсвязь | От 1,89% | Выезд специалиста бесплатно, сниженная комиссия для супермаркетов и АЗС |

| Русский стандарт | 2,2 до 3,5% | От 14 до 42 тыс.руб., можно купить онлайн-кассу |

| Открытие | 1,9%-2,5% | Нет интернет-эквайринга, стоимость исходя из тарифа |

| Райффайзен | От 1,99% | От 24 000 до 33 000 руб. за единицу |

Рекомендуем вам также ознакомиться с условиями открытия расчетного счета:

| Сбербанк | До 9600 в зависимости от выбранного тарифа |

| Открытие | От 0 и выше (несколько тарифов) |

| Точка | До 2500 в зависимости от тарифа |

| Альфа | До 9900 – зависит от тарифа |

| Тинькофф | Первый 2 мес. – бесплатно, далее от 490 до 4990 руб. |

| ВТБ | Бесплатно от 3 до 12 мес. Условия обговариваются индивидуально |

| Росбанк | 590-3990 руб. |

| Райффайзен | От 990 до 7500 руб. |

| Модуль | До 4900 руб. |

| Русский стандарт | 2000 руб. – первый год. Потом – 1500 руб. |

Во всех банках из таблицы это делается бесплатно. Предприниматель имеет право открыть сразу несколько счетов. Тогда на обслуживание второго или третьего ему будет предложена скидка.

📺 Видео

Что такое интернет-эквайринг? Схема работы и комментарии специалистаСкачать

Эквайринг простыми словами. Как работает оплата через эквайрингСкачать

Эквайринг или онлайн- касса? В чем разница?Скачать

Банк-эквайерСкачать

Интернет эквайринг, что это такое простыми словами? Как работает прием платежей для бизнеса?Скачать

Интернет эквайринг - что это такое и как это работает?Скачать

Интернет-эквайринг: что это такое, кому он выгоден и безопасен ли?Скачать

ЭКВАЙРИНГ и ОНЛАЙН КАССА на ПРАКТИКЕ / 54 фз простыми словами / Онлайн касса / Эквайринг 2021Скачать

Лучший банк для эквайринга. Проверили 5 штук.Скачать

Торговый эквайринг. Виды эквайринга. Эквайринг для малого бизнеса!Скачать

ЭквайрингСкачать

эквайринг..какой терминал выбрать, как выбить хороший от банка, как поставить..в этом роликеСкачать

Эквайринг и онлайн-кассы в Альфа-БанкеСкачать

Эквайринг и онлайн кассы в банке ТочкаСкачать

Эквайринг без глюковСкачать

Виды эквайринга и какой выбрать?Скачать