Одним из способов помощи юридическому лицу, находящемуся в затруднительном финансовом положении, является выдача займа. Договор займа оформляется в письменном виде. Займ может быть процентным (предусматривающим возврат не только основной части задолженности, но и определенной суммы, начисленной за использование средств) и беспроцентным.

Если по каким-либо причинам заемщик не может вернуть полученный займ, то последний может быть прощен займодавцев. Разберемся более подробно, как может одно юридическое лицо простить займ другому, и какие последствия влечет за собой совершение этого действия.

- В каких случаях возможно

- Как правильно оформить

- Образец соглашения

- Какие могут быть налоговые последствия

- Как прощение долга отображено в законодательстве

- Особенности прощение долга между юридическими лицами, налоговые последствия

- Возможные схемы соглашения юридических лиц

- Пример прощения долга

- Прощение долга коммерческой организации

- Налоговые обязательства сторон

- Последствия безвозмездного прощения

- Последствия возмездного прощения

- Процедура оформления прощения долга по займу между юридическими лицами

- В каких случаях долг может быть прощен?

- Оформление прощения долга

- Особенности процедуры прощения долга

- Правила оформления списания процентного и беспроцентного займа

- Налоговые последствия

- Прощение долга: способы и проблемы

- Оформление прощения долга

- Выводы и рекомендации

- Примеры из практики

- Налоговые риски при прощении долга (кредитор)

- Образец соглашения 2020 года о прощении долга между юридическими лицами и налоговые последствия

- Правила оформления прощения долга между юридическими лицами

- Нюансы процедуры

- Оформление процедуры прощения долга. Бухгалтерский учёт

- Юридические обоснования возникновения соглашения

- Как выглядит процесс с точки зрения законодательства?

- Как составить?

- Примеры

- Как не сделать процедуру прощения процессом дарения?

- Проблемы с налоговой службой

- Налоговые последствия оформления соглашения на прощение долга

- Особенности списания долга её учредителем

- Главные ошибки

- Резюме

- 🔍 Видео

В каких случаях возможно

Понятие «прощение долга» предусмотрено главой 26 ГК РФ. Прощением долга считается полное освобождение заемщика от выплаты существующей задолженности.

Такая процедура возможна только лишь в том случае, когда займодавец своими действиями не причиняет ущерб третьим лицам. Например, организация передает другой компании денежные средства, которые направляются на закупку нового оборудования, необходимого для производства.

Полученными средствами компания – заемщик оплачивает поставку необходимого оборудования другой организации. Займодавец вправе простить долг заемщику только в том случае, если это не отразится на предприятии – поставщике оборудования.

Одно юридическое лицо может простить долг другому юридическому лицу в следующих случаях:

- в связи с невозможность должника погасить полученный займ (регулируется статьей 416 ГК РФ);

- в связи с прекращением деятельности юридического лица, выступающего в роли заемщика, то есть ликвидацией юрлица (регулируется статьей 419 ГК РФ);

- в связи с принятие одного из государственных органов какого-либо акта, в результате которого выплата задолженности становиться невозможной (регулируется статьей 417 ГК РФ).

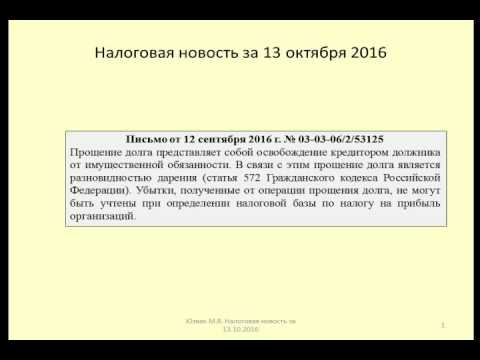

С точки зрения юристов операция прощения долга трактуется по-разному. Одни считают, что данное действие относится к дарению, что недопустимо между юридическими лицами.

Однако российское законодательство (в частности статья 415 ГК РФ) четко регламентирует указанное действо, которое отличается следующими аспектами:

- прощение долга является исключительно двусторонней сделкой. Решение о прекращении обязательств по договору займа не может быть принято только займодавцем или заемщиком;

- прощение долга в обычном виде не предполагает какого-либо возмещения. В противном случае действие переводится в разряд получения отступных, которые засчитываются в оплату существующей задолженности;

- простить можно задолженность не только возникшую в результате заключения договора займа, но и иных требований, например, появившихся в результате наложения штрафных санкций;

- чтобы договор прощения займа отличался от договора дарения надо экономически обосновать целесообразность совершения данного действия.

Как правильно оформить

Поскольку прощение долга, как уже упоминалось выше, является двусторонней сделкой, то оформляться оно должно одним из следующих способов:

- договором о прощении всей суммы или части задолженности;

- дополнительным соглашением к действующему договору займа о прощении всей суммы или определенной части задолженности.

Перед началом процедуры оформления соглашения о прощении долга займодавец должен направить организации – заемщику уведомление по следующей форме:

Как видно из образца документа в уведомлении должна содержаться информация:

- об основополагающем документе, которым в данном случае является договор займа;

- о сумме существующей задолженности и сроках, когда последняя должна быть полностью погашена;

- о намерении займодавца простить должнику его обязательства в отношении всего долга или его определенной части.

Если заемщик желает согласиться с займодавцем, то далее следует оформить один из документов, указанных выше.

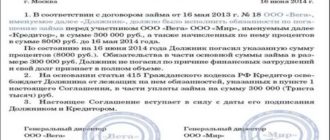

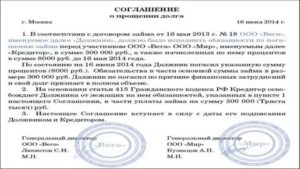

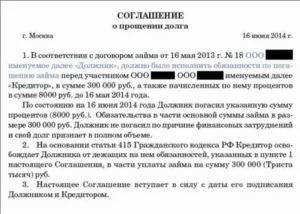

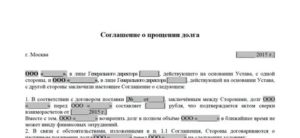

Образец соглашения

Наиболее часто, в случае принятия решения о прощении существующей задолженности, между сторонами – участниками договора займа заключается дополнительное соглашение в следующем виде:

Таким образом, представленный документ указывает на взаимное согласие кредитора и должника простить долг в определенной сумме, образовавшийся при заключении между ними определенного договора займа.

https://www.youtube.com/watch?v=gWLYJ-Z35xw

Договор о прощении задолженности, как одна из существующих правовых норм определения данного действия не имеет четкой формы. Поэтому такой документ может быть заключен в любом виде, но исключительно письменно.

Скачать образец здесь.

Какие могут быть налоговые последствия

Налоговое законодательство в Российской Федерации представлено в документе, который называется Налоговый Кодекс. В соответствии с этим документом, каждое лицо, являющееся гражданином РФ обязано платить определенные налоги.

К основным налогам, которые обязаны выплачивать юридические лица, относятся налог на добавленную стоимость и налог на прибыль.

Налог на добавленную стоимость относится исключительно к товарам и имуществу предприятий. В случае прощения долга, предоставленного одной компанией другой и выраженного в денежной форме, этот вид налога не возникает. И соответственно оплачивать его не надо.

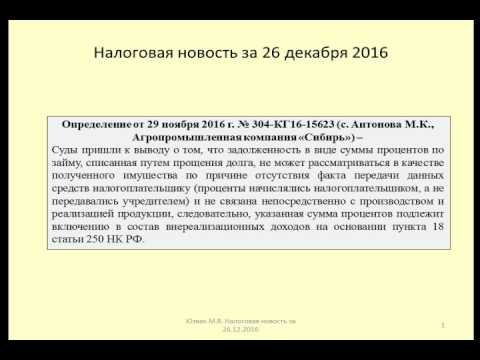

Налогооблагаемая база по налогу на прибыль организаций состоит из непосредственных доходов, образуемых в результате деятельности предприятия и доходов, связанным с осуществлением сторонней деятельности, которые называются внереализационными.

Если юридическое лицо – заемщик заключает соглашение о прощении долга, то вся сумма займа должна отнестись к внереализационным доходам. Следовательно, компания – заемщик обязана оплатить со всей суммы прощеного долга налог на прибыль.

Во всех правилах и законах есть свои исключения. Это относиться к оплате налога на прибыль юридического лица.

Если организация – займодавец прощает задолженность организации – заемщику, причем займодавец является учредителем заемщика (то есть заемщик – дочерняя компания) и доля займодавца в уставном капитале заемщика более 50%, то прощеный долг не включается в состав внереализационных расходов. И, следовательно, не облагается налогом на прибыль.

Как прощение долга отображено в законодательстве

Основополагающими документами, регламентирующими деятельность юридических лиц на территории Российской Федерации, являются Гражданский и Налоговый Кодексы.

Прощение долга подробно отражено в главе 26 ГК РФ. Кроме этого необходимо пользоваться главой 42, которая объясняет все аспекты договора займа, в том числе и заключаемого между юридическими лицами.

Согласно с этими документами договор займа между юридическими лицами с процентами или без них должен заключаться в письменной форме.

В договоре должны быть оговорены все важнейшие аспекты заключаемой сделки, касающиеся суммы займа, срока его возврата, условий возврата и так далее.

Все изменения в основной договор займа возможны только в форме дополнительных соглашений, которые, так же как и основной договор, заключаются в письменном виде. Это же касается и соглашения о прощении долга.

На основании главы 26 прощение основной суммы долга или его определенной части возможно исключительно при обоюдном соглашении сторон.

В части налогов, возникающих у юридических лиц, вследствие заключения договора займа и соглашении о прощении задолженности надо опираться на Налоговый Кодекс РФ.

Налог на добавленную стоимость регламентируется главой 21 указанного документа.

Налог на прибыль юридические лица обязаны выплачивать в соответствии с главой 25 НК.

Кроме основных документов к числу важнейших актов, объясняющих прощение долга одного юридического лица другому можно отнести:

Видео:Налоговые последствия прощения долга для должника.Скачать

Особенности прощение долга между юридическими лицами, налоговые последствия

Ситуация, когда происходит прощение долга между юридическими лицами (ст. 415 ГК РФ) часто используется при взаимоотношениях сторон. Причин для этого может быть очень много, но в любой из них возникает вопрос: правомерно ли это действие и какие налоговые последствия она принесёт для каждой организации.

Не зная тонкостей оформления можно не только попасть в нехорошую финансовую ситуацию, но и нарушить действующее законодательство.

Возможные схемы соглашения юридических лиц

Сделка характеризующая прощение долга между двумя коммерческими организациями в законодательстве РФ не прописана. Поэтому процедура её оформления выполняется по общей схеме. Может быть выполнена по двум различными вариантами:

- Одностороннее. Участие должника в этом случае не требуется. После завершения процедуры ему будет направлено уведомительное письмо с информацией о прощении долга; Важно! Прежде чем отправлять должнику уведомление, необходимо тщательно проверить расчёты. Это требуется для того, чтобы подтвердить суммы прощаемых обязательств.

- Двустороннее. Основным в этом случае является то, чтобы вся необходимая документация была прописана между сторонами. Оформление соглашения оформляется разными способами. Например, заключив договор, который подписывается двумя лицами. Он будет являться вспомогательным.

В основном отображается следующая документация:

- Документация, являющаяся основанием задолженности;

- Заявление которое будет указывать факт того, что прощение долга подписано обоюдно;

- Продукция, которая стала причиной долгового обязательства и её рыночная стоимость (указывается в рублях);

- Акт совместных расчётов стоимости товаров и услуг.

Пример прощения долга

Предварительно стоит внести различия между двумя юридическими терминами «прощение» и «дарение». Последний отличается тем, что даритель не имеет от сделки никакой выгоды, а обязательства одаряемого перед ним отсутствуют.

https://www.youtube.com/watch?v=UIWZDmFnF-Q

Для большей ясности можно рассмотреть пример: юридическое лицо воспользовалось предложением коммерческой организации (банка) взять в кредит на развитие бизнеса определённую денежную сумму. Спустя некоторое время, бизнес приходит в упадок, теряется большая часть прибыли и организация становится неплатёжеспособной по своим долговым обязательствам.

Пример соглашения о прощении долга.

Банку, для того чтобы вернуть свои средства, придётся простить должнику часть его займа. Если он этого не сделает, может потерять всё.

Полезно! Процесс оформления по такой схеме осуществляется с конкретной, оговорённой суммой, исчисляющейся исходя от финансовых возможностей должника.

Прощение долга коммерческой организации

В процессе оформления сделки, в договоре соглашения необходимо указать информацию о том, что кредитор (продавец) не имеет намерения одарить своего должника. Связано это с тем, чтобы не нарушить статью 575 ГК РФ.

Как доказательство того, что нет у кредитора намерений одарить должника могут выступать следующие факты:

- Прощение отдельной части долга (или всего полностью) для получения другой части на обоюдном согласии, без суда;

- Преследуется материальная выгода продавца по другим обязательствам должника;

- В качестве помощи в адрес юридического лица, являющегося дочерним;

- Другие цели, отвечающие условиям возмездной сделки.

Полезно! Законодательство РФ допускает возможность заключения устного договора о прощении долга между двумя коммерческими организациями. Но, чтобы избежать возможные последующие проблемы, рекомендуется оформлять соглашение на бумаге.

Налоговые обязательства сторон

В этом случае всё зависит от цели, последствием которой станет прощение долга между юридическими лицами. Налоговые последствия будут характеризоваться по двум категориям:

- Выбранный вид взаимоотношений должника и кредитора;

- От выбранной, во время подписания, формы сделки.

Последствия безвозмездного прощения

Согласно статьи 250 НК РФ, если юридическое лицо — должник, не имеет встречного иска по долговым обязательствам и получает материальные ценности безвозмездно, то допускается истратить денежные средства в качестве возврата долга. Такая операция называется оборот внереализационных средств.

Согласно статьи 251 НК РФ, материальные ценности, которые должник получил на безвозмездной основе не облагаются налогами только в двух ситуациях:

- В случае поступления от учредителя компании;

- В случае поступления от юридического лица, уставной капитал которого не меньше половина вклада получателя.

Важно! В обоих случаях, денежные средства В этом случае материальные ценности (денежные средства исключаются) не могут быть переданы третьим лицам в течение 1 года.

Необходимые условия для прощения долга.

Но, в связи с разногласиями в российском законодательстве, право воспользоваться средствами, а не правами на них придётся доказывать в судебном порядке.

Последствия возмездного прощения

Прощение долга между коммерческими организациями может привести к серьёзным налоговым рискам. Инспектор может посчитать неправомерным то, что сумму прощенных материальных ценностей отнесли к внереализационным расходам которые снижают налоговую базу согласно действующего законодательства.

Коммерческие организации, подписавшие соглашение, уплачивают налог по обычным условиям. Для того чтобы выполнить перевод средств от полученного дохода потребуется предварительный расчёт, вычисляющийся после начисления суммы дохода.

Важно! Прибыль в денежном эквиваленте должна быть вписана в бухгалтерский отчёт не позднее 4 числа, после подписания соглашения. Таким образом в журнале должна появиться запись о списании старой задолженности (или записи меньшей суммы) с конкретного лица.

Судебная практика подтверждает следующие данные. Если кредитор сможет доказать то, что ранее он делал попытки вернуть материальные ценности без обращения в судебные инстанции и не добился положительного результата это может положительно засчитаться ему в зачёт дебиторского долга и спишется на прощение задолженности.

https://www.youtube.com/watch?v=QQDuMJ7PIKM

Таким образом она окажется в сумме с внереализационными расходами. Однако это только единичные случаи. Так как условия проведения сделки не регламентированы, существует вероятность того, что придётся оспаривать своё мнение в судебном порядке.

Должник в свою очередь, будет обязан заплатить налог в размере 13% от полученной прибыли. Дело в том, что согласно Налоговому Кодексу РФ, любая сделка, приносящая доход должна облагаться подоходным налогом. Сразу после того как договор совместного соглашения будет подписан обеими сторонами, могут появиться налоговые последствия.

Такую сделку можно смело назвать инициативой доброго жеста относительно кредитора.

В большинстве он соглашается со всеми условиями сделки. Но для обоих эта процедура может повлечь за собой финансовые сложности. Связано это с тем, что законодательство РФ не регулирует такие соглашения в полном объёме, а эксперты трактуют их по-разному.

Помимо этого, судебная практика, связанная с рассмотрением аналогичных дел мала. Поэтому, прощение долга между юридическими лицами нужно оформлять письменно и в присутствии грамотного юриста.

Что такое прощение долга, вы можете узнать посмотрев это видео:

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть! Наш юрист может бесплатно Вас проконсультировать — напишите вопрос в форме ниже:

Видео:13042016 Налоговая новость о последствиях прощения долгаСкачать

Процедура оформления прощения долга по займу между юридическими лицами

16.08.2020

Исправить затруднительное финансовое положение юридическое лицо может, используя заемные средства.

Законодательство разрешает брать в долг не только в специализированных финансово-кредитных учреждениях, но и других юридических лиц, имеющих свободные оборотные активы.

Процедура прощения долга по займу между юридическими лицами должна пройти при строгом соблюдении норм действующего законодательства и быть документально оформлена. В противном случае, налоговые службы могут признать сделку недействительной.

В каких случаях долг может быть прощен?

Договора займов между юридическими лицами всегда заключаются в письменном виде и могут быть как процентными, так и беспроцентными. Нормы гражданского и налогового права разрешают прощать сформированный долг. Такая сделка может как быть частью программы реструктуризации задолженности на фирме заимодавца, так и механизмом получения кредитором значительных материальных выгод в будущем.

Понятию «прощение долга» посвящена глава 26 ГК РФ. Процедура прощения долга полностью освобождает заемщика от необходимости погашения задолженности по конкретному договору займа.

В первую очередь, от такого решения не должны пострадать третьи лица. Например, организация попросила в долг у другого юридического лица средства, необходимые для закупки сырья. В качестве подтверждения был предоставлен договор с компанией-поставщиком. Заимодавец должен проверить, произошла ли оплата по договору поставки сырья и только после этого приступать к процедуре списания долга.

Статьи ГК РФ предусматривают такие случаи для списания долга между юридическими лицами:

- у должника возникли обстоятельства, не позволяющие ему погасить займ. Такие обстоятельства должны наступить после подписания договора, согласно ст. 415 ГК РФ;

- ликвидация юридического лица (как заемщика, так и кредитора) – ст. 419 ГК РФ;

- издание акта органа государственной власти или органа местного самоуправления, не позволяющего должнику погасить долговые обязательства – ст. 417 ГК РФ.

Оформление прощения долга

Законодательство разрешает проводить процедуру списания долга двумя способами:

- письменное уведомление должника о прощении обязательств по договору займа;

- составление письменного двухстороннего соглашения о прощении задолженности.

При использовании первого варианта долги списываются в день получения должником уведомления от кредитора. Должник имеет право оспорить сделку и направить кредитору возражение.

https://www.youtube.com/watch?v=Xk55crZmEhs

Более популярным способом списания долгов является составление двухстороннего соглашения. Такое соглашение может составляться как отдельный договор либо как отдельное соглашение к действующему договору займа.

Важно! Документ о прощении может составляться в произвольной форме, но обязательно в письменном виде.

Кредитор должен провести подготовительную работу, которая позволит признать сделку действительной:

- подготовить акт сверки по задолженности и направить его для согласования должнику;

- письменно уведомить контрагента о принятом решение простить долговое обязательство;

- оформить соглашение, подложив к нему копию договора займа, акт сверки, копию письменного уведомления должника и другие необходимые документы.

Хотя законодательством не установлена четкая форма соглашения, в нем обязательном порядке должна быть прописана такая информация:

- дата и место составления документа;

- полное наименование юридических лиц, принимающих участие в сделке;

- реквизиты заимодавца и заемщика;

- предмет договора;

- сумма прощенной задолженности;

- реквизиты договора займа, на основании которого возникла задолженность;

- обстоятельства, позволяющие списать долг;

- отсутствие возражений у сторон по поводу списания долга;

- экономическое обоснование необходимости списания долга для кредитора.

В качестве экономического обоснования целесообразности сделки подойдут такие причины:

- предоставление заемщиком значительных скидок заимодавцу при будущих поставках продукции;

- возможность продолжения перспективного экономического сотрудничества;

- заключение с заемщиком нового прибыльного договора.

Особенности процедуры прощения долга

Процедура прощения долга, по мнению экономических экспертов, схожа со сделкой дарения, однако она имеет свои отличительные особенности:

- списание долга – это всегда двухсторонняя сделка. Решение о прощение не может быть принято в одностороннем порядке одной из сторон договора займа;

- должник не выплачивает кредитору комиссионных за списание долга. Если такое происходит, сделка признается недействительной, а выплаченная сумма засчитывается в счет списания основного долга;

- прощается не только основная задолженность по конкретному договору, но и сумма начисленных штрафных санкций за несвоевременное погашение обязательства;

- соглашение о списание долга содержит экономическое обоснование необходимости проведения этой процедуры.

Важно! Контрагентам, решившим списать задолженность по займу, следует внимательно изучить законодательные нормы, чтобы составленный документ не имел двоякой трактовки. Договора дарения активов запрещены между юридическими лицами. Именно поэтому формулировки в соглашении о списание долга должны быть четкими.

Аудиторы советуют сторонам обязательно указать в тексте соглашения, что сделка не является актом дарения, а также списывать не весь долг, а его большую часть. На оставшуюся часть задолженности устанавливается новый график платежей, который будет необременительным для кредитора. Это позволит свести риски признания договора прощения актом дарения к минимуму.

Если материальное положение должника не позволяет оплатить минимальную часть долга, данный факт следует зафиксировать в тексте соглашения, подтвердив это соответствующими расчетами и документами.

Правила оформления списания процентного и беспроцентного займа

Процентные и беспроцентные договоры заимствования между двумя юрлицами отличаются друг от друга. В случае прощения долгов, соглашения будут также иметь отличия.

Процентный займ предполагает получение заимодавцем дополнительной экономической выгоды в виде процентов. Задолженность по займу выплачивается должником частями – проценты и тело кредита.

Проценты по займу чаще всего выплачиваются ежемесячно, поэтому к моменту принятия решения о списании долга часть процентов должником уже будет выплачена. В соглашение о списании займа обязательно следует обозначить судьбу неоплаченных процентов. Они либо прощаются вместе с долгом, либо выплачиваются должником в полной сумме, рассчитанной по день списания займа.

https://www.youtube.com/watch?v=N2QMj4Hhj64

Условия беспроцентного займа не приносят заимодавцу экономической выгоды, поэтому дополнительные условия, касающиеся процентов, в соглашении о списание долгового обязательства не потребуются.

Налоговые последствия

Сумма прощеного долга не учитывается при расчете налогооблагаемой базы по налогу на прибыль, она относится к внереализационным расходам. Поэтому заемщик после прощения долга оплачивает со списанной суммы налог на прибыль.

Действующее законодательство разрешает прощать долги своим контрагентам. Делать это нужно с учетом всех юридических и экономических правил, чтобы не допустить двоякой трактовки сделки. Лучше погашать долги своевременно и не доводить экономические отношения с партнерами до необходимости списания полученных займов.

Отправляйте заявку в несколько разных компаний для 100% получения денег!

ПОЛУЧИТЬ ДЕНЬГИ

69 заявка за 30 дней

ПОЛУЧИТЬ ДЕНЬГИ

51 заявка за 30 дней

ПОЛУЧИТЬ ДЕНЬГИ

34 заявка за 30 дней

ПОЛУЧИТЬ ДЕНЬГИ

46 заявка за 30 дней

ПОЛУЧИТЬ ДЕНЬГИ

39 заявка за 30 дней

ПОЛУЧИТЬ ДЕНЬГИ

29 заявка за 30 дней

ПОЛУЧИТЬ ДЕНЬГИ

35 заявка за 30 дней

ПОЛУЧИТЬ ДЕНЬГИ

24 заявка за 30 дней

ПОЛУЧИТЬ ДЕНЬГИ

25 заявка за 30 дней

ПОЛУЧИТЬ ДЕНЬГИ

31 заявка за 30 дней

ПОЛУЧИТЬ ДЕНЬГИ

22 заявка за 30 дней

ПОЛУЧИТЬ ДЕНЬГИ

26 заявка за 30 дней

ПОЛУЧИТЬ ДЕНЬГИ

21 заявка за 30 дней

ПОЛУЧИТЬ ДЕНЬГИ

21 заявка за 30 дней

ПОЛУЧИТЬ ДЕНЬГИ

29 заявка за 30 дней

ПОЛУЧИТЬ ДЕНЬГИ

27 заявка за 30 дней

ПОЛУЧИТЬ ДЕНЬГИ

20 заявка за 30 дней

ПОЛУЧИТЬ ДЕНЬГИ

17 заявка за 30 дней

ПОЛУЧИТЬ ДЕНЬГИ

15 заявка за 30 дней

ПОЛУЧИТЬ ДЕНЬГИ

21 заявка за 30 дней

ПОЛУЧИТЬ ДЕНЬГИ

17 заявка за 30 дней

ПОЛУЧИТЬ ДЕНЬГИ

15 заявка за 30 дней

ПОЛУЧИТЬ ДЕНЬГИ

27 заявка за 30 дней

ПОЛУЧИТЬ ДЕНЬГИ

21 заявка за 30 дней

ПОЛУЧИТЬ ДЕНЬГИ

17 заявка за 30 дней

Видео:Прощение долга налоговые последствия для обеих сторон сделкиСкачать

Прощение долга: способы и проблемы

Партнерские отношения в бизнесе могут испортить неисполненные долговые обязательства. Если для этого существуют объективные причины – контрагент из соображений сохранения деловых отношений в будущем может простить долг добросовестному должнику (см. ст. 415 ГК). Как оформить подобную сделку, какие риски при этом возникают? Как лучше простить долг – в полном объеме или по частям?

Оформление прощения долга

Для оформления сделки прощения долга достаточно простой письменной формы ((см. пп. 1 п. 1 ст. 161 ГК). Это делается либо путем оформления соглашения, либо соответствующим письмом, которое содержит уведомление об освобождении должника от его обязательств.

При этом должник имеет право в разумный срок после получения письма направить контрагенту возражения (см. п. 2 ст. 415 ГК). Эти правила распространяются и на те случаи, когда сделка совершалась с государственной регистрацией.

Так, если речь идет об освобождении должника от части долга по договору купли-продажи недвижимости, государственная регистрация не требуется.

Примером является дело, по которому вынесено постановление ФАС Западно-Сибирского округа от 22 мая 2008 г. № Ф04-2966/2008(4952-А75-17) по делу № А75-9242/2006.

Суд признал соглашение о прекращении договора аренды при отсутствии претензий сторон (как материального, так и финансового характера) сделкой о прекращении долга, а также указал на то, что в данном случае государственная регистрация является излишней.

Внимание! Вот что должен содержать текст соглашения либо уведомления о прощении долга:

— обязательство, которое подлежит прекращению;

— на каком основании возникло данное обязательство;

— срок истечения исполнения обязательства.

Пример из судебной практики: Организация заключила с ИП соглашение, по которому она взяла на себя обязательство погашения долга в рассрочку. При этом кредитор на таких условиях соглашался простить должнику 30 % суммы долга. При нарушении условий погашения долга по частям соглашение о прощении части долга аннулируется. Суд посчитал данное соглашение незаключенным ввиду того, что там не содержались указания на основание возникновения обязанностей должника (см. постановление Второго арбитражного апелляционного суда от 19 мая 2010 г. по делу № А31-4521/2009).

В другом случае поводом для отказа судом признать соглашение по прощению долга стало отсутствие в нем согласованного сторонами предмета сделки (см. постановление Пятнадцатого арбитражного апелляционного суда от 28 октября 2013 г. по делу № А53-36918/2012).

По договору о долевом строительстве дольщик внес сумму свыше 2,3 млн. рублей, но застройщик сорвал сроки передачи жилья и начал процедуру банкротства. Дольщик решил включить свои требования по пеням в реестр требований кредиторов.

https://www.youtube.com/watch?v=k9RPZUqRm7U

Срок фактической передачи квартиры был оформлен актом, в котором содержалось указание на отсутствии у сторон претензий по качеству и срокам.

Суд указал, что на основании ст. 415, 432 ГК, соглашение должно содержать указание на сумму прощения по долгу (в данном случае по пеням в размере свыше 1.2 млн. рублей). Прощение долга не было признано состоявшимся, поэтому дольщик получил право на включение своих требований в реестр.

Почти тождественный случай стал предметом рассмотрения дела, по которому было вынесено постановление Федерального арбитражного суда Волго-Вятского округа от 8 мая 2014 г. по делу № А17-5699/2013, определение Верховного суда РФ от 9 сентября 2014 г. № 301-ЭС14-1462. Спор возник между дольщиком и застройщиком. Суд указал:

«…поскольку из подписанных сторонами актов приема-передачи объектов долевого строительства не усматривается определенно выраженное намерение предпринимателя отказаться от реализации права на законную неустойку, у судов не имелось оснований для применения положений ст. 415 ГК РФ о прощении долга».

Здесь будет уместно процитировать фрагмент постановления ФАС Московского округа от 17 октября 2011 г. по делу № А41-9386/11:

«Прощение долга необходимо выразить четко и недвусмысленно, а просто умолчание о судьбе обязательства не может рассматриваться какюридический факт».

Это – частный случай принципа гражданского права: текст соглашения сторон подлежит лишь буквальному толкованию. Расширительное толкование исключается.

Видимо, исходя из этого принципа, было вынесено постановление ФАС Северо-Кавказского округа от 18 июня 2014 г. по делу № А53-12776/2013.

Суд отказался квалифицировать спорный документ (дополнительное соглашение к договору, где речь шла о списании 50 % долга) как соглашение о прощении долга и применять ст.

415 ГК ввиду того, что он не был четко поименован как прощение долга, там отсутствовала ясно выраженная воля сторон на освобождение должника от его обязательств и отказ от дальнейших претензий к должнику в той или иной части.

А в самом договоре речь шла о направлении должником своей задолженности на нужды третьих лиц, своих работников, предоставляющих услуги кредитору. То есть данное правоотношение не предусматривало встречной имущественной выгоды кредитору.

Выводы и рекомендации

Исходя из вышеизложенного, можно сделать вывод: прощение долга лучше оформлять не письмом, а соглашением. Так легче будет доказать наличие воли обеих сторон по прощению долга. Кроме того, в документе следует обстоятельно прописать, в чем состоит выгода кредитора от прощения долга.

Это необходимо для того, чтобы прощение долга признавалось дарением. К соглашению можно приложить справки бухгалтерии (расчет экономического эффекта от прощения долга) и из юротдела (расчет затрат на взыскание долга).

Еще один вариант – заключение мирового соглашения, которое подлежит утверждению судом (см. ч. 1 ст. 139 АПК).

Следует помнить о том, что просто молчание кредитора по поводу возврата долга не является прощением долга.

Кроме того, прощение долга не должно нарушать законных прав третьих лиц (например, прощение долга перед запуском процедуры несостоятельности, то есть банкротства).

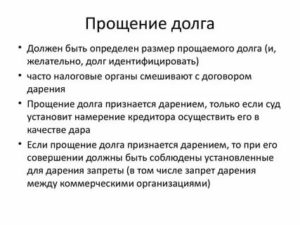

При оформлении прощения долга иногда требуется разграничить эту сделку от дарения ввиду запрета (установлен пп. 4 п. 1 ст. 575 ГК) на подарки юридических лиц друг другу (за исключением обычных подарков до 3000рублей).

И суды должны выяснять, можно ли расценить прощение долга как подарок (см. «Обзор практики применения арбитражными судами норм Гражданского кодекса Российской Федерации о некоторых основаниях прекращения обязательств», который содержится в п. 3 информационного письма Президиума ВАС РФ от 21 декабря 2005 г. № 104, далее по тексту Информационное письмо № 104).

Поэтому кредитор должен быть готов к тому, что от него потребуется обоснование экономической выгоды от прощения долга, что может выражаться в причинно-следственной связи такого прощения с обязательствами между сторонами в рамках тех или иных хозяйственных связей.

https://www.youtube.com/watch?v=ijKFG38Qass

Сложившаяся судебная практика наработала критерии, которые указывают на наличие имущественной выгоды кредитора при прощении долга:

— получение непрощенной части долга в добровольном порядке;

— заключение мирового соглашения, одним из условий которого является прощение долга;

— наличие обязательств должника по совершению выгодных для кредитора действий;

— сохранение партнерских коммерческих отношений между должником и кредитором;

— возмездный характер сделки по уступке права требования;

— наличие акта сверки взаиморасчетов с подписями должника и кредитора, в соответствии с которым выплата конкретной суммы прекращает любые встречные обязательства сторон друг к другу.

Примеры из практики

Общество «А» обратилось в суд с иском к обществу «Б» с просьбой признать недействительным ранее заключенное соглашение о прощении долга. В иске было отказано.

Дело в том, что по условию соглашения ответчик был должен перевести средства на счета партнеров кредитора, то есть имели место обязательства по встречному исполнению как способу взаимозачета, что повлекло за собой получение обществом «А» выгоды.

Такого рода правоотношения дарением по определению являться не могут. То есть дело не в формальном наименовании соглашения, а в его реальном содержании (см. постановления Арбитражного суда Центрального округа от 10 сентября 2014 г.

по делу № А14-5972/2013, ФАС Московского округа от 30 июня 2014 г. № Ф05-5948/2014 по делу № А41-33913/13, ФАС Московского округа от 24 сентября 2012 г. по делу № А40-8920/12-162-81, определением ВАС РФ от 18 января 2013 г.

№ ВАС-17857/12 отказано в пересмотре дела).

Кредитор и должник заключили соглашение о прекращении обязательства последнего после предоставления отступного. Один из участников компании кредитора обратился в суд с иском о признании данного соглашения недействительным.

Требование было удовлетворено (см. постановление ФАС Московского округа от 30 июня 2014 г. № Ф05-5948/2014 по делу № А41-33913/13, определением ВАС РФ от 23 июля 2014 г. № ВАС-9746/14). Хотя по соглашению имело место частичное исполнение долга, соглашение о представлении отступного является возмездным, что отличает его от дарения (см. п. 3 ст. 423 ГК).

Еще пример (см. решение Арбитражного суда Республики Татарстан от 1 августа 2011 г. по делу А65-5033/2009, принятое с учетом разъяснений ФАС Поволжского округа в постановлении от 11 апреля 2011 г. по делу А65-5033/2009).

Суд квалифицировал соглашение о прощении долга как дарение на том основании, что правоотношение носило безвозмездный характер, то есть прощение для истца не повлекло никаких имущественных выгод. Прощение долга в таком виде также не сопровождалось нарушением прав третьих лиц на активы кредитора.

Еще в одном деле (см. постановление Арбитражного суда Московского округа от 23 ноября 2015 г. № Ф05-15731/2015 по делу № А40-214828/2014, определением Верховного суда РФ от 10 марта 2016 г. № 305-ЭС16-814 отказано в передаче дела для пересмотра) суд согласился с тем, что стороны прекратили обязательства не при помощи прощения долга, а используя другие юридические инструменты.

Покупатель по договору поставки допустил просрочку оплаты товара, за что по договору он обязан был уплатить неустойку. Стороны заключили допсоглашение, в соответствии с которым поставщик отказывался от применения штрафных санкций. Суд, ссылаясь на положения ст. 415, 432, 572 ГК, пришел к выводу, что все признаки фактического соглашения о прощении долга имели место.

Однако апелляция сочла, что допсоглашение не содержит в себе указания на конкретные суммы, а стороны после наступления даты прекращения обязательств продолжали исполнение договора. А это повлекло за собой изменение размера задолженности. Таким образом, обязательства были прекращены путем соглашения сторон, а не соглашением о прощении долга. В удовлетворении иска было отказано.

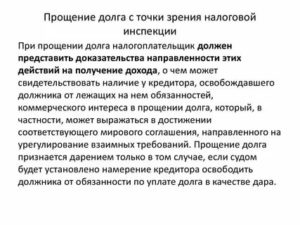

Налоговые риски при прощении долга (кредитор)

Налоговое ведомство зачастую не соглашается с тем, что прощенный долг можно учитывать к категории внереализационных расходов в процессе формирования налогооблагаемой прибыли (см. пп. 2 п. 2 ст. 265, п. 2 ст. 266 НК).

Видео:Как проходит процедура банкротства юр лиц? Какие последствия?Скачать

Образец соглашения 2020 года о прощении долга между юридическими лицами и налоговые последствия

Если у предприятия имеются долги, то кредитор может их простить. Но для этого необходимо соблюдать налоговые и гражданские законодательные акты. В этой статье мы детально разберём, как оформить прощение задолженности документально между двумя юридическими лицами.

Правила оформления прощения долга между юридическими лицами

Запрещено дарить активы предприятия. Это гласит статья номер 575 Гражданского Кодекса Российской Федерации. Чтобы у налоговых органов не было подозрений по поводу сделки о прощении задолженности, её необходимо правильно оформить.

Статья номер 415 Гражданского Кодекса Российской Федерации разрешает кредиторам списывать или прощать долги компаний-должников. Но здесь важно, чтобы права предприятий-должников не были нарушены. Если такое предприятие не желает, чтобы ему простили задолженности, то оно должно оповестить об этом своего кредитора.

Рассмотрим варианты оформления прощения долгов. Их всего два:

- Отправка должнику письменного уведомления об отмене долгов. Дата прощения здесь начинается именно со дня получения письма.

- Составление двухстороннего соглашения об отмене задолженности. К такому документу нужно прикрепить копии договоров и любые другие справки и бумаги, которые прописаны в тексте соглашения.

Что должно быть указано в соглашении?

- Общая сумма долгов, которые подлежат прощению.

- Предмет сделки.

- Согласие участников на процедуру прощения.

- Название организаций, заключающих соглашение, и их реквизиты.

- Условия и обстоятельства, при которых возможно списание задолженности.

- Реквизиты контракта, заключённого между участниками, на основе которого у одного из них возникли долги.

- Документальное подтверждение образовавшегося долга.

- Экономическое пояснение того, почему задолженность должна быть прощена, без наличия в нём признаков дарения.

Чтобы соглашение имело юридическую силу, к сделке нужно приложить результаты сверки, которая покажет факт наличия задолженности у одного из участников.

https://www.youtube.com/watch?v=h4q7cv0vnqI

Действия кредитора:

- Составить акт сверки с предприятием-должником.

- Послать неплательщику сообщение, в тексте которого будет отражено, что кредитор готов простить часть долга или полностью его списать.

- Дождаться ответного письма о согласии или возможных возражениях.

- Подтвердить сделку документально, оформив её отдельно, или как дополнительное соглашение к основному договору.

Скачать образец соглашения о списании долга по кредитному договору с учредителем вы можете здесь

Нюансы процедуры

Основной особенностью такого соглашения является то, что здесь должно быть обоюдное желание всех сторон закрыть долговое обязательство. Исходя из этого нельзя принимать за прощение долга отсутствие требований со стороны кредитора погасить задолженность или её часть.

Обратите внимание! Процедуру по прощению долга не допускается проводить при наличии нарушений имущественных прав или интересов третьих лиц.

Оформление процедуры прощения долга. Бухгалтерский учёт

Стоит отметить, что прощение долга не должно быть учтено в ходе исчисления налоговой базы. Из-за этого в бухгалтерском учёте постоянно возникают разницы с налоговыми обязательствами. Такое несоответствие необходимо отражать по ДЕБЕТУ 99 и КРЕДИТУ 68.

В случае заключения соглашения на прощение задолженности юридическому лицу могут быть использованы следующие проводки.

Операция | ДЕБЕТ | КРЕДИТ |

Фиксирование факта продажи готовой продукции | 62 | 90.1 |

Начисление налога на добавленную стоимость | 90.3 | 68 |

Отражение списания фактической себестоимости по отгруженной партии товаров | 90.2 | 41 |

Перевод должником части суммы долга за счёт поставщика | 51 | 62 |

Частичное/полное погашение задолженности при заключении договора о прощении долга | 91.2 | 62 |

Постоянное налоговое обязательство на основании справки-расчёта | 99 | 68 |

Задолженность у предприятия может образоваться не только в связи с тем, что он вовремя не внёс плату за поставку товара или услуг, но и вследствие взятого кредита. Тогда здесь кредитор должен вести отдельный учёт по взятому займу и процентов по нему.

Обратите внимание! Кредитор может дать согласие на прощение не только основного долга, но и на проценты по нему.

В случае прощения долгового обязательства нужно учитывать следующее:

- Прощёный долг вместе с процентами не признаётся расходной операцией. Но в бухгалтерском учёте такая операция повлечёт за собой расходы.

- В бухгалтерской проводке делается такая запись: ДЕБЕТ 91.2 КРЕДИТ 76 на сумму списываемых процентов по кредиту.

- Ввиду того, что займы не облагаются НДС, в случае списания долга по процентам, то налоговых последствий по этому виду не будет.

- После списания задолженности бухгалтер должен сделать следующие записи.

Операция | ДЕБЕТ | КРЕДИТ |

Отражение факта выдачи заёмных средств | 58.3 | 51 |

Ежемесячная проводка начисления процентного вознаграждения с суммы задолженности по займу | 76 | 91.1 |

Закрытие основного долга | 51 | 58.3 |

Списание процентов по займу, прописанных в договоре прощения долга | 91.2 | 76 |

Фиксация постоянного налогового обязательства | 99 | 68 |

Юридические обоснования возникновения соглашения

Данная сделка считается абсолютно законной. Допускается заключить контракт в одностороннем порядке, когда кредитор направляет неплательщику уведомление о процедуре. А также оформить контракт можно при наличии всех участников.

Для придания юридической силы документу в него необходимо включить следующие сведения:

- Персональные данные всех участников соглашения.

- Справки или бумаги, указывающие на каком основании возникла задолженность.

- Необходимо прописать сведения о том, какое именно обязательство подлежит прощению.

- Размер долга, подлежащий списанию. Выразить его нужно именно в денежном эквиваленте.

Как выглядит процесс с точки зрения законодательства?

Такую сделку заключить довольно просто. Однако, чтобы избежать в дальнейшем проблем с законом, необходимо правильно её оформить. Иногда соглашение может стать предметом для оспаривания, так как есть подозрения, что её заключение повлекло за собой извлечение дополнительной выгоды.

Если в ходе расследования выяснится, что активы были подарены, то здесь уже будут действовать другие законодательные акты. А это, в свою очередь, может вызывать серьёзные проблемы, если дело дойдёт до судебного разбирательства.

Списание долгов путём дарения между юридическими лицами запрещено законами Российской Федерации.

Важно! Чтобы избежать подобных ситуаций, рекомендуем прикладывать к договору доказательную базу, которая сможет подтвердить правомерность сделки.

Как составить?

Прощение долга довольно часто применяется в деятельности предприятий, так как в этом случае можно тоже получить дополнительную выгоду. Как правило, сделка заключается в двустороннем формате. Выглядит она так:

- Отдельный договор.

- Дополнительное соглашение к основному контракту, на основе которого образовалась задолженность.

Примеры

Разберём ситуации, которые иногда складываются между юридическими лицами:

- Сделка оформляется, так как не были исполнены обязательства по поставке товара или оказанию услуг. Выгода — заключить более выгодный договор в недалёкой перспективе.

- С финансовой организацией, где предприятие оформило займ, подписывается контракт. Здесь списание задолженности происходит как реструктуризация или входит в её программу.

- Предприятия прощают друг другу задолженности.

- Прощение долга по кредиту.

Обратите внимание! Списать нужно не только долги в денежном выражении, но и обязательства иного характера.

Как не сделать процедуру прощения процессом дарения?

Чтобы не возникало сомнения, учитывайте следующую информацию:

- Желательно списывать лишь часть задолженности, а в отношении второй части попросить должника дать гарантии, что она будет закрыта.

- Можно списать и всю задолженность, но тогда необходимо предоставить всю информацию, подтверждающую невозможность частичного возврата обязательств. Или же возврат долга может повлечь за собой убытки или новые затраты у кредитора.

- В соглашении нужно прописать, что неплательщик желает в дальнейшем продолжать сотрудничество с кредитором.

- Иные доказательства того, что сделка не является дарением.

Проблемы с налоговой службой

Последствия могут быть выражены в двух формах:

- В зависимости от взаимоотношений между кредитором и должником.

- В зависимости от типа сделки, прописанного в контракте.

Закон Российской Федерации указывает, что любая сделка, которая влечёт за собой получение выгоды, должна облагаться налогами.

Налоговые последствия оформления соглашения на прощение долга

В отношении налогового учёта нужно обращать внимание на тип налогообложения на предприятии:

- Если используется метод начисления, то выручку надо признать без привязки к дате получения дохода.

- Если применяется кассовый метод, то день получения выручки должен совпадать с датой принятия дохода.

Важно! Задолженность, подлежащая списанию, не должна являться просроченной.

Два способа списания долга по налоговому законодательству:

- С помощью погашения задолженности из средств чистой прибыли.

- Списание на внереализационные расходы для уменьшения налоговой базы.

Обратите внимание! Неплательщик после прощения долга должен его отразить во внереализационных расходах для налогового учёта.

Доходы, полученные от компаний, учредители которых владеют более чем 50% в уставном капитале предприятия-должника, не облагаются налогом на прибыль в случае прощения задолженности.

Особенности списания долга её учредителем

В данном случае прощение задолженности оформляется на основании общих требований. Налогообложение тоже не имеет никаких нюансов, всё происходит по общей схеме.

А вот исчисление налогов для фирмы-неплательщика будет зависеть от того, какой долей в её уставном капитале обладает кредитор:

- Если он владеет 50 процентами или менее, то списанный долг предприятия включается в его доход как полученное имущество на бесплатной основе. Эта сумма должна быть учтена при расчёте налога.

- Если он владеет более 50 процентами в уставном капитале, то списанная сумма долга не включается в налогооблагаемую базу.

Обратите внимание! Размер списанных процентов всегда включается в доход предприятия, и, как следствие, увеличивает налогооблагаемую базу. Скачать образец соглашения о прощении задолженности можно по этой ссылке

Главные ошибки

Ошибка: Кредитор заключает контракт на прощение долговых обязательств в полном размере.

Пояснение: Чтобы избежать проблем со стороны налоговых органов, рекомендуем подписать соглашение на прощение половины долговых обязательств.

Иначе налоговики смогут принять такую сделку, как дарение. А это запрещено законодательством Российской Федерации.

Важно отметить, что если списание задолженности ведёт к затратам кредитора, то об этом тоже необходимо указать в тексте документа.

Ошибка: Кредитор оформил контракт о прощении долговых обязательств без уведомления об этом должника.

Пояснение: Кредитор должен убедиться, что в ходе заключения сделки её условия не будут ущемлять права должника и третьих лиц.

Резюме

Соглашение о прощении задолженности по кредиту, который предоставлен фирме-учредителю, является эффективным способом поддержания финансового состояния неплательщика. Здесь нет особых правил составления контракта.

Решение о заключении договора принимает сам кредитор, но при этом он обязан оповестить о своём намерении неплательщика.

Учредитель не несёт никаких материальных издержек, тогда как должник должен отчитаться за сделку перед налоговыми органами.

Скачать образец соглашения о списании долга по кредитному договору с учредителем вы можете здесь

🔍 Видео

26122016 Налоговая новость о рисках прощения долга в виде процентовСкачать

Перевод долга с должника на другое лицоСкачать

Списание долгов по налогам и страховым взносам (налоговая амнистия ).Скачать

Налоговый контроль расчетов с подотчетными лицами. О налогах с Петром ЗахарченкоСкачать

Как учредителю занять у компании? / Почему наличие процентов в договоре важно?Скачать

Как взыскать долг с юридического лица, эффективно. Программа ЗаконноСкачать

Взыскание долга с физического лица. Юридическая консультацияСкачать

4.7. Несостоятельность (банкротство) юридического лицаСкачать

13102016 Налоговая новость о прощении долгаСкачать

Последствия отмены судебного приказа о взыскании задолженности по кредиту или займу МФОСкачать

Банкротство физических лиц: про компенсацию, карты супругов и повторное банкротствоСкачать

Кредитные споры и прощение долга - риски заемщика.Скачать

Как управлять уголовными рисками: говорим о налоговых преступленияхСкачать

Договор займа между юридическими лицамиСкачать

Все о списании долгов в одном видео! Банкротство 2024. Реальные риски, рост стоимости, последствияСкачать

Какие действия приведут к не списанию ваших долгов в процедуре банкротства Ошибки должниковСкачать