Рефинансирование – это перевод ссуды из одного банка в другой на более выгодных условиях. Такая услуга помогает снизить финансовую нагрузку на семейный бюджет и быстрее рассчитаться с долгами.

Рассмотрим как происходит рефинансирование кредитов других банков в банке ВТБ 24.

- Условия программы

- Преимущества перекредитования в ВТБ

- Калькулятор рефинансирования

- Требования к заёмщику

- Рефинансируемые кредиты

- Требования к кредитам:

- Документы для рефинансирования

- Оформление перекредитования в ВТБ

- Погашение кредита по программе

- Перевод с карты на карту

- Льготный платеж и кредитные каникулы

- Подведение итогов

- Рефинансирование ипотеки в ВТБ от 8,3% — условия в 2020 году

- Процентная ставка и другие условия

- Требования к заемщикам

- Сколько можно сэкономить: примеры с расчетами

- Пример с уменьшением переплаты

- Пример с уменьшением ежемесячного платежа

- Как оформить рефинансирование: пошаговая инструкция

- Рефинансирование кредита в ВТБ 24 для физических лиц: условия и порядок оформления

- Виды рефинансируемых в ВТБ 24 кредитов

- Условия рефинансирования в ВТБ 24

- Требования

- К заемщику

- К кредиту

- Какие документы нужны для рефинансирования в ВТБ 24?

- Порядок рефинансирования кредита в ВТБ 24

- Краткое резюме статьи

- Рефинансирование кредитов

- Снижение платежей по кредиту

- Условия

- Без комиссий

- Как оформить рефинансирование?

- Без лишних формальностей

- Корпоративная программа

- Кредит наличными

- Накопительный счет «Копилка»

- Рефинансирование кредита в ВТБ 2020: какие сегодня условия и ставки

- Какие кредиты можно рефинансировать

- Кто может рефинансировать кредит в ВТБ

- Перекредитование в ВТБ: условия и проценты в 2020 году

- Рефинансирование кредита в ВТБ на общих условиях

- Процентные ставки

- Рефинансирование кредита в ВТБ для зарплатных клиентов

- Рефинансирование кредита в ВТБ для неработающих пенсионеров

- Рефинансирование кредита в ВТБ для военных пенсионеров

- Кредитный калькулятор: рассчитайте платеж

- Как можно снизить процентную ставку

- Надо ли платить страховку

- Какие бонусы есть у ВТБ для заемщиков

- Какие документы нужны для рефинансирования

- Выгодно ли сегодня проводить рефинансирование кредита

- Когда есть смысл рефинансировать кредиты

- Подводные камни рефинансирования

- Страховка

- Дополнительные наличные

- Подводя итоги

- 💡 Видео

Условия программы

При рефинансировании в ВТБ можно не только снизить платеж, но и получить дополнительные деньги.

Услуга рефинансирование кредита в ВТБ 24 – это специфический финансовый продукт со своими условиями, который позволяет объединить ранее оформленные ссуды в одну.

Преимущество нового займа заключается не только в удобстве исполнения обязательств, когда клиенту приходится совершать один платеж в месяц одному кредитору вместо нескольких, – банк готов снизить процентную ставку и изменить срок погашения долга, а также предоставить кредитные каникулы.

В программе рефинансирования ВТБ 24 могут быть задействованы различные продукты – автокредит, ипотека, кредитные карты. При выполнении требований услуги клиент вправе погасить до шести ссуд, при этом ему не потребуется искать поручителей или предоставлять залог, а также нести дополнительные расходы в виде комиссий.

Основные условия программы:

- предоставляемая сумма – от 100 тыс. до 5 млн рублей;

- ставка – 12,5% при погашении долга на сумму от 500 тыс. рублей, 12,9% — для закрытия ссуды на меньшую сумму;

- срок – до 60 месяцев с шагом в 1 месяц;

- возможность получить дополнительную сумму на любые расходы.

При рефинансировании потребительских кредитов ВТБ 24 направляет сумму предоставляемого займа на погашение ранее оформленных долгов. Перевод осуществляется без комиссий. С помощью услуги можно закрыть до шести таких стандартных ссуд.

Преимущества перекредитования в ВТБ

Почему стоит оформить рефинансирование в ВТБ 24? По итогам народных рейтингов, представленных на независимых финансовых ресурсах в Сети, банк занимает лидирующие позиции по количеству оформленных заявок на перекредитование.

Этому способствует ряд преимуществ, отличающих услугу от аналогичных займов:

- выгодная процентная ставка;

- возможность рефинансировать максимальное количество потребительских кредитов по сравнению с другими банками;

- быстрое рассмотрение заявки;

- высокая гарантия одобрения для добросовестных заемщиков;

- получение дополнительных средств на любые цели;

- удобные возможности для погашения долга.

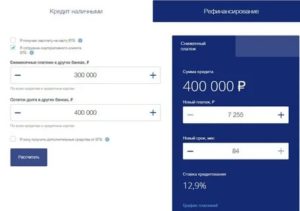

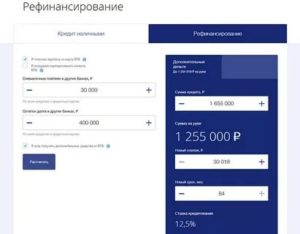

Калькулятор рефинансирования

Внесите данные по имеющейся задолженности и посмотрите, какую сумму можно сэкономить.

Чтобы рассчитать, насколько выгодным станет рефинансирование потребительских кредитов и карт в ВТБ 24, можно воспользоваться онлайн-калькулятором на официальном сайте компании.

- Откройте www.vtb.ru и выберите вкладку «Кредиты».

- Найдите пункт «Рефинансирование».

- Рассчитайте ежемесячные выплаты, указав общую сумму платежей по займам и кредитным картам, а также остаток основного долга по всем обязательствам.

Калькулятор рефинансирования ВТБ

Требования к заёмщику

Чтобы принять участие в программе рефинансирования кредитов других банков от ВТБ 24, необходимо ознакомиться с требованиями к физическим лицам и к переоформляемым ссудам.

Потенциальный клиент банка должен соответствовать следующим параметрам:

- гражданство РФ;

- наличие постоянной прописки в регионе присутствия финучреждения;

- наличие постоянного места работы.

Также заемщик может принять участие в акции ВТБ «Семейные ценности» и перекредитоваться по программе рефинансирования под меньший процент, если он и его семья отвечают дополнительным требованиям.

- Клиент и его супруг/супруга заключили брак не более 12 месяцев до даты подачи заявки на услугу.

- После оформления договора супруги не расторгли брак в течение 3 лет.

Банк готов снизить ставку после 3 лет с момента выдачи ссуды, если семья выполнила вышеуказанные условия.

Рефинансируемые кредиты

По условиям ВТБ 24, перекредитованию подлежат займы, оформленные с залоговым обеспечением или без него. В том числе рефинансирование автокредитов, ипотеки, кредитных карт и стандартных потребительских ссуд.

Требования к кредитам:

- остаток срока погашения по графику – от 3 месяцев;

- ссуда оформлена в рублях;

- по займу произведено не менее 6 платежей;

- отсутствует открытая просроченная задолженность или закрытые просрочки сроком более 5 дней.

Программа рефинансирования кредитов не распространяется на ссуды, оформленные в ВТБ, а также на реструктуризированные займы.

Документы для рефинансирования

Для оформления услуги клиент должен собрать установленный правилами пакет документов:

- паспорт;

- СНИЛС;

- справка, подтверждающая доход за последние полгода (2-НДФЛ, справка по форме банка или в свободной форме от работодателя);

- копия трудовой или трудового договора для оформления ссуды на сумму от 500 тыс. руб.

Если заявитель работает на последнем месте менее 6 месяцев, он вправе принести справку о заработке за фактический срок трудовой занятости.

https://www.youtube.com/watch?v=jvVuxsdzfns

В список документов для получения рефинансирования кредита в ВТБ входит договор от первоначального кредитора, который был выдан заемщику в день заключения сделки. Вместо договора клиент вправе представить справку о состоянии долга, включающую сведения о полной стоимости ссуды (остаток основного долга, начисленные проценты, возможные комиссии).

Документы для обладателей зарплатной карты банка:

- паспорт;

- СНИЛС;

- документация от первоначального кредитора (договор или справка).

Оформление перекредитования в ВТБ

Подача заявки занимает не более пяти минут!

Как происходит процесс оформления рефинансирования в банке ВТБ? Рассмотрим процедуру поэтапно:

- Клиент самостоятельно делает расчет на официальном сайте банка и оформляет онлайн-заявку на рефинансирование.

- Через несколько минут банк присылает предварительное решение по заявлению в виде смс.

- Клиент обращается в отделение с пакетом всех документов и спустя 1-3 дня получает окончательный вердикт по заявке.

- Финучреждение заключает договор с заемщиком и самостоятельно погашает его долги у сторонних кредиторов.

- Клиент начинает выплачивать один кредит по программе нового банка.

Подать онлайн-заявку на рефинансирование

Заполнение формы заявки:

- личные данные;

- реквизиты документов;

- сведения о занятости;

- семейное положение;

- данные об оформленных ссудах;

- контакты заявителя.

Решение по заявке действует в течение 2 месяцев. В случае получения отрицательного ответа повторно посылать анкету разрешено только по истечении 90 дней при наличии документа, подтверждающего улучшение финансового положения заявителя.

Погашение кредита по программе

Пополняйте карту, привязанную к кредиту, на сайте ВТБ.

После оформления программы рефинансирования, погашать все ссуды заемщику предстоит в ВТБ 24. Для удобного внесения оплаты банк предоставит клиенту счет и пластиковую карту. Погашение осуществляется равными платежами в дату, установленную договором.

Заемщикам доступно несколько вариантов оплаты:

- через кассу банка с паспортом и картой или реквизитами счета;

- с помощью дистанционного сервиса ВТБ Онлайн, доступного в виде интернет-банка и мобильного приложения;

- через банкомат;

- с помощью услуги «Автоплатеж», которая подключается в онлайн-банке.

Данные способы позволяют оплачивать кредит без дополнительных расходов, при этом деньги зачисляются на ссудный счет моментально.

Также клиент может воспользоваться услугами сторонних организаций, но должен будет учитывать срок поступления средств и возможные комиссии:

- платеж с электронных кошельков Киви, Яндекс.Деньги, Вебмани;

- перевод со счетов других банков, в том числе через интернет- и мобильный банк;

- внесение платежа в отделениях «Почты России»;

- оплата в пунктах приемов платежей Контакт, Золотая Корона, Кари, Вестфалика, Связной, Евросеть, салонах сотовой связи и т. д.

Перевод с карты на карту

Помимо перечисленного, на сайте www.vtb.ru клиенту доступен сервис «Перевод с карты на карту». Он позволяет списать средства с карточки любого российского эмитента на карту ВТБ, привязанную к кредиту. Перечисление осуществляется в течение 3 дней, при этом за услугу взимается комиссия – 1,6% от суммы операции, но не менее 70 рублей.

Чтобы воспользоваться этой услугой, необходимо:

- Открыть вкладку «Платежи и переводы» на официальном сайте банка.

- Заполнить форму платежа, указав реквизиты карт и сумму операции.

- Нажать кнопку «Перевести».

Заемщик вправе осуществить процедуру полного или частичного досрочного погашения без комиссий. Частичное погашение предполагает сокращение срока выплат или уменьшение размера ежемесячного взноса. Оформить услугу можно в онлайн-сервисе банка.

Льготный платеж и кредитные каникулы

Заемщикам банка по программе перекредитования становятся доступными уникальные опции, позволяющие снизить финансовую нагрузку в период материальных трудностей.

- льготный платеж – услуга, позволяющая оплачивать только начисленные на ссуду проценты в течение 3 месяцев после оформления кредитного договора;

- кредитные каникулы – пропуск платежа каждые полгода со сдвигом графика на один месяц.

Услуги подключаются бесплатно при оформлении ссуды в офисе банка.

https://www.youtube.com/watch?v=SZubxgXJH80

Если опция «Каникулы» не была подключена автоматически, ее можно активировать позднее по звонку в справочную службу финучреждения по бесплатному номеру 8 (800) 100-24-24. Стоимость подключения – 2 тысячи рублей.

: Выгодно ли рефинансировать кредиты?

Подведение итогов

Услуга рефинансирования кредитов – актуальная финансовая помощь от банка ВТБ 24, которая позволяет уменьшить долговое бремя семьи и предотвратить порчу кредитной истории.

Если же состояние семейного бюджета заемщика улучшилось, и он готов вносить более крупные платежи по своим обязательствам, банк поможет ему рассчитаться с кредиторами с меньшими потерями и быстрее избавиться от займов.

Видео:Рефинансирование кредитов от ВТБСкачать

Рефинансирование ипотеки в ВТБ от 8,3% — условия в 2020 году

В начале июня ВТБ заявил об увеличении спроса на рефинансирование ипотеки сразу в 8 раз. Ставки по кредиту снижаются, а доходы заемщиков как минимум не растут. Поэтому услуга пользуется большим спросом.

Сегодня предлагаемое ВТБ рефинансирование ипотеки доступно для многих клиентов других банков по ставке от 8,3%.

Благодаря этому можно сэкономить несколько сотен тысяч или даже миллионов рублей, а также уменьшить ежемесячный платеж, не увеличивая при этом срок кредита.

Скриншот с официального сайта банка ВТБ

Процентная ставка и другие условия

Рефинансирование ипотеки в ВТБ в 2020 доступно по специальным условиям. Кредит выдается на погашение ипотечных займов, которые были ранее выданы в других банках на покупку:

- новостроек (оформленных в соответствии с ФЗ №214);

- вторичной недвижимости (готового жилья).

Ставка, сроки и другие условия в ВТБ по кредиту сегодня следующие:

- Процентная ставка от 8,3% для клиентов, получающих зарплату в ВТБ, и от 8,5% для остальных.

- Валюта – рубль РФ.

- Срок – до 30 лет с подтверждением дохода и до 20 лет без подтверждения.

- Комиссии за получение, обслуживание, досрочное погашение – отсутствуют.

- Первоначальный взнос – не требуется.

- Сумма – до 30 млн. руб.

- При этом максимальная сумма для погашения – не более 90% от размера кредита. Например, нужно погасить 1 млн. руб., тогда для рефинансирования ВТБ готов предоставить не более 900 тыс.

- Если сумма кредита превышает стоимость квартиры на 80% и более, то ставка увеличивается на 1% (т.е. не 8,3%, а 9,3%).

К рефинансируемому кредиту предъявляется несколько требований:

- ипотечный (жилье в залоге у банка);

- выдан не менее 6 месяцев назад;

- до погашения осталось не менее 3 месяцев;

- нет открытых просрочек.

Важно! Если клиент проходит по программе «Люди дела», т.е. работает в образовательной, медицинской, налоговой сфере, на таможне, в правоохранительных структурах или органах управления (федеральных либо муниципальных), он вправе рефинансировать ипотеку на особых условиях. Подробности необходимо уточнять у работников банка ВТБ.

Требования к заемщикам

Рефинансирование ипотеки ВТБ 24 доступно клиентам, соответствующим таким требованиям:

- гражданин РФ;

- регистрация в любом регионе, где есть офис ВТБ;

- ежемесячный доход от 15 тыс. руб.

Подтвердить доход можно справкой 2-НДФЛ или справкой по форме банка, а также налоговой декларацией за последние 12 мес. В некоторых случаях ВТБ предлагает рефинансирование ипотеки других банков и без подтверждения дохода. Понадобится предъявить несколько документов:

- заявление;

- паспорт;

- СНИЛС;

- трудовая книжка – копия или выписка;

- военный билет (для мужчин младше 27 лет);

- выписка по ипотечному счету из банка.

После одобрения рефинансирования ипотеки на условиях ВТБ 2020 года предоставляется также договор купли-продажи квартиры и договор страхования (при наличии).

Сколько можно сэкономить: примеры с расчетами

Ставка рефинансирования ипотеки ВТБ начинается от 8,3% или от 8,5% при условии заключения договора комплексного страхования. Поэтому получить такой кредит особенно выгодно тем клиентам, которые ранее оформили ипотеку, например, под 9-10% годовых. Расчет на калькуляторе показывает — экономия на переплате составит несколько десятков или сотен тысяч рублей.

Пример с уменьшением переплаты

Квартира за 5 млн. руб. куплена в ипотеку на 20 лет, ставка 10%. ВТБ одобрил рефинансирование тоже на 20 лет по ставке 8,5%. Тогда:

- ежемесячный платеж вместо прежних 48200 составит 43400 руб.;

- общая переплата вместо 6 млн. 580 тыс. составит 5 млн. 420 тыс.;

- ставка вместо 10% – 8,5%.

Этот пример показывает, что услуга позволяет снизить общую переплату более, чем на 1 млн. При этом ежемесячный платеж не только не увеличивается, но даже немного снижается – почти на 5 тыс.

Пример с уменьшением ежемесячного платежа

Квартира за 3 млн. руб., куплена в ипотеку на 10 лет по ставке 11%. ВТБ одобрил рефинансирование на 15 лет по ставке 9%. Тогда:

- ежемесячный платеж вместо прежних 41300 составит 30500;

- общая переплата вместо 1 млн. 960 тыс. увеличится до 2 млн. 80 тыс.;

- ставка снижается с 11% до 9%.

В этом случае переплата увеличивается примерно на 500 тыс. Но ежемесячный платеж уменьшается сразу на 11 тыс. Поэтому обслуживать кредит станет ощутимо легче. К тому же переплату можно уменьшить в любой момент, если погашать кредит досрочно без комиссии.

Как оформить рефинансирование: пошаговая инструкция

Заключить договор можно за 3 простых шага:

- Подать заявку онлайн.

- Подготовить нужные документы.

- Подписать договор в офисе и погасить старый кредит.

Заявка подается на сайте. Затем нужно собрать полный пакет документов. Если дохода заемщика не хватает, он вправе привлечь поручителей, которыми могут стать:

- супруг;

- родители;

- дети;

- братья и сестры (полнородные и неполнородные).

Рефинансирование ипотеки Сбербанка или другого банка в ВТБ действительно позволяет сэкономить значительную сумму. Многим заемщикам это уже помогло сохранить кредитную историю положительной и в то же время войти в график платежей.

*************************************************************************

Если статья понравилась, ставьте лайк, пишите ваши комментарии, подписывайтесь наканал. Чтобы

Видео:Рефинансирование кредита выгодно? Советы финансового управляющегоСкачать

Рефинансирование кредита в ВТБ 24 для физических лиц: условия и порядок оформления

Рефинансирование кредитов других банков в банке ВТБ требует подготовленности от физического лица, подающего заявку.

Он должен соответствовать условиям и требованиям банка — например, объединить можно не больше шести займов, а их срок действия должен быть не меньше трех месяцев на момент обращения клиента.

Но, если выполнить требования, займ охотно одобряют. В настоящей статье мы рассматриваем условия перекредитования, требования к кредитам и заявителю, а также порядок получения услуги.

Виды рефинансируемых в ВТБ 24 кредитов

Перекредитование в ВТБ 24 — это процедура передачи долговых обязательств от другого банка к ВТБ 24. Другими словами, заемщик перестает быть должен, например, Сбербанку, а вместо этого становится должен ВТБ 24.

Банк от этого выигрывает: буквально переманиваются чужие клиенты, что увеличивает рентабельность компании. Клиент тоже выигрывает: нередко банки по программе рефинансирования предлагают взять кредит под меньший процент, чем это было в предыдущем банке. Таким образом, сумма переплаты уменьшается и общая выгода от кредита увеличивается.

https://www.youtube.com/watch?v=O8pJnX08xI0

По состоянию на 2020 год, ВТБ 24 рефинансирует далеко не все займы. Физическому лицу недоступны следующие виды перекредитования, как бы он ни пытался убедить сотрудников банка в обратном:

- Если займ был ранее реструктуризован в предыдущем банке. В таком случае банк попросту не видит смысла предлагать еще одну программу, очень схожей с реструктуризацией, ведь клиент ей уже пользовался. А это означает, что, видимо, у клиента не все в порядке с платежеспособностью, иначе он бы не пытался второй раз сменить структуру своих долговых обязательств;

- Если займ был взят в самом ВТБ 24. Перекредитоваться можно только на те кредиты, что были взяты в других банковских организациях.

В остальном же ВТБ 24 не устанавливает никаких ограничений. Передать банку можно займы с обременением (залогом) или без него, с поручительством или без него, с привлечением созаемщиков или же без них. Это означает, что рефинансировать в ВТБ 24 можно:

- Ипотечный займ, размер которого не превышает порог по ипотечному кредитованию в самом ВТБ 24;

- Автокредит;

- Потребительский займ;

- Кредитную карту.

Что любопытно, так это возможность объединить все эти займы в один.

Максимальное число объединяемых кредитов не может быть больше шести.

Виды займа при этом не имеют значения: можно запросить рефинансирование двух потребительских кредитов в ВТБ 24, двух кредитных карт, один автокредит и один ипотечный займ.

Если с доходами у клиента все в порядке, займ может быть объединен в один-единственный. Правда, отдельными процедурами будут походы в государственные органы с целью передать право на обременение от предыдущего банка к ВТБ 24.

Условия рефинансирования в ВТБ 24

Программа у ВТБ 24 настроена таким образом, что она старается учитывать структуру долговых обязательств, их размер и характер. Исходя из этого определяется, например, процентная ставка и длительность кредитования. Поэтому условия перекредитования в ВТБ 24 можно назвать более чем гибкими.

Чтобы пользователю было удобнее изучать условия по рефинансированию в зависимости от параметров сделки, мы собрали все сведения в виде таблицы.

| Процентная ставка | Если общая сумма перекредитуемых долгов меньше 600 тысяч рублей, то ставка плавающая — от 14% до 17% годовых. Если сумма больше 600 тысяч рублей, ставка фиксированная в размере 13,5% годовых |

| Срок выплат объединенных займов | От шести месяцев до пяти лет |

| В какой валюте можно рефинансировать займы | Все кредиты, в том числе и прошлые, должны быть в российских рублях |

| Сумма перекредитования | От 100 000 рублей до 3 млн рублей |

| Комиссии при возникновении просрочек | Пеня в размере 0.1% в сутки от суммы общей задолженности |

| Комиссия за выдачу объединенного кредита | Не предусмотрена |

Требуется ли поручитель или созаемщик? Только в том случае, если дохода заявителя недостаточно для полного и своевременного покрытия всех долговых обязательств перед ВТБ 24.

Требования

Рефинансирование кредита в ВТБ для физических лиц — это, в первую очередь, ответственность, ведь банк принимает нового для себя клиента. Отсюда и взялись требования к заемщикам, список которых может отпугнуть еще малоопытных клиентов.

Все эти требования делятся на две категории: требования к заемщику и требования к самим кредитам. И то и другое было введено с целью минимизировать риски банка, а также увеличить его общую доходность.

К заемщику

В данном случае перечень требований невелик:

- Заявитель должен быть гражданином Российской Федерации с постоянной регистрацией в РФ. Возраст заемщика должен быть от 21 года на момент подачи заявления и до 70 лет на момент предполагаемого погашения кредита. Таким образом, перекредитовать займы могут и пенсионеры тоже;

- Штамп о постоянной регистрации должен свидетельствовать, что клиент проживает в том же регионе, где находится территориальное отделение ВТБ 24;

- Необходимо документально подтвердить, что у заемщика имеется постоянный и достаточный для выполнения обязательств доход;

- В обязательном порядке общая кредитная история заемщика должна быть, по крайней мере, хорошей. При плохой кредитной истории в выдаче займа незамедлительно отказывают;

- Нужно выполнить условие и по стажу: не менее 1 года стажа за последние пять лет работы, не менее 3 месяцев стажа на последнем месте работы.

Как видно, взять кредит по программе рефинансирования вполне реально — нужно лишь внимательно отнестись к сбору документов.

К кредиту

Чтобы исключить случаи невозвращения долга, случаи нерентабельных трудозатрат и прочего, банк ввел также ограничения и на сами кредиты, которые клиент желает перекредитовать в ВТБ 24:

- До момента, когда займ в соответствии с договором кредитования должен быть выплачен, должно быть не меньше трех месяцев. Другими словами, если ваш займ должен быть отдан в августе, то обращаться в ВТБ 24 следует не позже мая. Это касается как потребительских, ипотечных и автозаймов, так и кредитных карт;

- Необходимо предоставить документы, подтверждающие, что вы в течение последнего полугодия исправно платили по кредиту без каких-либо эксцессов (например, просроченных платежей);

- Все объединяемые кредиты должны были быть изначально взяты в российских рублях;

- На момент подачи заявления в ВТБ 24 по всем займам должны отсутствовать неисполненные обязательства, то есть: просроченные платежи, неоплаченные пеня и комиссии и т.д.

Какие документы нужны для рефинансирования в ВТБ 24?

Список документов разнится для тех, кто приходит в банк впервые, и для тех, кто является «надежным» клиентом. Под вторым подразумеваются те люди, кто подключился к зарплатному проекту в ВТБ 24. Соответственно, для впервые обратившихся в банк список документов выглядит так:

- Внутренний паспорт РФ;

- Документ, подтверждающий участие клиента в государственном пенсионном страховании (СНИЛС, т.е. страховое свидетельство);

- Бумаги о предыдущих кредитах. Это может быть копия кредитного договора, уведомление о кредите, график выплат и т.д. Чем больше бумаг вы предоставите, тем только лучше;

- Справка о доходах по форме 2-НДФЛ или по форме банка. Первое нужно получать в бухгалтерии вашего работодателя, второе заполняется самостоятельно.

Для зарплатных клиентов перечень требуемых бумаг уменьшается:

- Внутренний паспорт РФ;

- Рекомендуется также предоставить оригинал страхового свидетельства, но можно по желанию его не предъявлять сотрудникам банка;

- Документы о предыдущих кредитах;

- При желании, можно также заполнить справку о доходах по форме банка. Удобно тем, кто имеет неофициальные доходы помимо места официального трудоустройства.

Порядок рефинансирования кредита в ВТБ 24

Рефинансирование кредитов других банков физическим лицам в ВТБ 24 начинается с заполнения онлайн-заявки на сайте ВТБ 24. Одобрят ли ему рефинансирование, а также на каких условиях оно будет произведено, зависит от результатов ее рассмотрения.

https://www.youtube.com/watch?v=lBuy4LrT7Nk

Далее банк пришлет вам в смс-сообщении предварительное решение — чаще всего сотрудники банка сообщают, что требуется предоставить дополнительные бумаги. Начинается сбор пакета документов — для этого нужно обратиться в бухгалтерию работодателя и предыдущий банк, после чего указанный пунктом выше список должен быть предоставлен сотрудникам ВТБ в назначенный день.

Кроме документов, должно быть подано заявление. Заполнить его нужно в соответствии с полями для ввода данных:

- Паспортные данные;

- Номера и названия документов, приложенных к заявлению;

- Указание, будут ли привлечены поручители и созаемщики;

- Данные о трудоустройстве;

- Сведения о всех объединяемых кредитах;

- Контактные данные заявителя.

В течение пяти рабочих суток принимается решение о том, перекредитовывать ли клиента. Если решение положительное, то клиент должен будет явиться лично в отделение ВТБ, чтобы заключить новый договор кредитования.

Все прежние долги заемщика, указанные в новом договоре, погашаются ВТБ в течение нескольких дней с момента подписания договора.

Далее клиент должен походить по банкам, забирая там справки об отсутствии задолженностей и претензий.

Положительное решение по анкете действительно в течение двух месяцев с момента извещения клиента. По истечению этого срока придется заново проходить всю процедуру утверждения займа.

Если же было принято отрицательное решение, подавать заново документы на рассмотрение можно не раньше, чем спустя 90 суток с момента подачи предыдущего заявления. Кроме того, в таком случае придется приложить документы к заявлению, подтверждающие, что финансовые возможности клиента за этот период увеличились.

Краткое резюме статьи

Под рефинансированием подразумевается объединение старых долгов в одном банке — с более выгодной ставкой, например. Чтобы банк принял документы к рассмотрению, нужно соблюсти условия — это не только стандартные «платежеспособность, стаж и возраст заявителя», но и требования по кредитам.

Например, срок действия старых займов должен заканчиваться не раньше трех месяцев с момента обращения заявителя. Если требования соблюдены, нужно собрать пакет документов и направить их в банк. В течение нескольких дней принимается решение. Чаще всего сотрудники ВТБ выдают положительные ответы по заявкам на перекредитование.

Видео:Как подключить рефинансирование кредита или ипотеки через ВТБСкачать

Рефинансирование кредитов

Частным лицам Кредиты Рефинансирование

Решение онлайн

от 2 минут

- Кредит наличными

- Рефинансирование

Предварительный расчет произведен по ставкам, действующим при условии оформления программы страхования. Точные условия по кредиту вам будут предоставлены в отделении банка или по телефону после оформления заявки.

- Паспорт РФ

- Номер СНИЛС

- Реквизиты счёта в другом банке для погашения кредита

- Распечатывать не обязательно, можно показать на экране телефона, например, в приложении другого банка

- Паспорт РФ

- Номер СНИЛС

- Подтверждение дохода за последний год (или за фактический срок работы на последнем рабочем месте, если он составляет менее 1 года) на ваш выбор:

- – Справка по форме 2-НДФЛ – Справка по форме банка, заверенная печатью организации работодателя

- Подтверждение занятости, если сумма кредита превышает 500 тыс. руб:

- – Заверенная копия трудовой книжки или трудового договора – Выписка из электронной Ообязательное условие предоставления — общий стаж не менее 1 года трудовой книжки. Формируется клиентом на сайте www.gosuslugi.ru или www.pfrf.ru С направлением на специальный электронный ящик банка (уточняется у сотрудников отделения, где подается заявка на кредит) или предоставляется на бумажном носителе Выписка на бумажном носителе предоставляется только с одновременным предоставлением оригинала трудовой книжки с отметкой о переходе на электронную трудовую книжку

- Реквизиты счёта в другом банке для погашения кредита

- Распечатывать не обязательно, можно показать на экране телефона, например, в приложении другого банка

- При получении пенсии в ВТБ:

- Паспорт РФ

- Если пенсия не поступает на счет в ВТБ:

- Паспорт РФ

- Документ, подтверждающий пенсионный статус Пенсионное удостоверение / справка о назначении пенсии

- Документ, подтверждающий размер пенсии Справка из пенсионного фонда / выписка по счету из любого банка / справка о назначении пенсии

- Дополнительно для всех:

- Реквизиты счёта в другом банке для погашения кредита

- Распечатывать не обязательно, можно показать на экране телефона, например, в приложении другого банка

- Гражданство РФ

- Среднемесячный официальный доход от 15 тыс. ₽ в месяц

- Общий трудовой стаж от 1 года Требования по стажу на последнем месте работы не предъявляются

- Постоянная регистрация в регионе присутствия банка Получить кредит можно в любом регионе. Адрес проживания и адрес регистрации могут не совпадать

Могу ли я получить кредит в Москве, если работаю и живу в другом регионе?

Конечно. Вы можете обратиться в любое отделение банка по всей России, независимо от места жительства. Единственное условие — постоянная регистрация в одном из регионов присутствия банка

Могу ли я получить кредит на себя, если уже являюсь поручителем по другому кредиту?

Да, если вашего дохода достаточно для обслуживания кредита и поручительства.

Могу ли я вернуть часть денег за страховку при досрочном погашении?

Нет, ведь страхование жизни и здоровья продолжает действовать даже после того, как кредит погашен досрочно. Поэтому, если страховой случай произошел уже после досрочного погашения кредита, вы получите компенсацию в полном объеме.

Если банк отказал в выдаче кредита, когда можно повторно подать заявку? Как мне получить наличные?

Если у вас нет карты ВТБ, мы бесплатно выдадим вам неименную карту в отделении банка. Снимите деньги в любом банкомате ВТБ или Почта Банк без комиссии. Первые 7 дней можно снять всю сумму целиком, т.к. лимит на снятие наличных не действует. Кстати, вы можете пользоваться неименной картой и для оплаты покупок. Комиссия за обслуживание карты не взимается.

https://www.youtube.com/watch?v=sB9ZGw2qMt4

Есть дебетовая карта ВТБ? Сумма кредита пополнит доступный остаток вашей карты. Снимайте наличные и оплачивайте покупки как обычно. Рекомендуем подключить опцию «Заёмщик», чтобы экономить на платежах по кредиту: чем больше покупок по карте — тем ниже ставка по кредиту.

Переносится ли дата платежа, если она приходится на нерабочий/праздничный день?

Да, дата платежа переносится на следующий рабочий день.

Можно ли выбрать/изменить дату платежа?

Вы можете выбрать удобную дату ежемесячного платежа в момент оформления кредита в офисе банка.

После оформления кредита дата платежа фиксируется согласно графику платежей и не изменяется, но при этом вы можете внести деньги на счет в любой удобный день до даты платежа. В дату платежа они автоматически зачислятся в счет погашения кредита.

Может ли кто-нибудь вместо меня внести платёж по кредиту?

Конечно, мы примем платёж от любого человека. Вы можете попросить близкого человека внести платёж за вас. В отделении ему понадобится паспорт и номер вашего кредитного договора. Также можно перевести нужную сумму по реквизитам счёта через интернет-банк.

Уезжаю в отпуск. Как мне внести платёж?

Самое удобное — через ВТБ-Онлайн. Главное, чтобы не подвёл интернет. Но можно через отделение или банкомат ВТБ. В крайнем случае можно попросить знакомых или родных внести платёж за вас.

Как оформить досрочное погашение?

Оформите заявление:

- в ВТБ Онлайн

- в банкомате ВТБ

- по телефону 8 800 100-24-24

- в отделении

Это можно сделать в любой день кроме даты ежемесячного платежа

Выберите опцию

Сократить срок кредита или уменьшить ежемесячный платёж

Выберите дату погашения и внесите деньги

К 19.00 деньги должны быть на счёте, или досрочное погашение не произойдёт

- Одна дата платежа

- Возможность уменьшить переплату

- Дополнительная сумма на любые цели

Платите по кредиту вовремя, но ваш банк не предоставил кредитные каникулы? Переведите свои кредиты в ВТБ* и пропускайте до 3 первых платежей!

Снижение платежей по кредиту

Платите меньше с услугой «Льготный платеж», которая позволяет выплачивать в первые 3 месяца только проценты по кредиту.

* для кредитов, с момента оформления которых прошло более 11 месяцев

Рефинансирование позволит вам снять залог. Вместо автокредита у вас будет обычный кредит наличными.

Условия

- До 5 млн рублей

- От 6,4% годовых

Без комиссий

- За выдачу кредита

- За перевод в другой банк

- За досрочное погашение

Как оформить рефинансирование?

- Заполните онлайн-заявку

- Мы переведём деньги в ваш банк или несколько банков

- Вам останется только оформить в своём старом банке заявление на досрочное погашение кредита

Без лишних формальностей

- Без залога и поручителей

- Вместо справок по старому кредиту достаточно информации из интернет-банка

Корпоративная программа

- Ипотека

- Рефинансирование

- Кредит наличными

- Кредитная карта

Кредит наличными

- До 5 млн руб. на любые цели

- Решение от 2 минут

- Выбор удобной даты платежа

Накопительный счет «Копилка»

- Доходность до 5,5% годовых

- Проценты на ежедневный остаток

- Свободное распоряжение денежными средствами

Видео:Какие документы нужны для рефинансирования кредита в ВТБ? СписокСкачать

Рефинансирование кредита в ВТБ 2020: какие сегодня условия и ставки

Рефинансирование — это получение нового займа под низкий процент, чтобы погасить им один или несколько невыгодных кредитов других банков. Эту операцию некоторые также называют перекредитование.

Например, у вас есть несколько займов в разных банках: автокредит, потребительский, кредитная карта или даже ипотека. В сумме в месяц вы отдаете банкам довольно много денег, причем платежи проходят в разные дни… Словом, сплошные сложности! И тут вы делаете рефинансирование:

1 берете еще в одном банке, например, ВТБ, новый кредит на более выгодных условиях.

2 погашаете полученными деньгами все ранее взятые займы.

3 спокойно возвращаете средства в ВТБ в течение нескольких лет.

Почему это выгодно заемщикам?

Рефинансирование кредитов позволяет решить одну или сразу несколько типичных проблем заемщиков:

✓ объединить несколько займов в один, чтобы не путаться, совершая платежи в разные дни;

✓ снизить процентную ставку, чтобы снизить долговую нагрузку и переплату;

✓ увеличить срок кредитования, чтобы уменьшить размер ежемесячного платежа;

✓ получить на руки дополнительные наличные на решение насущных проблем.

https://www.youtube.com/watch?v=AnH6F5mDYq4

Наиболее выгодно рефинансирование будет для тех заемщиков, которые брали кредиты пару лет назад, когда был период высоких ставок.

Почему это выгодно банкам?

Перекредитование выгодно не только для физических лиц, но и для банков, иначе бы они не стали постоянно улучшать условия программ рефинансирования.

Дело в том, что банки таким образом переманивают наиболее дисциплинированных и платежеспособных клиентов у своих конкурентов.

Какие кредиты можно рефинансировать

Сегодня в ВТБ можно снизить ставки следующих займов в рублях:

• потребительский,

• автокредит,

• ипотека,

• задолженность по кредитным картам.

Всего можно объединить до 6 различных кредитов, выданных разными банками.Важно также, чтобы до окончания срока кредитования оставалось не менее 3 месяцев.

А главное, чтобы не было просроченной задолженности. ВТБ просто не выдаст деньги неплатежеспособным клиентам с подпорченной кредитной историей.

Не подлежат рефинансированию кредиты банков Группы ВТБ, а также «Почта Банка»!

Их можно перекредитовать в любом другом банке страны.

✓Почему это выгодно при автокредите

Рефинансирование позволит вам снять залог. Вместо автокредита у вас будет обычный кредит наличными.

✓Почему это выгодно при кредитной карте

Рефинансирование задолженности по кредитке выгодно, поскольку ставка по кредиту наличными всегда ниже, чем по карте.

Кто может рефинансировать кредит в ВТБ

Конечно же, банк предъявляет требования не только к займам, но и к людям. Они довольно простые:

• Гражданство РФ;

• Официальный доход от 15 тыс. рублей в месяц;

• Общий трудовой стаж не менее 1 года;

• Постоянная регистрация в регионе присутствия банка ВТБ.

То есть, получить займ можно в любом регионе, а не только там где прописан. При этом адрес проживания и регистрации могут не совпадать.

Перекредитование в ВТБ: условия и проценты в 2020 году

ВТБ сегодня предлагает перевести к нему до 6 займов и кредитных карт, полученных в других банках. Он заманивает клиентов низкой ставкой и длительным сроком кредитования. Однако условия рефинансирования займов в ВТБ отличаются для обычных физических лиц, зарплатных клиентов и пенсионеров. Рассмотрим программы по снижению ставок подробнее.

1

Рефинансирование кредита в ВТБ на общих условиях

Это программа перекредитования для обычных физических лиц, которые не получают зарплату или пенсию на карточку ВТБ.

Процентные ставки

Без Мультикарты ВТБ

Сумма, ₽ | Со страховкой | Без страховки |

до 1 млн | 7,9% – 13,2% | 11,9% – 17,2% |

от 1 млн | 6,9% – 10,9% | 10,9% – 15,9% |

Смотрите, под какой процент сегодня можно сделать рефинансирование кредитов в Сбербанке — узнать >>

2

Рефинансирование кредита в ВТБ для зарплатных клиентов

Это программа перекредитования для тех, кто получает зарплату или пенсию на карточку ВТБ. Для них условия более выгодные: увеличен срок и уменьшены процентные ставки.

Рефинансирование кредита в ВТБ для неработающих пенсионеров

Эта программа действует для лиц пенсионного возраста. Для них условия менее выгодные: уменьшены срок и сумма, а вот процентные ставки увеличены.

Рефинансирование кредита в ВТБ для военных пенсионеров

Эта программа создана для военных пенсионеров, в том числе неработающих. Для них условия чуть-чуть более выгодные, чем для лиц пенсионного возраста, которые не служили: срок и сумма немного выше. Но на процентные ставки это не повлияло.

Кредитный калькулятор: рассчитайте платеж

Онлайн-калькулятор поможет рассчитать кредит на рефинансирование в банке ВТБ. Можно узнать, какой будет ежемесячный платеж в зависимости от срока, процентной ставки и вида погашения.

Как можно снизить процентную ставку

Ставку по кредиту можно снизить, оплачивая покупки Мультикартой ВТБ. Сделать это довольно просто.

✓Сначала надо оформить дебетовую Мультикарту ВТБ.

✓Затем подключите на нее опцию «Заемщик»у.

✓После этого расплачивайтесь картой в магазинах или интернете на сумму не менее 10 тысяч рублей в месяц.

https://www.youtube.com/watch?v=8XWAeCX2v-g

Скидка составит:

— 1% к процентной ставке по кредиту наличными.

Скидка начисляется на бонусный счет бонусными рублями

Затем бонусные рубли можно обменять на обычные рубли, товары и сертификаты из каталога или путешествия.

Надо ли платить страховку

Конечно, при оформлении рефинансирования вам предложат заключить договор страхования. Но вы имеете право отказаться.

В банке ВТБ утверждают, что отказ от страхования не повлияет на принятие решения о выдаче денег.

Правда, практика такова, что процентная ставка без страховки может быть выше.

Какие бонусы есть у ВТБ для заемщиков

При оформлении рефинансирования в банке ВТБ можно подключить дополнительные услуги, которые могут быть очень полезны.

✓ Отложенные платежи. Услуга «Отложенные платежи» позволяет клиентам с хорошей кредитной историей пропустить 1 или 3 первых ежемесячных платежей. По рефинансируемым кредитам с даты выдачи должно пройти не менее 11 мес. Услуга предоставляется бесплатно.

✓ Льготный платеж. Услуга «Льготный платеж» позволит снизить размер первых платежей (до 3-х шт.), которые будут состоять только из процентов по кредиту без основного долга. Услуга предоставляется бесплатно.

✓ Кредитные каникулы. Услуга «Кредитные каникулы» позволяет пропустить один любой платеж каждые полгода (не ранее 6 месяцев с даты выдачи кредита и не позднее 3 месяцев до окончания кредита). Пропущенный платеж сдвигается на следующий период с одновременным увеличением срока кредита. Услуга предоставляется бесплатно.

Какие документы нужны для рефинансирования

Для рассмотрения заявки необходимо собрать и предоставить в банк солидный пакет документов. Хотя, он типичный для всех видов кредитования.

✓Для обычных физических лиц:

• паспорт гражданина РФ;

• СНИЛС;

• справка о доходах 2-НДФЛ или по форме банка за последние 12 месяцев;

• копия трудовой книжки или договора (при сумме более 500 000 рублей);

• реквизиты счета в другом банке для погашения кредита.

✓Для зарплатных клиентов понадобятся только:

• паспорт РФ;

• СНИЛС;

• реквизиты счета в другом банке для погашения кредита.

✓Для пенсионеров документов тоже не много. Если клиент получает пенсию на карточку ВТБ, то понадобится только его паспорт. А если нет, то:

• паспорт;

• пенсионное удостоверение или справка о назначении пенсии;

• справка из ПФР или выписка по счету из банка, куда поступают пенсионные выплаты.

Выгодно ли сегодня проводить рефинансирование кредита

Снижение ключевой ставки ЦБ стимулировало уменьшение процентов по кредитам и, как следствие, становится популярным рефинансирование займов.

« У населения появляются экономические стимулы для улучшения условий по ранее взятым кредитам, поэтому 2020 год будет годом рефинансирования», – считает заместитель президента – председателя правления ВТБ Анатолий Печатников.

Когда есть смысл рефинансировать кредиты

Если вы хотите сэкономить на процентной ставке, то за рефинансированием потребительского кредита имеет смысл обращаться тогда, когда ставка нового займа будет ниже хотя бы на 1 процент, объясняет директор по работе с клиентами «БКС премьер» Николай Соколов.

Но это правило действует только для потребительских займов. Перекредитовывать ипотеку желательно в том случае, если можно получить ставку хотя бы на 2 процента ниже, чем ту, что вы платите. Это связано с затратами на переоценку недвижимости и другими небанковскими сборами.

Если разница 0,1 – 0,3 процента, то в рефинансировании любых кредитов смысла, как правило, не будет.

Не надо также забывать об уловках банков.

Подводные камни рефинансирования

Чтобы не попасть впросак, надо внимательно изучать все документы и интересоваться сопутствующими услугами, которые предлагают банки.

Страховка

Скорее всего, вам предложат оформить страховку. Посчитайте выгоду с ее учетом. Может случиться так, что с учетом страхования вы ничего не выиграете от рефинансирования.

Дополнительные наличные

Вместе с рефинансированием банк может предлагать дополнительные наличные на любые нужды.

« Соблазн может быть большой, однако необходимо взвесить, действительно ли необходима вам более высокая кредитная нагрузка, даже если ставка будет заметно ниже, чем по действующему кредиту. Нужно помнить, что банку выгодно, чтобы платежеспособный заемщик вечно ходил у него в должниках», — добавляет Николай Соколов.

Подводя итоги

Провести рефинансирование кредитов сегодня предлагают многие банки. Да и условия, надо признать, у них примерно одинаковые. Практически все выдают до 3-5 млн рублей на срок до 5-7 лет. А потому внимание приходится обращать не только на финансовую сторону вопроса, но и другие факторы, которые могут серьезно повлиять на комфортность обслуживания нового займа.

✓ВТБ, например, дает возможность пропускать один платеж каждые полгода, а также снизить размер первых трех выплат.

✓Клиент может также уменьшить ставку при помощи использования Мультикарты.

✓У ВТБ большая сеть отделений по всей России, удобный интернет-банк, где можно легко узнать сумму долга, размер и дату ежемесячного платежа, а также внести оплату.

« При выборе банка для рефинансирования кредита, главную роль играет процентная ставка.

А потому предварительно стоит обратиться в несколько банков, чтобы понять, какой процент на самом деле предложит вам та или иная кредитная организация.

Ведь, надо признать, что реальная полная стоимость кредита часто значительно отличается от того, что говорят в рекламе по ТВ», — говорит обозреватель агентства деловой информации Top-RF.ru Кристина Комарова.

https://www.youtube.com/watch?v=M-BStkiNfYk

Генеральная лицензия Банка России №1000. Информация не является публичной офертой.

💡 Видео

Рефинансирование кредитов других банков от ТинькоффСкачать

Рефинансирование действующих кредитов в банке ВТБСкачать

рефинансирование кредита в втб 24 калькулятор онлайнСкачать

Лучшие банки для рефинансирования | Рефинансирование кредитаСкачать

ТОП банков для рефинансирования. Где выгоднее оформить рефинансирование кредита?Скачать

Рефинансирование в ВТБ. Ключевые особенностиСкачать

Рефинансирование кредитов в ВТБ условия, требования к заёмщикамСкачать

Рефинансирование | Погашение кредита другим кредитомСкачать

ВТБ Банк Москвы - Рефинансирование кредитовСкачать

Реструктуризация и Рефинансирование кредита. Чем отличаются, что выгоднее, как получить?Скачать

✓ Это Нужно Знать Перед Тем Как Сделать Рефинансирование КредитаСкачать

Выбор лучшего предложения по рефинансированию кредитов других банков в 2018 годуСкачать

РЕФИНАНСИРОВАНИЕ В ВТБ. КАК ВЫГОДНО РЕФИНАНСИРОВАТЬСЯ ЧЕРЕЗ ВТБ БАНК?Скачать

ВТБ Банк Москвы - Рефинансирование кредитовСкачать

ВТБ Рефинансирование кредитаСкачать

ЛУЧШИЙ ПОТРЕБИТЕЛЬСКИЙ КРЕДИТ в 2024 году - новые процентные ставки, обзор банковСкачать