При оформлении кредита заемщика всегда знакомят с графиком погашения задолженности. Клиент должен выполнять все прописанные там условия, вносить средства в нужной сумме до указанной даты. Если совершить просрочку, можно столкнуться со штрафами. Важно знать все правила погашения кредита, чтобы сохранить свой кошелек и репутацию.

Все банки, предложения которых вы видите на Бробанк.ру, применяют аннуитетную схему погашения. Это значит, что ежемесячно клиент должен до указанной даты положить на счет сумму, которая каждый период будет идентичной. Такой способ гашения наиболее комфортен заемщикам. Теперь рассмотрим, во сколько происходит списание за кредит, и другие важные моменты закрытия ссуды.

Кредит наличными МТС Банк

| Макс. сумма | 5 000 000Р |

| Ставка | От 6.9% |

| Срок кредита | До 5 лет |

| Мин. сумма | 20 000 руб. |

| Возраст | От 20 лет |

| Решение | От 2 минут |

- Дата платежа и дата списания — разные вещи

- Как заплатить день в день

- Если платеж по кредиту выпадает на выходной

- Во сколько происходит списание ежемесячного платежа

- Техническая просрочка

- Как оплачивается кредит

- Если положить на счет больше или меньше

- Рассчитать срок погашения кредита: кредитный калькулятор с расчетом срока погашения по ежемесячному платежу

- Расчёт срока кредита по ежемесячному платежу

- Способы расчёта срока кредита

- Расчёт срока кредита с помощью кредитного калькулятора

- Как банки устанавливают крайний срок погашения кредитов?

- Максимальная продолжительность кредитной сделки

- Досрочное выполнение финансовых обязательств

- Возникновение просроченных платежей по кредиту

- Вас также может заинтересовать:

- Что такое дата платежа по кредиту? Как заёмщику её выбрать?

- Как банки устанавливают дату платежа по кредиту?

- Как клиенту выбрать дату фактического платежа по кредиту?

- Как изменить дату ежемесячного платежа по кредиту?

- Как действовать, если клиенту нечем платить по кредиту?

- Итоги

- Сроки погашения кредитов, снижаем финансовую нагрузку

- Долгосрочный договор

- Плюсы

- Положительные и отрицательные стороны краткосрочного кредита

- Способы погашения

- Аннуитетный

- Дифференцированный

- Последствия нарушения сроков

- Порядок погашения

- Можно ли увеличить срок выплат

- Досрочное погашение кредита

- Закрываем кредит правильно

- Заключение

- 🔍 Видео

Дата платежа и дата списания — разные вещи

В графике погашения вы видите, какого числа и в каком размере нужно заплатить. Но это дата списания средств. Именно в это число автоматическая система проверит состояние счета и спишет с него деньги в размере обязательного ежемесячного платежа.

Даже если вы положите на счет больше, система спишет ровно столько, сколько положено по графику.

Некоторые путают дату списания с датой внесения платежа. Но дело в том, что заплатить вы можете сегодня, а деньги на счет поступят только завтра или даже послезавтра. Тут все зависит от метода оплаты, который использовал заемщика. Есть моментальные, а есть те, проведение платежа по которым занимает несколько дней.

В итоге:

- дата списания — число, когда деньги уже должны лежать на счету. В этот день произойдет списание средств;

- дата платежа — число, в которое клиент заплатил. И не факт, что эта дата совпадает с датой списания.

Порой люди видят число в графике и идут платить именно в этот день, а потом удивляются пеням за просрочку. А дело в том, что некоторые методы оплаты не предполагают моментальное зачисление средств. В итоге платеж приходит на счет уже после даты списания, фиксируется просрочка.

Как заплатить день в день

Всегда лучше платить заранее. Такие рекомендации дают все кредитные менеджеры при консультировании заемщика. Лучше делать это минимум за 3 рабочих дня перед датой списания, тогда проблем не возникнет. Например, в графике стоит 17 число: соответственно, лучше сразу взять за правило оплачивать до 14. А если между датами попадают выходные, учитывайте их и платите еще раньше.

Но порой все же случаются ситуации, когда срок погашения кредита поджимает, и остался для оплаты всего один день (то есть уже наступила дата списания). В этом случае нужно пользоваться вариантами оплаты, предполагающими моментальное зачисление денег на кредитный счет.

Банки всегда указывают именно на моментальные методы, точный перечень вариантов лучше уточнять у своего кредитора. Информацию можно получить на его сайте или по телефону горячей линии.

Стандартно моментальные методы выглядят так:

- перевод со своего дебетового счета на кредитный через онлайн-банк. То есть перечисление делается в рамках счетов одного банка;

- через кассу кредитной организации;

- через банкомат банка-кредитора;

- некоторые банки создают на своих сайтах онлайн-формы, через которые можно моментально оплатить кредит с карты любого банка.

Часто банки выдают дебетовые карты, привязанные к кредитном счету. Поэтому для оплаты ссуды достаточно положить деньги на эту карточку. Например, это актуально для всех заемщиков Сбербанка. В итоге выбираете любой моментальный вариант пополнения, кладете деньги на карту — и все, система сама спишет платеж.

Если платеж по кредиту выпадает на выходной

В течение действия кредита несколько раз будет происходить ситуация, когда дата списания попадает на выходной или праздничный день. Здесь уже нужно открыть график и смотреть, что там написано. В этом случае дату списания кредиторы могут устанавливать не свое усмотрение.

Если оплата кредита выпадает на выходной, возможны следующие варианты:

- банк придерживается правила, что платеж все равно должен поступить в обозначенную дату. Тогда в графике будет видно, что каждый месяц дата списания — неизменно одно и то же число;

- большинство банков переносят дату на ближайший рабочий день. Например, если платеж по кредиту выпадает на субботу, срок сдвигается до понедельника;

- реже кредиторы переносят оплаты на день, предшествующий выходному или праздничному. В этом случае нужно быть крайне внимательным и следить за графиком.

Как видно, единого эталона нет. Смотрите график — там все прописано. Если графика по каким-то причинам нет, уточняйте информацию в интернет-банке, в офисе или путем звонка на горячую линию банка.

Во сколько происходит списание ежемесячного платежа

Если в графике указано 17 число, это значит, что заемщик может внести оплату в любое время до окончания этого дня, то есть до 23:59. Но, опять же, не путайте дату списания и дату платежа. Даже выбирая моментальные способы оплаты, берите в расчет, что нужно платить хотя бы за час, то есть до 23:00 текущего дня.

https://www.youtube.com/watch?v=Vq5moiCfZCI

В этот день автоматическая система проверяет состояние счета, она может делать это несколько раз в день. И последняя проверка проводится поздно вечером. Если денег не будет на счету, фиксируется просрочка, начинается начисление пеней.

Учитывайте, что большинство банков работают по московскому времени. Если нужно точно знать последнее время списания, лучше позвонить на горячую линию банка.

Техническая просрочка

В некоторых банках фигурирует такой термин, как техническая просрочка. Они не спешат начислять пени сразу, как только зафиксируют просрочку. То есть принимают во внимание, что нарушение может случиться не по вине заемщика

На деле нередко случается, что платеж не проходит вовремя по техническим причинам, по вине посредника, который немного задержал проведение транзакции. Банк предполагает, что произошла именно техническая просрочка, поэтому 1-2 суток не начисляет пени. Но учитывайте, что такое правило действует не во всех кредитных компаниях.

Как оплачивается кредит

Если действовать согласно графику и общим правилам погашения, проблем вообще не возникнет. Предварительно обязательно узнайте у банка все способы внесения платежей и выберете тот, который вам наиболее подходит.

При выборе метода оплаты всегда уточняйте, сколько будет проводиться платеж.

Сейчас банки предлагают большой ассортимент способов гашения, поэтому трудностей с оплатой у заемщика быть не должно. Например, если рассмотреть Альфа-Банк, он предлагает такие методы:

- в интернет-банке или мобильном приложении, если перевод делается с “родного” счета или карты, то есть в рамках одного банка, зачисление моментальное;

- через банкоматы и кассы банка-кредитора, зачисление день в день;

- моментальное зачисление через терминалы Киви, Киберплат и Европлат. Комиссия — 1-2%, минимально 50-100 рублей;

- салоны Евросеть, Билайн, Мегафон, Связной, магазины Эльдорадо, пункты Золотой Короны. Зачисление до 2 рабочих дней, комиссия — 1%, минимально 50 рублей;

- отделения Почты России. Платеж проводится до 5 рабочих дней, комиссия — 2%, минимально 40 рублей.

На этот перечень можно ориентироваться, выбирая канал погашения. Многие банки также применяют эти способы и создают свои дополнительные.

Если положить на счет больше или меньше

Например, ежемесячный платеж — 3500 рублей, но по каким-то причинам на счету оказывается меньшая сумма, допустим, 3450 рублей. Система спишет то, что лежит на счету, и зафиксирует просрочку. То есть на эти недоплаченные 50 рублей будет начисляться пеня. Более того, этот факт может отразиться в кредитной истории, поэтому важно платить по графику.

Если положить больше, то система спишет ровно столько, сколько положено, остальное остается на счету. Можно учесть эти деньги при внесение следующего ежемесячного платежа, положить меньше.

Некоторые полагают, что при внесении большей суммы будет проведено частичное досрочное погашение кредита. Такая операция возможна, но для ее выполнения необходимо направлять в банк заявления. Без него частичное закрытие и пересмотр графика будут невозможными.

Об авторе

Ирина Русанова — высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит».

Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности.

rusanova@brobank.ru

Эта статья полезная?

Видео:Уменьшение платежа или срока. Правильное частичное досрочное погашение кредита.Скачать

Рассчитать срок погашения кредита: кредитный калькулятор с расчетом срока погашения по ежемесячному платежу

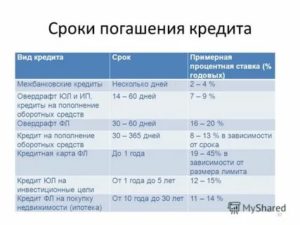

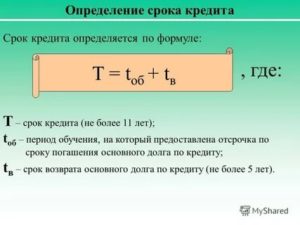

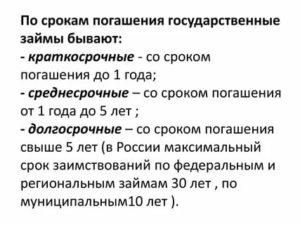

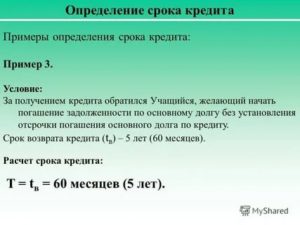

Для каждого кредита существует такой немаловажный критерий как срок кредитования. Под ним подразумевается период времени с момента получения займа до момента полного погашения задолженности. По признаку того, насколько отсрочено по времени погашение, кредиты бывают краткосрочные (выплата до одного года), среднесрочные (от года до пяти лет) и долгосрочные (более 5 лет).

2 240 000 ₽ Средний размер ипотечного кредита за 2020 год. Срок кредита определяет не только количество времени, на которое может рассчитывать заёмщик для полной выплаты банку займа и вознаграждения за пользование финансовыми средствами (процентная ставка по кредиту), но и максимальную сумму займа, а также величину процентной годовой ставки по кредиту.

Мы настоятельно не рекомендуем рассчитывать срок погашения кредита вручную. Это может привести к неправильным ожиданиям и потерянному времени.

Сегодня рассчитать срок кредита намного проще. Вы просто вводите сумму, процентную ставку по кредиту и период кредитования.

Если у Вас есть конкретные данные по кредиту, включая комиссии, планируемое досрочное погашение, то воспользуйтесь первым экраном этой страницы. Если Вы хотите узнать примерный ежемесячный платёж по кредиту за 3 простых шага, сделайте это на главной странице нашего сайта.

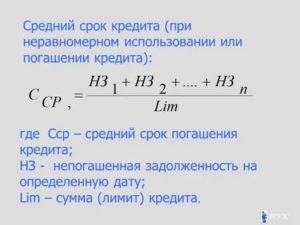

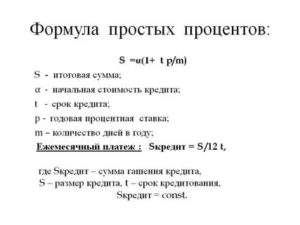

Расчёт срока кредита по ежемесячному платежу

Чтобы рассчитать срок погашения кредита, необходимо объективно оценивать платежеспособность заёмщика ещё до оформления кредитной заявки. Необходимо учитывать не только величину займа и ставку по нему, но и ежемесячный доход заёмщика.

Расчёт срока кредита по ежемесячному платежу производится исходя из того, что сумма ежемесячных платежей не должна ударить по бюджету. Принято считать, что для этого она должна быть не больше одной второй части зарплаты при условии стабильного заработка.

В случае краткосрочных займов допускается ежемесячный платёж, составляющий до 60% дохода, но при этом на низкую ставку рассчитывать не приходится.

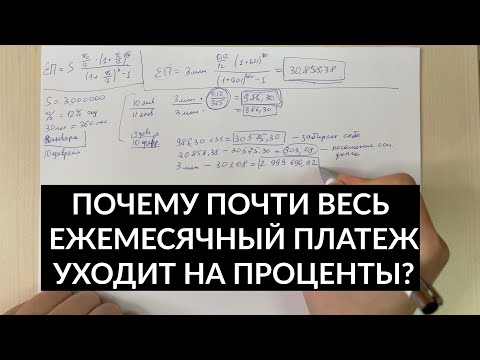

https://www.youtube.com/watch?v=OBdtKMZ8Skk

Если Вы решили самостоятельно рассчитать срок кредита, то стоит учитывать, что у каждого банка своя методика расчёта платёжеспособности клиента, поэтому сроки кредита и максимальные суммы, которые Вам может предложить банк могут отличаться от показателей, посчитанных вручную.

Способы расчёта срока кредита

Менеджер по кредиту поможет определить срок кредитования на основании суммы займа, сделать расчёт срока кредита по желаемому ежемесячному платежу, а также разъяснит всю необходимую информацию, поскольку в интересах банка гарантировать дальнейшее погашение кредита заёмщиком.

Услуги по расчету кредита банки предоставляют бесплатно. Чтобы рассчитать срок погашения кредита, банки, как правило, просят клиента указать общий доход за месяц.

Эта информация позволяет получить с учётом дохода откорректированные условия предоставления кредита, позволяющие взять кредит с оптимальными параметрами и выполнить корректный расчёт срока кредита по ежемесячному платежу.

Несмотря на то, что менеджер по кредиту предоставит Вам исчерпывающую информацию по договору кредитования, всё же стоит заранее рассчитать ежемесячные выплаты и соотнести их со своими финансовыми возможностями. В случае если за расчёт срока кредита по ежемесячному платежу Вы решили взяться самостоятельно, то рассчитать его Вам помогут формулы и кредитный калькулятор.

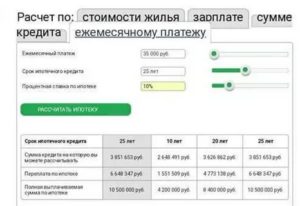

Расчёт срока кредита с помощью кредитного калькулятора

Чтобы рассчитать кредит с помощью кредитного калькулятора достаточно ввести необходимые параметры, и тогда программа посчитает всё сама. Отметим, что при дифференцированной схеме погашения оптимальный срок кредита посчитать значительно проще, чем про аннуитетной. Во втором случае, не задумываясь, отправляйтесь к специалисту.

При обращении в банк за информацией по кредиту, лучше пользоваться онлайн-калькулятором, находящимся на официальной странице банка.

Это поможет наиболее точно определить Ваши кредитные условия и рассчитать срок погашения кредита.

Некоторые виды кредитов имеют фиксированную процентную ставку, в этом случае поле процентной ставки в интерфейсе кредитного калькулятора будет изначально заполнено, и расчёт будет производиться с учётом этих данных.

Для проверки корректности графика ежемесячного платежа предоставляемого банком, лучше генерировать график платежей на нашем сайте. Это позволит убедиться в том, что Вас не обманывают.

Введите все базовые значения, включая изменяемую процентную ставку (если предоставляется), вид платежа и даже досрочное погашение кредита. Мы вводим базовые значения для примера.

При производимом расчёте Вы получаете полный график платежей и сможете легко сравнить его с графиком, представленным банком. Распечатайте, сохраните или отправьте график ежемесячных платежей на электронную почту. Поделитесь ссылкой с родственниками, если это необходимо.

Вся необходимая информация для того, чтобы самостоятельно рассчитывать сроки, суммы, ежемесячные платежи содержится в кредитном договоре:

- общая сумма кредита с процентами;

- годовая ставка по кредиту;

- сумма ежемесячного платежа;

- ежемесячные или единоразовые комиссии

Некоторые кредитные калькуляторы рассчитаны на учёт дополнительных условий при расчёте срока кредита, например, схему погашения или социальную категорию заёмщика.

Видео:Уменьшать срок или сумму ежемесячного платежа? Что выгоднее при досрочном погашении ипотеки/кредита?Скачать

Как банки устанавливают крайний срок погашения кредитов?

Продолжительность кредитной сделки зависит от нескольких факторов. Решающим критерием обычно является предоставляемая клиенту сумма займа. Однако финансовые учреждения могут руководствоваться целым рядом дополнительных параметров, включая выбранный клиентом график платежей, тип кредита, целевой характер использования полученных взаймы средств и факт предоставления клиентом обеспечения.

Максимальная продолжительность кредитной сделки

Срок действия любого кредитного договора согласовывается сторонами на стадии обсуждения параметров будущей сделки. Минимальная и максимальная продолжительность соглашения формируется при разработке программы кредитования.

В зависимости от предоставленных клиентом данных и сопутствующих параметров, можно как повысить, так и снизить срок действия договора. Однако сотрудники кредитных организаций всегда руководствуются отраслевыми ограничениями и внутренней политикой работодателя.

Если максимальный срок действия кредита составляет 5 лет, его не удастся превысить даже заемщику с идеальной кредитной историей и отличной платежеспособностью.

Разновидности кредитов по сроку действия:

- Краткосрочные кредиты (от пары часов до одного месяца):

- Экспресс-займы в МФО.

- Равноправные P2P-займы.

- Кредитные карты.

- Ломбардные кредиты.

- Среднесрочные займы (от 30 дней до 12 месяцев):

- Товарные POS-кредиты.

- Потребительские займы.

- Ломбардные кредиты.

- Частные займы.

- Долгосрочные ссуды (от одного года до нескольких десятилетий):

- Ипотечное кредитование.

- Обеспеченные потребительские кредиты.

- Целевые кредиты.

- Займы на покупку транспортных средств.

Чтобы повысить продолжительность сделки, кредиторы могут потребовать от клиента предоставить ощутимо расширенный пакет документов. Долгосрочные ссуды на несколько десятилетий выдаются только под залог имущества.

https://www.youtube.com/watch?v=HXq0z5oSSE4

Изредка возникают проблемы с получением кредитов на минимальный срок. Во время оформления ипотечных займов комфортный график платежей предполагает осуществление выплат на протяжении 10-25 лет.

Банк отталкивается от актуального уровня платежеспособности клиента, устанавливая периодичность выплат, которая не грозит возникновением просроченных платежей.

Повышение кредитной нагрузки в результате снижения срока действия сделки может спровоцировать серьезные трудности с поиском денежных средств для внесения запланированных выплат.

Потребительские и целевые кредиты погашаются путем внесения ежемесячных обязательных платежей. Выбор графика выплат зависит от многих факторов, но взносы обычно выполняются до 25-30 числа.

По быстрым займам выплаты осуществляются на протяжении месяца с момента заключения договора, но заемщик оставляет за собой право досрочно погасить полученный ранее кредит, тем самым существенно экономя на снижении уровня процентных отчислений.

Правильно составленный график выплат рассматривается финансовыми учреждениями в качестве доступного способа для устранения риска просроченных платежей. При возникновении серьезных трудностей с оптимальной платежеспособностью заемщик вправе подать заявку на пересмотр исходных условий заключенной сделки, рефинансирование образовавшегося долга и отсрочку выплат.

На составление графика платежей влияет:

- Уровень платежеспособности будущего клиента.

- Размер предоставленного по договору займа.

- Участие в специальных программах кредитования.

- Дата получения заемщиком регулярного дохода.

Крайний срок внесения платежей по составленному графику закрепляется в кредитном договоре. Если клиент умышленно или случайно игнорирует параметры соглашения, финансовое учреждение вправе требовать возмещение убытков.

В основном речь идет о начислении штрафов и неустоек, однако при систематических нарушениях организация может инициировать процедуру принудительного взыскания долга.

Достаточным основанием является возникновение не менее трех просроченных ежемесячных платежей с последующим образованием крупной задолженности.

Досрочное выполнение финансовых обязательств

При желании каждый заемщик может сократить срок кредитования в одностороннем порядке без получения официального согласия со стороны кредитора. Процедура досрочного погашения представляет собой простейший способ снижения переплаты по займу.

Действующее законодательство гарантирует потребителям право в любой удобный момент закрыть сделку, предварительно предупредив представителей обслуживающей организации о своем решении прекратить дальнейшее сотрудничество. Для этого нужно за месяц до намеченного платежа отправить заказное письмо с заявлением или лично обратить в офис учреждения.

Преждевременное выполнение финансовых обязательств позволит:

- Снизить совокупную стоимость кредита.

- Прекратить сотрудничество с организацией.

- Повысить актуальный кредитный рейтинг.

- Улучшить шансы на получение новых займов.

Согласно актуальным нормам Гражданского кодекса и с учетом актуальных законов в отрасли кредитования, финансовые учреждения не имеют права каким-либо образом препятствовать досрочному погашению займов.

Однако банки и небанковские организации могут установить ограничения.

В договоре разрешается согласовать мораторий или указать общий размер минимальных платежей, которые заемщик обязуется своевременно внести на расчетный счет кредитора.

Срок действия моратория обычно ограничен 3-180 днями с учетом продолжительности сделки, а обязательные выплаты по кредиту не превышают 10% от полученной клиентом суммы.

С помощью подобных ограничений финансовые учреждения гарантируют себе получение минимальной прибыли.

Тем не мене банки выражают недовольство по поводу права заемщиков на преждевременное погашение задолженности, поскольку внесение полной суммы запланированных выплат в обход согласованного графика платежей грозит обслуживающей кредит организации серьезными убытками.

Возникновение просроченных платежей по кредиту

Запланированные платежи следует вносить примерно за неделю до указанной в договоре крайней даты, чтобы снизить риск появления просроченных по техническим причинам выплат.

Доказать факт образования долга без вины и непосредственного участия заемщика чрезвычайно сложно.

Процедура устранения отрицательной отметки в кредитной истории по причине технической просрочки обычно затягивается на несколько месяцев.

Причины просроченных платежей:

- Технические сбои.

- Умышленное нарушение сделки.

- Низкая финансовая грамотность.

- Расточительное использование денег.

- Снижение платежеспособности.

- Опечатки в реквизитах.

- Действия мошенников.

- Ошибки сотрудников банка.

- Непродуманный график выплат.

Условно все нарушения выбранной сторонами схемы выплат по кредиту можно разделить на случайные и умышленные.

В первом случае речь идет об упомянутых выше технических неполадках и трудностях с поиском средств для погашения займа по причине потери заемщиком основного источника доходов.

Предвидеть подобные проблемы невозможно, поэтому в целях компенсации убытков кредиторы рекомендуют оформить страховой полис.

https://www.youtube.com/watch?v=2ejQn9QRtwc

Опытные сотрудники кредитных учреждений отмечают высокий риск предумышленного игнорирования клиентом условий сделки. Речь обычно заходит о неумении распоряжаться полученными взаймы деньгами, низкой финансовой грамотности клиента и участии в разнообразных мошеннических схемах, связанных с фиктивным банкротством.

Вас также может заинтересовать:

Пересчет процентов при досрочном погашении кредита

Преждевременное выполнение заемщиком финансовых обязательств перед кредитным учреждением заключается в досрочном погашении кредита. Как пересчитать проценты и правильно рассчитать платежи, на что следует обратить особое внимание — читайте в нашем материале.

Виды просрочек по кредиту

На просроченные заемщиком платежи кредитные организации реагируют по-разному: их действия зависят от вида просрочки. Какие бывают разновидности просроченных платежей, как их предотвратить, и как действовать заемщику? Ответы — в статье.

Видео:Когда НЕ выгодно досрочное погашение кредита?Скачать

Что такое дата платежа по кредиту? Как заёмщику её выбрать?

Выплата банковского кредита предполагает ежемесячные взносы со стороны заёмщика согласно графику платежей, составленному кредитором.

Например, при оформлении кредитной карты банк ежемесячно присылает клиенту подробную выписку по тратам, устанавливает минимальный платёж и рассчитывает сумму к погашению для соблюдения грейс-периода (беспроцентное использование средств).

При выплате стандартного потребительского или ипотечного кредита долг нужно вносить в установленные графиком платежей дни, по желанию клиента можно перечислять дополнительные суммы (частичное или полное досрочное погашение задолженности).

Как правило, дата платежа по кредиту устанавливается согласно внутренним банковским регламентам, затем клиент может поменять выбранный работником организации день.

Например, заёмщик получает заработную плату 10 и 25 числа каждого месяца, платёжный день установлен 17 числа. Если клиент планирует погасить задолженность с авансового платежа, можно перенести дату на 26 число.

Альтернативный вариант — досрочное внесение платежа на ссудный (кредитный) счёт в удобную заёмщику дату.

Как банки устанавливают дату платежа по кредиту?

Российское законодательство не регламентирует установление даты платежа по кредиту, поэтому каждый банк рассчитывает её по своему усмотрению, пользуясь одной из следующих методик.

Дата подписания кредитного договора. В этом случае клиент должен внести первый платёж спустя месяц после оформления документов, независимо от даты перечисления средств.

Например, клиент обратился за кредитом в банк ВТБ 15 февраля, 18 февраля кредитный специалист провёл проверку, вынес положительное решение и пригласил заёмщика для подписания документов.

Деньги поступили на ссудный счёт вечером 19 февраля, первый платёж клиент должен внести 18 марта (спустя календарный месяц).

Дата фактической выдачи денежных средств. В этом случае первый платёж клиента совершается спустя календарный месяц после получения заёмных средств на счёт или карту. Дата подачи заявки и подписания готового кредитного договора не принимается в расчёт.

Например, клиент обратился в Альфа-банк за получением автокредита 6 марта, кредитный специалист проверял документы и регистрировал залог в течение недели. Утром 13 марта стороны подписали договор, вечером этого же дня деньги поступили на счёт дилерского центра и автомобиль передали заёмщику.

Первый платёж для погашения автокредита нужно вносить 13 апреля.

Диапазон дат по усмотрению заёмщика. В этом случае кредитный специалист предлагает клиенту вносить платежи в удобные для него дни.

Например, клиент банка ЮниКредит обратился за получением потребительского экспресс-кредита 6 апреля, одобрение заявки и выдача средств произошла в этот же день. Кредитный специалист предложил клиенту выбрать дату внесения платежей в диапазоне с 1 по 20 число каждого месяца.

Заёмщик получает заработную плату 15 числа, поэтому решил погашать задолженность 17 числа каждого месяца. Первый платёж по экспресс-кредиту нужно внести 17 мая.

Любая дата по усмотрению заёмщика. В этом случае заёмщик может вносить средства для оплаты кредита по своему усмотрению.

Как правило, первый платёж принимается не раньше 10 и не позже 30 дней после даты подписания кредитного договора в офисе финансовой организации.

Например, клиент банка Райффайзен обратился за выдачей кредитной карты 18 июня и выбрал датой погашения задолженности 12 число каждого месяца. Первый платёж нужно внести не позже 18 июля (спустя 30 дней после подписания договора).

График внесения платежей, который выдаётся заёмщику в банке, содержит информацию о суммах и датах списания средств со ссудного счёта клиента.

Банковские организации рекомендуют вносить платежи заранее (не позже, чем за пять дней до установленной даты), чтобы избежать технических просрочек. Например, клиент вносит платёж по автокредиту 13 числа каждого месяца, и в августе дата выпала на воскресенье.

Клиент перевёл деньги 8 числа (за пять дней), поэтому банк успел списать платёж вовремя и не начислил штрафы за просрочку.

Как клиенту выбрать дату фактического платежа по кредиту?

Плательщикам кредитов следует разделять даты внесения средств (день пополнения ссудного счёта) и проведения платежа (день списания уже внесённых средств со ссудного счёта клиента).

Например, некоторые банки умышленно списывают средства на два-три дня позже объявленной даты платежа, чтобы избежать технических просрочек и удержать лояльных клиентов.

Оформляя банковский кредит, клиент может «привязать» дату платежа к следующим регулярным событиям.

Дата получения заработной платы. Наиболее удобная дата для оплаты задолженности по кредиту — два-три дня после перечисления заработной платы.

Клиент может переводить деньги самостоятельно или оформить автоплатёж, чтобы средства автоматически списывались с дебетовой (зарплатной) карты после поступления аванса и зарплаты.

Например, заёмщик получает на дебетовую карту Сбербанка зарплату и аванс 8 и 22 числа каждого месяца, затем подал заявку на оформление кредитной карты с датой платежа 11 числа каждого месяца. С помощью приложения Сбербанк Онлайн клиент оформил автоперевод средств с дебетовой карты на кредитную 10 числа каждого месяца.

Дата внесения коммунальных и других обязательных платежей. Клиенты, самостоятельно оплачивающие квитанции за ЖКУ, интернет и мобильный телефон, могут вносить платежи по кредиту вместе с погашением остальных задолженностей.

Альтернативный вариант — оформить автоплатежи по всем квитанциям и кредитам на одну дату. Например, владелец дебетовой карты банка Тинькофф оплачивает квитанции ВКЦП, Мосэнергосбыт, сотового и интернет операторов 20 числа каждого месяца.

Обратившись за ипотечным кредитом в банк Тинькофф, клиент выбрал датой платежа 23 число каждого месяца, чтобы вносить деньги заранее вместе с платежами за ЖКУ.

Первый или последний день месяца. Если клиент получает нерегулярные доходы или оплачивает одновременно несколько кредитов, можно устанавливать датой платежа первое или заключительное число каждого месяца.

Такой подход упростит расчёт долговой нагрузки и позволит вносить платежи без задержек. Например, клиент оплачивает кредитную карту, ипотеку и потребительский займ на покупку бытовой техники.

Все платежи нужно внести до первого числа каждого месяца.

https://www.youtube.com/watch?v=vWFyUE5hE7w

Перед подачей заявки на кредит клиенту следует составить план выплаты возникшей задолженности с учётом дат получения доходов и внесения обязательных платежей. Далее следует уточнить у кредитного специалиста порядок назначения даты платежа.

Например, клиент получает заработную плату одним платежом 25 числа каждого месяца, оплачивает ЖКУ 26 числа и погашает автокредит 11 числа каждого месяца.

Обратившись за кредитной картой в банк Райффайзен, заёмщик уточнил возможность выбора даты платежа и решил погашать долг по кредитке 30 числа каждого месяца.

Как изменить дату ежемесячного платежа по кредиту?

Большинство банков назначает дату ежемесячного платежа по кредиту, руководствуясь внутренними регламентами, поэтому назначенный день может быть неудобен для заёмщика. Например, банк назначил датой платежа 10 число каждого месяца, однако клиент получает зарплату 12 числа, поэтому может допустить двухдневную просрочку. В такой ситуации клиент может решить проблему следующими способами.

Заблаговременное внесение средств (частичное досрочное погашение кредита). Клиент может вносить ежемесячный платёж по кредиту на ссудный счёт в любое удобное время, затем банк списывает полученные деньги согласно установленному графику.

Такая опция доступна пользователям кредитных карт — для погашения задолженности достаточно перевести средства на карту.

Плательщикам потребительских и ипотечных кредитов нужно уведомить банк о внесении платежа раньше срока, заполнив заявление в мобильном приложении или офисе банка.

Перенос даты регулярного платежа по кредиту. Некоторые банки (например, Тинькофф, Ситибанк, Хоум Кредит Банк) позволяют заёмщикам самостоятельно менять дату внесения платежей, пользуясь мобильным приложением или горячей линией клиентского отдела.

Клиенту нужно заполнить заявление о переносе даты платежа либо обсудить возможность оплачивать долг в другой день, получить одобрение и новый график погашения задолженности в банке.

Услуга предоставляется бесплатно, большинство банков готово пойти навстречу добросовестным заёмщикам и поменять дату платежа.

Рефинансирование кредитов в другом банке. Заёмщики с высокой долговой нагрузкой, допускающие технические просрочки, могут обратиться в новый или текущий банк для консолидации (объединения) нескольких кредитов в один договор. В этом случае дата платежа автоматически поменяется, клиент может высказать пожелания и получить удобный график погашения задолженности.

Клиентам, столкнувшимся с неудобным графиком погашения задолженности, рекомендуется ознакомиться с текстом кредитного договора.

Если в соглашении указана конкретная дата внесения платежа (например, 12 число каждого месяца), для её изменения нужно обратиться в клиентскую службу и написать заявление.

Если в кредитном договоре указан диапазон внесения платежей (например, оплата задолженности должна вноситься каждые 30 дней), клиент может оплачивать долг и проценты в любой удобный день.

Как действовать, если клиенту нечем платить по кредиту?

Добросовестные клиенты, ранее выплачивающие кредит без просрочек, могут столкнуться с рядом финансовых проблем, мешающих погасить долг. Например, заёмщик может пострадать от увольнения и временно лишиться источника дохода, пережить длительную болезнь или незапланированный ремонт после стихийного бедствия.

Такие события снижают уровень дохода семьи в целом и являются поводом для получения более выгодных условий кредитования. Если финансовое положение ухудшилось ввиду любых внешних обстоятельств, клиенту следует обратиться в банк для пересмотра условий кредитного договора.

Обычно заёмщикам предлагают следующие варианты решения проблем.

Предоставление отсрочки платежей («кредитные каникулы»). Если финансовые проблемы клиента временные и предыдущие платежи вносились без задержек, банк может отсрочить внесение платежей на срок от месяца до полугода.

Например, плательщик жилищного кредита ушёл в декретный отпуск и планирует найти дополнительную работу в течение трёх месяцев.

Обратившись в банк, заёмщик получил трёхмесячную отсрочку и выплачивает только проценты по кредиту до момента устройства на вторую работу.

Увеличение срока погашения кредита (снижение долговой нагрузки). Если финансовая ситуация клиента значительно изменилась и больше нет возможности вносить платежи в прежнем объёме, банк может увеличить срок кредитования и снизить ежемесячный платёж.

Например, созаёмщики по ипотечному кредиту (супруги) работали в одной компании, поэтому одновременно попали под сокращение.

Обратившись в банк, клиенты запросили увеличение срока выплаты кредита с 10 до 20 лет, поэтому ежемесячный платёж сократился с 45 до 30 тысяч рублей.

Запрос индивидуального графика погашения задолженности. Если клиенту необходимо оплатить крупные расходы (например, лечение близкого родственника) или доход семьи стал нестабильным, можно попросить кредитного специалиста пересматривать график платежей каждый квартал.

Например, плательщик автокредита работает в сфере туризма, наиболее крупные доходы получает в летний период, поэтому не может возвращать долг аннуитетными (равными) суммами. Обратившись в банк зимой, клиент запросил индивидуальный график платежей, в котором ежемесячный взнос с октября по май составляет 20 тысяч рублей.

В летние месяцы клиент выплачивает по 40 тысяч рублей за счёт возрастающего дохода.

https://www.youtube.com/watch?v=9tRnlPg9XdQ

Задача клиента, оказавшегося в сложном финансовом положении, состоит в скорейшем информировании кредитного специалиста о возникших проблемах.

Заёмщику рекомендуется самостоятельно собрать подтверждающие документы, проконсультироваться со специалистом горячей линии, рассчитать приемлемый график погашения задолженности и обратиться в банк с готовой стратегией.

Не следует обращаться в банк без проведения самостоятельных расчётов и сбора документов — в таком случае вероятность одобрения реструктуризации снижается.

Итоги

Дата платежа по банковскому кредиту назначается при подписании соглашения с заёмщиком и может быть изменена по соглашению сторон.

Большинство банков позволяет клиентам самостоятельно выбирать удобный день внесения задолженности, предлагая диапазон дат (например, с 10 до 25 числа каждого месяца).

В кредитном договоре указывается либо фиксированный день (например, 15 число каждого месяца), либо диапазон дат (например, каждые 30 дней).

Клиенты, получившие неудобный график внесения платежей, могут вносить задолженность за несколько дней до назначенного срока или обратиться в банк для получения новой даты.

Если заёмщик выплачивает несколько кредитов и путается в датах внесения средств, можно подать заявку на рефинансирование с консолидацией, чтобы объединить задолженность и перечислять все деньги в один день.

Если заёмщик задерживает платежи из-за сложной финансовой ситуации, следует обратиться в банк за получением реструктуризации займа. В зависимости от ситуации, клиенту могут продлить срок выплаты займа, предоставить отсрочку или индивидуальный график внесения платежей.

Видео:Частичное досрочное погашение кредита: как правильно и вовремя погасить кредитСкачать

Сроки погашения кредитов, снижаем финансовую нагрузку

Принимая решение о взятии кредита важно учитывать все параметры предлагаемого продукта: сумму, размер, способ начисления процентов и срок.

Бесплатная первичная консультация юриста

Юридический департамент procollection.ru рассмотрит Вашу долговую ситуацию или вопрос. Подскажем, что делать дальше.

Звоните — консультация по телефону бесплатно:

- +7 (964) 622-42-42

- +7 (925) 772-28-14

Также пишите нам ВКонтакте: https://.com/club177615927 или обращайтесь по контактам на сайте

От последнего фактора будет зависеть доступная сумма, размер регулярных выплат и процентная ставка.

Долгосрочный договор

Заем, выданный на длительное время, имеет высокий риск невозврата, поэтому всегда сопровождается страховкой, более высокими процентами и большой переплатой.

Плюсы

Чем больше период кредитования, тем меньше размер регулярных выплат, что позволяет заемщику снизить финансовую нагрузку на свой бюджет и погашать долг в комфортном режиме.

В некоторых случаях кредитный договор, заключённый на длительное время, делает возможным получение займа при небольшой зарплате клиента.

Это произойдет, если за счет увеличения количества платежей величина выплат уменьшится, и будет составлять не менее 50-60% от ежемесячного дохода.

Положительные и отрицательные стороны краткосрочного кредита

Минимальный срок для погашения (от 7 дней до 1 мес.) имеют микрозаймы.

Плюсом является легкость получения. Небольшая ссуда от 3 до 20 тыс. руб., которую предоставляют МФО, позволяет дотянуть до зарплаты, быстро решить неожиданные финансовые проблемы и не прибегать к помощи родственников или друзей.

Минус заключается в высоком проценте (0,5-2% в день, 180-700% в год), грабительской неустойке и пене при просрочке.

Переплата будет практически незаметна, если микрозайм выдан на 1-2 недели на небольшую сумму в 3-5 тыс. руб.

Если срок больше, заемщику придется вернуть в несколько раз больше, чем было взято. При ставке в 2% за месяц набежит 60%.

Чем больше срок погашения и размер микрозайма, тем затратнее платежи.

Способы погашения

Способы делятся на аннуитетные и дифференцированный.

https://www.youtube.com/watch?v=5c9D_m8unWg

Банк редко предлагает заемщику выбор и, как правило, указывает в договоре первый вариант.

Аннуитетный

- Равные платежи в течение всего срока кредитования.

- Метод начисления: Первые платежи покрывают большую часть процентов. Погашение по основному долгу происходит в конце.

- (+): Заемщику не нужно постоянно уточнять сумму платежей, проще планировать бюджет. Доходность может быть ниже, чем при дифференцированному платежу.

- (-): Переплата больше.

Досрочное погашение невыгодно, особенно вначале.

Дифференцированный

- Неравномерные платежи. Самые большие вначале постепенно уменьшаются до минимальных размеров в конце срока.

- Начальные платежи погашают основной долг, Начисление процентов происходит на оставшуюся часть.

- (+): При большом кредите, взятом на длительный срок, переплата будет ощутимо меньше.

Досрочные выплаты особенно вначале позволят существенно сэкономить.

- (-): В начале выплат финансовая нагрузка может оказаться тяжелой. Первые взносы самые большие, поэтому платежеспособность заемщика должна быть выше.

Кредитным договором определяется график платежей, указывается крайняя дата каждого месяца, когда должны быть внесены деньги.

По просьбе заемщика она может быть привязана ко дню получения заработной платы.

Вариант внесения денег можно условно разделить на два вида:

- Автоматизированный, когда финансы направляются на погашение долга без участия заемщика. Например, списываются с дебетовой карты, при поступлении средств. Или бухгалтерия по месту работы переводит нужную сумму специальным поручением.

- Самостоятельный, когда заемщик лично вносит деньги в кассу или перечисляет с помощью:

- электронного кошелька;

- мобильного банка;

- платежного терминала;

- почты России.

Важно учитывать, что от способа выплаты зависит своевременность погашения займа. Если деньги вносятся межбанковским переводом из другого финансового учреждения, то платеж следует производить как минимум за три дня до указанного срока. Иначе возможна задержка и начисление пени.

Последствия нарушения сроков

Порядок, время, в которое тело кредита и начисленные проценты должны быть полностью погашены, определены договором в рамках ФЗ 353 и ГК.

За нарушение исполнения обязательства, кредитор вправе:

- Начислить проценты. Величина должна быть указана в соглашении. В противном случае расчёт должен производиться по ставке ЦБ (ст. 395 п. 1 ГК).

- Предъявить неустойку, если это указано в договоре. Если нет — применима только одна мера ответственности (ст. 395 п. 4 ГК).

- Потребовать досрочной выплаты оставшейся задолженности, начисленных процентов и расторжения договора.

При нарушении сроков банк сможет это сделать при одновременном соблюдении следующих условий:

- допущена просрочка платежа за последние полгода длительностью более 60 дней (ст. 14 ФЗ 393);

- неплательщик уведомлен о решении кредитора;

- должнику дано время на исполнение содержащегося в уведомлении требования (не более 30 дней).

Если кредит выдавался под обеспечение, у заемщика могут изъять предмет залога, даже если им окажется единственное жилье.

- Переуступить долг коллекторскому агентству.

- Объявить должника банкротом.

Как показывает практика, кредитор переходит к серьезным действиям после значительной просрочки (более 3 мес.).

На начальных этапах сотрудники банка ограничиваются предупредительными мерами: звонки, письменные претензии.

Информация о нарушении условий договора предается в БКИ, что затрудняет возможность дальнейшего кредитования.

Порядок погашения

С первого дня просрочки банк начисляет штраф, затем неустойку.

Деньги, недостаточные для погашения задолженности должны распределяться согласно ст. 319 ГК в порядке убывания следующим образом:

- затраты кредитора на возврат займа (госпошлина при обращении в суд);

- проценты за пользование заемными деньгами;

- тело кредита.

Четкого определения, что следует понимать под издержками, в ГК не установлено. Поэтому банки часто подводят под эту категорию штрафные санкции, что противоречит нормам закона. По этому поводу четкое разъяснение содержится в информационном письме ВАС № 41 от 2010 года.

https://www.youtube.com/watch?v=VjLqrRW1TO4

Кроме того, в документе говорится о праве кредитора изменять порядок распределения средств, прописывая это в договоре, но только в пределах требований, указанных ст. 319 ГК. Например, при недостаточности платежа сначала производится погашение основного долга, затем процентов и издержек.

В отношении потребительского кредита ст. 5 п. 20 ФЗ 353 дает более конкретные указания в порядке очередности оплаты:

- Задолженность по процентам.

- Просрочка по телу кредита.

- Штрафные санкции, проценты за текущий период.

- Текущий основной долг.

Можно ли увеличить срок выплат

Срок погашения кредита может быть увеличен по ходатайству заемщика, если в результате финансовых трудностей он не может своевременно и полном в объеме делать регулярные платежи.

Банк пересмотрит условия договора, уменьшит размер ежемесячных платежей и увеличит срок кредитования, если заемщик:

- представит документы, подтверждающие наличие финансовых проблем (приказ об увольнении, справка о болезни)

- не имеет длительной просрочки по кредиту (если есть нужно закрыть)

- составил о себе мнение, как о добросовестном и аккуратном плательщике.

Увеличение срока выплат может привести к переплате, но это лучше, чем платить неустойку, пеню за нарушение условий договора, портить кредитную историю и рисковать имуществом.

Досрочное погашение кредита

Выплата кредита раньше срока, установленного договором, выгодна заемщику, так как позволяет уменьшить переплату.

Досрочное погашение может быть полным или частичным.

При полном — получатель займа вносит сумму равную остатку основного долга и процентов, начисленных по нему на дату погашения. Кредит закрывается, заемщик получает свободу от обязательств перед банком.

При частичном — заемщик делает платеж, превышающий размер регулярных выплат. Кредит не закрывается. Происходит либо уменьшение суммы ежемесячных платежей, либо сокращение срока кредитования.

Вариант изменений, который вправе применить банк при частичном погашении раньше срока обычно указывается в кредитном договоре.

Закон запрещает кредитору начислять штрафные санкции за досрочное погашение кредита. Пункты соглашения, содержащие в себе такое условие, согласно №284-ФЗ следует считать недействительными.

Заемщик обязан уведомить банк о досрочной выплате не позже 30 дней до даты очередного платежа, если другой, более короткий срок, не указан в соглашении (ст. 810 п. 2ГК). Это положение распространяется только для физлиц.

Как правило, уведомление о решении и размере предполагаемого взноса заемщик лично предъявляет по месту получения ссуды. Сотрудник банка должен принять и зарегистрировать заявление.

Если заем погашается полностью, менеджер назовет необходимую сумму и срок, до которого нужно ее внести.

Обычно при частичном погашении зачисление денег приурочено к дате выплаты согласно графику платежей.

При полном возврате ограничение по дате применятся редко, так как ничего пересчитывать не нужно.

В последнее время многие банки максимально упростили процедуру досрочного погашения. Заемщик самостоятельно с помощью интернет-банкинга вносит сумму, превышающую плановый платеж. Система формирует новый изменённый график, который желательно распечатать.

При полной досрочной выплате, плательщику нужно обратиться в банк и получить справку о закрытии счета.

Закрываем кредит правильно

Чтобы минимизировать риски при взятии и выплате предоставленного кредита заемщику следует придерживаться следующих правил:

- Размер регулярных выплат не должен превышать четверти ежемесячного дохода.

- Стараться иметь деньги про запас на 3-4 платежа.

- В случае возникновения финансовых трудностей, не избегать контакта с сотрудниками банка, а сразу же, не допуская просрочки ходатайствовать о реструктуризации долга.

- Стараться раньше срока провести платеж.

- Вносить деньги заблаговременно, а не в последний день.

- При полном плановом или досрочном погашении, всегда просить справку об отсутствии обязательств перед банком.

Заключение

Знание и соблюдение сроков позволяет заемщику:

- создать положительную финансовую репутацию, которая является решающим фактором при выдаче нового займа;

- избежать начисления штрафных санкций;

- выбрать оптимальный способ выплаты.

🔍 Видео

Стоит ли закрывать кредит досрочно? Когда досрочное погашение кредита невыгодно //16+Скачать

В чем ВЫГОДА досрочного погашения кредита? Когда можно закрыть кредит досрочно?Скачать

ПРАВИЛА ДОСРОЧНОГО ПОГАШЕНИЯ КРЕДИТА | БАНКРОТСТВО | Кузнецов | АллиамСкачать

Хватит считать переплату! Что на самом деле выгодней: сокращать срок кредита или размер платежаСкачать

Как выгодно погасить кредит ДОСРОЧНО? Уменьшить срок или платеж? Когда ОПАСНО досрочное погашениеСкачать

День досрочного погашения | Когда выгоднее платить?Скачать

Как погасить КРЕДИТ ДОСРОЧНО? Как сделать ДОСРОЧНОЕ ПОГАШЕНИЕ кредита грамотно?Скачать

Аннуитетный график или равными долями? Какой лучше?Скачать

Можно ли сразу полностью погасить кредит?Скачать

Досрочное погашение кредита. В какой день вносить платеж!Скачать

Закрыл кредит досрочно? Верни страховку!Скачать

Досрочное погашение ипотеки: уменьшать платёж, срок или выбрать 3-й вариант?Скачать

ДОСРОЧНОЕ ПОГАШЕНИЕ КРЕДИТА - как выгоднее? Уменьшение срока или платежа? Примеры.Скачать

Как правильно гасить кредит? Досрочное погашение - уменьшение срока или платежа?!Скачать

Как рассчитывается ежемесячный платеж, проценты банку и сумма погашения основного долга?Скачать

Как быстро погасить кредиты? Метод снежного комаСкачать