Эта статья расскажет об овердрафте для юридических лиц и индивидуальных предпринимателей, в чем его преимущества перед обычным кредитом, по каким параметрам выбирать этот кредитный продукт. Также в статье содержится обзор предложений по овердрафтному кредитованию бизнеса Сбербанка, Тинькофф Банка, Альфа-Банка и ВТБ.

- Что такое овердрафт для бизнеса

- Преимущества овердрафта перед кредитом

- Стандартные требования к компаниям

- Условия по овердрафту в банках

- Сбербанк

- Тинькофф-Бизнес

- Альфа-Банк

- ВТБ

- Овердрафт ВТБ 24 (по зарплатной карте, для физических и юридических лиц): что это такое, каковы условия получения и пользования?

- Как подключить услугу

- Лимиты, процентные ставки для физических и юридических лиц

- Овердрафт ВТБ: порядок оформления, условия, ставки, документы, преимущества для юридических лиц

- Что означает овердрафт по карте ВТБ?

- Порядок подключения овердрафта в ВТБ

- Основные требования

- Условия предоставления овердрафта

- Преимущества и недостатки овердрафта для клиента ВТБ

- Несанкционированный овердрафт

- Улучшение правил овердрафта

- Как отключить овердрафт на карте ВТБ, как подключить к зарплатной карте

- Когда овердрафт может прийти на помощь

- Особенности овердрафта от ВТБ

- Условия предоставления

- Как подключить

- Как отказаться от овердрафта

- Что такое несанкционированный овердрафт

- Овердрафт для юридических лиц — условия в Сбербанке и ВТБ24

- Преимущества овердрафта для юрлиц

- Виды

- Овердрафт от Сбербанка

- Требования к клиентам

- ВТБ 24

- 📽️ Видео

Что такое овердрафт для бизнеса

Овердрафт для бизнеса – это вид краткосрочного кредитования расчетного счета заемщика при недостаточности собственных средств для оплаты расчетных документов.

Если денег на счете компании недостаточно для оплаты расчетных документов, банк проведет платеж за счет овердрафта в рамках действующего договора.

Банки рассчитывают лимит овердрафта для каждого заемщика индивидуально, исходя из величины и стабильности поступлений на его расчетные счета. Некоторые кредитные организации берут в расчет не только обороты по счетам, открытым у них, но и в других банках.

По типу погашения овердрафтный кредит может быть:

- «обнуляемым», когда ссудную задолженность необходимо полностью погашать («обнулять») с определенной периодичностью, установленной в соглашении;

- «непрерывным» или «потраншевым», когда каждый транш (отдельно выданная сумма кредита), должен быть погашен через установленное количество дней. А полностью задолженность должна быть погашена по окончании договора.

- «без обнуления», когда основной долг погашается в конце срока соглашения.

Овердрафт для ИП будет удобен только для компаний, активно работающих по расчетному счету, имеющих регулярные поступления выручки.

Преимущества овердрафта перед кредитом

При некоторых условиях овердрафт имеет следующие преимущества перед обычным классическим кредитом:

- Банк автоматически зачисляет на расчетный счет заемщика только ту сумму, которой недостаточно для проведения платежного поручения. В отличие от обычного кредита, когда зачисляется сразу вся сумма, прописанная в договоре.

- Погашение овердрафта также происходит по умолчанию при поступлении выручки на расчетный счет. Тогда как о досрочном погашении классического кредита банк необходимо предупредить.

- При погашении овердрафта кредитные деньги снова становятся доступны. При обычном же кредите после погашения нужно заполнять новую заявку, ждать ее рассмотрения и т.д.

- При овердрафтном кредитовании не требуется отчитываться в целевом использовании заемных средств. При использовании же классического кредита – это обязательное условие.

- Минимизация стоимости кредитных средств за счет оперативного привлечения и погашения.

Овердрафтом нельзя оплатить ранее полученные кредиты и проценты по ним, выдать и погасить займ, оплатить покупку ценных бумаг, нельзя пополнить свой счет в другой кредитной организации.

Стандартные требования к компаниям

Требования к заемщикам при овердрафтном кредитовании у кредитных организаций схожи. Как правило, это:

- наличие статуса резидента РФ;

- регистрация и ведение бизнеса в регионе расположения подразделений банка;

- стабильные поступления выручки на расчетный счет.

- деятельность не менее 12 месяцев;

- стабильное финансовое положение;

- отсутствие просроченных платежей по налогам;

- отсутствие отрицательной кредитной истории.

Дополнительно у каждого банка могут быть свои индивидуальные требования и критерии оценки заемщиков.

Условия по овердрафту в банках

Главными параметрами, которые необходимо анализировать при выборе продукта, предлагаемого банком-кредитором, являются:

- Процентная ставка.

- Наличие дополнительных комиссий и платежей по договору.

- Длительность транша, срок действия договора овердрафта.

- Условия расчета лимита: величина процента от оборота, наличие ограничений по сумме, возможность расчета исходя из общих оборотов группы компаний.

- Режим работы овердрафта: «обнуляемый» или «непрерывный».

- Требования к обеспечению: залог, поручительство, без обеспечения.

Ставки овердрафта для юридических лиц в каждом финансовом учреждении различные.

Сбербанк

Овердрафт от Сбербанка для юридических лиц предлагается на следующих условиях:

- Срок действия соглашения 12 месяцев, лимит устанавливается на 30 календарных дней и пересматривается ежемесячно.

- При расчете лимита могут приниматься поступления на счета заемщика в иных банках.

- Тип погашения: «обнуляемый» и «потраншевый».

Овердрафт для малого бизнеса от Сбербанка:

- «Бизнес-Овердрафт». Предоставляется предприятиям и индивидуальным предпринимателям с выручкой в пределах 400 млн. руб. в год. Преимущества: невысокая ставка, страхование не обязательно.

- «Экспресс-овердрафт». Предоставляется клиентам с выручкой в пределах 60 млн. руб. в год, численностью до 100 человек. На дату подачи заявки расчетный счет должен работать в Сбербанке 6 месяцев и более. Преимущества: упрощенный анализ финансово-хозяйственной деятельности клиента, не требует страхования.

Крупному бизнесу Сбербанк предлагает возможность воспользоваться «Овердрафтом с общим лимитом». Продукт предусматривает расчет лимита овердрафта производить по оборотам головной компании (казначея) или по общим оборотам группы. За счет него финансируются бизнес-счета членов группы.

Тинькофф-Бизнес

«Тинькофф Банк» устанавливает размер овердрафта юридическим лицам и предпринимателям после трех месяцев работы клиента по расчетному счету.

Все параметры продукта и правила пользования им отражены в Условиях комплексного банковского обслуживания и в тарифах, размещенных на официальном сайте www.tinkoff.ru/business/account.

Там же можно прочитать информацию про кредитные карты и перевыпуск пластика Тинькофф.

Согласно общим условиям максимально возможная сумма может быть установлена в сумме до 300 тыс. руб. Плата за овердрафт фиксированная и не зависит от выбранного тарифного плана или суммы: 490 руб. стоит вход в овердрафт. В дальнейшем комиссия взимается каждый пятый день пользования им. Задолженность должна обнуляться каждые 15 дней.

Возможен индивидуальный подход к клиенту. Договор овердрафта для юридических лиц подписывается в обязательном порядке.

Альфа-Банк

У Альфа-Банка также есть предложения для малого бизнеса и для компаний среднего и крупного бизнеса.

https://www.youtube.com/watch?v=xaAFeWjv2SQ

Преимущества овердрафтов для среднего и крупного бизнеса:

- при расчете размера кредита включаются обороты группы компаний;

- самостоятельное распределение общего лимита на членов группы компаний.

Возможно оформление «Экспресс-овердрафта» со следующими условиями:

- увеличенный срок соглашения – до 3 лет при предоставлении залогового обеспечения;

- расширенный лимит овердрафта – до 100% от совокупного оборота по счетам в Альфа-Банке и сторонних кредитных организациях при предоставлении залогового обеспечения, в пределах 40 млн. руб.

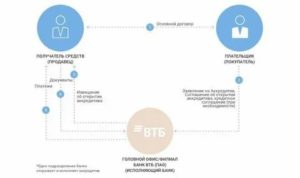

ВТБ

ВТБ предлагает бизнес-овердрафты со следующими общими условиями:

- величина – 50% от оборота;

- возможность выбора типа погашения: с обнулением, потраншевый, без обнуления;

- возможен постепенный перевод оборотов из других кредитных организаций;

- длительность соглашения 12-24 месяца;

Преимущества: отсутствие комиссий за выдачу; отсутствие залогового обеспечения.

Для крупных и средних компаний процентная ставка определяется после проведения финансового анализа индивидуально.

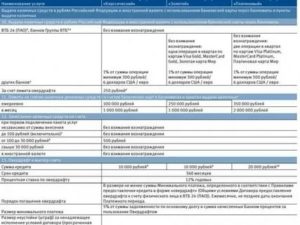

Основные параметры овердрафтных кредитов перечисленных банков приведены в таблице:

| Ставка | Комиссия | Обеспечение | Срок транша | Размер лимита, тыс. руб. | |

| Сбербанк | |||||

| Экспресс-овердрафт | 14.5% | 1.2% от лимита, не более 11,9 тыс. руб. | Для ЮЛ – поручительство | 60 дней | От 50 до 2500 |

| Бизнес-овердрафт | Индивидуальная, мин.12% | 1,2% от лимита, не более 60 тыс. руб. | Поручительство обязательно | 30-90 дней | от 300 (для с/х предприятий от 100), до 17000 |

| ВТБ | |||||

| Малый бизнес | От 12,9% | нет | Поручительство | 60 дней | 50% от оборота, но не более 150000 |

| Альфа-Банк | |||||

| Малый бизнес. | 13,5-16,5% | 1% от лимита, не менее 10 тыс. | Поручительство ФЛ | 60 дней | От 500 до 10000 |

| Тинькофф Банк | |||||

| Овердрафт | * | * | Без залога и поручителей | 15 дней | До 300 |

Еще узнайте про карту Тепло от Банка Восточный

ТОП-5 кредитных карт Запсибкомбанка можно найти тут

Интернет-банк Запсибкомбанка: https://cowcash.ru/cash/deposits/internet-bank-zapsibkombank.html

Овердрафт для юридических лиц – удобный инструмент для оперативного финансирования бизнеса. Выбирая оптимальное предложение банка, нужно учитывать не только стоимость продукта, но и другие условия, которые будут максимально удовлетворять потребности компании-заемщика .

“Сделайте жизнь проще с банком ВТБ! Овердрафт для юридических лиц”

Вам также может понравиться

Видео:Сделайте жизнь проще с банком ВТБ! Овердрафт для юридических лицСкачать

Овердрафт ВТБ 24 (по зарплатной карте, для физических и юридических лиц): что это такое, каковы условия получения и пользования?

Многие банки предлагают клиенту услугу овердрафта, то есть, использовать определенный лимит, который превышает свои средства. Один из них – это ВТБ 24, у которого хорошая репутацию своих клиентов.

Возможность эта удобная, и может выручить в ряде ситуаций. Но перед ее оформлением нужно учесть несколько моментов.

к оглавлению ↑

Овердрафт – это разновидность мини-кредита, суть которой в том, что можно использовать не только свои средства, находящиеся на карте, но взять в долг сумму из находящегося на ней лимита, если будет нужно.

Подобрать и получить выгодный кредит

Услуга, на первый взгляд, удобна. У каждого была ситуация, когда дотянуть до зарплаты не получилось, и небольшая сумма нужна срочно.

https://www.youtube.com/watch?v=g5s09oi4dRo

Овердрафт как раз дает возможность оперативно ее получить. А при следующем поступлении на счет средств долг погашается автоматически, что также очень комфортно для держателя.

За использование овердрафта также начисляется процент, который снимается вместе с непосредственной суммой долга. Когда долг будет уплачен, можно снова воспользоваться установленным банком перерасходом.

Однако своя ложка дегтя тут есть, и при отсутствии элементарных знаний, она может спровоцировать значительные финансовые проблемы.

Самое важное – это уплатить долг вовремя, поскольку, размер штрафов может превысить его непосредственную сумму во много раз.

Бывают случаи, когда клиенты банков вдруг выявляли, что должны им определенную сумму.

Для держателей зарплатных карточек ситуация может быть следующей. Банк разрывает с предприятием договор о сотрудничестве.

Так как на карту больше не поступают средства, держатель забывает о ней, ведь не использует ее. Но на ней остается кредит, который не был погашен.

Каждый, кто хоть чуть-чуть знаком с банковской системой, знает, что проценты или штрафы за просрочку растут быстро. Чем больше времени идет, тем выше сумма долга, и тогда банк может обратиться к клиенту с финансовыми претензиями.

Конечно, овердрафт – это удобно, но любая финансовая операция требует осторожного и рационального к ней подхода.

Что такое овердрафт:

к оглавлению ↑

Физическим лицам для подключения услуги не надо предоставлять документацию, подтверждающую свою платежную способность.

Овердрафт – это кредит, но предоставляемый на более простых условиях. Услуга обычно подключается тогда, когда выявляется необходимость клиента в ней.

Перерасход может быть санкционированным, например, когда вы оплачиваете покупки большей суммой, чем есть у вас на балансе, и несанкционированным, например, при обмене валюты, расчет происходит после платежа, что приводит к превышению лимита из-за изменения курса валют.

В первом случае использование средств регулируется стандартными условиями, во втором начисляются проценты.

При несанкционированном перерасходе сумму лучше перекрыть как можно быстрее, иначе у банка будет право начислять ежедневную пеню.

Лимит устанавливается индивидуально. Обычно он равен среднемесячному уровню его дохода.

Подобрать и получить выгодный кредит

Процентная ставка зависит от вида карты. Часто овердрафт оформляется на зарплатную карту ВТБ 24.

Нужно учесть моменты:

- Отличие овердрафта от кредиток – это отсутствие льготного периода, потому сумма должна быть погашена до конца месяца, когда есть перерасход.

- При несвоевременной оплате долга к лицу применяются санкции, составляющие 1% от размера задолженности за каждый из дней просрочки.

- Установленный лимит по овердрафтной карте ВТБ 24 может измениться или вовсе прекратить действовать, если вы увольняетесь или предприятие перестает сотрудничать с банком. Тогда банк имеет право требовать от вас досрочного погашения долга.

Юридические лица, как и физические, могут использовать услугу. Она подходит индивидуальным предпринимателям.

Для них у банка есть своя программа, которая предполагает невысокую процентную ставку (от 14,5%), лимит до 850 тысяч рублей и необходимость внесения платежа каждые 30-60 дней, что определяется индивидуально.

Чтобы подключить услугу, предпринимателю необходимо иметь открытый расчетный счет в этом банке.

Никаких справок или залогов не нужно, поскольку банк может взять всю информацию об обороте средств и финансовом состоянии компании.

Подробно о том, как и на каких условиях предоставляется овердрафт для ИП, представителей малого бизнеса и предприятий, вы можете прочитать в этой статье.

к оглавлению ↑

Как подключить услугу

Процедура подключения простая. Владельцу зарплатной карты нужно совершить ряд действий:

- Прийти с картой в банк.

- Написать заявление на оформление услуги.

- После одобрения, нужно будет подписать договор, где описаны все условия.

Подключение возможно только для клиентов, получающих заработную плату в банке.

Есть ряд требований к клиентам. Нужно быть прописанным в районе расположения филиала банка, возраст от 18 лет, непрерывный стаж работы более трех месяцев.

https://www.youtube.com/watch?v=edZEp4bXcuU

Средняя зарплата должна быть более 10 000 рублей – это нижняя граница овердрафта.

При очередном зачислении на баланс средств долг погашается автоматически, после этого можно воспользоваться услугой снова. Для отключения лимита также нужно совершить ряд действий.

Если вы не пользовались им ранее, то, получая зарплатную карточку, можете просто отказаться от него.

Если перерасход был подключен, отключение происходит после обращения в банк и консультации с его сотрудником.

Подробнее о том, как подключить и отключить овердрафт на карте ВТБ 24, читайте в отдельном материале.

к оглавлению ↑

Лимиты, процентные ставки для физических и юридических лиц

Для физических лиц услуга доступна на таких условиях:

- Лимит определяется индивидуально и обычно равняется размеру ежемесячного дохода клиента. Если есть пластик премиум он достигает 500 000 рублей.

- Процентная ставка составляет 22% при классической карте, 24% при карте класса Gold.

- Срок погашения — 12 месяцев.

- Обязательный ежемесячный платеж составляет 10% от общей суммы задолженности.

- Годовое обслуживание зарплатной карты оплачивает работодатель. Для остальных – 750-3000 рублей в зависимости от вида карты.

Условия для предпринимателей:

- Годовая ставка от 14,5%.

- Максимальный лимит — 850 000 рублей. Он обычно равен половине финансового оборота компании за месяц.

- Средства предоставляются на срок 1-2 года.

- Обязательный платеж должен вноситься раз в 1-2 месяца.

У перерасхода есть своя граница, и многим хотелось бы увеличить ее. Для этого надо правильно использовать карточку и погашать долги вовремя.

Тогда финансовое учреждение может повысить предел. Если необходимо сделать это быстрее, можно сходить в отделение ВТБ, предоставив документацию, которая подтвердит дополнительные источники дохода или «заложить» имущество.

Необходимо сообщить, с какими целями вам это нужно. Не существует способов снизить проценты по перерасходу. Но если они слишком большие, и привязаны к «золотой» карте, можно просто сменить ее на классическую.

Для предпринимателя возможностью повышения денежного предела будет увеличение финансовых оборотов, ведь по этому критерию банк может понять, что ваш бизнес развивается, и может предоставить вам доступ к большему количеству ресурсов.

Банк ВТБ 24 предлагает довольно удобные, выгодные условия овердрафта (об условиях и правилах пользования овердрафтом читайте здесь).

Но нужно изучить все моменты этой услуги, и не забывать о том, что, как и любой кредит, она требует своевременного гашения, иначе вы рискуете столкнуться с большими переплатами.

Нравится статья? Оцени и поделись с друзьями в соцсетях!

Видео:Овердрафт. Кредит для бизнеса без залога. Преимущества и недостаткиСкачать

Овердрафт ВТБ: порядок оформления, условия, ставки, документы, преимущества для юридических лиц

Деньги имеют свойство заканчиваться в самый неподходящий момент. Однако держатели дебетовых карт от ВТБ всегда могут открыть кредитную линию и взять нужную сумму в кредит. Данная операция называется овердрафтом.

Главное ее преимущество заключается в оперативности. У клиента нет необходимости идти в отделение банка, оформлять много бумаг и ждать одобрения заявки. Обо всех особенностях овердрафта можно подробно узнать в этой статье.

Что означает овердрафт по карте ВТБ?

Овердрафтом называется разновидность кредита, отличительной особенностью которого является его возобновляемая форма. Данная опция доступна как физическим, так и юридическим лицам.

Чтобы ее подключить, необходимо написать соответствующее заявление в отделении ВТБ. Она подключается к дебетовому пластику, в том числе на зарплатную или социальную карточку, или к расчетному счету индивидуального предпринимателя.

Клиент ВТБ может использовать овердрафт в любой нужный момент, если средств на его счете не достаточно.

https://www.youtube.com/watch?v=DNmOR4sn14Y

Использование овердрафта имеет ряд особенностей. Рассмотрим их ниже:

- Льготный период не предусмотрен. Это означает, что начисление процентов и расчет ведется с момента открытия кредитной линии.

- За каждый день просрочки по внесению ежемесячного платежа в счет погашения долга начисляется пеня. Ее размер составляет 1% от суммы задолженности.

- Если уровень дохода клиента изменился в большую или меньшую сторону, то это также отразится на лимите. Если же финансовые поступления на счет прекратились вовсе, то ВТБ имеет полное право потребовать досрочно погасить задолженность.

Порядок подключения овердрафта в ВТБ

Процедура подключения овердрафта достаточно простая. Как правило, сотрудник банка предлагает подключить данную опцию еще на этапе оформления пластиковой карты или открытии расчетного счета. Но можно сделать это и в любое другое время.

Клиент должен обратиться в отделение ВТБ, имея при себе документ, удостоверяющий личность, пластиковую карту или реквизиты счета.

Менеджер предложит написать заявление на подключение услуги и заполнить стандартную анкету. Ответ от банка следует ожидать спустя 3 дня.

Если заявка одобрена, то клиент приглашается в отделение для подписания дополнительного соглашения к договору на банковское обслуживание.

В большинстве случаев заявление на овердрафт одобряется банком. Получить отрицательный ответ могут только лица с плохой кредитной историей или действующей задолженностью перед другими банками.

Если по каким-то причинам клиент хочет отказаться от кредитного предложения, то он также должен написать заявление. ВТБ отключит услугу спустя несколько дней. После этого клиент будет использовать деньги только в рамках личных сбережений.

Основные требования

Стоит отметить, что далеко не каждый клиент ВТБ сможет подключить овердрафт. Банк выдвигает ряд серьезных требований к заявителям, которым нужно в полной мере соответствовать:

- возраст клиента должен быть от 18 лет, но не старше 60/65 лет для мужчин и женщин соответственно;

- наличие постоянной регистрации в регионе, где находится действующее отделение ВТБ;

- стаж работы на последнем месте трудоустройства должен быть не менее 3-х месяцев;

- размер ежемесячных поступлений на карту не менее 10 тысяч рублей.

Если услугу подключает индивидуальный предприниматель, то от него требуется только наличие расчетного счета в ВТБ по которому каждый месяц совершаются приходно-расходные операции.

Условия предоставления овердрафта

Как уже говорилось выше, кредитную линию могут открыть как физические, так и юридические лица. Однако условия пользования овердрафтом для них будут абсолютно разными. Рассмотрим их в нижеприведенной таблице:

| Ставка по кредиту | От 22% до 24% годовых | 14,5% годовых |

| Срок кредитования | До 1 года | До 2-х лет |

| Размер минимального платежа | Не меньше 10% от суммы задолженности | Не меньше 10% от суммы задолженности |

| Лимит овердрафта | Зависит от размера поступлений на карту, но не менее 10 тысяч рублей | Зависит от среднемесячного оборота по счету предпринимателя, но не менее 100 тысяч рублей |

| Срок внесения ежемесячного платежа | Каждые 30 дней | Каждые 60 дней |

Преимущества и недостатки овердрафта для клиента ВТБ

Овердрафт имеет свои достоинства и недостатки. Рассмотрим их со стороны клиента, который хочет открыть кредитную линию. Среди основных преимуществ данной услуги стоит отметить следующие:

- отсутствует необходимость открывать отдельный кредитный счет в ВТБ;

- простота в оформлении, так как не нужно собирать много документов;

- услуга позволяет ликвидировать разрывы поступления денежных средств;

- отпадает необходимость брать в долг у друзей и знакомых «до зарплаты»;

- пользователь овердрафта оплачивает проценты только за фактически использованные средства.

Что касается недостатков данного продукта, то к ним можно отнести короткий срок кредитования, автоматическое списание поступаемых средств в счет погашения задолженности и сравнительно высокий годовой процент. Кроме того, если не отслеживать состояние счета, можно превысить допустимый лимит.

Несанкционированный овердрафт

Технический или несанкционированный овердрафт — это превышение доступного баланса на счете при совершении каких-либо расходных операций. Если говорить другими словами, то с карты снимается большая сумма, чем доступна на счете. Чаще всего это происходит в результате таких факторов:

- обналичивание денежных средств в банкоматах сторонних банков;

- списание денег за использование дополнительных банковских услуг, например за СМС-информирование;

- конвертация валюты по невыгодному курсу.

Таким образом, держатель карты занимает деньги у ВТБ даже не подозревая этого. Однако незнание не освобождает от ответственности, поэтому придется банку вернуть долг и проценты.

Улучшение правил овердрафта

ВТБ предоставляет возможность улучшить условия овердрафта, то есть увеличить лимит заемных средств. Все, что должен делать пользователь услуги — это вовремя погашать займ. Банк на свое усмотрение увеличит лимит.

https://www.youtube.com/watch?v=quPL6NLvF_4

Другой вариант — это лично обратиться в отделение ВТБ и предоставить документы, подтверждающие наличие дополнительных источников заработка, или же залоговое имущество. Индивидуальные предприниматели, в свою очередь, должны предоставить документацию, подтверждающую увеличение ежемесячных финансовых оборотов.

Что касается процентной ставки, то уменьшить ее при всем желании не удастся. Поэтому, чтобы не переплачивать можно оформить кредит на один день или овернайт. Ставки по нему более выгодные.

Овердрафт от ВТБ — это очень полезная услуга, но только при ее правильном использовании и своевременном погашении задолженности. В противном случае банк применяет штрафные санкции и начисляется пеня. Подключать услугу или нет — клиент может решать сам.

Видео:Овердрафт для юридических лиц: что такое овердрафт для бизнеса + условия, проценты, лимитыСкачать

Как отключить овердрафт на карте ВТБ, как подключить к зарплатной карте

Банк ВТБ предоставляет своим клиентам возможность воспользоваться овердрафтом, при этом владелец счета может тратить не только свои личные деньги, но и кредитные, с лучшими условиями, чем если бы он брал займ.

Эта опция бывает очень полезна, особенно если человек получает зарплату нестабильно или же у него часто возникают непредвиденные расходы. Когда ситуация разрешается, ему больше не нужны кредитные средства, и он начинает думать, как отключить овердрафт на своей карте ВТБ.

На самом деле это простая процедура, не занимающая много времени, но есть определенные нюансы, которые в обязательном порядке стоит учесть.

Когда овердрафт может прийти на помощь

Опция предоставления овердрафта приходит на помощь владельцам карт ВТБ, у которых часто заканчиваются деньги в неподходящий момент. Например, если заработная плата нестабильна, или же ее задержка даже на несколько дней вызывает неприятности.

Для того чтобы подключить овердрафт к зарплатной карте, не потребуется выполнять много действий, а также получать кредитную карту. ВТБ предоставляет возможность подключить услугу в обычной дебетовой карточке, на которой хранятся личные сбережения.

Нужную сумму денег в этом случае можно взять в кредит в любой момент.

Основное преимущество овердрафта — это быстрота получения финансов. Не нужно отправлять никакие документы на оформление заявки, идти в офис и заключать договор.

При подключенной опции овердрафта деньги доступны когда угодно, вы можете получить их в считанные минуты. Такие же условия предоставляют фирмы быстрого займа, но обращение к ним не всегда безопасно, встречаются и случаи мошенничества.

Кроме того, придется заплатить больший процент за пользование. В банке ВТБ все легально и безопасно.

Стоит лишь отметить, что условия предоставления такого займа от ВТБ несколько отличаются от стандартного кредитования с использованием кредитной карты.

В первую очередь клиенту предоставляется меньшая сумма (она зависит от многих факторов и устанавливается индивидуально).

В то же время проценты более выгодны для клиентов, потому что заплатить нужно будет не столь большую комиссию, как при использовании кредитных карт.

Особенности овердрафта от ВТБ

Овердрафт на картах ВТБ относится к возобновляемому типу. То есть, если вы выплатите предыдущий долг, то сможете сразу же взять другой. Подключать услугу самостоятельно могут как частные, так и юридические лица — никаких ограничений нет. Подключение ведется на карты следующего типа:

- обычную дебетовую;

- социальную;

- зарплатную.

Также возможна установка опции на любой счет индивидуального предпринимателя. Пользоваться деньгами можно в тот период, когда основная сумма на счету закончилась.

Кроме этого, овердрафт от ВТБ имеет и ряд других особенностей. Обратите внимание, что:

- нет льготного периода кредитования — проценты начинают начисляться с момента взятия некоторой суммы в кредит;

- сумма пени за просрочку платежа за каждый календарный месяц для частных клиентов — 1%, такой же размер для юридических лиц при большем погашении срока — до двух месяцев;

- ВТБ имеет право закрыть кредитную линию, когда доходы владельца пластика упали до нуля, и на протяжении 2-3 месяцев начисления не поступали. Финансовая организация может попросить досрочно погасить задолженность, в то же время она способна повысить кредитный лимит, если доходы возросли.

Важно! Чтобы комфортно пользоваться овердрафтом, доходы должны быть постоянными. ВТБ позитивно оценивает людей со средними, но относительно постоянными доходами. В то же время люди с большими доходами, поступающими нестабильно, в ВТБ не считаются благонадежными заемщиками, и открыть овердрафт на карту им сложно.

Условия предоставления

Банк ВТБ предоставляет овердрафт не всем своим клиентам. Необходимо соответствовать ряду требований:

- возраст – от 18 и до 65 (для женщин), 60 лет (для мужчин);

- наличие действующей дебетовой карты ВТБ;

- трудовой стаж на последнем официальном месте работы – от трех месяцев;

- постоянная заработная плата;

- наличие прописки в районе, где есть хотя бы один филиал банка ВТБ;

- размер среднего поступления платежей на карту — от 10 тысяч рублей;

- выписки с расчетного счета — для индивидуальных предпринимателей.

Условия предоставления овердрафта несколько отличаются для физических и юридических лиц.

https://www.youtube.com/watch?v=_YDWwutOO4U

Для первых они таковы:

- ставка по кредиту — от 22 до 24% в год;

- срок погашения — от 0 дней до одного года;

- минимальный платеж — не меньше 10% от текущей задолженности перед ВТБ;

- лимит — не меньше 10 тысяч рублей;

- внесение ежемесячного платежа — не реже 30 дней.

ЧИТАТЬ Перевод средств с карты ВТБ на карту Сбербанка с помощью телефона

Условия предоставления овердрафта юридическим лицам расширены, в частности:

- ставка — 14,5% в год;

- срок погашения — до двух лет;

- лимит — не менее 100 тысяч рублей, зависит от дохода за каждый месяц;

- лимит минимального платежа — не меньше 10%;

- внесение платежа — не менее раза в два месяца.

Обратите внимание, что для использования кредитных средств не нужно открывать отдельный счет в ВТБ и привязывать кредитную карту. Овердрафт прост в оформлении, пакета документов здесь не требуется. Средства предоставляются мгновенно, проценты начисляются только за фактические дни использования.

Как подключить

Подключение проводится при первоначальном получении карты. Тогда менеджер спрашивает, нужна ли вам эта услуга. Но сделать этого можно в любое другое время, явившись с картой, паспортом или реквизитами (для индивидуальных предпринимателей) в ближайшее отделение ВТБ. Понадобится:

- предоставить на рассмотрение менеджеру всю документацию;

- заполнить анкету по стандартному образцу;

- подождать до трех дней, пока ВТБ примет решение.

Обычно, если заявитель соответствует критериям, овердрафт оформляют сразу же. Исключение — люди с долгами перед другими финансовыми организациями или испорченной кредитной историей.

Как отказаться от овердрафта

В некоторых случаях, особенно когда финансовая сторона жизни приходит в норму, и гражданин уж не думает, что в скором времени ему срочно может понадобиться больше денег, чем есть в наличии, встает закономерный вопрос о том, как отказаться от овердрафта. Это простая процедура, которая не требует много времени. В обязательном порядке перед тем, как отказываться от овердрафта, необходимо погасить все имеющиеся задолженности, убедиться, что никакие проценты не начисляются.

Самостоятельно отключать овердрафт невозможно. Отключение производит только сотрудник банка. Клиенту для того, чтобы убрать подключенный овердрафт, потребуется:

- погасить все текущие задолженности;

- обратиться в ближайший офис ВТБ в своем городе (не обязательно по месту прописки);

- предоставить сотруднику финансовой организации пластиковую карту или ее номер, а также документ, удостоверяющий личность (для индивидуальных предпринимателей — данные расчетного счета);

- написать заявление по установленному образцу;

- отдать документы сотруднику ВТБ.

ЧИТАТЬ Инструкция по заказу карты ВТБ Банка через интернет

Рассмотрение заявки занимает от нескольких часов до трех дней. Убирать овердрафт сразу же после обращения в банк сотрудники ВТБ не имеют права. Для начала им необходимо проверить, закрыты ли все задолженности, не начисляются ли проценты за пользование займа.

При отключении услуги придет сообщение на указанный номер телефона, подтверждать ничего не нужно — это просто оповещение. После этого вы не сможете брать средства для займа в любое удобное время, а сможете лишь распоряжаться своими личными финансами на карте ВТБ.

Что такое несанкционированный овердрафт

Несанкционированный овердрафт часто не заметен клиенту. Узнает он о нем по факту, уже когда зачислились определенные проценты. Многие владельцы пластиковых карт банка ВТБ высказывают недовольство этим фактом.

Чтобы не столкнуться с проблемами, когда вы ничего не брали у банка, но в то же время остались должны ему, следует внимательно контролировать движнение средств на своем счету, к которому подключена опция овердрафта.

Несанкционированным овердрафтом называют снятие денег, в результате которого был превышен доступный баланс на счету пользователя. Если сказать проще, то снялась несколько большая сумма, чем была доступна. Возникает это по таким причинам:

- получение СМС-информирования;

- снятие наличных средств с карты ВТБ через чужие банкоматы;

- снятие денег после конвертации по плохому валютному курсу и тому подобное.

В результате технического или несанкционированного овердрафта сумма лимита превышена. При этом банк нисколько не поможет в этой ситуации — ответственность полностью ложится на плечи владельца карты ВТБ. Придется покрывать долг общей суммы, а также в обязательном порядке выплачивать лишнюю задолженность и проценты.

https://www.youtube.com/watch?v=HAQa_fzEjqk

Овердрафт от ВТБ представляет собой довольно полезную и выручающую во многих ситуациях функцию. Даже если вам кажется, что она больше не понадобится, не отключайте услугу сразу же. Никаких процентов не будет, если не использовать кредитные средства, зато в любой момент быстрый заем от ВТБ поможет разрешить финансовую трудность. .

Видео:ОВЕРДРАФТ | Что это такое и как им правильно пользоваться?Скачать

Овердрафт для юридических лиц — условия в Сбербанке и ВТБ24

Российские банки разработали для юридических лиц большой выбор финансовых продуктов и услуг. Каждый клиент, независимо от рода деятельности, может выбрать для себя оптимальный вариант. Одним из самых распространенных финансовых продуктов на сегодняшний день считается овердрафт.

Овердрафт – превышение расходов над остатками денег, находящихся на клиентском счету.

Таким образом, клиенты банка получают деньги под проценты на небольшой срок. Этим кредитом они пользуются, когда средства на счетах уходят за черту «ноль». Этот продукт завоевал большую популярность, как у крупных компаний – клиентов банка, так и у частных предпринимателей.

Юридическое лицо может оформить овердрафт только в том банке, в котором оно обслуживается. В нем у компании должен иметься расчетный счет. Еще одно требование банков – клиент должен осуществлять свою бизнес — деятельность в течение шести – двенадцати месяцев. В некоторых банках овердрафты открываются только при наличии у клиента залога. Залогом может быть:

- Недвижимость;

- Транспорт;

- Товары;

- Ценные бумаги.

Овердрафт многие считают тем же самым кредитом. У них действительно есть много общего. И там и там есть определенный денежный лимит, который должен быть не больше половины всех поступлений денег за месяц.

Овердрафт погашается автоматически в определенный день. Эта дата прописана в договоре между банком и заемщиком.

Если говорить о начислении процентов, то для юридических лиц банки устанавливают ставку не более 12-20% годовых.

Преимущества овердрафта для юрлиц

Достоинства этого финансового инструмента:

- Быстрое рассмотрение заявки и моментальное заключение договора. Впоследствие нужно будет лишь принести платежные поручения компании;

- Получение выгоды, благодаря низким процентным ставкам;

- В случае увеличения оборота средств компания-заемщик может получить увеличение суммы лимита овердрафта.

Виды

- Классический – выдача банком денег под основную выручку;

- Авансовый – банк извещает клиента о перебоях в обороте средств;

- Зарплатный – лимит средств предоставляется к зарплатной карте заемщика;

- Технический – позволяет преодолеть временные трудности. Выдается под предстоящее пополнение счета;

- Под инкассацию – доступен только тем клиентам, у которых более 75% оборотных средств, это инкассируемая выручка.

Овердрафт от Сбербанка

Каждый банк предлагает разные условия овердрафта для клиентов – юридических лиц. Например, в Сбербанке действуют две программы: «Экспресс-Овердрафт» и «Бизнес-Овердрафт». «Экспресс-Овердрафт» предоставляется заемщику на следующих условиях:

- Срок – до 12 месяцев;

- Ставка – до 14,5% ;

- Максимальный лимит – до 2,5 млн. рублей;

- Залог и поручители – не обязательны.

«Бизнес-Овердрафт» подключается к счету на следующих условиях:

- Срок – до 12 месяцев;

- Ставка – от 12%;

- Сумма до 17 млн рублей;

- Залог – поручительство.

Клиенты Сбербанка, решившие оформить овердрафт, могут не подключать к нему страховку. При этом они обязаны будут заплатить комиссию – 1,2% от всей суммы. Величина комиссии обычно составляет 7,9 – 60 тыс. рублей.

После того как клиент подпишет все необходимые документы, ему нужно будет ждать решения от банка – до 8 рабочих дней. Клиенты Сбербанка могут подать заявку на получение овердрафта лично в офисе банка или же на сайте в интернете.

В любом случае, нужно будет заполнить анкету и представить все необходимые документы. После этого менеджеры рассмотрят заявку.

Требования к клиентам

Чтобы получить овердрафт в Сбербанке, клиенты должны соответствовать следующим требованиям:

- Быть резидентами РФ;

- Иметь выручку за год – в размере до 400 млн. рулей;

- Быть зарегистрированными в качестве ООО, ЗАО или ИП более 6-12 месяцев;

- Возрастные ограничения заемщиков – от 21 года при открытии и до 70 лет на момент погашения овердрафта.

Кроме этого, заемщики должны подготовить некоторые документы:

- Устав фирмы со всевозможными изменениями;

- Свидетельство о регистрации компании;

- Лицензии и выписка из ЕГРЮЛ;

- Карточка с образцами подписей людей, которые имеют полномочия подписывать документацию.

Необходимы будут также документы, которые подтвердят платежеспособность клиента. Погашать задолженность можно будет траншами или каждый месяц после накопления долга.

ВТБ 24

Еще один крупнейший российский банк подготовил для своих клиентов услугу овердрафта. Для этого у клиента должен быть открыт рассчетно-кассовый счет в этом банке. Условия по овердрафту от ВТБ следующие:

- Ставка – от 11,5%;

- Максимальный срок – 2 года;

- Погашать долг нужно один раз в месяц или раз в два месяца;

- Максимальный лимит – 150 млн рублей (или половина от оборота за месяц);

- Залоговое обеспечение – не требуется.

Оформить овердрафт не сложно. Для этого достаточно приехать в офис банка ВТБ 24 или отправить заявку через интернет. Заявление должно быть написано по утвержденному образцу. Если заявку одобрят, то клиент должен будет подписать дополнительное соглашение, в котором будут перечислены все условия.

https://www.youtube.com/watch?v=5SNlDdJpSZc

Овердрафт для юридических лиц от банка ВТБ 24 позволят покрыть все текущие долги клиента, а также его непредвиденные расходы. Его можно назвать упрощенным кредитом. Однако в отличие от займа, овердрафт не наделен льготным периодом. Погашать его нужно строго до конца текущего месяца.

Самое главное – нельзя допускать просрочки платежей. В противном случае кредитор начислит пени в размере 1% от всей суммы ежедневно. Заемщику не нужно предоставлять залоговое обеспечение или поручителей. Рассмотрение заявки по овердрафту от клиентов банка происходит в срок 7 рабочих дней.

Преимуществами данной программы можно назвать отсутствие комиссии за оформление и отсутствие залога. Важно, что, получив однократное одобрение, можно подключать овердрафт в течение года. Воспользоваться услугой могут индивидуальнее предприниматели, ведущие свой бизнес не менее 6 месяцев.

А также клиенты, открывшие ООО или ЗАО, которое функционирует более одного года.

📽️ Видео

КРЕДИТ НА БИЗНЕС. Где брать кредит на бизнес? Точка, Тинькофф, Сбер, ВТБ, Альфа / Кредит на бизнесСкачать

Депозиты для юридических лиц в ВТБСкачать

Овердрафт - что это такое простыми словами + виды, лимиты и проценты овердрафта в банке по картеСкачать

Овердрафт для зарплатной карты ВТБ 24Скачать

Сделайте жизнь проще с банком ВТБ! РКО для юридических лицСкачать

ВТБ - ОвердрафтСкачать

Сделайте жизнь проще с банком ВТБ! Кредитование юридических лиц и индивидуальных предпринимателейСкачать

Банк для бизнеса | Сравнение тарифов банков для ИП и ООО | Сбербанк, Альфа, ВТБ, Райфайзен и другиеСкачать

Что такое Технический овердрафт - Минус на дебетовой картеСкачать

Новая стратегия и перспективы ВТБ| Разбор от Евгения ДомрачеваСкачать

Технический овердрафт кредит который вы не просилиСкачать

Что такое лимит овердрафта для юридических лиц?Скачать

ВКЛ овердрафт - что выбратьСкачать

Расчетный счет ВТБ для ИП / БОЛЬШОЙ ОБЗОР / Нюансы для предпринимателейСкачать

Сборка коллекторов из Банка ВТБ! Как подавать на банкротство физического лицаСкачать

Что такое овердрафт?Скачать