Мы часто встречаемся с терминами «ссуда» и «кредит». В чем разница между ними обычному человеку может быть непонятно. Зачастую кредит называют «банковской ссудой». Однако между этими двумя понятиями существует большая разница. Чтобы узнать, чем отличается ссуда от кредита необходимо ознакомиться с экономической природой этих двух понятий.

- Принципиальная разница между ссудой и кредитом

- Кредит

- Ссуда

- А зачем нужен кредит?

- Сходство ссуды и кредита

- Как отличить ссуду от кредита и займа

- Определение кредита и его виды

- Ссуда: понятие и классификация

- Сравнение ссуды и кредита

- Что лучше выбрать

- Займ и ссуда: в чем разница

- Что выгоднее

- Чем ссуда отличается от кредита (займа): разница простыми словами

- Раскрытие понятия ссуды

- Основные признаки договора ссуды

- Прекращение договора ссуды

- Раскрытие понятия кредита (займа)

- Чем ссуда отличается от займа и кредита

- Ссуда и кредит: в чем разница, чем отличаются эти понятия друг от друга, что выгоднее и безопаснее

- Что такое ссуда

- Кто может получить ссуду

- Как бесплатно пользоваться деньгами банка

- Что такое кредит

- Ссуда и кредит: в чем разница

- Разновидности ссуд

- Кредитов

- Что безопаснее

- Какие подводные камни при получении ссуды

- При получении кредита

- Заключение

- Чем отличается ссуда от кредита: понятия, особенности и разница двух видов займов

- Ссуда: понятие, признаки, порядок выдачи

- Кредит: определение и виды

- В чем разница этих двух понятий

- Что лучше ссуда или кредит?

- Разница между ссудой и кредитом

- Основные особенности кредита

- В чем отличия этих двух понятий

- 🎥 Видео

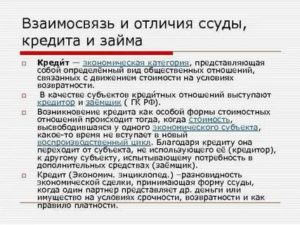

Принципиальная разница между ссудой и кредитом

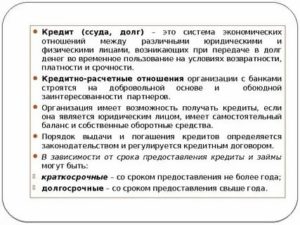

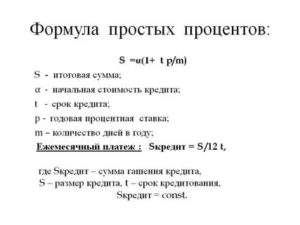

В целом кредит – это выдаваемая банковским учреждением под процент на определенное время денежная сумма. Главными характеристиками кредита являются платность, срочность и возвратность.

Отсюда следует, что этот вид взаимоотношений не предполагает выдачу заемных средств безвозмездно или на неограниченный срок. Что не скажешь о ссуде, которая может быть не только в денежном эквиваленте, но и в виде имущества. Кроме того, она может даваться как на безвозмездной основе, так и платной.

Ниже подробнее рассмотрены понятия «ссуда» и «кредит». В чем разница их можно понять, если только изучить основные их особенности.

Кредит

Кредит обладает следующими особенностями и отличительными от ссуды свойствами.

- Взаимоотношения между заемщиком и кредитной организацией, которая предоставляет кредит, регламентируются как Гражданским кодексом, так и финансовым законодательством.

- Изучив понятия «ссуда» и «кредит», в чем разница их можно увидеть и по участникам этих взаимоотношений. Кредитором может выступать только юридическое лицо, обладающее лицензией Центробанка на осуществление кредитных операций. Это могут быть банковские учреждения, микрофинансовые организации и прочие. А ссудодатель может быть как юрлицом, так и физлицом.

- Кредитование может происходить только в денежной форме.

- Кредитор не является владельцем заемных средств, он играет роль посредника, а накопленные деньги – это дебетовые вклады третьих лиц и сумма процентов, полученная от других заемщиков по иным кредитам.

- Кредитный договор между банком и заемщиком обязателен для заключения при любой сумме кредита.

- Если посмотреть экономическую природу понятий «ссуда» и «кредит», в чем разница можно понять и по тому, что кредитование должно быть платное, т. е. кредитором должна устанавливаться процентная ставка за пользование заемными средствами. Кроме того, он имеет право также включать комиссии за сопровождение кредита. А ссуда может быть и безвозмездной и платной.

- Уровень процентной ставки не должен быть ниже ставки рефинансирования на момент выдачи денег, в противном случае кредитор разорится, поскольку у него есть свои обязательства в рамках дебетовых вкладов и собственных кредитов.

- Кредитор может разрабатывать целевые кредиты, которые предполагают направление средств, полученных заемщиком, только на цели, которые оговорены в кредитном договоре.

- Еще можно отметить особенность, чем отличается ссуда от кредита в банке, — это то, что задолженность по ссуде погашается единовременно полностью, а по кредиту – частями, согласно графику, представленному в кредитном договоре.

- Кредитор имеет право на законных основаниях требовать с потенциального заемщика залога в виде имущества или поручительства третьих лиц, а также налагать штрафы за просрочку платежа по кредиту.

- Имущество, находящееся под залогом, считается обремененным, и права заемщика на него ограничиваются до тех пор, пока кредит не будет погашен. Если произойдет порча залогового имущества, то банк вправе потребовать от заемщика полного возмещения ущерба, даже в том случае, если заемщик своевременно платит все платежи по кредиту.

- Разница между ссудой и кредитом заключается и в том, что в случае кредита кредитор вправе, если заемщик отказывается возвращать заемные деньги, потребовать через суд полного погашения долга вместе со всеми штрафами.

- Кредит отличается наличием специальных продуктов кредитования с господдержкой, которые позволяют некоторым категориям заемщиков получать деньги на льготных условиях.

Ссуда

В понятиях «ссуда» и «кредит» разница состоит в том, что ссуда необязательно должна быть на платной основе. Кредит является одним из вариантов ссуды, предлагаемой банком или другой кредитной организацией. А ссуду можно получить также, к примеру, на предприятии, в котором человек трудится, и тому подобное.

Так, понятие «ссуда» используется шире, нежели «кредит», и оно имеет следующие виды:

- Потребительская ссуда.

- Банковская ссуда.

- Ссуда имущества.

Ссуда имущества предполагает передачу имущества, банковская – это и есть банковский кредит на платной основе, а потребительская выдается при приобретении человеком какой-либо вещи, к примеру, бытовой техники, автомобиля и т. д.

А зачем нужен кредит?

Зачем нужен кредит, если можно взять ссуду и не платить по ней проценты? Чтобы ответить на этот вопрос необходимо понять, чем отличается ссуда от кредита и какими преимуществами они обладают.

https://www.youtube.com/watch?v=WtiTj-jDEAo

Чтобы взять ссуду или взять взаймы деньги у кого-нибудь, необходимо иметь доверительные отношения со ссудодателем, а для достижения таких взаимоотношений нужно долго и упорно стараться.

А для получения кредита необходимо лишь подтвердить кредитной организации свою платежеспособность. Сегодня банки разработали кредитные программы, которые позволяют получить небольшую сумму денег с представлением одного лишь паспорта.

Правда, такое кредитование предполагает повышенные процентные ставки, что связано с риском, который несет банк.

Сходство ссуды и кредита

Есть и схожие моменты у понятий «ссуда» и «кредит». В чем разница читателю уже понятно. А чем же они схожи?

Оба этих понятия предполагают, что заемные средства или имущество (в случае ссуды) должны быть возвращены. По кредиту обязательно должны быть выплачены проценты, а также комиссии за пользование денежными средствами. В случае ссуды по договору может быть также предусмотрено определенное вознаграждение за переданное имущество, которое может быть выражено в денежной форме.

Видео:Чем отличается кредит от рассрочкиСкачать

Как отличить ссуду от кредита и займа

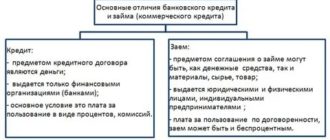

Займ, кредит, ссуда – все эти понятия, обозначающие процесс одалживания чего-либо, воспринимаются большинством граждан как тождественные. Это не совсем верно. Существуют различия в зависимости от форм, размеров, сроков и предмета обязательства. В чем разница между ссудой и кредитом, важно разобраться до того, как будет подписан договор.

Определение кредита и его виды

Как и многие понятия, фигурирующие в юриспруденции, экономике, слово «кредит» и его значение пришли в современный деловой оборот из латыни. Кредит по своей сущности является процессом временной передачи от одного лица другому финансовых ресурсов на условиях возвратности, уплаты вознаграждения в виде процентов.

Участниками долговых отношений являются:

- Кредитор – владелец финансовых ресурсов, передающий их по кредитному договору, обычно банк.

- Заемщик – лицо, берущее деньги долг и обязующееся возвратить его и оговоренную сумму компенсации.

Классификация займов достаточно широка:

- По вариантам погашения: предусматривающие рассрочку и единовременные.

- По валюте: предоставляемые в национальной или иностранной.

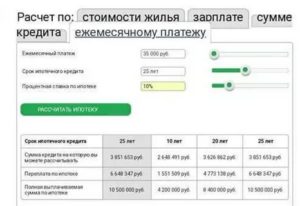

- По целям: ипотечный (для приобретения квартиры или иной недвижимости), потребительский, на увеличение основного или производственного капитала, для расширения бизнеса и т. д.

- По видам владельцев финансов: банки, кредитные учреждения, государство, международные организации.

- По срокам предоставления долга: краткосрочные, среднесрочные, длительные.

- По типу заемщиков: физические лица, предприятия.

- По варианту обеспечения кредитного договора: беззалоговые, с использованием залога, гарантированные, застрахованные.

Лицо, получившее кредит, обязуется вернуть средства с процентами

Если при оформлении долгового обязательства привлекается поручитель или имущество передается в залог, такие договора имеют более низкие проценты за пользование финансами, чем беззалоговые.

Кредиты, выдаваемые для приобретения недвижимости, когда залогом выступает квартира или дом, привлекательны для банков, поскольку даже при несостоятельности должника у финансовой организации останется ликвидное имущество.

Разновидностью потребительского займа является кредитная карта. Сбербанк, ВТБ, Тинькофф, еще ряд финансовых организаций готовы предоставить своим клиентам некоторую сумму для траты на различные приватные нужны под выгодный процент.

Основываясь на кредитной истории клиента, банк принимает решение о выдаче ему карты, используя которую, потребитель может оплатить товары по безналичному расчету.

Карта допускает обналичивание средств, но оно экономически не выгодно человеку.

https://www.youtube.com/watch?v=uXKoxyI8wVE

Определенный период времени кредит является беспроцентным, впоследствии, если клиент не погашает займ, начинают начисляться проценты. Ставка по кредитным картам выше, чем при оформлении долгового обязательства.

Другим вариантом кредиторских отношений является лизинг и форфейтинг. Первое понятие включает комплекс договорных взаимодействий, касающихся условий долгосрочной аренды недвижимости или оборудования с возможностью их последующего выкупа. Вторая форма кредитования подразумевает переход обязательств по уплате задолженности от первоначального должника к финансовому агенту.

Ссуда: понятие и классификация

Чтобы уяснить, чем отличается кредит от ссуды, необходимо дать определение обоим понятиям.

В случае с кредитом, речь идет о передаче денежных средств, в то время как ссуда может быть предоставлена как в финансовом, так и материальном эквиваленте. Сравнивая с кредитом, ссуда – более широкое понятие.

Она выдается не только банковскими организациями, ее может предоставить предприятие для своих работников или частных лиц, муниципалитет для льготных категорий граждан.

Выделяют три основных вида ссуды:

- Имущественная.

- Банковская.

- Потребительская.

В отличие от кредита, ссуда может выражаться не только в деньгах, а также при ее получении лицо не всегда обязано возвращать средства

Она может быть безвозмездной, не требующей уплаты процентов за пользование ресурсом. Если объектом долговых обязательств является имущество, оно должно быть возращено в том же состоянии, в котором передавалось, с учетом естественного износа. В некоторых случаях допускается возврат аналогичного имущества.

Она может быть предоставлена работающим гражданам, пенсионерам, социально– защищенным представителям общества. Если ссуда беспроцентная, то расчеты по ее погашению крайне просты, фактически сводятся к определению даты возврата переданного имущества или денежных средств. В некоторых случаях займ не имеет срока возвращения.

Сравнение ссуды и кредита

Чтобы понять, чем отличается ссуда от кредита, в чем их сходство, удобно воспользоваться таблицей сравнения.

| Сложность оформления | Базовым критерием, который определяет, получит ли гражданин финансы, является степень доверия к нему со стороны хозяина ресурсов | Ответ банковского учреждения зависит от качества собранного пакета документов и истории предыдущих займов |

| Начало договорных отношений | При операции передачи ссудных вещей | В момент подписания обязательства |

| Конец договора | Возврат полученного имущества, процентов за пользование им, при их наличии | Погашение основного долга и уплата процентов за применение денежных средств |

| Право собственности | Владельцем предмета договора остается ссудодатель, ссудополучатель имеет возможность пользоваться, но не распоряжаться | Происходит переход права собственности |

| Время действия | Может иметь срок или быть бессрочной | Существует оговоренная дата возврата, при дополнительном соглашении сторон может изменяться |

| Размер вознаграждения за использование ресурса | Зависит от договоренности сторон, может отсутствовать | Один из обязательных пунктов соглашения |

| Предмет обсуждения | Имущество или денежные средства | Финансы |

Различия между кредитом и ссудой довольно существенны. Несмотря на то, что оба понятия относятся к категории взаимоотношений между должником и заимодавцем, соотношение прав и обязанностей получателя займа по отношению к кредитору значительно варьируется.

Что лучше выбрать

В зависимости от целей и условий сделки, клиент выбирает кредит или ссуду. Если гражданин нуждается в оборудовании для производства, то, прежде чем обращаться в банк за кредитом, необходимо посмотреть объявления о предоставлении ссуды.

В этом случае такие взаимоотношения будут более выгодны для бюджета организации, чем коммерческий кредит.

Одним из вариантов вознаграждения за использование оборудования может стать передача части продукции производственной линии владельцу ресурсов.

https://www.youtube.com/watch?v=vR1_xtBc7Hw

Если ставка по кредиту ниже, чем размер компенсации по ссуде или предложения займа отсутствуют, гражданин выбирает кредит.

Другим объяснением того, почему клиент может предпочесть ссуду, является невозможность получить обычный долг из-за плохой финансовой истории, в то время как процесс оформления ссуды строится на доверительных отношениях и, зачастую, передача имущества или денег регистрируется простой распиской.

Займ и ссуда: в чем разница

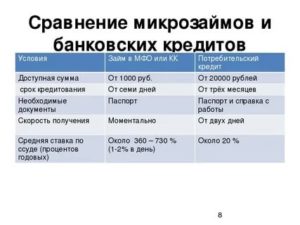

Отличия ссуды от займа существуют, несмотря на большое сходство между понятиями. Базовая разница – дельта в объемах и вариантах оформления. Если сумма одалживания меньше 10 МРОТ договор заключается устно, без написания дополнительных бухгалтерских проводок. Микрозаймы предоставляются кредитными организациями с обязательным проведением письменного договора, начислением процентов.

Для получения ссуды или займа выдвигаются свои условия

Финансовые требования к заемщику минимальны:

- Возрастные ограничения.

- Постоянная регистрация в зоне действия организации, выдающей микрозаймы.

- Наличие стабильного дохода.

Принцип доверия, на котором строится процесс выдачи ссуды, не применяется при работе финансовых организаций, выдающих мирозаймы. При длительном сроке сумма начисленных процентов превышает размер долга.

Что выгоднее

Выбирая между кредитом, займом, ссудой следует анализировать свои финансовые возможности по погашению долга, целям получения денежных средств.

Если гражданин имеет льготы и нуждается в ресурсах, то разумно воспользоваться тем способом, который учитывает существующие преференции.

Микрозаймы, при легкости оформления, по сравнению с традиционными кредитами, обладают высокой процентной ставкой за пользование.

При развитии бизнеса, когда предметом долгового обязательства является производственное оборудование, передача части продукции в виде платы ресурсы является оптимальным как для кредитора, так и для должника.

О ссуде пойдет речь в видео:

Видео:Чем отличается ссуда от кредита в банке?Скачать

Чем ссуда отличается от кредита (займа): разница простыми словами

Значение некоторых финансовых терминов искажается ввиду однородности их природы. Понятие «кредит» имеет несколько смежных форм, что нередко приводит к путанице. Банковский сервис Бробанк.ру далее простыми словами разъяснит отличие ссуды от кредита, а также раскроет некоторые из особенностей этих договорных отношений.

Кредит наличными МТС Банк

| Макс. сумма | 5 000 000Р |

| Ставка | От 6.9% |

| Срок кредита | До 5 лет |

| Мин. сумма | 20 000 руб. |

| Возраст | От 20 лет |

| Решение | От 2 минут |

Раскрытие понятия ссуды

Ссуда — договор безвозмездного пользования, по которому одна сторона передает на определенный срок другой стороне вещь или имущество. Вторая сторона обязуется вернуть их в виде, предусмотренном договором. Ссудодатель — сторона, передающая вещь или имущество в пользование. Ссудополучатель — сторона, получающая вещь или имущество во временное пользование.

Состояние вещи, в котором она возвращается после завершения срока действия договора, согласовывается сторонами. Это может быть ее первоначальное состояние, либо с учетом естественного износа.

Термин «банковская ссуда» — неофициальный и неверный, так как не применяется ни одной кредитной организацией страны. Под ним понимается самый обычный кредит, который можно оформить в любом банке. Но кредит не является ссудой, а ссуда — не является кредитом, и смешивать эти понятия нельзя.

Основные признаки договора ссуды

Суть договора ссуды заключается в его безвозмездном характере. То есть, вещь или имущество передаются бесплатно. При этом ссуду часто путают с договором хранения. Разница заключается в следующем:

- Хранение бывает возмездным — за услугу одна сторона уплачивает другой стороне определенную стоимость.

- Договор хранения не предусматривает пользование вещью, а ссуда — предусматривает обязательно.

Отличие ссуды от кредита и займа кроется в формулировке статьи 689 ГК РФ: ссуда имеет безвозмездный характер и выдается только в вещественном виде. Заблуждение отдельных граждан заключается в том, что они отождествляют понятия ссуды и кредита, хотя между ними нет ничего общего.

https://www.youtube.com/watch?v=rVtqLeVVkXo

В российской практике предметом ссуды не могут быть деньги, что отмечено в нормах ГК РФ. Оформляя ссуду, одна сторона получает а пользование определенную вещь или имущество. Соответственно, предметом договора могут выступать:

- Земельные участки (иные обособленные объекты природного пользования).

- Предприятия.

- Здания и сооружения.

- Оборудование и специальная техника.

- Транспортные средства.

В законе отмечено, что предметом соглашения могут быть любые вещи, которые в процессе использования их ссудополучателем не теряют своих натуральных свойств. Такие вещи принято называть непотребляемыми — то есть, их натуральных свойств не становится меньше.

При этом на законодательном уровне оборот некоторых вещей в качестве предметов ссуды может быть ограничен. Подобное часто встречается, когда предметом ссуды выступают земельные участки и другие обособленные природные ресурсы.

Передаваемая по договору ссуды вещь должна быть снабжена всеми сопутствующими документами: технический паспорт, инструкции, пояснения к использованию. Договором может предусматриваться перечень сопутствующих документов.

Прекращение договора ссуды

Законом и договором предусматривается несколько оснований, по которым ссудные отношения между сторонами прекращаются. По инициативе ссудодателя соглашение прекращается в следующих случаях:

- Имущество используется вразрез с условиями договора, либо не по назначению.

- Ссудополучатель не выполняет обязанности по содержанию имущества и поддержанию его в исправном состоянии — при значительном ухудшении состояния вещи.

- Ссудополучатель передал имущество в пользование третьим лицам, не заручившись разрешением собственника.

Договор может быть расторгнут и по инициативе ссудополучателя. Самое частое основание — не передача или несвоевременная передача имущества в безвозмездное пользование.

Также отношения прекращаются, если использование вещи или имущества становится невозможным ввиду технической неисправности.

И наконец, если ссудополучатель узнает о правах на имущество третьих лиц, он вправе заявить на досрочное расторжение договора.

Раскрытие понятия кредита (займа)

Кредит или займ подразумевают передачу в пользование определенной суммы денежных средств. В подавляющем большинстве случаев такое пользование является возмездным — сумма основного долга возвращается с процентами.

Кредит или займ могут быть беспроцентными, но этого они не становятся ссудой. Кредит с займом выдаются в денежной форме под проценты или без таковых.

Ссуда — выдача в пользование имущества в натуральном виде, и только бесплатно. Если вещь передается в пользование на платной основе, то в данном случае такие правоотношения называются арендой. Остальные особенности кредита:

- Выдается только организациями, имеющими лицензию Центрального Банка Российской Федерации.

- Денежная форма — «классические» кредиты предполагают получение денежных средств на определенный срок.

- За невыполнение обязательств предусматривается система штрафных санкций — пеней, штрафов, неустоек.

Кредит часто путают с займом. В естественном толковании первое является частью второго. То есть, займ — нечто большее по смыслу, чем кредит. В финансовом сегменте действует основное разграничение. Кредиты и займы выдаются банками (кредитными организациями), а займы (микрозаймы) — микрофинансовыми организациями.

Чем ссуда отличается от займа и кредита

Займ — общее понятие, объединяющее все формы передачи денежных средств во временное пользование. Кредит можно назвать займом, и большой ошибкой это не будет считаться.

Если говорить о финансовом сегменте, то выдавать кредиты уполномочены только организации, имеющие лицензию Центрального Банка Российской Федерации. Если кредит выдается не банком, то речь в данном случае идет о займе.

Когда физическое лицо берет деньги в долг у физического лица, значит, одна сторона выдает другой стороне займ. По большинству признаков наблюдается сходство между займом и кредитом:

- Выдаются в денежной форме.

- Могут быть беспроцентными — беспроцентные займы встречаются намного чаще, чем кредиты.

- Предполагают пользование денежными средствами в течение определенного срока.

Соответственно, основное отличие заключается в том, что кредит с займом в подавляющем большинстве случаев имеют денежное выражение, и предполагают возмездный характер. Наоборот, ссуда — не может иметь денежное выражение, и выдается только в натуральной (вещественной) форме.

Об авторе

Анатолий Дарчиев — высшее экономическое образование по специальности «Финансы и кредит» и высшее юридическое образование по направлению «Уголовное право и криминология» в Российском Государственном Социальном Университете (РГСУ).

Более 7 лет проработал в Сбербанке России и Кредит Европа Банке. Является финансовым советником крупных финансовых и консалтинговых организаций. Занимается повышением финансовой грамотности посетителей сервиса Бробанк.

Аналитик и эксперт по банковской деятельности. darchiev@brobank.ru

Эта статья полезная?

Видео:Кредит, заём, ссуда. В чём разница?Скачать

Ссуда и кредит: в чем разница, чем отличаются эти понятия друг от друга, что выгоднее и безопаснее

Слова «кредит» и «ссуда» часто используются как синонимы, что вызывает путаницу в терминологии. Нередко даже сотрудники финансовых организаций неправильно используют эти термины, а уж рядовые клиенты банков вообще не делают разницу между двумя видами займов.

Из статьи вы узнаете, чем ссуда отличается от кредита и что у них общего. После прочтения материала вы больше не будете путаться в терминах, а общаться с сотрудниками банков будет проще.

Что такое ссуда

Ссудами пользовались еще древние греки и римляне. Близкое к современному юридическое определение ссуды впервые зафиксировано в римском праве.

В Древнем Риме во временное пользование передавали земельные наделы, недвижимость, рабов и даже целые ремесленные мастерские. Главное условие такого безвозмездного пользования имуществом – его возвратность.

Ссудополучатель должен был не просто вернуть взятую в пользование вещь, но и компенсировать убытки в случае ее повреждения.

https://www.youtube.com/watch?v=Yvykhs0KkWg

Со времен античности понятие безвозмездного пользования нисколько не изменилось. В современном российском законодательстве под ссудой понимают договор, по которому одна сторона передает вещь в безвозмездное пользование другой при условии возвратности имущества в хорошем состоянии или согласно правилам пользования, прописанным в договоре.

В таких отношениях есть две стороны: ссудополучатель – тот, кто получает право безвозмездного пользования на вещь, и ссудодатель – тот, кто дает имущество в пользование.

В безвозмездное пользование чаще всего передают:

- автомобили;

- недвижимость;

- деньги;

- ценные бумаги.

Ссудополучатель имеет право на пользование имуществом, но не его продажу. Например, с чужих акций вы сможете получать дивиденды, но продать их даже в условиях обвала стоимости – не вправе.

Кто может получить ссуду

Безвозмездное пользование деньгами или другим имуществом – явление довольно редкое в современных финансовых отношениях и основанное на доверительных отношениях между сторонами. Чаще всего право безвозмездного пользования передают друг другу физические лица, а в отдельных случаях – компании и даже финансовые организации.

Получение ссуды от юридического лица – привилегия, на которую вправе претендовать:

- Ценные сотрудники компании. Если человек приносит пользу компании, и руководство это замечает, ему могут дать деньги в долг, например, на покупку личного жилья. Они возвращаются поэтапно и без процентов.

- Государственные служащие и учителя, которые переезжают в сельскую местность. Они получают право бесплатно пользоваться предоставленным жильем.

- Льготные категории граждан. У государства есть программы беспроцентного целевого кредитования, например, ипотека на льготных условиях — весьма близкий к ссуде вариант.

- Военные, которые служат в армии по контракту. Государство бесплатно предоставляет им жилье на время службы или компенсирует затраты на его аренду.

Как бесплатно пользоваться деньгами банка

Считается, что в банке деньги можно брать только под проценты. Это не совсем так, потому что владельцы кредитных карт могут пользоваться банковскими средствами на безвозмездной основе.

У большинства кредиток есть беспроцентный период – время, за которое банк не будет начислять вам проценты. Сроки в каждом банке разные и составляют от 30 до 100 дней. Если вовремя вернуть деньги, платить за их пользование не придется. Поэтому такой заем можно считать своего рода ссудой.

Правда, есть некоторые ограничения:

- Деньги с кредитки нельзя снимать. Ими можно расплачиваться в магазинах, ресторанах, интернет-магазинах и везде, где принимают карты. Но если деньги с кредитки обналичить, за пользование ими придется платить, поскольку беспроцентный период действует только для безналичных расчетов.

- У карты есть кредитный лимит – сумма, больше которой вы не сможете потратить. Он определяется индивидуально, но если у вас хорошая кредитная история, лимит по карте можно увеличить.

Что такое кредит

Первые кредиты начали выдавать еще в Древнем Вавилоне, о чем свидетельствуют письменные источники. Деньги или другое имущество выдавалось в пользование на платной основе.

За невозврат тела кредита или процентов жестоко наказывали — например, заемщика или его детей забирали в рабство. В Риме должников сажали в тюрьму и продавали на площади как рабов. Стоимость раба-должника равнялась сумме его долга.

Его мог выкупить родственник и даровать ему свободу.

Когда банков еще не было, кредитованием занимались частные лица – богатые патриции и торговцы. А сам процесс кредитования больше напоминал ростовщичество.

Теперь кредиты выдают банки, стабильно зарабатывая на этом. Банк можно сравнить с магазином, главный продукт которого – деньги. Их накапливают и перепродают по более высокой цене, то есть дают в долг под проценты.

https://www.youtube.com/watch?v=yV762YbidM8

Кредит – это вид экономических отношений между кредитором – тем, кто выдает кредит, и заемщиком – тем, кто берет в долг.

Отношения между кредитором и заемщиком регулируются Гражданским Кодексом РФ. Права и обязанности сторон регламентированы 42 главой ГК «Заем и кредит» и выражены в главных принципах кредитования:

- Возвратность. Заемщик обязуется в полной пере выплатить долг.

- Срочность. В договоре обязательно прописаны сроки возврата кредита, и заемщик не должен их нарушать.

- Платность. За пользование деньгами кредитора заемщик обязан заплатить процент.

Статья 820 ГК РФ обязывает стороны заключить письменный договор о кредите. Если этого документа нет, их отношения считаются незаконными.

Ссуда и кредит: в чем разница

Для многих эти термины имеют одинаковое значение, но это не так. Путаница возникает по той причине, что оба варианта предусматривают использование чужих средств для удовлетворения собственных потребностей.

Давайте разберемся, чем отличается ссуда от кредита:

- Ссуда – это передача денег в безвозмездное пользование. Есть если вам выдали ссуду, вы вернете ту сумму, которую взяли, без каких-либо переплат. Если обычная ссуда выдается бесплатно, то за пользование кредитными деньгами придется платить – чаще всего фиксированный процент.

- Ссуду выдают, чтобы безвозмездно удовлетворить потребности ссудополучателя, а кредит, чтобы заработать.

- Кредитовать граждан имеют право только юридические лица, например, банки и микрофинансовые организации, а передать деньги в безвозмездное пользование может и физическое лицо.

- Кредит выдается на определенный срок, и если не выплатить его вовремя, вас оштрафуют. Ссуды могут быть и бессрочными.

- Отношения между ссудодателем и ссудополучателем в большинстве случаев носят доверительный характер, поэтому не всегда закрепляются юридически, в то время как по кредиту обязательно составляют договор.

Разновидности ссуд

Ссуды условно делят на:

- Денежные. Когда в безвозмездное пользование передаются деньги.

- Имущественные. Когда ссудодатель передает в бесплатное пользование ссудополучателю свое имущество.

Вторая группа более многочисленна, поэтому ее следует рассмотреть более детально.

Наиболее распространенные виды имущественных ссуд:

- На недвижимость. Это не аренда, потому что ссудополучатель ничего не платит за пользование жильем. К примеру, ваш родственник переехал за границу, и у него в России осталась квартира. Сдавать ее в аренду незнакомым людям он не хочет и предает вам ее в бесплатное пользование на время своего отсутствия.

- На ценные бумаги. Подобная практика пришла в Россию из США. Например, крупная компания выкупает свои акции на рынке ценных бумаг, а часть из них отдает во временное пользование своим наиболее ценным сотрудникам, которые, кроме зарплаты, получают еще и дивиденды по акциям, но не имеют права их продать.

- На транспорт. У вашего друга или родственника есть несколько автомобилей. Один из них он отдает вам во временное пользование. Или вы работаете в крупной компании, которая предоставляет наиболее ценным сотрудникам автомобили для личного пользования.

Кредитов

По целям кредиты бывают:

- Целевые. Выдаются только на конкретные нужды. Например, на приобретение автомобиля или недвижимости.

- Нецелевые. Заемщик тратит деньги по своему усмотрению — приобретает автомобиль, делает дома ремонт и собирает ребенка в школу. Ставка по нецелевым кредитам обычно выше.

По виду обеспечения:

- Залоговые. Когда вы предоставляете кредитору залоговое имущество на сумму займа. Если вы перестанете платить по кредиту, банк получает право реализовать ваше имущество, чтобы компенсировать свои убытки. Самый яркий пример такого кредитования – ипотека. Пока вы не выплатите всю сумму кредита, купленная вами недвижимость останется залогом банка. Без его согласия вы не вправе полностью распоряжаться ею.

- Без залога. Ссуды на небольшие суммы, которые выдаются на небольшой срок. Ставка по беззалоговым кредитам обычно выше, чем по обеспеченным залогом.

- Поручительские. Вы приводите друга или родственника, который гарантирует банку, что вы вовремя и в полной мере погасите задолженность. Если вы перестанете платить по кредиту, ваши обязательства перейдут к поручителю, который будет платить вместо вас.

Что безопаснее

Когда вы берете деньги или имущество в долг, вы всегда идете на риск. Рано или поздно ссуду нужно будет вернуть, а в случае с кредитом еще и с процентами.

Если вы брали во временное пользование имущество и оно оказалось повреждено, вы будете ремонтировать его за свой счет. К примеру, если во взятом в пользование автомобиле сломается двигатель, его ремонт может обойтись в половину стоимости автомобиля.

https://www.youtube.com/watch?v=IvoJdHOTRJg

В случае с кредитом главный риск – санкции со стороны банка за просроченные платежи или вашу некредитоспособность. Если вы взяли залоговый кредит, в случае неплатежеспособности вы рискуете потерять свое имущество – банк продаст его, чтобы компенсировать убытки.

Какие подводные камни при получении ссуды

Чаще всего ссуды выдаются без заключения письменного договора — это существеный минус таких сделок, особенно когда речь идет о передаче во временное пользование дорогостоящего имущества.

Выделим главные подводные камни для ссудополучателя:

- Отсутствие письменного договора.

- Ссудодатель вправе в любой момент потребовать вернуть имущество. Например, пока он был за границей, вы пользовались его квартирой. Обстоятельства вынудили его срочно вернуться в Россию, а вас просят сменить место жительства.

- Поломанное имущество ремонтирует ссудополучатель. Есть риск, что вам дадут в пользование уже изношенную вещь, а взамен придется купить новую.

- Выдачи денежных ссуд от компаний или государства часто сопровождаются скрытыми обязательствами. Так, взамен на беспроцентный денежный заем руководство компании может попросить вас подписать дополнительные контракты, изменить условия труда или увеличить объемы работы.

При получении кредита

Главные подводные камни при получении кредита:

- Скрытые проценты. Часто реальная стоимость кредита выше, чем говорят сотрудники банка.

- Дополнительные траты. Вы платите за выпуск и перевыпуск кредитных карт, комиссию за обслуживание банковского счета и небольшой процент за обработку каждой транзакции.

- За просроченный платеж – штраф и отметка об этом в кредитной истории.

- Если кредит залоговый, и вы перестали платить по нему, банк вправе реализовать имущество в свою пользу.

Заключение

Ссуда – это передача имущества во временное пользование на безвозмездной основе. Кредит – разновидность ссуды. Принципиальное отличие кредита от обычной ссуды состоит в том, что за пользование кредитными деньгами всегда нужно платить. Исключение – беспроцентный период действия кредитных карт.

У каждого из видов ссуд есть свои преимущества и недостатки. Несмотря на то что за обычную ссуду платить не нужно, ссудополучатель всегда идет на риск, так как он отвечает за целостность имущества ссудодателя.

Видео:КРЕДИТ И ЗАЙМ: СХОДСТВА И ОТЛИЧИЯСкачать

Чем отличается ссуда от кредита: понятия, особенности и разница двух видов займов

Большое количество частных лиц и организаций нередко используют различные виды займов для решения тех или иных задач. В то же время многие заемщики склонны путать понятия ссуды и кредита, поскольку кредит является одной из разновидностей ссуды с тонкой гранью отличий, лежащей между двумя определениями. В этой статье разберем, чем отличается кредит от ссуды и займа.

Ссуда: понятие, признаки, порядок выдачи

Ссуда – процесс предоставления в долг денежных средств или имущества стороне на определенный срок.

Участники правовых отношений определяют порядок и условия передачи долга, включая срок пользования имуществом и начисленные проценты, в формате договора. Кроме того, ссуда может быть предоставлена бесплатно.

Основными видами ссуд являются:

- имущественная – предусматривающая безвозмездную передачу объекта;

- потребительская (потребительский кредит);

- банковская.

Беспроцентная ссуда наиболее часто выдается руководством компании ее сотрудникам, а также государством – некоторым категориям граждан. Банковская ссуда всегда предусматривает начисление процентов, учитывая основную цель деятельности финансового учреждения в получении прибыли.

https://www.youtube.com/watch?v=hSHGn4DRfUI

В качестве преимуществ ссуды следует отметить отсутствие переплаты и привязки к кредитной истории заемщика.

Базовые признаки ссуды, отличающие данный вид займа от стандартного кредита, включают:

- передачу имущества во временное пользование другому лицу на определенный срок, по истечении которого долг подлежит возврату собственнику без возможности его замены аналогичным объектом или компенсационной выплатой;

- отсутствие обязательств по выплате процентных начислений за пользование имуществом или арендной платы.

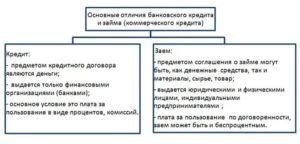

Кредит: определение и виды

Кредит – передача денежных средств от кредитора заемщику на условиях срочности, платности, возвратности. Чаще всего кредитором выступает банковская организация.

Заемщиком по договору кредитования может быть любое физическое лицо или компания. Условия финансирования предусматривают возврат суммы долга, а также начисленных процентов строго в установленные сроки. В случае отказа заемщиком от исполнения обязательств, кредитор вправе инициировать процедуру принудительного взыскания средств.

В зависимости от способов кредитования различают следующие виды кредитов:

- потребительский – предназначенный для покупки товаров и услуг;

- банковский – предусматривающий целевое расходование средств, включая лизинг, факторинг;

- ипотечный, средства по которому направляются на приобретение объектов жилой недвижимости;

- коммерческий – одна из форм взаимодействия контрагентов, предполагающая предоставление рассрочки или отсрочки платежей;

- ломбардный – предоставление денежных средств под залог ликвидного обеспечения;

- государственный — финансирование физических и юридических лиц из государственного бюджета с применением невысокой процентной ставки.

{reklama}

В чем разница этих двух понятий

Существует ряд ключевых параметров, формирующих базовые особенности ссуды и кредита, а также отличия финансовых продуктов друг от друга. Среди них:

- Юридический статус сторон – кредиты выдаются лицензированными банковскими учреждениями, в то время как ссуду может предоставить любое физическое или юридическое лицо.

- Процентная ставка – обязательное условие при оформлении кредита, которое может не учитываться ссудными договоренностями.

- Предмет договора – кредитным соглашением предусмотрена передача исключительно денежных средств, ссуда предусматривает предоставление во временное пользование имущественного или финансового актива при условии его возврата в первоначальном виде.

- Срок действия договора – ограничивается строго определенным периодом при кредитовании и предусматривает возможность срочного и бессрочного предоставления ссуды.

Что лучше ссуда или кредит?

Перед принятием решения в пользу денежного кредита или имущественной ссуды, рекомендуется принять во внимание следующие моменты:

- при необходимости приобретения оборудования, товаров и других видов имущества целесообразно рассмотреть возможность оформления ссуды, а при ее отсутствии – обратиться за предоставлением кредита в банк;

- если предметом необходимости являются денежные средства, наиболее простым способом финансирования станет оформление банковского кредита, поскольку не все ссудодатели располагают такой возможностью;

- имущественная ссуда может быть предоставлена заемщику без начисления процентов за ее использование, в то время как банковское кредитование предусматривает обязательное применение процентной ставки;

- в некоторых случаях договор предоставления ссуды предусматривает выплату вознаграждения ссудодателю произведенной продукцией – банковский кредит основан исключительно на денежных расчетах.

Выбирая оптимальный вариант займа, компании или частному лицу следует руководствоваться, прежде всего, собственными финансовыми возможностями, а также целями реализации денежных средств.

Видео:Рассрочка и кредит. В чем разница / Покупки в рассрочку и кредитСкачать

Разница между ссудой и кредитом

Разные виды займов являются востребованными среди большого количества частных лиц или организаций. Однако каждый потенциальный заемщик должен разбираться в том, чем отличается ссуда от кредита.

Люди часто путают два этих понятия, поскольку не являются экспертами в особенностях работы банковских организаций.

Кроме того, отвечая на интересующий клиентов вопрос в чем разница между ссудой и, стоит помнить, что кредит является одной из разновидностей ссуд, поэтому грань между этими понятиями достаточно тонкая.

Основные особенности кредита

Чтобы определить, в чем разница между ссудой и кредитом, важно разобраться в определении и нюансах каждого варианта.

https://www.youtube.com/watch?v=yX9o3Vab6ow

Кредит представляет собой передачу денег на принципах срочности, платности и возвратности от кредитора, в качестве которого обычно выступает банковское учреждение, заемщику.

Причем он может быть как физлицом, так и юрлицом. Земные средства возвращаются в строго установленные в договоре сроки, а также возврат их является непременным условием.

Если заемщик отказывается добровольно возвращать деньги, то привлекаются судебные приставы или коллекторы для принудительного взыскания средств.

Платность заключается в установлении конкретной процентной ставки, в соответствии с которой начисляются проценты на заемную сумму.

Кредитование может осуществляться разными способами, в соответствии с чем выделяют следующие виды кредитов:

- потребительский, используемый для покупки разных товаров;

- банковский, предназначенный для целевого расходования денежных средств, в том числе лизинг или факторинг;

- ипотека для приобретения жилой недвижимости;

- коммерческий, составляемый между двумя отдельными фирмами, предполагающий предоставление отсрочки, рассрочки или аванса;

- ломбардный с обязательным применением обеспечения;

- государственный, заключающийся в том, что из государственного бюджета выделяются средства физлицам или компаниям под небольшие проценты.

В чем отличия этих двух понятий

Чтобы ответить на вопрос, в чем отличие кредита от ссуды, следует изучить их основные особенности в отношении некоторых факторов:

- Стороны, участвующие в сделке. Кредит может выдаваться только специальными банковскими организациями, а ссуду может предлагать физическое лицо или любое юрлицо.

- Ставки процента. Кредит является платным, а ссуда может быть бесплатной, поэтому основными условиями по ней является возвратность и срочность.

- Предмет сделки. При составлении кредитного договора в качестве предмета выступают исключительно денежные средства, а при ссуде — имущество или деньги, причем возвращаться они обязаны в первоначальном виде.

- Срок погашения. Кредит обязательно погашается в соответствии с условиями договора, а иначе будут наложены штрафы и пени банком, а если эти действия будут недейственными, то заемщику придется иметь дело с судебными приставами и коллекторами. Ссуда же может быть не только срочной, но и бессрочной.

Таким образом, отличаться ссуда от кредита может по нескольким параметрам, поэтому важно хорошо разобраться в данных различиях, чтобы точно знать в чем же разница между ссудой и кредитом, а также повысить свою грамотность и уметь апеллировать банковскими терминами.

Adblock

detector

🎥 Видео

Как закон о самозапрете на кредит оказался выгодным не нам, а банкам? Как он скажется на нас?Скачать

Как выгодно оплачивать кредиты с Тинькофф Платинум без процентов 120 днейСкачать

Кредит и рассрочка разница. Чем отличаются? Что это такое?Скачать

В каких банках лучше НЕ БРАТЬ КРЕДИТ в 2024? ТОП 6 опасных банков для должников и других заемщиковСкачать

Потребительский кредит в Сбербанк. Условия, ставка, страховка и рекомендации по оформлению кредитаСкачать

[КостяПрав] КАК БАНКИ СЧИТАЮТ ПРОЦЕНТЫ: аннуитет и дифференцированныйСкачать

![[КостяПрав] КАК БАНКИ СЧИТАЮТ ПРОЦЕНТЫ: аннуитет и дифференцированный](https://i.ytimg.com/vi/vR1_xtBc7Hw/0.jpg)

Дебет и кредит простыми словамиСкачать

Уменьшать срок или сумму ежемесячного платежа? Что выгоднее при досрочном погашении ипотеки/кредита?Скачать

Отличие займа от кредитаСкачать

Почему не стоит подавать заявки на кредит через "Сравни.ру" или "Банки.ру"Скачать

В каких банках лучше не брать кредит. Как не платить кредит законноСкачать

КАК ПРАВИЛЬНО И ВЫГОДНО ВЗЯТЬ КРЕДИТ. НЕ ДАЙ СЕБЯ ОБМАНУТЬ. 5 ПРОСТЫХ ШАГОВ ДЛЯ ВЫБОРА БАНКА.Скачать

ОТЛИЧИЕ ИСЛАМСКОЙ РАССРОЧКИ ОТ КРЕДИТА #рассрочка #кредитСкачать

Когда НЕ выгодно досрочное погашение кредита?Скачать

НЕ БЕРИ РАССРОЧКУ! (пока не посмотришь это видео)Скачать