Так как в России за последние годы сильно выросла популярность инвестиционных накоплений, стали актуальны услуги страховых компаний. В статье разберём, что такое накопительное страхование жизни от Сбербанка, какие плюсы есть у программы и т.д.

- Что это за программа?

- Общая суть

- Как работает?

- Характеристика накопительного страхования

- Возможности и цели

- Особенности

- Плюсы

- Привилегии по налогообложению

- Сбербанк Страхование – продукты

- Детский образовательный план

- Как зарплата

- Первый капитал

- Сберегательное страхование

- Семейный актив

- Приобретение полиса

- Заключение

- Накопительное страхование жизни Сбербанк — отзывы

- Возможности программы в Сбербанке

- Принцип действия

- Условия накопительного страхования жизни в Сбербанке

- Программа «Семейный актив»

- Программа «Первый капитал»

- Нюансы договора

- Стоимость

- Ваши отзывы

- Ск

- О страховой компании «сбербанк страхование жизни»

- Преимущества страхования в Сбербанке

- Продукты по страхованию жизни и здоровья

- Отзывы о компании и полисах страхования

- От клиентов

- От сотрудников

- НСЖ: выгодно ли?

- Схема работы и доходность НСЖ

- Подводные камни

- Плюсы и минусы накопительного страхования

- Виды программ накопительного страхования жизни

- Как выбрать компанию НСЖ?

- Сбербанк Страхование

- Альфа страхование

- Райффайзен Лайф

- Отзывы и выводы по НСЖ

- 📸 Видео

Что это за программа?

Перед рассмотрением природы явления и принципов его работы не лишним будет ознакомиться с официальной страницей на сайте Сбербанка. Здесь можно почерпнуть всю нужную информацию и перейти на ресурс страховой организации, которая и занимается осуществлением программы.

На этой странице можно записаться на консультацию по поводу участия в накопительном страховании.

Наконец, для полноценного изучения предмета можно и нужно посетить интернет-площадку компании “Сбербанк Страхование”.

Общая суть

Программа страхования жизни и здоровья – это инструмент, дающий возможность собрать нужную сумму к определённому сроку и предоставляющий страховую защиту на тот случай, если возникнут неблагоприятные обстоятельства.

Этот сервис в рамках тех или иных программ от разных банков далеко не первый год функционирует на территории России. При этом чем дальше, тем стремительнее растёт популярность услуги. Среди прочего, такое положение дел объясняется довольно просто: основа накопительного страхования – договор, рассчитанный не только на ближайший временной промежуток, но и на долгосрочную перспективу.

Примечание 1. В соответствии с упомянутым соглашением застрахованное лицо каждый год вносит на инвестиционный счёт конкретную сумму, определённую условиями программы. Ряд страховщиков предлагают на выбор ещё и вариант с ежемесячным пополнением баланса реквизита.

Как работает?

Вопрос сохранности уплаченных гражданином денежных средств находится в зоне ответственности страховой компании.

Примечание 2. Хотя и есть некие общие основания для осуществления работы договора, подход в рамках накопительного страхования жизни подразумевает строго индивидуальные условия сотрудничества. Определяется это во многом политикой организации, оказывающей подобные услуги.

Главный плюс программы – увеличение суммы страховых взносов за счёт прибыли от производимых инвестиций. Проще говоря, деньги не содержатся на счёте компании, а вкладываются в какие-либо проекты в качестве инвестиционных средств. Благодаря этому общая сумма приумножается, и при наступлении страховых обстоятельств гражданин получает полнообъёмную компенсацию.

В целом, работает система так:

- клиент определяется с одной из предлагаемых программ и становится её участником;

- в статусе застрахованного лица гражданин делает взносы.

Как итог, сам пользователь сервиса и его семья получают защиту от форс-мажорных ситуаций.

Характеристика накопительного страхования

Теперь, когда мы ознакомились с определением и общим содержанием работы, нужно рассмотреть, что предлагает программа потребителю – чем она его привлекает.

Возможности и цели

Доступ к сервису имеют клиенты “Сбербанк Премьер” и “Сбербанк Первый”.

Что становится возможным для пользователя в рамках страхования:

- Формирование целевого капитала, рассчитанного на нужды детей. Например, это могут быть обучение в университете, какое-то крупное приобретение, стартовый ипотечный взнос.

- Сохранение денег за счёт налоговых и юридических привилегий (об этом читайте ниже).

- Получение бонуса в виде инвестиционной прибыли.

- Формирование финансового резерва.

- Распределение своих инвестиций между разными проектами для снижения рисков.

В качестве целей, ради которых формируются накопления, могут выступать:

- достижение финансовой семейной безопасности;

- обеспечение быта родителей;

- получение образования детьми;

- приобретение отдельного жилья (для ребёнка);

- строительство своего дома.

Арсенал возможностей услуги достаточно широк, чтобы организовать свою готовность как к неожиданным, так и к планируемым событиям.

Особенности

Специфику программы определяют следующие моменты:

- Клиент может копить в российских рублях и американских долларах.

- Можно досрочно забрать деньги, хотя финансовая выгода в этом случае страдает – вернуть получиться только часть накоплений.

- Предусмотрено получение денежных средств по процедуре наследования в ускоренном режиме – на 10-ый день с момента оформления нужных документов, а не через полгода, как это определено законом.

- Период действия программы – от 5 до 30 лет.

- Взносы не могут быть арестованы и не подлежат разделу при разводе.

- Страховая защита активна на протяжении всего периода действия соглашения.

Это перечень лишь основных нюансов накопительного страхования. В полной мере оценить картину можно при изучении договора на оказание услуг.

Плюсы

На фоне всего, что было описано выше, можно отдельно сказать о достоинствах сервиса. В первую очередь это:

- высокий уровень защищённости денег;

- свободное распоряжение финансами;

- доступность для массовой аудитории, достигаемая за счёт небольших размеров ежемесячных взносов;

- возможность оформления страховки и на себя, на детей.

Положительное впечатление оставляет и другое: программа частично является подобием вклада – можно вносить некрупные суммы и при этом иметь дополнительный доход от инвестиций.

Примечание 3. Когда страховой договор истекает, клиент получает 100% всех накоплений, даже если страховой случай не наступил.

Привилегии по налогообложению

Накопительное страхование – это взносы с целевым назначением. По этой причине здесь применяется статья 219 Налогового кодекса “Социальные налоговые вычеты”.

Примечание 4. Наибольшая сумма, по которой производится вычет, не может быть больше 120 000 рублей. Кроме того, невозможно превышение по отношению к выплаченному по зарплате подоходному налогу.

https://www.youtube.com/watch?v=aK-SQrza9S8

Максимум в связи с компенсацией – 15 600 руб., что и составляет 13% от 120 000.

Сбербанк Страхование – продукты

Ниже мы более-менее подробно рассмотрим содержание пяти разных программ накопительного страхования. Все они доступны на сайте sberbank-insurance.ru.

Детский образовательный план

Назначение – накопление денежных средств для оплаты образования ребёнка и создание резервного капитала на случай утери родителями трудоспособности.

Цели:

- расходы в связи с обучением в школе или институте/университете;

- покупка машины или квартиры;

- свадьбы и другие важные события. Детский образовательный план. Страница на сайте sberbank-insurance.ru

Как работает:

- Родители определяют накопительную сумму, период и используемую валюту, а также график взносов. Они же систематически делают сами взносы для обеспечения страхования на весь срок действия программы.

- Если наступает неблагоприятный случай, страховщик делает взносы за родителей ребёнка, и к определённому моменту он с гарантией получит нужную сумму.

- Если страховой случай не наступил, по истечении срока действия соглашения, родители получают накопленное в размере той суммы, что была ими указана в начале программы.

- На всей дистанции можно бесплатно и без ограничений пользоваться услугами Образовательного консультанта (в режиме “24 на 7”).

Плюсы:

- гарантия накоплений и передачи денежных средств ребёнку к конкретному возрасту;

- личный консультант, призванный содействовать в создании образовательного плана;

- особенные налоговые привилегии и юридически защищенный капитал.

Что делает образовательный консультант:

- ищет кружки, курсы и спортсекции в удобном районе;

- собирает сведения по российским и иностранным ВУЗам;

- решает организационные вопросы;

- находит скидки и интересные предложения, касающиеся учебного процесса и детского досуга.

Связь со специалистом по телефону 8 800 555 5595.

Основные параметры услуги:

- срок страхования – от 5 до 17 лет;

- валюта – рубли или доллары США;

- период пополнения – каждые месяц, год или квартал;

- льготный период – 60 дней (или 30 для ежемесячной оплаты);

- выплата суммы страхования – единовременно или ежегодно в форме ренты (4 – 6 лет).

Примечание 5. Если застрахованный ушёл из жизни, применяется только рента для страховых выплат.

Официальная страница плана – ссылка.

Как зарплата

Название предложения говорит само за себя: в рамках услуги клиент формирует сбережения, а потом на пенсии получает обозначенный доход на регулярной основе.

Участвуя в программе, гражданин может:

- определять, какую сумму и в какой валюте будет получать в перспективе;

- делать взносы для формирования накоплений;

- вносить дополнительную сумму (с опцией “Пополнение”);

- получать выплаты по достижении указанной возрастной планки.

Процесс делится на два периода:

- внесение накопительных взносов;

- получение выплат.

Примечание 6. Если на этапе накоплений клиент ушёл из жизни, происходит возврат взносов.

Можно также в рамках опции “Дополнительная защита” предусмотреть разные риски, такие как:

- опасные заболевания (инфаркт, инсульт, онкологические заболевания, потеря зрения, рассеянный склероз, болезнь Паркинсона и пр.);

- травмы, полученные из-за несчастного случая;

- необходимость долгосрочного ухода (при инвалидности 1-ой группы);

- т.д.

Примечание 7. Условия подразумевают выплаты до 3 000 000 рублей (более крупные суммы рассматриваются отдельно) или 100% страховой суммы при первичном диагностировании указанных выше заболеваний.

Предусмотрен ряд налоговых льгот: Например, не облагается подоходным налогом выплата в связи со смертью и получением вреда здоровью. Можно вернуть НДФЛ благодаря налоговому вычету.

Программа «Как зарплата»

Имеет место юридическая защита:

- страховая премия не делится в случае имущественных споров;

- нет нужды ждать полгода для получения наследства;

- выплаты получают только выгодоприобретатели, заранее установленные клиентом.

Официальная страница программы тут.

Первый капитал

Этот пакет услуг очень похож на “Детский образовательный план”. Цели формирования накоплений и принцип работы те же.

Назначение – создание капитала, который поможет ребёнку во взрослой жизни и обеспечит ему защиту от форс-мажорных обстоятельств, связанных со здоровьем.

Преимущества:

- обеспечение финансовой безопасности ребёнка в случае ухода из жизни кормильца или утраты им трудоспособности;

- гарантированное формирование финрезерва к моменту достижения ребёнком конкретного возраста;

- особенные налоговые привилегии и юридическая защита;

- гибкость по части сроков, суммы, взносов и рисков.

Какие покрываются риски для ребёнка:

- дожитие до определённого срока;

- уход из жизни с последующим возвратом взносов.

Главные параметры:

- период страхования – от 5 до 23 лет;

- периодичность пополнения – или единовременно, или рассрочкой раз в квартал, полгода или год;

- льготный срок – 60 дней.

Выплата страховой суммы производится единовременно.

Предложение «Первый капитал»

Страница программы здесь.

Сберегательное страхование

Данный вариант напоминает программу “Как зарплата”. Суть в том, что в течение трудового периода жизни можно формировать накопления. Делается это за счёт взносов, которые нужно делать с зарплаты.

https://www.youtube.com/watch?v=ra0eE2y3Txs

Когда соглашение истекает, клиент получает единовременную выплату и прибыль от инвестиций.

Компенсация предусмотрена за следующие страховые риски:

- смерть застрахованного лица на этапе формирования накоплений;

- наступление инвалидности (по какой причине, не важно).

Если, например, летальный исход произошёл в результате авиа- или ЖД-катастрофы, компенсационная сумма составит 1 000 000 руб.

Семейный актив

Пакет подойдёт тем, кто хочет обеспечить защиту семейного бюджета в неожиданных ситуациях при оптимальных текущих затратах.

Принцип работы стандартный:

- определяются сумма накоплений, срок, используемый денежный знак, график взносов;

- клиент делает взносы и получает страхование на весь срок действия договора;

- когда наступает страховой случай, клиент получает выплату, или страховщик делает взносы за него;

- если непредвиденные обстоятельства не наступили, в конце программы пользователю выплачивают накопленное (в соответствии с указанной вначале страховой суммой).

Клиент сам выбирает сроки, суммы накоплений и взносов, а также риски, от которых хочет получить защиту.

Плюсы:

- сохранение привычного уровня жизни, несмотря на форс-мажор;

- создание резервов капитала на перспективу;

- льготы по налогообложению и юрзащита.

Сроки страхования определены в 5 – 30 лет. Пополнение происходит раз квартал, 6 месяцев или год. Выплата страховой суммы происходит единовременно.

Программа «Семейный актив»

Подробно почитать об имеющихся условиях можно на официальной странице предложения.

Приобретение полиса

Чтобы стать участником программы, нужно приобрести полис. Как это сделать? Порядок действий такой:

- откройте сайт страховой компании “Сбербанк Страхование”;

- наведите курсор по очереди на надписи “Финансовая грамотность” и “Новости” и переведите бегунок влево, чтобы остались только блоки программ страхования;

- нажмите внизу “Показать ещё” (повторите, чтобы открыть все предложения – Вам нужны с пометкой “Накопления”);

- выберите нужный пункт.

Когда определитесь с выбором, позвоните на горячую линию по номеру 8 800 555 5595 и проконсультируйтесь у специалиста клиентской поддержки по части дальнейших действий.

Дистанционное обслуживание при покупке полиса не предусмотрено, поэтому отправляйтесь в отделение “Сбербанк Премьер” или “Сбербанк 1”, обращайтесь там к сотруднику и оплачивайте продукт.

Все нюансы уточняйте заранее у оператора колл-центра.

Заключение

Накопительное страхование жизни является довольно практичной и полезной программой. Она позволяет нивелировать некоторые риски и аккумулировать денежные средства для реализации поставленных целей.

Видео:Самый впариваемый финансовый продукт на рынке: разбираем ИСЖ // Наталья СмирноваСкачать

Накопительное страхование жизни Сбербанк — отзывы

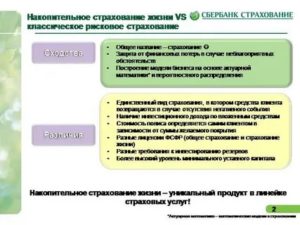

Накопительное страхование представляет собой услуги, оказываемые страховыми компаниями наряду со стандартным (рисковым) страхованием.

В России этот вариант страховых услуг достаточно молод, но приобретает все большую популярность наравне с другими видами за счет стремления граждан обеспечить себя и близких в будущем.

Страхование жизни постепенно начинает восприниматься не в виде необязательных трат, а как необходимое и эффективное мероприятие для поддержания благосостояния человека.

Выделение средств для ежемесячной страховой премии в перспективе после окончания срока полиса позволяет получить значительные сбережения или страховые суммы.

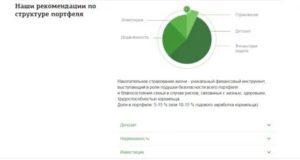

Составные доли программы разделяются следующим образом:

- рисковая часть. Величина занимает 5-40% взносов в зависимости от устанавливаемых параметров программы и характеристик клиента, не возвращается при благоприятном исходе (с клиентом);

- накопительная, поступающая на персональный клиентский счет в компании.

Соглашение о накопительном страховании жизни заключается с намерениями использования выплат на разные цели:

- для обучения детей;

- в виде платежа при покупке жилья;

- для организации собственного бизнеса;

- для улучшения качества жизни после наступления пенсионного возраста и другие.

Более раннее оформление полиса позволяет в течение длительного периода с меньшими суммами ежемесячных премий получить значительные страховые накопления.

Возможности программы в Сбербанке

СК «Сбербанк страхование жизни» предлагает следующие варианты накопительного страхования жизни по программам:

- «Семейный актив»;

- «Первый капитал» (в пользу ребенка).

Особенностью данной продукцыи «Сбербанк страхование» представляется стратегия вложения, позволяющая контролировать степень рыночного риска. Длительность соглашения составляет 5-30 лет.

Предлагаемый продукт отличается гибкостью для пользователя:

- возможностью определения гарантии возврата инвестируемых ресурсов разного уровня (в том числе более 100% взноса);

- выбора базового актива;

- валюты и срока соглашения;

- размера и периодичности оплаты и других способов пользования продуктом в течение срока полиса.

Эти возможности повышают привлекательность программ с позиции разнообразия выбора клиента, а широкая сеть компании по продажам повышают доступность по стране.

https://www.youtube.com/watch?v=JkULxtMJrsg

Накопительный вариант страхования защищает материальное благополучие клиента, сосредотачивая и увеличивая средства к указанному периоду при юридической защищенности, гарантируя надежность инвестиций.

Принцип действия

Вариант выделяется объединением страхования жизни человека и его здоровья с накоплением ресурсов, сбережением и увеличением вкладываемых денег.

Система позволяет сохранить и увеличить ресурсы, застраховать клиента от непредвиденных негативных ситуаций.

При рисковом варианте процедуры клиент выполняет разовый взнос и при возникновении страховой ситуации получает разовую оплату в крупном размере.

Если до окончания срока договора страховой случай не имел место, то выплаченный страховой компанией не возвращается, а для пролонгации соглашения требуется произвести новый денежный взнос.

При накопительном страховании накопленные ресурсы инвестируются компанией в финансовые инструменты с ежегодным начислением клиенту некоторого процента, состоящего из 2 частей в виде:

- гарантированного дохода обычно в пределах 4% годовых;

- дополнительного дохода, связанного с итогами инвестиционной деятельности. Эта часть может отсутствовать при неудачном вложении средств.

При наступлении страховой ситуации клиенту гарантированно выдается установленная ранее в договоре плата независимо от количества сделанных взносов. Сумма может многократно превышать выполненные взносы.

Смешанное страхование жизни рассматривается здесь.

Условия накопительного страхования жизни в Сбербанке

Данный вид страхования компании характеризуется следующими предложениями.

Программа «Семейный актив»

Для любого клиента индивидуально подбираются многие параметры:

- период соглашения;

- сумма накопления, размер и очередность платежей (единовременно, ежеквартально, ежегодно, раз в 6 месяцев);

- риски.

Виды страховой защиты базовой программы включают дожитие или кончину клиента по любым причинам.

В дополнительную программу входят:

- диагностирование особо опасных болезней;

- кончина клиента из-за несчастного случая;

- получение инвалидности и освобождение клиента от уплаты очередных взносов;

- травмы, хирургические операции из-за несчастного случая.

В конце договора страхователю выплачивают гарантированную величину (страховую) и инвестиционный доход.

Если же во время действия договоренности имело место страховое событие, то наследникам выплачивается страховая сумма и доход от инвестирования независимо от объема внесенных взносов.

В зависимости от указанных при подписании соглашения рисков возможны дополнительные платы.

Условия договора страхования жизни «Семейный актив».

Программа «Первый капитал»

Как и в предыдущем варианте подбор параметров (срока договора, видов рисков, размера накоплений) страхового соглашения осуществляется в каждом случае в индивидуальном порядке.

Базовая программа защиты включает риски:

- достижения ребенком определенного договором возраста;

- освобождения от оплаты взносов при установлении инвалидности (I, II группы) или кончине взрослого.

В дополнительные риски выделены диагностирование особо опасных болезней, кончина или травма (взрослого) в ходе несчастного случая, детский пакет (травмы или инвалидность).

Деньги выплачиваются ребенку после завершения периода соглашения.

В случае кончины взрослого или лишения им трудоспособности (присвоении инвалидности) обязанность по уплате очередных платежей переходит к СК «Сбербанк страхование» и в конце соглашения ребенку гарантированно передается указанная в нем сумма.

Возможны дополнительные платы в зависимости от оговоренных видов рисков.

По обоим вариантам при указании в договоре выгодоприобретателя отсутствует необходимость ожидания 6 месяцев для вступления в права наследования.

Выплаты по страховым ситуациям не облагаются НДФЛ, за исключением варианта дожития по застрахованному.

https://www.youtube.com/watch?v=iidG3EGT884

В этом варианте обязательна оплата налога с разницы фактической ставки дохода и дохода, рассчитанного по ставке рефинансирования Центробанка.

Правила страхования жизни в Сбербанке.

Нюансы договора

Среди особых моментов процедуры составления договора страхования жизни можно выделить следующие:

- по периодичности выплаты взносов самым выгодным является разовый взнос, но для него требуется крупная сумма. При ежемесячных платежах получаются самые большие переплаты. Психологически более приемлем – квартальный платеж;

- длительный срок страхования предполагает наименьшие суммы взносов, а при минимальных сроках незначительна сумма капитализации. Поэтому размер и срок следует определять исходя из собственных возможностей;

- расторжение соглашения влечет потерю части внесенных денег;

- уплата возмещения при наступлении страховой ситуации производится при предоставлении необходимых документов, для передачи которых в СК установлены временные ограничения.

Заявление о страховой выплате.

Заявление на расторжение договора Сбербанка.

Памятка при наступлении неблагоприятного события.

Стоимость

Стоимость регулярных взносов устанавливается персонально в зависимости от ряда факторов, в числе которых:

- прямая связь с возрастом;

- половая принадлежность (стоимость дороже у мужчин);

- вид занятости (рискованный, не рискованный).

На стоимость влияет набор выбираемых условий, поскольку можно застраховаться только от наиболее распространенных или значимых вариантов риска, а не от всех сразу.

Тарифы по страхованию, действующие в СК «Сбербанк страхование жизни»:

| Условия | Базовые тарифы, % от суммы (страховой) основной программы |

| Пакет «Семейный актив» | выплата премии в рассрочку -от 2,10% до 23,72% (за 1 год соглашения) |

| Пакет «Семейный актив» | единовременная уплата премии -от 86,28% до 113,84% (за весь период) |

| Пакет «Первый капитал» | уплата премии в рассрочку -от 2,99% до 27,38% (за 1 год соглашения) |

| Пакет «Первый капитал» | одноразовая выплата премии -от 50,46% до 142,90% (за весь срок) |

Страховая компания вправе к базовым страховым ставкам применить поправочные коэффициенты (0,9-10,0) в связи с причинами, влияющими на степень риска.

Накопительные программы имеют низкую доходность, но главной задачей этого варианта страхования является защита сохранности средств и создание своеобразного резерва при некоторых жизненных ситуациях, связанных с жизнью и здоровьем граждан.

Несмотря на минимальную доходность, накопительное страхование позволяет сохранить свои средства и придает уверенность в собственном благополучии при страховых ситуациях.

Ваши отзывы

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Видео:Накопительное страхование жизни - мифы и правда | Подводные камни | О чем молчат?Скачать

Ск

Страховая компания «Сбербанк» ведет свою деятельность с 1991 года. Оказывает все виды страховых услуг как для физических, так и для юридических лиц. Предлагаем ознакомиться с особенностями Ск «Сбербанк страхование жизни» и отзывами от клиентов и сотрудников.

О страховой компании «сбербанк страхование жизни»

Страховая компания «Сбербанк» имеет все необходимые лицензии для своей деятельности и занимает лидирующую позицию в рейтинге Ск РФ. По оценке «Эксперт РА» компания имеет высокий уровень надежности (А++).

Также, в целях защиты финансовых средств клиента, Сбербанк ведет активную деятельность, связанную с перестрахованием других фирм.

Наиболее часто в сети встречаются отзывы на сберегательное страхование от Сбербанка на 5 лет.

Преимущества страхования в Сбербанке

Среди многочисленных преимуществ сберегательного страхования жизни можно выделить следующие:

- разнообразные программы страхования;

- выгодное страхование ипотечного кредитования;

- досрочное погашение кредита позволяет вернуть деньги по страховке;

- отсутствие скрытых комиссий;

- конкретные условия договора.

Продукты по страхованию жизни и здоровья

Сбербанк предлагает большой выбор программ по страхованию жизни и здоровья клиента. Наиболее часто приобретаемые продукты:

- страхование путешественников;

- защита от несчастного случая;

- страхование от укуса клеща;

- медицинский полис ДМС;

- защита близких;

- страхование кормильца;

- подушка безопасности;

- онкострахование детей.

Кроме базовых продуктов страхования жизни и здоровья, у страховой компании есть «накопительные программы». задача этих программ – сохранение накоплений клиента.

Накопительное страхование жизни – возможность вносить средства на счет постепенно.

Если по состоянию здоровья или по другим причинам клиент не сможет вносить ежемесячный вклад, страховщик будет пополнять счет клиента из своего бюджета.

https://www.youtube.com/watch?v=P0lbiLp6sFQ

В накопительной программе есть 6 основных продуктов:

- «Как зарплата» – продукт рассчитан на постепенные выплаты после выхода на пенсию. Это дополнительный фиксированный доход для обеспечения качественной жизни пенсионеров. Срок договора от 5 лет.

- «Сберегательное страхование» – позволяет выбрать клиенту программу с объединением страховки и денежных накоплений. При этом покупатель имеет право сам выбрать страховую сумму, сроки и размер ежемесячных взносов. Срок страховки 5 лет или 10 лет.

- «Семейный актив» – программа, предназначенная для семейных пар, которая обеспечит им финансовую стабильность при наступлении страхового случая. Взносы могут делаться ежегодно, ежеквартально или раз в полгода. Срок страхования от 5 до 30 лет.

- «Первый капитал» – программа рассчитана на накопление финансовых средств на имя ребенка. При достижении совершеннолетия ребенок сможет потратить средства на приобретение недвижимости, транспортного средства или оплатить свое обучение. Плюсом программы является автоматическое страхование ребенка и лица, делающего взносы. Срок страхования от 5 до 23 лет.

- «Образовательный план» – позволяет сделать накопления для несовершеннолетнего, которые в дальнейшем можно потратить на оплату обучения. Срок договора от 5 до 17 лет.

- «Будущий капитал» – типовая программа, позволяющая сделать накопления, для того чтобы обеспечить себя в будущем. Срок страхования от 5 до 20 лет.

Для того чтобы оформить накопительную программу, необходимо:

- выбрать накопительную программу;

- выбрать срок и сумму взносов;

- делать взносы в указанный договором срок.

При выборе накопительной страховки есть возможность ежегодно делать налоговый возврат. При наступлении страхового случая произойдёт возврат внесенных средств в полном объеме.

Популярна среди постоянных клиентов Сбербанка программа «Премьер», которая предоставляет определенные привилегии. Это и персональная горячая линия, льготное кредитование, конфиденциальное обслуживание, вклады с повышенной ставкой, выгодные операции с валютой и другие привлекательные услуги.

Отзывы о компании и полисах страхования

Многочисленные отзывы о программах страховой компании «Сбербанк» позволяют в полной мере оценить продукты страхования. Судя по статистике отзывов, преобладающее большинство из них – положительные. Единичные негативные отклики больше касаются не самого продукта, а других факторов. Условно можно разделить отзывы от клиентов и от настоящих и бывших сотрудников.

От клиентов

Основные отзывы о деятельности сберегательного страхования от Сбербанка поступают от физических лиц, оформивших договор страхования жизни и здоровья. Много отзывов от тех, кто получал деньги в страховании жизни Сбербанка.

Претензии клиентов касаются в основном:

- трудностей в согласовании суммы ущерба;

- некомпетентности сотрудников Сбербанка;

- проблем в оформлении страховки онлайн.

В любом случае, прежде чем оформить договор страхования в Ск Сбербанк, следует ознакомиться с мнением других клиентов.

Отзывы клиентов:

- Анна, 38 лет. 4.06.2019 г оформила полис страхования в Сбербанке. Уже дома, детально изучая свой экземпляр, обнаружила, что сотрудник компании допустила ошибку в написании моей фамилии. Пришлось снова обратиться в отделение Ск и ждать 5 дней его замены. Все эти дни машиной естественно пользоваться я не могла, что создало мне определенные трудности.

- Александр, 40 лет. Не пожалею своего времени, чтобы поблагодарить Ск Сбербанк за выполнение условий договора и выплату компенсации в кратчайший срок – 3 дня. Ситуация произошла следующая. По вине соседей в моей квартире произошел небольшой пожар. Я сразу позвонил в компанию и заявил о страховом случае. Сделал фотографии, которые прикрепил к пакету документов. Сумму, на которую я оценил ущерб, мне возместили полностью. Рекомендую!

- Инга, 26 лет. В 2014 г. мама взяла кредит на 5 лет. Сотрудник предложил вместе с кредитом оформить и страховку. Слава Богу, что мама воспользовалась этим предложением. Через 2.5 года, к сожалению, наступил страховой случай, в результате несчастного случая мама получила инвалидность 1 гр. Собрали необходимый пакет документов, доказывающих страховой случай, и через 3 недели средства в полном объеме поступили на счет, погасив таким образом кредит полностью. Огромное спасибо Ск Сбербанк за надлежащее выполнение своих обязательств.

- Екатерина, 48 лет. Мой отзыв о накопительном страховании жизни Сбербанка. В 2008 г., беспокоясь за будущее своего сына, оформила накопительную страховку «Образовательный план». В этом году ребенок окончил школу и поступил в экономический университет. Суммы, накопленной за 11 лет достаточно, чтобы оплатить обучение сына на все 5 лет. Очень рада, что в свое время решилась на эту страховку. За эти годы мы потеряли нашего кормильца, любимого папу. Одна платить за обучение сына я бы не смогла. Спасибо Сбербанку за такие программы.

- Альбина, 26 лет. Оформила в Сбербанке страховку путешественника, так как собиралась незабываемо отдохнуть во Вьетнаме. Отдых был испорчен на 3-й день по моей собственной неосторожности. Видимо, моя питерская белая кожа не рассчитана была находиться на жарком солнце даже полчаса без СПФ. Обгорела так, что все лицо раздуло и поднялась температура под 40. Подруга связалась с Ск и отвезла меня в больницу. Подтверждение уже было в госпитале, так что осмотр врачом и назначение лекарств заняло у нас всего пол часа. Лечение без страховки обошлось бы в 4 раза дороже суммы полиса. Всем рекомендую!

От сотрудников

Отзывы о Ск Сбербанк оставляют не только клиенты, но и сотрудники компании. Их отзывы в основном о работе в фирме, предъявляемым требованиям, оплате труда, специальных условиях для сотрудников.

Отзывы сотрудников:

- Александр, 26 лет. Работаю в Ск Сбербанк 4 года. Из плюсов могу отметить: дружный коллектив, комфортный офис, зарплата средняя, больничные не приветствуются, но оплачиваются, хорошее место для того, чтобы набраться опыта. Из минусов: редкие премии, частенько приходится работать в свои выходные дни.

- Рита, 32 года. До того, как устроиться в Сбербанк, работала в 2-х других страховых компаниях. Так что довольно быстро освоилась и здесь. Условия вполне удовлетворительные, зарплата небольшая, но компенсируется льготами для сотрудников. Так, за 3 года два раза брала кредит на очень хороших условиях.

- Олег, 23 года. Проработал в этой фирме полгода. Ушел, так как не устроил размер зарплаты. Хотя, когда устраивался, обещали чуть ли не ежемесячные премии, которых я так и не увидел. Ну в целом, работать можно, если имеется дополнительный источник дохода.

Ск «Сбербанк страхование» – надежный и исполнительный страховщик, которому доверяют более миллиона клиентов. О популярности компании говорят многочисленные положительные отзывы и постоянные клиенты, которые много лет доверяют свои средства Ск «Сбербанк».

strahovye-kompanii/otzyvy/sberbank-strakhovanie-zhizni-otzyvy.html

Видео:Накопительное страхование жизни от СбербанкаСкачать

НСЖ: выгодно ли?

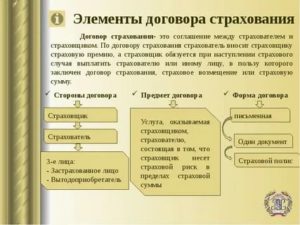

НСЖ – это накопительное страхование жизни, предполагающее регулярное перечисление взносов. Их сумма делится на две части:

• Рисковая. Направляется на само страхование жизни. Увеличение этой суммы увеличивает и страховую выплату, но возврату она не подлежит.

• Накопительная. Формируется на индивидуальном счету застрахованного лица и используется для инвестирования в финансовые продукты. Выплачивается по окончании срока действия договора.

Схема работы и доходность НСЖ

Как работает накопительное страхование жизни, показано на схеме ниже:

На практике делаются следующие действия:

- Клиент выбирает подходящую программу в страховой компании.

- Между ним и страховщиком заключается договор, согласно которому застрахованное лицо обязуется ежемесячно или в другой срок пополнять открытый на его имя страховой счет. Минимальный срок действия договора составляет 5 лет, максимальный – в среднем 30 лет, но все зависит от условий страховой компании и выбора клиента.

- Во время действия договора страховщик распоряжается средствами для инвестирования, но если наступает страховой случай, то он обязан произвести прописанные в договоре выплаты.

- По окончании действия договора клиент получает все накопленные деньги, плюс проценты по ним. Часть средств, направленная на страхование, не возвращается.

Подводные камни

На что следует обратить внимание? Во-первых, на комиссии агенту. Страховые компании распространяют свои продукты через агентов, которым для мотивации обещаются высокие выплаты.

Они могут составлять заметные суммы от ежегодных взносов и быть в несколько раз (а то и на порядок) выше комиссий за продажу инвестиционных фондов. Откуда они берутся? Разумеется, с клиента.

Удачливые продавцы могут позволять себе отличный отпуск за счет застрахованных.

https://www.youtube.com/watch?v=gppjVDRaWIc

А что страховая компания? Обещая значительные суммы агентам она тоже не остается в стороне, получая свой процент. Страховщик всегда играет с огнем: пока страховые выплаты редки, компания в прибыли и чувствует себя благополучно. Но представьте условную ситуацию, когда в страховой компании оформляются сотрудники Чернобыльской АЭС в 1985 году.

Наконец, рассмотрим активы, в которые инвестирует страховая компания. Обещания высокой доходности по НСЖ не соответствуют реальности: депозиты и ОФЗ дают низкую доходность, как и облигации надежных компаний.

Более доходными (и рисковыми) являются акции и недвижимость, но их возможная доля заметно меньше. Т.е. типичный состав портфеля у страховой компании похож на пенсионный фонд.

Отнимите указанные выше комиссии – и станет понятно, что в общем случае доходность по НСЖ вполне может быть около нуля. О сравнении накопительного и инвестиционного страхования читайте здесь.

Рассмотрим доходность НСЖ и депозита на условном примере без учета комиссий компании:

| Условия | НСЖ | Вклад, ежегодная капитализация |

| Срок действия договора (лет) | 10 | 10 |

| Доходность | (5%) | (8%) |

| Взнос на страхование жизни, в месяц | 3 000 | Нет |

| Общие ежегодные взносы | 150 000 (114 000 в накоп. часть) | 150 000 |

| Общий размер платежей за 10 лет | 1 500 000 | 1 500 000 |

| Сумма к возврату на конец действия договора вместе с процентами | 1 620 000 | 2 500 000 |

| Прибыль | 120 000 | 1 000 000 |

Страховщики обычно берут в расчет для формирования «подушки безопасности» ежемесячные расходы клиентов. Скажем, если человек тратит в месяц 50 000 руб., то годовые траты будут равны 600 000 руб.

Чтобы обеспечить такую страховую сумму, нужно ежегодно вносить на протяжении 20 лет 30 000 руб., при этом получить страховые выплаты в полном объеме можно уже после первого взноса.

На практике в большой компании выходит, что множество рядовых членов оплачивают страховой случай того, кому не повезло — а организатор процесса получает хорошие комиссионные.

Плюсы и минусы накопительного страхования

| Финансовая защита при возникновении непредвиденных обстоятельств | Незащищенность, если Центробанк отнимает у страховой компании лицензию. В отличие от банков, где действует страхование вкладов до 1 400 000 руб., здесь это неактуально. Все обязательства страховщика принимает правопреемник |

| Возможность получения налогового вычета в размере 13% от перечисленных денег, но не более 15 600 руб. в год или 120 000 руб. за весь период. Актуально только для официально трудоустроенных | Обязательство по внесению взносов. Они могут перечисляться ежемесячно, ежеквартально или каждый год: условия определяет страховая компания и клиент. Если у последнего ухудшится финансовое положение и делать взносы будет затруднительно, могут возникнуть проблемы вплоть до автоматического расторжения договора со стороны страховщика |

Если копить деньги у себя дома, рано или поздно их «съест» инфляция.

| Как правило низкая реальная доходность, связанная как с активами, в которые инвестирует компания, так и с высокими комиссионными |

| Широкий перечень страховых случаев, по которым производятся выплаты | Долгосрочность. Если клиент решит досрочно расторгнуть договор, вернуть всю сумму не получится. Величина денежных средств к возврату определяется соглашением, и в некоторых случаях может быть не более 50% |

| Взносы и полученные выплаты являются компенсационными, следовательно, на них нельзя наложить арест или изъять в пользу государства. Это позволяет сохранить финансы. Также они остаются единоличной собственностью клиента при разделе имущества в случае развода | В попытках продать полюс агенты могут умалчивать о деталях договора, что потенциально является источником серьезных проблем. Вплоть до того, что полис оформляется на больных и инвалидов, которые не могут быть стороной договора |

| Освобождение от налогообложения при получении выплат по НСЖ: подоходный налог платить не нужно | Большинство программ рублевые, а следовательно суммы более склонны к обесцениванию от инфляции |

Виды программ накопительного страхования жизни

Наиболее распространенными считаются следующие виды программ НСЖ:

- Семейная. Предназначена для создания финансовой подушки безопасности и накопления средств для крупных покупок. При болезнях выплаты получает застрахованное лицо. Если же клиент умирает, они перечисляются семье или наследникам;

- Образовательная. Актуальна для людей, желающих накопить деньги на обучение детей. Некоторые страховщики допускают изменение условий договора клиентом по предварительному согласованию, и тогда тот может получить программу, благодаря которой ребенку будет регулярно перечисляться финансовая помощь при смерти застрахованного лица;

- Сберегательная. Ее суть заключается в накоплении денежных средств на личные нужды, при этом клиент может пользоваться и медицинской страховкой. На его членов семьи она распространяться не будет.

Как выбрать компанию НСЖ?

Если сказанное выше вас не отпугнуло и вы все же хотите прибегнуть к услугам накопительного страхования жизни, то сначала придется выбрать надежную компанию.

В последние годы число зарубежных компаний, страхующих россиян, уменьшилось, так что ниже будут рассмотрены российские варианты. У меня нет особого доверия к российским рейтингам — но в данном случае другой способ найти трудно.

Пройдя по этой ссылке https://raexpert.ru/ratings/life/, можно отсортировать список страховщиков по надежности:

Сбербанк Страхование

Воспользоваться программой НСЖ от «Сбербанк Страхование» могут только клиенты «Сбербанк Премьер» или «Сбербанк Первый» — программ по вкладам. Что обещает здесь страховщик:

- Накопление денег для ребенка: обучение, дорогостоящие покупки, и пр.;

- Формирование большой суммы. Она не облагается НДФЛ, а по взносам можно получить налоговый вычет. Также в случае смерти клиента выгодоприобретатели, указанные в договоре, смогут получить финансы до вступления в наследство, причем им быть наследниками необязательно.

Обратите внимание! Во многих компаниях при наступлении страхового случая страховщик самостоятельно перечисляет взносы за клиента в пределах установленной суммы. Здесь же эта опция доступна при условии, что во время заключения договора подключено освобождение от уплаты взносов.

Альфа страхование

В отличие от других страховщиков, где сумма страховых выплат напрямую зависит от размера вложений, в «Альфа страховании» по программе «Защита жизни» это играет второстепенную роль, и устанавливается максимальный порог.

https://www.youtube.com/watch?v=i-OLmkkMOws

Рассмотрим основные условия при взносе от 100 до 175 тысяч руб. в год:

| Срок | 10 лет |

| Сумма накоплений | 1 750 000 руб. |

| Размер выплат при наступлении страхового случая | До 10 000 000 руб. |

| Если нет возможности платить взносы | На счет поступает до 50% от установленного размера платежа автоматически |

| Если клиент умирает | Родственникам выплачивается от 1 000 000 до 3 500 000 руб. |

Обратите внимание! По этой программе могут застраховаться граждане от 18 до 45 лет, желающие накопить нужную сумму за определенный срок.

Если на счету имеется 1 750 000 руб., при ставке в 5% клиент получит прибыль в виде 87 500 руб. Если застрахованное лицо оформляет налоговый вычет, за весь период оно получит только 120 000 руб. дополнительно несмотря на то, что 13% от суммы накопленных денег составляет 227 500 руб.: воспользоваться вычетом сверх установленной нормы нельзя.

Райффайзен Лайф

Еще одна программа – «Перспектива №1» от Райффайзен Лайф. Здесь платежи можно перечислять каждый месяц, раз в полугодие, ежеквартально, единоразово или ежегодно. Условия клиент определяет индивидуально при заключении договора. Также по окончании срока его действия клиенту выплачиваются проценты, на доходность влияет отложенная сумма.

У «Перспективы №1» есть преимущество: в отличие от большинства других программ, здесь можно копить не только рубли, но и доллары и евро. Так что и доходность в случае девальвации рубля (как в декабре 2014) может разово оказаться высокой. Воспользоваться ею могут граждане от 5 до 35 лет, поэтому по ней можно застраховать и ребенка.

Если хочется создать накопления для ребенка, можно застраховаться и по программе «Киндер №2». Здесь застрахованным лицом является его родитель, а выгодоприобретателем – сын или дочь, указанные в договоре. Основные критерии:

| Срок действия договора | 5-25 лет |

| Возврат ребенка на момент окончания программы | От 18 лет |

| Возраст родителя | От 18 до 59 лет |

| Максимальный возраст застрахованного на момент прекращения договора | 64 года |

| Уплата взносов | Ежемесячно, ежеквартально, ежегодно, раз в полгода |

Отзывы и выводы по НСЖ

В самом страховании жизни и здоровья нет ничего плохого. Плохое начинается при усложнении продукта, что делает его менее прозрачным и дает возможность взимать высокие комиссии.

По данным Банка России за 2018 год, страховые компании получили 14,8% от совокупных взносов клиентов.

Поэтому при рассмотрении вопроса о приобретении накопительного страхования жизни задумайтесь — вам нужно именно страхование жизни (здоровья) или же инвестиции?

В отзывах по НСЖ ожидаемо много недовольных. Кто-то, разумеется, ленится вникать в детали и читать договора, так что во многом оказывается виноват сам. Кто-то грубо нарушает условия и ждет поблажек. Но часто причиной заключения договора НСЖ становится именно настойчивость и оптимистичные обещания агентов, имеющих прямой интерес к продаже:

А вот пара отзывов по результатам программы:

Агенты в разговорах с клиентами часто играют на том, что при накопительном страховании жизни ваши деньги не пропадают и тогда, когда страховой случай не срабатывает. Т.е. имеется и защита, и доход.

К тому же понятно, что нельзя получить от страховщика столько же, сколько в банке, имея дополнительное преимущество в виде страховки на несчастный случай — но вопрос не в этом.

Вопрос в том, что обладатель полиса НСЖ теряет заметно больше, чем мог бы, сам того не понимая.

Как получить ту же страховую защиту за меньшие деньги? Оформить полис рискового страхования (оно заметно дешевле и является страхованием в чистом виде), а остальные средства при желании пустить в инвестирование, не переплачивая посредникам. Полисы рискового страхования можно приобрести, например, у Ингосстраха или ВТБ. Таким образом клиент может «разлепить» НСЖ, который слеплен из рисковой и накопительной части с очень низкой доходностью, включая комиссии посредника.

📸 Видео

Стоит ли инвестировать в накопительное страхование жизни? Вся суть в коротком роликеСкачать

Накопительное страхование + защита имущества. Инструмент консервативного инвестора // SmirnovaMarketСкачать

НАКОПИТЕЛЬНОЕ СТРАХОВАНИЕ ЖИЗНИ имеет ли смысл? Николай Мрочковский инвестирование пассивный доходСкачать

Страхование жизни, Ожидание и реальность/ Страховка которая нарушает права человека/Скачать

😱СБЕРБАНК РАЗВОДИТ ВКЛАДЧИКОВ❗ ИНВЕСТИЦИОННОЕ СТРАХОВАНИЕ ЖИЗНИ ВМЕСТО ВКЛАДА❓ИСЖ❌ИНВЕСТИЦИИ В АКЦИИСкачать

Накопительное страхование жизни (НСЖ ): плюсы и минусыСкачать

Вам предложат в любом банке ИСЖ. Как работает ИСЖ. Инвестиционное страхование жизни.Скачать

Страхование жизни и здоровья в Сбербанке. Обзор условийСкачать

Как нас разводят в банках на страхование жизни. ИСЖ и НСЖ вместо депозитаСкачать

СТРАХОВАНИЕ жизни: накопительное, инвестиционное, пенсионноеСкачать

Продажа НСЖ - страхованиеСкачать

Самый выгодный вклад - Накопительное страхование жизни Ценный актив СмартСкачать

Развод на ИСЖ и НСЖ в банках. Страхование жизни.Скачать

Сбербанк создает хитрые банковские вклады. Будьте внимательны!Скачать

ИСЖ. Договор инвестиционного страхования жизни.Скачать

СРОЧНО ПОСМОТРИ,ВДРУГ УДАЛЯТ!!! СБЕРБАНК....Скачать

Инвестиционное страхование жизни от СбербанкаСкачать