В статье мы разберемся, можно ли физическому лицу купить квартиру в лизинг. Узнаем, какие нюансы покупки должны быть отражены в договоре и в каких случаях можно рассчитывать на скидки от застройщиков. Мы подготовили список документов для оформления сделки и собрали отзывы физ. лиц.

- ТОП-6 компаний, в которых можно купить недвижимость в лизинг

- Условия покупки недвижимости в лизинг

- Как купить жилье в лизинг

- Требования к лизингополучателям

- Документы для подачи заявки

- Какую недвижимость можно оформить

- Квартира в лизинг для физических лиц

- Договор лизинга квартиры

- Отличия лизинга от ипотеки

- Плюсы и минусы покупки квартиры в лизинг

- Отзывы о покупке квартиры в лизинг

- Квартира в лизинг: как взять, плюсы и минусы схемы, отличия от ипотеки

- Что такое лизинг и зачем он нужен?

- Объекты лизинговых правоотношений

- Виды лизинга для граждан

- Как работает механизм жилищного лизинга?

- В каких случаях актуальна схема лизинга?

- Сравнение ипотеки, рассрочки и лизинга

- Преимущества и недостатки

- Плюсы

- Минусы

- Как купить квартиру в лизинг физическому лицу?

- Требования к клиенту при оформлении

- Требования к объекту

- Пакет документов

- Какие пункты должен включать в себя лизинговый договор?

- Погашение

- Как юридическому лицу приобрести квартиру в лизинг?

- Где можно оформить квартиру в лизинг?

- Советы профессионалов

- Квартира в лизинг: риск или альтернатива ипотеке?

- Квартира в лизинг: что это?

- Лизинг жилья: как это работает на практике?

- Ипотека или лизинг: в чем разница?

- Плюсы лизинга

- Минусы

- Как приобрести квартиру в лизинг физлицам

- Лизингополучатель

- Объект жилищного лизинга

- Перечень документов для физлиц:

- Лизинговый договор

- Особенности приобретения квартиры в лизинг юрлицом

- Рекомендации

- Квартира в лизинг для физического лица

- Что такое лизинг

- Специфика договора финансовой аренды

- Сходство и отличия лизинга и ипотеки

- Преимущества лизинговых сделок

- Теневая сторона лизинговых сделок

- Перечень фирм, предоставляющих квартиры в лизинг

- Документы, необходимые для заключения договора лизинга

- 🔥 Видео

ТОП-6 компаний, в которых можно купить недвижимость в лизинг

Сбербанк ЛизингСбербанк Лизинг

от 10%аванс

Райффайзен Лизинг

от 15%аванс

Альянс Лизинг

от 15%аванс

Условия покупки недвижимости в лизинг

Лизинговые сделки в России стали доступны физическим лицам в 2011 году. В основном частным лицам продавали в лизинг легковые автомобили. Если вы интересуетесь, можно ли оформить в лизинг недвижимость, знайте, что сейчас такие сделки заключают.

Условия лизинга жилых и нежилых помещений для физических лиц имеют ряд особенностей:

- Ограничение по максимальной сумме сделки составляет от 30 до 50 млн рублей. Точный лимит устанавливается индивидуально для каждого лизингополучателя с учетом его доходов.

- Аванс включает в себя 10 — 30% от стоимости объекта недвижимости. Найти лизинг жилой или нежилой недвижимости без первоначального взноса частным лицам проблематично.

- Удорожание имущества в год происходит примерно на 9%. Иногда за счет скидок от застройщика переплата может снижаться.

- Объект недвижимости должен быть застрахован на весь срок лизинга. Страховку можно приобрести через лизинговую компанию и включить ее стоимость в лизинговые платежи.

- Возможность привлечения обеспечения. При наличии дополнительных гарантий лизинговая компания быстрее принимает решение по лизинговой заявке.

- Договор можно заключить на 10 — 20 лет. Сделки, связанные с лизингом недвижимости, относятся к долгосрочным, и лизинговые соглашения в таком случае можно продлить.

Как купить жилье в лизинг

Процедура оформления лизинговой сделки начинается с выбора квартиры, продавца и лизинговой компании. После этого нужно отправить заявку на лизинг. Это проще всего сделать, заполнив специальную форму на сайте лизинговой организации. В заявке достаточно указать срок лизинга, стоимость объекта недвижимости, размер аванса и контактную информацию.

Затем менеджер присылает вам коммерческое предложение с графиком платежей и списком необходимых документов. Бумаги нужно отправить в лизинговую компанию, где сотрудники проведут необходимые проверки и примут решение о заключении договора. Если сделка одобрена, клиенту направляется проект договора, окончательный вариант графика платежей и реквизиты для оплаты первоначального взноса.

Подписывайте документы только при полном согласии с условиями сделки.

После того, как лизингополучатель внесет аванс, лизинговая компания выкупает недвижимость, проводит ее государственную регистрацию и передает клиенту во временное владение и пользование.

Требования к лизингополучателям

Рассчитывать на одобрение лизинговой сделки могут граждане России в возрасте от 21 до 65 лет, имеющие постоянный источник дохода. Законодательство позволяет заключать такие договоры любым совершеннолетним лицам, но лизинговые компании ограничивают минимальный и максимальный возраст потенциального лизингополучателя, чтобы избежать рисков.

Документы для подачи заявки

Лизинговые компании оформляют экспресс-лизинг с минимальным комплектом документов, включающим паспорт, СНИЛС или ИНН, но в таком случае первоначальный взнос увеличивается до 50%.

Условия по стандартным программам лизинга более привлекательны, но клиента просят предоставить справки о доходах.

Какую недвижимость можно оформить

Многие лизингополучатели оформляют лизинг на квартиру. Учитывайте, что это не единственный вид недвижимости, которую можно приобрести через лизинговую фирму. Компании готовы предоставить апартаменты, таунхаусы, коттеджи. Частным лицам также доступна финансовая аренда коммерческой недвижимости.

Важно! Нужно учитывать, что иногда придется решать вопросы с земельным участком. Например, они могут возникнуть, если оформляется дом в лизинг. Земля не может выступать предметом лизинга, а потому этот нюанс нужно грамотно отразить в договоре.

Квартира в лизинг для физических лиц

Купить квартиру за счет собственных средств могут не все. Большая часть граждан оформляет для этих целей ипотеку в банке и даже не думает о возможности взять квартиру в лизинг в Москве или любом другом городе.

https://www.youtube.com/watch?v=otQFRIGnr3k

Чтобы оформить квартиру в лизинг, важно понимать, что такое лизинг и как он работает. С первого взгляда лизинг похож на банковский кредит, но между этими услугами есть отличия.

Также прочитайте: Лизинг или кредит: что лучше, плюсы и минусы, условия оформления

При ипотеке работает принцип покупки недвижимости в собственность, а лизинг — это вариант долгосрочных арендных отношений. Жилищный лизинг для физических лиц выгоднее, чем аренда квартиры.

В конце лизинга недвижимость можно выкупить, а при приобретении жилья в новостройке лизинговые компании помогают получить скидку от застройщика.

Большой популярностью пользуется возвратный лизинг. Суть этого типа лизинга заключается в том, что компания выкупает квартиру у владельца и ему же передает ее в лизинг. После выплаты всех платежей, установленных договором, он вновь получает ее в собственность.

Договор лизинга квартиры

Лизинговая компания обязуется купить определенную квартиру и передать недвижимость вам во временное пользование и владение. Лизингополучатель обязуется своевременно вносить платежи, установленные договором, и соблюдать правила использования имущества.

Внимательно изучайте договор лизинга перед заключением сделки, т. к. он может содержать подводные камни. Рассмотрим, на какие условия нужно обратить внимание в договоре лизинга квартиры:

- Правила досрочного выкупа. Ваше право купить квартиру в собственность после внесения платежей должно быть предусмотрено в соглашении. Если вы хотите досрочно выкупить жилье, обратите внимание на пункт о пересчете процентов.

- Ограничения по использованию имущества. Обычно запрет установлен лишь на сдачу квартиры в аренду без согласия лизинговой компании, но могут быть и другие ограничения.

- Правила страхования. Объект недвижимости, оформленный в лизинг, необходимо застраховать. Лизинговые компании готовы помочь в оформлении полисов у страховщиков-партнеров, но иногда выгоднее самостоятельно искать страховую компанию.

Также прочитайте: Порядок расторжения договора лизинга по инициативам лизингодателя или лизингополучателя

Отличия лизинга от ипотеки

Ипотеку и лизинг недвижимости часто путают, но эти услуги отличаются. По правилам ипотеки квартира становится собственностью заемщика, но при этом находится в залоге у банка. При лизинге жилье является собственностью лизинговой компании до внесения лизингополучателем всех платежей (авансового, регулярных и выкупного). После выкупа объект недвижимости передается вам в собственность.

Также прочитайте: ТОП-12 банков и условия кредита на покупку недвижимости для ИП и юридических лиц

Плюсы и минусы покупки квартиры в лизинг

Обычно лизинг квартиры рассматривается людьми, которые уже получили отказ в банке. В такой ситуации финансовая аренда становится единственным вариантом покупки жилья.

У лизинговых сделок есть несколько плюсов:

- Гибкие требования к подтверждению дохода.

- Фиксированный размер платежей, который не меняется при колебании цен на недвижимость.

- Приобретение жилья возможно без дополнительного обеспечения.

- Гибкий график выплат, который может быть согласован в индивидуальном порядке.

- Специальная цена при покупке квартиры на первичном рынке.

Есть у лизинга и недостатки:

- Право собственности на недвижимость до момента полного выкупа зарегистрировано за лизинговой компанией. Если вы нарушаете правила использования недвижимости, лизинговая фирма может расторгнуть договор и изъять жилье.

- Есть ограничения на использование жилья, установленные в договоре (например, нельзя сдавать в аренду).

- Переплата больше, чем по ипотеке.

Отзывы о покупке квартиры в лизинг

Александр Воропаев:

«Долгое время я просто снимал квартиру, но мне это стало надоедать. Владельцы квартир постоянно продают их, поднимают ценники и т. д. Думал взять ипотеку, но так как работа неофициальная, банки сразу отказали.

Узнал о лизинге недвижимости для физ. лиц в «ВТБ» и решил попробовать. Оформили на удивление легко и просто, помогли и с поиском подходящей квартиры.

Теперь плачу немного больше простой аренды, зато через 10 лет стану собственником жилья».

Никита Селезнев:

«У меня свой бизнес уже много лет, и я думал, что проблем с получением ипотеки не будет. Оказывается, я глубоко заблуждался. Денег на полную стоимость квартиры не хватало, и решил я попробовать оформить лизинг через МКБ. Попросили поручительство от юр. лица, но для меня это не стало проблемой. По переплате получилось сравнимо с ипотекой».

Михаил Савельев:

«Взял недавно квартиру в лизинг в Сбербанк Лизинг. Для меня этот вариант несколько удобней, чем банковский кредит. Сделку согласовали быстро, но потребовалось время на ее регистрацию в госорганах. Хорошая, на мой взгляд, альтернатива для тех, кто не хочет связываться с банковской ссудой и в то же время уже устал снимать квартиру».

Видео:Что такое лизинг? Плюсы и минусы лизингаСкачать

Квартира в лизинг: как взять, плюсы и минусы схемы, отличия от ипотеки

Приветствую! Цены на жилье в России «кусаются» даже в кризис. Неудивительно, что россияне ищут любые способы растянуть оплату дорогой покупки на несколько лет.

Чаще всего для этих целей используют ипотеку, чуть реже — рассрочку. Но в 2011 году линейка продуктов формата «живи сейчас — плати потом» пополнилась еще одним продуктом: квартира в лизинг для физлиц.

Сегодня мы поговорим о специфике такой схемы, ее плюсах и минусах и требованиях к заемщику и объекту.

Что такое лизинг и зачем он нужен?

Лизинг — это долгосрочная аренда с правом последующего выкупа. С 2011 года услуга лизинга доступна и юридическим, и физическим лицам. Арендовать у лизинговой компании можно не только спецтехнику, оборудование и грузовые авто, но и жилые квартиры или дома.

https://www.youtube.com/watch?v=5YpFVzk1-vI

По сути — это та же ипотека: с первоначальным взносом, ежемесячными платежами и обязательной страховкой. Только «спонсором» покупки выступает не банк, а лизинговая компания.

Объекты лизинговых правоотношений

Лизинг подразумевает наличие трех участников: лизинговую компанию, клиента и застройщика/продавца квартиры на вторичном или первичном рынке.

Виды лизинга для граждан

Финансовая аренда — «классика жанра». Человек выбирает квартиру, ЛК проверяет объект и заемщика, приобретает жилье у продавца и сдает его в долгосрочную аренду лизингополучателю.

В конце срока арендатор-клиент выкупает квартиру у ЛК по остаточной стоимости.

Оперативная аренда — аренда в чистом виде без права выкупа в конце. Оперативный вариант менее выгоден, чем классическая аренда, и в России практически не используется.

Как работает механизм жилищного лизинга?

Вы выбираете подходящую квартиру. ЛК выкупает у застройщика жилье и сдает ее Вам в аренду. Каждый месяц Вы перечисляете на счет ЛК предусмотренный договором платеж.

На весь период выплат собственником имущества является лизинговая компания. При этом Вы можете жить в этой квартире, прописать там жену и детей и даже сделать капитальный ремонт. Ну, и конечно, Вы оплачиваете «коммуналку» на общих основаниях.

В каких случаях актуальна схема лизинга?

Лизинг жилой недвижимости может пригодиться тем, кому не доступна классическая ипотека. Например, испорчена кредитная история, или заемщик получает неофициальный доход.

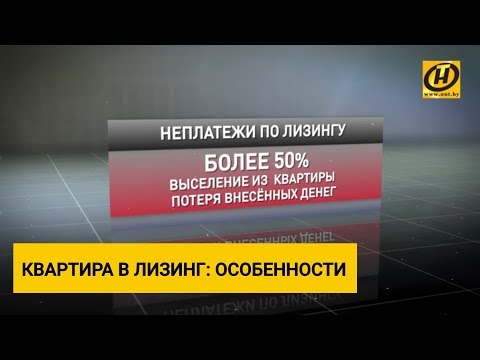

Такому клиенту банк наверняка откажет. А вот лизинговая компания примет с распростертыми объятиями. Ведь в отличие от банка, ЛК ничем не рискует. В случае просрочки объект автоматически возвращается «домой», а лизингополучатель оказывается на улице. Без суда и коллекторов.

Сравнение ипотеки, рассрочки и лизинга

Когда Вы оформляете ипотечную программу в банке — то квартира Ваша с момента подписания договора купли-продажи. На ней просто «висит» обременение (банк держит жилье в «заложниках» до момента полного погашения долга).

В схеме лизинга недвижимость остается в собственности лизингодателя до самого последнего платежа.

И в случае банкротства лизингополучателя его без проволочек выселяют из арендуемого жилья вместе с детьми и домашними животными. Достаточно, чтобы ЛК расторгла договор в одностороннем порядке.

Ответом на вопрос «кто собственник» лизинг ближе к рассрочке. Ведь до момента полной выплаты стоимости квартиры в новострое, объект является собственностью застройщика, а не покупателя.

Преимущества и недостатки

Как и у любой схемы покупки собственного жилья, у лизинга есть плюсы и минусы.

Плюсы

- Высокая лояльность при оценке платежеспособности клиента. Если квартира стоит меньше 30 млн. рублей, то сделка оформляется по трем документам за 5-6 дней.

- Все дополнительные манипуляции по сделке (страхование, например) ЛК берет на себя. Правда, стоимость этих допуслуг будет включена в ежемесячные платежи.

- Можно закрепить индивидуальные условия погашения (раз в месяц или раз в квартал, аннуитит или дифференцированная схема).

- Клиентам лизинговой компании не нужно дополнительное обеспечение (залог, поручительство третьих лиц).

- ЛК проводят более глубокую и качественную проверку недвижимости.

Ведь приобретаемый объект долгое время будет находиться в собственности компании. И если через пару лет после покупки сделка будет признана недействительной (например, из-за неправильно оформленной приватизации), в первую очередь, пострадает ЛК.

- Цена квадратного метра зафиксирована на весь срок.

- Вам не нужно платить налог на имущество (его оплату берет на себя ЛК).

Минусы

- Процентные ставки по лизингу, в среднем, в 1,5 раза выше, чем по банковской ипотеке.

- Срок действия договора, как правило, не превышает 10 лет.

- Недвижимость находится в собственности ЛК до момента полного выкупа квартиры лизингополучателем.

- Жилье в лизинге нельзя сдавать в аренду третьим лицам.

Как купить квартиру в лизинг физическому лицу?

Возможность приобретать жилье по такой схеме россияне-физлица получили лишь в 2011 году. Раньше недвижимость в лизинг была доступна только юридическим лицам.

https://www.youtube.com/watch?v=L805WjbMlKc

Сегодня с помощью долгосрочной аренды можно покупать не только квартиры, но и таунхаусы, коттеджи, апартаменты и даже долю в объекте жилой недвижимости.

Алгоритм покупки лизинговой недвижимости для физических лиц выглядит так.

- Первый этап. Вы обращаетесь в лизинговую компанию и сообщаете о том, что хотите купить конкретную квартиру. Выбрать ее, естественно, нужно заранее.

- Второй этап. ЛК оценивает ликвидность объекта и платежеспособность клиента.

- Третий этап. Вы делаете первоначальный взнос (от 10% стоимости квартиры).

- Четвертый этап. ЛК выкупает объект недвижимости у продавца.

- Пятый этап. ЛК сдает квартиру в аренду клиенту. В Росреестре регистрируется договор лизинга. В документе есть пункт о том, что по окончании срока аренды квартира становится Вашей собственностью.

- Шестой этап. В течение всего срока Вы платите ЛК оговоренные заранее платежи.

- Седьмой этап. По истечении срока договора квартира становится Вашей собственностью.

Требования к клиенту при оформлении

Кому доступен лизинг? Любому гражданину РФ старше 21 и младше 60 лет. Потенциальный клиент не должен находиться на стадии банкротства. А в его отношении не должно вестись исполнительное производство. Обязательное требование: наличие источника постоянного дохода.

Минимальный первоначальный взнос при покупке через лизинг составляет 10%. Чем выше размер аванса — тем более выгодными будут условия погашения.

Требования к объекту

Требования к квартирам со стороны лизинговых компаний вполне справедливы.

Объект договора должен быть пригоден для постоянного проживания. И числиться в Росреестре как «жилая недвижимость». В отличие от оформления ипотеки, в лизинг можно взять только ГОТОВОЕ жилье (на первичном или вторичном рынке).

Через ЛК нельзя купить строящийся объект или земельный участок.

Основные требования:

- объект свободен от обременений (нет залога, нет ареста);

- в нем не делались незаконные реконструкции и перепланировки;

- само здание не находится в аварийном состоянии, не состоит на учете на капитальный ремонт, имеет каменный, кирпичный или железобетонный фундамент.

Пакет документов

В простых сделках пакет необходимых документов для физических лиц включает паспорт, ИНН и карточку пенсионного обеспечения. В более дорогих вариантах — документы, подтверждающие платежеспособность.

Какие пункты должен включать в себя лизинговый договор?

- Полная характеристика квартиры (адрес, этаж, метраж).

Стоимость объекта, зафиксированная в договоре, меняться со временем не может!

- Срок действия договора (отдельно прописываются условия его возможного продления).

- Размер первоначального взноса.

- Схема лизинговых платежей.

- Возможность передачи объекта в собственность при условии досрочного погашения.

- Процедура возврата денег после расторжения сделки.

Погашение

Сам лизинговый платеж состоит из двух частей:

- арендная плата (для выкупа жилья);

- вознаграждение ЛК (его размер оговаривается заранее и четко прописывается в договоре).

Как юридическому лицу приобрести квартиру в лизинг?

Юридическими лицами лизинг недвижимости востребован гораздо больше, чем физическими. Такая схема приобретения позволяет «юрикам» пользоваться основными средствами, не ставя их на баланс и не выводя крупные суммы из оборота.

Кроме того, грамотное использование долгосрочной аренды оптимизирует налогообложение (в том числе, за счет ускоренной амортизации).

По окончании срока действия договора у юрлица есть три варианта:

- выкупить квартиру за символическую остаточную стоимость;

- перезаключить договор еще на один срок;

- вернуть объект лизинговой компании.

Иногда юрлица используют схему возвратного лизинга. В двух словах: их имущество продается лизинговой компании, а потом сдается бывшему собственнику в аренду. И лизингодателем по отношению к юрлицу выступает ЛК. Делается это ради того, чтобы уменьшить налоговую нагрузку, оптимизировать структуру баланса и получить допфинансирование, не оформляя банковский кредит.

https://www.youtube.com/watch?v=TgsXd7J7rK4

Стандартные требования к юрлицу:

- компания представлена на рынке от 12 месяцев;

- ее деятельность прибыльна;

- нет просроченной задолженности (перед банками, налоговыми органами).

Где можно оформить квартиру в лизинг?

Лизинг на квартиру для физических лиц в России оформляют «дочки» крупных банков: ВТБ, Сбербанка, Райффайзена и Московского Индустриального банка.

Скажем, «ВТБ Лизинг» предлагает сразу два соглашения лизинга для физлиц.

По условиям продукта «Оптимальное решение» лизингополучатель приобретает квартиру до 30 млн. рублей на срок до 10 лет с возможной пролонгацией и авансом от 40%.

Для оформления продукта достаточно трех документов.

Условия «Стандарта» позволяют приобрести более дорогое жилье (до 50 млн. рублей). Размер аванса здесь начинается с 10%, а максимальный срок аренды составляет 10 лет. Лизингополучатель должен подтвердить уровень ежемесячного дохода документами.

Советы профессионалов

На что обратить внимание потенциальному лизингополучателю?

- Выбирайте только крупные лизинговые компании, давно работающие на рынке. В идеале — дочернюю компанию системного банка (ВТБ, Альфа-Банк, Сбербанк).

- Лизинговый договор должен быть зарегистрирован в Росреестре.

- Обязательно прописывайте в договоре условия досрочного расторжения договора (по Вашей инициативе или по инициативе ЛК).

На мой взгляд, преимуществ у лизинга квартир в России меньше, чем минусов. Тем не менее, это реальная возможность купить собственное жилье тем, кто по каким-то причинам не может оформить ипотеку в банке.

и делитесь ссылками на свежие посты с друзьями в социальных сетях!

Видео:Лизинг жилой недвижимостиСкачать

Квартира в лизинг: риск или альтернатива ипотеке?

Чтобы приобрести квартиру, россияне, как правило, оформляют ипотечный кредит в банке. Сегодня физическим лицам доступна альтернатива традиционной ипотеке — приобретение квартиры в лизинг. В этой статье мы подробно рассмотрим все нюансы такого рода сделок.

Квартира в лизинг: что это?

Это аренда недвижимости на длительный срок с правом последующего выкупа. В России данная финансовая услуга доступна для владельцев компаний и физлиц. Оформить в лизинг можно квартиру, жилой дом, многоэтажный коттедж, здания для коммерческой и промышленной деятельности.

В отличие от ипотеки процедура оформления недвижимости намного проще и удобнее. При ипотечном кредитовании квартира приобретается банком, а при лизинге — лизинговой компанией (лизингодателем).

Лизинговая компания проводит правовую проверку объекта недвижимости и анализ платежеспособности лизингополучателя, выкупает объект у собственника и передает его в аренду лизингополучателю на срок, определенный договором лизинга.

После окончания срока лизинга лизингополучатель вправе выкупить квартиру по остаточной цене (условия оговариваются в договоре).

Лизинг жилья: как это работает на практике?

- Клиент выбирает квартиру — на вторичном рынке или первичку.

- Обращается к лизингодателю, который выкупает недвижимость у собственника и передает ее на условиях долгосрочной аренды.

- Ежемесячно клиент перечисляет лизинговой компании оговоренный в договоре платеж. При этом собственником жилья является лизингодатель, но лизингополучатель может проживать в квартире, прописать там членов своей семьи, делать капитальный ремонт.

Если кредитная история подпорчена, классическая ипотека в банке будет скорее всего недоступна.

То же самое касается заемщиков с небольшим доходом — в ипотечном кредитовании откажут с большой вероятностью.

Для этих категорий граждан лизинг квартиры — порой единственный способ приобрести жилье. Российские лизинговые компании, в отличие от банков, предлагают более лояльные условия долгосрочной аренды.

При этом они не рискуют своим имуществом, так как недвижимость является их собственностью, и в случае просрочки ежемесячных платежей, недобросовестный лизингополучатель выселяется, а имущество возвращается обратно владельцу, то есть лизингодателю.

Ипотека или лизинг: в чем разница?

Ипотечное кредитование может не устроить покупателей недвижимости из-за роста минимального аванса. Некоторые вообще зарабатывают в валюте и не хотят раскрывать свое место работы. И оптимальным решением в этих случаях станет услуга лизинга квартиры.

https://www.youtube.com/watch?v=we0HtXOOxt0

Схема ипотечного кредитования предполагает, что квартира с минуты подписания сделки купли-продажи является собственностью клиента. Но банк «вешает» на недвижимость обременение в виде залога и тем самым держит ее в залоге до тех пор, пока кредит не будет полностью погашен. Такую квартиру нельзя продать или подарить.

При условии оформления жилищного лизинга квартира остается собственностью лизинговой компании до последнего выкупного платежа. Если клиент-лизингополучатель не сможет выплачивать регулярные ежемесячные платежи, договор разрывается, и он выселяется из арендуемого жилья.

Лизинг и ипотека, скорее, не конкурируют, а дополняют друг друга. Они предоставляют клиенту наиболее удобный способ улучшить жилищные условия.

Если не углубляться в расчеты, то кредит требует больше времени на оформление, его сложнее получить (за счет требований банков к заемщикам), но при этом он дешевле. Лизинг — немного дороже, но быстрее и проще.

В лизинг вы можете купить любую недвижимость — квартиру, таунхаус, апартаменты. Это может быть как новостройка, так и объект, приобретаемый на вторичном рынке.

Николай Смирнов

начальник отдела продаж и развития партнерских программ «Системы Лизинг 24»

Плюсы лизинга

- Отсутствие высоких требований к доходу клиента. Если стоимость квартиры ниже 30 000 000 рублей, на оформление сделки уйдет не больше недели и потребуется минимум документов.

- Лизинговая компания берет на себя все заботы по оформлению страховки, хотя ее стоимость будет включена в лизинговые платежи.

- Гибкие условия погашения (ежемесячно или раз в квартал), возможность досрочно выкупить квартиру по соглашению сторон.

- Нет необходимости в дополнительном обеспечении — поручителях, залоговом имуществе.

- Лизингодатель проводит проверку объекта недвижимости перед выкупом, ведь он будет его собственностью продолжительное время. Если сделка по каким-либо причинам признается незаконной, пострадает, прежде всего, собственник, т.е. лизинговая компания.

- Нет необходимости платить налог на приобретаемое имущество — его выплачивает лизинговая компания.

Интерес к лизингу жилой недвижимости может вырасти, если для покупателей — физических лиц будут предусмотрены имущественные налоговые вычеты, как по ипотечным кредитам.

Николай Смирнов

начальник отдела продаж и развития партнерских программ «Системы Лизинг 24»

Минусы

- % по лизингу выше, чем по ипотеке.

- Максимальный срок сделки — 36 месяцев.

- Квартира — собственность лизинговой компании до окончания срока лизинга и внесения последнего выкупного платежа.

- Сдавать недвижимость в субаренду запрещается.

Как приобрести квартиру в лизинг физлицам

Граждане России получили возможность приобретать квартиру на условиях лизинга с 2011 года. До этого времени лизинговые сделки были доступны лишь юридическим лицам. Объектами лизинга могут стать квартиры, апартаменты, коттеджи, таунхаусы.

Схема приобретения жилья в лизинг:

- Клиент выбирает подходящую квартиру и подает заявку в лизинговую компанию, которая будет заниматься выкупом объекта.

- Лизинговая компания проводит оценку юридической чистоты и ликвидности объекта недвижимости, анализирует платежеспособность клиента.

- Лизингополучатель вносит первоначальный взнос за квартиру. Размер аванса составляет минимум 10% от стоимости объекта.

- Лизинговая компания выкупает выбранную квартиру у продавца и передает ее в пользование лизингополучателю.

- Регистрируется сделка лизинга в Росреестре, а в договоре указывается, что недвижимость становится собственностью лизингополучателя сразу после внесения выкупного платежа.

- Лизингополучатель вносит регулярные платежи в течение всего срока действия сделки. Квартира переходит в его собственность сразу после выплаты последней суммы.

Говоря о физических лицах, заинтересованных в приобретении жилья в лизинг, Николай Смирнов, начальник отдела продаж и развития партнерских программ «Системы Лизинг 24», отметил несколько категорий клиентов.

Во-первых, это люди с высокими доходами, которые хотят купить элитное жилье, и для них такая покупка — прежде всего, инвестиция.

Также это те, кто хочет сменить квартиру, при этом не имеет всей суммы сразу и не может получить ипотеку в силу определенных критериев банков (нужно иметь постоянное официальное место работы, подтверждение дохода и пр.).

Доступность данной услуги определяется ее представленностью на рынке, и на сегодня „Система Лизинг 24“ — одна из немногих компаний, кто занимается лизингом жилой недвижимости и является лидером в данном направлении.

https://www.youtube.com/watch?v=VNYbK63Izpg

Николай Смирнов

начальник отдела продаж и развития партнерских программ «Системы Лизинг 24»

Лизингополучатель

Им может стать любой гражданин России, достигший 18-летнего возраста. Обязательное условие — постоянный доход. У лизингополучателя должны быть средства для внесения первоначального взноса, а это минимум 10% от стоимости жилья. Чем больше размер авансового платежа, тем более финансово выгодными будут условия лизинговой сделки.

Объект жилищного лизинга

Квартира должна быть в состоянии, пригодном для проживания. Она должна стоять на учете в реестре как «жилая». Жилье со вторичного рынка или первичка — не важно, главное, чтобы оно было полностью готовым для эксплуатации. Нельзя получить в лизинг квартиру в здании на стадии строительства или участок земли для постройки дома.

Объект недвижимости должен быть:

- Без любого рода обременений.

- Без несанкционированной перепланировки.

- Объект не может стоять на учете на капремонт и быть в аварийном состоянии.

Перечень документов для физлиц:

- паспорт гражданина РФ;

- идентификационный номер налогоплательщика;

- cправки, которые подтверждают платежеспособность.

Лизинговый договор

В данном документе должна содержаться подробная информация об объекте лизинга и условиях сделки:

- Детальное описание квартиры — месторасположение, этаж, площадь.

- Цена объекта.

- Срок и условия лизинга.

- Размер аванса.

- График внесения регулярных платежей по лизингу.

- Стоимость выкупа объекта.

Особенности приобретения квартиры в лизинг юрлицом

Компании и организации гораздо чаще оформляют квартиры на условиях лизинга. Это выгодно и удобно, поскольку нет необходимости выводить денежные средства из оборота и ставить объект недвижимости на баланс. При правильном подходе долгосрочная аренда недвижимости позволяет оптимизировать процедуру налогообложения за счет использования ускоренной амортизации.

Когда заканчивается срок действия лизинговой сделки, у лизингополучателя есть три варианта:

- Выкупить объект недвижимости по остаточной стоимости.

- Увеличить срок лизинговой сделки.

- Вернуть недвижимое имущество лизингодателю.

Юрлица могут практиковать возвратный лизинг, при котором они сперва продают лизинговой компании свою недвижимость, а затем берут ее в финансовую аренду. Такая схема позволяет уменьшить нагрузку по налогам и получить дополнительное финансирование без банковского кредитования.

Чтобы оформить недвижимость в лизинг, юрлицо, как правило, должно отвечать требованиям:

- Работать на российском рынке не меньше 1 года.

- Вести прибыльную деятельность.

- Не иметь задолженности по кредитам и налогам.

Рекомендации

- Отдавайте предпочтение авторитетным лизинговым компаниям с многолетним стажем работы в сфере финансовых услуг.

- Регистрируйте сделку в службе государственной регистрации «Росреестр».

- Указывайте в договоре условия погашения при досрочном выкупе.

В компании «Система Лизинг 24» лизинг жилых помещений популярен, об этом свидетельствует стабильный поток клиентов от партнеров-застройщиков.

По итогам первого полугодия 2019 года в «Системе Лизинг 24» количество таких сделок увеличилось на 65% по сравнению с аналогичным показателем прошлого года. Об этом рассказали в компании.

Видео:Лизинг жилой недвижимости для физических лицСкачать

Квартира в лизинг для физического лица

Понятия «лизинг для физического лица» в нашей стране долгое время просто не существовало.

Поэтому, если вы проведете интервью среди группы людей с различным уровнем жизни, образованием и мировоззрением, скорее всего, правильный ответ вам даст не более трети опрошенных.

И то, с большой долей вероятности, в ответах понятие лизинг будет связано с деятельностью компаний и организаций. Между тем, в стране уже несколько лет активно работают лизиноговые схемы для физических лиц.

Что такое лизинг

Слово лизинг в дословном переводе с английского to lease означает «сдать в аренду». Поэтому в русском языке у этого понятия существует четкое определение: лизинг – это договор финансовой аренды. Отношения, возникающие при заключении договора лизинга, регулируются Федеральным законом №164-ФЗ от 29.10.1998 «О финансовой аренде».

Для физических лиц обычно объектом договора становится недвижимость либо автотранспорт. Поскольку статья рассматривает лизинг недвижимости, то в данном контексте будем понимать под лизингом аренду жилого помещения с правом последующего выкупа. Именно возможность выкупа квартиры является изюминкой такого соглашения. Для начала подробнее рассмотрим особенности договора финансовой аренды.

Специфика договора финансовой аренды

Договор лизинга заключается между несколькими сторонами. Обычно это трехсторонний договор, но в некоторых случаях подключается четвертая сторона. Федеральным законом №164-ФЗ определены три участника:

Лизингодатель – это организация или физическое лицо, которое предоставляет имущество в лизинг.

Лизингополучатель – это арендатор-покупатель недвижимости по договору.

Продавец лизингового имущества – сторона, которая продает свою квартиру организации-лизингодателю.

Если очистить эти понятия от юридического налета и перевести на обывательский язык, то все звучит очень просто. Фирма-лизингодатель покупает в собственность квартиру, которую хотел бы купить лизингополучатель, но не может в виду отсутствия достаточного количества средств. Тогда лизингодатель предлагает купленное имущество в пользование лизингополучателю.

Последний оплачивает аренду жилья и частично погашает его стоимость. Через определенный период времени, после выплаты всей суммы за квартиру, право собственности на нее переходит к лизингополучателю. Продавец лизингового имущества — собственник квартиры, продает свое имущество лизингодателю, получает сразу всю требуемую сумму и больше нигде не фигурирует.

Еще одной стороной по договору часто выступает фирма-страхователь имущества. Поскольку лизинговая сделка все-таки сопряжена с определенными рисками для арендатора, то эти риски лучше всего страховать на весь период действия договора. Иногда страховые сделки заключаются отдельным документом, но зачастую условия страхования объекта недвижимости оговариваются сразу в договоре лизинга.

«Так в чем же различия между ипотекой и договором лизинга?» — скажет вдумчивый читатель. Практически те же самые условия, ты долгие годы платишь деньги банку и в конце-концов становишься собственником жилья, в котором живешь. Возможно, лизинг и ипотека на первый взгляд кажутся понятиями, дублирующими друг друга. Но на самом деле не все так просто.

Сходство и отличия лизинга и ипотеки

Итак, действительно у лизинга и ипотеки есть много общего. Например, оба этих платежа обладают одинаковыми свойствами:

- возвратность. То есть затраченные средства на покупку жилья придется возвращать лизингодателю (кредитору по ипотеке).

- платность. За использование заемных денежных средств придется выплатить определенный процент от общей суммы.

- срочность. У договора есть срок, в течение которого все обязательства по нему должны быть исполнены.

На этом их сходство заканчивается. особенность лизинга заключается в следующем.

- При заключении договора ипотеки квартира сразу же переходит в собственность покупателю. Владелец обладает всеми правами – владение, распоряжение и пользование квартирой. Конечно, при регистрации права собственности на квартиру накладывается обременение в виде банковского залога. Однако при этом, в случае возникновения трудной жизненной ситуации или других условия, не позволяющих продолжать выплаты по ипотеке, плательщик всегда может продать квартиру другому собственнику вместе с кредитом, либо продать квартиру и погасить на эти средства долг по ипотеке. Разумеется, на эти действия нужно получить согласие банка, но это вполне реально в сегодняшних условиях. И даже после продажи квартиры с ипотекой, ее бывший собственник скорее всего останется в выигрыше, поскольку цены на недвижимость растут год от года

- При оформлении лизинга имущество до последнего платежа остается в собственности у лизингодателя. Даже выплатив 90% всей суммы, указанной в договоре, вы можете стать неплатежеспособным, и собственник квартиры вежливо попросит вас собрать вещи и покинуть ее в кратчайшие сроки. В этом виде договора лизингодатель не несет практически никаких рисков, а вот покупатель-арендатор ввязывается в него на свой страх и риск.

«Зачем же ввязываться в такую непонятную авантюру?» — спросите вы. Несмотря на такие риски, у лизинговых сделок есть ряд неоспоримых достоинств.

Преимущества лизинговых сделок

- Лизингодатели лояльно относятся к неподтвержденным доходам граждан. Если вам банки отказали в ипотечных кредитах в связи с тем, что у вас невысокий официальный доход, то ваш путь – договор финансовой аренды. Этот договор заключается даже с теми, у кого сезонный доход, серая зарплата либо оформлено ИП.

- Первоначальный взнос для лизингополучателя устанавливается от 10%, а это существенно меньше, чем первый взнос по ипотеке.

- В договоре лизинга нет жестких правил и норм. Он может быть заточен под конкретного клиента с учетом особенностей его работы.

Например, если работа сезонная, основная часть выплат по графику может приходиться на пик высокого дохода, а к спаду денежных потоков сумма может быть минимальной.

- Все имущественные налоги, начисляемые на лизинговую квартиру, оплачивает собственник жилья.

В свете того, что с 2019 года налог на недвижимое имущество рассчитывается исходя из его кадастровой стоимости (читай – рыночной), отсутствие этих платежей существенно сэкономит ваш бюджет.

- К моменту полной выплаты стоимости квартиры и переходу права собственности на нее от лизингодателя к лизингополучателю ваше жилье будет уже вполне себе обустроенное и отремонтированное. Всем этим вы можете заняться во время арендных выплат.

Тогда как, например, по договору долевого участия в строительстве вы получаете новостройку с голыми стенами, а ваш бюджет при этом скорее всего уже в дефиците. Поэтому удовольствие пожить в собственной квартире будет отложено до тех счастливых времен, когда вам удастся скопить приличную сумму денег на ремонт.

Что в условиях ипотеки, да и вообще сразу после покупки очень сложно и практически невыполнимо. Если конечно вы не миллионер из пункта ниже.

- Договор лизинга подходит для покупателей с высоким доходом, которые хотят приобрести очень дорогую элитную недвижимость.

Ипотека на огромную сумму – вопрос спорный, а вот выплатить всю сумму частями, например за год – под силу людям из сотенки, которую ежегодно публикует журнал Форбс.

- Договор лизинга оформляется просто и с минимальным пакетом документов. Не будет долгих проверок вас, как лизингополучателя, решение принимается в сжатые сроки, и регистрация договоров проходит быстро. Иногда от принятия решения о заключении договора лизинга до его регистрации может пройти не больше недели.

Несмотря на очевидные преимущества, договор финансовой аренды имеет и не менее очевидные недостатки.

Теневая сторона лизинговых сделок

- Лизинговые сделки обходятся гораздо дороже ипотечных. Еще бы. Ведь даже за минимальные риски лизингодателя (например, вышеупомянутый неподтвержденный доход) приходится дорого платить. В среднем один и тот же объект недвижимости по договору финансовой аренды обойдется на 30% дороже, чем по ипотеке.

- Основные риски по такой сделке несет лизингополучатель.

Лизингодатель имеет в собственности высоколиквидное имущество, которое, в случае чего, он может продать и вернуть свои деньги с плюсом. А вот арендатор-покупатель, даже выплатив значительную часть стоимости квартиры, по-прежнему остается только нанимателем.

В случае, если платежеспособность лизингополучателя пострадала, деньги закончились или наступили обстоятельства, не позволяющие производить дальнейшую оплату, владелец имущества может на законном основании выселить жильца без возврата затраченных средств.

- Для того, чтобы быть уверенным в том, что вас не попросят в случае чего покинуть арендованную квартиру, лизингополучатель страхует имущество от наступления негативных ситуаций и последствий от них. Это может быть страхование самой квартиры от возможного ущерба – пожара, залития, порчи, разрушения в результате стихийного бедствия.

Также страхуется жизнь и здоровье лизингополучателя, чтобы в случае утери работоспособности арендатора, его семья не была выселена из занимаемой квартиры.

При этом, чем полнее перечень случаев, от которых желает застраховаться покупатель-арендатор, тем дороже страховка. Возникают дополнительные траты внушительного размера.

И если по ипотечному договору страхование имущества или жизни плательщика обычно происходит в первые годы выплат, а в дальнейшем и вовсе не осуществляется, то в случае с договором финансовой аренды страхование обязательно для каждого года его действия. Обычно договоры лизинга недвижимого имущества заключаются на срок от 5 до 20 лет.

- У лизингодателя нет права выбора страховой компании. Нет, формально оно есть, конечно. Но на практике каждая организация-лизингодатель работает с определенной страховой компанией. За предоставление клиентов обычно выплачивается агентская комиссия, и эти средства являются дополнительным доходом организации. Поэтому вам придется работать с предлагаемой страховой компанией, даже если на рынке страховых услуг есть более выгодные предложения.

- В случае, если страховая компания будет признана банкротом или потеряет лицензию, при наступлении страховых случаев выплат лизингополучателю не будет. Поэтому внимательно проверяйте финансовые рейтинги компании-страхователя.

- Несмотря на то, что законодательству о лизинговых взаимоотношениях уже более 20 лет, оно все еще несовершенно. В этот период времени проводилось ничтожно мало подобных сделок, и выявить все подводные камни и трудности, возникающие на практике, не представлялось возможным. Поэтому действующее законодательство не до конца проработано в разрезе защиты лизингополучателей, и в случае возникновения спорной ситуации подкрепить свои права законно обоснованными требованиями вряд ли получится.

Итак, вы изучили все «за» и «против» заключения договора финансовой аренды. Для того, чтобы принять решение, нужно четко понимать, перевешивают ли преимущества конкретно в вашем случае возможные недостатки и негативные последствия.

Здесь будет очень уместна фраза, которую так любят фармацевты – применение оправдано, если предполагаемая польза превышает возможные риски.

Если вы все-таки решили взять квартиру по договору лизинга, мы расскажем вам, куда для этого необходимо обратиться.

Перечень фирм, предоставляющих квартиры в лизинг

Лизинговыми сделками с физическими лицами в нашей стране в основном занимаются банковские организации. Большинство крупных банков страны предлагают различные пакеты по сделкам финансовой аренды.

При этом банки декларируют индивидуальный подход к клиенту и возможность изменять стартовые данные пакета в соответствии с требованиями клиентов.

Предлагаем вашему вниманию перечень структур, которым клиенты оказывают наибольшее доверие:

- Сбербанк-лизинг

- ВТБ-лизинг

- ВЭБ-лизинг

- Газпромбанк-лизинг

- Альфа-лизинг

- РЕСО-лизинг

- Райффайзен-лизинг

Перечисленные компании (дочерние компании одноименных банков) входят в топ 20 большинства рейтинговых агентств страны. Соответственно, они исполняют свои обязательства перед лизингополучателями и имеют кредит доверия у населения.

Также каждая из этих организаций работает на рынке не первый год и отличаются финансовой стабильностью, что немаловажно в свете экономических показателей в стране. В каждом регионе также есть небольшие финансовые организации, предоставляющие квартиры в лизинг на выгодных условиях.

Поэтому не забудьте исследовать еще и местный рынок в поиске достойного предложения.

Документы, необходимые для заключения договора лизинга

Мы неоднократно упоминали о простой схеме оформления подобных договоров. Как правило, для их заключения требуется весьма скромный пакет документов:

- паспорт;

- СНИЛС;

- ИНН;

- справка о доходах (за три месяца, полгода или год);

- справка с места работы о том, что договор с вами заключен бессрочно.

Как видите, собрать необходимые документы сложности не составит. При этом очень многие компании требуют в обязательном порядке только первые три пункта, принимая ваши слова о доходе за истину, не требующую документального подтверждения.

https://www.youtube.com/watch?v=KnuFKHT6-ug

В заключении хотелось бы сказать, что практика договорных отношений в сфере финансовой аренды плохо приживается и не нашла популярности у граждан. Однако свой сегмент на рынке недвижимости она заполнила, и в определенных ситуациях выгоднее взять квартиру в лизинг, нежели в ипотеку или на других условиях. В любом случае хорошо, когда есть, из чего выбирать.

Как заработать на квартиру? Полезные советы и неочевидные факты

Что дешевле — вторичка или новостройка? Нюансы выбора типа недвижимости

🔥 Видео

Квартира в аренду с правом выкупа. Как прибрести жилье в лизинг?Скачать

Квартиры в Москве. Обзор реальных вариантов. Торгуемся в прямом эфире!Скачать

Квартира в лизинг - когда это выгодно?Скачать

как купить квартиру в лизинг физическим лицамСкачать

Что такое ЛИЗИНГ, Минусы и Плюсы | Что брать: КРЕДИТ или ЛИЗИНГ?Скачать

Лизинг на авто для физлиц. В чем фишка и зачем это нужноСкачать

ЛИЗИНГ АВТОМОБИЛЕЙ ДЛЯ ФИЗИЧЕСКИХ ЛИЦСкачать

Что вас ждет после процедуры банкротства? Вся правда из истории клиентаСкачать

Стоит ли на ООО заводить активы: лизинг, недвижимость. Плюсы и минусы с точки зрения налоговСкачать

Как приобрести жилье в лизингСкачать

Надо знать: лизинг для физлицСкачать

КАК ЗАРАБОТАТЬ НА ЛИЗИНГЕ | Что такое лизинг? | Как оформить лизинг | Лизинг спецтехникиСкачать

Лизинг для физических лиц / нужна машина НО нет денег / Как навариваются на ТАКСИСТАХСкачать

Наталья Смирнова // Лизинг жилой недвижимостиСкачать

Как купить квартиру в кредит, лизинг или в рассрочку.Скачать

Чем отличается лизинг авто от автокредита для физических лиц?Скачать

Лизинг недвижимости: что это такое и как его взять?Скачать