По данным Центрального банка, за январь банки выдали более 900 млн. р. кредитных средств. По данным бюро кредитных историй «Объединенное Кредитное Бюро» и «Эквифакс Кредит Сервисиз», почти 70% заявок на кредит закончились отказом. Разберем, что влияет на одобрение кредита, как самостоятельно узнать свой кредитный скоринг и что делать, чтобы улучшить свою кредитную историю.

- Что такое кредитный скоринг и скоринговые баллы

- Как работает скоринг

- Банк использует собственные данные

- Банк отправляет запрос в БКИ

- Какие данные необходимы для проведения скоринга

- Какой скоринговый балл нужен для одобрения кредита и что это такое

- Что такое кредитный скоринг

- Для чего нужен и на что влияет

- Как составляется

- Как получить

- Принципы работы автоматического скоринга

- Как пройти скоринг онлайн бесплатно

- Расшифровка скоринговых баллов

- Как улучшить свой кредитный рейтинг

- Скоринг: как банки и МФО решают, давать ли вам кредит

- Что такое кредитный скоринг?

- Откуда кредиторы берут данные для скоринговых моделей?

- Все ли данные одинаково важны?

- Могут ли кредиторы получать сведения о человеке из государственных баз данных?

- Правда ли, что кредиторы изучают соцсети заемщиков и могут отказать в деньгах, если найдут там что-то «не то»?

- А от мобильных операторов кредиторы получают какую-нибудь информацию?

- Как улучшить свой скоринговый балл?

- Что такое скоринг в банке – виды и эффективность оценивания

- Кредитный скоринг – что это?

- Технические особенности скоринга

- Виды кредитного скоринга

- Зачем нужен?

- Данные для проведения скоринга

- Скоринговые баллы

- Как поднять скоринговый балл?

- Как банки принимают решение о выдаче кредита

- Плюсы и минусы скоринговой системы

- Может ли обмануть автоматическую систему?

- Офисы банков на карте

- Скоринг — что это в банке, виды

- Что такое скоринг

- Прескоринг (пре-скоринг)

- Как он работает

- Данные, необходимые для проведения скоринга

- 📺 Видео

Что такое кредитный скоринг и скоринговые баллы

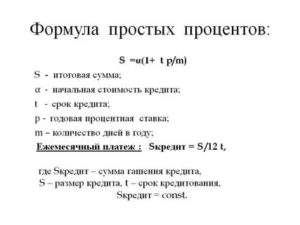

Кредитный скоринг – это инструмент, который используют финансовые учреждения для быстрого принятия решения о выдаче кредита. Показатель помогает определить надежность потенциального заемщика. Score с английского – оценка. Скоринговый балл – оценочный балл, который присваивается каждому человеку при принятии решения о выдаче кредита.

Для определения скорингового балла финансовая организация делает запрос в Бюро кредитных историй (БКИ). Их несколько, деятельность регулирует Федеральный закон «О кредитных историях» от 30.12.2004 N 218-ФЗ.

БКИ должны иметь лицензию, их количество может меняться. Актуальный список БКИ расположен в Государственном реестре бюро кредитных историй.

На момент написания статьи насчитывается 11 организаций, хранящих данные о клиентах банков.

Согласно закону, кредитная история хранится в течение 10 лет с момента последнего изменения данных в ней. Например, кредит был полностью выплачен в июле 2015 года. Информация о нем будет храниться до июля 2025 года.

В каждом БКИ можно получить свою кредитную историю и узнать скоринговый балл (если организация проводит его подсчет). 2 раза в год эта услуга предоставляется бесплатно. Ниже подробно рассмотрим, как самостоятельно получить отчет по своей кредитной истории.

: Что такое кредитный скоринг

Как работает скоринг

При подаче заявки на предоставление кредита система производит оценку заемщика. И здесь есть два варианта: банк использует только собственные базы данных или отправляет запрос в БКИ. Рассмотрим оба варианта.

Банк использует собственные данные

Кредитные организации не всегда запрашивают оценку клиента в БКИ. Иногда они используют те данные, которые уже имеются. Чаще всего эта схема работает для зарплатных клиентов.

Система проверяет поступления на расчетный счет клиента, расходы, учитывает информацию, указанную при заполнении заявки, такую как доход, обязательные ежемесячные платежи. На основании этой информации принимается решение об одобрении или отказе.

Я понял, что банк не всегда запрашивает кредитную историю, на основании закрытой части КИ. Мои кредиты в зарплатном банке не сопровождались запросом ни в одно БКИ. Ниже расскажу, что указывается в закрытой части.

Банк отправляет запрос в БКИ

Если собственных данных банку не хватает, он направит запрос в бюро кредитных историй. Выбор он оставляет за собой. Изучая свою кредитную историю, я увидел, что в одну организацию при рассмотрении заявки запрос поступил, а в другую – нет, хотя и там хранится моя кредитная история.

Система учитывает данные, внесенные при заполнении анкеты, и данные КИ. В случае, если клиент не допускал критичных просрочек, кредитная нагрузка не превышает доход более чем на 50% (в среднем по банкам), кредит будет одобрен.

Так выглядит запрос кредитной истории в отчете от Национального бюро кредитных историй

Какие данные необходимы для проведения скоринга

Банк пытается собрать наиболее полную информацию о клиенте, чтобы оценить его платежеспособность и минимизировать свои риски. Именно поэтому при заполнении анкеты о потенциальном заемщике собирают максимум данных, помимо паспортных:

- возраст;

- образование;

- информация о работе (стаж, должность, заработная плата);

- наличие других кредитов, нагрузка по ним (сумма платежей в месяц и общая задолженность);

- ежемесячные стабильные расходы – аренда жилья, оплата обучения;

- наличие имущества (автомобиль, квартира);

- семейное положение, дети (иждивенцы);

- наличие родственников в других странах.

В разных организациях перечень запрашиваемых данных может отличаться. Выше приведена обобщенная информация. Система анализирует данные, при необходимости делает запрос в БКИ и дает решение.

https://www.youtube.com/watch?v=jkQnZrmToPc

Оценка по скорингу занимает от 3 минут до 1 часа. Если речь идет о крупных кредитах (например, автокредит или ипотека), заявка отправится дальше на рассмотрение. Если же это небольшой потребительский кредит или кредитная карта, система сразу выдаст решение.

Видео:Как пройти скоринг в банке?Скачать

Какой скоринговый балл нужен для одобрения кредита и что это такое

Перед выдачей кредита банки должны убедиться в платежеспособности и благонадежности клиента. Для этого и существует кредитный скоринг — оценка заемщика, которая основывается на статистической информации. Скоринг по кредитам проводится автоматически. Это позволяет минимизировать человеческий фактор и получить объективные данные о заемщике.

Расшифровать скориноговый балл несложно: чем выше цифра, тем больше вероятность оформить кредит. На рынке кредитования разработано несколько видов скоринга, у которых разные числовые значения. Их отличие в том, брал ранее заемщик кредиты или нет. Исходя из этого и формируется оценка клиента, который рассчитывает получить заем.

Что такое кредитный скоринг

Соискатели, которые планирую оформить кредит, часто интересуются: что такое скоринг и зачем он нужен. Кредитный скоринг — это оценка платежеспособности человека, которая определяет возможность выдачи кредита. Он базируется на статистических данных, среди которых возраст, доход, должность, КИ.

Существует два вида скоринга: социодемографический и FICO. Социодемографический показатель касается тех клиентов, которые не имеют кредитной истории. Исходя из этого он учитывает возраст, пол, семейное положение, образование, должность, стаж, доходы, расходы, наличие иждивенцев, место регистрации соискателя.

FICO скоринг базируется на анализе кредитной истории заемщика. Он учитывает, насколько своевременно выплачивались предыдущие займы, были ли просрочки, споры с банком, судебные решения. Также берется во внимание количество запросов о кредитной истории со стороны заемщика, опыт пользования кредитной картой. На последнем месте — демографические данные (пол, возраст, семейное положение).

Для получения займа важно, чтобы скоринговый бал был как можно больше. Показатель выше среднего дает возможность оформления кредита на выгодных условиях. Если цифра ниже среднего, банк потребует завышенную процентную ставку. При низком показателе придется искать другие способы одолжить деньги. Можно обратиться в микрофинансовую организацию или занять нужную сумму у частного кредитора.

Для проведения скоринг-теста лучше обращаться в легальные компании. Мелкие организации без лицензии могут оказаться мошенниками и предоставить ложную информацию.

Для чего нужен и на что влияет

Банки учитывают скоринговый бал для одобрения кредита. Этот показатель помогает кредитору объективно оценить заемщика, минуя человеческий фактор.

Человеку может понадобиться несколько часов, чтобы составить характеристику заемщика. Не факт, что отчет менеджера будет достоверным и непредвзятым.

Скоринговая система проводит оценку и прогнозирует платежную дисциплинированность клиента за несколько минут.

Заемщику данные скоринга нужны для того, чтобы оценить свои шансы на оформление ссуды. Узнать, сколько балов начислено, можно, отправив базовый запрос. Такая информация также понадобится, если банк отказал в займе. Узнав причину отказа, легче реабилитироваться и подготовиться для повторного получения кредита.

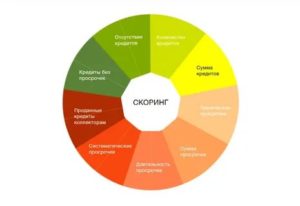

Как составляется

Узнав, что такое кредитный скоринг, необходимо понимать, как он составляется. Скоринговый балл просчитывается автоматически, основываясь на анализе нескольких критериев. Учитываются личные данные заемщика (пол, возраст, семейное положение, дети), образование, должность, размер дохода, кредитная история (если имеется).

При анализе финансовой составляющей во внимание берется должность, стаж работы, сумма ежемесячного дохода, неофициальные источники дохода. Также система сопоставляет суммарный доход потенциального заемщика с суммой по кредиту.

Например, молодым заемщикам до 35 лет присваивается 7 баллов, а клиентам старше 45 лет — 35 баллов. Это означает, что взрослые потребители имеют более высокий доход, значит, шансы погасить кредит в срок увеличиваются.

Похожая ситуация с семейным положением. Более дисциплинированными считаются клиенты, состоящие в браке. Им полагается число 29, в то время как одиноким заемщикам присваивается всего 9 баллов.

Указанное количество баллов приблизительное, оно отличается в разных скоринговых системах.

Как получить

Узнать показатель кредитного скоринга можно в бюро кредитных историй. В России насчитывается 13 таких организаций, самой крупных из которых является Национальное Бюро кредитных историй. Также существуют независимые сервисы, которые проводят скоринг-тесты. Например, Мой рейтинг.

Вы можете легко получить свой скоринговый балл в бюро кредитных историй Мой рейтинг. Уже через 5 минут вы узнаете причины отказа в кредите, убедитесь в отсутствии ошибок и просрочек, а также защититесь от мошенников.

Определившись с организацией, необходимо зайти на сайт, пройти регистрацию и выбрать необходимый тип скоринга — социодемографический (если никогда не брали кредиты и не пользовались кредиткой) или FICO (если являетесь активным заемщиком).

Оценка FICO требует предоставления паспортных данных. Не имеет значения, какой кредит был оформлен ранее: потребительский, ипотека, займ на покупку авто. Это необходимо для того, чтобы БКИ нашло кредитную историю, составило подробный анализ и отчет.

https://www.youtube.com/watch?v=nLk4ofsYAtE

Социодемографический скоринг не требует информации по паспорту. Здесь нужно указать только личные сведения: возраст, место работы, образование, семейное положение. Также понадобятся данные об имуществе, созаемщиках, поручителях.

Нелишним будет сообщить о наличии иждивенцев. Например, я являюсь опекуном пожилых родителей. Эти данные очень важны для объективного расчета показателя по скорингу. Обработка анкеты занимает 2-3 минуты, стоимость услуги — 300 рублей.

Заемщики с низким скоринг-баллом могут взять взаймы в микрофинансовых компаниях. МФО редко смотрят на КИ и лояльно относятся к таким клиентам.

Принципы работы автоматического скоринга

Скоринговый балл насчитывается очень просто. Получив необходимую информацию о соискателе, система автоматического скоринга присваивает балл по каждому показателю, суммирует цифры и демонстрирует оценку кредитоспособности клиента. Учитываются все возможные сведения: возраст, место роботы, доход, поездки за границу, крупные покупки.

Каждый заемщик, который планирует брать ссуду в банке, должен знать свой скоринговый балл. Благодаря этим сведениям он может оценить, какую сумму одобрят, на каких условиях и на какой период.

Чем больше оценка, тем выше шансы оформить крупный заем под выгодный процент.

Узнав свой кредитный рейтинг, клиент может самостоятельно изучить условия кредиторов и выбрать банк исходя из полученной информации.

Как пройти скоринг онлайн бесплатно

Часто заемщики не знают, как пройти скоринг-тест. Сделать это можно в БКИ или банке, который собирается выдать кредит. Самый крупный архив заемщиков создан в Нацбюро кредитных историй.

Объединенное кредитное бюро является второй по величине специализированной организацией в России, которая хранит информацию о заемщике. В его базе насчитывается 144 миллиона кредитных историй. Самый крупный партнер ОКБ — Сбербанк.

Если заемщик когда-либо оформлял заем в Сбербанке, его история хранится именно в этом бюро.

Обратившись в одну из этих организаций, можно провести скоринговую оценку бесплатно. Получив максимальный балл, заемщик может без препятствий оформить кредит с максимально доступным лимитом в любом российском банке.

Если в кредитной истории есть спорные моменты (просрочки, судебные иски, невыплаченные займы), показатель будет низким. Учитывая этот фактор, банки зачастую отказывают клиентам.

Поэтому нужно постараться, чтобы скоринговый балл был как можно выше.

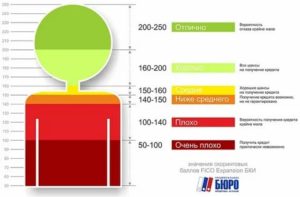

Расшифровка скоринговых баллов

Узнав, что такое скоринг в банке, и какие характеристики он учитывает, стоит разобраться в цифрах. Стоит понимать, что социодемографический кредитный рейтинг и FICO имеют разную шкалу и разные цифровые значения. Расшифровка этих баллов подана ниже. Первая цифра — это балл FICO, второе число в скобках — данные социодемографического скоринга:

- 850-690 (1200-1000) — это самый лучший результат. Заемщики с рейтингом 800, 900 баллов и выше могут рассчитывать на любые займы с лучшими условиями кредитования. Банки считают таких клиентов надежными и платежеспособными, поэтому охотно выдают крупные суммы денег взаймы.

- 690-650 (1000-750) —очень хорошее значение скоринг-теста. Соискателям с таким результатом кредиты выдаются на стандартных условиях, шансы оформить долгосрочную ссуду очень велики.

- 650-600 (750-500) — хороший результат. Чтобы с таким показателем в банке одобрили кредит, необходимо подтверждение платежеспособности. Возможно, понадобится справка о доходах или привлечение созаемщика.

- 600-500 (500-250) — слабый показатель, при котором оформление ссуды в банке маловероятно. Существует возможность кредитования в небольших или известных компаниях, которые заинтересованы в привлечении клиентов. Результат ниже 500 баллов предполагает не самые выгодные условия: высокую процентную ставку и наличие комиссий.

- 500-300 (250-0) — самый низкий результат. Займы доступны в микрофинансовых компаниях или у частных кредиторов под высокий процент.

Изменить кредитный рейтинг под силу даже клиентам с очень низким баллом. Главное, усердно работать над своей репутацией, постараться увеличить доход и выплачивать новые ссуды в указанный срок.

Как улучшить свой кредитный рейтинг

Если банки отказывают в выдаче ссуды, значит, скоринговый балл оставляет желать лучшего. Поэтому стоить приложить максимум усилий, чтобы улучшить этот показатель.

Совкомбанк предоставляет хороший сервис “Кредитный Доктор”. С его помощью можно взять небольшой кредит с плохой кредитной историей на 3, 6 или 9 месяцев. Это улучшит вашу КИ в глазах кредиторов.

Чтобы исправить балл FICO, при подсчете которого учитывается кредитная история, нужно взять два-три кредита и исправно их погасить.

Необязательно делать крупные покупки, достаточно оформить товарный заем на бытовую технику, регулярно пользоваться кредиткой или взять микрозайм в МФО. Главное, чтобы в бюро кредитных историй поступила свежая положительная информация о заемщике.

Количество кредитов играет важную роль. Больше займов, выплаченных в срок, означают хорошую благонадежность и платежеспособность соискателя.

https://www.youtube.com/watch?v=6Ow7yCtY6ZQ

В случае низкого балла социодемографического скоринга вариантов больше. Кроме создания кредитной истории и работы над ней, можно попробовать официальное трудоустройство, найти источник дополнительного заработка, поехать за границу, поискать созаемщика. Любой из этих вариантов повысит скоринговый балл и увеличит шансы на кредитование.

Скоринговый коэффициент — важнейший показатель в сфере кредитования. Поэтому каждый заемщик должен знать свой рейтинг и работать над его повышением.

Видео:Что такое кредитный скоринг?Скачать

Скоринг: как банки и МФО решают, давать ли вам кредит

Вы собрались брать в банке крупный кредит. У вас не было сомнений в том, что банк примет положительное решение. Ведь вы никогда не допускали просрочки по кредитам и займам.

Но вдруг выяснилось, что банки оценивают потенциальных клиентов не только по платежной дисциплине и доходу, но и по множеству других параметров. Иногда даже изучают фотографии в соцсетях и обращают внимание на модель телефона.

Такая система оценки называется «кредитный скоринг». Разбираемся, как он работает.

Что такое кредитный скоринг?

Скоринг — это система оценки заемщика, с помощью которой банки и крупные микрофинансовые организации (МФО) могут предсказать, насколько аккуратно человек будет выплачивать кредит. В основе прогноза лежат математические расчеты и статистика.

Считается, что люди с похожими привычками примерно одинаково обращаются с финансами. Поэтому банки и МФО сравнивают потенциальных заемщиков с другими людьми, которые уже брали похожие кредиты. Они строят скоринговые модели, в которых платежеспособность человека оценивает компьютерный алгоритм.

Обычно банки и МФО используют одновременно несколько скоринговых систем — для разных категорий заемщиков или видов кредитов. Каждая характеристика заемщика оценивается в баллах. Например, по параметру «стаж на нынешнем месте работы» человек на испытательном сроке получит меньше баллов, чем давний сотрудник.

Оценив все параметры, программа высчитывает общий скоринговый балл заемщика. У самых надежных клиентов — самый высокий балл и максимальные шансы получить кредит на выгодных условиях.

Откуда кредиторы берут данные для скоринговых моделей?

Основные источники информации — это кредитная история, анкета заемщика и собственная финансовая информация кредитора (например, банк может использовать данные о платежах по карте своего клиента). Кроме этого, кредитор может привлекать дополнительные данные из других источников.

Кредитная история

Это самый важный ресурс. Чем больше информации банк или МФО получает из кредитной истории, тем точнее предсказание и тем больше шанс, что добросовестный заемщик получит кредит на выгодных условиях, а ненадежному клиенту откажут.

Кредитору важно узнать:

- сколько сейчас у человека кредитов и займов;

- если у заемщика были просрочки, то как часто и на сколько он опаздывал с внесением денег. Задержка с выплатой на пару дней или на пару месяцев по-разному отразится на скоринговом балле;

- брал ли человек займы в МФО. Этот параметр важен для банков. Дело в том, что в микрофинансовых организациях клиенты обычно проходят менее строгую проверку, чем в банках. Если заемщик часто обращается в МФО, банк может заподозрить, что человеку есть что скрывать. Это понизит скоринговый балл;

- какую сумму кредитов заемщик выплатил без просрочек. При этом каждый банк или МФО сами определяют, какой период для них важен. Кто-то изучает данные только за последний год, а кто-то — за все время существования у человека кредитной истории. Информация о кредитах заемщика должна храниться в бюро кредитных историй (БКИ) в течение 10 лет с момента последнего обновления кредитной истории;

- часто ли человек получал отказы других кредиторов.

Многие БКИ рассчитывают скоринговые баллы для заемщиков. И при желании кредиторы могут использовать их результаты как отдельно, так и в составе своих моделей. Но в большинстве случаев банки и МФО предпочитают делать эти расчеты самостоятельно.

Анкета заемщика

Когда человек запрашивает кредит, он заполняет анкету. Информация из нее тоже будет использоваться при расчете скорингового балла.

https://www.youtube.com/watch?v=_95XRRxLBrE

Все кредиторы собирают примерно одни и те же данные, но выводы могут делать разные. Например, во всех анкетах есть пункт «пол», но нет единой точки зрения, кто более надежный заемщик — мужчины или женщины. У каждого банка своя статистика на этот счет, она и будет использоваться в скоринговой модели.

Обычно банки и МФО спрашивают у заемщика:

- адрес — предполагается, что люди из регионов с более высоким уровнем жизни лучше справляются с выплатами по кредитам, чем жители неблагополучных краев и областей;

- возраст — как правило, студенты и пенсионеры считаются наиболее рискованными заемщиками. Для остальных действует принцип: чем старше заемщик, тем ответственнее он подходит к выплатам по кредитам;

- семейное положение — люди, состоящие в браке, обычно более дисциплинированно платят по долгам;

- профессия, рабочий стаж — банки и МФО могут считать одни отрасли и профессии более стабильными и надежными источниками дохода, чем другие;

- доход — более высокий доход увеличивает скоринговый балл.

Сами параметры кредита, который запросил заемщик, также нередко влияют на скоринговый балл. Например, люди, которые одалживают в МФО деньги на 3–7 дней, гораздо чаще выплачивают их вовремя, чем те, кто берет микрозаем на предельный срок — 30 дней.

Статистика банков, скажем, по ипотеке может быть не такой прямолинейной, но все же не стоит выбирать кредит на максимально возможный срок «на всякий случай». Лучше сразу здраво оценить возможности своего бюджета и указать реалистичный для себя срок.

Собственная финансовая информация банка

Если человек занимает деньги в своем «зарплатном» банке, кредитор более-менее точно представляет его доход.

Кроме того, у потенциального заемщика может быть вклад, дебетовая или кредитная карта в том банке, где он хочет одолжить деньги. Информация о них тоже будет включена в скоринговую модель.

Ведь все эти данные помогут банку прикинуть, как человек обращается с деньгами, и оценить его финансовую дисциплину.

Дополнительные данные

Кредиторы могут использовать любые другие доступные им данные о человеке, которые они считают важными для построения скоринговой модели. Например, включить в оценку модель телефона заемщика.

Кредитору легко ее узнать, если человек уже является его клиентом и установил на свой гаджет мобильное приложение или заходит на мобильную версию сайта.

А когда человек оплачивает карточкой свои покупки, банк видит не только соотношение его доходов и расходов, но и на что именно он тратит деньги.

Все ли данные одинаково важны?

У каждого параметра в модели есть свой вес: одна характеристика может быть более важной, чем другая. Самый большой вес — у данных из кредитной истории.

Если у человека нет кредитной истории, скоринговая модель строится только на анкетных и дополнительных данных. Но в этом случае предсказывать его платежную дисциплину удается гораздо хуже.

А значит, повышается риск, что человека, который очень аккуратно обращается с финансами, могут счесть плохим клиентом.

Каждая компания, которая разрабатывает скоринговую модель, самостоятельно решает, какие дополнительные данные ей нужны. Набор параметров, их вес и выводы, которые кредитор делает из полученной информации, обычно держатся в тайне, чтобы этими сведениями не воспользовались недобросовестные заемщики и конкуренты.

Разработать подробную скоринговую модель с большим количеством дополнительных данных сложно и дорого. Как правило, это могут позволить себе только крупные банки или МФО. Более мелкие финансовые организации либо сами строят упрощенные модели, либо просто покупают готовые модели или уже просчитанные скоринговые оценки у других банков или компаний (например, у бюро кредитных историй).

Могут ли кредиторы получать сведения о человеке из государственных баз данных?

Да, банки и МФО могут запрашивать информацию о человеке в государственных органах. Часто они делают это только для того, чтобы перепроверить информацию, которую уже получили из других источников.

https://www.youtube.com/watch?v=Kwvv1dBrOKQ

Некоторые данные о человеке могут находиться сразу в нескольких базах данных. В этом случае кредитор сам решает, к какой из них обратиться.

| Пенсионный фонд | Доход заемщика |

| Федеральная налоговая служба |

|

| Федеральная служба судебных приставов | Есть ли у заемщика долги, которые с него взыскивают судебные приставы, — например, по налогам, штрафам, алиментам, кредитам, коммунальным платежам |

| МВД |

|

| Информационная система о государственных и муниципальных платежах | Какие госпошлины и штрафы платил заемщик |

| Информационная система жилищно-коммунального хозяйства | Есть ли у заемщика долги за коммунальные услуги |

| Росреестр | Есть ли у заемщика недвижимость |

| База судебных дел | Участвовал ли заемщик в судебных делах, что было предметом спора, кем был заемщик — истцом или ответчиком, в чью пользу было принято решение |

Многие кредиторы используют информацию из госорганов не для комплексного расчета скорингового балла, а как самостоятельный критерий оценки заемщика. Например, просрочки по коммунальным платежам свыше определенной суммы приведут к автоматическому отказу в кредите.

Правда ли, что кредиторы изучают соцсети заемщиков и могут отказать в деньгах, если найдут там что-то «не то»?

Последние несколько лет некоторые, особенно крупные, банки и МФО действительно стали обращать внимание на профили своих клиентов в социальных сетях.

Как правило, вес информации из соцсетей в общем скоринговом балле минимален. Получить отказ только из-за того, что кредитору не понравилась ваша страница в социальной сети, практически невозможно. Но стать дополнительным аргументом для кредитора эти сведения вполне могут.

Например, давно существующий профиль, жизнерадостные фото, широкая (но не чрезмерная) сеть контактов, позитивные посты, вероятнее всего, окажутся плюсами для заемщика.

А вот агрессивные высказывания, ругань с другими пользователями, подписка на экстремистские группы или группы «Как не платить банку кредит», занятие экстремальными видами спорта вроде прыжков с парашютом, скорее всего, снизят скоринговый балл.

Конечно, кредитный менеджер не будет самостоятельно изучать аккаунты заемщика. Специальные программы автоматически проанализируют изображения на фотографиях и ключевые слова в текстах.

Изучать аккаунты человека в соцсетях можно только с его согласия. Человек должен дать разрешение на это и самой соцсети, и кредитору. Согласие может быть включено в пользовательское соглашение с соцсетью, в заявление на кредит или в договор комплексного банковского обслуживания, если человек уже является клиентом банка.

А от мобильных операторов кредиторы получают какую-нибудь информацию?

Разговоры клиентов, конечно, кредиторы не подслушивают и переписку в мессенджерах не читают.

Но мобильные операторы знают, сколько времени человек проводит в интернете, на какие сайты заходит, сколько денег тратит на связь и пользуется ли роумингом.

На основании этих данных они сами строят скоринговые модели и присваивают своему клиенту скоринговый балл. Кредитор может запросить у них этот балл.

Но опять же, сделать это возможно только с разрешения самого человека.

Как улучшить свой скоринговый балл?

Для этого прежде всего нужно аккуратно выплачивать свои кредиты. Просрочки испортят кредитную историю, а она имеет самый большой вес при расчете скорингового балла.

Состояние своей кредитной истории стоит регулярно проверять, даже если вы всегда вовремя вносите платежи. Так вы будете уверены, что вся информация отражена корректно. Иногда банки забывают отправлять в бюро кредитных историй сведения о том, что долг выплачен, и в кредитной истории появляется просрочка. В таком случае нужно сразу же написать заявление в БКИ, чтобы исправить ошибку.

https://www.youtube.com/watch?v=9VcfBlHzYd0

Кредитную историю можно запросить бесплатно два раза в год.

Не имеет смысла ходить в дорогие магазины или выкладывать в соцсети фотографии с роскошными машинами только для того, чтобы произвести на банк впечатление состоятельного клиента. Все равно нельзя быть уверенным, что банк обращает внимание именно на эти характеристики.

Ведите себя естественно, вовремя погашайте долги, оплачивайте коммунальные услуги и штрафы — это положительно отразится на том, как вас оценит кредитор.

Видео:Что такое скоринг в банке и как работает скоринговая система?Скачать

Что такое скоринг в банке – виды и эффективность оценивания

Если говорить о скоринге в двух словах, то это банковская система оценки кредитоспособности потенциального клиента, основанная исключительно на «сухих» рассчетах.

Процесс это довольно сложный, имеющий целый ряд особенностей. О том, что такое скоринг и как он применяется в банках не лишним будет узнать, прежде чем начать оформление документов на получение кредита.

В первую очередь для того, чтобы увеличить свои шансы.

Кредитный скоринг – что это?

«Скоринг» в переводе с английского означает «подсчет очков». И действительно, кредитный скоринг – это автоматическая оценка платежеспособности клиента, которая выражается бальным показателем.

Иными словами – своеобразный «тест», данные для которого берутся из анкеты. Результат оценивается по специальной шкале.

Сам процесс занимает буквально несколько минут – менеджеру достаточно внести информации в компьютер.

В России автоматизированные системы оценки кредитоспобности потенциальных заемщиков еще только начали внедряться на практике. Именно поэтому даже если вы, подавая заявку, не набираете соответствующего количества баллов, для того чтобы считаться надежным клиентом, в некоторых организациях рассчитывать на кредит все равно можно. Правда, на менее выгодных условиях.

Технические особенности скоринга

Механизм действия скоринга на первый взгляд прост – программа оценивает ответы, за каждый из них начисляет определенное количество баллов и в итоге считает их сумму.

При этом сам по себе математический алгоритм, лежащий в основе, гораздо сложнее. По сути факторы оцениваются не обособленно друг от друга, а в совокупности.

Какие-то из них могут влиять на результат больше, какие-то меньше, а некоторые и вовсе «перечеркнуть» все предыдущие плюсы.

Как именно это происходит знают только технические работники – от менеджеров и прочих сотрудников алгоритм держится в секрете. Кроме того, для большей надежности в него периодически вносятся изменения.

Кроме того, результат зависит от конкретной ситуации. Так, например, даже если ваша кредитная репутация идеальна, вы можете попасть в «группу риска» – в том случае, если в базе оказываются должники, анкета которых по признакам похожа на вашу. В этом плане скоринг несколько несовершенен.

Важный момент касается баз данных, которые используются конкретным банком для проведения скоринга. Они могут быть как локальными, тогда совершенно никакого значения не будет иметь ваша «репутация» в других кредитных учреждений, или общими, предоставляемыми бюро кредитных историй. Но, очевидно, в дальнейшем все банки будут использовать единую систему.

Виды кредитного скоринга

Кредитный скоринг подразделяется на несколько видов:

- скоринг заявителя – непосредственная оценка платежеспособности клиента и связанных с ней рисков невозврата кредита

- скоринг мошенника – оценка потенциального заемщика по принципу подозрения в мошенничестве. Как правило, результат проверяется службой безопасности банка, и только после этого делаются соответствующие выводы

- скоринг поведения – оценка принадлежности клиента к группе риска, то есть анализ схожести анкеты с анкетами клиентов, которые уже получили кредит, и уклоняются от его выплаты

- скоринг взыскания – оценка плана действий относительно взыскания непогашенных кредитов

В любом случае, о каком бы виде скоринга не шла речь, автоматическая система оценивает клиента на основании социальных признаков и влияние «человеческого фактора» в этом процессе исключено.

Зачем нужен?

У многих потенциальных заемщиков возникает вопрос – зачем нужен скоринг, если оценить платежеспособность может и менеджер, на основании тех же самых анкетных данных.

Во-первых, это более глубокий анализ – для того чтобы его провести «вручную» потребуется даже не несколько дней, а недель.

Во-вторых, он позволяет работать с клиентами куда быстрее – теперь менеджеру не нужно вчитываться в данные, сверяться по многочисленным таблицам и бояться что-то пропустить.

И, наконец, самое главное, он позволяет свести на нет влияние человеческого фактора. Автоматизированной системе без разницы как вы выглядите, ей не возможно понравиться или нет.

Анализ данных происходит только на основе конкретных фактов. В принципе, скоринг выгоден всем. Банк получает возможность работать быстрее и снизить риск невозврата кредитов.

Клиенты, в свою очередь, могут оформить займ на более выгодных условиях.

Данные для проведения скоринга

Для проведения скоринга клиент заполняет анкету (иногда менеджер делает это самостоятельно, со слов), где придется указать следующие сведения:

- основные данные, ФИО, паспортные данные (они хоть и не учитываются при скоринге, но для выдачи кредита все же необходимы), дату рождения

- семейное положение и состав семьи

- место работы и должность, а также данные о трудовом стаже из трудовой книжки (в некоторых случаях могут спросить о количестве записей)

- размер заработной платы

- наличие в собственности движимого и недвижимого имущества

Естественно, многие данные придется подтверждать документально – подлинность представленной информации проверяется службой безопасности банка.

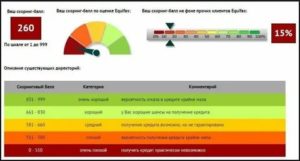

Скоринговые баллы

Общий скоринговый балл складывается из совокупности оценок по нескольким параметрам. Далее, исходя из него, происходит оценка клиента по следующей шкале:

- 850-690 баллов – кредитоспособность клиента оценивается как высокая и он может рассчитывать на получение довольно крупной суммы на выгодных условиях

- 650-690 баллов – кредитоспособность клиента оценивается как хорошая, и у него есть все шансы получить кредит в банке на стандартных условиях

- 600-650 баллов – кредитоспособность клиента оценивается как средняя и, если он и может рассчитывать на кредит, то на достаточно жестких условиях

- 500-600 баллов – кредитоспособность клиента оценивается как низкая, но шанс получить кредит у него вся же есть, правда небольшой и под высокий процент

- 300-500 баллов – такой клиент считается ненадежным и максимум на что он может рассчитывать – займ в микрофинансовой организации

Как поднять скоринговый балл?

Для того чтобы поднять общий скоринговый балл, важно понимать по каким критериям автоматическая система производит оценку и сколько баллов можно получить по каждому из них. Конечно, «цена» показателей может меняться, но, тем не менее, ориентировочно схема выглядит так:

- возраст – один из самых главных показателей для автоматической скоринговой системы. Потенциальный заемщик в возрасте 30-35 лет получает максимальную оценку. А вот пенсионеры и лица, не достигшие 20 лет, считаются самыми ненадежными категориями заемщиков

- семейное положение – на максимальные баллы по этому критерию могут рассчитывать лица, состоящие в браке. Если супруги официально состоят в отношениях, но фактически проживают раздельно, будет начислено гораздо меньше

- наличие детей – здесь приоритет отдается семьям, в которых их нет – система насчитает им максимальное количество баллов. Далее с каждым последующим ребенком показатель будет уменьшается

- место работы – на максимальный показательпо этому критерию могут рассчитывать сотрудники коммерческих организаций. Меньше всего получают неработающие пенсионеры

- занимаемая должность – руководители могут рассчитывать на высокие баллы, а вот труд неквалифицированных рабочих системой не ценится

- трудовой стаж – если он более 5 лет, то потенциальный заемщик получит максимальное количество баллов

- размер заработной платы – сказывается на количестве начисляемых баллов прямо пропорционально

- наличие стационарного домашнего телефона – еще один фактор, который берет в расчет автоматическая скоринговая система

- наличие в собственности автомобиля или недвижимости – их владелец сразу же получает от системы автоматической оценки кредитоспособности дополнительные баллы

Как банки принимают решение о выдаче кредита

Автоматический скоринг клиент проходит вне зависимости от того, как он подает заявку – онлайн или непосредственно консультанту. Особенно удобно это во втором случае, так как сотрудник обработает анкетные данные в вашем присутствии и сразу же скажет результат.

Однако это вовсе не значит, что кредит можно получить «здесь и сейчас» – после удачного скоринга все документы передаются для проверки в службу безопасности, которая и принимает окончательное решение.

А вот отказ в выдаче кредита, в случае если система оценила вас как ненадежного заемщика, будет озвучен сразу же.

Плюсы и минусы скоринговой системы

Главный минус скоринговой системы в том, что она автоматическая и берет в расчет только факты и цифры. Беседуя с менеджером, вы можете привести аргументы в пользу того, что вам можно и нужно выдать кредит.

С программой такой ход не сработает – она рассчитывает баллы исключительно на основании анкетных данных. С другой стороны автоматизация оборачивается существенным плюсом.

Работая со скоринговой системой, менеджер может принять решение о выдаче кредита куда быстрее, чем если бы все документы пришлось рассматривать «в ручном режиме».

Еще одно преимущества скоринга в том, что он делает кредиты более доступными для населения. Банк, работающий на базе автоматизированной оценки кредитоспособности, заведомо, заведомо снижает риски невозврата, а значит готов предложить клиентам более выгодные условия.

Может ли обмануть автоматическую систему?

Автоматическая система оценки платежеспособности клиента – программа пока еще несовершенная, она постоянно изменяется и модернизируется. Притом меняются не только отдельные параметры, но и механизм в целом. Как правило, алгоритм, по которому анализируются данные, от сотрудников держится в секрете.

Обмануть автоматическую систему оценки кредитоспособности практически невозможно – она не только беспристрастна, но иногда и непредсказуема, даже для кредитных менеджеров.

А вот повысить свой рейтинг в ее глазах вполне реально, предоставив вместе с заявление как можно больше документов, которые говорят о вашей финансовой состоятельности.

Офисы банков на карте

Last modified: 17.07.2018

Видео:Что такое кредитный скоринг?Скачать

Скоринг — что это в банке, виды

Скоринг – это экспресс-оценка надежности заемщика и потенциальных рисков банка, определяемая с помощью специальной программы. Скоринг широко применяется при выдаче всех видов кредитов, включая ипотечные.

Но чаще всего систему скоринга используют при выдаче так называемых экспресс-кредитов, где решение по заявке принимается в течение нескольких минут.

В этой статье мы рассмотрим виды скоринга с примерами, а также расскажем, какие основные параметры влияют на получение положительного решения при выдаче кредита.

Что такое скоринг

Итак, скоринг клиента – это оценка платежеспособности потенциального заемщика с помощью специальных программных средств. Слово «скоринг» образовано от английского “score”, что означает «счет» или «количество баллов».

Программа, алгоритм работы которой держится в секрете даже от сотрудников банка, оценивает клиента по некой системе баллов. Общее количество позволяет сотруднику вынести решение относительно того, выдать кредит, отказать или выдать на более жестких условиях.

Банковский скоринг может проводиться в несколько этапов:

- предварительный скоринг;

- углубленный скоринг;

- ручное рассмотрение заявки специалистом.

Прескоринг (пре-скоринг)

Предварительная оценка вашей платежеспособности как заемщика может проводиться путем заполнения короткой анкеты на сайте или в офисе банка. Вам понадобится указать ФИО, дату рождения и данные паспорта.

Многие из вас наверняка получали смс от банков о предварительно одобренном кредите на определенную сумму. Это означает, что прескоринг (предварительный скоринг) в банке был проведен автоматически.

Эта проверка исключает такие факторы, как:

- Судимость.

- Стояние на учете в психоневрологическом и наркологическом диспансерах.

- Задолженность, переданная на взыскание в службу судебных приставов.

- Банкротство физического лица.

- Высокая кредитная нагрузка. Критерии определения кредитной нагрузки индивидуальны для каждого банка и составляют в среднем более 60-70 % от дохода заемщика.

- Большое количество обращений за кредитами за последние несколько дней. Если вы подавали заявки в разные банки в одно время, высока вероятность того, что в выдаче кредита вам будет отказано.

Итак, если вы не отвечаете всем вышеперечисленным пунктам, это значит, что предварительный скоринг пройден. Далее вам может быть предложено предоставить сведения о доходах, контактные телефоны и другую информацию в электронном виде или лично в офисе банка.

Как он работает

Сразу нужно отметить, что система скоринга постоянно совершенствуется в целях устранения ошибок, основанных на стереотипном подходе при подсчете баллов.

Пример. Есть два потенциальных заемщика – Николай и Константин. Николай холост, Константин состоит в браке 5 лет. Оба мужчины примерно одного возраста (около 30 лет), имеют хорошую кредитную историю и высокие доходы, ни у кого из них нет судимостей и долгов.

Однако Николай по результатам скоринга получит меньше баллов, чем Константин. Это объясняется тем, что клиентам, состоящим в браке и не имеющим иждивенцев (у обоих мужчин пока нет детей) начисляется большее количество баллов, так как принимается во внимание доход супруга.

Это не значит, что Николаю откажут в выдаче кредита. Скорее всего, оба заемщика получат положительное решение. Но по количеству начисленных баллов между ними будет разница, о которой клиенты не узнают.

https://www.youtube.com/watch?v=GrXqZsLPj4o

Таким образом, даже не проверяя тот факт, трудоустроена ли супруга Константина и каков ее доход, система применяет стереотип.

Другой пример. Светлана является студенткой дневного отделения и работает в агентстве недвижимости, предлагая квартиры для сдачи в аренду.

На этой работе девушка имеет неплохой доход и даже трудоустроена официально.

Однако молодой возраст и неоконченное высшее образование будут основанием для снижения баллов: считается, что студенты и вообще молодые люди не являются кредитоспособными клиентами.

Светлана обратилась в банк за кредитом на покупку техники. Возможно, ей удастся получить деньги от банка, но условия могут быть более жесткими, например, банк может снизить сумму займа.

Таким образом, программа скоринга анализирует данные, предоставленные клиентом, по определенным стереотипам, которые заложены в ней на основании информации по предшествующим операциям.

Кроме того, данные анкеты проверяются в различных источниках. К ним относятся:

- Бюро кредитных историй.

- Данные Единого государственного реестра юридических лиц (при указании места работы проверяется, является ли организация действующей).

- Налоговая служба.

- Пенсионный фонд.

- Служба судебных приставов и др.

При проведении скоринга информация из бюро кредитных историй запрашивается во всех случаях без исключения. Если у вас нет кредитной истории, ваши шансы пройти банковский скоринг минимальны.

Данные, необходимые для проведения скоринга

По каким данным проверяет клиентов скоринг? В разных банках пункты анкеты могут отличаться друг от друга. Данные о возрасте, адресе регистрации и семейном положении можно взять из паспорта. Кроме того, клиент должен также указать:

- Информацию об образовании.

- Информацию о трудоустройстве (стаж работы, должность, размер дохода, адрес организации, телефоны контактных лиц).

- Сведения о наличии или отсутствии иждивенцев.

- Сведения о наличии имущества в собственности (недвижимость, автомобиль).

- Данные о действующих кредитах в других банках (вид займа, остаток задолженности и сумма ежемесячных платежей).

📺 Видео

Как улучшить кредитную историю и банковский скоринг? Банковский скоринг / Скоринговый балл.Скачать

Валерий Смирнов | Нейросетевой скоринг на данных кредитных историй (DL in Finance)Скачать

Скоринг: как банки решают выдавать ли кредитСкачать

Как быстро исправить кредитную историю в банке? Как получить кредит, если начались просрочкиСкачать

Что такое Скоринг?Скачать

Никита Пархоменко | Единая нейросетевая модель кредитного скоринга - DL in financeСкачать

Что такое скоринговый балл? Что значит скоринг.Скачать

Проверка кредитной истории в скоринг бюро (бывш. Эквифакс) | Как проверить кредитную историю?Скачать

Что такое скоринг? Скоринговая модель и система / Що таке скоринг? Скорингова модель та системаСкачать

Скоринг или как получить кредит в банкеСкачать

Беру кредит у коллектора и списываю долг бесплатно. Банкротство физических лицСкачать

Инструкция по проверке кредитной истории в «Скоринг бюро»Скачать

Построение скоринговой модели для предсказания дефолта клиентов банкаСкачать

Разбор задачи кредитного скорингаСкачать

IncomePoint.tv:скоринг или как получить банковский кредитСкачать

Кому не дадут кредит? Решает скоринг-машинаСкачать