Одним из факторов стабильного функционирования любой организации выступает эффективное использование ею оборотных средств – денег в кассе и на расчетном счете, сырья и материалов, полуфабрикатов, готовой продукции, дебиторской задолженности, краткосрочных займов и др.

Если будет наблюдаться дефицит оборотных средств, то неизменно произойдет работы отдельных участков предприятия, снижение эффективности хозяйственной деятельности, сокращение выручки и прибыли.

Чтобы мягко преодолевать неблагоприятные периоды стоит использовать особый вид займа – кредит на пополнение оборотных средств.

Кредит на пополнение оборотных средств

(Балашиха)

или звоните 8 800 551-44-92

(бесплатно по РФ)

- Кредит на пополнение оборотных средств – это…

- Порядок получения кредита на пополнение оборотных средств

- Кредит на оборотные средства: ставки в 12 банках и как получить

- Ставки 12 банков, выдающих кредит на оборотные средства

- Условия кредитов под оборотные средства для ИП и ООО

- Как рассчитать сумму платежа

- Как подать онлайн-заявку на кредит

- Требования к бизнесу

- Необходимые документы

- Отзывы о получении кредитов на пополнение оборотных средств

- Целевой кредит на пополнение оборотных средств: все особенности

- Особенности целевого кредита для пополнения оборотных средств

- Требования к компаниям, запрашивающим оборотный кредит

- Этапы оформления оборотного кредита для компании

- Итоги

- 7 банков дающие кредиты на пополнение оборотных средств

- Что такое оборотное кредитование

- Требования к заемщикам

- Как получить оборотный кредит

- Документы

- 7 лучших кредитов на оборотные средства для ООО и ИП

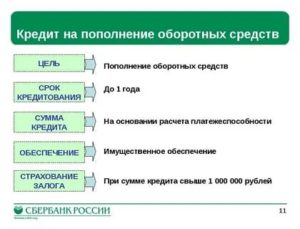

- Сбербанк

- ВТБ

- ЛокоБанк

- Открытие

- Газнефть Банк

- ЮниКредит Банк

- Росбанк

- Часто задаваемые вопросы

- Заключение

- Кредит на пополнение оборотных средств — как получить краткосрочный займ без залога

- Что представляет собой оборотное кредитование

- Условия предоставления оборотного кредита без залога

- Требования к заемщикам и необходимые документы

- Как получить беззалоговый краткосрочный кредит

- 📺 Видео

Кредит на пополнение оборотных средств – это…

Кредит на пополнение оборотных средств представляет собой сумму заемных средств, которые предприятия привлекают на короткий срок в целях покупки оборотных ресурсов для обеспечения непрерывного и эффективного производственного процесса.

Такой вид заемного финансирования позволяет организации:

- В срок выполнить все обязательства перед своими контрагентами;

- Не нарушать текущего производственного процесса при выполнении дополнительных заказов;

- Поэтапно расширять и диверсифицировать объемы выпуска продукции.

Использование кредита на пополнение оборотных ресурсов способствует удержанию компанией ее позиции на рынке и стимулирует поступательный рост выручки и прибыли.

Особенно популярным кредит на пополнение оборотных средств является в среде малого и среднего бизнеса (№209-ФЗ), поскольку для него присущи два значимых достоинства:

- Банки РФ позволяют заемщику продлить срок погашения кредита или же наоборот покрыть его досрочно без комиссий и неустоек;

- В отношении каждого субъекта бизнеса формируется индивидуальный график погашения займа, что позволят учесть стандартный срок выполнения заказов и сезонность бизнеса.

Что касается крупных компаний, то они привлекают кредиты на пополнение оборотных средств в случае выполнения дополнительных сверхурочных заказов.

Важный момент! Привлекать заем на пополнение оборотных средств стоит привлекать через тот финансовый институт, в котором находится расчетный счет компании: это позволит избежать повторного сбора документов и поможет воспользоваться средствами по более выгодной процентной ставке.

Самыми частыми клиентами коммерческих банков, которые обращаются за кредитами на пополнение оборотных средств, выступают:

- Малые и средние предприятия, которые встали на путь расширения зоны своего влияния на рынке через постепенный прирост объема выпуска;

- Сезонные предприятия, которые не могут заранее оценить объем заказов и нуждаются в дополнительном финансировании при избыточном спросе;

- Субъекты бизнеса, которые сталкиваются с выполнением единовременного, крупного, выгодного заказа.

Важный момент! Кредит на пополнение оборотных средств может стать существенным подспорьем для любого бизнеса, испытывающего временные финансовые затруднения: на привлеченные деньги приобретается дополнительное количество сырья и материалов, которые окупают свою стоимость и сохраняют позиции компании в отрасли.

Популярность заемного капитала, который позволяет своевременно пополнять и расширять фонд оборотных средств, обусловлена значительным числом преимуществ такого типа финансирования.

- В ходе организации хозяйственной деятельности фирме необходимо сочетать использование собственных и заемных средств (оптимальное соотношение 40% и 60% соответственно);

- Имея дополнительный источник финансирования, компания не уступит своих рыночных позиций конкурентам, а также не остановит производственную деятельность ввиду отсутствия средств на приобретение оборотного капитала;

- За счет заемного капитала можно осуществить предоплату сырья, материалов, полуфабрикатов и получить более выгодные условия поставки;

- На базе кредита на пополнение оборотного капитала можно начать расширение филиальной сети.

В дополнение ко всему, займы на пополнение оборотных средств – основа формирования и сохранения благоприятной репутации компании среди ее клиентов и контрагентов: она сумеет даже в кризисные периоды деятельности в полной мере выполнить взятые на себя обязательства.

Примечание! Если компания столкнулась с недобросовестными партнерами и не получила плату за поставленные товары, то реабилитироваться от потери и не заморозить производственный процесс ей поможет кредит на пополнение оборотных средств.

https://www.youtube.com/watch?v=aFK8ai88RH8

Российские банки предоставляют кредиты на пополнение оборотных средств в форе единовременных займов или в порядке возобновляемой кредитной линии. В целом процентная ставка по данному типу заемного финансирования колеблется в пределах 10-13%. Даже при наличии комиссионных 0,3-1,5% от суммы кредита – этот продукт представляется выгоднее иных вариантов кредитования бизнеса.

В числе иных условий кредита на пополнение оборотных средств:

- Срок использования средств – до 3 лет;

- Максимальная сумма – 100 млн руб.

Важный момент! Привлечь заем на пополнение оборотного капитала можно, как рублях, так и в валюте, поскольку нередко используются в рамках обеспечения обязательств по внешнеторговым контрактам.

Основанием для получения кредита на пополнение оборотных средств в Балашиха выступает пакет документов, который субъекту бизнеса необходимо представить в обслуживающий банк.

- Устав, учредительный договор, решение одного учредителя или свидетельство о регистрации бизнеса в форме ИП;

- Бухгалтерский баланс, отчет о прибылях и убытках, базовые реестры бухгалтерского учета или Книгу доходов и расходов и выписку из сведений управленческого учета;

- Справки об отсутствии долгов перед налоговыми органами, документы на используемо недвижимое имущество и др.

Важный момент! В редких случаях при привлечении кредита в особо крупной сумме банк может потребовать представления залога или поручительства юридических лиц.

Далеко не все субъекты бизнеса могут рассчитывать на получение кредита на пополнение оборотных средств. К потенциальным заемщикам предъявляются строгие требования:

- Эффективная хозяйственная деятельность с положительным финансовым результатом более 1-3 лет (в зависимости от выбранного банка);

- Осуществление компанией деятельности в регионах расположения филиалов и отделений выбранного коммерческого банка;

- Отсутствие у компании задолженностей перед государственным бюджетом, внебюджетными фондами, поставщиками и финансово-кредитными учреждениями.

Порядок получения кредита на пополнение оборотных средств

Процесс оформления кредита на пополнение оборотных средств в Балашиха включает в себя ряд этапов: заемщику нужно найти банк с выгодными условиями, собрать и правильно оформить все документы, дождаться решения банковского учреждения. Этот процесс может затянуться на месяц, а потребность в дополнительном оборотном капитале может возникнуть внезапно и потребовать скорейшего удовлетворения.

При таком раскладе удобнее всего воспользоваться услугами специализированных организаций, процесс работы с которыми выглядит следующим образом:

- Клиент отправляет онлайн-заявку с указанием контактного номера телефона;

- С ним связываются специалисты, которые утоняют все нюансы и определяют дальнейший порядок действий;

- Документы передаются выбранной фирме-посреднику (кредитному брокеру), и она отслеживает их полноту и правильность оформления;

- Клиент подписывает кредитный договор и на его счет поступают запрошенные средства.

Передача вопроса о получении кредита на пополнение оборотных средств на аутсорсинг – гарантия экономии времени и благоприятного исхода сделки.

Кредит на пополнение оборотных средств – источник заемного капитала, который позволят фирме сохранить позиции на рынке в неблагоприятные периоды деятельности, постепенно расширять производство, брать дополнительные заказы. При процентной ставке в 10-13% такой кредитный продукт представляется более выгодным, чем стандартные займы для фирм от коммерческих банков. Окупаемость таких кредитов – не более 12 месяцев.

Банки в г. Балашиха в которых можно получить услугу: Кредит на пополнение оборотных средств

Распространенным в современном мире способом обеспечения исполнения обязательств является банковская гарантия Сбербанка, которую банк выдает по заявке клиента за определенное …

Адрес: 143905, Московская обл., г. Балашиха, ул. Объединения, д. 7/27

Регистрационный номер: 1481

Одна гарантия не должна превышать: 1 700 000 000 руб.

Максимальная сумма всех действующих гарантий: 8 500 000 000 руб.

Видео:Кредиты на пополнение оборотных средств: основные условияСкачать

Кредит на оборотные средства: ставки в 12 банках и как получить

В статье рассмотрим ставки по кредиту на пополнение оборотных средств для юридических лиц и ИП. Узнаем, можно ли взять кредит без залога и как рассчитать сумму платежа. Мы подготовили для вас условия банков и собрали отзывы.

Ставки 12 банков, выдающих кредит на оборотные средства

| Банки | Срок | Ставка | Сумма |

| Модульбанк | кредитный лимит открывается на ограниченный срок | 1% в месяц | 50% от месячного оборота, но не более 500 тысяч рублей. Минимум — 90 тысяч. |

| Тинькофф Банк | 6 месяцев | от 1% в месяц | Максимальная сумма — 1 миллион |

| Сбербанк | от 1 месяца до двух лет | от 11% в год | От 150 тысяч рублей. Ограничений по максимальной сумме нет. |

| ВТБ | до трех лет | от 10,5% годовых | Максимальная сумма — 150 миллионов |

| Альфа-Банк | до 5 лет | от 11% в год | до 70 миллионов рублей |

| Райффайзенбанк | до 3 лет | процентная ставка рассчитывается индивидуально | максимальная сумма кредита — 150 000 000 с залогом и до 50 000 000 — без залога |

| Открытие | до 5 лет | от 9% годовых | лимит не ограничен |

| Юникредит Банк | до 5 лет | процентная ставка назначается после рассмотрения заявки | от 500 тысяч до 73 миллионов рублей |

| Локо-Банк | до 3 лет | от 9,25 до 14,55% годовых | от 300 тысяч до 1 500 000 рублей |

| Бинбанк | до 3 лет | процентная ставка рассчитывается исходя из особенностей бизнеса | от 1 миллиона |

| Росбанк | до 3 лет | от 15,1% годовых | от 150 тысяч рублей |

| МТС Банк | до 2 лет | от 11% годовых | до 80 миллионов рублей |

Многих бизнесменов интересует, есть ли кредит под оборот средств в Точке. Этот банк не выдает такой кредит, но оформляет овердрафт. Если на счете организации будет недостаточно средств, можно уйти в минус. Процентная ставка в таком случае зависит от срока возврата средств. Фактически, вы будете платить проценты банку только за реальный срок пользования деньгами.

Также прочитайте: Расчетный счет в банке Точка: тарифы на РКО для ИП и ООО + отзывы.

Условия кредитов под оборотные средства для ИП и ООО

Кредит под оборот кассы — это вид банковского продукта, который предназначен для увеличения оборотных средств компании, а именно:

- сырья и производственных материалов;

- готовых продуктов;

- товаров для пополнения склада;

- топлива и многого другого.

Цель такого краткосрочного кредита может быть различной: закупить больше товара к старту сезона, внести обязательные платежи и даже расширить свой бизнес. Детальное обоснование кредита для малого бизнеса банк обычно не требует. Однако продумать источники погашения займа под товар в обороте все же следует.

https://www.youtube.com/watch?v=0HLriAmhjzA

В связи с тем, что для банка такой продукт сопряжен с высокими рисками, он может попросить предоставить залог или привлечь к сделке поручителей. Без залога могут открыть только овердрафт или кредитную линию до 1 миллиона рублей. В качестве обеспечения может быть предоставлено имущество организации: автомобиль, товар, недвижимость и т. д. А поручителями обычно выступают собственники фирмы.

Если сумма кредита будет большой (конкретная цифра у банков отличается, но в среднем от 3 миллионов), то объект залога нужно обязательно застраховать.

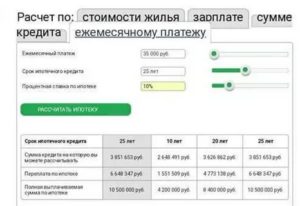

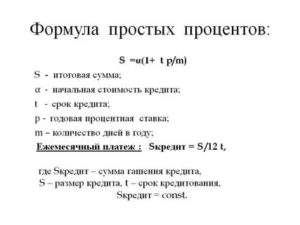

Как рассчитать сумму платежа

Рекомендуем предварительно рассчитывать условия будущего кредита. Например, для этих целей есть удобный калькулятор на официальном сайте банка Открытие.

Также прочитайте: Кредиты в банке «Открытие» для малого и среднего бизнеса: условия, ставки и документы для ИП и ООО.

Чтобы получить информацию о ежемесячном платеже, нужно ввести регион, срок кредитования и необходимую сумму кредита. Дальнейшие расчеты система выполнит автоматически.

Возьмем следующие параметры:

- нахождение юридического лица — Краснодарский край;

- сумма кредита — 500 000 рублей;

- срок — 1 год.

Калькулятор покажет платеж в месяц — 43726 р. и ставку в 9%.

Как подать онлайн-заявку на кредит

Отправить заявку на оформление кредита можно онлайн на официальном сайте банка. Рассмотрим данную процедуру на примере банка Открытие:

- Выбираем вкладку «Малому и среднему бизнесу», нажимаем на «Пополнение оборотных средств».

- Делаем расчет и щелкаем на кнопку «Оформить заявку».

- Заполняем анкету и отправляем на рассмотрение.

- Все! Остается подождать, пока с вами свяжется кредитный менеджер.

Требования к бизнесу

Каждый банк выдвигает свои требования для выдачи кредита на пополнение оборотных средств, но можно ориентироваться на следующие параметры:

- от даты регистрации юридического лица прошло не меньше 12 месяцев;

- нет долгов перед государственными структурами;

- нет просроченных задолженностей перед банком;

- бизнес не находится в стадии банкротства или ликвидации;

- нет опротестованных векселей;

- возраст владельца фирмы — от 21 года до 65 лет;

- организация располагается в регионе присутствия банка.

Необходимые документы

При оформлении кредита банк попросит:

- заполненную анкету на выдачу займа;

- Устав юридического лица;

- свидетельство о регистрации;

- справку о постановке на учет в налоговых органах;

- документы, подтверждающие назначение лиц на руководящие должности (директора, главного бухгалтера);

- копии паспортов должностных лиц, уполномоченных для проведения операций с банком;

- лицензии (при наличии);

- бухгалтерскую отчетность за 4 отчетных даты;

- информацию за последние 2 квартала: основные средства, обороты по счетам и на кассе, расчеты с контрагентами, сведения по всем оформленным кредитам и займам.

По залоговому имуществу нужно предоставить:

- по автомобилю: ПТС;

- по недвижимости: документ, подтверждающий право собственности (договор купли-продажи);

- по арендованному земельному участку: договор аренды с пометкой о регистрации в ЕГРН.

Отзывы о получении кредитов на пополнение оборотных средств

Андрей Воскобойников:

Сергей Логвинов:

Когда хотел взять кредит под оборот, обошел несколько банков. Чем солиднее банк, тем больше сложностей с одобрением. Сбербанк тогда затребовал много всего: много документов, 100% залог и привлечение поручителя. Однако, оно того стоило. Процентная ставка оказалась ниже, чем по предложениям других банков. Оформили в Сбербанке, потому что перекредитоваться потом гораздо сложнее.

Галина Никифорова:

Екатерина Ланская:

Оформляла в Сбербанке России. Залог указала торговый павильон. Его стоимость рассчитали по накладной минус 20%. А еще в качества залога взяли товар в обороте. Все остатки склада посчитали по цене закупки и отняли 20%. Цены, естественно, занижены, зато кредит одобрен!

Видео:Кредиты на пополнение оборотных средств системообразующим предприятиямСкачать

Целевой кредит на пополнение оборотных средств: все особенности

Целевой банковский кредит для пополнения оборотных средств (или оборотный кредит) — наиболее распространённая разновидность краткосрочного займа для юридических лиц (организаций).

Как правило, кредит на пополнение оборотных средств предоставляется сроком до трёх лет, деньги переводятся несколькими траншами или выдаются по мере необходимости в виде возобновляемой кредитной линии.

С точки зрения банка, оборотными активами компании признаётся текущая кредиторская задолженность, запасы сырья, материалов, готовой продукции, а также дебиторская задолженность поставщиков и подрядчиков перед данным юридическим лицом. Таким образом, целевой кредит можно оформить для оплаты текущих долгов, закупки очередной партии сырья и материалов, найма сезонных рабочих.

Кредиты на пополнение оборотных средств предоставляет большинство крупных банков, работающих с юридическими лицами. Например, такой кредит можно оформить в банке Райффайзен, ВТБ, МТС, Открытие, Основная цель получения кредита — финансирование текущей коммерческой (операционной) деятельности компании.

Например, покупка сырья, материалов, комплектующих, оборудования, выплата заработной платы, погашение задолженностей перед ФНС и другими государственными контролирующими органами.

В зависимости от конкретного банка, нужная сумма выдаётся единовременно, в виде возобновляемой или лимитной (невозобновляемой) кредитной линии.

Особенности целевого кредита для пополнения оборотных средств

Особенности предоставления целевого займа на пополнение оборотных средств устанавливаются банками индивидуально, в целом кредит отличается следующими параметрами.

Срок предоставления денежных средств. Если оборотный кредит предоставляется несколькими траншами, срок выплаты всей суммы задолженности не превышает трёх лет (займ является краткосрочным).

Если клиенту выдаётся возобновляемая кредитная линия, использовать лимит нужно в течение трёх-шести месяцев, затем возвращать деньги по установленному графику. Порядок выплаты задолженности и процентная ставка устанавливаются индивидуально.

В среднем по рынку стоимость оборотного кредита не превышает 1% за каждый месяц использования. Льготные условия доступны клиентам, обратившимся в банк, обслуживающий расчётный счёт заёмщика.

Максимальная сумма выданного кредита. Обычно сумма выданного кредита зависит от оборотов компании за последний год и продолжительности работы на российском рынке.

Минимальный порог кредитования составляет 50 тысяч рублей (для возобновляемой кредитной линии), максимальная сумма достигает десятков миллионов рублей.

Например, в банке ВТБ можно оформить оборотный кредит на максимальную сумму 150 миллионов рублей, предоставив подтверждение платёжеспособности и стабильного развития бизнеса.

Обеспечение обязательств заёмщика. Если оборотный кредит оформляется в банке, обслуживающем расчётный счёт клиента, залог обычно не запрашивается.

Если компания запрашивает крупную сумму, работает на рынке недавно или обращается в сторонний банк, для выдачи средств потребуется залог ликвидных активов (недвижимости, оборудования, ценных бумаг) либо поручительство сторонних организаций (деловых партнёров).

Некоторые банки предоставляют оборотный кредит без залога, однако такие займы отличаются повышенными процентными ставками.

Дополнительные комиссии за выдачу и обслуживание оборотного кредита. Как правило, комиссия за выдачу кредита зависит от запрошенного клиентом лимита, среднее значение не превышает 2%. Если клиент не пользуется выданной суммой, за хранение средств на ссудном счёте также взимается сервисный сбор.

Банки также взимают штрафные проценты за просрочку выплаты задолженности или непредоставление (задержку в предоставлении) подтверждающих документов.

Если компания планирует погашать оборотный кредит раньше установленного срока либо использовать средства для рефинансирования другого займа, следует уточнить наличие и стоимость такой услуги в банке.

Требования банка к подтверждающим документам заёмщика. Перед подачей заявки следует выяснить, какой формат отчётных документов принимает банк для рассмотрения заявки.

Например, большинство финансовых организаций запрашивает копии договоров с основными контрагентами, права собственности на основные средства и бумаги, подтверждающие суммарную выручку.

В зависимости от банка, заёмщик может предоставить либо только официальную отчётность, либо внутренние управленческие формы.

https://www.youtube.com/watch?v=kxP3ixY0lEw

Условия выдачи целевого кредита на пополнение оборотных средств оговариваются с клиентом на этапе рассмотрения заявки, банки предлагают гибкую систему внесения платежей (индивидуальный график погашения долга) и рассчитывают процентную ставку с учётом показателей конкретного бизнеса. Как правило, после заполнения заявки на сайте или в отделении банка с заёмщиком связывается кредитный специалист для обсуждения деталей сделки.

Требования к компаниям, запрашивающим оборотный кредит

Организации традиционно запрашивают в банках более крупные кредиты, чем отдельные граждане, поэтому финансовые организации тщательно проверяют документы юридических лиц перед выдачей займа. Наряду с проверкой кредитной истории юридического лица и его учредителей, кредитный специалист банка анализирует следующие параметры.

Общее описание коммерческой деятельности заёмщика. Этот документ составляется в произвольной форме, также информацию можно предоставить устно, при беседе с кредитным специалистом.

Обычно банки запрашивают отраслевую специфику компании, управленческую структуру, доли отдельных видов продукции (услуг) в общем обороте, список основных контрагентов и источники капитала (собственные или заёмные средства).

Задача заёмщика — наиболее полно отразить характер экономической деятельности, чтобы банк верно оценил уровень рисков и рассчитал оптимальную процентную ставку.

Финансовые документы компании.

В этот список входят декларации по выплате налога на прибыль, НДС (налог на добавленную стоимость), расчётные данные об общей налоговой нагрузке компании, договоры аренды, сводная оборотно-сальдовая ведомость, расшифровки дебиторской и кредиторской задолженностей.

Также клиенту нужно предоставить копии договоров с основными контрагентами (поставщиками, подрядчиками, покупателями).

Если кредит запрашивается в стороннем банке, нужно предоставить справку из ФНС о состоянии расчётов с бюджетом и перечень всех открытых расчётных счетов, а также копии действующих договоров о выдаче кредита, лизинге, факторинге. Если учредители бизнеса оформляли кредиты для компании под своё поручительство, в банк нужно предоставить копии договоров. Российское законодательство и банковские регламенты позволяют кредиторам запрашивать дополнительные документы по своему усмотрению.

Организационно-правовая форма и налоговое резидентство заёмщика. Оборотный кредит выдаётся ИП (индивидуальный предприниматель), ООО (общество с ограниченной ответственностью), главе крестьянско-фермерского хозяйства, зарегистрированным на территории Российской Федерации.

Организация должна быть зарегистрирована и вести основную деятельность в регионе присутствия банка-кредитора. Например, производственный цех швейного предприятия должен располагаться в пределах 50 километров от офиса банка, выдающего кредит этому бизнесу.

Для получения оборотного кредита собственниками компании должны быть граждане России в возрасте до 60 лет, обладающие постоянной регистрацией (пропиской) в регионе присутствия банка.

Если кредит выдаётся ООО, не менее половины уставного капитала должно принадлежать российским гражданам или юридическим лицам, зарегистрированным на территории страны.

Деловая репутация компании-заёмщика. Оптимальный срок регистрации и прибыльной деятельности на рынке для получения оборотного кредита составляет 12 месяцев, льготные условия кредитования доступны компаниям, проработавшим более трёх лет.

Согласно письму ФНС России № АС-4-2-/17710, перед выдачей кредита юридическому лицу банку следует проверить добросовестность контрагентов заёмщика. Например, причиной отказа в выдаче кредита может стать работа с «фирмами-однодневками».

Признаками «однодневок» является недостоверность данных, указанных в финансовых документах, недостаточная численность или отсутствие сотрудников, производственных помещений, материалов и ресурсов для выполнения работ.

Этапы оформления оборотного кредита для компании

В зависимости от выбранного банка и запрашиваемой суммы, процесс получения кредита может занять от нескольких часов (для финансово стабильных компаний) до нескольких недель (для бизнеса с высоким уровнем риска). Обычно быстро выдаются кредиты под залог или поручительство, а также займы организациям, уже открывшим расчётный счёт в данном банке. Процесс получения оборотного кредита состоит из нескольких этапов.

Заполнение заявки на кредит. Анкету на выдачу оборотного кредита можно заполнить онлайн на официальном сайте банка, по телефону клиентского отдела или в филиале, работающем с юридическими лицами.

При заполнении заявки следует подробно указать финансовые данные компании, приложить скан-копии подтверждающих документов, описать цель получения кредита.

Обычно заявки заёмщиков рассматриваются два-три рабочих дня, кредитный специалист может связаться с представителем компании для запроса дополнительных документов и уточнения данных. Если обращаться за кредитом в банк, уже обслуживающий расчётный счёт организации, кредит можно получить быстрее.

Многие банки предлагают экспресс-кредиты для бизнеса, решение по займу выносится за несколько минут. Однако, такие программы кредитования отличаются невыгодными условиями (например, высокими процентными ставками, дополнительными требованиями к залоговому имуществу).

Сбор подтверждающих документов. После рассмотрения заявки и получения дополнительных сведений о компании кредитный специалист составляет полный список документов, необходимых для выдачи займа.

Обычно требуются данные о государственной регистрации компании, сведения о расчётах с ФНС и другими контролирующими органами, выписка по всем расчётным счетам, бухгалтерский баланс, отчёт о прибылях и убытках, лицензия на ведение деятельности, сведения о залоговом имуществе.

Чем больше документов предоставит организация, тем более лояльные условия кредитования предложит банк. Если кредит запрашивается в банке, обслуживающем расчётный счёт, список финансовых документов сокращается (кредитор уже располагает этими данными).

Получение итогового предложения от банка. Проведя финансово-экономический анализ деятельности компании, кредитный комитет банка устанавливает доступную сумму кредита, желательный срок возврата задолженности и рассчитывает процентную ставку.

Если кредитная история организации небезупречна, присутствуют задолженности перед налоговыми и другими государственными органами, банк может потребовать залог или поручительство.

Если финансовая репутация компании безупречна, банк может увеличить сумму оборотного кредита и снизить процентную ставку.

Подписание документов и получение денежных средств. Ознакомившись с итоговым предложением банка, представитель организации подписывает кредитный договор, получает график погашения платежей и другие финансовые документы. Затем заёмные средства перечисляются на ссудный счёт компании, начинается срок действия кредитного договора.

Как правило, при подписании документов кредитный специалист консультирует клиента относительно графика погашения задолженности, способов внесения денежных средств, отвечает на любые возникающие вопросы.

В дальнейшем клиент может проверить состояние ссудного счёта и размер очередного платежа в личном кабинете на сайте банка, через мобильное приложение или обратиться в кредитный отдел по телефону.

Итоги

Целевой кредит на пополнение оборотных средств предоставляется юридическим лицам (организациям), ИП и главам крестьянско-фермерских хозяйств для покрытия текущих расходов.

Например, заёмные средства можно использовать для закупки сырья, материалов и оборудования, выплаты заработной платы и погашения задолженностей перед государственными надзорными органами.

Обычно оборотный кредит предоставляется в виде нескольких траншей (денежных переводов) или возобновляемой кредитной линии. Стандартный срок погашения оборотного кредита составляет три года (36 календарных месяцев).

Заявку на получение оборотного кредита можно заполнить на сайте банка, по телефону клиентской службы или во время личного посещения любого филиала. Как правило, заёмщику нужно предоставить финансовые документы, сведения об учредителях, основных средствах, залоговом имуществе и копии договоров с основными (постоянными) контрагентами.

Если кредит оформляется в банке, открывшем расчётный счёт организации, список документов сокращается. После первичной проверки заявки специалист банка запрашивает дополнительные документы и озвучивает доступную сумму оборотного кредита.

Подписав кредитный договор и сопроводительные документы, организация (заёмщик) получает запрошенную сумму средств на ссудный счёт.

Видео:Как получить кредит в Казагрофинанс на пополнение оборотных средствСкачать

7 банков дающие кредиты на пополнение оборотных средств

Для поддержания коммерческой деятельности оборотные средства предприятий нуждаются в постоянном пополнении.

Если в бюджете недостаточно денег, можно взять целевой кредит в банке – это позволит наладить производство и повысить финансовую рентабельность.

Программы кредитования предусматривают пониженные процентные ставки, но перед обращением в кредитное учреждение необходимо тщательно изучить все условия.

Что такое оборотное кредитование

Дефицит оборотных средств влечет за собой потерю прибыли и убытки. Чтобы этого избежать и стабилизировать финансовое состояние, предприниматели и юридические лица оформляют кредиты на пополнение соответствующего бюджета. Это позволяет решить сразу несколько проблем, связанных с:

- покупкой сырья;

- авансовыми взносами, требующимися для участия в выгодных тендерах;

- увеличением товаров;

- соблюдением условий контрактов с контрагентами;

- производством новой продукции;

- выплатой зарплаты сотрудникам.

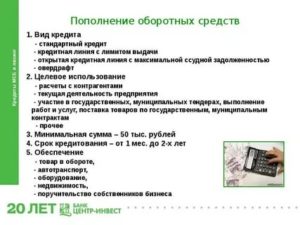

Оборотное кредитование бывает двух видов: с возобновляемой и невозобновляемой линией.

В первом случае используется принцип кредитных карт: заемщик получает нужную сумму, погашает обязательные платежи и в дальнейшем снова может пользоваться кредитными средствами.

Во втором случае клиенту сразу выдается вся сумма, после чего он погашает долг согласно графику, а повторная трата финансов недоступна.

https://www.youtube.com/watch?v=-KQARUCKMAg

Для оформления кредита на пополнение оборотного капитала с возобновляемой линией рекомендуется обращаться в банк, обслуживающий расчетный счет. Кредитор сразу будет видеть рентабельность предприятия, и есть вероятность, что для выдачи займа запросит минимальный комплект документов.

Кроме того, обслуживающий банк может предложить наиболее выгодные условия по программе: заниженные процентные ставки, увеличенный период кредитования, возможность составления индивидуального графика погашения задолженности, и пр.

Важно! Банки оставляют за собой право отказывать в кредитовании без объяснения причин. Если у предприятия большие внешние долги, на него возбуждено исполнительное производство или оно находится на стадии признания банкротства, велика вероятность, что по заявке на заем поступит отрицательный ответ.

Требования к заемщикам

У всех банков свои требования к клиентам, но есть общие критерии, которым должны соответствовать заемщики:

- наличие резидентства в РФ;

- предпринимательская деятельность – минимум полгода;

- для сезонных предприятий ведение деятельности – от 12 месяцев;

- платежеспособность и хорошая кредитная история;

- отсутствие налоговых задолженностей перед государством.

Физическим лицам получить заем проще – достаточно предоставить декларации за последние 3 месяца. Кроме того, они могут обращаться за кредитами как обычные граждане, но в этом случае вместо оборотного возможна выдача только потребительского займа.

ООО для оформления кредита могут потребовать предоставление поручителей, т.к. им обычно выдаются многомиллионные суммы. Поручителем может стать любой учредитель с хорошей кредитной историей.

Как получить оборотный кредит

Для получения займа на увеличение оборотного капитала достаточно выполнить несколько простых действий:

- Посетить офис кредитора лично для подачи заявки, либо направить ее онлайн через форму на официальном сайте.

- Дождаться предварительного одобрения. Как правило, на рассмотрение анкеты у службы безопасности уходит от 15 минут до 7 дней – все зависит от категории заемщика и суммы кредита: чем она выше, тем тщательнее будут изучать кандидатуру.

- Подготовить документы и прийти в назначенное время в офис банка. О дате после предварительного одобрения заемщик договаривается с менеджером, который перезванивает по указанному в анкете номеру телефона.

- Детально изучить кредитный договор на предмет «подводных камней». Стоит обратить внимание на штрафные санкции за просрочку, а также комиссии за досрочное погашение долга.

- Подписать договор.

Деньги перечисляются на расчетный счет предприятия. Если в условиях программы требуется открытие счета у кредитора, клиенту придется с этим согласиться, в противном случае в кредитовании откажут.

Важно! В целях экономии стоит воспользоваться программой кредитования с залогом. По ней устанавливаются более низкие процентные ставки, а предметом залога выступает ценное имущество предприятия. Если заемщик собирается добросовестно выплачивать долг, этот вариант будет самым оптимальным.

Документы

При посещении банковского отделения необходимо предоставить специалисту следующее:

- учредительную документацию;

- финансовую отчетность;

- налоговую отчетность, справки о доходах и расходах;

- свидетельство о праве собственности на залоговое имущество (если оформляется заем под залог);

- договоры аренды и прочая документация, свидетельствующая о финансовой деятельности и наличии имущества у предприятия.

Перечень документов может отличаться, т.к. он определяется каждым банком индивидуально.

7 лучших кредитов на оборотные средства для ООО и ИП

Чтобы быстрее выбрать выгодный кредит на увеличение оборотного капитала, перед подачей заявки рекомендуется изучить 7 предложений от разных банков, пользующихся на данный момент большой популярностью.

Сбербанк

Сбербанк представляет сразу несколько программ, отличающихся между собой условиями:

| Название | Цель | Срок | Сумма (руб.) | Ставка |

| «Бизнес-Контракт» | Финансирование внутренних, государственных и экспортных контрактов | До 36 месяцев | До 600 000 000 | От 11% |

| «Бизнес-Оборот» | Развитие бизнеса, увеличение оборотных средств, оплата расходов | До 48 месяцев | От 150 000 | От 11% |

| «Экспресс-Овердрафт» | На срочные расходы | До 1 года | До 2 500 000 | 14,5% |

| «Бизнес-Овердрафт» | Для осуществления расходных операций | До 17 000 000 | От 12% |

Ставки определяются индивидуально. Клиентам, имеющим расчетный счет в Сбербанке, предоставляются максимально выгодные условия

ВТБ

Один из крупнейших банков на финансовом рынке предоставляет залоговый кредит для пополнения капитала. В качестве залога может использоваться транспорт или недвижимость предприятия. Можно получить разовый заем или оформить возобновляемую линию.

| Сумма | До 150 000 000 руб. |

| Ставка | От 10,5% |

| Срок | До 3 лет |

| Обеспечение кредита | Можно не обеспечивать залогом 25% от суммы займа |

Положительный момент кредитования в ВТБ – отсутствие комиссий и быстрое рассмотрения заявок.

ЛокоБанк

Локобанк ежемесячно взимает комиссию до 0,25% от остатка долга, а при получении займа придется заплатить до 3% от общего размера. В остальном условия выглядят так:

| Сумма | До 150 000 000 руб. |

| Срок | До 3 лет |

| Ставка | До 14,55%. При отсутствии страховки увеличивается на 1,6% |

Программа наиболее выгодна клиентам финансового учреждения. Для остальных категорий заемщиков могут устанавливаться более строгие условия.

Открытие

Получить кредит в банке «Открытие» можно по следующим условиям:

| Сумма | До 250 000 000 руб. |

| Срок | До 5 лет |

| Ставка | От 9% |

Здесь есть преимущество – более низкие ставки и расширенный период кредитования, благодаря чему можно снизить сумму обязательных платежей.

Газнефть Банк

В данном финансовом учреждении доступен овердрафт или единоразовая выдача займа:

- 12% – ставка;

- до 40 000 000 руб. – максимальная сумма;

- до 3 лет с траншами – срок.

На рассмотрение анкеты здесь уходит не более 1-3 дней, поэтому деньги можно получить в максимально короткие сроки.

ЮниКредит Банк

В ЮниКредит Банке предоставляется такая программа:

| Сумма | До 73 000 000 руб. |

| Срок | До 5 лет |

| Погашение | Равными платежами или по индивидуальному графику |

| Поручители | Собственники бизнеса либо юридические лица, являющиеся участниками группы заемщика |

| Залог | Оборудование, транспортные средства, товары, недвижимость |

| Страхование | Обязательно при сумме займа от 3 000 000 руб. |

Росбанк

Кредитование здесь возможно на таких условиях:

| Сумма | От 150 000 руб. |

| Срок | До 18 месяцев |

| Ставка | От 15,1% |

| Поручительство | Собственников или учредителей |

| Погашение | Одинаковыми платежами или по индивидуальному графику |

| Отсрочка первого платежа | До трех месяцев |

| Залог | Имущество организации |

Кредитование здесь удобно отсутствием скрытых комиссий и возможностью получения отсрочки на первый обязательный платеж.

Часто задаваемые вопросы

Вопрос №1. Что будет, если предприятие перестанет платить по кредиту из-за отсутствия денег?

Кредитор произведет изъятие заложенного имущества. В ином случае наступает солидарная ответственность учредителей по долговым обязательствам. Деньги выплатить все равно придется, даже за счет продажи предприятия.

Вопрос №2. Могут ли отказать в кредите, если есть долги по налогам и пенсионным взносам?

Банки чаще всего обращают внимание именно на отсутствие задолженности по государственным платежам, поэтому здесь вероятность отрицательного ответа значительно повышается, даже если у заемщика положительная кредитная история.

Заключение

Оформление кредита на пополнение оборотного капитала иногда является единственным выходом во избежание финансового кризиса на предприятии. Сторонние займа позволяют наладить экономику и начать развивать организацию, поэтому даже при уплате процентов кредитору заемщики получают свою выгоду.

Видео:КРЕДИТ НА БИЗНЕС. Где брать кредит на бизнес? Точка, Тинькофф, Сбер, ВТБ, Альфа / Кредит на бизнесСкачать

Кредит на пополнение оборотных средств — как получить краткосрочный займ без залога

Евгений Смирнов

6 июля 2020

# Кредиты для бизнеса

Чтобы повысить шансы на получение кредита без залога для пополнения оборотных средств, обращайтесь в тот банк, где открыт расчетный счет компании.

- Что представляет собой оборотное кредитование

- Условия предоставления оборотного кредита без залога

- Требования к заемщикам и необходимые документы

- Как получить беззалоговый краткосрочный кредит

Повышенным спросом у субъектов малого предпринимательства пользуется кредит на пополнение оборотных средств. Но для краткосрочного заимствования бизнес не всегда готов предоставить обеспечение. Чтобы получить кредит без залога, необходимо соблюдать ряд обязательных условий и соответствовать определенным требованиям.

Что представляет собой оборотное кредитование

При недостатке или чрезмерном отвлечении средств из оборота, предприятие обращается за финансированием в банк. Пополнение оборотного капитала и поддержание его на необходимом уровне позволяет избежать убытков и падения прибыли. Поэтому кредитование – это возможность решить такие вопросы:

- закупка сырья;

- пополнение товарных запасов;

- обеспечение повышенных потребностей в периоды роста производства, в том числе в сезон;

- выполнение условий контракта;

- выпуск новых видов продукции;

- авансовые взносы для участия в тендерах;

- прочие текущие расходы предприятия (выплата заработной платы, расчеты с поставщиками и кредиторами).

Деньги банком выдаются в виде краткосрочного единовременного кредита, возобновляемой или невозобновляемой кредитной линии. Выбор схемы кредитования зависит от вида деятельности и формы регистрации бизнеса.

Некоторые банки готовы предоставить индивидуальный график погашения.

В случае когда цель кредита подтверждать в банке не требуется, средства организация может использовать на решение нескольких производственных задач.

Условия предоставления оборотного кредита без залога

Оборотное кредитование является преимущественно залоговым. Банки требуют в залог движимое и недвижимое имущество, товарно-материальные ценности, заручаются гарантиями. Если юридическое лицо или индивидуальный предприниматель может предоставить ликвидный залог или его поддерживают государственные гарантии – он может получить довольно крупную сумму на выгодных условиях.

https://www.youtube.com/watch?v=ldrAiEu7PFI

В реалиях российской экономики многие малые предприятия, которым нужно финансирование бизнеса, либо еще не имеют имущества, которое подходит для залога, либо такое имущество уже заложено под другие обязательства. В таких случаях банки идут навстречу клиентам и предлагают кредитование без обеспечения. Условия здесь менее лояльные – ставки выше, а суммы гораздо ниже.

Больше шансов получить кредит в банке, где открыт расчетный счет.

В таблице описаны условия банков, которые предоставляют кредиты на пополнение оборотных средств без залога.

| Банк | Вид кредита | Сумма, руб. | Ставка | Срок |

| Россельхозбанк | Единовременный | От 100 тыс. до 2 млн | Определяется индивидуально | До 36 мес. |

| Кредитная линия | ||||

| Открытие | Единовременный | До 3 млн для новых клиентов;До 5 млн для повторных клиентов | От 7.9% | До 36 мес. |

| Кредитная линия | ||||

| Альфа-Банк | Единовременный | От 300 тыс. до 10 млн | От 15,5 до 17% | — |

| Райффайзенбанк | Возобновляемая кредитная линия | До 5 млн | Определяется индивидуально | 24 мес. |

| Невозобновляемая кредитная линия | 36 мес. | |||

| Уральский банк реконструкции и развития | Кредитная линия | От 100 тыс. до 1 млн | От 16,8% | До 730 дней |

| Локобанк | Единовременный | До 5 млн | От 12% | До 36 мес. |

| Промсвязьбанк | Кредитная линия | От 50 тыс. до 3 млн | 15,9% | До 5 лет |

Россельхозбанк требует открытия расчетного счета до того, как выдан кредит. Промсвязьбанк выдает заемные средства только тем клиентам, которые находятся на расчетно-кассовом обслуживании не менее 6 месяцев, но не требует поручительства собственников. Альфа-Банк запрашивает подтверждение целевого использования выданного кредита.

Помимо банков, малый бизнес на пополнение оборота кредитуют микрофинансовые организации и частные инвесторы. МФО, предлагающие ставки на уровне банковских, тоже предлагают займы под залог имущества. В противном случае проценты для бизнеса очень высоки.

Чтобы минимизировать переплату, предприятию целесообразно сделать предварительный расчет потребности в оборотных средствах. Это позволит определить точную сумму для поддержания эффективной деятельности и не брать на себя лишнюю кредитную нагрузку.

Требования к заемщикам и необходимые документы

Каждый банк формирует свои требования к потенциальным заемщикам. Они зависят от формы ведения бизнеса, сферы деятельности и вида кредитования, но имеют общие критерии оценки.

Финансовое положение ИП сложнее поддается анализу, но предприниматель может оформить заем как физическое лицо на любые цели. Для ООО инвестиционное кредитование более доступно.

Компания, претендующая на кредит, должна:

- быть резидентом РФ;

- вести деятельность не менее 6 месяцев, для сезонных предприятий – не менее года;

- быть платежеспособной;

- иметь положительную кредитную историю;

- вовремя оплачивать налоги и платежи в бюджет.

Почти все банки требуют поручительства физических лиц – собственников бизнеса. Кредитная история учредителей не менее важный фактор при рассмотрении заявки на кредит.

Для подтверждения своей состоятельности, необходимо собрать следующий пакет документов:

- Учредительные документы. Свидетельства ОГРН, ИНН, устав, учредительный договор.

- Бухгалтерская и финансовая отчетность. Баланс, налоговая отчетность, справка о доходах и расходах, справки из сторонних банков о задолженностях и оборотах по расчетным счетам.

- Иные документы. Копии договоров аренды, копии свидетельств о праве собственности на имущество и другие.

Банки оставляют за собой право требовать тот перечень документов, который позволит составить картину финансового положения заемщика и оценить перспективу возврата средств.

Как получить беззалоговый краткосрочный кредит

Чтобы оформить кредит на финансирование оборотного капитала, нужно выполнить несколько последовательных шагов:

- Открыть расчетный счет в кредитующем банке, если это необходимо по условиям.

- Заполнить заявление на кредит или подать заявку онлайн.

- Подготовить документацию, которую требует банк.

- При положительном решении внимательно изучить договор на предмет дополнительных комиссий, размера штрафных санкций, сроков и способов погашения задолженности.

- При согласии с условиями подписать кредитное соглашение и получить деньги.

При оформлении краткосрочного кредита для пополнения оборотных средств важно знать такой статистический показатель, как средняя плата за кредит.

При нарушении обязательств по выплате задолженности и обращении банка в суд, цифры данного показателя используются для доказательства несоразмерных требований банка в оплате неустойки за просроченные обязательства. Таким образом, через суд можно значительно снизить штрафы.

https://www.youtube.com/watch?v=Mit937c_FJA

Несмотря на повышенные проценты, оборотный кредит без залога – хороший способ для малых предприятий получить выгодный заказ, приобрести необходимые материалы или рассчитаться с контрагентами. При грамотном освоении кредитных средств, можно нивелировать проценты, получить выгоду и заработать репутацию надежного заемщика.

📺 Видео

Беру кредит у коллектора и списываю долг бесплатно. Банкротство физических лицСкачать

Предпринимателям РБ доступны льготные кредиты для пополнения оборотных средствСкачать

Кредит на оборотные средстваСкачать

Льготные кредиты на пополнение оборотных средств предприятий вводит правительство Алтайского краяСкачать

Как разбогатеть с помощью кредита?Скачать

Сущность и состав оборотных средств. Кругооборот оборотных средствСкачать

Алтайские предприятия поддержат субсидированием кредитов на пополнение оборотных средствСкачать

Александр Курсик (SME Banking Club) - Кредиты на пополнение оборотных средств МСБ (CIS & Caucasus)Скачать

Для пополнения оборотных средств администрация самоуправления сможет брать кредит до 1,8 млн. евроСкачать

Показатели оборачиваемости оборотных средств. Кредиты. Задачи 134, 136Скачать

Оборотный кредит это | Что такое оборотный кредит для бизнеса и как его оформить | CashTodayСкачать

Условия льготных кредитов для бизнеса от марта 2022Скачать

Что такое оборотный капитал и как в нем замораживаются деньги бизнесаСкачать

Оборотные средства (активы) за 30 минут. Понятие, состав, расчет и учебные примерыСкачать

Как компании с первого раза получить льготный кредитСкачать