Проценты начисляются на краткосрочный заём маленькие, такие виды ссуд выдавать не выгодно для банков.

Вот почему они искусственно повышают ставки по таким программам. Но помимо этого финансовые учреждения также удачно пытаются завуалировать высокие годовые ставки путем предложений быстрого оформления с предъявлением минимум документов.

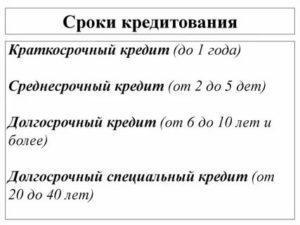

Краткосрочный кредит – это такой заём, который выдается сроком не больше года. Но вот на практике некоторые банки, особенно крупные финансовые корпорации, группы и финансовые сообщества, увеличивают этот период.

Получается, что краткосрочный кредит – это кредит сроком на 2 года, но не более того.

Размер сумм в таком случае тоже строго лимитируется, но в основном пределы денежной массы определяются в зависимости от назначения. И всегда размеры сумм будут ограничены самим финансовым предприятием, ведь законодательно банки ничем не ограничены в этом отношении.

Все займы, в том числе и быстротечные, имеют свои процентные ставки, которые банки назначают, оформляются строго договором в письменной форме (ст.820 ГК РФ). Соответственно, все обязательства по своевременной выдаче денег взаймы банком и уплатой вовремя в должном объеме долга с процентами клиентом, должны осуществляться на основании заключенного договора (ст. 819 ГК РФ).

На сегодня краткосрочную ссуду банковские учреждения зачастую стали выдавать уже в безналичном варианте.

Это оформляемые с заемщиками банковские карты, переводы на текущие клиентские счета в банках и даже оформления через электронные кошельки в интерактивных платежных системах. Аналогично можно предположить, что и возврат долга будет приветствоваться банками сугубо в безналичном варианте.

Хотя особых ограничений по этому поводу не существует, и кредиторы не имеют права обязывать своих заемщиков погашать долги исключительно безналом. Здесь важнее, чтобы банковские структуры ни в коем случае не отклонялись от регламентов закона – параграфа 2 главы 42 ГК РФ (ст. 819-821).

- Виды краткосрочных кредитов

- Предоставление юридическим и физическим лицам

- Понятие краткосрочных займов и зачем они нужны

- Понятие краткосрочности в кредитовании

- Особенности займов

- Как оформить

- Какие бывают краткосрочные займы

- Овердрафт

- Кредитная линия

- Факторинг

- Разовые займы

- Стоит ли пользоваться

- Краткосрочные займы и кредиты: характерные особенности, преимущества и недостатки

- Что такое краткосрочные кредиты?

- Размер процентной ставки по краткосрочным кредитам

- Почему банковские кредиты выгоднее?

- Почему нужно иметь кредитную карту?

- Указание краткосрочных кредитов в отчетности предприятия

- Особенности долгосрочных кредитов и займов

- Преимущества и недостатки долгосрочных кредитов

- Разновидности финансирования

- Краткосрочные и долгосрочные кредиты – учет в бухгалтерии в 2020 году

- Учет краткосрочных кредитов на 66 счете

- Долгосрочные кредиты (счет 67)

- Банковский краткосрочный кредит

- Понятие краткосрочного кредита

- Основные особенности краткосрочных займов

- Оформление и условия кредита

- Разовый заем

- Преимущества и недостатки

- Краткосрочный кредит — что это, виды и как оформить?

- Что относится к краткосрочным кредитам?

- Особенности краткосрочных кредитов:

- Цели краткосрочного кредитования:

- Виды краткосрочных кредитов для физических лиц

- Физическим лицам доступны:

- Как оформить краткосрочный кредит?

- Порядок оформления краткосрочного кредита:

- Плюсы и минусы краткосрочных кредитов

- Где оформить краткосрочный кредит?

- Заключение

- 🎬 Видео

Виды краткосрочных кредитов

Виды кредитов для потребителей предстают в следующем перечне категорий, когда мы понимаем ту или иную модель обеспечения населении ссудами.

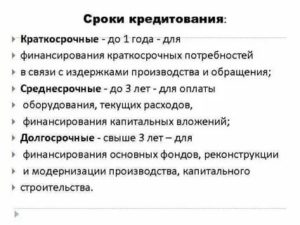

По срокам выдачи:

- обычные;

- экспресс-кредиты;

- кредитные линии – состоят из нескольких кратких сроков, включающихся в один договор.

По механизму применения:

- овердрафт;

- факторинг;

- на текущий счет юридического лица;

- разовый займ – потребительские займы физическим лицам.

По объему занимаемого лимита:

- обычные краткосрочные ссуды;

- микрозаймы.

Весь смысл оведрафта заключается в способе, каким образом применяется одолженная сумма. На сегодня это одна из наиболее известных форм. И используют ее в основном предприятия, которым необходимо делать регулярные закупки сырья, товаров, рассчитываться периодически с работниками и прочие цели.

Эти расходы гарантированно всегда должны перекрываться прибылью, из которой также регулярно идут отчисления на счета банка, который обеспечил заемщика овердрафтом. При этом, если даже на счету нет собственных денег, то банковская организация обязуется по договору регулярно его пополнять.

Ввиду того, что заемщики, пользующиеся системой овердрафта, обязательно должны иметь показательную стабильность своего дохода, такой вид ссуды принято считать льготным.

(нажмите для увеличения)

К факторингу относятся тройственные отношения между заимодавцем, банком и покупателем, являющимся среднестатистическим предпринимателем. Покупатель может быть также и начинающим бизнесменом, а также клиентом, если речь идет о сфере услуг.

https://www.youtube.com/watch?v=pHi-BKhdQnU

В этом случае кредитором будет выступать продавец дебиторской задолженности и товаров (услуг). Факторинговой компанией окажется именно банк. Потому как на его долю в этой схеме будет выпадать выкуп дебиторской задолженности. В лице клиента заимодавца будет выступать покупатель товаров (услуг).

Одним словом, в такой схеме покупатель будет погашать свои долги уже не продавцу (изначальному кредитору), а посреднику – банку (факторинговой организации).

Разового значения ссуды всегда потребуют от клиента при каждом оформлении договора предъявлять заимодавцу определенный пакет бумаг. Если потенциальному клиенту не лень каждый раз собирать бумаги, чтобы кредитоваться, тогда он время от времени может пользоваться недолговременными займами.

Но если же в такой необходимости прослеживается некоторая закономерность, тогда имеет смысл оформлять долгосрочный заём. Либо же выбрать иную форму соглашения по кратким периодам времени для одалживания, что будут включены в один договор.

Кредитная линия также может быть отнесена к кратковременным разновидностям ссуд. Формы такого вида займов разделяются на среднесрочную и долгосрочную услугу.

Что это обозначает? Это говорит о том, что в одном договоре помещаются несколько кратких интервалов времени, в которые заемщику предоставляется некоторая сумма в долг.

Этот вид обеспечения ссудами подразделяется на два следующих подвида:

- возобновляемый займ;

- не возобновляемый займ.

При первом варианте клиент погашать сумму может как частично, так и полностью, как до востребования, так и до наступления указанной в договоре даты. Второй вариант – пользование регулярными траншами, которые приходят на счет вне зависимости от интенсивности погашения предыдущих.

Предоставление юридическим и физическим лицам

Если юридическому лицу или индивидуальному предпринимателю удобнее всего пользоваться овердрафтовым механизмом, тогда они должны знать о некоторых особенностях в условиях такого рода выдачи займов.

Ведь подобный краткосрочный кредит это, как правило, строго лимитируемая сумма, за пределы которой лучше не выходить заемщику. В противном случае он попросту будет вынужден оплачивать неустойку.

По договорам овердрафта всегда четко будут определяться те или иные сроки:

- Общие периоды займов по овердрафту – долгосрочный заём, который состоит из частей кратковременных одалживаний.

- Кратковременные договора – каждый новый заем оформляется отдельным договором.

- Комбинированные варианты, оформленные одним договором, где оговорены как кратковременные сроки одалживания, так и более длительные – по овердрафту они не должны быть более нескольких месяцев.

Суммы идут в погашение долга автоматически, списываясь со счета заемщика строго в том порядке, который определяет соглашение. Поэтому, по использовании банковских денег, индивидуальный предприниматель или юридическое лицо должно сразу же пополнять свой счет, чтобы автоматическая система могла совершать перечисления своевременно.

К факторингу относятся закрытый и открытый подвиды механизма одалживания. При открытом варианте лицо, являющееся плательщиком ссуды, всегда будет знать о переуступке прав требования банку (посредническому финансовому предприятию).

Тогда и все выплаты в погашение задолженности направляются непосредственно банковскому учреждению. Но в случае закрытого механизма факторинга должна соблюдаться некая мера конфиденциальности в отношении продавца.

Соответственно, покупатель не имеет понятия о вовлеченной схеме переуступки. Тогда покупатель рассчитывается непосредственно с продавцом, но продавец обязуется с прибыли всегда отчислять определенный процент доли посреднику – банку.

Физические лица зачастую пользуются единовременным способом кредитования, который относится к разовым ссудам и оформляется одним соглашением по каждому разу.

Даже если у клиента есть несколько текущих счетов или банковских карт, то все равно по каждому виду займового продукта будет использован один счет. Условия выплат в таких случаях заключаются либо в такой же единоразовости, либо же по графику.

https://www.youtube.com/watch?v=kPwSr2Bia3g

По каждому клиенту графики подбираются отдельно.

При использовании кредитной линии, заемщику всегда легко будет пользоваться займовыми деньгами, когда наступает такая необходимость, а необязательно строго день-вдень подписания договора или графика пользования средствами. Единственное, что потребуется – так это вложиться в общий срок по договору, пока он действует.

Обычно сроком такого механизма является 1 год. К тому же есть некоторые банки, которые могут предоставлять клиентам льготу – не требовать с него дополнительную плату, если тот не воспользовался деньгами, предлагаемыми взаймы. Соглашение можно всегда пролонгировать, если клиент успешно справлялся с поставленными задачами погашения задолженности.

Видео:На какой срок лучше взять кредит? На длительный или на короткий?Скачать

Понятие краткосрочных займов и зачем они нужны

Кредитом можно назвать любой займ, оформляемый юридически. Они различаются по времени возврата. Одна из разновидностей – краткосрочный.

Чем они отличаются от обычных, как оформляются и выплачиваются, и каковы условия их получения?

Понятие краткосрочности в кредитовании

Краткосрочным называют займ, который надо вернуть за короткий срок и который выдается клиентам для срочного решения финансовых проблем.

Юридические лица выбирают этот тип кредитования, когда им надо пополнить оборотный капитал или убрать кассовый разрыв.

Частные лица таким образом могут отдать долги или получить возможность совершить срочную покупку.

Краткосрочными считаются займы, выданные на срок от месяца до года. Такие программы есть в банках и микрофинансовых организациях, ломбардах и других компаниях.

Везде условия кредитования разнятся. Часто для обеспечения не нужен залог или поручители. Полученная на руки сумма возвращается с процентами сразу или частями.

Особенности займов

Краткосрочные кредиты имеют ряд отличительных черт:

- малый срок;

- быстрота оформления;

- большой процент для компенсации риска банка;

- небольшой размер.

Другие условия сделки прописываются каждой организацией самостоятельно. Кто-то все же требует предоставления обеспечения, кто-то выдает деньги очень быстро, не требуя сбора документов.

Все эти нюансы обязательно прописываются в договоре.

Возвращать деньги тоже можно по-разному: оплата должна поступать с периодичностью в неделю или месяц, а может быть истребована по истечению срока договора.

В законе нет точного определения краткосрочного займа, поэтому условия компании составляют сами.

Важное отличие – договор обязательно должен быть предоставлен в печатном виде, если его нет, то сделка признается недействительной.

Как оформить

В банках очень редко занимаются выдачей таких займов для частных лиц, обычно такое предложение есть в виде овердрафта.

Это кредит по дебетовой карте, который возвращается сразу же при поступлении на счет денег.

Юридическим лицам проще получить такой кредит, обычно это тоже овердрафты или открытие кредитных линий.

Чаще всего краткосрочные кредиты предоставляют ломбарды и МФО. У этих организаций есть общая черта – они выставляют высокую процентную ставку.

Это является страховкой компании за отсутствие проверки личных данных заемщика. Высокий годовой процент дает компании прибыль, даже если многие клиенты не возвращают деньги.

Получить деньги в ломбарде довольно просто. Занимает от получаса до пары часов. Средства надо вернуть за месяц или год.

Все тело кредита возвращается одним платежом вместе с процентами. Многие клиенты получают возможность увеличить срок, когда платят вознаграждение.

При досрочном возвращении денег ломбард пересчитывает проценты в выгодную сторону для клиента, чтобы он не платил за неиспользованное время.

Какие бывают краткосрочные займы

Существует несколько разновидностей таких кредитов. Как правило, ограничений по размеру выдаваемых средств нет, все зависит от компании и ситуации.

Овердрафт

Самый распространенный подвид в банках.

https://www.youtube.com/watch?v=O8pJnX08xI0

Овердрафт можно подключить к карте или счету ИП. Кредит определяется лимитом, поэтому клиент может использовать его целиком или частично.

Проценты рассчитываются по годовой ставке и накапливаются каждый день до возвращения долга. Вернуть средства можно за несколько месяцев равными долями.

При подключении этой услуги к дебетовой карте, сумма долга будет сниматься сразу же целиком, как только на счету окажутся деньги.

Юридические лица используют овердрафт при расчетно-кассовом обслуживании. То есть банк предоставляет ИП лимит, который можно тратить на расчеты, покупку активов.

Вся сумма списывается со счета, когда там появляются деньги.

Кредитная линия

У банков есть понятие возобновляемой и невозобновляемой кредитной линии. При возобновляемой лимит возвращается, как только предыдущий долг полностью погашен.

То есть как только деньги вернулись, можно заново пользоваться лимитом.

Плюсами такого кредитования называют точно обозначенный лимит, который предоставляется клиенту. Когда нужны деньги, не надо заново идти в банк и собирать бумаги.

С кредитной линии снять деньги можно в любой удобный для клиента момент.

Факторинг

Этот займ доступен только юридическим лицам. Банк может потребовать вернуть деньги с должника вместо первого кредитора.

Продавцом будет кредитор, который передает банковской организации дебиторский долг. То есть банк выкупает его и сам требует его с должника.

Разовые займы

В банках такой кредит встречается редко. Потребительские кредиты выдаются на срок от трех месяцев и до пяти лет. Но клиент может потребовать заключить договор на срок в один или два месяца.

Такой вариант законодательством не запрещается.

Разовый кредит можно получить в МФО или ломбарде на любой срок, начиная с одного дня. Проценты начислят за каждый день пользования средствами, на руки деньги выдаются сразу.

Возвращать надо так, как прописано в договоре, но чаще всего условием ставится единоразовый платеж с начисленными процентами.

Стоит ли пользоваться

Краткосрочными кредитами называют займы, которые надо вернуть за 1−3 месяца. У них есть свои сильные и слабые стороны.

Положительные моменты:

- решения принимаются быстро, обычно в течение трех дней максимум;

- не надо собирать много бумаг, часто не приходится делать справку о доходах;

- положительная кредитная история не является определяющим фактором в принятии решения из-за высоких процентов.

Минусов тоже хватает. Например, из-за высокой ставки приходится сильно переплачивать.

Малый срок не всегда выгоден клиенту, потому что придется найти сумму крайне быстро, чтобы избежать штрафных санкций, а это не всегда возможно.

Условия прописываются индивидуально и не регламентируются законом.

Видео:СТОИТ ЛИ БРАТЬ КРЕДИТ? Финансовая ГрамотностьСкачать

Краткосрочные займы и кредиты: характерные особенности, преимущества и недостатки

22.07.2020

Сегодня популярной услугой банков является выдача кредитов на любой срок. Физически и юридические лица имеют возможность оформить займ как на короткий, так и на более длительный период.

Многие банки предоставляют займы на выгодных условиях с минимальной процентной ставкой. Важно знать, что представляют собой долгосрочные кредиты и краткосрочные займы, а также как правильно их оформить.

Что такое краткосрочные кредиты?

Денежные средства, выдаваемые клиентам на период до 1 года, называются краткосрочными займами. Клиент может получить деньги, предоставив в банк минимальный пакет документов. Ответ на такую заявку приходит за короткий период времени.

Этот вид кредитования считается самым востребованным. Всё потому, что сам размер кредита относительно небольшой и получить его можно в день обращения.

Дополнительным преимуществом является возможность досрочного погашения займа в любой момент, без взимания комиссионных плат.

Получить денежные средства от банка могут только те клиенты, которые имеют положительную кредитную историю в сторонних кредитных организациях.

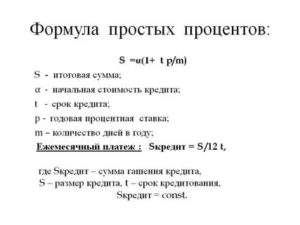

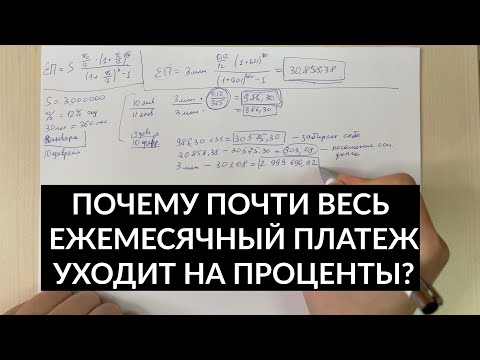

Размер процентной ставки по краткосрочным кредитам

Каждый человек вправе решить самостоятельно, какой кредит ему нужен. Дело в том, что процентная ставка по кредитам на короткие сроки значительно выше, нежели по тем продукта, которые предоставляются на срок свыше 5 лет.

https://www.youtube.com/watch?v=0Y_pZxY3Byo

Заимодавцы отвечают на это тем, что любой кредит на короткий срок несет в себе больше рисков по его выплате. При данном оформлении кредитных средств банк не требует от заемщика полного пакета документов и гарантий. К тому же, взять деньги на короткий срок могут любые физические лица, требования для которых минимальны. От этого ставка по займу становится выше.

Почему банковские кредиты выгоднее?

Сегодня стало популярным брать деньги в долг до зарплаты в микрофинансовых организациях. Опытные специалисты советуют физическим и юридическим лицам обращаться в такие компании только при экстренных случаях.

Дело в том, что, пользуясь заемными средствами МФО, клиент выплачивает достаточно высокие проценты, хотя срок кредитования ограничен в 1-2 месяца.

В отличие от микрокредитов, заемные средства от банков предоставляются на более выгодных условиях.

Почему нужно иметь кредитную карту?

На сегодняшний день расчёты наличными становятся неактуальными, поскольку многие из них осуществляется в электронном виде. Электронный способ оплаты используется не только при осуществлении серьезных денежных операций, но и в повседневной жизни. Каждый человек имеет возможность пользоваться кредитной картой в любом из магазинов, либо оплачивать различные услуги на дому.

Преимуществом является то, что в конце каждого месяца человек может проанализировать наибольшую статью своих расходов и принять меры по сокращению семейного бюджета. Вдобавок, любая карта защищена от мошеннических действий.

Важно! Многие кредиторы разрабатывают различные скидки на товары и услуги при оплате кредитными картами.

Указание краткосрочных кредитов в отчетности предприятия

Сегодня все коммерческие организации осуществляют свою деятельность за счет того, что им предоставляются долгосрочные, а также краткосрочные займы. Это необходимо для предприятий, иначе им просто не хватит средств для дальнейшего развития своего бизнеса, закупки товаров и своевременных расчетов по налоговым платежам и перед поставщиками.

Кредиты краткосрочного вида в бухгалтерском балансе предприятия относятся к ликвидным средствам. Данная строка баланса характеризует организацию, с точки зрения её отличной платежеспособности.

Учет таких кредитов необходимо осуществлять, опираясь на законодательные документы органов власти. Это даст возможность юридическим организациям своевременно оплачивать задолженности и правильно сдавать ежегодную отчетность.

Юридическое лицо, которое ежемесячно расплачивается по взятому займу, будет интересно не только кредитным учреждениям, но и инвесторам.

Особенности долгосрочных кредитов и займов

Денежные средства, выдаваемые кредитором под проценты сроком на 3 и более лет, относятся к долгосрочным кредитам.

Заключая договор, клиент обязуется осуществлять возврат денежных средств в полном объеме в течение указанного в договоре срока.

Как правило, долгосрочные ссуды банк выдает на конкретные цели, например, на покупку недвижимости, развитие бизнеса и другое. Это значит, что оформлять подобные кредиты на мелкие покупки будет нецелесообразно.

Основными отличиями долгосрочного кредитования от краткосрочного является наличие обеспечения, а также страхования. Банк представляет подобные требования, поскольку несет риск за возврат выданных заемных средств на длительный срок.

Важно! Получить кредитные средства на длительный срок может только заемщик с положительной кредитной историей.

Преимущества и недостатки долгосрочных кредитов

Рассмотрим плюсы потребительских кредитов, оформляемых на продолжительный период времени:

- Приемлемые условия с минимальной переплатой. Банк предоставляет возможности клиенту оплачивать небольшие ежемесячные платежи в течение всего срока действия договора. В случае оформления долгосрочного кредита под обеспечение процентная ставка будет ещё ниже.

- Наличие возможностей пользования займом, исходя из потребностей клиента. В интересы банка входит не только выдать денежные средства клиенту на длительный срок, но и получать дополнительные доходы в течение данного периода за второстепенные операции. Например, заемщик может использовать кредитные средства для оплаты жилищно-коммунальных услуг или осуществлять переводы с комиссией.

- Наличие возможности для юридического лица открыть собственный бизнес, купить активы.

К отрицательным сторонам долгосрочных кредитов относят:

- Долгое и сложное оформление. Поскольку долгосрочные кредиты относятся к целевым ссудам, клиент обязан предоставить в банк полный перечень документов, включая бумаги на подтверждение целей взятия денежных средств. Вдобавок, заемщик должен предоставить справку о доходах.

- Наличие поручителя, залога и страховки. Акцентируйте внимание на том, что банк имеет право выдать денежные средства только при наличии двух видов обеспечений.

- Строгие требования к клиенту. Их наличие обусловлено тем, что в течение жизни у клиента могут возникнуть любые трудные ситуации, которые станут причиной невыплаты кредита.

Разновидности финансирования

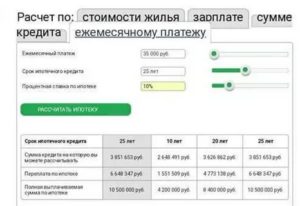

Условным образом, все долгосрочные кредиты делятся на:

- ипотеки;

- инвестиционные ссуды;

- займы на приобретение авто или рефинансирование всех действующих кредитов в других банках.

Рассмотрим каждый вид кредита отдельно:

- Кредит на приобретение жилья выдается на длительный срок — от 15 до 30 лет. Квартира или дом, приобретаемый в ипотеку, считается залоговым имуществом, пока клиент не рассчитается за кредит полностью.

- Инвестиционный долгосрочный займ предназначен для выдачи денежных средств на развитие бизнеса, осуществления больших партий закупок товаров и материалов для предприятий. Стоит отметить, что банковские структуры в этом направлении выдают минимальное количество кредитов. При положительном одобрении сотрудничества банков с такими компаниями, последние должны вести рентабельную деятельность. У таких компаний не должно быть проблем с законом. Также требуется наличие белой заработной платы и отсутствие задолженностей перед государственным бюджетом. Залоговым объектом может стать ликвидное имущество, автотранспортные средства и другое. Но юридическое лицо при оформлении такого займа несет значительные расходы на страховку и обслуживание счета.

- Займ, который выдается на покупку автомобиля, называется автокредит. Его могут получить физические лица в возрасте от 18 лет. При желании клиента приобрести автомобиль с автосалона, договор будет заключаться сроком на 10 лет. При данной ситуации заемщик обязан выплатить банку первоначальный взнос в размере, указанным тарифным планом. Приобретённый автомобиль будет являться залогом.

- В перечень долгосрочных кредитов также входит рефинансирование. Его сущность заключается в выдаче денежных средств клиенту на погашение кредитов в сторонних банках и микрокредитных организациях. Подобный кредит выдается сроком на 5 лет. При наличии обеспечения, срок кредитования может быть увеличен. По условиям рефинансирования, банковская организация самостоятельно перечисляет денежные средства во все сторонние банки с кредитного счёта клиента.

Все кредиты различаются между собой условиями и сроком. Займы, предоставляемые физическим лицам сроком менее 3 лет, не предусматривают жестких требований кредитования. По ним клиент может получить сумму до 100 000 рублей.

https://www.youtube.com/watch?v=vR1_xtBc7Hw

Если клиенту требуется большая сумма, то он может обратиться за выдачей долгосрочного кредита. В этом случае он предусматривает более жесткие требования выдачи, а также сбор всех необходимых документов и оплату страхования. При своевременном внесении оплаты по займу, физическое и юридическое лицо может рассчитывать на дальнейшее сотрудничество с банковской структурой на лояльных условиях.

Отправляйте заявку в несколько разных компаний для 100% получения денег!

ПОЛУЧИТЬ ДЕНЬГИ

69 заявка за 30 дней

ПОЛУЧИТЬ ДЕНЬГИ

51 заявка за 30 дней

ПОЛУЧИТЬ ДЕНЬГИ

34 заявка за 30 дней

ПОЛУЧИТЬ ДЕНЬГИ

46 заявка за 30 дней

ПОЛУЧИТЬ ДЕНЬГИ

39 заявка за 30 дней

ПОЛУЧИТЬ ДЕНЬГИ

29 заявка за 30 дней

ПОЛУЧИТЬ ДЕНЬГИ

35 заявка за 30 дней

ПОЛУЧИТЬ ДЕНЬГИ

24 заявка за 30 дней

ПОЛУЧИТЬ ДЕНЬГИ

25 заявка за 30 дней

ПОЛУЧИТЬ ДЕНЬГИ

31 заявка за 30 дней

ПОЛУЧИТЬ ДЕНЬГИ

22 заявка за 30 дней

ПОЛУЧИТЬ ДЕНЬГИ

26 заявка за 30 дней

ПОЛУЧИТЬ ДЕНЬГИ

21 заявка за 30 дней

ПОЛУЧИТЬ ДЕНЬГИ

21 заявка за 30 дней

ПОЛУЧИТЬ ДЕНЬГИ

29 заявка за 30 дней

ПОЛУЧИТЬ ДЕНЬГИ

27 заявка за 30 дней

ПОЛУЧИТЬ ДЕНЬГИ

20 заявка за 30 дней

ПОЛУЧИТЬ ДЕНЬГИ

17 заявка за 30 дней

ПОЛУЧИТЬ ДЕНЬГИ

15 заявка за 30 дней

ПОЛУЧИТЬ ДЕНЬГИ

21 заявка за 30 дней

ПОЛУЧИТЬ ДЕНЬГИ

17 заявка за 30 дней

ПОЛУЧИТЬ ДЕНЬГИ

15 заявка за 30 дней

ПОЛУЧИТЬ ДЕНЬГИ

27 заявка за 30 дней

ПОЛУЧИТЬ ДЕНЬГИ

21 заявка за 30 дней

ПОЛУЧИТЬ ДЕНЬГИ

17 заявка за 30 дней

Видео:Краткосрочный кредит (видео 7)| Проценты и займы | ЭкономикаСкачать

Краткосрочные и долгосрочные кредиты – учет в бухгалтерии в 2020 году

> бухучет > Краткосрочные и долгосрочные кредиты – учет в бухгалтерии в 2020 году

Все кредиты выдаются банками только на определенные цели на условиях возвратности на определенный срок, бывают банковскими и коммерческими. Банковский кредит – это денежная ссуда, которая предоставляется кредитным учреждением для производственных нужд организации, он может быть долгосрочным или краткосрочным.

Краткосрочный кредит – это кредит сроком не более одного года, это основной источник дополнительных средств для организации на временные нужды. Заемные краткосрочные деньги используются для временного пополнения основных и оборотных средств, под товарно-материальные ценности, на капитальный ремонт оборотных и основных средств, а также для других нужд.

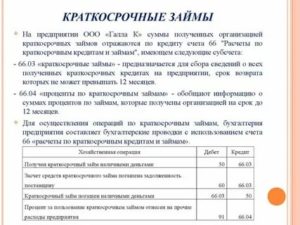

Учет краткосрочных кредитов на 66 счете

Для целей учета краткосрочных займов в бухгалтерии предназначен 66 счет бухгалтерского учета «Расчеты по краткосрочным кредитам и займам». Счет 66 – пассивный. Он существует для обобщения информации о движении и наличии краткосрочных займов и кредитов, которые получены организацией.

Кредит может быть получен как в отечественной, так и в иностранной валюте. В последнем случае происходит пересчет валюты в рубли по курсу ЦБ РФ, пересчет производится на момент зачисления денежных средств на валютный счет. Особенности учета валюты можно прочитать здесь.

Курсовые разницы учитываются в составе операционных расходов. Проценты, начисленный к уплате, согласно кредитному договору, учитываются также в составе операционных расходов.

Кроме того, в процессе оформления займа, организация может нести ряд дополнительных расходов, таких как оплата консультационных, юридических услуг, услуги экспертизы, услуги связи и прочие.

Эти расходы также учитываются на счете 91 «Прочие доходы и расходы».

Проводки по учету краткосрочных кредитов и займов:

Учет кредитных сумм, взятых на срок менее одного года, ведется на счете 66.

Проводки по счету 66:

- Д50 (51,52, 55) К66 – получен краткосрочный кредит в банке наличными (на расчетный, валютный, специальный счета).

- Д91/2 К66 – начислен процент к уплате по кредитному договору.

- Д66 К50 (51, 52, 55) – погашен краткосрочный кредит.

- Д66 К91/1 – начислена положительная курсовая разница и процентам в иностранной валюте.

- Д91/2 К66 – начислена отрицательная курсовая разница и процентам в иностранной валюте.

Последние две проводки выполняются, если займ получены в иностранной валюте.

Долгосрочные кредиты (счет 67)

Долгосрочный кредит – это кредит сроком свыше 1 года, который предоставляет финансовое учреждение или банк организации.

https://www.youtube.com/watch?v=yV762YbidM8

Для юридических лиц долгосрочный кредит предоставляется на приобретение основных средств, инвестирование, реконструкцию или модернизацию технологический линий или же на увеличение производственных мощностей. Такие займы оформляются на 5-10 лет, если предприятие имеет весьма устойчивое финансовое положение и работает не менее полугода.

На рассмотрение заявок по долгосрочному кредиту уходит немного больше времени. В качестве залога могут потребовать не только недвижимость, но и поручителей. Проценты обычно ниже, чем по краткосрочным займам.

Проводки по учету долгосрочных кредитов и займов:

В бухгалтерском учете расчеты по долгосрочным кредитам ведутся на 67 счете бухгалтерского учета. Счет 67 также пассивный.

Проводки по 67 счету:

- Д50 (51,52,55) К67 – получен долгосрочный кредит наличными (на расчетный, валютный, специальный счета).

- Д91/2 К67 – начислены проценты к уплате в соответствии с кредитным договором.

- Д67 К50 (51, 52, 55) – погашен долгосрочный кредит банка.

- Д67 К91/1 – начислена положительная курсовая разница по процентам в иностранной валюте.

- Д91/2 К67 – начислена отрицательная курсовая разница по процентам в иностранной валюте.

Последние две проводки относятся к долгосрочным займам в иностранной валюте.

Здесь стоит отметить, что организация вправе учитывать долгосрочные кредиты на счете 67 до полного его погашения.

Помимо этого, организация также может перевести займ из разряда долгосрочных в краткосрочные в тот момент, когда до срока его погашения останется не больше одного года.

Во втором случае следует выполнить дополнительную проводку Д67 К66, которая будет означать, что долгосрочный кредит переведен в краткосрочный.

Какой способ учета долгосрочных кредитов выбрать, организация решает самостоятельно, свое решения отражает в учетной политике.

Оцените качество статьи. Мы хотим стать лучше для вас:

Видео:Как рассчитывается ежемесячный платеж, проценты банку и сумма погашения основного долга?Скачать

Банковский краткосрочный кредит

Краткосрочный кредит — услуга банков, позволяющая срочно получить деньги на минимальный период. Такой заем становится быстрым и простым решением денежных проблем для физических и юридических лиц.

Понятие краткосрочного кредита

Заем, оформляемый на небольшой срок, берется для покрытия дефицита оборотного капитала, ликвидации кассовых разрывов в деятельности компании юридических лиц. Нужды, на которые физическое лицо берет краткосрочный кредит, это: лечение, обучение, приобретение товаров для личных потребностей. Такой тип кредита удобен, когда деньги нужны срочно.

Выдается на срок до года, но повсюду наблюдаются отклонения от этого правила. Зачастую банк увеличивает продолжительность кредита до двух лет. Кредитная организация может также продлить уже существующий краткосрочный кредит. Подавляющее большинство краткосрочных займов выдается на срок от одного до трех месяцев.

В качестве обеспечения может служить личное имущество кредитополучателя. Возврат суммы краткосрочного займа осуществляется равными частями каждый месяц в соответствии с индивидуально составленной схемой. Возврат происходит сроком от одного месяца до двух лет. Сумма выдаваемого кредита лимитирована и находится в прямой зависимости от его назначения.

Краткосрочная ссуда может выдаваться также в безналичном виде. Договор составляется в письменном виде.

Это могут быть кредитные карты, переводы на текущие банковские счета заемщика, оформление с помощью электронных денег через интерактивные платежные системы. Возврат денег также должен осуществляться в безналичном варианте. Но кредитор не вправе заставлять клиента оплачивать долг безналичными платежами.

Основные особенности краткосрочных займов

Основными особенностями краткосрочных кредитов являются следующие:

- величина одалживаемой суммы определяется банком;

- максимальный срок — до двух лет, а минимальный — 1 месяц;

- заемщик вправе пользоваться деньгами по своему усмотрению;

- некоторые программы имеют условие внесения залога;

- нет поручительства;

- многие предложения банков не облагаются комиссией за оформление и содержание счета клиента;

- погашение осуществляется в большинстве случаев равными частями ежемесячно, но могут составляться индивидуальные схемы платежей, соответственно, по желанию заемщика.

Оформление и условия кредита

Обязательна письменная форма кредитного договора. При несоблюдении этого правила договор по кредиту считается ничтожным. Поручительство других лиц обычно не нужно. Но кредитная организация допускает этот фактор как гарантию возврата денежных средств клиентом.

https://www.youtube.com/watch?v=80DxtMVatEE

Банковская комиссия составляет 1%, но ее может и не быть. Процентная ставка — от 14 до 20% в рублевом эквиваленте и от 12 до 14% в валюте.

Конечно, это усредненные варианты, часто размер процента может быть и гораздо выше. Процентные ставки в письменной форме фиксируются в договоре. Заключение договора служит основанием для своевременного получения денег заемщиком от банка и уплаты им всего объема долга, включая проценты.

Для получения финансовой помощи от банка заемщик должен обладать хорошей кредитной историей, не иметь просрочек и невыплат. Большинство банков оформляют краткосрочный кредит на довольно выгодных условиях. Переплата не кажется слишком обременительной для клиента. Краткосрочный заем подразумевает небольшую сумму и оформляется быстро.

При этом пакет требуемых документов может быть минимальным. Иногда кредитная организация просит лишь паспорт. Если заемщик хочет оплатить долг досрочно, то процентной платы за это не потребуется.

Ставка по краткосрочным кредитам заметно выше, чем по ссудам, выдаваемым на длительный срок.

Это связано с тем, что уровень риска для банка повышается вследствие неполного комплекта документов, требуемых от клиента.

Веря кредитополучателю на слово, для защиты своих интересов кредитная организация устанавливает более высокий процент по краткосрочному кредиту. Выдача небольшого кредита на короткий период под маленький процент экономически невыгодна банкам.

Иногда процентная ставка составляет до 25%, экспресс-кредиты выдаются даже под 50%. Нужно также учитывать скрытые дополнительные сборы в виде страхования займа, комиссии за открытие и ведение счета.

Эти навязанные платежи позволяют банку повысить ставку процентов еще больше.

Краткосрочный кредит выдается в определенной сумме. Каждый заемщик рассматривается кредитной организацией индивидуально. Факторы, оказывающие влияние на размер кредита, следующие:

- степень инфляции;

- платежеспособность заемщика;

- наличие долгов и возможностей платить в установленные сроки.

Разовый заем

Это самое простое и наиболее востребованное кредитование. После принятия положительного решения банком вся сумма целиком поступает в распоряжение организации. Долг должен быть погашен по истечении кредитного срока. Выплата процентов, начисляемых ежедневно в соответствии с оставшейся задолженностью, производится заемщиком в установленные дни.

Существует первоначальный комиссионный сбор в размере от 0,5 до 5 процентов от всей суммы займа. Досрочный возврат долга банку также облагается комиссией. Недостатком такого типа займа можно назвать требуемый кредитной организацией обширный пакет документов. Довольно высокие проценты в итоге складываются в существенную переплату собственных средств.

Преимущества и недостатки

Краткосрочный кредит обладает рядом плюсов и минусов. Каждый клиент вправе сам решать, окупают ли плюсы кредита взятое обязательство перед банком. Известно, что кредиты приносят выгоду только лишь кредитным организациям. С другой стороны, краткосрочный кредит способен помочь человеку в безвыходной ситуации. Плюсы, которые находят клиенты, беря ссуду на короткий срок:

- Быстрота. Заявка будет рассмотрена в этот же день, максимальное время рассмотрения — 3 дня. Сумма, необходимая кредитополучателю, выдается также без промедления.

- Не требуется предоставлять большой пакет документов. Зачастую достаточно иметь лишь паспорт.

- В большинстве случаев наличие хорошей кредитной истории необязательно. Если она негативна, скоротечные кредиты даже помогают ее исправить.

Минусы такого типа займов также заставляют хорошо подумать перед принятием решения о кредите:

- Процент годовых высокий, так как банк защищается от большого риска. Необходимо иметь постоянный источник дохода для покрытия долга.

- Небольшой лимит денежной суммы может подойти не всем.

- Короткий срок для возврата долга может оказаться слишком обременительным для клиента.

Краткосрочные кредиты любого банка являются удобной возможностью получения денег при острой необходимости. Такой тип займа требует наличия стабильного заработка у заемщика для своевременной уплаты долга.

А также стоит учитывать более высокий процент по сравнению с долгосрочным кредитом. Существует довольно большой выбор подходящей программы согласно финансовым возможностям человека, желающего получить заем.

Перед тем как подписать бумаги, кредитополучатель должен быть полностью уверен в своей платежеспособности.

Видео:КАК ПРАВИЛЬНО И ВЫГОДНО ВЗЯТЬ КРЕДИТ. НЕ ДАЙ СЕБЯ ОБМАНУТЬ. 5 ПРОСТЫХ ШАГОВ ДЛЯ ВЫБОРА БАНКА.Скачать

Краткосрочный кредит — что это, виды и как оформить?

Краткосрочный кредит пользуется спросом у физических лиц. Это быстрый вариант решения финансовых проблем, от которых никто не застрахован. Вместе с тем, краткосрочные кредиты выдаются на довольно выгодных условиях. Как следствие, совокупная переплата за их использование сравнительно небольшая.

Однако, не нужно путать переплату за весь срок действия договора с размером регулярных платежей. Ставки по краткосрочным кредитам существенно превышают проценты по средне- и долгосрочным ссудам.

Тем не менее, совокупная переплата будет приемлемой за счет мизерной суммы и погашения займа в течение небольшого промежутка времени.

Что относится к краткосрочным кредитам?

Итак, краткосрочный кредит представляет собой финансовую услугу, в рамках которой денежные средства выдаются взаймы на срок до одного года. На практике сделки действуют в течение 30-90 дней.

Особенности краткосрочных кредитов:

- Небольшие суммы.

- Упрощенное оформление.

- Повышенные процентные ставки.

- Быстрое рассмотрение заявок.

Кредит может быть выдан банком, микрофинансовой организацией или частным лицом. Подать заявку удастся дистанционно или лично посредством посещения ближайшего офиса выбранного для сотрудничества учреждения.

Цели краткосрочного кредитования:

1. Погашение непредвиденных расходов.

2. Приобретение товаров первой необходимости.

3. Осуществление запланированных покупок.

https://www.youtube.com/watch?v=WZRXecSYFTw

Срочное кредитование, как правило, интересует граждан, которые столкнулись с форс-мажорными обстоятельствами. Если более выгодные формы заимствования временно недоступны, а деньги требуются на небольшой отрезок времени, заключение краткосрочного соглашения с банком или МФО будет оптимальным решением.

Краткосрочные кредиты можно использовать для покупки бытовой техники, продуктов питания, одежды, медикаментов и предметов домашнего обихода. Эти займы подходят для оплаты экстренных услуг, в частности ремонтных работ, незапланированных путешествий и лечения.

Виды краткосрочных кредитов для физических лиц

Благодаря оформлению по упрощенной схеме краткосрочные кредиты получили широкое распространение. Получить деньги можно в течение часа, предоставив лишь заявку с персональными данными. Ориентируясь на повышенный спрос, кредиторы могут предложить несколько программ краткосрочного кредитования.

Физическим лицам доступны:

1. Экспресс-кредиты.

Предоставляются банками при наличии паспорта и второго документа. Максимальная сумма достигает полумиллиона рублей. Средства выдаются наличными в офисе. Тратить деньги можно на любые нужды. Годовая ставка обычно не превышает 30%. Погашение происходит ежемесячно.

2. Микрозаймы.

Оформляются МФО по паспорту на срок до одного месяца. Заявки рассматриваются мгновенно. Максимальная сумма не превышает 50 000 рублей. Деньги можно получить наличными или на электронный кошелек, карту либо счет. За каждый день использования заемных средств клиент обязан выплачивать 1-3%.

3. Ломбардные кредиты.

Выдаются при наличии паспорта под залог имущества. Максимальная сумма — два миллиона рублей. Ставка составляет 2-7% за каждый месяц. В случае систематических просроченных платежей ломбард имеет право продать предмет залога для получения компенсации.

4. Кредит от частного инвестора.

Предоставляется физическими лицами или предприятиями под очень большой процент. Деньги можно получить по договору займа и под расписку. Размер частного кредита устанавливается индивидуально по соглашению сторон.

5. Товарный кредит.

Рассрочка с процентами выдается на покупку конкретного товара, как правило, в пределах партнерской сети. Эта форма заимствования предполагает заключения договора с банком, для которого продавец заранее предоставил скидку, покрывающую будущие расходы. Размер займа зависит от стоимости покупки.

Разновидностью краткосрочного кредита принято считать открытый лимит кредитной карты. За снятие денежных средств взимается комиссия, но при безналичной оплате в льготный период дополнительные выплаты не предусмотрены. Пожалуй, из всех вариантов этот самый удобный как для клиентов, так и для кредиторов.

Как оформить краткосрочный кредит?

Кредитные условия могут подбираться индивидуально для каждого клиента. Требования к потенциальным заемщикам варьируются с учетом тарифов каждого финансового учреждения.

Порядок оформления краткосрочного кредита:

1. Выбор подходящего кредитного предложения.2. Заполнение и подача заявления.3. Рассмотрение заявки.4. Информирование клиента о принятом решении.5. Согласование персональных параметров сделки.

6. Подписание договора и получение денежных средств.

Подать заявку на краткосрочный кредит можно во время личного визита в офис финансовой организации или онлайн на сайте. Упрощенное оформление дает возможность получить денежные средства на протяжении часа, а в некоторых случаях — через несколько минут. Для кредитора эта схема несет большие риски, компенсация которых производится за счет повышенных процентов.

В пакет документов для получения микрокредита входит:

- Заполненное по образцу кредитора заявление.

- Действующий паспорт гражданина РФ.

- Второй удостоверяющий личность документ.

У банков, в отличие от микрофинансовых организаций, требования к дебиторам более жесткие. При наличии плохой кредитной истории или сомнений касательно платежеспособности в займе клиенту будет отказано.

https://www.youtube.com/watch?v=LKYdY-Jp1sI

Банки обычно привлекают к сотрудничеству граждан, которым исполнилось не менее 21 года. Микрофинансовые организации готовы кредитовать клиентов с 18 лет.

В свою очередь, при обращении в банк требуется:

- Справка о доходах или иной документ, подтверждающий платежеспособность.

- Достоверная информация об актуальном адресе постоянной регистрации.

- Безукоризненная репутация на основании сведений из бюро кредитных историй.

- Копия трудовой книжки или справка работодателя с информацией о трудоустройстве.

- Обеспечение поручительством или залогом для улучшения условий кредитного соглашения.

Таким образом, МФО лояльно относятся к потенциальным клиентам. Кредиты здесь выдаются почти без отказов. Тем не менее, из-за упрощенной схемы предоставления денег занимающиеся микрокредитованием организации повышают процентные ставки.

Плюсы и минусы краткосрочных кредитов

Краткосрочные кредиты, как и любые другие финансовые продукты или услуги, имеют свои преимущества и недостатки. Изучив положительные и негативные стороны этой формы кредитования, можно снизить вероятность форс-мажорных обстоятельств. В частности, риск возникновения просроченных платежей и ухудшения материального положения заемщика.

К явным плюсам можно отнести:

1. Доступность.2. Экономию времени.3. Простой пакет документов.4. Моментальное рассмотрение.

5. Отсутствие жестких требований.

Основным недостатком краткосрочной схемы кредитования является риск нарушения графика платежей вследствие упрощенной процедуры заключения сделок. В итоге кредиторы компенсируют возможные убытки путем повышения процентных ставок.

Минусы краткосрочного кредита:

1. Высокие процентные ставки.2. Ограничения на доступные суммы займов.3. Крупные ежемесячные платежи.4. Маленькие сроки выплаты задолженности.5. Высокие штрафы за просроченные выплаты.

6. Навязчивые предложения дополнительных услуг.

Сопутствующие кредитованию платные опции, без которых заемщик может обойтись, обычно навязываются банками. В первую очередь речь идет о страховании. Дополнительные условия, как правило, вписываются в договор без ведома клиента. Тем не менее процентная ставка может быть снижена при предоставлении залога.

Где оформить краткосрочный кредит?

Краткосрочные займы способны выручить при непредвиденных затратах, но в то же время они сильно повышают кредитную нагрузку. Если возникла острая необходимость в срочном кредите, сперва следует обратиться в банк. Потребительские кредиты на любые нужды и займы наличными сейчас выдаются в день обращения.

Максимально выгодные условия банки предоставляют для следующих групп клиентов:

- Владельцев активных депозитных счетов.

- Пользователей зарплатных карт.

- Участников программы лояльности.

Проценты по программам краткосрочного кредитования в банковских организациях ниже, чем в микрофинансовых учреждениях и у частных инвесторов. В случае отказа придется рассмотреть займы в МФО и ломбардах, при этом тщательно изучив все условия договора. Документ придется проверить на предмет скрытых комиссий.

Заключение

В целом краткосрочные займы почти не отличаются от обычных кредитов, кроме уменьшенного периода погашения и повышенной процентной ставки.

Банковские кредиты на любые цели подходят для покупок недорогой техники и осуществления ремонта.

Тем временем срочное заимствование денег следует рассматривать в качестве экстренной меры, когда деньги безотлагательно требуются на погашение непредвиденных расходов.

🎬 Видео

Частичное досрочное погашение кредита: как правильно и вовремя погасить кредитСкачать

Беру кредит у коллектора и списываю долг бесплатно. Банкротство физических лицСкачать

Досрочное погашение ипотеки: уменьшать платёж, срок или выбрать 3-й вариант?Скачать

Уменьшать срок или сумму ежемесячного платежа? Что выгоднее при досрочном погашении ипотеки/кредита?Скачать

Как правильно гасить кредит? Досрочное погашение - уменьшение срока или платежа?!Скачать

В каких банках лучше НЕ БРАТЬ КРЕДИТ в 2024? ТОП 6 опасных банков для должников и других заемщиковСкачать

Как быстро погасить кредиты? Метод снежного комаСкачать

Когда НЕ выгодно досрочное погашение кредита?Скачать

Рефинансирование кредита выгодно? Советы финансового управляющегоСкачать

Краткосрочные кредиты (Капитал)Скачать

Капитал Краткосрочные кредитыСкачать

Уменьшение платежа или срока. Правильное частичное досрочное погашение кредита.Скачать

90 людей не могут соблюдать эти 3 простых правила накопления денегСкачать

Как из 5 000 руб. сделать 5 000 000 руб? Научу за 20 минут!Скачать

Что такое облигации и как на них заработать? Купон по ОФЗ 422 рубля. Заработок на облигацияхСкачать