Декларацию 2 НДФЛ представляют в фискальные органы по истечении календарного года. Налогоплательщику справка понадобится в других местах, где надлежит подтвердить официальные доходы, например, в банковском учреждении при выдаче кредита или в посольстве, когда он обратится за визой.

Поэтому заполнение бланка требует соблюдения строгих правил и норм законодательства. В приоритете – статус налогоплательщика в отчете 2 НДФЛ. Рассмотрим в нашем обзоре, на что обратить внимание при оформлении бланка.

- Что это такое

- Иностранцы, работающие по патенту

- Как сделать возврат налога

- Статус налогоплательщика в 2-НДФЛ: определяем свой статус

- Какие бывают статусы и коды

- Резидент

- Нерезидент

- Документы, подтверждающие резидентство

- Высококвалифицированные иностранные специалисты

- Участники программы по возвращению соотечественников

- Беженец

- Работник сначала работал на основе разрешения, а потом уволился и в том же году был снова принят, но уже на основании патента

- Что делать, если в прошедшем году не сделан возврат налога?

- Срок действия патента затрагивает два периода (года)

- Статусы налогоплательщика в 2-ндфл

- Заполняем поле «Статус налогоплательщика» формы 2-НДФЛ в отношении граждан государств — членов ЕАЭС

- Статусы налогоплательщика в 2-НДФЛ

- Как определяется статус по 2-НДФЛ?

- Посмотреть еще:

- Статус налогоплательщика в 2-ндфл

- Статус налогоплательщика в 2-НДФЛ в 2020 году — иностранного гражданина, в платежном поручении

- Основные виды (1, 2, 3, 4, 5, 6)

- В какую категорию входят иностранные граждане

- Если в платежном поручении

- Действующие правила заполнения справки

- Сроки подачи

- Статус налогоплательщика в 2-НДФЛ в 2018 году

- Новую 2-НДФЛ можно сформировать в обновленном «Налогоплательщике ЮЛ»

- ЗАЯВЛЕНИЕ о допущенной ошибке в оформлении платежного поручения

- Кем подается справка 2-НДФЛ

- Основные правила заполнения по налогоплательщикам 2-НДФЛ

- Когда указывается статус налогоплательщика в 2-НДФЛ в 2018 году

- История социальных статусов в России

- По данным портала ЗАЧЕСТНЫЙБИЗНЕСОБЩЕСТВО С ОГРАНИЧЕННОЙ ОТВЕТСТВЕННОСТЬЮ СТАТУС 2По данным портала ЗАЧЕСТНЫЙБИЗНЕС8905057142

- 📸 Видео

Что это такое

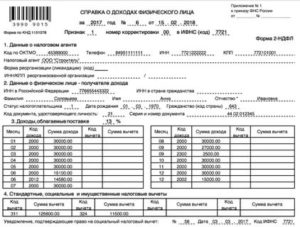

Справка формы 2-НДФЛ является официальным документом налоговой системы, в которой отображается вся необходимая для данной сферы информация о налогоплательщике.

Налогоплательщиком может вступать как простое физическое лицо, так и ИП. Предприниматели представляют справку 2-НДФЛ только тогда, если у них есть подчиненные, т.е. принятые на работу физические лица.

В отношении себя справку ИП не предоставляют. Работодатель должен предоставить, как в налоговую в отчетный период, так и своему сотруднику по первому требованию. Бланк справки 2-НДФЛ можно .

Работнику справка предоставляется на протяжении трех дней, поскольку она может пригодиться при переходе на другую работу и т.д.

Налоговая служба строго относится к срокам сдачи документации, потому справку необходимо направить в инспекцию:

| В 2020 г. до 02.04.2018 г | Обычно дата сдачи до начала апреля текущего года, если только не припадает на выходной или праздничный не рабочий день |

| Если отсутствует возможность своевременной уплаты налога или нет вовсе такой возможности | То справку нужно предоставить с объяснением в налоговую службу до первого марта текущего отчетного периода |

За нормативными актами, а точнее за главой 23 НК РФ, налогоплательщиком является физическое лицо (гражданин), который работает официально, получает за это зарплату, а работодатель выполняет положенные отчисления в налоговую за работника.

За градацией налоговой, налогоплательщики условно разделяются на:

| Резиденты | Это граждане РФ, даже те, которые находятся на территории страны более 183 дней за один год. Если резидент покидает страну для обучения или лечения, то данный перерыв не учитывается |

| Военнослужащие | Которые проходят службу за пределами своей Родины. Они также считаются резидентами |

| Не резиденты | Лица, которые пребывают в стране меньше, чем 183 дня за годовой период, но они работают наравне с резидентами и имеют право на официальный заработок |

Порядок заполнения данными в справке 2-НДФЛ зависит напрямую от статуса самого налогоплательщика, а также с учетом того, в каком процентном соотношении с него списывается налог.

Нерезиденты уплачивают налог в 30% и имеют статус «2». Резиденты носят статус «1» и уплачивают налог в 13%.

Заполнять графу про статус налогоплательщика обязательное условие. Иначе документ не будет принят и считаться верно оформленным.

Иностранцы, работающие по патенту

Если сотрудник-иностранец является гражданином безвизовой страны, он должен оформить патент. Этот документ дает право работать на территории Российской Федерации. Трудовой патент необходим как для работы по найму, так и для осуществления индивидуальной предпринимательской деятельности, открытия фирмы.

Патент не нужно получать гражданам Казахстана, Кыргызстана, Армении и Белоруссии. Эти страны — не только безвизовые, но и входят в единый с Россией таможенный союз. По международному соглашению патенты и разрешения на работу для уроженцев этих четырех государств не нужны.

Гражданам остальных безвизовых стран — Узбекистана, Украины, Абхазии, Азербайджана — патент получать необходимо.

https://www.youtube.com/watch?v=ETemfE7djLI

В патенте указана территория, на которой иностранец имеет право работать. Так, если документ был выдан в Подмосковье, иноземец не может трудится в Москве. И, наоборот, патент, выданный в Москве, не дает право работать за ее пределами.

Также можно сделать возврат излишне уплаченного иностранцем подоходного налога. В этом сотруднику также может помочь работодатель. Сумма, которую планируется вернуть, не должна превышать размер авансового платежа за месяц. Также сумма к возврату зависит от размера дохода работника.

Как сделать возврат налога

Возвращение налога иностранному сотруднику начинается с того, что работодатель отправляет в Федеральную налоговую службу заявление. Также в налоговую инспекцию должна быть предоставлена справка, заполненная в форме 3-НДФЛ. При себе нужно иметь копии чеков об оплате авансовых платежей. Направить документы необходимо в то отделение, в котором наниматель состоит на учете.

Ответ от Федеральной налоговой службы придет не позже 10 дней после сдачи документов

В этом случае работодатель обязан пересчитать налог. Это необходимо отразить в декларации 2-НДФЛ так:

Видео:Как получить справку 2-НДФЛ через Госуслуги в личном кабинете налогоплательщикаСкачать

Статус налогоплательщика в 2-НДФЛ: определяем свой статус

Все предприниматели и организации, выплачивающие доходы физическим лицам, признаются налоговыми агентами. По завершении календарного года они должны передавать в налоговую инспекцию декларацию, заполненную в форме 2-НДФЛ.

Этот документ должен содержать информацию обо всех физических лицах, которые получили доход в отчетном периоде, а также размер и сроки выплат.

Графа 2,3 «Статус налогоплательщика» в 2-НДФЛ вызывает много вопросов: как определить статус иностранного сотрудника; какую налоговую ставку применять к той или иной группе иностранцев; как быть, если статус поменялся в течение отчетного периода и т.д. Давайте разбираться.

Статус налогоплательщика в 2-НДФЛ

Какие бывают статусы и коды

С 2016 года выделяют шесть статусов налогоплательщиков, каждому из которых присваивается код.

Таблица 1. Коды, присваиваемые в зависимости от статуса налогоплательщика

| Код 1 | Ставится в случае, если физическое лицо является резидентом страны. |

| Код 2 | Физлицо резидентом не является. |

| Код 3 | Специалист высокой квалификации, также резидентом не является. |

| Код 4 | Участник государственной программы по возвращению на родину соотечественников. Нерезидент России. |

| Код 5 | Беженец-нерезидент. |

| Код 6 | Гражданин другой страны, работающий на территории Российской Федерации на основании патента. |

На заметку! От кода статуса сотрудника, зависит какой процент будет высчитан с его дохода.

Чтобы определить, какой код должен стоять в 2-НДФЛ и по какой ставке высчитывать налоги, следуйте данному алгоритму:

- Проверьте, если у иностранного сотрудника особый статус.

- Узнайте, является ли он резидентом или нет.

- Выясните, какой именно доход необходимо выплатить иностранцу.

Подробнее о каждом из налоговых статусов читайте далее.

Резидент

К этой категории относятся подавляющее большинство российских работников. Поэтому в разделе 2,3 декларации 2-НДФЛ бухгалтеры чаще всего ставят код №1.

Налоговый резидент — физлицо, которое живет в государстве не менее ста восьмидесяти трех суток в течение предыдущих двенадцати месяцев, идущих друг за другом. В эти 183 суток также входят даты приезда и выезда.

Кто является Налоговым резидентом Российской Федерации? В этом поможет разобраться наша статья. В ней рассмотрим, от чего зависит налоговый статус, документы для подтверждения, а также нормативную базу для резидентов и нерезидентов.

https://www.youtube.com/watch?v=XFbedcv3aTQ

Если физлицо проживало не в России, но за границей проходило лечение или получало образование, срок его отсутствия не будет засчитываться в 183 суток.

Для резидентов ставка подоходного налога составляет 13%

Нерезидент

Если иностранный сотрудник находится на территории страны меньше 183 суток, он считается нерезидентом. Статус «нерезидента РФ» имеет несколько особенностей:

- Платить налог и сдавать декларацию в фискальный орган нерезидент обязан, только если он получил доход от источника, который расположен на российской территории.

- Нерезидент не может получить налоговый вычет.

- Если в результате изменения статуса с нерезидента на резидента был излишне уплачен налог, вернуть деньги можно только в налоговой (не через работодателя) по окончании календарного года.

Статус резидента или нерезидента не зависит от гражданства. Резидентом может быть не только гражданин России, но и гражданин другого государства или лицо без гражданства. Нерезидентом может быть:

- россиянин, проживающий за рубежом;

- иностранец, приехавший менее полугода назад.

Документы, подтверждающие резидентство

Согласно законодательству, налоговый агент сам ведет учет данных о своих сотрудниках и самостоятельно определяет его статус. И исходя из этого рассчитывает сумму налога. Резидентство сотрудника может быть подтверждено следующими документами:

- паспорт, в котором есть информация о дате пересечения российской границы;

- виза, содержащая соответствующие потметки;

- авиабилеты, железнодорожные билеты;

- бумаги о регистрации иноземцев, временно живущих в РФ;

- контракт с работодателем, гражданско-правовой контракт;

- табель, в котором велся учет трудового времени.

Авиабилет может подтвердить ваше резиденство

Высококвалифицированные иностранные специалисты

Высококвалифицированным специалистом считается иностранец, имеющий в какой-то сфере деятельности выдающиеся навыки, знания, опыт. У такого сотрудника должен быть подписан трудовой контракт с компанией из России.

Оплата за труд ценного иностранного сотрудника должна быть не менее двух миллионов рублей в год. Но для преподавателей и научных сотрудников минимальная заработная плата может быть меньше — от одного миллиона рублей.

На заметку! Доход высококвалифицированного иностранного специалиста облагается налогом 13%, даже если он является нерезидентом РФ.

Оценивать уровень компетентности и квалификации должен наниматель. Доказательством высокого уровня знаний и опыта могут служить:

- диплом;

- сертификаты об образовании;

- комментарии предыдущих работодателей о служащем;

- награды;

- информация из специализированных организаций.

Статус специалиста высокой квалификации присуждается иностранному служащему с момента выдачи разрешения на работу. В документе должна присутствовать соответствующая пометка.

Тринадцатипроцентную ставку для этой категории работников можно использовать, даже если трудовой контракт заключен на небольшой срок. Если договор составлен на срок менее 1 года, размер оплаты труда за период работы должен быть минимум два миллиона рублей.

По сокращенной ставке проходят только те доходы ценного специалиста, которые относятся к трудовым выплатам. Например, оклад, производственные премии, оплата за услуги.

Все доходы, которые выходят за рамки трудовых взаимоотношений, облагаются налогом 30%, даже если перечисление денег осуществляет тот же работодатель

На заметку! Если специалист покинул страну и выплаты должны быть сделаны за пределы Российской Федерации, то к доходу все равно применяется ставка 13%. При последних выплатах после увольнения иностранного сотрудника величина налога также остается неизменной.

Участники программы по возвращению соотечественников

Код 4 в разделе «Статус налогоплательщика» применяется, если сотрудник является участником программы по возвращению соотечественников из стран СНГ на родину, в Россию. Для этой категории иностранцев и их семей предусмотрены различные социальные льготы, в том числе сокращенный процент подоходного налога.

https://www.youtube.com/watch?v=qEOirl_iGJ8

Правила расчета НДФЛ для переселенцев:

- Заработная плата, оплата услуг, премии и прочие заработки, полученные в результате рабочей деятельности облагаются налогом 13%. Процент не должен быть больше, даже если служащий — нерезидент страны. Применять льготу можно лишь после того, как иностранец предъявит документ, доказывающий факт участия в данной государственной программе. При приеме на работу бухгалтеру нужно оставить себе копию документа и регулярно проверять срок его действия. Свидетельство выдается переселенцу на три года.

- Размер ставки, применяемой к остальным нетрудовым доходам, зависит от того, стал ли переселенец резидентом. Если да, процент равен 13%; если нет — 30%. К категории нетрудовых заработков относятся подарки, мат.помощь, доход со сдачи имущества в аренду.

- Вычеты стандартной группы можно применять только, если переселенец уже стал резидентом.

На заметку! Участник программы имеет право трудоустроиться на территории Российской Федерации без разрешения на работу.

Беженец

С октября 2014 года все доходы, которые выплачиваются беженцам и получившим временное жилье в РФ, проходят по сокращенной ставке подоходного налога — 13%.

Код 5 в разделе «Статус налогоплательщика» ставится, только если сотрудник — нерезидент страны. Для нерезидентов тринадцатипроцентным налогом облагаются только доходы, которые были получены в результате трудовой деятельности. Все иные выплаты (подарки, мат.помощь) подлежат налогообложению по общему для всех нерезидентов проценту — 30%.

На заметку! Беженец не может рассчитывать на вычеты стандартной группы, до того как он получит статус российского налогового резидента.

Чтобы получить вычет на детей, беженец должен легализовать документы (свидетельство о рождении или усыновлении) на территории нашего государства. Сделать это можно в консульских отделениях республики, которая выдала документ.

Если страна, в которой был получено свидетельство, участница Гаагской конвенции, достаточно заверить документ апостилем

Работник сначала работал на основе разрешения, а потом уволился и в том же году был снова принят, но уже на основании патента

В этом случае работодатель обязан пересчитать налог. Это необходимо отразить в декларации 2-НДФЛ так:

- Сдавать надо только одну справку 2-НДФЛ.

- В строке «Статус налогоплательщика» нужно проставить код №6, как для работника, который работает по патенту.

- Налоговая ставка должна составлять 13%.

При работе на основе разрешения с сотрудника снимают налог 30%. При переходе на патент ставка меняется на 13%. НДФЛ должен быть пересчитан за весь текущий год, а излишне уплаченный налог должен быть возвращен иностранцу.

Не имеет значения в каком месяце пришло уведомление из фискального органа. Работодатель может уменьшить налог за весь год, в котором поступило разрешение. Так, если уведомление с налоговой пришло в апреле, а действие патента начинается с февраля, пересчитать НДФЛ можно за весь временной промежуток с февраля по апрель.

Что делать, если в прошедшем году не сделан возврат налога?

Часто возникает ситуация, когда в прошедшем году не был оформлен возврат чрезмерно уплаченных НДФЛ для служащего, оформленного по патенту. В этом случае вернуть налог уже не получиться. В законодательстве не предусмотрена возможность возвращения НДФЛ иностранцем в прошедшем году.

Срок действия патента затрагивает два периода (года)

Многие заполняющие декларацию не знают как возвращать деньги, если срок действия патента приходится на два периода. Возврат налога возможен только после получения из фискальной инспекции «разрешительного» уведомления.

Производить возврат можно только в том году, в котором пришло это уведомление. Например, патент затрагивает и 2017, и 2018 год.

Если уведомление поступило в 2018 году, то возвращать можно только налог, который был излишне уплачен в 2018 году.

Пример.

Видео:Как посмотреть или скачать справку 2-НДФЛСкачать

Статусы налогоплательщика в 2-ндфл

Заплатить налоги необходимо до 2 декабря. Если у вас есть вопросы о порядке уплаты или расчете налогов, присылайте их на Ответы на самые популярные из них мы опубликуем на портале ГАРАНТ.РУ.

Программа, разработана совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Заполняем поле «Статус налогоплательщика» формы 2-НДФЛ в отношении граждан государств — членов ЕАЭС

В силу Договора о ЕАЭС доходы граждан государств — членов ЕАЭС от трудовой деятельности в России облагаются с применением ставки 13% независимо от наличия статуса налогового резидента нашей страны.

https://www.youtube.com/watch?v=yv4viL2xktk

Порядком заполнения сведений о доходах физлица по форме 2-НДФЛ установлено, что при заполнении Раздела 2 «Данные о физлице — получателе дохода» в поле «Статус налогоплательщика» указывается код статуса налогоплательщика.

Если в налоговом периоде налогоплательщик является налоговым резидентом России, то указывается цифра 1 (кроме налогоплательщиков, осуществляющих трудовую деятельность по найму на основании патента).

В отношении налогоплательщиков, не являющихся налоговыми резидентами (за исключением осуществляющих трудовую деятельность по найму на основании патента), предусмотрены коды статусов 2-5.

Таким образом, при заполнении Справок о доходах физлица (форма 2-НДФЛ) в отношении иностранных работников — граждан государств — членов ЕАЭС, признаваемых по итогам налогового периода резидентами, необходимо указывать код статуса 1.

По иностранным работникам — гражданам государств — членов ЕАЭС, не признаваемым налоговыми резидентами, если указанные граждане по итогам налогового периода не попадают под определения по кодам статуса 3-5, следует проставлять код статуса 2.

Статусы налогоплательщика в 2-НДФЛ

Указание статуса налогоплательщика в Справке 2-НДФЛ помогает налоговикам определить, правильную ли ставку НДФЛ налоговый агент применил к доходам того или иного физлица. Однако указанные выше коды такой возможности не дают, т.к., например, трудовые доходы одного иностранного работника-нерезидента могут облагаться НДФЛ по ставке 30%, а другого – по 13% (п. 3 ст. 224 НК РФ).

См. Виртуальный помощник по НДФЛ для налоговых агентов

По этой причине разработана новая форма Справки 2-НДФЛ и новые коды статуса налогоплательщика (Приказ ФНС от 30.10.2015 № ММВ-7-11/).

В обновленной Справке предусмотрено 6 таких кодов.

За 2015 год нужно будет отчитаться по новой Справке 2-НДФЛ и, соответственно, указать новые коды статуса. Например, если организация в 2015 г. не смогла удержать НДФЛ, то сообщить об этом ИФНС она должна не позднее 01.03.2016 г..

Скачать бланк справки 2-НДФЛ, подаваемой в ИФНС в 2016 г., можно .

[3]

Налоговые агенты, к которым относятся ИП или различные организации, имеющие в штате наемных работников, обязаны в налоговую службу за прошедший год представлять справку 2-НДФЛ.

Составляется справка отдельно на каждое физическое лицо с целью определения его совокупного дохода за год. Обязательно при формировании следует обратить внимание на правильность заполнения пункта 2.

3 «Статус налогоплательщика» в 2- НДФЛ.

Как определяется статус по 2-НДФЛ?

В 2015 году законодательно было признано 3 статуса плательщика налога от доходов:

- Статус налогоплательщика 1 в справке 2-НДФЛ устанавливается в отношении физического лица, выступающего резидентом РФ. Присваивается гражданину, находящемуся на протяжении 24 месяцев не менее 183 дня в пределах России.

- Статус по коду 2 устанавливается в отношении граждан, которые не выступают резидентами РФ.

- Код 3 характеризует граждан, не резидентов РФ, но признаваемых высококвалифицированными профессионалами в своей области.

Статус указывает на правильность определения ставки НДФЛ в отношении наемных работников. В 2016 году в налоговом законодательстве произошли некоторые изменения по составлению справки 2-НДФЛ.

Вышеперечисленные коды, применяемые в 2015 году, полностью не отображают информацию о правильности применения ставки НДФЛ к иностранным работникам, не резидентов РФ. Так, например, доходы одного работника могут облагаться по ставке 35%, а иного – по ставке 13%.

Поэтому налоговое законодательство РФ утвердило новую форму 2-НДФЛ и установило новые коды, применяемые к физлицам:

- Код 1 – налогоплательщик выступает резидентом РФ.

- Код 2 – физическое лицо не выступает резидентом РФ.

- Код 3 – налогоплательщик 2-НДФЛ признается высококвалифицированным профессионалом, при этом не выступает резидентом РФ.

- Код 4 – физическое лицо, участвующее в государственной программе России по переселению на территорию страны граждан иного государства, не выступающих резидентами РФ.

- Код 5 – граждане, попросившее убежище на территории РФ, не являются ее резидентами.

- Код 6 – лица, имеющие гражданство другой страны, осуществляющие свою трудовую деятельность на основании патента.

Посмотреть еще:

Материалы Проводки по Приходу ГЛАВНАЯ СТРАНИЦА НАЛОГОВЫЕ НОВОСТИ БУХГАЛТЕРСКИЕ НОВОСТИ БУХГАЛТЕРСКИЙ УЧЕТ ГОДОВОЙ ОТЧЕТ И…

justice pro…После представления декларации в налоговую инспекцию начинается ее проверка. Налогоплательщик, заинтересованный в положительном результате…

СТАТУС налогоплательщика в поле 101 в новой платежке при уплате налогов и страховых взносовВ поле…

Когда наступает ответственность за неуплату налогаРаботодатель, который, выступая в качестве налогового агента, обязан удержать НДФЛ…

Основные нормативыНалоговыми агентами в данном случае признаются следующие лица: ИП; адвокаты; нотариусы; некоторые юридические лица.…

Статус налогоплательщика в 2-ндфл

Здравствуйте. Какой статус налогоплательщика ставится в 2-НДФЛ гражданам Армении?

Если он нерезидент, то 2, если резидент 1.По какой ставке Вы его доход облагаете?

Рекомендация эксперта

Какой статус налогоплательщика должен стоять в справке 2-НДФЛ за 2015 года в отношении лиц, получивших в России временное убежище, а также в отношении иностранцев, работающих в России по найму на основании патентов, если на конец 2015 года они находились в России более 183 дней.-По какой процентной ставке облагаются доходы с 2015 года в отношении иностранцев-нерезидентов, работающих в России по найму на основании патентов? Если на конец 2015 года он находился на территории РФ менее 183 дней.

1) Если в налоговом периоде иностранец, получивший в России временное убежище, или иностранец на патенте получили статус налогового резидента РФ, в поле «Статус налогоплательщика» справки по форме 2-НДФЛ все равно нужно указать:

Читайте так же: Как заменить фискальный накопитель в онлайн-кассе

– 5 – для сотрудников-иностранцев, которые имеют статус беженца или получили временное убежище в России;

– 6 – для сотрудников-иностранцев, которые работают на основании патента.

2) в отношении доходов, полученных нерезидентами от трудовой деятельности по найму на основании патентов применяется 13-процентная ставка НДФЛ.

https://www.youtube.com/watch?v=IbvpnE-06Ns

Сергея Разгулина, действительного государственного советника РФ 3-го класса

Как составлять справку по форме 2-НДФЛ

В поле «Статус налогоплательщика» укажите:*

– 1 – для налоговых резидентов. Цифру 1 также укажите по сотрудникам из стран Евразийского экономического союза (Республики Беларусь, Казахстана, Армении и Киргизии), которые платят НДФЛ по ставке 13 процентов с первого дня их пребывания в России. При этом не важно, будут ли они признаны налоговыми резидентами по итогам года или нет;

– 2 – для нерезидентов;

– 3 – для нерезидентов – высококвалифицированных специалистов;

– 4 – для сотрудников, которые являются участниками государственной программы добровольного переселения соотечественников, проживающих за рубежом;

– 5 – для сотрудников-иностранцев, которые имеют статус беженца или получили временное убежище в России;

– 6 – для сотрудников-иностранцев, которые работают на основании патента.

2.Из статьи журнала ЖУРНАЛ «ЗАРПЛАТА», № 1, ЯНВАРЬ 2016

СПРАВКА ПО ФОРМЕ 2-НДФЛ ЗА 2015 ГОД С ПРИЗНАКОМ 1

О.В. Негребецкая, эксперт журнала «Зарплата»

Вариантов статуса налогоплательщика стало на три больше. Полный перечень возможных статусов смотрите в табл. 2 ниже.

ТАБЛИЦА 2 ОБОЗНАЧЕНИЯ СТАТУСА ПЛАТЕЛЬЩИКА НДФЛ

Цифра Категория плательщика НДФЛ

1 Налоговый резидент РФ

2 Налоговый нерезидент РФ

3 Высококвалифицированный специалист/нерезидент РФ

4 Участник Государственной программы по оказанию содействия добровольному переселению в РФ соотечественников, проживающих за рубежом (член экипажа судна, плавающего под Государственным флагом Российской Федерации), не является налоговым резидентом Российской Федерации

5 Беженец или получил временное убежище в РФ/нерезидент РФ

6 Иностранный гражданин на патенте

Если в налоговом периоде иностранец на патенте получил статус налогового резидента РФ, все равно укажите цифру 6, для всех других категорий — 1.*

Сергея Разгулина, действительного государственного советника РФ 3-го класса

Как определить ставку для расчета НДФЛ

НДФЛ с доходов нерезидентов

Доходы, полученные нерезидентами, в зависимости от их вида могут облагаться НДФЛ по ставке 15, 13 и 30 процентов.

Ставка 13 процентов применяется при удержании НДФЛ с доходов от трудовой деятельности нерезидентов, которые являются:

высококвалифицированными специалистами. Подробнее об их трудоустройстве см. Как принять на работу иностранца – высококвалифицированного специалиста;

участниками Государственной программы по оказанию содействия добровольному переселению в Россию соотечественников, проживающих за рубежом, а также членами их семей, совместно переселившимися на постоянное местожительство в Россию;

членами экипажей судов, плавающих под Государственным флагом России;

беженцами или иностранными гражданами, получившими временное убежище в России* (абз. 7 п. 3 ст. 224 НК РФ). 13-процентная ставка применяется в отношении доходов, полученных начиная с 1 января 2014 года (п. 3 ст. 2 Закона от 4 октября 2014 г. № 285-ФЗ);

Видео:Как получить справку 2 НДФЛ через ГосуслугиСкачать

Статус налогоплательщика в 2-НДФЛ в 2020 году — иностранного гражданина, в платежном поручении

Налогоплательщиками могут быть как собственные граждане, так и приезжие иностранцы. Но для каждого из агентов применимы правила определения – статусы. Что это за статусы, какие они бывают?

Справка формы 2-НДФЛ является официальным документом налоговой системы, в которой отображается вся необходимая для данной сферы информация о налогоплательщике.

Налогоплательщиком может вступать как простое физическое лицо, так и ИП. Предприниматели представляют справку 2-НДФЛ только тогда, если у них есть подчиненные, т.е. принятые на работу физические лица.

В отношении себя справку ИП не предоставляют. Работодатель должен предоставить, как в налоговую в отчетный период, так и своему сотруднику по первому требованию. Бланк справки 2-НДФЛ можно скачать здесь.

Работнику справка предоставляется на протяжении трех дней, поскольку она может пригодиться при переходе на другую работу и т.д.

Налоговая служба строго относится к срокам сдачи документации, потому справку необходимо направить в инспекцию:

| В 2020 г. до 02.04.2018 г | Обычно дата сдачи до начала апреля текущего года, если только не припадает на выходной или праздничный не рабочий день |

| Если отсутствует возможность своевременной уплаты налога или нет вовсе такой возможности | То справку нужно предоставить с объяснением в налоговую службу до первого марта текущего отчетного периода |

За нормативными актами, а точнее за главой 23 НК РФ, налогоплательщиком является физическое лицо (гражданин), который работает официально, получает за это зарплату, а работодатель выполняет положенные отчисления в налоговую за работника.

За градацией налоговой, налогоплательщики условно разделяются на:

| Резиденты | Это граждане РФ, даже те, которые находятся на территории страны более 183 дней за один год. Если резидент покидает страну для обучения или лечения, то данный перерыв не учитывается |

| Военнослужащие | Которые проходят службу за пределами своей Родины. Они также считаются резидентами |

| Не резиденты | Лица, которые пребывают в стране меньше, чем 183 дня за годовой период, но они работают наравне с резидентами и имеют право на официальный заработок |

Порядок заполнения данными в справке 2-НДФЛ зависит напрямую от статуса самого налогоплательщика, а также с учетом того, в каком процентном соотношении с него списывается налог.

Нерезиденты уплачивают налог в 30% и имеют статус «2». Резиденты носят статус «1» и уплачивают налог в 13%.

Заполнять графу про статус налогоплательщика обязательное условие. Иначе документ не будет принят и считаться верно оформленным.

Основные виды (1, 2, 3, 4, 5, 6)

Справка 2-НДФЛ была утверждена ранее Приказом ФНС 30.10.2015 г. и содержала она всего три статуса.

https://www.youtube.com/watch?v=C81AHOOyG0s

Сегодня в ней насчитывается для более точной формулировки и расшифровки статуса налогоплательщика шесть значений.

Таблица статусов на сегодня такая:

| Статус налогоплательщика в 2 НДФЛ «1» | Резидент РФ |

| Статус «2» | Не резидент РФ |

| Статус «3» | Специалист высшей квалификации ил мастерства, но не является резидентом РФ |

| Статус «4» | Граждане РФ, которые часто ездят за границу, но возвращаются домой, при этом, налоговая система не рассматривает их, как резидентов страны, применяя к ним иную систему вычетов налогов |

| Статус «5» | Беженцы, не резиденты РФ |

| Статус «6» | Применим к иностранным лицам, у которых согласно патенту имеется разрешение на работу в стране |

Усовершенствованную систему статусов очень легко использовать в работе налоговой службы, поскольку она дает более открытую расшифровку и формулировку данных и сведений о гражданине, как отечественном, так и иностранном.

В какую категорию входят иностранные граждане

К иностранным гражданам правила определения статуса равнозначные общим. Иными словами, в зависимости от того, кем конкретно признается иностранец по работе и порядку уплаты налогов.

Для него также можно определить статус от одного до шести. По чаще всего, иностранные лица, работающие на территории РФ, получают пропуск за патентом.

Как правило, они имеют без виз. Рабочий патент нужен для работы в стране за наймом, для предпринимательства, открытия своего бизнеса и т.д.

Если в платежном поручении

Платежное поручение заполняется немного иным путем указания требуемой в нем информации. Платежное поручение было утверждено БР Положением №383-П от 19.06.2012 г.

Форма поручения является унифицированной, потому вносить какие-либо корректировки или изменения в ее структуру запрещено.

Очень важно, заполнять бланк стоит очень внимательно и правильно, поскольку от этого зависит правильность поступления средств на указанный адрес.

Даже при неправильном указании статуса налогоплательщика, средства будут направлены в статус неопределенных и попросту зависнут до выяснения отношений.

До того времени могут быть применены штрафы и пеня. В платежке статус налогоплательщика прописывается в поле «101», совместно с видом платежа.

Данное поле можно заполнить цифровым обозначением, а можно оставить пустым, если перечисляемые средства относятся к обычным контрагентам.

Статус стоит обязательно указывать лишь при работе с бюджетом предприятия. Таким образом, казначейство намного быстрее определяет информацию и разносит платежи за адресами.

Платежки заполняются согласно Приказу Минфина №107н от 12.11.2013 г. В приложении 5 этого приказа имеется указание к заполнению и расшифровка обозначений в поле 101.

Например, некоторые из них:

| 01 | Статус налогоплательщика в платежном поручении |

| 02 | Указывается то, что средства будут переводиться в бюджет самим налоговым агентом |

| 03 | Относится к организациям на федеральном уровне почтовой рассылки, где проводятся перечисления от имени физлица |

| 04 | Код налогового органа |

| 05 | Отмечается тогда, если перечисления проводятся судебными приставами или для них |

| 06 | Для юрлиц, которые принимают участие во внешнеэкономических операциях |

| 07 | Отметка таможенных органов |

| 08 | Относится к тем лицам, которые собираются сделать платеж в счет бюджета, но никак не связанные с налогами |

| 09-13 | Для отметки погашений по налогам, но для каждого статуса гражданина индивидуально |

В платежном поручении насчитывается до 28 пунктов, каждый заполняется в соответствии с лицом, к которому оно относится.

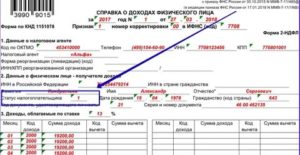

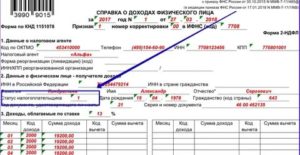

Действующие правила заполнения справки

Справка 2-НДФЛ заполняется по разделам и за пунктами в установленной поочередности. В справке содержится до 5-ти разделов, в каждом из которых есть строки заполнения.

Рассмотрим правила заполнения по порядку:

| Раздел | Строка | Обозначение |

| 1 | — | Отображает данные касательно самого налогового агента, в том числе сведения о его работодателе, ИНН, КПП и т.д |

| 2 | 2.3 | Содержит статус налогоплательщика |

| 2 | 2.4 | Отображается дата рождения налогоплательщика (арабскими цифрами) |

| 2 | 2.5 | Гражданство согласно ОКСМ. Для РФ это значение «643». Если в списке вашей страны нет, тогда вписывается та страна, которая выдала регистрационный документ |

| 2 | 2.6 | Отмечается специальный код, который отображает вид регистрационного документа |

| 2 | 2.7 | Серия и номер регистрационного документа (к примеру, гражданский паспорт РФ) |

| 2 | 2.8 | Адрес проживания или регистрации налогоплательщика, с точным отображением данных (индекс, город, улица и т.д.) |

| 3 | — | Содержит согласно сведением по уровню доходов налогоплательщику. Информация отображается помесячно. Необходимо также указывать наличие вычетов из этих доходов, с отображением по кодам |

| 4 | — | Определяется вид вычета по категории, которые бывают имущественными, стандартными, социальными, инвестиционными |

| 5 | — | Содержит общие величины в зависимости от уровня дохода гражданина, его в налоговой базе, удерживаемыми налогами |

Готовый документ должен быть подписан ответственным лицом или уполномоченным от имени работодателя, с последующей расшифровкой инициалом и подписью.

Сроки подачи

Уже все давно знают, что подавать документы в налоговую нужно вовремя, дабы не подвергать себя конфликтности со стороны ФНС. Недочеты с налоговой системой имеют ряд побочных эффектов для налогоплательщиков.

https://www.youtube.com/watch?v=GCkygyjwSgs

В отношении организаций, предприятий или крупных компаний, если по каким-либо причинам, они не успели или не смогли удержать налог на прибыль в положенные сроки, то необходимо уведомить налоговую об этом.

Уведомить нужно хотя бы потому, чтобы в ФНС не применили штрафные санкции. Сделать это необходимо в край до первого числа марта последующего года.

: общие аспекты

Аналогичным образом, необходимо уведомить налоговую службу и отметить соответствующими статусами в справке сведениях о сотруднике, если тот был уволенным, либо на должность был принят иностранный гражданин.

Только стоит учитывать тот момент, стал ли иностранец за время работы на предприятии резидентом, либо если он был принят за патентом – статус «6».

Налоговая система в стране довольно строгая и требовательная. Необходимо четко соблюдать временные рамки по предоставлению отчетности в инспекции по уровню своих доходов, отчислений в бюджет и налоговую базу.

Если отсутствует таковая возможность, необходимо также уведомить инспекцию, поскольку игнорирование правил может привести к применению ответственности, как правило, штрафы и пеня за просрочки.

Усовершенствованная система идентификации личности, а именно, внедрение более расширенного перечня в статусе налогоплательщика, куда более ускоряет, и упрощают системе порядок работы с документами и переводами.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Видео:Коды доходов в справке 2-НДФЛСкачать

Статус налогоплательщика в 2-НДФЛ в 2018 году

С 2019 года действуют две формы справок о доходах и суммах налога:

- Справка о доходах и суммах налога – для налоговой инспекции;

- Справка о доходах по форме 2-НДФЛ и суммах налога – для физлиц по их заявлению.

Для Вашего внимания предлагается информация о том, как правильно заполнить справки 2-НДФЛ за 2018 год без ошибок. Разбираются различные непонятные пункты в справке 2-НДФЛ. Потому что из-за некоторых важных ошибок инспекторы могут запросить пояснения. Скачать Порядок заполнения 2-НДФЛ

Примечание: Почитайте материал когда справку 2-НДФЛ можно вообще не сдавать. Потому что это убережет Вас от лишней работы.

Новую 2-НДФЛ можно сформировать в обновленном «Налогоплательщике ЮЛ»

На сайте ГНИВЦ размещена версия 4.60 программы «». В новой версии обеспечена возможность формирования 2НДФЛ и 3-НДФЛ по новой форме.

Доработано ПО формирования деклараций по ЕНВД, по налогу на имущество, а также РСВ.

На сайте ГНИВЦ также размещена новая версия 2.136 программы «Tester».

ЗАЯВЛЕНИЕ о допущенной ошибке в оформлении платежного поручения

г. Киров . . . . . . . . . . . . . . . . . 16.05.2019

В соответствии с пунктами 7 и 8 статьи 45 Налогового кодекса РФ ООО «Гаспром» просит принять решение об уточнении платежа.

В поле 101 платежного поручения от 18 апреля 2019 г. № 415 на перечисление налога на добавленную стоимость (КБК – 18210301000011000110) в сумме 5000 (Пять тысяч) руб. был неверно указан статус плательщика – 01 (налогоплательщик).

Правильный статус плательщика – 02 (налоговый агент).

Эта ошибка не повлекла за собой неперечисление суммы налога в бюджетную систему Российской Федерации на соответствующий счет Федерального казначейства.

Приложение:– копия платежного поручения от 18 апреля 2019 г. № 415.

Кем подается справка 2-НДФЛ

Согласно нормам налогового законодательства, предоставлять справку могут:

- Сами налогоплательщики – в потребовавшие ее инстанции (в банк или микрофинансовую организацию для получения ссуды, новому работодателю и т.д.).

- Компании, выполняющие роль налоговых агентов, – исключительно в «свою» ИФНС в рамках отчета о выполнении обязательств по удержанию и перечислению в государственную казну сумм подоходного налога за нанимаемых сотрудников, подаваемого в конце календарного года.

НК РФ ограничивает перечень организаций, имеющих право подавать 2-НДФЛ работников в контролирующие органы, двумя категориями:

- резиденты РФ – компании, ИП, адвокаты и нотариусы;

- иностранные структуры, имеющие представительства на территории России.

Чтобы у налоговой инспекции и других органов не возникло вопросов по поводу содержания справки, важно учесть все тонкости ее заполнения. .

Основные правила заполнения по налогоплательщикам 2-НДФЛ

- Раздел 1 – проставляются сведения по налоговому агенту с указанием наименования работодателя, его ИНН/КПП.

- Раздел 2. Строка 2.3 – проставляется статус плательщика налога.

- Раздел 2. Строка 2.4 – проставляется последовательно дата рождения арабскими цифрами.

- Раздел 2. Строка 2.

5 – проставляется Гражданство физлица согласно ОКСМ (Общероссийский классификатор стран мира). России соответствует значение 643, при отсутствии страны в списках указывается значение страны, выдавшей регистрационный документ.

- Раздел 2. Строка 2.6 – проставляется код вида регистрационного документа.

- Раздел 2. Строка 2.

7 – проставляется номер/серия регистрационного документа, к примеру, паспорта гражданина РФ.

- Раздел2. Строка 2.8 – проставляется адрес постоянного жительства гражданина согласно регистрационному документу с обязательным указанием основных элементов, как – индекс, код региона по Справочнику, город/район, пункт, улица, номер дома/корпуса/квартиры.

- Раздел 3 – формируется на основании сведений по доходам гражданина с разбивкой по месяцам начисления и ставкам. Обязательно указание вычетов при их наличии, а также кодов по вычетам/доходам.

- Раздел 4 – разделяются использованные виды вычетов в зависимости от категории: имущественные, стандартные, социальные, инвестиционные.

- Раздел 5 – проставляются общие величины по доходам физлица, налоговой базе, исчисленным/перечисленным/удержанным налогам.

Документ подписывается ответственным сотрудником работодателя/уполномоченного представителя с расшифровкой ФИО.

За 2016 год всем налоговым агентам необходимо отчитываться по актуальной форме справки с обязательным указанием введенных признаков статуса налогоплательщика. Если по каким-либо причинам доходы персоналу не начислялись, НДФЛ не удерживался, об этом факте хозяйственной деятельности следует уведомить органы ИФНС в сроки, установленные для представления 2-НДФЛ.

Читайте так же: Расписка в получении трудовой

Когда указывается статус налогоплательщика в 2-НДФЛ в 2018 году

Статус налогоплательщика проставляется во всех случаях, по которым заполняется форма 2-НДФЛ.

Во-первых, все работодатели представляют ежегодно справки по доходам работников в инспекцию до 1 апреля включительно (в 2018 году – не позднее 2 апреля).

Во-вторых, справка заполняется на физ. лицо, с дохода которого фирма не смогла удержать НДФЛ. Такую справку нужно сдать в налоговую инспекцию до 1 марта включительно.

В-третьих, организации обязаны представить справку о доходах работнику по его требованию. В справке, заполняемой по этому поводу, также указывается статус налогоплательщика.

История социальных статусов в России

В Российской Империи выделялись следующие основные социальные статусы, закреплявшиеся в документах и указывавшиеся как «звание»:

- крестьянин

- мещанин

- личный почётный гражданин

- потомственный почётный гражданин

- личный дворянин

- потомственный дворянин

При этом, если имелся какой-либо чин, то вместо указанных категорий населения указывался именно чин.

https://www.youtube.com/watch?v=slGxLo3W0h8

В Советском Союзе выделялись следующие основные социальные статусы, закреплявшиеся в документах, и указывавшиеся как «социальное положение»:

- крестьянин

- рабочий

- служащий

К категории служащих относились все, кто имел высшее образование или окончил техникум. К категории рабочих относились все, кто не имел указанного образования. К категории крестьян относились жители сельских населенных пунктов, занятых в сельском хозяйстве, не имевшие вышеуказанного образования.

При поступлении на работу (службу) заполнялся «личный листок по учету кадров», в котором имелась графа (№ 6) «Социальное происхождение». Обычно данную графу заполняли одним из следующих вариантов: «из крестьян», «из рабочих», «из служащих». Как правило, указывался социальный статус главы семейства.

По данным портала ЗАЧЕСТНЫЙБИЗНЕСОБЩЕСТВО С ОГРАНИЧЕННОЙ ОТВЕТСТВЕННОСТЬЮ СТАТУС 2По данным портала ЗАЧЕСТНЫЙБИЗНЕС8905057142

организации:Низкий подробнее

Должная осмотрительность (отчет) ?

Статус: ?

Действующее предприятие

Дата регистрации: По данным портала ЗАЧЕСТНЫЙБИЗНЕС

📸 Видео

ДЕКЛАРАЦИЯ 3-НДФЛ ОНЛАЙН В ЛИЧНОМ КАБИНЕТЕ НАЛОГОПЛАТЕЛЬЩИКА В 2023 ГОДУ/НАЛОГОВЫЙ ВЫЧЕТ ВТОРОЙ ГОДСкачать

Ошибки при переносе данных со справки 2 НДФЛ брокера в декларациюСкачать

Справка 2-НДФЛ, как получить через Госуслуги в личном кабинете налогоплательщика Сделать 2-НДФЛ 2023Скачать

Справка 2-НДФЛ-"подделка" и статья 327 УК РФСкачать

Заполнение 2-НДФЛ, транспорт со спецсигналами, возможности сервиса ФНС РоссииСкачать

Как заполнить декларацию 3 ндфл: Налоговый вычет за квартиру, обучение, лечениеСкачать

Для чего нужна справка 2 НДФЛ с предыдущего места работыСкачать

Справка 2-НДФЛ. Порядок заполнения.Скачать

Как заполнить справку 2 ндфл. Заполнение справки 2-ндфлСкачать

Подача 2-НДФЛ, необоснованная налоговая выгода, офисные аптечкиСкачать

Декларация 3-НДФЛ 2024 инструкция по заполнению: Имущественный налоговый вычет при покупке квартирыСкачать

Как оформить налоговый вычет через госуслугиСкачать

2-НДФЛ за 2019 год. Заполнение справки 2-НДФЛ. Начинающему бухгалтеру и студенту.Скачать

2-НДФЛ и 6-НДФЛ: какие показатели должны совпадать?Скачать

Справка 2-НДФЛ 2022 для сотрудников в 1С Бухгалтерия 8Скачать

За какой период выдается справка 2-НДФЛСкачать