Привычка хранить сбережения на банковских депозитах стала второй натурой для миллионов россиян. Как правило речь идет о классических вкладах в том или ином банке. В последнее время практически все вкладчики жалуются на их низкую доходность. При этом не все знают о более прибыльном банковском продукте, которым являются инвестиционные вклады.

- Определение и сущность

- Преимущества, недостатки и риски

- Существующие виды

- Стоит ли его открывать

- Условия для открытия

- Как правильно открыть

- Застрахованы ли инвестиционные вклады

- Топ банков с подобным предложением

- Инвестиционные вклады что это такое? ТОП банков и страхование вклада

- Что такое инвестиционный вклад в банке

- Условия при открытии инвестиционного вклада

- Совершеннолетие вкладчика

- Официальное трудоустройство

- Гражданство РФ

- Инвестиционные вклады в банках

- Инвестиционный вклад в Сбербанк

- Инвестиционный вклад в Россельхозбанк

- Инвестиционный вклад в Газпромбанк

- Как открыть инвестиционный счет

- Выбор банка для открытия вклада

- Покупка ПИФ

- Заявление на открытие счета

- Внесение средств на инвестиционный счет

- Инвестиционные вклады: риски и выгоды, подводные камни

- Что такое инвестиционные вклады

- Почему?

- В чем риски инвестиционных вкладов

- Кому же тогда будет выгоден инвестиционный вклад

- Заключение

- Инвестиционные вклады в банках: особенности, доходность

- Что такое инвестиционный вклад

- Достоинства

- Минусы и риски

- Застрахован или нет инвестиционный вклад

- В каких банках можно оформить

- Стоит ли открывать инвестиционный вклад

- Инвестиционный вклад с минимальными рисками

- Что такое инвестиционный вклад в банке

- Плюсы инвестиционных вкладов

- А есть ли минусы

- Риски для владельцев инвестиционных вкладов

- Подходит ли вам инвестиционный вклад

- 📹 Видео

Определение и сущность

Инвестиционный вклад – это вложение денежных средств, состоящее из двух частей: базовой и дополнительной. Базовая часть представляет собой обычный срочный депозит. Дополнительная является вложением в один из паевых инвестиционных фондов (ПИФов).

Проще говоря, при открытии инвестиционного вклада человек автоматически становится не только вкладчиком, но и инвестором. Деньги, которые были инвестированы в пай ПИФа, чаще всего используют в рамках фондового рынка. На них приобретают акции наиболее перспективных российских и международных компаний.

При правильном подходе акции являются крайне перспективным активом, способным принести прибыль, которая в несколько раз превысит доходность самого депозита.

При открытии инвестиционного вклада клиент банка непосредственно не принимает участия в совершении сделок на фондовой бирже. Он только передает денежные средства. Управлять ими в течение срока действия договора будет выбранный ПИФ.

При этом выбор инвестиционного инструмента может осуществляться самим вкладчиком. Однако выбирать можно лишь среди паев, предложенных сотрудником банка.

Кроме того, за банковским учреждением остается право самостоятельного процентного распределения суммы вклада между депозитом и инвестициями в ПИФ.

Подобные вложения имеют минимальный порог для потенциальных участников. Как правило, он составляет 100 тысяч рублей.

Особенностью инвестиционного вклада также является отсутствие заявленной договором доходности. Потенциальному клиенту следует понимать, что результатом подобных инвестиций может стать как высокая прибыль, к примеру 80–120%, так и некоторый убыток.

Фактически, банковское учреждение из средств с таких вкладов производит создание инвестиционного фонда, управляющая компания которого производит размещение этих денег на фондовом рынке. После получения прибыли она в долевом соотношении перераспределяется среди вкладчиков. Правда, часть прибыли идет на вознаграждение сотрудникам управляющей компании.

Преимущества, недостатки и риски

Подобно любым вложениям у инвестиционных вкладов имеются как положительные, так и отрицательные стороны. Выбор целесообразности подобных инвестиций всегда остается за клиентом. Только вкладчик может решить насколько для него интересны и выгодны такие инвестиции.

Плюсы подобных банковских продуктов.

- После окончания срока вклада клиент получает гарантированную часть прибыли, которую формирует депозитная часть.

- При грамотной и профессиональной работе управляющей компании выбранного ПИФа будет получена прибыль, которая может значительно превысить проценты, начисленные со вклада.

- Чтобы открыть инвестиционный банковский вклад, не нужно быть экспертом по финансовым рынкам. Для этого необходим лишь паспорт, заявление и деньги.

- В любой время вкладчик имеет право возвратить инвестированные денежные средства. Банк и ПИФ не могут отказать клиенту в этом требовании.

Недостатки и потенциальные риски.

- Присутствие кредитного фактора. Ели банк окажется неплатежеспособным и потеряет лицензию, то вкладчик частично потеряет инвестированные средства.

- При досрочном снятии денег банк не станет оплачивать клиенту начисленные к этому моменту проценты.

- Фактор рыночной нестабильности. На фондовом рынке может сложиться ситуация, при которой купленные акции будут не расти, а падать в цене. Значит это негативно скажется на потенциальной прибыльности инвестиционного вклада. В худшем случае есть риск лишиться средств, инвестированных в ПИФ.

- Краткосрочность подобных банковских инструментов. Обычно в договоре фигурирует срок до 12 месяцев.

- Подобный вклад не может быть пополнен и не имеет капитализации процентов.

- В случае получения дохода по дополнительной инвестиционной части с него взимается налог 13%.

Существующие виды

Финансисты выделяют две разновидности инвестиционных вкладов. Делается это на основе анализа уровней рисков. Различают:

- инвестиционные вклады без премии за риск;

- инвестиционные вклады с премией за риск.

В первом случае клиенту банка по истечению срока договора гарантируется возврат изначально внесенной суммы. На него не оказывает никакого влияния состояние фондового рынка. Если стоимость акций или другого базового актива выросла, то вкладчику будет выплачено дополнительное вознаграждение.

https://www.youtube.com/watch?v=2OtCY9Yw_vo

Во втором случае премию за риск выплачивает сам клиент. После завершения договора эти деньги не будут ему возвращены. При этом подобные вклады считаются самыми прибыльными.

Стоит ли его открывать

Чаще всего к инвестиционным вкладам прибегают те люди, которых не устраивает низкая доходность по классическим банковским депозитам. При этом они должны с пониманием относиться к существующим рискам.

Кроме того, рассматриваемый финансовый продукт подходит начинающим инвесторам. Речь идет о том этапе, когда человек активно интересуется и изучает фондовый рынок, но при этом не имеет достаточных знаний или навыков для самостоятельной торговли.

Для консервативного вкладчика, не приемлющего инвестиционные риски, мы не рекомендуем рассматривать подобные вклады. Также их не следует открывать на последние сбережения.

Условия для открытия

Для открытия инвестиционного вклада выбранный банк должен иметь собственную управляющую компанию. Для физических лиц также существует ряд ограничений и требований.

Ниже представлен общий перечень основных условий, на основании которых банк с физическим лицом заключает договор на открытие инвестиционного вклада.

- Клиент должен быть совершеннолетним (возраст 18 лет) и дееспособным.

- Вкладчиком может стать исключительно лицо, которое на постоянной основе проживает в России или резидент нашей страны.

- Запрещено открывать подобный вклад с суммой депозита, которая превышает денежные средства, инвестированные в ПИФ.

- В отдельных случаях сотрудник банка может запросить у клиента справку, подтверждающую его доходы.

Если клиент отвечает всем описанным выше требованиям, то для него не будет проблемы открыть инвестиционный банковский вклад.

Как правильно открыть

Процесс открытия инвестиционных вкладов практически не имеет отличий от той же процедуры, совершаемой для обычного банковского депозита.

Основные трудности для инвестора лежат в плоскости подбора оптимального финансового продукта. Необходимо определиться с банком и сроком вложения.

Всем новичкам мы не рекомендуем полагаться на удачу и действовать наобум. Правильнее основывать свой выбор на информации, полученной в ходе консультации с профессиональным финансистом или аналитиком.

Открытие инвестиционного вклада подразумевает под собой прохождение нескольких последовательных этапов.

- Выбор банка и управляющей компании. Последняя во всех случаях является структурным подразделением выбранного банковского учреждения. Следует обращать внимание на наличие у него опыта по открытию подобных вкладов. Мы не рекомендуем работать с недавно открывшимися финансовыми организациями – это будет чревато дополнительными рисками. Кроме того, следует выделить достаточное количество времени на анализ условий по вкладу. Прежде всего нас интересует его сумма, отношение депозита к сумме паев, активы ПИФа.

- Приобретение паев в ПИФе. Именно этот шаг определяет итоговое получение прибыли по договору. Ошибка может обернуться финансовыми потерями. Спросите совета у сотрудника управляющей компании, но окончательное решение принимайте сами.

- Открытие банковского вклада. Это потребует заключение соответствующего договора. Процедура стандартная и не вызовет у вкладчика каких-либо сложностей.

- Передача уполномоченному сотруднику банка документов, которые подтверждают приобретение паев.

- Внесение денег на банковский счет. В настоящее время банки принимают как наличную оплату через кассу, так и безналичные переводы, в том числе совершенные посредством интернета.

После внесения денег на счет инвестиционного вклада, он признается открытым. Конкретное число будет указано в заключенном контракте.

Застрахованы ли инвестиционные вклады

Говоря об инвестиционном вкладе, мы рассматриваем единый продукт, состоящий из стандартного депозита и инвестиций. При этом мы понимаем, что в Российской Федерации существует эффективная система страхования банковских вкладах. Но страхуется ли рассматриваемый специфический финансовый продукт?

Условия действующей системы страхования вкладов позволяют в каждом конкретном случае давать гарантии вкладчикам на сумму не превышающую 1,4 миллиона рублей. Если у банка отзовут лицензию, то его клиенты гарантировано получат свои деньги с начисленными процентами.

https://www.youtube.com/watch?v=wk7VZ5bUqc8

Если сумма по депозиту превышает 1,4 миллиона, то оставшаяся часть может быть возвращена посредством судебного иска.

Депозитная составляющая часть инвестиционного вклада точно также подлежит страхованию со стороны указанной системы. Таким образом, если вложение будет убыточным, то эта его часть подлежит возврату вкладчику.

Однако это не означает, что кто-то будет возвращать деньги, направленные на покупку паев в ПИФе. Если вложение будет убыточным, то вкладчик просто потеряет их. Другими словами, все, что связано с инвестиционной частью не подлежит страхованию и является исключительными рисками самого клиента.

Топ банков с подобным предложением

Выбор банка и соответственно управляющей компании в случае с инвестиционным вкладом является залогом успеха или неудачи инвестиций. Поэтому к данному вопросу следует подходить максимально серьезно.

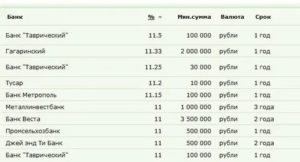

На сегодняшний день топ банков, предлагающих воспользоваться инвестиционными вкладами выглядит следующим образом:

- Газпромбанк;

- Альфа-Банк;

- ВТБ24;

- Росгосстрах Банк;

- Сбербанк;

- Россельхозбанк.

Мы намерено не пронумеровали приведенный список. Он представляет из себя перечень надежных банков, с которыми стоит иметь дело. Окончательное же решение остается за потенциальным вкладчиком.

Видео:Последний шанс получить высокую ставку!Скачать

Инвестиционные вклады что это такое? ТОП банков и страхование вклада

Инвестиционные вклады часто путают с индивидуальными инвестиционными счетами или депозитами. Происходит это по незнанию. Стабилизация банковской системы и экономической ситуации наконец-то позволила людям хранить деньги на банковских депозитах, однако, процент по таким вкладам небольшой.

Предлагаю рассмотреть более удобный и доходный банковский инструмент инвестиционных вкладов и разобраться в его природе, назначении, достоинствах и недостатках.

Что такое инвестиционный вклад в банке

Инвестиционный вклад, внесенный в распоряжение банка, делает вас инвестором. По сути, это взаимодействие стандартного банковского вклада и вклада в паевые инвестиционные фонды — ПИФы.

Механика проста: вы вносите денежные средства, а банковская организация оперирует сделками с Вашими деньгами — покупает акции, распределяет соотношение депозитной и долевой части Ваших средств. Единственное, что предоставит банк — инвестиционные продукты.

То есть, перечень паев, которые Вы сможете приобрести. Обычно, минимальный инвестиционный депозит составляет 100 тысяч рублей.

Как работает банковский механизм? Банк зарабатывает на том, что размещает средства сформированного инвестиционного фонда, в котором участвуют такие же, как Вы, вкладчики на торговых площадках.

С полученной прибыли берется процент вознаграждения, остаток делится между инвесторами пропорционально сумме инвестиций. Достоинства и недостатки у такого способа обогащения, несомненно, имеются. Из плюсов — выгодные инвестиционные вклады позволяют получить до 100% прибыли.

Из минусов — банковская организация не гарантирует получение этой прибыли. Результат таких операций непредсказуем — можно потерпеть убытки.

Положительные стороны инвестирования:

- Гарантированная прибыль на депозит.

- Грамотные инвестиции в паи способны принести огромную прибыль.

- Минимальный пакет документов для капиталовложений.

- При необходимости можно изъять депозитную часть в любой момент.

Отрицательные стороны инвестирования:

- Минимальный процент при долгосрочном изъятии вклада.

- Забрать можно только всю сумму по договору, даже если Вам нужна самая маленькая ее часть.

- Можно потерять все деньги, на которые куплены паи ПИФ.

- Если Вы потеряли все средства, на которые куплены паи, то управляющая компания все равно возьмет с Вас комиссию, сумма которой оговорена рамками договора.

- Большинство банков не предусматривает пополнения.

- Нет автоматического продления договоров, короткие сроки вкладов.

- 13% от суммы прибыли составляет налог на инвестиции, он подлежит обязательной уплате.

Классические депозиты позволяют заработать небольшую сумму, инвестиционные вклады не гарантируют прибыли: в зависимости от пропорции распределения средств, можно потерять вложенную в ПИФы долю, а можно увеличить ее в несколько раз; при методе прямых инвестиций можно или много заработать, или много потерять.

Условия при открытии инвестиционного вклада

Любая банковская организация откроет инвестиционный вклад при условии наличия собственной управляющей компании. Деятельность управляющей компании заключается в купле-продаже паев инвестиционных фондов. Ко вкладчику предъявляются особые требования. В чем они заключаются?

Совершеннолетие вкладчика

На момент внесения инвестиционного депозита вкладчику должно быть полных 18 лет. Совершеннолетие означает осознанный риск возникновения последствий в виде финансовых потерь. Кроме того, предполагает вклад собственных средств. Так что, если 18 Вам уже исполнилось, можете читать дальше, а если нет, то придется подождать.

Официальное трудоустройство

Любой финансовой организации, по сути, все равно, где Вы взяли деньги. Однако, отсутствие официального трудоустройства — это гарантированный отказ в принятии инвестиционных средств.

Банк оставляет за собой право проконтролировать финансовое положение вкладчика на предмет законного получения денежных средств — мера, направленная на пресечение незаконного оборота платежных знаков и экономических преступлений.

Гражданство РФ

Инвестиционная деятельность облагается налогом. Налоги должны идти в казну государства. Налоги взимаются с резидентов — юридических и физических лиц, имеющих право постоянного проживания на территории России. То есть, отсутствие гражданства — повод для официального отказа в открытии инвестиционного вклада.

Инвестиционные вклады в банках

Чтобы открыть инвестиционный вклад в банке, следует с особой тщательностью подойти к выбору финансовой организации. Взвесить все «за» и «против». Принять решение о готовности рискнуть. Я подготовила список наиболее опытных банков с оптимальными условиями размещения инвестиций.

Инвестиционный вклад в Сбербанк

Клиенты банка могут устанавливать срок инвестиций в паи инвестиционных фондов, одна часть средств вносится на депозит, другая часть — отправляется в ПИФ. Соотношение долей может быть до 50 на 50%. Процент по депозитной части от 7 до 12%, зависит от внесенной Вами суммы.

Минимальная сумма инвестиций — 100 тысяч рублей, срок депозита от 1 до 3 месяцев, в паи — не имеет временного ограничения. Пополнение депозита не предусмотрено. ПИФы можно пополнить покупкой дополнительных паев.

Допускается досрочное изъятие депозитных средств, договор предусматривает процентную ставку «До востребования» — 0,01%.

Инвестиционный вклад в Россельхозбанк

Клиенты этого банка могут открыть инвестиционный вклад в рублях или долларах при одновременной покупке паев ПИФа в соотношении 50 на 50.

Срок вклада депозита — полгода или 1 год, а процентная ставка — от 8,15 до 8,45%, если Ваш вклад в рублях и повышается вместе с суммой вклада. Пополнение не предусмотрено. Минимальная сумма — 50 тыс. рублей или 1 тыс. долларов.

Досрочное расторжение договора предусматривает процентную ставку «До востребования» — 0,01%. Схожие условия у банка втб 24, однако там минимальная сумма вклада — 350 000 рублей.

Инвестиционный вклад в Газпромбанк

Клиентам Газпромбанка доступны инвестиционные вклады в рублях, долларах или евро. Минимальная сумма рублевого депозита — 25 000, в долларах и евро — по 500 единиц валюты, при одновременной покупке паев ПИФа до 100% от суммы депозита.

Сроки — 3, 6 или 12 месяцев. Снятие или пополнение не предусмотрено. Сумма процента растет вместе с суммой депозита. Допускается досрочное изъятие депозитных средств, договор предусматривает процентную ставку «До востребования» — 0,01%.

Как открыть инвестиционный счет

Открытие инвестиционного счета аналогично открытию депозитного вклада. Перед открытием счета желательно получить консультацию специалиста по инвестициям. Он поможет подобрать оптимальные условия и даст грамотные советы по выбору инвестиционных инструментов и сроков вкладов. Ему же можно задать интересующие Вас вопросы.

Выбор банка для открытия вклада

Банк должен быть стабильным и надежным, оценку таких параметров производят различные рейтинговые агентства — как российские, так и международные. хорошего банка редко опускается ниже 20 места.

Структура банка и его отчетность должна быть прозрачной, открытая и понятная отчетность на официальном сайте — хороший признак. Помогут отзывы в сети — о работе банка, о технической поддержке, мнения людей, пользовавшихся данным продуктом, тоже придутся как нельзя кстати.

Условия, предлагаемые по выбранному вкладу, должны быть максимально понятными и выгодными по сравнению с аналогичными в других банках.

Покупка ПИФ

Покупка паев ПИФов — серьезный шаг, связанный с риском. Если депозитная часть вклада застрахована законом о страховании до 1 млн. 400 тысяч рублей, то паи не страхуются.

Ответственность банка и управляющей компании за результаты сделки — нулевая. Все риски завязаны исключительно на вашем выборе.

При покупке паев Вам выдадут документ-подтверждение, который нужно предоставить для открытия депозитного счета.

Заявление на открытие счета

Основная масса банков действует по принципу «один документ о покупке паев — один договор открытия инвестиционного счета». Если вы уже когда-либо учувствовали в инвестиционной программе или являетесь клиентом банка, в любом случае пишется заявление с указанием срока вклада и его особенностей. При этом нужно будет предоставить пакет документов:

- Паспорт;

- Документ-подтверждение покупки паев ПИФа;

- ИНН;

- Справка о доходах или справка-подтверждение о трудоустройстве. Полный список необходимых документов предоставят специалисты банка.

Внесение средств на инвестиционный счет

В зависимости от условий конкретного банка, деньги на депозит можно внести через кассу или переводом со счета, если у вас есть дебетовая карта банка.

Если у Вас есть кредитная карта с хорошим грейс-периодом, можно воспользоваться этими средствами для открытия недолгосрочных инвестиционных вкладов.

Есть возможность выжать из нее по максимуму — бесплатно прокрутить средства банка и получить с этого прибыль. Однако не стоит забывать о возможных рисках потери паевой части.

https://www.youtube.com/watch?v=2nufZlCRTMU

А вот потребительский кредит, пусть и денежный, тут вряд ли поможет — процентная ставка по нему будет выше, чем потенциальный доход. Если только у Вас нет гарантии 100% прибыли с паевой части инвестиционных вкладов. Счет считается открытым, как только на него поступят средства, а вот дата отсчета указана в соответствующем договоре. Поэтому будьте внимательны, подписывая документы.

Мы рассмотрели порядок работы и возможность получения дохода путем инвестиционных вкладов, а также возможные риски таких капиталовложений. Стоит или не стоит пытаться заработать таким образом — решение остается за Вами.

Со своей стороны, могу посоветовать внимательно относиться ко всем нюансам и тонкостям, взвешивать все аргументы и действовать, опираясь не на импульсы, а на строгий и точный расчет.

Большим рискам всегда противостоят большие деньги, а общеизвестные утверждения гласят, что риск — дело благородное, и кто не рискует — то не пьет шампанского.

Автор Ganesa K.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Видео:Облигации, вклады, акции РФ: как заработать на высокой ставке ЦБ? Разбираем 5 вариантов / РынкиСкачать

Инвестиционные вклады: риски и выгоды, подводные камни

Максимальные проценты в банках сегодня зачастую имеют не обычные срочные депозиты, а так называемые «комплексные продукты» или «инвестиционные вклады». Эксперты расскажут в чем их плюсы и минусы, а также рассмотрят подводные камни.

Процентные ставки по вкладам сейчас находятся в стадии уменьшения. Связано это с несколькими причинами.

Во-первых, Банк России планомерно снижает ключевую ставку, во-вторых, из-за проблем в экономике снижаются объемы кредитования. Банкам сегодня не нужны деньги вкладчиков настолько сильно, чтобы они платили за них большие проценты.

В настоящий момент нет никаких предпосылок для роста процентных ставок по срочным вкладам нет. Но и банки, и клиенты продолжают поиск альтернативы.

Одной из них стали накопительные счета, другой — инвестиционные, комплексные вклады или комбинированные продукты. Названий у этого финансового инструмента много, но суть одна.

Что такое инвестиционные вклады

Инвестиционный вклад включает в себя две части — классический банковский вклад и инвестиционную часть, которая размещается в различные финансовые инструменты (полисы индивидуального и накопительного страхования жизни, договор негосударственного пенсионного обеспечения, индивидуальные инвестиционные счета и тому подобное).

Иными словами, под видом одного вклада клиент получает сразу два продукта – срочный депозит и какой-либо иной инвестиционный инструмент.

С такими предложениями стоит быть максимально осторожными!

Почему?

Да потому, что банк в этой сделке отвечает только за вклад. А за инвестиционную составляющую несет ответственность иная компания (страховая или инвестиционная).

«Банк в этой сделке только агент, который продает вам, например, страховой полис, получает свой процент с продажи и увеличивает таким образом процент вклада, делая его более привлекательным. За инвестированные вами деньги банк фактически не отвечает», — говорит эксперт по сберегательным программам 10bankov.Net Ольга Карпова.

В чем риски инвестиционных вкладов

- Срок размещения средств в инвестиционной части в несколько раз превосходит депозит.

Вклад вы открываете на полгода или год, но инвестиции делаете на 3-5 лет, а в случае со страхованием и на боле длительный срок. Забрать эти деньги в полном объеме досрочно уже не получится.

«Деньги уже потрачены и вложены, вернут их только через несколько лет», — говорит ведущий аналитик ГК TeleTrade Марк Гойхман.

https://www.youtube.com/watch?v=y7DG5CQL7bc

За досрочное расторжение договора предусмотрены штрафные санкции и большие комиссии.

- Доходность инвестиционной части не фиксированная и не гарантированная.

Оформляя обычный срочный вклад, вы заранее знаете, какой получите доход. В отличие от депозита доходность инвестиций не фиксируется и даже не гарантируется.

«Доходность инвестиционной составляющей зависит от результатов инвестирования», — отмечает начальник управления пассивных и комиссионных продуктов СМП-банка Денис Мамин.

Теоретически инвестиции могут принести и убытки.

«Банки весьма креативны и изобретательны в части построения таких сложных для обычных клиентов конструкций. Такая инвестиция, безусловно, связана с риском, чтобы там ни говорил представитель продающей стороны. Будьте готовы к тому, что вы либо не получите часть обещанных процентов, либо потеряете часть своих денег», — предупреждает директор по инвестициям ИК «Питер Траст» Михаил Алтынов.

Впрочем, как говорит Денис Мамин, в последнее время банки со своими партнерами в целях снижения рисков предлагают программы с заранее определенными стратегиями, в рамках которых инвестиционная составляющая не может уйти в минус.

- Деньги, размещенные в инвестиционную составляющую, не застрахованы государством.

Средства на вкладе застрахованы государством. Если банк лопнет, то вы получите возмещение в размере не более 1,4 млн рублей. За инвестиции государство ответственности не несет.

- Информация об инвестициях не всегда может быть доступна и понятна.

Некоторые клиенты, особенно пожилого возраста, оформляя в банках инвестиционные вклады не очень понимают, что именно делают. А когда осознают, начинают жаловаться.

«Для рядового потребителя разница между вкладом в банке или открытием в нем же индивидуального инвестиционного счета (ИИС) не всегда является очевидной», — приводят пример в ЦБ.

Бороться с этим Банк России предлагает введением единого подхода к информированию граждан о финансовых продуктах.

Согласно задумке ЦБ, продавцы обязаны будут предупреждать для потребителя о риске финансовых потерь. Например, что клиент может потерять все деньги, которые вложил, и даже остаться в долгу перед продавцом. Финансовая организация также должна будет указать, что инвестиции в конкретный продукт не страхуются государством.

Кому же тогда будет выгоден инвестиционный вклад

Вряд ли инвестиционный вклад может быть полезен пенсионерке, которая несет в банк последние деньги. Он подойдет клиентам, которые обладают достаточной финансовой грамотностью, и готовы диверсифицировать свой инвестиционный портфель.

«Они могут быть интересны для некоторых клиентов, так как это достаточно гибкий инструмент, позволяющий вкладывать в широкий спектр активов на три-пять лет», — отмечает директор группы рейтингов финансовых институтов АКРА Алексей Бредихин.

Заключение

Инвестиционные вклады имеют более выгодные процентные ставки.

Оформляя комплексный продукт надо четко осознавать не только все выгоды, но и риски.

Они подойдут для грамотного инвестора.

, rbc.ru, rg.ru, radiovesti.ru

Видео:Банковский вклад: прошлый век? Как сохранить или приумножить свои сбережения в 2023?Скачать

Инвестиционные вклады в банках: особенности, доходность

Инвестпривет, друзья! Поговорим о такой животрепещущей теме, как заработать побольше денег, вкладывая средства в банк.

Один из инструментов, позволяющих получать доходность выше стандартного депозита – это инвестиционные вклады.

По сути они предоставляют собой разновидность структурных продуктов – часть средств кладется на стандартный депозит, а другая – вкладывается в какой-нибудь забористый актив.

Что такое инвестиционный вклад

Как обычно работает депозит? Вы приходите в банк, заключаете договор, что одалживаете организации определенную сумму на конкретный срок, например, 100 тысяч рублей на 1 год. Взамен получаете вознаграждение – ставку по вкладу, например, 7% годовых, как в Сбербанке. Это классические депозиты.

Инвестиционные вклады в банки работают по-другому. Фактически они являются одним из видов структурного (или структурированного) продукта. Определенная часть вклада (обычно 85-90%) помещаются на депозит по стандартным условиям, а остальное – вкладывается в актив под какую-то определенную инвестиционную идею, обычно в акцию или индекс в расчете на их рост. Или просто в ПИФ либо ETF.

Аналогом инвестиционного вклада можно назвать структурную облигацию как в Альфа-Банке, где гарантируется доход в 5% годовых (купоны облигации Альфа БО-19) и обещается дополнительный до 9% в зависимости от прироста индекса NXSRUFA.

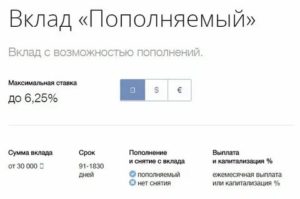

Кроме того, инвестиционными называются вклады, которые открываются одновременно с приобретением какого-либо продукта. Например, Газпромбанк предлагает вклад «Инвестиционный доход» со ставкой 7,3-8,2% годовых при одновременной покупке паев в любом интервальном ПИФы компании «Газпромбанк-Управление активами».

Россельхозбанк предлагает депозит «Инвестиционный» с доходностью 7,75-8,45% при одновременной покупке паев на сумму, равную сумме вклада, в любом ПИФе под управлением «РСХБ Управление Активами».

Некоторые продукты предполагают совмещение вклада и инвестиционного страхования жизни. Т.е. клиент может открыть вклад, если только одновременно оформляет полис ИСЖ. Например, в Связь-банке можно оформить депозит «Двойной доход» и получить по нему до 8,2%, если купить ИСЖ на 5 лет и до 8% при покупке полиса на 3 года.

https://www.youtube.com/watch?v=0ftj7D7dh30

Некоторые банки злоупотребляют незнанием клиентов и вместо вклада подкладывают договоры ИСЖ или НСЖ. Так что будьте внимательны! Страхование – это не депозит, это два разных продукта!

Достоинства

К плюсам инвестиционных вкладов для физических лиц относятся следующие моменты:

- такой вклад защищен – часть средств инвестируется в сверхнадежные активы типа облигаций или депозитов, поэтому, в отличие от вложений в «чистый» фондовый рынок, потерять тут все деньги невозможно;

- вы сами можете отрегулировать доходность за счет увеличения риска – определите свой коэффициент участия и получите большую прибыль;

- доход по инвестиционному вкладу больше, чем по обычному – чаще всего на 3-4 процентных пункта;

- открытие инвестиционного вклада производится точно так же, как и обычного, из документов нужен только паспорт;

- для получения прибыли вам не нужно разбираться в особенностях рынка (хотя и полезно – вот, почитайте тут про работу Московской биржи).

В общем, это такой вариант лайтовой инвестиции для начинающих, переходная стадия от серийного вкладчика к серийному инвестору.

Минусы и риски

Но следует принимать на себя и возможные риски, которые возникают при открытии инвестиционного вклада – причем в любом банке:

- инвестиционная идея может себя не оправдать, и вы получите только гарантированный доход (или даже убыток – если снизили коэффициент участия в пользу потенциально большей доходности);

- вклад замораживается как Хан Соло из «Звездных войн» на весь срок действия вложений, и если вы захотите снять деньги, то получите только часть дохода (конкретные условия изучайте в договоре);

- пополнения вклада нет, как и капитализации;

- такие депозиты краткосрочные – обычно на 6-12 месяцев;

- часто оформление инвестиционного вклада требует дополнительных расходов – например, покупку полиса ИСЖ или приобретения паев;

- прибыль начисляется только в конце срока (но некоторые банки допускают и промежуточные выплаты);

- пролонгации договора нет;

- с прибыли придется заплатить налог в размере 13%, т.е. реальный доход снизится.

Брать на себя указанные риски и смиряться с недостатками – решайте сами. В целом плюсы и минусы инвестиционных вкладов в банках обусловлены особенностями этого инструмента.

Застрахован или нет инвестиционный вклад

В соответствии с законодательством страхование инвестиционных вкладов предусмотрено, как и обычных, но с существенной оговоркой: страхуется только та часть, которая учитывается как депозит. Сумма страховой защиты – 1,4 млн рублей, как и во всех банках, состоящих в АСВ.

Инвестиционная часть, соответственно, ничем не защищена. Вы можете ее запросто потерять, если вложения себя не оправдают. Поэтому глупо рассчитывать на компенсацию, если в этой части что-то пойдет не так.

Таким образом, прежде чем спрашивать, застрахован или нет инвестиционный вклад в банке, выясните, какая часть идет в качестве защитной (страховой) и вкладывает в депозит. Вот эта часть застрахована.

Стоит ли, по-вашему, открывать инвестиционный вклад?

- 105 — 65% из всех

- Я так и не понял, что это такое 25%, 41 голос41 голос — 25% из всех

- 15 — 9% из всех

В каких банках можно оформить

Инвестиционные вклады предлагают многие российские банки, причем на совершенно разных условиях.

Как я уже писал, например, в Россельхозбанке вклад «Инвестиционный» открывается обязательно при покупке паев ПИФов на эквивалентную сумму. А в «Газпромбанке» инвестиционный вклад открывается при покупке паев на любую сумму.

Инвестиционного вклада в Сбербанке пока не наблюдается. Предлагается только инвестирование в готовую стратегию за счет ИИС.

В таблице ниже – лучшие предложения от банков по инвестиционным вкладам по состоянию на ноябрь 2018 года:

| Банк | Название вклада | Ставка | Минимальная сумма, в рублях | Срок | Обязательное условие |

| Зенит | Стратегия лидерства | 8,6% | 100 000 | 300 дней | Оформление ИСЖ |

| Ак Барс | Уверенное будущее | 8,5% | 50 000 | 1 год | Оформление НСЖ на сумму минимум в 10% от вклада |

| Россельхозбанк | Инвестиционный | 8,45% | 1 500 000 | 395 дней | Покупка паев ПИФа на такую же сумму |

| Россельхозбанк | Надежное будущее | 8,4% | 50 000 | 395 | Приобретение полиса ИСЖ |

| Уралсиб | Верное решение | 8,3% | 150 000 | 6 месяцев | Приобретение полиса ИСЖ |

| Газпромбанк | Сбережение и защита | 8,3% | 1 000 000 | 6 месяцев | Покупка полиса ИЖС или НСЖ у партнеров банка |

| Связь-Банк | Двойной доход | 8,2% | 30 000 | 3 месяца | Покупка полиса ИСЖ в банке |

| Бинбанк | Вклад в будущее | 7,9% | 50 000 | 6 месяцев | Заключение договора о покупке структурного продукта |

| Возрождение | Вклад в будущее | 7,85% | 30 000 | 1 год | Обязательно вложение средств в негосудар-ственное пенсионное обеспечение |

| Сити Банк | Срочный | 7,5% | 60 000 | 6 месяцев | Открывается в рамках комплексных программ с накопительными страховыми продуктами |

| Восточный банк | Инвестиционный VIP | 7,2% | 3 000 000 | 1 год | Покупка паев в рамках программы «Вклад+инвестиции» |

Стоит ли открывать инвестиционный вклад

Как видите, инвестиционный вклад – это простая штука. У тех, у кого осталась каша в голове, конкретизирую. Есть два вида вкладов:

- стандартные инвестиционные, где часть средств распределяется на вклад, а часть – на инвестиционную идею, фактически это разновидность структурных продуктов;

- обычные вклады, но с повышенным процентом, который начисляется только при выполнении других условий – покупки полиса страхования или ПИФа (по сути эта комбинация и будет инвествкладом).

По отзывам вкладчиков инвестиционный вклады не пользуются особой популярностью из-за их непонятности и запутанности в терминах. Да и негативное отношение никто не отменял: банки (некоторые) спекулируют, открывая вместо инвестиционного вклада накопительное страхование жизни. Это создает отрицательное отношение.

https://www.youtube.com/watch?v=hnoSMeQ808g

А ведь инвестиционный вклад – это хороший инструмент в умелых руках. Нужно только выбрать подходящий продукт, изучить его условия и соблюсти все требования. И тогда вы получите хорошую прибыль и только положительные эмоции от вложения средств. Удачи, и да пребудут с вами деньги!

Видео:ВКЛАД или ОБЛИГАЦИИ? Что выгоднее? Реальная доходность облигаций и ОФЗ!Скачать

Инвестиционный вклад с минимальными рисками

Инвестиционный вклад – это еще один банковский продукт, рассчитанный на хранение и приумножение средств клиента. Однако именно этому варианту вложений уделяется очень мало внимания, и, как следствие, далеко не все знают о его существовании.

Большинство россиян по привычке хранят свои сбережения на сберегательных или накопительных банковских вкладах, оставляя в приоритете не накопление, а сохранение своих средств. Это привычно, надежно, но это же дает наименьший доход.

Зная о разнообразных продуктах в банке, вы сможете более объективно выбирать соотношение рисков и дохода, больше заработать, оставаясь клиентом банка, без выхода на биржу и включения в иные структуры.

Что такое инвестиционный вклад в банке

Инвестиционный вклад представляет собой некий синтез вклада и инвестиционного счета. Не стоит путать этот продукт с обычными депозитами, у них есть принципиальные отличия.

- Инвестиционный вклад — комбинированный банковский продукт, предусматривающий размещение части средств на классическом депозите, а части — в различные инвестиционные фонды, предлагаемые кредитной организацией.

Именно тот факт, что инвествклад состоит из двух частей, и отличает его от депозита или обычного вклада. Части эти:

- базовая, представляющая собой обычный накопительный вклад;

- дополнительная, предусматривающая инвестиционные вложения в ПИФы.

Те средства, которые лежат в базовой части, являются обычным вкладом. Вторая часть, вложенная в паи ПИФов, направляется банковской организацией на покупку ценных бумаг и другие инвестиционные операции.

При этом такая форма сотрудничества с банком имеет отличия и от индивидуального инвестиционного счета, так как она не подразумевает самостоятельное принятие решений инвестора относительно покупки тех или иных бумаг.

Грубо говоря, вы передаете деньги в банк, а уж специалисты банковской организации инвестируют средства на свое усмотрение.

- Клиент может выбрать те инструменты, в которые будут вложены его средства, но с некоторыми ограничениями.

- Банк сам дает клиенту список паев, которые можно приобрести, из них и можно будет выбрать.

- Все нюансы выбора паев, а также формула начисления прибыли и другие нюансы указываются предварительно в договоре.

Суть в том, что банк из средств вкладчиков по данной системе формирует инвестиционный фонд, который размещается в активах фондового рынка. Соответственно, если в результате операций получена прибыль, она распределяется между участвующими вкладчиками, а сам банк получает процент за работу.

Стоит понимать, что доход от размещения средств в инструменты рынка банк не гарантирует, и это заранее прописывается в договоре. Фондовый рынок – явление непредсказуемое, так что вы можете как получить доход, равный и даже превышающий сумму вложений, так и потерять эти самые вложения.

Плюсы инвестиционных вкладов

Такое сотрудничество просто не привлекало бы клиентов, если бы не имело ряда плюсов для вкладчиков. Если мы говорим о достоинствах такой схемы работы, то их можно перечислить несколько.

- Базовая, основная часть вклада возвращается к вкладчику после завершения срока действия договора.

- Если средства будут размещены успешно, и вложения принесут прибыль, доход вкладчика будет куда выше, чем проценты по обычному вкладу.

- Чтобы открыть инвестиционный вклад, достаточно обратиться в выбранный банк с заявлением, от вкладчика такая операция не потребует особых усилий.

- Закрыть вклад досрочно тоже можно, если вам вдруг потребуются средства, и вы решите извлечь их из инвестиций.

Однако тот факт, что открыть инвестиционный вклад можно без проблем, не должен вводить в заблуждение вкладчиков. Важно внимательно читать договор, в котором содержится вся информация по сотрудничеству.

А есть ли минусы

Безусловно, идеальных инвестиционных инструментов просто не существует: каждый из них обладает определенными слабыми сторонами. При всех плюсах инвестиционных вкладов, они обладают и минусами, причем тоже довольно существенными.

- Вы вполне можете лишиться суммы, вложенной в дополнительную (инвестиционную) часть вклада, если операции не оправдали ожиданий и оказались убыточными.

- Помимо основной инвестиционной части, потерянной при убыточных сделках, придется заплатить банку: ведь вознаграждение банку выплачивается в независимости от того, выиграли вы или проиграли.

- Если сумму вклада вы снимаете досрочно (а изъять можно только всю сумму, а не ее часть), то процентов по вкладу банк не выплачивает.

- Депозитная (основная) часть не капитализируется на протяжении срока действия договора.

- Пополнить инвестиционный счет дополнительно также не удастся: сумма заранее оговаривается в договоре, и изменяться не может.

- Подобные вклады открываются на достаточно короткий срок: от нескольких месяцев, до года.

- Прибыль клиент получает не в течение срока сотрудничества с банком, а по завершению срока действия договора.

При этом подобный вариант сотрудничества не подразумевает возможность пролонгации вклада, можно только открыть новый вклад. Более того, если сотрудничество будет успешным, и вы получите доход, то с него нужно будет заплатить 13% подоходного налога.

Риски для владельцев инвестиционных вкладов

О существующих рисках нельзя умолчать. По сути, именно они определяют решение клиента по открытию вклада. У инвестиционных вкладов достаточно рисков, что компенсируется потенциально высоким доходом. И главный риск заключается в следующем:

- Агентством по страхованию вкладов страхуется только депозитная, но не дополнительная часть. Средства, вложенные в ПИФы, не страхуются, а значит, если совершенные сделки убыточны, вы теряете свои средства, и не можете предъявить претензию никому, кроме себя.

Риск потерять средства – это одно из первых явлений, к которому вы должны быть готовы, решив стать инвестором, а не просто вкладчиком.

- Предсказать поведение рынка практически невозможно. Управляющие, сотрудники банка, конечно, будут делать все возможное, чтобы не допустить убыточных сделок, но и они не боги, так что потери вполне вероятны.

- Банки не несут ответственности за убыточные операции. Вы можете отправиться в суд, долго разбираться и добиваться справедливости, но все эти нюансы были заранее прописаны в договоре, так что ожидаемого результата вы не добьетесь.

- Может случиться так, что при досрочном выводе средств банк будет препятствовать этому. Низкая ликвидность – еще один риск для инвестора.

Не стоит воспринимать инвестиционный вклад как продукт банка, полностью защищенный. Это уже не депозитный вклад, но еще и не инвестиции в полноценном их смысле, а некий переходный этап от первого ко второму.

Подходит ли вам инвестиционный вклад

Каждый потенциальный инвестор сам должен определить для себя разумность и приемлемость таких вложений. Только вы для себя решаете, на какой уровень риска готовы пойти для получения более высокого дохода.

https://www.youtube.com/watch?v=AKZG6O6wG6w

Если рисковать вы готовы, а потеря некоторой суммы вас не пугает, то инвестиционный вклад вполне можно включить в перечень достойных вариантов.

- Опять же, тот факт, что средствами для инвестиций распоряжаетесь не вы сами, а банковский специалист, может быть привлекательным для начинающих инвесторов, не имеющих опыта самостоятельных действий на фондовом рынке.

Консервативный настрой и боязнь потерять накопления говорят в пользу обычного вклада, который, хоть и дает гораздо меньший доход, но и рисками обладает куда меньшими.

В Академии Частного Инвестора вы можете более углубленно изучить специфику различных вариантов инвестиций и инструментов рынка. Зарегистрируйтесь в Личном кабинете, и узнайте об этой возможности подробнее прямо сейчас!

📹 Видео

Вклады или инвестиции в 2024 году. Ловушка без правильного решенияСкачать

Ставки по вкладам падают! Как выбрать лучшие вклады 2024? Успей заработать на высокой ставке / РынкиСкачать

Вклад или инвестиции в 2022 // Наталья СмирноваСкачать

Лучшие вклады и ставки куда ни ткни в Январе 2024 Что делать с вкладами #14Скачать

Инвестиционные облигации Сбербанка (ИОС) / Ловушка для начинающих инвесторовСкачать

Как из 5 000 руб. сделать 5 000 000 руб? Научу за 20 минут!Скачать

НОВЫЙ НАЛОГ НА ВКЛАДЫ: кому и как придется платить? Пошаговая инструкция / СпецвыпускСкачать

Вклады VS ОФЗ: что выбрать в 2024? Как заработать на высокой ставке? / СпецвыпускСкачать

Все про банковские вклады и депозиты в 2024 годуСкачать

Инвестирование в ПИФы - Стоит ли вкладывать? Как заработать? Как это работает? (16+)Скачать

Инвестиции или депозит – что выгоднее? Выбираем оптимальный вариантСкачать

В этом главная проблема большинства людей #деньги #инвестиции #shortsСкачать

ТОП-3 ИНВЕСТИЦИОННЫЕ ИДЕИ на 2024 год. Куда вложить деньги в 2024 году?Скачать

Ставка ЦБ 15 и Банковские вклады: преимущества, о которых мало кто знаетСкачать

В чем различие инвестирования в золото, серебро, палладий и другие металлы - Дмитрий ЧерёмушкинСкачать

Что такое паевые инвестиционные фонды и как в них инвестировать? Энциклопедия инвестированияСкачать