Люди во все времена думали о своем завтрашнем дне. Они старались и стараются обезопасить от финансовых невзгод и себя, и своих детей и внуков, строя хотя бы небольшой островок уверенности в будущем. Начиная строить его уже сейчас с помощью небольших банковских вкладов, можно обеспечить себе в дальнейшем стабильность и независимость.

Основным принципом банковских операций является то, что денежные средства способны увеличиваться лишь тогда, когда находятся в постоянном обороте.

Чтобы клиентам уверенно ориентироваться в сфере финансовых услуг и уметь правильно подбирать условия, выгодные им в определенный промежуток времени, необходимо знать ряд простых правил.

В данной статье речь пойдет о долгосрочных вложениях, которые позволяют за определенное количество лет из относительно небольшой суммы начального капитала получить существенную прибыль или использовать вклад дальше, снимая начисления для повседневных нужд.

Для правильного расчета прибыли необходимо выполнить несложные арифметические действия на основе нижеизложенных формул.

- Формула сложного процента (расчет в годах)

- Формула сложного процента (расчет в месяцах)

- Формула сложного процента для банковских вкладов

- Формула расчета сложных процентов по вкладам — как рассчитать правильно

- Что такое сложный процент в инвестициях простыми словами

- Зачем инвестировать под сложный процент

- Простой расчет

- Формула

- Формула для банковских вкладов

- Калькулятор сложных процентов для вклада

- Вычисляем ставку и время

- Сложный процент. Формула сложного процента для вклада. Расчет сложных процентов

- Простой расчет сложных процентов

- Этот эффект и получил название сложный процент

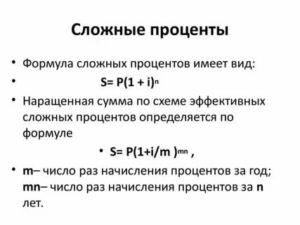

- Формула сложного процента:

- Формула сложного процента для банковских вкладов

- Что такое сложный процент? Как рассчитать — формула сложных процентов с примерами

- Сложный процент — что это? Пример

- Формула сложных процентов

- Заключение

- Сложные проценты в экономике и как их рассчитать

- Как рассчитать сложные проценты

- Рост сложных процентов

- Сложные периоды

- Плюсы и минусы компаундирования

- Сложные проценты ииспользование других калькуляторов для их расчёта

- Частота составления

- Совокупный среднегодовой темп роста

- Сложные проценты и инвестиции

- Сложный процент в инвестициях — что это? Формула расчета + схемы инвестирования

- Что такое сложный процент и как его рассчитать?

- Сложные проценты и банковский депозит

- Сложные проценты в трейдинге

- Сложные проценты на фондовом рынке

- Варианты реализации схемы сложных процентов

- 🔥 Видео

Формула сложного процента (расчет в годах)

Например, вы решили положить 100000,00 руб. под 11% годовых, чтобы через 10 лет воспользоваться сбережениями, которые значительно выросли в результате капитализации. Для расчета итоговой суммы следует применить методику расчета сложного процента.

Применение сложного процента подразумевает то, что в конце каждого периода (год, квартал, месяц) начисленная прибыль суммируется с вкладом. Полученная сумма является базисом для последующего увеличения прибыли.

Для расчета сложного процента применяем простую формулу:

где

- S – общая сумма («тело» вклада + проценты), причитающаяся к возврату вкладчику по истечении срока действия вклада;

- Р – первоначальная величина вклада;

- n — общее количество операций по капитализации процентов за весь срок привлечения денежных средств (в данном случае оно соответствует количеству лет);

- I – годовая процентная ставка.

Подставив значения в эту формулу, мы видим, что:

через 5 лет сумма будет равняться руб.,

а через 10 лет она составит руб.

Если бы мы рассчитывали капитализацию процентов по вкладу за короткий период, то сложный процент было бы удобнее рассчитывать по формуле

где:

- К – количество дней в текущем году,

- J – количество дней в периоде, по итогам которого банком производится капитализация начисленных процентов (остальные обозначения – как и в предыдущей формуле).

Но тем, кому удобнее ежемесячно снимать проценты по вкладу, лучше ознакомиться с понятием «капитализация вклада», подразумевающим начисление простых процентов.

На графике показано как вырастет капитал при капитализации процентов по вкладу, если вложить 100000,00 руб. на 10 лет под 10%, 15% и 20%

Формула сложного процента (расчет в месяцах)

Существует и другой, более выгодный для клиента метод начисления и прибавления процентной ставки – ежемесячный. Для этого применяется следующая формула:

где n также соответствует количеству операций по капитализации, но уже выражается в месяцах. Процентный показатель здесь дополнительно делится на 12 потому что в году 12 месяцев, а у нас появляется необходимость в расчете месячную процентную ставку.

Если бы данная формула использовалась для поквартального начисления вклада, то годовой процент делился бы на 4, а показатель n был бы равен количеству кварталов, а если бы процент начислялся по полугодиям, то процентная ставка делилась бы 2, а обозначение n соответствовало количеству полугодий.

Итак, если бы нами был сделан вклад в сумме 100000,00 руб. с ежемесячной капитализацией процентов, то:

через 5 лет (60 месяцев) сумма вклада выросла бы до 172891,57 руб., что примерно на 10000 руб. больше, чем в случае с ежегодной капитализацией вклада; руб.

https://www.youtube.com/watch?v=EEWnFs6Nu10

а через 10 лет (120 месяцев) «наращенная» сумма составила бы 298914,96 руб., что уже на целых 15000 руб. превосходит показатель, рассчитанный по формуле сложного процента, предусматривающей расчет в годах.

руб.

Это означает, что доходность при ежемесячном начислении процентов оказывается больше, чем при начислении один раз в год. И если прибыль не снимать, то сложный процент работает на пользу вкладчика.

График, показывающий разницу роста капитала при расчете в годах и при ежемесячной капитализации процентов

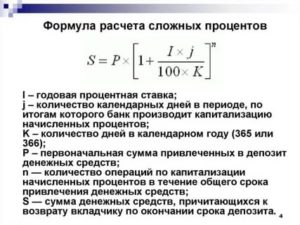

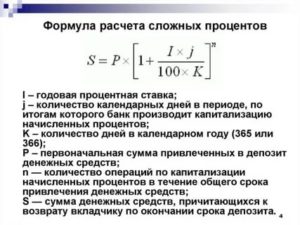

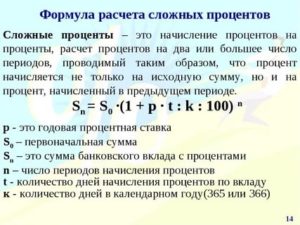

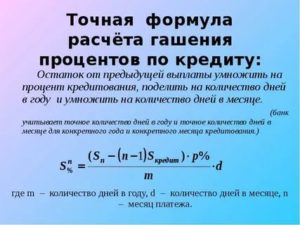

Формула сложного процента для банковских вкладов

Вышеописанные формулы сложного процента – это, скорее всего, наглядные примеры для клиентов, чтобы они могли понять порядок начисления сложных процентов. Эти расчеты несколько проще, чем формула, применяемая банками к реальным банковским вкладам.

Здесь используется такая единица, как коэффициент процентной ставки для вклада (p). Его рассчитывают так:

где:

- i – процентная ставка по вкладу (вычисляется путем деления размера годовых процентов на 100, например, если годовая ставка 11%, то

- J – период по итогам которого происходит начисление процентов, выраженный в днях;

- K – количество дней в году (365 или 366).

Эти данные дают возможность рассчитать процентную ставку для разных периодов вклада.

Сложный процент («наращенная» сумма) для банковских вкладов рассчитывается по следующей формуле:

На ее основе и взяв в качестве примера те же данные, мы рассчитаем сложный процент по банковскому методу.

Для начала определяем коэффициент процентной ставки для вклада:

Теперь подставляем данные в основную формулу:

руб. – это сумма вклада, «выросшая» за 5 лет*;

руб. – за 10 лет*.

*Приведенные в примерах расчеты являются приблизительными, поскольку в них не учтены високосные года и разное количество дней в месяце.

Если сравнивать суммы из этих двух примеров с предыдущими, то они несколько меньше, но все же выгода от капитализации процентов очевидна. Поэтому, если вы твердо решили положить деньги в банк на длительный срок, то предварительный подсчет прибыли лучше делать с помощью «банковской» формулы – это поможет вам избежать разочарований.

Видео:Формула сложных процентовСкачать

Формула расчета сложных процентов по вкладам — как рассчитать правильно

В формуле сложных процентов по вкладам отражается операция, когда прибыль, полученная от депозита, прибавляется к основной сумме. В дальнейшем эти деньги после капитализации являются базой для начисления. Реинвестирование полученного дохода характеризуется рядом преимуществ, которые позволяют вкладчику рационально распорядиться средствами.

Что такое сложный процент в инвестициях простыми словами

Знание механизма расчета по депозиту позволяет вкладчикам составить прогноз дохода. Этот расчет доступен при заключении соглашений, выполнении транзакций, перед начислением вознаграждения и капитализацией прибыли.

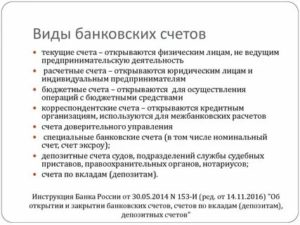

Банки пользуются простыми и сложными формулами.

При этом применяется фиксированная ставка, которая закрепляется договором при размещении депозита, может регулироваться в случаях:

- автоматической пролонгации договора;

- досрочного закрытия.

Плавающий тип может меняться на протяжении действия соглашения.

Изменение ставок в этом случае привязано к таким факторам:

- курсу валют;

- переводу депозита в другую категорию.

При расчете дохода учитывается ряд показателей:

- инвестиционная сумма;

- процентная ставка, ее тип;

- периодичность начислений;

- срок договора.

При использовании простой схемы расчета итог получается в результате таких математических действий. Начальная сумма умножается на годовую ставку и количество дней начисления вознаграждения и делится на количество дней по календарю и на 100.

Зачем инвестировать под сложный процент

При инвестировании денег рекомендуется выбрать оптимальный вариант, который позволит использовать преимущества сложных ставок. Вложению денег всегда предшествует планирование, анализ поставленной задачи. Капитализация прибыли от инвестирования на счет позволяет получить дополнительный доход.

Простой расчет

Эффективной ставкой считается номинальный процент, который начисляется на сумму с капитализацией. Рассчитать доход можно в программе Excel. Для этого следует ввести исходные данные, формулы на базовый депозит, сумму с капитализацией. Действия выполняются автоматически, поэтому для получения корректного результата рекомендуется внимательно ввести информацию.

Формула

Плата за пользование средствами финансовым учреждением начисляется ежемесячно. Если вкладчик не будет снимать эти средства со счета, то они дополнят сумму основного депозита.

https://www.youtube.com/watch?v=xm-ahRVsD80

Формула сложного процента записывается: S=X*(1+%)n, где

- S — конечная сумма;

- X — начальный вклад;

- % — годовая ставка;

- n — количество периодов.

В результате прибыль добавляется к сумме и дает доход. Сложный расчет может действовать при открытии срочного депозита.

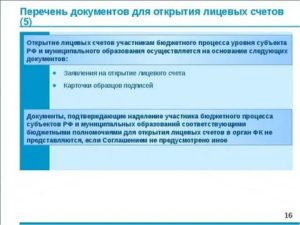

Формула для банковских вкладов

Размещая деньги в банке, клиент рассчитывает на их сохранность и получение дохода. Знание формул при этом позволяет сделать прогноз предполагаемой выгоды. Банковские вклады с капитализацией имеют сложный расчет.

Для этого применяется формула:

S=(PxIxJ/K)/100, где символы обозначают:

- I — годовая ставка;

- J — календарный период;

- K — количество дней в году;

- P — базовая сумма, к которой добавляется доход от процентов;

- S — вознаграждение, выплачиваемое клиенту.

В расчет ежемесячной капитализации берут количество транзакций по переводу прибыли в основной депозит (n).

Сложная формула имеет такой вид:

S=Px(1-(Nxd)/100x100xD)n, где;

- P — размер начального вклада;

- N — процентная ставка;

- d — 30 дней (период начисления вознаграждения);

- D — 365 или 366 дней.

Формула расчета сложных процентов по вкладу с ежедневной капитализацией записывается в таком виде: S=Px(1-N/R)xT, где T — количество дней, на которые открыт вклад.

Если к основной сумме депозита вознаграждение добавляется ежеквартально, то при расчетах используется формула S=Px(1-N/4)T, где T — количество кварталов.

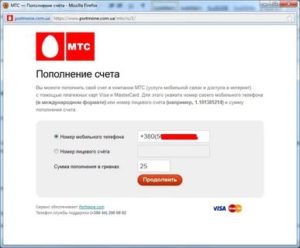

Калькулятор сложных процентов для вклада

Финансовые предложения банка разработаны с учетом требований клиентов к сохранности сбережений и прибыли от инвестирования. Для предварительного расчета выгоды рекомендуется воспользоваться калькулятором. Перед тем как рассчитать доход от депозита по сложным процентам, рекомендуется просмотреть рейтинг лучших предложений финансовых учреждений по вкладам.

Информацию для анализа лучше выбирать за 12 месяцев, чтобы проследить динамику изменений условий капитализации. Финансовые учреждения разработали для клиентов программы, позволяющие получать вознаграждение ежемесячно, пополнять депозит, частично снимать со счета деньги.

Для предварительного расчета можно воспользоваться калькулятором, который доступен клиентам онлайн на сайтах финансовых организаций и банков. Встроенное приложение позволяет узнать доходность с учетом капитализации, пополнения и снятия средств со счета.

Для расчета обычно требуется ввести:

- сумму депозита;

- срок размещения;

- ставку;

- периодичность выплаты.

В калькуляторе предусмотрены опции капитализации процентов, налог на доходы, который действует по вкладам со ставкой выше 11%.

Вычисляем ставку и время

Вклады с капитализацией позволяют получать доход с периодичностью, указанной в договоре. Из формулы расчета сложных процентов можно выразить ставку по депозиту — %=(SUM/X)1/n-1, количество периодов — n=log(1+%)(SUM/X). При этом полученная прибыль присоединяется к телу депозита, что увеличивает размер вознаграждения.

Видео:Сложный процент | Что такое сложные проценты простыми словами, формула и расчёт сложных процентовСкачать

Сложный процент. Формула сложного процента для вклада. Расчет сложных процентов

Сложным процентом принято называть эффект, когда проценты прибыли прибавляются к основной сумме и в дальнейшем сами участвуют в создании новой прибыли.

Формула сложного процента — это формула, по которой рассчитывается итоговая сумма с учётом капитализации (начислении процентов).

Простой расчет сложных процентов

Чтобы лучше усвоить расчет сложных процентов, давайте разберём пример.Представим, что вы положили 10 000 руб в банк под 10 процентов годовых.

Через год на вашем банковском счету будет лежать сумма SUM = 10000 + 10000*10% = 11 000 руб.Ваша прибыль — 1000 рублей.Вы решили оставить 11 000 руб на второй год в банке под те же 10 процентов.

Через 2 года в банке накопится 11000 + 11000*10% = 12 100 руб.

https://www.youtube.com/watch?v=clfh5n86VJ8

Прибыль за первый год (1000 рублей) прибавилась к основной сумме (10000р) и на второй год уже сама генерировала новую прибыль. Тогда на 3-й год прибыль за 2-й год прибавится к основной сумме и будет сама генерировать новую прибыль. И так далее.

Этот эффект и получил название сложный процент

Когда вся прибыль прибавляется к основной сумме и в дальнейшем уже сама производит новую прибыль.

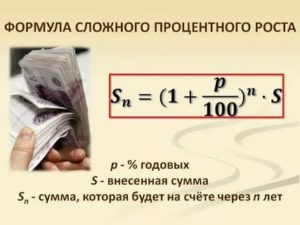

Формула сложного процента:

SUM = X * (1 + %)n

гдеSUM — конечная сумма;X — начальная сумма;% — процентная ставка, процентов годовых /100;

n — количество периодов, лет (месяцев, кварталов).

Расчет сложных процентов: Пример 1.

Вы положили 50 000 руб в банк под 10% годовых на 5 лет. Какая сумма будет у вас через 5 лет? Рассчитаем по формуле сложного процента:

SUM = 50000 * (1 + 10/100)5 = 80 525, 5 руб.

Сложный процент может использоваться, когда вы открываете срочный вклад в банке. По условиям банковского договора процент может начисляться например ежеквартально, либо ежемесячно.

Расчет сложных процентов: Пример 2.

Рассчитаем, какая будет конечная сумма, если вы положили 10 000 руб на 12 месяцев под 10% годовых с ежемесячным начислением процентов.

SUM = 10000 * (1+10/100/12)12 = 11047,13 руб.

https://www.youtube.com/watch?v=clfh5n86VJ8

Прибыль составила:

ПРИБЫЛЬ = 11047,13 — 10000 = 1047,13 руб

Доходность составила (в процентах годовых):

% = 1047,13 / 10000 = 10,47 %

То есть при ежемесячном начислении процентов доходность оказывается больше, чем при начислении процентов один раз за весь период.

Если вы не снимаете прибыль, тогда начинает работать сложный процент.

Формула сложного процента для банковских вкладов

На самом деле формула сложного процента применительно к банковским вкладам несколько сложнее, чем описана выше. Процентная ставка для вклада (%) рассчитывается так:

% = p * d / y

где

p — процентная ставка (процентов годовых / 100) по вкладу,

например, если ставка 10,5%, то p = 10,5 / 100 = 0,105;

d — период (количество дней), по итогам которого происходит капитализация (начисляются проценты),

например, если капитализация ежемесячная, то d = 30 дней

если капитализация раз в 3 месяца, то d = 90 дней;

y — количество дней в календарном году (365 или 366).

То есть можно рассчитывать процентную ставку для различных периодов вклада.

Формула сложного процента для банковских вкладов выглядит так:

SUM = X * (1 + p*d/y)n

При расчете сложных процентов нужно принимать во внимание тот факт, что со временем наращивание денег превращается в лавину. В этом привлекательность сложных процентов. Представьте себе маленький снежный комок размером с кулак, который начал катиться со снежной горы.

Пока комок катится, снег налипает на него со всех сторон и к подножию прилетит огромный снежный камень. Также и со сложным процентом. Поначалу прибавка, создаваемая сложным процентом, почти незаметна. Но через какое-то время она показывает себя во всей красе.

Наглядно это можно увидеть на примере ниже.

Видео:Расчет сложных процентов (4 примера)Скачать

Что такое сложный процент? Как рассчитать — формула сложных процентов с примерами

Каждый из нас изучал на уроках математики сложные проценты. Некоторые даже постигали их на парах по экономике в университете. Но, как обычно, бывает, больше о них мы не думали. А зря.

Они нужны во взрослой жизни всем, кто занимается, например, планированием семейного бюджета на ближайший год, решая открыть депозитный счет, или выбирает подходящий инвестиционный проект для вложения денег.

Так что же такое сложный процент? В чем особенность и как его рассчитать? Сейчас подробно расскажу, приведу формулы с примерами расчетов.

Сложный процент — что это? Пример

Предлагаю рассмотреть понятие «сложного процента» на примере. Так будет намного удобнее и доходчивее. Предположим, что вы положили 10 000 рублей в банк на депозитный счет под 10% годовых на 10 лет, без ежемесячных взносов.

Через год у вас будет 11 000 рублей. Если прибыль не трогать и оставить на счете, то на следующий год начисления будут производиться от 11 000. Тогда доход составит 1100 рублей, вместо 1000.

Спустя 10 лет, следуя этому принципу, у вас будет уже без малого 26 000 рублей.

| Год | Базовая сумма начисления | % по депозиту | Итоговая сумма с учетом % |

| 1 | 10000.00 | 1000.00 | 11000.00 |

| 2 | 11000.00 | 1100.00 | 12100.00 |

| 3 | 12100.00 | 1210.00 | 13310.00 |

| 4 | 13310.00 | 1331.00 | 14641.00 |

| 5 | 14641.00 | 1464.10 | 16105.10 |

| 6 | 16105.10 | 1610.51 | 17715.61 |

| 7 | 17715.61 | 1771.56 | 19487.17 |

| 8 | 19487.17 | 1948.72 | 21435.89 |

| 9 | 21435.89 | 2143.59 | 23579.48 |

| 10 | 23579.48 | 2357.95 | 25937.43 |

| Итого | 15937.43 | 25937.43 |

Следует отметить, что наибольшую выгоду сложные проценты приносят при долгосрочноминвестировании. Лучше всего это можно заметить, сравнив их с простыми. Поэтому предлагаю разобрать два небольших примера.

- Представим, вы вложили свои деньги — 100 000 рублей на 10 лет под 15% годовых. Дополнительные взносы отсутствуют, а получаемая прибыль выводится.

- Во втором случае условия те же, но только прибыль теперь не снимается. А прибавляется к основной сумме вклада и участвует в начислении % каждый год.

Все расчеты приведены в таблице для большей наглядности.

Думаю, комментарии излишни. Вы сами прекрасно видите отличие первого варианта от второго. Как одно маленькое условие может кардинально изменить итоговую сумму. Процентная ставка одна и та же, а вот начисления по сложным процентам намного выгоднее, чем по простым. Еще лучше заметна эта разница на графике.

https://www.youtube.com/watch?v=3zXRjEyd2h4

Рост доходности по простым % линейный, а вот по сложным экспоненциальный. Лучше всего это проявляется на длинном промежутке времени. Когда начальный капитал увеличивается в объемах, словно снежный комок. Из периода в период сумма прибыли становится все больше и больше. Способствует этому то, что сама прибыль накапливается и производит новую.

«Сложный процент — это чудо, восьмое чудо света.» Ротшильд

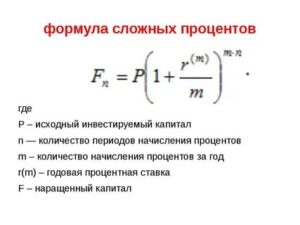

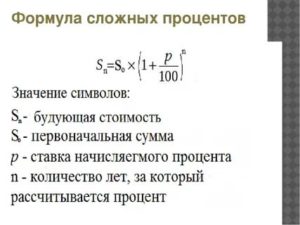

Формула сложных процентов

Теперь давайте приступим к самому важному. Узнаем наконец-то, как рассчитываются сложные проценты. Формула имеет следующий вид:

где

- К — сумма вклада,

- i — годовая % ставка, деленная на 100,

- n — число периодов начислений.

Воспользуемся данной формулой на практике.

Пример 1. Вы положили на депозит в банке 60 000 рублей под 12% годовых на 8 лет. Узнать, какую сумму вы получите через 8 лет, можно с помощью вышеупомянутой формулы:

S = 60 000 * (1 + 12/100)8 = 148 557 руб.

Размер итоговой прибыли может зависеть от различных факторов. Например, от того, как начисляются проценты ежемесячно или раз в год. Тогда формула немного видоизмениться.

Пример 2. Пусть условие остается прежним из Примера 1, но начисления будут происходить каждый месяц.

S = 60 000 * (1 + 12/100/12)96 = 155 956 руб.

Думаю, понятно, откуда появилось число 96 — это 8 лет умноженные на 12 месяцев. А процентную ставку i необходимо еще разделить на 12 (месяцев). Тогда формула для наращения процентов m раз в году примет вид:

где m = 365, при ежедневном начислении прибыли, m = 12 — ежемесячном, m = 4 — ежеквартальном, m = 2 — полугодовом.

Как видно из примеров, чем чаще начисляются проценты, тем конечный доход будет выше. Только важно помнить главное правило — сложные % тогда будут приносить реальную пользу, когда вы не будете снимать получаемую с них прибыль.

«Сложные проценты — это величайшее математическое открытие.» А.Эйнштейн

Заключение

Даже спустя сотни лет после открытия, сложные проценты не теряют своей популярности и значимости. Это мощный инструмент в финансовом мире для приумножения капитала. Не имеет значения являетесь вы крупным инвестором или просто держите депозитный счет в банке. Более важным будет ваше мастерство находить самые выгодные предложения.

Согласитесь, ведь куда лучше сделать вклад с меньшей процентной ставкой, но с возможностью капитализации доходов. Чем положить деньги с высокой ставкой, но без возможности начисления сложного процента.

Видео:Формула сложного процентаСкачать

Сложные проценты в экономике и как их рассчитать

Сложные проценты — это проценты, начисляемые на первоначальную основную сумму. Он также включает все накопленные дивиденды за предыдущие периоды вклада или займа.

Это финансовое явление возникло в Италии в 17 веке. Изначально получение сложных сумм рассматривалось как «процент по процентам».

Он будет увеличивать сумму быстрее, чем простой дивиденд, который рассчитывается только на основную сумму.

Скорость, с которой начисляется капитализация, зависит от частоты начисления. Чем больше число периодов начисления процентов, тем больше сума начисления. Например, сумма капитализации начисляется на 100 дол. Тогда результат составит 10% годовых.

Он будет ниже, чем на 100 дол. В таком случае годовые составляют 5% каждые полгода в течение того же периода времени. Эффект интереса к изменениям может генерировать все более положительные результаты. Они основаны на первоначальной основной сумме.

Финансовое явление называют «чудом сложного процента».

Как рассчитать сложные проценты

Финансовый результат рассчитывается путем умножения первоначальной основной суммы на единицу плюс годовая процентная ставка. Данная ставка повышенная до количества сложных периодов минус один. Общая начальная сумма кредита затем вычитается из полученной стоимости.

Сложные проценты в экономике и как их рассчитать

Формула для расчета сложных дивидендов:

Сложный дивиденд = Общая сумма основного долга и процентов в будущем (или будущей стоимости) за вычетом основной суммы в настоящее время (или текущей стоимости).

Выделяют две используемые формулы

- Капитализация дивидендов= – P.

- Капитализация дивидендов= P [(1 + i) n — 1].

(Где P = Основная сумма, i = номинальная годовая процентная ставка в процентном выражении, а n = количество начисляемых периодов.)

Возьмем трехлетний кредит в размере 10 000 дол под 5% годовых. Какова будет сумма процентов? В этом случае получаем: 10 000 дол [(1 + 0,05) 3 — 1] = 10 000 дол [1.157625 — 1] = 1 576,25 дол.

Рост сложных процентов

Используем приведенный выше пример. Сложный дивиденд также учитывает накопленный процент за предыдущие периоды. Сумма результата не является одинаковой для всех трех лет, как это было бы с простым процентом. Общая сумма, которая подлежит выплате в течение трехлетнего периода по этому кредиту, составляет 1 576,25 дол.

Сложные периоды

При расчете сложного дивиденда количество периодов начисления составляет существенную разницу. Основное правило состоит в следующем: чем больше число сложных периодов, тем больше сумма надбавок. Обратим внимание на ситуацию. Она демонстрирует разницу, которую может составить число начисляемых периодов для займа в 10 000 до с годовой процентной ставкой 10% в течение 10-летнего периода.

https://www.youtube.com/watch?v=Su3hCMxzGV8

Сложный дивиденд значительно повышает доходность инвестиций в долгосрочной перспективе. В это же время депозит в размере 100 000 дол получает 5% простых надбавок. Он будет приносить суммы в размере 50 000 дол в течение 10 лет, капитализация составит 5% на 10 000 дол (62 889,46 дол за тот же период).

Плюсы и минусы компаундирования

Альберт Эйнштейн назвал это финансовое явление восьмым чудом света или величайшим изобретением человека. Недостатком капитализации является то, что иногда она может работать против потребителей. Речь идет о клиентах, которые имеют ссуды с высокими процентными ставками. Например, задолженность по кредитным картам.

- Пример: Анализируем остаток по кредитной карте в размере 20 000 дол по процентной ставке 20%. Она начисляется ежемесячно, приводит к совокупной ставке в размере 4 388 дол за один год или около 365 дол в месяц.

С другой стороны, этот процесс приносит клиентам пользу. Когда речь заходит об инвестициях, капитализация становится мощным фактором создания богатства. Экспоненциальный рост за счет сложного процента важен для смягчения факторов, которые разрушают благосостояние. К ним относят:

- рост стоимости жизни;

- инфляция;

- снижение покупательной способности;

Паевые инвестиционные фонды предлагают инвесторам один из самых простых способов воспользоваться преимуществами сложных дивидендов.

Выбор реинвестирования дивидендов приводит к приобретению большего количества акций фонда. Они получены от взаимного фонда. Со временем накапливаются более сложные проценты.

Цикл покупки большего количества акций будет продолжать способствовать росту стоимости инвестиций в фонд.

Рассмотрим следующий пример:

- Инвестиция в паевой инвестиционный фонд с начальными 5000 долларов и годовой прибавкой 2400 долларов. При средней годовой доходности в 12% за 30 лет будущая стоимость фонда составляет 798 500 дол. Сложный процент — это разница между денежными средствами и фактической будущей стоимостью инвестиций. Капитализация вносится в инвестиции.

В этом случае при внесении 77 000 дол или совокупного взноса всего в 200 дол в месяц в течение 30 лет сложный процент составляет 721 500 дол будущего остатка. Доходы от сложных процентов облагаются налогом, если деньги не находятся на защищенном от налогов счете.

Защищенный счет обычно облагается налогом по стандартной ставке, связанной с налоговой шкалой налогоплательщика.

Как рассчитать сложные проценты

Сложные проценты и использование других калькуляторов для их расчёта

В Интернете предлагается ряд бесплатных приложений по расчёту дивидендов. Многие портативные калькуляторы также могут выполнять эти задачи.

Бесплатный калькулятор капитализации предлагается через финансовые сайты. Он прост в использовании, предлагает выбор смешанных частот от ежедневного до ежегодного. Включает в себя возможность выбора непрерывной компоновки, позволяет вводить фактические даты начала и окончания календаря. После ввода необходимых расчетных данных в результатах отображаются:

- полученные суммы;

- будущая стоимость;

- годовой процентный доход (представляет собой показатель, включающий начисления процентов и ежедневные надбавки);

Различные финансовые сайты предлагают бесплатный онлайн-калькулятор сложных дивидендов. Это приложение довольно простое в использовании.

Позволяет вводить ежемесячные дополнительные депозиты к основной сумме. Это полезно для расчета прибыли, когда вносятся дополнительные ежемесячные сбережения.

Иногда рассчитывать сложные надбавки помогают финансовые специалисты, работники банков и других учреждений.

Частота составления

Интерес клиента может составлять любой график частоты, от ежедневного до ежегодного. Существуют стандартные схемы составления частот. Они обычно применяются к финансовым инструментам.

- Для депозитных сертификатов. Типичные графики составления частот – ежедневные, ежемесячные или полугодовые.

- Для счетов денежного рынка – также ежедневные.

- Для ипотечных ссуд, ссуд на акции, личных ссуд для бизнеса или счетов кредитных карт наиболее часто применяемый составной график составляется ежемесячно.

Также могут быть различия во временных рамках. Тогда начисленные проценты фактически зачисляются на существующий баланс. Надбавки по счету могут насчитываться ежедневно, но зачисляются только ежемесячно. Когда суммы фактически начисляются или добавляются к существующему балансу, они начинают в сумме давать дополнительные проценты на счет.

https://www.youtube.com/watch?v=ZBNzK5wuM8Q

Некоторые банки также предлагают то, что называется непрерывно сложным процентом. Он делает добавления к основной сумме в любой момент.

В практических целях это не накапливает намного больше, чем ежедневные начисляемые надбавки. Исключением является случай, когда клиент не хочет вкладывать деньги и снимать их в тот же день.

Более частое начисление дивидендов выгодно инвестору или кредитору. Для заемщика выгодна обратная ситуация.

Совокупный среднегодовой темп роста

Среднегодовой темп роста широко используется для расчета доходов за периоды времени для:

- акций;

- паевых инвестиционных фондов;

- инвестиционных портфелей;

Также он используется для определения нормы прибыли. Изучается, превысил ли управляющий взаимным фондом или портфельным управляющим рыночную норму прибыли за определенный период времени. Например, рыночный индекс обеспечил общую доходность в 10% за пятилетний период. Управляющий фондом генерировал только 9% годовой доходности за тот же период. В таком случае он уступил рынку.

Совокупный среднегодовой темп роста также может быть использован в других целях (для расчета ожидаемого темпа роста инвестиционных портфелей в течение длительных периодов времени). Это полезно для таких целей, как сбережения для выхода на пенсию.

Сложные проценты и инвестиции

Представим, что инвестор выбирает план реинвестирования на брокерском счете. По существу он использует силу компаундирования, во что бы то ни было инвестировать.

Инвесторы также используют капитализацию процентов при покупке облигации с нулевым купоном.

Традиционные выпуски облигаций предоставляют инвесторам периодические выплаты надбавок на основе первоначальных условий выпуска облигаций.

Поскольку они выплачиваются инвестору в форме чека, процентов нет. Облигации с нулевым купоном не отправляют процентные чеки инвесторам.

Вместо этого такой тип облигации приобретается с дисконтом к его первоначальной стоимости. Со временем он растет. Эмитенты облигаций с нулевым купоном используют силу составления.

Наблюдается увеличение стоимости облигации. Она должна достичь полной цены при погашении.

Видео:ФОРМУЛЫ СЛОЖНЫХ И ПРОСТЫХ ПРОЦЕНТОВСкачать

Сложный процент в инвестициях — что это? Формула расчета + схемы инвестирования

Начинающие инвесторы иногда недооценивают силу сложного процента, торопятся выводить заработанные деньги и этим вредят сами себе.

Сложный процент в инвестициях дает впечатляющие результаты на дистанции – чем больше срок вложений, тем ощутимее эффект.

Этот принцип подходит для всех без исключения направлений, он работает и в случае с банковскими депозитами, и при активном трейдинге и при долгосрочных вложениях в фондовый рынок.

Из данной статьи Вы узнаете:

Что такое сложный процент и как его рассчитать?

Сложный процент в инвестициях — это простыми словами, полное реинвестирование полученного дохода. Это дает кумулятивный эффект – постоянно растет капитал, находящийся в работе.

Вместо линейного роста доходов кривая роста капитала приобретает вид экспоненты.

На дистанции в 10+ лет за счет реинвестирования доходность инвестиций в разы превышает показатели вложений с постоянным выводом заработанного.

Расчет сложного процента производится по формуле:

формула сложных процентов

в этом выражении приняты следующие обозначения:

- D – текущий капитал с учетом прироста;

- P – стартовые инвестиции;

- i – процентная ставка, прирост капитала за один отчетный период (день, месяц, квартал, год);

- n – количество отчетных периодов.

Если в течение срока жизни инвестор наращивает капитал, то в формуле в сторону уменьшения меняется числитель.

https://www.youtube.com/watch?v=VHEFGoz2zew

обозначения те же, а m – число периодов начисления процентов с момента первых инвестиций. Есть модификации формулы сложных процентов с учетом, например, помесячной капитализации (актуально для банковских вкладов) и срока удержания депозита в годах, но принцип расчета сохраняется тот же.

Сложные проценты и банковский депозит

Расчет сложного процента в случае с банковским депозитом ведется по формуле:

под n понимается срок жизни депозита в годах, а k – количество капитализаций процентов в год. Под капитализацией понимается добавление начисленной банком суммы к телу депозита, в следующем отчетном периоде доход рассчитывается уже с учетом скорректированного под сумму сложных процентов размера депозита.

При обычных процентах депозит растет линейно. При годовом доходе в 5% и вложении $1000 через 30 лет капитал вырос бы до $2500.

Простейшая арифметика – за 30 лет при годовом доходе в 5% получаем 150% прирост ($1500 в валюте депозита).

Усложним задачу, предположим, капитализация происходит 2 раза в год. Это означает что банк каждые полгода прибавляет 2,5% от депозита к счету и в следующем полугодии 2,5% рассчитывается уже относительно увеличенной суммы.

Чем больше проходит времени, тем большим становится разрыв между депозитом с простыми и сложными процентами. К 50 году разница между этими вариантами достигнет $8619,38.

Разница в балансе счетов нарастает по экспоненте. К концу первого года сложные проценты принесли лишь на $1,16 больше по сравнению с обычным депозитом без капитализации промежуточного дохода. К 10 году разница составляет уже $147,01, а к 20-му – $712,64.

Простой процент в этом примере принес доход в $2500,00 за 50 лет. На той же дистанции вариант с капитализацией процентов обеспечил рост стартовой $1000 на $11119,38. Доход во втором варианте превышает первый на 344,77%, в этом и заключается сила сложных процентов. Если депозит из примера не будет закрыт, то с каждым следующим годом разрыв будет лишь нарастать.

Сложные проценты в трейдинге

Активная торговля на финансовых рынках сопряжена с выводом средств, но начисления сложных процентов возможны и здесь.

Проблема начинающих трейдеров – накопление стартового капитала, который бы позволил торговать консервативно, обеспечивая при этом достаточный для обеспечения жизненных потребностей доход.

При трейдинге для реализации схемы со сложными процентами не нужно предпринимать никаких действий. Просто не выводите заработанное со счета и пропорционально увеличивайте риск, чтобы ускорить рост капитала.

При росте капитала на 4% в месяц стартовый капитал в $1000 превращается в $4103,93 за 3 года. Это консервативный сценарий роста счета. При более высокой доходности, например, при 6% в месяц на той же дистанции капитал увеличится до $8147,25. Если же удастся выйти на средний доход порядка 8% в месяц, то счет за 3 года вырастет до $15968,17.

Наблюдается тот же кумулятивный эффект. При росте месячной доходности с 4% до 8% доход на дистанции в 3 года увеличивается не в 2, а в 4,82 раза. Для ускорения роста счета можно регулярно вносить небольшую сумму, на дистанции это даст ощутимый эффект.

В этом примере речь идет об усредненных показателях. Трейдинг связан с неопределенностью, один месяц может дать прибыль в 2%, другой – убыток в 1%, а третий – прибыль в 10-20%. Так что реальные кривые роста с учетом сложных процентов будут иметь несколько иной вид.

Сложные проценты на фондовом рынке

Что касается того как работает сложный процент в инвестициях в фондовый рынок, то принцип сохраняется тот же за исключением того, что понятия капитализации процентов нет. Вместо этого трейдер вручную реинвестирует полученный доход или выбирает инвестиционные инструменты, в которых реинвестирование предусмотрено по умолчанию.

При работе в этом направлении трейдер вкладывает деньги в акции и облигации. За счет комбинации разных инструментов можно создать портфель с акцентом на рост его стоимости или стабильным регулярным доходом (аналог банковского вклада).

При инвестировании активной торговли нет. Составляется инвестпортфель, затем трейдер лишь корректирует его, исключая бумаги, показывающие ухудшение доходности. Вместо них в состав портфеля включаются акции, находящиеся в стадии роста.

https://www.youtube.com/watch?v=er84ZZ_ryHM

Часть компаний, выплачивает держателям своих акций дивиденды – распределяет между ними определенную часть прибыли (дивидендные аристократы делают это даже в убыточные годы). Инвестор может вывести эти деньги, а может реинвестировать их, докупив на полученные деньги акции, и таким образом задействовав сложный процент в инвестировании.

Разберем пример с инвестпортфелем, копирующим американский индекс S&P 500. В него входит около 500 крупнейших американских компаний, есть среди них и те, кто платит дивиденды.

Для удобства работаем с ETF SPY, это старейший ETF фонд, работает с 1993 г. и уже привлек в управление сотни миллиардов долларов. Без учета дивидендов доход за период с начала 2010 г. по июнь 2020 г. составил 176,71%. Стартовые $10000 превратились в $27671.

За тот же период начислены дивиденды в размере $3783. Совокупный доход на этой дистанции составил 214,54% или $21454.

При реинвестировании начисленных дивидендов доход на той же дистанции увеличивается. Стартовые $10000 выросли до $34161, прибыль составила 241,61%, что превышает предыдущий показатель.

Средняя годовая доходность индекса без реинвестирования дивидендов составляет 11,37%, с реинвестированием – 13,35%. Разница не настолько очевидна как в примере с банковским депозитом, но инвестиции под сложный процент и здесь повышают доходность.

При этом дивидендные выплаты «размазаны» по времени и не ощущаются как солидный доход. Их повторное вложение не бьет по карману инвестора, но даст преимущество в будущем.

Главное неудобство дивидендов – необходимость уплачивать налоги, нет легальных методов избежать их уплаты.

Выплаты зачисляются на брокерский счет уже после уплаты налогов и для реализации схемы сложных процентов трейдеру придется самостоятельно докупать акции на них.

За счет уплаты налога несколько уменьшается реинвестируемая сумма, возникают дополнительные расходы на комиссиях.

Удобнее работать через ETF фонды, в которых предусмотрено автоматическое реинвестирование дивидендов. Каждая акция ETF соответствует целому портфелю из ценных бумаг компаний, входящих в индекс, который копирует ETF фонд. В том же примере со SPY достаточно купить акцию фонда, чтобы автоматически инвестировать во все акции S&P 500.

ПИФы также не выплачивают налог на дивиденды, реинвестируя их. Но в ПИФах по сравнению с ETF на порядок выше комиссия за управление.

Еще один вариант – инвестирование в облигации и еврооблигации. Этот тип инструмента дает гарантированный купонный доход, как правило, до 7-10%, если брать в расчет только высоконадежных эмитентов. Стоимость бумаги также меняется, но в узком по сравнению с акциями диапазоне.

После завершения срока обращения облигации эмитент погашает ее, выплачивая держателю сумму, равную номиналу. Здесь реализация этой схемы предполагает трату купонного дохода на покупку новых облигаций. Увеличивается число бумаг в портфеле, что повышает его доходность в деньгах. Таким образом здесь и применяется сложный инвестиционный процент.

Еще один вариант – не просто реинвестировать доход, а одновременно с этим диверсифицировать риски, включая новые инструменты в инвестпортфель. Это повышает его устойчивость и доходность.

Варианты реализации схемы сложных процентов

Основной недостаток этого приема – отсутствие отдачи от инвестиций в режиме реального времени. Вы вкладываете деньги, видите, как меняется баланс брокерского счета благодаря сложному проценту, но не получаете отдачи от инвестиций.

Единственное решение проблемы – компромисс. Правда, это снизит рост капитала, чем больше выводите, тем медленнее идет рост капитала:

- при инвестировании $5000 на 30-летний срок с годовой доходностью 10% капитал превратится в $79315,46, чистый доход – $74315,46. Предполагается полноценное реинвестирование прибыли по итогам года;

- если ежегодно инвестор выводит 25%, то в конце 30-го года его капитал составит лишь $40720,72, инвестиция принесла доход в $35720,72. За счет вывода четверти прибыль снижается в 2,08 раза;

- если каждый год выводить 50%, то к 30-му году баланс счета будет равен $20580,68, прибыль – $15580,68. По сравнению с полным реинвестированием доход снизился в 4,77 раза;

- при ежегодном выводе 75% баланс счета составит лишь $10232,04, а прибыль снижается до $5232,04. Если сравнить с вариантом полного реинвестирования годового дохода, итоговая прибыль снижается в 14,20 раз.

Этот пример наглядно показывает почему сложный процент в инвестициях важен и как даже частичный вывод промежуточного дохода снижает итоговый результат. Постоянный вывод средств невыгоден.

https://www.youtube.com/watch?v=H-wc9le5aAw

Есть и альтернативный вариант сложных процентов. Помимо полного реинвестирования промежуточного дохода инвестор регулярно добавляет собственные средства. Это ускоряет рост капитала, регулярные пополнения начинают участвовать в схеме.

Вернемся к примеру с трейдером, открывающим реальный счет, предположим, средняя месячная доходность – 7%:

- если деньги не снимаются со счета, то через 3 года депозит вырастет до $11423,94;

- если ежемесячно трейдер добавляет хотя бы $20 в месяц, то капитал увеличится до $14402,21 или на 26,07%;

- если выделять $50 в месяц на пополнение депозита, то к концу третьего года трейдер станет обладателем капитала в $18869,62, разница по сравнению с базовым вариантом составляет 65,18%;

- если ежемесячно есть возможность выделять по $100 и перечислять их на счет, то капитал при тех же условиях вырастет до $26315,29 – на 130,35% больше по сравнению с вариантом без пополнения счета.

Суммы в $20 и $50 в месяц сможет изыскать каждый без исключения трейдер. Даже такие суммы способны в среднесрочной перспективе увеличить доход на 20-60% при небольшом стартовом капитале.

Этот же принцип распространяется на иные направления инвестирования. Тот же подход применим и к ПАММам, и к сервисам копирования сделок, и к вложениям в криптовалюту. Это универсальный инструмент, область его применения не ограничивается банковскими депозитами и вложениями в акции.

🔥 Видео

КАК СЧИТАТЬ СЛОЖНЫЙ ПРОЦЕНТ!Скачать

Что такое сложный процент? Капитализация.Скачать

Сложные проценты и как их рассчитать . Калькулятор сложных процентов от Андрея МалаховаСкачать

СЛОЖНЫЕ ПРОЦЕНТЫ!!!СУПЕР МЕТОДСкачать

Формула сложных процентов. Как работают сложные проценты.Скачать

9 класс. Формула сложных процентовСкачать

Калькулятор сложного процента | Учимся пользоваться на практике | Сложный процентСкачать

Почему "сложный процент" НЕ сделает тебя богатым?Скачать

Формула сложных процентовСкачать

Сложные проценты простыми словами. Калькулятор начисления сложных процентовСкачать

Как работает сложный процент в инвестировании? Инвестиции для начинающихСкачать

Калькулятор сложного процента. Как пользоваться. Секрет богатства в одной формуле.Скачать

Сложный Процент Калькулятор Сложного ПроцентаСкачать

Сложный процент: когда он выгоден, а когда нет | Просто о сложномСкачать

ФОРМУЛА РОТШИЛЬДА - Как Стать МИЛЛИАРДЕРОМ. Он Смог, и Ты Сможешь!Скачать