Расчет процентов по займу выполняется с учетом условий, которые указаны в расписке или договоре между банком и клиентом.

Документ может предусматривать процентные начисления, а в некоторых случаях возможно и их отсутствие. Ведь отечественное законодательство по умолчанию устанавливает платное использование чужих денежных средств.

Соответственно у клиентов возникают вопросы, как рассчитать проценты по займу и предусмотреть все нюансы.

Калькулятор процентов по займу →

- Зачем проводить расчет процентов по займу?

- Порядок расчета процентов по займу

- Расчетные формулы для процентов по займу

- Как самостоятельно рассчитать проценты по займу?

- Зачем рассчитывать проценты по займу?

- Как начисляются проценты по займу?

- Как рассчитать проценты с помощью калькулятора?

- Как рассчитать проценты самостоятельно?

- Как рассчитываются простые проценты

- Как рассчитываются сложные проценты

- Как рассчитываются проценты за просрочку

- Расчет процентов при досрочном погашении

- Вопросы и ответы

- Как рассчитать проценты по займу — простая и сложная формулы, примеры расчёта

- Формулы для расчета

- Сложные проценты

- Расчет при рефинансировании

- Пример 1

- Пример 2

- Пример 3

- Как рассчитать проценты по займу и не взять лишнего?

- Для чего нужно считать проценты по займу

- Какие бывают формулы для расчёта

- Расчет простой формулой

- Расчет сложной формулой

- Порядок расчёта

- Как рассчитать процент по займу в соответствии со ставкой рефинансирования

- Пример

- Как рассчитать проценты по договору займа — формула, пример, в валюте

- Порядок расчета

- Простые

- Сложные

- Комбинированные схемы начисления

- Повышенный процент при просрочке

- Законодательная база

- Как рассчитать проценты по договору займа в валюте

- : договор займа

- 🎥 Видео

Зачем проводить расчет процентов по займу?

Предварительные расчеты по займам позволяют выбрать наиболее выгодные и безопасные условия кредитования. Клиенты могут подобрать для себя максимально подходящие варианты оформления кредита, что в дальнейшем позволит исключить переплату и обеспечить сохранность собственных средств.

Чтобы посчитать кредит не обязательно обладать специальными знаниями или математическими способностями. Вся процедура состоит из нескольких действий, которые направлены на изучение законодательства и банковских формул.

При этом детальный подсчет предоставит целый ряд преимуществ для пользователей:

- определение реальной процентной ставки;

- экономия собственных средств при займе;

- рационализация использования кредита;

- подбор выгодных условий кредитования;

- минимизация вероятности возникновения непредвиденных ситуаций.

Узнать реальную сумму процентов обязан каждый клиент, который обращается в конкретную финансовую организацию. Однако не все компании предоставляют детальную информацию. Поэтому пользователи вынуждены самостоятельно рассчитывать процентную ставку.

Предварительные подсчеты помогают не только оптимизировать процедуру кредитования, но и повысить собственную безопасность. Простые формулы и онлайн-калькуляторы позволят подобрать наиболее правильную программу для займа.

При этом клиентам не обязательно посещать банки или оплачивать услуги специалистов.

Также предварительные подсчеты помогут узнать реальную информацию о том, сколько необходимо платить в случае просрочки по кредиту. Ведь большинство финансовых компаний в целях привлечения большого количества клиентов стараются всячески скрывать настоящие данные.

Порядок расчета процентов по займу

В первую очередь следует помнить, что в договоре о выдаче займа всегда расписывается объем платы за использование денежных средств конкретного банка или МФО.

Но в некоторых ситуациях данная информация может отсутствовать. В таком случае заемщик будет оплачивать проценты по действующей ставке рефинансирования.

Также договор может предусматривать безвозмездное пользование банковскими услугами.

Чтобы правильно рассчитать проценты необходимо иметь комплект документов, который включает в себя сам официальный договор, соглашение, оговоренный график платежей, клиентские расписки и прочие выписки из финансовой организации. Самостоятельно считать процентную ставку можно при наличии следующей информации:

- указанной суммы переплаты (при наличии);

- процентных ставок (с учетом периода начисления);

- суммы денег выданных в займы;

- календарных дней предоставления средств;

- общего количества дней в году или выбранном месяце.

Важно! В случае, если в документе о соглашении прописано, что за просрочку будут начисляться проценты, осуществлять расчеты необходимо исходя из указанных ставок.

Расчетные формулы для процентов по займу

Определение процентной ставки может осуществляться двумя проверенными способами:

- Онлайн-сервис для расчета процентов по предварительному договору.

- Самостоятельные вычисления по специальным математическим формулам.

Вариант использования онлайн-сервиса является наиболее удобным и привлекательным для клиентов, которые не имеют знаний в области кредитования.

Пользуясь виртуальными программами можно просчитать начисление процентов по займу и узнать с какого дня будут начислены штрафы. Второй способ считается относительно сложным, но достаточно надежным.

Ведь в таком случае клиент получает реальную информацию о кредитовании.

https://www.youtube.com/watch?v=EHWwVTCgu2I

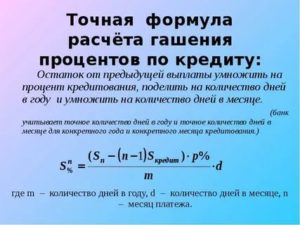

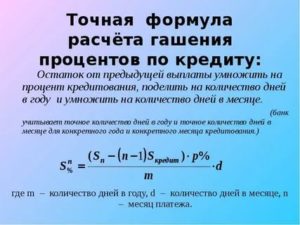

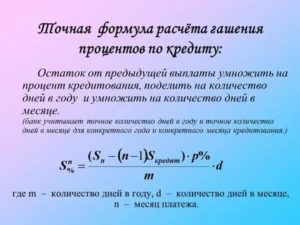

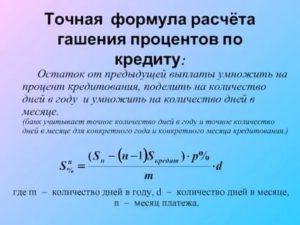

Для примера можно использовать расчетную формулу:

Сумма денежного займа х Ставка/Дни в году х Дни в конкретном платежном периоде

Данный вариант расчета актуален для займов, которые выдаются на определенный период времени.

Для простых кредитов можно использовать более упрощенный вариант формулы:

Кс= С х (1+Т/Тгод х Пс)

По данной формуле Кс будет в качестве обозначения итоговой суммы процентов, С начальным объемом долга при получении, Т периодом, год дней в расчетном году, а Пс ставкой.

Как правило, использование математических формул в силу неизвестности и сложности отталкивает клиентов. Поэтому люди чаще всего обращаются к онлайн-сервисам, которые имеют простой интерфейс и позволяют детально рассчитать проценты по кредиту.

Специальные программы имеются на нашем сайте Бробанк.ру, сайтах банковских компаний и МФО. Однако для точности клиенты могут использовать сервис и на сторонних страницах, которые не привязаны к конкретному банку.

В таком случае можно получить максимальную правильность расчета и проверить честность официального калькулятора.

Важно помнить, что любые онлайн-вычисления лучше всего производить только на проверенных ресурсах, которые имеют отзывы от других пользователей.

Стоит отметить, что если в договоре указаны слишком высокие показатели процентных ставок, то заемщик может через судебные инстанции доказать, что они завышенные и добиться реального снижения в дальнейшем. Однако важно учитывать и своевременность погашения всех задолженностей.

Ведь банк или МФО могут по закону потребовать срочную выплату сразу после оглашения сроков просрочки. В такой ситуации клиент будет вынужден возвращать деньги, а при их отсутствии компенсировать все растраты любым другим способом, который описан в соглашении или официальном договоре.

При оформлении кредита или микрозайма гражданин несет полную ответственность за собственные действия. Поэтому следует тщательно изучать всю информацию перед кредитованием.

Об авторе

Евгений Никитин Высшее образование по специальности «Журналистика» в Университете Лобачевского. Более 4 лет работал с физическими лицами в банках НБД Банк и Волга-Кредит. Имеет опыт работы в газете и телевидении Нижнего Новгорода. Является аналитиком банковских продуктов и услуг. Профессиональный журналист и копирайтер в финансовой среде nikitin@brobank.ru

Эта статья полезная?

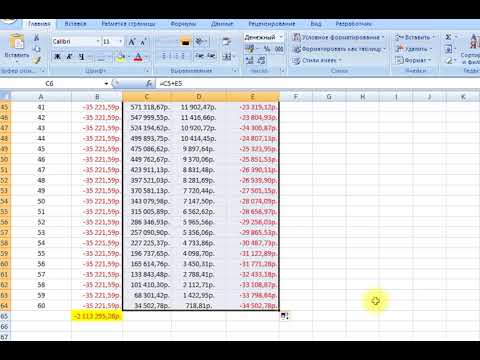

Видео:расчет процентов по банковскому депозиту в ExcelСкачать

Как самостоятельно рассчитать проценты по займу?

Информация обновлена: 02.06.2020

Вопросы и ответы

Ответы на популярные вопросы о процентах по займам

Умение рассчитать проценты по займу — важный элемент финансовой грамотности. Оно помогает еще до заключения договора определить, хватит ли вам денег для выплаты займа. А после получения денег — подсчитать, сколько вам придется отдать. Рассчитать проценты можно по нескольким формулам, которые приведены в этой статье.

Зачем рассчитывать проценты по займу?

По сути, процент по займу – это плата за использование заемных средств. Расчет процентов по займу поможет вам заранее спланировать его погашение.

Если вы сразу увидите сумму переплаты, которую вам нужно будет вернуть, то сможете оценить свои силы и определить, стоит ли вам брать заем в такой ситуации.

Если сумма к возврату окажется слишком крупной, то от такого предложения стоит отказаться.

Предварительный расчет займа необходим и займодавцу. Так он определит, сколько в итоге получит от заемщика. Займодавец сопоставит полученную сумму с примерными доходами клиента – если она получится слишком большой, то он может изменить условия или отказать в займе.

Как начисляются проценты по займу?

При начислении процентов по займу основную роль играют четыре показателя:

- Сумма (тело) займа

- Процентная ставка

- Срок займа

- Периодичность выплат

Все эти условия, а также порядок начисления процентов, должны быть прописаны в договоре займа. Порядок расчета процентов регулирует статья 809 Гражданского кодекса.

https://www.youtube.com/watch?v=1tS0pBnphG0

Проценты по займу, если иное не указано в договоре, должны начисляться на сумму займа за весь период его фактического использования. При этом они рассчитываются по числу платежей. Если долг погашается одной суммой в конце срока, то переплата считается на конец этого срока.

Если долг погашается частями – например, еженедельными или ежемесячными платежами – то проценты считаются на дату внесения платежа по остатку задолженности. Проценты считаются по календарным дням, поэтому необходимо учитывать число дней в году (365 или 366) и в месяце (31, 30, 28 или 29)

Если периодичность внесения платежей в договоре не указана, то, согласно пункту 2 статьи 809 ГК РФ, проценты начисляются ежемесячно до даты погашения долга.

.

Форма уплаты процентов зависит от формы, в которой выдан заем. Денежные займы могут погашаться только в денежной форме, наличной или безналичной, имущественные – в имущественной. Статья 810 Гражданского кодекса устанавливает: заем считается погашенным в момент передачи всей суммы задолженности, включая проценты, займодавцу.

В отличие от кредита, заем может быть беспроцентным. В этом случае заемщик должен будет вернуть займодавцу ровно ту сумму, которую он получил от него. Чтобы займ считался беспроцентным, необходимо указать в договоре соответствующее условие.

Как рассчитать проценты с помощью калькулятора?

Самый простой способ рассчитать проценты по займу – воспользоваться онлайн-калькулятором. Такой сервис позволит быстро определить переплату независимо от того, где и как был оформлен заем. Его можно использовать как для микрозаймов в МФК и МКК, так и для займов, оформленных у других людей и организаций.

Для расчета переплат по займу в калькуляторе необходимо указать:

- Срок – в днях или в виде календарного периода

- Сумму займа

- Процентную ставку

- Если есть просроченные платежи – размер неустойки и длительность просрочки

- Порядок погашения долга

На основании полученных данных калькулятор определит размер переплаты и общую сумму к возврату с учетом процентов и штрафов за просрочку. При долгосрочном займе он также может составить график погашения долга, в котором будет отдельно расписан каждый платеж.

Как рассчитать проценты самостоятельно?

Чтобы самостоятельно подсчитать, сколько процентов вам нужно будет уплатить, необходимо знать:

- Размер предоставленного займа

- Размер и тип процентной ставки (ежедневная, месячная или годовая)

- Срок, за который начисляются проценты

- Наличие и размер дополнительных платежей

Формула расчета процентов по договору займа зависит от способа начисления процентов:

- Для большинства займов применяется простая формула. Для расчетов вам потребуются сумма займа, процентная ставка, умноженная на число дней в году, и число дней использования денег

- Сложная формула применяется для растущих (капитализированных) процентов. Для их подсчета нужно умножить изначальную сумму на (1+r)n, где r — ставка, переведенная в десятичную дробь, а n — число платежных периодов.

Рассчитать проценты по кредиту сложнее, чем по займу из-за отличий в способе и порядке начисления. Здесь вы узнаете, как правильно это сделать.

Как рассчитываются простые проценты

По этой формуле начисляются платежи у большинства займов:

Процент = Размер займа × Годовая ставка / Число дней в году × Размер платежного периода

Рассмотрим расчет процентов за пользование займом по этой формуле на нескольких примерах.

Пример 1

Игорь Иванов берет займ в размере 25 000 рублей на 20 дней. Ставка – 1,5% в день. В году 365 дней.

Сначала нужно рассчитать годовую ставку – для этого дневная ставка умножается на количество дней в году:

1,5 × 365 = 547,5

Значит, годовая ставка составляет 547,5%. Далее рассчитаем проценты:

(frac{25000 times 547,5 }{365}times 20=frac{136875}{365}times 20=375times 20=7500) рублей — сумма процентов за весь срок

https://www.youtube.com/watch?v=KyPJ9CJDBLY

Таким образом, Иванов всего должен выплатить всего 32 500 рублей.

Если в договоре не указан размер ставки, то для расчета процентов берется ставка рефинансирования. Так требует статья 809 Гражданского кодекса РФ. Размер этой ставки устанавливает Центробанк РФ. С 26 марта 2018 года ставка рефинансирования составляет 7,25% годовых.

Пример 2

Любовь Петрова берет займ в размере 20 000 рублей на 15 дней. В году 366 дней. Ставка в договоре не указана.

В этом случае формула не меняется, но для расчета берется ставка рефинансирования:

20 000 × 9,75% = 1 950 1 950 / 366 = 5,33 5.33 × 15 = 79,95

Значит, Петрова всего должна выплатить всего 20 079,95 рублей.

При частичном или досрочном погашении займа уточните заранее, пересчитывает ли компания проценты при таком способе оплаты. Если МФК или МФК начисляет проценты за фактический срок — от даты получения денег до даты погашения — то переплата рассчитывается за дни от оформления займа до внесения платежа. Если компания начисляет проценты за срок, указанный в договоре, то для подсчета берите этот срок.

Как рассчитываются сложные проценты

Такой способ расчета используется, если заемщик пропускает срок уплаты. В этом случае процент за пропущенный период прибавляется к сумме долга, и на следующий период проценты начисляются на увеличенную сумму. Эта схема применяется, в основном, только если и заемщик, и заимодавец являются предприятиями.

Расчет сложных процентов производится по такой формуле:

Сумма долга = Сумма займа × (1 + процентная ставка) × количество периодов

Процентная ставка за месяц или год в этой формуле выражается в долях. Размер ставки в таком случае делится на 100.

Пример:

Заемщик получает 20 000 рублей под 5% в месяц. После получения займа проходит год. Долг заемщика в этом случае будет составлять:

20 000 × (1 + 0,05)×12 = 20 000 × 12,6 = 252 000 рублей

При этом, чем дольше срок займа, тем ощутимее сумма долга.

Как рассчитываются проценты за просрочку

При нарушении сроков уплаты долга с заемщика взимается неустойка. Это может быть либо фиксированная сумма, размер которой зависит от количества просрочек, либо процент от суммы долга. Если вы по какой-то причине не сможете вернуть деньги в срок, то сразу рассчитайте неустойку по договору займа.

Пени за просрочку займа рассчитываются так:

Процент = Размер долга × Время просрочки × ставка неустойки

Пример:

Заемщик должен выплатить 5 000 рублей, но допустил просрочку в 7 дней. По договору неустойка составляет 5% от суммы долга. В этом случае проценты за просрочку будут равны:

5 000 × 7 × 5% = 1 750 рублей

Общая сумма долга в этом случае составляет 6 750 рублей.

Расчет процентов при досрочном погашении

При полном досрочном погашении займа возможны две ситуации. В первой займодавец пересчитает их за фактическое время использования средств – промежуток от даты получения до даты погашения долга. Во второй пересчета суммы к возврату не будет – проценты будут начислены так же, как и при погашении в срок. Соответствующее условие должно быть прописано в договоре.

Пример 1

Заемщик взял 10 000 рублей на 7 дней под 1% в день. Через четыре дня после оформления займа он полностью закрыл его. Договор предусматривает пересчет переплаты при досрочном погашении. Поэтому сумма процентов составит:

(10000 × 365% / 365) × 4 = 100 × 4 = 400 рублей

Общая сумма к возврату будет составлять 10 400 рублей.

Пример 2

Заемщик взял 12 000 рублей на 10 дней под 1% в день. Он погасил задолженность досрочно – через пять дней после оформления займа. Однако, договор не предусматривает пересчета процентов в такой ситуации. Поэтому переплата будет рассчитываться так же, как и при погашении в срок:

(12000 × 365% / 365) × 10 = 120 × 10 = 1 200 рублей

Следовательно, вернуть заемщик будет должен 13 200 рублей.

https://www.youtube.com/watch?v=tKrzWwY68jc

При частичном досрочном погашении ситуация несколько сложнее. При внесении платежа проценты рассчитываются на всю сумму займа на дату частичного досрочного погашения. В конце срока проценты будут считаться на сумму, которая осталась после досрочного платежа, и за период, следующий с даты его внесения.

Пример:

Заемщик взял 15 000 рублей на две недели под 1% в день. Через пять дней после оформления он внес досрочный платеж на 7 000 рублей. Остаток задолженности он закрыл в конце срока.

Переплата по досрочному платежу будет считаться так:

(15000 × 365% / 365) × 5 = 150 × 5 = 750 рублей

Общая сумма платежа составила 7 750 рублей. Остаток задолженности – 8 000 рублей.

Переплата при погашении оставшегося долга будет рассчитываться следующим образом:

(8000 × 365% / 365) × 9 = 80 × 9 = 720 рублей

Общая сумма платежа составит 8 720 рублей. За оба платежа заемщик вернет займодавцу 16 470 рублей. Если бы он не вносил досрочного платежа, то сумма долга к возврату составила бы 17 100 рублей. Досрочное погашение помогло ему сэкономить 630 рублей.

Вопросы и ответы

С какого времени начинают начисляться проценты?

Договор займа, если в нем не указано иное, считается реальным – вступает в силу после передачи суммы заемщику. Проценты по нему начисляются со дня, следующего за днем выдачи, по день погашения включительно – это устанавливает пункт 3.14 Положения ЦБ №236-П от 4 августа 2003 года.

Видео:Аннуитентный платеж. График в ExcelСкачать

Как рассчитать проценты по займу — простая и сложная формулы, примеры расчёта

Существуют разные виды займов — те, что выдаются обычными банками и те, что оформляются в микрофинансовых организациях. По каждому типу займа применяются отдельные формулы расчета процентов. Ознакомимся с примерами использования тех, что относятся к общераспространенным.

- Формулы для расчета

- Простые проценты

- Сложные проценты

- Расчет при рефинансировании

- Пример 1

- Пример 2

- Пример 3

Формулы для расчета

Есть не так много формул для расчета процентов по договору займа. Условно можно выделить 2 основных:

- Формула на основе простых процентов. Наилучшим образом она адаптирована к займам, где процент начисляется ежедневно — то есть, микрозаймов в МФО. Вместе с тем, формула принципиально применима и в тех случаях, когда оформляется обычный кредит — по ставке в процентах годовых.

- Формула на основе сложных процентов. Лучше всего она подходит для займов, где процент начисляется за длительный период — например, год. Таким образом, сложные проценты — это прерогатива банков, в которых оформляются традиционные кредиты — потребительские, ипотечные.

На практике расчет простых процентов по займу — тех, что чаще всего применимы МФО, осуществляется по формуле, имеющей нижеследующую структуру:

ДОЛГ = ЗАЕМ * (СТАВКА /100)) / ГОД * ПЕРИОД + ЗАЕМ, где:

- ДОЛГ — фактическая сумма к выплате за весь период пользования займом с учетом процентов;

- ЗАЕМ — номинальная величина займа без процентов;

- СТАВКА — ставка по микрозайму в процентах годовых;

- ГОД — количество дней в году;

- ПЕРИОД — длительность пользования денежными средствами в днях.

В случае со сложными процентами формула совсем иная.

Сложные проценты

Здесь применяется нижеследующая формула (условимся, что по банковскому кредиту — в процентах годовых):

ДОЛГ = ЗАЕМ * (1 + (СТАВКА / 100) ) ГОДЫ, где:

- ДОЛГ, ЗАЕМ, СТАВКА — то же самое, что в предыдущей формуле;

- ГОДЫ — количество лет пользования кредитом.

Это самая простая формула. На практике может выглядеть гораздо сложнее — например, если учитывается то, сколько раз в течение года осуществляется пересчет ставки в соответствии с кредитным договором.

Расчет при рефинансировании

Рефинансирование — замена текущего кредита новым. Предполагается — что на более выгодных условиях. Чтобы понять, что рефинансирование выгодно, необходимо подсчитать — используя ту или иную формулу, какой будет общий долг по новому кредиту в сравнении с общим долгом по старому.

Бывает, что рефинансирование — не выгодное по процентам, и осуществляется только лишь для того, чтобы за счет нового — более объемного кредита, закрыть старый, и на разницу выплачивать первое время долг. Это очень убыточная схема — но многие вынуждены ее практиковать.

https://www.youtube.com/watch?v=Xfw-c8bb_lw

Не исключено, что деньги по новому кредиту будут частично направлены на погашение текущего, а частично — на выплаты по обоим кредитам. Это также финансово невыгодная схема, но краткосрочно она может помочь заемщику не уйти в просрочку.

Таким образом, порядок расчетов при рефинансировании зависит от целей его осуществления — они могут быть очень разными и общие закономерности здесь выделить трудно.

Теперь же рассмотрим, как посчитать простые и сложные проценты по займу — с использованием приведенных выше формул, на практике.

Пример 1

Пусть Иванов взял в МФО заем в размере 10 000 рублей на 20 дней по ставке 1,5% в день в 2019 году.

Для начала подсчитаем показатель СТАВКА: 1,5% умножаем на 365, получается 547,5% годовых. Далее подставляем имеющиеся данные в формулу:

ДОЛГ = (10 000 * (547,5/100)) / 365 * 20 + 10 000 = 13 000 рублей.

Как мы уже отметили выше, теоретически формула простых процентов применима и в отношении обычных кредитов — по ставке в процентах годовых. Рассмотрим нижеследующий пример.

Пример 2

Предположим, что Петров взял кредит в 100 000 рублей на месяц — 30 дней, в 2019 году. Ставка — 10% годовых. Подставляем показатели в формулу:

ДОЛГ = (100 000 * (10 / 100)) / 365 * 30 + 10 000 = 10 821,92 рубля.

Примечательно, что если в кредитном договоре — неважно, составляется он с МФО или с банком, не указана ставка, то используется ключевая ставка ЦБ РФ, действующая за период пользования денежными средствами.

Теперь — ознакомимся с примером начисления процентов по банковскому займу по сложной формуле.

Пример 3

Условимся, что Сидоров оформил кредит в банке на сумму 1 000 000 рублей под 10% годовых сроком на 5 лет. Подставляем значения в формулу:

ДОЛГ = 1 000 000 * (1+ (10/100)) 5 = 1 610 510 рублей.

Используя эту формулу, можно примерно вычислить, сколько денежных средств уйдет на погашение ипотеки или длительного потребительского займа.

Видео:Расчет процентов в Excel. Разбираем на примерах как посчитать проценты в ExcelСкачать

Как рассчитать проценты по займу и не взять лишнего?

Расчет процентов по займу предопределяется способом погашения задолженности. Если клиент отдаёт микрокредит единовременно, подобные вычисления делаются на всю сумму займа. При невозврате денежных средств в срок расчёт по соответствующему договору продолжается до того момента, пока клиент полностью не вернёт долг.

Для чего нужно считать проценты по займу

Знание того, как рассчитать проценты по договору займа, помогает определиться со сроком его погашения. Если вы сможете видеть сумму переплаты, то сумеете объективно оценить собственные силы. Осуществляют и перед выбором понравившегося предложения. Если сумма к возврату слишком крупная, то от такого микрокредита следует отказаться.

Обратите внимание! Знание того, как правильно применять формулу расчета процентов по договору займа, пригодится и займодавцу. Он сумеет определить, сколько сможет получить от потенциального клиента.

Предварительный расчёт процентов по займу особенно важен для людей с испорченной кредитной историей. Если человек после погашения задолженности оказался в списке проблемных клиентов, перед ним закрываются двери многих крупных банков. В дальнейшем при появлении острой нужды в деньгах, можно подать заявку на предоставление небольших денежных сумм в МФО.

При оформлении стоит обратить внимание преимущественно на предложения от компаний, занесённых в официальный реестр финансовых организаций. В таком случае сведения, касающиеся исполнения обязательств заёмщиком, передаются в Бюро Кредитных Историй.

Это может повлиять на кредитный рейтинг положительно. При частом обращении к услугам МФО и своевременном погашении задолженности стоит рассчитывать на исправление плохой кредитной истории.

В будущем это положительно повлияет на решение банков о выдаче займа.

Какие бывают формулы для расчёта

Расчёт процентов по простой формуле оптимален для тех займов, в которых происходит ежедневное начисление процентов. К их числу принадлежат микрозаймы в МФО. Рассчитать проценты по такой формуле можно и в той ситуации, когда предоставляется ссуда со ставкой в процентах годовых.

https://www.youtube.com/watch?v=faN-ReF5y3g

Формула сложных процентов идеально подходит для займов, в которых высчитываются проценты на продолжительный период (около года). Такой подсчёт начисленных процентов является прерогативой банков, в которых предоставляются ипотечные и потребительские кредиты.

Расчет простой формулой

Существуют различные формулы расчета процентов по займу. При начислении простой формулой происходит начисление ставки на одну и ту же сумму денег. К примеру, если клиент одолжил 20 тысяч рублей, то проценты начисляют на все эти 20 000.

В большинстве случаев расчёт происходит исходя из приведённой ниже формулы:

ДОЛГ = ЗАЁМ * (СТАВКА /100)) / ГОД * ПЕРИОД + ЗАЁМ.

Более подобную расшифровку этой формулы можно увидеть в приведённой ниже таблице.

| Долг | Фактическая сумма, предоставляется к выплате (она начисляется за всё время пользования займом с учётом процентов) |

| Заём | Номинальная величина займа (в которую не входят проценты) |

| Ставка | Размер ставки по микрокредиту в МФО, исчисляемый в процентах годовых |

| Период | Продолжительность пользования деньгами (измеряемая в днях) |

| Год | Число дней, имеющаяся в году |

Проценты по займу по простой формуле обычно начисляются при совершении краткосрочных финансовых операций (к примеру, займов на год или меньше). Это обусловлено перечисленными ниже причинами:

- расчет процентов на сумму займа по простой формуле более предпочтителен, чем вычисления с использованием методики начисления сложных;

- в случае краткосрочных финансовых операций результаты расчетов по сложным и простым процентам будут примерно одинаковыми (с расхождение около 1 %). Но такое правило действует только в тех случаях, если займ предоставляется под сравнительно низкие (не более 30 %);

- размер общей задолженности по займу сроком менее 12 месяцев, который был подсчитан по простой формуле, получается больше, чем при начислении задолженности по формуле сложных процентов. Вследствие этого сотрудники кредитных организаций нередко отдают предпочтение именно простой формуле.

Расчет сложной формулой

Отдельные кредитные организации пользуются методикой начисления сложных процентов. При этом по прошествии соответствующего периода проценты прибыли складывают с исходной суммой. Получившиеся данные являются основой для подсчёта новых процентов.

В том случае, когда соответствующим документом предусмотрена ежемесячная выплата процентов, но заёмщиком допускается просрочка, к сумме заёмных средств прибавляются и не уплаченные вовремя проценты. Кроме того, кредитор может требовать и выплату соответствующей неустойки, предусмотренной договором.

Порядок расчёта

Стоит пояснить, как осуществляются вычисления. При этом учитываются условия, указанные в соответствующем договоре.

Чтобы посчитать размер процентов, необходимы перечисленные ниже параметры:

- непосредственно займ, на который начисляется оплата за пользование денежными средствами;

- ставка, по которой происходит начисление оплаты за займ;

- сроки и порядок оплаты процентных отчислений;

- точный срок, на протяжении которого осуществляется начисление процентов;

- размер дополнительной переплаты, которая производится в отдельных ситуациях.

При просмотре правил расчётов учитывают, сколько в конкретном месяце дней: 29, 30 или 28. Начисления осуществляются, начиная со следующего за днём оформления договора и предоставления денежных средств дня.

Обратите внимание! Если в полученных заёмщиком документах не указывается величина процентных отчислений, то расчёт процентов осуществляется по существующей на этот период ставке рефинансирования.

Для того чтобы определиться с порядком совершения платежей, следует предварительно ознакомиться с условиями перечисленных ниже документов:

- договора;

- выданных дополнительных соглашений;

- графика платежей (в той ситуации, когда в договоре зафиксирована выплата по графику);

- расписки;

- соответствующих квитанций и выписок.

Обратите внимание! Нарушение сроков выплат может привести к возникновению санкций, регламентированных в расписке или договоре.

https://www.youtube.com/watch?v=EEWnFs6Nu10

При взятии займов на сравнительно продолжительный срок в соглашении, как правило, указывается возможность частичного погашения. При этом вносят сумму, которая позволяет существенно уменьшить размер основного долга. Это позволяет откорректировать величину регулярных платежей.

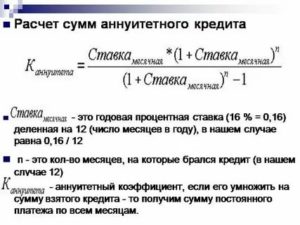

Возвращение денежных средств может предусматривать продолжительный срок с регулярными платежами. В таком случае их график отображается по аннуитетной схеме.

При этом заёмщику стоит известить кредитора о будущем частичном погашении долга.

Такое уведомление осуществляется не позднее чем за месяц до выплаты денежных средств в досрочном порядке, по частям или полностью (если в расписке или соглашении не предписаны другие сроки для уведомления кредитора).

Как рассчитать процент по займу в соответствии со ставкой рефинансирования

Ставка рефинансирования официально установлена Центробанком России. Её использование рекомендовано в том случае, когда в расписке или договоре не была определена величина начислений.

Важно! Ставка рефинансирования является изменяемой величиной. Вследствие этого её размер стоит предварительно выяснить перед оплатой. В большинстве случаев это происходит в тот день, когда денежные средства возвращаются кредитору.

Пример

Можно привести такой несложный пример. Сергею Петрову нужно узнать проценты по займу, размер которого составляет 25 000 рублей. Он был взят на 20 дней (с величиной ставки – 1,5% в день).

Количество дней в году – 365. Первоначально необходимо рассчитать годовую ставку – при этом дневную ставку надо умножить на число дней в году: 1,5 × 365 = 547,5.

Следовательно, размер годовой ставки – 547,5%.

Обратите внимание! В соответствии с этим образцом, Сергею Петрову нужно выплатить 32 500 рублей.

На нашем сайте реализован удобный онлайн калькулятор займов. Но изучение основных правил расчётов, несмотря на это, является очень ценным знанием.

Особенно это касается тех случаев, когда оформляются займы перед физическими лицами.

Это помогает убедиться в правильности последующих выплат, узнать примерный размер задолженности при просрочке, совершённой в силу различных жизненных обстоятельств.

5 февраля 2020

Другие статьи

Видео:Как посчитать проценты в excelСкачать

Как рассчитать проценты по договору займа — формула, пример, в валюте

Каждому человеку, обремененному долговыми обязательствами, будет полезно ознакомиться с механизмом исчисления и подсчета процентов. Если научиться самостоятельно высчитывать проценты, можно не только проверить правильность указанных в договоре сведений, но и узнать, сколько придется платить в случае просрочки.

Порядок расчета

В договоре займа практически всегда указывается размер платы за использование предоставленных средств. Если об этом в документе ничего не сказано, проценты будут выплачиваться согласно текущей ставке рефинансирования.

Договор займа может быть безвозмездным только если это четко прописано в документе. Вопрос о том, как правильно рассчитать проценты по договору займа, может возникнуть, если заемщик желает убедиться в правильности всех подсчетов платежей, или же если величина переплаты вообще не была определена заранее.

Для того чтобы правильно высчитать проценты по займу, нужно убедиться в том, что на руках имеются все необходимые для этого документы: сам договор, дополнительное соглашение, график платежей (если займ оформлялся в микрофинансовой организации), расписки, банковские выписки и т. д.

Самостоятельный расчет процентов осуществляется на основе информации, содержащейся в документах, а именно:

- суммы предоставленных средств;

- процентной ставки (ежедневной, ежемесячной или годовой);

- срока предоставления средств (календарные дни, за которые начисляются проценты);

- переплата (если указывается);

- количество дней в текущем году и конкретном месяце.

Если документом предусмотрено начисление процентов за нарушение сроков, производить расчет нужно, исходя из данной ставки.

Определить проценты по договору займа можно двумя способами:

- воспользоваться сервисом расчета процентов по договору займа онлайн;

- самостоятельно произвести все вычисления.

Первый вариант выглядит несколько привлекательнее, так как ничего не нужно делать, кроме как ввести исходные данные. Найти подобный сервис не составит труда – сейчас на просторах сети имеется масса кредитных калькуляторов.

https://www.youtube.com/watch?v=kgbPL0Y7xdU

Второй способ расчета хоть и сложнее, зато надежнее. К тому же можно учесть те факторы, которые не берут во внимание онлайн сервисы. Для начала рассмотрим способ подсчета процентов по займу при условии, что в документе ставка не указана.

Как отмечалось выше, в подобном случае проценты исчисляются по ставке рефинансирования.

Для подсчета процентов используют формулу:

Пример:

Был получен займ в размере 50000 рублей на 30 дней. В году 365 дней, текущая ставка рефинансирования составляет 8,25%. Произведем расчет:

50000*8,25% = 4125;

4125 / 365 * 30 = 339,04 рублей.

Сумма процентов составит 339,04 рублей. Общая сумма выплаты составит:

50000 + 339,04 = 50339,04 рублей.

Если процентная ставка в договоре указана, используется та же формула, что и в предыдущем примере, только вместо ставки рефинансирования указываем нужное значение.

Пример:Займ в размере 10000 рублей выдан на 14 дней. В году 365 дней, по договору ставка составляет 2% в день (годовая ставка, соответственно будет равна 730%).

Произведем расчет:

10000*730% = 73000;

73000 / 365 * 14 = 2800 рублей.

Сумма процентов составляет 28000 рублей. Общая сумма платежа составит:

10000 + 2800 = 12800 рублей.

Так как в данном договоре сразу указана процентная ставка в день (2%), можно упростить расчет и сделать так:

10000*2% = 200;

200*14 = 2800.

Здесь пропускается деление на 365 дней, так как расчет производится по дневной ставке, а не годовой.

Если возник вопрос о том, как рассчитать проценты по договору займа за месяц, можно воспользоваться все той же формулой. Подставляем то количество дней, на которое выдаются деньги (в месяце может быть 28, 29, 30 или 31 день).

Для определения процентов по задолженности нужно использовать такую формулу:

Пример:

Долг составляет 8000 рублей, просрочено 6 дней, ставка составляет 12%:

Проценты по просрочке = 8000 * 6 * 12% = 5760 рублей.

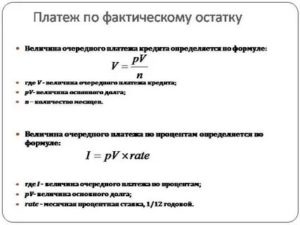

Простые

Суть простых процентов заключается в том, что ставка начисляется на одну и ту же денежную сумму. Например, если заемщик одолжил 30000 рублей, проценты будут начисляться на все эти 30000.

Величина простых процентов определяется в течение всего платежного периода, исходя из начальной суммы заема.

Вычислить простые проценты можно по формуле:

где:

Кс – итоговая сумма, которую получает заимодавец по окончании периода начисления,

С – начальная сумма долга,

Т – период (в днях), в течение которого начисляются проценты,

Тгод – количество дней в году,

Пс – процентная ставка.

Для краткосрочных финансовых операций (например, займов на год или меньше) чаще всего используют метод исчисления простых процентов.

Это объясняется несколькими причинами:

- во-первых, расчеты по простым процентам сделать намного проще, нежели производить вычисления с применением методики сложных процентов;

- если рассматривать непродолжительные займы (до одного года), то результаты вычислений по простым и сложным процентам будут довольно близки (расхождения составляют до 1%). Данное правило справедливо при условии, что займ выдается под небольшие проценты (до 30%);

- третья и самая главная причина заключается в том, что общая задолженность по займам менее года, подсчитанная с помощью «простой» методики, выходит больше, чем, если бы долг считали по формуле сложных процентов. Именно поэтому кредиторы отдают предпочтение первому варианту.

Сложные

Некоторые финансовые организации прибегают к методике начисления сложных процентов, которая заключается в следующем: проценты прибыли по истечении каждого периода складываются с исходной суммой, и полученный результат становится основой для подсчета новых процентов.

https://www.youtube.com/watch?v=6JBbQRPPObw

Сложные проценты используют для того, чтобы у заемщика не возникало желание нарушать сроки внесения платежей.

Если документ предусматривает выплату процентов каждый месяц, но клиент по какой-либо причине допускает просрочку, к сумме заемных средств прибавляются неуплаченные проценты.

Это означает, что к следующему платежу проценты будут рассчитываться по возросшей сумме основной задолженности. Таким образом, несколько нарушений подряд приводят к стремительному расширению базы для подсчета процентов.

Кредитор также имеет право потребовать выплату неустойки или полный возврат заемных средств со всеми начисленными процентами.

Сложные проценты определяются по формуле:

где

s – годовая или ежемесячная ставка,

n – число истекших месяцев или лет.

По сути, задолженность с применением такой формулы увеличивается в геометрической прогрессии. При подсчете сложных годовых процентов показателю s присваивается размер годовой ставки, а n означает число лет.

Договора займов в основном предусматривают внесение платежей раз в месяц, поэтому сложные годовые схемы встречаются не так уж часто. Понять разницу между исчислением простых и сложных процентов поможет пример:

Заемщик получил средства на один год под 3 процента в месяц. Если использовать «простую» формулу, долг через год составит:

Таким образом, если займ составил 10000 рублей, через 12 месяцев придется отдать 13600 рублей.

Возьмем те же цифры и применим к «сложной» формуле:

Получается, что через год нужно будет вернуть уже 14258 рублей (если первоначальная сумма составила 10000 рублей). Разница между 14258 и 13600 рублями небольшая, но все же она есть.

Однако для больших сумм расхождения будут уже ощутимыми, что станет для заемщика стимулом к своевременному внесению платежей.

Комбинированные схемы начисления

Иногда кредиторы применят комбинированную схему начисления процентов, однако, для краткосрочных займов такой способ расчета практически не используется.

Комбинированный метод может применяться к продолжительным, но не целым промежуткам времени, при этом по целому числу лет начисляются сложные проценты, а по нецелому остатку – простые.

Например, если на 2 года и 46 дней (46 дней – это 0,13 часть года) была выдана ссуда в размере 500000 рублей (под 10% годовых), итоговая задолженность будет рассчитываться по формуле:

Повышенный процент при просрочке

В некоторых случаях кредиторы начисляют повышенные проценты при несвоевременном внесении платежей. Такая мера может применяться вместо неустойки или же сочетаться с ней.

В договоре займа должно быть четко прописано, что повышенный процент начисляется за использование заемных средств и не является неустойкой. Также указывается, каким образом идет начисление – на всю сумму задолженности или на ее часть.

Штрафные санкции в виде повышенного процента чаще всего встречаются при ипотечном кредитовании, автокредитах или потребительском кредитовании. Иногда финансовые организации взимают повышенные проценты при просрочках по кредитным картам.

Пример штрафа в виде повышенного процента:

Заемщик просрочил очередной платеж, равный 5000 рублей. В договоре займа прописано, что при возникновении просрочки штраф составляет 12% от суммы просроченного платежа. Таким образом, заемщик вместе с долгом обязан выплатить штраф в размере 600 рублей.

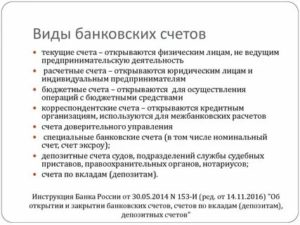

Законодательная база

В соответствии с действующим законодательством заимодавец имеет право на взимание с заемщика процентов, начисленных на сумму заема (ст. 809 ГК РФ, п. 1). Заключенным договором регламентируется порядок исчисления и размер процентов.

Если в документе о процентах ничего не сказано, это еще не означает, что заем является безвозмездным. В подобной ситуации проценты начисляются по текущей ставке рефинансирования.

Если заимодавец действительно желает предоставить беспроцентный займ, это должно быть четко прописано в документе.

https://www.youtube.com/watch?v=W9OBi2Bw7aA

В п. 1 ст. 809 ГК РФ указывается, что стороны договора заема сами устанавливают размеры и способы исчисления процентов.

Проценты могут быть простыми или сложными, также документом может быть определена «плавающая» ставка, которая зависит от обозначенных условий.

В п. 3.9 Положения ЦБ РФ № 39-П как раз об этом и говорится: процентные ставки определятся по простым или сложным формулам, а также с применением фиксированной или плавающей ставки.

Согласно п. 2 ст. 809 ГК РФ проценты уплачиваются каждый месяц до дня окончательного покрытия задолженности (если нет иного соглашения между сторонами договора).

Это означает, что заемщик и заимодавец могут определить другой порядок расчета процентов, например, использовать «сложную» методику. Свобода сторон в выборе способов исчисления процентов по договору заема ограничивается ст. 10 ГК РФ.

Если в документе прописаны слишком высокие ставки (в т. ч. с использованием «сложной» формулы), заемщик может в судебном порядке доказать их завышенный характер и потребовать снижения.

Несвоевременное внесение платежей является нарушением обязательств со стороны заемщика, и заимодавец имеет право требовать выплаты дополнительных процентов с момента возникновения просрочки.

Величина дополнительных процентов определяется договором, в иных случаях их исчисление осуществляется в соответствии с ст. 395 ГК РФ.

Как рассчитать проценты по договору займа в валюте

Если заемщик получает займ в сумме, установленной в иностранной валюте, проценты за пользование средствами исчисляются по фактическому размеру долга. Задолженность определяется в валюте займа и выплачивается в рублях по курсу ЦБ на дату совершения платежа.

Научиться рассчитывать проценты по договору займа совсем несложно, главное – выделить из документов нужную информацию и правильно подставить цифры в формулы.

Это очень полезный навык, который поможет заемщику определиться с будущими платежами и проверить правильность указанных в договоре данных.

: договор займа

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

🎥 Видео

Формула расчёта процентов по вкладуСкачать

Разница в процентах между двумя числами в ExcelСкачать

Как считать процент на остаток - Расчёты вкладов, накопительных счетов в банкахСкачать

[КостяПрав] КАК БАНКИ СЧИТАЮТ ПРОЦЕНТЫ: аннуитет и дифференцированныйСкачать

![[КостяПрав] КАК БАНКИ СЧИТАЮТ ПРОЦЕНТЫ: аннуитет и дифференцированный](https://i.ytimg.com/vi/vR1_xtBc7Hw/0.jpg)

Как считать проценты на калькуляторе смартфонаСкачать

Калькулятор расчета процентов по договору займа онлайн!Скачать

Как рассчитать проценты по кредиту на обычном калькулятореСкачать

Как посчитать процент выполнения плана в ExcelСкачать

Как рассчитывается ежемесячный платеж, проценты банку и сумма погашения основного долга?Скачать

Годовая процентная ставка (ГПС) и эффективная ГПС (видео 5)| Проценты и займы | ЭкономикаСкачать

Как рассчитать проценты по займамСкачать

Кредитный калькулятор. Как правильно рассчитать кредитСкачать

Расчет кредита в ExcelСкачать

[Личные финансы] Как рассчитывать банковские процентыСкачать

![[Личные финансы] Как рассчитывать банковские проценты](https://i.ytimg.com/vi/BTjA8YQ18x4/0.jpg)

КАК ВЫЧЕСТЬ ИЗ ЧИСЛА ПРОЦЕНТ ? / ВЫЧИТАЕМ ПРОЦЕНТЫ НА КАЛЬКУЛЯТОРЕ!Скачать

Что такое сложный процент? Капитализация.Скачать