Факторинг — что это простыми словами

Экономическая литература дает различные трактовки понятию, но большинство практиков рассматривают факторинг компаний как разновидность посреднической деятельности, позволяющей облегчить доступ к кредитным услугам для предприятий среднего и малого бизнеса.

Само слово факторинг происходит от английского factor, которое обозначает человека, занимающегося посредническими услугами. И соответственно термин факторинг используется для обозначения операций, связанных с представительскими услугами в сфере торгово-комиссионных операций.

Если объяснять это определение факторинга простыми словами, то, в сущности, под факторингом имеется в виду взаимоотношения трех сторон-участников (поставщика, покупателя и фактора).

В процессе взаимодействия покупатель может купить у поставщика необходимые товары или услуги, а финансовые обязательства у него будут возникать перед фактором.

Субъектами договора факторинга в роли поставщика или покупателя могут быть юридические лица, физ. лицо или ИП, а фактором может являться только юридическое лицо.

Важные условия в договоре досрочного погашения займа по ипотеке

Если простыми словами описать, как работает факторинг, то под фактором понимается банк или специализированная компания, выплачивающая сумму по договору купли-продажи на момент сделки, и тогда покупатель будет должен деньги не продавцу, а факторинговой компании.

- История появления, применения факторинга в различные эпохи и в разных странах

- Современное состояние факторинга в России

- Схема факторинга

- Этапы факторинга

- Преимущества факторинга: для поставщика, покупателя, фактора

- Когда необходим факторинг

- Факторинг или кредит

- Виды факторинга

- Преимущества и недостатки факторинга

- Как выбрать факторинговую компанию

- Правовое регулирование факторинга в России

- Факторинг дебиторской задолженности

- Факторинг как инструмент управления дебиторской задолженностью

- Разновидности факторинга

- Факторинг – продажа дебиторской задолженности

- Преимущества факторинга дебиторской задолженности

- Недостатки факторинга при управлении дебиторской задолженностью

- Схема факторинга дебиторской задолженности

- Пример

- Преимущества

- Недостатки

- Сущность и виды факторинга дебиторской задолженности

- Договор на передачу прав требования по долгам

- Риски факторинга

- Положительные и отрицательные стороны факторинга

- Факторинг дебиторской задолженности — что это такое, пример

- Виды

- Риски

- Преимущества и недостатки

- Плюсы

- 🔥 Видео

История появления, применения факторинга в различные эпохи и в разных странах

Многие исследователи говорят о том, что первые аналоги факторинговых операций проводились еще в древнем мире, в частности вавилонские и римские купцы прибегали к подобным методам, чтобы увеличить свою покупательную способность.

Но настоящей точкой отсчета в истории развития факторинга многие считают момент, когда начали активно развиваться товарные отношения между разными континентами.

Тогда единственным способом коммуникаций были морские путешествия, так доставлялись не только грузы, но и почта.

И многие торговцы для того, чтобы обеспечить оборачиваемость товаров, выступали не просто продавцами своего товара, но и осуществляли иные функции, например, выступали от имени своих европейских принципалов.

Позже, с развитием этих компаний и увеличения их прибыли, факторинговые компании могли сами погашать долги своих покупателей перед принципалами, фактически перекупая их долги.

В 20 веке факторинговые операции наиболее активно развивались в США, и в 1963 году такие операции были признаны законным видом банковской деятельности. А к концу 20 века этот вид банковских операций распространился в остальных странах, и связано это было с подъемом мировой экономики и укреплением глобальных корпораций.

Современное состояние факторинга в России

В России первые попытки внедрения факторинга предпринимались в конце 80-х годов прошлого века, но успеха добиться не удалось. Во многом это обусловлено тем, что механизм не развивался естественным путем, а был искусственно внедрен.

И настоящее развитие этой сферы финансовых операций начался в середине 90-х годов, когда активизировали деятельность коммерческие банки. Но настоящий всплеск развития начался в 2000-х годах.

Первое десятилетие 21 века происходила расширение влияния этого вида услуг на рынке финансовых услуг. А с 2010 года начался активный прирост, который продолжался до 2014 года.

В этот период обороты на рынке факторинговых услуг выросли более чем в 5 раз.

Затем на пару лет наступил период стагнации, но последние два-три года рынок продолжает набирать обороты. Так, за 2017 год общий оборот на рынке составил 2,35 триллиона рублей. К примеру, в 2010 году, когда рынок начал активно развиваться, этот показатель был равен 484 млрд. рублей. И предполагается, что в 2018 году рынок факторинга еще прирастет.

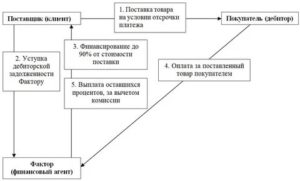

Схема факторинга

Общая схема взаимодействия при факторинге предполагает наличие трех участников:

- покупателя;

- продавца;

- фактора.

Чтобы схема работала, продавец должен иметь действующий договор факторинга с компанией. Как только продавец заключает договор с покупателем, он может переуступить его факторинговой компании. Он может незамедлительно получить сумму денег, указанную в договоре, у фактора. А фактор получает деньги у покупателя.

Этапы факторинга

Обслуживание клиентов факторинговой компании является длительным процессом, разделенным на несколько этапов:

- предварительная работа. На этом этапе оценивается общее финансовое состояние потенциального клиента. Для того чтобы оценить клиента фактор должен получить от него определенный пакет документов. Этот перечень может варьироваться в зависимости от требований конкретной факторинговой компании. По полученным документам проводится оценка состояния, и затем проходит собеседование с клиентом. После всего этого оцениваются возможные риски. На основании этого принимается решение о дальнейшем сотрудничестве с клиентом;

- этап документального оформления предполагает работу с полученным перечнем документов клиента. Итогом этого этапа является полностью подготовленный к подписанию договор факторинга, в котором отражены все существенные условия;

- последний этап – мониторинг – проводится постоянно в течение всего периода сотрудничества. В ходе осуществления деятельности у клиента могут произойти изменения, которые могут негативно повлиять на его финансовое состояние, или изменения могут сделать его более надежным клиентом. И при изменении условий фактор может менять договор в сторону увеличения, уменьшения или расторгнуть его.

Преимущества факторинга: для поставщика, покупателя, фактора

Любая из сторон факторинговых сделок имеет свои выгоды от таких сделок.

https://www.youtube.com/watch?v=sVkPK2qDHfU

Для поставщика преимуществами являются:

- более простые условия для договора факторинга, чем получение кредита;

- снижаются риски кассовых разрывов;

- улучшаются финансовые показатели;

- снижается размер дебиторской задолженности.

Покупатель тоже выигрывает от таких сделок:

- также улучшаются финансовые показатели;

- ускоряется товарооборот;

- возможность чаще и больше использовать товарный кредит, покупатель может рассчитаться за купленный товар после его реализации.

И фактору тоже выгодно организовывать такие сделки, в целом услуги факторинга могут быть дороже услуг банка, а значит прибыльность этих услуг выше. Кроме того, фактор работает только в сфере b2b и осуществляет один тип сделок, поэтому нет необходимости взаимодействовать с различными типами клиентов.

Когда необходим факторинг

Этот вид услуги необходим в тех случаях, когда есть риск возникновения задолженности расчетах между поставщиком и покупателем. Такая задолженность всегда негативно сказывается на операционной деятельности, поскольку при задержках денег, они не могут быть тут же направлены в оборот, и фактически простаивают, зависая на счетах.

Чего ожидать в динамике ставок по кредитам — прогноз на 2018 год

При заключении сделки расчеты между поставщиком и покупателем завершаются в момент, когда по договору факторинга выплачивается оговоренная в нем сумма. Поэтому между продавцом и покупателем возникают более устойчивые и доверительные отношения.

Факторинг или кредит

В целом условия факторинга более гибкие:

- по договору факторинга покупатель рассчитывается только из выручки, полученной за реализацию товара (работ, услуг). При кредите организация должна высвобождать средства на платеж по кредиту из любых источников дохода (см. рефинансирование кредита);

- оценка клиента – процесс более мягкий и гибкий, не нужно искать поручителя или предъявлять имущество для залога;

- договор может постоянно продлеваться, в отличие от кредита, который предоставляется один раз и для его получения нужно снова собирать документы.

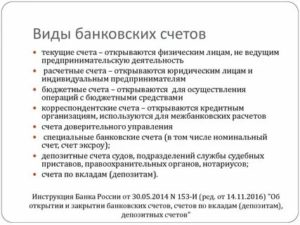

Виды факторинга

Часто на практике встречается понятие финансового факторинга, что может звучать несколько странно, ведь фактически все операции в этой сфере являются финансовыми. Поэтому финансовый факторинг – это и есть факторинговая сделка в классическом его понимании.

Существует несколько классификаций таких сделок, в соответствии с которыми можно выделить следующие виды факторинга и дать их характеристики:

- по типу обслуживания: с финансированием и без него. При заключении договора факторинга с финансированием часть суммы по договору выплачивается поставщику сразу, в момент заключения договора. Если же мы говорим о факторинге без финансирования, то в этом случае поставщик получает денежные средства по истечении некоторого срока, обычно это несколько дней;

- по уведомлению сторон о том, что в сделке участвует третья сторона – фактор: открытые и закрытые;

- по риску, который несет фактор: с правом регресса и без него. Если по условиям факторинг заключается с регрессом, то фактор может списать часть задолженности, которая может возникнуть, если покупатель не оплатит товар. При факторинге без регресса такая возможность не предусмотрена, поэтому разница факторинга с регрессом и без регресса в уровне риска;

- по нахождению участников сделок: внутренние, когда все участники территориально принадлежат одной стране и международный.

Также специалисты отдельно выделяют обратный факторинг.

При такой сделке цепочка действий меняется: инициатором сделки выступает покупатель, именно он находит поставщика, заключает с ним предварительный договор и самостоятельно отправляет его на проверку в факторинговую компанию.

Она в свою очередь проводит проверку и уведомляет покупателя об условиях, если условия устраивают покупателя, подписывается окончательный договор. У этой разновидности сделок есть и другие названия: реверсивный факторинг или закупочный факторинг.

Преимущества и недостатки факторинга

Факторинговые сделки популярны, но как у любой другой разновидности коммерческой сделки у факторинга есть свои плюсы и минусы.

https://www.youtube.com/watch?v=ab-ay2sF7UI

Поскольку благодаря им другие участники торговых операций могут совершать сделки даже в условиях ограниченных текущих финансовых средств, то можно выделить такие преимущества факторинга:

- для заключения договора не нужен залог;

- оборот денежных средств не будет останавливаться;

- не будет увеличиваться дебиторская задолженность;

- дебитор может выбрать удобный для себя график.

Интересно: Овердрафт: Условия получения и отличия от кредита

Но при всем этом у факторинга есть и свои недостатки:

- выплата комиссионного вознаграждения фактору;

- не вся дебиторская задолженность покрывается;

- обязательства по уплате налогов могут возникнуть раньше, чем появились деньги;

- если компания работает с крупным оптом и заключает быстрые сделки на постоянной основе, то услуги компании могут быть чрезмерно затратными.

Как выбрать факторинговую компанию

Прежде всего, необходимо тщательно изучить условия. Для крупной компании подобрать фактора не так сложно, но если компания небольшая и сделки некрупные, то не все факторинговые компании будут сотрудничать с ней.

Следует учесть, предоставляет ли фактор возможность индивидуальной работы с учетом особенностей каждого клиента. Также важно, чтобы потом финансирования был стабильным, иначе возможны задержки выплат, что может негативно сказаться на взаимоотношениях продавца и покупателя.

Под стоимостью факторинга понимаются комиссионные вознаграждения, которые получает посредник, Они бывают двух видов и обычно сочетаются:

- оплата услуг обслуживания, обычно рассчитывается как процент от суммы сделки;

- плата за предоставление кредита.

Кроме этого в договор могут включаться дополнительные юридические, бухгалтерские услуги.

Правовое регулирование факторинга в России

Слабое развитие рынка этих услуг обусловлено, в том числе, и недостаточно развитой правовой базой. Основным нормативно правовым актом, регулирующим такие отношения, является Гражданский кодекс РФ.

Кроме того, многие юристы ориентируются на положения международной конвенции УНИДРУА. Эта конвенция регулирует факторинговые операции во всех странах, которые к ней присоединились. И хотя Россия не участвует в данном соглашении, но ее нормы можно в качестве рекомендованных.

Смарт-контракты – инновационная система ведения бизнеса

Также некоторые положения о факторинге можно встретить в Налоговом кодексе и в законе о банках и банковской деятельности.

В целом, факторинговая деятельность, несмотря на то, что еще недостаточно развита в России, имеет огромный потенциал. Факторинговые компании, как участники сделок между покупателями и продавцами, могут существенно улучшить ситуацию, увеличивая оборачиваемость денежных средств и снижая дебиторскую задолженность.

Видео:Скрипт по возврату дебиторской задолженности. Что делать с дебиторкой?Скачать

Факторинг дебиторской задолженности

Под факторингом понимается комплекс мероприятий, направленных на проверку контрагентов и дебиторов компании, оценку их платёжеспособности, разработку системы по улучшению платёжной дисциплины и уменьшению рисков, связанных с не возвратом долгов.

Организации, сотрудничающие с клиентами на условиях отсрочки платежа, должны задуматься о факторинге для снижения дебиторской задолженности.

Факторинг как инструмент управления дебиторской задолженностью

Предприятие, имеющее несколько контрагентов-должников, должно регулярно отслеживать величину задолженности каждого из них, чтобы своевременно определять просроченные и сомнительные обязательства.

Дебиторская задолженность – довольно высоколиквидный актив, требующий грамотного управления.

Отличительные черты факторинга:

- услуги по управлению долгами могут предоставлять исключительно банки или коммерческие компании, специализирующиеся в данной сфере и обладающие соответствующей лицензией;

- факторинг допустим при наличии финансовых обязательств (как уже существующих, так и планируемых в будущем);

- услуга предоставляется после заключения официального договора;

- согласие контрагента-должника для осуществления факторинговой операции не требуется;

- факторинг способен заменить кредит, потому как выступает в качестве способа финансирования.

Факторинг как метод управления дебиторской задолженностью позволяет сокращать собственные издержки на риск-менеджменте и осуществлять контроль за своевременным предоставлением оплаты от контрагентов.

Разновидности факторинга

Договор, заключаемый кредитором и организацией, предоставляющей факторинговую услугу, имеет три стороны – продавца обязательств, контрагента-должника и фактора (то есть приобретателя долга).

Такой документ обязательно оформляется в письменном виде. Формально речь идёт о продаже дебиторки кредиторской организации или другой фирме, имеющей соответствующую лицензию.

https://www.youtube.com/watch?v=bDJH8So0r38

Выделяют следующие разновидности факторинга:

- открытый (контрагент-должник уведомлён о замене кредитора);

- закрытый (дебитор не знает, что сторона их сделки сменилась);

- внутренний (если операция осуществляется в пределах одной страны);

- внешний (когда одна из сторон сделки располагается в другой стране, поэтому необходимо учитывать нормы международного права);

- регрессный (если заказчик не погасил задолженность, платить за него должен кредитор, уступивший право требования долга);

- безрегрессный (если клиент не произвёл оплату в установленные сроки, фактор терпит убытки);

- реальный (когда на момент подписания договора финансовое обязательство уже существует);

- консенсуальным (если обязанность по возвращению долга ещё не возникла).

Порядок расчёта при факторинге дебиторской задолженности зависит от разновидности операции. Например, если дебитор уведомлён о смене стороны сделки, поставки и их оплаты осуществляются через фактора. Финансовые переводы могут производиться на расчётный счёт кредитора.

Формально их сделка считается выполненной. Существует много других примеров расчёта при факторинге дебиторской задолженности.

Факторинг – продажа дебиторской задолженности

Реализовать долги дебитора и получить фактическую финансовую выгоду можно двумя способами – благодаря договору цессии или факторинговым операциям.

Суть обоих вариантов – передача права требования неоплаченной задолженности третьим лицам (специальным организациям, обладающим лицензией) за соответствующее вознаграждение.

Оба варианта имеют существенные отличия:

- при цессии речь идёт о переуступке прав, а при факторинге – о кредитовании предприятия;

- во втором случае передать долг возможно лишь специализированной компании;

- при факторинговой операции купить можно не только существующее обязательство, но и ещё не наступившее.

Сделка обязательно должна сопровождаться письменным оформлением. Типовой договор обычно предоставляется кредитной организацией (например, банком). Цель продажи – увеличение оборачиваемости капитала компании-кредитора, то есть её дополнительное финансирование.

На практике нередко встречаются ситуации, когда кредитору срочно требуются финансы, но сроки для оплаты долга ещё не наступили. Оперативно получить нужную сумму денег можно с помощью факторинга.

Преимущества факторинга дебиторской задолженности

Факторинговые операции позволяют увеличить товарооборот и улучшить оборачиваемость капитала предприятия, успешно заменив кредит.

Это не только возможный способ финансирования компании, но вариант передачи управления над дебиторкой специализированной организации (она следит за порядком выплаты долга, занимается ведением бухгалтерского и иного учёта в интересах клиента, берёт на себя обязательство по ведению деловых переговоров).

Недостатки факторинга при управлении дебиторской задолженностью

В большинстве случаев факторинговые операции выгодны для всех сторон (и для фактора, и для кредитора, продающего обязательство, и для контрагента-должника).

Хотя поставщик может потерять часть финансов, полагающихся ему в случае возвращения задолженности дебитором, после подписания договора со специализированной компанией он получает защиту от основных рисков (ликвидации контрагента и невозврата долга).

Не нашли ответа на свой вопрос?

Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас или заполните форму онлайн:

+7 (499) 350-80-69 (Москва)

+7 (812) 309-75-13 (Санкт-Петербург)

Это быстро и бесплатно !

Схема факторинга дебиторской задолженности

В общем виде схема факторинга может быть представлена следующим образом:

- Компания-поставщик осуществляет поставку товаров (работ, услуг) компании-покупателю и получает товарораспорядительные документы.

- Компания-поставщик осуществляет передачу права требования долга фактору в соответствии с договором факторинга (на основе товарораспорядительных документов).

- Фактор перечисляет часть суммы компании-поставщику (конкретный процент зависит от оценки кредитного риска) и одновременно уведомляет компанию-покупателя о переходе права требования долга.

- Компания-покупатель переводит на счет фактора всю сумму, указанную в счет-фактуре.

- Фактор перечисляет компании-поставщику оставшуюся часть суммы за вычетом своих комиссионных и процентов за средства, выданные авансом.

Пример

Годовая выручка Retail X LTD от продаж в кредит составляет 18,25 млн. у.е., а средний срок погашения дебиторской задолженности 50 дней. С целью привлечения дополнительного финансирования и повышения показателей оборачиваемости руководство компании рассматривает возможность факторинга дебиторской задолженности на следующих условиях:

- авансовый платеж в размере 70% от суммы в счет-фактуре;

- перечисление оставшихся 30% по факту получения оплаты от дебитора;

- комиссия за услуги фактора 3% от выручки;

- процентная ставка за выданные авансом средства 15% годовых.

Оценим стоимость факторинга как источника краткосрочного финансирования.

https://www.youtube.com/watch?v=FTAnYqNfMu4

Рассчитаем средний остаток дебиторской задолженности воспользовавшись формулой оборачиваемости дебиторской задолженности (DSO).

Рассчитаем среднедневной объем продаж исходя из 365 дней в году.

Среднедневной объем продаж = 18 250 000 ÷ 365 = 50 000 у.е.

Таким образом, средний по году остаток дебиторской задолженности составит 2 500 000 у.е. (50 × 50 000).

Расходы на факторинг дебиторской задолженности Retail X LTD формируются по двум статьям:

- Комиссионные. Размер комиссионных составит 547 500 у.е. (18 250 000 × 3%).

- Проценты за использование средств, полученных авансом. Средний по году размер средств, полученных авансом, составит 1 750 000 у.е. (2 500 000 × 70%), а расходы на выплату процентов 262 500 у.е. (1 750 000 × 15%).

Таким образом, совокупные расходы на факторинг составят 810 000 у.е. (547 500+262 500) эффективная ставка (iэф) 46,3% годовых.

iэф = 810 000 ÷ 1 750 000 × 100% = 46,3%

Преимущества

- Быстрое увеличение оборотного капитала, улучшение показателей платежеспособности и оборачиваемости.

- Повышение равномерности поступления денежного потока.

- В случае факторинга без права регресса компания-поставщик полностью передает кредитный риск фактору, то есть исключает возможность возникновения проблемных долгов.

- Снижение расходов, связанных с работой кредитного отдела компании-поставщика, поскольку управление дебиторской задолженностью передается на аутсорсинг.

- Фактор более качественно проводит оценку кредитного риска клиентов, что позволяет улучшить профиль покупателей и избежать рискованных продаж.

- В отличие от банковского кредита факторинг дебиторской задолженности не приводит к увеличению долговых обязательств, что позитивно сказывается на коэффициенте обязательства/собственный капитал (англ. Debt-to-Equity Ratio).

Недостатки

- Высокая стоимость по сравнению с остальными источниками краткосрочного финансирования.

- Дебиторская задолженность, право требования долга на которую передано фактору, не может быть использована в качестве обеспечения для других видов краткосрочного финансирования (например, банковских кредитов и овердрафтов).

- При увеличении кредитного риска фактор может снизить процент средств, выдаваемых авансом, а также установить предельные лимиты по рефинансированию дебиторской задолженности по каждому клиенту, что может привести к непредвиденному снижению денежного потока.

- В случае факторинга с правом регресса компания-поставщик обязана вернуть фактору полученные авансом средства, если дебитор не оплатил выставленный счет в оговоренные договором сроки.

- Некоторые покупатели негативно воспринимают факт передачи права требования долга и предпочитают работать напрямую.

Кроме того, агрессивная коллекторская политика фактора может привести к репутационным потерям компании-поставщика и потере клиентов.

- Для расторжения соглашения о факторинге дебиторской задолженности может потребоваться длительный период времени (обычно 30-60 дней).

- В случае возникновения разногласий между поставщиком и покупателем или при возврате поставленной продукции, поставщик должен будет урегулировать возникшие финансовые обязательства перед фактором.

- ← Система точно в срок, JIT

- Управление денежными средствами →

Видео:Финансовый инструмент: Факторинг. Для чего он нужен? Преимущества и недостатки.Скачать

Сущность и виды факторинга дебиторской задолженности

Понятие “дебиторская задолженность” всем известно в отличие от слова “факторинг”. Поэтому в первую очередь узнаем, что оно обозначает.

Факторинг – финансовый инструмент управления дебиторской задолженностью, заключающийся в том, что клиент продает банку или какой-либо фирме права на ее требование со своих контрагентов.

Смысл действий перекликается с переуступкой долгов, но есть и существенные различия. Услуги по покупке долгов предоставляют не только кредитные, но и коммерческие предприятия, для их оказания нужна лицензия, но все же в большинстве случаев фирмы обращаются в банки.

Отличие факторинга от других инструментов управления дебиторской задолженностью:

- оказывать услуги факторинга могут только кредитные организации или специализированные коммерческие фирмы, имеющие лицензии;

- предоставляется только по договору;

- заключается только при денежных обязательствах;

- применяется не только к существующим обязательствам, но и к планируемым;

- согласие дебитора (должника) не предусмотрено;

- признается финансированием дебиторской задолженности, то есть при совершении сделки банк или иная организация в какой-то мере кредитует фирму, которая передает ему свою дебиторку;

- передача долгов другим кредиторам должна быть предусмотрена договором, если такой возможности нет, то продавать долг далее нельзя;

- при цессии можно передать другому лицу просроченную задолженность, при факторинге – нет.

Порядок уступки прав требования на денежные обязательства с участием финансовых агентов регулируется главой 43 Гражданского кодекса РФ.

Факторинговые операции делятся на виды:

- внутренний – в пределах одного государства, внешний – одна из сторон находится в другой стране, в этом случае при совершении сделку нужно учитывать нормы международного законодательства;

- открытый – должник знает о смене кредитора, закрытый – не знает;

- реальный – передача существующих обязательств, консенсуальный – соглашение заключается на обязательства, которые образуются в будущем;

- регрессный – если должник не исполняет обязательства, то за него платит поставщик; безрегрессный – при не получении денежных средств от должника убытки терпит финансовый агент (покупатель долга).

Договор на передачу прав требования по долгам

В факторинговом договоре участвуют 3 стороны: покупатель долга (фактор), продавец обязательств (поставщик товаров, работ, услуг) и должник (покупатель или заказчик).

Клиент обращается в банк или другую фирму с просьбой заключить с ним сделку по покупке его дебиторской задолженности. Фактор рассматривает заявку, собирает информацию о клиенте и его должниках, проводит анализ полученной информации, оценивает риски, рассчитывает размер вознаграждения.

https://www.youtube.com/watch?v=vucP4iO1h9k

Далее заключается договор, в котором прописываются все правовые и финансовые аспекты сделки.

К ним относится сумма переданных обязательств, сроки их получения, права и обязанности сторон, размер комиссионного вознаграждения, порядок перечисления денежных средств и обмена документами, ответственность сторон, порядок разрешения споров и другие важные моменты. На основании указанного договора кредитная организация или коммерческая фирма производит финансирование клиента, обеспечением выступает полученная дебиторка.

Факторинг может быть не только способом финансирования, но и инструментом управления дебиторской задолженностью. Тогда в обязанности финансового агента должно быть включено не только получение платежей от дебиторов, но и анализ их платежеспособности, ведение учета по ним, сбор денежных средств (рассылка извещений, написание претензий и т.д.).

Главной обязанностью покупателя или заказчика является своевременное погашение обязательств по договору о поставке продукции, оказания услуг, выполнении работ. Получателем платежей может быть финансовый агент или поставщик. Размер вознаграждения фактору в большинстве случаев составляет около 15-20 % от суммы переданной дебиторской задолженности.

Можно перенести обязанности по его уплате на покупателя.

Риски факторинга

Факторинговые операции, как и любые другие, связаны с рисками. Притом они касаются всех участников сделки.

Финансовые агенты при заключении договора на покупку долгов принимают на себя большую часть рисков поставщика. Самый главный их них – должник нарушит сроки возврата денежных средств или совсем не вернет их.

В этом случае банки и другие факторы включают в договор пункт о том, что в случае не исполнения обязательств они передают клиенту его дебиторскую задолженность обратно, а взамен получают средства, переданные на ее финансирование. Это и есть регрессный факторинг.

Помимо этого финансовые агенты несут валютные риски, связанные с изменением курса валюты, в которой заключен договор между поставщиком и покупателем, и риски потери или снижения ликвидности.

В целях снижения рисков банки и коммерческие фирмы тщательно проверяют своих клиентов и их дебиторов, устанавливают лимит на размер факторинговых сделок, заключают регрессные договоры.

Заключение безрегрессного – это исключение из правил, возможно только тогда, когда фактор уверен в финансовой состоятельности и добросовестности поставщика и покупателя, заключает с ними подобные сделки не в первый раз.

Поставщик товаров, который продал долг банку, при регрессном факторинге несет риск получить свою дебиторку обратно в случае, если покупатель не вернет денежные средства в срок.

Желательно не заключать договор управления дебиторской задолженностью так, чтобы все платежи от покупателей и заказчиков напрямую перечислялись финансовому агенту, так как он может не сообщать о них клиенту и использовать в своих целях.

Положительные и отрицательные стороны факторинга

Услуги по покупке долгов специализированными фирмами или банками доступны не всем организациям. К таким относятся:

- фирмы с большим ассортиментом недорогой продукции;

- практикующие обмен товарами с покупателями (бартер);

- с огромным количеством дебиторов с маленькими суммами долгов;

- субподрядные организации;

- с узкоспециализированной продукцией.

В настоящее время в России мало организаций, которые оказывают услуги факторинга. В некоторых случаях они оказываются дороже, чем кредит.

Плюсы факторинга в том, что он может заменить кредит, ускоряет товарооборот, является не только инструментом финансирования, но и способом управления дебиторской задолженностью. Банк и другая организация может взыскивать долги, вести бухгалтерский и другие виды учета по ним в интересах клиента.

Ключевые меры для сокращения дебиторской задолженности

Сокращение дебиторской задолженности — результат планомерной работы сотрудников компании-поставщика со своими контрагентами. Какие способы можно использовать для достижения результата?

Читать далее Эффективные методы управления дебиторской задолженностью

Поиск эффективных методов управления дебиторской задолженностью — самая актуальная задача перспективы развития компании в условиях рыночной экономики. Разработка мероприятий по оптимизации долгов.

Читать далее Оформление акта на списание дебиторской задолженности: образец документа

Акт на списание дебиторской задолженности (образец) представляет собой документ, в котором официально признается невозможность взыскания долга. Как правильно его оформить?

Читать далее Как происходит продажа дебиторской задолженности

Продажа дебиторской задолженности — это передача прав на неё другому лицу на условиях платности. Реализация оформляется договором цессии или факторинга, происходит с использованием веселей.

Читать далее Оформление проводок и порядок списания безнадежной дебиторской задолженности,

Списание безнадежной дебиторской задолженности производят так: сначала признают долг сомнительным, создают резерв. По истечении срока исковой давности (3, максимум 10 лет) списывают системой проводок.

Читать далее Оценка имеющейся дебиторской задолженности

Оценка дебиторской задолженности предприятия является необходимой процедурой. Оценка прав требования должна осуществляться квалифицированными специалистами.

Читать далее Учет и списание безнадежной дебиторской задолженности

Перед бухгалтерами часто встает вопрос о списании безнадежной дебиторской задолженности. Такая ситуация может возникнуть из-за недобросовестных контрагентов.

Читать далее Документальное оформление и списание дебиторской задолженности

Списание дебиторской задолженности, признанной нереальной для взыскания, обязаны проводить все предприятия. Все нормативные документы прописаны в «Положении по ведению бухгалтерского учета».

Читать далее Списание просроченной дебиторской задолженности при УСН

Бывают случаи, когда необходимо списание дебиторской задолженности при УСН. Причины: срок исковой давности истек или произошла ликвидация контрагента.

Читать далее Процедура страхования дебиторской задолженности

Страхование дебиторской задолженности является инструментом управления задолженностью компании. Такая процедура страхования может осуществляться по полисной или генеральной схеме.

Читать далее

2014 — 2020 — 1bankrot.ru Все про банкротство

Видео:Факторинг как способ увеличения оборотных средств и инструмент управления дебиторской задолженностьюСкачать

Факторинг дебиторской задолженности — что это такое, пример

Приведем ситуацию с применением схемы факторинга на практике. Компания А занимается реализацией строительных материалов. Поскольку организация работает на высококонкурентном рынке получение ей отсрочки платежа станет положительным преимуществом.

Поскольку отсрочка вызывает кассовые разрывы, то компании не хватит собственных оборотных средств для проведения этой сделки, и ей приходится обратиться к процедуре факторинга.

Она заключает договор со 100% финансирование с условием об отсрочке на 60 дней. Оплата в полном размере следует от фактора сразу после отгрузки, и он рассчитывается с ним сразу после внесения оплаты дебиторами.

Виды

Проведение операций возможно согласно следующих категорий:

| Внутренние | по законодательству одной страны, внешний – согласно норм международного права, если кредитор и дебитор находятся в разных государствах |

| Открытый | когда должник оповещен или знаком с информацией о переводе долга, соответственно, закрытый – если сделка проводится без его заинтересованности или участия |

| Реальный | по договору передаются все обязательства, консесуальный – на требования в отношении задолженности, которая возможно возникнет в будущем |

| Регрессный | когда при непокрытии долга за счет средств должника перевод осуществляется за счет кредитора, безрегрессный – если убытки по обязательствам в связи незакрытия долга несет агент – покупатель задолженности по договору факторинга |

Риски

Любая коммерческая и финансовая деятельность связана с определенными рисками. Убытки могут возникать не только у агента или фактора, но и других участников сделки.

https://www.youtube.com/watch?v=0Rne52AHEyc

Самая большая ответственность возлагается на агента, в обязанности которого входит истребование задолженности от дебитора, принуждение его к совершению выплат.

Зачастую банки и другие структуры, выдающие финансы для выплаты дебиторки, прописывают в договоре, что в случае непринятия мер по возврату задолженности все риски ложатся на агента, который обязан вернуть полученные денежные средства.

Факторинг дебиторской задолженности с регрессом – наиболее распространенная схема финансовой сделки. Коммерческие фирмы и банки оповещают должников, заключают регрессные договора для минимизации финансовых потерь в случае неблагоприятного исхода сделки.

Безрегрессно сделки проходят крайне редко только в случаях, когда кредитор уверен полностью в платежеспособности дебитора, уверен в добросовестности покупателя и кредитора и заключает договор с ними не впервые.

На практике не рекомендуется передавать всю информацию о дебиторе агенту, поскольку он будет иметь в распоряжении все инструменты для возврата долга, что не выгодно кредитору.

Преимущества и недостатки

К отрицательным момента схемы факторинга дебиторской задолженности относятся доступность этого правового инструмента только ограниченного круга лиц, из них исключены:

- организации с узкоспециальной деятельностью;

- фирмы с небольшим ассортиментом продукции по доступным ценам;

- компании, работающие по субподряду.

К минусам также относится увеличение платы за предоставление услуг факторинга при значительной рассрочке платежа, чем она больше, тем крупнее полагается сумма. На практике эти расходы несет поставщик, иногда часть их берет на себя покупатель.

Среди плюсов выделяются возможность ускорения товарообмена. Правовая схема предполагает замену кредитной системе. Факторинг является эффективным методом корпоративного управления.

Факторинг является эффективной формой защиты от невыплат, поскольку при заключении договора 95% от суммы оплачивает агент, который отвечает за взыскание долга с дебиторов, делает постоянный прозвон, рассылает им письма, обращается с претензиями и в суд.

В этом плане покупателю достаточно удобно, функции взыскателя возлагает на себя факторинговая компания, его риски при этом защищены.

Главным преимуществом сотрудничества с агентами является профессиональный подход к сбору сведений о задолженности, имущественном положении дебиторов, проверка наличия у них активов и имущества.

Плюсы

По оплате предоставляются большие рассрочки платежа. Это означает поступление дополнительных денежных оборотных средств, которые можно использовать для расширения бизнеса, оплаты товаров, услуг, погашения задолженности по налогам и другим обязательным платежам.

При необходимости можно включить в договор условие о защите интересов кредитора при банкротстве покупателя.

Поставщику выгодно сразу получение денег при предоставлении материалов или продукции. Кто ему платит, не важно, будет это сам покупатель или агент. Таким образом минимизируются кассовые разрывы, оборотные средства быстро оборачиваются.

Покупателю тоже такая схема достаточно удобна. Он может увеличивать объемы приобретаемой продукции при этом преумножая маржинальный доход.

Несмотря на то, что на ведение деятельности требуется лицензия, Минфин разъяснил, что заниматься такими сделками и выступать в качестве агентов могут любые коммерческие организации, не занятые в банковской сфере.

Однако на практике все же занимаются такими вопросами компании, которые так или иначе связаны с кредитованием.

Это связано с тем, требуется база для проверки платежеспособности поставщиков и покупателей, проверка их репутации, наличие дебиторской и кредиторской задолженности и др.

Ранее занимались такими договорами только банки, однако после принятых ЦБ РФ рекомендаций процедура была настолько ужесточена, что стало проще вынести эту сферу с зону деятельности отдельных организаций. Хотя на сегодня некоторые банковские структуры продолжают предлагать такие услуги.

https://www.youtube.com/watch?v=63yUwcBf7Mk

Факторинг выгоден бизнесу, который находится на начальном этапе становления, когда требуются крупные вливания.

Факторинг выполняет следующие функции:

- финансовая, позволяющая рефинансировать задолженность до наступления срока выплаты средств;

- административная – заключается в управлении средствами;

- обеспечительная – снижающая риски неплатежеспособности в отношении дебиторской задолженности, переходящей от фактора к агенту.

При заключении договора минимизируются следующие риски:

- процентный;

- кредитный;

- валютный;

- ликвидности.

Помимо кредитных закрываются убытки, связанные с риском неплатежа. Риск ликвидности предполагает возможность предоставления возмещения несвоевременно предоставленной оплаты, что может негативно повлиять на достаточности средств, необходимых для покрытия кратковременных денежных обязательств.

Поскольку в договоре закреплена выплата агентом средств по поставке в течение минимального промежутка времени, риск непредоставления материального обеспечения сводится к минимуму.

Покрытие валютного риска связано с возможностью моментальной конвертации валюты, что важно для компаний, работающих с внешнеэкономическими операциями.

При образование кассовых разрывов вследствие образования периода времени между внесением оплаты поставщиками и поступлением средств, требуется пополнение оборотными средствами, которое осуществляется за счет кредитных средств из банков.

Поскольку на практике с факторингом предприниматели зачастую испытывают трудности, путая его с кредитованием и лизингом, то иногда его заменяют таким понятием как форфейтинг.

Обе операции приняты на рынке международных услуг и означают отсрочку платежа. Особенностью форфейтинга является то, что компания, связанная отношения с дебиторами, получающими товар на условиях отсрочки, вправе потребовать в счет обеспечения выдачи расписки или векселя.

О чем говорит увеличение дебиторской задолженности, читайте здесь.

Как узнать задолженность по налогам по ИНН, описывается в этой статье.

🔥 Видео

Что такое дебиторская задолженность? Примеры дебиторской задолженности.Скачать

Вебинар «Факторинг: как получать деньги под будущую выручку»Скачать

Управление дебиторской задолженностьюСкачать

Учёт дебиторской задолженности (урок 19, часть 1)Скачать

Урок 10. Дебиторская и кредиторская задолженностиСкачать

Дебиторская и кредиторская задолженность в 1С 8.3 БухгалтерияСкачать

Сервис "Анализ дебиторской задолженности"Скачать

Управление дебиторской задолженностью.Скачать

Факторинг или цессия? Финансовые инструменты для управления дебиторкой. ConomicaСкачать

Твой калькулятор | Что такое факторинг простыми словами.Скачать

Дебиторская задолженность. Как взыскать долги?Скачать

Правила списания дебиторской задолженности, которые нужно знать всемСкачать

Вебинар «Факторинг для бизнеса: теория и практика»Скачать

Работа с дебиторской задолженностью | Как не допускать просроченных платежейСкачать

Факторинг: финансирование бизнеса за 7 дней! [2019]Скачать

![Факторинг: финансирование бизнеса за 7 дней! [2019]](https://i.ytimg.com/vi/h2FbJ60Bsp0/0.jpg)

УПРАВЛЕНИЕ – ДЕБИТОРСКОЙ ЗАДОЛЖЕННОСТЬЮ. ИНСТРУКЦИЯ ПО ПРИМЕНЕНИЮСкачать

Бухгалтерский учет дебиторской задолженности, резерв по сомнительным долгам,факторинг.Скачать