Основной деятельностью факторинговой компании (банка) является кредитование поставщиков путём выкупа краткосрочной дебиторской задолженности, как правило, не превышающей 180 дней.

Между факторинговой компанией (банком) и поставщиком товара заключается договор о том, что ей по мере возникновения требований по оплате поставок продукции предъявляются счета-фактуры или другие платёжные документы.

Факторинговая компания (банк) осуществляет дисконтирование этих документов путём выплаты клиенту 60-90 % стоимости требований.

После оплаты продукции покупателем факторинговая компания (банк) доплачивает остаток суммы поставщику, удерживая процент с него за предоставленный кредит и комиссионные платежи за оказанные услуги.

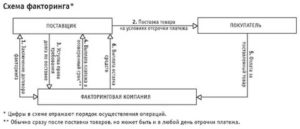

- Схема факторинга

- Налогообложение факторинговых операций

- История факторинга в России

- Пример факторинговых операций

- Основные бухгалтерские проводки

- Расчет основных параметров

- Факторинг

- Кагда нужен факторинг

- Как работает факторинг

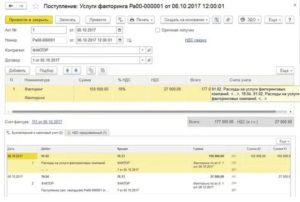

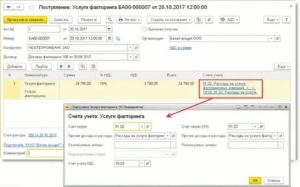

- Факторинг в «1С:Бухгалтерии 8»

- Факторинг: понятие и виды

- … в бухгалтерском учете

- Факторинг бухгалтерские проводки

- Закупочный (реверсивный) факторинг для покупателя | Журнал » книга» | № 10 за 2015 г

- Что такое закупочный факторинг

- Документирование факторинга

- Налоговый учет

- Налог на прибыль

- Бухгалтерский учет в онлайн-факторинге: проводки для поставщика и заказчика

- Онлайн-факторинг не создаст проблем бухгалтерии

- Бухучет поставщика: факторинговые операции

- Бухучет заказчика: факторинговые операции

- 🔥 Видео

Схема факторинга

Наиболее простая схема — факторинг закрытого типа. Закрытый факторинг — разновидность фактоинга при которой покупателя не ставят в известность о наличии договора факторингового обслуживания, и он продолжает осуществлять платежи поставщику, который, в свою очередь, направляет их в пользу фактора.

Схема закрытого факторинга

(фактор проводит расчеты только с кредитором):

- Клиент-продавец ( Кредитор

) факторинговой компании оказывает услуги или предоставляет покупателю товары и услуги с отсрочкой платежа. - Клиент-продавец ( Кредитор

) передает фактору документы, подтверждающие факт появления дебиторской задолженности. - Фактор

покрывает большую часть задолженности (вплоть до 95%). - Покупатель товара ( Дебитор

) производит оплату за товар или услуги. - Кредитор и

Фактор

проводят окончательные расчеты между собой: банк получает обратно свои деньги с дополнительной комиссией за услуги, продавец получает остаток полагающихся ему средств (5-30%).

Налогообложение факторинговых операций

1.

Договор факторинга, заключаемый в соответствии с главой 43 ГК РФ, нельзя рассматривать в качестве кредитного или аналогичного ему договора, и, следовательно, вознаграждение по договору факторинга не может быть отнесено к процентам по долговым обязательствам, перечисленным в п. 1 ст. 269 НК РФ. То есть, вознаграждение факторинговой компании по операциям факторинга для целей налога на прибыль должно признаваться клиентом в качестве расхода в полном объеме.

2. Ограничение вычета в отношении суммы убытка от переуступки, предусмотренное статьей 279.1. НК РФ, также не должно быть применимо, так как по договору факторинга убытка от переуступки прав требований не возникает, поскольку факторинговая компания перечисляет клиенту денежные средства в размере 100% переуступаемой задолженности.

Налог на добавленную стоимость. При уступке денежного требования, вытекающего из договора реализации товаров (работ, услуг), облагаемых НДС (не освобождаемых от НДС по ст.

149 НК), или при переходе требования к другому лицу на основании закона, налоговая база по операциям реализации указанных товаров (работ, услуг) определяется в порядке, предусмотренном ст. 154 НК (ст. 155 НК РФ). То есть, клиент обязан начислить НДС в обычном порядке при первоначальной реализации.

При перечислении факторинговой компанией денежных средств клиенту в оплату уступленных требований у клиента не возникает дополнительной обязанности исчисления и уплаты НДС в Бюджет.

Факторинговые услуги подлежат обложению (не освобождаются от налогообложения в соответствии со ст. 149 НК РФ) НДС. Таким образом, факторинговое вознаграждение включает НДС. Возможность зачета, а также сумма зачитываемого НДС будут зависеть от наличия облагаемых НДС операций у самого клиента и/или соотношения облагаемых и необлагаемых НДС операций.

История факторинга в России

В статье 824 ГК РФ даётся следующее описание факторинга как финансирования под уступку денежного требования, (само определение факторинга в ГК РФ отсутствует): «По договору финансирования под уступку долгового требования одна сторона (финансовый агент) передаёт или обязуется передать другой стороне (клиенту) денежные средства в счёт денежного требования клиента (кредитора) к третьему лицу (должнику), а клиент уступает или обязуется уступить финансовому агенту это денежное требование. Денежное требование к должнику может быть уступлено клиентом финансовому агенту также в целях обеспечения исполнения обязательств клиента перед финансовым агентом.» Иными словами, фактические долги (денежные требования) могут быть проданы кредитором определённому лицу, обладающему свободными денежными средствами (финансовому агенту), который обязуется выплатить клиенту (кредитору) причитающийся ему долг третьего лица, за вычетом собственных интересов и комиссии. Когда наступит срок платежа по указанным суммам, финансовый агент взыщет их с должника. Комиссия факторинговой компании обычно складывается из нескольких составляющих — комиссия за сервис, процент за деньги, комиссия за кредитный риск и регистрацию поставки.

https://www.youtube.com/watch?v=RQHF6ZDlF10

Закон различает два вида денежных требований, которые могут быть предметом уступки: срок платежа по которым уже наступил, то есть реально существующая задолженность, и платёжные обязательства, срок платежа по которым ещё не наступил (будущие требования).

С 1 марта 2020 Россия является участником Конвенции о международном факторинге

(Федеральный закон от 05.05.2014 г. N 86-ФЗ «О присоединении Российской Федерации к Конвенции УНИДРУА по международным факторинговым операциям»). УНИДРУА — Международный институт унификации частного прав (создан в Риме в 1926 году).

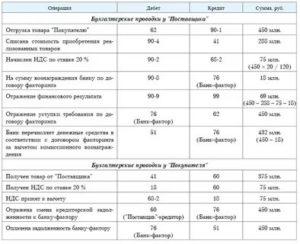

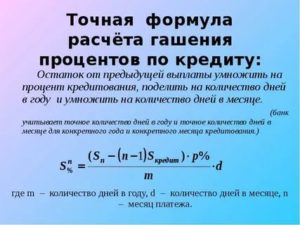

Пример факторинговых операций

ООО «Продавец» отгрузило товары ООО «Покупатель» на сумму 3 540 000 рублей (в том числе НДС 18% – 540 000 руб.). По условиям договора поставки покупатель обязуется оплатить товары не позднее 45 рабочих дней со дня их отгрузки.

Через 4 календарных дня продавец заключает с ОАО «СберБанк» договор факторинга об уступке дебиторской задолженности ООО «Покупатель».

Согласно договору факторинга после перечисления 65% от общей суммы долга ООО «Покупатель» финансовому агенту (ОАО «СберБанк») будет начислено вознаграждение в размере 10% от суммы отгрузки (354 000 руб. в том числе НДС 18% – 54 000 руб.), которое удерживается последним при перечислении оставшихся 35% задолженности дебитора.

Основные бухгалтерские проводки

Денежный поток организации от агента, учитывается в доходах, произошедших в дату заключения контракта факторинга.

При отражении манипуляций по договору безрегрессивного факторинга осуществляется несколько основных проводок с учетом:

Списание денег происходит с внебалансового счета при соблюдении очереди, оговоренной в первичном соглашении. Происходит отнесение результата на счета учетов от проведения факторинговых манипуляций.

Расчет основных параметров

Все расчеты лучше проводить с применением отдельного субсчета «Расчеты по договору факторинга». Подписывая его, фирма продает свою задолженность. Происходит выбытие актива. Поэтому на дату перехода сначала отражаются денежные потоки от:

Видео:Твой калькулятор | Что такое факторинг простыми словами.Скачать

Факторинг

19.06.2015. Тема статьи:

Факторинг (от англ. factor — посредник, торговый агент).

Факторинг — это комплекс услуг для производителей и поставщиков, ведущих торговую деятельность на условиях отсрочки платежа.

Кагда нужен факторинг

Типичная ситуацая:

- Продавец, отгрузив свой товар покупателю, согласно договору ожидает оплату за свой товар.

- У продавца появилась дебеторская задолженнность со стороны покупателя.

- Пока оплата не поступила продавец из-за отсутствия у него средств не может купить сырье и материалы для производства нового товара.

- Процесс производства остановлен до появления средств.

Выход из ситуацаи:

- Продавец заключает договор с факторинговой компанией (посредником), которая покупает право требования по оплате счетов за проданный товар.

- Продавец отгрузив свой товар покупателю и передаёт факторинговой компаниеи (фактору) документы подтверждяющие отгрузку (счет-фактуру).

- Проверив документы, фактор (банк) зачисляет денежные средства продавцу. По договору факторинга это может быть от 70 до 95% стоимости отгруженного товара. Разница составляет комиссионный доход фактора.

- Таким образом продавец после отгрузки товара сразу получает за него деньги от фирмы-фактора и может вложить их в производство.

- По истечению обусловленного в договоре срока от покупателя фактору поступает 100%-ная оплата за товар.

Вывод:Факторинг выгоден всем сторонам. Продавец сразу получает свои деньги.

Покупатель может сначала получить товар, убедиться, что он платит за то, что заказывал, и только потом произвести оплату. Фактор получает свой заработок как посредник.

Как работает факторинг

В операции факторинга обычно участвуют три лица:

| Фактор(банк) | — | Кредитор(поставщик товара) | — | Дебитор(покупатель товара) |

- Фактор (факторинговая компания или банк) — покупатель требования,

- Кредитор (поставщик товара),

- Дебитор (покупатель товара) .

Основной деятельностью факторинговой компании (банка) является кредитование поставщиков путём выкупа краткосрочной дебиторской задолженности, как правило, не превышающей 180 дней. Между факторинговой компанией (банком) и поставщиком товара заключается договор о том, что ей по мере возникновения требований по оплате поставок продукции предъявляются счета-фактуры или другие платёжные документы. Факторинговая компания (банк) осуществляет дисконтирование этих документов путём выплаты клиенту 60-90 % стоимости требований.

После оплаты продукции покупателем факторинговая компания (банк) доплачивает остаток суммы поставщику, удерживая процент с него за предоставленный кредит и комиссионные платежи за оказанные услуги.

Видео:Финансовый инструмент: Факторинг. Для чего он нужен? Преимущества и недостатки.Скачать

Факторинг в «1С:Бухгалтерии 8»

Факторинг — финансирование под уступку денежного требования. Рассказываем о порядке отражения факторинговых операций в бухгалтерском и налоговом учете и в программе «1С:Бухгалтерии 8» редакции 3.0 в учете продавца и покупателя.

Правовые отношения сторон договора факторинга (договора финансирования под уступку денежного требования) регламентируются статьей 824 Гражданского кодекса РФ.

Одна сторона (финансовый агент) передает другой стороне (клиенту) денежные средства в счет денежного требования клиента (кредитора) к третьему лицу (должнику).

Факторинг: понятие и виды

Факторинговые услуги предоставляют банки или специализированные организации (факторы). Заключаются эти услуги в том, что за определенную сумму вознаграждения (комиссии), фактор передает клиенту денежные средства в счет предстоящих оплат от покупателей. Такое финансирование под уступку денежного требования и называют факторингом.

https://www.youtube.com/watch?v=ro5jvt_1AGw

Гражданские правоотношения между фактором (финансовым агентом) и клиентом регламентируются нормами главы 43 Гражданского кодекса РФ «Финансирование под уступку денежного требования».

В соответствии со статьей 824 ГК РФ по договору финансирования под уступку денежного требования одна сторона (финансовый агент) передает или обязуется передать другой стороне (клиенту) денежные средства в счет денежного требования клиента (кредитора) к третьему лицу (должнику).

При этом денежное требование вытекает из предоставления клиентом товаров, выполнения им работ или оказания услуг третьему лицу, а клиент уступает или обязуется уступить финансовому агенту это денежное требование.

Денежное требование к должнику может быть уступлено клиентом финансовому агенту также в целях обеспечения исполнения обязательства клиента перед финансовым агентом.

Обязательства финансового агента по договору финансирования под уступку денежного требования могут включать ведение для клиента бухгалтерского учета, а также предоставление клиенту иных финансовых услуг, связанных с денежными требованиями, являющимися предметом уступки.

Предметом уступки, под которую предоставляется финансирование, может быть (ст. 826 ГК РФ):

- денежное требование, срок платежа по которому уже наступил (существующее требование);

- право на получение денежных средств, которое возникнет в будущем (будущее требование).

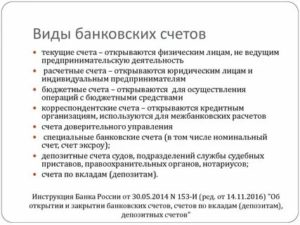

Различают следующие виды факторинга:

- классический факторинг;

- конфиденциальный факторинг;

- бездокументарный факторинг;

- регрессный факторинг;

- безрегрессный факторинг;

- реверсивный факторинг.

При классическом факторинге поставщик (клиент) получает финансирование от фактора в обмен на уступку денежного требования к покупателю за отгруженные товары (оказанные услуги). Покупателя уведомляют об уступке в обязательном порядке. В случае неис-полнения покупателем обязательства перед фактором, задолженность погашается клиентом (поставщиком).

Конфиденциальный факторинг является разновид-ностью классического. Отличие между ними заключается в отсутствии обязательного уведомления покупателя об уступке денежных требований фактору. При этом необходимым условием является перевод денежных средств покупателем на счет в банке, предоставляющем услугу конфиденциального факторинга.

При бездокументарном факторинге первичные документы, подтверждающие отгрузку, фактору предоставлять не нужно. Весь документооборот осуществляется в электронном виде.

Наличие регресса предполагает, что в случае, если покупатель (дебитор) откажется от выплаты задолженности, фактор вправе потребовать от клиента (поставщика) возврата суммы выплаченного финансирования с учетом факторинговой комиссии. В этом случае поставщик выступает поручителем перед факторинговой компанией. Стоимость услуг регрессного факторинга обычно существенно ниже, чем безрегрессного. Именно поэтому он получил наибольшее распространение.

При безрегрессном факторинге все риски возможного неисполнения обязательств покупателем берет на себя фактор. Соответственно, если покупатель (дебитор) впоследствии отказывается выплачивать задолженность, фактор не может обратиться к поставщику с требованием о ее погашении.

Отдельно необходимо выделить реверсивный факторинг. Его также называют «закупочным» и «обратным».

Он отличается от классического тем, что договор с фактором заключает не поставщик, а покупатель. Соответственно, и комиссию фактору уплачивает он же (если иное не предусмотрено трехсторонним договором факторинга).

Такие договоры заключаются, если у компании-покупателя ограничена возможность получения отсрочки, либо ее срок необходимо увеличить.

Среди преимуществ договора факторинга можно отметить следующее:

- покупатель получает отсрочку платежа;

- поставщик (клиент) быстрее получает деньги за отгруженные товары (работы, услуги);

- факторинговая компания получает деньги за свои услуги;

- договор факторинга проще оформить, чем взять кредит.

Основным недостатком факторинговых услуг является то, что они стоят дороже кредита.

… в бухгалтерском учете

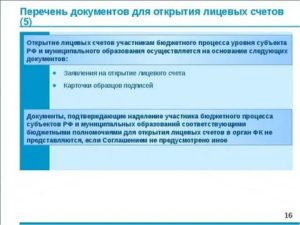

Согласно Плану счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкции по его применению (утв. приказом Минфина России от 31.10.2000 № 94) отражение факторинговых операций осуществляется с использованием счета 76 «Расчеты с разными дебиторами и кредиторами».

При этом необходимо отметить, что действующее законодательство не содержит специальных норм, регламентирующих отражение факторинговых операций в регистрах бухгалтерского учета. Соответственно, порядок отражения данных операций в бухгалтерском учете компании необходимо отразить в учетной политике организации для целей бухгалтерского учета.

https://www.youtube.com/watch?v=0COhHmZ_GKI

В настоящее время в экономической литературе описаны две основные точки зрения относительно того, как отражать факторинговые операции у клиента (поставщика).

Видео:Учет продавцом факторинговых операций в 1С:Бухгалтерии 8Скачать

Факторинг бухгалтерские проводки

В современной российской экономике значительное место занимали так называемые товарообменные (бартерные) операции. Их появление вызвано отсутствием платежных средств у организаций — контрагентов. Бартерная сделка — это безвалютный, но оцененный и сбалансированный обмен товарами, оформленный единым договором (контрактом).

Оценка товаров проводится для обеспечения эквивалентности обмена, а также для определения таможенной стоимости при экспортно-импортных операциях. Условием эквивалентности является их договорная цена, а в международных расчетах — мировые цены. Товарообменные операции основаны на договоре мены. Договор мены регулируется гл.

31 ГК РФ и представляет собой соглашение, по которому каждая из сторон, участвующих в договоре, обязуется передать в собственность другой стороне один товар в обмен на другой. При договоре мены каждая из сторон выступает одновременно и продавцом и покупателем.

В соответствии с законодательством стоимость товаров, подлежащих обмену, признается равноценной, если только в договоре не указывается их неравнозначная стоимость. В последнем случае, сторона, передающая товар, цена на который ниже стоимости получаемого в обмен товара, должна произвести доплату или поставить больше товара.

Расходы на передачу и принятие товаров осуществляется той стороной, которая обязалась по договору нести эти расходы.

Если по договору мены передача товаров не совпадает по времени, то договор считается выполненным, а товар реализованным лишь при условии получения товаров обеими сторонами, то есть, применяются правила о встречном исполнении обязательств. В некоторых случаях стороны на основании ст. 570 ГК РФ сами устанавливают момент перехода прав собственности на обмениваемые товары.

В практике расчетов широко применяются взаимозачеты и взаиморасчеты. Взаимозачеты используются в целях ускорения оборота средств, обеспечения исполнения бюджета.

При взаимозачетах используются клиринговые схемы (рис. 10.5).

Сторона во взаимозачете, в чью пользу должна быть перечислена разница, готовит документы в банк и получает не всю денежную выручку, а только разницу, превышающую ее обязательства перед другой стороной.

Для ускорения расчетов и увеличения оборачиваемости активов используется факторинг (рис. 10.6). Это форма привлечения заемных средств, вид финансовых услуг, оказываемых специализированными компаниями (фактор-фирмами) или банками.

Основной принцип факторинга — покупка фактор-фирмой (банком) у своего клиента-поставщика требований к его покупателям. Фактически фактор-фирма (банк) покупает дебиторскую задолженность. В течение 2—3 дней банк оплачивает от 70 до 80% требований в виде аванса.

Оставшаяся часть выплачивается клиенту банка после поступления средств. Таким образом, банк (фирма) фактически финансирует клиента.

Рис. 10.5. Расчеты при клиринговых операциях:

- 1 — организации поставляют друг другу товарно-материальных ценностей

- (оказывают услуги, выполняют работы); 2 — организация Б передает в свой банк документы и платежные требования по образовавшейся после взаимозачета разнице; 3 — банк организации Б передает в банк организации А платежные документы; 4 — банк организации А ставит в известность своего клиента о получении платежного требования; 5 — организация А акцептует документы и передает их в свой банк; 6 — денежные средства списываются со счета организации А и переводятся на счет организации Б; 7 — банк организации А извещает своего клиента о поступлении денежных средств на его расчетный счет

Рис. 10.6. Расчеты при факторинговых операциях:

1 — после подписания договора банк открывает поставщику факторинговую линию; 2 — осуществляется поставка товара (оказание услуг); 3 — поставщик передает в свой банк платежные документы.

4 — банк поставщика в тот же день из собственных (или заемных) средств зачисляет денежные средства на счет поставщика и сообщает ему об этом; 5 — банк поставщика передает документы банку покупателя; 6 — банк покупателя передает платежные документы своему клиенту для акцепта; 7 — покупатель акцептует документы и передает их в свой банк; 8 — необходимая сумма денежных средств списывается со счета покупателя и возвращается банку поставщика

https://www.youtube.com/watch?v=He88le1yQVs

Факторинговое обслуживание наиболее эффективно для малых и средних предприятий, которые традиционно испытывают финансовые затруднения из-за несвоевременного погашения долгов дебиторами и ограниченности доступных для них источников кредитования.

Однако, как правило, факторинговому обслуживанию не подлежат: предприятия с большим количеством дебиторов, задолженность каждого из которых невелика; предприятия, производящие узкоспециализированную или нестандартную продукцию; строительные и другие фирмы, работающие с субподрядчиками; фирмы, реализующие продукцию на условиях послепродажного обслуживания; предприятия, практикующие авансовые платежи или бартер.

Закупочный (реверсивный) факторинг для покупателя | Журнал » книга» | № 10 за 2015 г

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 8 мая 2015 г.

журнала № 10 за 2015 г.

По данным Ассоциации факторинговых компаний, в 2014 г. услугами факторинга воспользовались свыше 5200 малых и средних компаний и ИПсайт Ассоциации Факторинговых Компаний.

Рассмотрим такую ситуацию. Ваша компания занимается перепродажей товаров. И в настоящее время у вас возникло затруднение с оборотными средствами на оплату закупаемого товара и вам требуется отсрочка платежа.

А поставщик не хочет ее предоставлять или вам не удается договориться о периоде отсрочки (допустим, продавец согласен максимум на 30 дней, а вам хотелось бы раза в 3—4 больше). Либо поставщик запросил слишком высокую плату за предоставление коммерческого кредита и в результате товар обойдется вам слишком дорого.

Да и занять деньги у банка по каким-то причинам у вас не получается. Но выход можно найти из любой трудной ситуации. Решить вопрос с финансированием вам поможет реверсивный (закупочный, или обратный) факторинг.

Что такое закупочный факторинг

Несмотря на то что в ГК РФ понятие «факторинг» отсутствует, к факторинговым сделкам применяются нормы гл. 43 ГК РФ о финансировании под уступку денежного требования.

Факторинг возможен также при оказании услуг и выполнении работ, при покупке сырья и материалов для производства продукции.

Закупочный факторинг предполагает финансирование факторинговой компанией (ее еще называют фактором) ваших закупок, то есть фактор после подписания договора факторингового обслуживания по вашим заявкам оплачивает поставщику вашу задолженность за отгруженный товар в размере до 100% от его стоимости, но в пределах установленного вам лимита финансирования.

Лицензия на оказание факторинговых услуг не требуется. И в качестве финансового агента могут выступать любые коммерческие организациист. 825 ГК РФ. Но чаще факторинговые услуги оказывают банки и специализирующиеся на таких услугах компании.

Расплачиваясь за вас с поставщиком товаров, фактор становится вашим новым кредитором, а значит, деньги за поставленный товар вам надо будет вернуть уже факторинговой компании. При необходимости фактор может предоставить вам дополнительную отсрочку платежа. Поэтому не позднее даты окончания отсрочки покупателю нужно перечислить факторинговой компании свою задолженность за товар.

Главным преимуществом закупочного факторинга для поставщика является получение платы за проданный товар практически сразу после его отгрузки.

Конечно же, за услугу финансирования факторинговая компания получает комиссионное вознаграждение, которое выплачивает покупатель. В зависимости от условий договора факторинга комиссия может выплачиваться вместе с задолженностью за товар или же часть комиссии перечисляется фактору еще до начала финансирования поставщика.

Если поставщик заинтересован в получении факторингового финансирования, то с ним можно разделить бремя по оплате комиссии фактора — окончательная схема факторингового обслуживания определяется в процессе переговоров на этапе заключения договора.

Документирование факторинга

Рассмотрим, какие документы нужно оформить, если вы решите воспользоваться услугами факторинга. Каждый шаг обозначает документ.

https://www.youtube.com/watch?v=WT0jgL9SxMg

ШАГ 1. Подписывается договор купли-продажи (или поставки) товара между поставщиком и покупателем.

ШАГ 2. Заключается трехсторонний договор факторингового обслуживания между факторинговой компанией, покупателем и поставщиком, в котором определяются условия финансирования закупок покупателя и оплаты комиссионного вознаграждения, обязанности и ответственность всех сторон.

Подписание именно трехстороннего договора важно потому, что фактически получателем финансирования является поставщик товара, а оплачивает услуги покупатель. Также в договоре обязательно должно быть указано, что целью его заключения является предоставление отсрочки платежа покупателю.

Это будет подтверждением обоснованности расходов покупателя по комиссионным платежам за факторинговое обслуживание для целей налогообложения прибыли.

ШАГ 3. Поставщик отгружает товар покупателю. Стороны подписывают отгрузочные документы (например, товарные накладные), которые доказывают факт поставки товара, переход права собственности на товар к покупателю и возникновение у покупателя задолженности перед поставщиком по оплате товара. Счет-фактуру на отгруженный товар поставщик выставляет покупателю в обычном порядкеп. 3 ст. 168 НК РФ.

ШАГ 4. Покупатель подтверждает фактору действительность поставки, отсутствие претензий по ней и, соответственно, размер своего долга по отгруженным товарам. В большинстве случаев это оформляется в виде приложения к соглашению, заключенному с фактором.

ШАГ 5. Поставщик передает факторинговой компании отгрузочные документы (оригиналы) на поставку товаров и уступает ей денежное требование к покупателю.

При этом дополнительно подписывать акт приема-передачи права денежного требования не нужно (но можно и подписать), ведь условие об уступке долга уже закреплено в договоре факторингап. 2 ст. 826 ГК РФ.

И после этого фактор оплачивает поставщику отгруженный товар.

ШАГ 6. Как и обычные услуги, факторинговые должны подтверждаться актом, содержащим все реквизиты первичного документаст. 9 Закона от 06.12.2011 № 402-ФЗ. Документ составляется на дату завершения сделки по финансированию. Эта дата определяется в соответствии с условиями договора факторинга. Счет-фактуру на свое вознаграждение фактор выставляет покупателю в обычном порядкеп. 3 ст. 168 НК РФ.

Налоговый учет

Посмотрим на примере товаров, как покупателю отразить в налоговом учете операции по их покупке при помощи договора факторинга.

Налог на прибыль

У покупателя его расходы на приобретение товаров учитываются в обычном порядке. То есть покупная стоимость товаров учитывается при расчете налога на прибыль в момент их продажиподп. 3 п. 1 ст. 268 НК РФ.

Кроме затрат на приобретение товаров, у покупателя также возникают расходы по оплате услуг факторинга. По мнению налоговиков, порядок учета комиссионного вознаграждения за факторинговое обслуживание в расходах для целей налога на прибыль зависит от того, как определено это вознаграждение в договоре.

Хотя в сегменте МСБ в 2015 г. ожидается рост, в целом на рынке факторинга прогнозируют спад на 17%

Видео:Учет факторинга в 1С Бухгалтерия 8Скачать

Бухгалтерский учет в онлайн-факторинге: проводки для поставщика и заказчика

Добрый день!

Мы много рассказываем о факторинге и его особенностях, даем советы, как проще и быстрее получить финансирование.

Сегодня речь пойдет о бухгалтерском и налоговом учете факторинговых операций, который зачастую пугает потенциальных клиентов.

Особенно сложным он кажется микропредприятиям и малому бизнесу: не секрет, что часто в таких организациях учет ведет либо сам владелец бизнеса, либо приходящий бухгалтер, и любое усложнение операций требует больших затрат сил.

Онлайн-факторинг не создаст проблем бухгалтерии

Не будем спорить: если речь идет о стандартном факторинге «на бумаге», учет финансирования может оказаться трудоемким.

Дело в том, что весь документооборот умножается на два: в сделку включается третья сторона – факторинговая компания, и ей нужно предоставлять все бумаги по сделке.

А значит, каждый документ нужно скопировать, заверить и доставить фактору – или лично, или курьерской службой. Получается, игра стоит свеч или при крупных суммах и сроках финансирования, или совсем уж в безвыходной ситуации.

По-другому обстоит ситуация в онлайн-факторинге: так как вся работа по сделке производится через интернет, а документы предоставляются в виде сканов в ЭДО, то оформление финансирования не требует больших трудозатрат. А значит, будет целесообразным даже при небольшой сумме контракта.

Подробности о том, какие документы понадобятся для подачи заявки на онлайн-факторинг.

А так как все процедуры заверяются электронными подписями сторон, то документация, сформированная в ЭДО, имеет 100% юридическую значимость – то есть отчетность по факторинговым операциям тоже не требует дополнительных затрат времени и сил!

Онлайн-факторинг: никаких бумажных документов и калькуляторов

Бухгалтерам предприятий остается только правильно отразить проводки в учете. Сегодня мы поговорим именно о том, как это сделать.

Бухучет поставщика: факторинговые операции

Вначале разберемся, что меняет факторинг в учете поставщика. Факторинг – это уступка дебиторской задолженности другой компании (по сути – ее обмен на деньги).

Значит, из активов баланса должна «исчезнуть» дебиторка, а взамен на расчетном счете появляются денежные средства.

Пассив при этом не изменится – ведь факторинг это не кредит или заем, а досрочная оплата уже имеющихся в активе обязательств заказчика. Дополнительно отражаются операции по выплате факторинговой комиссии.

Итак, поставщику или подрядчику, который получил факторинговое финансирование, необходимо отразить в учете:

Все операции, которые связаны с исполнением контракта отражаются в учете, как обычно. Это выполнение работ, оказание услуг, отгрузка товара, списание себестоимость, начисление НДС.Уступка права денежного требования факторинговой компании – это, по сути, списание дебиторской задолженности. Проводка со счета 62 «Расчеты с покупателями» на счет 91-2 «Прочие расходы».

Все перечисления между клиентом и факторинговой компанией – это проводки между счетом 51 «Расчетные счета» (мы рассматриваем онлайн-факторинг, а значит, расчеты будут исключительно в безналичной форме) и 76 «Расчеты с разными дебиторами и кредиторами»:

Все поступления финансирования от факторинговой компании – проводка Кт 76 – Дт 51 (может быть как один платеж, так и два и более).Все выплаты от клиента факторинговой компании – проводка Дт76 – Кт51 (комиссии за выдачу, использование факторинга).

Заметим, что НДС по комиссиям учитывается отдельно (факторинговые комиссии облагаются НДС). Чтобы предъявить сумму налога к вычету, нужно сделать дополнительные проводки:

Учет НДС с комиссии финансового агента: Дт19 – Кт76.Предъявление НДС к вычету: Дт68 – Кт19.

Может произойти ситуация, когда заказчик не исполнил вовремя свои обязательства по уступленной задолженности. Тогда (если в факторинговом договоре есть условие регресса) возврат долга могут потребовать с поставщика. Чтобы отразить операцию возврата и претензии к заказчику, нужно сделать проводки:

Возврат полученного финансирования факторинговой компании (Дт76 – Кт51).Претензия за неоплаченный товар заказчику (Дт 76.2 – Кт76).

Бухучет заказчика: факторинговые операции

Онлайн-факторинг: минимум бумаг, максимум пользы

Как мы видим, сложности для поставщика бухучет по факторингу не представляет.

Заказчику еще проще – его участие в сделке ограничивается тем, что оплату товара или услуг по контракту он переводит не своему контрагенту, а факторинговой компании.

Делает он это на основании официального уведомления о смене кредитора, которое направляется сразу после совершения уступки (в онлайн-факторинге роль уведомления исполняет трехсторонний онлайн-реестр, который подписывают своими ЭП заказчик, фактор и поставщик).

Таким образом, все изменения в учете у заказчика заключаются в том, что он переводит свою задолженность с одного кредитора на другого, а затем оплачивает контракт новому (факторинговой компании). При этом проводки, которые касаются исполнения контракта поставщиком и учета предъявленного НДС, заказчик делает в обычном режиме.

Смена кредитора в результате произведенной клиентом уступки денежного требования по контракту: кредиторская задолженность «списывается» с поставщика и переходит на факторинговую компанию проводкой Дт60 «Расчеты с поставщиками» – Кт76 «Расчеты с разными дебиторами и кредиторами».Перечисление суммы денежного требования в адрес нового кредитора (факторинговой компании): Дт76 «Расчеты с разными дебиторами и кредиторами» – Кт51 «Расчетные счета».

Итак, при оформлении онлайн-факторинга нагрузка на бухгалтерию сторон сделки (поставщика и заказчика) практически не увеличивает. Операции по факторингу потребуют всего несколько проводок, а документы и отчетность будут формироваться в личном кабинете – их останется только распечатать.

https://www.youtube.com/watch?v=OLkcQm6ydmQ

Заинтересовал онлайн-факторинг? Подайте заявку на сайте GetFinance, чтобы получить индивидуальные условия финансирования от 11 ведущих факторинговых компаний России.

И подписывайтесь на нас, чтобы не пропускать новые публикации – обещаем, будет интересно! И, конечно, ставьте лайки, оставляйте комментарии и вопросы.

🔥 Видео

Что такое факторинг? Анимационный видеоролик на заказ.Скачать

Вебинар «Факторинг для бизнеса: теория и практика»Скачать

Что такое факторинг и зачем он нуженСкачать

БУХГАЛТЕРСКИЕ ПРОВОДКИ с нуля: ПОЛНЫЙ КУРС за 5 часов [ТЕОРИЯ 📚 + ПРАКТИКА 💻]Скачать

![БУХГАЛТЕРСКИЕ ПРОВОДКИ с нуля: ПОЛНЫЙ КУРС за 5 часов [ТЕОРИЯ 📚 + ПРАКТИКА 💻]](https://i.ytimg.com/vi/wEZ1CqCWSXg/0.jpg)

Факторинг. Статья 824 ГК РФ | Башкатов М.Л.Скачать

Как оформить факторинговые операции в 1ССкачать

Как оформить факторинговые операции в 1ССкачать

Что такое Факторинг? Как это работает и как получить Факторинг онлайнСкачать

Лекция. Факторинг. Ершова Ю. В.Скачать

Вебинар «Учет факторинговых операций в 1С:ERP»Скачать

Как быстро списать материалы в 1С? Решение здесь!Скачать

НДС простыми словами | Суть НДС + бухгалтерские проводки | НДС что это такое | НДС просто о сложномСкачать

Факторинг 2023: digital-инструменты и тренды финансированияСкачать

Ответ на мастер-класс - версия 2019. Бухгалтерские проводки, НДС, налог на прибыль, балансСкачать

Бухгалтерский учет для начинающих | Бухгалтерские проводки | Счета бухучета | Двойная запись | УчетСкачать

Проводки по поступлению и реализации ТМЦСкачать