Определение 1

Пенсионная система России – это государственный общественный институт, призванный обеспечивать содержание людей пенсионного возраста за счет отчислений от заработной платы работающего населения.

Для Российской Федерации характерно преобладание государственной системы пенсионного обеспечения. Выплата пенсий в России осуществляется за счет средств Пенсионного фонда, которые формируются посредством отчисления страховых взносов в размере 22% от заработной платы работающих людей.

Такая величина отчислений устанавливается до достижения размера заработной платы с начала отчетного года определенной величины. Например, в 2019 году стандартный тариф страховых взносов в Пенсионный фонд применялся по отношению к доходам работника в пределах 1 150 000 руб., в 2020 году – в пределах 1 292 000 руб.

При превышении предельной базы тариф страховых взносов в Пенсионный фонд понижается до 10%. Нагрузка по уплате страховых взносов ложится на работодателей.

В нынешнем виде пенсионная система России существует с 1 января 2015 года. Пенсионная система России представляет собой совокупность отношений, направленных на формирование, назначение и выплату различных видов пенсий, в том числе:

- социальной, которая полагается всем гражданам страны независимо от показателя трудового стажа;

- страховой, которая предоставляется гражданам, успевшим накопить необходимое количество пенсионных баллов;

- накопительной.

В основе назначения пенсий в Российской Федерации находятся следующие основания:

- во-первых, достижение пенсионного возраста, который существенно повысился относительно недавно;

- во-вторых, достижение показателя необходимого трудового страхового стажа;

- в-третьих, достижение величины индивидуальных пенсионных коэффициентов, то есть баллов.

Российская пенсионная система предоставляет гражданам возможность откладывать выход на пенсию на срок от 1 до 10 лет. Увеличение страхового стажа оказывает положительное влияние на размер пенсии.

По размеру пенсионного обеспечения Россия находится в седьмом десятке среди стран мира. Достаточно низкий размер пенсии вынуждает многих представителей пенсионного возраста продолжать трудовую деятельность. российские пенсионеры также активно рассчитывают на помощь своих детей, без которых они не могут достойно удовлетворять свои потребности для пенсии.

Российская пенсионная система ориентирована на привлечение граждан к софинансированию своих пенсий. В частности, Пенсионным фондом была реализована программа софинансирования, которая предусматривала получение дополнительных вкладов на пенсию от граждан, который Пенсионный фонд обязался увеличивать на аналогичную сумму.

Также государство активно поддерживает идею негосударственного софинансирования пенсии, подразумевающее более активное участие граждан в формировании пенсии за счет отчислений в частные пенсионные фонды. Однако данный путь развития пенсионной системы России доступен только обеспеченным слоям граждан, в то время как многие не могут позволить себе даже минимальный размер таких платежей.

- Пенсионный фонд как основной институт реализации пенсионного обеспечения в России

- Совершенствование пенсионной системы РФ

- Как устроена пенсионная система

- Накопительная пенсия

- Смешанная пенсия

- Какая пенсионная система в России?

- Какой будет моя пенсия?

- Пенсионная система РФ

- Основные характеристики пенсионной системы РФ

- Какие реформы планируются в данной сфере?

- Что такое индивидуальный пенсионный капитал?

- Пенсионные фонды

- Особенности пенсионной системы РФ

- История

- Виды пенсионных систем

- Пенсионная система РФ: понятие, общая характеристика

- Части пенсионной системы

- Пенсионное обеспечение

- Введение

- Как устроена пенсионная система РФ

- Минимальная пенсия для мужчин и женщин в 2019 году

- Ожидаемые изменения

- Заключение

- 🌟 Видео

Пенсионный фонд как основной институт реализации пенсионного обеспечения в России

Пенсионный фонд – это государственное учреждение, призванное обеспечивать реализацию обязательного социального обеспечения в пенсионном плане.

Данный фонд является внебюджетным, формируемый за счет страховых взносов на пенсионное обеспечение в рамках бюджета, утверждаемого нижней палатой российского Парламента.

На Пенсионный фонд возложена обязанность аккумулирования средств для осуществления пенсионного обеспечения, распоряжения этими средствами, назначения и выплаты пенсий.

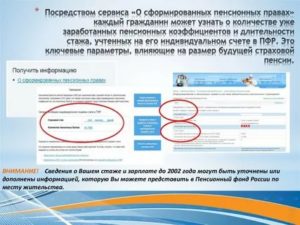

Пенсионный фонд ведет персонифицированный учет граждан России, хранит сведения об уплаченных страховых взносах, накопленном страховом стаже в разрезе лицевых счетов граждан страны.

Доходы Пенсионного фонда формируются за счет страховых взносов обязательного и добровольного характера, а также средств, выделяемых бюджетной системой страны.

Средства Пенсионного фонда расходуются на выплату пенсий по старости, а также различных льготных пенсий.

Совершенствование пенсионной системы РФ

Любая пенсионная система в мире является несовершенной, не стала исключением и российская пенсионная система.

В рамках совершенствования данной системы, с точки зрения специалистов, наиболее эффективным подходом выглядит использование цивилизационной парадигмы.

Суть этого подхода заключается в том, что в условиях острой нехватки человеческого ресурса, характерной для российской экономики, укрепление и умножение этого ресурса должно рассматриваться в качестве приоритетной национальной задачи.

https://www.youtube.com/watch?v=HyKHv3pCRo0

Для реализации цивилизационной парадигмы, призванной обеспечить рост человеческого ресурса стороны, необходимо решить следующие задачи:

- во-первых, обеспечить поддержку детства и материнства, при которой при накоплении пенсии следует учитывать величину родительского вклада людей. Такая мера должна выступить в качестве мотивационной по отношению к женщинам, которые рожают детей. Для мужчины, в свою очередь, это может послужить стимулом для сохранения брака на длительный период;

- во-вторых, создать условия для возможности увеличения личного вклада работников на обеспечение собственной пенсии. Это требует обеспечения роста заработной платы, стабильности развития общества в экономическом плане, позволяющих людям отказываться от траты части своих средств в пользу будущих пенсионных платежей;

- в-третьих, обеспечить поддержку детства в форме различных пособий, возможностей развития ребенка на бесплатной основе, создания детских садов и других детских дошкольных учреждений, позволяющих родителям развивать свою карьеру наряду с воспитанием детей.

Пенсионное обеспечение населения не должно являться прерогативой государства. Однако в условиях низкой заработной платы, отсутствия экономической стабильности, неуверенности в завтрашнем дне население не имеет возможности снимать часть нагрузки с государственной власти в этом вопросе.

Видео:Как устроена пенсионная система Российской ФедерацииСкачать

Как устроена пенсионная система

Достигнув преклонного возраста, человек обычно отправляется на заслуженный отдых и получает пенсию. Для подавляющего большинства людей пенсия — основной источник дохода в старости. В разных странах пенсия формируется по-разному.

Накопительная пенсия

Эта система противоположна распределительной: в ней пенсионеру платят не другие люди, а он сам копит себе на пенсию, пока работает. В течение жизни человек или его работодатель делает отчисления с его зарплаты, эти деньги инвестируются и приносят доход. Именно на них человек живет на пенсии.

Плюс в том, что на такую систему меньше влияют демографические тенденции. Даже наоборот: поскольку люди остаются активными и работоспособными до преклонных лет, они могут дольше копить и в результате сформировать себе пенсию большего размера.

Минус — люди с низким доходом не смогут откладывать достаточно денег и окажутся на пенсии в крайне уязвимом положении. В таком случае, скорее всего, только государство сможет обеспечить им достойную старость.

Смешанная пенсия

Во многих странах пенсионная система смешанная — распределительно-накопительная. Сами граждане или их работодатели делают отчисления в пенсионный фонд страны, часть этих денег идет на выплаты нынешним пенсионерам, а другая часть — на их собственную будущую пенсию.

Какая пенсионная система в России?

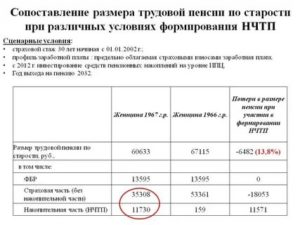

В России была попытка создать смешанную пенсионную систему. С 2002 по 2014 год обязательные пенсионные взносы работодателей разделяли на части. Например, с 2010 года 16% от зарплаты каждого работника (1967 года рождения и моложе) уходили в бюджет Пенсионного фонда России (ПФР), а затем на выплаты нынешним пенсионерам. А 6% шли на индивидуальный пенсионный счет человека.

Этот счет каждый мог пополнять и сам. Если личные взносы достигали 2000 рублей в год, государство вносило на счет человека такую же сумму (но не больше 12 000 рублей за год). Это называлось софинансированием пенсии. Так формировались личные пенсионные накопления.

Но со временем разрыв между взносами, которые делают работодатели, и выплатами, которые идут пенсионерам, увеличивался. И с 2014 года правительство «заморозило» накопительную часть пенсии. Новые взносы работодателей ее не пополняют — все идет в «общий котел» ПФР. Таким образом, пенсионная система снова стала распределительной.

https://www.youtube.com/watch?v=otM6IhzjQ3Q

При этом те пенсионные накопления, которые уже были сделаны, остаются на индивидуальных счетах россиян. Люди, как прежде, могут делать добровольные взносы и самостоятельно пополнять эти счета.

Кроме того, владельцы пенсионных накоплений могут сами решать, кому доверить управление этими деньгами. Ведь от того, насколько удачно будут вложены пенсионные накопления и какой инвестиционный доход они принесут, будет зависеть размер будущей пенсии человека.

По закону, можно перевести свои пенсионные накопления в негосударственный пенсионный фонд (НПФ) или оставить в ПФР. У ПФР есть несколько уполномоченных управляющих компаний (УК), которые предлагают разные инвестиционные стратегии. Можно выбрать любую из них.

Подробнее о том, как устроена пенсионная система, вы можете прочитать здесь.

Какой будет моя пенсия?

Если вы родились в 1966 году и раньше и самостоятельно не вступили в программу государственного софинансирования пенсий, то вся ваша пенсия будет только страховой.

Если же вы родились в 1967 году или позже и до 2014 года успели хотя бы немного поработать, то ваша будущая государственная пенсия складывается из двух частей — страховой и накопительной.

Страховая часть пенсии зависит от трудового стажа и заработка. Ее рассчитывает и назначает Пенсионный фонд России (ПФР), когда вы выходите на пенсию. Для расчета используют пенсионные баллы — за каждый год работы вам начисляют определенное количество баллов. От того, какая сумма баллов у вас наберется к моменту выхода на пенсию, и будет зависеть размер страховой части пенсии.

Вторая часть — накопительная — зависит от того, какую сумму взносов на ваш индивидуальный пенсионный счет успел перечислить работодатель и сколько денег вы сами на него внесли. А также от того, насколько успешно фонд или УК инвестируют ваши деньги.

Если вас не устраивает размер инвестиционного дохода, который заработал ваш фонд или УК, вы можете перевести свои пенсионные накопления: из ПФР в НПФ или обратно, а также из одного НПФ в другой. Точно так же можно поменять управляющую компанию, оставшись в Пенсионном фонде России. Как это сделать без потерь, читайте в тексте о смене пенсионного фонда.

Подробнее о том, как формируется пенсия, можно прочитать на сайте ПФР.

Также на сайте ПФР есть специальный калькулятор, где можно прикинуть, какая пенсия у вас будет.

Видео:Как работает Пенсионная система?Скачать

Пенсионная система РФ

Государственная пенсионная система РФ представляет собой важнейший социальный инструмент, благодаря которому обеспечивается достойная жизнь граждан, которые достигли старости и полностью или частично потеряли свою трудоспособность. Основной принцип системы заключается в том, что трудоспособные граждане при помощи налоговых отчислений обеспечивали жизнь пенсионеров,что также коснется их самих по мере взросления детей и внуков.

Основные характеристики пенсионной системы РФ

Пенсионная система РФ — ее понятие, структура, особенности требуют серьезного дополнительного рассмотрения в связи с тем, что из-за нехватки бюджетных средств и общего старения российского населения планируется ее кардинальное реформирование. Сейчас, будущая пенсия гражданина формируется при помощи трех видов отчислений:

- обеспечение базового размера пенсии государством;

- формирование накопительной части пенсии работодателем за счет ежемесячных отчислений;

- дополнительное страхование — формируется за счет дополнительных добровольных отчислений гражданами, что позволяет увеличить ее размер.

Важно!

Пенсионная система Российской Федерации имеет многоступенчатый характер, что позволяет обеспечивать ее длительное стабильное существование, но сейчас переживает кризис из-за низкой производительности труда и уменьшению налоговых поступлений.

https://www.youtube.com/watch?v=gFHPack0xXI

Современная система пенсионного обеспечения в РФ делится на два вида пенсионного обеспечения:

- Обязательное пенсионное страхование – оно производится по старости или инвалидности, в случае потере кормильца, а основным источником выплат являются обязательные взносы, которые регулярно выплачиваются из заработной платы;

- Добровольное пенсионное страхование, когда работник самостоятельно заключает договор с фондом и регулярно вносит установленную сумму на счет данной организации, что в будущем позволяет увеличивать размер его пенсии.

Система пенсионного обеспечения в РФ включает в себя центральное представительство, а также областные и городские отделения, которые занимаются вопросами оформления выплат на местах, а также оформлением социальных выплат по нетрудоспособности и иных социальных пособий.

Какие реформы планируются в данной сфере?

Реформа пенсионной системы РФ в 2018 году в России — это сразу несколько важнейших направлений:

- повышение выхода на заслуженную пенсию по старости из-за возникновения дисбаланса — мужчинам до 63-65 лет и женщинам — до 58-60 лет;

- сокращение списка льготников, которые пользуются правом досрочного выхода на пенсию;

- работающие пенсионеры лишатся права на индексирование выплат по сравнению с остальными категориями нетрудоспособных граждан;

- с 2018 года в России начнет действовать система индивидуальных пенсионных накоплений, когда любой гражданин сможет самостоятельно формировать собственные выплаты;

- введение бальной системы, когда каждый год любой работающий гражданин сможет самостоятельно получить необходимое количество баллов, что поспособствует увеличению размера пенсии.

Важно!

Региональная пенсионная система выходит сейчас на первый план, поскольку выплаты из федерального бюджета зачастую бывают недостаточными, а при помощи субъектов страны можно будет использовать другие источники дохода — личные, корпоративные или бюджетные. Необходимо активнее привлекать личные накопления граждан для превращения их в постоянные инвестиции.

Что такое индивидуальный пенсионный капитал?

Система индивидуального пенсионного капитала состоит из нескольких важнейших векторов развития:

- замену обязательных накопительных взносов на добровольные;

- стимуляцию граждан на самостоятельную заботу о своем будущем;

- отмена соответствующих пенсионных полномочий государством и их передача негосударственным организациям.

Все накопленные гражданином финансы будут равномерно разделены государством на срок дожития, с целью их поэтапного расходования. Любые пенсионные системы бывают неэффективными, если сам гражданин не позаботится о собственном будущем — такова главная идея современного российского государства.

Важно!

Пенсионные системы зарубежных стран обязательно включают в себя различные институты социальной защиты:

- государственное социальное обеспечение;

- обязательное социальное страхование;

- личное пенсионное страхование.

В чистом виде распределительные или накопительные системы пенсионных накоплений практически не используются — например, в Британии обязательную базовую государственную пенсию получат мужчины, достигшие возраста 65 лет и женщины возрастом старше 60 лет, а потенциальный размер напрямую зависит от стажа.

Ее уровень там ограничен, он индексируется государством согласно текущей инфляции. Государство гарантирует ее размер в 20% средней зарплаты каждого работника. Трудовая же пенсия каждого также сформируется за счет ежемесячных взносов работника, но уже пополам с работодателем и напрямую будет зависеть от размера выплат, составляя более 20% от совокупного дохода.

Накопительная пенсионная система является основной ее частью.

Пенсионные фонды

Подобные организации подразделяются на государственные и частные, в которых распоряжаются всеми денежными средствами граждан частные или государственные управляющие компании. Частные компании, которым переводятся денежные средства, обещают высокую доходность, но и финансовых рисков здесь больше. При выборе необходимо обратить внимание на:

- время существования;

- кто является учредителем;

- доходность за весь период работы;

- прозрачность деятельности и наличие всей необходимой информации;

- репутация и респектабельность пенсионного фонда;

- постоянство осуществления выплат.

Важно!

Если гражданин не написал заявление о переводе накопительной части пенсии, то она и все последующие выплаты останутся под государственным управлением.

Видео:Какие виды пенсий существуют в России?Скачать

Особенности пенсионной системы РФ

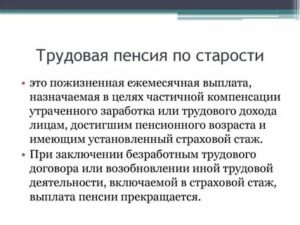

В соответствии с законами РФ под пенсией понимается ежемесячная денежная выплата, которая дается гражданам в виде компенсации за утраченную ими возможность получать заработок в связи с рядом причин.

При этом пенсии подразделяются на 2 типа:

- трудовые;

- государственные.

Трудовые пенсии, в свою очередь, могут быть:

- По старости;

- По инвалидности;

- По случаю потери кормильца.

Пенсию по старости могут получить мужчины в возрасте 60 и более, а также женщины в возрасте не менее 55 лет.

https://www.youtube.com/watch?v=9UlhYpY6YwE

Трудовую пенсию 2-го вида могут получать инвалиды 1, 2 и 3 группы. Ее назначение не зависит от стажа, причины, по которой случилась инвалидность и времени, когда ее присвоили. При отсутствии страхового стажа инвалиду дается социальная пенсия.

Трудовую пенсию 3-го вида могут получать члены семьи, которые нетрудоспособны и были на иждивении умершего. К ним относятся, например, дети в возрасте до 18 лет.

Граждане, имеющие одновременно право на несколько типов трудовой пенсии, получают пенсию только одного типа.

Средства на трудовые пенсии поступают из страхового фонда. Этот фонд создается за счет страховых взносов, которые вносятся в этот фонд в процессе трудовой деятельности гражданин.

Средства на государственные пенсии берутся из бюджета. Их назначают по критериям, которые обозначены в специальном законе.

К таким выплатам относятся пенсии, выплачиваемые пенсионерам, находившимся на государственной гражданской службе, военной службе, а также на службе в правоохранительных органах.

История

Впервые пенсии начали выплачиваться во Франции офицерам–морякам в 1673 году, а в 1790 году там же начали платить пенсию госслужащим. Пенсионное обеспечение населения во Франции появилось в 1910 году, в Германии в 1890 году, а в Англии — в 1908 году. В дореволюционной России пенсионное обеспечение существовало только для некоторых слоев чиновников и военных.

В СССР положение о пенсиях был принято в 1930 году, а в 1932 году был установлен существующий по настоящее время возраст пенсионеров.

Окончательно система была утверждена в 1956 году соответствующим законом о пенсионном обеспечении.

Виды пенсионных систем

Пенсионные системы подразделяются на два типа:

- распределительная;

- накопительная.

До 2002 года пенсия в РФ выплачивалась из госбюджета и носила распределительный характер, то есть выплаты, которые делали работодатели за своих работников, поступали на выплату действующим пенсионерам.

С 2002 по 2010 год в пенсионном фонде существовало три части:

- базовая;

- страховая;

- накопительная.

В настоящее время в РФ существует пенсионная система, которая включает два типа средств — часть их распределяется централизовано, а часть поступает в накопительный фонд. Создание накопительной части пенсионного фонда было связано с трудностями обеспечения пенсиями всех пенсионеров, число которых непрерывно возрастает.

В результате этого страховые взносы уже не могут полностью обеспечить выплаты пенсий, поэтому к ним добавляются средства из бюджета. Например, согласно проекту бюджета на 2016 год, планировалось добавить в пенсионный фонд 810 млрд. руб.

Вариант с накопительной частью подразумевает, что человек будет получать две пенсии — страховую, которая зависит от количества баллов и их стоимости, и накопительную, которая определяется количеством внесенных денег и их обслуживанием в пенсионных фондах.

Страховая часть взносов идет в пенсионный фонд России (ПФР), где она зачисляется на счет работающего гражданина. Зачисление происходит в форме баллов, по которым будут вычисляться пенсионные выплаты при выходе человека на пенсию.

Эти баллы каждый год индексируются. В этом году стоимость 1 балла равна 74 руб. 27 коп. Кроме того, к страховой части пенсии прибавляется фиксированная выплата, которая также индексируется каждый год. В 2015 году она равна 4380 руб.

В зависимости от желания работника накопительная часть взносов может поступать в ПФР или выбранный работником негосударственный пенсионный фонд (НПФ). Эти средства ПФР может направлять в государственную УК или частные управляющие компании (УК). НПФ также направляет полученные средства в УК. УК инвестируют полученные средства с целью получения дивидендов и увеличения пенсионных средств.

Накопления начали производиться, начиная с 2002 года. При этом фонд накопления касается людей с 1967-м или более поздним годом рождения.

При этом, например, в 2012 года из обязательного взноса в ПФ, который составляет 22% от зарплаты, 6% отправлялось в фонд накопления. Деньги, поступающие в фонд накопления, также должны выплачиваться работнику при выходе его на пенсию.

https://www.youtube.com/watch?v=sJPlrMvFpQs

По постановлению Правительства с начала 2014 года по конец 2016 года выплаты в фонд накопления были приостановлены. То есть, все 22% страховых взносов поступают в страховой фонд ПФР.

Кроме того, ПФР было запрещено отправлять пенсионные накопления в управляющие компании и НПФ.

Это, очевидно, связано с трудностями формирования страхового фонда для выплаты пенсий, а также опасениями по сохранности этих денег.

Для того чтобы в 2017 году восстановить выплату части взносов в фонд накопления гражданину надо было подать заявление в ПФР до конца прошлого года. При отсутствии такого заявления все его взносы будут поступать в страховой фонд.

Видео:Солидарная пенсионная система. Все что вы не понимали или могли не знать.Скачать

Пенсионная система РФ: понятие, общая характеристика

Определение 1

Системой пенсионного характера является определенная система взаимосвязанных, а также взаимодействующих финансовых источников, учреждений и каких-либо органов, субъектов обеспечения, а также видов обеспечения и конкретных нормативных актов правовой направленности, направленных в свою очередь на реализацию прав граждан в области пенсионного обеспечения.

Представляя собой специальное целостное образование, общая характеристика пенсионной системы РФ в зависимости от каких-либо источников финансирования и субъектов обеспечения состоит из нескольких структурных элементов – то есть определенных частей, в качестве которых выступают:

- обеспечение пенсионного характера по обязательному страхованию пенсионного характера;

- пенсионное обеспечение государственной направленности;

- дополнительное пенсионное обеспечение. Где каждая из частей системы пенсионного порядка в свое время является специальной системой, состоящей из конкретных элементов, которые в свою очередь находятся во взаимосвязи.

Стоит отметить, что в качестве каких-либо элементов каждой из частей пенсионной системы выступают специальные подсистемы:

- определенная подсистема финансирования;

- управленческая подсистема;

- подсистема, которая занимается обеспечением субъектов;

- подсистема обеспечения различных видов;

- подсистема правового характера.

Опиши задание

Части пенсионной системы

По большей части особенности системы пенсионной направленности определяются лежащими в ее основе специальными принципами финансирования, которые в свою очередь подразделяются на распределительные и накопительные.

На данный момент времени в Российской Федерации в результате проведенной определенной реформы система пенсионного характера носит смешанный характер.

Используется, во-первых, система распределительной направленности, в процессе которой источником непосредственного характера выплат являются в зависимости от конкретного вида пенсии или ее части государственный бюджет, или взносы страхового характера, поступающие в ПФР.

Во-вторых, применяется необходимая система имеющая накопительную направленность. На данный период времени, для того чтобы профинансировать накопительные части взносы поступают за лиц 1967 года рождения и моложе.

Что касается средств относительно выбора застрахованного лица, то они уплачиваются в ПФР или специальный негосударственный пенсионный фонд, а также вполне могут переводиться из одного фонда в другой. В-третьих, есть дополнительное пенсионное обеспечение (в котором обычно используются распределительные и накопительные принципы). Преобладание абсолютной направленности с точки зрения количества пенсий и их доли в расходах общего характера на пенсионное обеспечение имеет конкретный распределительный принцип.

Замечание 1

Достаточно важным является тот момент, что в развитых странах основой пенсионного обеспечения являются именно государственные системы распределительного характера.

Пенсионное обеспечение

Обеспечений пенсионной направленности по обязательному пенсионному страхованию выступает в качестве специальной части пенсионной системы, которая в свое время занимается обеспечением гражданам трудовых пенсий за счет начисления страховых взносов.

Отношения, которые имеют тесную связь с начислением и уплатой страховых взносов в ПФР, а также отношения, которые появились в процессе осуществления регулирования над начислением и, конечно, уплатой страховых взносов, контролируются Законом о взносах страхового порядка, и Законом об обязательном страховании пенсионной направленности.

Согласно 22 статье закона об обязательном пенсионном страховании на 2011 год были установлены специальные тарифы страховых взносов для страхователей (лиц, которые в свое время осуществляют выплаты физическим лицам): всего в районе 26,0% от всей большой базы для процесса начисления определенных взносов страхового характера; на финансирование страховой части пенсии трудовой направленности: а) для тех граждан, которые родились в 1966 году и старше – 26,0%; б) для граждан, которые родились в 1967 году и моложе – 20,0%; на осуществление специального финансирования накопительной части пенсии трудового характера для лиц родившихся в 1967 году и моложе – 6,0%. На момент времени 2012-2013 года отмеченные величины составляют 22%, 16 и 6% соответственно. А что касается выплат сверх предельной величины базы для начисления страховых взносов предусмотрены 10%. Помимо этого, введено специальное разделение тарифа на солидарную, а также индивидуальную часть. Солидарная часть тарифа в отличие от индивидуальной никаким образом не оказывает влияния на показатели, которые используются для определения размера трудовой пенсии застрахованного лица. Часть индивидуальной направленности в свое время составляет 16%, 10% (формируют расчетный капитал пенсионного характера) и 6% (осуществляют формирование пенсионных накоплений) соответственно в конкретных пределах максимальной величины базы для начисления взносов страховой направленности.

https://www.youtube.com/watch?v=fvF83MaHbCY

Замечание 2

Лица, которые являются самозанятыми (чаще всего в роли таких граждан выступают предприниматели занимающиеся индивидуальной деятельностью) уплачивают необходимые взносы основываясь на конкретной стоимости страхового года.

Определенное влияние некоторых периодов нестрахового характера (например, тот период времени, когда осуществляется забота родителями за ребенком до достижения им определенного возраста полутора лет и др.) на конкретный объем пенсионных прав граждан обеспечивается при помощи специальных средств федерального бюджета.

В качестве одного из самых важных средств обеспечения функционирования обязательного страхования пенсионной направленности, в том числе какой-либо взаимосвязи уровня обеспечения с вкладом трудового характера застрахованного лица, является конкретный индивидуальный (еще называющийся персонифицированный) учет.

Если вы заметили ошибку в тексте, пожалуйста, выделите её и нажмите Ctrl+Enter

Не получается написать работу самому?

Доверь это кандидату наук!

Введение

На заметку. В РФ, как и во многих странах действует смешанная пенсионная система. По-другому она называется распределительно-накопительной.

Часть отчислений граждане (или компании, в которых они работают) вносят в государственный пенсионный фонд страны. Это так называемая базовая часть.

Впоследствии эти средства будут начисляться по государственной программе пенсионного обеспечения. За счет другой части денег формируется их индивидуальная накопительная часть.

Размер пособий и число граждан, которые получают социальные выплаты, во многом зависит от экономических возможностей государства и определяется целым рядом факторов: налоговой политикой, уровнем инфляции, демографическими и иными показателями.

Рассмотрим, как устроена российская пенсионная система, виды материального обеспечения, как работают ПФР и негосударственные фонды. Постараемся ответить на вопрос о том, как повысить размер будущего пособия тем, кто сегодня официально трудоустроен. Кратко расскажем о повышении возраста для мужчин и женщин, а также то, в каком направлении будет идти пенсионная реформа в дальнейшем.

Как устроена пенсионная система РФ

Итак, на каком основании и кому выплачивается материальное пособие в современной России? Есть ли отличие в работе государственного и негосударственных пенсионных фондов?

Чтобы ответить на эти вопросы, определим, какие сегодня встречаются виды пенсий и какие цели и обязанности есть у ПФР и НПФ.

В России встречается четыре основных разновидности денежных пособий:

- Страховая пенсия. Выплачивается гражданину, который признан утратившим дееспособность. Бывает трех видов: по старости, по инвалидности и по потере кормильца.

В первом случае пособие получают граждане, которые достигли определенного возраста (как показали последние события, этот показатель может меняться). Пенсия по инвалидности начисляется гражданам с I, II и III группами. По потере кормильца – тем семьям, которые лишились кормильца.

Трудовая пенсия (по старости), которая выплачивается после достижения гражданином определенного возраста, формируется за счет взносов работодателей;

- Накопительная пенсия. Ее средства хранятся на индивидуальных счетах граждан. Через различные частные компании или Внешэкономбанк (государственную компанию) ее формирует Пенсионный фонд России.

НПФ инвестируют средства клиента в ценные бумаги и одну часть полученной прибыли перечисляют себе, а другую – гражданину, который платит взносы. Взаимодействие с негосударственными фондами имеет свои плюсы и минусы.

Положительный момент заключается в том, что гражданин сможет накопить больше баллов, а отрицательный – в отсутствии той гарантии, что НПФ еще будет работать, когда гражданин выйдет на пенсию;

Важно! Если гражданин не написал заявления о переводе накопительной части в негосударственный фонд, по умолчанию ей будет распоряжаться государство (до того момента, пока соответствующая заявка не будет подана).

- Добровольная пенсия. Иначе называется корпоративной. Дополнительная часть пособия формируется за счет добровольных отчислений компании, в которой трудится гражданин. Средства накапливают негосударственные фонды;

- Государственная пенсия. К этой разновидности относятся пособия, которые получают бывшие военные или гражданские служащие. Одним из вариантов такой пенсии может стать материальное обеспечение тех, кто утратил дееспособность при исполнении воинского или иного служебного долга.

Чтобы ответить на вопрос, есть ли отличие в работе ПФР и НПФ, рассмотрим цели и обязанности, которые стоят перед ними. В целом как государственная, так и частные системы решают задачи по выплате средств тем гражданам, которые по закону имеют право на социальные пособия. Различия касаются в основном

https://www.youtube.com/watch?v=f5H0hyisH88

Государственный фонд обеспечивает начисление базовой части социальных выплат. В их число входят следующие виды пенсий:

- по труду. Начисляется гражданам, которые имеют определенный трудовой стаж. Размер выплат зависит от уровня заработной платы в течение всего трудового периода.

Одна из разновидностей такой социальной выплаты – пенсия по выслуге лет, которая назначается гражданам, несшим государственную службу, в том числе сотрудникам органов внутренних дел, Вооруженных Сил и пр.

Может быть назначена задолго до наступления возраста, когда начинает выплачиваться пенсия по старости;

- по возрасту. Один из вариантов социальных выплат, когда ежемесячное пособие начисляется гражданину по достижении им определенного возраста.

После пенсионной реформы 2019 года мужчины имеют право на пенсию по старости с 65 лет, женщины – с 63 лет (вместо прежних 60 и 55-ти соответственно).

Для справки. В марте 2019 года Государственной Думой принят закон, который предусматривает, что при подсчете общего объема выплат не будет учитываться сумма индексации пенсий.

Чтобы пособие оказалось выше прожиточного минимума, эту часть будут выплачивать отдельно. Ее величина зависит от уровня ПМ в каждом субъекте РФ. Прожиточный минимум рассчитывается на местном уровне в соответствии с экономическим положением региона.

- по инвалидности. Назначается частично дееспособным и недееспособным гражданам. Ее размер зависит от группы инвалидности. Наибольший размер положен тем, кто полностью зависит от третьих лиц и не может самостоятельно, без постороннего ухода, контролировать себя и передвигаться.

Меньшая сумма положена инвалидам второй группы, которые могут работать с использованием различных вспомогательных инструментов. И, наконец, те, у кого есть серьезный недуг, но он не препятствует работе, не связанной с большими нагрузками, будут получать наименьшие выплаты. При этом речь идет о соотношении выплат в отдельном регионе, т. к.

в одном субъекте Федерации размер пенсии по инвалидности может в значительной степени отличаться.

- социальные. Регулярные денежные выплаты, которые назначаются государством и не зависит от трудового стажа.

Даже если гражданин не работал официально и не платил необходимые взносы, он будет иметь право на минимальное социальное обеспечение. Правда, пенсия в этом случае будет относительно небольшой.

Государственный пенсионный фонд России контролирует, чтобы плательщики вовремя и в нужном объеме платили необходимые взносы, и направляет средства тем, кто имеет право на социальные выплаты. Все лица, задействованные в пенсионной системе, внесены в базу данных.

Ведется учет поступающих в фонд и выплачиваемых средств. Работа ПФР регламентируется ФЗ № 166 – о пенсионном гособеспечении в РФ.

На основании действующего законодательство перед ПФР обязан решать следующие текущие задачи:

- собирать страховые взносы;

- финансировать выплаты государственных пенсий в РФ;

- взыскивать с работодателей и тех, кто привел к инвалидности граждан, необходимые суммы для дальнейшей выплаты государственных пенсий;

- капитализироваться собранные средства и привлекать для этого физ- и юрлиц на добровольной основе;

- предоставлять гражданам необходимую информацию о государственном пенсионном обеспечении;

- контролировать поступление страховых взносов и правильное расходование средств;

- организовывать и вести персональный учет застрахованных лиц по различным категориям;

- вносить в органы законодательной власти предложения по совершенствованию пенсионной системы.

Также ряд задач касается международного и межгосударственного сотрудничества, проведения исследований в области пенсионного обеспечения и страхования.

Деятельность негосударственных пенсионных фондов, как и ПФР, регулируется ФЗ № 166.

Важно! По закону граждане имеют право перевести свои пенсионные накопления в негосударственный пенсионный фонд.

Другой вариант – оставить все средства в ПФР. Но и здесь есть свои варианты.

Так, ПФР работает с уполномоченными управляющими компаниями, которые могут предложить клиенту различные инвестиционные стратегии, чтобы увеличить объем будущих выплат.

https://www.youtube.com/watch?v=a_nuS9iP2Vg

На сегодняшний день граждане могут накапливать часть средств будущего социального пособия в различных НПФ. Для этого заключается специальный договор, после чего отчисления работодатель начинает отправлять в негосударственный пенсионный фонд.

Каждый НФП должен успешно решать следующие задачи:

- повышать размер пенсионных выплат гражданам за счет формирования дополнительных накоплений;

- создавать необходимые условия, чтобы отчисления граждан поступали и использовались в полном объеме;

- создавать такие условия, чтобы накопления клиентов устойчиво росли, чтобы в итоге уровень выплат был максимально возможным.

Если этого не происходит, клиент может выбрать другую организацию. Ознакомиться с предложениями различных негосударственных пенсионных фондов вы можете на нашем финансовом портале.

Минимальная пенсия для мужчин и женщин в 2019 году

Итак, рассмотрим, на какой размер социального пособия могут рассчитывать граждане России по достижении установленного законом возраста.

Минимальной можно считать пенсию, которая состоит из одной только базовой части и не имеет доплат.

При этом если уровень социальных выплат ниже прожиточного минимума, то гражданам может назначаться региональная или федеральная надбавка, которая индексируется каждый год 1 января. Но на такие доплаты могут рассчитывать только неработающие пенсионеры.

К сведению.

20 февраля 2019 года Президент России В. Путин распорядился пересмотреть методику начисления пенсий, чтобы наименьшие выплаты были не меньше прожиточного минимума по каждому региону. Перерасчет производился и раньше, но с учетом инфляции увеличения были незначительными.

Пенсия индексировалась обычно до показателей прожиточного минимума. Теперь социальные выплаты будут индексироваться в том числе и тогда, когда они превышают региональный уровень ПМ.

Таким образом, как мужчины, так и женщины, имеющие право на пенсионное обеспечение, будут получать ежемесячно средства в размере, превышающем прожиточный минимум в регионе их постоянной регистрации. В связи с последними законодательными изменениями социальные пособия по возрасту выплачиваются мужчинам, достигшим 65 лет, и женщинам – с 63 лет.

Ожидаемые изменения

Начатую в 2019 году реформу пенсионной системы планируется завершить к 2028 году.

До этого времени будет длиться так называемый переходный период, в течение которого намечен перерасчет социальных выплат в сторону их увеличения.

Важно! Тех, кто на момент реформы уже достиг пенсионного возраста, повышение не затрагивает, при этом они могут рассчитывать на все предстоящие индексации, намеченные правительством.

Повышение возраста будет происходить постепенно. Это касается и мужчин, и женщин. Увеличение возраста можно представить в виде следующей таблицы:

Год | Мужчины | Женщины |

2019 | 60,5 лет (+6 мес.) | 55,5 (+6 мес. ) |

2020 | 61,5 лет (+1,5 года) | 56,5 лет (+1,5 года) |

2021 | 63 года (+3 года) | 58 лет (+3 года) |

2022 | 64 года (+4 года) | 59 лет (+4 года) |

2023 | 65 лет (+5 лет) | 60 лет (+5 лет) |

Многие граждане встретили пенсионную реформу с неодобрением.

Судя по отзывам в интернете, прошедшим массовым акциям протеста и данным статистических агентств, далеко не всем понравилась выбранная руководством страны стратегия и необходимость работать лишние 5 лет даже при том условии, что впоследствии уровень выплат будет выше. При этом нового повышения пенсионного возраста на сегодняшний день не планируется.

Заключение

Законодательные изменения в системе формирования и выплаты пенсии приводят к тому, что с одной стороны повышается срок выхода на пенсию, с другой – ее размер.

Реформа во многом была вызвана большим процентом людей пожилого возраста в общем числе граждан, что связано с демографической ямой в связи с рядом событий новой и новейшей истории России.

При этом те, кто сегодня работает и выплачивает взносы в ПФР, могут самостоятельно повлиять на увеличение своей пенсии, если воспользуются услугами негосударственных фондов. Правда и мифы о деньгах в Яндекс Дзен Население Пенсионеры Пенсия

🌟 Видео

Пенсионная система и страхованиеСкачать

Пенсионер Навальный объясняетСкачать

Пенсия в России. Переход на накопительную систему невозможен.Скачать

Повышение пенсионного возраста в 2024 годуСкачать

Пенсионная система Российской ФедерацииСкачать

Современная пенсионная система Российской ФедерацииСкачать

Формирование пенсионной системы в РоссииСкачать

Лекция Пенсионная система РФ на современном этапеСкачать

Одна из лучших пенсионных систем! | Пенсионная система НорвегииСкачать

21. Как устроена пенсионная система в Российской Федерации (Медякова Е.М.)Скачать

Пенсии жителям новых регионов заплатят по особым правиламСкачать

Право социального обеспечения. Лекция 2. Трудовой стаж и пенсионная система РоссииСкачать

Право 11 класс (Урок№14 - Пенсионная система и страхование.)Скачать

Почему деньги в НПФ пропадут? / Негосударственные пенсионные фонды в РоссииСкачать

ГРАФИК Следующего Повышения Пенсий в 2024 году!Скачать

Пенсионный возраст снова под угрозой. Подробности изменений в пенсионной системе с 1 января 2024 г.Скачать