Кредиторская задолженность возникает в каждой фирме на разных этапах её функционирования. Финансистам и руководителям компаний следует чётко понимать, по каким причинам это происходит.

Помимо этого, нужно регулярно анализировать долговые обязательства, чтобы выявить приоритетные суммы для уплаты.

Научимся отличать долги, которые лучше погасить вовремя, чем в будущем выплачивать дополнительные штрафы по ним, от таких, где сроки оплаты ещё не наступили.

- Что такое кредиторская задолженность предприятия, виды

- Классификация

- Как появляется задолженность

- Какие долги нельзя просрочить

- Долг по социальному страхованию

- Что означает слово «вексель»

- Управление кредиторской задолженностью

- Срок исковой давности

- Как его рассчитать

- Пример

- Как списать долг за прошлые годы

- Как ликвидировать задолженность

- Акт на списание задолженности

- Документ, позволяющий уменьшить КЗ в балансе

- Приказ о списании

- Как восстановить доход от списания задолженности

- Пример увеличения доходов после отражения списания КЗ на счетах учёта

- Уменьшение и реструктуризация задолженности

- Продлить период пользования заёмными средствами

- Снизить сумму долга

- Найти новых кредиторов

- Передать рассмотрение дела в суд

- Что такое кредиторская задолженность простыми словами

- Понятие кредиторской задолженности и ее виды

- Переуступка кредиторской задолженности

- Факторинг кредиторской задолженности

- Оценка кредиторской задолженности

- Рост кредиторской задолженности

- Виды кредиторской задолженности

- Сроки кредиторской задолженности

- Как рассчитать кредиторскую задолженность на предприятии

- Как списать кредиторскую задолженность

- Обязательно ли списывать просроченную кредиторскую задолженность

- Как списать кредиторскую задолженность с истекшим сроком давности

- Списание кредиторской задолженности в связи с невозможностью взыскания

- Списание кредиторской задолженности при УСН

- Что такое кредиторская задолженность и дебиторская задолженность

- Простыми словами о кредиторке и дебиторке: понятие задолженностей

- Дебиторская задолженность – это нам должны или мы в должниках?

- Кредиторская задолженность, что это такое

- Отражение кредиторской и дебиторской задолженности в финансовой отчетности

- Подробней о видах дебиторской и кредиторской задолженности

- Как классифицируется дебиторская задолженность в бухгалтерском учете

- Кредиторская задолженность: понятия и виды

- Бухгалтерский учет долгов по кредиторке и дебиторке

- Зачем нужен анализ кредиторских и дебиторских долгов

- 🎦 Видео

Что такое кредиторская задолженность предприятия, виды

Кредиторская задолженность (КЗ) — это долг фирмы, который появился в результате неуплаты денежных средств по обязательствам. Такой долг может появиться в любой момент у каждой организации, только вот периоды длительности у всех будут разными.

В одном случае долг появляется из-за того, что фирма близка к банкротству и заплатить за работы и услуги не может. В другом случае причиной будет разница во времени срока погашения и фактической уплаты. К примеру, поставщик уже отгрузил материалы, а их оплата ещё не поступила.

В этом случае у предприятия фактически образовалась КЗ, которая завтра будет погашена.

Классификация

Основания для образования долгов разные, но в целом кредиторскую задолженность можно условно разделить на виды.

Основные виды кредиторской задолженности предприятия

Как появляется задолженность

Задолженность по полученным авансам подразумевает под собой полученные денежные средства от покупателей на выполнение работ или получение товаров. Таким образом, у организации уже есть полученные денежные средства, а, к примеру, товар, который она производит, ещё не отгружен. В итоге из-за разницы во времени между оплатой и поставкой образуется КЗ.

КЗ по поставщикам и подрядчикам возникает тогда, когда организация осуществила приёмку товара или получила определённую услугу, но их оплаты не последовало.

Возможно, деньги придут позже либо уже поступили на расчётный счёт контрагента, но банковская выписка, которая свидетельствует об оплате, будет только завтра.

Следовательно, отсутствие расчётных документов послужит основанием для признания такого долга КЗ.

Организация может договориться со своими подрядчиками о предоставлении коммерческого кредита. Такой вид кредита предусматривает получение товара или оказание услуги вместе с возникающей задолженностью по ним. Долг будет погашен через какое-то время с процентами. Сроки и условия должны быть прописаны в договоре между субъектами хозяйствования.

Какие долги нельзя просрочить

Долг по оплате труда может возникнуть, если фирма не выплатит зарплату полностью или частично. К данному виду можно отнести зарплату, отпускные, расчёт при увольнении и прочие выплаты сотрудникам.

Такой вид КЗ уголовно наказуем (ст. 145 УК РФ), поэтому образование подобной задолженности опасно. Если кредиторская задолженность персоналу всё-таки появилась, следует её незамедлительно ликвидировать.

Долг по социальному страхованию

Возникает тогда, когда организация перестаёт оплачивать страховые взносы в ФСС и ПФР. И также бывают ситуации, когда бухгалтер фирмы неверно рассчитал начисления, что позволило снизить сумму взносов. Такую ошибку следует незамедлительно исправить: доначислить причитающиеся взносы и оплатить их.

КЗ перед бюджетом обусловлена неуплатой налогов либо частичной оплатой из-за неправильных расчётов. Такая ситуация является нежелательной для фирмы, так как говорит о повышении риска налоговых проверок и грозит привлечением к административной и уголовной ответственности.

Что означает слово «вексель»

Векселя — это ценные бумаги, которые дают определённую гарантию по оплате долга. Обладатель векселя может передать своё право по истребованию долга другому лицу. КЗ по векселям к уплате отличается тем, что выплата долга может быть осуществлена либо тому, кто этот вексель предъявил изначально, либо совершенно новому субъекту.

https://www.youtube.com/watch?v=JFUa4uffUCY

Бланк долгового векселя, образующего кредиторскую задолженность

Прочие виды КЗ — это долги, которые не связаны с основным видом деятельности фирмы.

Управление кредиторской задолженностью

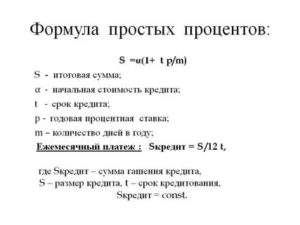

КЗ можно вычислять как в абсолютных, так и в относительных величинах. Абсолютной кредиторской задолженностью является её сумма в рублях, которая учтена в балансе предприятия.

Главный относительный показатель, характеризующий величину кредиторской задолженности, называется оборачиваемостью.

Коэффициент оборачиваемости показывает динамику изменения задолженности относительно выручки предприятия.

Формула расчёта коэффициента оборачиваемости кредиторской задолженности

Рост коэффициента означает повышение оборачиваемости задолженности, что свидетельствует об увеличении доли краткосрочной задолженности. Уменьшение коэффициента свидетельствует о замедлении оборачиваемости и преобладании долгосрочных долгов над краткосрочными.

Срок исковой давности

Естественно, у КЗ есть свой срок исковой давности, а именно — 3 года (ст.195 и 196 ГК РФ). Это тот срок, когда кредитор может обратиться в суд с иском, чтобы вернуть деньги. Когда срок исковой давности проходит, суд уже не будет рассматривать данное дело. В некоторых случаях возможно исключение, если у истца имеются уважительные причины (ст. 205 ГК РФ).

Как его рассчитать

Срок исковой давности (ИД) может по каким-то причинам прерываться, а потом исчисляться снова, но такое положение дел сохраняется лишь в течение 10 лет (п. 2. ст. 196 ГК РФ). Причины прерывания срока могут быть следующими:

- частичное погашение задолженности;

- письмо от должника с просьбой об отсрочке;

- зачёт взаимных требований;

- признание претензии должником в письменной форме;

- корректировка договора с учётом признания долга должником.

Важно помнить, что если между контрагентами существует договорённость оплаты долга частями, то оплата одной из частей вовсе не означает, что срок давности по другим частям долга прервётся.

Образец письма для прерывания сроков исковой давности

Также необходимо уметь определять дату, с которой будет начинаться исчисление срока давности и дату её окончания (ст. 200 ГК РФ). Если известна дата погашения обязательств, то сроком можно считать следующий день после окончания закреплённой даты оплаты.

Пример

Фирма ООО «Ромашка» получила от своего контрагента материалы, но оплату так и не произвела, хотя должна была это сделать 15 сентября 2016 г.

Следовательно, срок давности можно будет начать отсчитывать с 16 сентября 2016 г. Если ООО «Ромашка» так и не оплатит полученные материалы, а контрагент этого не потребует, то 15 сентября 2019 г.

произойдёт истечение срока, и КЗ по данной поставке подлежит списанию.

В некоторых случаях точная дата, когда должник должен погасить сумму долга, нигде не прописана. Тогда контрагент, желающий вернуть денежные средства за свои товары или услуги, направляет требование об оплате долга. Именно дата отправления требования будет считаться началом срока.

Как списать долг за прошлые годы

Когда настаёт момент окончания срока исковой давности, фирма с полной уверенностью может списать КЗ. Такое списание она осуществляет при условии, что сторонняя организация так и не потребовала через суд вернуть суммы, которые ей причитаются. Возникшие обязательства списываются отдельно друг от друга, а не общей операцией.

Основанием для списания КЗ служат следующие документы:

- счета, банковские выписки, договора;

- накладные, акты, счета-фактуры;

- акты сверок между контрагентами;

- требование о погашении долга.

Как ликвидировать задолженность

Чтобы снизить величину просроченных долгов, фирма создаёт специальную комиссию и проводит инвентаризацию КЗ. В ходе неё подвергаются детальному анализу бухгалтерские счета, на которых учитывается задолженность. В результате анализа и выявления точных сроков и сумм КЗ составляется соответствующий акт.

Акт на списание задолженности

Образец акта инвентаризации кредиторской задолженности

https://www.youtube.com/watch?v=nNdYkOntyzE

Этот документ следует составить в двух экземплярах с приложением в виде справки. Акт обязательно должны подписать члены комиссии.

Документ, позволяющий уменьшить КЗ в балансе

В бухгалтерской справке необходимо указать причины списания КЗ.

Образец справки о списании кредиторской задолженности

Приказ о списании

После проведённой инвентаризации должен быть издан приказ о списании КЗ.

Приказ о списании кредиторской задолженности

Как восстановить доход от списания задолженности

Когда подготовлены все предварительные документы, можно делать соответствующие операции в учёте компании. КЗ приравнивается к доходу, который компания получила, а, значит, сумму долга необходимо поместить на счет 91.1.

Сумма списания будет выглядеть следующим образом: ДТ 60 (62, 66, 67, 70, 71, 76) КТ 91.1. Дата проводки должна совпадать с датой акта о проведении инвентаризации (ст. 250 НК РФ). Сумма такого дохода должна быть включена в расчёт налога на прибыль.

Отдельно стоит выделить списание КЗ при других налоговых режимах (УСН): доходы минус расходы и доходы. В данном случае КЗ приравнивается к доходам и списывается тогда, когда произошло окончание срока давности.

Документальное оформление и проведение операций будут теми же, что и при общем режиме.

Разница выражается в том, что при общем режиме информация попадёт в бухгалтерский баланс, а при упрощённом — в книгу доходов (доходов и расходов).

Пример увеличения доходов после отражения списания КЗ на счетах учёта

ООО «Солнышко» отгрузило товары ООО «Радуга» в январе 2014 г. на основании договора, в котором говорилось об оплате до 20 января 2014 г. на сумму 200 тыс. руб.

ООО «Радуга», не оплатив требуемую сумму, продала полученные товары 20 мая 2014 г. и получила выручку на сумму 220 тыс. руб.

ООО «Солнышко» так и не попыталось взыскать сумму, прописанную в договоре, хотя срок исковой давности истёк. Срок исчислялся с 21 января 2014 г. по 20 января 2017 г.

Бухгалтер Л. Д. Иванова, проведя инвентаризацию, обнаружила КЗ на сумму 200 тыс. руб. После составления приказа ООО «Радуга» бухгалтер списала данную КЗ. В итоге сумма 220 000 в январе 2014 г.

была включена в выручку от реализации, а в январе 2017 г. сумма в 200 тыс. руб. была списана в качестве КЗ. Получается, что Л.Д.

Иванова реализованные товары в расходах не отразила, так как они не были оплачены.

С бухгалтерской точки зрения списание кредиторской задолженности означает признание внереализационных доходов предприятия

Уменьшение и реструктуризация задолженности

Существуют различные пути по снижению КЗ. Каждый из перечисленных ниже методов вполне легален.

Продлить период пользования заёмными средствами

Самым эффективным методом борьбы по уменьшению КЗ является обращение к своим кредиторам. При удачных переговорах можно добиться увеличения срока по выплате долга, разбить его по частям или приостановить погашение обязательств. Если руководство фирмы хорошо зарекомендовало себя перед своим кредитором, то можно спрогнозировать, что договорённости будут достигнуты.

Снизить сумму долга

КЗ можно уменьшить, если какая-то её часть будет погашена. При нехватке денежных средств, можно, к примеру, сдать пустующие кабинеты здания в аренду другой организации. Всегда есть возможность продать оборудование или офисную мебель. В этом случае нужно действовать разумно и продавать действительно то, без чего фирма сможет осуществлять свои функции без потери качества.

Найти новых кредиторов

Реструктуризация КЗ сможет помочь на какое-то время улучшить финансовое состояние. Получение долгосрочного кредита или займа поможет рассчитаться с долгом, который может повлечь за собой наложение крупных штрафов.

Однако не стоит забывать о процентах при получении заёмных средств. Поэтому лучше изучить ситуацию на рынке и найти кредитное учреждение с самыми низкими процентами и сравнительно лучшими условиями предоставления займа.

Передать рассмотрение дела в суд

Если имеются какие-то уважительные причины по неуплате, то должнику можно обратиться в суд самостоятельно. Перед разбирательством потребуется собрать доказательную базу в виде документов о снижении выручки. Возможно, решение суда будет на стороне должника.

https://www.youtube.com/watch?v=J-7kPus0Bw4

Кредиторская задолженность благоприятна для фирмы тогда, когда проходит ее срок исковой давности. В других случаях нужно уметь правильно управлять долгами.

Понятно, что чрезмерная задолженность ведёт к ухудшению репутации, недоверию со стороны контрагентов, а также к возникновению внутренних проблем в компании.

Своевременное погашение долга убережёт организацию от различных неблагоприятных последствий, куда входит наложение штрафных санкций и приостановление деятельности.

Видео:Дебет и кредит простыми словамиСкачать

Что такое кредиторская задолженность простыми словами

Кредиторская задолженность предприятия должна быть отражена в бухгалтерском учете и отчетности.

Анализ структуры этих сумм и динамики их изменения позволяет компании выстраивать эффективную политику взаимодействия с контрагентами.

Кредиторская задолженность организации – это инструмент, который дает возможность субъектам хозяйствования наращивать производственные объемы при фактическом отсутствии в текущем периоде собственных денежных резервов.

Понятие кредиторской задолженности и ее виды

«Кредиторка» может возникнуть на любом этапе развития бизнес-проекта. Кредиторская задолженность – это мы должны или нам? Это те средства, которые подлежат оплате предприятием в пользу его контрагентов или третьих лиц, т.е. «мы должны». Объясним, что такое кредиторская задолженность простыми словами – например:

- у предприятия возникли обязательства перед поставщиком в результате того, что была получена партия товара, но по факту по ней не произведена оплата;

- понятие кредиторской задолженности актуально и для ситуаций, когда работодатель начислил заработную плату персоналу, исчислил по ней налог и взносы, но не осуществил перечисление средств в пользу получателей;

- что значит кредиторская задолженность в расчетах с подотчетными лицами – расходы, понесенные сотрудником при выполнении служебного поручения, когда их оплата произведена из собственных средств работника, а работодателю представлен авансовый отчет с подтверждающей документацией и ожидается возмещение издержек.

Период погашения кредиторской задолженности определяет тип долга – краткосрочный (до 12 месяцев) или долгосрочный (свыше 1 года). Рассмотрим, что входит в кредиторскую задолженность с точки зрения бухучета:

- кредитовое сальдо по бухгалтерскому счету 62, если речь идет о взаимоотношениях с покупателями и заказчиками;

- кредитовый остаток по счету 60 при отражении долга перед поставщиками или подрядной организацией;

- задолженность перед прочими контрагентами по кредиту счета 76;

- задолженность по налогам, страхвзносам и иным платежам в бюджет – кредитовый остаток по счетам 68, 69;

- кредитовые сальдо по счетам 70, 71, 73 при проведении расчетов с персоналом;

- задолженность перед учредителями определяется по остатку счета 75.

Погашение кредиторской задолженности осуществляется при перечислении денег в счет оплаты выставленных счетов, требований, авансовых отчетов, при проведении выплат по оплате труда и налогам. В учете эти операции показываются дебетовыми оборотами по указанным счетам в корреспонденции со счетами учета денежных средств.

Срок погашения кредиторской задолженности регулируется договорной документацией между участниками сделки, в отношении расчетов с персоналом – трудовым законодательством, по налогам – Налоговым кодексом. В отчетности кредиторская задолженность относится к пассиву баланса.

Переуступка кредиторской задолженности

Переуступка предполагает изменение должника. Фактически задолженность передается третьим юридическим или физическим лицам. При заключении сделки по отчуждению долговых обязательств оформляется договор цессии. В соглашении должно быть обозначено согласие кредитора на переуступку. Процедура регламентируется нормами гражданского права и может носить возмездный или безвозмездный характер.

Факторинг кредиторской задолженности

Факторинг может осуществляться банковской организацией или факторинговой компанией. Суть этой операции – оформление кредитных ресурсов под уже полученные товары или принятые по акту услуги.

Факторинговая структура оплачивает счет вместо плательщика по сделке, продавец вовремя получает деньги, покупатель – товары. Выгода для факторинговой организации – за оказанные услуги она взимает плату в виде процента от суммы договора.

Отличие от банковского займа – отсутствие требований к залогу и поручителям.

Оценка кредиторской задолженности

Абсолютные значения задолженности можно отследить по бухгалтерским регистрам и отчетности. Относительные показатели отражаются через:

- коэффициент кредиторской задолженности и ее оборачиваемости для определения скорости погашения долгов;

- коэффициент зависимости от заемных ресурсов;

- период оборота кредиторской задолженности;

- коэффициент, отображающий уровень финансовой независимости.

Для оптимизации финансовой политики необходимо систематически высчитывать эти показатели, дополняя их исследованиями по динамике изменений и сравнением с объемом дебиторской задолженности.

Снижение кредиторской задолженности свидетельствует о положительной динамике, но при условии, что падение показателя реализовано в разумных пределах. Резкое сокращение величины привлеченных ресурсов – это не всегда положительная тенденция для предприятия.

Полное отсутствие «кредиторки» или ее минимальный объем может сигнализировать о проведении излишне осторожной финансовой политики, невозможности оперативно нарастить объемы производства.

https://www.youtube.com/watch?v=GYhcA5rdq8M

Уменьшение кредиторской задолженности говорит о повышении уровня инвестиционной привлекательности компании и росте ее платежеспособности. Снижение кредиторской задолженности может быть достигнуто несколькими путями:

- взаимозачет долгов с контрагентом при наличии встречных требований;

- реализация части имущества или сдача активов в аренду для частичного или полного погашения займов;

- реструктуризация кредиторской задолженности;

- корректировка суммы долга в судебном порядке.

Снятие «кредиторки» с баланса возможно при погашении обязательств или при их списании после истечения срока исковой давности.

Рост кредиторской задолженности

Привлекаемые денежные ресурсы помогают предприятию оперативно наращивать производственную мощность, реализовывать крупные проекты и приобретать дорогостоящие активы.

Увеличение кредиторской задолженности говорит о возникновении дополнительных обязательств перед кредиторами или о расширении списка кредиторов. Также рост кредиторской задолженности свидетельствует об ухудшении финансовой ситуации внутри компании.

Нормальным считается явление, при котором увеличение «кредиторки» сопровождается наращиванием «дебиторки» в аналогичном объеме.

Наибольший риск для предприятия – наличие долгов перед персоналом. В такой ситуации увеличение кредиторской задолженности свидетельствует о нарушении трудового законодательства и грядущем назначении штрафных санкций.

При оценке состояния расчетов с контрагентами сравнивается объем дебиторской и кредиторской задолженности – если «кредиторка» выше в 2 раза, чем обязательства дебиторов, то положение предприятия описывается как кризисное с характерной утратой ликвидности.

Виды кредиторской задолженности

Кредиторскую задолженность принято разделять на несколько видов:

- В зависимости от срока действия:

- Текущая (до 90 дней);

- Краткосрочная (не более 12 месяцев);

- Долгосрочная (более 1 года);

- По факту исполнения обязательства:

- Непросроченная (дата платежа еще не наступила);

- С истекшим сроком платежа (оплата не поступила даже после наступления критической даты расчета);

- Просроченная;

- По субъектному составу:

- Перед государственными органами;

- Перед юридическими лицами (контрагентами, партнерами, банками);

- Перед физическими лицами (сотрудниками и наемными работниками);

- В зависимости от предмета долга:

- Задолженность товарами;

- Задолженность деньгами.

Большинство активно действующих предприятий имеют долги – кредиторку. В экономическом смысле это нормальное состояние хозяйствующего субъекта.

Круг кредиторов компании могут составлять:

- Кредитно-финансовые учреждения, выдавшие заемные средства на развитие бизнеса;

- Налоговая;

- Внебюджетные фонды;

- Дочерние компании;

- Владельцы векселей;

- Учредители компании и акционеры;

- Штат работников предприятия;

- Ресурсоснабжающие компании (коммунальщики);

- Страховщик;

- Заказчики, поставщики и другие контрагенты.

Сроки кредиторской задолженности

Движение кредиторской задолженности всегда аргументировано сроками, а их соблюдение говорит о платежеспособности компании и эффективности управления активами.

Сроки при расчете по обязательствам важны по нескольким причинам:

- Периодичность некоторых выплат закреплена на законодательном уровне (по налогам, обязательным взносам в ПФР, ФОМС, по заработной плате);

- Наложение пеней и штрафов при просрочке платежа ведет к увеличению кредиторской задолженности;

- Сроки и периоды используются для анализа экономической деятельности компании на предмет ее соответствия или отклонения от нормы.

Кредиторскую задолженность чаще делят на два вида:

- Краткосрочная:

- Самая частая категория задолженности;

- Возникает с момента начисления до фактической выплаты обязательства;

- Ограничивается сроком до 12 месяцев;

- Пример: незначительный банковский займ; неоплата услуг или товаров, предоставленных в рассрочку; несвоевременная выплата заработной платы;

- Долгосрочная:

- Обязательство остается неисполненным свыше 1 года;

- Может свидетельствовать о предбанкротном состоянии компании или низкой платежеспособности;

- Пример: облигация или вексель со сроком от 1 года; отсроченные налоговые платежи; долгосрочная аренда.

Как рассчитать кредиторскую задолженность на предприятии

Расчет кредиторской задолженности осуществляется:

- при составления бухгалтерской отчетности;

- для выяснения состояния дел предприятия и определения способности справиться с долговыми обязательствами;

- для выбора стратегии управления.

При составлении анализа/отчета каждый из видов кредиторской задолженности отражается в отдельной строке формы, в частности:

| Наименование расчета | Номер счета |

| С подрядчиками, поставщиками и другими третьими лицами | 60 |

| С заказчиками, покупателями | 62 |

| По налоговым сборам | 68 |

| По социальному обеспечению, страхованию | 69 |

| По выплате заработной платы | 70 |

| Выплаты подотчетным лицам | 71 |

| Расчеты с сотрудниками по прочим начислениям, не относящимся к заработной плате | 73 |

| С учредителями | 75 |

| Расчеты с прочими кредиторами | 76 |

Как списать кредиторскую задолженность

Факт наличия кредиторской задолженности указывает на несовпадение даты возникновения обязательств (день поставки товаров, оказания услуг или совершения работ кредитором) с датой их оплаты. Поскольку для хозяйствующих субъектов наличие кредиторки – малоблагоприятное обстоятельство, каждый стремится к тому, чтобы ее списать.

Обязательно ли списывать просроченную кредиторскую задолженность

Если компания по каким-либо причинам не имеет возможности своевременно оплатить долг, возникший в результате договора с контрагентом, то обязательство приобретает статус «просроченное».

Просроченная задолженность подлежит списанию в тех случаях, когда управомоченный контрагент не принял в установленные законом сроки активных действий по принудительному ее взысканию или у должника имеются другие объективные обстоятельства, по которым исполнение обязанности невозможно.

https://www.youtube.com/watch?v=8-ecjAreVxE

Списание просроченной кредиторской задолженности является обязательной операцией, поскольку признается внереализационным доходом компании и попадает под налогообложение.

При неуплате обязательного сбора с указанного дохода налоговый агент может столкнуться с:

- доначислением налога на прибыль;

- наложением пеней и штрафов за недоимку.

Как списать кредиторскую задолженность с истекшим сроком давности

Обязательства, которые кредитор не истребовал в течение трех лет с момента, когда такое право у него возникло, подлежат списанию в компании-должника. Процедура должна соответствовать всем формальным требованиям, чтобы у налоговой инспекции не возникло претензий.

Порядок действий таков:

- установление срока исковой давности истекшим (начало течения срока определяется датой, когда обязанная сторона должна была провести расчет, но не сделала этого);

- составление и предъявление в ФНС пакета бумаг:

- акт инвентаризации дебиторской и кредиторской задолженности;

- записка, объясняющая причины возникновения долга;

- бухгалтерская справка по итогам проведения инвентаризации;

- приказ руководителя предприятия о списании долга с баланса.

Списание кредиторской задолженности в связи с невозможностью взыскания

Списание кредиторской задолженности, помимо истечения общего срока истребования, может объясняться и другими основаниями, характеризующими невозможность взыскания:

- в связи с ликвидацией кредитора (при проведении бухгалтерской отчетности обязательно предъявление выписки из ЕГРЮЛ о ликвидации кредитора);

- признание должника банкротом;

- освобождение кредитором должника от финансовых обязательств (чаще встречается между аффилированными лицами);

- на основании акта государственного органа, признающего невозможность исполнения долга;

- ввиду наступления ситуации форс-мажор;

- наступление смерти кредитора-физического лица.

Списание кредиторской задолженности при УСН

Не оплатив обязательство после истечения срока исковой давности по договору с контрагентом, должник автоматически получает доход, именуемый внереализационным. Компании на УСН, списавшие кредиторскую задолженность, обязаны включить ее в объем дохода, поскольку при указанной системе налогообложения прибылью признаются как внереализационные поступления, так и от реализации.

Вне зависимости от того, какой объект налогообложения выбран – «доходы» или «доходы минус расходы» кредиторская задолженность должна быть списана только после истечения 3-летнего периода.

При отражении невостребованной задолженности в качестве дохода в налоговой отчетности указывается ее полная сумма, включая НДС – если кредиторка возникла вследствие поставки товара, оказании работ или услуг контрагентом на ОСН.

Видео:Урок 10. Дебиторская и кредиторская задолженностиСкачать

Что такое кредиторская задолженность и дебиторская задолженность

Даже те, кто не имеет никакого отношения к бухгалтерии, а также финансовому учету, довольно часто сталкиваются с таким понятием как дебиторская и кредиторская задолженность.

Обозначения этих терминов довольно разные и «скрывают» под собой очень много информации о финансовой деятельности предприятия в целом.

Давайте рассмотрим понятия дебиторка и кредиторка, что это простыми словами? На каких счетах отображаются в бухгалтерском учете, что могут «рассказать» управленцу, потенциальному инвестору, экономисту, финансисту, прочим юридическим и физическим субъектам экономической деятельности.

Простыми словами о кредиторке и дебиторке: понятие задолженностей

Что такое кредиторская задолженность и дебиторская задолженность? Попробуем объяснить доступным языком, чтобы «не подкованный» экономическими терминами человек имел представление об этих видах обязательств.

https://www.youtube.com/watch?v=CBj4_oCP9u8

Дебиторская задолженность происходит от слова «debet», которое переводится с латинского как «он должен»

Дебиторская задолженность – это нам должны или мы в должниках?

Первоначально разложим все по полочкам. Дебиторка, или как правильно ее называют в бухгалтерском учете – дебиторская задолженность, происходит от слова «debet», которое переводится с латинского как «он должен». Только зная перевод не совсем понятно, это мы должны или нам.

Чтобы стало более понятно, поясним, что дебиторами в учете называют юридические лица, которые должны нам некие средства.

Из этого вытекает следующее понятие, совокупность финансовых средств, которые числятся как обязательства юридических и физических лиц перед вами – это дебиторская задолженность.

Все дебиторские долги – это оборотные активы, не имеющие срока учета (давности), поскольку могут быть погашены как в краткосрочный, так и более длительный период.

Получение средств от должника в погашение дебиторки называется инкассацией дебиторской задолженности.

К ярким примерам дебиторских долгов следует отнести:

- товар отгружен, а оплата еще не произошла;

- сделана предоплата, а материальные ценности еще не поступили или не были проведены работы;

- авансы выданные;

- переплата в бюджет.

Кредиторская задолженность, что это такое

Переводить с латинского слово «kredit» нет необходимости, поскольку даже самый далекий от экономики обыватель с уверенностью скажет, что это наш долг перед кем-либо.

Простыми словами, это тот случай, когда ваше предприятие имеет обязательства в виде совокупности финансовых средств перед определенной организацией (фирмой, компанией).

То есть мы должны деньги поставщику, сотруднику и т. д.

Если с понятием кредитной задолженности все более-менее понятно, то со стороны учета не совсем ясно кредиторка – это актив или пассив? Ответ прост, раз кредиторка — это обязательства вашего предприятия, то относятся долги к пассиву.

Отражение кредиторской и дебиторской задолженности в финансовой отчетности

Финансовая отчетность задается предприятием за каждый квартал и за полный отработанный год. Состоит она из статистических форм, а главными для анализа деятельности являются первые две:

- ф.1 Баланс. Состоит он из двух частей: Актив – Пассив. Его заполнение базируется на принципе равенства первой части (актива) ко второй (пассива).

- ф.2 Отчет о финансовых результатах. Здесь отображаются доходы предприятия и уровень рентабельности, с которой закончен год.

Кредиторка и дебиторка отображаются в финансовой отчетности — ф.1 Баланс

Отображение в финансовой отчетности кредиторки и дебиторки, является ключевым параметром анализа финансовой стабильности предприятия.

Дебиторская задолженность отражается в ф.1 Баланс (первая часть актив). Ей посвящен целый второй раздел, а общая сумма таких обязательств указывается в строке 1230.

Сальдо по долгосрочной дебеторке отображается строкою 1040. Что касается кредиторских обязательств, то их можно найти в пассиве.

В балансе это строка 1520 пятого раздела или же еще кредиторку могут показывать в четвертом разделе Баланса.

Подробней о видах дебиторской и кредиторской задолженности

В учете как кредиторскую, так и дебиторскую задолженность разделяют по видам, исходя из источника ее возникновения, сроков погашения или не погашения, взятых обязательств. Рассмотрим, какой может быть кредиторка и дебиторка.

Как классифицируется дебиторская задолженность в бухгалтерском учете

Углубимся в «недра» бухгалтерского учета и попробуем доступными словами объяснить, какой бывает дебиторская задолженность. Условно все долги по дебиторке можно разделить на два вида:

- Торговая дебиторская задолженность — представляет собой суммы обязательств покупателей, возникшие за реализацию товаров и услуг, выпущенных в результате основной деятельности.

- Неторговая дебиторка появляется как следствие других видов деятельности (авансы выданные служащим, дивиденды, наперед переведенные бюджетные обязательства и др.)

Исходя из сроков получения обязательств, можно выделить:

- долгосрочную дебиторскую задолженность предприятия со сроками по ее выплате больше года;

- краткосрочную, погашается на протяжении года.

Какая будет «висеть» дебиторка фиксируется в учетных документах, а по факту выплат или задержки по ним, подразделить ее можно на:

- нормальную;

- просроченную.

Если с нормальной все ясно, то с просроченной следует разбираться подробней. Логично возникает вопрос: просроченная дебиторская задолженность – это сколько месяцев задолженности? При просроченных обязательствах говорить о конкретных месяцах не корректно, поскольку причины неуплаты могут быть разными и по ним также существуют подвиды дебиторки.

- Сомнительная дебиторская задолженность – это обязательства перед предприятием, в погашении которых нет уверенности из-за неудовлетворительной платежеспособности дебитора.

- Невостребованные обязательства. В эту группу входят долги, которые были невостребованные из-за ошибки со стороны бухгалтера или другой материально ответственной особы.

- Мораторная дебиторская задолженность – это висящее обязательство, которое возникает в период, когда предприятие проходит процедуру банкротства и ваша компания не может предъявить финансовые требования.

- Безнадежная дебиторская задолженность – это «мертвые» долги, оплата каковых сводится к нулю. Такими являются обязательства дебитора признанного банкротом.

Конечно, обязательства перед предприятием не могут висеть вечно, поэтому по истечении 3 лет ее списывают, согласно п.77 Приказа МинФина от 29.07.1998 г. No34н на финансовые результаты организации как убыток.

https://www.youtube.com/watch?v=jKEyhBnKWsw

По истечении 3 лет дебиторская задолженность списывается, увеличивая убыток предприятия

Следует отметить прочую дебиторскую задолженность организации. Это понятие включает в себя различные статьи расчетов как товарного, так и нетоварного характера.

В последнее время все чаще практикуется снижение рисков предприятия посредством страхования дебиторской задолженности. Это надежный инструмент сведения к минимуму возможности стать дебиторке безнадежной.

Кредиторская задолженность: понятия и виды

Теперь разберемся с понятием кредиторки, когда возникает и какой бывает. Выделяют следующие разновидности кредиторских обязательств:

- перед сотрудниками;

- перед поставщиками, подрядчиками;

- перед бюджетом, по налогам, сборам.

Как и дебиторка, кредиторские обязательства могут быть:

- текущими – период до трех месяцев;

- краткосрочными – расчет производится по сроку до одного года;

- долгосрочными – возмещение ожидается больше года;

- ликвидными – от 3 лет (подлежат списанию).

Наличие кредиторской задолженности значительно понижает инвестиционную притягательность, поскольку существенно снижает платежеспособность предприятия и его ликвидность.

Бухгалтерский учет долгов по кредиторке и дебиторке

С понятиями разобрались, теперь попробуем объяснить как «выглядит» кредиторка и дебиторка в бухгалтерском (финансовом) учете. Первоначально рассмотрим кредиторскую и дебиторскую задолженность в бухгалтерском балансе – это какие счета?

Дебиторка «обосновалась» на счетах 1, 3 класса:

- Текущие долги отображаются в бухгалтерском учете на таких счетах 37, 36, 34.

- Долгосрочные обязательства размещаются на счете 18. В зависимости от вида используются соответствующие субсчета.

Расчет дебиторской задолженности на определенное число имеет следующий вид:

Дебиторка = Дт60 + Дт62 + Дт68 + Дт69 + Дт70 + Дт71 + Дт73 + Дт75 + Дт76 — Кт63

Зачем нужно следить за дебиторской задолженностью? Часто новички бизнеса в недоумении задаются вопросом: зачем нужен контроль дебиторской задолженности по расходам, что это за показатель такой? Если отвечать доступно, то это сумма долгов перед вашим предприятием. Другими словами, это активы, которые можно использовать в развитии бизнеса. Отсутствие контроля в этой сфере может привести к:

- потере сумм долга с разовыми дебиторами;

- финансовой нестабильности;

- неэффективному составлению расходной части баланса;

- падению конкурентоспособности.

Для учета кредиторки предназначены следующие счета: 60, 62, 68, 69, 70, 71, 73, 75, 76.

Рассчитывается кредиторка как сумма сальдо всех вышеприведенных счетов.

Анализ кредиторской и дебиторской задолженности дает возможность оценивать возможности предприятия

Зачем нужен анализ кредиторских и дебиторских долгов

Работа с двусторонними обязательствами (нам должны – мы должны) дает возможность объективно оценивать финансовые, бухгалтерские, хозяйственные возможности предприятия (фирмы, организации).

Комплексный подход отслеживания помогает увидеть картину в целом, а соотношение дебиторки к кредиторке может «рассказать» о состоянии дел на предприятии.

Так, экономически здоровая организация должна отмечать дебиторскую задолженность на порядок выше кредиторской.

Дебеторка увеличилась – это говорит о возможности погасить свои долги за счет возмещенных в будущем обязательств.

Важным показателем анализа, является оборачиваемость дебиторской задолженности. По ней видно, сколько оборотов совершается средствами за определенный период (год).

Дебиторскую задолженность вполне реально, если нужно, превратить в финансовые ресурсы. Как это можно «провернуть»? Продажа дебиторской задолженности – это передача чужих обязательств, возникших перед вами, другому лицу за деньги. Сама сумма обязательств уменьшается на размер дисконта.

https://www.youtube.com/watch?v=PXpfrVzvNdY

Дебиторы и кредиторы – это неотъемлемая составляющая, без которой предприятие не сможет функционировать. Учет операций по этим субъектам бизнеса с последующим его анализом позволяет адекватно оценить возможности предприятия, его ликвидность, платежеспособность, возможности развития. Поэтому отличать и понимать, что собой представляют кредиторские и дебиторские долги должен каждый бизнесмен.

ЛУЧШИЕ КРЕДИТЫ ЭТОГО МЕСЯЦА

🎦 Видео

Что такое кредиторская задолженность?Скачать

Про дебиторку и кредиторку.Скачать

Дебиторская и кредиторская задолженность это простыми словамиСкачать

Бухгалтерский учет понятно за 10 минутСкачать

Что такое дебиторская задолженность? Примеры дебиторской задолженности.Скачать

Учет дебиторской и кредиторской задолженности 60,62,76Скачать

Учёт кредиторской задолженности ( урок 20, часть 1)Скачать

Акционерное общество простыми словами за 3 минутыСкачать

Что такое кредиторская задолженность: оборачиваемость, погашение и управлениеСкачать

Кредиторская задолженностьСкачать

Дебиторская и кредиторская задолженностьСкачать

Что такое актив и пассив? Как научиться определять активы и пассивы на примерах за семь минут.Скачать

Оферта что это такое простыми словами - Адвокат по гражданским деламСкачать

Виды задолженностейСкачать

Счет 68 "Расчеты по налогам и сборам" | Бухгалтерские счета | Бухгалтерия для начинающих | БухучетСкачать

Амортизация простыми словами за 3 минутыСкачать

Дебиторская и кредиторская задолженность в 1С 8.3 БухгалтерияСкачать

Учёт дебиторской задолженности (урок 19, часть 1)Скачать