При заполнении расчетно-платежной документации в обязательном порядке указываются расчетный и кор счет банка, что это такое и как отличать оба реквизита друг от друга — важно разобраться. Если указать неверный шифр, платеж потеряется или уйдет не туда.

Первое понятие — расчетный счет — знакомое практически каждому, кто формирует платежки и ведет расчетно-кассовые операции на предприятии. Эта зашифрованная система цифр используется как в коммерческом бизнесе (и для компаний, и для индивидуальных предпринимателей), так и в бюджете.

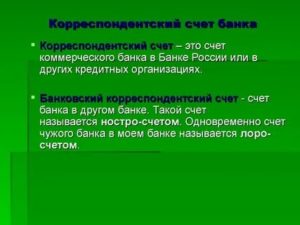

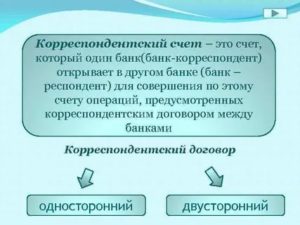

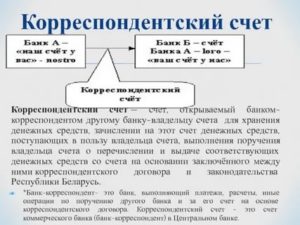

Корреспондентским счетом называются данные, необходимые банку для отражения операций, которые он осуществляет по поручению другой банковской организации. Основанием таких взаиморасчетов между банками служит соглашение с банком-корреспондентом (корреспондентский договор). Помните, что к/счет — это общепринятое сокращение.

- Для чего нужен

- В чем отличие от расчетного счета

- В чем отличие от корреспондирующего счета

- Какими бывают корсчета

- Как узнать

- Как открыть

- Чем отличается расчетный счет от корреспондентского счета?

- Что такое расчетный счет?

- Что такое корреспондентский счет?

- Расчетный счет и корреспондентский счет: какая разница

- Чем отличается корреспондентский счет от расчетного?

- Отличия между счетами

- Корреспондентский счёт – что это и для чего он используется?

- Что такое корреспондентский счет

- Что такое расчетный счет

- В чем разница между ними

- Как и где узнать корреспондентский счёт

- Нужен ли корреспондентский счет?

- Что такое корреспондентский счет: для чего нужен и чем отличается от р/с

- Определение и основные характеристики

- Отличия от расчетного счета

- Классификация корсчетов

- Структура корсчета

- Как узнать корсчет

- Заключение

- Что такое корреспондентский счет банка (коррсчет) — в чем его отличие от расчетного счета

- Виды к/с

- Разница между расчетным и коррсчетом – основные пункты

- В чем разница р/с и к/с от лицевого счета?

- Как узнать номер к/с?

- 🎦 Видео

Для чего нужен

Вот что такое корреспондентский счет банка — это реквизит, который банковские организации открывают в Центральном банке РФ и который является основой взаиморасчетов на рынке банковских услуг.

Он выполняет аналогичную функцию для самих банковских учреждений. Банк открывает корсчет в Центробанке или у иного коммерческого кредитора.

Он присваивается финансовой организации в момент ее открытия для выполнения дальнейших взаиморасчетов с Центробанком РФ и иными банковскими учреждениями.

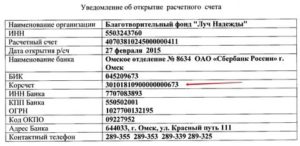

Для чего требуется такая комбинация цифр? Чтобы наглядно увидеть, что такое кор счет в реквизитах, откройте сейчас любое платежное поручение и найдите в блоке информации о банке (он указывается и для плательщика, и для получателя) уникальный 20-значный идентификатор.

Деньги должны поступать на корсчет банка, после чего специалисты перераспределяют их по нужным «расчетникам». Через него проводятся такие виды финансовых операций:

- расчетно-кассовые между контрагентами;

- приобретение, продажа ценных бумаг;

- депозитные;

- межбанковские кредиты;

- бюджетные платежи;

- взаиморасчеты с внебюджетными фондами;

- иные взаиморасчеты посредством взаимодействия с Центробанком РФ.

Для списания денежных средств требуется согласие предприятия, неважно, идет ли речь о трех рублях или 3000 рублей. Закрытие инициируется банком-владельцем корреспондентского счета, если кредитное учреждение ликвидируется или его функционирование завершается по причине грубых нарушений действующего российского законодательства.

В чем отличие от расчетного счета

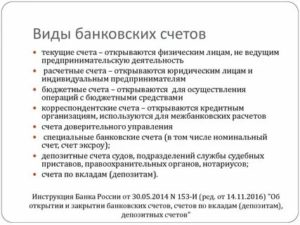

Расчетный — это учетная банковская запись юридических и физических лиц (в том числе и ИП), то есть счета в банке, которые открываются клиентами для совершения финансовых операций. На основании выписок с расчетного идентификатора фиксируются сведения о движении денег предприятия — платежи, поступления, переводы.

В чем отличие от корреспондирующего счета

Некоторые пользователи приписывают ошибочную связь понятиям корреспондентского шифра и корреспонденции счетов. Корреспондирующий счет — это взаимосвязь между бухсчетами, которые используются для отражения различных операций финансово-хозяйственной деятельности учреждения. Другое название — двойная запись.

Корреспонденция — это способ ведения бухучета, на основании которого все проводки по финансовым и бухгалтерским операциям в компании фиксируются одновременно по дебету и по кредиту бухсчетов, которые тесно взаимосвязаны. Корреспондентская система банка прямого отношения к бухгалтерии не имеет. Она применяется при формировании платежных поручений как банковский реквизит, без которого невозможно осуществить ни один платеж.

Вот пример проведения операций с использованием корреспонденции.

| Дт 70 Кт 50 | Отражение выплаты заработной платы в учреждении. Получается, что номер корреспондирующего счета — 50 «Касса». По кассе идет двойная запись с бухсчетом 70 «Расчеты с персоналом об оплате труда». Сумма выплат одновременно проводится по дебету СЧ 70 и кредиту СЧ 50, что и является корреспонденцией бухсчетов. |

Какими бывают корсчета

Организации делают вклады в российских и зарубежных банках, держат денежные средства в рублях или различных валютах. Этим и определяются виды корреспондентских идентификаторов:

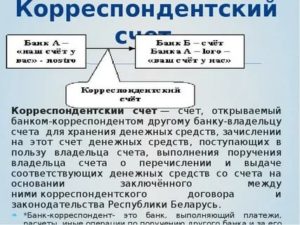

- Ностро. Используется для проведения операций между российскими клиентами и зарубежными контрагентами.

- Лоро. Через него осуществляется взаимодействие банковских организаций. Респондент оформляет заявление у корреспондента, а корреспондент открывает для банка-респондента корреспондентский счет по специальному договору.

- Востро. Применяется иностранными лицами, ведущими хозяйственные операции в РФ. Валютой операции назначается как рубль, так и национальная денежная единица заявителя.

Для проведения внутренних операций корреспондентский шифр является обязательным реквизитом, его указывают всегда. Внешние операции допускается оформлять и без его указания.

Как узнать

При заполнении платежных документов вносятся реквизиты банка-получателя, такие как ИНН и КПП, БИК. Для завершения операции необходимо ввести последние данные — корреспондентский шифр. Вот инструкция, как узнать корреспондентский счет:

- Выйти на официальный сайт кредитного учреждения и во вкладке «Реквизиты» найти искомую информацию.

- Обратиться за помощью в банковскую организацию — позвонить по телефону на горячую линию.

- При осуществлении платежа или переводе физическим лицом плательщик обращается с этим вопросом непосредственно к адресату — сотруднику банковского учреждения.

- Если платежный документ заполняется специалистом компании через специальную программу, то при вводе БИК банка корсчет высветится автоматически.

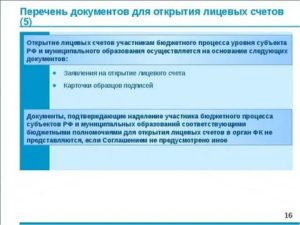

Как открыть

Корреспондентский шифр открывается автоматически при регистрации нового банка. Клиентам для этого ничего делать не нужно. Вновь создаваемая кредитная организация подает заявление в Центробанк. Следующим шагом является выдача лицензии и фиксация реквизитов нового банка. Назначение уникального идентификатора сопровождается оформлением корреспондентского договора.

Видео:Что такое корреспондирующий счетСкачать

Чем отличается расчетный счет от корреспондентского счета?

Если вы хоть раз задавались вопросами: «Переводить деньги на расчетный счет или корреспондентский?», «Как их различить: что начинается на 3, а что на 4?», получив счет от контрагента, эта статья для вас.

Если коротко, то:

Расчетный счет открывают ИП и юрлица, чтобы принимать оплаты по безналу.

Корреспондентский счет открывает банк в подразделении ЦБ РФ или другой кредитной организации. Он используется для осуществления межбанковских операций.

https://www.youtube.com/watch?v=x9nfyK8eOG4

В платежных реквизитах могут фигурировать оба — важно понимать, как отличить расчетный счет от корреспондентского, и для каких целей используется каждый из них. Об этом и поговорим:

Прежде, чем перевести кому-то деньги, нужно проверить контрагента, потому что из-за неблагонадежного клиента или партнера счет вашей компании может быть заблокирован по 115-ФЗ. Не знаете, как?

Что такое расчетный счет?

Расчетный счет — место хранения денежных средств предпринимателя или предприятия. Все операции по расчетному счету выполняются только при наличии соответствующих распоряжений предпринимателя или ответственного лица организации.

Существует также понятие банковский счет. «Банковский счет — это расчетный счет или корреспондентский?», спросите вы. Правильный ответ — расчетный.

Как только предприятие регистрируется, оно обязано обратиться в банк и открыть такой счет. Открытие осуществляется достаточно оперативно после предоставления необходимого пакета документов.

В дальнейшем расчетный счет требуется для проведения всех платежей, в первую очередь, налогов (внесение обязательных платежей в казну государства в наличном виде не допускается, поэтому и необходим расчетный счет в банке).

Кроме того, между юридическими лицами действующими нормативными актами запрещены расчеты в наличной форме на сумму более 100 тысяч рублей, поэтому большая часть платежей за товары, сырье и материалы, различные услуги производится в безналичной форме с использованием расчетных счетов.

Даже при наличии необходимой суммы в кассе предприятия, бухгалтер обязан будет не передать денежные средства в кассу контрагента, а внести их на расчетный счет в банк и выполнить платежную операцию.

Нужно вывести деньги со счета ООО? Важно сделать это в соответствии с законодательством, чтобы не вызвать интереса со стороны налоговой, иначе счет могут заблокировать, а вас оштрафовать.

Внешне расчетный счет представляет собой уникальный набор из двадцати цифр (лицевой счет компании в банковском учреждении), каждая из которых имеет свое значение.

Обладая умением читать счета можно узнать форму собственности компании или ИП, вид валюты, в которой выполняются операции по счету, и так далее.

Номер расчетного счета является обязательным реквизитом в платежных документах, который необходимо указывать партнеру для того, чтобы он мог перечислить деньги.

Нужно вывести деньги со счета ИП? Важно сделать это в соответствии с законодательством, чтобы не вызвать интереса со стороны налоговой, иначе счет могут заблокировать, а вас оштрафовать.

С помощью расчетного счета клиент банка может выполнять следующие операции:

- выполнять переводы необходимых сумм для оплаты поставщикам товаров и услуг, а также осуществлять перечисление обязательных платежей (налогов и взносов в государственные внебюджетные фонды);

- оприходование наличных для дальнейшего выполнения необходимых платежей (за соблюдением кассовой дисциплины – отсутствием превышения суммы денежных средств в кассе установленному банком максимальному значению, тщательно следит финансовое учреждение);

- получение наличных для выдачи их под отчет (на командировки, для приобретения товаров, представительские расходы и так далее) или для выплаты зарплаты.

Некоторые предприятия имеют несколько счетов в различных финансовых организациях, что не запрещено законодательством, но обо всех их при открытии следует уведомлять контролирующие органы (в настоящее время банки делают это самостоятельно в автоматическом режиме). При этом каждый счет представляет собой уникальную комбинацию цифр, что позволяет быть уверенным, что при корректном указании платежных реквизитов средства будут зачислены именно на счет того адресата, которому они предназначаются.

Что такое корреспондентский счет?

Корреспондентский счет — аналог расчетного счета, но для использования финансовым учреждением (банком). С его помощью осуществляются все межбанковские переводы. Кроме того, средства, которые хранятся на таком счете, уже защищает Центральный банк РФ.

https://www.youtube.com/watch?v=_Gp2-okzMHs

Предприятия выбирают в качестве партнеров разные банки, поэтому при перечислении средств от одной компании в другую происходит не только смена счетов, но и финансовых учреждений. Для того, чтобы платежи могли проходить между банками требуются корреспондентские счета.

Они открываются каждой финансовой организацией в соответствующем территориальном отделении Центрального банка РФ. Также банки могут устанавливать взаимоотношения напрямую, в такой ситуации платежи кредитных организаций проходят значительно быстрее.

Однако финансовых учреждений в стране сейчас насчитывается более 500, а значит, без системы корреспондентских счетов Банка России не обойтись.

Таким образом, корсчет является и одним из элементов управления ликвидностью – способностью банка своевременно удовлетворить требования своих кредиторов, как предприятий по проведению платежей, так и физических лиц в части своевременного возврата вкладов. Наличие средств на корреспондентских счетах позволяет оперативно получить их в кассу для выдачи клиентам или для того, чтобы все платежи могли оперативно производиться.

В законодательстве установлено, что корреспондентский договор может быть трех видов, следовательно, можно выделить следующие типы корреспондентских счетов:

- ностро – так называется счет банка, на котором он держит средства у других банков;

- лоро – это счет, который открыт другим банком в банке корреспонденте;

- востро – это специфический счет, он открывается только в случае привлечения для расчетов международного банковского учреждения (в российской банковской практике он почти не используется, его чаще заменяют счета типа лоро или ностро).

В ситуации, когда организация оформляет платежное поручение для перечисления средств контрагенту в другой банк, она обязана в документе указать не только реквизиты расчетного счета, но и сведения о финансовой организации партнера (для этого потребуется узнать корреспондентский счет, БИК, наименование банка).

Это позволит банку плательщика оперативно перечислить средства со своего корреспондентского счета партнеру, а тому — зачислить полученные средства на счет контрагента. Чем быстрее выполняются данные операции, тем быстрее поставщик увидит денежные средства у себя на счете и, например, начнет отгрузку товара.

Как узнать корреспондентский счет по расчетному счету? Это несложно — можно обойтись и без номера расчетного счета. Есть 3 варианта:

- посмотреть в разделе «Реквизиты» на сайте банка;

- позвонить по номеру горячей линии (быть клиентом этого банка не обязательно);

- посетить отделение банка.

Если составляете платежное поручение в личном кабинете банка, корреспондентский счет отобразится автоматически после ввода других сведений о получателе.

Существуют и ситуации, когда корреспондентский счет банка не требуется. Например, если перевод выполняется внутри одной финансовой организации или между ее филиалами. В этом случае Центральный банк РФ не задействуется, все операции производятся в рамках одной информационной системы.

Банков-корреспондентов может быть несколько, в зависимости от региона, куда направляется платеж, отношений между самими банками, синхронизации информационных систем и многих других факторов.

Расчетный счет и корреспондентский счет: какая разница

Расчетный счет открывается юридическим или физическим лицом (инд. предприниматели) для ведения расчетов с бюджетом или другими юридическими лицами. Корреспондентский счет — это счет банка, в Центральном банке, как и БИК.

Проще всего их отразить отличия в таблице.

Выставляя счет, вы можете задаться вопросом: «Какой счет указывать: расчетный или корреспондентский?». Ответ: оба. Отличить корреспондентский счет от расчетного очень просто.

Во-первых, различаются первые три цифры – это номера в банковском плане счетов для ведения бухгалтерского учета (расчетный счет начинается с 407 или 408, а корреспондентский счет – с 301).

Во-вторых, последние три цифры корсчета совпадают с БИК обслуживающего банка, а у расчетного это просто номер в банковской информационной системе.

Итак, несмотря на схожее строение, наличие 20 цифр в номере, разобраться, расчетный или корреспондентский счет представлен в реквизитах, достаточно просто. При этом они оба необходимы для осуществления расчетов. Особенно актуально наличие обоих типов при выполнении переводов в другие банки. Сведения о корреспондентском счете в такой ситуации становятся необходимыми.

https://www.youtube.com/watch?v=EPIUuqc-erY

Ключевые слова для этой статьи: как отличить расчетный счет от корреспондентского, расчетный счет и корреспондентский счет разница, чем отличается расчетный счет от корреспондентского счета, узнать корреспондентский счет по расчетному счету, какой счет указывать расчетный или корреспондентский, банковский счет это расчетный счет или корреспондентский, переводить на расчетный счет или корреспондентский, узнать корреспондентский счет по расчетному счету в россии

Видео:Чем отличается расчетный счет от лицевого счетаСкачать

Чем отличается корреспондентский счет от расчетного?

При формировании платежных поручений для перечисления средств контрагенту, одним из обязательных для заполнения полей является номер расчетного счета и номер корреспондентского счета. Несмотря на то, что в обоих наименования присутствует слово «счета», отличие между двумя видами является очень существенным.

При этом далеко не все предприниматели и руководители компаний знают, в чем заключается эта разница. Расчетные счета открывают предприятия в банках, и они используются только для проведения платежей между контрагентами.

Корреспондентский счет, в свою очередь, требуется для взаимодействия и осуществления финансовых операций между банками (без него также невозможно произвести перечисление средств от одного предприятия другому).

Отличия между счетами

Несмотря на то, что расчетный и корреспондентский счета используются при совершении платежей, у них есть несколько существенных отличий. Проще всего их отразить в таблице.

Отличить корреспондентский счет от расчетного очень просто.

Во-первых, различаются первые три цифры – это номера в банковском плане счетов для ведения бухгалтерского учета (расчетный счет начинается с 407 или 408, а корреспондентский счет – с 301).

Во-вторых, последние три цифры корсчета совпадают с БИК обслуживающего банка, а у расчетного это просто номер в банковской информационной системе.

Итак, несмотря на схожее строение, наличие 20 цифр в номере, разобраться, расчетный или корреспондентский счет представлен в реквизитах, достаточно просто. При этом они оба необходимы для осуществления расчетов. Особенно актуально наличие обоих типов при выполнении переводов в другие банки. Сведения о корреспондентском счете в такой ситуации становятся необходимыми.

Больше материалов по бухгалтерской и налоговой тематике читайте в нашем блоге: https://fingu.ru/blog/

Видео:Как узнать расчётный счёт картыСкачать

Корреспондентский счёт – что это и для чего он используется?

Для перечисления денег финансовыми организациями используются расчетный и корреспондентский счета.

Несмотря на общие свойства, между ним есть разница – возможность оформления, назначение.

Поэтому важно знать, что такое расчетный и корреспондентский счет, для чего необходим каждый из них.

Что такое корреспондентский счет

Корреспондентский счет – это счет, который может открыть только банк. Его функции – оперативное проведение транзакций между банками, выполнение финансовых обязательств перед партнерами, клиентами. Первые 3 разряда в номере – 301. Последние три цифры обозначают номер участника согласно разрядам БКИ.

Возможно открытие корреспондентского счета кредитной организацией в другом банке. Денежные средства могут поступать или расходоваться, за движением следит Центробанк, так как объем счета и его показатели являются критериями оценки рейтинга банка.

Особенности корреспондентских счетов:

- Одна организация может открыть несколько счетов.

- На нем аккумулируются не только деньги банка, но и его клиентов.

- Запрещены переводы или другие финансовые операции между двум корсчетами одной организации.

Есть отличия по способу оформления корсчетов. Учитывается место их размещения:

- Ностро. Счет вашего банка открыт в другой кредитной организации.

- Лоро. Вы предоставляете услуги по открытия корсчета другому банку.

- Востро. Вы открыли корсчет в иностранном банке за пределами РФ.

Последнее практикуется редко, так как предполагает сложности в оформлении и получении разрешения. По возможности выполнения финансовых операций корсчета разделяют на приходный и расходный.

В первом случае средства поступают с других расчетных счетов клиентов, возможна пересылка на р/с собственника. Во втором – только с р/с владельца.

С расходного можно сделать платежные поручения на другие корсчета.

Важно: при заполнении расчетно-платежной документации обязательно указывается корсчет банка. Это нужно для организации системы взаиморасчетов кредитных организаций.

Что такое расчетный счет

Расчетный счет – счет для безналичных платежей. Открывается в банке на имя юридического лица или индивидуального предпринимателя. Цель – получение денег, выполнение оплат.

К последним относятся покупки, выплаты заработной платы, налоговая отчетность.

Средства на расчетный счет поступают в виде перечислений от других организаций, частных лиц, выручка от продажи товаров и услуг.

Особенности расчетного счета:

- Стоит из 20 цифр, каждая группа имеет обозначение – цель открытия, валюта, вид деятельности, отделение банка.

- Первые 3 цифры обозначают вид счета – 407 это юридические лица и ИП, 411-419 для вкладов государственных организаций.

- Управление осуществляет собственник организации, либо доверенные лица. Для последних нужно оформление разрешения.

- Закрытие по просьбе владельца (заявление), банком в одностороннем порядке (нарушения, более 2-х лет не было денежных операций) либо по проставлению суда.

Допускается открытие счета в рублях или другой валюте. Его нельзя использовать как депозитный или кредитный. Исключение – предоставление банком овердрафта. Для оформления кредита или депозита используют другие счета. После их открытия средства можно переводить на р/с или выполнять обратную операцию.

https://www.youtube.com/watch?v=CqEUY_Oa4ZI

За обслуживание банк взимает комиссию за каждую операцию. Она составляет 0,9-1,5% в зависимости от условий соглашения. Возможно предоставление льготного количества операций без удержания вознаграждения.

Допускается открытие нескольких расчетных счетов одной организацией. Это нужно для разных финансовых операций. Например, один будет в рублях, второй – валютный для оплаты товара поставщикам.

В чем разница между ними

Главное отличие – корреспондентский счет могут открыть банки или другие кредитные организации. Он не может использоваться юридическими лицами или ИП, не имеющими соответствующие разрешения деятельности. Вторая цель открытия корсчетов – организация денежных переводов между банками.

Другие отличия расчетного счета от корреспондентского:

- Идентификация. Корсчет всегда начинается с цифрового идентификатора 301.

- Если банк открыт р/ч в другой кредитной организации, оформление корсчета там запрещено.

- На корсчет невозможно оформить кредит.

- Корреспондентский счет используется банком для работы с клиентами, р/с выполняет обратную функцию.

По корсчету допускается выполнение финансовых операций другим банкам по поручению владельца. В р/с подобные действия может выполнять только юридическое лицо или ИП. За движениями и состоянием корсчетов следит Центробанк. Это нужно для контроля деятельности банка. Для р/с подобные действия со стороны Центробанка исключение.

На корсчет банка могут поступать деньги с лицевых счетов физических лиц. Для р/с это допускается только в виде оплаты услуг или товаров. Кредитные организации могут аккумулировать средства на корреспондентских счетах из любых источников.

Как и где узнать корреспондентский счёт

Для проведения финансовых операций между двумя банками вы должны узнать все реквизиты этих организаций. Информация для формирования платежного поручения – корсчет, КПП, ОКАТО, БИК.

Эти данные заполняются в электронной заявке в личном кабинете системы «Клиент-Банк» или в мобильном приложении.

Альтернатива – формирование бумажного платежного поручения с последующей передачей в отделение банка.

Информацию о корсчетах можно узнать следующими способами:

- Договор с банком. Данные о к/с содержатся на последней странице, в разделе «Реквизиты сторон». Важно: если соглашение было подписано более 2-х лет назад, информация о реквизитах могла устареть.

- В личном кабинете банка или мобильного банкинга. Информация может размещаться в разделе «Дополнительно» или при формировании платежного поручения. Но это не даст возможности узнать к/с другого банка.

- Информационная поддержка. Можете позвонить специалистам банка или обратиться за консультацией на сайте через онлайн-чат. Нужно уточнить, для каких целей необходим к/с.

- Раздел с реквизитами на официальном сайте банка. Пример: как найти реквизиты Сбербанка.

Рекомендуется использовать два способа, чтобы проконтролировать достоверность полученной информации. Ошибка может привести к формированию платежного поручения с некорректными данными. Деньги будут списаны с р/с, но не поступят получателю. Для возврата средств потребуется потратить много времени, будет бумажная волокита.

Нужен ли корреспондентский счет?

Если вы занимаетесь предпринимательством, важна информация по р/с. Корсчет нужен только для формирования платежных поручений. Он необходим только банкам для финансовых операций, контроля Центробанком их работы.

Видео:Межбанковские корреспондентские отношения.Скачать

Что такое корреспондентский счет: для чего нужен и чем отличается от р/с

Здравствуйте, друзья!

Платежные поручения приходится заполнять не только бухгалтерам компаний, но и обычным гражданам, когда нужно провести расходные операции через банк.

В этом документе много специфических терминов, которые необходимо знать, чтобы деньги поступили по назначению.

В статье разберем, что такое корреспондентский счет, для чего он нужен, чем отличается от расчетного и как узнать нужную цифровую комбинацию.

Определение и основные характеристики

Корреспондентский счет (корсчет, к/с) представляет собой счет, который используется в операциях между финансово-кредитными организациями, в том числе и при расчетах с Центробанком России.

https://www.youtube.com/watch?v=Q6d8eNLRsDU

Любое юридическое лицо обязано иметь счет в банке для ведения своей хозяйственной деятельности (получение выручки, уплата налогов и сборов, перечисление денег поставщикам, выплата зарплаты и пр.). Для компаний, индивидуальных предпринимателей и людей, которые занимаются частной практикой, такой счет носит название расчетного.

Финансово-кредитная организация является полноправным участником экономического механизма. Ей так же, как и любой другой компании, надо обслуживать свою деятельность. Для этого есть корреспондентский счет. Она может открыть его в других банках, в том числе и иностранных, а также в Центробанке. Между участниками процесса заключается корреспондентское соглашение. Количество к/с неограничено.

Примеры операций, которые осуществляются через корсчет:

- Размещение свободных денежных средств.

- Купля-продажа ценных бумаг, валюты.

- Зачисление и списание денежных средств клиентов.

Центробанк контролирует транзакции и следит за правомерностью совершаемых операций между банками. Показатели к/с выступают критериями для рейтинговой оценки финансовой организации. Банк открывает корсчет в ЦБ РФ для учета своего имущества, формирования резервов и отражения расчетов.

Счет в другом банке используется как транзитный, служит для отражения операций по поручению другой кредитной организации в рамках соглашения.

Характеристики к/с:

- открывается только банком или другим финансовым учреждением;

- каждая финансово-кредитная организация обязана иметь корсчет в ЦБ РФ;

- сведения об открытии к/с в других банках России и за рубежом ежемесячно надо предоставлять в Центробанк;

- можно иметь сколько угодно к/с;

- списание средств с к/с банка происходит только по его распоряжению;

- переводить деньги и совершать другие финансовые операции между двумя к/с внутри одной организации запрещено.

Отличия от расчетного счета

В глазах обывателя часто расчетный и корреспондентский счета – одно и то же. Но это не так. Рассмотрим в таблице, чем они отличаются:

| Параметры сравнения | Расчетный счет | Корреспондентский счет |

| Кто открывает | Любое юридическое лицо, ИП и лицо, занимающееся частной практикой | Банки и другие финансово-кредитные организации |

| Назначение | Для обслуживания деятельности юридических лиц, ИП и лиц, занимающихся частной практикой при посредничестве банка | Для обслуживания деятельности кредитных организаций при посредничестве других кредитных организаций |

| Возможность получения кредита | Есть | Нет |

| Документооборот | Поручение от юрлица, ИП и лица, занимающегося частной практикой, банку | Поручение от банка другому банку |

| Как пишется номер | Может начинаться с цифр 407 или 408. В конце 20-значного ряда обычный номер в банковской системе | Всегда начинается с цифр 301. Заканчивается тремя последними цифрами БИК |

Классификация корсчетов

Виды корреспондентских счетов:

- НОСТРО – простыми словами это к/с нашего банка, открытый в другом банке.

- ЛОРО – к/с, который открыл наш банк для другого банка. По-другому это услуга по открытию корсчета, предоставляемая нашей финансовой организацией другим.

- ВОСТРО – наш банк открыл к/с в иностранном банке.

В российской практике не разделяют НОСТРО и ВОСТРО. А все виды к/с используются в управленческом учете, частным клиентам эта информация только для общего развития.

Например, расчетная сеть Сбербанка располагает корсчетами НОСТРО в крупнейших зарубежных банках, ЛОРО для 500 российских и 200 иностранных кредитных организаций из 44 стран в 29 валютах и драгоценных металлах.

Кроме этой классификации, различают к/с:

- приходные – проводятся приходные операции, т. е. зачисление средств, переводы возможны только на расчетный счет владельца к/с;

- расходные – проводятся расходные операции, зачисление возможно с расчетного счета владельца к/с.

Структура корсчета

Корреспондентский счет состоит из 20-значного номера. Рассмотрим расшифровку на примере к/с Сбербанка.

301 01 810 0 00000000 608

- 301 – код для финансово-кредитного учреждения России;

- 01 – уникальный код, по которому идентифицируется финансовая организация;

- 810 – код валюты (810 – рубль, 840 – доллар, 978 – евро);

- 0 – контрольная цифра, рассчитывается по алгоритму;

- 00000000 – промежуточный код;

- 608 – последние три цифры БИК (у Сбербанка БИК 042406608).

Номера к/с Сбербанка в разных регионах будут отличаться.

https://www.youtube.com/watch?v=XybIpcGiBcg

При любой приходно-расходной операции необходимо оформить поручение. У него есть установленная форма, в которую строго вписывается определенная информация. В поля 12 и 15 заносятся номера корсчетов банков плательщика и получателя. Рекомендую заранее узнать к/с, чтобы деньги пришли вовремя и по назначению.

Как узнать корсчет

Для платежных операций внутри одного банка номер к/с знать необязательно. Но для межбанковских переводов он нужен и для плательщика, и для получателя. Реквизиты своего банка, в том числе и его корсчет, можно взять:

- в личном кабинете на сайте или мобильном приложении;

- по телефону контактного центра;

- в чате (если таковой есть) на сайте;

- лично посетив отделение финансовой организации;

- в договоре на обслуживание, внизу документа есть поле с реквизитами.

Узнать к/с для перевода лучше всего из документов, которые должен вам предоставить получатель денег. У одного банка может быть сотня корсчетов, поэтому целесообразнее запросить конкретный номер у организации, куда вы переводите средства. Если платежное поручение оформляете через личный кабинет или мобильное приложение, то при заполнении других реквизитов к/с проставляется автоматически.

Заключение

Заполнение платежных документов требует внимательности и понимания, куда и какие цифры записывать. Любая ошибка обернется тем, что банк не сможет отправить деньги адресату и вернет их.

Не исключена ситуация, когда они зависнут где-то в пути или придут не в ту финансовую организацию. Тогда придется подключать банковские службы, чтобы разыскать и вернуть денежные средства.

На все эти операции уйдет много времени.

По этой причине не отмахивайтесь от незнакомых терминов. Они нужны не только бухгалтеру, но и любому человеку, который получает или переводит деньги. Узнать к/с не составляет труда, а от этих 20 цифр зависит скорость и точность проведения операции.

С уважением, Чистякова Юлия

Видео:Расчетный счет что это?Скачать

Что такое корреспондентский счет банка (коррсчет) — в чем его отличие от расчетного счета

- Что такое корреспондентский счет и его виды

- Разница между расчетным и коррсчетом

- Чем отличается р/с и к/с от лицевого счета

- Как узнать номер к/с

При оформлении платежного поручения вместе с расчетным счетом (р/с) указывается корреспондентский счет (к/с). Что такое коррсчет банка? Для чего он нужен?

Р/с используется в целях обслуживания компаний и ИП. Он открывается ими для ведения бизнеса. Расчетный счет дает возможность проводить операции, связанные с перечислением денег не только другим юр.

лицам и предпринимателям, но и также с оплатой обязательных платежей – налогов и страховых взносов. Он служит для оплаты зарплат сотрудникам. Наличие р/с обязательно для юридических лиц.

ИП должен открыть расчетный счет при определенных особенностях ведения коммерческой деятельности.

Корреспондентский счет – это счет, который служит для связи банков. Он нужен им для перевода средств в другую финансовую организацию.

Банкам, как и их клиентам, нужны реквизиты, по которым они станут взаимодействовать друг с другом. Между финансовыми организациями для таких целей заключается специальный договор. В качестве одной из сторон чаще выступает Центральный Банк. Заключение договора с ЦБ позволяют другой стороне сохранить собственные средства и деньги клиента, ведь многие финансовые организации уходят с рынка.

В корреспондентском договоре прописывается круг юр. лиц, которые имеют право зачислять, а также снимать денежные средства, виды возможных операций. В этом документе содержится информация о функциях контроля, а также порядке, который касается обмена информацией. В договоре имеются пункты по условиям совершения платежей.

https://www.youtube.com/watch?v=SNiCrQ2umXk

Чтобы банк мог на законных основаниях взаимодействовать с другими финансовыми организациями, он обязан заключать указанный выше договор и иметь в наличии коррсчет.

Как происходит перечисление денежных средств при использовании к/с из одного банка в другой? При необходимости перечислить деньги на счет компании или физ. лица клиент обращается в банк.

Банковским сотрудником оформляется соответствующий документ для перевода денег. Денежные средства отправляются в другой банк, который зачисляет их на счет получателя.

Взаимодействие между финансовыми организациями осуществляется на основе регламента, зафиксированного в корреспондентском договоре.

Виды к/с

Что такое корр счет ностро? Открываемый банком в другом банке.

Лоро к/с – когда финансовая организация проводит регистрацию счета другой организации.

Востро – счет, открытый банком иностранной финансовой организации, что на практике происходит редко.

Разница между расчетным и коррсчетом – основные пункты

В чем состоит отличие расчетного счета от корреспондентского?

Что такое расчетный счет? Он:

- Открывается компаниями и индивидуальными предпринимателями.

- Используется для платежей, на него перечисляются кредитные средства.

- Нужен для взаимных расчетов с другим компаниями и ИП.

- Операции по нему выполняются на основе платежных поручений владельцев р/с.

Корреспондентский счет – это счет:

- Который открывается банками друг у друга;

- Не используется для предоставления кредитов;

- Нужен для взаимодействия банком между собой;

- Операции проводятся на основе платежных поручений банка.

Чем отличается к/с от р/с, если они оба состоят из 20 цифр? В строке с цифрами последние 3 – это БИК финансовой организации.

Хотя разница между счетами существует, однако они между собой взаимосвязаны. При перечислении денежных средств указывается не только р/с, но и корсчет банка получателя, а также финансовой организации – отправителя денежных средств.

Всегда нужно указывать коррсчет? Нет. Пример – перевод в пределах одной финансовой организации – между ее отделениями, филиалами. Такой счет обязателен к указанию только в случае перевода денег в другой банк.

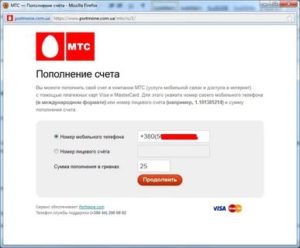

В чем разница р/с и к/с от лицевого счета?

Помимо указанных вариантов, существует такой вид счетов, как лицевой. Его часто путают с расчетным и корреспондентским. Многие думают, что лицевой имеет отношение к физ. лицам. Оба мнения неверны.

Лицевой – самостоятельный счет, который чаще используется юридическим лицом для оплаты услуг, оказанным им населению.

Деньги, перечисляемые населением компании, не могут поступать на расчетный счет, это запрещает банковский регламент.

Оплата услуг выполняется на лицевой счет, с него они переводятся на р/с компании, которые эти услуги оказала. К таким услугам, к примеру, относятся коммунальные услуги.

Как узнать номер к/с?

Номер р/с придется узнавать у его владельца. В свою очередь, узнать номер коррсчета несложно, он указан в реквизитах банка. Получить номер к/с можно разным путем:

- Посетить сайт финансовой организации и ознакомиться с информацией, указанной на странице с банковскими реквизитами:

- Позвонить по телефону горячей линии. Номер к/с не относится к конфиденциальным данным, поэтому его номер можно узнать по телефону;

- Прийти в банк и обратиться к банковским сотрудникам с соответствующим вопросом;

- Открыть личный кабинет банка. Если необходимо перечислить деньги на определенный р/с, то при оформлении платежного поручения коррсчет автоматически укажется в документе.

Исходя из вышеизложенного, можно сделать вывод.

Коррсчет отличается от расчетного множеством особенностей. Указывать его при проведении платежных операций между банками необходимо, так как без него они не будут выполнены.

🎦 Видео

Расшифровка банковских счетовСкачать

Банки. Как работает банковский перевод | Скучно, но важноСкачать

Открытие корреспондентского счета для финтех компании или банкаСкачать

Что такое расчетный счет и зачем он нужен?Скачать

Как Работает Центральный БанкСкачать

Банковские счета. Какие они бывают. Какие банковские счета выгодно открывать.Скачать

Расчётный счёт. Что это такое и какой выбрать для маркетплейсов ?Скачать

Как узнать реквизиты карты Сбербанка? Ищем реквизиты в приложении Сбербанк ОнлайнСкачать

Что такое БИК? Как узнать БИК банка получателя?Скачать

Как узнать реквизиты карты в Сбербанк ОнлайнСкачать

Кому принадлежит расчётный счёт в ЖКХ?Скачать

Чем лицевой счет отличается от расчетного счета?Скачать

Кто режиссирует твою жизнь?Скачать

Как узнать номер счета карты Сбербанка? [через Сбербанк Онлайн]Скачать

![Как узнать номер счета карты Сбербанка? [через Сбербанк Онлайн]](https://i.ytimg.com/vi/oiM_UYy31aI/0.jpg)

Банковское дело. Лицевой счет в банкеСкачать