Меня никогда особо не интересовали акции, структура банковской системы, кредитование и прочие экономические темы. До тех пор, пока мне не пришлось лично столкнуться с банковской системой в России, однако тогда я долго искала точную и верную информацию об этой теме, ведь практически никто раньше не писал об этом.

Спустя несколько лет я стала профессионально разбираться в экономике, в том числе и в банковской системе РФ. Если Вам так же, как и мне пару лет назад, нужно разобраться в банковской теме, то я с удовольствием расскажу Вам обо всех её тонкостях.

Итак, начнём с определения банковской системы:

- Банковская система — это совокупность различных видов национальных банков и кредитных организаций, действующих в рамках общего денежного-кредитного механизма.

- Структура банковской системы Российской Федерации

- Небанковские кредитные организации

- Особенности и подвохи небанковских кредитных организаций

- Функции банковской системы Российской Федерации

- Основные проблемы банковской системы Российской Федерации

- Состояние банковской системы РФ на данный момент

- Итоги

- Егэ экономика. тема 19. банки

- Уровни банковской системы РФ

- Банк

- Функции Центрального Банка РФ

- Функции коммерческих банков

- Операции банков

- Виды банков

- Специализированные кредитные и финансовые учреждения

- Пути стабилизации финансовой системы

- Проблемы банковской системы РФ

- Банковская система: структура, функции и типы

- Банковская система России

- Состояние на сегодня

- Структура кредитно-банковской системы

- Банковская система РФ: что включает, структура и элементы

- Понятие банковской системы

- Структура банковской системы РФ

- Детальный обзор второго уровня банковской системы

- Банковская инфраструктура

- Законодательное регулирование банковского сектора

- Банковская система России

- Центральный банк РФ

- Коммерческие банки

- Небанковские кредитные организации (НКО)

- РНКО

- ПНКО

- НДКО

- Банковское законодательство

- 💡 Видео

Структура банковской системы Российской Федерации

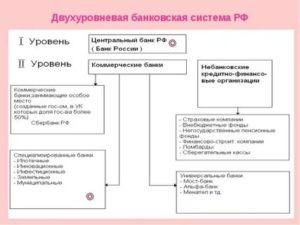

В России существует двухуровневая банковская система:

- Верхний, самый главный уровень, занимает Центральный Банк России (Центробанк, или ЦБ). Очевидно, что он же занимает главенствующую позицию среди остальных банков, и обладает большими полномочиями по сравнению с ними. Выделим основные функции ЦБ РФ: эмиссия (выпуск) денег, контроль деятельности других коммерческих банков и выдача им лицензии, а также регулирование стоимости национальной денежной единицы.

- Второй уровень состоит из различных кредитных организаций. Они включают в себя коммерческие банки (+иностранные банки) и небанковские кредитные организации(НКО). Многие люди, внимательно не вникающие в экономику, ошибочно полагают, что коммерческие банки и небанковские кредитные организации различаются только по названию, однако это не так.

- В первую очередь, стоит заметить, что коммерческие банки работают с физическими лицами, в то время как некоммерческие кредитные организации работают только с юридическими лицами (работать с физическими лицами им запрещено).

- Во-вторых, коммерческие банки работают с иностранной валютой в любом виде, а НКО только в безналичном порядке.

- В-третьих, условный капитал банков составляет 5 000 000 евро, а НКО всего лишь 100 000 евро.

- В-четвертых, НКО, в отличие от коммерческих банков, запрещено создавать филиалы и представительства.

Таким образом, различия между НКО и коммерческими банками существенные, поэтому стоит их запомнить, чтобы не путать эти кредитные организации.

Небанковские кредитные организации

Для лучшего понимания термина «небанковские кредитные организации» я хочу привести небольшой список примеров НКО:

- Лизинговые компании.

- Ссудно-сберегательные общества.

- Кредитные союзы и кооперация.

- Инвестиционные фонды.

- Страховые общества.

- Паевые (взаимные) фонды.

- Пенсионные фонды.

- Инкассаторские фирмы.

- Ломбарды.

- Организации финансовых рынков.

- Трастовые компании.

- Крилинговые (расчетные) центры.

- Пункты проката.

- Дилинговые предприятия.

- Иные кредитно-финансовые организации.

Особенности и подвохи небанковских кредитных организаций

Стоит отметить, что в последние несколько лет количество небанковских кредитных организаций в России стремительно растёт.

Точно определить, с чем это связано, нельзя, однако можно предположить, что рост возникновения НКО в России является следствием лишений лицензий многих коммерческих банков. Ведь именно на базе таких банков обычно организовываются НКО.

Сейчас же на законодательном уровне устанавливается все больший контроль за подобными организациями в связи с их ростом и активной деятельностью.

Чтобы окончательно разобраться в теме НКО, стоит отметить порядок открытия и регистрации НКО, которые проходят в два этапа:

- Первый этап состоит из сбора учредительных документов (бизнес-плана, уставного капитала и его содержания, структуры организации и ее состава и других документов), которые передаются в Центральный банк для дальнейшего рассмотрения.

- На дальнейшем этапе эти документы рассматриваются Центральным Банком Российской Федерации, который позже и выносит свое решение по поводу создания данной организации.

- Принятое Центральным банком решение передается в регистрационный орган уполномоченным органом.

- Затем в реестр вносится запись, и Вы получаете извещение о вынесенном решении.

- Если Ваша заявка одобрена Центробанком, то нужен стопроцентный взнос уставного капитала, заявленного в документах, переданных в Центральный Банк на первом этапе.

Небанковский кредитные организации часто ассоциируются со словом «риск» и это вполне оправданно, ведь, вкладывая свои сбережения в НКО, вы рискуете значительно больше, чем вкладывая деньги в коммерческий государственный банк, потому что в нем есть страховка в отличие от НКО.

Итак, некоммерческие кредитные организации в наше время обрели значительную популярность, хотя многие люди все же опасаются их и предпочитают сотрудничать лишь с государственными банками.

Открыть свою НКО не так просто, как кажется на первый взгляд, потому что контроль за подобными организациями растет с каждым годом.

Деятельность некоммерческой кредитной организации после регистрации также скрупулезно контролируется Центральным Банком Российской Федерации.

Функции банковской системы Российской Федерации

У банковской системы РФ есть множество различных функций, однако мы выделим лишь самые важные:

- Эмиссионная функция банковской системы заключается в производстве и перераспределении денежных средств в стране. Это одна из самых главных функций системы, потому что банки соединяют в себе денежные ресурсы большинства участников рынка, а это уже составляет огромный экономический ресурс.

- Регулятивная функция заключается в регулировании спроса и предложения на рынке.

- Эффективное проведение платежей в экономике страны.

Отдельной функцией Центрального Банка является контроль над деятельностью всех кредитных организаций страны.

https://www.youtube.com/watch?v=F5YFInzcPG0

Таким образом, очень важно поддерживать целостность и правильное функционирование банковской системы страны, потому что она выполняет очень важные функции в ее экономике.

Особенности банковской системы РФ.

Основные проблемы банковской системы Российской Федерации

В связи с тем, что банковская система в России развита не слишком хорошо, у нее имеются ряд серьезных проблем, которые затормаживают развитие системы в стране. Одной из главных подобных проблем является низкий профессиональный уровень руководящего звена в банковском деле.

Также еще одной проблемой является высокая зависимость банковских организаций от крупных акционеров и финансово-промышленных групп. Также некоторые банковские организации напрямую зависят от иностранных капиталовложений, что иногда затрудняет стабильность и рост банковской организации.

Остальные проблемы можно разделить на две группы:

Основной внутренней проблемой современной банковской системы РФ является недоверие населения к банкам.

Большая часть населения России остаются неграмотными в экономической сфере, в связи с чем появляются страхи и недоверие к банкам, ведь принцип их работы и необходимость их существования они не в силах понять.

Именно поэтому очень важно стараться разбираться в экономической сфере, ведь рано или поздно каждому в жизни придется с этим столкнуться.

Еще одной серьёзной проблемой является низкий уровень капиталовложений и большая доля невозвращенных кредитов. Именно эти два фактора влияют на дальнейший рост и развитие банковской организации. Если вовремя не устранить их, то организация просто обанкротится.

Основной внешней проблемой банковской системы является излишняя зависимость экономического сектора Российской Федерации от изменяющегося курса рубля. Говоря иными словами, основной внешней проблемой банковской системы Российской Федерации является нестабильность национальной разменной валюты, от которой полностью зависит экономический сектор страны.

Состояние банковской системы РФ на данный момент

Банковская система СССР была одноуровневой, что привело к кризису, поэтому на замену старой одноуровневой системе пришла двухуровневая система, проявившая себя эффективнее предыдущей.

В настоящее время банковская система в России развивается значительными рывками: качество обслуживания и уровень модернизации становятся с каждым годом все выше.

Также одной из современных тенденций является появление многочисленных филиалов и представительств не только внутри страны, но и за рубежом.

В настоящее время преобладают крупные и средние банки, которые «поглотили» мелкие, потому что это позволило наиболее эффективно использовать экономические, энергетические и трудовые ресурсы банков. Говоря иными словами, в наше время все сильнее себя проявляет такое явление как монополизация.

Итоги

- Банковская система Российской Федерации состоит из двух уровней.

- Первый уровень занимает Центральный Банк Российской Федерации.

- Второй уровень занимают различные банковские организации.

- В настоящее время контроль за небанковскими кредитными организациями возрастает.

- Настоящее время характеризуется возрастанием монополизации.

- Несмотря на значительные достоинства, двухуровневая банковская система имеет также и значительные недостатки.

Видео:Как устроена Банковская системаСкачать

Егэ экономика. тема 19. банки

Банковская система РФ – совокупность национальных банков и других кредитных учреждений, действующих в рамках единого финансово-кредитного механизма.

Банковская инфраструктура — совокупность элементов, которые обеспечивают жизнедеятельность банков:

- предприятия, агентства, различные службы, средства связи

- информационное, методическое, научное, кадровое обеспечение

Уровни банковской системы РФ

- Центральный банк России

- кредитные организации коммерческие банки и небанковские кредитные организации (клиринговые центры, валютные биржи)

Банк

Банк – это финансовый институт, осуществляющий операции с деньгами, предоставляющий финансовые услуги предприятиям, гражданам и другим банкам.

Функции Центрального Банка РФ

- разработка и проведение единой денежно-кредитной политики, защита и обеспеченность устойчивости рубля (данная функция осуществляется совместно с правительством РФ)

- эмиссия, то есть выпуск денег

- выдача кредитов банкам

- проведение политики рефинансирования ( то есть погашение кредитов, ценных бумаг)

- установление правил проведения банковских операций, всех видов отчётности банков

- осуществление государственной регистрации кредитных организаций (выдача и отзыв лицензии)

- осуществление контроля за деятельностью банков

- регистрация эмиссии банками ценных бумаг

- осуществление банковских операций

- осуществление валютного регулирования

- хранение золотого запаса страны

- хранение резервов банков

- определение ставки ссудного процента

- выпуск и погашение государственных ценных бумаг

- управление счетами правительства

- выполнение зарубежные финансовые операции.

Функции коммерческих банков

- предоставление кредитов

- выполнение платёжных операций

- мобилизация денежных средств

- купля-продажа валюты

- выпуск ценных бумаг и др.

Операции банков

Операции банков- это операции по формированию ресурсов банков.

- активные – использование привлечённых и собственных средств для получение дохода: выдача кредитов, купля-продажа ценных бумаг, инвестирование.

- пассивные – привлечение денежных средств : денежные вклады от клиентов, собственный капитал, кредиты у других банков, облигации и др.

Виды банков

По сфере обслуживания

- международный

- национальные

- региональные

- межрегиональные

По типу собственности

По обслуживаемым отраслям

- многоотраслевые

- одноотраслевые (промышленные, сельскохозяйственные, строительные и т.д.)

По набору банковских услуг

- универсальные ( проводят практически все виды банковских операций)

- специализированные ( предоставляют один- два вида услуг)

По функциям

- эмиссионный банк — ЦБ выпускает деньги и ценные бумаги; коммерческие банки — ценные бумаги.

- ипотечные — предоставляют долгосрочные ссуды под залог недвижимости

- инвестиционные – осуществляют финансирование и долгосрочное кредитование

- депозитные – осуществляют кредитные операции по привлечению временно свободных денег:

- Трастовые — услуги в управлении чьим-то имуществом, капиталом.

- Клиринговые — осуществление безналичных расчётов

- Биржевые — обслуживание биржевых операций

- Учётные – учёт векселей и др.

- ссудосберегательные — привлекают мелкие вклады на определённый срок

- специальные – финансируют отдельные целевые, региональные, государственные программы.

По срокам выдаваемых ссуд

- долгосрочные

- краткосрочные

По размерам капитала

По организационной структуре

- единый банк— единое юридическое лицо

- банковская группа – группа юридических лиц = головной банк+ филиалы( юридически самостоятельные, но руководимые головным банком)

- банковское объединение – формируются с целью координации и согласования действий.

Специализированные кредитные и финансовые учреждения

Это организации, которые не являются банками, но частично выполняют их функции. К ним относятся:

- пенсионные фонды

- страховые компании

- ломбарды

- трастовые компании ( полубанки, трастовые операци, управление недвижимостью, другим имуществом, принятие ценностей на хранение, управление опекуном имуществом несовершеннолетнего, управление имуществом по завещанию и т.д.Траст- соглашение об управлении собственностью другими лицами, моет быть по согласию или оп закону)

- кредитные товарищества

- общества взаимного кредита

Пути стабилизации финансовой системы

- совершенствование банковского законодательства

- укрепление банковской системы

- усиление связи банковской системы с секторами экономии.

Проблемы банковской системы РФ

- недостаточно высокий уровень банковского капитала

- большой объём невозвращённых кредитов

- высокая зависимость банков от состояния государственных и местных бюджетов

- недостаточный уровень освоения перспективных банковских технологий

- высокая зависимость банков от крупных акционеров

- недостаточно высокий профессиональный уровень работников банков

- нехватка действующего законодательства для более жёсткого контроля за деятельностью банков и др.

Материал подготовила: Мельникова Вера Александровна

Видео:Как Работает Центральный БанкСкачать

Банковская система: структура, функции и типы

Под банковской системой принято понимать комплекс, состоящий из коммерческих и национальных банков всех типов, которые, в свою очередь, в своей деятельности придерживаться единого денежно-кредитного механизма.

На современном этапе она включает в себя центральный банк, выступающий главным регулятором, и коммерческие банки и иные кредитные и расчётные компании. Банковская система в целом должна в полной мере соответствовать конкретным требованиям, которые обеспечивают постоянство и эффективность ее функционирования. К таким требованиям относятся:

- устойчивость всех уровней банковской системы;

- эффективность деятельности;

- активность и оперативность в принятии решений;

- экономичность и финансовая целесообразность.

В большей части стран мира Центральный Банк является государственным. Даже тогда, когда он законодательно не принадлежит государству (примером может быть федеральная резервная система США или Национальный банк Швейцарии) или когда государство обладает частично капиталом Центрального банка (например, ЦБ Японии), то его действия все равно строго регламентируются на уровне законодательства.

Банковская система России

В нашей стране сложивший банковский порядок уникален. Он напоминает кентавра, у которого на месте головы — многоуровневая организация филиалов, а туловище представляет собой ту самую корреспондентскую двухуровневую систему.

https://www.youtube.com/watch?v=bAL3ZXA6l8M

Такого мифического животного невозможно найти ни в одной другой стране. Фактически, она появилась искусственно, путем слияния:

- распространенной в СССР филиальной системы Сбербанка;

- европейской банковской системы двух уровней.

Поучившееся сочетание, правда, приводит в ужас финансистов во всем мире, ведь насколько стройна и логична была банковская система при Союзе, насколько совершенна западная банковская организация, настолько нелепым получилось их механическое детище.

Кому даром книгу '7 профессий для быстрого заработка в Интернете'?

Познакомьтесь с книгой, которая разрушит стереотипы и подскажет, с чего начать! Получите книгу прямо сейчас и узнайте, как сделать жизнь ярче уже в ближайшие дни! Получить.

Самое сложное заключается в том, что невозможно достоверно определить размер находящейся в российской банковской системе платежной массы. Денежные потоки настолько запутаны, сложны и ненадежны, что типичные для западных стран гарантии надежности не действуют.

Работа Центробанка напоминает огромный «деньгосос», который денно и нощно выкачивает финансы со всей страны и передает их в руки Москвы для использования в ее целях.

Состояние на сегодня

С одной стороны, можно заметить положительные тенденции:

- Закрепление независимости ЦБ РФ от правительства. Точно такая же модель присутствует практически во всех развитых странах мира, разве что в некоторых странах вроде Японии или Бельгии государство владеет акциями ЦБ РФ на определенную долю. Благодаря такому положению Правительство страны не может пользоваться золотовалютными резервами и эмиссией наличности, чтобы покрывать дефицит бюджета;

- Прослеживается политика по уменьшению чрезмерно раздутого госбюджета: план составлен так, словно нефть стоит 45 долларов за баррель (реальная стоимость на рынке — в полтора-два раза выше). Практически все излишки от этих сумм конвертируются в золотовалютные резервы. Таким образом создается финансовая подушка безопасности на случай нового кризиса.

Но есть и как минимум неоднозначные действия со стороны Правительства и ЦБ РФ в частности.

Например, отчетливо видна тенденция к уменьшению количества коммерческих банков в стране: с начала 2008-го года по начало 2018-го их число уменьшилось вдвое, т.е. с 1136 до 561 банков.

Это можно объяснить как результатом обычной здоровой конкуренции, так и сдерживанием роста со стороны монополистов и законодательных органов.

Если подводить черту под указанными выше перспективами, можно утверждать, что широта рынка и количество игроков продолжат уменьшаться. Однако, качество услуг от каждого банка по отдельности и защищенность граждан лишь увеличится.

- недостаточно высокий уровень банковского капитала;

- большой объём невозвращённых кредитов;

- высокая зависимость банков от состояния государственных и местных бюджетов;

- недостаточный уровень освоения перспективных банковских технологий;

- высокая зависимость банков от крупных акционеров;

- недостаточно высокий профессиональный уровень работников банков;

- нехватка действующего законодательства для более жёсткого контроля за деятельностью банков и др.

По сфере обслуживания

- международный;

- национальные;

- региональные;

- межрегиональные.

По типу собственности

- государственные;

- частные.

По обслуживаемым отраслям

- многоотраслевые;

- одноотраслевые (промышленные, сельскохозяйственные, строительные и т.д.).

По набору банковских услуг

- универсальные ( проводят практически все виды банковских операций);

- специализированные ( предоставляют один- два вида услуг).

По функциям

- Эмиссионный банк — ЦБ выпускает деньги и ценные бумаги; коммерческие банки — ценные бумаги.

- Ипотечные — предоставляют долгосрочные ссуды под залог недвижимости.

- Инвестиционные – осуществляют финансирование и долгосрочное кредитование.

- Депозитные – осуществляют кредитные операции по привлечению временно свободных денег.

- Трастовые — услуги в управлении чьим-то имуществом, капиталом.

- Клиринговые — осуществление безналичных расчётов.

- Биржевые — обслуживание биржевых операций.

- Учётные – учёт векселей и др.

- Ссудосберегательные — привлекают мелкие вклады на определённый срок.

- Специальные – финансируют отдельные целевые, региональные, государственные программы.

По срокам выдаваемых ссуд

- долгосрочные;

- краткосрочные.

По размерам капитала

По организационной структуре

- единый банк— единое юридическое лицо;

- банковская группа – группа юридических лиц = головной банк+ филиалы( юридически самостоятельные, но руководимые головным банком);

- банковское объединение – формируются с целью координации и согласования действий.

Структура кредитно-банковской системы

Банковская система России — один из важнейших элементов ее финансовой системы.

Как и вся экономика России, она претерпевает в настоящее время кардинальные изменения, затрагивающие как структурную ее часть, так и функциональную.

Изменения фиксируются банковским законодательством, разработка которого осуществляется на основе зарубежного опыта, опыта первых лет экономических реформ в России, современных представлений о сущности и назначении банковских учреждений.

Включает в себя три группы кредитно-финансовых институтов:

- Центральный банк

- Коммерческие банки

- Специализированные кредитно-финансовые учреждения

В главе кредитной системы находится центральный банк. Он, как правило, пренадлежит государству и выполняет основные функции по регулированию экономики.

Центральный банк монопольно производит эмиссию (выпуск) кредитных денег в наличной форме (банкнот), осуществляет кредитование коммерческих банков, хранит кассовые резервы других кредитных учреждений, выполняет расчетные операции и осуществляет контроль за деятельностью прочих кредитных институтов.

Коммерческие банки — это кредитные учреждения универсального характера, которые осуществляют кредитные, фондовые, посреднические операции, организуют платежный оборот в масштабе национального хозяйства.

Специализированные кредитно-финансовые учреждения занимаются кредитованием определенных сфер и отраслей хозяйственной деятельности. Обыноч они доминируют в узких секторах рынка ссудных капиталов.

https://www.youtube.com/watch?v=uPVFWLzfqxA

В России возглавляет всю банковскую структуру страны Центробанк. Он является единственным учреждением, управляющим финансовыми делами государства, хранящим все золотовалютные запасы.

В обязанности входит обеспечение безопасности, устойчивости рубля в отношении к валютам других государств. Также осуществляет развитие, укрепление всей банковской структуры РФ.

Им выполняется и надзор за другими финансовыми организациями, выдача, отзыв лицензии на их деятельность.

ЦБ единственное в России учреждение, которому разрешен выпуск денежных единиц различных номиналов. Финорганизация производит замену старых купюр на новые. Осуществляют правой контроль других банков, находящихся в общей структуре.

Работает только с финансовыми компаниями, входящими в структуру ЦБ. Не вмешивается в работу банков, но отобрать ранее предоставленную им лицензию может.

Также он может помочь банкам, попавшим в затруднительную ситуацию, выдав займ на стабилизацию положения, взяв на санацию.

Видео:Как устроена банковская система в РФ | Обществознание ЕГЭ 2022Скачать

Банковская система РФ: что включает, структура и элементы

В этом материале мы подробно рассмотрим банковскую систему РФ и ее перспективы в будущем.

Понятие банковской системы

Про то, что в Российской Федерации существует Центральный Банк (про него мы подробно писали тут), знают практически все.

Но, конечно, одним этим невозможно ни полноценно объяснить всю сложную структуру банковской системы РФ, ни даже представить ее такой, какой она на самом деле является в 2019 году.

Строго говоря, зачастую граждане России знают лишь 2-3% от структурных основ этой финансовой системы, если сравнивать их знания с информационным багажом профессионалов в сфере финансов и банковского дела.

Чтобы восприятие новой информации происходило как можно легче, начнем с определения термина «банковская система России». Если объяснять кратко, так называется рыночный механизм, где между коммерческими банками и Центробанком РФ производятся различные операции.

К числу подобных транзакций относятся зачисление средств, не относящихся к активам банка или относящимся к временным активам (например, депозиты вкладчиков); зачисление новых активов (плата заемщиков банка за пользование ссудированными деньгами); образование пассивов вследствие получения займа от другого коммерческого банка или Центробанка и т.д., продолжать этот список можно долго.

В банковской структуре присутствует не только Центробанк и коммерческие банки вроде Сбербанка, ВТБ и др. К ним примыкают кредитные организации других видов, не банковских — ломбарды, МФО и другие разновидности.

Кроме того, на еще одном «ярусе» этой структуры находятся страховые предприятия, принимающие на себя удар в случае возникновения банкротства компании, отзыва банковской лицензии, краха на бирже и других факторов.

Таким образом, в определение термина непосредственно входят все организации, так или иначе официально ссудирующих и получающих деньги во временное пользование (имеются в виду вклады, опционы, паевые фонды, акции и облигации, услуги по размещению которых коммерческие банки предлагают лишь опционально). Косвенно в эту сферу дополнительно входят страховщики, МФО и ломбарды.

Структура банковской системы РФ

Разумеется, во всей этой структуре особое место занимает Центробанк РФ. Но он — только лишь звено в цепочке организаций, составляющих финансовую структуру в нашей стране.

Из-за чересчур большого количества агентов в цепочке, начинаешь теряться в вопросе того, сколько уровней в банковской системе РФ.

Так вот, для упрощения восприятия, экономисты вывели модель двухуровневой банковской системы РФ, базово объясняющую взаимодействие агентов этой сети.

На первом уровне расположен ЦБ РФ. В его задачи входят как общие и надзорные функции, так и монопольное право на:

- Эмиссию российского рубля, а также корректировку его курса по отношению к другим валютам;

- Создание и дальнейшее ведение контроля над национальной системой осуществления расчетов и платежей;

- Контроль инфляции в стране;

- Разработка плана по выходу из экономических кризисов — как актуальных, так и возможных в будущем;

- Разработка бюджета на покупку золотовалютных резервов и их непосредственное осуществление.

Несмотря на первостепенное значение Центробанка, на этом все элементы банковской системы РФ не исчерпываются. На втором уровне находятся коммерческие банки и небанковские кредитные организации.

Внимание: взаимодействие отечественного сектора с иностранным входит в отдельную категорию, т.к. в отношениях с иностранными банками учитывается разность в экономических потенциалах стран, соотношения курсов валют и т.д. Несмотря на это, иностранные банки входят в схему российской банковской структуры в качестве составляющей второго уровня.

Детальный обзор второго уровня банковской системы

Мы уже рассказали о том, что банковская система РФ включает в себя и Центробанк, коммерческие банки, а также небанковские кредитные организации (НКО). Но банки и НКО так же систематизируются по определенным параметрам.

https://www.youtube.com/watch?v=tShtrUdddH4

Коммерческие банки по форме собственности могут быть акционерными, кооперативными или совместными обществами. Банк, даже если 51% его акций и более принадлежит государству, все равно продолжает быть коммерческим, т.к. главная цель его деятельности — постоянное и увеличивающееся извлечение прибыли. Коммерческие банки вправе заниматься следующим:

- Эмиссия банковских карт, будь то дебетовые или кредитные, виртуальные или пластиковые карточки;

- Кредитование, т.е. выдача ссуд под процент физическим лицам и предприятиям из реального сектора экономики;

- Валютные операции;

- Ведение банковских счетов, бухгалтерии по этим счетам, производство взаимозачетов;

- Операции с драгметаллами, акциями, облигациями, фьючерсами и прочими финансовыми инструментами. Пользование средствами вкладчиков с последующими выплатами клиентам;

- Денежные переводы и переводы между счетами;

- Инкассация, РКО и предоставление онлайн-касс;

- Предоставление дополнительных банковских услуг (например, ячейка для хранения ценностей или услуга гаранта при проведении сделок).

Что же касается небанковских кредитных организаций (НКО), то они бывают следующих видов:

- РНКО, т.е. НКО со специализацией на расчетах. К ним относятся клиринговые центры, расчетные центры и палаты;

- ПНКО, проводящая платежи и переводы — Qiwi, Яндекс.Деньги, Контакт, Western Union и т.д.;

- НДКО — депозитно-кредитные небанковские организации. То же, что и банк, только НДКО не имеет права работать с физическими лицами;

- Отдельно в список включаются и ломбарды, микрофинансовые организации, кредитные союзы на паевой основе и кредитные кооперативы — все это относится к НКО, хотя, в зависимости от классификации, их могут причислять к подтипам небанковских кредитных организаций.

Банковская инфраструктура

Нужно заметить, что в современном банковском деле все отнюдь не замыкается на ЦБ, банках и НКО. Хоть формально вся остальная инфраструктура вынесена за пределы двухуровневой структуры, фактически же от нее зависит очень многое.

К инфраструктуре относятся:

- Страховые компании, а также федеральное Агентство по Страхованию Вкладов (АСВ), к программе которого подключено большинство крупных банков РФ;

- Платежная система SWIFT;

- Платежные системы, на которых базируются банковские карты — MasterCard, Visa, «МИР» и др.;

- Аудиторские организации, а также оценщики залогового имущества;

- Юридические и консультационные предприятия;

- Разработчики нового программного обеспечения, без которого не может полноценно функционировать ни один банк. Кроме того, к этому же пункту экономисты часто относят и производителей оборудования — терминалов, банкоматов, чипов для карт и т.д.

Законодательное регулирование банковского сектора

Деятельность ЦБ регламентирует федеральный закон «О Центральном Банке России» № 86-ФЗ, а также Конституция РФ (если точнее — ст. 75). Банковскую деятельность, а также банковскую инфраструктуру в общем смысле регламентируют следующие документы:

- Гражданский Кодекс РФ;

- Федеральный Закон «О банках и банковской деятельности» от 02.12.1990 № 395-1;

- Федеральный Закон «О страховании вкладов» № 177-ФЗ;

Видео:Чем занимается Банк России?Скачать

Банковская система России

Совокупность банков, финансовых организаций, банками не являющихся — что еще включает в себя банковская система России, каковы ее функции и роль в экономике?

По мнению аналитиков, банковская система РФ состоит из следующих составных / структурных элементов:

Российская банковская система принадлежит к банковским системам с двумя уровнями – первый уровень это Центробанк, второй – остальные финансово-кредитные организации.

Центральный банк РФ

Центральный банк (ЦБ) РФ, также часто называемый Банком России, с 2013 года является финансовым мегарегулятором, выполняющим функции надзора над финансовыми группами (в том числе не принадлежащими к банковскому сектору), а также институтом, обладающим монополией на:

- эмиссию наличных денег

- управление системой осуществления расчетов и платежей

- обеспечение стабильности финансового рынка страны и национальной валюты и др.

Банк России, занимающий наивысший уровень финансово-кредитной системы, имеет исключительное право выдавать и отзывать лицензии на банковскую деятельность. Развитие банковской системы — это также роль регулятора. Подробный обзор Центробанка я делал здесь.

Коммерческие банки

Коммерческими называются все без исключения организации банковской системы страны, оказывающие частным и юридическим лицам банковские услуги. К этим услугам относятся:

- кредитование — предоставление кредитов частным клиентам (ипотечные, автокредиты, потребительские нецелевые займы) и предприятиям, относящимся к реальному сектору экономики

- операции с драгметаллами

- валютные операции

- расчетно-кассовое обслуживание клиентов

- ведение банковских счетов

- эмиссия банковских карт — пластиковых и виртуальных

- инкассация

- привлечение вкладов и выплата процентов согласно соответствующим договорам

- осуществление денежных переводов

- реализация банковских гарантий

Банки называются коммерческими, поскольку в отличие от регулятора призваны вести финансово-хозяйственную деятельность, направленную на извлечение прибыли. Коммерческий статус не противоречит классификации банковских организаций на частные и государственные. К последним относятся компании с долей государства не менее 50% + 1 акция.

https://www.youtube.com/watch?v=MLdKiJeT2uQ

Также для банков предусмотрены следующие формы собственности:

Кроме того, в современной банковской системе банки классифицируются:

Отдельную категорию составляют системно значимые банки — самые крупные организации по количеству клиентов и объему активов, играющие «финансообразующую» роль в банковской системе.

Банковская система России на сегодня включает одиннадцать системно значимых компаний:

четыре государственных — Сбербанк России, ВТБ, Газпромбанк, Россельхозбанк

- четыре частных без иностранного капитала — Альфа-банк, Московский Кредитный Банк (МКБ), ФК «Банк Открытие», Промсвязьбанк

три частных с иностранным капиталом — Райффайзенбанк, ЮниКредит Банк, Росбанк

Количество государственных российских банков в банковской системе сравнительно небольшое — менее двадцати, но по объему активов доля государства в 2017 году выросла до 70% против 61% на начало 2015-го.

Это связано с санацией трех крупных банковских компаний — «Открытия», Промсвязьбанка и Бинбанка — осуществляемой Фондом консолидации банковского сектора по новой процедуре, когда санируемые банки переходят в собственность государства. Обзор фонда ФБКС находится тут.

По окончании оздоровления кредитно-финансовые организации выставляются на продажу, но если покупателей не найдется (что прогнозируют многие аналитики), они останутся в госсобственности.

Небанковские кредитные организации (НКО)

Кредитно-банковская система РФ включает также совокупность кредитно-финансовых организаций, которые не являются российскими банками, но осуществляют отдельные банковские операции. Сокращение НКО также используется для обозначения некоммерческих организаций, так что нужно быть внимательным. Суммарный объем средств в НКО составляет несколько процентов от средств в коммерческих банках.

К небанковским кредитно-финансовым организациям относится три основных направления:

РНКО

К разряду РНКО, предоставляющих юр- и физлицам расчетно-кассовые услуги либо занимающихся валютными операциями, принадлежат:

- клиринговые компании

- расчетные центры, обслуживающие платежные системы

- расчетные палаты и дилинговые центры, работающие на валютном и фондовом рынках

Примеры РНКО — ООО РНКО «Платежный Центр» (расчетный центр платежной системы «Золотая Корона», эмитент платежных карт «Билайн», «Кукуруза» и др.); АО «НКО «Московский клиринговый центр», осуществляющий банковские операции в системе «Элекснет»; дилинговый центр «Альпари».

ПНКО

Деятельность ПНКО сводится к отправке и выдаче денежных переводов без открытия клиентам расчетных счетов. Примеры ПНКО — электронно-платежные системы (яндекс.деньги, вебмани и др.), Юнистрим, Контакт, системы платежей операторов мобильных сетей.

НДКО

Что именно относить к небанковским депозитно-кредитным организациям? Юридически это структуры, привлекающие деньги только от юридических лиц, хотя открывать и обслуживать банковские счета НДКО не могут. Зато они могут давать банковские гарантии. Примеры НДКО — московский «Депозитный Кредитный Дом» или воронежский «Межрегиональный Центр Микрокредитования».

Итого, основные различия между банками и НКО можно представить в виде таблицы:

Однако в более широком смысле в группу НДКО можно включать и организации, работающие с физическими лицами:

- микрофинансовые компании / организации;

- кредитные союзы, привлекающие взносы (паи) своих членов и вклады физических лиц и на эти средства кредитующие частных лиц;

- кредитные кооперативы

Важно: небанковские организации, привлекающие вклады, не участвуют в системе страхования вкладов, так что клиенты, принявшие решение хранить сбережения именно в них, довольно сильно рискуют. Небанковские учреждения точно так же находятся под угрозой отзыва лицензии.

https://www.youtube.com/watch?v=83nl9nHOIEs

О микрофинансовых организациях подробно написано здесь, о кредитных потребительских кооперативах была информация тут. Организуют деятельность кредитных организаций:

ο Лига кредитных союзов России

ο Союз сельских кредитных кооперативов

ο Нац. союз некоммерческих организаций

ο Фонд сельской кредитной кооперации

Банковское законодательство

Законодательные акты, регулирующие деятельность банковских учреждений на российской территории:

- Конституция РФ;

- Гражданский кодекс;

- Закон о банках № 395-1 (принятый в 1990 году);

- Закон о ЦБ РФ № 86-ФЗ (принятый в 2002 году)

- Закон о страховании вкладов № 177-ФЗ (принятый в 2003 году)

- Закон о национальной платежной системе № 161-ФЗ (принятый в 2011 году)

- Закон о потребкредите № 353-ФЗ (принятый в 2013 году)

💡 Видео

Банковская система в Российской Федерации | Настя КоржеваСкачать

Экономика 11 класс (Урок№7 - Банковская система.)Скачать

Как работают БАНКОВСКИЕ КАРТЫ? — НаучпокСкачать

Как банки делают деньги из воздуха? Кредит = деньгиСкачать

Крах банковской системы РФ. ДеталиСкачать

2.6 Финансовые институты. Банковская система 🎓 ЕГЭ по обществознанию без репетитораСкачать

Банковская система и финансовые институты - ЕГЭ 2024Скачать

Курс лекций по банковской системе. Лекция 3: Банк РоссииСкачать

Понятная экономика: банковская системаСкачать

Банковская системаСкачать

Как работает банковская система?Скачать

Вся суть банковской системыСкачать

Чем на самом деле занимается ЦБ РФ? Все функции Банка РоссииСкачать

Как запомнить уровни банковской системы для ЕГЭСкачать

Какие самые худшие банки в РФ в 2023 году. ТОП худших банков РоссииСкачать

Понятная экономика: денежно-кредитная политикаСкачать