Оформляя кредит, вы берете на себя определенные долговые обязательства, в которые входит не только возврат одолженной суммы, но и процентов, начисленных за пользование заемными средствами. После подписания договора у вас перед банком появляется ссудная задолженность (СЗ), в сумму которой будет входить сам долг, проценты и, при просрочке платежей, штрафы и пени.

В отличие от СЗ, чистая ссудная задолженность банка – это сумма самого долга, то есть те деньги, которые вы взяли в кредит без учета дополнительных начислений, за исключением платных пакетов услуг, например, страхования.

Вывод: ссудная задолженность показывает, сколько всего денег вы должны банку, а чистая ссудная задолженность – сколько осталось вернуть от основной суммы займа.

Если регулярно вносить деньги по кредиту в соответствии с договором, то размер СЗ будет постепенно уменьшаться. В случае просрочки остаток увеличится из-за штрафов, а кредитная история заемщика пострадает.

Важно: все дополнительные выплаты начисляются именно на чистый остаток.

- Как рассчитывается

- Виды ссудной задолженности

- О чем говорит снижение ссудной задолженности банка

- Ссудная задолженность — что это, формирование, счет и погашение

- Ссудная задолженность с точки зрения банка

- Классификация ссудной задолженности

- Ссудный счет

- Списание долгов

- Списание части долга через суд

- Как происходит погашение долга

- Что такое чистая ссудная задолженность в банке — можно ли ее списать?

- Что банк насчитывает на чистую ссудную задолженность?

- Штрафные санкции в случае просрочки

- Виды задолженности

- Может ли суд списать ссудную задолженность перед баком?

- Когда банк спишет долги?

- Списание через банкротство

- Ссудная задолженность по кредиту: что это такое простым языком

- Что такое ссудная задолженность

- Что такое ссудная задолженность для банка

- Классификация

- Погашение долга

- Понятие ссудной задолженности, её виды и формы, списание и погашение долга

- Что такое ссудная задолженность?

- Виды

- Формы ссудной задолженности

- Ссудный счёт

- Списание долга

- Коэффициент покрытия

- Справка об отсутствии ссудной задолженности

- 📸 Видео

Как рассчитывается

Рассмотрим на примере, как рассчитывается обычная задолженность и чистая. Вы берете кредит в Сбербанке на 100 тыс. рублей под 13% сроком на 3 года. Сотрудники банка предлагают вам дополнительно оформить страховку со ставкой 3% годовых.

Получается, что за три года от 100 тысяч вы должны будете заплатить за страховку 9 тысяч, которые прибавятся к основному долгу, то есть фактически вы берете у банка не 100, а 109 тысяч рублей. Это и есть чистая ссудная задолженность в балансе банка, ее еще называют «телом кредита».

Справка: баланс банка – это своего рода бухгалтерский учет, в котором отражена информация о финансах кредитной организации, в том числе о выданных займах.

13% за пользование кредитными средствами будут начислены именно на 109 000 рублей – это будет СЗ. По мере погашения кредита, задолженность будет уменьшаться, и обычная, и чистая.

Как именно она будет уменьшаться, зависит от вида платежа: дифференцированный или аннуитетный.

В первом случае размер основного долга (в нашем случае 109 тыс.) будет поделен равными долями на 36 месяцев, а процент будет начисляться на остаток. Соответственно, ЧСЗ будет уменьшаться каждый месяц на одну и ту же сумму.

При аннуитетной системе, ежемесячный платеж будет неизменными на протяжении всего периода кредитования, но при этом в первые месяцы значительная часть платежа будет покрывать процент, а не основной долг, то есть размер СЗ будет сокращаться неравномерно.

| Первый месяц | 3672 (ежемесячный платеж) =2491(погашение долга) +1180 (погашение процента) | 4208 (платеж)=3027 (долг)+1180 (проценты) |

| Последний месяц | 3672 (платеж) = 3633 (долг) + 39 (проценты) | 3060 (платеж)= 3027 (долг) +32 (проценты) |

Допустим, заемщик перестал вносить обязательные платежи через 6 месяцев после оформления кредитного договора. На этот момент размер чистого долга составит 96 268 рублей. Значит и штраф будет начислен на эту сумму, а не на начальные 109 тысяч. Есть две формы формирования неустойки:

- С продолжением начисления ежегодных процентов. В таком случае вам нужно будет заплатить основной долг, проценты и пени, но не более 20% годовых.

- Без начисления ежегодных процентов. При этой системе размер выплат будет состоять из чистого остатка и начисленных штрафных процентов, по 0,1% за каждый день просрочки или 36,5% в год.

Стоит отметить, что банки в основном используют первый вариант.

Виды ссудной задолженности

Итак, мы разобрались, что есть СЗ и ЧСЗ. Ссудная задолженность, в свою очередь, может быть:

- Срочной или текущей – когда срок погашения еще не наступил, то есть вы просто отдаете кредит в соответствии с условиями договора.

- Просроченной – когда по платежам допущены просрочки. В этом случае на чистый остаток начисляется штраф.

Справка: несколько дней задержки платежа не переводит СЗ в раздел просроченных. Количество дней допустимой просрочки прописано в договоре. Обычно это 5 дней.

Выделяют три вида просроченной СЗ в отчетности банка:

- ожидаемая – та, которую можно взыскать через поручителей или залог;

- сомнительная – долг сложнее вернуть из-за отсутствия залога или залога, не согласованного с правилами залогового обеспечения;

- безнадежная или необеспеченная – задолженность не получится взыскать даже через судебных приставов.

Последняя обычно связана со смертью задолжника или его банкротством. В таком случае банку ничего другого не остается, как списать долг. Списание происходит за счет резервных средств КО, которые появляются в результате выплаченных процентов по другим кредитам. Стоит отметить, что долг числится на балансе банка до 5 лет. За это время компания постарается вернуть свои деньги.

Справка: кредитным организациям невыгодно хранить на своем балансе неоплаченные кредиты, так как это негативно сказывается на репутации банка, поэтому небольшие задолженности иногда списываются в трехлетний срок.

https://www.youtube.com/watch?v=_6eX5hJWRFU

Если заемщик не может вносить платежи из-за ухудшения финансового состояния, то кредиторы предложат несколько вариантов:

- пересчет ежемесячного платежа, то есть уменьшение суммы и увеличение срока кредитования;

- кредитные каникулы;

- рассрочку.

Банк может обратиться в суд для взыскания задолженности, причем закон всегда будет на стороне кредитора. Судебные приставы тщательно проверят все счета и имущество должника, которые будут изъяты в счет погашения ссудной задолженности. Помимо долга, процентов и штрафов, неплательщику придется возместить все судебные издержки.

Важно: заемщика, исходя из его финансового положения, могут обязать выплатить не всю ссудную задолженность со штрафами, а только чистый остаток.

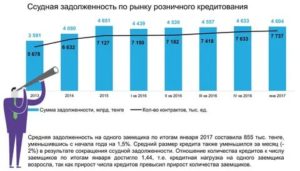

О чем говорит снижение ссудной задолженности банка

Снижение ЧСЗ может говорить о том, что:

- заемщик выплачивает займ, не нарушая сроков, тем самым погашая и сам кредит и проценты по нему;

- долг снижается из-за осуществления принудительных мер по возврату, например, ареста банковской карты или изъятия залогового имущества.

В первом случае клиент банка добросовестно выполняет условия договора, не портит свою кредитную историю и не переплачивает за неустойку. Во втором – долг хоть и снижается, у заемщика появляется много проблем: серьезная переплата, испорченная репутация и, соответственно, сложность в получении другого займа при необходимости.

Видео:Беру кредит у коллектора и списываю долг бесплатно. Банкротство физических лицСкачать

Ссудная задолженность — что это, формирование, счет и погашение

Здравствуйте. В этой статье вы узнаете, что такое ссудная задолженность и как банки списывают долги заемщиков.

Сегодня вы узнаете:

- Как классифицируются долги заемщика;

- Что такое ссудный счет;

- Как происходит погашение долга.

В наше время что такое кредит знает даже школьник. Получить необходимую сумму денег в долг на любые цели может каждый желающий. При этом необязательно собирать большой пакет документов.

Каждый второй гражданин обращался в банк за помощью, чтобы решить финансовые проблемы или приобрести необходимый товар. И при всем этом спросе, многие граждане даже не догадываются, что такое ссудный долг перед кредитором.

Ссудная задолженность – это сумма денег, которую заемщик получил со стороны финансовой компании, но не вернул, согласно условиям, которые оговорены в кредитном договоре. При этом стоит учитывать, что возвращается не только сумма основного долга, но и проценты за пользование заемными средствами.

Простыми словами, судный долг – это обычный долг заемщика перед финансовым учреждением. Если клиент порядочный и вносит оплату своевременно, то сумма задолженности будет постоянно уменьшаться.

Но почему она появляется?

Все дело в том, что при оформлении кредита, мало кто задумывается как будет погашать долг если заболеет или потеряет основной источник дохода. В результате непредвиденные обстоятельства могут привести к тому, что заемщику нечем платить ежемесячные взносы по договору.

Появляется просрочка, которая с каждым днем только увеличивается. Из-за пропуска платежей клиенту начисляются штрафные санкции на сумму чистой ссудной задолженности.

Чистая ссудная задолженность банка – это сумма денег, которую кредитор предоставил заемщику по договору. Это сумма без учета процентов и штрафных пеней.

Ссудная задолженность с точки зрения банка

Не секрет, что деятельность любой финансовой компании связана с определенными рисками: операционными, рыночными или кредитными. Но самый опасный – это риск, связанный с задолженностью по кредитам.

Если внимательно изучить статистику, то можно сделать вывод, что многие банки ушли с рынка финансовых услуг (обанкротились) именно потому, что не смогли настроить грамотную политику управления и качественно проанализировать свой кредитный портфель.

К примеру, для устранения сcудной задолженности в Сбербанке, специалисты в индивидуальном порядке рассматривают дело каждого заемщика. Квалифицированные сотрудники разрабатывают специальные схемы, которые применяются к должникам, с целью возврата долга.

https://www.youtube.com/watch?v=mVnOjwYJNqQ

Но не всегда все складывается положительно, и кредиторы несут большие убытки. Чтобы избежать проблем в будущем, финансовые компании предоставляют сведения в бюро кредитных историй. Благодаря этому, заемщик, которого официально признали должником, больше не сможет получить финансовую помощь ни в одном банке.

Классификация ссудной задолженности

Можно выделить следующиекатегории ссудной задолженности:

Данная разновидность означает, что у клиента отсутствует ссудная задолженность перед банком на отчетную дату, или имеется, но не превышают 5 суток. Некоторые банки могут увеличить срок, в течение которого необходимо вернуть заемные средства. Такая категория, как правило, используется по кредитным картам со льготным сроком до 50 и более дней.

Суть данной задолженности заключается в том, что ее можно переоформить. При этом стоит учитывать, что пункты соглашения о предоставлении услуг остаются неизменными.

В данном случае, когда имеется просроченная задолженность по ссудному счету.

Выделяют четыре типа просрочки: до 5 дней, от 6 до 30, от 31 до 180 и более 180 дней.

Также стоит учитывать, что ссудная задолженность может быть:

Это наиболее привлекательный для банка вариант, который подразумевает наличие поручителя или залогового обеспечения. В таком случае кредиторы могут не переживать за невозврат средств.

В случае возникновения долга с обеспечением, обязанность по возврату долга будет переложена на поручителя. Если заемщик для получения ссуды предоставил залоговое обеспечение – его выставят на продажу и закроют долги.

Это классификация долга, при которой заемщик получает средства без залога и предоставления поручителя. В такой ситуации финансовая организация не имеет дополнительных гарантий возврата. Единственный выход – это взыскать и продать личное имущество клиента, чтобы покрыть долги.

Ссудный счет

Каждый заемщик, получая деньги в долг от банка, становится обладателем счета ссудной задолженности. Такой счет банки открывают каждому, кто подписывает условия договора и обязуется все вернуть, с учетом процентов. Но зачем нужен счет?

Счет открывают для того чтобы максимально быстро контролировать все операции по конкретному заемщику:

- Ежемесячные платежи по кредиту;

- Сумму просроченного долга;

- Переплату по кредитному договору;

- Досрочное погашение;

- Неоплаченные проценты.

На дебете счета фиксируется сумма кредита с учетом заложенных процентов и иных обязательных платежей, а на кредите отражается вся история по возврату. Простыми словами, ссудный счет – это счет клиента, на который банк зачисляет кредитные средства своего клиента.

Особенности ссудного счета:

- Открывается на имя заемщика исключительно на основании кредитного договора;

- Один клиент может иметь сразу несколько счетов, поскольку каждый кредит – это новый счет;

- Является бесплатной услугой только для физических лиц. С юридического лица взимается плата не только за открытие, но и за ведение счета;

- Открывается банком исключительно для контроля всех операций по кредиту;

- Не является самостоятельной услугой, которую финансовая компания оказывает клиенту при выдаче кредитных средств.

Ссудные счета можно разделить на три категории:

Простой счет создается кредитором только для одноразовой сделки. Этот счет на практике используют все финансовые компании, которые предлагают оформить потребительский кредит или автокредит.

Необходим в том случае, если заемщик постоянно получает деньги в долг. В этом случае открывается счет, на который регулярно зачисляются средства. Такие счета, как правило, используются для клиентов, которые получают кредитные карты.

Специальный счет позволяет клиенту совершать любые операции в течение срока действия карты. Также некоторые кредиторы увеличивают лимиты порядочным клиентам, что можно сделать только при открытии специального счета.

Это активно-пассивный счет, на котором ссудный счет объединен с расчетным счетом. По такому счету одновременно идет контроль как за приходными, так и расходными операциями. Эти счета доступны только для юридических лиц.

https://www.youtube.com/watch?v=z7nrCOsnFQs

Движение средств, по контокоррентному счету можно представить следующим образом:

| Дебет | Кредит |

| Выплата заработной платы | Только выручка от продажи товарной продукции, оказания услуг и выполнения работ |

| Оплата налогов и иных бюджетных платежей | |

| Перечисление средств по счетам поставщиков | |

| Погашение кредитной задолженности |

Списание долгов

Цель финансовой компании – это привлечение максимальной прибыли, которую они получают за счет минимизации собственных рисков.

Тем не менее от должников никуда не деться. Как бы банки тщательно ни проверяли своего клиента, прежде чем предоставить сумму денег в долг, огородиться от непорядочных клиентов достаточно сложно, или, можно сказать, практически невозможно.

Большая часть заемщиков перестает вносить оплату неумышленно, а только потому, что нет финансовой возможности. Но что делать кредитору, если должник длительное время не вносит оплату, и все попытки взыскать долг ни к чему не привели?

Именно для таких целей у банка сформирован запасной резерв средств. Именно с этого счета будут взяты средства для списания долга непорядочного заемщика. Однако банки не спешат избавляться от проблемных долгов и сразу их списывать.

Использовать средства в запасном резерве, для погашения ссудной задолженности, можно если:

- Прошел срок исковой давности по кредиту, равный 3 годам;

- Сумма кредитного долга минимальная;

- Заемщик умер и у него не осталось родственников, которые погасят долги (как правило, ответственность ложится на наследников);

- Заемщик официально признан банкротом.

Но не стоит радоваться, если вы набрали кредитов и успешно провели процедуру банкротства. Стоит принимать во внимание, что финансовые компании контролируют списанные долговые обязательства в течение 5 лет.

Именно в течение указанного срока кредитор будет отслеживать платежеспособность своего клиента, который принес банку убытки.

Если выяснится, что финансовое положение заемщика улучшилось, то кредитор может взыскать через суд списанную сумму долга.

Списание части долга через суд

Не секрет, что заемщик, который допустил просрочку, порой игнорирует кредитора и хочет решить дело в судебном порядке. Но для чего необходим суд? Неужели он может списать сумму чистой задолженности заемщика перед финансовой компанией.

Необходимо учитывать, что банк передает дело в суд должника только в том случае, если сумма долга и начисленные штрафные санкции достигают существенных размеров. К примеру, чистая ссудная задолженность равна 500 000 рублей, а начисленные пени, проценты и штрафные санкции 450 000 рублей.

Помимо того, что кредитор просит полностью погасить общую сумму долга и начисленные проценты, он выставляет заемщику счет на судебные издержки. В целом может получиться «нереальная» сумма к погашению.

Но почему все заемщики так пытаются дождаться именно судебного разбирательства? В чем выгода для неплательщика? Все дело в том, что в подобной ситуации суд, конечно, будет на стороне финансовой компании, поскольку заемщик нарушил условия договора.

Но есть и положительные моменты для заемщика, который оказался в сложной финансовой ситуации. На практике банки сокращают коэффициент ссудной задолженности, поэтому заемщик получает замечательную возможность уменьшить официально долг на 20-80%.

Порой встречаются случаи, когда банк полностью аннулирует начисленные пени и штрафы. Чтобы получить такой «подарок» потребуется доказать, что условия нарушены по уважительной причине.

Однако не стоит радоваться, если кредитор списал все долги, поскольку в любой момент все может поменяться, и заемщика заставят вернуть кредитные средства, с учетом начисленных процентов. Банки никогда не прощают долги, держат их на особом балансе, и делают все для того, чтобы вернуть списанную задолженность. В такой ситуации закон находится на стороне финансовой компании.

https://www.youtube.com/watch?v=gb725VrzCVA

Единственный вывод, чтобы этого избежать – это не допускать просрочек и своевременно вносить оплату. Возвращать средства кредитору рано или поздно придется, только кредитное досье будет испорчено, и получить финансовую помощь, в случае острой необходимости, уже не получится ни в одном банке.

Заемщикам, которые погашают кредиты в установленные сроки, обязательно выдается справка об отсутствии задолженности и направляется положительная запись в бюро кредитных историй.

Необходимо учитывать, списание ссудной задолженности юридических лиц – это сложный и длительный процесс. На практике кредиторы стараются погасить долги путем наложения ареста на счета и конфискации имущества.

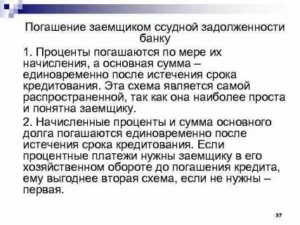

Как происходит погашение долга

Погашение долга происходит согласно условиям кредитного договора.

Существует две системы оплаты долга:

- Аннуитетными платежами;

- Дифференцированными платежами.

В первом случае, заемщик в течение всего срока вносит оплату равными платежами. Что касается второго варианта погашения долга, то по мере оплаты размер платежа уменьшается.

К сожалению, какую систему погашения долга выбрать решает не заемщик, а кредитор.

Заемщик может погашать долг как наличными средствами через кассу, так и путем совершения безналичного перевода.

Стоит принимать во внимание, что согласно условиям кредитного договора, заемщик может погасить долг полностью или частично. В этом случае необходимо обратиться к сотруднику финансовой компании и написать заявление на закрытие кредита, или на досрочное погашение. После оплаты банк должен пересмотреть график платежей и выдать на руки новый.

Если заемщик перестал вносить оплату, кредиторы должны провести большую работу, чтобы сократить сумму ссудного долга.

Для этого банк принимает следующие меры:

- Выявление факта появления задолженности по ссудному счету;

- Мониторинг будущих потерь или определение категории качества. В данном случае опытные аналитики финансовой компании просчитывают возможные риски по каждому случаю и рассчитывают остаток ссудной задолженности;

- Проведение переговоров. Кредитору важно понять, по какой причине заемщик перестал вносить оплату по графику.

- Принятие решения. Чтобы исправить ситуацию и не допустить образования большого долга, банки предлагают изменить условия договора: увеличить срок и тем самым сократить размер ежемесячного взноса. Некоторые банки готовы уменьшить процентную ставку, чтобы заемщик смог наладить финансовое положение и вносить оплату своевременно. В таком случае проводится реструктуризация ссудной задолженности;

- Выездные проверки. Такие проверки со стороны сотрудников финансовой компании нужны для того, чтобы проанализировать наличие и состояние личного имущества, которое можно конфисковать, через судебных приставов, для частичного или полного погашения ссудного долга;

- Выставление требования. Конечно, банку выгоднее вернуть долги в досудебном порядке. Первое что будет сделано – это составлено требование, в котором будет прописана сумма долга, с учетом процентов на ссудную задолженность и направлено должнику заказным письмом;

- Обращение в суд. Это крайняя мера, к которой кредиторы не любят обращаться. Но если заемщик скрывается от кредитора, не отвечает на телефонные звонки – то другого выхода нет. В данном случае осуществляется формирование ссудной задолженности.

- Изъятие имущества. Конфисковать личное имущество можно только после вынесения судебного решения.

Видео:Ссудный счет. Как оплатить ипотеку, если карту арестовали?Скачать

Что такое чистая ссудная задолженность в банке — можно ли ее списать?

Чистая ссудная задолженность — это долг заемщика перед банком без учета начисленных процентов и пеней. Как узнать свои кредиты и какие по ним были задолженности мы описывали в другой статье.

По мере выплаты кредита долг уменьшается и постепенно погашается. Но если заемщик совершает просрочки, то на чистую ссудную задолженность банк начинает начислять пени.

С каждым днем долг становится больше, и рано или поздно банк обращается в суд, чтобы взыскать с клиента чистую ссудную задолженность, все пени и проценты. При этом всегда можно рассчитывать на списание долгов.

Это законный метод избавления от кредитов

Что банк насчитывает на чистую ссудную задолженность?

Банк выдает деньги в долг под определенную процентную ставку, размер которой указывается в кредитном договоре. По Закону о потребительском кредитовании размер годовой ставки пишется на первой странице договора на видном месте и заключается в рамку.

https://www.youtube.com/watch?v=EAiuh0fZX-4

Ставка выражается в годовом эквиваленте. Например, если это 36% годовых, то ежемесячно на оставшуюся сумму долга начисляется 3% годовых.

Эти проценты добавляются к чистой ссудной задолженности, в итоге образовывается характерная для кредитов переплата.

При аннуитетной схеме графика платежей в первой половине выплаты долга заемщик погашает основную часть процентов, читая же ссудная задолженность в большей степени погашается во второй половине выплат.

Штрафные санкции в случае просрочки

Если заемщик нарушает график платежей, то, независимо от причин происходящего, банк применяет начисление пеней. Закон о потребительском кредитовании регулирует максимально возможный размер штрафных санкций при совершении просрочки:

- Если в случае просрочки банк продолжает начислять годовую процентную ставку, то пени не могут превысить 20% годовых.

- Если в случае просрочки банк не начисляет проценты, то пени составляют 0,1% в день или почти 36,5% годовых.

Штрафы за сам факт совершения просрочки к чистой ссудной задолженности сейчас не применяются. Подавляющее большинство банков выбирают первый вариант начисления пеней в 20% годовых, когда к ним суммируются и проценты по договору. В результате долг заемщика ежедневно увеличивается. Если должник не платит, кредитная организация вправе обратиться в суд.

Виды задолженности

Если гражданин совершает просрочку, то банк начинает процесс взыскания. Сначала он пытается вернуть заемщика в график платежей собственными силами, а после привлекает коллекторов. Если же и коллекторы не добились результата, то тогда кредитор обращается в суд.

Банки условно разделяют ссудную задолженность на несколько видов:

- Обеспеченная залогом или поручительством. Для банка это лучший вариант просроченной задолженности, так как в этом случае шансы вернуть деньги возрастают. Можно организовать процесс изъятия залога или давить на поручителя.

- Сомнительная задолженность. Это ссуды, выданные физическим или юридическим лицам без обеспечения. Вероятность взыскания нельзя назвать 100%, но и исключать возможность возврата долга нельзя.

- Безнадежная ссуда. Это долги, которые банки никак не могут взыскать: ни собственными силами, ни с помощью коллекторов. Порой даже суд ничего не меняет, и такие долги в итоге списываются.

Может ли суд списать ссудную задолженность перед баком?

Когда банк обращается в суд, общая ссудная задолженность, как правило, уже достигает существенных размеров. Например, чистая ссудная задолженность может быть равной 200 000 рублей, а набежавшие пени 150 000 рублей.

Плюс к этому банк указывает на необходимость выплаты понесенных судебных издержек, которые могут составлять 20000-50000 рублей.

В целом, к возмещению обычно указывается приличная сумма, но суд далеко не всегда присуждает к выплате все, что пишет кредитная организация в иске.

В судебной практике есть такое понятие, как несоразмерность того, что получил гражданин в банке, и того, что требует банк сейчас. Например, если чистая ссудная задолженность составляет 200 000 рублей, а банк требует вернуть 500 000 рублей, то суд может признать сумму возврата несоразмерной чистому долгу.

Суд в любой случае встанет на сторону банка, так как это заемщик нарушил условия кредитного договора, но сумму взыскания он может уменьшить. Чаще всего списывается часть начисленных пеней в любых пропорциях: суд может списать половину начисленных пеней, 20% или 80%. Это только на усмотрение суда.

Редко, но случается, что банк присуждает к возврату только чистую ссудную задолженность, а все пени списывает. Но обычно это происходит, если должник активно участвует в процессе и может документально доказать свое плохое материальное положение. Что касается судебных издержек банка, то суд обяжет должника их выплатить.

Читая ссудная задолженность судом никогда не списывается. Исключения могут быть, если только заемщик докажет факт незаконных действий банка при выдаче кредита, но вероятность этого близка к нулю.

Когда банк спишет долги?

Единственный вариант, когда банк может списать весь долг полностью даже без обращения в суд — это смерть заемщика при отсутствии у него наследников. Списание происходит, так как по факту предъявлять претензии по возврату задолженности просто некому.

https://www.youtube.com/watch?v=o_vOJ3FaoeU

Списание долгов возможно и после вынесения судебного решения, но только в том случае, если банк опустит руки и признает долг безнадежным.

Стандартно долги числятся на балансе кредитной организации 5 лет, но сейчас эти сроки банки сами уменьшают и периодически списывают долги, которые не могут вернуть.

Дело в том, что наличие безнадежных долгов на балансе вредит репутации банка и его статистическим данным, поэтому они и списываются с баланса, чтобы не портить отчетность. Это может произойти и в течение 1-2 лет после суда.

Для списания долг должен быть признан безнадежным, а это возможно если:

- должник не имеет официального места работы;

- у него нет регулярно пополняемых банковских счетов;

- у него нет имущества, которое можно было бы изъять за долги.

Также списание происходит, если в течение долгого времени судебные приставы не могут определить место нахождения должника.

После вступления решения суда в законную силу с должником взаимодействует пристав: он ищет место работы гражданина, его банковские счета и имущество. Если ничего не найдено, пристав направляет кредитору бумагу, в которой говорится о невозможности взыскания долга.

Банк еще несколько раз может возобновлять процесс взыскания, также он может продать долг, но если ситуация не меняется, то все долги списываются.

Списание через банкротство

Законом предусматривается еще одна возможность полного списания долгов по выданной ссуде — это проведение процедуры собственного банкротства. Это актуально, если суммарный долг заемщика перед всеми кредиторами превышает 500 000 рублей. В таком случае он может организовать процедуру собственного банкротства, обратившись в Арбитражный суд.

Банкротство позволяет списать все: и чистую ссудную задолженность перед банком, и все начисленные пени. Но процедура эта сложная, долгая и затратная. Чаще всего списание долгов таким образом сопровождается обращением в юридическую компанию, потому как самостоятельно провести процедуру банкротства довольно сложно. Есть масса нюансов, которые нужно учитывать.

Видео:Задолженность по кредиту и последствия. Как решить проблему?Скачать

Ссудная задолженность по кредиту: что это такое простым языком

Ссудная задолженность – термин, который звучит достаточно сложно для обычного человека. Однако если вы решили взять кредит, необходимо понять, что это такое и как именно с ней работать. Об этом и расскажет Brobank.

Большинство людей знает, что такое кредит, очень многие пользуются данным инструментом, чтобы решить какие-то сопутствующие проблемы или приобрести нечто дорогостоящее.

Но далеко не все имеют достаточно глубокое понятие основных терминов. Это накладывает отпечаток не только на общую информированность, но и на принятие решение относительно имеющегося долга.

Одним из основных терминов является ссудная задолженность.

Что такое ссудная задолженность

Ссудная задолженность – это общая сумма задолженности клиента перед банком. Остаток ссудной задолженности включает в себя не только «тело кредита», но и необходимые проценты по этому кредиту.

Если говорить достаточно простым языком, то ссудная задолженность по кредиту – это тот самый долг банку, который необходимо выплатить заемщику. При этом сумма увеличивается на количество выплачиваемых процентов банку.

Наиболее простой выход – выплачивать ее вовремя. В этом случае сумма уменьшается и в конечном итоге сводится к нулевой задолженности.

Но если заемщик брал деньги без четкого осознания, каким образом придется отдать, то это может привести к накоплению штрафов, пеней и в конечном итоге росту задолженности до крупных значений.

В этом случае ссудная задолженность по кредиту может стать проблемной.

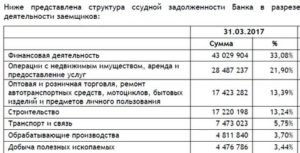

Что такое ссудная задолженность для банка

Так как ссудная задолженность в случае компаний является одним из наиболее веских факторов оценки ее деятельности, важно понять, что такое ссудная задолженность для банка.

https://www.youtube.com/watch?v=WY72Ik6a2D8

Банк всегда старается обезопасить себя от некоторого количества недобросовестных или проблемных заемщиков. Чем больший у банка процент так называемых «безопасных» или «устойчивых» кредитополучателей, тем меньше рисков он несет и, как следствие, имеет меньше проблем с возвращением своих денег, получая больше выгоды.

Однако если вовремя не обратить внимание на качество своих выданных кредитов, может оказаться, что финансовое учреждение оказалось на грани финансового краха из-за множества неблагонадежных кредитов.

Например, в Сбербанке для того, чтобы устранить ссудную задолженность, каждое дело индивидуально рассматривает комиссия из квалифицированных кредитных сотрудников.

Они ищут способы максимально быстрого и эффективного устранения ссудной задолженности и стараются крайне редко прибегать к полному списанию долга.

Последнее становится возможным только если клиент не имеет никаких выходов для ее погашения.

Классификация

Классифицировать ссудную задолженность можно по нескольким критериям. В основном она касается того, насколько кредитополучатель готов ее покрывать. Ссудные задолженности классифицируются по типам:

- Текущая. Это задолженность, которая у пользователя есть в принципе, а также ситуация, когда задолженности перед банком нет вообще или она не старше 5 суток с момента ее образования. Обычно подобная ситуация складывается в случае использования кредитных карт с грейс-периодом и своевременного их пополнения.

- Переоформленная. Она имеет возможность быть переоформленной. При этом основные пункты соглашения остаются в неизменности.

- Просроченная. Задолженность, которая просрочена на разные сроки. Может быть как легкая просрочка на несколько суток, так и длительная, превышающая 180 суток.

- Также ссудная задолженность может классифицироваться по обеспеченности или необеспеченности. В первом случае заемщик предоставляет банку возможность взять у него какое-либо дорогостоящее имущество в залог, тогда как во втором случае этого нет.

От того, какого типа задолженность перед банком, зависит и то, как именно финансовая организация будет на нее реагировать. В отдельных случаях дело ограничивается лишь уведомлением об оплате, тогда как в других потребуются услуги специализированных организаций взыскания.

Погашение долга

Погашать долг можно как аннуитетными платежами (в равных долях), так и дифференцированными (со временем сумма долга уменьшается и снижаются и размеры платежей). Для банка выгоднее использовать первую систему, тогда как для клиента — вторую.

Большинство кредитных систем ориентированы на выгоду банка, а потому перед получением кредита убедитесь в том, какой способ погашения будет использоваться конкретно в вашем случае.

Помните, что аннуитет требует выплаты процентов в первой половине срока кредита.

Об авторе

Евгений Никитин Высшее образование по специальности «Журналистика» в Университете Лобачевского. Более 4 лет работал с физическими лицами в банках НБД Банк и Волга-Кредит. Имеет опыт работы в газете и телевидении Нижнего Новгорода. Является аналитиком банковских продуктов и услуг. Профессиональный журналист и копирайтер в финансовой среде nikitin@brobank.ru

Эта статья полезная?

Видео:Как выкупить свой долг у банка по договору цессии за 10? Выкуп долга по кредиту третьим лицом.Скачать

Понятие ссудной задолженности, её виды и формы, списание и погашение долга

Больше половины работающего населения имеет хотя бы один кредит. Взяв в долг у банка, отдавать надо не только эту сумму, но и проценты (см. как начисляются проценты), а при просрочке ещё и пени со штрафом. Большинство заёмщиков и не догадываются о понятии ссудной задолженности, хотя ознакомиться с её особенностями надо каждому.

Что такое ссудная задолженность?

Ссудной задолженностью называют денежную сумму, полученную заёмщиком от финансовой компании по договору кредитования, но не возвращённую им. Другими словами, это не погашенная сумма кредита.

Если в назначенные сроки выплачивать банку установленный платёж, то с каждым месяцем задолженность будет уменьшаться.

В случае просроченных платежей сумма долга увеличивается за счёт начисления штрафов и пени.

Заёмщикам нужно учитывать, что формирование ссудной задолженности негативно сказывается на кредитной истории. Если понадобится ещё брать кредит, то несвоевременные оплаты могут привести к отказу либо завышенным процентам.

Виды

По срокам ссудную задолженность делят на срочную и просроченную. В первом случае срок по задолженности ещё не закончился, а во втором уже прошёл.

Просроченная ссудная задолженность делится на 3 категории:

1. Ожидаемая. В эту группу входят кредиты, обеспеченные поручительством или залогом. С точки зрения банка — это наилучший вариант с высокой вероятностью возврата денег. Если заёмщик просрочил выплаты, то можно изъять залог либо обратиться к поручителю.

2. Сомнительная. К этой категории относятся ссуды без обеспечения. Заёмщиком может быть как физическим, так и юридическим лицом.

3. Безнадёжная. Это вариант, при котором банк не может взыскать долг даже с помощью коллекторов. По истечении срока исковой давности задолженность будет списана – такие риски закладываются банком в процентах по кредитам. Долг признают безнадёжным в случае отсутствия у заёмщика:

- официальной работы;

- регулярно пополняемого банковского счёта;

- имущества для изъятия за долги.

Важно знать, что стандартный срок сохранения долга на балансе банка – 5 лет. Большинство кредитных организаций предпочитает списывать задолженность раньше, так как сам факт её наличия портит отчётность и репутацию компании.

Формы ссудной задолженности

Следует отличать чистую ссудную задолженность. Так называют долг заёмщика перед кредитором, но без процентов и пеней. Если кредит просрочен, то к чистой ссудной задолженности добавляют пени, с каждым днём увеличивающие первоначальную сумму.

https://www.youtube.com/watch?v=Gow-gN0zydM

В большинстве случаев при просрочках банки продолжают начислять годовую ставку, но одновременно с ней и пени. Они не могут превышать 20% годовых. Есть и другой вариант, когда кредитор начисляет только пени без процентов – в день это 0,1% (36,5% в год).

По срокам выплат выделяют 3 формы ссудной задолженности:

1. Текущая задолженность. Она подразумевает 2 варианта:

- просроченные проценты отсутствуют;

- просрочка выплаты процентов менее 5 суток.

2. Переоформленная задолженность. Это означает, что по обстоятельствам её можно переоформить. Без изменений в договоре кредита это можно сделать 2 раза. Переоформление с внесением изменений в договор можно совершить однократно.

3. Просроченная задолженность. В этом случае принимается во внимание просрочка по основному долгу. Такая задолженность имеет несколько типов по установленному сроку:

- до 5 дней включительно;

- 6-30 дней;

- 31-180 дней;

- от 180 дней.

Списать задолженность кредитная организация вправе только через 3 года – это законодательно регламентируемый термин давности иска.

Ссудный счёт

Ссудный счёт есть у каждого взявшего кредит заёмщика – сумма при этом значения не имеет. Счёт ссудной задолженности открывают после подписания условий договора, оговаривающих обязательство возврата всей суммы с учётом процентов.

Открытие ссудного счёта необходимо с целью контроля всех операций по кредиту конкретного заёмщика:

- ежемесячный платёж по кредиту;

- неоплаченные проценты;

- размер просроченной суммы средств;

- переплата по договору;

- досрочное погашение.

На ссудный счёт банком зачисляется сумма кредита, то есть отражается он по дебету. В эту сумму входит не только чистая ссудная задолженность, но и проценты. По кредиту счёта отражается возврат денежных средств, то есть совершаемые заёмщиком платежи.

Различают несколько видов ссудного счёта:

1. Простой. Такой счёт необходим для разовой сделки. Финансовые компании практикуют этот вариант при оформлении авто- и потребительских кредитов.

2. Специальный. Такой счёт необходим для постоянной выдачи денег заёмщику в долг. На практике такой вариант используют для кредитных карт. Пока у карты не истечёт срок действия, клиент может совершать любые операции. Специальный счёт позволяет увеличивать лимит кредитной карты – банки практикуют такой подход к добросовестным плательщикам.

3. Контокоррентный. Этот счёт является активно-пассивным, то есть объединяет расчётный и ссудный счета. Такой вариант доступен только юридическим лицам. По кредиту контокоррентного счёта отражается выручка, а по дебету:

- выплаченная зарплата;

- налоги и прочие платежи в бюджет;

- перечисленные на счета поставщиков суммы;

- выплаты по кредиту.

Независимо от вида ссудного счёта, его оформление осуществляется в соответствии с определёнными требованиями:

- открытие на имя заёмщика, основанием является кредитный договор;

- услуга бесплатна для физических лиц;

- юридические лица платят за открытие счёта и его ведение.

У одного клиента может быть несколько ссудных счетов, каждый из которых соответствует конкретному кредиту. Открывают такие счета только с целью контроля операций по кредиту, поэтому услуга не является самостоятельной.

Списание долга

Деятельность любой компании, занимающейся выдачей кредитов, основывается на получении максимальной прибыли при минимизации собственных рисков. Даже тщательная проверка банком каждого клиента не исключает финансовые риски из-за должников.

Справедливо заметить, что большинство случаев просрочки по кредиту происходят не умышленно, а из-за отсутствия финансовых возможностей у заёмщика своевременно внести необходимый платёж. Не редкость ситуации, когда просрочки продолжаются длительное время, а у банка нет возможности взыскать долг.

Для обеспечения безопасности от финансовых рисков банки создают запасной резерв. Он необходим для списания долгов непорядочных заёмщиков. Эта процедура выполняется при нескольких условиях:

- срок исковой давности (3 года) закончился;

- кредитный долг небольшой;

- смерть заёмщика при отсутствии наследников;

- официальное признание заёмщика банкротом.

Объявление себя банкротом не означает успешное избавление от долгов. Контроль списанных долговых обязательств выполняется в течение 5 лет. Он выражается в отслеживании банком платёжеспособности нерадивого заёмщика. При улучшении финансового положения должника долг с него можно взыскать через суд.

Заёмщикам следует учитывать, что при обращении банка в суд выплачивать придётся не только основной долг с процентами и начисленными за время просрочки пенями, но и судебные издержки. В судебных разбирательствах есть преимущество и для должника – официальное уменьшение суммы долга. Происходит это за счёт сокращения коэффициента ссудной задолженности.

Коэффициент покрытия

Каждой финансовой организации важна прибыль. Достигают этой цели разными способами. В любом случае прибегают к вычислению коэффициента покрытия ссудной задолженности.

https://www.youtube.com/watch?v=BpC8Ztu_oeU

Рассчитать этот коэффициент может банк, частный инвестор или какой-либо фонд. Эта процедура преследует несколько целей:

- обеспечить устойчивость компании;

- минимизировать риски;

- получить объективную картину ситуации;

- предупредить банкротство.

За основу расчёта коэффициента берут указанные в бизнес-плане показатели. Вычисления выполняют по формуле:

Коэффициент = 1 + (сальдо накопленного денежного потока / ссудные обязательства)

Сальдо накопленного денежного потока рассчитывается как разница потока и оттока средств. Результат может быть как положительным, так и отрицательным.

Наиболее благоприятная ситуация, когда рассчитанный коэффициент превышает показатель 1,15. Превышение единицы означает наличие свободных средств у компании, не имеющих отношения к кредиту. Если показатель меньше единицы, то компания не располагает достаточным объёмом средств для выплаты кредита, а потому выдача ей кредита несёт определённые риски.

Справка об отсутствии ссудной задолженности

Подтвердить отсутствие ссудной задолженности можно справкой о полном погашении кредита. Выдаётся такой документ банком. Понадобиться он может при получении кредита в другой организации. Иногда бюро кредитных историй не получает своевременно информацию по погашенной ссуде, потому у заёмщика могут возникнуть проблемы с получением нового кредита.

Ещё один вариант, при котором необходима справка – покупка или продажа недвижимости. Документ в этом случае необходим для доказательства отсутствия обременения на такое имущество.

Важно знать, что справку об отсутствии ссудной задолженности банк выдавать обязан, причём в любое время. Порядок выдачи документа каждая организация устанавливает самостоятельно.

Справка в обязательном порядке должна содержать следующие данные:

- исходящий номер;

- дата формирования;

- данные заёмщика (ФИО и данные паспорта);

- юридический адрес банка;

- дата заключения кредитного договора и его номер;

- сумма кредита;

- дата погашения долга;

- подпись сотрудника банка;

- печать банка.

Образец справки можно скачать здесь.

В большинстве банков такой документ выдают платно. Обычно нужно заплатить не более 350 рублей. Отдельно может взиматься плата за срочность.

Сроки выдачи справки также различаются. Одни банки выдают документ в день его запроса, а в других приходится ждать неделю.

Получать справку стоит своевременно – в день погашения займа. Это позволяет убедиться в исполнении своих обязательств и отсутствии малейшей задолженности. При отказе банка выдавать документ нужно направить ему письменный запрос.

При этом организация обязательно должна поставить отметку в принятии заявления. Если в течение месяца справка не была выдана, то заёмщик вправе обратиться в Центральный Банк с жалобой и требованием выдачи документа через суд.

С понятием ссудной задолженности и её особенностями следует ознакомиться каждому лицу, решившему воспользоваться кредитом. Необходимо знать все тонкости процесса – малейшие нюансы могут пригодиться впоследствии.

📸 Видео

Как быстро узнать о ВСЕХ своих банковских счетахСкачать

Как списать долги у приставов. Сколько висит долг у судебных приставовСкачать

Как проверить задолженность на сайте судебных приставов, и как это использовать.Скачать

Долги на гос услугах. Как убрать задолженность на госуслугах?Скачать

ССУДНЫЙ СЧЕТ БАНКА. КАК ОБЕЗОПАСИТЬ ЗАЛОГОВОЕ АВТО ОТ ИНЫХ КРЕДИТОРОВ. НЕЗАКОННЫЕ ЗАПРОСЫ ПРИСТАВА.Скачать

КАК ПРОВЕРИТЬ ЗАДОЛЖЕННОСТЬ?Скачать

Через Сколько лет Списываются долги? Можно ли Не платить Кредит, если истек Срок давностиСкачать

Адвокат советует - что делать если банк подал в суд? Можно ли выиграть суд с банком или коллектором?Скачать

Приставы арестовали счет. Как выплачивать кредит и ипотеку.Скачать

Представление сведений об отсутствии либо наличии задолженности,учет по которым ведется в органах ГДСкачать

В ЧЁМ РАЗНИЦА ССУДНЫЙ СЧЁТ И РАСЧЁТНЫЙ СЧЁТ ВАЖНО! КРЕДИТОВ НЕТ | Как не платить | Кузнецов | АллиамСкачать

Комиссия за ведение ссудного счетаСкачать

Может ли долг превышать сумму кредита. Как уменьшить неустойку по кредиту в суде.Скачать

Как выкупить свой долг у банка? #кредиты #долги #кредитнаяамнистияСкачать

В ЧЁМ РАЗНИЦА ССУДНЫЙ СЧЁТ И РАСЧЁТНЫЙ СЧЁТ ВАЖНО! КРЕДИТОВ НЕТ | Как не платить | Кузнецов | АллиамСкачать

Взыскание долга: что делать если банк подал иск в суд?Скачать