Страховые риски для дебетовых карт: ограбление, повреждение, технические ошибки и мошенничество могут быть застрахованы и вы избежите материальных потерь.

Многие клиенты хотят быть уверенными в сохранности своих средств, поэтому используют страхование банковских карт. Эта услуга дает возможность компенсировать финансовые потери, связанные с мошенничеством, техническими сбоями или банкротством банковской организации.

В соответствии с действующим законодательством, деньги на карте относятся к категории вкладов и подпадают под государственную систему страхования.

Это означает, что клиент гарантированно получит определенную компенсацию в случае банкротства кредитно-финансовой организации. Но не только этот риск может привести к потере денег.

Многие клиенты хотят защитить свои средства от незаконного списания и событий, не связанных с противоправными действиями. Заказать данную услугу держатель платежного пластика может как у самих банков, так и у сторонних страховых компаний.

В некоторых ситуациях страхование средств на счете предоставляется финансовым учреждением как дополнительный сервис – за определенную плату или бесплатно для привлечения новых клиентов. В этом случае условия могут быть более выгодными.

От того, застрахованы ли деньги на дебетовой карте, зависит, сможет ли получить компенсацию их владелец в результате противоправных действий, технического сбоя или банкротства финучреждения.

- От каких рисков можно застраховаться

- Как оформить полис

- Как работает система страхования карт

- Советы держателю платежной карты

- Страховка по дебетовой карте

- Виды страхования по дебетовым картам

- Кто занимается вопросами страхования?

- Получение страховой выплаты по дебетовой карте

- Тарифы страховых программ по дебетовым картам

- Деньги на дебетовой карте: застрахованы ли и как вернуть средства

- Выписка из АСВ

- В каком случае средства не страхуются по асв?

- Что такое АСВ на практике?

- Как получить деньги по дебетовой карте от АСВ?

- В каких случаях вам могут и не выдать деньги по асв?

- Нужна ли страховка карты Сбербанка для защиты денег на ней?

- Страховка карт в Сбербанке

- Что это такое?

- Как работает

- В чем выгоды?

- Какие карты страхуются?

- Как получать страховые выплаты

- Сколько стоит страховка карты

- Способы оформить полис

- В отделении

- Онлайн

- Как активировать полис

- Как отказаться

- Отзывы

- Заключение

- Страховка дебетовой карты| Investbag

- Банковское страхование денег

- Возможные страховые случаи

- Застраховать дебетовую карту: как это работает

- Вывод

- Застрахованы ли деньги на дебетовой карте

- Что значит дебетовая карта?

- Страхуются ли деньги на дебетовой карточке?

- Застрахована ли иностранная валюта?

- Как вернуть деньги по страховке?

- Важные аспекты

- Какие бывают трудности?

- Застрахованы ли деньги на дебетовой карте? Процедура возврата денег при отзыве лицензии

- Условия оформления страхования средств на дебетовой карте

- Сумма средств для страхования на дебетовой карте

- Причины страхования денег на дебетовой карте

- Процедура возврата денег

- Причины для отказа выплаты средств Агентством Страхования Вкладов

- Застрахованы ли деньги на дебетовой карте банка Тинькофф?

- 🌟 Видео

От каких рисков можно застраховаться

Перечислим основные варианты утраты денежных средств владельцем карты.

К наиболее распространенным рискам, от которых стремятся обезопасить себя держатели пластика, относятся следующие:

- ограбления в момент обналичивания средств в банкомате;

- лишение лицензии финансового учреждения, где оформлен счет;

- финансовый ущерб, полученный в результате технического сбоя;

- утеря или повреждение дебетовой карты;

- кража средств мошенниками.

Остановимся на последнем пункте подробнее.

Если третьи лица незаконно списали средства со счета, благодаря страхованию банковской карты пострадавший держатель пластика сможет получить компенсацию списанной суммы. Перечислим наиболее распространенные варианты противоправных действий:

- использование украденной или отнятой в результате грабежа пластиковой карты;

- получение ПИН-кода с применением угроз или насилия в отношении владельца пластика и последующая трата денежных средств;

- получение наличных в кассах финучреждения в результате подделки подписи держателя карты;

- использование поддельного пластика с реквизитами чужого банковского продукта для оплаты товаров/услуг, а также обналичивания средств в банкоматах;

- интернет-мошенничество с целью использовать логин и пароль владельца карты для списания денег;

- считывание информации с магнитной полосы в банкомате с помощью специального технического устройства для дальнейшего использования платежного инструмента;

- кража, отнятие денежных средств в результате грабежа, разбоя не позже двух часов с момента их обналичивания в банкомате.

Страхование банковских карт дает возможность обезопасить себя от безвозвратной потери средств в результате всех этих действий.

Как оформить полис

Застраховать деньги на дебетовой карте вы моете в офисе банка или через интернет.

Чтобы оформить полис, понадобится выполнить следующие действия:

- перейти на соответствующую страницу банка на его официальном сайте и выбор суммы страховки;

- указать паспортные данные, адрес постоянной регистрации, контактный телефон и имейл;

- дать согласие на обработку данных и указать способ получения полиса – на электронную почту;

- оплатить по безналичному расчету страховку банковской карты.

Страхование через интернет имеет ту же юридическую силу, что и оформление бумажного полиса. Полис вступает в силу не сразу, а через несколько дней после оплаты, после чего деньги на карте становятся защищенными от мошенников, технических сбоев и банкротства самой финансовой организации.

У онлайн-страхования есть следующие преимущества:

- обезопасить деньги на карте от безвозвратной потери вы можете в любое время;

- чтобы получить страховку, не нужно ехать в отделение банка;

- электронный документ нельзя потерять;

- некоторые банки делают скидку при покупке полиса через интернет.

Срок действия полиса и его стоимость держатели банковских карт могут выбрать самостоятельно из нескольких вариантов.

Как работает система страхования карт

В зависимости от того, застрахованы ли деньги на дебетовой карте, будет решаться вопрос, сможет ли ее владелец получить компенсацию и фактически вернуть свои средства.

https://www.youtube.com/watch?v=p3WOz7DuByA

Счет держателя пластика страхуется на определенную сумму и на определенный срок.

В случае списания денег с карты в связи с тем или иным событием клиент получает средства от банка или сторонней организации, с которой заключил договор, в размере суммы страховой защиты.

Если потеря превышает размер компенсации, то разницу вернуть по полису не удастся. Если по той или иной причине владелец карты утратил меньшую сумму, компенсация будет равна ей.

Советы держателю платежной карты

Советуем использовать несколько правил, как вести себя в случае незаконного списания средств со счета или потери дебетового/кредитного пластика:

- В случае малейшего подозрения в том, что совершены мошеннические действия с вашей картой, следует немедленно заблокировать платежный инструмент.

Самый простой способ – позвонить на горячую линию банка или воспользоваться соответствующей функцией в личном кабинете;

- Если подозрительная транзакция связана не связана с техническим сбоем и в банке подтвердили, что средства использованы посторонними, следует обратиться с заявлением в правоохранительные органы;

- Обсудите дальнейшие действия с сотрудниками кредитно-финансовой или страховой организации (в зависимости от того, где вы оформили полис) и придите в ее офис с паспортом и документами, которые подтверждают наступление страхового случая, чтобы получить компенсацию;

- Если по какой-то причине произошла утрата карты (дебетовой или кредитной), вы можете оформить новый пластик, с помощью которого сможете воспользоваться средствами на счете. В экстренном порядке банк может предоставить временный платежный инструмент.

После того как вы передадите письменное заявление и документы, подтверждающие страховое событие, деньги в качестве компенсации вы сможете получить в соответствии с условиями полиса. Традиционно используется тот же счет, к которому привязана банковская карта. Правда и мифы о деньгах в

Видео:Нужна ли страховка карты Сбербанка и других банков - как сделатьСкачать

Страховка по дебетовой карте

Дебетовая карточка выполняет функцию кошелька и дает возможность расплачиваться за покупки в обычных магазинах и в сети интернет. Основным критерием для выбора карты служит безопасность хранения денежных средств на ней.

Способы банковской защиты постоянно модернизируются, однако, мошенники тоже не спят и придумывают свои варианты списания средств со счетов.

Для сохранения денег клиентов банки разработали специальные программы страхования, которые позволяют вернуть незаконно списанные средства с похищенных или утерянных дебетовых карточек.

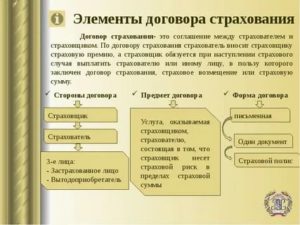

Виды страхования по дебетовым картам

Согласно правилам АСВ, все средства клиентов, находящиеся на дебетовых карточках, подлежат страхованию при отзыве лицензии, ликвидации или банкротстве банка.

Это связано с тем, что деньги на пластике – это средства, расположенные на текущих счетах, которые открываются на основании договора банковского счета. Страховая сумма будет такая же, как и по вкладам – до 1,4 млн. рублей.

Стоимость этой страховки уже включена в стоимость годового обслуживания и не требует дополнительных плат.

Кроме него, банки могут предложить дополнительные программы страхования дебетовых карт и расположенных на них средств, а также их владельцев. Эти программы страхования заключаются отдельными договорами. За их использование пользователь пластика должен уплатить сумму, согласно выбранному тарифу.

Из таких программ страхования выделяются:

- Защита жизни и здоровья владельца карты. Эта программа обеспечит денежную поддержку близким обладателя дебетовой карточки, если с ним случится несчастный случай, болезнь или смерть. Принцип действия похож на действие услуги страхования в кредите. За нее владелец карты ежемесячно (или единоразово) оплачивает определенную плату, установленную тарифами банка-эмитента.

- Защита карты и денежных средств на ней. Это программа обеспечивает возврат денежных средств, если они были списаны в результаты мошеннических действий, а также, если карточка потерялась, была украдена или на ее владельца было совершено грабительское нападение в банкомате. Многие скажут, что в таких случаях вернуть денежные средства можно и без наличия этого пакета страхования. Они будут абсолютно правы. Но здесь дело заключается лишь в сроках. Если у владельца были украдены деньги с карточного счета, а страховка не была подключена на этот счет, то средства будут возвращены только после того, как пройдут все процедуры проверок и установления фактов мошенничества. Как правило, это затягивается на несколько месяцев. В случае, если к карте была подключена услуга защиты от мошеннических действий, то этот процесс пойдет во много раз быстрее. Клиенту выплачивается страховая сумма уже в течение 3-10 дней, а затем уже ведутся разбирательства между банком и страховой компанией.

Кто занимается вопросами страхования?

Программами страхования занимается страховая компания, с которой сотрудничает банк. Она может быть одна или несколько, чтобы клиент смог выбрать наиболее подходящие условия и тарифы. Клиенту не нужно обращаться специально в страховую организацию, чтобы заключить договор. Все вопросы по взаимодействию и документообороту взял на себя банк.

https://www.youtube.com/watch?v=5dxmgwkVrKo

Договор страхования заключается при получении дебетовой карточки или в любой другой момент во время срока ее действия. Клиент имеет право подключить сразу несколько страховых программ на одну дебетовую карту, например, застраховать свою жизнь и свои средства от мошеннических действий. Все документы и тарифы распечатывает и подписывает специалист банка, который наделен такими полномочиями.

Плата за участие в страховых программах может взиматься небольшими суммами каждый месяц. Ее размер будет небольшим и составит от 20 до 150 рублей в среднем в месяц (в зависимости от перечня предлагаемых услуг и страховой суммы возмещения). Некоторые банки предлагают оплатить стоимость страхового пакета единоразово за целый год.

Получение страховой выплаты по дебетовой карте

Сроки получения выплат зависят от страхового случая. Чем он сложнее, тем дольше он рассматривается. Действия клиента при наступлении страхового случая, чтобы получить выплату:

- Принять меры по предотвращению страхового случая (например, при списании денег со счета – заблокировать карту).

- Известить правоохранительные органы, если, например, на владельца карты было совершено нападение у банкомата.

- Обратиться в банковское отделение и написать заявление на возмещение. Идти в страховую компанию не нужно – обменом документов займется непосредственно банк.

- Представить нужные документы. Если это страховой случай по поводу жизни и здоровья владельца карты, то потребуются медицинские справки и выписки, свидетельство о смерти, инвалидности или нетрудоспособности (подробный перечень следует уточнить на сайте, по телефону горячей линии или посмотреть в своем договоре). Если средства были украдены с карты, то к заявлению прилагаются выписки.

- Подождать установленный срок (обычно от 3 до 10 рабочих дней).

- Получить страховую сумму или обоснованный отказ от выплаты.

Клиенту может отказано в страховой выплате, если событие не будет подходить под страховое, или сотрудники увидят в нем умышленное действие клиента.

Тарифы страховых программ по дебетовым картам

Рассмотрим тарифы страхования дебетовых карт от рисков мошенничества банков ВТБ и МТС-Банка.

| Стоимость полиса | 60-130 рублей в месяц | 550-5000 рублей в год (уплачивается единоразово) |

| Сумма возмещения | 20 000 -150 000 рублей | 30 000-1 000 000 руб. в год |

| Срок страхования | бессрочно | 1 год |

| Досрочное расторжение страхового договора | В любой момент, плата за страхование не будет взиматься со следующего месяца за месяцем отключения услуги | Стоимость полиса не возвращается |

Видео:Дебетовые карты. В чём выгода дебетовых карт?Скачать

Деньги на дебетовой карте: застрахованы ли и как вернуть средства

Дебетовыми картами пользуются большое количество людей, также у нас в стране существует огромное количество банков, которые стараются сохранять средства их клиентов. Из-за не очень стабильной ситуации в стране многим банкам начинают отзывать лицензии из-за чего клиенты теряют довольно большие суммы денег. Деньги на дебетовой карте застрахованы ли или нет?

Застрахованы ли средства на дебетовой карте?

Выписка из АСВ

АСВ или «Агентство по страхованию вкладов» была создана в далеком 2004-м году, данная корпорация занимается страхованием любых банковских вкладов в зарегистрированных банках и те, которые на данный момент имеют лицензию.

Данная организация в первую очередь страхует денежные средства физических лиц, которые лежат в любом банке страны. Данная организация принудительно заставляет участвовать все банки страны, так любой вклад или финансы самого клиента будут застрахованы.

https://www.youtube.com/watch?v=jeKsxHaUkYg

Страхованию подлежат все денежные и финансовые средства, которые лежат на счетах в банке. Страховке подлежат счета именно физических лиц, а также юридических лиц, но только в том случае, если данное лицо оформлено в банке как физ. лицо.

Учитывая, что дебетовая карта является только инструментом для пользования счетом в банке, то и счет в банке также будет застрахован в случае если у банка отзовут лицензию.

Так как дебетовая карта и привязанный счет в банке, а также средства, которые на нем лежат являются средствами клиента, то они в любом случае будут страховаться.

В любом банковском деле должна быть страховая программа с АСВ.

В каком случае средства не страхуются по асв?

Есть несколько пунктов, которые нужно знать и при которых ваши вклады в банке либо других финансовых организациях не будут застрахованы по АСВ. Если вы являетесь адвокатом либо нотариусом и ваш счет был открыт именно по указанной должности, тогда ваш счет не будет страховаться.

Если вклад, который вы открываете в банке был открыт непосредственно на предъявителя. Если средства вы передали под большие проценты в качестве доверительного управления, такие средства не являются вкладом и поэтому не могут быть застрахованы.

Если банк имеет часть иностранных филиалов, и вы решили осуществить вклад именно в данный филиал, то вы также не имеете право на данную АСВ страховку. Дело в том, что иностранные филиалы не входят в список банков, которые могут страховаться по АСВ.

Если у вас есть в банке металлический или драгоценный вклад с использованием любых доступных драгоценных металлов, то вы также не получаете страховку. Все также действует в рамках закона, и вы не можете застраховать различные драг. металлы, электронную валюту. Страховке подлежат только рубли и иностранная валюта, которая непосредственно располагаются в банках внутри страны.

Также если вы оформили дебетовую или любую другую карту, в финансовой организации, которая не является банком. К примеру, к таким картам относят карту кукуруза. Также денежные средства на предоплаченных картах не будут застрахованы.

Если ваша дебетовая карта имеет привязку непосредственно к юридическому лицу или любой организации, то денежные средства на ней не будут застрахованы. К таким картам к примеру, относят топливные карты Газпрома для юридических лиц.

Что такое АСВ на практике?

Чаще всего данное агентство начинает выплату клиентам банка только в том случае, если у банка наступает так называемый страховой случай, когда у банка отзывают лицензию. Тогда банк больше не может проводить любые банковские операции, транзакции, переводы, а также использовать денежные средства клиентов и пользоваться различными платежными системами.

Тогда в этом случае всем клиентам, которые попадают под страховой случай АСВ выплачивается сумма, которая либо равна сумме вклада или суммы, которая лежала на счету физического лица, либо не превышает денежных средств в размере 1 400 000 рублей. Данный порог был установлен 29 декабря 2014-го года и действует по сей день.

Как получить деньги по дебетовой карте от АСВ?

Для этого вам нужно обратиться непосредственно в любое отделение АСВ, с паспортом и заявлением. Делать это нужно как можно быстрее до завершения полной ликвидации банка. Далее с момента наступления страхового случая в течении 14-ти дней вам должны выплатить нужную сумму. В течении этого времени АСВ будет собирать информацию у вашего бывшего банка о ваших вкладах и дебетовых счетах.

В каких случаях вам могут и не выдать деньги по асв?

Когда у банка отзывают лицензию, то в самой организации может начаться неразбериха в этом случае, когда вы подаете заявление в АСВ на то, чтобы вам вернули ваши средства, банк попросту может не предоставить данную информацию – бывает такое редко, но бывает. Так что в этом случае доказать, что на вашем счету были деньги крайне сложно и вы скорее всего их потеряете.

(2 5,00 из 5)

Загрузка…

Видео:Что такое дебетовая карта Сбербанка простыми словами?Скачать

Нужна ли страховка карты Сбербанка для защиты денег на ней?

В последнее время объектом преступления часто становятся банковские счета и карты. Причины называют разные — социальные, экономические, образовательные. Поскольку услугами Сбербанка охвачено почти 70% населения страны, проблема защиты денег доверителей для банка актуальна.

Банк и компания «Сбербанк-страхование» разработали программу совместных действий, как защитить деньги на карте Сбербанка. Средства получают страховую защиту от несанкционированного доступа, разбоя, а потери покрываются за счет выплаты страховки.

Страховка карт в Сбербанке

Большая часть держателей карт Сбербанка — активные пользователи. Снимают деньги в банкоматах, выполняют платежи за товары, услуги, переводы через терминалы, оплачивают интернет-покупки на различных торговых площадках. Перечисленные транзакции сопровождаются вводом конфиденциальной информации, которая может стать достоянием злоумышленников.

В результате, нередки случаи снятия наличности по поддельной карте, имеющей подлинные реквизиты, подделка подписи клиента на обороте носителя, интернет-хищение денег со счета, оплата товара с вводом подлинных CVV2/CVC2-кодов.

Объектом криминала становится банковский пластик: разбойное завладение карточкой, наличностью, ПИН-кодом, телефоном потерпевшего или снятой наличностью. Часто на мошеннические действия попадаются пенсионеры.

https://www.youtube.com/watch?v=Dfo0pAUA4Qk

Со своей стороны Сбербанк прилагает максимум усилий для предотвращения действий мошенников, но криминальная среда развивается и, порой, единственное, что может сделать банк — компенсировать, возместить убытки.

Что это такое?

Страховка карты Сбербанка — финансовая услуга, предоставляемая клиенту за сравнительно небольшую плату, и которая в дальнейшем возместит потери при наступлении страхового события. Внешне это выглядит как продажа документа, страхового полиса. В нем указаны возможные неблагоприятные случаи, которые могут наступить для клиента и его банковской карточки.

Как работает

Например, в результате разбойного нападения на гражданина, которое произошло через полчаса после получения денег в банкомате по застрахованной дебетовой карте, похищено 75 тыс. руб. наличности и банковская карточка. Карта застрахована сроком на 1 год, на сумму 60 тыс. руб., с внесением разового платежа 1161 руб.

Клиент своевременно обратился в колл-центр банка с просьбой заблокировать носитель; подал заявление в полицию о разбойном нападении. Для выплаты страховки собран пакет документов и представлен в страховую компанию. После принятия решения, выплачена сумма возмещения 60 тыс. руб.

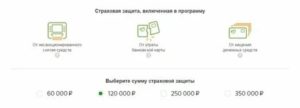

Страховая защита карты Сбербанка проводится от трех групп рисков:

- несанкционированность операций с деньгами. Включены риски подделки банковской карточки, подписи клиента на ней; использование конфиденциальной информации мошенниками в своих целях; насильственное завладение ПИН-кодом карты;

- утеря банковской карты. Включается утрата носителя в результате разбойного нападения, механического повреждения, термовоздействия, размагничивания, неисправности банкомата;

- преступное завладение средствами, которые получены клиентом по застрахованному носителю в течение 2 часов с момента обналичивания.

Можно выбрать одну из перечисленных групп или все три.

В чем выгоды?

Зачем и выгодно ли страховать карты Сбербанка? Минимальный страховой платеж составляет 1161 руб./год для 60 тыс. руб., хранящихся на счете, или 1,935% от вклада.

Для 350 тыс. руб. — страховка 5310 руб. или 1,517%. Другими словами, платеж уменьшается с ростом страховой суммы.

Какие карты страхуются?

Страхованию подлежат все носители, привязанные к банковскому счету:

- дебетовые карточки, среди которых — основные и дополнительные;

- кредитные.

Как получать страховые выплаты

Для получения выплаты от страховщика большое значение имеет правильная последовательность действий клиента:

- если объектом злоумышленников стала карта, звонком в колл-центр носитель блокируется;

- в полицию подают заявление при наличии преступления;

- обращаются по телефону 8-800-555-555-7, представляются, сообщают номер полиса, извещают о наступившем событии;

- в срок до 3 дней собирают документы, подтверждающие страховой случай;

- пакет документов передается страховщику почтой или через подразделение Сбербанка.

Страховая компания примет заключение по возмещению потерь.

Чтобы выбрать вариант страхования дебетовой карты правильно, рассчитайте среднегодовую величину приходных операций на счет и соотнесите ее с суммой страхового платежа. Полученное % соотношение — часть бюджета семьи, которая будет использована на оплату полиса.

Стоит особенно взвешенно подойти к страхованию кредитной карты Сбербанка. Потеря носителя или денег не отменяет обязательств. Заемщику придется вернуть банку сумму кредита и процент по нему. Тогда как страховое возмещение покроет возникшие убытки.

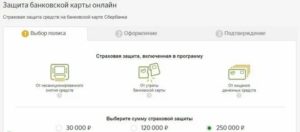

Сколько стоит страховка карты

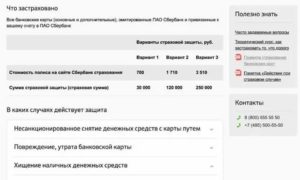

Стоимость страховки карт Сбербанка при online-оформлении представлена в таблице.

| 60 | 1161 |

| 120 | 1710 |

| 250 | 3510 |

| 350 | 5310 |

Важно! При обращении в офис, стоимость страховых услуг будет несколько выше.

Способы оформить полис

Клиентам предлагается два способа оформления страховок: в отделении, и в онлайн. Обратим внимание: страхования защита наступает на 15-й день после оплаты полиса и действует на протяжении года. После оформления полис обязательно активируют.

В отделении

Для оформления документа в офисе компании, предоставляют личный паспорт, договора обслуживания карточных счетов. В документе указывают:

- реквизиты компании-страховщика;

- личные данные страхователя;

- перечень банковских карт, по которым проводится имущественное страхование;

- страховые случаи, с наступлением которых проводится возмещение.

Полис подписывает руководитель отделения и выгодоприобретатель.

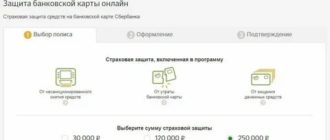

Онлайн

Оформить страховой полис можно самостоятельно с официального сайта Сбербанка. Для чего выполняют три шага:

- выбирается вид страховой защиты и сумма. По желанию подключается услуга «Все карты под замком», что обезопасит действующие носители;

- вносятся паспортные данные клиента, электронный адрес;

- подтверждаются действия.

Оформленный документ передается на e-mail клиента.

Как активировать полис

Активация полиса происходит на сайте страховой компании. В онлайн-банкинге открывается специальная форма, в которую сносится информация: дата покупки, номер полиса, код сертификата, личные данные клиента, номер мобильного телефона. Внесенная информация сверяются с базой страховых документов. Активация длится от нескольких минут, до 2–3 дней.

Как отказаться

Часто можно услышать от клиентов фразы, как отказаться от страховой защиты средств на банковских картах Сбербанка. Действительно, отношение соотечественников к любым страховым услугам, скорее, негативное. Действия работников банка расценивается как «навязывание» ненужной услуги. Что связано со сложностью для понимания обывателя доказательств страхового события и получения возмещения.

https://www.youtube.com/watch?v=VnRmz9wOg-w

Чтобы принять обоснованное решение о страховании или отказе, и довести до сотрудника банка, необходимо ознакомиться с правилами предоставления услуги, перечнем страховых рисков и порядком оформления документов. Попросите служащего банка или компании-страховщика последовательно расписать, что необходимо сделать при наступлении страхового события, в какие сроки, чтобы получить выплату по страховому случаю.

Отзывы

Клиенты Сбербанка настороженно относятся к предложениям работников банка страховать счет или карту. Поскольку видят за этим только дополнительные расходы.

Отмечается, что получение выплат зависит от правильности и своевременности оформления документов, обращений на горячую линию, полицию, в отделение банка.

Не всем под силу понять и выполнить юридические тонкости, потратить на это время и нервы.

Заключение

Сбербанк стремиться всячески уменьшить негативные последствия и потери держателей карт в результате форс-мажорных обстоятельств или действий злоумышленников. Не все клиенты оценили преимущества страхования карт Сбербанка. Но негативное отношение свидетельствует, что банку есть над чем работать.

Видео:🔥 Топ 3 дебетовых карт с бесплатным обслуживанием // дебетовые карты // лучшая дебетовая картаСкачать

Страховка дебетовой карты| Investbag

В первую очередь сомнения в надежности хранения денег на счете, который привязан к карте, связаны с участившейся практикой отзыва лицензий у банков. Только в 2018 году ЦБ РФ отозвал лицензии более чем у 30 банков, гораздо больше кредитных организаций находятся на разных стадиях ликвидации.

Кроме того, владельцы дебетовых карт стремятся оградить себя и свои накопления от мошеннических операций. Они хотят быть уверенными в том, что финансы в случае ограбления вернутся по страховке.

И если мы привыкли к страхованию депозитов, то некоторые до сих пор не знаю, подлежат ли страхованию деньги на дебетовой карточке. Ответ: да.

Банковское страхование денег

Страхование счетов физических лиц предусмотрено Федеральным законом N 106-ФЗ. Данный закон, кроме прочего, поясняет: финансы, которые мы храним на дебетовых картах — те же счета, ведь договор на выпуск карты — часть договора об открытии счета в банке. Помещенные на карту средства — денежный вклад. Соответственно, он подлежит страхованию.

Каждый банк, зарегистрированный на территории РФ, обязан страховать средства вкладчиков. Для этого учреждение подключает страховые агентства. Банк может работать как с одной, так и с несколькими такими компаниями. Наиболее известно Агентство по страхованию вкладов.

Если происходит страховой случай, агентство выплачивает необходимую сумму вкладчику, а далее взаимодействует с банком самостоятельно.

На данный момент существует целая система страхования вкладов (ССВ). В ней участвуют более 700 банков. Узнать, включен ли в ССВ эмитент вашей дебетовой карты, можно в соответствующем реестре или по бесплатному телефону 8-800-200-08-05.

Обращаем внимание! Агентство по страхованию вкладов страхует клиентов только в случае отзыва у банка лицензии. Остальные случаи могут быть оформлены в других компаниях. Здесь важно проинструктироваться о вариантах у специалистов банка.

Возможные страховые случаи

- Отзыв у банка лицензии.

- Потеря карты.

- Незаконное снятие средств со счета в результате кражи карты или завладения паролем обманным путем.

- Угроза жизни и здоровью владельца карты.

- Технические повреждения карты или неисправности банкоматов.

Застраховать дебетовую карту: как это работает

Страховка средств на карте не требует дополнительного договора с финансовым учреждением и самостоятельного поиска агентов. Большей частью банк непосредственно взаимодействует с ними.

https://www.youtube.com/watch?v=hi9-O7mLHg0

Договор о страховании средств на счете заключается при выдаче карты.

Если он не был заключен изначально, его можно подписать в любой момент. Для этого необходимо обратиться с запросом в банк, который выдал карту. Клиент может участвовать в нескольких страховых программах по своему выбору.

Если вы не уверены в том, застрахована ли ваша дебетовая карта, обратитесь в банк-эмитент.

О различиях между дебетовой и кредитной картой читайте в нашей статье.

Оплата услуги страховки может быть ежемесячной или ежегодичной. Как правило, это небольшие суммы, но они пропорциональны размеру вклада и тарифу страховой программы.

В зависимости от специфики страхового случая разнятся и сроки выплат. Выплаты осуществляются со средств особого Фонда страхования вкладов.

Если на вас напали у банкомата или ограбили и сняли деньги с карточки, вам необходимо обратиться в полицию, предоставить справки и написать заявление о возмещении — далее именно банк взаимодействует со страховщиками. После подачи заявления средства могут быть возвращены в течение 10 дней, либо клиент получит обоснование в отказе от страховых выплат.

Если банк утратил лицензию, его обязательства переходят Агентству по страхованию вкладов. Агентство в свою очередь возмещает вкладчикам средства — 100% суммы счета.

Клиенту достаточно предъявить документы, подтверждающие его личность как вкладчика, и заявление. Сделать это желательно сразу после объявления об отзыве лицензии.

Выплаты ведутся до момента прекращения процедуры ликвидации банка.

Однако есть установленный максимум по выплате — 1,4 миллиона рублей. Даже если счетов в банке было несколько, выплаты по ним все равно не могут превысить 1 400 000 рублей.

Вывод

Дебетовые карты подлежат обязательному страхованию.

Программы страхования дебетовой карты предусматривают различные страховые случаи. Это и ликвидация банковского учреждения, и ограбление с нападением или без него, и технические неполадки банкоматов, и повреждение карт. Клиент вправе заключить несколько договоров о страховке, которые предусматривали бы все возможные случаи или некоторые из них.

Убедитесь, что ваша карта застрахована, перепроверив договор или обратившись в банк, который выдал карту.

Видео:"Черный обнал" с дебетовых карт. Рассказ участника схемыСкачать

Застрахованы ли деньги на дебетовой карте

Дебетовые карточки – это символ современного мира. Мы храним на них доходы и даже сбережения. Только вот, что будет, если банк закроется или жахнет экономический кризис? Застрахованы ли деньги на дебетовой карте или нет? Таким вопросом задаются тысячи пользователей. Сегодня мы постараемся подробно на него ответить.

Что значит дебетовая карта?

Под дебетовой карточкой банковской организации понимают карту, на которой хранятся деньги, которые принадлежат самому клиенту. То есть, там нет кредитного лимита. Нет льготного периода. То, что вы положили, то и лежит.

Преимущества и условия по дебетовой карточке:

- Срок использования – до 5 лет;

- Возможность хранить большие денежные суммы;

- Возможность оплаты любых товаров и услуг, от продуктов, до оплаты услуг коммунальных служб;

- Возможность подключения оповещений для прослеживания состояния и количества денег на карточном счете;

- Выгода – держатель имеет возможность воспользоваться акциями и специальными предложениями компании и получить кэшбэк за покупки и оплату товаров и услуг у партнеров организации;

- Возможность пользоваться карточкой внутри страны и за границей;

- Возможность снимать наличные деньги без процентов с помощью банкоматов своей банковской компании;

- Простота оформления – существует масса удобных и быстрых способов оформления дебетовой карточки.

То есть, это такой кошелек, но созданный на современный лад с применением передовых технологий.

Страхуются ли деньги на дебетовой карточке?

Агентство Страхования Вкладов (АСВ) в обязательном порядке производит страховку дебетовых карточек классического типа от различных банков.

Деньги, которые хранятся на дебетовых картах, размещаются на текущие счета физических лиц. Каждый счет открывается, согласно договору с банковской конторой. В договоре описываются условия по выпуску и облуживанию самой пластиковой карты.

Денежная сумма, которая помещается на счет, с точки зрения законодательства, является вкладом.

По закону, денежные вклады подлежат обязательному страхованию. Важно понимать, что клиенты, которые имеют в одной банковской организации сразу несколько вкладов, имеют страховку на общую сумму всех денежных вложений.

https://www.youtube.com/watch?v=Ps6XCX_X3N4

Сумма вкладов, подлежащих страховке, составляет, максимум, 1,4 млн. рублей. То есть, если вы держите на своих кредитках до данного лимита, то вас охраняет страховка.

Страховые компании предлагают расширенный список случаев для дебетовых счетов. Дебетовую карточку можно застраховать в индивидуальном порядке. Договор страхования в таком случае будет содержать условия возврата денег в случае ограбления у терминала, утери карточки и так далее.

Застрахована ли иностранная валюта?

Иностранная валюта по дебетовым вкладам в РФ также подлежит страхованию со стороны АСВ. Держатели дебетовых карточек, счет по которым оформлен в иностранной валюте, должны понимать, что компенсация выплачивается строго в рублевом эквиваленте.

Каждый вкладчик, который оформил счет в иностранной валюте, должен знать, что страховке АСВ подлежит сумма, которая в перерасчете на российскую валюту, не должна превышать 1,4 млн. рублей.

Деньги по дебетовой карточке будут возвращены клиенту в случае, когда у банковской компании отзовут лицензию. Сумма вклада пересчитывается на российские рубли, согласно курсу Центрального банка на дату отзыва лицензии.

Для клиентов, которые имеют дебетовую карту в заграничных деньгах, невыгодно снижение курса валюты на день отзыва лицензии у банка.

Как вернуть деньги по страховке?

Вернуть деньги, которые хранились на дебетовой карточке по страховке возможно, если:

- У банковской компании, которая обслуживала клиента, отняли лицензию;

- Клиент состоит на учете в АСВ.

Для возврата денег, клиент должен выполнить следующие шаги:

- Обратиться в Агентство страховых вкладов в срок, не менее 14 дней после того, как у банковской компании отзовут лицензию на работу. С этим не стоит затягивать, так как за 2 недели еще нужно успеть выполнить ряд дел;

- АСВ назначает банк-агент, в который клиент должен в 14-дневный срок обратиться с паспортом и заполнить специальное заявление на выплату денег;

- Дождаться выплаты денег по страховке.

Конечно, иногда дело затягивается. И ждать приходится неделями. Но в целом, такой процесс курирует государство. Значит, остаться ни с чем, тут сложно.

Важные аспекты

- Информацию, куда нужно обращаться и в какие сроки, можно найти на официальном ресурсе АСВ в Интернете;

- Клиент может претендовать на возврат своих денег по дебетовой карте в течение 2 лет после отзыва лицензии у банковской компании;

- Компенсационные выплаты могут быть выданы наличными или переводом на счет в банковской компании;

- Деньги по страховке чаще возвращаются в день обращения;

- В случае, когда сумма выплаты оказывается меньше, чем рассчитывал клиент, он имеет право обратиться с претензией в АСВ.

Какие бывают трудности?

Основной сложностью выступает то, что страховая сумма не покроет ваших убытков. Это если, вы держали в банке более 1,4 млн. рублей. Ведь здесь учитываются и вклады. Так что очень легко превысить данный лимит.

В такой ситуации говорят, что можно дождаться компенсации от самого банка или еще что-то. Но люди бьются годами. Так ничего не получают.

Так что необходимо не превышать предел. Или пользоваться услугами супер стабильного банка, который точно не станут закрывать.

Еще одна опасность – мало страховых случаев. Он всего один. Отзыв лицензии! Все остальное – не страхуется автоматом.

Поэтому можно взять комплексную страховку от всего. Даже от мошенников или потери карточки.

Такое есть в Сбербанке, например. Там можно застраховать от 30 до 250 тысяч рублей. А сам полис обойдется от 700 до 3500 рублей в год. Довольно демократично и надежно!

Ну и не забывайте, что вообще остаются без страховки следующие типы карт:

- Магазинные. Не от банков. Типа, Кукуруза;

- Предоплаченные;

- Корпоративные, те, которые идут от юридических лиц или ИП.

Конечно, многие на форумах говорят, что при страховом случае сложно доказать, сколькою у вас было денег на карте. Могут, урезать выплату или не дать вовсе.

https://www.youtube.com/watch?v=9rmLD_dullk

Но практика доказывает, что схема работает. Так что пользуйтесь надежными банками. Соблюдайте сами финансовую безопасность. Тогда вашим деньгам будет ничего не страшно.

В дополнение темы:

Как отключить страховку в Тинькофф по кредитной карте?

Может ли страховка погасить кредит? Подробный разбор

Коллективная страховка в ВТБ 24

Задать вопрос о кредитах нашим специалистам!

Видео:Что значит дебетовая карта? Видео о том, что такое дебетовая картаСкачать

Застрахованы ли деньги на дебетовой карте? Процедура возврата денег при отзыве лицензии

Страхование — это гарант возврата средств. В повседневной жизни граждане все чаще страхуют жилье, имущество, здоровье и жизнь. Однако аналогичную процедуру можно провести и для банковских карт.

- Условия оформления страхования средств на дебетовой карте

- Сумма средств для страхования на дебетовой карте

- Причины страхования денег на дебетовой карте

- В каких случаях наступает страховой случай для выплаты средств?

- Причины для отказа выплаты средств Агентством Страхования Вкладов

- Предложения по страхованию средств на карте на примере Сбербанка

- Застрахованы ли деньги на дебетовой карте банка Тинькофф?

Условия оформления страхования средств на дебетовой карте

Дебетовые карты являются финансовым активом гражданина, поэтому могут застрахованы в соответствии с законом «О страховании вкладов физических лиц в банках России».

Обратите внимание, что гарантия возврата средств дает только в тех кредитных организациях, которые сотрудничают с Агентством Страхования Вкладов.

На данный момент система охватывает чуть меньше 800 различных банков.

Страхование средств на дебетовой карте происходит автоматически. Клиенту не нужно платить дополнительные взносы или комиссии. Однако многие банки предлагают дополнительную услугу с платным страхованием. Она не имеет отношения к АСВ, но помогает вернуть деньги, утраченные из-за мошенничества.

Сумма средств для страхования на дебетовой карте

По закону «О страховании вкладов» гражданин может вернуть не более 1,4 миллиона рублей. Так как страхуются сразу деньги на всех счетах и картах одного банка, то 1,4 миллиона — это максимальная сумма, которая складывается при подсчете средств на всех активах, которые клиент может вернуть.

Причины страхования денег на дебетовой карте

Многие граждане считают услугу страхования дебетовых карт навязываемой и бесполезной услугой. Однако на самом деле это действенный способ обезопасить себя и гарантировать сохранность средств. Обычные граждане страхуют дебетовые карты на случай, если:

- мошенники узнают реквизиты карты и попытаются снять деньги или совершить покупки онлайн;

- дебетовая карта будет похищена вместе с ПИН-кодом;

- данные владельца карты будут подделаны для снятия средств через кассу банка;

- деньги будут переведены на другие счета в связи с любыми хакерскими атаками и другими действиями мошенников.

Причиной могут послужить и другие опасения в незаконном трансфере денежных средств с карты.

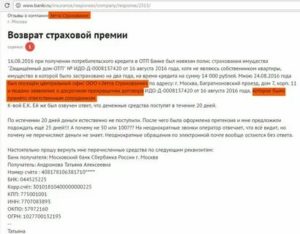

Возврат денежных средств может быть произведен непосредственно банком, если покупалась дополнительная страховка против мошенничества.

В такой ситуации страховка должна быть выплачена после того, как деньги будут незаконно сняты со счета.

Кроме того получить деньги с дебетовой карты клиент может в случае, если у банка будет отнята лицензия. В таком случае обращаться за средствами необходимо в АСВ.

Процедура возврата денег

Возврат денег осуществляется по заявлению потребителя. Подать заявление можно в АСВ по месту жительства при личном обращении. При себе дополнительно необходимо иметь паспорт.

Образец заявления можно попросить у сотрудников агентства. В документе обязательно вписываются реквизиты счетов и название банка, который лишился лицензии.

Также потребуется указать реквизиты счета в другом банке, куда будут возвращены деньги.

https://www.youtube.com/watch?v=6tocqZ4_G8A

Обращаться за возвратом средств желательно сразу же после того, как будет объявлено об отобранной лицензии.Сам банк должен уведомить клиентов об этом. После подачи заявки информация о клиенте будет проверена, а денежные средства в течение 2 недель переведены на новую карту клиента.

В случае, если приобреталась страховка от мошенничества, обращаться стоит в отделение банка с заявлением и паспортом. Для подтверждения мошенничества вероятно потребуется расследование.

Более точно о сроках возврата средств, а также самой процедуре смогу рассказать только сотрудники банка.

Причины для отказа выплаты средств Агентством Страхования Вкладов

Агентство имеет право отказать в страховых выплатах, если гражданин не подходит по требованиям. Наиболее частыми причинами отказа являются:

- карта открыта на юридическое лицо, в том числе на ИП;

- пластик был оформлен в иностранном филиале банка;

- организация, где клиент оформлял карту, не является банком (например, карты Кукуруза или Яндекс.Деньги);

- банк не является участником АСВ.

Деньги будут выплачены только обладателям дебетовых карт России. Все вопросы о возврате средств можно задать по номеру горячей линии.

Сбербанк предлагает клиентам застраховать дебетовые карты по программе «Защита карт». В рамках этой программы клиент может оформить страховку на лимит в:

- 60 тысяч;

- 120 тысяч;

- 250 тысяч;

- 350 тысяч рублей.

Указанная сумма будет застрахована на год, а с клиента удержано 1161-5310 рублей, в зависимости от выбранной суммы. В случае наступления страхового случая клиенту возвращается украденная сумма, но не больше размера страховки.

Например, гражданин застраховал дебетовую карту лимитом 60 тысяч рублей. Возле банкомата владельца ограбили, после чего со счета было снято 40 тысяч рублей. Сумму в 40 тысяч Сбербанк вернет клиенту. Однако если было снято 70 тысяч, по страховой выплате возвратят только 60 тысяч.

Дополнительно на Сбербанк распространяется общая практика по возврату средств в случае утраты лицензии.

Застрахованы ли деньги на дебетовой карте банка Тинькофф?

Банк Тинькофф входит в число участников государственной программы по возврату вкладов, поэтому дебетовые карты автоматически страхуются. Однако сам банк не предлагает дополнительных возможностей самостоятельного страхования средств от мошенничества.

🌟 Видео

Дебетовая и кредитная карты - чем отличаются?Скачать

Страхование банковских карт от мошенников в СбербанкеСкачать

В чем подвох дебетовой карты Тинькофф Блэк? Подводные камни Tinkoff BlackСкачать

5 секретов банковских карт, о которых никто не знаетСкачать

🔥 ЧТО ВЫБРАТЬ? ПРОТИВОСТОЯНИЕ СБЕР vs ТИНЬКОФФ: какая дебетовая карта лучше? #лучшаяДебетоваяКартаСкачать

Плюсы и минусы дебетовых карт СбербанкаСкачать

🔥 ОБМАН или ПРАВДА, прибыльная дебетовая карта Уралсиб // Уралсиб прибыль // дебетовая карта уралсибСкачать

Какие счета и карты приставы точно НЕ УВИДЯТ и не заблокируют? 3 способа хранения денег должнику!Скачать

Какую дебетовую карту лучше оформить в 2024 году? Топ самых выгодных кэшбэк-картСкачать

Плюсы и минусы дебетовой карты СберКарта. Условия и тарифы СберКарты от СберБанка.Скачать

Чем отличается дебетовая и кредитная карты ТинькоффСкачать

Что лучше: дебетовая карта Тинькофф Блэк или карта от Сбербанка?Скачать

Зачем закрывать банковскую карту - Что будет, если не закрыть ненужную дебетовую картуСкачать

Дебетовая карта СберКарта от СбербанкаСкачать